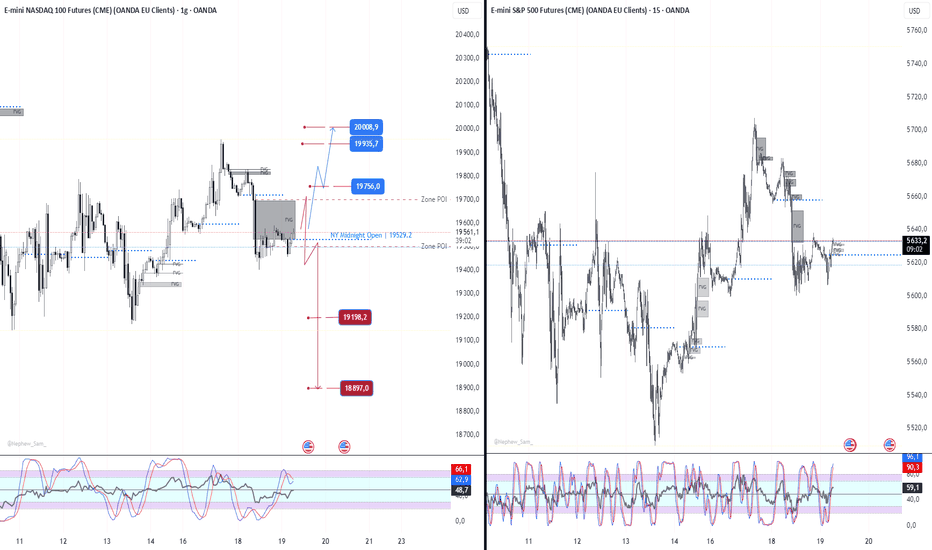

Long na NQ100, 1 kwietnia 2025, godz. 15:30 NY-USA

#### **1. Kontekst rynkowy przed wejściem:**

- Sesja amerykańska, godzina 15:30 NY (początek ostatniej godziny handlu).

- Analiza price action zgodnie z metodologią ICT.

- Kierunek: **Long** – struktura i warunki wskazujące na wzrosty.

#### **2. Powody wejścia:**

- **Zebrana płynność SSL** – rynek wyczyścił stop-lossy znajdujące się poniżej wcześniejszych dołków, co sugeruje możliwe odwrócenie.

- **Breakaway GAP** – powstanie luki cenowej sygnalizującej silny impuls wzrostowy.

- **Breaker+** – formacja w stylu ICT, w której wcześniejsza struktura zostaje zanegowana, a cena przechodzi przez kluczowy poziom.

- **Reakcja + FVG 15m** – rynek reaguje na Fair Value Gap (FVG) w interwale 15-minutowym, co potwierdza potencjalną kontynuację ruchu w górę.

#### **3. Poziomy wejścia i zarządzanie pozycją:**

- **Wejście:** Po potwierdzeniu reakcji w FVG 15m.

- **Take-profit:** **Hi Day** – maksymalny poziom sesji jako cel dla realizacji zysków.

#### **4. Podsumowanie:**

- Pozycja otwarta zgodnie z założeniami ICT.

- Wszystkie elementy sygnału potwierdzone.

- Cel: maksymalny poziom dzienny (Hi Day).

- Cel nie osiągnięty w 100% brakło trochę punktów. Ale rynek bardzo osłabł.

Analiza fundamentalna

LONG na NQ100 1 kwietnia 2025 o 10:50 NY-USA

### **1. Kontekst płynnościowy**

- **Zebranie SSL (Sell-Side Liquidity)** w strefie wskazywało na oczyszczenie zleceń sprzedaży przez instytucje, tworząc warunki do odbicia.

- **EQH (Equilibrium High)** na poziomie 19,850 został przełamany, co potwierdziło zmianę struktury rynkowej na byczą.

---

### **2. Sygnały techniczne wejścia**

**a) Breakaway GAP**

- Dynamiczny ruch cenowy z luką (GAP) w górę stanowił kluczowy sygnał kontynuacji trendu, potwierdzony wzrostem wolumenu.

**b) Formacja FVG 2M**

- **+FVG na 2-minutowym TF** wskazywał na silną przewagę popytu nad podażą, tworząc strefę wsparcia dla długiej pozycji.

**c) Inwersja -FVG 5M**

- Likwidacja niedźwiedziego FVG z wyższego interwału (5-minutowego) utwierdziła w przekonaniu o odwróceniu krótkoterminowego trendu.

---

### **3. Cele **

**a) Główny target:**

- **POI Hi BSL

SHORT na NQ100 1 kwietnia 2025, godz. 9:44 NY-USAAnaliza wejścia w pozycję SHORT na NQ100 1 kwietnia 2025 o 9:44 NY-USA przedstawia się następująco:

### **1. Kontekst makro (Open NY)**

- Sesja nowojorska otworzyła się w warunkach **manipulacją / niedźwiedzie**, potwierdzonej wcześniejszymi sygnałami SMT (Smart Money Divergence) między NQ100 a SP500 na 1D.

---

### **2. Parametry wejścia**

**a) Reakcja na FVG 2M + korelacja z SP500**

- Wykorzystałem **FVG (Fair Value Gap)** na wykresie 2-minutowym jako sygnał do zajęcia pozycji. SP500 wykazywał podobną dynamikę, potwierdzając słabość rynku.

- FVG wskazywał na brak równowagi między podażą a popytem, co stanowiło okazję do kontynuacji trendu spadkowego.

**b) Manipulacja płynnością podczas Open NY**

- **Brak zebrania SSL (Sell-Side Liquidity)** w strefie otwarcia sugerował celowe działanie instytucji („manipulację”), mające na celu wywołanie fałszywego sygnału wzrostowego.

**c) Potwierdzenie przez FVG 15M**

- Podstawowym filtrem było **FVG na 15-minutowym TF**, który utwierdził mnie w przekonaniu o słabości struktury rynkowej i braku realnego popytu.

---

### **3. Cele i zarządzanie pozycją**

**a) Główne targety:**

- **DPL Azja SSL

- **SSL w luce 50% FVG 1D** – strefa płynności sprzedażowej powstała w wyniku dystrybucji w ciągu dnia.

---

LONG na NQ100 31 marca 2025, 14:02 NY-USA### **Wejścia w Pozycję**

1. **Zebranie Płynności Akumulacja**: Obserwowałem akumulację płynności, co sugerowało potencjalny wzrost popytu.

2. **Inwersja -FVG 2m**: Zaobserwowałem inwersję Fair Value Gaps na interwale 2-minutowym, co mogło wskazywać na zmianę sentymentu rynkowego.

3. **Sygnałowe Świece Bycze**: Widziałem świece bycze, które sygnalizowały potencjalne odbicie cen.

4. **Breakaway GAP**: Zaobserwowałem luki cenowe, które mogły wskazywać na silne nastawienie popytowe.

### **Cel Pozycji**

- **Cel:** NDOG z 31 marca / BSL z 28 marca

### **Wynik Pozycji**

- **Nie do końca udane wejście**: Cel nie został osiągnięty.

- **Dzisiejsze Price Action było słabe**: Ruch cenowy nie był zbyt dynamiczny, co utrudniało osiągnięcie celu.

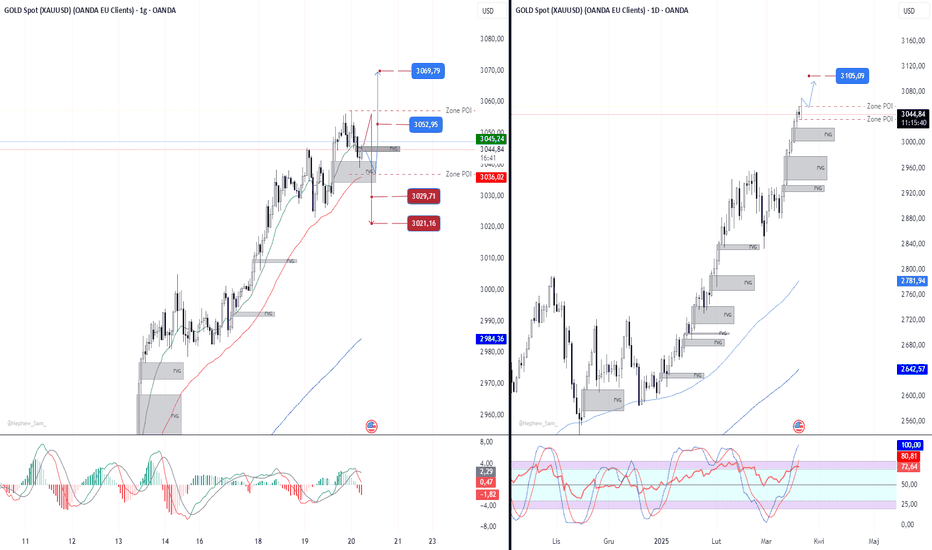

Analiza GOLD (XAUUSD) na tydzień 31 marca –4 kwietnia 2025#### **1️⃣ Obecna sytuacja rynkowa**

🔹 **Cena zamknięcia:** **3,085.48 USD**

🔹 **Trend główny:** Wzrostowy 📈

🔹 **Interwały tygodniowy (1W) i dzienny (1D):**

- **1W**: Cena kontynuuje ruch w górę, testując historyczne szczyty.

- **1D**: Kolejne impulsy wzrostowe, ale widoczne FVG (Fair Value Gaps), które mogą zostać przetestowane.

📊 **Wykres pokazuje:**

- Kontynuację trendu wzrostowego.

- Kluczowe średnie kroczące wspierające cenę.

- Możliwość krótkoterminowej korekty.

---

#### **2️⃣ Poziomy Pivot oraz wsparcia/opory**

- **Pivot (kluczowy poziom):** **3,059.67 USD**

- **Wsparcia:**

- S1: **3,030.50 USD**

- S2: **2,999.30 USD**

- S3: **2,980.00 USD**

- **Opory:**

- R1: **3,095.00 USD**

- R2: **3,115.00 USD**

- R3: **3,150.00 USD**

---

#### **3️⃣ Scenariusze na nadchodzący tydzień**

### **🔵 Scenariusz wzrostowy (Bullish)**

✅ **Warunek:** Cena utrzymuje się powyżej **3,060 USD**.

📍 **Plan działania:**

- Jeśli złoto utrzyma się powyżej **3,095 USD**, możliwy ruch w kierunku **3,115 USD**.

- Przebicie powyżej **3,115 USD** może otworzyć drogę do **3,150–3,175 USD**.

- W skrajnie byczym scenariuszu długoterminowy target to **3,300–3,400 USD** (prognozy analityków).

📢 **Czynniki sprzyjające wzrostom:**

- Słabszy dolar i popyt banków centralnych.

- Niepewność polityczna i wojny handlowe.

- Breakout powyżej historycznego szczytu może napędzić kolejny impuls wzrostowy.

---

### **🔴 Scenariusz korekcyjny (Bearish)**

⚠ **Warunek:** Reakcja sprzedających w strefie **3,095–3,115 USD**.

📍 **Plan działania:**

- Jeśli cena nie utrzyma się powyżej **3,095 USD**, możliwa korekta do **3,055 USD**.

- W przypadku dalszej presji spadkowej, możliwy test **3,030 USD**.

- Przebicie **3,030 USD** może otworzyć drogę do **2,999–2,980 USD**.

📢 **Czynniki ryzyka dla wzrostów:**

- Dane inflacyjne (core PCE w piątek) mogą wzmocnić dolara.

- Możliwa realizacja zysków po osiągnięciu nowych szczytów.

---

### **🔍 Podsumowanie i strategia**

📈 **Scenariusz bazowy:** Kontynuacja wzrostów – **70% szans na test 3,150 USD**.

📉 **Ryzyko korekty:** Możliwy short squeeze w strefie **3,095–3,115 USD**, a w razie słabości zejście do **3,030 USD**.

🎯 **Rekomendacja:**

✅ Długoterminowy trend sugeruje szukanie okazji do kupna po korektach.

❌ Krótkoterminowe shorty możliwe w strefie oporu **3,095–3,115 USD** z targetem **3,055–3,030 USD**.

---

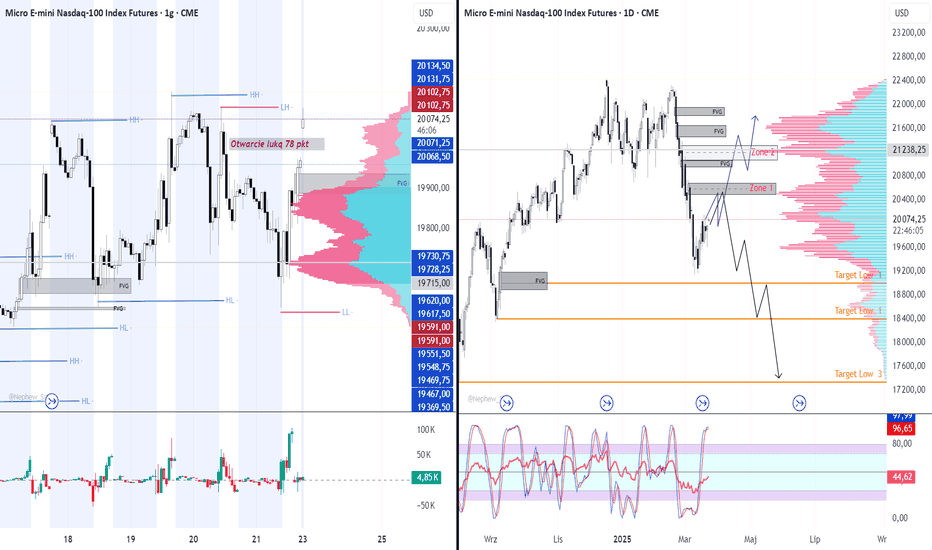

Analiza Nasdaq 100 & S&P 500 – 30 marca – 4 kwietnia 2025

### 🔍 **Nasdaq 100 (NQ100) – analiza techniczna analiza sentymentu **

1. **Tygodniowy TF (Trend: Niedźwiedzi)**

- Ostatnia świeca tygodniowa to **spadkowa z długim knotem górnym**, co sugeruje przejęcie kontroli przez niedźwiedzie.

- Cena najpierw zbalansowała się w **strefie -FVG (20 400 – 20 000 pkt)**, ale nie zareagowała wzrostowo, tylko przebiła wsparcie. To oznacza brak siły byków i dominację podaży.

- **Na dole widać płynność w strefie 18 626 – 18 355 pkt**, gdzie wcześniej cena reagowała (lipiec-sierpień 2024). W tej strefie są też **równe dołki**, co może przyciągnąć cenę.

2. **Dzienny TF (Trend: Niedźwiedzi)**

- **Równe dołki na poziomie 19 170 pkt**, co jest atrakcyjnym miejscem dla ceny (możliwe wybicie w dół).

- Przeszkodą dla spadków może być **strefa BISI (19 180 – 18 920 pkt)**, która może wywołać krótkoterminowe odbicie.

- Wskaźniki **RSI i Stochastic** znajdują się w strefie wyprzedania, co sugeruje możliwe krótkoterminowe odbicie – ale niekoniecznie zmianę trendu.

📌 **Podsumowanie dla NQ100**

- **Scenariusz bazowy:** Kontynuacja spadków z możliwą korektą do poziomów 19 600 – 19 800 pkt przed dalszym ruchem w dół.

- **Cel dla spadków:** 19 170 pkt (równe dołki), a jeśli podaż będzie mocna, to możliwy test 18 626 – 18 355 pkt.

- **Warunek zmiany trendu:** Silne wybicie powyżej 20 000 pkt i odzyskanie +FVG jako wsparcia.

---

### 🔍 **S&P 500 (SP500) – analiza techniczna , sentymentu**

1. **Tygodniowy TF (Trend: Niedźwiedzi, ale stabilniejszy niż NQ100)**

- Podobna reakcja jak na NQ100 – świeca tygodniowa z dużym knotem górnym, co oznacza, że byki straciły kontrolę.

- Podobne przestrzenie +FVG i -FVG co w Nasdaq, co sugeruje, że SP500 może podążać podobnym kierunkiem.

- **Wsparcie:** 5 150 – 5 350 pkt (strefa, w której mogą pojawić się kupujący).

2. **Dzienny TF (Trend: Neutralny z tendencją spadkową)**

- Ruch cenowy bardziej zrównoważony niż w Nasdaq, ale nadal skłania się ku spadkom.

- **BISI w rejonie 5 500 – 5 480 pkt**, co może chwilowo zatrzymać podaż.

- **RSI i Stochastic w strefie wyprzedania**, więc możliwa jest krótkoterminowa korekta.

📌 **Podsumowanie dla SP500**

- **Scenariusz bazowy:** Spadki do 5 350 – 5 150 pkt z możliwą korektą w górę przed dalszym ruchem w dół.

- **Warunek zmiany trendu:** Powrót powyżej 5 600 pkt i silna obrona wsparć.

---

## **📊 Kluczowe wnioski i strategia**

- **📉 Trend: Niedźwiedzi** na obu indeksach, ale SP500 wygląda na stabilniejszy.

- **📌 Możliwe krótkoterminowe odbicie**, ale prawdopodobnie będzie to tylko korekta przed dalszymi spadkami.

- **🛠 Strategie:**

- **Dla niedźwiedzi**: Czekać na korekty i zajmować shorty w strefach 19 600 – 19 800 pkt (NQ100) oraz 5 550 – 5 600 pkt (SP500).

- **Dla byków**: Szukać potwierdzeń siły w rejonie 19 170 pkt (NQ100) i 5 350 pkt (SP500), ale bez agresywnego wejścia przed formacją odwrócenia.

🚀 **Krytyczne punkty:**

- **2 kwietnia – zapowiedź nowych ceł Trumpa** (może dodać zmienności).

- **Dane inflacyjne – kluczowe dla FED i przyszłych ruchów rynkowych.**

📝 **Wniosek końcowy:**

Na ten moment **przewaga pozostaje po stronie niedźwiedzi**, ale korekty mogą być szybkie i gwałtowne – warto przygotować się na dynamiczne ruchy.

Manipulacja instytucjonalna na BTCObecna sytuacja na BITSTAMP:BTCUSD nie napawa zachwytem. Jednak idzie jak po sznurku (pesymistyczny wariant re-akumulacji). Jesteśmy świadkami ogromnej manipulacji! Cóż, kto uwierzył w bajkę o pompowaniu rynku przez instytucje zaraz po wejściu ETF-ów, ten srogo dał się zmanipulować. Na chwilę obecną inwestorzy instytucjonalni prowadzą dogrywkę w postaci udawanej dystrybucji - przynajmniej teraz nie dajcie się ograć! Tak, wiem że łatwo mi się tak doradza, gdyż całkowicie wyszedłem z BTC przy "magicznym" poziomie 100 K. Ostrzegam, iż instytucje chcą dobry produkt po przecenie, a nie za 100 K. Szybko poradzili sobie z ETH, z BTC jednak potrzebowali znacznie więcej czasu, zasobów i towarzyszy do manipulacji rynkowych. Na zdjęciu pokazuję poziomy pierwszego etapu manipulacji (szersze zielone strefy), na który powinna być reakcja zwrotna oraz poziom manipulacji "ostatecznej" (zielony poziom cenowy). Jak widać zadziałał pięknie na ATH (moje wyjście z pozycji) i zejście na dół. Zajmijcie pozycję jak "SMARTy"...

Road to 2025 - Exit Plan follow upAktualizacja, a zarazem kontynuacja pomysłu Road to 2025 - Exit Plan

Na chwilę obecną jesteśmy w preludium hossy, jeżeli chodzi o cykliczność to wszystko się zgadza, anomalią jest oczywiście ostatni napływ $ do BTC ale to wynika, z ETFa który został zatwierdzony.

Ulicy na chwilę obecną nie ma, a wskazują na to metryki: new yt viewers, wyszukiwanie google btc, wyszukiwanie btc wikipedia, pobrania aplikacji crypto jeżeli chodzi o ios i android, x crypto new followers itd, na chwilę obecną cenę pcha smart money.

Obecnie rośniemy 7 miesiący z rzędu co jest rekordem jeżeli chodzi o BTC (wcześniej było to 6), a korekt poważniejszych nie było, szacuje, że w najbliższym czasie, około halvingowym w końcu dostaniemy korektę, tym bardziej, że ostatnio memecoiny zaczęły pompować, RSI na poziomie 80. Istnieje szansa, że lokomotywa jedzie i nie będzie się zatrzymywać ale stawiam na to 50% szans.

Plan jest prosty, trzymam się cykliczności do daje mi bezpiecznik do wyjścia i odcinanie kuponów do wrzesień 2025 (245tyg od ATL, 78tyg od halvingu), cena za 1 BTC = 120k$ (fibo 2.618 pokazuje 155k$), wskaźnik TDI (nie, to nie diesel :) ) na poziomie 85-90.

To są moje warunki do wyjścia z rynku.

USA - na razie również zgodnie z planem, brak obiżek, lekkie wzrosty na inflacji, coś tam musi pęknąć, jakiś bank upaść, wtedy FED uruchomi drukarki co da idealne warunki do pomowania rynków finansowych, tu zakładam Q3/Q4 2024. Zresztą wybory w USA (jak i w wielu innych krajach) więc zgodnie z historią, zawsze to był dobry okres dla rynków.

Na razie czekamy na 20 kwietnia, podjazd, zjazd, sell i may, spokojnie wakacje:

Q2,Q3 2024 DCA, skupywanie L1,L2,MEMY.

Q4 2024, Q1 2025 - obserwacja i ew przetasowania w portfolio.

Q2 lub Q3 wrzesień jako EXIT.

Jeżeli czarny łabądź nie nastąpi, MICA nie zaora crypto to powiem:

Nie wiem jak to będzie, ale się domyślam! :)

#DYOR

LONG na NQ100 27 marzec 2025, 10:08 NY-USA ### **Analiza rynku przed wejściem**

1. **Manipulacja na SHORT (zebranie płynności):**

- Rynek wykonuje ruch w dół, aby zebrać płynność z poziomów stop-loss poniżej kluczowych wsparć.

- Jest to klasyczna strategia Smart Money polegająca na przełamaniu poziomów płynności przed głównym ruchem.

2. **Reakcja w +FVG (Fair Value Gap) na interwale 2-minutowym:**

- FVG to luka cenowa powstała między dwoma świecami, która działa jak magnes dla ceny.

- Cena reaguje na obszar FVG, co wskazuje na potencjalne odwrócenie trendu i możliwość zajęcia pozycji LONG.

3. **SMT (Smart Money Technique):**

- SMT divergence występuje, gdy jeden instrument lub interwał pokazuje słabość w sprzedaży, podczas gdy drugi wskazuje siłę kupujących.

- To potwierdzenie dla wejścia w pozycję LONG.

---

### **Strategia wejścia**

1. **Potwierdzenie odwrócenia trendu:**

- Obserwacja Market Structure Shift (MSS) na niższych interwałach, np. M5, aby upewnić się, że cena zmienia kierunek na wzrostowy.

2. **Wejście w pozycję:**

- Po dotarciu ceny do FVG i potwierdzeniu oraz SMT divergence, otwarcie pozycji LONG.

3. **Cel transakcji:**

- Pierwszy cel: High Azji/Londynu.

- Kolejne cele: Zone POI (Point of Interest), H BSL (Buy Side Liquidity) oraz BSL 20 215

### **Podsumowanie**

Strategia oparta na koncepcjach Smart Money (SMC), takich jak manipulacja płynnością, Fair Value Gap oraz SMT divergence, pozwala precyzyjnie określić moment wejścia w pozycję LONG. Kluczowe jest potwierdzenie MSS oraz odpowiednie zarządzanie ryzykiem, aby zwiększyć szanse na sukces transakcji.

Analiza NQ100 na 27 marzec 2025 - Open NY Session## **Kontekst Rynkowy**

Dzisiejsza sesja otwiera się w kluczowym miejscu, gdzie istotne poziomy Zone POI H (20166 pkt) oraz Zone POI L (20040 pkt) wyznaczają główne strefy decyzyjne. Obecne wskaźniki sugerują przewagę niedźwiedzi, co sprawia, że bardziej prawdopodobnym scenariuszem jest kontynuacja spadków. Jednak nie można wykluczyć reakcji popytu, jeśli cena przebije i utrzyma się powyżej 20166 pkt.

## **Scenariusz Wzrostowy (Mniej Prawdopodobny)** 🚀

- Warunkiem dla zajęcia pozycji długiej będzie przebicie poziomu **20166 pkt** oraz jego utrzymanie z potwierdzeniem momentum wzrostowego.

- Po wybiciu i stabilizacji powyżej tej wartości, potencjalne targety to:

- **20215.6**

- **20500** (dla TF 1D, warunek: stabilizacja powyżej 20 500 pkt)

- **20976** jako długoterminowy poziom docelowy

## **Scenariusz Spadkowy (Bardziej Prawdopodobny)** 📉

- Kluczowym poziomem do zajęcia pozycji short będzie **przebicie Zone POI L (20040 pkt)** i potwierdzenie tego ruchu silnym momentum.

- Targety dla spadków:

- **20021.8** jako pierwszy poziom wsparcia

- **19971.0** jako kolejny istotny próg cenowy

- **19908.5** jako finalny target dziennego ruchu

- Jeśli spadki pogłębią się, to na TF 1D istotny poziom to **19563**, który może wywołać dalszą przecenę

## **Długoterminowa Perspektywa (1D)**

- Kierunek wzrostowy na TF 1D możliwy dopiero po wybiciu **20 500 pkt**, wtedy potencjalnym celem stanie się **20 976 pkt**.

- W przypadku dalszej presji podażowej, **poziom 19 971 pkt** może prowadzić do korekty w kierunku **19 563 pkt** i potencjalnych dalszych spadków.

## **Analiza Wskaźników** 📊

**Momentum wskazuje na przewagę niedźwiedzi:**

- **RSI(14):** 38.492 (Sell)

- **MACD(12,26):** -57.430 (Sell)

- **Stochastic(9,6):** 99.573 (Overbought)

- **Williams %R:** -0.500 (Overbought)

- **Bull/Bear Power:** -22.8960 (Sell)

- **Podsumowanie:** Buy: 0 | Sell: 5 | Neutral: 3 → **Przewaga podaży**

**Średnie Kroczące:**

- 11 z 12 wskazuje na sygnał sprzedaży. Jedynie MA200 wskazuje na zakup (ale na poziomie 20044 pkt, co oznacza wsparcie, a nie sygnał do kupna na obecnym poziomie).

- Buy: 1 | Sell: 11 → **Trend spadkowy**

## **Podsumowanie**

Dzisiejsza sesja prawdopodobnie będzie sprzyjała sprzedającym, pod warunkiem przebicia Zone POI L i kontynuacji spadków. Wzrosty mogą pojawić się dopiero po wybiciu 20166 pkt, ale nie jest to główny scenariusz. **Kluczowe poziomy to 20040 pkt (dla shortów) i 20166 pkt (dla potencjalnych longów).**

Analiza NQ100 (NASDAQ) – Open NY, 26 marca 2025**Koncepcja: ICT (POI, Order Block, momentum) + analiza wskaźników technicznych**

Decyzje opieram na reakcji ceny w kluczowych strefach:

✅ **LONG → Jeśli cena przebije Zone POI H i utrzyma się powyżej**

📉 **SHORT → Jeśli cena przebije Zone POI L i nie wróci powyżej**

---

### **📈 1️⃣ Scenariusz LONG**

🔹 **Warunek wejścia:**

- Cena przebija **Zone POI H** i potwierdza poziom jako wsparcie

- **Momentum – dynamiczne wybicie**

- Dodatkowe potwierdzenie (reakcja na OB lub lukę FVG)

- RSI (55.33) wskazuje na przewagę kupujących

- MACD (26.71) sygnalizuje sygnał kupna

- ATR (29.42) wskazuje na **niską zmienność** – konieczność potwierdzenia momentum

🎯 **Targety dla LONG:**

- **Pierwszy TP (TF 1H):** 20 675,1

- **Drugi TP (TF 1H):** 20 775,0

- **Długoterminowy TP (TF 1D):** 20 976,9

📌 **Potencjalne zagrożenia:**

- STOCH (99.36) i Williams %R (-0.702) w strefie **przegrzania** → możliwa korekta

- MA5 i MA10 wciąż w sygnale sprzedaży → ryzyko fałszywego wybicia

---

### **📉 2️⃣ Scenariusz SHORT**

🔻 **Warunek wejścia:**

- Cena przebija **Zone POI L** i nie wraca powyżej

- **Momentum – szybki spadek potwierdza siłę ruchu**

- Reakcja na lokalne OB lub lukę FVG

- CCI (-94.99) wskazuje na **presję spadkową**

- Ultimate Oscillator (46.07) i Highs/Lows (-11.10) sugerują **niedźwiedzi sentyment**

🎯 **Targety dla SHORT:**

- **Pierwszy TP (TF 1H):** 20 387,4

- **Drugi TP (TF 1H):** 20 221,5

- **Trzeci TP (TF 1H):** 20 062,5

- **Długoterminowy TP (TF 1D):** 19 995,8

📌 **Potencjalne zagrożenia:**

- ATR wskazuje na **małą zmienność** – brak wyraźnego impulsu może prowadzić do konsolidacji

- MA20 (SMA) i MA20 (EMA) różnią się w sygnale → możliwość fałszywego wybicia

---

### **📊 3️⃣ Momentum i Handel Open NY**

- **Brak dynamiki → Obserwacja, brak decyzji**

- **Dynamiczne wybicie → Rozgrywanie zgodnie z kierunkiem**

- **Fale likwidacyjne → Ostrożność na fake breakouty**

🔍 **Dodatkowe czynniki:**

- **ADX (33.25) Neutral** → brak jednoznacznego trendu, decyduje momentum

- **ROC (0.168) pozytywny** → niewielka przewaga kupujących

---

### **📌 Podsumowanie**

✔ **Scenariusze zgodne z ICT (POI i OB)**

✔ **Momentum jako klucz do decyzji**

✔ **Short poniżej POI L, Long powyżej POI H**

✔ **Wskaźniki techniczne w większości faworyzują SELL, ale momentum może zmienić sytuację**

🚀 **Oczekiwanie na dynamikę Open NY – gotowość do reakcji na sygnały z rynku!**

SHORT NQ100 26 marca 2025 11:20 NY-USA1. **Wejście**

- Zająłem pozycję **SHORT** na **NQ100** o **11:20 NY-USA**.

- Kluczowy sygnał: **SMT na 5-minutowym wykresie**, wskazujący na potencjalne osłabienie.

2. **Potwierdzenie**

- **Reakcja na IFVG** na interwale **2M**, co potwierdziło presję sprzedających.

- **GAP – FVG na 2M**, dodatkowy kontekst do zajęcia pozycji.

3. **Cel**

- **-4.5 dystrybucji ICT** / **SSL Open 24-03**.

- Cena zmierzała w kierunku targetu, ale **nie został on w pełni osiągnięty**.

4. **Podsumowanie**

- Strukturalne potwierdzenia były zgodne z konceptem ICT.

- Choć target nie został w pełni osiągnięty, ruch w założonym kierunku potwierdził poprawność analizy.

Bitcoin - formacja harmoniczna Cypher w obecnym cyklu Jesteśmy na końcu kolejnego etapu drugiej części formacji harmonicznej Cypher. Takiej samej jak w poprzednim cyklu. Obecnie finiszowe formacje są prowadzone, na małych interwałach rozszerzający się klin czy jak mu tam.

Zasięg spadków w formacji do okolic 40-50k. Jednak nie jest przesądzone czy po tej formacji nie zostanie rozegrana kolejna, która pociągnie cenę jeszcze bardziej w dół i wydłuży krypto zimę - tak jak było własnie w poprzednim cyklu. Rozrysujcie ją sobie.

Analiza fundamentalna i szczyt euforii również mamy za sobą w związku z wyborem Trumpa na prezydenta, inauguracją jak i stworzeniem tak zwanej bitcoinowej rezerwy strategicznej. Po tych wydarzeniach rynek krypto stracił gwiazdę polarną - wyznacznik dalszych wzrostów. Nie wspominam już nawet o sytuacji na świecie i falę inflacji, której szczyt już mamy za sobą. Będą kolejne ale za wiele lat i Bitcoin znów odżyje, ale takie rzeczy tylko dla cierpliwych.

Analiza GOLD na 25 marca 2025, godzina 9:00### 1️⃣ **Obecna sytuacja rynkowa**

- Aktualna cena oscyluje w okolicach **3011.82 USD** 📍

- Występują dwa kluczowe poziomy **POI** – jeden powyżej ceny, drugi poniżej 🚦

- Na **interwale dziennym** trend pozostaje wzrostowy 📈, ale na **mniejszych interwałach** widać możliwą korektę 🔄

- Istnieją **strefy FVG (Fair Value Gap)**, które mogą działać jako magnesy cenowe 🧲

- **Średnie kroczące (EMA)** wskazują na wsparcie w okolicach **3000 USD** 🛑

---

### 2️⃣ **Klasyczne poziomy Pivot**

🔹 **Pivot Point:** **3013.51** (kluczowy poziom odniesienia)

🔻 **Wsparcia:**

- **S1:** **3005.92** (pierwsze wsparcie, blisko strefy POI)

- **S2:** **3000.03** (kluczowy psychologiczny poziom)

- **S3:** **2992.44** (potencjalny silniejszy poziom popytowy)

🔺 **Opory:**

- **R1:** **3019.40** (blisko górnej strefy POI)

- **R2:** **3026.99** (możliwy opór przy większym momentum)

- **R3:** **3032.88** (silny poziom, w pobliżu wcześniejszych maksimów)

---

### 3️⃣ **Potencjalne scenariusze**

🔵 **Scenariusz wzrostowy (Buy)**

✅ Jeśli cena utrzyma się powyżej **3003.22 USD** lub odbije od wsparcia **S1 (3005.92 USD)**:

- **Pierwszy cel wzrostowy:** **3018.00 USD** 🏹

- **Drugi target:** **3037.63 USD** 🎯

- **Dalszy możliwy zasięg:** **3050.09 USD**, jeśli momentum będzie wystarczająco silne 🏆

🔴 **Scenariusz spadkowy (Sell)**

❌ Jeśli cena przebije **3010.22 USD** i spadnie poniżej **S1 (3005.92 USD)**:

- **Pierwszy cel spadkowy:** **2996.50 USD** ❗

- **Drugi poziom:** **2981.87 USD**, w przypadku większej presji podażowej 📉

- **W skrajnym przypadku dalsze spadki mogą pogłębić się do S3 (2992.44 USD)** ⛔

---

### 4️⃣ **Podsumowanie 🔍**

✅ **Trend długoterminowy – wzrostowy**

✅ **Kluczowe poziomy do obserwacji:**

- **Wsparcie:** **3003.22 USD oraz Pivot 3013.51 USD** 🔥

- **Opór:** **3030.08 USD oraz R1 3019.40 USD** 🚀

🔄 **Krótkoterminowo – możliwe wybicie w górę lub korekta w stronę 2996-2982 USD**

Teraz kluczowe będzie zachowanie ceny w okolicach poziomu Pivot 3013.51 USD i reakcji na poziomy POI. Jeśli cena przebije 3003.22 USD, może pojawić się presja na dalsze spadki. W przeciwnym wypadku scenariusz wzrostowy pozostaje w grze. 🎯🔥

GALVO wykorzystuje słabszy 2024 r. na inwestycje i innowacjeGalvo wykorzystuje słabszy w przemyśle 2024 r. na inwestycje, innowacje i optymalizację procesową

Jak poinformowała spółka galwaniczna z rynku giełdowego NewConnect, w opublikowanym właśnie raporcie rocznym, poprzedni 2024 rok charakteryzował się istotnie gorszą koniunkturą w przemyśle wobec rekordowych lat 2023 i 2022, co wpłynęło na zmniejszenie ilości zamówień ze strony kontrahentów oraz przesunięcie dostaw na przyszłe okresy produkcyjne. Ten trudny czas spółka Galvo wykorzystała jednak nie tylko pod kątem ponownej rzetelnej weryfikacji biznesowej świadczonych usług, lecz również na wzmocnienie własnej konkurencyjności rynkowej poprzez kolejne inwestycje, innowacje i dalszą optymalizację procesową.

„Rok 2024 pokazał jak zmienne mamy środowisko przemysłowe, w szczególności w naszym regionie. Odnotowaliśmy spadek przychodów oraz ujemny wynik za miniony czas. Obserwowaliśmy tendencje spadkową u naszych kontrahentów, zmniejszenie zamówień oraz przesunięcie dostaw na kolejne kwartały i okresy produkcyjne. Niektórzy z naszych kontrahentów stracili ponad połowę zamówień. Ten trudny czas zmusił nas do ponownego spojrzenia na stosunek rosnących kosztów do malejących marż w celu zachowania konkurencyjności i funkcjonowania na rynku. Rok 2024 to kolejny wzrost kosztów pracy, energii i surowców” - wskazano na trudne uwarunkowania rynkowe w raportowanym okresie już na wstępie komentarza operacyjnego.

Zarząd Galvo S.A. podkreślił ponadto konieczność stałego dostosowywania się do zmieniających się warunków prowadzenia działalności gospodarczej oraz widocznych wymogów w zakresie własnej konkurencyjności rynkowej.

„Z drugiej zaś strony to czas kolejnych innowacji i inwestycji w spółce w nowe technologie, zwiększenie ponad dwukrotne wydajności na niektórych liniach, inwestycje cyfrowe oraz modernizacja linii do srebrzenia i zwiększenie wydajności, połączone ze zmniejszeniem energochłonności procesu i radykalną poprawą jego kontroli. Nie ustajemy w poszukiwaniu nowych klientów oraz zacieśnianiu współpracy z dotychczasowymi. Poszukujemy rozwiązań, które umożliwią nam funkcjonowanie na rynku, na którym niektóre czynniki kosztowe kreowane są przez ustawodawcę, a nie przez rynek” - przybliżono aktywność Galvo S.A. w obszarze rozwoju biznesu i wzmocnienia pozycji rynkowej.

W dalszej części raportu zwrócono uwagę na oczekiwania spółki w obszarze przyszłego wzrostu aktywności naszego kraju w obszarze infrastruktury wszelkiego rodzaju, jak również uruchomienia inwestycji w gospodarkę.

„Mamy sprawną infrastrukturę, aktualne technologie oraz nadążamy za cyfrowymi zmianami, włączając w to zastosowanie systemów AI do ofertowania i nadzoru produkcji. Dysponujemy kadrą gotową nadążyć za aktualnymi trendami. Rok 2025 wskaże dalsze kierunki naszego rozwoju na najbliższy czas” - podkreślono na koniec przygotowanie biznesowe Galvo do świadczenia wysokojakościowych usług.

W 2024 roku Galvo odnotowało przychody ze sprzedaży na poziomie 16.511.282 zł wobec 19.648.807 zł na koniec 2023 roku oraz zbliżone koszty operacyjne 17.925.228 zł względem 18.330.156 zł rok wcześniej. W raportowanym okresie spółka finalnie zanotowała stratę netto w wysokości 1.544.608 zł, przy zysku netto 1.109.140 zł w poprzednim roku. Pod kątem księgowym na obniżenie wyniku finansowego Galvo S.A. w 2024 roku wpłynęło także utworzenie rezerwy na świadczenia pracownicze w kwocie 223.544,45 zł, o czym spółka giełdowa informowała niedawno odrębnym raportem bieżącym.

Rozmowa z Ryszardem Szczepaniakiem, Prezesem Zarządu Galvo S.A. - zawierająca wstępne podsumowanie operacyjne 2024 roku, przybliżenie koniunktury w przemyśle i rynku usług galwanicznych oraz celów i perspektyw biznesowych na 2025 rok - dostępna na kanale inwestorskim @RelacjeRynku

O Galvo S.A.:

Galvo S.A. jest przedsiębiorstwem o charakterze usługowym. Prowadzi działalność z zakresu galwanizowania, czyli chemicznej i elektrochemicznej obróbki powierzchni metalowych. Oferuje procesy chromowania, cynkowania kwaśnego i alkalicznego, cynowania, niklowania chemicznego, fosforowania, miedziowania i inne specjalistyczne pokrycia. Wykonane powłoki spełniają funkcje ochronne oraz nadają pożądane własności techniczne np.: twardość, odporność na ścieranie, przewodność elektryczną i inne.

Galvo S.A. jest spółka publiczną, której akcje notowane są na rynku alternatywnym NewConnect, prowadzonym przez warszawską Giełdę Papierów Wartościowych.

Analiza Nasdaq 100 Futures (MNQ1!) – tydzień 25-29 marca 2025#### **📌 1. Określenie BIAS zgodnie z ICT**

- 📈 **Obserwuję odbicie od lokalnego dołka (~19,608) z silnym ruchem wzrostowym.**

- 🔍 **VRVP (Volume Profile) wskazuje, że rynek akceptuje wyższe poziomy (~19,971), ale obszar 20,104 pozostaje oporem.**

- ⚖️ **CVD pokazuje silny popyt – kupujący dominują w krótkim terminie.**

- 📉 **FVG (Fair Value Gaps) poniżej ceny mogą przyciągnąć rynek, sugerując potencjalne cofnięcie przed kontynuacją.**

- 📊 **RSI (14) oraz MACD wskazują na sygnały kupna, co może sugerować możliwość odbicia.**

- 📌 **Dzisiejsze otwarcie odbyło się z luką +78 punktów, co może sygnalizować silne nastawienie popytowe.**

➡️ **BIAS: Krótkoterminowo byczy 📈, ale w kontekście wyższego interwału pozostajemy w strukturze spadkowej.**

➡️ **Oczekuję reakcji na poziomie 20,104 – to kluczowy punkt decyzyjny dla przyszłego tygodnia.**

---

#### **📌 2. Potencjalne scenariusze na nowy tydzień**

🔹 **Scenariusz 1: Kontynuacja wzrostów (buyside liquidity grab)**

- Jeśli rynek utrzyma się powyżej 19,950 i przebije 20,104, może to otworzyć drogę do wyższych poziomów (~20,300+).

- Silny impuls na CVD i RSI powyżej 50 może potwierdzić ten ruch.

- **Strategia:** Szukam LONG po pullbacku w strefie 19,900-19,950.

🔹 **Scenariusz 2: Odrzucenie 20,104 i powrót do FVG**

- Jeśli cena nie przebije 20,104 i pojawi się dystrybucja, może to oznaczać fałszywe wybicie.

- Możliwe cofnięcie do 19,850-19,800 (zasięg wypełnienia FVG).

- **Strategia:** Short z potwierdzeniem reakcji sprzedażowej na poziomie 20,104.

🔹 **Scenariusz 3: Test dolnych poziomów i odbicie (sellside liquidity grab)**

- Możliwe czyszczenie stop-lossów pod 19,800 przed dalszym ruchem w górę.

- **Strategia:** Long po fałszywym wybiciu dołem i szybkim powrocie powyżej 19,850.

---

### **🎯 Kluczowe poziomy do obserwacji**

📊 **Opory:** 20,104 (decyzyjny), 20,300 (następny cel byków)

📊 **Wsparcia:** 19,850 (FVG), 19,608 (silne wsparcie)

🚀 **Podsumowanie:** Rynek Nasdaq 100 Futures znajduje się w fazie konsolidacji z możliwymi ruchami w zakresie między wsparciem na poziomie 19,608 a oporem na poziomie 20,104. Wskaźniki techniczne sugerują potencjalne odbicie, ale reakcja na kluczowe poziomy będzie decydująca. 📉📈 Jak nadal widzę targety na dołkach. Jeśli rynek ma zapasy to może pójdzie do góry ale jak nie ma to musi po nie wrócić. Na dole zostało dużo płynności inwestorów, którzy myśleli, że indeks będzie celował w historyczne szczyty.

---

### ** A co wy sądzicie napiszcie w komentarzach.

Analiza GOLD (XAU/USD) na 20 marca 2025 – Intraday & Day Trading

📉📈 **Sentyment :** **Mieszany** – trend wzrostowy, ale oznaki słabnięcia popytu. Możliwa korekta przed kolejnym ruchem w górę.

---

## **📊 Scenariusze rozegrania**

### **1️⃣ Scenariusz LONG (kupno) – kontynuacja trendu**

➡️ **Warunek wejścia:**

- Cena odbija od strefy **3 020–3 030 USD** (kluczowe wsparcie).

- Pojawia się **sygnał popytu** na niższych interwałach (np. objęcie hossy, fałszywe przebicie wsparcia).

- Wskaźniki pokazują **odbicie RSI i MACD**.

📌 **Wejście:**

🔹 3 025–3 030 USD (**potwierdzony retest wsparcia**).(*inne warunki to korekta wejścia*)

🎯 **Take Profit (TP):**

✅ **Pierwszy cel:** 3 050 USD (lokalny opór).

✅ **Drugi cel:** 3 075 USD (rozszerzenie fali wzrostowej).

✅ **Maksymalny cel:** 3 100 USD (opór wynikający z kanału wzrostowego).

🔴 **Stop-loss:** każdy według własnego zarządzania ryzykiem.

**⚠️ Ryzyko:** Jeśli cena **nie utrzyma się powyżej 3 020 USD**, rośnie prawdopodobieństwo zejścia niżej.

---

### **2️⃣ Scenariusz SHORT (sprzedaż) – korekta przed dalszym wzrostem**

➡️ **Warunek wejścia:**

- Cena testuje **3 050–3 060 USD**, ale **nie może przebić oporu**, *ewentualnie od razu nurkują *

- Pojawiają się **duże knoty na szczytach** → oznaka słabnięcia popytu.

- Oscylatory (Stoch, RSI) wchodzą w **przestrzeń wykupienia**.

📌 **Wejście:**

🔹 **3 048–3 055 USD** (**przy wyraźnym odrzuceniu ceny**). (**Ewentualnie bez testu nurek i przebicie 3 035 na momentum **)

🎯 **Take Profit (TP):**

✅ **Pierwszy cel:** 3 030 USD (pierwsze wsparcie).

✅ **Drugi cel:** 3 020 USD (główna strefa popytowa).

✅ **Maksymalny cel:** 2 965 USD (przy mocnym wybiciu w dół).

🔴 **Stop-loss:** według własnego zarządzania ryzykiem.

**⚠️ Ryzyko:** Jeśli cena **przebije 3 060 USD z dużym impetem**, scenariusz sprzedaży traci ważność.

---

### **📌 Podsumowanie**

🔹 **LONG** przy retestach wsparcia **3 020–3 030 USD**, TP: **3 050–3 100 USD**.

🔹 **SHORT** przy odrzuceniu lub momentu w dół bez retestu **3 050–3 060 USD**, TP: **3 020–2 965 USD**.

🔥 **Kluczowy poziom:** **3 020 USD** → jeśli utrzymany, trend wzrostowy trwa; jeśli przełamany, głębsza korekta.

📊 **Twój ruch?** Grasz pod kontynuację wzrostu czy pod korektę? 😎📉📈

Analiza Nasdaq 100 & S&P 500 20 marca 2025, godzin 12:10 CET### **1. Sentyment rynkowy** 📉⚠️

Obecny nastrój na rynku pozostaje **mocno niedźwiedzi**, co potwierdzają:

- **Silne sygnały sprzedaży** na większości wskaźników technicznych (RSI, ADX, ROC, Bull/Bear Power, Highs/Lows).

- **Presja spadkowa na NQ100**, ale możliwa dystrybucja w górę na sesji NY-USA do 20,100 – 20,200.

- **Wysoka zmienność wynikająca z rolowania kontraktów terminowych (20–21 marca).**

- **Potencjalna dywergencja między NQ100 a SP500** – sygnał SMT (Smart Money Divergence), który może wskazywać na osłabienie jednego z indeksów w stosunku do drugiego.

---

### **2. Analiza techniczna & kluczowe poziomy**

#### **📊 Nasdaq 100 (NQ100)**

- **Kurs:** 19,786

- **Wsparcia:** 19,700, 19,650

- **Opory:** 20,000, 20,100, 20,200

- **Technicznie:**

- **RSI (14):** 37.521 – sygnał sprzedaży

- **MACD (12,26):** 29.650 – sygnał kupna (słaby)

- **Williams %R:** -2.955 – wykupienie rynku

- **CCI (14):** -318.3927 – mocno wyprzedany

- **ATR (14):** 56.6607 – spadek zmienności

#### **📊 S&P 500 (SP500)**

- **Kurs:** 5,683

- **Wsparcia:** 5,680, 5,650

- **Opory:** 5,720, 5,750

- **Technicznie:** RSI (37) sugeruje dalsze spadki, MACD pozytywne, ale Williams %R (-90) sygnalizuje możliwe odbicie.

- **SMT:** Jeśli Nasdaq 100 rośnie szybciej niż SP500 → możliwa dystrybucja i dalsza słabość rynku.

- Jeśli SP500 pozostaje słabszy przy wzroście NQ100 → dodatkowe potwierdzenie shorta na Nasdaq.

---

### **3. Scenariusze rozegrania** 🎯

#### **📌 Scenariusz dla intraday traderów (Day trading, scalping)**

🔹 **Long, jeśli:**

- NQ100 utrzyma wsparcie 19,700 – 19,650 i pojawi się reakcja popytowa.

- SP500 nie wykazuje silniejszej słabości niż Nasdaq (brak SMT).

- **Wejście:** przy 19,700 – 19,650.

- **Cel:** 19,900 – 20,000 – 20,100.

- **Stop-loss:** zgodnie zarządzanym ryzykiem.

🔹 **Short 1, jeśli:**

- NQ100 traci 19,700 – 19,650 i nie widać reakcji popytu.

- SP500 nie odbija, co wzmacnia SMT (słabszy Nasdaq → mocniejszy short).

- **Wejście:** poniżej 19,700.

- **Cel:** 19,600 – 19,500.

- **Stop-loss:** zgodnie zarządzanym ryzykiem.

🔹 **Short 2, jeśli:**

- NQ100 odrzuci cenę 20,00 – 20 ,020 i nie widać reakcji popytu.

- **Wejście:** poniżej 20 000, po reakcji .

- **Cel:** – 19,466.

- **Stop-loss:** zgodnie zarządzanym ryzykiem.

#### **📌 Scenariusz dla swing traderów (1-2 dniowa perspektywa)**

🔸 **Long, jeśli:**

- Nasdaq 100 odbija od wsparcia i zamyka powyżej 19,850.

- SP500 również wykazuje siłę (brak SMT).

- **Cel:** 20,100 – 20,200.

🔸 **Short, jeśli:**

- NQ100 nie może utrzymać się powyżej 19,850 – 19,900.

- SMT sugeruje przewagę niedźwiedzi (słabszy Nasdaq).

- **Cel:** 19,600 – 19,500.

---

### **4. Podsumowanie & wnioski** 📌

✅ **Scenariusze dostosowane do bieżącej wyceny – kluczowe poziomy:**

✅ **Silne opory:** 20,100 – 20,200 (NQ100) – reakcja na ten poziom kluczowa.

✅ **SMT jako filtr dla wejść – jeśli Nasdaq słabszy → short, jeśli SP500 słabszy → short na SP500.**

✅ **Rolowanie kontraktów** może wprowadzić zwiększoną zmienność – warto uważać na fake breakouts.

✅ **Najważniejsze wydarzenie:** decyzja Fed 26 marca – kluczowy moment dla dalszego kierunku rynku.

Porównanie analizy NQ100 – 18 marca vs. 19 marca#### 📊 **1. Sytuacja na 18 marca (wczorajsza analiza)**

- **TF 1H:** Mocny sygnał **BUY** (Strong Buy)

- **TF 1D:** Mocny sygnał **SELL** (Strong Sell)

- **Momentum:** Krótkoterminowo wzrosty, ale długoterminowo presja spadkowa

- **Techniczne:** MACD na H1 dawał sygnał kupna, ale na D1 był ujemny (-416.71)

- **RSI:** Na H1 ponad 57 (byczy), na D1 40 (słabość)

- **Trend:** H1 pokazywał siłę, ale wyższe TF-y sugerowały trend spadkowy

---

#### 🆕 **2. Aktualna sytuacja 19 marca (screen z TradingView)**

- Cena spadła w okolice **19 747**, co oznacza **korektę** po wczorajszych wzrostach

- **Na TF 1D** widać kontynuację **spadków**, ale wskaźniki sygnalizują próbę odbicia

- **Na TF 1H** nastąpiło odbicie od wsparcia i przetestowanie poziomów powyżej **19 600**

- **Oscylatory:**

- Na **1H** wskaźnik stochastyczny = **85,8** (przegrzanie, możliwa korekta)

- Na **1D** wartość = **56,7** (jeszcze niskie, ale rośnie – możliwy ruch w górę)

- **Fair Value Gaps (FVG)** pokazują wypełnienie luk cenowych i retesty

---

### 🧐 **Wnioski: Czy analiza z 18 marca była trafna?**

✅ **Tak, jeśli chodzi o krótkoterminowy wzrost** – na TF 1H faktycznie mieliśmy ruch w górę powyżej 19 900, co było zgodne z sygnałem "Strong Buy".

❌ **Nie, jeśli chodzi o długoterminowe spadki** – chociaż TF 1D sugerował "Strong Sell", dziś widzimy próbę odbicia.

---

### 🔮 **Scenariusze na dalsze godziny/dni:**

📌 **BULLISH SCENARIUSZ** (jeśli cena przebije 19 800-19 900):

- Możliwy retest poziomów powyżej **20 000**

- Potwierdzenie trendu wzrostowego, jeśli wskaźniki na D1 przejdą w strefę neutralną

📌 **BEARISH SCENARIUSZ** (jeśli 19 600 zostanie przebite w dół):

- Kontynuacja spadków, ponowny test **19 400-19 300**

- Możliwa realizacja formacji spadkowej

### **Czy były błędy w analizie?**

🔹 **Błąd:** Brak uwzględnienia możliwego odbicia na D1 po serii spadków.

🔹 **Poprawka:** Należało zaznaczyć możliwość korekty technicznej w dół na H1.

---

### 🏆 **Podsumowanie:**

- Krótkoterminowy sygnał **BUY** się sprawdził.

- Długoterminowy **SELL** może się odwrócić, jeśli cena utrzyma się powyżej 19 600-19 700.

- Trzeba uważać na **przegrzanie oscylatorów na 1H** – może nastąpić lokalna korekta.

LONG na NQ100 19 Marca 2025, Godzina: 14:45 NY-USA### Wejścia:

1. **Zebranie Płynności SSL**: Oczekiwane zebranie płynności w obszarze wsparcia.

2. **Reakcja +FVG 1H**: Pozytywna reakcja na Fair Value Gap w interwale godzinnym.

3. **Reakcja +FVG 2m**: Dodatkowa potwierdzenie w interwale dwuminutowym.

4. **+Breaker**: Sygnał potwierdzenia dla wejścia.

### Cel:

- **Cel:** BSL / PHD z dnia 17-03

- **Cel nie osiągnięty**: Dzień niepewny z powodu newsów, co mogło wpłynąć na nieosiągnięcie celu.

### Emocje i Stan Umysłu:

- **Emocje:** Drobne napięcie z powodu słabej reakcji na News

- **Stan Umysłu:** Spokojnie przemyślane.

Analiza NQ100 & SP500 na 19 Marzec 2025, 11:20 CET

## **🌍 1. Kontekst rynkowy**

📆 **Dzisiejsze kluczowe wydarzenia makroekonomiczne:**

- 🏦 **Federal Funds Rate (14:00)** – decyzja Fed ws. stóp procentowych (**prognoza: 4,50%**).

- 📊 **FOMC Economic Projections (14:00)** – nowe prognozy gospodarcze.

- 📝 **FOMC Statement (14:00)** – komunikat Fed, który może dać wskazówki na przyszłość.

- 🎙️ **FOMC Press Conference (14:30)** – przemówienie Powella, kluczowe dla interpretacji decyzji.

⚠️ **Oczekiwana wysoka zmienność!** Rynek może gwałtownie zareagować na wypowiedzi Powella.

---

## **📈 2. Kluczowe poziomy techniczne**

### **NASDAQ 100 (NQ100)**

📌 **Wsparcia:**

🔹 **19 500** – pierwsza linia obrony.

🔹 **19 200** – ważna strefa, może nastąpić dynamiczne odbicie.

🔹 **19 000** – psychologiczne wsparcie, przełamanie otworzy drogę do **18 800**.

📌 **Opory:**

🔺 **19 750 – 19 800** – pierwsza bariera dla byków.

🔺 **19 900 – 20 000** – kluczowy poziom, wybicie potwierdzi dominację popytu.

---

### **S&P 500 (SP500)**

📌 **Wsparcia:**

🔹 **5 620** – lokalny poziom obrony.

🔹 **5 600** – kluczowa strefa popytu.

🔹 **5 500** – mocne wsparcie, jego utrata może wywołać większą korektę.

📌 **Opory:**

🔺 **5 680 – 5 700** – strefa podażowa.

🔺 **5 750** – przełamanie otworzy drogę do nowych szczytów.

---

## **📊 3. Scenariusze price action – dokładne wejścia i TP**

### 🟢 **Scenariusz 1 – Konsolidacja przed decyzją i reakcja po FOMC** (50%)

✅ **Przed decyzją Fed rynek pozostaje w zakresie 19 500 – 19 750 (NQ100) i 5 620 – 5 680 (SP500).**

✅ **Po decyzji i komunikacie FOMC możliwe silne wybicie w którąś stronę.**

📌 **Strategia**:

🔹 **Scalp long na odbiciach:**

- Wejście **przy 19 500 – 19 520 (NQ100)** lub **5 620 – 5 630 (SP500)**.

- **TP1:** 19 700 (NQ100) / 5 680 (SP500).

- **TP2:** 19 800 (NQ100) / 5 700 (SP500).

- Jeśli cena wraca do zakresu, szukać ponownych wejść.

🔻 **Short po fałszywym wybiciu:**

- Jeśli cena przebija 19 750, ale szybko wraca poniżej, short na 19 740.

- **TP1:** 19 600.

- **TP2:** 19 500.

---

### 🔴 **Scenariusz 2 – Spadek po jastrzębim Fed** (35%)

⚠️ **Fed zapowiada brak obniżek stóp w 2025 roku, Powell mówi o możliwych dalszych podwyżkach.**

⚠️ **Rentowności obligacji rosną, Nasdaq 100 i SP500 reagują spadkami.**

📌 **Strategia short**:

🔻 **Wejście:**

- **Po przebiciu 19 500 (NQ100) lub 5 600 (SP500)** i re-teście od dołu.

- **Lub short na odbiciu do 19 600 (NQ100) i 5 620 (SP500), jeśli reakcja słaba.**

🎯 **Targety:**

- **TP1:** 19 200 (NQ100) / 5 580 (SP500).

- **TP2:** 19 000 (NQ100) / 5 500 (SP500).

⚠️ **UWAGA:** Jeśli spadek jest gwałtowny, warto brać częściowe zyski na TP1.

---

### 🟡 **Scenariusz 3 – Wzrost po gołębim Fed** (15%)

🚀 **Fed sygnalizuje możliwe obniżki stóp w 2025 roku.**

🚀 **Rentowności obligacji spadają, rynek reaguje mocnym wzrostem.**

📌 **Strategia long**:

✅ **Wejście:**

- Po przebiciu **19 800 (NQ100) / 5 700 (SP500)** i re-teście od góry.

- Lub agresywnie na **odbiciu od 19 700 (NQ100) / 5 680 (SP500)**, jeśli reakcja silna.

🎯 **Targety:**

- **TP1:** 19 900 (NQ100) / 5 740 (SP500).

- **TP2:** 20 000 (NQ100) / 5 750 (SP500).

⚠️ **UWAGA:** Po pierwszym wybiciu możliwa korekta, warto pilnować re-testów poziomów.

---

## **📌 4. Plan działania na dzisiejszą sesję**

🟢 **Główna strategia:**

✅ **Longi na wsparciach** (19 500 NQ100, 5 620 SP500) – ale tylko po potwierdzeniu popytu.

✅ **Shorty w przypadku przełamania** 19 500 / 5 600 – szybkie wejścia w trendzie.

✅ **Uwaga na fake-outy!** Pierwsza reakcja na FOMC może być myląca.

🔻 **Zarządzanie ryzykiem:**

⚠️ **Nie wchodzić w duże pozycje przed konferencją Powella!**

⚠️ **Sygnały fałszywych wybić mogą pojawić się w pierwszych minutach po decyzji.**

📌 **Podsumowanie:**

Dzisiaj **FOMC może ustawić kierunek na kolejne dni.**

Najważniejsze poziomy decyzyjne:

- 📌 **NASDAQ 100:** 19 500 / 19 750 kluczowe dla dalszego ruchu.

- 📌 **S&P 500:** 5 600 / 5 700 wyznaczą sentyment.

**🔥 Gotowość na dynamiczne ruchy – nie otwierać pozycji „na ślepo”!** 🚀📉

Analiza GOLD (XAU/USD) - 19 Marca 2025, 10:50 CET ## 📊 Uwaga Na NEWS

---

### ✨ **1. Kontekst rynkowy**

- **Obecna cena**: $3 034,07

- **Trend**: Wzrostowy, ale możliwa korekta

- **Wolumen**: Wysoki - potwierdzenie aktywności traderów

- **Zmiana dzienna**: -0,06% (neutralna reakcja rynku)

- **Ważne newsy dzisiaj**: (PPI, FOMC, dane z rynku pracy) - mogą wpłynąć na zmienność!

---

### ⚖️ **2. Poziomy techniczne (wsparcia/opory, Pivot Points, Fibonacci)**

- **Wsparcia**:

- $3 020 (krótkoterminowe)

- $2 968 (kluczowe wsparcie intraday)

- **Opory**:

- $3 041 (lokalny szczyt)

- $3 060 (kluczowy opór psychologiczny)

- **Pivot Point** (główny poziom równowagi): $3 037

---

### ⚡ **3. Sentyment & Korelacje**

- **DXY (dolar)**: Silniejszy = presja na spadki złota

- **S&P 500**: Wzrosty = spadek popytu na safe-haven

- **Rentowność obligacji 10Y**: Jeśli wzrośnie, złoto może spaść

- **ETF-y złota**: Popyt instytucjonalny na złoto wciąż silny

---

### 🎨 **4. Scenariusze na dzisiejszy dzień**

#### 🔼 **Scenariusz 1: Kontynuacja wzrostu (byczy)**

- Warunek: Utrzymanie ceny powyżej $3 020

- Cel: $3 041 → $3 060

- Wejście: Po wybiciu $3 037 z potwierdzeniem wolumenu

- Stop-loss: $3 020

- **Katalizatory:** Słabe dane z USA / gołębi przekaz FOMC

#### 🔽 **Scenariusz 2: Korekta i zejście do wsparcia**

- Warunek: Spadek poniżej $3 020

- Cel: $2 968 → $2 950

- Wejście: Po potwierdzonym odrzuceniu $3 020

- Stop-loss: $3 037

- **Katalizatory:** Silne dane makro z USA, wzrost dolara i obligacji

#### 🔄 **Scenariusz 3: Konsolidacja (neutralny)**

- Warunek: Zakres $3 020 - $3 041

- Strategia: Granie od bandy do bandy

- **Zmienność**: Spadek przed FOMC

---

### ⏳ **5. Rekomendacje intraday**

- 📈 **Kupno** powyżej $3 037, TP na $3 060, SL na xxxx

- 📉 **Short** poniżej $3 020, TP na $2 968, SL na xxxx

- ⚖️ **Handel w konsolidacji**: Skalp na poziomach $3 020 i $3 041

---

### 📢 **6. Podsumowanie**

- Wzrostowy trend, ale rynek wrażliwy na dane makro

- Kluczowe poziomy $3 020 - $3 041

- Wysoka zmienność w trakcie dnia (szczególnie na newsach)

- Uwaga na reakcję na PPI i FOMC

🔎 Obserwuj poziomy i reaguj dynamicznie! 🔬

Analiza NQ100 na 18 Marca 2025, godz. 10:00 CET#### **1. Sytuacja Techniczna**

🔹 **Wykres H1 (Krótkoterminowy)**

- Nasdaq obecnie na poziomie **20 008.50**.

- Wskaźniki techniczne wskazują na **Strong Buy** – przewaga kupujących na tym interwale.

- **Wsparcia**: **19 937 – 19 964**.

- **Opory**: **20 000 – 20 020**.

📌 **Interpretacja**:

- Większość oscylatorów sygnalizuje siłę kupujących, ale **Stochastic (98.72) i Williams %R (-1.72) wskazują na wykupienie**, co może sugerować potencjalną korektę w najbliższych godzinach.

- **MACD i ADX na poziomie 33.59 potwierdzają trend wzrostowy**, ale ostrożność zalecana przy oporze **20 020**.

🔹 **Wykres D1 (Średnioterminowy)**

- Nasdaq obecnie na **20 013.75**.

- Wskaźniki techniczne wskazują na **Strong Sell** – przewaga sprzedających na wyższym interwale.

- **Wsparcia**: **19 400 – 19 600**.

- **Opory**: **20 200 – 20 400**.

📌 **Interpretacja**:

- RSI(14) na poziomie **40.89** wskazuje na słabość trendu wzrostowego w skali dziennej.

- MACD ujemny (-416.71) oraz **Bear Power na -443.45** sugerują, że rynek pozostaje w fazie korekty w dłuższej perspektywie.

- **ADX (58.69) potwierdza silny trend spadkowy**, co sugeruje, że większe odbicie może wymagać mocniejszych fundamentów.

---

#### **2. Rynek Obligacji a Nasdaq**

📉 **Rentowności obligacji:**

- **30-latki**: Spadek z **4.63% → 4.59%**

- **10-latki**: Wzrost z **4.22% → 4.28%**

- **5-latki**: Spadek z **4.09% → 4.02%**

📌 **Interpretacja**:

- **Spadek rentowności krótkoterminowych obligacji sugeruje oczekiwania na bardziej gołębią politykę Fed**, co może wspierać indeksy giełdowe.

- **Wzrost rentowności 10-letnich** może jednak ograniczać potencjał wzrostowy Nasdaq – wyższe rentowności powodują odpływ kapitału z akcji.

---

#### **3. Scenariusze na Dziś**

✅ **Scenariusz wzrostowy (long)**

- **Wejście**: Po utrzymaniu wsparcia **19 950 – 19 964** i wyjściu ponad **20 020**.

- **Target**: **20 100 – 20 200**.

- **Warunek**: Rentowności obligacji **utrzymują się stabilnie lub spadają**, a Nasdaq pozostaje powyżej 20 000 na otwarciu sesji w USA.

❌ **Scenariusz spadkowy (short)**

- **Wejście**: Przy odrzuceniu oporu **20 020 – 20 040**.

- **Target**: **19 660 – 19 574**.

- **Warunek**: Wzrost rentowności 10-latek oraz spadek Nasdaq poniżej **19 950**.

---

#### **4. Podsumowanie i Rekomendacja**

📌 **Krótki termin (H1)**: Trend wzrostowy, ale wskaźniki wskazują na wykupienie → możliwa korekta przed dalszym ruchem.

📌 **Średni termin (D1)**: Nadal presja spadkowa → odbicia mogą być ograniczone.

📌 **Obligacje**: Ich wpływ na Nasdaq mieszany – krótkie spadają, długie rosną.

🔹 **Rekomendacja**:

➡ **Szukaj długiej pozycji tylko przy obronie 19 950 – 19 964 i przebiciu 20 020**.

➡ **Jeśli Nasdaq nie przebije 20 020, lepiej czekać na korektę do 19 800 – 19 700 przed wejściem w longi**.

➡ **Rentowności 10-letnich obligacji kluczowe dla dalszego trendu**.

🎯 **Kluczowe godziny**:

- **14:30 CET** – dane makro

- **15:30 CET** – otwarcie sesji w USA

Co sądzicie ?? :) Jakieś sugestie ?