NQ1! pomysły handlowe

S&P 500 / NASDAQ 100 / US30 - 4HES - orderflow wyraźnie wzrostowe i respektowane ruchy manipulacyjne. Jeśli wyjdą z obecnego ruchu a NQ jeszcze nie zbierze high w1, wtedy oczekuję nadal kontynuacji wzrostowej.

NQ - dużo mocniejszy niż ES, tutaj po prostu orderflow musi wytrzymać do zbiórki high. Oczekuję co najwyżej powrotu do ruchu manipulacyjnego, ale chcę żeby pokazali kierunek do zbiórki range high w1.

Analiza dla NQ100 – sierpień 2025• Trend i stan obecny

* NQ100 utrzymuje silny trend wzrostowy na interwale tygodniowym i miesięcznym. Rynek znajduje się w rejonie 23,3–23,7k, blisko oporu 24,0k, a poniżej wciąż aktywne są niewypełnione strefy popytowe FVG w okolicach 22,4–22,6k.

* Struktura rynkowa pozostaje bycza, ale wskaźniki na 1W są w strefie wykupienia – zwiększa to ryzyko krótkoterminowych cofnięć w drugiej połowie miesiąca.

• Sezonowość sierpnia (statystyki wieloletnie)

* Średnia stopa zwrotu NQ100 w sierpniu od 1990 r. to około +0,3% – lekka przewaga byków, ale niewielka.

* Ostatnie 10 lat pokazuje, że sierpień bywa miesiącem przejściowym: często po lipcowych wzrostach rynek wchodzi w fazę konsolidacji lub delikatnej korekty przed słabszym statystycznie wrześniem.

* Wysoka skuteczność longów w pierwszej połowie miesiąca; w drugiej połowie rośnie częstotliwość cofnięć i testów wsparć.

• Kluczowe poziomy techniczne

* Opór: 24,0k (psychologiczny + BSL) oraz 24,8k (domknięcie górnych FVG).

* Wsparcie: 22,4–22,6k (FVG 1D/1W) oraz 21,0–21,2k (mocny blok popytu + VP).

• Warunki makro wspierające/ograniczające

* DXY – odbicie w kierunku 99–100 będzie hamować dalsze wzrosty NQ100.

* Rentowności 10Y – utrzymanie ≤4,3% pozwoli na podtrzymanie apetytu na ryzyko. Wzrost >4,5% może wywołać cofnięcie.

* VIX – aktualnie 15,1, co wspiera krótkoterminowe wzrosty; wzrost powyżej 18–20 zmieni sentyment.

• Scenariusz bazowy sierpień 2025 (p≈55%) 🔵

* Konsolidacja w zakresie 22,8–24,0k z próbami wybicia na nowe szczyty.

* Większość ruchów wzrostowych realizuje się w pierwszych dwóch tygodniach miesiąca; druga połowa bardziej podatna na realizację zysków.

• Scenariusz pro-wzrostowy (p≈30%) 🟢

* Warunki: DXY ≤98,5, 10Y ≤4,2%, brak wybicia VIX powyżej 16.

* Ścieżka: wybicie 24,0k i szybki ruch w stronę 24,8k.

• Scenariusz korekcyjny (p≈15%) 🔴

* Warunki: DXY >99, 10Y >4,5%, VIX >18.

* Ścieżka: zejście w okolice 22,4k w drugiej połowie miesiąca.

• Plan operacyjny na sierpień 🛠️

1. Gram longi po reakcji na FVG 1D/1W i odrzuceniu cen w rejonie 22,8–23,0k.

2. Unikam gonienia wybicia nad 24,0k bez potwierdzenia MSS i słabego DXY.

3. Druga połowa miesiąca – większy nacisk na zabezpieczenie zysków i ewentualny hedge, szczególnie jeśli DXY wybije 99.

• Podsumowanie 🎯

* Bias sierpniowy: neutralno-byczy z przewagą wzrostów w pierwszej części miesiąca.

* Kluczowe poziomy: 22,4 / 22,8 / 24,0 / 24,8k.

* Taktyka: kupuję dołki, szczególnie w FVG, redukuję po wybiciu 24,0k jeśli DXY i rentowności nie wspierają dalszych wzrostów.

____________Dodatek dla ciekawskich __________________________

Okej, zrobiłem Ci neutralny, zbalansowany artykuł — bez krytyki, pokazujący obie strony medalu.

Nadaje się do publikacji w grupie tradingowej, na blogu czy w PDF.

---

# **Dziennik tradera i pojęcie „Overtradingu” – fakty, mity i praktyczne spojrzenie**

## Wstęp

Dziennik tradera i termin „overtrading” to dwa hasła, które przewijają się niemal w każdym kursie, książce czy dyskusji o tradingu. Dla jednych są to fundamenty profesjonalnego podejścia, dla innych – narzędzia nadużywane w marketingu szkoleń.

Poniżej przedstawiamy **neutralne spojrzenie**, które pozwoli każdemu traderowi wyciągnąć własne wnioski. Żadnego z podejść nie krytykujemy – pokazujemy argumenty „za” i „przeciw” oraz praktyczne aspekty.

---

## 1. Dziennik tradera – po co powstał i jak jest postrzegany

### Skąd się wziął

* Idea prowadzenia dziennika pochodzi m.in. z psychologii sportu i szkolenia wojskowego – miała pomóc w powtarzaniu dobrych zachowań i eliminowaniu złych.

* Do tradingu wprowadzili ją znani autorzy i mentorzy (np. Mark Douglas, Van Tharp), a z czasem stała się standardem w edukacji tradera.

### Argumenty **za** prowadzeniem dziennika

* **Świadomość** – zapisywanie wrażeń i analiz pomaga zauważyć powtarzające się błędy.

* **Historia decyzji** – dziennik jest „czarną skrzynką” pozwalającą odtworzyć proces decyzyjny.

* **Analiza statystyczna** – z zebranych danych można wyłonić najbardziej zyskowne setupy, godziny czy instrumenty.

### Argumenty **przeciw**

* **Powtarzalność błędów** – jeśli ktoś ma stały problem (np. wchodzi zbyt wcześnie), wpisy będą w 90% identyczne, a samo ich zapisywanie może nie zmienić zachowania.

* **Dane są już w platformie** – wielu traderów uważa, że wyniki i statystyki można odczytać z historii konta, bez przepisywania ich do dodatkowego arkusza.

* **Element marketingowy** – w kursach dziennik bywa sprzedawany jako „tajna broń profesjonalistów”, choć w praktyce to zwykle tabela w Excelu lub PDF.

---

## 2. Overtrading – kiedy jest faktem, a kiedy etykietą

### Definicje spotykane w praktyce

* **Psychologiczno-szkoleniowa**: otwieranie większej liczby transakcji niż przewiduje plan **lub** używanie zbyt dużej pozycji w stosunku do kapitału i ryzyka.

* **Rynkowo-praktyczna**: handlowanie w sposób, który obniża Twój edge – czyli spada jakość setupów, dyscyplina i wyniki.

### Kiedy liczba transakcji nie jest problemem

* Gdy wynika z dostosowania do aktualnych warunków rynku (np. scalping w konsolidacji).

* Każdy trade spełnia kryteria planu (setup, RRR, ryzyko).

* Wynik dnia mieści się w planie, a zysk nie jest oddawany przez dodatkowe wejścia.

### Kiedy to już overtrading

* Gdy liczba wejść rośnie z powodu chęci „odrobienia” strat.

* Parametry pozycji są zmieniane impulsywnie w reakcji na emocje.

* Handlujesz „na siłę”, bo czujesz, że musisz coś zrobić – bez sygnału z planu.

---

## 3. Jak wyznaczyć własne granice

Nie ma uniwersalnego limitu transakcji czy wpisów w dzienniku.

Każdy trader może określić swoje „progi jakości” na podstawie własnych danych:

1. Analiza historii z ostatnich 30–60 dni.

2. Sprawdzenie, od jakiej liczby transakcji dziennie spada skuteczność lub RRR.

3. Ustalenie zasady: *„Powyżej tego progu zwiększam ostrożność lub kończę dzień”*.

---

## 4. Wnioski

* **Dziennik tradera** może być skutecznym narzędziem, jeśli jest używany do analizy i wdrażania zmian. Może też być zbędnym obowiązkiem, jeśli jest tylko powtarzaniem tych samych wpisów bez refleksji.

* **Overtrading** to pojęcie elastyczne – dla jednego tradera 20 wejść to norma, dla innego sygnał utraty kontroli. Liczy się wpływ na jakość i wyniki, nie sama liczba transakcji.

* Ostatecznie to trader powinien zdecydować, jakie narzędzia i limity działają dla niego najlepiej, opierając się na danych, a nie na cudzych definicjach.

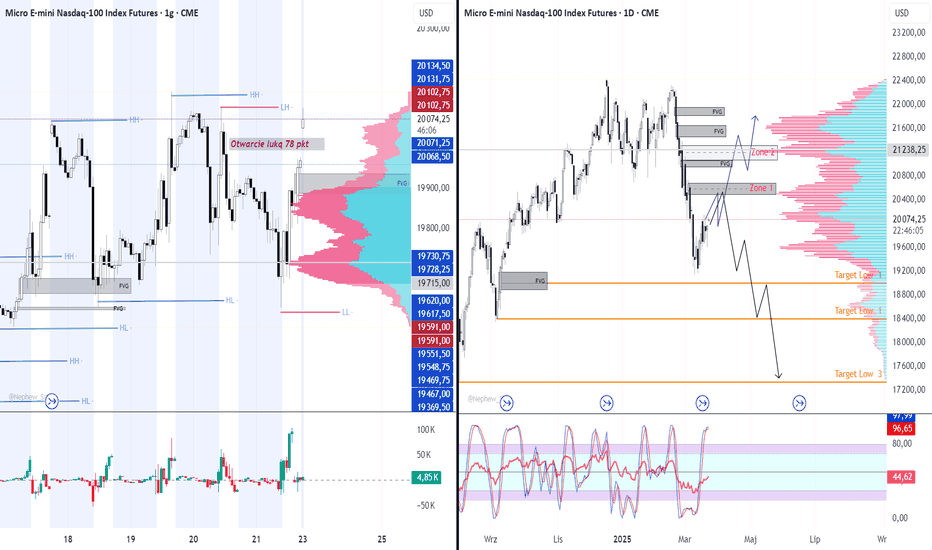

S&P 500 / NASDAQ 100 - 1MKosmetyczna aktualizacja. Po zamknięciu miesiąca mamy po dwa IMB wzrostowe, które dla zachowania momentum powinny zostać obronione. Bardzo dużo POI pokrywa nam się na początku ruchu, co powoduje, że skupiam się najmocniej na tym obszarze, aby otrzymać kontynuację ruchu. Dopóki żadna świeca miesięczna nie zamyka się poniżej tych IMB i poniżej połowy ruchu manipulacyjnego - wszystko jest w porządku.

S&P 500 / NASDAQ 100 - 1Dwidać trochę więcej szczegółów. ES spory IMB wzrostowy, który może utrzymać cenę, gdy NQ na przykład zejdzie utworzyć SMT HTF, chciałbym ten scenariusz najbardziej. No ale bez wróżenia, NQ broni +OB na ten moment i będę podążać za orderflow h1-h4 żeby bardziej lokalnie się skupić na cenie jeśli nie mamy nic większego. Dopóki NQ trzyma 50% +OB to dalej kontynuacja stąd.

NASDAQ 100 - 1Mna ten moment mocne i dynamiczne przebicia szczytów, zobaczymy czy tak zostaną utrzymane po zamknięciu świec. Jeśli tak, wtedy ES również tworzy nam ruch manipulacyjny tak jak NQ i wtedy mamy czyste sytuacje i po dwa duże POI HTF oznaczone '}', gdzie po pullbacku oczekujemy wzrostowego PA.

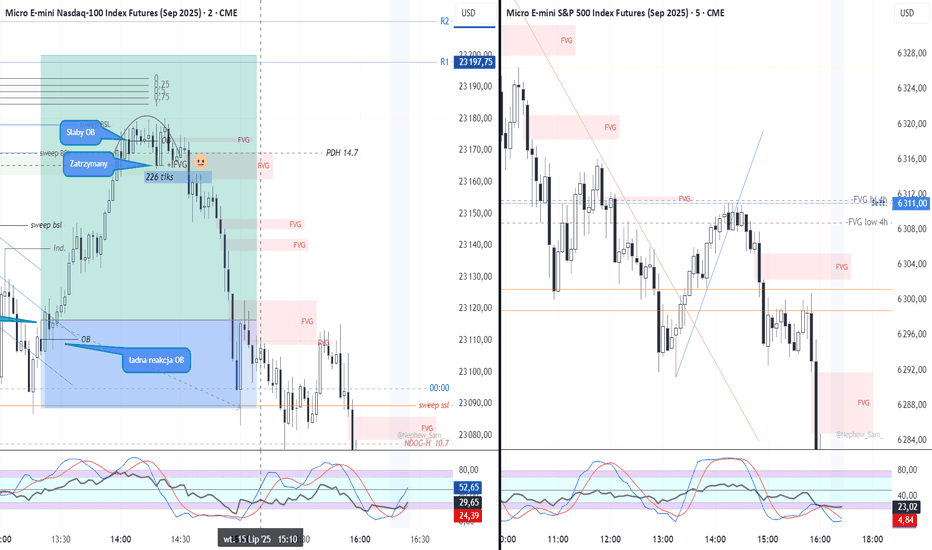

SHORT NQ100 21 lipca 2025 14:10 NY USA**SHORT NQ100 21 lipca 2025 14:10 NY USA**

🔻 Setup oparty na koncepcie ICT

🔹 1. Sweep BSL

* Czyste wybicie liquidity nad wcześniejszym szczytem (ATH intraday) – typowy trap longów

* Wskazuje na możliwą zmianę kierunku

🔹 2. MSS (Market Structure Shift)

* Po wybiciu BSL powstał niższy high i niższy low

* Potwierdzenie zmiany struktury rynku

🔹 3. Reakcja – FVG Bearish

* Rynek pozostawił lukę niewyważenia (Fair Value Gap) po stronie podaży

* Reakcja na poziomie FVG – klasyczny trigger wejścia po MSS

* Odrzucenie FVG potwierdza dominację podaży

🔹 4. OB Bearish (Order Block)

* Re-test ostatniego niedźwiedziego OB przed spadkiem

* OB działa jako opór i strefa wejściowa

🎯 **Cel:** SSL (Sell Side Liquidity) – hi z sesji londyńskiej (stop-lossy logów)

* Precyzyjny cel zgodny z klasyką ICT – likwidacja stop lossów kupujących

* Realizacja z ręki 16:00 handel nie dozwolony po 17:00 NY (moment zamknięcia pozycji zgodnie z zasadami prop challenge)

📌 Komentarz:

✅ Setup w pełni zgodny z ICT

✅ Sweep + MSS + FVG + OB

✅ Realizacja targetu z dużą precyzją przed sesją after hours

❌ Brak dalszych zagrań po 17:00 zgodnie z regulaminem

🧠 Trade execution discipline: zachowana w 100% ✔️

📊 Setup wart powtórzenia przy analogicznej strukturze w przyszłości

Backtest – SHORT na NQ100 (MNQU2025### 📉 **Backtest – SHORT na NQ100 (MNQU2025)**

📅 **Data**: 20 lipca 2025

⏰ **Godzina wejścia**: 10:42 czasu NY (16:42 czasu PL)

🗂 **TF główny**: 2 minuty

🎯 **Kierunek**: SHORT

📌 **Cel**: SSL – 50% zakresu (Range)

---

#### ✅ **Kryteria wejścia (zgodność z systemem ICT)**:

1. **Sweep BSL** – wybicie lokalnego szczytu likwidujące kupujących.

2. **Stop Hunt** – klasyczne „pułapkowe” wybicie stopów powyżej BSL.

3. **MSS (Market Structure Shift)** – zmiana struktury rynku z byczej na niedźwiedzią.

4. **FVG 2m Bearish** – luka niewypełniona (Fair Value Gap) na 2-minutowym interwale – reakcja ceny nastąpiła w obrębie tej strefy.

5. **OB 2m Bearish** – świeca zrównoważenia (Order Block) jako strefa wejścia – potwierdzenie podaży.

---

#### 🎯 **Cel transakcji**:

SSL (Sell Side Liquidity) – target ustawiony na poziom 50% zakresu niższego obszaru likwidacji.

---

#### 📝 **Komentarz z backtestu**:

Transakcja zgodna z pełnym protokołem wejścia wg modelu ICT. Warunki wejścia spełnione podręcznikowo: sweep → MSS → FVG → OB. Wejście nastąpiło bezpośrednio po potwierdzeniu strukturalnym i w reakcji na FVG. Target osiągnięty precyzyjnie w dolnej połowie zakresu likwidacyjnego.

SHORT NQ100 16 lipca 2025, 9:30 NY-USA🎯 Setup oparty na modelu ICT – sesja otwarcia NY (Judas Swing + FVG 1H + GAP + Stop Run)

🔹 1. Zebranie BSL (Buy Side Liquidity) – Judas Swing

• Początek sesji NY aktywuje wzrostowy impuls zbierający zlecenia buy-stop ponad lokalne high.

• Klasyczny Judas Swing – pułapka dla longów przed rzeczywistym kierunkiem sesji.

🔹 2. Stop Run

• Likwidacja BSL nad wcześniejszym szczytem (obszar FVG 1H).

• Agresywne wybicie i natychmiastowy reversal – klasyczny sygnał manipulacji.

🔹 3. Reakcja – FVG 1H Bearish

• Rynek reaguje dokładnie na niewypełnioną lukę FVG 1H (kolor czerwony).

• Od tego poziomu inicjacja silnego impulsu spadkowego (displacement).

🔹 4. GAP / Displacement

• Powstaje luka cenowa i potwierdzony impuls niedźwiedzi (Market Structure Shift).

• Cena nie powraca powyżej luki – akceptacja niższej wyceny.

📌 Cel:

• ✅ Low POI – osiągnięty (~200 ticków).

• ⏳ SSL low London – oczekuje na realizację (poziom ~22,930).

• ⏳ Open Sunday – potencjalny zasięg dalszego zejścia (niższy target).

📊 Wnioski:

• Pozycja SHORT zrealizowana zgodnie z zasadami modelu ICT: Judas Swing + FVG 1H + GAP.

• Dobre momentum niedźwiedzie na sesji NY przy potwierdzonej reakcji w kluczowej strefie.

• Brak powrotu powyżej FVG = przewaga podaży 💪📉

📈 Struktura techniczna:

• MSS (Market Structure Shift) potwierdzony.

• OB (Order Block) na M5 potwierdza reakcję spadkową.

🧠 Ocena zagrania:

• Zgodne z planem: wejście w rejonie wysokiego RR, logiczna struktura, target 1 zrealizowany.

LONG NQ100 – 15 lipca 2025, godz. 13:20 NY-USA🔹 Setup wejścia LONG

Godzina wejścia: 13:20 NY-USA

Powód wejścia:

1. Zebranie SSL (sell-side liquidity) – klasyczny sweep

2. EQL (equal lows) – fałszywe wsparcie, które zostało wybite

3. Reakcja na Bullish OB 2m – wyraźna reakcja popytowa po sweepie

Potwierdzenie:

* Objęcie popytowe z FVG jako bazą dla reakumulacji

* Silny impuls z wypełnianiem FVG i kolejnym ruchem do góry

🔹 Zarządzanie pozycją

Ruch do góry wspierany przez:

✅ Sekwencję FVG

✅ Zatrzymanie przy słabym OB, brak głębokiej reakcji podażowej

R1 (23 197,75) – cel osiągnięty

Obecnie widoczna konsolidacja pod R1, słabnący impet – możliwy rebalans lub reakcja z -FVG

🔹 Wnioski i ocena 🎯

✅ Setup bardzo czysty – klasyczny model: SSL sweep → reakcja OB → impuls przez FVG → target na BSL

⚠️ Brak silnej kontynuacji po R1 – możliwy re-test lub zejście do FVG

📌 Do zapamiętania

OB + FVG + sweep SSL = bardzo mocna konfluencja ICT

Zwracać uwagę na to, gdzie rynek zatrzymuje się po ruchu

SHORT NQ100 – 14:39 NY USA🔹 1. SHORT NQ100 – 14:39 NY USA

Setup: Model AMD ICT – dystrybucja po manipulacji

Kontekst: Po akumulacji nastąpiła manipulacja w strefie OB/MTH + FVG.

🔍 Wejście po zebraniu BSL i utworzeniu MSS.

📉 Cel: Low NY Open – skuteczna egzekucja z reakcją CoCH i kontynuacją w strukturze.

⚠️ Ryzyko: Krótkoterminowy pullback przed impulsją (FVG, PB), więc SL trailingowany.

📌 Wynik:

✅ Pozycja zrealizowana, osiągnięty główny cel, przesunięcie SL na BE po CoCH.

🔄 Wystąpił Pullback w PB po CoCH (korekta w FVG).

🔹 2. LONG NQ100 – 15:18 NY USA

Setup: Sweep SSL + Bullish GAP + Bullish OB

🔍 Wejście po agresywnej likwidacji sell-side liquidity (SSL), która zbiegła się z:

Stop Heand

FVG Bullish

OB Bullish

Propulsion Block

📈 Cel: BSL + FVG na M15

📌 Wynik:

Break-even

LONG NQ100 – 10 lipca 2025, 10:24 NY

🎯 **Setup oparty o strukturę ICT**

🔁 **Re-entry: 11:00 NY**

1. **Wejście LONG – godz. 10:24**

* Obserwacja zebrania **SSL** (sell-side liquidity) po wcześniejszym impulsie spadkowym.

* Cena wchodzi w strefę **FVG 4h bullish**, co stanowi potwierdzenie zmiany sentymentu na wyższych interwałach.

* Pojawia się **MSS (Market Structure Shift)** – lokalny BOS i potwierdzenie zmiany kierunku (reakcja byków).

* Reakcja ceny na **IFVG 2m bullish** – szybkie wejście kupujących i struktura wewnętrznej luki potwierdzającej popyt.

2. **Re-entry o 11:00**

* Kolejny retest FVG, wejście po korekcie – potwierdzenie intencji kupna i chęci do obrony nowej struktury HL.

* Ruch zgodny z kierunkiem mikrostruktury i zbieżny z korelacją z ES (S\&P500).

🎯 **Cel transakcji:**

* **BSL** (buy-side liquidity) powyżej szczytu sesji NY Open.

* Target osiągnięty przy 22 986 (pełne wypełnienie zakładanego zakresu).

✅ **Wnioski:**

* Kluczowa była precyzja reakcji na FVG 4h i szybki odczyt MSS.

* Korelacja z ES (wybicie BSL po stronie SP500) była potwierdzeniem ruchu.

* Struktura zgodna z klasycznym schematem ICT: **Sweep → MSS → FVG Reakcja → Cel: BSL**.

NASDAQ100 strefaNasdaq100 obecnie znajduje się w ważnej strefie wsparcia i oporu.

Jeśli wyjdzie z tej strefy jest szansa na wyciąganie na nowe ATH (wyciągnie to też crypto)

Zaznaczony wzrostowy OB 1:1

Jeśli naprą silnie niedźwiedzie wracamy do poprzedniego pomysłu realizowania korekty i testu wolumenu zakupowego.

NASDAQ100 - test wolumenuChoć Nasdaq100 jest w radosnym trendzie wzrostowym (i u granicy oporu nowego trendu spadkowego...) i przypomina mi ten radosny głos AI, dla którego nie ma rzeczy niemożliwych nawet jeśli mogą być zmyślone... ;) to wypadałoby stestować jeszcze ten wolumen zakupowy położony na ostatniej akumulacji (od 4 kwietnia). :p

Dobrym wsparciem w panicznej korekcie byłyby okolice 18500, 18200 a nawet 17400

NASDAQ100zasięg dziennych wzrostów na kontraktach 19390

Po przebiciu linii trendu spadkowego i obronie jej oraz wybiciu szczytu z 9 kwietnia wracamy do dużego trendu wzrostowego

na wykresie zaznaczone 2 LPSY (OB 1:1) wzrostowe, po których bywa przyspieszenie wzrostów

Perspektywa zarówno dnia dzisiejszego jak i najbliższych kilku dni.

Oczywiście za trendem na NASDAQ100 podąża trend kryptowalut, a czasem go wyprzedza.

Analiza NASDAQ 100 (MNQ1!) na tydzień 14–19 kwietnia 2025## 📌 1. Struktura techniczna i wolumenowa

### 🔹 Interwał 1H – struktura intraday:

- Od 9 kwietnia obserwuję silny impuls wzrostowy, który wyprowadził cenę z rejonów ~17 400 do ~18 850.

- Rynek obecnie znajduje się **w strefie FVG oraz VPOC z 3–4 kwietnia**, gdzie następuje wyraźna **reakcja podaży** – zaznacza się rotacja przy 18 855,50.

- Piątkowa sesja zakończyła się pod tą strefą, co pokazuje **brak domknięcia pełnej luki wolumenowej**, a tym samym potencjalny początek **procesu dystrybucji**.

### 🔹 Interwał 1D – struktura swingowa:

- Obserwuję byczą strukturę odbudowywaną od dołka z 9 kwietnia – **wzrosty wchodzą obecnie w obszar FVG z marca (19 000–20 400)**.

- Świece z 11 i 12 kwietnia tworzą **long upper wick** – klasyczny sygnał walki podaży i popytu w strefie oporu.

- Mimo dynamicznego odbicia, cena **pozostaje pod FVG Daily oraz SMA200**, co oznacza, że trend wzrostowy ma charakter **reakcyjny, nie strukturalny**.

### 🔹 Profil wolumenowy (1H):

- 🔵 18 400–18 600: baza akumulacyjna z 8–11 kwietnia.

- 🔴 18 800–18 900: główny obszar rotacji (punkt kontroli vol – VPOC).

- 🟠 17 400–17 600: luka wolumenowa (NDQG-L 8-4) – w przypadku zejścia, będzie to mój główny target dla shorta.

---

## 🧠 2. Mój bias tygodniowy

| Zakres czasowy | Bias | Warunki |

|----------------|---------------------------|----------------------------------------------------------------|

| M15/H1 | Neutralno-bullish | Dopóki utrzymana baza 18 600–18 700 |

| H4/D1 | Neutralny | Walka o wyjście z FVG, brak przewagi jednej strony |

| Weekly | Ostrożnie bullish | Odbicie po panic sell-off, ale pod oporami strukturalnymi |

---

## 📈 3. Scenariusze rozegrania na tydzień 14–19 kwietnia 2025

Jeszcze nie wiem. poczekam co rynek pokaże.

---

## 🔍 4. Kluczowe strefy decyzyjne

| Strefa | Znaczenie |

|---------------------------|---------------------------------------------------------|

| **18 855,50 (VPOC)** | Decydujący poziom tygodnia – pivot struktury |

| **18 600–18 700** | Baza akumulacyjna – jeśli obroniona, long |

| **19 400–20 000** | Obszar FVG z marca – końcowy target dla byków |

| **17 400–17 600** | Luka z 8.04 – target dla podaży, jeśli dojdzie do wybicia dołem |

---

## 🧩 5. Podsumowanie

✔️ Struktura wzrostowa zbudowana od 9 kwietnia pozostaje aktywna, ale testuje kluczową strefę oporu 18 855–19 000.

✔️ Sygnały z profilu wolumenowego i price action wskazują na możliwą rotację lub breakout – decyzja zapadnie najpóźniej w sesji poniedziałkowej NY.

✔️ Gram tylko **na potwierdzonych setupach ICT** – FVG, OB, breaker, z kontekstem wolumenowym.

✔️ **Triggerem kierunku tygodnia będzie reakcja rynku na poziom 18 855** – to będzie mój punkt odniesienia do poniedziałkowego OPEN NY.

Analiza Nasdaq 100 Futures (MNQ1!) – tydzień 25-29 marca 2025#### **📌 1. Określenie BIAS zgodnie z ICT**

- 📈 **Obserwuję odbicie od lokalnego dołka (~19,608) z silnym ruchem wzrostowym.**

- 🔍 **VRVP (Volume Profile) wskazuje, że rynek akceptuje wyższe poziomy (~19,971), ale obszar 20,104 pozostaje oporem.**

- ⚖️ **CVD pokazuje silny popyt – kupujący dominują w krótkim terminie.**

- 📉 **FVG (Fair Value Gaps) poniżej ceny mogą przyciągnąć rynek, sugerując potencjalne cofnięcie przed kontynuacją.**

- 📊 **RSI (14) oraz MACD wskazują na sygnały kupna, co może sugerować możliwość odbicia.**

- 📌 **Dzisiejsze otwarcie odbyło się z luką +78 punktów, co może sygnalizować silne nastawienie popytowe.**

➡️ **BIAS: Krótkoterminowo byczy 📈, ale w kontekście wyższego interwału pozostajemy w strukturze spadkowej.**

➡️ **Oczekuję reakcji na poziomie 20,104 – to kluczowy punkt decyzyjny dla przyszłego tygodnia.**

---

#### **📌 2. Potencjalne scenariusze na nowy tydzień**

🔹 **Scenariusz 1: Kontynuacja wzrostów (buyside liquidity grab)**

- Jeśli rynek utrzyma się powyżej 19,950 i przebije 20,104, może to otworzyć drogę do wyższych poziomów (~20,300+).

- Silny impuls na CVD i RSI powyżej 50 może potwierdzić ten ruch.

- **Strategia:** Szukam LONG po pullbacku w strefie 19,900-19,950.

🔹 **Scenariusz 2: Odrzucenie 20,104 i powrót do FVG**

- Jeśli cena nie przebije 20,104 i pojawi się dystrybucja, może to oznaczać fałszywe wybicie.

- Możliwe cofnięcie do 19,850-19,800 (zasięg wypełnienia FVG).

- **Strategia:** Short z potwierdzeniem reakcji sprzedażowej na poziomie 20,104.

🔹 **Scenariusz 3: Test dolnych poziomów i odbicie (sellside liquidity grab)**

- Możliwe czyszczenie stop-lossów pod 19,800 przed dalszym ruchem w górę.

- **Strategia:** Long po fałszywym wybiciu dołem i szybkim powrocie powyżej 19,850.

---

### **🎯 Kluczowe poziomy do obserwacji**

📊 **Opory:** 20,104 (decyzyjny), 20,300 (następny cel byków)

📊 **Wsparcia:** 19,850 (FVG), 19,608 (silne wsparcie)

🚀 **Podsumowanie:** Rynek Nasdaq 100 Futures znajduje się w fazie konsolidacji z możliwymi ruchami w zakresie między wsparciem na poziomie 19,608 a oporem na poziomie 20,104. Wskaźniki techniczne sugerują potencjalne odbicie, ale reakcja na kluczowe poziomy będzie decydująca. 📉📈 Jak nadal widzę targety na dołkach. Jeśli rynek ma zapasy to może pójdzie do góry ale jak nie ma to musi po nie wrócić. Na dole zostało dużo płynności inwestorów, którzy myśleli, że indeks będzie celował w historyczne szczyty.

---

### ** A co wy sądzicie napiszcie w komentarzach.

Analiza NQ-SP500 w oparciu o CBOE Index (VIX) na 2 marca 2025CBOE Volatility Index (VIX) – Co to jest i jak go używać?

-* VIX, znany jako "indeks strachu", to wskaźnik zmienności rynku opracowany przez Chicago Board Options Exchange (CBOE). Mierzy oczekiwaną zmienność indeksu S&P 500 na podstawie cen opcji na ten indeks w najbliższych 30 dniach.

** Gdy VIX jest niski → inwestorzy spodziewają się spokojnego rynku (niskiej zmienności).

** Gdy VIX rośnie → inwestorzy oczekują większej zmienności (często powiązanej z paniką na

rynku).

-* Jak interpretować poziomy VIX?

Poziom VIX Interpretacja

0 - 12 Spokojny rynek, niska zmienność, inwestorzy są pewni stabilności.

12 - 20 Normalna zmienność rynkowa.

20 - 30 Podwyższona zmienność, większe ryzyko na rynku.

30+ Wysoka niepewność, panika rynkowa, możliwe duże spadki.

-**** VIX a Twój trading na NQ100 *****-

Dla Nasdaq 100 (NQ100), VIX może działać jako wskaźnik ogólnego sentymentu rynkowego. Jeśli VIX gwałtownie rośnie, zwykle oznacza to zwiększoną niepewność i potencjalne spadki także na NQ100.

-* Jeśli VIX rośnie, a NQ100 jest blisko oporu – warto być ostrożnym z longami.

-* Jeśli VIX spada, a NQ100 jest w trendzie wzrostowym – trend może być stabilny.

********************************************************************

**Analiza aktualnego VIX interpretacja dla NQ100 na 2 marca 2025 **

#### **1. Obecny poziom VIX**

- Aktualna wartość: **19.63**

- Dzisiejsza zmiana: **-7.10% (-1.50 pkt)**

- VIX znajduje się w przedziale **"podwyższonej zmienności" (18-22)**, co sugeruje rosnącą niepewność na rynku.

#### **2. Kluczowe obserwacje z wykresu**

- **Ostatnie wzrosty**: W połowie grudnia VIX gwałtownie wzrósł powyżej 25, co mogło być reakcją na istotne wydarzenia rynkowe.

- **Odbicia i poziomy wsparcia**:

- VIX ostatnio odbił się od poziomu ok. **15**, co może oznaczać, że rynek wycenił minimalną zmienność i obecnie wracamy do wyższych poziomów niepewności.

- Obecny poziom **19.63** może być lokalnym oporem, jeśli VIX zacznie znowu spadać.

- **Długie knoty świec** w styczniu i lutym sugerują dużą zmienność intraday – strach i panika pojawiają się, ale szybko są wygaszane.

#### **3. Wnioski dla NQ100**

- VIX w przedziale **18-22** sugeruje ostrożność, ale jeszcze nie ekstremalny strach.

- Jeśli VIX przekroczy **22-23**, może to zwiastować dalsze spadki na indeksach, w tym na **Nasdaq 100**.

- Spadek VIX poniżej **18** mógłby sygnalizować powrót do spokojniejszego rynku i możliwe odbicie w górę dla akcji.

Świat na wykresach – 16-17.11.2024 (Weekend) „Ciekawe, że duży skok rentowności zaczął się po cięciu stóp przez Fed o 50 punktów bazowych, a teraz spadek zbiega się z wypowiedzią Powella, który zaznaczył, że FOMC nie spieszy się z dalszymi obniżkami stóp. Inni członkowie Komitetu przyjęli podobny, mniej gołębi ton.”

Powyższy cytat skłonił mnie do kilku przemyśleń.

Aby lepiej zobrazować sytuację, posłużę się wykresem Nasdaq.

Mając na uwadze powyższe, wciąż mamy do czynienia z napiętą sytuacją geopolityczną. Choć giełda może być oczkiem w głowie Trumpa, początkowo można spodziewać się silniejszej korekty, która stworzy fundamenty do dalszych wzrostów – pierwsza hipoteza: plus dla podaży.

Drugą kwestią jest to, że rynki mogą zacząć się zastanawiać, czy Trump nie podejmie jakichś radykalnych kroków eskalujących sytuację, a druga strona nie zdecyduje się na twardą odpowiedź.

Nie możemy zapominać, że w grze po stronie „osi zła” znajdują się Chiny, Rosja oraz Korea Północna (która już, de facto, bierze udział w wojnie na Ukrainie).

A co się stanie, jeśli Chiny zdecydują się na wymianę ciosów w ramach jakiejś wojny zastępczej (proxy war)?

Realne ryzyko geopolityczne – to zdecydowany plus dla podaży.

Z drugiej strony, gospodarka doskonale radzi sobie w trybie hamowania, który narzucił jej Fed. To z kolei bardzo duży plus dla popytu.

Kolejną kwestią, która może budzić niepokój, są ambicje Trumpa wobec wspomnianego wcześniej Fed. Trump pragnie przejąć kontrolę nad bankiem centralnym i samodzielnie sterować stopami procentowymi. Co ważne – w świetle prawa może to zrobić. Jednak żaden prezydent dotychczas nie skorzystał z tego uprawnienia – mimo że kilku miało takie ambicje.

Mam nadzieję, że jego otoczenie nie pozwoli na realizację tego pomysłu, ponieważ w przeciwieństwie do Trumpa, jego doradcy zapewne chcieliby jeszcze przez jakiś czas utrzymać władzę. Warto obserwować, co mówi w tej sprawie wiceprezes, J.D. Vance – z dużym prawdopodobieństwem kandydat republikanów na przyszłego prezydenta.

Chyba że Trump rzeczywiście zdecyduje się na wojną światową… Na razie jest to jednak jedynie spekulacja polityczna. Kluczowe będą pierwsze miesiące po objęciu władzy przez Trumpa.

A co mówi wykres?

Podaż mocno zareagowała, ale nie udało się pokonać okrągłego poziomu 20 000 pkt. Popyt wciąż ma przewagę.

Przełamanie tego poziomu, a zwłaszcza zamknięcie świecy D1 poniżej 18 000 pkt, wskaże na siłę podaży.

Czerwone strefy to pierwsze wsparcia podaży – warto je uważnie obserwować.