Srebro - sygnał spadkowy z niskiego interwałuMamy pierwszą przesłankę za zakończeniem wzrostów. Czy to czas na SHORT? - Zdecydowanie nie! Cena jeszcze spokojnie może kilkukrotnie wybić ATH zanim dostaniemy większą korektę!

Warto jednak wziąć pod uwagę, że są scenariusze mówiące o potencjalnym zejściu poniżej 45$, a historycznie już mieliśmy takie przypadki, gdzie cena latami, ale osuwała się nisko.

Warto przemyśleć częściową realizację zysków, jeśli ktoś kruszec ten posiada i pilnie obserwować kolejne wyższe interwały po ich zamknięciu oraz czy największa korekta w tym trendzie nie zostaje złamana (dla obecnego szczytu poziom złamania to 64$)

Analizy Trendu

DINO - spora korekta - czy będzie okazja kupić akcje tanio? Każda korekta jest okazją do dołączenia do trendu, ale żeby dołączyć TANIO, to potrzebujemy przynajmniej korekty 50%. Jest szansa, że taką dostaniemy, dlatego pilnuję wybicia dołka 29,68zł i tam będę szukał sygnału łamiącego lokalny trend spadkowy, a potencjalne wzrosty mogą dosięgnąć nawet 100zł.

Czekam na pojawienie się formacji świecowej zmiany trendu na wzrostowy z interwału 1T w strefie + dotknięcie oznaczonej na wykresie linii trendu.

Jeśli cena tam nie dojedzie, a wybije nowy szczyt, będę cierpliwie czekał na kolejne miejsce do przyłączenia się TANIO :)

Kakao - czas na wzrostyCena zaliczyła w listopadzie istotne miejsce do zakończenia korekty - aktualnie tworzy się lokalny układ korekcyjny, który pozwoli na dołączenie do wzrostów. Czekam na zaliczenie strefy i oczekuję w niej pojawienia się sygnału w postaci formacji wzrostowej.

Długoterminowo - cena z tego miejsca ma szanse dojechać do ATH

Nowa spółka na GPW - Grupa NiewiadowOkres między Świętami Bożego Narodzenia, a Nowym Rokiem to często okres mniejszej intensywności handlu, ale również czas optymalizacji podatkowych i jedną z takich optymalizacji najprawdopodobniej widzimy na tym wykresie. Cena ładnie wystrzeliła wracając powyżej poziomu cenowego sprzed lokalnego wzrostu wolumenu. Może to zwiastować koniec spadków i rozpoczęcie trendu wzrostowego.

Złamanie największej korekty w obowiązującym trendzie jest będzie zwiększało szanse na długoterminową kontynuację wzrostów.

Warto pamiętać o tym, że skuteczność handlu na tak krótkich wykresach (interwał 1D) jest znacznie niższa niż na notowanych latami spółkach.

Test formacji z interwału 1D jest okazją do handlu.

Złoto będzie nadal tracić na wartości.

Szanowni Traderzy,

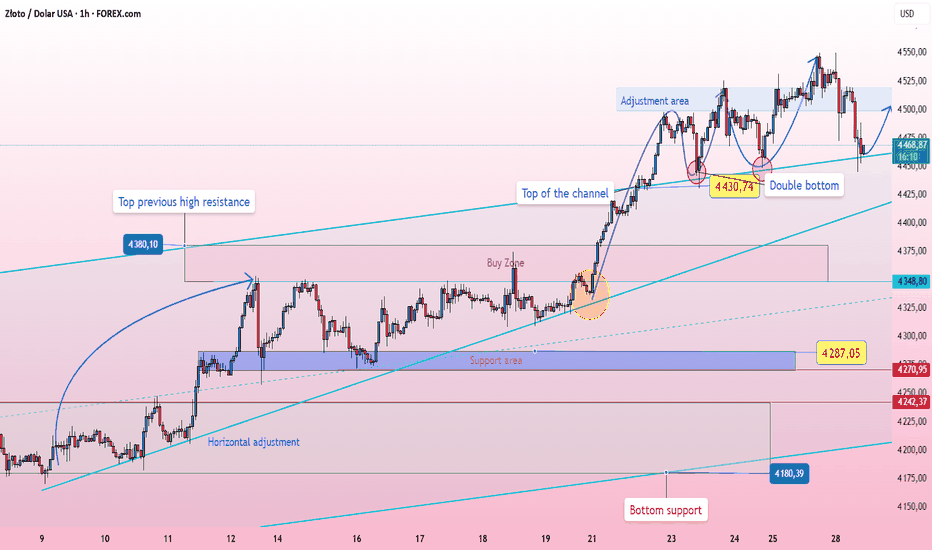

Dziękujemy za Wasze nieustające zaufanie i współpracę! Pomimo dzisiejszych wahań na rynku, precyzyjna analiza i zdecydowane działanie naszego zespołu po raz kolejny przyniosły znaczące rezultaty. Poniżej znajduje się bieżąca analiza dzisiejszych strategii handlowych:

🎯 Podsumowanie dzisiejszych wyników handlowych

Dzisiaj zrealizowano łącznie 5 strategii, z czego 4 z powodzeniem osiągnęły take-profit, a 1 zakończyła się całkowitym stop-outem. Ogólnie rzecz biorąc, rentowność pozostała stabilna.

✅ Zysk netto: 550 pipsów (po odliczeniu strat)

📊 Szczegółowe dane transakcyjne

Precyzyjna pozycja długa: Wejście 4460-4465 → Take Profit 4472 | Zysk: 90 pipsów

Strategia kupna w dołku: Wejście 4440-4435 → Take Profit 4455 | Zysk: 150 PIPS

Short Sniper High-Altitude: Wejście 4455-4453 → Take Profit 4427 | Zysk: 260 PIPS

Krótkoterminowa transakcja odbicia: Wejście 4365-4360 → Take Profit 4383 | Zysk: 230 PIPS

Realizacja kontroli ryzyka: Wejście 4405-4410 → Stop Loss 4390 | Strata: 180 PIPS

Najnowsza analiza strategii handlowej

I. Analiza logiki rynku

Cena złota ostatnio znacząco spadła po osiągnięciu nowego szczytu, głównie z powodu następujących czynników:

Realizacja zysków i korekty techniczne: Szybkie zyski we wcześniejszej fazie doprowadziły do akumulacji dużej liczby długich pozycji. Repatriacja kapitału pod koniec roku i redukcja pozycji w funduszach lewarowanych spowodowały koncentrację wyprzedaży.

Przejście do ostrożnego nastawienia: Łagodzenie napięć geopolitycznych zmniejszyło krótkoterminowe premie za bezpieczne przystanie, przesuwając uwagę rynku na kompromis między inflacją a ścieżką polityki Rezerwy Federalnej.

Czynniki strukturalne zwiększające zmienność: Spadek płynności pod koniec roku, korekty budżetu ryzyka instytucjonalnego oraz mechanizmy handlowe (takie jak podwyższenie wymogów depozytu zabezpieczającego) przyspieszyły odpływ kapitału z aktywów o wysokiej zmienności (np. srebra), a złoto również odczuło skutki uboczne.

II. Kluczowe sygnały techniczne

Odwrócenie trendu: Wykres dzienny dwukrotnie nie zdołał przebić oporu w pobliżu 4520, a średnie kroczące utworzyły krzyż śmierci, wskazując na wyczerpanie się byczego momentum i krótkoterminowe przejście w stronę osłabienia.

Krytyczne poziomy wsparcia i oporu:

Strefa silnego wsparcia: 4300–4280 (poziom początkowy poprzedniego trendu wzrostowego + dolna granica 4-godzinnego kanału wzrostowego).

Strefa oporu: 4350–4360 (kluczowy poziom tłumienia dla dzisiejszego odbicia).

Ostrzeżenie o wyprzedaniu: Po kolejnych spadkach rynek zbliża się do strefy wyprzedania. Odbicie techniczne może nastąpić w okolicach 4280, co sprawia, że bezpośrednie pogoń za krótkimi pozycjami jest stosunkowo ryzykowna.

III. Strategia handlowa

Ogólne podejście: Skup się na sprzedaży podczas odbić, z lekkimi pozycjami, aby wykorzystać odbicia na kluczowych poziomach wsparcia.

Okazja do krótkiej transakcji:

Strefa wejścia: 4350–4360

Stop Loss: 4368

Cele: 4320 → 4300 (cel przebicia: 4280)

Okazja do długiej transakcji:

Strefa wejścia: 4280–4285

Stop Loss: 4272

Cele: 4300 → 4320 → 4350

IV. Ostrzeżenia o ryzyku

Zmienność pod koniec roku może się nasilić, co wymaga ścisłej kontroli pozycji.

Jeśli cena złota mocno przekroczy poziom 4360 i utrzyma się na tym poziomie, należy niezwłocznie zamknąć krótkoterminowe pozycje krótkie.

Monitoruj zmiany nastrojów w trakcie sesji amerykańskiej i wahania indeksu dolara amerykańskiego, aby uniknąć wpływu wydarzeń związanych z danymi.

Strategia podstawowa: Priorytetowo traktuj okazje sprzedażowe w strefie oporu 4350–4360. Jeśli ceny bezpośrednio spadną i ustabilizują się w pobliżu 4280, rozważ lekkie długie pozycje. Zawsze stosuj ścisłe środki stop-loss i unikaj utrzymywania stratnych pozycji.

💡 Najważniejsze informacje o dzisiejszej strategii

Elastyczne przełączanie pozycji długich/krótkich, podążanie za trendami rynkowymi

Precyzyjne punkty wejścia i wyjścia, generowanie zysków wahadłowych

Ścisła kontrola ryzyka, kontrolowalne straty, stabilna rentowność

📈 Dołączając do nas, zyskasz:

✅ Precyzyjne punkty wejścia i wyjścia w czasie rzeczywistym

✅ Ścisłą kontrolę ryzyka i doradztwo w zakresie pozycji

✅ Ciągłą analizę rynku i optymalizację strategii

✅ Dedykowaną, indywidualną obsługę klienta

✨ Profesjonalny zespół, który poprowadzi Cię przez Twoją drogę; rygorystyczne strategie, zapewniające stałe zyski!

👉 Zapraszamy do kontaktu w sprawie szczegółów współpracy i wspólnego tworzenia kolejnego zyskownego dnia handlowego!

Rajd złota zbliża się do kluczowej strefy oporu, a wskaźniki tecRajd złota zbliża się do kluczowej strefy oporu, a wskaźniki techniczne sygnalizują niedźwiedzi punkt wejścia.

Złoto niewątpliwie odnotowało najlepszy wynik wśród aktywów globalnych w 2025 roku, odnotowując wzrost przekraczający 70% od początku roku, znacznie przewyższając wzrost indeksu S&P 500 o około 17%. Podczas gdy popyt na bezpieczne aktywa i oczekiwania rynku na agresywne obniżki stóp procentowych przez Rezerwę Federalną doprowadziły ceny złota do nowych maksimów, wskaźniki techniczne sugerują, że dynamika wzrostowa zwalnia, ponieważ ceny osiągają historycznie wysokie poziomy, co stwarza kluczowe okno dla podążających za trendem krótkich pozycji.

I. Analiza techniczna: Konsolidacja na wysokim poziomie wskazuje na słabnący impet wzrostowy

1. Wykres tygodniowy: Uważaj na presję cofnięcia po dużej świecy wzrostowej

W zeszłym tygodniu złoto zamknęło się dużą świecą wzrostową z nieco dłuższym dolnym cieniem niż górnym, ustalając się na poziomie 4531,8 USD, z maksimum na poziomie 4551,3 USD. Chociaż wykres tygodniowy nadal wskazuje na byczą kontrolę, ceny zbliżają się do kluczowego obszaru technicznego rozszerzenia (5000-5200 USD). Po znaczącym wzroście rynek musi przetrawić realizację zysków, co znacznie zwiększa ryzyko dalszych długich pozycji w tym tygodniu.

2. Wykres czterogodzinny: Byczy impet uwalnia się umiarkowanie, sygnalizując potencjalne odwrócenie trendu.

Zwężająca się konsolidacja: Wstęgi Bollingera wykazują oznaki zwężenia, wskazując na zwężający się przedział cenowy i sugerując koniec jednostronnego trendu wzrostowego.

Dywergencja momentum: Chociaż wskaźnik MACD znajduje się powyżej linii zerowej, uwolnienie byczego impetu jest umiarkowane i nie tworzy silnego sygnału kontynuacji.

Potrzebny test wsparcia: Cena musi przetestować skuteczność strefy wsparcia 4495-4500. Przełamanie poniżej tego poziomu potwierdziłoby krótkoterminowe niedźwiedzie odwrócenie trendu.

II. Kluczowy obszar oporu: Obszar docelowy byków jest jednocześnie strefą obrony niedźwiedzi.

Obecni byki na rynku celują w psychologiczny poziom 5000 USD oraz obszar 5200 USD (odpowiadający 261,8% przedłużeniu ciągu Fibonacciego po październikowej korekcie). Goldman Sachs przewiduje, że ceny złota mogą osiągnąć 4900 USD do końca 2026 r., ale ostrzega również, że „jeśli zakupy sektora prywatnego przekroczą oczekiwania, ryzyko wzrostu będzie znaczne” – co dokładnie odzwierciedla zwiększoną dywergencję między bykami a niedźwiedziami przy obecnym poziomie cen.

Ważna uwaga: Gdy konsensus rynkowy jest nadmiernie skoncentrowany na konkretnej cenie docelowej, często oznacza to, że cena może napotkać presję realizacji zysków przed osiągnięciem tego poziomu. Obszar 5000–5200 USD to nie tylko obszar docelowy dla byków, ale także kluczowy obszar obronny dla niedźwiedzi.

III. Główna strategia handlowa: Sprzedaż głównie w okresach wzrostów

Plan pozycji krótkich

Obszar wejścia: zakres 4400–4430 USD

Ustawienie stop loss: 4460 USD (Przebicie powyżej tego poziomu unieważnia krótkoterminową logikę niedźwiedzi)

Cena docelowa:

Pierwszy cel: 4350–4300 USD

Wybicie: Utrzymaj, aby uzyskać głębszą korektę

Wsparcie strategii

Analiza techniczna: Wykres czterogodzinny pokazuje słabnący impet wzrostowy, a zwężające się pasma Bollingera wskazują na potencjalne odwrócenie trendu.

Analiza ceny: Cena znajduje się w pobliżu historycznych maksimów, a dalszy ruch wzrostowy bez wystarczającej korekty nie ma solidnych podstaw.

Współczynnik ryzyka do zysku: Wejście w obszarze 4400–4430 USD, ze stop lossem na poziomie około 30 USD, potencjalny zwrot z pierwszego zakresu docelowego wynosi 70–130 USD. Doskonały współczynnik ryzyka do zysku

IV. Ostrzeżenia o ryzyku i kluczowe obserwacje

Sygnały wzrostowe, na które warto zwrócić uwagę:

Jeśli ceny złota mocno przebiją poziom 4560 USD, mogą ponownie przetestować obszar powyżej 4600 USD.

Jeśli tempo obniżek stóp procentowych przez Fed będzie bardziej agresywne niż oczekiwano, może to zapewnić dodatkowy impuls wzrostowy dla złota.

Sygnały potwierdzenia spadków:

Wykres czterogodzinny zamknął się poniżej obszaru wsparcia 4495-4500 USD.

Wskaźnik MACD utworzył wyraźny krzyż śmierci i przeciął linię zerową.

Na wykresie dziennym pojawiła się wyraźna niedźwiedzia formacja objęcia lub gwiazdy wieczornej.

V. Podsumowanie

Wyjątkowe wyniki złota w 2025 roku w pełni odzwierciedlają popyt na bezpieczne aktywa i oczekiwania dotyczące obniżek stóp procentowych. Wraz z wejściem cen w kluczowy obszar techniczny w pobliżu 5000 USD, rynek zgromadził dużą liczbę zyskownych długich pozycji. Z technicznego punktu widzenia, impet wzrostowy słabnie, a cykl czterogodzinny wszedł w fazę konsolidacji, dając traderom podążającym za trendem możliwość zajmowania krótkich pozycji na wyższych poziomach.

Kluczowe zasady działania: cierpliwie czekaj na odbicie ceny do strefy oporu 4400-4430, ściśle przestrzegaj dyscypliny stop-loss, początkowo traktuj to jako krótkoterminowe wycofanie, a jeśli wsparcie poniżej zostanie skutecznie przełamane, możesz przekształcić to w średnioterminowe utrzymanie.

Dynamika rynku złota: Silne odbicie po gwałtownym spadku, dogłębDynamika rynku złota: Silne odbicie po gwałtownym spadku, dogłębna analiza czynników technicznych i makroekonomicznych

Przegląd i dynamika rynku 📈 Po szokującym spadku o ponad 200 dolarów w poniedziałek (29 grudnia), złoto spot odnotowało we wtorek silne odbicie na giełdach azjatyckich. Ceny złota wynoszą obecnie około 4380 dolarów za uncję, co oznacza wzrost o około 48 dolarów w ciągu dnia. To odbicie było napędzane głównie napływem funduszy typu „safe-have”, a ceny złota z powodzeniem przekroczyły poziom 4350 dolarów za uncję.

Warto zauważyć, że ceny złota spadły o 4,5% w poprzednim dniu handlowym, co stanowi największy jednodniowy spadek od października ubiegłego roku. Grupa Chicago Mercantile Exchange (CME) podniosła wymogi dotyczące depozytów zabezpieczających dla kontraktów terminowych na złoto i srebro, co wywołało powszechną realizację zysków i korekty portfeli. Jako jedna z największych na świecie platform handlu towarami, korekty depozytów zabezpieczających na CME mają bezpośredni wpływ na płynność rynku.

Analiza czynników makroekonomicznych 🔍 Oczekiwania wobec polityki Fed

Fed może obniżyć stopy procentowe w 2026 r., ograniczając potencjalny spadek cen złota.

Niższe stopy procentowe zmniejszają koszt alternatywny posiadania złota, wspierając tym samym ten niedochodowy metal szlachetny.

Według narzędzia CME FedWatch, rynki finansowe oczekują obecnie blisko 16,1% prawdopodobieństwa obniżki stóp procentowych na kolejnym posiedzeniu Fed w styczniu.

Otoczenie rynkowe i geopolityka

Utrzymująca się globalna niepewność gospodarcza i napięcia geopolityczne zwiększyły popyt na tradycyjne aktywa bezpieczne, takie jak złoto.

Oczekuje się, że wolumen obrotu pozostanie niski przed świętami noworocznymi, co może nasilić zmienność rynku.

Handlarze uważnie śledzą protokół z posiedzenia Federalnego Komitetu Otwartego Rynku (FOMC), który zostanie opublikowany we wtorek, w celu nawiązania nowych trendów rynkowych.

Czynniki polityczne

Niedawne komentarze prezydenta USA, wyrażające chęć utrzymania przez Fed niskich stóp procentowych, mogą nasilić obawy inwestorów i decydentów dotyczące niezależności Fed, zwiększając niepewność na rynku złota.

Wyniki roczne i pozycja rynkowa 📊 Pomimo niedawnych krótkoterminowych spadków, złoto i srebro nadal mają szansę na osiągnięcie najwyższych zysków w 2025 roku, co potencjalnie oznacza najlepszy wynik roczny od 1979 roku. Ten trend podkreśla ogólną siłę rynku metali szlachetnych w tym roku.

Analiza techniczna 📉 Aktualny układ techniczny

20-dniowa średnia krocząca w okolicach 4300 USD/oz wspierała to wyprzedane odbicie.

Wykres dzienny pokazuje formację „wiszącego człowieka”, sugerując potencjalną presję spadkową.

Analiza kluczowych poziomów cenowych

Z wykresu 4-godzinnego:

Poziomy oporu:

Poziom zniesienia Fibonacciego 38,2% słabego odbicia rynku znajduje się w okolicach 4397 (odpowiada to zakresowi 4550-4302).

Poziom ten jest również bliski 10-dniowej średniej kroczącej, tworząc istotny opór.

Obszar 4380/4382 to poprzednie maksimum; przełamanie tego poziomu przekształciłoby go w opór.

System średnich kroczących:

Krótkoterminowe średnie kroczące MA5 i MA10 zaczęły spadać.

Poziomy wsparcia:

Należy priorytetowo traktować obszar wsparcia 4300-4280.

Przełamanie poniżej 4300 może doprowadzić do dalszego spadku do okolic 4220.

Wskaźniki techniczne: Wskaźnik RSI pokazuje, że złoto utrzymuje byczą tendencję, ale w krótkim terminie możliwa jest konsolidacja lub korekta.

Zalecenia dotyczące strategii handlowej 💡

Strategia ogólna

Biorąc pod uwagę niedźwiedzie perspektywy techniczne, zalecaną strategią handlową jest przede wszystkim sprzedaż podczas wzrostów i kupowanie w drugiej kolejności podczas spadków.

Kluczowe poziomy cenowe

Opór: Kluczowy poziom oporu, który należy obserwować, to 4365-4370, a następnie obszar 4390-4395.

Wsparcie: Najpierw obserwuj obszar 4300-4280; przełamanie tego poziomu będzie celem w okolicach 4220.

Szczegółowe strategie handlowe

Strategia sprzedaży krótkiej: Rozważ sprzedaż złota w krótkich pozycjach w okolicach 4390-4395, z wielkością pozycji około 20%. Ustaw stop-loss na 8 punktów, celując w obszar 4340-4300. Przełamanie tego poziomu może doprowadzić do dalszego wsparcia na poziomie 4280.

Ostrzeżenie o ryzyku ⚠️ Dziś zostanie opublikowany protokół z grudniowego posiedzenia Rezerwy Federalnej, co może wywołać zmienność na rynku.

Uważnie śledź informacje rynkowe dotyczące kandydata Fed.

Niska zmienność przed Nowym Rokiem może nasilić zmienność cen.

Ważne przypomnienie: Ściśle kontroluj wielkość pozycji, ściśle wdrażaj strategie stop-loss i unikaj utrzymywania pozycji przynoszących straty.

Konkretne punkty wejścia i wyjścia powinny być ustalane na podstawie bieżących warunków rynkowych. Inwestorom zaleca się podejmowanie ostrożnych decyzji i racjonalne inwestowanie.

TSLATesla: Stawia na sztuczną inteligencję, nie tylko samochody

NASDAQ:TSLA nie jest już tylko producentem samochodów — to ogromny zakład na sztuczną inteligencję i robotyka. Właśnie ta wizja utrzymuje obecną wycenę akcji.

Dlaczego akcje są tak drogie?

Rynek wycenia przyszłą dominację w dwóch kluczowych obszarach:

Robotaksja i sztuczna inteligencja

Wall Street przewiduje, że rok 2026 będzie rokiem przełomu.

Kluczowe czynniki:

Uruchomienie usługi Robotaxi w ponad 30 miastach USA.

Masowa produkcja Cybercabów rozpocznie się wiosną 2026 roku.

Analitycy prognozują cenę akcji na poziomie ponad 600 dolarów na podstawie tych perspektyw.

🔋 Magazynowanie energii (Megapack)

🔎

Złoto odbija, ale w każdej chwili może spaść dalej.Złoto odbija, ale w każdej chwili może spaść dalej.

Jak pokazano na wykresie: Dzisiejsza analiza złota

Kluczowy punkt 1: Nie myl odbicia z silnym trendem wzrostowym!

Kluczowy punkt 2: Ceny złota mogą spaść dalej w każdej chwili!

Aktualne wsparcie: 4320-4330

Aktualne wsparcie trendu: 4300-4305

Aktualny opór: 4380-4390

Aktualna presja trendu: 4405-4420

Aktualna strategia:

SPRZEDAŻ: 4380-4390

SL: 4405

TP: 4330--4320---4305---4300-

Dołącz do mojego kanału, a poprowadzę Cię przez zmiany cen złota w czasie rzeczywistym.

Bezpłatne udostępnianie wysokiej jakości sygnałów.

Ceny złota spadły pod presją!Ceny złota zaczęły spadać w poniedziałek (29 grudnia), oddalając się od historycznych maksimów. Było to spowodowane realizacją zysków przez inwestorów i ochłodzeniem popytu na bezpieczne aktywa, spowodowanym łagodzeniem napięć geopolitycznych.

Zwiększenie przez CME Group wymogów dotyczących depozytów zabezpieczających dla metali dodatkowo zwiększyło niepewność na rynku spekulacyjnym złota i srebra.

Ten ruch CME Group przypomina dwa przełomowe szczyty na rynku srebra – 1980 i 2011 rok.

W obu okresach agresywne podwyżki depozytów zabezpieczających miały miejsce w okolicach szczytów historycznych wzrostów, co wywołało wymuszoną redukcję zadłużenia.

Za każdym razem ceny srebra gwałtownie spadły z ich maksimów. Takie działania mają w dużej mierze na celu ograniczenie spekulacji rynkowych i stabilizację rynku, ale ruch ten z dużym prawdopodobieństwem wywoła obawy o historyczny krach. W połączeniu z presją instytucji na rebalansowanie pod koniec roku, złoto stanie w tym tygodniu przed poważnym wyzwaniem!

Dla nas Yishan po raz kolejny powtarza: „Zmniejszcie częstotliwość i ściśle kontrolujcie ryzyko!”. Rynek metali szlachetnych zakończył rok 2025 oszałamiającym wzrostem, a rekordowe wyniki złota, srebra i platyny rozpaliły entuzjazm inwestorów.

Ten wzrost był napędzany oczekiwaniami na obniżkę stóp procentowych przez Fed, ryzykiem geopolitycznym i szaleństwem zakupów złota przez banki centralne, a perspektywy rynkowe na rok 2026 nadal pełne są zarówno szans, jak i wyzwań. Nie można jednak ignorować ryzyka głębokiej korekty i słabego popytu fizycznego. Inwestorzy muszą zachować czujność i elastycznie dostosowywać swoje strategie, aby wykorzystać możliwości, jakie daje boom na złoto.

Podczas rozmów prezydenckich USA-Ukraina Zełenski oświadczył, że osiągnięto 100% porozumienia w sprawie gwarancji bezpieczeństwa, podczas gdy Trump twierdził, że osiągnięto 95%; Trump rozmawiał z Putinem przed spotkaniem z Zełenskim.

Premier Izraela Benjamin Netanjahu wyleciał do Stanów Zjednoczonych 28 grudnia czasu lokalnego i ma się spotkać oddzielnie z sekretarzem stanu USA Marco Rubio i prezydentem Trumpem na Florydzie 29 grudnia. Spotkanie to odbywa się w czasie, gdy obie strony coraz bardziej się spierają o porozumienie o zawieszeniu broni w Strefie Gazy. Doniesienia wskazują, że celem podróży Netanjahu jest przekonanie USA do zaakceptowania bardziej stanowczego stanowiska Izraela w sprawie zawieszenia broni w Strefie Gazy.

Goldman Sachs prognozuje, że do 2026 roku zakupy złota przez banki centralne będą średnio wynosić 70 ton miesięcznie, znacznie przekraczając historyczne średnie.

Zamrożenie rezerw rosyjskich skłoniło banki centralne rynków wschodzących do zwiększenia swoich rezerw złota, a wzrost udziału rezerw złota w posiadaniu Ludowego Banku Chin również był czynnikiem napędzającym ten proces. Dziś uwaga skupi się na listopadowych danych o indeksie sprzedaży domów w USA. Oczekiwania rynkowe są niższe niż poprzednie wartości, co pozytywnie wpływa na ceny złota. Co więcej, wraz ze zbliżającym się Nowym Rokiem, w tym tygodniu publikowanych jest mniej ważnych danych i wydarzeń, więc ogólny trend prawdopodobnie utrzyma się na wysokim poziomie. W krótkim terminie będzie on nadal wzmacniany przez oczekiwania na obniżkę stóp procentowych przez Fed oraz napięcia geopolityczne, które nasilają popyt na bezpieczne aktywa.

Złoto otworzyło się wyżej w tym tygodniu, ale następnie spadło, notując gwałtowny spadek po tym, jak rynek skupił się na złocie, osiągając nowy historyczny szczyt. Dziś złoto wyraźnie pokazało przejście z siły do słabości.

Analiza techniczna dała już sygnał: poziom oporu w okolicach 4520 został dwukrotnie przetestowany, ale nie udało się go przebić, a średnie kroczące utworzyły krzyż śmierci, wskazując na przewagę niedźwiedzi. Czynniki makroekonomiczne również nie zapewniły wsparcia. Chociaż indeks dolara amerykańskiego nieznacznie spadł, jego wahania były ograniczone. Niespodziewanie niski wskaźnik CPI w listopadzie powinien wesprzeć złoto, ale pokojowe postępy w konflikcie rosyjsko-ukraińskim doprowadziły do cichego wycofania się z zakupów bezpiecznych aktywów. Co więcej, zwiększenie przez CME Group wymagań dotyczących depozytów zabezpieczających sugeruje większą zmienność krótkoterminową.

Ceny złota gwałtownie spadły pod koniec sesji azjatyckiej, spadając z 4520 do około 4445 dolarów. Obecnie cena odbiła się od poziomu wsparcia na poziomie 4445 dolarów. Patrząc na wykres 15-minutowy, momentum po ostatnim dużym spadku jest niewystarczające, aby wesprzeć powrót do 4500 dolarów. Uważam, że dalsze spadki są prawdopodobne.

Ceny złota wzrosły dwukrotnie, osiągając poziom około 4520 dolarów na początku sesji azjatyckiej, zanim napotkały opór i ponownie spadły. Dwa gwałtowne spadki przebiły się poniżej środkowej linii 4-godzinnego pasma Bollingera, a dzienny spadek przekroczył 100 dolarów. Wskazuje to, że po utrzymującym się wzroście, realizacja zysków nasiliła się, a presja korekty technicznej się nasiliła. Obecny schemat techniczny osłabł: przełamanie środkowej linii 4-godzinnego pasma odzwierciedla spadek krótkoterminowego momentum wzrostowego, a rynek może wchodzić w fazę konsolidacji. Kluczowy poziom oporu przesunął się w dół, w okolice 4450-4455, który stanowi zarówno strefę oporu po porannym spadku, jak i pokrywa się ze środkową linią Wstęgi Bollingera. Poziomy wsparcia, które należy obserwować, to 4420, 4410 i 4400, przy czym 4450 jest szczególnie godny uwagi, ponieważ reprezentuje wsparcie wolumenu w ciągu dnia.

Podsumowując, krótkoterminowa strategia handlowa na złocie polega przede wszystkim na sprzedaży podczas wzrostów i wtórnym kupnie podczas spadków. Kluczowe poziomy oporu, które należy obserwować, to 4450-4455, a kluczowe poziomy wsparcia to 4400-4430. Strategia w tym przedziale cenowym polega na kupowaniu nisko i sprzedawaniu wysoko!

XAUUSD (H1) – Liam Opinia: Silny BOS→ krótkoterminowa trend spadkowy, preferuj sprzedaż podczas korekty | Szybka reakcja na zakup przy 4330–4333

Szybkie podsumowanie

Złoto właśnie wykonało bardzo agresywną wyprzedaż z wyraźnym BOS (Złamanie Struktury) - obecnie mamy krótkoterminową zmianę w trendzie spadkowym. Cena obecnie jest w technicznej korekcie, więc czystszy plan to:

Nie ścigaj krótkich pozycji na minimach

Czekaj na korektę do 4458–4462, aby sprzedać z premiowej strefy podaży

Jeśli cena znowu spadnie, szukaj szybkiej reakcji na zakup przy 4330–4333

1) Widok techniczny (na podstawie twojego wykresu)

Wyprzedaż wygląda na klasyczne wypompowanie płynności: duże świeczki spadkowe, wielokrotne poziomy wsparcia złamane → potwierdza spadkową presję w ciągu dnia.

Po wyprzedaży rynek często wykonuje korektę w stronę podaży (ponowna dystrybucja) przed następnym ruchem.

Obszar 4330–4333 zaznaczony jest jako wsparcie, które już "testowało płynność" - może jeszcze zapewnić odbicie, ale to bardziej strefa scalpowa, a nie pełny odwrót.

2) Kluczowe poziomy

✅ Strefa sprzedaży: 4458 – 4462 (podaż / korekta krótkich)

✅ Strefa zakupu: 4330 – 4333 (wsparcie / szybka reakcja)

3) Scenariusze handlowe (styl Liama: handluj poziomami)

Scenariusz A (priorytet): SPRZEDAJ korektę

✅ Sprzedaż: 4458 – 4462

Przewodnik SL: 4470 (lub powyżej najnowszego lokalnego szczytu na niższej ramie czasowej)

TP1: 4400 – 4390

TP2: 4333

TP3: dalsza ekspansja w dół, jeśli struktura będzie nadal łamać się

Logika: Po silnym BOS, 4458–4462 to miejsce, gdzie otrzymasz lepszy wejście krótkie — unikaj późnej sprzedaży.

Scenariusz B: KUP opinie przy wsparciu (tylko scalp)

✅ Kupić: 4330 – 4333

Przewodnik SL: 4322–4325

TP: 4370 → 4400 (wycofuj częściowo)

Logika: Ta strefa może wywołać techniczne odbicie. Kupuj tylko z wyraźnymi sygnałami utrzymania na niższych ramach czasowych (M5–M15) — nie łapaj spadających noży.

4) Zasady potwierdzenia (unikać hałasu)

Jeśli cena osiągnie 4458–4462 i nie zdoła odzyskać powyżej → sprzedaż pozostaje mocna.

Jeśli 4330 zostanie złamane i zamknie się poniżej → przestań szukać zakupów i skoncentruj się na sprzedaży korekt.

5) Uwagi o ryzyku

Brak wejść w zakresie średnim — działaj tylko na 4330–4333 lub 4458–4462.

Ryzyko na transakcję: maks. 1–2%.

Po wyprzedaży, spready i knoty mogą się rozszerzyć — zmniejsz rozmiar.

Na którą stronę się dziś skłaniasz: sprzedaż 4458–4462, czy czekasz na 4330–4333, aby kupić odbicie reakcyjne?

Złoto 1H – Cele płynności 4040 mądrych inwestorów🟡 XAUUSD – Plan Inteligentnych Pieniądzy na dzień | autor Ryan_TitanTrader (30/12)

📈 Kontekst Rynkowy

Złoto doświadczyło ostrego spadku po zakończeniu rocznych transakcji, co oznacza jego największy jednodniowy spadek od tygodni. Zgodnie z dzisiejszą aktualizacją ForexFactory, momentum niedźwiedzie przyspiesza, gdy cena zdecydowanie przełamuje kluczowe poziomy techniczne, a cele na spadki teraz ustalają się w strefie płynności 4040–4050 USD.

Ten ruch wydaje się być napędzany mniej przez nowe makro katalizatory, a bardziej przez dostosowanie portfela, realizację zysków i warunki niskiej płynności, typowe dla handlu pod koniec grudnia. Pomimo pojawiającego się wewnątrz dnia zainteresowania zakupem przy spadkach, szerszy przepływ sugeruje dystrybucję, a nie akumulację, co utrzymuje Złoto narażone na dalsze spadki przed jakimkolwiek trwałym odbiciem.

Zachowanie Inteligentnych Pieniędzy w tym otoczeniu sprzyja kontynuacji sprzedaży z korekcyjnymi cofnięciami, a nie impulsywnym odwróceniem trendu.

🔎 Ramy Techniczne – Struktura Inteligentnych Pieniędzy (1H)

Obecna faza: Niedźwiedzie przesunięcie po dystrybucji HTF

Kluczowy pomysł: Sprzedaj dopłatę w premium; kupuj tylko przy głębokiej płynności zniżkowej

Uwagi strukturalne:

• Wyraźne CHoCH potwierdzone po utracie wcześniejszej struktury byka

• Silne niedźwiedzie przesunięcie stworzyło niewydolności poniżej

• Poprzednia linia trendu byczego unieważniona

• Cena handluje poniżej równowagi, próbując słabego korekcyjnego cofnięcia

• Wewnętrzna płynność częściowo oczyściła; zewnętrzna płynność sprzedażowa znajduje się poniżej

• Strefa oporu pokrywa się z wcześniejszym źródłem podaży i miejsca przełamania

💧 Strefy płynności i wyzwalacze

• 🔴 SPRZEDAJ ZŁOTO 4480 – 4490 | SL 4500

• 🟢 KUP ZŁOTO 4310 – 4320 | SL 4300

🧠 Oczekiwanie na Przepływ Instytucjonalny

Przesunięcie płynności → MSS / CHoCH → BOS → przesunięcie → FVG / OB retest → kontynuacja

🎯 Zasady egzekucji (dopasowane do Twoich dokładnych stref)

🔴 SPRZEDAJ ZŁOTO 4480 – 4490 | SL 4500

Zasady:

✔ Cofnięcie do oporu w premium / podaży

✔ Niedźwiedzie MSS lub CHoCH na M5–M15

✔ Spadek BOS z impulsywnym przesunięciem

✔ Wejście przez niedźwiedzią uzupełnienie FVG lub oczyszczony OB podaży

Cele:

4420

4370

4310 – rozszerzenie, jeśli momentum niedźwiedzie się utrzyma

🟢 KUP ZŁOTO 4310 – 4320 | SL 4300

Zasady:

✔ Przesunięcie płynności sprzedażowej do głębokiej zniżki

✔ Niedźwiedzie MSS / CHoCH potwierdzają pochłonięcie

✔ Wzrost BOS z silnym przesunięciem byczym

✔ Wejście przez uzupełnienie FVG na rynku popytowym lub retest OB

Cele:

4370

4420

4480 – tylko jeśli struktura odwróci się w byka

⚠️ Uwagi ryzyk

• Niedźwiedzie momentum dominuje po złamaniu struktury

• Płynność końca roku zwiększa fałszywe cofnięcia i polowania na stop-loss

• Brak handlu bez potwierdzenia MSS + BOS

• Oczekuj zmienności podczas sesji amerykańskiej i w okolicach nagłówków dotyczących rentowności USD

• Zmniejsz wielkość pozycji, jeśli zmienność nieoczekiwanie wzrośnie

📍 Podsumowanie

Złoto przeszło od akumulacji do dystrybucji, przy czym Inteligentne Pieniądze teraz sprzyjają kontynuacji spadków w kierunku głębszych basenów płynności. Plan jest jasny:

• Sprzedaj dopłatę w premium na poziomie 4480–4490, lub

• Kupuj tylko przy głębokiej zniżce 4310–4320 po potwierdzeniu

Niech płynność będzie zaplanowana.

Niech struktura potwierdzi zamiar.

Inteligentne Pieniądze czekają — detaliści reagują. ⚡️

📌 Śledź Ryan_TitanTrader, aby uzyskać codzienne analizy Inteligentnych Pieniędzy dotyczące złota.

Złoto (XAU/USD) — Kontynuacja trendu wzrostowego na 1HRynek pozostaje w trendzie wzrostowym, potwierdzonym przez wyższe szczyty i wyższe dołki. Cena znajduje się powyżej EMA 9 i 15, co wskazuje na krótkoterminowy impuls wzrostowy.

Bieżący opór (czerwone pole) jest testowany. Większy obszar podaży powyżej może być kolejnym celem, gdy cena przebije bieżący opór. Poziomy wsparcia znajdują się w okolicach ~4510 i silnej strefy popytu ~4475–4490, a linia trendu zapewnia wsparcie dynamiczne.

Przełamanie struktury (BOS) w górę pokazuje przewagę kupujących. Cena może trochę się cofnąć przed kontynuacją, celując w następny główny opór wokół 4580+.

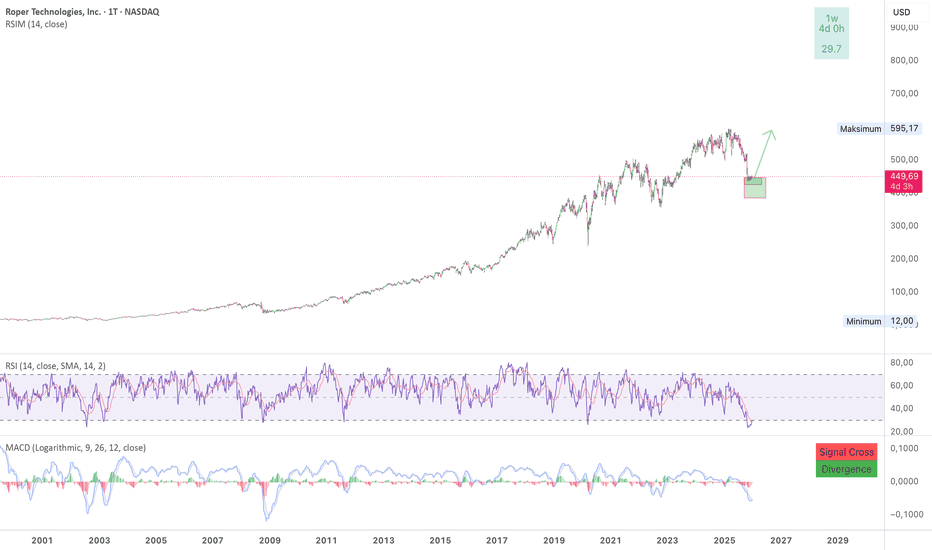

Roper Technologies w strefie.Roper Technologies, Inc. (NASDAQ: ROP) to amerykańska spółka holdingowa z siedzibą w Sarasocie na Florydzie, notowana w indeksach S&P 500 i Nasdaq 100. Specjalizuje się w projektowaniu i rozwijaniu specjalistycznego oprogramowania (vertical software) oraz produktów technologicznych dla niszowych rynków w sektorach takich jak opieka zdrowotna, edukacja, logistyka, energia, woda i budownictwo.Działa w trzech głównych segmentach: Oprogramowanie aplikacyjne (ok. 55% przychodów),

Oprogramowanie sieciowe (ok. 21%),

Produkty technologiczne (ok. 24%).

Firma powstała w 1890 r. jako producent urządzeń domowych, ale od lat przekształciła się w dywersyfikowanego giganta technologicznego poprzez liczne akwizycje. Jest znana z wysokich marż i stałego wzrostu przepływów pieniężnych.

Przewagi: Co Działa na Korzyść ROP?

Konwersja wolnych środków pieniężnych: 139% w Q1 2025 – daje możliwość nowych przejęć i dywidend.

Stabilność dywidendy: 34 lata bez przerwy, 12 lat wzrostów – sygnał zaufania zarządu.

Mocna dywersyfikacja: Technologie dla różnych branż ograniczają ryzyko sektorowe.

Ograniczona ekspozycja na taryfy: Tylko 10–15 mln $ ryzyka w 2025 r. – przewaga nad konkurencją.

M&A jako motor wzrostu: Przejęcia Subsplash (0,8 mld $) i CentralReach (choć z lekką presją na EPS).

Zagrożenia: Co Może Zaszkodzić?

Niska płynność: Current ratio 0,4x – krótkoterminowe zobowiązania wyższe niż aktywa płynne.

Wysoka wycena: C/Z 38,1x, PEG -0,76 (ujemny, bo przycięto prognozy EPS).

Presja na organiczny wzrost: Q1 2025 – tylko 1% wzrostu organicznego.

Integracja przejęć: CentralReach spowodował 15-centowy spadek EPS, ryzyko dalszych „kosztów ukrytych”.

Sceptycyzm rynku: 14 analityków obniżyło prognozy EPS, rosnąca niepewność wokół strategii alokacji kapitału.

Co na wykresie? Ewidentnie widać skup przez inwestorów. Cena wpadła w strefę popytu wzmocnioną przez inną strefę oraz zatrzymała się również w. strefie płynności. Wszystko to daje przewagi na dalsze wzrosty po okolice nowego szczytu lub wyżej.

Ceny złota stoją w obliczu rosnącej presji technicznej w dół i mCeny złota stoją w obliczu rosnącej presji technicznej w dół i mogą wejść w okres konsolidacji w krótkim terminie.

I. Przegląd rynku w ciągu dnia i nastroje

Dziś rano ceny złota wzrosły do około 4550 dolarów, zanim napotkały znaczący opór. Dwa kolejne gwałtowne spadki przebiły się poniżej środkowej linii 4-godzinnego pasma Bollingera, co spowodowało dzienny spadek o ponad 100 dolarów. Spadek ten odzwierciedla przede wszystkim zwiększoną realizację zysków po utrzymującym się wzroście, co prowadzi do skoncentrowanego rozładowania presji technicznej w dół.

II. Analiza formacji technicznej

Obecne przełamanie środkowej linii 4-godzinnego pasma wskazuje na słabnący krótkoterminowy impet wzrostowy. Rynek może przejść z jednostronnego trendu wzrostowego do fazy konsolidacji:

Kluczowy poziom oporu: obszar 4495-4520 (nakładający się na opór porannego odbicia i środkową linię Wstęgi Bollingera)

Poziomy wsparcia: 4450 (kluczowe wsparcie wolumenu w ciągu dnia), 4430, 4400

Kluczowy sygnał odwrócenia: Silne wybicie powyżej 4508 może wskazywać na koniec fazy wycofania.

III. Ostatnia dynamika fundamentalna

W oparciu o najnowsze informacje rynkowe, rynek złota stoi obecnie w obliczu mieszanki czynników wzrostowych i spadkowych:

Oczekiwania dotyczące polityki Rezerwy Federalnej: Ostatnie dane ekonomiczne wzmacniają oczekiwania dotyczące utrzymania wysokich stóp procentowych, a umacnianie się dolara amerykańskiego wywiera presję na ceny złota.

Zmiany w nastrojach inwestorów bezpiecznych: Napięcia geopolityczne nieco osłabły, co doprowadziło do odpływu części funduszy bezpiecznych z rynku złota.

Monitorowanie przepływu funduszy: Dane dotyczące zasobów ETF wskazują na oznaki redukcji krótkoterminowych, spekulacyjnych pozycji długich.

Analiza techniczna Wpływ gwałtownego wzrostu cen na realizację zysków i czynniki techniczne, takie jak wygaśnięcie opcji, jest znaczący.

IV. Zalecenia dotyczące strategii handlowej

Strategia ogólna: Przede wszystkim krótkie pozycje podczas wzrostów, z niewielkimi pozycjami i ścisłą kontrolą ryzyka.

Okazje krótkie: Skup się na obszarze 4490-4495. Jeśli odbicie jest słabe, rozważ zajęcie krótkiej pozycji ze stop-lossem na poziomie 4503 i celem na poziomie 4475.

Okazje długie: Jeśli cena cofnie się do obszaru wsparcia na poziomie 4455-4460 i ustabilizuje się, rozważ zajęcie lekkiej długiej pozycji ze stop-lossem na poziomie 4447 i celem na poziomie 4480.

V. Ostrzeżenia o ryzyku

Rynek może doświadczać powtarzających się wahań po gwałtownym spadku. Zaleca się ograniczenie pogoni za krótkimi pozycjami.

Zwróć uwagę na potencjalną zmienność spowodowaną dzisiejszymi danymi gospodarczymi z USA i przemówieniami przedstawicieli Fed.

Jeśli cena przebije poziom oporu 4508, natychmiast dostosuj swoją strategię i zdecydowanie zamknij krótkie pozycje stop-loss.

Obecna zasadnicza sprzeczność: Współzależność między potrzebą korekty technicznej a średnio- i długoterminową logiką wzrostową. Inwestorom zaleca się zmniejszenie wielkości pozycji i oczekiwanie na wyraźny zakres konsolidacji przed poszukiwaniem możliwości opartych na trendzie. W okresach zwiększonej zmienności rynku ścisłe przestrzeganie dyscypliny stop-loss jest kluczowe.

Ceny złota pod presją w obliczu nadziei na rozmowy pokojowe międCeny złota pod presją w obliczu nadziei na rozmowy pokojowe między Rosją a Ukrainą; analiza techniczna wskazuje na konsolidację na wysokim szczeblu – co dalej?

Analiza fundamentalna: Bitwa między postępami w rozmowach pokojowych a nastrojami bezpiecznej przystani

Spotkanie Trumpa z Zełenskim dało pozytywne sygnały dla negocjacji pokojowych między Rosją a Ukrainą. Chociaż obie strony nadal mają różnice w kwestiach terytorialnych, USA i Ukraina osiągnęły „100% porozumienie” w sprawie gwarancji bezpieczeństwa, a Trump planuje zorganizować w przyszłym miesiącu spotkanie przywódców Ukrainy i Europy, aby przyspieszyć rozmowy pokojowe. Jednak sprzeciw Kremla wobec tymczasowego zawieszenia broni, w połączeniu z sobotnimi rosyjskimi atakami rakietowymi na Ukrainę, wskazuje, że operacje wojskowe nadal trwają, a droga do pokoju pozostaje krucha.

Premia za ryzyko geopolityczne, jaką złoto zyskało w wyniku konfliktu rosyjsko-ukraińskiego, podlega krótkoterminowej presji spadkowej w miarę postępu rozmów pokojowych. Obecnie cena złota wynosi około 4515 USD/oz, nieco poniżej historycznego maksimum 4549,69 USD, ale ogólnie rzecz biorąc, pozostaje ona w fazie konsolidacji. Rynek nadal obawia się niepewności związanej z wdrożeniem porozumienia, a sentyment do bezpiecznych przystani nie osłabł całkowicie, co potencjalnie ogranicza potencjał spadkowy cen złota.

Analiza techniczna i strategia handlowa

Po tym, jak dziś rano zrealizowano idealny zysk z długich pozycji na poziomie 4517, popołudniowa korekta była rzeczywiście nieoczekiwana 😅! Korekta po gwałtownym wzroście ceny i napotkaniu oporu jest normalną korektą techniczną, ale znaczące zniesienie wskazuje również na znaczną presję sprzedaży na wyższych poziomach. Obecnie, po przebiciu krótkoterminowego wsparcia na poziomie 4495-4508, cena znajduje się w fazie konsolidacji.

Kluczowe poziomy:

Strefa oporu: 4508-4515 (po przebiciu staje się oporem)

Strefa wsparcia: 4445-4450 (poprzednie wsparcie platformy)

Kluczowy poziom: 4522 (przebicie powyżej tego poziomu wskazywałoby na powrót do siły)

Preferencje handlowe:

Chociaż trend wzrostowy nie uległ fundamentalnemu odwróceniu, krótkoterminowy impet słabnie. Preferuję strategię sprzedaży po wzrostach, ponieważ w pobliżu historycznych maksimów istnieje znaczący opór, a bezpośrednie przebicie wymagałoby bardziej pozytywnych katalizatorów. Jeśli jednak cena powróci do kluczowych poziomów wsparcia, nadal istnieją możliwości wykorzystania odbić, biorąc pod uwagę utrzymujące się ryzyko geopolityczne, które może potencjalnie wstrząsnąć sytuacją ⚔️!

Szczegółowe informacje dotyczące strategii:

Krótka pozycja z niewielką dźwignią w obszarze 4508-4515, stop loss powyżej 4522, cel 4470-4485.

Długa pozycja w obszarze 4445-4450, stop loss poniżej 4437, cel 4500-4510.

Przypomnienie: Rynek zawsze dąży do równowagi w obliczu wahań. Każde oświadczenie dotyczące sytuacji rosyjsko-ukraińskiej może wywołać wahania cen złota. Pamiętaj, aby nie gonić szczytów i dołków, utrzymywać kluczowe poziomy i ściśle kontrolować wielkość pozycji! Chociaż pojawił się świt pokoju, zanikanie premii za ryzyko geopolityczne z pewnością będzie bolesne. Złoto wciąż ma potencjał do wzrostu w średnim terminie 🌟.

Obserwuj mnie, aby codziennie otrzymywać dokładne analizy i przypomnienia dotyczące strategii złota! Polub i obserwuj, a nie zgubisz się w swojej podróży handlowej! 📈

BABA🌎Ambicje Alibaby w zakresie sztucznej inteligencji nabierają rozpędu: rekordowy debiut Qwen i strategiczne inwestycje

Alibaba odnotowuje dynamiczny wzrost, napędzany imponującym sukcesem swojego asystenta AI, Qwen. Zaledwie tydzień po publicznej wersji beta aplikacja przekroczyła 10 milionów pobrań, co oznacza najszybsze uruchomienie tego typu narzędzia w historii.

Ten sukces sygnalizuje zdecydowane wejście firmy na rynek konsumenckiej sztucznej inteligencji i umacnia jej pozycję jako bezpośredniego konkurenta dla ChatGPT i innych światowych liderów w dziedzinie generatywnej sztucznej inteligencji.

Dlaczego Qwen to coś więcej niż tylko chatbot

Firma pozycjonuje Qwen jako „inteligentną bramę do codziennego życia”.

W przeciwieństwie do wielu zachodnich modeli subskrypcyjnych, Alibaba kładzie nacisk na model freemium i głęboką integrację sztucznej inteligencji ze swoim ekosystemem. Plany obejmują wdrożenie funkcji „sztucznej inteligencji opartej na agentach”, aby zautomatyzować zadania takie jak zamawianie jedzenia, rezerwacje podróży i zakupy na platformach takich jak Taobao.

Aplikacja jest obecnie dostępna w Chinach, ale wkrótce spodziewana jest wersja międzynarodowa.

Wysokie inwestycje i wyniki finansowe

Aby zrealizować swoje ambicje, Alibaba mobilizuje znaczne zasoby. Ogłoszony wcześniej plan inwestycji w AI o wartości 380 miliardów juanów (~53 miliardy dolarów) w ciągu trzech lat prezentuje skalę porównywalną z tą, jaką osiągają amerykańscy giganci IT.

Te inwestycje już przynoszą owoce:

Wzrost przychodów: W pierwszym kwartale roku obrotowego 2026 przychody z działu Cloud Intelligence wzrosły o 26% rok do roku, osiągając 33,4 miliarda juanów, głównie dzięki silnemu popytowi na moc obliczeniową AI i usługi chmurowe.

Gwałtowny wzrost produktów AI: Przychody z produktów opartych na AI odnotowały trzycyfrowy wzrost ósmy kwartał z rzędu, co świadczy o aktywnym wdrażaniu technologii przez przedsiębiorstwa w Chinach.

Zwiększenie rentowności biznesu chmurowego, który jest pod presją wysokich kosztów budowy infrastruktury AI, pozostaje kluczowym wyzwaniem.

Innowacje technologiczne w obliczu ograniczeń

W odpowiedzi na ograniczenia eksportowe w USA, Alibaba poszukuje kreatywnych sposobów na poprawę wydajności. Niedawno wprowadzony przez Aegaeon system pulowania GPU radykalnie zmniejsza zależność od układów Nvidia. Podczas testów beta technologia ta zmniejszyła liczbę wymaganych GPU o 82% – z 1192 do 213 – do obsługi dziesiątek modeli AI.

To osiągnięcie podkreśla zdolność firmy do łagodzenia skutków sankcji poprzez optymalizację oprogramowania.

Alibaba jest jedną z niewielu globalnych platform oferujących pełen pakiet usług AI. Strategiczne inwestycje w obiecujące obszary, takie jak ekspansja międzynarodowa i partnerstwa (na przykład nadchodzące testy robotaksówek XPeng z wykorzystaniem map Amap w 2026 r.), stanowią podstawę długoterminowego wzrostu.

Z drugiej strony, obecna wycena akcji jest już zbyt optymistyczna, a utrzymanie przyspieszonego wzrostu wymaga dalszych, wysokich inwestycji i perfekcyjnej realizacji strategii.

Naszym zdaniem znajdujemy się w Fali 4, gdzie po silnym impecie akcje potrzebują chwili wytchnienia, aby kontynuować wzrost.

Ogólnie rzecz biorąc, nie przewidujemy dystrybucji akcji. Wiele czynników wskazuje na korektę przyszłego wzrostu.

Wirtualna Polska: odreagowanie po wynikach.Cześć,

Wirtualna Polska po osiągnięciu swojego ATH w listopadzie 21 roku weszła w korektę. Do tego czasu spadła maksymalnie o 67%, a obecnie utrzymuje się na poziomu 62% poniżej ATH.

Wykres W1 (spadki po ATH):

Patrząc na oscylatory na interwale tygodniowym MACD kilka tygodni temu dało sygnał kupna, a histogram cały czas rośnie. Mimo wszystko trzeba uważać, ponieważ linię znajdują się nadal poniżej 0. RSI po dotarciu 26 pkt odbiło do poziomów neutralnych, dość mocnym wzrostem co świadczy o zwiększonym popycie w ostatnim czasie.

Wykres W1 (oscylatory):

Mimo, że kurs sam w sobie odbił, to nie jest to jeszcze zmiana trendu i struktury wykresu. Najbliższym oporem jest ostatni szczyt 62 zł natomiast ważniejszą strefą do przejścia dla byków będzie poziom 65-68 zł a następnie 74-75 zł. Tutaj mamy dwie mocniejsze strefy, przy których może pojawić się podaż.

Wykres W1 (wsparcia i opory):

Dla byków jeśli mają rosnąć bardzo ważne jest utrzymanie wsparcia na poziomie 57-58 zł, wtedy przebicie poziomu 62 zł utworzy nam strukturę HL->HH. Dodatkowo możliwe, że tworzy nam się formacja odwróconej głowy z ramionami z zasięgiem w okolicy 73 zł. Aby jednak mówić o możliwości tej formacji musimy przebić linię szyi.

Wykres D1 (ogr oraz struktura HL->HH i kluczowe wsparcie):

Co mówi nam profil wolumenu? Obecnie znajdujemy się w równowadze POC, gdzie inwestorzy uznają cenę za odpowiednią do wymiany papierem. Niżej strefa wsparcia ma dość duży wolumen, co zwiększa szanse na utrzymanie obecnej ceny, natomiast zejście niżej może sugerować dynamiczny ruch w dół. Od góry przebicie 62 zł, może również wygenerować dynamiczny ruch do najbliższej strefy oporu, przy której również zwiesza się profil wolumenu.

Wykres D1 (profil wolumenu):

Podsumowując, ostatnie odbicie kursu Wirtualnej Polski ma również fundamentalne tło – spółka opublikowała bardzo solidne wyniki za III kwartał 2025, które przewyższyły oczekiwania rynku. Przychody w trzecim kwartale wzrosły o ponad 65% rdr do ok. 722 mln zł, a skorygowana EBITDA zwiększyła się o ponad 57% rdr, oba wyniki lekko przekraczając konsensus analityków. Zysk netto jednostki dominującej wyniósł 97,7 mln zł, znacznie powyżej prognoz konsensusu PAP Biznes, co wskazuje na lepszą efektywność i poprawę rentowności, głównie napędzaną segmentem turystyki i niedawnymi akwizycjami.

Kluczowe dla byków pozostaje utrzymanie strefy 57–58 zł oraz trwałe wybicie 62 zł, które mogłoby otworzyć drogę do ruchu w kierunku 65–68 zł, a w dalszej kolejności nawet okolic 73–75 zł. Do czasu spełnienia tych warunków należy zakładać, że rynek wciąż pozostaje w fazie budowania bazy i równowagi, a nie w pełnoprawnym trendzie wzrostowym.

XAUUSD (H1) – Poczatek tygodnia sprzedażowy nastawienieOstry spadek z ATH, szukaj sprzedaży na korekcie w strefie oporu i płynności

Podsumowanie strategii

Złoto rozpoczęło tydzień od szybkiej sprzedaży (mniej więcej 20 dolarów spadku intraday), sygnalizując silne realizowanie zysków po szczycie wszech czasów. W obecnej strukturze koncentruję się na SPRZEDAŻY na korektach, wykorzystując linię trendu / strefy oporu oraz pobliskie klastry płynności jako obszary wykonania.

1) Odczyt techniczny (H1 – na podstawie twojego wykresu)

All-Time High pozostaje głównym psychologicznym oporem. Po przejściu ATH, korekcyjna fala jest powszechna.

Cena handluje poniżej strefy płynności kupna, która często jest testowana ponownie przed kolejnym ruchem kierunkowym.

Kluczowe poziomy na twoim wykresie:

Strefa sprzedaży: 4494 – 4497 (główny obszar sprzedaży na korekcie)

Silna płynność: wokół 4474 (punkt reakcji / decyzji)

Niższe wsparcia płynności: 4441 – 4444 i 4403 – 4406 (obszary do obserwacji dla reakcji)

2) Plan transakcji (styl Liama: handlować poziomem)

Scenariusz A (priorytet): SPRZEDAJ korektę

✅ Strefa sprzedaży: 4494 – 4497

SL (wytyczna): powyżej strefy (szlifuj na niższych TF / spread)

TP1: 4474

TP2: 4441 – 4444

TP3: 4403 – 4406

Logika: To czysty obszar oporu / korekty. Sprzedaż reakcji jest bezpieczniejsza niż gonić krótkie pozycje na minimach.

Scenariusz B: KUP reakcję w niższej płynności (tylko scalp)

Jeśli fala sprzedaży rozciągnie się w kierunku wsparcia, możesz rozważyć krótkoterminowy handel odbiciem:

Kup: 4441 – 4444 (szybki obszar reakcji)

Głębsze kupno: 4403 – 4406 (lepszy obszar wartości)

Bierz tylko kupna z wyraźnymi sygnałami utrzymania na niższych ramach czasowych — nie chwytaj spadających noży.

3) Kontekst makro (wiadomości) – dlaczego złoto waha się

Ostry ruch w dół sugeruje, że rynki przeliczały ryzyko po długotrwałym rajdzie.

Napięcia USA–Izrael są wyższe, z doniesieniami o konflikcie między Trumpem a Netanyahu w sprawie Gazy, Iranu i porządku powojennego — ryzyko geopolityczne może wywołać szybkie wahania napędzane płynnością.

W sesjach opartych na wiadomościach, złoto często przechodzi przez wzór dwuetapowy: przeszukiwanie płynności → korekta → kierunek. Dlatego trzymam się wykonania opartego na poziomach i unikam FOMO.

4) Notatki o ryzyku

Nie gonić krótkich pozycji podczas ciężkich czerwonych świec.

Skup się na 4494–4497 na krótkie i wycofuj się na poziomach TP.

Maksymalne ryzyko na transakcję: 1–2%.

Jaki masz bias na ten tydzień: sprzedaż korekty 4494–4497, czy czekanie na 444x/440x, aby kupić odbicie reakcji?

XAUUSD (H1) – Plan handlowy na poniedziałekLana priorytetowo traktuje ustawienia sprzedaży, aż do momentu, gdy nowy szczyt zostanie przełamany.

Szybkie podsumowanie

Kontekst techniczny: Cena mocno cofnęła się z najwyższego w historii, pokazując krótkoterminową słabość.

Codzienny bias: Sprzedaż na odbiciach, aż cena przełamie i utrzyma się powyżej nowego szczytu.

Kluczowe wydarzenia: Przemówienie prezydenta USA Donalda Trumpa oraz aktualizacje związane z handlem USA–Chiny mogą zwiększyć zmienność.

Wpływ wiadomości – na co zwrócić uwagę

Przemówienie Trumpa: Często wpływa na krótkoterminowe sentymenty USD poprzez komentarze na temat wzrostu, ceł i inflacji. Złoto może zareagować gwałtownie na ryzyko nagłówków.

Działalność handlowa USA–Chiny (CCPIT): Jakiekolwiek polepszenie nastrojów handlowych może wspierać USD w krótkim okresie, wywierając presję na złoto. Rosnące napięcia sprzyjałyby złotu jako bezpiecznej przystani.

Z tego powodu Lana skupi się na reakcji cenowej w kluczowych strefach, a nie na przewidywaniu wyniku wiadomości.

Analiza techniczna (H1)

Złoto wydrukowało nowy najwyższy w historii, a następnie agresywnie spadło, sygnalizując zyski blisko szczytu.

Cena obecnie konsoliduje się w ramach struktury korekcyjnej, gdzie sprzedaż na odbiciach pozostaje rozgrywką o wyższym prawdopodobieństwie.

Kluczowe strefy zidentyfikowane na wykresie:

Strefa sprzedaży: 4529 – 4531

Strefa reakcji kupna: 4498 – 4500 (wsparcie)

Plan handlowy na poniedziałek

Scenariusz podstawowy – Sprzedaż na odbiciach

Sprzedaż: 4529 – 4531

Ta strefa ma działać jako opór podczas bieżącej korekty.

Warunek zmiany biasu:

Przejdź na kontynuację trendu wzrostowego tylko, jeśli cena przełamie powyżej poprzedniego szczytu i się utrzyma.

Scenariusz drugorzędny – Krótkoterminowa reakcja kupna

Kupno: 4498 – 4500

To jest uważane za ustawienie tylko do skalpowania, ponieważ ogólny intraday bias pozostaje niedźwiedzi.

Notatki sesyjne

Sesja azjatycka może pozostać powolna, podczas gdy zmienność prawdopodobnie wzrośnie wokół zaplanowanych wydarzeń.

Najlepsze transakcje oczekiwane są, gdy cena wróci do zaplanowanych stref, a nie handluje się w środku zakresu.

Ta analiza odzwierciedla osobisty pogląd rynkowy Lany i nie jest poradą finansową.

Dzisiejsza strategia handlowa: Kupuj na spadkachDzisiejsza strategia handlowa: Kupuj na spadkach

Złoto dąży do wybicia powyżej 4550 USD i potencjalnie może osiągnąć nowe maksima. Zachowaj cierpliwość i poczekaj na korektę, zanim rozpocznie się ruch wzrostowy.

Obecnie złoto tworzy formację trójkąta wzrostowego, napotykając opór w okolicach 4550 USD.

Sesja azjatycka może pozostać silna.

Aktualne kluczowe poziomy wsparcia: 4510 USD/4480 USD

Aktualny poziom oporu: 4550 USD

Przeglądając nasz artykuł przed świętami Bożego Narodzenia, wyraźnie widać, że trafnie przewidziałem, że złoto osiągnie nowe maksima.

Złoto doświadczyło krótkiego ścisku przed świętami Bożego Narodzenia.

Dzisiaj jest pierwszy tydzień po świętach i złoto najprawdopodobniej będzie kontynuowało trend wzrostowy. Jednak ryzyko korekty również wzrosło.

Jest to wniosek wyciągnięty z ponad dziesięciu lat doświadczenia.

To również podstawa naszej stałej rentowności.

W ciągu ostatnich trzech miesięcy nasz wskaźnik wygranych sięgał 85%, a zyski przekraczały 50 000 USD za lot. Mój kanał będzie nadal oferował 1-2 wysokiej jakości sygnały handlowe za darmo.

Dziękuję za rosnącą liczbę osób śledzących moje transakcje.

I. Analiza wpływu dzisiejszych wiadomości (29 grudnia)

Dzisiejsze wydarzenia na rynku koncentrują się na dwóch ważnych informacjach:

1. Polityka: Chicago Mercantile Exchange Group (CME Group) podniosła wymagania dotyczące depozytu zabezpieczającego dla kontraktów terminowych na złoto po zamknięciu dzisiejszego dnia. Wyższe wymagania dotyczące depozytu zabezpieczającego bezpośrednio zwiększą koszty transakcyjne, potencjalnie osłabiając spekulacyjne nastroje wzrostowe i zmuszając niektórych inwestorów korzystających z dźwigni finansowej do redukcji swoich pozycji. Jest to środek zarządzania ryzykiem na poziomie giełdowym.

2. Geopolityka: Rozmowa telefoniczna między przywódcami Rosji i Ukrainy oraz spotkanie przywódców Stanów Zjednoczonych i Ukrainy wskazują na postęp w negocjacjach pokojowych. Łagodzenie napięć geopolitycznych osłabi awersję do ryzyka rynkowego, wywierając krótkoterminową presję na ceny złota.

Ogólna ocena wpływu: Obecnie rynek stoi w obliczu znaczących krótkoterminowych przeciwności (wzrost marż) i negatywnych informacji (zmniejszenie ryzyka geopolitycznego). To wyjaśnia zmienność cen złota po osiągnięciu rekordowych poziomów. Rynek może potrzebować czasu na przetrawienie tych informacji, a krótkoterminowa zmienność może się nasilić.

Moim zdaniem: Ceny złota mogą początkowo spaść, a następnie wzrosnąć w tym tygodniu, potencjalnie osiągając szczyt na poziomie 4600 USD, ale mogą najpierw cofnąć się do poziomu wsparcia 4470–4500 USD.

Zalecam kupowanie w okresach spadkowych. Kluczowe poziomy cenowe w ciągu dnia:

Opór: W pobliżu historycznego maksimum 4550 USD i psychologicznego poziomu 4600 USD.

Wsparcie: Po pierwsze, zwróć uwagę na psychologiczny poziom 4500 USD, z silniejszym wsparciem w przedziale 4470–4500 USD.

Dwie strategie handlowe:

Ostrożne podążanie za wzrostami, oczekiwanie na korektę: Biorąc pod uwagę wykupienie krótkoterminowych wskaźników technicznych i negatywny wpływ zwiększonych wezwań do uzupełnienia depozytu zabezpieczającego, podążanie za wzrostami niesie ze sobą znaczne ryzyko. Bardziej ostrożną strategią jest oczekiwanie na powrót ceny do kluczowych obszarów wsparcia (np. około 4500 lub 4470 USD), potwierdzenie stabilizacji, a następnie rozważenie zajęcia długich pozycji, z celem w postaci nowego maksimum.

Zarządzanie ryzykiem korekty krótkoterminowej: Jeśli cena nie utrzyma się powyżej 4550 USD i spadnie poniżej 4500 USD tego samego dnia, może ona dalej testować poziomy wsparcia. Inwestorzy powinni być świadomi możliwości technicznej wyprzedaży, która może zostać wywołana przez zwiększone wymagania dotyczące depozytu zabezpieczającego.

Ceny złota mogą nadal rosnąć.

Przez ostatnie trzy miesiące ceny złota konsekwentnie podążały za linią trendu wzrostowego, wielokrotnie osiągając nowe maksima i skutecznie przebijając poziom 4500 dolarów.

Obecnie na rynku nie zaobserwowano znaczącego ruchu spadkowego, który mógłby strukturalnie odwrócić ten wzrostowy trend, co czyni tę linię trendu kluczowym punktem odniesienia technicznego dla krótkoterminowych wahań cen złota.

Warto jednak zauważyć, że w okresie ciągłego wzrostu i rekordowych maksimów, byczy impet wykazywał oznaki stopniowego osłabienia, a korekta techniczna jest wysoce prawdopodobna w najbliższej przyszłości. Pomimo tego, że ceny złota wielokrotnie osiągały historyczne maksima w ostatnich miesiącach, jego podstawowy atrybut bezpiecznej przystani pozostaje silny i pozostaje jednym z najpowszechniej uznawanych aktywów o takiej wartości, a jego popyt jest silnie skorelowany ze wskaźnikami zaufania rynku.

W ostatnich tygodniach indeks strachu i chciwości CNN Market znacząco odbił, przechodząc ze strefy strachu do strefy chciwości, obecnie oscylując wokół poziomu 58. Jednak wraz ze zbliżaniem się końca 2025 roku, wzrostowa dynamika tego indeksu zaufania zaczęła wyhamowywać, a nastroje rynkowe weszły w krótkotrwały okres wahania i obserwacji. Dopóki indeks strachu i chciwości nie utrzyma się i nie przebije kluczowego poziomu strefy strachu i chciwości, oznacza to, że ogólne zaufanie rynku pozostaje neutralne, a to emocjonalne otoczenie będzie właśnie wspierać popyt na bezpieczne aktywa, takie jak złoto. Jeśli indeks strachu i chciwości nie utrzyma trendu wzrostowego, popyt na bezpieczne aktywa, takie jak złoto, będzie się utrzymywał w kolejnych dniach handlowych.

W miarę zbliżania się końca roku, działania Rezerwy Federalnej nadal wpływają na nastroje rynkowe, a oczy wszystkich zwrócone są na kierunek polityki pieniężnej w 2026 roku. Aktualne wyceny rynkowe wskazują na około 82,3% prawdopodobieństwo, że Fed utrzyma stopę referencyjną na poziomie decyzji z 28 stycznia 2026 roku. Jednak rozkład prawdopodobieństwa oczekiwań dotyczących stóp procentowych uległ znaczącej zmianie przed posiedzeniem w sprawie polityki pieniężnej 18 marca 2026 roku: prawdopodobieństwo utrzymania przez Fed obecnej stopy wynosi 46,7%, podczas gdy prawdopodobieństwo obniżki stóp o 25 punktów bazowych wzrosło do 45,6%. Jeśli taka obniżka nastąpi, stopa referencyjna Fed może zostać obniżona do 3,50%. Dane te wskazują na utrzymujące się na rynku znaczne rozbieżności co do kierunku polityki pieniężnej Fed w 2026 roku, a ogólne oczekiwania ulegają wahaniom. Niepewność związana z polityką Rezerwy Federalnej bezpośrednio doprowadziła do spadku rentowności amerykańskich obligacji skarbowych. Ostatnio rentowność amerykańskich obligacji skarbowych spadła z najwyższego poziomu 4,2% i obecnie oscyluje wokół 4,1%. Tendencja ta dodatkowo wzmocniła oczekiwania rynku dotyczące niższych krótkoterminowych stóp procentowych, osłabiając tym samym względną atrakcyjność aktywów o stałym dochodzie denominowanych w dolarach.

Należy zauważyć, że amerykańskie obligacje skarbowe stanowią jedną z głównych alternatyw dla złota. Utrzymujący się spadek rentowności amerykańskich obligacji skarbowych obniży wartość alokacji obligacji, a fundusze rynkowe prawdopodobnie dokonają realokacji w kierunku aktywów bezpiecznych, takich jak złoto.

Takie otoczenie rynkowe zapewnia trwałe wsparcie popytu na złoto i zwiększa jego atrakcyjność dla alokacji aktywów w krótkim terminie. Dopóki niepewność związana z polityką Rezerwy Federalnej będzie nadal obniżać rentowność amerykańskich obligacji skarbowych, ten fundamentalny, pozytywny czynnik będzie nadal wywierał swój wpływ, stając się główną siłą napędową stałego zakupu złota na rynku spot.

Analiza techniczna złota:

W piątek sesja amerykańska odnotowała kolejny rekordowy poziom, osiągając 4549 USD, a następnie spadła do 4509 USD. Jednak nie przebił poziomu 4500 USD, co wskazuje na utrzymującą się silną pozycję byków. Z technicznego punktu widzenia wykres dzienny pokazuje solidną strukturę wzrostową ze średnimi kroczącymi w całkowicie byczym układzie. Cena nadal oscyluje w pobliżu górnej granicy pasma Bollingera. W tak silnym trendzie wzrostowym nierozsądne jest ślepe podążanie za ceną; zamiast tego należy czekać na korekty, aby zająć rozsądne długie pozycje. Kluczowym poziomem oporu, który należy obserwować, jest 4550 USD. Jeśli się utrzyma, kolejnym celem może być przedział 4580–4600 USD. Jeśli jednak spadnie poniżej tego poziomu, może wystąpić niedźwiedzia dywergencja, która wywoła korektę.

Biorąc pod uwagę piątkową cenę zamknięcia, poniedziałek prawdopodobnie będzie świadkiem kontynuacji ruchu wzrostowego. Korekty mogą stwarzać okazje do kupna. Należy jednak zachować ostrożność ze względu na potencjalną korektę rynku we wtorek i środę ze względu na publikację protokołów z posiedzenia Fed, Nowy Rok oraz zamknięcie wykresów miesięcznych i rocznych.

Z perspektywy trendu, chociaż złoto nie kontynuowało wzrostu po osiągnięciu nowego historycznego maksima, ogólny trend jest nadal wzrostowy, wykazując konsolidację boczną z oporem przed spadkami. Obecnie oscyluje w przedziale 4490-4550. Biorąc pod uwagę obecne tempo, kupowanie na spadkach pozostaje najlepszą strategią. Kluczowy poziom oporu, który należy obserwować w krótkim terminie, to 4550-4560, a kluczowy poziom wsparcia to 4490-4500.