Cyfrowy Polsat: aktualizacja analizy CPS.Od połowy grudnia techniczny obraz Cyfrowego Polsatu uległ krótkoterminowej poprawie, ale strukturalnie trend średnioterminowy pozostaje spadkowy. Rynek zrealizował scenariusz, który był bazowy w poprzedniej analizie: obrona strefy 10,0–10,7 zł doprowadziła do dynamicznego odbicia.

Na interwale tygodniowym kurs wciąż pozostaje poniżej kluczowych stref podaży zbudowanych w 2024 i 2025 roku. Struktura wyższych ram czasowych nie została zanegowana: ostatni impuls spadkowy sprowadził cenę w okolice minimów ~10,7 zł, a obecne odbicie nie doprowadziło jeszcze ani do wybicia istotnych oporów, ani do zbudowania sekwencji wyższego dołka i wyższego szczytu. Tygodniowe wsparcia pozostają skoncentrowane w rejonach 11,41–11,74 zł oraz wyżej, w strefach 12,21 zł, 12,99które historycznie wielokrotnie zatrzymywały popyt. Dopóki kurs znajduje się poniżej tych poziomów, dominującą interpretacją jest rynek w fazie schładzania po długim trendzie spadkowym, a nie w nowej fazie wzrostowej.

Wykres Tygodniowy

Zniesienia Fibonacciego od ostatniego impulsu spadkowego (szczyt z okolic 15,3–15,4 zł do dołka ~10,7 zł) pokazują, że rynek dotarł do strefy 0,5–0,618, czyli klasycznego zakresu korekty w trendzie spadkowym. Poziom 0,5 wypada w okolicach 12,99 zł, a 0,618 w rejonie 13,54 zł. To dokładnie pokrywa się z horyzontalnymi oporami oraz obszarem zwiększonej aktywności wolumenowej, co wzmacnia wagę tej strefy. Brak wybicia powyżej 13,55 zł oznacza, że z technicznego punktu widzenia korekta nie została jeszcze przekształcona w impuls wzrostowy.

Wykres D1 (zniesienia Fibonacciego):

Profil wolumenu jest w tej chwili jednym z najważniejszych elementów układanki. Największa koncentracja historycznego obrotu (POC) znajduje się w rejonie ~13,0–13,1 zł, dokładnie tam, gdzie kurs obecnie się zatrzymał. Powyżej tego poziomu wolumen wyraźnie maleje aż do stref 14,5–15,4 zł, co oznacza, że rynek musiałby wykazać się istotnie większą siłą popytową, aby przebić się przez obszar, w którym wcześniej dominowała podaż. Z kolei poniżej aktualnej ceny, aż do okolic 10,7–11,4 zł, wolumen jest relatywnie cieńszy niż w rejonie POC, co sprzyjałoby szybszym ruchom w dół w przypadku ponownej presji sprzedażowej.

Wykres D1 (profil wolumenu):

Na MACD doszło do klasycznego sygnału sprzedaży wczoraj. Analogicznie RSI podniosło się z obszarów wyprzedania w kierunku 50 pkt, co historycznie dla CPS często oznaczało koniec korekcyjnego odbicia, a nie jego początek. RSI nie wszedł w strefę silnej dominacji popytu (>70), co jest spójne z tezą o ruchu korekcyjnym.

Wykres D1 (oscylatory):

Średnie EMA (krótkie i średnie) zostały od dołu dynamicznie zaatakowane i częściowo odzyskane, jednak długoterminowe średnie nadal nachylone są spadkowo, a cena dodatkowo odbiła się od EMA200. To potwierdza, że zmiana trendu nie została jeszcze potwierdzona, a rynek dopiero testuje, czy popyt jest w stanie przejąć kontrolę na dłużej.

Wykres D1 (średnie EMA):

Podsumowując, od połowy grudnia Cyfrowy Polsat zrealizował techniczne odbicie od kluczowej strefy wsparcia 10,7 zł, co było zgodne z wcześniejszym scenariuszem. Odbicie to doprowadziło kurs do obszaru 13,0–13,5 zł, gdzie zbiegają się POC, zniesienia Fibonacciego oraz istotne opory horyzontalne. W tym miejscu rynek wszedł w strefę decyzyjną. Dopóki kurs nie wyjdzie trwale powyżej 13,55 zł i nie zacznie budować wyższych dołków, technicznie bazowym scenariuszem pozostaje traktowanie obecnych wzrostów jako korekty w trendzie spadkowym. Z drugiej strony, utrzymanie się powyżej 12,2–12,4 zł i ponowna próba ataku na 13,5 zł zwiększa szanse na dalsze wygaszanie podaży. Kluczowym ryzykiem pozostaje powrót poniżej 12,2 zł, który otworzyłby drogę do ponownego testu 11,7–11,4 zł, a w dalszej kolejności strefy 10,7–10,0 zł.

Wsparcie i Opór

Intel +200% - czas na korektęPo takich wzrostach czas najwyższy na korektę. By trend mógł być zdrowo kontynuowany, muszą korekty występować. Jeden ze scenariuszy mówi, że cena teraz z żółtej strefy ruszy i utworzy jeszcze silniejszy impuls. Inny scenariusz mówi, że możemy się zobaczyć poniżej 33$. Na wypadek takich spadków odbieram częściowy zysk - w moim terminalu widnieje ponad +150% na tej pozycji, więc nawet jeśli cena zrobi ATH, będę bardzo zadowolony.

Poniżej 33$ będę szukał miejsca do kolejnego dołączenia, już z targetem po okolice nawet 100$.

Oczekiwanie na korektę na złocie? | XAUUSDZłoto po bardzo silnym impulsie wzrostowym znajduje się w newralgicznym miejscu technicznym. Początek tygodnia przyniósł kilka sygnałów ostrzegawczych, które mogą sugerować zbliżającą się korektę, choć trend główny nadal pozostaje wzrostowy.

Co się wydarzyło na początku tygodnia:

• FVG na niższych interwałach zostało wypełnione

• Płynność nad lokalnym szczytem (liquidity)

• Widoczna dywergencja bearish na RSI

• Dwa identyczne impulsy wzrostowe (czarna linia) – możliwe wyczerpanie momentum

• Ostatnia korekta nie dotarła do pełnego 1:1 (pomarańczowa korekta)

• Trzykrotne odbicie od dolnej granicy tunelu wzrostowego – rośnie ryzyko wybicia w dół

Dodatkowo cena porusza się wysoko nad średnimi i w strefie premium, co zwiększa prawdopodobieństwo głębszego cofnięcia przed ewentualną kontynuacją trendu.

Scenariusze:

🔵 Scenariusz 1 – niebieski (kontynuacja trendu)

Cena wybija aktualny szczyt i kontynuuje trend wzrostowy. W tym wariancie korekta zostaje pominięta lub jest bardzo płytka – klasyczny „strength move”.

🌸 Scenariusz 2 – różowy (korekta techniczna)

Cena wykonuje pełną korektę 1:1 (różowa) i jednocześnie wypełnia FVG z H4. To zdrowy scenariusz w trendzie wzrostowym, dający lepszą strukturę pod dalsze wzrosty.

🟣 Scenariusz 3 – fioletowy (deep pullback)

Po realizacji scenariusza 2 pojawia się odbicie, ale następnie cena wykonuje jeszcze pullback do linii trendu, czyszcząc kolejną pulę płynności przed potencjalnym ruchem w górę.

Podsumowanie:

Trend jest wzrostowy, ale rynek wysyła coraz więcej sygnałów ostrzegawczych. Obecne poziomy sprzyjają cierpliwości – reakcja ceny na FVG, 1:1 oraz dolną granicę tunelu będzie kluczowa dla dalszego kierunku.

Żabka Group – konsolidacja z lokalnym biasem wzrostowym?Kurs akcji Żabki od wielu miesięcy porusza się w szerokiej konsolidacji, której główny zakres wyznaczają okolice 20,0–20,5 zł od dołu oraz 23,7–24,3 zł od góry. Profil wolumenu jednoznacznie wskazuje na najsilniejszy obszar równowagi rynku w rejonie 22,0–22,2 zł. Jest to poziom, przy którym historycznie koncentrował się największy obrót, co czyni go kluczowym punktem odniesienia dla popytu i podaży. Obecna cena znajduje się bardzo blisko tego obszaru, co potwierdza, że rynek traktuje go jako fair value. Powyżej aktualnych notowań widoczna jest strefa oporu w przedziale 22,8–23,3 PLN, wynikająca zarówno z lokalnych szczytów, jak i z istotnych nawarstwień wolumenu, a także znacznemu spadkowi powyżej tej strefy. Jeszcze wyżej znajduje się rozległa strefa podaży w okolicach 23,7–24,3 zł, która wielokrotnie zatrzymywała ruch wzrostowy. Od strony wsparć najbliższym technicznym poziomem pozostaje obszar 22 zł, a poniżej 21,4–21,5 zł, oraz 20,9–20,5 zł, gdzie w przeszłości aktywizował się popyt. Najsilniejsze, długoterminowe wsparcie znajduje się w rejonie 19,6–20,0 PLN, co potwierdza zarówno reakcja ceny.

Wykres D1 (konsolidacja):

Wykres D1 (profil wolumenu):

Średnie kroczące EMA 20, 50, 100 i 200 są obecnie mocno spłaszczone i skupione w wąskim przedziale cenowym wokół 22,1–22,6 PLN. Taki układ świadczy o braku jednoznacznego trendu i potwierdza fazę konsolidacji. Kurs porusza się naprzemiennie powyżej i poniżej krótszych średnich, co wskazuje na krótkoterminową zmienność bez trwałej przewagi kupujących lub sprzedających. EMA 200 przebiega w pobliżu ceny, co dodatkowo podkreśla neutralny, boczny charakter rynku w średnim terminie.

Wykres D1 (średnie EMA):

Analiza struktury rynku w ujęciu HH/HL pokazuje, że w dłuższym horyzoncie sekwencja wyższych szczytów i wyższych dołków nie jest utrzymywana w sposób ciągły. Owszem, w poszczególnych falach wzrostowych pojawiały się lokalne higher highs i higher lows, szczególnie w ruchach od okolic 20 PLN w kierunku 24–25 PLN, jednak każdorazowo struktura ta była łamana przez głębsze korekty. Ostatnie tygodnie przyniosły powstanie niższego szczytu względem maksimum z grudnia, co osłabia protrendowy charakter rynku. Jednocześnie dołki wciąż bronione są powyżej strefy popytowej 21,0–20,5 PLN, co sugeruje, że presja sprzedaży nie ma na razie charakteru trendowego, a rynek pozostaje w fazie równowagi.

Wykres D1 (HH/HL):

Oscylatory potwierdzają neutralne nastawienie rynku. RSI (14) utrzymuje się w przedziale około 40–50 punktów, bez wejścia w strefy wykupienia ani wyprzedania. Taki odczyt jest typowy dla konsolidacji i wskazuje na brak silnego momentum w którąkolwiek stronę. MACD znajduje się poniżej linii zera, a histogram pozostaje ujemny, co sygnalizuje słabnące momentum wzrostowe i przewagę krótkoterminowej korekty, jednak bez dynamicznego impulsu spadkowego. Linie MACD i sygnału poruszają dały w połowie stycznia sygnał sprzedaży.

Wykres D1 (oscylatory):

Niebieska, rosnąca linia trendu wsparcia została poprowadzona od istotnego dołka w okolicach 19,7–19,8 PLN i łączy kolejne coraz wyżej położone minima. Linia ta dobrze koresponduje z zachowaniem ceny w ostatnich miesiącach, kiedy każda głębsza korekta kończyła się powyżej poprzedniego dołka. Aktualnie kurs znajduje się powyżej tej linii, a jej przebieg zbliża się do strefy 22,0 PLN, która jednocześnie jest kluczowym poziomem z profilu wolumenu i przebiegu średnich EMA. Zbieżność tych elementów wzmacnia znaczenie tej linii jako dynamicznego wsparcia. Dopóki kurs respektuje niebieską linię trendu i nie dochodzi do jej wyraźnego, potwierdzonego wolumenem przełamania, struktura krótkoterminowych wyższych dołków pozostaje nienaruszona. Jej złamanie byłoby pierwszym technicznym sygnałem, że rynek traci zdolność do budowania presji popytowej i może ponownie testować dolne ograniczenia konsolidacji.

Wykres D1 (linia trendu):

W ujęciu całościowym mamy jeszcze pomarańczowy boks, który działa u mnie jako statyczna strefa decyzyjna dla krótkiego terminu, a niebieska linia trendu jako dynamiczne wsparcie prowadzące cenę od dołków. Razem tworzą spójny układ, w którym dopóki kurs pozostaje powyżej obu tych elementów, rynek zachowuje konstrukcję sprzyjającą utrzymaniu notowań w górnej połowie konsolidacji. Dopiero jednoczesne zanegowanie pomarańczowego boksu i linii trendu zwiększałoby ryzyko przejścia w wyraźniejszą fazę spadkową.

Analiza nie jest rekomendacją, tylko moją subiektywną opinią.

XAUUSD – Oczekiwanie na korektę po historycznym szczycie 5000? Złoto kontynuuje ekstremalnie silny trend wzrostowy, a cena znajduje się zaledwie krok od psychologicznego i historycznego poziomu 5000. Po tak dynamicznym impulsie pojawia się naturalne pytanie:

👉 czy rynek da jeszcze okazję w postaci korekty, czy pójdzie wyżej bez głębszego cofnięcia?

📌 Co wydarzyło się w zeszłym tygodniu?

• Utrzymany bardzo silny trend wzrostowy na wyższych interwałach (HTF)

• Wybicie górnej granicy tunelu wzrostowego na HTF

• Po wyrysowaniu szerszego kanału wzrostowego od poziomu 4379, cena zaczęła testować jego górne ograniczenie

• Aktualna cena znajduje się tuż pod poziomem 5000

• Jedyna większa korekta w zeszłym tygodniu była już czwartą korektą 1:1 względem poprzedniej

• Na wykresie H4 pozostają 3 niewypełnione FVG

• Cena zbliża się do ekspansji 141,4% poprzedniego impulsu liczonego od punktu 2 (okolice 4000)

• Bearish dywergencja na RSI H4, przy jednoczesnym mocnym wykupieniu na D1

➡️ Wszystko to sugeruje, że momentum jest wciąż bycze, ale rynek zaczyna wchodzić w strefę podwyższonego ryzyka.

⚠️ Co to oznacza z punktu widzenia handlu?

• Obecne miejsce nie jest idealne do agresywnego dołączania do trendu

• Jeżeli już handel – to:

○ mniejszy wolumen

○ ciaśniejszy, logiczny stop loss

• Po tak silnym impulsie większa korekta byłaby zdrowa strukturalnie, tym bardziej że rynek ma za sobą już kilka płytkich cofnięć

🔍 Na co zwracać uwagę przy ewentualnym cofnięciu?

Przy wycofaniu ceny warto:

• Odmierzyć korektę różową oraz fioletową

• Sprawdzić, czy poziomy 100% pokrywają się z:

○ istotnymi strefami wsparcia

○ niewypełnionymi FVG

• Aktualnie 100% korekty wypada w okolicach 4500, co:

○ jest silnym poziomem psychologicznym

○ może zadziałać jako pierwsza „poważna” reakcja popytowa

• Alternatywnie istotny jest poziom 4400, który wcześniej pełnił rolę wsparcia

Jeżeli korekta okaże się płytsza:

• warto rozłożyć Fibonacci od:

○ ostatniego swing low (punkt 4 – okolice 4280)

○ lub punktu 0 (okolice 3885)

• i obserwować konfluencje z kluczowymi poziomami + reakcję ceny

🧭 Scenariusze na kolejne dni

🟢 Scenariusz 1 – brak większej korekty

• Cena nie reaguje istotnym cofnięciem na poziom 5000

• Kontynuacja ruchu wzrostowego bez głębszej korekty

• Najbardziej „niebezpieczny” scenariusz dla spóźnionych longów

🟠 Scenariusz 2 – średnia korekta (bazowy)

• Reakcja ceny na poziom 5000

• Cofnięcie w formie korekty 1:1 z różową (okolice 4700)

• Test FVG + linii trendu wzrostowego

• Następnie kontynuacja trendu w górę

🔴 Scenariusz 3 – większa korekta

• Cena mimo reakcji na 100% korekty różowej schodzi niżej

• Test dolnej granicy kanału wzrostowego

• Osiągnięcie 100% korekty fioletowej

• Scenariusz dający najlepszy RR pod dalszy ruch wzrostowy

🧠 Podsumowanie

Trend na złocie pozostaje jednoznacznie wzrostowy, jednak po dynamicznym impulsie i podejściu pod okrągły poziom 5000, rynek znajduje się w miejscu, gdzie cierpliwość może być największą przewagą.

Zamiast gonić cenę, warto:

• pozwolić rynkowi „oddychać”

• obserwować reakcje na kluczowe poziomy

• szukać konfluencji i potwierdzeń cenowych, a nie samych projekcji

Jak zawsze – rynek ma ostatnie słowo.

Analiza AsbisNa interwale tygodniowym kurs Asbisu znajduje się w jednoznacznym trendzie wzrostowym, który pozostaje nienaruszony od dołków z 2022 roku, tworząc coraz wyższe szczyty i dołki. W średnim terminie również po zatrzymaniu się na tygodniowym wsparciu w grudniu 24 roku, kurs powrócił do wzrostów, a w ciągu roku wzrósł o 100%. Ostatnie tygodnie doprowadziły kurs w rejon historycznych maksimów w okolicach 34–34,5 zł. Wybicie ponad wcześniejszą strefę podaży w rejonie 32,20 zł miało charakter impulsowy i nie zostało zanegowane w kolejnych tygodniach. Brak długich górnych cieni oraz utrzymanie ceny blisko maksimum tygodnia wskazują na przewagę strony popytowej, bez widocznych sygnałów dystrybucji. Z perspektywy tygodnia nie pojawiły się formacje odwrócenia trendu ani strukturalne sygnały osłabienia. Nie mnie warto mieć na uwadze to, że RSI oscyluje już w okolicy 72 punktów na interwale tygodniowym.

Wykres W1 (interwał tygodniowy):

Na interwale dziennym widoczna wcześniej szeroka konsolidacja pomiędzy strefą 26,60–27,40 zł a oporem w rejonie 30 zł została definitywnie wybita górą. Zasięg wybicia, mierzony wysokością konsolidacji i odłożony od punktu wybicia, został zrealizowany w całości, co doprowadziło kurs w okolice 34 zł. Po wybiciu cena nie wróciła do wnętrza poprzedniego range’u, co potwierdza techniczną skuteczność ruchu i brak fałszywego wybicia. Aktualne zachowanie ceny ma charakter kontynuacyjny, a nie korekcyjny, co jest spójne z ruchem impulsowym.

Wykres D1 (konsolidacja):

Analiza profilu wolumenu na interwale dziennym pokazuje wyraźną strefę największej akumulacji w rejonie 27–28 zł, która obecnie pełni rolę kluczowego wsparcia średnioterminowego. Powyżej tego obszaru wolumen maleje, co jest typowe dla trendu wzrostowego, w którym cena porusza się w obszarze niższej historycznej wymiany. Brak istotnych węzłów wolumenowych w pobliżu obecnych poziomów cenowych może oznaczać dynamiczne ruchy, czego mogliśmy doświadczyć chociażby 5 stycznia, kiedy kurs spadł o 5%, aby zakończyć sesję prawie +3%. Z punktu widzenia analizy, kluczowym pierwszym wsparciem jest poziom 30 zł, czyli wybicia z konsolidacji.

Wykres D1 (profil wolumenu):

www.tradingview.com

Oscylatory wskazują na siłę trendu, ale jednocześnie wymagają uważnej obserwacji. RSI na interwale dziennym utrzymuje się w górnych rejonach zakresu, zbliżając się do strefy wykupienia, jednak nie generuje jeszcze jednoznacznej dywergencji spadkowej. Ostatnie maksima RSI są zbliżone do poprzednich, a nie wyraźnie niższe, co oznacza, że na tym etapie nie ma potwierdzonego sygnału ostrzegawczego. MACD pozostaje powyżej linii zera, a histogram, mimo spłaszczenia, nie wskazuje na odwrócenie momentum, a raczej na jego stabilizację po silnym impulsie.

Wykres D1 (oscylatory):

Rozszerzone zniesienia Fibonacciego, bazujące na dominującym trendzie wzrostowym, wskazują, że kurs dotarł w okolice rozszerzenia 0,786 ostatniego impulsu wzrostowego, co technicznie uzasadnia możliwość przejścia w fazę konsolidacji lub płytkiej korekty. Jednocześnie brak gwałtownej reakcji podażowej w tym rejonie sugeruje, że rynek akceptuje wyższe poziomy cenowe, a ewentualne cofnięcia mogą mieć charakter techniczny, a nie trendowy. Jeśli kurs pójdzie na północ kolejnym oporem do przejścia będzie poziom 36,5 zł.

Wykres D1 (rozszerzone zniesienie Fibonacciego):

Na interwale dziennym zniesienie Fibonacciego dla wybicia z konsolidacji pokazuje, że poziom 50% korekty ruchu wzrostowego wypada w rejonie dawnego oporu, a obecnie wsparcia, w okolicach 30–30,5 zł. Jest to poziom technicznie logiczny jako potencjalna strefa testu wybicia. Dopiero zejście kursu poniżej tej strefy i powrót do wnętrza wcześniejszej konsolidacji podważałby pozytywny scenariusz techniczny.

Wykres D1 (zniesienie Fibonacciego):

Podsumowując, obraz techniczny Asbisu pozostaje spójny i korzystny dla strony popytowej. Trend wzrostowy jest potwierdzony na interwale tygodniowym i dziennym, wybicie z konsolidacji zostało zrealizowane. Istnieje ryzyko przetestowania wybicia z konsolidacji, natomiast dopiero wejście z powrotem do Boksa czerwonego, może dawać negatywne sygnały na wykresie. Ryzyko w krótkim terminie dotyczy głównie zmęczenia trendu i możliwości korekty technicznej, jednak dopóki kluczowe strefy wsparcia pozostają nienaruszone, przewaga strukturalna pozostaje po stronie kupujących.

Analiza nie jest rekomendacją, tylko moją subiektywną opinią.

XAUUSD - ATH, liquidity grab i kontunuacja czy głębsza korekta? 🔍 Co wydarzyło się w zeszłym tygodniu?

• Pojawiła się struktura potrójnego szczytu, połączona z impulsami 1:1 (double drive) oraz bearish dywergencją, co doprowadziło do formowania coraz niższych szczytów

→ całość zaczęła przypominać strukturę typu head & shoulders

• Cena weszła w konsolidację pomiędzy oporem w strefie 4640 a wsparciem w okolicach 4580

• W piątek nastąpiła korekta 1:1 względem poprzedniej korekty (zaznaczona pomarańczową linią), zakończona reakcją na:

○ strefie poprzedniego ATH ~4550

○ 38,2% ostatniego impulsu

○ FVG

○ w okolicach linii trendu wzrostowego

○ cały ruch wyglądał jak liquidity grab / wybicie stop lossów

• Tym samym został zrealizowany scenariusz 1 z poprzedniego tygodnia

Scenariusze na kolejny tydzień

🟢 Scenariusz 1 – kontynuacja wzrostów

Skoro ostatnia korekta:

• osiągnęła 38,2% poprzedniego impulsu (od 4407)

• oraz doszło do wybicia stop lossów

➡️ rynek może kontynuować ruch w górę w kierunku poprzedniego ATH, a następnie spróbować wybić ten poziom.

🟠 Scenariusz 2 – zejście po płynność (pullback)

• Cena reaguje na linię trendu spadkowego

• Następnie wraca, aby wybić stopy poniżej 4538

• Kolejnym celem jest strefa discount poniżej 4525, gdzie zbiega się:

○ 50% impulsu

○ luką cenową

○ oraz silny impuls popytowy z przeszłości

➡️ Potencjalne miejsce na reakcję popytową i dalszy ruch wzrostowy.

🔴 Scenariusz 3 – głębsza korekta HTF

• Cena respektuje linię trendu spadkowego

• Kontynuacja ruchu w dół w kierunku dolnej linii tunelu HTF

• Potencjalny target: strefa 4500, która pokrywa się z:

○ 38,2% całego impulsu (liczonego od punktu 4 na 4274)

⚠️ Podsumowanie

Obecnie rynek znajduje się w kluczowym miejscu decyzyjnym.

Reakcja ceny na zaznaczone strefy HTF oraz linie trendu będzie kluczowa dla potwierdzenia dalszego kierunku.

Vercom test kluczowej bariery popytu.Cześć,

Na wykresie tygodniowym kurs znajduje się obecnie w rejonie 137 zł, czyli przy górnym ograniczeniu szerokiej konsolidacji trwającej od połowy 2024 roku. Górna strefa podażowa jest wyraźnie zaznaczona w okolicach 139,8–151 zł, gdzie w przeszłości pojawiła się się silna presja sprzedających.

MACD na interwale tygodniowym znajduje się powyżej linii sygnału i histogram jest dodatni, co potwierdza, że trwający impuls wzrostowy ma realne wsparcie momentum. RSI utrzymuje się w przedziale około 55–60, a więc nie sygnalizuje wykupienia, co wskazuje, że przestrzeń do dalszych wzrostów wciąż istnieje, o ile kurs skutecznie wybije górne ograniczenie konsolidacji.

Strukturalnie rynek nadal pozostaje jednak w szerokim trendzie bocznym pomiędzy 109–110 zł a 139–151 zł, a aktualne podejście pod opór ma charakter testu wielomiesięcznej bariery podażowej, a nie potwierdzonego wybicia.

Wykres W1 (wsparcia i opory):

Profil wolumenu pokazuje bardzo wyraźną strukturę akumulacyjną pomiędzy 114 a 126 zł. Największy wolumen obrotu w całym badanym zakresie przypada na obszar około 120 zł, który na wykresie oznaczony jest jako strefa POC (Point of Control). Oznacza to, że właśnie tam przez wiele miesięcy następowała wymiana największej liczby akcji pomiędzy kupującymi i sprzedającymi. Tego typu strefy są z punktu widzenia rynku „uczciwą ceną”, w której kapitał instytucjonalny najczęściej buduje lub redukuje pozycje. Fakt, że kurs w ostatnich tygodniach dynamicznie oddalił się od tej strefy w górę, świadczy o tym, że strona popytowa wygrała proces akumulacji i wymusiła wybicie.

W ujęciu profilu wolumenu aktualny układ rynku jasno wskazuje, że strefa 120–125 zł jest kluczowym bastionem popytu, a obecne notowania w okolicach 137–140 zł są testem, czy rynek jest gotowy do zbudowania nowej strefy wartości wyżej. Brak trwałego utrzymania się powyżej tej strefy oznacza wysokie prawdopodobieństwo powrotu do głównego węzła wolumenowego, natomiast jego obrona otworzy drogę do szybkiego ruchu w stronę 150 zł.

Wykres W1 (profil wolumenu):

Na wykresie dziennym kurs znajduje się wyraźnie powyżej wszystkich kluczowych średnich kroczących EMA 20, 50, 100 oraz 200, które skupiają się obecnie w przedziale 122–131 zł. Taki układ średnich, z krótszymi nad dłuższymi, potwierdza obowiązujący trend wzrostowy w średnim terminie. Szczególnie istotne jest to, że strefa 124,2 zł, wcześniej wielokrotnie testowana jako opór, została trwale przełamana i obecnie pełni funkcję wsparcia.

Kurs dotarł do strefy 139–140 zł, która odpowiada lokalnym szczytom z poprzednich miesięcy i jednocześnie górnej bandzie konsolidacji widocznej na interwale tygodniowym. W tym rejonie pojawiają się świece z długimi górnymi cieniami, co wskazuje na aktywność podaży.

Wykres D1 (średnie EMA):

Zniesienia Fibonacciego zostały wyznaczone od dołka w rejonie 97,5 zł do ostatniego szczytu w okolicy 151 zł. Aktualny kurs znajduje się bardzo blisko poziomu 0,786, który wypada przy około 139,2 zł. Ten poziom działa obecnie jako precyzyjny techniczny opór i pokrywa się ze strefą historycznej podaży, co wzmacnia jego znaczenie.

Niżej znajdują się kolejne kluczowe poziomy: 0,618 przy 130,2 zł, który pokrywa się przebiegiem EMA 20, oraz 0,5 przy 124 zł, będący obecnie najważniejszym wsparciem strukturalnym po wybiciu górą z konsolidacji. Głębsze cofnięcie do 0,382 przy 117,8 zł pozostaje scenariuszem korekcyjnym w przypadku zanegowania obecnego trendu wzrostowego.

Dopiero trwałe i potwierdzone zamknięcia świec dziennych powyżej 139–140 zł otworzyłyby drogę w kierunku pełnego zniesienia 1,0 przy 150–151 zł oraz dalej do projekcji 1,272 w rejonie 165 zł, która jest zaznaczona na wykresie jako kolejny techniczny cel.

Wykres D1 (zniesienie Fibonacciego):

Vercom znajduje się obecnie w kluczowym momencie technicznym. Trend średnioterminowy jest wzrostowy i potwierdzony układem średnich oraz wskaźnikami momentum, jednak kurs dotarł do bardzo silnej, wielomiesięcznej strefy oporu w rejonie 139–140 zł, dodatkowo wzmocnionej przez poziom 0,786 zniesienia Fibonacciego. Dopóki ta bariera nie zostanie jednoznacznie przełamana, należy liczyć się z podwyższonym ryzykiem lokalnej korekty w kierunku 130–124 zł, które obecnie stanowią najbliższe, technicznie istotne wsparcia. Dopiero trwałe wybicie ponad 140 zł będzie technicznym potwierdzeniem powrotu rynku do pełnego trendu wzrostowego z potencjałem do testu strefy 150–165 zł.

Analiza nie jest rekomendacją, tylko moją subiektywną opinią.

BTCUSD - tydzień wzrostowyPrzewidywany wzrostowy tydzień od 12 do 16go stycznia.

Akumulacja od 21 listopada 2025.

Wsparcie w ok. 90tys. W przypadku przebicia ok.95-96tys - przyspieszenie wzrostów do ok.106tys. Tam też jest opór niebieskiej linii trendu wzrostowego przebitej już w dół.

W sytuacji kontynuacji dużych wzrostów powinno tą linię atakować i bronić z góry.

W przeciwnym razie tylko wyjście z obecnej akumulacji i test z dołu w okolicach 106tys potem dalsze spadki.

Najbliższe miesiące pokażą jak silny jest trend.

Dla średnioterminowych i długoterminowych opcjujących na wzrosty (zabezpieczających się) dobry moment na zakupy.

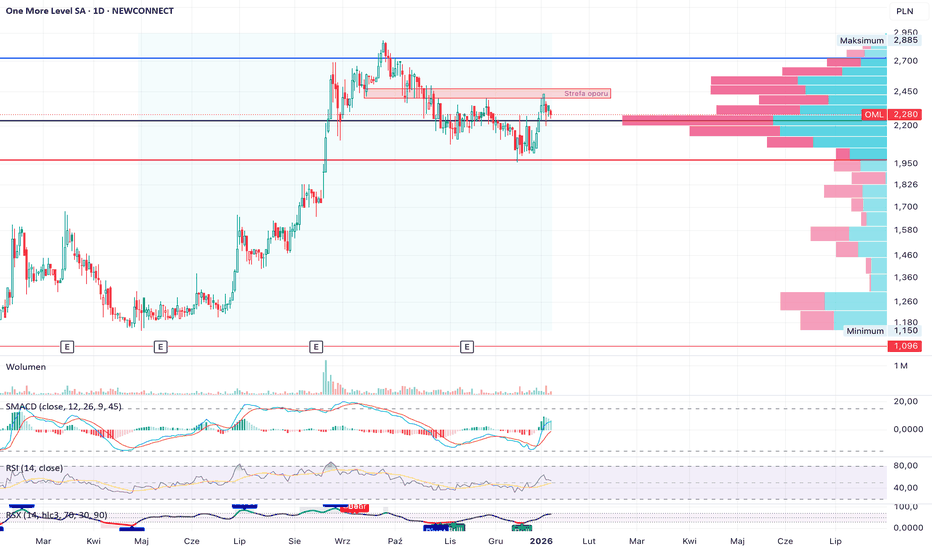

One More Level, wybicie klina i chwila konsolidacji.Na wykresie dziennym One More Level widoczny jest silny impuls wzrostowy, który rozpoczął się w okolicach 1,15–1,20 zł i wyniósł kurs do strefy 2,80–2,90 zł. Ruch ten miał charakter trendowy, był wspierany przez systematyczne ułożenie średnich kroczących oraz wyraźnie rosnący wolumen, co potwierdzało autentyczność popytu. Ten etap zbudował pełną strukturę wzrostową, która stała się punktem odniesienia dla całej późniejszej korekty.

Po osiągnięciu maksimum w rejonie 2,88 zł rozpoczęła się korekta, która przyjęła uporządkowaną formę klina zniżkującego. Spadki zatrzymały się w strefie 2,00–2,05 zł, co niemal idealnie odpowiada zniesieniu 50% Fibonacciego całego wcześniejszego impulsu wzrostowego, liczonego od 1,15 zł do 2,88 zł. Taka reakcja rynku na poziomie 0,5 jest technicznie istotna, ponieważ często wyznacza koniec korekty w trendzie wzrostowym i potwierdza, że popyt wciąż kontroluje średnioterminową strukturę notowań.

Wykres D1 (zniesienie Fibonacciego):

Profil wolumenu pokazuje największą koncentrację obrotu w przedziale 2,10–2,30 zł, (z POC w okolicy 2,24 zł), czyli dokładnie w strefie, w której kurs obecnie się stabilizuje. Taki rozkład wolumenu potwierdza, że rynek akceptuje ten poziom jako nowy punkt równowagi po korekcie i buduje tu bazę pod potencjalny kolejny impuls.

Wskaźnik

Wykres D1 (profil wolumenu):

Wybicie z klina nastąpiło górą przy kursie około 2,20–2,25 zł i zbiegło się w czasie z powrotem ceny powyżej średnich EMA 20, 50 i 100, które skupiły się w wąskim paśmie 2,17–2,23 zł. Jednocześnie EMA200, przebiegająca w rejonie 1,98 zł, pozostała nienaruszona, co potwierdziło, że korekta miała charakter techniczny, a nie strukturalny. Taki układ średnich po wybiciu z formacji jest klasycznym sygnałem powrotu do dominującego wcześniej trendu wzrostowego.

Wykres D1 (klin zniżkujący):

Najbliższą strefą oporu pozostaje obszar 2,40–2,47 zł, który odpowiada lokalnym szczytom korekty oraz pierwszemu istotnemu zniesieniu Fibonacciego ostatniego impulsu spadkowego. Dopiero trwałe wybicie tego zakresu otworzyłoby drogę do ponownego testu 2,70–2,88 zł, gdzie znajduje się maksimum całego ruchu z jesieni. Z drugiej strony utrata wsparcia 2,15–2,00 zł, a w szczególności zejście poniżej EMA200 w rejonie 1,98 zł, zanegowałaby scenariusz kontynuacji wzrostu i zwiększyłaby ryzyko powrotu do strefy 1,80–1,70 zł.

Wykres D1 (strefa oporu):

Obecnie kurs konsoliduje się w rejonie 2,28 zł, dokładnie w obszarze największej koncentracji wolumenu, co wskazuje na proces akumulacji po wybiciu z klina. RSI(14) utrzymuje się w strefie neutralnej, a SMACD generuje dodatnie wartości histogramu, co potwierdza wygaszenie presji podażowej i stopniową odbudowę momentum.

Wykres D1 (oscylatory):

Podsumowując najbliższym technicznym testem dla popytu pozostaje strefa 2,45–2,47 zł, której pokonanie otworzy drogę do ponownego ataku na 2,70–2,88 zł. Dopóki jednak notowania utrzymują się powyżej 2,00 zł oraz EMA200, bazowym scenariuszem pozostaje kontynuacja trendu wzrostowego rozpoczętego wiosną poprzedniego roku.

Toya, czy byki powalczą o wybicie oporu?

Cześć,

Spółka Toya notowana jest obecnie w rejonie 9,98 zł po dynamicznym odbiciu od strefy popytowej wyznaczonej w okolicach 9,10–9,30 zł, która wcześniej wielokrotnie zatrzymywała spadki. Kurs porusza się w szerokiej konsolidacji, której górne ograniczenie wypada w rejonie 10,18–10,48 zł, a dolne w pobliżu 9,00–9,20 zł. Ta struktura boczna trwa od listopada i po silnym impulsie wzrostowym z początku roku została utrzymana, co świadczy o tym, że rynek wciąż akumuluje akcje po wcześniejszym trendzie wzrostowym.

Wykres D1 (wsparcia i opory):

Średnie kroczące EMA 20, 50, 100 skupiają się w bardzo wąskim zakresie między 9,62 a 9,71 zł, a cena znajduje się powyżej wszystkich tych średnich. Taki układ jest klasycznym sygnałem neutralno-wzrostowym, ponieważ świadczy o braku dominującego trendu spadkowego i o tym, że krótkoterminowa przewaga znajduje się po stronie popytu. Szczególnie istotne jest to, że kurs utrzymał się powyżej EMA200, która przebiega obecnie w rejonie 9,18 zł i jednocześnie pokrywa się ze wskazaną na wykresie strefą wsparcia.

Wykres D1 (średnie EMA):

Profil wolumenu widoczny po prawej stronie pokazuje wyraźne nagromadzenie obrotu w przedziale 9,40–10,20 zł, co potwierdza, że jest to obszar uczciwej wyceny i silnej równowagi między popytem i podażą. Największy klaster wolumenu znajduje się właśnie w pobliżu aktualnych notowań 10,18 zł, co wzmacnia znaczenie tej strefy jako kluczowej dla dalszego kierunku ruchu. Wybicie oporu może doprowadzić do dynamicznego ruchu w górę. Natomiast od dołu z wyjątkiem strefy konsolidacji mamy do czynienia z większymi klastrami w okolicy 8,6 oraz 7,9-8,4 zł.

Wykres D1 (profil wolumenu):

Wskaźnik RSI(14) znajduje się w okolicach 60 punktów, a więc powyżej poziomu neutralnego, lecz daleko od strefy wykupienia. Oznacza to, że momentum wzrostowe jest umiarkowane i nie wskazuje na przegrzanie rynku. MACD generuje dodatnie wartości histogramu i sygnał powolnego wychodzenia z wcześniejszej fazy osłabienia, co wspiera tezę o budowaniu krótkoterminowego impulsu wzrostowego.

Wykres D1 (oscylatory):

Od strony struktury cenowej kluczowym oporem pozostaje pasmo 10,18–10,48 zł, które było wielokrotnie bronione przez podaż i zbiega się z lokalnymi szczytami z poprzednich miesięcy. Dopiero trwałe wybicie tego zakresu, najlepiej przy rosnącym wolumenie, otworzyłoby drogę do testu rejonu 11,00 zł, gdzie na profilu wolumenu widać znacznie mniejszą aktywność rynku. Z kolei powrót kursu poniżej 9,20 zł zwiększyłby ryzyko pogłębienia korekty w kierunku 8,61 zł, a w dalszej perspektywie nawet 7,85 zł, gdzie przebiega silne historyczne wsparcie.

Wykres D1 (struktura):

Podsumowując, Toya znajduje się obecnie w dojrzałej fazie konsolidacji po wcześniejszym trendzie wzrostowym, z wyraźnie obronioną strefą popytową oraz technicznym układem średnich i wskaźników sprzyjającym stronie popytowej. Dopóki kurs utrzymuje się powyżej 9,20 zł, bazowym scenariuszem pozostaje próba wybicia górą z przedziału 10,18–10,48 zł, natomiast brak takiego wybicia będzie oznaczał dalszy ruch boczny w obrębie tej struktury, bądź próbę testu 8,6 zł.

Analiza nie jest rekomendacją, tylko moją subiektywną opinią.

Nowe ATH na złocie?🔎 KONTEKST WYJŚCIOWY (kluczowy)

Na końcu tygodnia rynek:

• zrobił nowe HH

• nie zanegował ostatniego major HL

• korekty są płytkie i techniczne (ostatnie HL odbiło dokładnie od 38,2 + wybicie stopów + okolice wsparcia na poziomie 4400 + dywergencje stochastycznych/RSI + zrobiło dokładnie 1:1 z ostatnią korektą)

• brak dystrybucji (brak mocnych rejectów z góry)

📌 To oznacza:

bias nadal bullish, ale rynek jest w premium

Scenariusze na przyszły tydzień:

1. Cena przebije ATH, zrobi re-test i będzie kontynuować w górę (zielony)

2. Cena zawróci od ATH (ewentualnie zrobi fałszywe przebicie) i zretestuje poziom 4500 i dolną granicę mniejszego tunelu. Następnie będzie kontynuować w górę (pomarańczowy)

3. Cena zawróci na ATH i przetestuje poziom 4400 (czerwony) (mało prawdopodobne)

1️⃣ Przebicie ATH → retest → dalszy ruch w górę

Prawdopodobieństwo: ~30–35%

Dlaczego MOŻLIWE:

• trend jest silny

• momentum jeszcze nie zostało „złamane”

• Azja na złocie bardzo często robi „silent continuation”, szczególnie gdy:

• tydzień zamknął się wysoko,

• nie było dystrybucji,

• struktura H1/H4 jest czysta

Dlaczego MNIEJ prawdopodobne:

• ATH to naturalny magnes płynności

• brak głębszego resetu przed kolejnym impulsem

• RSI / stoch nie są „świeże”

📌 To wymaga agresywnego popytu , zwykle:

• na otwarciu Londynu / NY

• albo pod news

➡️ Scenariusz „jeśli rynek nie da pullbacku”.

2️⃣ Reakcja na ATH → retest 4500 + dolna banda tunelu → CONTINUATION

Prawdopodobieństwo: ~45–50% (NAJWIĘKSZE) ✅

Dlaczego TO JEST NAJLEPSZY SCENARIUSZ:

• 4500 = logic HL area

• dolna granica tunelu = techniczna konfluencja

• rynek:

○ oddaje trochę premium

○ NIE psuje struktury

○ resetuje momentum

📌 To jest książkowa kontynuacja trendu :

higher high → higher low → higher high

➡️ Najlepszy scenariusz do BUY the dip.

3️⃣ Reakcja na ATH → test 4400

Prawdopodobieństwo: ~15–20%

Dlaczego MNIEJ prawdopodobne:

• 4400 to major HL

• tam już była silna akumulacja

• brak sygnałów dystrybucji na ATH

📌 Żeby to się stało, rynek musiałby:

• zrobić clear rejection z ATH

○ BOS w dół na H1

❗ Na razie tego NIE MA.

➡️ To jest scenariusz „jeśli coś się zepsuje”.

🧭 JAK TO CZYTAĆ W PRAKTYCE

Nie zgadujesz scenariusza.

Reagujesz na strukturę.

🔹 Jeśli:

• ATH wybite + brak powrotu

→ scenariusz 1 aktywny

🔹 Jeśli:

• rejection z ATH

• korekta zatrzymuje się powyżej 4400

• pojawia się CHOCH w górę

→ scenariusz 2 (idealny)

🔹 Jeśli:

• BOS w dół na H1

• 4500 nie broni

→ dopiero wtedy patrzysz na 4400

🧠 NAJWAŻNIEJSZE ZDANIE NA KONIEC

Rynek jest bullish, ale nie jest już tani.

Najlepsze trade’y będą z korekty, nie z góry.

PKN Orlen: Aktualizacja pomysłu z 16 grudniaCześć,

Po szerokiej analizie z 16 grudnia spółki Orlen czas zrobić małą aktualizację. Od tego czasu ORLEN nie zdołał trwale wybić ponad strefę 100–105 zł. Maksimum 105,28 zł pozostaje lokalnym szczytem całego impulsu, a ostatnia sesja przyniosła wyraźny dzienny spadek w okolice 92–93 zł.

Na wykresie dziennym widać, że rynek wykonał nieudany atak na historyczny opór i został odrzucony przy bardzo niskiej akceptacji wolumenu powyżej 100 zł

Kluczowe poziomy nie uległy zmianie, ale ich znaczenie jest dziś jeszcze większe:

Strefy wsparcia 81–82,6 zł to główny obszar wolumenowy (POC) i techniczna „poduszka bezpieczeństwa” dla całego trendu, wyżej mamy jeszcze lokalne wsparcie na poziomie 87-88,7 zł, gdzie może być próba utrzymania tej ceny. Niżej natomiast mamy poziomy 76-78 zł oraz strefę 68–72 zł – strategiczne wsparcie średnioterminowe, którego utrata oznaczałaby złamanie struktury trendu.

Od góry natomiast pierwszym ważnym testem dla byków jest cena 98-101 zł i przebicie ostatniego lokalnego szczytu oraz 105,28 zł szczyt impulsu i długoterminowy opór psychologiczny.

Wykres D1 (strefy wsparcia i oporów):

RSI na D1 po wcześniejszym wykupieniu zeszło do neutralnych poziomów i nie generuje jeszcze żadnych sygnałów wyprzedania.

MACD na D1 pozostaje po stronie kupujących, mimo wszystko histogram jest na granicy zera i widać próbę zawracania – klasyczna faza przejściowa po silnym impulsie wzrostowym.

Wykres D1 (oscylatory):

Miesiąc temu sugerowałem, że może to wyglądać jako korekta ABC. Obecny układ bardzo dobrze wpisuje się w scenariusz korekty typu ABC.

* fala A – spadek z 105 zł,

* fala B – nieudana próba powrotu powyżej 98–101 zł,

* fala C – potencjalny ruch w kierunku 76–86 zł.

Taka korekta nie neguje trendu wzrostowego, lecz poprawia jego jakość – pozwala na ponowne zbudowanie wolumenu i reset oscylatorów.

Dopiero trwałe zejście poniżej 76 zł zaczęłoby podważać średnioterminową strukturę rynku.

Wykres D1 (korekta abc?):

Profil wolumenu na interwale dziennym pozostaje jednym z najmocniejszych argumentów za tym, że obecny ruch ma charakter korekcyjny, a nie dystrybucyjny.

Największa koncentracja obrotu nadal wypada w szerokim przedziale 81–88 zł, z wyraźnym POC w rejonie ~82 zł. To oznacza, że właśnie tam rynek historycznie „akceptował cenę” i tam dochodziło do realnej wymiany pozycji pomiędzy dużymi uczestnikami rynku.

Powyżej 90 zł wolumen gwałtownie maleje, a obszar 97–105 zł jest strefą niskiej akceptacji ceny. Ostatni impuls wzrostowy w te rejony odbywał się przy relatywnie niskiej partycypacji rynku, co technicznie zwiększa ryzyko fałszywych wybić – dokładnie z takim scenariuszem mieliśmy do czynienia przy próbie ataku na 105,28 zł.

Jednocześnie na ostatnich spadkach nie widać eksplozji wolumenu, co sugeruje brak panicznej podaży i potwierdza, że kapitał długoterminowy nie opuszcza jeszcze rynku. Rynek raczej „cofa się po lepszą cenę” niż przechodzi w fazę dystrybucji.

Wykres D1 (profil wolumenu):

Podsumowując ORLEN pozostaje w trendzie wzrostowym w skali tygodniowej, ale krótkoterminowo rynek wyraźnie wszedł w fazę korekty po nieudanym wybiciu ponad 100–105 zł.

Strefa 98–101 zł jest obecnie kluczowym filtrem jej odzyskanie otworzy drogę do ponownego testu 105 zł, natomiast brak siły powrotu powyżej zwiększy prawdopodobieństwo zejścia do 86–76 zł.

Analiza nie jest rekomendacją, tylko moją subiektywną opinią.

XAUUSD – analiza D1 / H4 + plan na kolejne sesje🔹 Interwał D1 – kontekst wyższego rzędu

Na interwale dziennym złoto pozostaje w trendzie wzrostowym poruszającym się w tunelu (kanał wzrostowy). Cena respektuje zarówno górne, jak i dolne ograniczenie kanału, co potwierdza jego techniczną ważność.

Kluczowe obserwacje:

Trend wzrostowy w tunelu

Aktualna korekta zeszła do 38,2% Fibo

Cena utrzymuje się powyżej dolnej linii kanału

Na D1 widoczne są już 3 pełne impulsy wzrostowe, co może sugerować:

- potrzebę głębszego resetu

- lub dłuższą konsolidację przed kolejnym wybiciem

➡️ Bias D1: nadal bullish, ale z rosnącym ryzykiem korekty / konsolidacji.

🔹 Interwał H4 – struktura i płynność

Na H4 sytuacja jest bardziej złożona i kluczowa decyzyjnie.

Najważniejsze elementy:

Uformował się double top, co jasno wskazuje na buy-side liquidity nad szczytami

Wystąpiła dywergencja RSI oraz stochastycznych, sygnalizująca słabnące momentum

Cena odbiła od:

- poprzedniego wsparcia

- 38,2% Fibo

- dolnej linii kanału wzrostowego

Rynek wciąż respektuje strukturę HH / HL, ale momentum wyraźnie maleje

🟢 Argumenty za LONG

Zachowana struktura Higher High / Higher Low

Cena porusza się w kanale wzrostowym

Reakcja popytowa na:

- 38,2% Fibo

- kluczowy poziom techniczny

Płynność nad double top

Wcześniejsza dywergencja RSI na H4 może działać jako reset momentum przed dalszym ruchem w górę

➡️ Long ma sens tylko po potwierdzeniu siły popytu na LTF.

🔴 Argumenty za SHORT

Cena nie zdołała wybić ostatniego szczytu i stworzyć nowego HH → double top

Wielokrotne (3+) testy dolnej granicy kanału → rosnące ryzyko jego złamania

Rynek ma za sobą 3 impulsy wzrostowe – statystycznie rośnie szansa na większy pullback

Widoczna presja sprzedażowa po szczycie

Spadek poniżej ostatniego Higher Low + CHoCH na niższym interwale otwiera drogę do głębszej korekty

🧠 Plan na teraz – na co czekamy

🔍 Scenariusz 1 – bullish continuation (preferowany dopiero po potwierdzeniu)

Cena:

- broni ostatniego Higher Low (HL2 – kluczowy PD array)

- wykonuje sweep sell-side liquidity

Na LTF pojawia się:

- CHoCH w górę

- impuls + retest

➡️ Wejścia long z discountu, cel: likwidacja płynności nad double top / nowe ATH

🔍 Scenariusz 2 – głębsza korekta / zmiana charakteru

Cena:

- zamyka H4 poniżej kluczowego HL

Pojawia się:

- BOS / CHoCH w dół

➡️ Oczekiwanie na pullback do premium i shorty w kierunku:

- dolnej części kanału

- wyższych PD array z D1

📌 Podsumowanie

HTF (D1): trend wzrostowy, ale rynek dojrzały do korekty

H4: walka o strukturę, płynność nad szczytami jeszcze nietknięta

Decyzja: nie zgadujemy kierunku – czekamy na reakcję ceny i potwierdzenie strukturalne

PGE - aktualizacja analizyCześć,

Po wczorajszej sesji warto na nowo spojrzeć na PGE, zwłaszcza że technicznie znajdujemy się obecnie w bardzo ważnym miejscu całej struktury wzrostowej rozpoczętej na początku roku. Fundamentalnie sytuacja spółki nie zmieniła się od publikacji raportu za Q3 i mojej analizy.

Przechodząc do techniki, po bardzo dynamicznym wzroście rzędu ponad 120% z pierwszego półrocza, rynek od lipca wszedł w wyraźną fazę dystrybucji i korekty. Spadek z rejonu 11,8–11,9 zł z listopada do dołka przy 8,2 zł odbył się bez większego oporu popytu, co samo w sobie jest ostrzegawczym sygnałem.

Nakładając zniesienia Fibonacciego na ostatni impuls spadkowy widzimy, że kurs nawet nie zdołał powrócić powyżej 23,6% korekty, która wypada w okolicach 9,08 zł. Rynek zatrzymał się znacznie niżej, konsolidując się obecnie w strefie 8,6–8,9 zł. To oznacza, że popyt nie jest w stanie wygenerować nawet technicznego odbicia i cały ruch należy traktować nadal jako korektę trendu wzrostowego, a nie nową falę akumulacji.

Wykres D1 (zniesienie Fibonacciego):

Bardzo istotne wnioski płyną z profilu wolumenu. Aktualne POC znajduje się na poziomie 8,67 zł, czyli dokładnie w miejscu, gdzie kurs obecnie się stabilizuje. To oznacza, że w ostatnim czasie rynek właśnie tutaj dokonuje największej wymiany akcji i rozstrzyga, czy ten obszar stanie się bazą do budowy odbicia, czy tylko przystankiem przed dalszą wyprzedażą. Warto też zwrócić uwagę, że powyżej 9 zł wolumen gwałtownie spada, a większe skupiska podaży pojawiają się dopiero w rejonie 10,3–10,5 zł. Dlatego też, wybicie 9 zł może być szybkie i dynamiczne. Dopóki jednak kurs nie wróci przynajmniej powyżej 9,3 zł, nie można mówić o zmianie sentymentu.

Wykres D1 (profil wolumenu):

Od strony oscylatorów sytuacja nadal jest słaba. Mimo, że MACD dał sygnał kupna to pozostaje w strefie ujemnej, histogram jedynie nieznacznie się wypłaszcza. Natomiast RSI zeszło do poziomów 20 pkt, co historycznie powodowało większe odbicia w 2024 roku.

Wykres D1 (oscylatory):

Podsumowując, technicznie PGE znajduje się obecnie w ważnym miejscu. Strefa 8,2–8,4 zł pozostaje kluczowym wsparciem dla całej struktury wzrostowej z 2025 roku. Jej trwałe przełamanie otworzy drogę do szybkiego ruchu w kierunku 7,8 zł, a w szerszym horyzoncie nawet do zasięgu pełnej korekty w okolicach 7,2 zł. Z drugiej strony, aby mówić o realnej poprawie sentymentu, rynek musi najpierw odzyskać 9,3 zł, a następnie przebić strefę 10,3–10,5 zł, gdzie przebiega 50–61,8% zniesienia Fibonacciego. Dopiero powrót powyżej tych poziomów zmieni obraz z korekcyjnego na neutralny.

Analiza nie jest rekomendacją, tylko moją subiektywną opinią.

Wirtualna Polska: odreagowanie po wynikach.Cześć,

Wirtualna Polska po osiągnięciu swojego ATH w listopadzie 21 roku weszła w korektę. Do tego czasu spadła maksymalnie o 67%, a obecnie utrzymuje się na poziomu 62% poniżej ATH.

Wykres W1 (spadki po ATH):

Patrząc na oscylatory na interwale tygodniowym MACD kilka tygodni temu dało sygnał kupna, a histogram cały czas rośnie. Mimo wszystko trzeba uważać, ponieważ linię znajdują się nadal poniżej 0. RSI po dotarciu 26 pkt odbiło do poziomów neutralnych, dość mocnym wzrostem co świadczy o zwiększonym popycie w ostatnim czasie.

Wykres W1 (oscylatory):

Mimo, że kurs sam w sobie odbił, to nie jest to jeszcze zmiana trendu i struktury wykresu. Najbliższym oporem jest ostatni szczyt 62 zł natomiast ważniejszą strefą do przejścia dla byków będzie poziom 65-68 zł a następnie 74-75 zł. Tutaj mamy dwie mocniejsze strefy, przy których może pojawić się podaż.

Wykres W1 (wsparcia i opory):

Dla byków jeśli mają rosnąć bardzo ważne jest utrzymanie wsparcia na poziomie 57-58 zł, wtedy przebicie poziomu 62 zł utworzy nam strukturę HL->HH. Dodatkowo możliwe, że tworzy nam się formacja odwróconej głowy z ramionami z zasięgiem w okolicy 73 zł. Aby jednak mówić o możliwości tej formacji musimy przebić linię szyi.

Wykres D1 (ogr oraz struktura HL->HH i kluczowe wsparcie):

Co mówi nam profil wolumenu? Obecnie znajdujemy się w równowadze POC, gdzie inwestorzy uznają cenę za odpowiednią do wymiany papierem. Niżej strefa wsparcia ma dość duży wolumen, co zwiększa szanse na utrzymanie obecnej ceny, natomiast zejście niżej może sugerować dynamiczny ruch w dół. Od góry przebicie 62 zł, może również wygenerować dynamiczny ruch do najbliższej strefy oporu, przy której również zwiesza się profil wolumenu.

Wykres D1 (profil wolumenu):

Podsumowując, ostatnie odbicie kursu Wirtualnej Polski ma również fundamentalne tło – spółka opublikowała bardzo solidne wyniki za III kwartał 2025, które przewyższyły oczekiwania rynku. Przychody w trzecim kwartale wzrosły o ponad 65% rdr do ok. 722 mln zł, a skorygowana EBITDA zwiększyła się o ponad 57% rdr, oba wyniki lekko przekraczając konsensus analityków. Zysk netto jednostki dominującej wyniósł 97,7 mln zł, znacznie powyżej prognoz konsensusu PAP Biznes, co wskazuje na lepszą efektywność i poprawę rentowności, głównie napędzaną segmentem turystyki i niedawnymi akwizycjami.

Kluczowe dla byków pozostaje utrzymanie strefy 57–58 zł oraz trwałe wybicie 62 zł, które mogłoby otworzyć drogę do ruchu w kierunku 65–68 zł, a w dalszej kolejności nawet okolic 73–75 zł. Do czasu spełnienia tych warunków należy zakładać, że rynek wciąż pozostaje w fazie budowania bazy i równowagi, a nie w pełnoprawnym trendzie wzrostowym.

BTC - czy to już BESSA?BTC – czy to już BESSA? 🤔

Wielu patrzy wyłącznie na 4-letni cykl i mówi:

👉 „To jak koniec 2021 / początek 2022.

👉 Były 2 szczyty.

👉 Teraz czeka nas roczna bessa.”

Ale… czy na pewno?

❌ Większość ignoruje strukturę ceny

❌ Porównuje tylko czas i skalę spadku

A rynek NIE działa w ten sposób.

🔍 2021/2022:

– słaby Order Block

– brak BOS (brak przebicia struktury)

– Turtle Soup na szczycie → sygnał reversal

➡️ OB został użyty jako liquidity, a cena spadła do Breaker Block

🔥 Teraz:

✅ Mamy BOS → Order Block jest silny

✅ Dolna strefa OB powinna być broniona

⚠️ TS na górze = duże spadki były logiczne (W1 już w sierpniu pokazywał możliwy zjazd <80k)

📉 D1:

– klasyczny Market Maker Sell Model

➡️ Scenariusz?

BTC robi SFP, zbiera płynność poniżej 74k.

Dla retailu:

❌ „Idziemy na 20–30k”

❌ „Bessa confirmed”

Dla mnie:

✅ manipulacja

✅ zebranie płynności

✅ wypełnienie orderów

✅ atak na nowe ATH

Rynek kocha, gdy większość się myli.

🧠📈

Złoto long do końca roku według ATZ technicznego punktu widzenia rynek złota pozostaje w silnym trendzie wzrostowym w ujęciu tygodniowym i miesięcznym. Konsolidacja widoczna obecnie może być tylko etapem przygotowującym do kolejnego ruchu impulsowego. Warto jednak zachować dyscyplinę i zabezpieczyć pozycje — fałszywe wybicia w obecnym otoczeniu zmienności zdarzają się często.

Polimex Mostostal – fundamenty dogoniły kurs?

Cześć,

Polimex Mostostal to grupa z sektora budownictwa przemysłowego/inżynieryjnego, realizująca kontrakty projektowo-wykonawcze w obszarach infrastruktury przemysłowej oraz energetyki i szeroko rozumianego przemysłu (w raportowaniu widoczne są m.in. segmenty: Energetyka, Nafta/Gaz/Chemia, Budownictwo przemysłowe, Budownictwo infrastrukturalne, Produkcja oraz Pozostała działalność).

Rok 2025 stanowi dla Polimeksu wyraźny punkt zwrotny w porównaniu do bardzo słabego 2024 r. Już w pierwszym kwartale 2025 r. spółka wykazała 875 mln zł przychodów, 39,1 mln zł zysku operacyjnego oraz 27,5 mln zł zysku netto, podczas gdy rok wcześniej notowała stratę. Tendencja ta została wzmocniona w danych półrocznych, gdzie przy przychodach przekraczających 1,9 mld zł zysk netto wyniósł 76,9 mln zł, a EBITDA osiągnęła poziom 129 mln zł. W ujęciu narastającym za trzy kwartały 2025 r. Polimex Mostostal wygenerował ponad 3,0 mld zł przychodów, 148,7 mln zł EBIT oraz 112,3 mln zł zysku netto. Są to dane jednoznacznie potwierdzające poprawę efektywności operacyjnej i powrót do stabilnej rentowności.

Poprawa wyników nie ma charakteru wyłącznie księgowego. Przepływy pieniężne z działalności operacyjnej po dziewięciu miesiącach 2025 r. wyniosły +179 mln zł, co w przypadku spółki kontraktowej jest szczególnie istotne. Oznacza to, że zysk jest w dużej mierze wsparty realną gotówką, a nie wyłącznie zmianami rezerw czy wycen kontraktów. Jednocześnie należy zauważyć, że struktura bilansu pozostaje wymagająca. Na koniec pierwszego półrocza 2025 r. zobowiązania krótkoterminowe przekraczały 2,0 mld zł przy kapitale własnym na poziomie ok. 669 mln zł. Wskaźniki płynności bieżącej i szybkiej kształtowały się odpowiednio w okolicach 1,0 i poniżej 0,9, co nie jest nietypowe dla tego sektora, ale oznacza konieczność stałej kontroli finansowania kontraktów i linii gwarancyjnych.

Na koniec września 2025 r. backlog Polimeksu wynosił ok. 7,87 mld zł, co stanowi wielokrotność rocznych przychodów i zapewnia wysoką widoczność sprzedaży na kolejne okresy. Spółka komunikuje dywersyfikację portfela pomiędzy energetyką, przemysłem oraz segmentami infrastrukturalnymi, co ogranicza ryzyko koncentracji na pojedynczym kliencie. Jednocześnie należy podkreślić, że sam poziom backlogu nie przesądza o przyszłej rentowności.

Po stronie ryzyk fundamentalnych dominują klasyczne zagrożenia dla sektora budownictwa przemysłowego. Najważniejsze z nich to ryzyko kontraktowe, obejmujące możliwość spadku marż w wyniku wzrostu kosztów, sporów z inwestorami czy kar umownych. Istotne pozostaje także ryzyko płynnościowe wynikające z wysokiego zapotrzebowania na kapitał obrotowy oraz gwarancje bankowe.

Przechodząc do analizy technicznej warto zwrócić uwagę, że spółka jest jedną z lepszych w tym roku. YTD osiągnęła na poziomie 280%, a w ciągu 12 miesięcy urosła o ponad 330%.

Po dynamicznym wybiciu we wrześniu i październiku nastąpiła korekta, która zatrzymała się powyżej szczytów z maja, co było pozytywnym znakiem. Następnie kurs powrócił w okolice lokalnych maksimów wybił je i przetestował.

Interwał dzienny - testowanie lokalnego maksimum z maja i ruch na północ

Obecnie kluczowym technicznym poziomem oporu jest rejon 8,05-8,30 zł, czyli ostatnie maksimum. Trwałe wybicie tego poziomu z potwierdzeniem wolumenowym otwierałoby drogę w kierunku psychologicznego poziomu 8,90 zł. Nakładając rozszerzone zniesienie Fibonacciego i porównując z poprzednim ruchem moglibyśmy spodziewać się ruchu w zakresie 78,6% czyli okolic wspomnianego oporu na 8,9 zł. Natomiast kluczowe jest wybicie i utrzymanie się powyżej 8,05 zł.

Z kolei najbliższe istotne wsparcia znajdują się w rejonach 7,44 zł oraz 6,96–6,41 zł. Utrzymanie kursu powyżej tych poziomów oznaczałoby zachowanie średnioterminowej struktury wzrostowej.

Interwał dzienny - rozszerzone zniesienie Fibonacciego

MACD sygnalizował ponowne przyspieszenie wzrostów jednak dość szybko histogram zaczął opadać, natomiast RSI znajduje się w górnej części neutralnego zakresu, z pierwszymi sygnałami skrajnego wykupienia. Oznacza to, że rynek ma jeszcze przestrzeń do ruchu w górę, choć należy liczyć się z podwyższoną zmiennością w pobliżu oporu. RSX zaczyna sugerować narastającą presję podaży. Co powinno być dla nas pierwszym sygnałem ostrzegawczym.

Interwał dzienny - oscylatory

Technicznie PXM jest w silnym trendzie wzrostowym i pracuje tuż pod kluczowym oporem 8,30 zł. Jeżeli uda się wybić go bykom to będzie to sygnał do kontynuacji, natomiast zejście poniżej 7,44 czy 6,96 zł może sugerować, że wybicie było pułapką na byki, w szczególności, że z ostatniego wzrostu POC mamy na poziomie wspomnianego wsparcia 6,96 zł. Poniżej mamy znacznie mniejsze klastry wolumenowe, a przebicie tego miejsca mogłoby spowodować dynamiczny ruch w dół.

Interwał dzienny - profil wolumenu

Podsumowując, Polimex fundamentalnie wygląda dobrze, jednak pytanie czy te informacje wszystkie nie są już w cenie. Warto pamiętać, że po słabym 2024 roku spółka urosła już prawie 300% YTD, a dopiero teraz biura maklerskie zaczęły wydawać rekomendację kupuj. Jeżeli utrzymamy poziom 6,96 zł, a kurs wybije 8,3 zł to ruch celem dla byków będzie 8,9 zł. Natomiast odrzucenie wybicia i przebicie wsparcia 6,96 zł może wygenerować ponowny test 5,94 zł.

Analiza nie jest rekomendacją, tylko moją subiektywną opinią.

Allegro: czy byki powalczą o obronę wsparcia?

Cześć,

Obraz techniczny Allegro jest obecnie złożony, bo rynek nie znajduje się w czystym trendzie spadkowym ani wzrostowym, tylko w fazie dystrybucji i przejścia do słabości po długiej konsolidacji. Kluczowe jest to, że ostatnie miesiące przyniosły wyraźne odrzucenie górnych rejonów zakresu oraz utratę poziomów, które wcześniej pełniły rolę równowagi.

Interwał tygodniowy konsolidacja:

Na wykresie dziennym bardzo czytelnie widać, że strefa 34,00–35,00 zł była przez długi czas centrum handlu i punktem odniesienia dla rynku. Co zaznaczałem już we wcześniejszych analizach jako sentyment (pomarańczowy boks). Kurs wielokrotnie reagował w tym obszarze, zarówno od dołu, jak i od góry, co czyniło go klasycznym poziomem „fair value”. Ostatnie zejście poniżej tej strefy, a następnie nieudane próby jej odzyskania, są technicznym sygnałem pogorszenia sentymentu. Rynek pokazuje, że wcześniejsza równowaga została naruszona na korzyść podaży.

Bardzo ważnym elementem tej analizy jest Profil Wolumenu. Największy klaster obrotu znajduje się wyraźnie powyżej aktualnej ceny – przede wszystkim w rejonie 33,50–35,00 zł oraz wyżej To oznacza, że Allegro handluje obecnie poniżej strefy wartości, a znaczna część uczestników rynku ma pozycje na stratach. W praktyce przekłada się to na silną presję podażową przy każdym podejściu w górę, ponieważ wzrosty są wykorzystywane do redukcji ekspozycji, a nie do akumulacji.

Obecny kurs oscyluje w pobliżu 30,50–31,00 zł, czyli w strefie, która z punktu widzenia wolumenu jest relatywnie wysoka z okresu kwietnia tego roku. Taki układ sprzyja krótkoterminowym odbiciom technicznym, ale jednocześnie zwiększa ryzyko gwałtowniejszego ruchu w dół, jeśli popyt nie zareaguje szybko i zdecydowanie przebije strefę wsparcia (zielony boks).

Interwał dzienny profil wolumenu:

Od strony klasycznej analizy technicznej widać, że strefa 30,00–29,50 zł pełni obecnie rolę lokalnego wsparcia. Pojawiają się tam próby stabilizacji, a wskaźniki momentum przestają pogłębiać spadki, co sugeruje wygasanie impulsu podażowego. Trzeba jednak jasno podkreślić, że na tym etapie nie jest to sygnał zmiany trendu, a jedynie potencjał do korekcyjnego odbicia.

Jeżeli taki ruch wzrostowy miałby się rozwinąć, jego naturalnym ograniczeniem będzie najpierw rejon 32,50–33,00 zł, a następnie kluczowa strefa 34,00–35,00 zł, gdzie kumuluje się największy wolumen historyczny. Dopóki kurs nie wróci powyżej tego obszaru i nie utrzyma się tam przez dłuższy czas, każdy wzrost należy traktować jako ruch w ramach słabszej struktury rynku. Wspomagając się zniesieniem Fibonacciego całego ruchu w górę, to kurs obecnie walczy na wsparciu 61,8% i pierwszy opór pokrywa się z 50% zniesienia. Przełamanie zielonej strefy może sugerować atak przez niedźwiedzie na poziomy 28,2-28,4 zł.

Interwał dzienny zniesienie Fibonacciego:

Pozytywnie zaczynają wyglądać ocylatory. Istnieje bowiem szansa na utworzenie dywergencji byczej na RSI, natomiast MACD próbuje utrzymać sygnał kupna, który był dany 10 grudnia. To w połączeniu ze strefą wsparcia może dawać na dzieję na krótkoterminowe odbicie. Natomiast tak jak wspomniałem dopiero przebicie sentymentu i utrzymanie może potwierdzić dalsze wzrosty.

Interwał dzienny oscylatory:

Podsumowując kurs jest przy wsparciu i póki jesteśmy powyżej to byki mogą powalczyć o odbicie, natomiast scenariusz negatywny zakłada utratę wsparcia w rejonie 30,00 zł. W takim przypadku Profil Wolumenu wyraźnie pokazuje, że kolejny sensowny obszar równowagi znajduje się dopiero w strefie 27,50–26,50 zł, gdzie wcześniej pojawiał się istotny popyt. Zejście w te rejony byłoby logiczną konsekwencją obecnej struktury rynku i nie wymagałoby żadnego „czarnego łabędzia”, a jedynie kontynuacji obecnego sentymentu.

W ujęciu średnioterminowym Allegro pozostaje więc spółką poniżej strefy wartości, z wyraźnie negatywnym układem wolumenu nad głową. Rynek daje przestrzeń do krótkich, technicznych odreagowań, ale dopóki nie zobaczymy odzyskania i utrzymania obszaru 34–35 zł, przewaga pozostaje po stronie podaży. Z punktu widzenia czystej techniki to nie jest jeszcze rynek „tani”, tylko rynek, który dopiero szuka nowej równowagi.

Analiza nie jest rekomendacją, tylko moją subiektywną opinia.