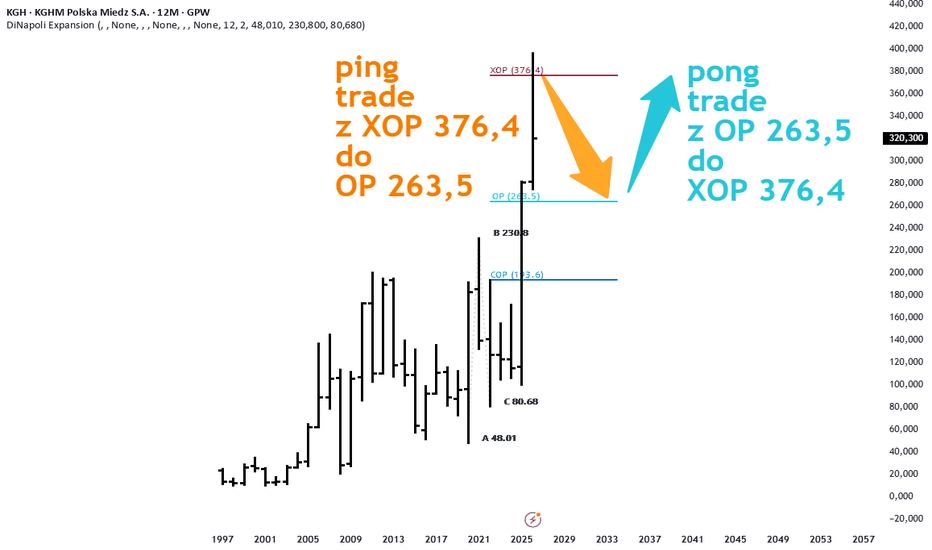

KGHM roczny ping-pong tradeBędę obserwował, czy rozegra się scenariusz „ping-pong trade” na rocznym wykresie.

Ping trade: jest to trade polegający na spadku ceny z XOP = 376,4 w okolice OP = 263,5.

Pong trade: jest to trade, w którym następuje obrona wsparcia w okolicach OP = 263,5 i powrót ceny w stronę XOP = 376,4.

KGHM Polska Miedz S.A.

Brak transakcji

Co mówią traderzy

KGHM - możliwa korekta - wyznaczam miejsca na przyłączenieSilny trend spowodowany dużym popytem na surowce, które to przedsiębiorstwo wydobywa sprawiło, że mamy ewidentną falę 3.

Możliwa korekta niebieska i fioletowa jako powtórzenie to będzie okazja do dołączenia się do dalszych wzrostów.

Jeżeli cena wybije nowe ATH, będzie trzeba przesunąć strefy.

KGHM - aktualizacja pomysłuCzas na aktualizację wykresu z czerwca dla KGHM.

Od czerwca kurs ma duży problem z pokonaniem poziomu 136zł. To co jednak zwraca uwagę to fakt, że kurs znajduje się w niewielkim kanale wzrostowym i notuje wyższe górki i dołki.

Wykres 1. Interwał dzienny

To daje szansę na pokonanie 50% zniesienia Fibonacciego liczonego od szczytu z maja 2024 do dołka z kwietnia tego roku.

Jednak 136zł to tylko przystanek patrząc na cały wykres. Tutaj istotny poziom będzie w zakresie 136-144zł który będzie obszarem konsolidacji i poziomem do wybicia w celu powrotu w okolice 200zł.

To co jednak jest niepokojące pod względem AT to ponowna próba wygenerowania sygnału sprzedaży na MACD, choć z drugiej strony RSI wskazuje na neutralny ruch i daje szanse na wzrosty.

Wykres 2. Interwał dzienny

Wykres 3. Interwał dzienny

Taka sytuacja na wykresie gdzie mamy pewne rozbieżności na oscylatorach jest charakterystyczne dla konsolidacji i niezdecydowanego rynku. Z jednej strony umiarkowana podaż, a z drugiej popyt bez wyraźnej przewagi.

Na koniec warto jeszcze spojrzeć na EMA gdzie kurs znajduje się ponad wszystkimi istotnymi dla mnie średnimi, które są na poziomie 130zł. To o tyle istotne, że jest to teraz najważniejsze wsparcie, którego przebicie od góry może wygenerować podaż i sprowadzić kurs w okolice 116zł.

Wykres 4. Interwał dzienny

Dla mnie wykres obecnie wygląda pozytywnie i dla tego pomysłu daję LONG z zaznaczeniem, że przebicie 130zł i utrzymanie się kursu poniżej tej wartości przez kilka dni może oznaczać jednak głębszą korektę.

Wsparcie: 130/ 127,5/116zł

Opór: 136/144/156zł

KGHM między wsparciem a oporemZapraszam na szybki przegląd wykresu KGHM

1. Trend i struktura rynku

Kurs akcji od września 2022 do maja 2024 wzrósł o ponad 90% do poziomu 172zł.

Jednak po osiągnięciu tego poziomu doszło do realizacji zysków i w efekcie cena akcji spadła do 100zł.

Możemy więc wyznaczyć w średnim terminie lokalny szczyt na 172zł i dołek na 100zł.

Wykres 1. Interwał dzienny

Dodatkowo kurs w 2023 roku poruszał się tuż przy wsparciu na 105zł, ale to poziom 117zł jest obecnie istotnym poziomem dla samego kursu.

Patrząc na wykres to kurs jest w konsolidacji między 155 a 105zł z wyraźnym wsparciem na 127 i 117zł oraz oporem przy 136zł.

2. Zniesienia Fibonacciego (dla fali 100,00 zł → 172,15 zł)

0% = 100,00 zł

23,6% = 117,00 zł

38,2% = 127,55 zł

50,0% = 136,05 zł

61,8% = 144,60 zł

78,6% = 156,70 zł

100% = 172,15 zł

Obecna cena znajduje się bardzo blisko poziomu 38,2% zniesienia Fibonacciego, który może pełnić rolę krótkoterminowego punktu równowagi pomiędzy podażą a popytem. Natomiast główny opór to 50% zniesienia Fibonacciego i dopiero wybicie tego poziomu da sygnał do mocniejszych wzrostów.

3. Wolumen

Średni wolumen obrotu utrzymuje się na relatywnie stałym poziomie, charakterystycznym dla konsolidacji. W ostatnich dniach widoczna jest nieco większa aktywność kupujących, ale bez wyraźnego sygnału przełamania trendu bocznego.

Oscylatory

Wykres 2. Interwał dzienny

4. RSI

RSI znajduje się na poziomie ok. 55, co wskazuje na neutralny stan rynku – brak ani wyprzedania, ani wykupienia. Potencjalna przestrzeń zarówno do wzrostu, jak i do korekty.

5. MACD

MACD na granicy przecięcia sygnału kupna – linia MACD nieznacznie powyżej sygnału kupna, ale bez wyraźnej siły do umocnienia tego wskaźnika. Wskazuje to na możliwą aktywację strony popytowej, ale brakuje potwierdzenia w RSI, który jednak lekko zawrócił w dół.

6. RSX

RSX w strefie neutralnej, lekko powyżej 50 pkt. Wskaźnik ten nie daje obecnie wyraźnego sygnału, ale w przypadku dalszych wzrostów może szybko wejść w strefę wykupienia.

7. EMA

Wykres 3. Interwał dzienny

Patrząc na aktualne średnie EMA to kurs walczy od dłuższego czasu tuż przy EMA200 (129,4zł) bez większego efektu, każda próba wyjścia ponad ten poziom zostaje w krótkim czasie zgaszona. A do tego mamy EMA144, która przy poziomie 128,4zł wskazuje na kolejny opór dla kursu.

To może oznaczać, że kurs będzie próbował przetestować jeszcze EMA50/26 które dzisiaj są na tym samym poziomie tj. 125zł.

Dopóki inwestorzy nie wybiją EMA200 na dłuższy czas trudno oczekiwać kontynuacji wzrostów, dlatego być może warto poczekać na właściwy ruch i wyjście powyżej nawet 136zł lub ustawienie alertu przy EMA50 czyli 125zł, gdzie przebicie tego poziomu od góry może dać sygnał do ponownego testu 117 i dalej 100zł.

8. Podsumowanie i scenariusze

KGHM pozostaje w szerokiej konsolidacji, a obecna cena znajduje się w technicznej strefie równowagi. Przełamanie jednego z jej ograniczeń może zdefiniować kierunek na kolejne tygodnie.

Scenariusz wzrostowy

Jeśli kurs utrzyma się powyżej poziomu 127,55 zł (38,2% Zniesienia Fibonacciego), możliwa będzie kontynuacja ruchu w kierunku 136,05 zł i 144,60 zł. Wybicie powyżej 145 zł może być próbą zakończenia długoterminowej konsolidacji.

Scenariusz spadkowy

Złamanie poziomu 127 zł otworzy drogę do 117 zł (23,6% Zniesienia Fibonaccieg), a niżej do wsparcia psychologicznego na 110–100 zł. Taki scenariusz wymagałby aktywacji silniejszej podaży i zwiększenia wolumenu na spadkach.

Wsparcia: 127/117/110

Opory: 136/144,6/156zł

KGHM - niedźwiedzie nie pozwoliły przebić strefy oporu.Cześć,

Już za niecałe dwa tygodnie kolejne wyniki spółki KGHM. W oczekiwaniu na nie przyjrzyjmy się jak wygląda obecnie sytuacja na wykresie. W długim terminie wróciliśmy do strefy, w której kurs w 2023 i 2024 roku cały czas konsolidował, czyli pomiędzy 105-128 zł.

Wykres W1 (strefa konsolidacji z 2023-24 roku):

Patrząc historycznie na wykres poziom 105 zł jest bardzo istotnym wsparciem / oporem. Przebicie w jedną czy drugą stronę bardzo często pokazywało nam kierunek na kursie.

Wykres W1 (ważne wsparcie):

Nakładając zniesienie Fibonacciego, kurs wykonał 61,8% korekty do spadków licząc od lokalnego szczytu do dołka z początku kwietnia. Opór ten pokrywa się również z pierwszą ważną strefą oporu, która obecnie dla byków stanowi nie lada wyzwanie i zwracałem na nią uwagę kilka dni temu. Brak siły przebicia w mojej ocenie wiązał się z przynajmniej domknięciem luki i przetestowaniu środkowego wsparcia na poziomie 115-116 zł.

Wykres D1 (zniesienie Fibonacciego):

Zakładając faktycznie kontynuację spadków to pierwszym wsparciem jest poziom 116 zł, natomiast ważniejszym, przy którym warto ustawić alerty to poziom 113 zł, tam możliwe że zobaczymy reakcję na wykresie. Poniżej jest już strefa wsparcia i jeśli tam dotrzemy to można siąść do analizy jeszcze raz i przeanalizować.

Wykres D1 (najbliższe wsparcia):

Oscylatory mimo, że są na poziomach to powoli widać budującą się przewagę niedźwiedzi. RSI buduje coraz niższe szczyty a ostatnie dni przyniosły mocny kierunek na południe, RSX natomiast zbliża się do strefy wykupienia. MACD, który zachowuje się najlepiej i nadal ma sygnał kupna, to zawraca przed poziomem 0, co nie jest dobrym sygnałem.

Wykres D1 (oscylatory):

Czy byki jednak mają szansę powalczyć? Analizując wykres zastanawiam się, czy nie pojawia nam się korekta abc, do spadków. Dużo zależy od tego, czy bykom uda się utworzyć punkt b, który może być w okolicy 110-113 zł. Celem wtedy powinien być przynajmniej zasięg ostatniego szczytu czyli 141 zł. Jednak narazie jest to tylko teza i dużo zależy od tego jak zachowa się wykres na wsparciach.

Wykres D1 (możliwa korekta abc):

Podsumowując od góry mamy ważną strefę oporu między 125-128 zł. Przebicie jej będzie pozytywnym sygnałem. Od dołu przyciąga nas pierwsze wsparcie 116 zł, a kolejne to 113 zł. Jeśli tutaj nastąpi mocne odbicie to jest szansa, że będziemy mieli dłuższy ruch w górę. Natomiast zejście poniżej strefy zielonej będzie negacją scenariusza.

Analiza nie jest rekomendacją, tylko moją subiektywną opinią.

KGHM - stan na 09.04.2025Choć sytuacja obecnie na giełdach jest nerwowa i dosyć niepewna to mówimy o sytuacji krótkoterminowej, a nie o inwestycjach nakierowanych na dłuższy horyzont czasu.

w ostatnich dniach KGHM doznało mocnej bo blisko 30% przeceny. Z poziomu 142 do 100zł.

Wykres 1. Interwał dzienny

To oznacza, że aby kurs wrócił do poziomu z końca marca musi wzrosnąć o ok. 40%.

Nie jest to niemożliwe, ale na pewno zajmie trochę czasu.

Jeśli spojrzymy na wykres w długim okresie i uwzględnimy, że sytuacja jest niestandardowa to zjazd poniżej ważnego wsparcia czyli 106zł mógł być tylko efektem dodatkowych emocji u inwestorów. Tymczasem poziom 106zł jest wsparciem, które trzyma kurs od listopada 2022.

Wykres 2. Interwał dzienny

Dopiero gdyby ten poziom utrzymał się w dłuższym okresie czasu to można myśleć o spadkach w okolice 80-90zł.

Jednak w mojej ocenie w najbliższym czasie można spodziewać się ruchu ku oporowi na 115zł.

Wykres 3. Interwał dzienny

Dlatego na wykresie można oznaczyć dwa ważne opory do pokonania.

Jednak ten najważniejszy będzie w okolicach 142zł i jeśli nie uda się wybić to kurs może szybko wrócić do konsolidacji z 2023 roku czyli 106-126zł.

Obecnie oscylatory na większości spółek są wychłodzone, dlatego nie będę się do nich zbytnio odnosił. Choć wskaźnik RSI jest najniżej od grudnia 2024 kiedy to spółka rozpoczęła ruch w kierunku 142zł z poziomu 116zł.

Negacją scenariusza wzrostowego będzie odbicie od poziomu 116zł.

Wsparcie: 106/100/87zł

Opór: 115/126/142zł

KGHM - analiza techniczna

Cześć,

Spółka KGHM w tym roku odbiła się od poziomu wsparcia 115,9 zł, a kolejne dołki zaczęła tworzyć wyżej, co może sugerować nam uformowanie się lokalnego dna.

Wykres D1 (wsparcie + kanał wzrostowy):

Nakładając zniesienie Fibonacciego od szczytu do lokalnego dołka obecne wzrosty zostały zatrzymane chwilowo na poziomie 50%, natomiast od dołu utrzymywane jest wsparcie 23,6% zniesienia.

Wykres D1 (zniesienie Fibonacciego):

Oscylatory MACD w ostatnich dniach mocno zawrócił, a kolejne wzrosty mogą dać już na początku tygodnia sygnał kupna. RSI natomiast oscyluje w neutralnym obszarze, bez wyraźnej przewagi kupujących, jednak ostatnie dni przyniosły obranie kierunku na północ.

Wykres D1 (oscylatory):

Warto pamiętać, że mamy jeszcze lukę otwarcia na poziomie 147 zł, która nie została obecnie zamknięta. Poziom ten pokrywa się również z wcześniej pokazanym 61,8% zniesieniem Fibonacciego, gdzie kurs jeśli tam dojdzie to może zareagować.

Wykres D1 (luka otwarcia):

Roczny profil wolumenu wygląda dobrze, jesteśmy powyżej linii natomiast ważną strefą będzie przebicie 141 zł.

Wykres D1 (profil wolumenu):

Podsumowując cena akcji KGHM znajduje się w fazie odbicia, ale kluczowe oporu 141-146 zł mogą wywołać krótkoterminową korektę. W średnim terminie puki kurs utrzymuje się powyżej strefy wsparcia 125-128 zł oznacza trend pozostaje wzrostowy. Przebicie oporu na 146 zł otworzy nam drogę na 155 zł, a nawet możliwość przetestowania lokalnych szczytów. Negacją wzrostów i pierwszym negatywnym sygnałem będzie przebicie 125 zł, natomiast zejście poniżej 115 zł, będzie mocno niedźwiedzie.

Analiza nie jest rekomendacją, tylko moją subiektywną opinią.

pomysł na akcje KGHMUważam że jest to dobry moment na dołączenie do trendu wzrostowego na rynku surowców.

Wykres W1 konsolidacja w trendzie wzrostowym. Przyłączam się do trendu wzrostowego. Na wykresie zaznaczona jest GEOMETRIA 1:1 zakładam że KGHM będzie nadal się umacniał. Teraz powinna rozpocząć się sekwencja coraz wyższych szczytów i dołków. Po wybiciu Stop loss potrzebna jest nowa interpretacja trendu. (wejście, stop loss, i TP zaznaczone na wykresie.)

Każdy trader patrząc na wykres zobaczy coś innego... sens handlu polega na tym że tworzysz pogląd na podstawie swojej analizy, a następnie starasz się go trzymać. (Ten pomysł jak każdy inny który publikuje ma dokładnie 50% szans na sukces lub porażkę)

KGHM w objęciach zmienności – czy jest szansa na odbicie?

Cześć,

Na kursie spółki KGHM w mijającym roku nie ma co narzekać na zmienność. Kurs z dołka ze stycznia urósł przeszło 60%, żeby spaść o prawie 30% i znowu zawrócić na północ generując wzrost o 38%, żeby na końcu spaść kolejny raz o ponad 30%. YTD akcje spółki jednak są poniżej 0, a dokładnie -4,71%.

Wykres D1 (zmienność YTD):

Na ostatnie spadki nałożyło się wiele czynników, pierwszym z nich był spadek cen miedzi (które są mocno skorelowane ze spółką) o przeszło 10% od października tego roku, po drugie BM mBanku wydało nową rekomendację na sprzedaj z ceną docelową 102 zł, a po trzecie sprzedaż miedzi w listopadzie tego roku spadała o 6% r/r.

Wracając do analizy technicznej, kurs po pierwszych spadkach od szczytu z końca września dotarł do ceny wsparcia z poprzednich analiz moich i tam byki próbowały swoich sił. Niestety poziom oporu 133 zł okazał się nie przejścia dla byków i kurs po miesięcznej konsolidacji wybił od góry wsparcie na zwiększonym wolumenie. W kilka sesji kurs dotarł do kolejnego wsparcia na poziomie 115 zł, jednak nadal rosnący wolumen obecnie nie napawa do łapania noży.

Wykres D1 (strefy wsparcia / wolumen):

W ostatnich dniach mieliśmy sygnał sprzedaży na MACD co jest negatywnym sygnałem, natomiast patrząc na RSI jest on już na poziomie wyprzedania i możliwe, że chwilowo wsparcie to wytrzyma, a kurs zaliczy próbę przetestowania wybicia strefy wsparcia.

Wykres D1 (MACD & RSI):

Jeżeli założylibyśmy scenariusz, że skończyły się spadki, prawdopodobnie moglibyśmy liczyć na rozpoczęcie się korekty abc, która mogłaby dojść w okolicę wspomnianej strefy czyli 124,85-128 zł, jest to również poziom 50 oraz 61,8% poziomu fibo od ostatniego wybicia z konsoli do obecnego dołka.

Wykres D1 (zniesienie Fibonacciego):

Natomiast brak siły mocniejszego odbicia może spowodować kontynuację korekty w okolicę 110 zł.

Ostatnią ciekawostką jest możliwa formacja falling wedge, która nam się kształtuje, dokładny zasięg jej poznamy dopiero jak zostanie wybita, ale można póki co szacować w okolicy 146 zł. Im szybciej wybiją tym wyżej kurs dojdzie co do zasady formacji.

Wykres D1 (formacja klina spadkowego):

Podsumowując jest szansa obecnie dla kursu na powrót do wzrostów. Oczywiście dużo zależy również od cen miedzi. Negacją wzrostów będzie przebicie ostatniego dołka i pogłębienie spadków.

Analiza nie jest rekomendacją, tylko moją subiektywną opinią.

KGHM - prognoza wzrostów pomimo spadającej ceny miedzi?Pod koniec marca br. zainteresowałem się kursem akcji KGHM ze względu na długo panujący marazm (konsolidacja) na notowaniach tej spółki. Na początku kwietnia wyprzedałem swój pakiet, aby teraz ponownie dołączyć do rynku.

Kurs na obecną chwilę spadł o 23% od lokalnego szczytu z 20 maja. W przestrzeni między 121- 130 klastrują się 4 strefy popytowe:

1. Równość impulsów spadkowych (poziom 123zł).

2. Zniesienie fibo 0.618-0.707 z ostatniego ruchu wzrostowego po wybiciu w konsolidacji 124-130zł)

3. Lokalna strefa wsparcia z górnego ograniczenia konsolidacji z roku 2023.

4. Powtórzenie dużej korekty styczeń-maj 2023 (poziom 121zł)

Minimum wzrostu to okolice 143zł, optymalnie 148-158. Gdyby jednak miedź wróciła w przyszłości na tory wzrostowe, nie wykluczam rajdu do 180zł.

Potencjalna strata w wyniku niepowodzenia wynosi 7%.

W zależności od miejsca zakupu w strefie i miejsca sprzedaży, stosunek Ryzyka do Zysku waha się między 2 a 5, co jest akceptowalne.

S T A Y T U N E D

KGHM - spadki na miedzi, srebrze i ustawa o obronie cywilnej.Cześć,

ostatnim razem analizowałem KGHM w lipcu 2023, w której opisywałem o tworzącej się formacji falling wedge. Kurs co prawda jeszcze konsolidował przez dłuższy czas, ale w końcu udało się przebić strefę oporu 125-129 zł. Akumulacja, która się odbywała przez dłuższy czas wyciągnęła kurs powyżej 170 zł, dając zysk inwestorom ponad 60%.

Wykres D1 (wzrost po wybiciu konsolidacji):

Fundamentalnie w ostatnim czasie otrzymaliśmy kilka negatywnych informacji, które rozpoczęły wyprzedaż na akcjach KGHM. Po pierwsze istnieje ryzyko wprowadzenia ustawy o obronie cywilnej. Wprowadzenie nowego podatku na zasadach podobnych do podatku miedziowego w mojej ocenie zwiększy ryzyko płynnościowe spółki. W rezultacie możemy spodziewać się pogorszenia wskaźników zadłużenia w nadchodzących latach. W przypadku spółek surowcowych, potencjalne obciążenie może sięgnąć kwot ponad 100 mln zł rocznie. Dodatkowo po 22 czerwca otrzymaliśmy informację o szacunkach sprzedaży miedzi przez KGHM, która była gorsza o 9% rok do roku (59 ton).

Warto również zwrócić uwagę na ceny zarówno miedzi jak i srebra, które w ostatnim miesiącu przechodzą korektę. Ceny pierwszego surowca spadły o około 20% natomiast srebro w okolicy 10%.

Wykres D1 (ceny miedzi):

Wykres D1 (ceny srebra):

Cierpliwi inwestorzy mogą czekać na wyniki za 2 kwartał, które powinny pojawić się 13 sierpnia. Z informacji pojawiających się w sieci wyniki mogą być zadowalające.

Wracając do analizy technicznej, obecnie kurs znajduje się przy ważnym wsparciu 125-128 zł, które może dać chwilę oddechu bykom. Wcześniej przebiliśmy linię wsparcia trendu wzrostowego i obecnie wyrysowaliśmy niższy szczyt. RSX znajduje się już w strefie wyprzedania natomiast RSI ma jeszcze odrobinę miejsca na zejście. Negatywnym sygnałem jest również zejście MACD poniżej zera przebicie EMA200.

Wykres D1 (strefa wsparcia):

Najgorszym scenariuszem jest dopełnienie formacji RGR na spółce, której zasięg sięga wsparcia 115 zł. Po przebiciu linii szyi mamy zwiększony wolumen potwierdzający przebicie i trzeba mieć na uwadze taki scenariusz przy dalszych spadkach cen surowców.

Wykres D1 (potencjalna formacja RGR):

Jeżeli spojrzymy na profil wolumenu dopiero niższe poziomy między 115-120 zł rosną coraz bardziej, natomiast największy znajduje się w okolicy 111 zł.

Wykres D1 (profil wolumenu):

Nakładając zniesienie Fibonacciego znajdujemy się przy 61,8% i może to być punkt zwrotny. Kolejnym wsparciem będzie 119,6 zł.

Wykres D1 (zniesienie Fibonacciego):

Podsumowując kurs w dwa miesiące został przeceniony o 25%, wskaźniki powoli są wyprzedane, więc może sugerować to w najbliższym czasie korektę do spadków. Ważną strefą wsparcia będzie zielony boks. Jeżeli wejdziemy niżej to oznacza, że wróciliśmy do range'u konsolidacji i pierwszym celem będzie 119 zł. Natomiast pierwszym oporem dla byków jest 132 zł, a ważniejszym i mocniejszym 140 zł. Brak siły przebicia 140 zł będzie negatywnym sygnałem dla kursu i możliwą pułapką na byki przy scenariuszu utrzymania poziomów 125-128 zł.

Analiza nie jest rekomendacją, tylko moją subiektywną opinią.

KGH jak miedźTrochę poprawiłem poprzednie strefy oporu i wsparcia/aktualizacja/. Obecna korekta doszła w okolice 0.5 fibo Kolejna to szara strefa 0.618-0.707. Możliwe odbicie w zielonej albo w szarej Oczywiście wszystko zależy m.in. od poziomu cen miedzi na giełdach. Sama sytuacja na GPW też nie sprzyja wzrostom. Na szczęście jak widać na wykresie spadkom kursu towarzyszą spadki obrotów. RSI i MACD spadają ten pierwszy poniżej 50. Jednak do wyprzedania jeszcze sporo brakuje. Poniżej do domkniecia pozostały dwie luki ale to tylko teoria. Jak w większości SSP pojawiają się problemy z kontynuacja działań poprzedniego Zarządu. Czekają projekty i umowy do podpisania. Trzeba czekać na jakieś ESPI co będzie kontynuowane a co zaniechane. 27 czerwca dzień praw do dywidendy. Nic tylko obserwować zachowanie kursu akcji i kontraktów na miedź.

To mój pomysł i tak to widzę.

To nie jest żadna porada inwestycyjna a raczej próba odczytania przyszłości z wodorostów :-) Johnny Watermen

KGH 180 zł i więcej?Kurs podążą za cenami miedzi. Oczywiście z korektami. Teraz większa 1/1. Możliwe też zejście niżej do zielonej strefy wsparcia i z niej odbicie. Dodatkowo średnia MA50 stanowi wsparcie. Na wskaźnikach RSI i MACD spory obszar na wzrosty. Jak widać wykres dziurawy jak ser szwajcarski tyle jest tam dziur w postaci luk. Niech rośnie.

To mój pomysł i tak to widzę.

To nie jest żadna porada inwestycyjna a raczej próba odczytania przyszłości z wodorostów :-) Johnny Watermen

KGHM - i co jutro?KGHM jest dosyć gorącym walorem.

Wzrost o ponad 60% w niecałe 3 miesiące jest godne podziwu nawet przez spółki z mwigu czy swigu.

Wykres 1 - D

Dziś dostaliśmy świeczkę doji na luce

Idealna świeczka by jutro wyrysować formację gwiazdy wieczornej doji i rozpocząć korektę.

Uwaga - Niekoniecznie tak musi się jutro stać.

Wykres 2 - D - fale

Widać, że obecny ruch jest 5 falowy. Z czego ostatnia fala jest wydłużona względem 1 fali. Dlatego korekta abc ma prawo przyjść.

Wykres 3 - D - miedź

Wiemy nie od dziś, że KGHM podąża za cenami miedzi. Miedź osiągnęła poziom widziany ostatnio 2022 roku.

Dzisiejsza świeca także jest świecą doji. Czy miedź wyrysuje podwójny szczyt? Musimy poczekać na kształt jutrzejszej świecy.

KGH rośnie za miedziąJak widać akcje KGH w lokalnej hossie. Cena rośnie m.in. za kontraktami na miedź. Mamy w końcu odreagowanie po okresie posuchy i rożnych perypetiach. Trzeba mieć jednak z tyłu głowy że to SSP i ryzyko polityczne. Kurs rośnie z korektami. Mój cel to czerwona strefa i cena ok 180 zł Czy tam dotrze zobaczymy. Po schłodzeniu wskaźników w wyniku korekty znowu weszły do strefy wykupienia. Możliwa negatywna dywergencja na RSI ale to jeszcze trochę Zapas na wzrosty jest. Na wykresie widać liczne ruchy a i tak wykasowałem sporo tych zamkniętych tylko knotami. Jedno co może niepokoić to spadek obrotów podczas ostatnich wzrostów.

To mój pomysł i tak to widzę.

To nie jest żadna porada inwestycyjna a raczej próba odczytania przyszłości z wodorostów :-) Johnny Watermen

Przyszłość Rynku Miedzi i KGHMPrzyszłość Rynku Miedzi i KGHM: Prognozy i Trendy na 2024-2025

Dziś przyglądamy się rynkowi miedzi, który zdaje się być na krawędzi znaczących zmian. Uważamy, że rynek miedzi wykazuje silny potencjał strukturalnego wzrostu, napędzany przez kilka kluczowych czynników. Po pierwsze, spadające stopy procentowe w rozwiniętych gospodarkach będą sprzyjać wzrostowi popytu na miedź. Ta sytuacja tworzy korzystne warunki dla inwestorów i producentów, co może przyczynić się do wzrostu cen.

Po drugie, Chiński popyt na miedź, szczególnie w obszarze zielonych technologii i sieci energetycznych, pozostaje odporny i wykazuje silne oznaki wzrostu. To połączenie rosnącego globalnego popytu i ograniczonej podaży stwarza realną szansę na rynku.

Interesującym aspektem jest prognoza deficytu na rynku miedzi. Goldman Sachs Research przewiduje deficyty na poziomie około 530 tysięcy ton w 2024 roku i około 470 tysięcy ton w 2025 roku. Biorąc pod uwagę, że aktualne globalne zapasy wynoszą około 250 tysięcy ton, jest to istotny element, który może wpłynąć na ceny miedzi.

Co więcej, GS Research prognozuje, że cena miedzi może osiągnąć poziom 10,000 dolarów za tonę w ciągu najbliższego roku, a nawet wzrosnąć do 15,000 dolarów za tonę w 2025 roku. Dla porównania, 95 percentyl krzywej kosztów produkcji wynosi około 7,500 dolarów, co sugeruje, że nawet w przypadku spadków, wsparcie cenowe pozostaje stosunkowo wysokie.

Czy w takim środowisku można spodziewać się poprawy sytuacji na KGHM?

Jest duże prawdopodobieństwo, że w przypadku realizacji pozytywnego scenariusza na miedzi, zobaczymy reakcję na cenie giełdowej miedziowego kombinatu, pomimo swojej ostatniej relatywnej słabości w stosunku do swojego benchmarku XME.

Podsumowując, rynek miedzi wydaje się być na dobrej drodze do silnego wzrostu w najbliższych latach, napędzanego zarówno zwiększonym popytem, jak i ograniczoną podażą. Dla inwestorów i obserwatorów rynku, to emocjonujący czas, by śledzić te zmiany i dostosowywać swoje strategie inwestycyjne.

Pozdrawiamy,

Zespół Kompasu Rynkowego

#KGHM #Miedź #Copper

KGHM z punktu widzenia Teorii Fal Elliotta cz.IAnalizując kurs naszego miedziowego giganta z punktu widzenia Teorii Fal Elliotta:

Papier ma za sobą impuls wzrostowy większego cyklu rozpoczęty w marcu 2020, zakończony we maju 2021.

Po impulsie wzrostowym, zgodnie oznaczeniem, doświadczyliśmy korekty trwającej od maja 2021 do końca września 2022.

Zakładam, że impuls i korekta, których doświadczyliśmy były falami 1 i 2 większego cyklu.

Jeśli moje oznaczenia są poprawne to gramy właśnie falę , wewnątrz której rozegraliśmy już dwie fale (1) i (2).

Fala (1) miała czytelną strukturę pięciu podfal , korekta drugo-falowa rozciągnęła się w czasie, ciężko jest ją poprawnie oznaczyć.

Rynek stoi przed możliwością rozegrania trzeciej podfali w trzeciej fali głównego cyklu na KGHM.

Jej potencjalne zasięgi są niebotyczne i ciężko w nie uwierzyć - nie potrzeba jednak w wiary żeby dobrze to rozegrać.

Wygenerowany został wstępny sygnał kupna przez GMMA

Dodatkowo papier zamknął dzień nad SMA200.

Wydaje się, że rozsądny plan na rozegranie tego scenariusza to:

Otwarcie L po przebiciu poprzedniego wierzchołka - 120 PLN

Początkowy SL ~100 PLN

Take profit/Zacieśnienie pozycji SL, przy kolejnych wierzchołkach [150-185- 220 ..]

Negacja koncepcji po spadku poniżej -80 PLN.

Jak wiadomo TFE jest bardziej sztuką niż techniką, kluczowe jest umiejętne zarządzanie otwartą pozycją i odpowiednie dobranie wielkości pozycji do całkowitego salda portfela.

KGHM - konsola, konsola, konsola...W poprzednim tygodniu trochę zrobiło się głośno w mediach odnośnie surowców. Ten tydzień będzie zapewne sprawdzianem ostatnich poczynań byków.

Warto przypomnieć sobie wykres KGHMu.

Wykres 1 - W

Na wykresie KGHMu widzimy od dłuższego czasu konsolidację w zakresie ~104-121. Obecnie testowana jest górna granica tej konsolidacji oraz trójkąta (fioletowe linie). Powyżej mamy ważny opór w postaci lokalnych dołków i szczytów - 128zł oraz linię trendu spadkowego (2 czerwone linie jako strefa).

Wykres 2 - D

Dzisiaj otrzymaliśmy świeczkę niezdecydowania. Patrząc na dzisiejsze świece na srebrze (mocny spadek) czy miedzi (powrót pod MA200D) to mały wymiar kary na kursie spółki. MACD i RSI mają przestrzeń do ruchu w górę.

Reasumując,

Warto obserwować wspomniane surowce - srebro i miedź. Udana obrona zeszłotygodniowych zdobyczy i kontynuacja w górę może wesprzeć notowania spółki. Wybicie z konsolidacji górą da szansę bykom zakończyć trend spadkowy, który trwa prawie 3 lata.

Gdyby niedźwiedzie doszły do słowa, ponownie na celowniku będzie dolna banda konsolidacji. Pokuszenie się o wybicie dołem z konsolidacji będzie pretekstem do zmierzenia się z linią trendu wzrostowego (od dołka 2020).