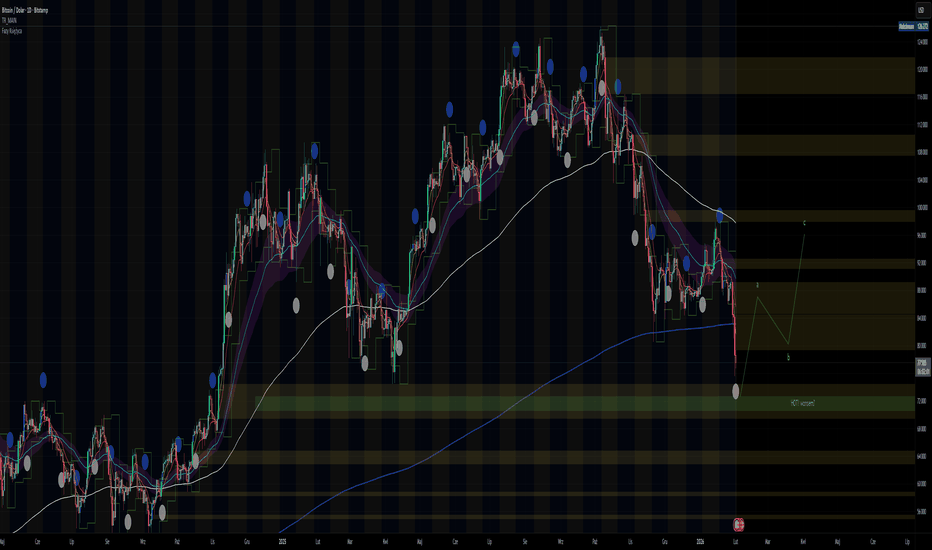

BTC realizuje się schemat bessyPowtórka wykresu z grudnia. Jak widać nastąpiło wybicie dołem z flagi. W związku z tym pytanie co dalej?

Wariant optymistyczny to mamy normalną korektę w hossie do poziomu 0.328 fibo. Wybicie to tylko beartrap. Kształtuje się podwójne dno. Rynek jest wyprzedany. Mamy dywergencje na RSI. Jeżeli tak to w najbliższym czasie nastąpi odreagowanie, marsz w górę i ATH które ostatecznie zaneguje bessę i czteroletni cykl. To jest m.in. opcja zwolenników tzw. globalnej płynności.

Wariant pesymistyczny to realizuje się czteroletni cykl hossa bessa. Szczyt hossy mieliśmy w październiku i teraz realizuje się schemat dystrybucji. Potwierdzeniem jest obecny spadek i wybicie z niedźwiedziej flagi. Wg tego schematu powinny nastąpić dalsze spadki w kierunku 75-70 k kolejna flaga i w dół do 0.618 fibo czyli ok 56 k albo w wersji ekstremalnej do 0.786 fibo czyli do ok 37.5 k. Poniżej dalsza część analizy

To mój pomysł i tak to widzę.

To nie jest żadna porada inwestycyjna a raczej próba odczytania

Przyszłości z wodorostów Johnny Watermen

Co mówią traderzy

BTC – kontynuacja spadków, sprzedaż w ramach rajduCena utrzymuje silny trend spadkowy, stale tworząc niższe szczyty i niższe dołki, i jest spychana poniżej EMA20 i EMA50.

Ostatni gwałtowny spadek pokazuje, że sprzedający mają pełną kontrolę; obecne odbicie ma charakter czysto techniczny.

Obecny zakres wahań to strefa podaży/wycofania, w której sprzedający mogą powrócić na rynek.

Dopóki BTC nie odzyska EMA50, każde odbicie należy traktować jako okazję do sprzedaży w ramach kontynuacji trendu.

Preferowany scenariusz:

→ Cena odrzuca strefę oporu → kontynuacja spadku do poziomu 75 000 – celu zgodnie z obecną strukturą spadkową.

Analiza fal Elliotta dla BTCAnaliza fal Elliotta dla BTC

Witajcie przyjaciele

Jesteśmy świadkami formowania się kompletnej formacji fal Elliotta na wykresie Bitcoina.

W przedziale ABC formuje się fala korekcyjna, a fala 5 C jest już zakończona.

Ta fala ma strukturę 5_3_5.

Spadek może trwać do przedziału 73 500 USD, po czym cena powinna wzrosnąć.

Analiza Bitcoina w wyższych ramach czasowychAnaliza Bitcoina w wyższych ramach czasowych

Przez ostatnie kilka miesięcy Bitcoin poruszał się w konsolidacji w wyższych ramach czasowych, pomiędzy 84 tys. a 97 tys. dolarów.

Patrząc na akcję cenową, kiedy cena przebiła poziom 95 tys. dolarów, ruch ten był krótkotrwały i cena gwałtownie spadła poniżej tego poziomu.

Po niedawnej deeskalacji napięć geopolitycznych między USA a Europą, widzimy, że rynki powróciły do nastawienia neutralnego/ryzykownego.

Obszary zainteresowania do monitorowania:

* Wewnątrzświecowe zamknięcie poniżej 84 tys. dolarów, kolejny obszar, który możemy ponownie przetestować, to 73-74 tys. dolarów.

To bardzo ważny kluczowy poziom, na którym, jeśli świece nie zdołają przebić się niżej, a cena odrzuci, może to wskazywać na możliwość ponownego wzrostu, z pierwszym celem na poziomie 96 tys. dolarów.

Jeśli przebijemy poziom 96 tys. dolarów, cena może potencjalnie ponownie przetestować poprzednie historyczne maksima na poziomie 125 tys. dolarów, jeśli będzie wspierana przez byczą dynamikę.

* Jeśli akcja cenowa utrzyma się na poziomie spadkowym i uda się zamknąć poniżej 74 tys., istnieje możliwość przetestowania poprzedniego silnego wsparcia na poziomie 51 tys.

Po osiągnięciu tego poziomu inwestorzy powinni uważnie monitorować akcję cenową, aby wykryć oznaki wyczerpania się sprzedających i odwrócenia trendu. Możemy zaobserwować ruch w górę do poprzedniego poziomu 74 tys.

Harmoniczna teoria i ścieżka BitcoinaHarmoniczna teoria i ścieżka Bitcoina

Na wykresie wiele się dzieje, na razie to moja teoria. Widzę na wykresie anty-Gartleya, spadamy do obszaru B, a następnie odbijamy się. Odbicie może nas poprowadzić w górę do połowy poziomu 90 tys. dolarów, co zamknie niewielką lukę CME między 92 940 a 93 045 dolarów, tworząc formację głowy z ramionami, gdzie linia B będzie linią szyi.

Jak wspomniałem powyżej, to moja teoria. Moglibyśmy również kontynuować ruch w dół do punktu D harmonicznej, ale nic nie idzie w górę i w dół po linii prostej.

BTC – USTAWIENIE WEEKENDOWE, NIEDŹWIEDZIE TEMPOStruktura cenowa zamknęła się poniżej EMA20 i EMA50,

krótkoterminowy trend nadal jest pod kontrolą spadkową.

Obecny żółty obszar blokowy to strefa wycofania/podaży.

Słabe zniesienie ceny, wielokrotnie odrzucane → preferowany jest scenariusz dalszego spadku.

Plan:

Sprzedaj, gdy cena powróci do strefy podaży

Utrzymaj poniżej EMA20–EMA50 → trend spadkowy pozostaje aktualny

Cel: 85 000–85 200 (Fibo 1,618)

W trendzie spadkowym konsolidacja = dystrybucja.

Bitcoin medium termZakładając, że jesteśmy w impulsie C konczacym korektę wyzszego rzedu czyli 4 trwajacej od sierpnia 2025, nie chcialbym zobaczyc zejscia ponizej 70k.

1 Problem z ta analiza to to, ze nie zachodzi tutaj zmiennosc korekt, jezeli znow mamy running flat.

2 Drugi to to, ze wolalbym zobaczyc zejscie ponizej dołka z kwietnia 2025 jedynie krotkim szybkim knotem, zamykanie sie ponizej na dziennym interwale mocno osłabia tą analizę a wchodzenie w przestrzen pozniej 70k i dzienne zamykanie się tam, właściwie ją neguje.

Bitcoin – długoterminowy wykres miesięczny: koniec fazy paraboli1. Główny trend

Bitcoin pozostaje w długoterminowym trendzie wzrostowym.

Każdy cykl tworzy coraz wyższe szczyty i dołki.

Szybki ruch z 20 000 → 90 000 USD jest typowy dla fazy parabolicznej, charakterystycznej dla końcowych etapów hossy.

2. Struktura świec

Po wyjątkowo silnej zielonej świecy pojawiają się:

Długie knoty odrzucenia

Kilka czerwonych świec miesięcznych

To klasyczny sygnał realizacji zysków i fazy dystrybucji.

3. Momentum i zmienność

Spadek miesięczny rzędu -10% po szczycie oznacza:

Słabnięcie momentum

Utratę krótkoterminowej kontroli przez kupujących

Historycznie (2013, 2017, 2021) taki układ prowadził do długiej konsolidacji lub głębszej korekty.

4. Wolumen

Szczyt wolumenu podczas dynamicznego wzrostu

Następnie spadek wolumenu → malejący popyt

Typowe zachowanie w fazie przejścia do dystrybucji

5. Kluczowe poziomy

78 000–80 000 USD: aktualne krótkoterminowe wsparcie

60 000–65 000 USD: bardzo silna strefa wsparcia makro

45 000–50 000 USD: głęboka, ale historycznie uzasadniona korekta

6. Prawdopodobne scenariusze

Scenariusz bazowy (najbardziej prawdopodobny):

Kilkumiesięczna konsolidacja boczna lub spadkowa

Scenariusz wzrostowy:

Mocne miesięczne zamknięcie powyżej ATH przy rosnącym wolumenie

Scenariusz spadkowy:

Utrata poziomu 60k → głębsza korekta makro

BTC – Transakcja, co do której mam największe przekonanieBTC – Transakcja, co do której mam największe przekonanie

BTCUSD (1D) — Przełamanie flagi niedźwiedziej + magnesy na pustkę (profil wolumenu)

Ta sama historia, bardziej przejrzysty układ: struktura sugeruje niższe ceny, dopóki nie zostanie udowodnione inaczej.

Co widać na wykresie:

Impuls dużej sprzedaży (maszt flagowy) → ruch boczny (flaga niedźwiedzia) → przełamanie

Profil wolumenu pokazuje wyraźne „pustki” o niskim wolumenie poniżej ceny. Strefy te działają jak magnesy, dopóki nie zostaną „wypełnione” / cena nie znajdzie akceptacji.

________________________________________

Mapa

Strefa przełamania = linia na piasku

Jeśli BTC utrzyma się poniżej przebicia flagi niedźwiedziej / obszaru retestu, sprzedający kontrolują taśmę.

Byki potrzebują odbicia + utrzymania, aby obalić tezę o przełamaniu.

Cel pustki nr 1: ~74,4 tys.

Następna duża strefa o niskim wolumenie.

MUSI MIEĆ WOLUMEN KAPITULACJI, ABY POTWIERDZIĆ PIVOT

Spodziewaj się szybkiego ruchu w górę, a następnie:

odbicia + cięcia (praca akceptacyjna) lub

przebicia, jeśli momentum awersji do ryzyka utrzyma się.

Strefa „Jeśli naprawdę chce wszystkich przestraszyć”: ~53,3 tys.

Poziome wsparcie makro + zbieg linii trendu wzrostowego

To jest obszar pokoleniowy/długoterminowego dodania na tej mapie.

________________________________________

Scenariusze

Scenariusz bazowy niedźwiedzia:

Wybicie utrzymuje się → wypełnienie pustki 74,4 tys. → jeśli nie będzie szybkiego odbicia, ryzyko kontynuacji w kierunku zbiegu 53,3 tys.

Unieważnienie byka:

Odzyskaj flagę/poziom przebicia i zacznij zamykać się powyżej oporu → przebicie staje się pułapką na niedźwiedzia.

BTCUSD – wykres dzienny: faza korekcyjna z potencjalnym wsparcieStruktura ceny:

Bitcoin handluje w okolicach 88 800 USD po silnym odrzuceniu strefy 95 000–97 000 USD. Od listopada widoczny jest trend spadkowy przechodzący w konsolidację. Obecnie cena testuje wzrostową linię trendu (niebieska linia przerywana), co czyni ten obszar kluczową strefą decyzyjną.

Trend i kluczowe poziomy:

Najbliższe wsparcie: 87 500 – 88 000 USD (linia trendu + ostatnie dołki)

Główne wsparcie: 83 000 – 85 000 USD (dolne ograniczenie range / strefa popytu)

Opór: 91 000 – 92 500 USD

Opór kluczowy: 95 000 – 100 000 USD

RSI (14):

RSI znajduje się na poziomie 41,7, poniżej 50, ale bez strefy wyprzedania. Oznacza to słabe momentum, jednak presja sprzedażowa słabnie. Brak jeszcze wyraźnej dywergencji wzrostowej.

Awesome Oscillator (AO):

AO pozostaje poniżej zera, jednak słupki histogramu maleją, co sugeruje wygaszanie momentum spadkowego, bez potwierdzonego odwrócenia trendu.

MACD (12,26,9):

MACD znajduje się poniżej linii zera z niedźwiedzim przecięciem, lecz histogram się kurczy. Często zapowiada to konsolidację lub potencjalne odbicie, jeśli wsparcie się utrzyma.

Nastawienie rynkowe:

Neutralne do lekko wzrostowego, dopóki linia trendu jest broniona.

Dzienne zamknięcie poniżej 87 000 USD byłoby sygnałem słabości i mogłoby otworzyć drogę do 83 000–80 000 USD.

Potwierdzone odbicie może skierować cenę w stronę 92 000 → 95 000 USD.

Scenariusze:

Wzrostowy: linia trendu się utrzymuje → RSI zawraca w górę → poprawa MACD → ruch w kierunku 95 000 USD

Spadkowy: wybicie w dół linii trendu → wzrost presji sprzedaży → test strefy 83 000 USD

Wnioski:

Bitcoin znajduje się w technicznie kluczowym miejscu. Wskaźniki pokazują słabość, ale również oznaki stabilizacji. Krótkoterminowe odbicie jest możliwe, jednak wyraźne potwierdzenie wzrostów wymaga zamknięcia powyżej 91 000 USD. Do tego czasu rynek może pozostać zmienny i bez wyraźnego kierunku.

BTCUSD (45 minut) – Struktura spadkowa z osłabionym momentum, wsStruktura rynku

Cena tworzy coraz niższe szczyty, respektując spadkową linię trendu (czerwona linia przerywana).

Potwierdza to krótkoterminowy trend spadkowy.

Aktualna cena znajduje się w okolicach 95 090 USD, z wyraźnym problemem przebicia ostatnich maksimów.

2. Price Action

Świece o małych korpusach wskazują na brak silnej presji kupujących.

Wielokrotne odrzucenia w strefie 95 200 – 95 300 → kluczowy opór.

Dopóki ten obszar nie zostanie wybity, dominują sprzedający.

3. RSI (14)

RSI znajduje się w okolicach 46, poniżej neutralnego poziomu 50.

Potwierdza umiarkowane momentum spadkowe, bez warunków wyprzedania.

Brak wyraźnej dywergencji wzrostowej.

4. Awesome Oscillator (AO)

AO jest ujemny (-65) i zaczyna się spłaszczać.

Wskazuje na słabe, ale nadal obecne momentum spadkowe.

Często zapowiada konsolidację lub kontynuację trendu.

5. MACD

MACD pozostaje poniżej linii zera.

Histogram słabnie → utrata dynamiki, ale bez sygnału odwrócenia.

Brak byczego przecięcia.

6. Kluczowe poziomy

Opory:

95 200 – 95 300

Spadkowa linia trendu

Wsparcia:

94 650

94 400 (kolejny cel po wybiciu wsparcia)

7. Nastawienie i scenariusze

Nastawienie spadkowe, dopóki cena znajduje się poniżej linii trendu.

Kontynuacja spadków:

Przebicie 94 650 → cel 94 400 lub niżej.

Scenariusz wzrostowy (unieważnienie):

Wyraźne wybicie powyżej 95 300 + przełamanie trendline → potencjał ruchu do 95 600 – 95 800.

BTCUSD wykres dzienny – Linia trendu wzrostowego utrzymana, momeStruktura ceny

Bitcoin handlowany jest w okolicach 95 000 USD i nadal respektuje rosnącą linię trendu wyznaczoną od minimów z grudnia.

Po silnych spadkach w listopadzie rynek pokazuje strukturę odbicia z coraz wyższymi dołkami i szczytami, co wskazuje na krótkoterminowe nastawienie wzrostowe.

Widoczna jest lekka korekta po teście strefy oporu 98 000–99 000 USD.

Trend oraz Wsparcia / Opory

Kluczowe wsparcia:

Wsparcie na linii trendu: 92 000–93 000 USD

Wsparcie horyzontalne: 88 000–90 000 USD

Kluczowe opory:

Krótkoterminowy: 98 000–99 000 USD

Silny psychologiczny opór: 100 000–107 000 USD

RSI (14)

RSI znajduje się w okolicach 61–62, powyżej neutralnego poziomu 50.

Wskazuje to na wzrostowe momentum bez oznak wykupienia rynku.

Obecnie brak wyraźnej dywergencji spadkowej.

MACD

MACD pozostaje w byczym przecięciu, choć dynamika zaczyna lekko słabnąć.

Histogram jest dodatni, co potwierdza utrzymującą się tendencję wzrostową.

Awesome Oscillator (AO)

AO znajduje się powyżej zera (zielone słupki).

Potwierdza poprawę siły kupujących w porównaniu do poprzednich tygodni.

Wnioski

Krótkoterminowy bias: Wzrostowy / neutralny

Dopóki cena utrzymuje się powyżej linii trendu, kontrola pozostaje po stronie kupujących.

Dzienne zamknięcie powyżej 99 000 USD może otworzyć drogę do wybicia w kierunku 100 000 USD i wyżej.

Spadek poniżej 92 000 USD osłabi strukturę wzrostową i zwiększy ryzyko głębszej korekty.

BTC aktualizacjaNa ten moment nic się nie zmieniło mimo uderzenia kursu w 98 k. Jednak poziom ten został odrzucony i kolejno 97 k oraz 96 k. Na drugim wykresie widać że kurs zatrzymał się na poziomie 0.382 odwróconego fibo oraz MA100. Jeżeli te poziomy nie zostaną rozjechane to będzie co na wykresie.

BTCUSD - tydzień wzrostowyPrzewidywany wzrostowy tydzień od 12 do 16go stycznia.

Akumulacja od 21 listopada 2025.

Wsparcie w ok. 90tys. W przypadku przebicia ok.95-96tys - przyspieszenie wzrostów do ok.106tys. Tam też jest opór niebieskiej linii trendu wzrostowego przebitej już w dół.

W sytuacji kontynuacji dużych wzrostów powinno tą linię atakować i bronić z góry.

W przeciwnym razie tylko wyjście z obecnej akumulacji i test z dołu w okolicach 106tys potem dalsze spadki.

Najbliższe miesiące pokażą jak silny jest trend.

Dla średnioterminowych i długoterminowych opcjujących na wzrosty (zabezpieczających się) dobry moment na zakupy.

BTCUSD (4H) – Konsolidacja poniżej kluczowego węzła wolumenu po Struktura rynku: Na interwale 4-godzinnym BTCUSD wykonał silny impuls wzrostowy, po którym nastąpiła korekta i faza konsolidacji bocznej. Struktura średnioterminowa pozostaje wzrostowa (wyższe dołki), jednak momentum wyraźnie osłabło.

Zachowanie ceny: Po ustanowieniu szczytu w okolicach 93 000 USD cena cofnęła się i obecnie porusza się w rejonie 90 500 USD. Nakładające się świece z wyraźnymi knotami wskazują na niezdecydowanie rynku i równowagę między popytem a podażą.

Profil wolumenu (prawa strona):

Węzeł wysokiego wolumenu (HVN) znajduje się w strefie 90 000–91 000 USD, co oznacza obszar uczciwej ceny (value area).

Niżej widoczny jest kolejny istotny klaster wolumenu w rejonie 88 000–89 000 USD, który powinien działać jako silne wsparcie w przypadku spadków.

Powyżej aktualnej ceny wolumen jest wyraźnie mniejszy aż do 92 000–93 000 USD, co sugeruje, że wybicie w górę może być dynamiczne.

RSI (14): Wskaźnik RSI znajduje się w okolicach 45, poniżej poziomu neutralnego 50. Potwierdza to brak momentum wzrostowego, ale nie sygnalizuje jeszcze wyprzedania.

Scenariusze:

Wzrostowy: Akceptacja ceny powyżej 91 000 USD może otworzyć drogę do 92 500–93 000 USD.

Spadkowy: Trwałe zejście poniżej 90 000 USD zwiększy prawdopodobieństwo ruchu w kierunku 88 000 USD.

Krótkoterminowo: Najbardziej prawdopodobny pozostaje ruch w konsolidacji (range) w obrębie obecnej strefy wartości.

Wykres BTC/USD dzienny – Odbicie wzrostowe po silnej korekcieOgólna struktura rynku

Bitcoin znajduje się obecnie w fazie odbicia po silnym spadku z poprzednich szczytów.

Cena tworzy wyższe dołki, co wskazuje na stopniowy powrót kupujących w krótkim terminie.

Pomimo odbicia, ruch ten pozostaje korektą w ramach głównego trendu.

Linia trendu i price action

Cena respektuje linię trendu wzrostowego, która pełni rolę dynamicznego wsparcia.

Tak długo, jak BTC pozostaje powyżej tej linii, scenariusz wzrostowy w krótkim terminie pozostaje aktualny.

Decydujące przebicie poniżej linii trendu osłabiłoby obecną strukturę rynku.

Wskaźniki techniczne

RSI (14): ~60

Wskazuje na umiarkowany momentum wzrostowy.

Nie znajduje się w strefie wykupienia, więc jest jeszcze przestrzeń na dalsze wzrosty.

MACD (12,26,9):

Linie MACD kierują się w górę i zbliżają się do byczego skrzyżowania.

Momentum poprawia się, ale nadal znajduje się w początkowej fazie.

Awesome Oscillator (AO):

Histogram powrócił do strefy dodatniej.

Potwierdza zmianę momentum na korzyść kupujących.

Kluczowe poziomy cenowe

Wsparcie natychmiastowe: 90 000 USD

Główne wsparcie: 84 000 – 86 000 USD

Opór: 95 000 – 96 000 USD

Kolejne cele: 100 000 USD i 104 000 USD

Bias rynku

Krótki termin: Wzrostowy, dopóki cena pozostaje powyżej linii trendu i ponad 90 000 USD.

Średni termin: Neutralny / lekko wzrostowy, oczekując potwierdzenia powyżej 96 000 USD.

Wzrost wolumenów podczas wybicia wzmocni scenariusz wzrostowy.

Podsumowanie

Bitcoin wykazuje solidne sygnały odbicia, ale trend wzrostowy nie jest jeszcze w pełni potwierdzony.

Decydujące będą zamknięcia dzienne powyżej poziomu oporu lub udany pullback do linii trendu.

BTCUSD 1H – Struktura wzrostowa z krótkoterminowym oporem i poteStruktura rynku

Bitcoin znajduje się w wyraźnej strukturze wzrostowej na interwale 1H.

Wiele oznaczeń BOS (Break of Structure) potwierdza kontynuację trendu wzrostowego.

Wcześniejsze CHoCH (Change of Character) wskazują zmianę z fazy konsolidacji / spadków w trend wzrostowy.

Sekwencja coraz wyższych szczytów i dołków potwierdza dominację kupujących.

Cena i kluczowe strefy

Aktualna cena: ≈ 91 395 USD

Cena znajduje się blisko lokalnych szczytów, tuż pod oporem w postaci spadkowej linii trendu (niebieska linia przerywana).

Obszar ten stanowi strefę premium, co sugeruje możliwe krótkoterminowe wykupienie rynku.

Poniżej aktualnej ceny:

FVG (Fair Value Gap) jako silna strefa popytowa.

Potencjalna strefa korekty i kontynuacji trendu wzrostowego.

Wskaźniki momentum

RSI (~64,7):

Momentum wzrostowe, blisko strefy wykupienia.

Wskazuje siłę trendu, ale również możliwość krótkiej konsolidacji.

MACD:

Powyżej linii zera → pozytywne momentum.

Histogram lekko słabnie → możliwe chwilowe wyhamowanie ruchu.

Wolumen

Wolumen stabilny, bez oznak silnej dystrybucji.

Brak wyraźnych dywergencji spadkowych.

Scenariusze i bias

Scenariusz wzrostowy (główny)

Korekta ceny do strefy FVG / popytu, a następnie dalszy ruch w górę.

Wyraźne wybicie i zamknięcie powyżej 91 800–92 000 USD może otworzyć drogę do 93 500 USD i wyżej.

Scenariusz korekcyjny (alternatywny)

Odrzucenie na linii trendu i w strefie premium → zdrowa korekta techniczna.

Przebicie strefy FVG może sprowadzić cenę w okolice 89 800–88 800 USD, przy zachowaniu ogólnej struktury wzrostowej.

Bitcoin (BTCUSD) Wykres dzienny – Potencjalne bycze odwrócenie p1. Struktura Rynku

Po silnym trendzie spadkowym od październikowego szczytu Bitcoin wszedł w fazę budowy podstawy / konsolidacji w grudniu.

Cena zaczęła tworzyć coraz wyższe dołki, co sugeruje możliwą zmianę trendu lub początek trendu wzrostowego.

Wzrostowa linia trendu (niebieska, przerywana) wspiera ten scenariusz, o ile pozostaje nienaruszona.

2. Wsparcia i Opory

Kluczowe wsparcie:

~ 89 150 USD (zaznaczony poziom)

Strefa psychologiczna: 85 000 – 88 000 USD

Najbliższy opór:

92 000 – 94 000 USD

Główny opór:

100 000 – 102 000 USD (dawna strefa wsparcia)

3. RSI (Wskaźnik Siły Względnej)

RSI znajduje się w okolicach 54 i rośnie.

Wskazuje na narastające momentum wzrostowe, bez wejścia w strefę wykupienia.

Potwierdza zdrowe odbicie ceny.

4. MACD

Linie MACD zbliżają się do siebie w kierunku wzrostowym.

Histogram poprawia się w kierunku linii zera → presja spadkowa słabnie.

Byczy crossover byłby silnym potwierdzeniem pozytywnego scenariusza.

5. Momentum / Wolumen

Presja sprzedażowa wyraźnie osłabła.

Wskaźniki sugerują akumulację, a nie dystrybucję.

Nastawienie i Perspektywa

Krótkoterminowe nastawienie: Lekko wzrostowe

Potwierdzenie: Dzienne zamknięcie powyżej 92 000 USD przy zwiększonym wolumenie

Unieważnienie scenariusza: Spadek poniżej 88 000 USD osłabiłby scenariusz wzrostowy

BTC (Bitcoin): „szarpnięcie” nad górną bandę - Co dalejTL;DR

Mamy naruszenie górnej bandy konsolidacji (~90,4k), ale zamknięcia na H1 (interwał godzinowy) wróciły poniżej → na razie wygląda jak odrzucenie, nie wybicie.

Dla mnie kluczowe po drodze to ~89,2k: dopóki popyt tego broni, cały ruch może być tylko „straszeniem”.

Range jest śmiesznie wąski (<5%), więc rynek będzie robił to, co umie najlepiej: czyścić ciasne stop lossy (zlecenia obronne stop loss).

Tło ryzyka: S&P 500 (indeks S&P 500) dziś nie wyglądał różowo — dzienny close może ustawić sentyment

Po wcześniejszej tezie o długiej konsolidacji na D1 dostaliśmy teraz ruch, który wygląda jak test płynności nad górną bandą (strefa ok. 90,4k) i powrót ceny pod nią na H1.

Cena w momencie screena jest ok. 90,2k, ale „prawdziwa wiadomość” jest taka: H1 nie dowiózł zamknięć nad bandą, więc rynek nie potwierdził wybicia.

Pierwszy istotny poziom „po drodze” w dół to ~89,2k (strefa z wcześniejszej analizy D1, teraz też widoczna jako poziom reakcji).

BTC (Bitcoin): 42 dni konsolidacji. Klucz = wybicie i utrzymanieKonsolidacja od 21.11: ~42 dni. Wąski range od 15.12: „świąteczna konsola”.

Górne ograniczenie: strefa wynikająca z korekty (porównanie do października: 12,5% vs obecnie ~17%).

Reakcja ceny w rejonie 50% FIBO (Fibonacci) swingu w dół od 11.11.

RSI na D1 neutralny → rynek bez wyraźnej przewagi trendowej.

WNIOSKI

Kierunek nada wyjście z range’u. Statystycznie pierwsze wybicie z długiego range’u bywa fałszywe → kluczowe jest utrzymanie poziomu po wybiciu.

SCENARIUSZE

Bazowy: handel w zakresie ~89–90k (opór) / ~86–87k (wsparcie).

Byczy: wybicie > ~90k + obrona → cel obserwacyjny ~92–95k. Unieważnienie: powrót pod ~90k.

Niedźwiedzi: wybicie < ~86–87k → obserwacja ~84–85k. Unieważnienie: szybki powrót nad dolną bandę.

RYZYKA

Fałszywe wybicia na niskiej płynności.

„Wybicie” bez kontynuacji i bez utrzymania strefy.

Disclaimer: materiał edukacyjny, nie porada inwestycyjna.