HYG już na ATH - SPX będzie gonić?Rynek długu AMEX:HYG właśnie wybił nowe szczyty. Akcje CMCMARKETS:SPX500 to tylko pochodna warunków kredytowych?

Na wykresie widzimy klasyczną dywergencję międzyrynkową. Zielona linia to HYG (iShares iBoxx $ High Yield Corporate Bond ETF) – fundusz obligacji korporacyjnych o podwyższonym ryzyku ("junk bonds"). Niebieska linia to indeks S&P 500.

Wzrost tego instrumentu oznacza, że spready kredytowe się zawężają, a kapitał nie boi się ryzyka bankructw przedsiębiorstw. Historycznie HYG działa jako wskaźnik wyprzedzający dla akcji. Kiedy "śmieciówki" idą na ATH, a SPX zostaje w tyle, tworzy się luka, którą rynek akcyjny zazwyczaj domykał.

Czy tak będzie i tym razem? Zobaczymy już niebawem...

---

Kontrakty CFD są złożonymi instrumentami i wiążą się z dużym ryzykiem szybkiej utraty środków pieniężnych z powodu dźwigni finansowej. 70% rachunków inwestorów detalicznych odnotowuje straty pieniężne w wyniku handlu kontraktami CFD. Zastanów się, czy rozumiesz, jak działają kontrakty CFD i czy możesz pozwolić sobie na wysokie ryzyko utraty twoich pieniędzy

CMC Markets świadczy usługi na zasadzie wyłącznie realizacji zleceń (execution only). Prezentowany materiał (niezależnie od tego, czy zawiera jakiekolwiek opinie) ma charakter informacyjny i nie uwzględnia osobistych okoliczności ani celów. Żadna informacja w tym materiale nie jest, ani nie powinna być uważana, za poradę finansową, inwestycyjną lub inną poradę, na której należy polegać przy podejmowaniu decyzji. Żadna z opinii wyrażonych w materiale nie stanowi rekomendacji CMC Markets lub autora materiału, że jakakolwiek inwestycja, instrument, strategia transakcyjna lub inwestycyjna, jest odpowiednia dla konkretnej osoby. Materiał nie został przygotowany zgodnie z wymogami prawnymi zapewniającymi niezależność badań inwestycyjnych. CMC Markets nie podlega żadnym zakazom w zakresie rozpowszechniania tego materiału, jednak nie wykorzystuje zawartych w nim informacji przed jego publikacją.

Rynek ETF

TLT📌 Podsumowanie

Wydarzenia i dane z tego tygodnia malują interesujący obraz dla długoterminowych obligacji skarbowych.

Rezerwa Federalna potwierdziła skup obligacji skarbowych na dużą skalę w nadchodzących miesiącach. W ciągu najbliższych 30 dni Fed wejdzie na rynek z skupem bonów skarbowych o wartości 40 miliardów dolarów. Jest to w rzeczywistości powrót do luzowania ilościowego (QE), które wywrze bezpośrednią presję na spadek rentowności.

Rozpoczęcie hossy na amerykańskich obligacjach.

Cześć Inwestorzy,

Rzut oka na "tygodniówki" (1W) na TLT (iShares 20+ Year Treasury Bond ETF). Od 2020 roku dostaliśmy mocno w kość, ale struktura, którą budujemy od końcówki 2023, wygląda coraz bardziej na klasyczną akumulację.

Oto dlaczego szukam tutaj LONG-a:

1. Volume Profile mówi wszystko. Spójrzcie na prawą stronę wykresu. Mamy tam gigantyczny klaster wolumenowy w strefie 88-95 USD. To jest nasza "strefa wartości". Rynek zaakceptował te ceny. Kiedy cena siedzi w środku takiego profilu, zazwyczaj buduje bazę do większego ruchu. Dopóki jesteśmy nad 87$, byki mają przewagę w krótkim terminie.

2. Betonowa podłoga na 82$ Poziom 82.00 - 83.00 USD był testowany wielokrotnie (październik '23 i dołki w '24). Rynek wyraźnie broni tego poziomu. Mamy tu formację przypominającą "rozciągnięte" podwójne dno.

3. RSI i Dywergencje Na interwale tygodniowym RSI zaczyna robić wyższe dołki, podczas gdy cena mieli się w miejscu. To ukryta siła kupujących. Wskaźnik wychodzi ze strefy wyprzedania i trzyma się zdrowych poziomów (powyżej 40-50).

4. Makro w tle Gramy tu pod scenariusz "miękkiego lądowania" lub recesji, gdzie FED będzie zmuszony ciąć stopy. Niższe rentowności = wyższe ceny TLT.

PLAN GRY (SETUP):

Celujemy w wygaśnięcie opcji bez wartości (zatrzymuję 100% premii). Czas: 30-45 DTE (dni do wygaśnięcia), żeby złapać najbardziej stromą krzywą spadku wartości czasowej.

🎯 Poziomy (Strikes):

a) Agresywnie: 89.00 - 90.00 USD (ATM) Dla byczo nastawionych. Premia jest tłusta, ale ryzyko "złapania" akcji (assignment) spore. Wchodzę w to tylko, jeśli nie mam nic przeciwko zakupowi TLT po tej cenie.

b) Optymalnie (Mój wybór): 86.00 - 87.00 USD Celujemy w dolną bandę Value Area. Żeby mnie wybiło, cena musiałaby przebić tę ogromną ścianę zleceń kupna widoczną na profilu wolumenowym. Idealny balans ryzyka do zysku.

c) Bezpiecznie: 82.00 USD Strike poniżej rocznych minimów. Premia mniejsza, ale to niemal "darmowy obiadek". Szansa na realizację bardzo niska.

🔄 ZARZĄDZANIE (Plan B - gdy rynek tąpnie):

Co jeśli rentowności wystrzelą i TLT zanurkuje? Żadnej paniki.

a) Rolka (Rolling): Przesuwam opcję na kolejny miesiąc i niższy strike, walcząc o wyjście na zero.

b) The Wheel Strategy (Koło): Daję się wykonać. Kupuję ETF po np. 87$ (minus zebrana premia, więc realnie taniej) i od razu wystawiam Covered Call na poziomie 95-99$, żeby dalej doić rynek z drugiej strony.

Ryzyko: Scenariusz, w którym inflacja wraca, a FED dokręca śrubę. Wtedy TLT może lecieć na 70-80$. Ale umówmy się zostanie z "tanimi" obligacjami w portfelu na tych poziomach to nie jest najgorszy los inwestora.

TO NIE JEST PORADA INWESTYCYJNA!

Struktura gamma i presja rynkowa na SLVSrebro podobnie jak złoto – czeka na pretekst do zmienności

Obecna struktura gamma dla SLV pozostaje neutralno-negatywna, co oznacza, że dealerzy tłumią zmienność poprzez sprzedaż przy wzrostach i kupno przy spadkach.

Największe koncentracje call i put gamma wskazują na wąskie zakresy potencjalnego wsparcia i oporu (call 46-48 USD, put <44 USD).

Brak dodatniej gamma powyżej 49-50 USD ogranicza potencjał wzrostowy, a nadchodzące wygasania w niższych strike’ach mogą zwiększyć presję spadkową.

Scenariusz odwrócenia krótkoterminowej struktury wymagałby trwałego przebicia 48,40 USD i wzrostu aktywności popytu. Póki co rynek pozostaje podatny na dalsze zejścia przy naruszeniu kluczowych wsparć.

Naprawa po fakcie - SHORT MNQ 11 października 2025, 10:45 NY-USA**Analiza i refleksja po utracie konta Apex 50K**

🔹 **1. BIAS i kontekst dnia**

* BIAS na dzień lekki **Bullish na HTF ** – Dzienny na dziś **Bearish**- kierunek słuszny, struktura dzienna LTF i HTF wspierały zrzut likwidacyjny.

* Poprzednie sesje wykazywały oznaki dystrybucji, a indeksy (NQ/ES) były po reakcji z premium.

* Założenie: po porannym impulsie wzrostowym nastąpi akumulacja płynności i dopiero dynamiczny sell-off.

* To się **częściowo sprawdziło**, ale **czas i forma wejścia** były błędne.

---

🔹 **2. Pierwsze wejście – poprawne rozegranie**

* Wejście po MSS + retracement w FVG → czysta struktura ICT.

* Pozycja ruszyła w kierunku założeń.

* Niestety zbyt szybkie zabezpieczenie pozycji na Break Even – **emocjonalne, asekuracyjne zachowanie**.

* Cena zrobiła klasyczny retrace pod BE, wybiła pozycję i **ruszyła dokładnie tam, gdzie miałem target**.

* Tu zaczyna się mentalna pułapka: **„Miałem rację, ale mnie wyrzuciło”** – klasyczna iluzja kontroli.

---

🔹 **3. Drugie wejście – błędna ocena i overconfidence**

* Po break evenie uznałem, że rynek buduje liquidity sweep nad wcześniejszym high i przygotowuje się do faktycznego zrzutu.

* W rzeczywistości struktura zaczynała się rozluźniać – zabrakło potwierdzenia momentum, a timing był oparty na **„intuicji”** zamiast na reakcji ceny.

* Zadziałała **pewność siebie po dobrym pierwszym wejściu** oraz **błędne założenie, że piątek = mniejsza zmienność**.

* W efekcie, gdy pojawił się gwałtowny impuls – **rynek nie zrobił korekty**, tylko **run stopów w dół**, łapiąc mnie na pełnym otwarciu.

---

🔹 **4. Kardynalny błąd – brak Stop-Loss**

* Zostawiłem pozycję bez zabezpieczenia.

* Chwila nieuwagi – „poszedłem tylko po muzykę” – i kilka sekund wystarczyło, by rynek przesunął się o **ponad 1000 punktów na NQ**.

* Brak SL = automatyczna likwidacja konta (Apex 50K).

* To nie był zły trade technicznie – to był **błąd w zarządzaniu ryzykiem** i **brak dyscypliny**.

* Wartość błędu: $562 do końca wyzwania, a strata realna – **cały challenge i 320 zł**.

---

🔹 **5. Reakcja emocjonalna i reset**

* Pierwsze minuty: szok, gniew, wstyd.

* Wyszedłem od komputera, zrobiłem trening, książka, cisza – **pełna detoksykacja emocji**.

* Dopiero dziś mogłem to spokojnie przeanalizować.

* Widzę jasno – nie chodzi o analizę rynku, tylko o **proces decyzyjny i emocjonalną kontrolę**.

---

🔹 **6. Wnioski i lekcje (dla siebie i innych)**

1. **Stop-Loss to nie opcja, to system bezpieczeństwa.**

2. **Nie zostawiaj pozycji bez nadzoru.**

3. **Nie myśl, że piątek = spokojny rynek.** Volatility potrafi eksplodować w najmniej oczekiwanym momencie.

4. **Nie interpretuj Break Even jako błędu – to ochrona kapitału, nie zemsta rynku.**

5. **Zaufanie do setupu ≠ pewność siebie.** To dwa różne zjawiska.

6. **Zmienność to broń, nie nagroda.** Bez zarządzania ryzykiem staje się detonatorem.

---

🎯 **Podsumowanie:**

To nie był „zły trade” – to był **wypadek przy pracy wynikający z rozproszenia i braku procedury**.

Technicznie – struktura i bias były dobre. Psychologicznie – **system zawiódł, bo nie był przestrzegany**.

Dziś wiem jedno: **Nie ma wyzwania, konty, ani setupu, które warte są utraty dyscypliny.**

To co nikt nie ujawni o wolumenie. Teoria i praktykaDla Richarda W. Schabackera, którego uważam za ojca analizy technicznej na Zachodzie, rygorystyczna analiza techniczna powinna łączyć badanie ceny i wolumenu. Paradoksalnie, wolumen był ostatnim elementem, który skutecznie włączyłem do mojej strategii handlowej, ze względu na niedobór praktycznych informacji.

W tym artykule omówię klasyczne podejście do wykorzystania wolumenu, a następnie moje osobiste podejście, oparte na logice i zgromadzonym doświadczeniu.

Niezależnie od tego, czy jesteś początkującym, czy ekspertem na rynkach, i czy używasz wolumenu do wyjaśniania swoich analiz, po przeczytaniu tego artykułu twoja perspektywa na ten temat się wzbogaci.

Czym jest wolumen?

Wolumen, w kontekście rynków finansowych, reprezentuje liczbę akcji, kontraktów lub lotów handlowanych w danym aktywie w określonym czasie.

Wolumen odzwierciedla intensywność aktywności na rynku i jest przedstawiany jako histogram bezpośrednio pod wykresem cen.

„Wolumen to kwestia relatywna; to znaczy, gdy mówimy o wysokim wolumenie, mamy na myśli wolumen transakcji większy niż ten, który utrzymywał się przez pewien czas wcześniej.”

— Richard W. Schabacker, Technical Analysis and Stock Market Profits

Klasyczne podejście do wolumenu:

Ogólnie główni propagatorzy tej dyscypliny dostrzegają użyteczność danych wolumenu w następujących kwestiach:

1. Potwierdzenie siły trendu:

Wolumen powinien wspierać siłę trendu, a jeśli wolumen jest słaby, prawdopodobnie możemy przewidzieć odwrócenie, ponieważ niskie wolumeny w trendzie wskazują na spadek zainteresowania uczestników.

2. Analiza wsparć i oporów:

Większość głównych propagatorów wskazuje, że słabość wolumenu może być sygnałem potencjalnych odwróceń, podczas gdy zalecają potwierdzanie przebić wsparć i oporów zwiększonym wolumenem.

3. Analiza formacji kontynuacji lub wyczerpania:

Klasyczne podejście zakłada, że przed podjęciem decyzji o wejściu w formacje kontynuacji lub wyczerpania (akumulacje lub dystrybucje; formacje głowy i ramion, podwójne szczyty i dołki, trójkąty itp.) powinno dojść do wyczerpania wolumenu, a następnie potwierdzenia przełamania wzoru znacznym wzrostem wolumenu, który zapewni obecność zainteresowania uczestników.

To podejście jest solidne w teorii, ale w praktyce może prowadzić do subiektywnych interpretacji i błędów, jeśli nie zostanie odpowiednio kontekstualizowane.

Osobista wizja: Niech moc będzie z tobą

Z mojego doświadczenia wynika, że wolumen nie powinien być interpretowany głównie poprzez obserwację jego słabości, ponieważ może to prowadzić do błędnych odczytów i przedwczesnych wejść na rynek. Zamiast tego polecam skupić się na wykrywaniu siły jako decydującego czynnika. Wysoki wolumen ujawnia masowy napływ uczestników lub dużych zleceń — czy to od dużych inwestorów, czy instytucji — pozostawiając wyraźny ślad na rynku. Te duże zlecenia, zarówno kupna, jak i sprzedaży, wskazują na realne zaangażowanie i potencjał do trwałych ruchów.

O wolumenie i analizie trendów:

Dlaczego opierać odwrócenie na słabości trendu, skoro kluczowe jest zidentyfikowanie kontekstu i siły napędzającej zmianę? Wyraźnie osłabiona akcja cenowa, poparta niskimi wolumenami, może nadal podążać w tym samym kierunku trendu, wyczerpując nasze konta, jeśli opieramy wejścia na słabości wolumenu. Zarówno w przypadku tradingu zgodnego z trendem, jak i przeciwko niemu, punkt zwrotny musi być poparty solidnym wolumenem. Ten szczyt aktywności potwierdza, że duzi inwestorzy lub instytucje są w akcji, co przekłada się na większe zainteresowanie i płynność.

Jako analitycy techniczni, naszym celem jest wychwytywanie fluktuacji lub trendów, a nie diagnozowanie, czy trend jest „zdrowy”. Słabość jest istotną informacją do wykrywania wyczerpania, ale to siła, w odpowiednim kontekście i z odpowiednim potwierdzeniem (poprzez wzorce), zwiększy naszą skuteczność i poprawi stosunek ryzyka do zysku.

Na rysunku 1.1 możemy zauważyć, że szczyty wolumenu zazwyczaj zapowiadają przerwy lub odwrócenia w trendach.

Rysunek 1.1

Tesla. Wykres dzienny

Na rysunku 1.2 możemy zauważyć, jak słabość wolumenu mogła wskazywać na spadek zainteresowania ze strony uczestników (1 i 2), ale to wzrost wolumenu i wzorzec japońskich świec (3) może potwierdzić prawdopodobne skuteczne wejście.

Rysunek 1.2

BTC/USDT Wykres dzienny

O wolumenie w analizie wsparć i oporów:

Jak wspomniałem wcześniej, słabość jest istotną informacją, ale siła jest niezbędna, aby potwierdzić zwrot lub kontynuację trendu.

Zgodnie z klasycznym podejściem, przełamanie wsparcia lub oporu powinno być poparte dużym wzrostem wolumenu, ale doświadczenie nauczyło mnie, że często wysoki wolumen zauważony podczas przełamania to typowe pułapki na niedźwiedzie i byki, w których kupujący lub sprzedający zostają uwięzieni.

Przyczyn jest kilka: wsparcia i opory to strefy psychologiczne i stale się zmieniające, dlatego łatwo pomylić wolumen przełamania z wolumenem odrzucenia; jednocześnie, przy przełamaniu ważnych wsparć lub oporów, duże instytucje często manipulują lub chronią swoje pozycje, dokonując dużych zakupów lub sprzedaży.

Jak uniknąć wpadnięcia w pułapki na niedźwiedzie lub byki, a nawet jak wykorzystać te pułapki na naszą korzyść?

Osobiście polecam nie szukać przełamań wsparć i oporów na podstawie wolumenu. Kompresje cenowe w okolicach wsparć i oporów będą bardziej użyteczne w tym celu, ponieważ ujawniają intencje i dominację kupujących lub sprzedających, a także oferują lepszy stosunek ryzyka do zysku. Wysokie wolumeny zazwyczaj oznaczają odrzucenie, nawet jeśli strefa została pozornie przełamana. Bez wcześniejszej kompresji – lub akumulacji czy dystrybucji – nigdy nie warto szukać przełamań.

Na rysunku 1.3 możemy zaobserwować dwa zjawiska w jednym: przełamanie formacji konsolidacji oraz przełamanie oporu (110 000 USD) po kompresji cenowej (3). Zauważcie, jak siły kupujące intensywnie broniły strefy 100 000 USD, co manifestuje się w szczytach wolumenu i dużych wzorcach obejmujących, które poprzedzały te wydarzenia (1 i 2). Kompresja cenowa w strefie 110 000 USD ujawnia intencję byków do przełamania oporu w kontekście, w którym siła kupujących jest dominująca.

Z kolei na rysunku 1.4 pokazuję, jak wygląda pułapka na niedźwiedzie. Zauważcie, że to, co wydaje się potwierdzonym przełamaniem z wolumenem na bronionym wsparciu, okazało się dużym odrzuceniem ze strony dużych inwestorów lub instytucji (1).

W tym miejscu wprowadzę dwie uwagi:

Histogram wolumenu na niektórych platformach inwestycyjnych jest przedstawiany w kolorach, aby ułatwić wizualne wykrywanie wzorców, ale wolumeny nie mają koloru. To, czy wolumen jest byczy, czy niedźwiedzi, nie zależy od tego, czy towarzysząca mu świeca jest bycza, czy niedźwiedzia, lecz od interpretacji analityka technicznego w czasie rzeczywistym, a przede wszystkim od późniejszego rozwoju wydarzeń. W przykładzie fałszywego przełamania na rysunku 1.4 widzimy wolumen odrzucenia byczego.

Kolejnym kluczowym aspektem jest to, że wsparcia w dużych i zdrowych trendach wzrostowych generują więcej fałszywych przełamań niż wiarygodnych przełamań, dlatego polecam podejmować więcej pozycji długich. Ponadto, w euforii i nadziei typowej dla rynku byka, pozycje krótkie będą wyjątkowo niebezpieczne.

W artykułach „Pułapki na niedźwiedzie i byki” oraz „Podwójna presja. Klucz do dobrego tradingu przełamania” bardzo dobrze opisuję te zjawiska.

Rysunek 1.3

BTC/USDT Wykres dzienny

Rysunek 1.4

BTC/USDT Wykres 4-godzinny

O wolumenie w formacjach kontynuacji lub wyczerpania:

Chociaż często zaleca się upewnienie się, że przed przełamaniem formacji wyczerpania następuje spadek wolumenu, ja polecam zapewnienie wykrycia dużych wolumenów w formacji wyczerpania oraz potwierdzanie wejść na podstawie kompresji cenowych na granicach zakresu akumulacji lub dystrybucji.

Duże wolumeny w formacjach kontynuacji lub wyczerpania oznaczają, że wielu uczestników lub silne instytucje dokonują częściowego lub całkowitego zamknięcia swoich pozycji kupna lub sprzedaży, co może prowadzić do korekty. Nawet inwestorzy tacy jak Thomas Bulkowski ujawnili, że skuteczność formacji wzrasta, gdy występuje wysoki wolumen.

Z drugiej strony, wbrew klasycznemu podejściu, polecam unikać potwierdzania wejść na podstawie przełamań wzorców z dużym wolumenem, ponieważ formacje wyczerpania i kontynuacji trendu często generują silne wybuchy zmienności, które w najlepszym przypadku sprawią, że przegapisz trend, a w najgorszym narażą Cię na wejścia z bardzo złym stosunkiem ryzyka do zysku. Kompresje cenowe będą bezpieczniejszą opcją do realizacji wejść i wykorzystania wybuchów zmienności.

Na rysunku 1.5 można zaobserwować skuteczność kompresji cenowych w odpowiednim kontekście oraz jak wolumen jest kluczowym czynnikiem do określenia obecności dużych inwestorów.

Rysunek 1.5

BTC/USDT Wykres dzienny

Kilka dodatkowych przykładów:

Wzorzec ABCD oferuje doskonałe możliwości do podejmowania wejść na podstawie wolumenu, zawsze z potwierdzeniem akcji cenowej. Na rysunku 1.6 zobaczycie, jak dobrze można wykorzystać pułapki na niedźwiedzie (D), bardzo powszechne w silnych trendach wzrostowych.

Rysunek 1.6

BTC/USDT Wykres dzienny

Istotne dane dotyczące wolumenu:

Wolumen na rynku Forex i CFD

Zarówno rynek Forex (waluty), jak i CFD (kontrakty na różnice kursowe) działają w sposób zdecentralizowany i pozagiełdowy (OTC), co oznacza, że nie ma centralnej giełdy, na której rejestrowany jest cały wolumen transakcji.

Na rynku Forex wolumen widoczny na platformach nie odzwierciedla „rzeczywistego wolumenu” całego światowego rynku, a jedynie przepływ transakcji w ramach puli płynności brokera lub jego dostawców płynności.

CFD, jako instrumenty pochodne OTC oferowane przez brokerów, podlegają temu samemu wzorcowi: widoczny wolumen jest specyficzny dla brokera i jego sieci płynności, a nie dla całkowitego rynku bazowego. Brokerzy agregują płynność od wielu dostawców (takich jak banki czy dark pools), ale inwestorzy widzą tylko ułamek tego, co może nie odzwierciedlać rzeczywistego wolumenu aktywów bazowych (np. CFD na akcje nie pokazuje całkowitego wolumenu giełdy).

Wolumen na giełdach scentralizowanych

Rynki akcji, takie jak NYSE, są scentralizowane, co oznacza, że wszystkie transakcje są przeprowadzane i rejestrowane na jednej regulowanej giełdzie. Umożliwia to skonsolidowane i w czasie rzeczywistym raportowanie całkowitego wolumenu akcji handlowanych na danej giełdzie. Wolumen odzwierciedla wszystkie zrealizowane transakcje na giełdzie, w tym całkowitą liczbę akcji kupionych i sprzedanych. Pod ścisłą regulacją dane są standaryzowane, audytowane i publicznie dostępne.

Wolumen na rynku kryptowalut

Rynek kryptowalut jest zdecentralizowany i rozdrobniony, podobnie jak Forex: transakcje odbywają się na wielu globalnych giełdach (takich jak Binance czy Coinbase), bez ujednoliconego centralnego rejestru. Sprawia to, że całkowity wolumen jest agregacją danych raportowanych przez każdą platformę, co wprowadza niespójności i manipulacje.

Osobiście polecam przywiązywać wagę do danych z Binance, ponieważ konsekwentnie prowadzi w wolumenie handlu spot i instrumentów pochodnych na poziomie globalnym, reprezentując znaczną część rynku (około 30-40% w ostatnich zagregowanych metrykach).

Wolumen i S&P 500

Chociaż indeks S&P 500, jako wskaźnik złożony, a nie aktywo handlowe samo w sobie, nie rejestruje wolumenu transakcji, inteligentną strategią analizy wolumenu związanego z tym indeksem jest monitorowanie wolumenu obrotu ETF-u SPY (SPDR S&P 500 ETF Trust). Ten fundusz giełdowy wiernie odwzorowuje zachowanie indeksu S&P 500 i przyciąga wysoki poziom aktywności handlowej, oferując w ten sposób cenną metrykę do oceny zainteresowania rynku, płynności i potencjalnych wzorców wolumenu podczas trendów wzrostowych lub spadkowych.

Na rysunkach 1.7 i 1.8 można zobaczyć, jak sprytnie można zastosować odczyty S&P 500 w połączeniu z wolumenami SPY.

Rysunek 1.7

S&P 500 Wykres dzienny

Rysunek 1.8

SPY Wykres dzienny

Uwaga końcowa:

Jeśli chcecie rzucić okiem na moje rekordy analiz, możecie poszukać mojego profilu w języku hiszpańskim, gdzie przejrzyście dzielę się dobrze zdefiniowanymi wejściami na rynek. Przesyłajcie dobre wibracje, jeśli podobał wam się ten artykuł, i niech Bóg błogosławi was wszystkich.

Copx - kontra popytuSpójrzmy na wydobywców miedzi.

Wykres 1 - W

Od maja 2024 mamy korektę cen, która przybrała formę trójkąta. W dniu dzisiejszym cena zbliżyła się do podstawy trójkąta oraz linii (strefa) trendu wzrostowego.

Wykres 2 - D

Dzisiejsza sesja za oceanem w końcu przyniosła kontrę popytu, a na wykresie pojawił się nieidealny młotek. Na wykresie widzimy czytelne wsparcie jak i opór. Wybicie jednej ze stref powinno dać sygnał średnioterminowy.

Reasumując,

Jest coraz mniej miejsca w trójkącie, więc powoli dochodzimy do momentu kiedy jedna ze stron przejmie przejmie stery i wygeneruje sygnał o charakterze średnioterminowym. Warto też obserwować w takich przypadkach na zachowanie cen miedzi i spółki KGHM.

SMH - sektor semi/AI przechodzi w trend spadkowyWydmuszka AI pęka od początku lipca, kiedy to dodałem pierwsze analizy nt. szczytów. Jedyne dwie spółki z sektora, które od tamtego czasu zrobiły nowe (niewielkie ATH) to NASDAQ:NVDA oraz NYSE:TSM . AMD QCOM MU INTC TXN AVGO - wszystkie zaczęły tak na prawdę korekty czy nawet trendy spadkowe. Wisienką na torcie jest spółka NASDAQ:SMCI z której przed 2 dniami wyszła informacja, że firma EY odpowiedzialna za ich księgowość rozwiązała umowę. Stwierdzili, że nie mogą dłużej ufać i polegać na zarządzie oraz ich zespole rachunkowym co oznacza, że dopatrzyli się jakiś nieprawidłowości. Warto zaznaczyć, że SMCI to TOP3 klientów NVDA. Tym oto sposobem, kawałek po kawałku zaczyna się lawina całego sektora.

Technicznie na wykresie widzimy wyłamywanie dołem kilkumiesięcznego klina co powinno napędzić spadki w najbliższych tygodniach. Dalej rozpocznie się realizacja RGR i w 2025 roku widzę powolny trend spadkowy w rejon 160/150$.

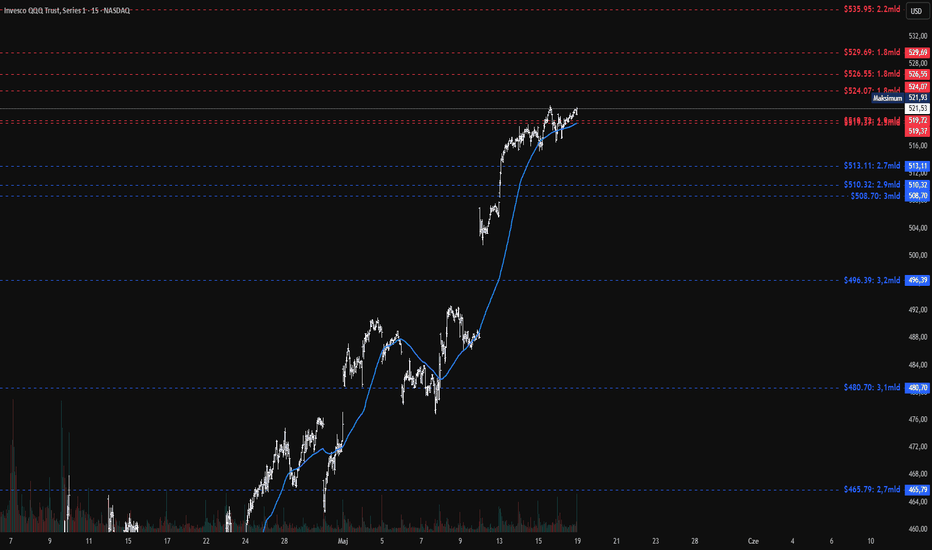

QQQ - jutro zmiana trenduDzisiejszy MOC mówi wyraźnie, że jutro zacznie się zmiana sentymentu. Mimo, że dzisiaj widziałem np na NASDAQ:NVDA potężny bull spread na grudzień to dane po zamknięciu sugerują bardzo negatywne nastawienie od jutra. Czy to była ustawka albo hedge? Na to wygląda.

Jest to dla mnie dodatkowe potwierdzenie założenia, które mam od wielu miesięcy, że początek spadków zobaczymy w okolicach wyborów prezydenckich USA. Wszystko jak widać na wykresie składa się w całość.

SPY - okolica 580 będzie szczytemPatrząc historycznie na lata początku cięcia stóp procentowych przez FED, praktycznie każde rozpoczynało (z lekko opóźnioną reakcją) dużą bessę. Sam prognozuję, że tym razem będzie podobnie tym bardziej, że jesteśmy na absolutnych ATH. Stopy procentowe, przegrzanie rynku oraz wybory będą idealną okazją do zmiany sentymentu. Uważam, że nie ważne od wyników wyborów reakcja będzie taka sama i po krótkiej, celowej euforii nastąpi odwrót z głęboką korektą.

Warte jest też porównanie obecnej sytuacji z rokiem 2007, gdzie pierwsze cięcie stóp pojawiło się także 18 września. Następnie indeks zrobił szczyt 11 października (a dzisiaj mamy 10 )i rozpoczął się crash na ponad 50% w kolejnych tygodniach.

Uważam, że jeżeli ktoś od wielu miesięcy czeka na zajmowanie pozycji krótkich i liczy, że ten ostateczny moment w końcu nastąpi to teraz są ku temu dobre przesłanki. Kilkumiesięczne opcje lewarowane ( NASDAQ:TQQQ , NASDAQ:SQQQ ) to dla mnie optymalne rozwiązanie pod akumulację. Szczególnie gdy na fali hossy są po prostu tanie..

DTLA ( i IS04)- powraca hossa na obligacjach?Już od dobrego roku chodzi mi po głowie inwestowanie w obligacje, a z racji tego, że wolę inwestować w te instrumenty, które dają wysokie stopy zwrotu, to moją uwagę przykuł wykres DTLA, czyli ETF na 20-letnie amerykańskie obligacje notowany na giełdzie londyńskiej.

Od czasu upadku SVB i kilku innych banków w marcu 2023r, obligacje otrzymały ważny fundamentalny sygnał, że wiatr może niedługo zmienić kierunek (pomimo, że ceny obligacji spadały jeszcze ponad 6 miesięcy po tych wydarzeniach).

Technicznie ukazuje się nam odwrócony RGR z już przebitą linią szyi, co daje zasięg na 5,60. Jednakże spodziewam się silniejszego ruchu na tych instrumentach powyżej 6,0 do 6,75. To jest dość zachowawcza prognoza, zakładając, że banki centralne nie zejdą z powrotem do polityki zerowych stóp procentowych i raczej je utrzymają na poziomie akceptowalnej przez nie stopy inflacji 2-3%.

Im dalej w las, to będziemy bardziej doinformowani zarówno o dalszej polityce FED jak i o stanie ogólnym gospodarki. Gwoli ścisłości, uważam, że hossa na obligacjach trwająca od 1980 do 2020 roku się zakończyła i teraz mamy do czynienia z nowym długoterminowym trendem bessy na obligacjach (1940-1980).

Jeśli interesuje was bezpośredni zakup obligacji stałoprocentowych, te 3-letnie polskie są bardzo atrakcyjne na ten moment(niedługo mogą nie być tak atrakcyjne). Oczywiście dla ludzi inwestujących bez ryzyka.

S T A Y T U N E D

Rynki wschodzące odzyskujące siłę, wsparciem dla Wig20.Akcje rynków wschodzących (EM) wykazały gorsze wyniki o 10% w stosunku do rozwiniętych (DM) w zeszłym roku i nadal pozostają w tyle w tym roku. Wysokie stopy procentowe Fed, słabe rewizje i słaby wzrost EPS czy silny dolar utrudniały dotąd mocniejszy ruch w górę. Lepsze środowisko dla rynków wschodzących może pojawić się w drugiej połowie 2024 roku.

Instrument EEM ETF zwiera duży udział akcji chińskich i jest przez to silnie z nimi skorelowany. Zwroty uzyskane przez Chiny w porównaniu do rynków rozwiniętych w 2023 roku były zdecydowanie niższe niż większości krajów EM.

W przypadku Chin zakładamy poprawę notowań ze względu na silne wcześniejsze spadki, nadal wspierające pozycjonowanie i bardziej agresywne wsparcie ze strony polityki fiskalnej i monetarnej.

Należy mieć na uwadze, że jednak w dłuższej perspektywie szereg strukturalnych problemów może nadal być znaczących ciężarem dla regionu, a geopolityka może ponownie stać się bardziej problematyczna od listopada.

FX jest istotnym czynnikiem wpływającym na wyniki akcji rynków wschodzących (EM). Potrzebujemy, aby dolar amerykański (USD) spadł, aby EM mogły wykazać się lepszymi wynikami. Ostatnie dane makro wskazują, że ten scenariusz zaczyna być coraz bardziej prawdopodobny.

W przypadku realizacji scenariusza wzrostów #EEM, silna korelacja indeksu Wig20 z notowaniami rynków wschodzących powinna wspierać polski rynek akcji.

Kupuj Europę vs USA?Europa osiąga nowe ATH. Od początku roku STOXX 600 zyskał 10% (w przeliczeniu na całkowity zwrot), podczas gdy Euro Stoxx 50 wzrósł o 14%, wyprzedzając S&P 500 i NASDAQ. Rynki akcji w Wielkiej Brytanii, Francji, Włoszech i Hiszpanii osiągają nowe szczyty od czasu COVID-19 (tylko Niemcy i Szwajcaria są wciąż 10% poniżej swojego maksimum).

Silniejsze dane

Gospodarka strefy euro zaczęła ponownie rosnąć, pozostawiając za sobą pięć kwartałów stagnacji. Rzeczywiście, realny PKB strefy euro wzrósł o 0,3% w I kwartale (nie uwzględniając rocznych zmian), szybciej i mocniej niż oczekiwano. Największy wkład we wzrost stanowił popyt zagraniczny, ale zanotowano także solidne wzrosty inwestycji brutto oraz konsumpcji gospodarstw domowych. Kompozytowy PMI dla strefy euro wzrósł o 1,4 pkt do 51,7 w kwietniu, powyżej oczekiwań. Poprawa wskaźnika kompozytowego skoncentrowana była w sektorze usług, ale najnowsze dane pokazują pewną zachęcającą poprawę w aktywności produkcyjnej w Europie, która mogłaby skorzystać z cięć stóp procentowych (ECB i BOE w czerwcu, Fed w lipcu). W przypadku Wielkiej Brytanii sytuacja wygląda jeszcze bardziej obiecująco, ponieważ gospodarka wzrosła mocniej niż Francja, Niemcy i Stany Zjednoczone w ostatnim kwartale.

Do tej pory wyniki za 1 kwartał 2024 roku pobiły oczekiwania o +5%, podczas gdy przychody były zgodne z oczekiwaniami. Razem to sugeruje, że marże były lepsze niż przewidywano.

Zmiany strukturalne (Wykupy akcji + Fuzje i przejęcia)

Oczekujemy, że wydatki korporacyjne przyspieszą dzięki odpornym dywidendom i wykupom akcji oraz powrotowi aktywności fuzji i przejęć. Faktycznie, podczas gdy bilanse wyglądają zdrowo, współczynniki wypłat są poniżej średniej historycznej, a generowanie przepływów gotówkowych jest silne. Połączenie dywidendy i wykupu akcji implikuje całkowity zwrot w Europie na poziomie około 5%. Odnotowaliśmy również niewiele IPO oraz ogłoszeń o fuzjach i przejęciach. Uważamy, że europejskie spółki wydają się być atrakcyjnymi celami fuzji i przejęć, notując historyczny dyskont względem USA - nawet po uwzględnieniu dostosowania sektorowego. To, połączone z słabszymi walutami europejskimi, powinno zwiększyć zainteresowanie kupujących ze Stanów Zjednoczonych. Zauważamy, że globalne firmy private equity odnotowały silny pęd w kierunku alokacji gotówki w inwestycje.

Pozytywne przepływy

Pozycjonowanie inwestorów w Europie pozostaje umiarkowane; przepływy funduszy na rynki akcji europejskie były konsekwentnie ujemne od inwazji Rosji na Ukrainę, co czyni Europę najmniej preferowanym regionem. Niemniej jednak tempo odpływów spowolniło, a nawet odnotowano pewne napływy w ciągu ostatnich kilku tygodni.

SPY - czas na małe odreagowanie spadkówPrognoza poświątecznej korekty okazała się trafiona idealnie (w powiązanych poprzednia analiza). Doszliśmy do miejsca gdzie prawdopodobnie zacznie się odbicie w okolice 508. Sądzę, że poniedziałkowy początek sesji przyniesie jeszcze raz test piątkowego low albo nawet zejście niżej gdzieś do 491/492. Następnie zacznie się wyciąganie przez jakieś 10/14dni. Potem kolejna, głębsza fala spadkowa w rejon 480.

TQQQ - zrealizowało ABCD, czas na korektę rynku Poświąteczny tydzień może rozpocząć tak długo wyczekiwaną korektę. W drugiej analizie poświęconej AMEX:SPY (zapraszam do powiązanych) omówiłem bardziej szczegółowo skąd takie założenia. NASDAQ:TQQQ daje mi tylko dodatkowy sygnał żeby akumulować pozycje krótkie i wstrzymać się z długimi.

SPY - po świętach korekta bardzo realnaUSA wchodziło pomału w drugą falę inflacji o czym świadczą duże ruchy na towarach i surowcach w ostatnich tygodniach - a jest to czynnik wyprzedzający CPI. Stawia to pod znakiem zapytania obniżkę stóp procentowych która to przy każdym posiedzeniu FED przesuwana jest w czasie. Nie mniej cały świat zaczyna cięcia. W ostatnich 6 miesiącach mieliśmy 55 obniżek stóp procentowych w bankach centralnych na świecie. FED musi dołączyć w końcu do tego grona ale dzisiaj skupmy się tylko na korekcie.

Koniec ostatniej przedświątecznej sesji był interesujący. Konsolidacja pod oporem do ostatniej godziny handlu po czym bez powodu szybkie wyciągnięcie kursu na ATH. Następnie godzinne "trzymanie" kursu na nowych szczytach i w ostatniej minucie 1mln wolumenu zbił kurs do bazy. Wyglądało to na zbieranie krótkich pozycji pod przyszły tydzień. Dodam, że historycznie takie zachowania kończyły się otwarciem luką w dół na kolejnej sesji. Mam przeczucie, że w trakcie świąt może się wydarzyć coś nieprzewidzianego dające impuls do spadków.

Lubię też szukać schematów w tradingu i nawet na SPY takowe występują. Dokładniej to zobaczcie na 20.03.2000 -> 03.09.2000. Kiedy to po 5 miesięcznym rajdzie zaczęła się szybka miesięczna korekta. A co mamy obecnie? 29.10.2023 - 28.03.2024. Czyli także 5miesięczny rajd zaczęty pod koniec miesiąca i możliwe że zakończy się także na początku przyszłego miesiąca. Kurs idzie nawet takim samym torem jak w roku 2000.

Czy coś z tego będzie dowiemy się w nadchodzących sesjach.

W powiązanych jeszcze wykres TQQQ gdzie dobrze zrealizowano formację ABCD

SPY - głęboka korekta już bliskoKiedy dochodzimy do momentu, że wszystko rośnie i każdy zarabia planując już rzucić pracę na etacie to czas korekty się zbliża. SPY porusza się w niebezpiecznym klinie zwyżkującym a wskaźniki nigdy w historii nie były tak przegrzane. Mamy sytuację że SPY, złoto i bitcoin są na nowych szczytach. Euforia sięga zenitu dlatego bardzo uważałbym na otwieranie długich pozycji w przegrzanych na maxa sektorach. Sądzę, że SPY musi przetestować ostatni szczyt a to oznaczałoby korektę na około 50% tego rajdu w obszar 473/476.