Czas na ZOOM - 30% potencjalny profit - 105 USDNa wykresie dziennym akcji Zoom Video Communications (ZM) widoczna jest struktura sprzyjająca kontynuacji ruchu wzrostowego w najbliższym czasie. Kurs po wcześniejszym impulsie wzrostowym wszedł w fazę korekty, która zatrzymała się w rejonie silnego wsparcia technicznego w okolicach 80–82 USD. Obszar ten zbiega się z przebiegiem średnich kroczących, które historycznie pełniły rolę dynamicznego wsparcia.

Obecne cofnięcie ma charakter uporządkowany i nie nosi cech panicznej wyprzedaży, co sugeruje realizację zysków, a nie zmianę trendu. Struktura świec wskazuje na próbę stabilizacji, a cena pozostaje powyżej kluczowych minimów z poprzednich miesięcy. Z technicznego punktu widzenia rynek buduje potencjał do kolejnej fali wzrostowej.

W przypadku utrzymania wsparcia i pojawienia się popytu, najbardziej prawdopodobnym scenariuszem jest ruch w kierunku strefy oporu w okolicach 105 USD, co odpowiada wcześniejszym lokalnym szczytom oraz pełnemu zasięgowi ostatniego impulsu wzrostowego. Taki ruch oznaczałby kontynuację średnioterminowego trendu wzrostowego.

Potencjalny TP - 105 USD

Niniejsza analiza ma charakter edukacyjny i poglądowy i nie stanowi porady inwestycyjnej ani rekomendacji kupna lub sprzedaży instrumentów finansowych. Rynek finansowy wiąże się z ryzykiem, a każda decyzja inwestycyjna powinna być podejmowana samodzielnie, po uwzględnieniu własnej sytuacji finansowej oraz poziomu akceptowanego ryzyk

Analizy Trendu

XAUUSD – wykres 45-minutowy: silny trend wzrostowy z sygnałem wy1. Struktura rynku i trend

XAUUSD znajduje się w wyraźnym trendzie wzrostowym.

Rosnąca linia trendu jest dobrze respektowana przez cenę.

Widzimy coraz wyższe szczyty i dołki, co potwierdza strukturę wzrostową.

Na ten moment brak wyraźnych sygnałów odwrócenia trendu.

2. RSI (14)

RSI znajduje się w okolicach 75,8, czyli w strefie wykupienia.

Widoczne są dywergencje niedźwiedzie:

Cena tworzy coraz wyższe szczyty

RSI nie potwierdza tych szczytów

Oznacza to słabnięcie momentum, a nie natychmiastowy spadek.

Interpretacja:

Wykupienie + dywergencja = ryzyko korekty lub konsolidacji.

3. Awesome Oscillator (AO)

AO jest wyraźnie dodatni (~88), co potwierdza silny impet wzrostowy.

Histogram zaczyna się wypłaszczać, sygnalizując możliwe osłabienie.

4. MACD (12,26)

MACD powyżej linii sygnału → nastawienie wzrostowe

Histogram dodatni, lecz traci dynamikę

Potwierdza sygnały z RSI o możliwym zmęczeniu trendu.

5. Zachowanie ceny

Cena utrzymuje się powyżej linii trendu

Kupujący nadal kontrolują rynek

Późne wejścia w pozycje długie niosą podwyższone ryzyko

Bias tradingowy

Główny bias: Wzrostowy

Aktualny, dopóki cena pozostaje nad linią trendu

Najlepsze wejścia to zakupy na korektach, a nie na szczytach

Strefa ostrożności

RSI > 75

Obecne dywergencje

→ Możliwa konsolidacja lub korekta

Scenariusz spadkowy (tylko po potwierdzeniu)

Mocne zamknięcie świecy poniżej linii trendu

RSI spada poniżej 60

XAUUSD (H4) – Plan LiamaMakro wiatry wciąż mają miejsce, ale cena jest rozciągnięta | Reaguj na handel, nie na emocje

Szybkie podsumowanie

Złoto pozostaje wspierane przez silne makro tło:

📌 Prawdopodobieństwo zatrzymania stóp procentowych przez Fed w styczniu: 95% → USD / rentowności ograniczone.

📌 Napięcia geopolityczne (Kreml chwalący Trumpa w sprawie Grenlandii, pęknięcia w NATO) zwiększają popyt na bezpieczne przystanie.

Technicznie, cena agresywnie przebiła się do górnej strefy rozszerzenia.

Na tym etapie kluczem jest handel reakcjami na poziomach kluczowych, a nie podążanie za siłą.

Kontekst makro (dlaczego zmienność pozostaje wysoka)

Biorąc pod uwagę, że Fed bardzo prawdopodobnie zatrzyma stopy procentowe w styczniu, rynki są wysoce wrażliwe na zmiany USD i rentowności.

Wzrost hałasu geopolitycznego utrzymuje popyt na złoto, ale także zwiększa ryzyko nagłych skoków napędzanych nagłówkami i zjawisk płynnościowych.

➡️ Wniosek: kierunkowe nastawienie jest drugorzędne w porównaniu do jakości wykonania. Poziomy handlowe + potwierdzenie tylko.

Widok techniczny (H4 – na podstawie wykresu)

Złoto handluje w rosnącym kanale, obecnie rozciągnięte w kierunku górnego rozszerzenia Fibonacciego.

Kluczowe poziomy do zwrócenia uwagi:

✅ Główna sprzedaż Fibonacciego / szczyt fali: 4950 – 4960

✅ Sprzedaż fali B / strefa reakcji: 4825 – 4835

✅ Zakup wejściowy / wsparcie struktury: 4730 – 4740

✅ Płynność sprzedaży: 4520 – 4550 (poniżej struktury)

Cena jest rozciągnięta powyżej środkowej części kanału — warunki, w których cofnięcia i rotacje są statystycznie bardziej prawdopodobne niż czysta kontynuacja.

Scenariusze handlowe (styl Liama: handluj na poziomie)

1️⃣ Scenariusze SPRZEDAŻY (priorytet – handel reakcją)

A. SPRZEDAŻ przy rozszerzeniu Fibonacciego (główna idea)

✅ Strefa sprzedaży: 4950 – 4960

SL: powyżej szczytu / rozszerzenia fib

TP1: 4830

TP2: 4740

TP3: 4550 (jeśli momentum przyspieszy)

Logika: To obszar wyczerpania zgodny z zakończeniem fali i rozszerzeniem fib — idealny do realizacji zysków i rotacji średniej, nie do podążania za trendem.

B. REAKCJA sprzedaży fali B

✅ Sprzedaż: 4825 – 4835

Warunek: wyraźne odrzucenie / niedźwiedzia struktura na M15–H1

TP: 4740 → 4550

Logika: Klasyczna strefa korekty. Dobre dla taktycznych rozliczeń w ramach szerszej zmiennej struktury.

2️⃣ Scenariusz ZAKUPU (drugorzędny – tylko w reakcji)

ZAKUP przy wsparciu strukturalnym

✅ Strefa zakupu: 4730 – 4740

Warunek: utrzymanie + reakcja bycza (HL / odrzucenie / MSS na niższym TF)

TP: 4825 → 4950 (wycofaj się w częściach)

Logika: To kluczowa strefa zmiany wewnątrz rosnącego kanału. ZAKUP tylko wtedy, gdy cena wykazuje akceptację — żadnych zaślepionych zakupów przy spadku.

Kluczowe uwagi (kontrola ryzyka)

Rynek jest rozciągnięty → oczekuj fałszywych przebicia i ostrych cofnięć.

Unikaj zakupów w średnim zakresie między poziomami.

Zredukuj wielkość podczas nagłówków geopolitycznych.

Potwierdzenie > prognoza.

Jakie są twoje plany:

sprzedaż przy 4950 fib rozszerzeniu, czy czekanie na czystą reakcję przy 4730–4740 przed ponowną oceną?

— Liam

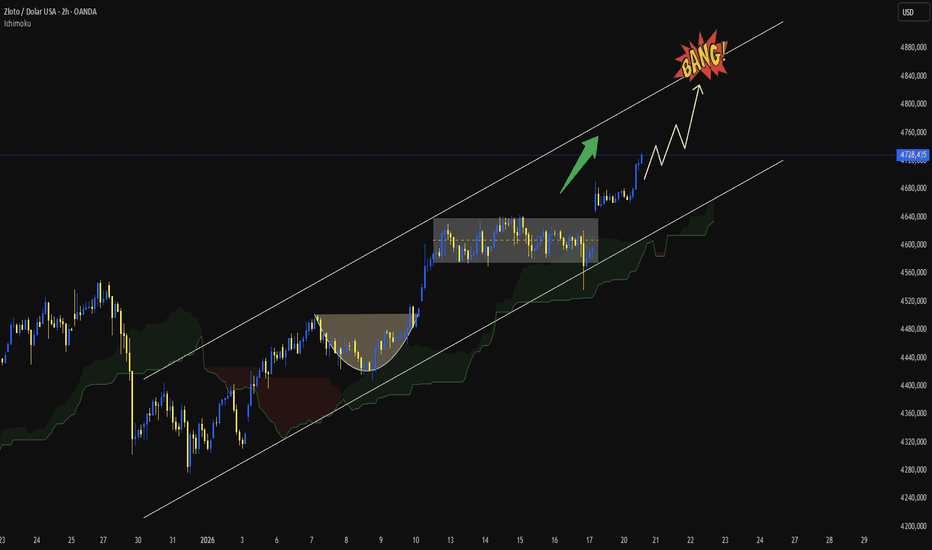

XAUUSD – Analiza Techniczna H2XAUUSD – H2 Analiza Techniczna: Korekta buduje wartość przed następną ekspansją | Lana ✨

Złoto nadal handluje w ramach silnej struktury byczej na interwale H2. Ostatni wzrost był wyraźnie impulsywny, a obecny ruch wygląda na techniczną korektę w celu zrównoważenia płynności, a nie odwrócenie trendu.

📈 Struktura rynku i kontekst trendu

XAUUSD pozostaje byczy, z strukturą wyższych szczytów / wyższych dołków, która pozostaje nienaruszona. Cena również respektuje rosnącą linię trendu, która działała jako kluczowe dynamiczne wsparcie przez cały ten trend wzrostowy.

Obecna sekwencja dobrze wpisuje się w klasyczny cykl byczy:

Impuls → Korekta → Kontynuacja.

Dopóki strukturalne wsparcie się utrzymuje, główny bias Lany pozostaje: KUPUJ z trendem, a nie sprzedawaj przeciwko niemu.

🔍 Kluczowe strefy techniczne i obszary wartości

Buy POC (Strefa wartości): 4764 – 4770

Ten obszar zbiega się z węzłem o wysokim wolumenie (POC/VAH) i rosnącą linią trendu, co czyni go mocną strefą wartości dla okazji do zakupu na korektach.

Opór w krótkim okresie: 4843

Kluczowy poziom, który musi zostać ponownie zaakceptowany, aby potwierdzić kolejny ruch kontynuacyjny.

Psychologiczna strefa reakcji: 4900

Prawdopodobnie spowoduje wahania, realizację zysków lub krótkoterminową zmienność.

Cele górnej ekspansji:

5000 i potencjalnie rozszerzenie Fibonacci 2.618, gdzie może odpoczywać płynność z wyższych interwałów czasowych.

🎯 Plan handlowy (oparty na strukturze H2)

✅ Główny scenariusz: KUPUJ Korektę

Wejście na zakup:

👉 4766 – 4770

Lana preferuje angażować się tylko w przypadku, gdy cena cofa się do strefy POC i pokazuje byczą potwierdzenie na H1–H2 (utrzymanie linii trendu, wyraźne odbicie / odrzucenie niższych cen).

Stop Loss:

👉 4756 – 4758

(Ustawiony około 8–10 punktów poniżej wejścia, pod strefą POC i poniżej rosnącej linii trendu)

🎯 Cele Take Profit (skaluje wyjścia)

TP1: 4843

Pierwszy opór — sklasyfikuj częściowe zyski i zmniejsz ryzyko.

TP2: 4900

Poziom psychologiczny — oczekuj możliwych reakcji.

TP3: 5000

Główny psychologiczny cel i kamień milowy ekspansji.

TP4 (rozszerzenie): 5050 – 5080

Potencjalne rozszerzenie Fibonacci 2.618 / strefa płynności z wyższych interwałów czasowych.

Podejście Lany polega na scaling out do celów, a następnie ochronie pozycji przez zarządzanie ryzykiem (np. przesunięcie SL na poziom breakeven, gdy cena potwierdzi kontynuację).

🌍 Kontekst makro (krótkie podsumowanie)

Złoto pozostaje wspierane przez swoją rolę jako bezpieczna przystań i strategiczny zasób rezerwowy w obliczu trwającej niepewności geopolitycznej i finansowej. Ostatnie nagłówki podkreślające wzrost wartości dużych rezerw złota potwierdzają, że instytucjonalny popyt na złoto jako długoterminową osłonę pozostaje aktywny, co wspiera średnioterminowy byczy bias.

🧠 Opinie Lany

To jest korekta w ramach trendu wzrostowego, a nie odwrócenie białe.

Lana koncentruje się na zakupie wartości, a nie na gonięciu za szczytami.

Bądź cierpliwy, handluj strukturą i pozwól, aby cena przyszła do twojej strefy.

✨ Szanuj trend, bądź zdyscyplinowany i pozwól rynkowi przyjść do twoich poziomów.

XAU/USD – Bycze wybicie z konsolidacji z wsparciem pivotu | Analiza techniczna (H1):

📊 Struktura rynku:

Złoto utrzymuje silną strukturę wzrostową z wyraźnymi coraz wyższymi szczytami i dołkami ✅, zgodnie z rosnącą linią trendu 📈.

📦 Konsolidacja → Wybicie:

Cena poruszała się w konsolidacji (range) 🔄, po czym nastąpiło czyste bycze wybicie 💥 – sygnał akumulacji i kontynuacji trendu.

🎯 POI (Point of Interest):

Wiele reakcji na POI 🟢 potwierdza silne zainteresowanie kupujących w strefach popytu, wzmacniając byczy scenariusz.

🔁 Zmiana roli pivotu:

Zaznaczona strefa pivot zmieniła się z oporu we wsparcie 🟩 — klasyczny sygnał kontynuacji trendu wzrostowego.

🕯️ Aktualna akcja ceny:

Cena utrzymuje się powyżej pivotu i konsoliduje w sposób byczy, co wskazuje na akceptację wyższych poziomów cenowych 📌.

🎯 Cel wzrostowy

🎯 Główny cel: 4 750 – 4 760

(Strefa płynności i projektowany opór)

🔄 Oczekiwany scenariusz:

Niewielkie korekty w obrębie szarej strefy 🔍 ➝ dalszy ruch w kierunku celu 🚀

❌ Unieważnienie scenariusza

⚠️ Wyraźne zamknięcie świecy H1 poniżej wsparcia pivotu (~4 690–4 700) osłabi byczy scenariusz i może oznaczać powrót do konsolidacji.

Bias: 📈 Kontynuacja trendu wzrostowego

Pomysł tradingowy: 🧠 Kupowanie korekt powyżej pivotu 🟢 | Cel: płynność powyżej szczytów

MDLZNASDAQ:MDLZ : Odbudowa po kryzysie na rynku kakao

Mondelez stanął w obliczu idealnej burzy w 2025 roku:

rekordowo wysokie ceny kakao i nowe cła obniżyły zyski operacyjne o 40-55% na głównych rynkach.

Wolne przepływy pieniężne (FCF) spadły do 1,24 mld USD w związku ze wzrostem kosztów zapasów.

Siła cenowa i lojalność wobec marki

Pomimo szoku cenowego, firmie udało się podnieść ceny o 8,7% w ostatnim kwartale. Konsumenci nie rezygnują ze swoich nawyków Oreo i Cadbury, co dowodzi ogromnej wartości marki.

Efektywność oparta na sztucznej inteligencji

We współpracy z Accenture, Mondelez zintegrował narzędzia sztucznej inteligencji, które obniżają koszty marketingowe o 30-50%. Można się spodziewać, że te „owoce efektywności” zwiększą zysk netto w sprawozdaniach finansowych za 2026 rok.

Azjatycki silnik wzrostu

🔎

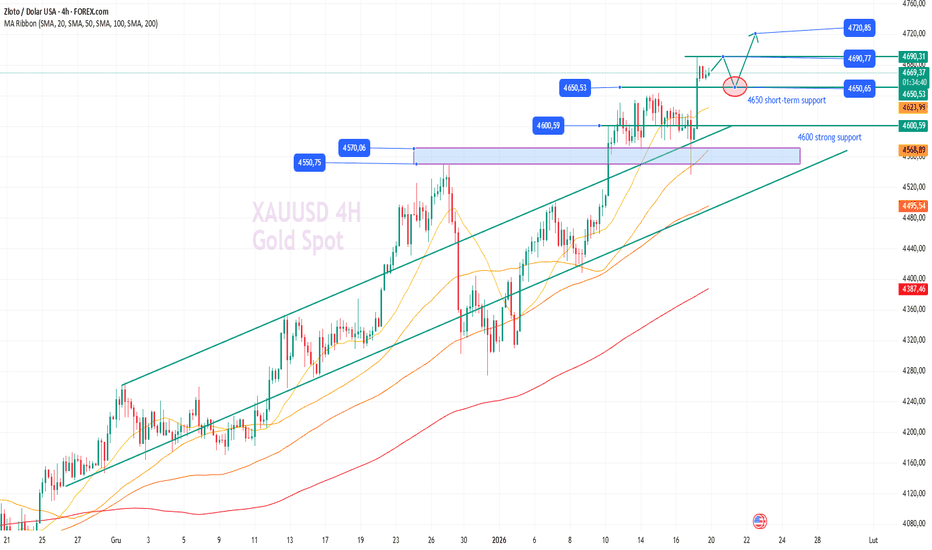

XAUUSD – konfiguracja byczej kontynuacjiZłoto pozostaje w wyraźnym kanale rosnącym, mocno utrzymując się nad chmurą Ichimoku. Poprzednia strefa konsolidacji zamieniła się w silne wsparcie, a cena tworzy obecnie wyższe szczyty i wyższe dołki, sygnalizując kontynuację trendu w górę.

Z perspektywy makro utrzymująca się niepewność geopolityczna, oczekiwania na złagodzenie polityki pieniężnej przez Fed w dalszej części 2026 r. oraz popyt na aktywa bezpiecznej przystani w dalszym ciągu wspierają złoto. Każde wycofanie jest nadal postrzegane jako korekta w ramach szerszej zwyżkowej struktury.

Dopóki cena pozostaje powyżej strefy wsparcia i wewnątrz kanału wzrostowego, nastawienie pozostaje bycze, z ekspansją w górę w kierunku górnej granicy kanału.

Byczy scenariusz kontynuacji trendu wzrostowego na złocieW interwale H1 kurs XAUUSD utrzymuje stabilną strukturę trendu wzrostowego.

Cena wybiła się i zareagowała pozytywnie w luce/strefie w poprzednim obszarze akumulacji, utrzymując się jednocześnie powyżej chmury Ichimoku – co wskazuje, że główny trend nie został przełamany.

Poprzedni, przedłużający się ruch boczny działa jak baza cenowa, wspierając kolejny, przedłużający się ruch.

Główny scenariusz: Jeśli cena utrzyma się powyżej obecnej strefy popytu, XAUUSD może przedłużyć swój impet wzrostowy i skierować się w stronę wyższych poziomów.

Jaka jest Twoja opinia? Skomentuj poniżej!

Scenariusz kontynuacji spadkowej trendu BTCW horyzoncie czasowym pierwszej połowy roku kurs BTCUSDT nadal utrzymuje krótkoterminową strukturę spadkową.

Cena wyraźnie przebiła kluczową strefę wsparcia po ruchu bocznym, pozostając jednocześnie poniżej chmury Ichimoku, co wskazuje na wciąż dominującą tendencję sprzedaży.

Słabe i szybko odrzucone rajdy odzwierciedlają ostrożne nastawienie inwestorów, zwłaszcza na rynku pozbawionym silnego wsparcia.

Główny scenariusz: Jeśli cena nie powróci i nie utrzyma się powyżej niedawno utraconej strefy wsparcia, BTCUSDT prawdopodobnie będzie kontynuował trend spadkowy, zmierzając w kierunku niższych poziomów.

Czy uważasz, że ten trend spadkowy będzie przedłużony, czy będzie to tylko ostateczna korekta?

Dekpol - zagadki matematyczne w ESPI i korekta na kursieDekpol pierwszy raz opisałem w kwietniu 2025 roku, kiedy to spółka testowała poziomy oporu na poziomie 55zł. Firma zwróciła wówczas moją uwagę ponieważ przy świetnych wynikach za 2024 rok wydawała się niedoszacowana. Jedyny problem na jaki zwróciłem wówczas uwagę to płynność, ale to w ostatnim okresie mocno się poprawiła.

Od poprzedniego wpisu kurs akcji osiągnął ATH osiągając 100zł w listopadzie co było dla mnie też okazją do realizacji części pakietu, p odrodzę inkasując całkiem solidną dywidendę.

Wykres 1. Interwał dzienny

Dzisiaj kurs od ATH znajduje się o 15% niżej, ale spadek sięgał nawet 27% od szczytu.

Wykres 2. Interwał dzienny

Czas więc zaktualizować pomysł, ale najpierw małe przypomnienie czym zajmuje się spółka.

Dekpol to firma budowlano-deweloperska działająca w trzech głównych segmentach:

• Generalne wykonawstwo: Budowa obiektów przemysłowych (hale, centra logistyczne), użyteczności publicznej oraz sportowych.

• Produkcja osprzętu: Wytwarzanie łyżek i chwytaków do maszyn budowlanych.

• Deweloperka: Budowa mieszkań, apartamentów i lokali handlowych (głównie w Polsce północnej).

Pierwsze 3 kwartały są dla spółki przyzwoite, a co więcej spółka w 2026 roku powinna rozliczyć takie inwestycje jak magazyn Żabki pod Łodzią. Dodatkowo spółka ma potencjał do wypłaty dywidendy za 2025 rok na poziomie tej z 2024, a może nawet wyższej. Po więcej informacji o spółce zapraszam do poprzedniego wpisu dołączonego do tego pomysłu.

Patrząc na spółkę warto podać szanse i ryzyka:

Szanse na rozwój

• Koniunktura: Spółka korzysta z wysokiego popytu na obiekty przemysłowe i magazynowe oraz z ożywienia na rynku mieszkaniowym.

• Dywersyfikacja: Rozwój segmentu produkcji osprzętu pozwala uniezależnić się od wahań w samym budownictwie.

• Portfel zamówień: Dekpol posiada wysoki portfel zleceń, a napływ funduszy z UE na infrastrukturę sprzyja pozyskiwaniu nowych kontraktów.

Ryzyka

• Koszty: Wzrost cen materiałów (stal, beton) oraz presja płacowa mogą obniżać marże.

• Cykliczność: Branża jest wrażliwa na spowolnienie gospodarcze, co może ograniczyć inwestycje przemysłowe.

• Stopy procentowe: Zależność segmentu deweloperskiego od zdolności kredytowej klientów (popyt na mieszkania).

Inwestorzy oczekujący na wyniki za 4Q25 mają niezły jednak orzech do zgryzienia, może się bowiem okazać, że te z 4Q24 nie zostaną pobite. Ponieważ jednak spółkę obserwuję i uważnie sprawdzam ich komunikaty to w mojej ocenie wynik za ostatni kwartał ubiegłego roku może oscylować w okolicach 2-2,5zł netto zysku za akcję. Tak blisko 50% mniej zysku r/r. jednak i tak w skali roku wynik może być porównywalny do 2024 lub nawet trochę lepszy.

A 2026 rok będzie rokiem, gdzie spółka jak już wspomniałem może rozliczyć znaczną część swoich kontraktów.

Jest jednak pewien minus, który mocno rzutuje na postrzeganie spółki. Otóż w swoich komunikatach o kontraktach, nie jest podawana wartość kontraktu, a odnoszone jest to do wartość procentowej do wybranej wartości finansowej z wybranego roku/okresu. Poniżej przykład:

„Wartość ryczałtowego wynagrodzenia netto za wykonanie Inwestycji została ustalona na poziomie odpowiadającym ok. 11% przychodów ze sprzedaży Grupy Kapitałowej Emitenta za 2024 rok.”

„Cena netto zakupu Nieruchomości wyniesie równowartość ok. 9% kapitałów własnych Grupy Kapitałowej Emitenta na koniec III kwartału 2025 roku.”

Z jednej strony zmusza do sprawdzenia raportu, a z drugiej dosyć niespotykany sposób informowania o wartości transakcji czy kontraktu.

Analiza Techniczna

Kurs w ciągu 12 miesięcy czyli od grudnia’24 do grudnia 2025 zrobił ponad 100% zysku.

Wykres 3. Interwał dzienny

Jednak obecnie jest w fazie korekty, a jeśli nie uda się wyjść ponad ostatni szczyt czyli 96zł to może się okazać, że mamy koniec mocnego trendu i w efekcie rozpoczęcie trendu spadkowego.

Póki co kurs opiera się na EMA50 czyli 86,6zł, który broni się przed testowaniem EMA200 na 75zł co w mojej ocenie byłoby bardzo niebezpieczne dla inwestorów posiadających akcje.

Jeśli spojrzeć na zniesienia Fibonacciego liczonego od dołka do szczytu to kurs właśnie testuje 78,6% natomiast kolejny poziom wsparcia jest już w okolicy EMA200. Przebicie tego poziomu w mojej ocenie sprowadzi kurs na 50% zniesienia Fibonacciego czyli 70zł gdzie w mojej ocenie doszłoby dopiero do próby obrony i powrotu w okolice 80-85zł czyli obecnych poziomów. Jednak zakładam, że przejście poniżej choćby 80zł może doprowadzić już do większej wyprzedaży akcji u inwestorów posiadających akcje z np. z 2024 roku.

Patrząc na MACD to właśnie pojawił się sygnał sprzedaży i to jest kolejny negatywy sygnał.

Wykres 4. Interwał dzienny

A RSI nadal mocno podąża w dół po ostatnich szczytach.

Wykres 5. Interwał dzienny

Tak więc w mojej ocenie kurs może jeszcze przetestować poziom 81-77zł i dopiero nastąpi próba powrotu do wzrostów, a ewentualne zgaszenie popytu doprowadzi do kolejnej fali wyprzedaży.

Z drugiej strony pojawi się też raport za 4Q25, który pokaże jaką dywidendę spółka będzie mogła wypłacić, w mojej ocenie gdyby doszło do wypłaty 4-5zł, to kurs by miał szansę powrotu w okolice 100zł. A jeśli zysk wyniósłby ok. 11-12zł netto na akcję, a 1Q26 pokazałby solidne wyniki to w mojej ocenie w tym roku byłaby szansa na okolice 130zł-140zł zamykając właściwie falę wzrostową.

Tak więc w najbliższym czasie w mojej ocenie będziemy mieć jeszcze kontynuację korekty, a dopiero po wynikach rynek zdecyduje co dalej.

Wsparcie: 86,6/77,6/70,6zł

Opór: 88,5/100,5z ł

Short E-mini NASDAQ / Re-enty 20.01.2026,11:50 NY## Wejście 1

Asset:** NQ (E-mini NASDAQ 100 Futures)

Model (ICT): Retracement do -FVG

(-FVG = luka/imbalance po impulsie, do której rynek często wraca na retest i reaguje spadkiem). Dodatkowo: HL bez wybicia ostatniego High → słabość popytu.

Parametry:

* Pozycja: SHORT

* Entry: ok. 25 384,3 (na retest -FVG)

* SL: ok. 25 390,6 (~63 ticki)

* TP / cel: SSL 10:18 day (strefa ok. 25 258,1–25 256,4)

* Wyjście (zaznaczone): ok. 25 301,2

Uzasadnienie: gram cofkę do strefy podaży (-FVG) z celem na zebraniu sell-side liquidity (SSL).

---

## Re-entry

Data/godz.: 20.01.2026 13:40 NY (UTC-5)

Model (ICT): MSS + Breaker + retracement do -FVG 1m / VWAP**

(MSS = zmiana struktury na spadkową; Breaker = złamana strefa, która po retestach działa jako opór).

Parametry:

* Pozycja:** SHORT

* Entry: strefowo 25 268–25 290 (retest -FVG/VWAP w rejonie Breaker)

* TP / cel: SSL Session NY ok. **25 197,7–25 193,1

* SL: (logicznie ponad Breaker / -FVG)

*Uzasadnienie: po zmianie struktury gram retest strefy podaży na kontynuację ruchu do SSL.

Złoto będzie nadal osiągać nowe maksima.

1. Perspektywa podstawowa

Wspierane przez geopolityczne nastroje bezpiecznej przystani, średnio- i długoterminowa struktura wzrostowa dla złota pozostaje nienaruszona. W krótkim terminie, po wzroście, ceny złota weszły w fazę konsolidacji technicznej. Kupowanie na spadkach po stabilizacji jest obecnie najrozsądniejszą logiką handlową.

2. Aktualne pozycje i warunki rynkowe

Zrealizowany sygnał: W poniedziałek wydano sygnał kupna w strefie 4655-4660.

Zarządzanie pozycjami:

Pozycje konserwatywne: Zaleca się zamknięcie zleceń po pierwszym dotknięciu poziomu 4673, aby zrealizować zyski.

Pozycje agresywne: Stop loss został przesunięty do poziomu 4665 (blisko progu rentowności) i zrealizowano zyski z części pozycji na poziomie 4673. Pozostałe pozycje są utrzymywane, z celem na poziomie 4680-4700.

Warunki rynkowe: Złoto konsoliduje się obecnie powyżej poziomu 4670. Ze względu na amerykańskie święto Martina Luthera Kinga Jr. zmienność w ciągu dnia jest znacznie ograniczona. Uwaga rynku przesunęła się w kierunku nowego przedziału 4650-4700.

3. Analiza kluczowych poziomów

Krótkoterminowe wsparcie: 4650–4660 (nowa strefa wejścia dla pozycji długich)

Krótkoterminowy opór: 4700–4720 (początkowa strefa docelowa)

Krytyczna siła/słabość: 4650

4. Nowy sygnał rekomendacyjny

Kierunek: Pozycja długa (kupno)

Strefa wejścia: 4650–4660

Stop Loss: 4645 (Zdecydowane przebicie poniżej 4650 może osłabić trend)

Cele:

Pierwszy cel: 4700

Drugi cel: 4720

5. Przypomnienie o logice i zarządzaniu ryzykiem

Analogia rytmu rynku: Postęp trendu przypomina „maraton”, a nie „sprint”. Konsolidacja po rajdzie akumuluje pęd do kolejnego ruchu wzrostowego, a rynek znajduje się obecnie w tej fazie konsolidacji.

Główny czynnik: Geopolitycznie napędzany popyt na bezpieczne aktywa pozostaje głównym wsparciem.

Ostrzeżenie o ryzyku: Wszystkie transakcje muszą być zgodne z rygorystyczną dyscypliną stop-loss. Jeśli ceny złota zdecydowanie spadną poniżej 4645, krótkoterminowa struktura wzrostowa może zostać unieważniona, co będzie wymagało ponownej oceny rynku.

Dzięki społeczności TradingView. Jako starszy analityk inwestycyjny, dzięki temu więcej traderów i inwestorów może zapoznać się z moją analizą strategii handlowych. Obecnie koncentruję się na handlu złotem. Jeśli podoba Ci się moja analiza, daj mi łapkę w górę i podziel się nią z innymi traderami, którzy mogą jej potrzebować. Dążymy do precyzyjnego handlu, dogłębnie analizując wykresy, czynniki makroekonomiczne i nastroje rynkowe, aby budować strategie handlowe o wysokim prawdopodobieństwie sukcesu. Tutaj znajdziesz ustrukturyzowane plany handlowe, ramy zarządzania ryzykiem i analizę w czasie rzeczywistym.

Cena Meta pozostaje pod presją i technicznie wygląda słabo....Cena Meta Platforms pozostaje pod presją i technicznie wygląda słabo. Od listopada poruszamy się w strukturze spadkowej, a linia trendu spadkowego cały czas działa jako opór. Ostatnie odbicie było tylko korektą i zostało sprzedane w rejonie średnich.

Aktualnie cena znowu schodzi w dół i zbliża się do strefy 600 USD. Dopóki jesteśmy poniżej 640 (SMA50) – 675 (SMA200) USD, nie ma mowy o sile ani o trendzie wzrostowym. RSI jest nisko, ale to nie jest sygnał kupna, tylko potwierdzenie słabości.

Fundamentalnie rynek też nie pomaga. Akcje Mety spadły po doniesieniach o obawach inwestorów związanych z możliwymi napięciami handlowymi między USA a Europą po zapowiedziach nowych ceł ze strony Trumpa. To dorzuca presję do i tak słabej techniki.

Na ten moment Meta wygląda bardziej jak spółka w trendzie spadkowym ...

Disclaimer:

Powyższa analiza ma charakter edukacyjny i nie stanowi rekomendacji inwestycyjnej ani porady finansowej w rozumieniu obowiązujących przepisów prawa. Przed podjęciem jakichkolwiek decyzji inwestycyjnych dokonaj własnej analizy oraz oceń poziom ryzyka odpowiedni dla swojej sytuacji finansowej. Rynek finansowy wiąże się z możliwością poniesienia straty kapitału.

Po kilku miesiącach konsolidacji cena Microsoft wybiła dołPo kilku miesiącach konsolidacji cena Microsoft Corp. wybiła dołem. Wcześniejsza strefa oporu została potwierdzona – cena próbowała wrócić wyżej, ale została odrzucona. To pokazuje, że sprzedający nadal mają kontrolę.

W takim układzie mamy czytelny set-up pod short. Dopóki cena jest poniżej tej strefy, presja spadkowa się utrzymuje. Kluczowe jest teraz wsparcie w okolicach 460 USD. Jeżeli ono nie utrzyma ceny, kolejny logiczny kierunek to rejon 422 USD (miejsce zmakniecie się luki wzrostowej)

Disclaimer:

Powyższa analiza ma charakter edukacyjny i nie stanowi rekomendacji inwestycyjnej ani porady finansowej w rozumieniu obowiązujących przepisów prawa. Przed podjęciem jakichkolwiek decyzji inwestycyjnych dokonaj własnej analizy oraz oceń poziom ryzyka odpowiedni dla swojej sytuacji finansowej. Rynek finansowy wiąże się z możliwością poniesienia straty kapitału.

Od dłuższego czasu mamy czytelną strukturę wzrostową HH i HLOd dłuższego czasu mamy czytelną strukturę wzrostową – rynek robi HH i HL, a cena porusza się w kanale wzrostowym. Każda korekta jest wykorzystywana do budowania kolejnego wyższego dołka, co pokazuje, że popyt cały czas kontroluje sytuację.

Aktualnie jesteśmy po lekkim cofnięciu z rejonu oporu, ale to wygląda bardziej jak zdrowa korekta w trendzie, a nie zmiana kierunku. Dopóki cena utrzymuje się powyżej strefy 309–310 USD i nie traci struktury HL, trend wzrostowy pozostaje nienaruszony.

Jeżeli rynek wróci z siłą i wybije ostatnie szczyty, naturalnym kierunkiem będzie dalsza kontynuacja trendu i szukamy pozycji long

Disclaimer:

Powyższa analiza ma charakter edukacyjny i nie stanowi rekomendacji inwestycyjnej ani porady finansowej w rozumieniu obowiązujących przepisów prawa. Przed podjęciem jakichkolwiek decyzji inwestycyjnych dokonaj własnej analizy oraz oceń poziom ryzyka odpowiedni dla swojej sytuacji finansowej. Rynek finansowy wiąże się z możliwością poniesienia straty kapitału.

Cena Amazon.com na pre-market balansuje dokładnie na SMA50Cena Amazon.com na pre-market balansuje dokładnie na SMA 50. Pytanie brzmi, czy dzisiejsza słabość SPX pociągnęła cenę Amazona w dół, czy to tylko chwilowa reakcja rynku.

Od 25 listopada Amazon rysuje coraz wyższe dołki (HL), co jest pozytywnym sygnałem i pokazuje, że popyt stopniowo się buduje. Jednocześnie strukturalnie nie mamy jeszcze trendu wzrostowego, bo do tego potrzebujemy zarówno HH, jak i HL. Na ten moment brakuje wyraźnego wyższego szczytu, który potwierdziłby zmianę trendu.

Technicznie wygląda to bardziej jak faza budowania bazy niż gotowy trend wzrostowy. Kluczowe będzie, czy cena zacznie wybijać ostatnie lokalne szczyty, czy też szeroki rynek, z SPX na czele, pociągnie ją ponownie w dół.

Disclaimer:

Powyższa analiza ma charakter edukacyjny i nie stanowi rekomendacji inwestycyjnej ani porady finansowej w rozumieniu obowiązujących przepisów prawa. Przed podjęciem jakichkolwiek decyzji inwestycyjnych dokonaj własnej analizy oraz oceń poziom ryzyka odpowiedni dla swojej sytuacji finansowej. Rynek finansowy wiąże się z możliwością poniesienia straty kapitału.

Cena Tesli na pre-market jest nad główną linią wsparcia.Cena Tesli na pre-market jest nad główną linią wsparcia. Jeżeli to wsparcie nie utrzyma ceny, to wtedy mamy przestrzeń na short. Naturalne TP to okolice 383 USD albo niżej 369 USD, gdzie przebiega SMA 200, czyli rejon sprzed wrześniowej akumulacji, zanim Elon wykupił akcje Tesli.

Na ten moment to tylko scenariusz. Sam pre-market niczego nie przesądza, więc kluczowe będzie zachowanie ceny po otwarciu i zamknięciu sesji. Czekamy na potwierdzenie, nie zgadujemy.

Disclaimer:

Powyższa analiza ma charakter edukacyjny i nie stanowi rekomendacji inwestycyjnej ani porady finansowej w rozumieniu obowiązujących przepisów prawa. Przed podjęciem jakichkolwiek decyzji inwestycyjnych dokonaj własnej analizy oraz oceń poziom ryzyka odpowiedni dla swojej sytuacji finansowej. Rynek finansowy wiąże się z możliwością poniesienia straty kapitału.

NVDA po bardzo silnych wzrostach jest obecnie w fazie korekty NVDA po bardzo silnych wzrostach jest obecnie w fazie korekty i konsolidacji. Cena porusza się pod linią spadkową, która działa jak techniczny opór (biała linia łącząca wszystkie szczyty)

Trend długoterminowy pozostaje wzrostowy – to nie jest zmiana trendu, a zdrowe schłodzenie rynku.

Cena przemieszcza się pomiędzy wsparciem w okolicach 180 USD a linią oporu 193 - 190 USD. Dopiero jego wybicie i utrzymanie otworzy drogę do dalszych wzrostów.

RSI znajduje się w neutralnych poziomach, co potwierdza brak wyraźnego impulsu.

Na ten moment to rynek cierpliwości. Obserwujemy reakcję ceny na wsparciu i czekamy na potwierdzenie kierunku, zamiast zgadywać.

Disclaimer:

Powyższa analiza ma charakter edukacyjny i nie stanowi rekomendacji inwestycyjnej ani porady finansowej w rozumieniu obowiązujących przepisów prawa. Przed podjęciem jakichkolwiek decyzji inwestycyjnych dokonaj własnej analizy oraz oceń poziom ryzyka odpowiedni dla swojej sytuacji finansowej. Rynek finansowy wiąże się z możliwością poniesienia straty kapitału.

XAUUSD – Plan podążania za trendemXAUUSD – Plan Śledzenia Trendu: Preferuj Zakup na Dole (H1)

Złoto wciąż utrzymuje byczą strukturę krótkoterminową z wyższymi szczytami i wyższymi dołkami. Ostatni wzrost pokazuje, że kupujący mają kontrolę, więc moim głównym celem nie jest gonić ceny, ale czekać na czysty cofnięcie do kluczowego wsparcia, aby dołączyć do trendu z kontrolowanym ryzykiem.

🎯 GŁÓWNY SCENARIUSZ – ZAKUP NA DOLE (Priorytet)

Strefa Zakupu: 4687 – 4690

Stop Loss: Poniżej 4655

Take Profits:

TP1: 4735 – 4745

TP2: 4780

TP3: 4804 – 4808

Dlaczego ta strefa?

4687–4690 to kluczowy obszar zaznaczony na wykresie jako główny poziom. Po tym, jak cena przekroczyła go, ta strefa może działać jako nowe wsparcie (poprzedni opór staje się wsparciem). Jeśli cena przetestuje i utrzyma się z wyraźnym odrzuceniem (cienie, bycze pochłanianie, mocny odbicie), to jest to lokalizacja zakupu o wyższej prawdopodobieństwie zgodna z trendem.

🔁 DRUGI SCENARIUSZ – GŁĘBOKI ZAKUP W LIKWIDNOŚCI / NIERÓWNOWADZE

Strefa Zakupu: 4620 – 4600 (Obszar Nierównowagi Likwidacyjnej)

Stop Loss: Poniżej 4575

Take Profits:

TP1: 4687

TP2: 4735

TP3: 4780+

Dlaczego ta strefa?

Wykres pokazuje wyraźną nierównowagę likwidacyjną poniżej ceny, która nie została w pełni zrealizowana. Jeśli rynek przeprowadzi głębszy ruch (polowanie na stop / spłukanie), ta strefa staje się silnym kandydatem na zakup kontynuacji trendu z lepszym R:R.

📊 WIDOK TECHNICZNY (Co mówi wykres)

Cena wciąż handluje w obrębie byczej struktury i respektuje rosnącą linię trendu.

Ostatni impuls w górę sugeruje aktywny popyt, a nie tylko słaby dryf.

Najbardziej logiczne podejście to pozwolić cenie przyjść do Ciebie:

kupować wsparcie, a nie świeczki wybicia.

Magnes w górę pozostaje w obszarze 4804–4808, który jest także następną główną strefą reakcji.

🌍 KONTEXT MAKROEKONOMICZNY (Utrzymaj to proste)

Złoto pozostaje wspierane w szerszym otoczeniu, gdzie sentyment ryzyka może szybko się zmieniać.

Jeśli siła USD nie wróci agresywnie, cofnięcia są bardziej prawdopodobne do zakupu niż do rozpoczęcia pełnego zstępu niedźwiedzia.

Dlatego plan pozostaje w zgodzie z trendem: czekaj na cofnięcia i realizuj z dyscypliną.

🧠 ZASADY REALIZACJI (Dyscyplina > Opinie)

Brak zakupów FOMO przy poszerzonych szczytach.

Zdejmuj transakcję tylko w zaplanowanych strefach i tylko z potwierdzeniem.

Ryzyko na transakcję pozostaje kontrolowane (maks. 1–2%).

Jeśli pomysł jest błędny, szybko go zamknij i oceniaj na nowo — żadnego "handlowania nadzieją".

📌 PODSUMOWANIE

Nastawienie: Bycze (H1)

Strategia: Zakup na dole przy 4687–4690 lub głębiej przy 4620–4600

Cele: 4735–4745 → 4780 → 4804–4808

XAUUSD (H4) — Sprzedaż obligacji, wzrost rentownościMożliwość cofnięcia lub odrzucenia na szczycie?

Złoto nadal utrzymuje byczą strukturę na wykresie H4, ale odbicie globalnych rentowności może łatwo wywołać gwałtowne wahania wokół kluczowego oporu. Dzisiejsze podejście jest proste: handluj strefami, nie hałasem.

I. Streszczenie

Główny trend: Trend wzrostowy H4 pozostaje nienaruszony.

Preferencje handlowe: Preferuj KUPNO na cofnięciach w stronę popytu; rozważ SPRZEDAŻ tylko przy wyraźnym odrzuceniu na oporze Fibonacciego.

Kluczowe strefy:

Sprzedaj: 4774–4778

Kup: 4666–4670

Kup wartościowy: 4620–4625

Zasada: Wchodź tylko po dotknięciu strefy + potwierdzenie (odrzucenie / przemieszczenie mikro-struktury).

II. Makro & Fundamenty (optymalizowane i zwięzłe)

Globalna wyprzedaż obligacji: Wyprzedaż obligacji rozprzestrzenia się na całym świecie; rentowność 40-letnich japońskich obligacji JGB osiągająca 4% sygnalizuje szeroką, utrzymującą się presję rentowności.

Odbicie rentowności w USA: Wyższe rentowności w USA (10Y–30Y) zwiększają koszt alternatywny posiadania złota → krótkoterminowa presja spadkowa na XAUUSD.

Premia ryzyka nadal żywa: Napięcia geopolityczne i nagłówki dotyczące ceł utrzymują rynki wrażliwe, wspierając defensywne przepływy i ograniczając głębokie spadki.

Podsumowanie fundamentalne: Rosnące rentowności mogą wywołać cofnięcie, ale szersze tło ryzyka sprzyja korekcie w ramach trendu wzrostowego, a nie pełnemu odwróceniu (chyba że struktura zostanie przerwana).

III. Struktura techniczna (z twojego wykresu)

1) Przegląd H4

Cena jest rozciągnięta po silnym impulsie i teraz konsoliduje, podczas gdy struktura nadal tworzy Wyższe Szczyty / Wyższe Dołki.

Rosnąca linia trendu pozostaje wspierająca → bardziej prawdopodobną grą jest kupowanie na cofnięciach w stronę popytu, a nie goniąc cenę.

2) Kluczowe strefy

Strefa sprzedaży Fibonacciego: 4774 – 4778 (główna podaż / opór — ryzyko realizacji zysków i odrzucenia)

Strefa zakupu: 4666 – 4670 (płytkie cofnięcie w trendzie)

Kup wartościowy: 4620 – 4625 (głębsze cofnięcie — lepsze jakościowo, jeśli rentowności znowu skoczą)

Niższe strefy wsparcia pozostają jako alternatywa na głębsze spadki.

IV. Plan handlowy (styl Briana — 2 scenariusze)

⭐️ SCENARIUSZ PRIORYTETOWY — KUPNO (kontynuacja trendu)

Pomysł: Dopóki trend wzrostowy H4 się utrzymuje, szukaj zakupów na cofnięciach w stronę popytu z potwierdzeniem.

Opcja A — Kupić cofnięcie: 4666 – 4670

SL: poniżej 4620 (bardziej konserwatywnie: poniżej 4616–4610 w zależności od zmienności/spreadu)

TP: 4716 – 4740 – 4774 – 4800

Opcja B — Kup wartościowy (jeśli nastąpi głębsze wyczyszczenie): 4620 – 4625

SL: poniżej najbliższego lokalnego dołka H4 / poniżej 460x (w zależności od preferencji ryzyka)

TP: 4666 – 4716 – 4774 – 4800

Wskazówki potwierdzające (opcjonalnie):

Silne odrzucenie knoty w strefie zakupu, lub

Złamanie mikro-struktury na H1 z powrotem do góry, lub

Złapanie płynności, a następnie zamknięcie powyżej strefy.

⭐️ SCENARIUSZ ALTERNATYWNY — SPRZEDAŻ (odrzucenie na oporze Fibonacciego)

Pomysł: W miarę wzrostu rentowności, złoto może zareagować gwałtownie na szczycie — traktuj to jako handel reakcyjny, a nie jako odwrócenie trendu makro.

Strefa sprzedaży: 4774 – 4778 (SPRZEDAWAJ tylko, jeśli cena wyraźnie odrzuca)

SL: powyżej 4788 – 4800

TP: 4740 – 4716 – 4670

Ważne: Jeśli H4 zamknie się i utrzyma powyżej 4778 (akceptacja), preferencja przesuwa się na kupowanie cofnięć, zamiast wymuszać shorty.

Ambra - mocny kanał spadkowy i wyniki za 4Q25 w tleAmbra to lider rynku wina w Europie Środkowo-Wschodniej. Jest zintegrowaną grupą zajmującą się produkcją, importem oraz dystrybucją win, napojów alkoholowych i bezalkoholowych.

• Kluczowe marki: W portfelu posiada liderów swoich kategorii („Category Captains”), takich jak wina musujące Dorato i Cin&Cin, wino stołowe Fresco oraz Cydr Lubelski.

• Model sprzedaży: Poza szeroką dystrybucją do sieci handlowych i gastronomii, prowadzi własną sieć sklepów detalicznych Centrum Wina.

• Geografia: Polska odpowiada za ok. 71% sprzedaży, dynamicznie rosnąca Rumunia za ok. 20%, a resztę stanowią Czechy i Słowacja.

Szanse na rozwój

1. Ekspansja w Rumunii: Rumuńska spółka zależna (Zarea) to taki „diament w koronie” grupy. Notuje dwucyfrowe wzrosty dzięki rosnącym płacom i bogaceniu się tamtejszego społeczeństwa, co kompensuje nasycenie rynku polskiego.

2. Produkty bezalkoholowe (NoLo): Spółka skutecznie odpowiada na trendy zdrowotne i preferencje Generacji Z, rozwijając linię produktów 0% (np. Cin&Cin Free), która rośnie szybciej niż rynek alkoholi tradycyjnych.

3. Stabilizacja regulacyjna: Weto prezydenta z grudnia 2025 r. w sprawie drastycznej podwyżki akcyzy oddaliło ryzyko załamania sprzedaży, co powinno poprawić sentyment inwestorów.

4. Siła gotówkowa: Mimo spadku księgowego zysku netto, spółka generuje przepływy pieniężne co pozwala na bezpieczne wypłacanie dywidend (stopa ok. 6,3%) i inwestycje w automatyzację.

Ryzyka i zagrożenia

1. Presja kosztowa: Rosnące koszty pracy (wynagrodzenia) uderzają w rentowność, powodując spadek zysku operacyjnego mimo stabilnych przychodów (zjawisko negatywnej dźwigni operacyjnej).

2. Ryzyko walutowe: Ambra importuje wina w euro, a sprzedaje w złotówkach. Osłabienie złotego bezpośrednio obniża marże handlowe.

3. Niepewność konsumencka: Ewentualny wzrost inflacji może skłaniać klientów do ograniczenia zakupów lub wyboru tańszych zamienników, choć wina premium są relatywnie odporne (tzw. efekt szminki).

4. Ryzyko regulacyjne: Temat podwyżek akcyzy może powrócić w przyszłości, co stanowi stały czynnik niepewności dla całej branży.

Podsumowując: Ambra to defensywna spółka typu „value” – zdrowa fundamentalnie, o niskim zadłużeniu i płacąca regularne dywidendy. Jej głównym wyzwaniem jest obrona marż przed rosnącymi kosztami pracy, a motorem wzrostu – rynek rumuński.

Analiza Techniczna

Spółka obecnie znajduje się pod silną presją sprzedaży. Od lutego 2024 weszła w mocny trend spadkowy, a w październiku 2025 kurs zszedł poniżej mocnego wsparcia przy 19,3zł dochodząc do poziomu z października 2020 roku czyli 16,3zł.

Wykres 1. Interwał dzienny

Na wykresie wyraźny jest kanał spadkowy, z kursem poruszającym się „od bandy do bandy”.

Ale jeśli do wykresu dodamy średnie EMA26/50/144/200 to widać, że pierwszy poziom EMA26 został przebity co w mojej ocenie oznacza zwykle zainteresowanie inwestorów. Jednak kluczowe będzie przebicie EMA50 czyli 17,7zł, a jest to poziom atakowany od kilku dni.

Wykres 2. Interwał dzienny

Wydaje się, że jest tutaj brak siły inwestorów, ale z drugiej strony pewna niechęć do przebicia od góry wsparcia na 17,44zł. Nawet jeśli w ciągu sesji dochodzi do zejścia poniżej, to kurs szybko zawraca w górę.

Spójrzmy więc najpierw szerzej na wykres.

Wykres 3. Interwał dzienny

Jeśli dodamy zniesienia Fibonacciego od szczytu do minimum to pierwszy opór znajduje się powyżej EMA200 czyli 19,7zł, a jednocześnie tuż przy górnej krawędzi kanału spadkowego czyli 20,1zł.

Jednocześnie do pokonania będzie wcześniejsze wsparcie z poziomu 19,3zł, a więc tu mamy opór.

To daje nam strefę oporu między 19,3-20,1zł. Jeśli kurs znajdzie się w tej strefie to będzie można założyć, że dojdzie do czasowej konsolidacji. Z jednej strony realizacja zysków z poziomu 16-17zł, a z drugiej chęć wyjścia z trendu spadkowego. A właśnie 2026 rok może być taką szansą. Niska inflacja i brak akcyzy może dodatkowo pobudzić konsumenta w kierunku produktów Ambry.

W mojej ocenie przy poziomie 18,5-19zł poznamy wyniki za 4Q25 i będzie można ocenić jaką dywidendę spółka wypłaci za 2025 rok. A w okolicach maja poznamy wyniki za 1Q26 co da sygnał, czy faktycznie 2026 rok może okazać się lepszy niż 2025 rok, a tutaj baza za 1Q25 jest niska, bo spółka wówczas wygenerowała stratę.

Patrząc na oscylatory, zwłaszcza na MACD, to dzisiaj jest sygnał kupna, jednak nie jest on zbyt silny.

Wykres 4. Interwał dzienny

Bardziej interesująco wygląda RSI, które wyraźnie idzie w górę, ale tutaj potrzebny jest jeszcze popyt, a tego póki co brak.

Wykres 5. Interwał dzienny

Czego w mojej ocenie można się spodziewać?

Możliwe, że inwestorzy spróbują przetestować poziom 19zł w średnim terminie i tutaj pewnie poznamy wyniki za cały rok 2025.

Jeśli jednak kurs przebije EMA50 (17,7/18zł), a następnie na mocnej podażowej świecy zawróci w dół to można się spodziewać, że kurs wróci na 16,2zł notując podwójne dno, ale jednocześnie potwierdzając dalszy scenariusz kanału spadkowego. Bowiem 18zł to środek kanału spadkowego co dodatkowo daje ostrzegawczy sygnał.

Wsparcie: 17,4/16,2/15,4zł

Opór: 17,7/19,1/20,1zł

Byki na rynku złota pozostają silne:

Po wzroście do poziomu 4620 w piątek, złoto doświadczyło korekty, ponieważ długie pozycje realizowały zyski. Pesymistyczne uwagi analityków dotyczące oczekiwań na obniżkę stóp procentowych przez Rezerwę Federalną wywołały gwałtowny spadek cen złota. Jednak nastroje na rynku szybko się poprawiły, a złoto zanotowało głębokie odwrócenie w kształcie litery V, a byki zdecydowanie odrobiły straty. Analiza sugeruje, że niezależnie od zmian w kierownictwie Rezerwy Federalnej, szerszy trend w kierunku obniżek stóp procentowych pozostaje trudny do odwrócenia, co zapewnia trwałe wsparcie dla byków na rynku złota.

Z technicznego punktu widzenia, złoto powróciło do poprzedniego zakresu konsolidacji na wykresie godzinowym, gdzie niedźwiedzie nie uzyskały jeszcze przewagi, podczas gdy byki utrzymują silną dynamikę. Po głębokim odwróceniu w kształcie litery V, złoto weszło w fazę konsolidacji między 4570 a 4600, która stanie się kluczowym polem walki byków i niedźwiedzi w przyszłym tygodniu. Jeśli bykom uda się obronić wsparcie na poziomie 4570 i przebić poziom 4600, poprzedni spadek zostanie uznany za ruch oczyszczający rynek, a złoto prawdopodobnie rozpocznie nową rundę wzrostów, z celami na poziomie 4800, a nawet 5000.

I odwrotnie, jeśli wsparcie na poziomie 4570 zostanie przełamane, złoto może napotkać krótkoterminową presję dostosowawczą. Biorąc jednak pod uwagę obecny silny impet byczego kontrataku, strategia kupowania na spadkach jest nadal zalecana, o ile złoto skutecznie utrzymuje się powyżej poziomu 4570. Dopóki złoto utrzymuje się stabilnie powyżej 4570, to tylko kwestia czasu, zanim byki odzyskają siły, a rynek ostatecznie wyznaczy wyraźny kierunek.

Strategia handlowa na następny poniedziałek:

Kup złoto w okolicach 4570-4575, ustaw stop loss na 4560 i celuj w przedział 4630-4650-4700.

Dzięki społeczności TradingView. Jako starszy analityk inwestycyjny, dzięki temu moja analiza strategii handlowych jest dostępna dla większej liczby traderów i inwestorów. Obecnie koncentruję się na handlu złotem. Jeśli podoba Ci się moja analiza, daj mi łapkę w górę i podziel się nią z innymi traderami, którzy mogą jej potrzebować. Dążymy do precyzyjnego tradingu, dogłębnie analizując wykresy, czynniki makroekonomiczne i nastroje rynkowe, aby budować strategie handlowe o wysokim prawdopodobieństwie sukcesu. Znajdziesz tu ustrukturyzowane plany handlowe, ramy zarządzania ryzykiem i analizy w czasie rzeczywistym.