XAUUSD – H1 prognoza: Nowy szczyt ATHXAUUSD – H1 Wnioski: Nowe ATH, teraz obserwuj strukturę korekty | Lana ✨

Złoto osiągnęło nowe historyczne maksima i obecnie handluje w pobliżu psychologicznego poziomu 5,100 USD. Po sześciu z rzędu sesjach wzrostowych, trend wciąż jest silny — ale na tych poziomach rynek często potrzebuje kontrolowanej korekty, aby zrównoważyć płynność przed kolejną ekspansją.

📌 Szybkie Podsumowanie

Trend: Wzrostowy (silny impet, nowe ATH)

Interwał czasowy: H1

Skupienie: Nie gonić za szczytami → poczekać na korektę do struktury

Kluczowa myśl: Korekta → utrzymanie wsparcia → kontynuacja w kierunku górnej podaży

📈 Struktura Rynku i Ruch Cenowy

Cena porusza się wewnątrz nogi wzrostowej, a obecny obszar to typowa strefa „rozszerzona”, gdzie zmienność może wzrosnąć.

Korekta w kierunku pierwszego czystego wsparcia strukturalnego jest zdrowa i często potrzebna po stromej fali wzrostowej.

Dopóki cena utrzymuje się powyżej kluczowych wsparć, nastawienie pozostaje na kontynuację, a nie odwrócenie.

🔍 Kluczowe Strefy z Wykresu

1) Górna Podaż / Strefa Zysku

5100-5130 (około)

To obszar, w którym cena prawdopodobnie napotka presję sprzedażową / realizację zysków, szczególnie po pionowej fali wzrostowej.

2) Główne Wsparcie (Strefa Zakupu Korekty)

5000-5020

To najważniejszy obszar „retestu struktury” na wykresie — logiczna strefa, w której cena powinna się zrównoważyć przed kontynuacją.

3) Głębsza Strefa Wartości (jeśli korekta się wydłuża)

4750-4800 (klaster wartości Fibo na wykresie)

Jeśli rynek zjedzie głębiej, ta strefa staje się bardziej atrakcyjnym obszarem wartości do obserwacji dla silniejszych reakcji.

4) Główna Strefa Popytu (Ekstremalne Wsparcie)

4590-4630 (niższa fioletowa strefa popytu)

To głębsza strefa bazowa, jeśli rynek przejdzie w większą korektę.

🎯 Scenariusze Handlowe (oparte na strukturze)

✅ Scenariusz A (Główny): Kup Korektę do Struktury

Poziom Zakupu: 5005 – 5015

SL: 4995 – 5000 (8–10 punktów poniżej wejścia)

Cele TP (skala wyjścia):

TP1: 5065 – 5075 (retest ostatniego szczytu)

TP2: 5100 (psychologiczny kamień milowy)

TP3: 5125 – 5135 (górna podaż / strefa rozszerzeń)

TP4: 5150+ (jeśli wybicie nastąpi)

Pomysł: Pozwól cenie wrócić do wsparcia, potwierdzić, a następnie korzystaj z trendu — nie gonić.

✅ Scenariusz B (Alternatywny): Głębsza Korekta do Wartości

Jeśli cena nie zdoła utrzymać 5000–5020 i spadnie głębiej:

Poziom Zakupu: 4760 – 4790

SL: 4750 – 4755

Cele TP:

TP1: 4900

TP2: 5000

TP3: 5100

TP4: 5125 – 5135

🌍 Kontekst Makro (Krótko i Zwięźle)

Wzrostowy impet złota wspierany jest przez:

Przepływy w bezpieczne aktywa w obliczu trwającej niepewności geopolitycznej i handlowej

Oczekiwania dalszego luzowania przez Fed

Ciągłe zakupy przez banki centralne

Silny napływ do ETF-ów

Ten kontekst pomaga wyjaśnić, dlaczego korekty są bardziej prawdopodobne jako realizacja zysków i pozycjonowanie, a nie strukturalna zmiana trendu.

✨ Perspektywa Lany

Złoto jest wzrostowe — ale najlepsze transakcje zazwyczaj pochodzą z cierpliwości, a nie ekscytacji.

Na poziomach ATH Lana woli kupować korekty do struktury, wyjść na cele i pozwolić rynkowi wykonać swoją pracę.

Analizy Trendu

XAUUSD – Potwierdzona Ekstencja ATH, Kupuj korekty powyżej 5,100Złoto nadal handluje w silnej fazie rozszerzenia ATH, a nie w ruchu wyprzedażowym. Najnowszy impulsowy rajd potwierdza, że kupujący wciąż mają kontrolę, podczas gdy korekty są szybko i efektywnie absorbowane.

Z makro perspektywy, słabość USD nadal utrzymuje się, przepływy do bezpiecznych przystani pozostają aktywne, a rynek wciąż cenni tylko umiarkowane luzowanie Fed - kombinacja, która nadal wspiera złoto na podwyższonych poziomach.

Na tym etapie ATH nie są już oporem - są to obszary akceptacji.

Struktura i Czynności Cenowe

Bycza struktura pozostaje nienaruszona z wyraźnymi Wyższymi Szczytami – Wyższymi Dołkami.

Nie utworzyło się żadne niedźwiedzie CHoCH pomimo ostrego rozszerzenia w górę.

Bieżąca konsolidacja w pobliżu szczytów sugeruje kontynuację, a nie wyczerpanie.

Korekty są korekcyjne i zgodne z rosnącą linią trendu oraz strefami popytu.

Kluczowy wgląd:

ATH jest bronione przez strukturę → kontynuacja trendu pozostaje głównym nastawieniem.

Plan Handlowy – Styl MMF

Scenariusz Główny – Kupuj Korektę

Skup się na cierpliwości, a nie na gonieniu ceny.

STREFA KUPNA 1: 4,984 – 4,970

(Dawny opór, który stał się popytem + krótkoterminowe dostosowanie)

STREFA KUPNA 2: 4,928 – 4,910

(Koniunkcja linii trendu + głębsza absorpcja płynności)

➡️ Wykonuj zakupy tylko po wyraźnej byczej reakcji i potwierdzeniu struktury.

➡️ Unikaj FOMO na szczytach.

Cele Wzrostu (Rozszerzenie ATH):

TP1: 5,085

TP2: 5,120+ (rozszerzenie, jeśli momentum się utrzyma)

Scenariusz Alternatywny

Jeśli cena utrzyma się powyżej 5,085 bez istotnej korekty, poczekaj na przełamanie i ponowne testowanie, zanim zaczniesz szukać kontynuacji zakupów.

Unieważnienie

Potwierdzone zamknięcie H1 poniżej 4,910 osłabi obecną byczą strukturę i będzie wymagało ponownej oceny.

Podsumowanie

Złoto pozostaje w kontrolowanym rozszerzeniu ATH, wspierane zarówno przez strukturę, jak i makro przepływ. Przewaga polega nie na przewidywaniu szczytu, ale na kupowaniu korekt w kierunku popytu, podczas gdy trend jest nienaruszony.

Tak długo, jak struktura się utrzymuje, wyższe ceny pozostają drogą najmniejszego oporu.

Amrest: spółka pod silną presją wyników za 4Q25AmRest Holdings SE to jeden z największych operatorów restauracyjnych w Europie, zarządzający ponad 2 110 lokalami w 25 krajach. Spółka działa na dwóch głównych polach:

Franczyza globalnych marek – jest największym niezależnym operatorem KFC, Pizza Hut, Burger King i Starbucks w regionie Europy Środkowo-Wschodniej.

Marki własne – rozwija własne koncepty, m.in. La Tagliatella (kuchnia włoska), Sushi Shop (kuchnia japońska), Blue Frog i Bacoa.

W praktyce AmRest funkcjonuje głównie jako operator restauracji i franczyzobiorca znanych marek, co pozwala korzystać z ich rozpoznawalności i sprawdzonych modeli biznesowych. Sieć spółki jest rozproszona geograficznie — od Polski, przez kraje CEE, aż po Zachodnią Europę i Chiny — co zmniejsza ryzyko zależności od jednego rynku.

Restauracje działają w różnych formatach: obsługa w lokalu, sprzedaż na wynos, drive-through oraz dostawa, co daje elastyczność i pozwala reagować na zmieniające się zachowania klientów.

Wyniki finansowe za 9 miesięcy 2025 vs 2024:

• Przychody osiągnęły 1 922,5 mln EUR, co oznacza wzrost o 1,7% r/r (po wyłączeniu wpływu SCM byłoby +3,7%).

• EBITDA spadła do 300,7 mln EUR z 319,2 mln EUR rok wcześniej, a marża obniżyła się z 16,9% do 15,6%.

• EBIT wzrósł do 89,7 mln EUR z 83,8 mln EUR, a marża operacyjna wyniosła 4,7%.

• Zysk netto osiągnął 13 mln EUR, podczas gdy rok wcześniej spółka zanotowała stratę 1,1 mln EUR.

Analizując wyniki w podziale na regiony, najwięcej przychodów generuje Europa Środkowo-Wschodnia, która odpowiada za około 60% całej sprzedaży grupy. W tym regionie przychody wzrosły o 8,8% do 1 187,4 mln EUR, a głównym źródłem wzrostu były Polska i Węgry.

W Europie Zachodniej sprzedaż spadła o 3% r/r, przy czym najtrudniejsza sytuacja była we Francji, gdzie w trzecim kwartale przychody spadły o 13,8%, podczas gdy w Niemczech odnotowano wzrost.

W Chinach przychody zmniejszyły się o 4,5% r/r, głównie z powodu spowolnienia gospodarczego i słabszych nastrojów konsumenckich.

Wykres spółki to właściwie mocna jazda w dół. Kurs ostatni raz poziom 30zł notował we wrześniu 2023. Od tamtej pory mamy mocny trend spadkowy, aż do dzisiejszych poziomów czyli 13,5zł, a należy dodać, że w listopadzie kurs spadł nawet do 12,5zł.

Wykres 1. Interwał dzienny

Kurs spada i wydaje się nie mieć końca jest w mojej ocenie efekt rozczarowania inwestorów wynikami, zwłaszcza w 2024 roku, które okazały się fatalne w odniesieniu do tych z 2023. O ile rok 2023 budował wysokie oczekiwania, o tyle raporty za 2024 pokazały stagnację przychodów, spadek rentowności operacyjnej oraz problemy na kluczowych rynkach zagranicznych.

Jednak 2025 rok po trzech kwartałach daje pewne nadzieje na poprawę wyników i w oczekiwaniu na wyniki za 4Q25 warto mieć to na uwadze.

Podsumowując. Po 2023 roku w 2024 i na początku 2025 zamiast oczekiwanej ekspansji i poprawy wyników, spółka walczyła z utrzymaniem rentowności w obliczu recesji konsumenckiej na rynkach zachodnich i azjatyckich.

To właśnie ten moment tworzy szansę dla inwestorów. Każdy gorszy okres związany z nastrojami konsumentów się kończy i jest szansa na odwrócenie trendu. Choć tu zależy sporo od spółki.

Wracając do wykresu możemy dodać średnia EMA

Wykres 2. Interwał dzienny

Dzisiaj kurs utrzymuje się poniżej EMA50, która jest zwykle pierwszym sygnałem przełamania trendu. Warto więc ustawić alert na 13,9zł. Pokonanie tego poziomu ponownie może być pozytywne.

Od strony wsparcia mamy zaś na 13,5zł co widać na powyższym wykresie. Kolejne wsparcie to dołek z listopada 2025 czyli 12,5zł. Pokonanie tego poziomu da sygnał do dalszych spadków zgodnie z kanałem wzrostowym i wówczas można się spodziewać testowania dolnej granicy na poziomie 11,5zł.

W mojej ocenie wyniki za 4Q25 mają szansę potwierdzić, że Amrest poradził sobie z problemami i powoli odzyskuje potencjał wzrostowy na rynku.

Co prawda wskaźniki sugerują korektę w kierunku 12,5-13zł, jednak to może być też ciekawe miejsce z ustawionym alertem na 12,5zł jako punkt krytyczny dla dalszych notowań.

Wykres 3. Interwał dzienny

Na wykresie oznaczam główne wsparcia i opory, które w mojej ocenie będą kluczowe w najbliższym okresie. Dla mnie sama spółka wydaje się interesująca, ale kluczowe będzie wyjście powyżej EMA50 czyli 13,9zł i utrzymanie się kursu przez dłuższy czas ponad tym poziomem. Wówczas będzie to pierwszy sygnał do ruchu w kierunku 15zł.

Wsparcie: 13/12,5/11,5zł

Opór: 13,9/14,74/15,36zł

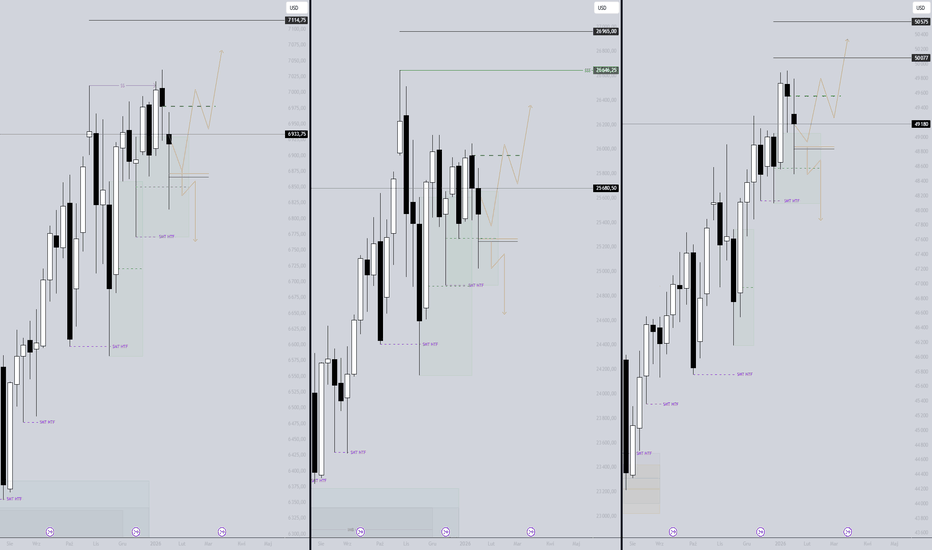

S&P 500 / NASDAQ 100 / US30 - 1WES - PA totalnie nas nie rozpieszcza, widać walkę shortów z longami i rynek jeszcze nie podjął swojej decyzji. Zbierają kapitał, musimy zaczekać na konkretne kroki, nie zaplanuję tutaj nic długiego bo mieliśmy już dobre POI, dotarliśmy z niego do celu, ale brakło pary na więcej żeby NQ też mógł dojechać. Wzrost w poprzednim tygodniu był spowodowany zamykaniem shortów a nie nowymi longami, brakuje nam iskry.

NQ - na ten moment wszystkie indeksy na styk utrzymały ostatnie miejsca dla longa, ale jak widać, ciągle tylko budujemy LIQ jeszcze. Żeby cena pokazała siłę, potrzebujemy zobaczyć stanowcze wyjścia nad gapy i najbliższe POI spadkowe, wtedy drzwi w górę nam się otworzą, więc dlatego czekam z większymi planami kierując się lokalnie od deski do deski.

YM - zejścia poniżej 50% knotów wykażą słabość, dlatego wtedy skieruję się na najbliższe dołki a z większymi ruchami zaczekam cierpliwie na dalsze etapy.

Monnari Trade stan na 25.01.2026Monnari Trade S.A. to polska firma z branży odzieżowej i detalicznej skoncentrowana na projektowaniu, sprzedaży i dystrybucji odzieży, dodatków i akcesoriów przede wszystkim dla kobiet. Spółka:

projektuje własne kolekcje odzieży i akcesoriów pod markami takimi jak MONNARI, MONNARI BAGS&SHOES, PABIA i Femestage; sprzedaż realizowana jest w sieci salonów firmowych, salonach franczyzowych oraz przez sklep internetowy;

działa głównie na rynku polskim poprzez sieć sklepów stacjonarnych, ale też wspiera się sprzedaży w sieci;

korzysta z zewnętrznych kontrahentów do produkcji odzieży (pochodzących m.in. z Polski, Azji i Europy), co redukuje potrzebę utrzymywania własnych mocy produkcyjnych;

notowana jest na Giełdzie Papierów Wartościowych w Warszawie (WSE, ticker: MON) i generuje przychody liczone w setkach milionów złotych rocznie;

Patrząc na Monnari mamy dojrzały biznes odzieżowy, który próbuje dostosować się do zmieniających się nawyków zakupowych. E-commerce zaczyna pełnić rolę stabilizatora wyników, szczególnie gdy ruch w galeriach słabnie. Plusem jest dywersyfikacja marek i asortymentu — nie wszystko opiera się na jednej kolekcji czy jednym formacie sklepu. Spółka wydaje się finansowo poukładana, bez sygnałów problemów z płynnością.

Z drugiej strony to nadal biznes mocno cykliczny: zależny od kondycji konsumenta w Polsce, sezonowości i pogody. Wysoka ekspozycja na galerie handlowe, koszty najmu i ryzyko walutowe przy zakupach w USD ograniczają przewidywalność marż. Do tego dochodzą ryzyka operacyjne — IT i dane klientów — które w handlu detalicznym potrafią uderzyć nagle.

Kurs akcji po okresie spadków od czerwca 2024 do początku grudnia 2025 odzyskał sporo sił i obecnie mamy poziomu 7,3zł, które były właśnie w czerwcu 2024.

W ciągu zaledwie miesiąca (od 03.12.2025 do 02.01.2026) kurs akcji wzrósł o 50%.

Wykres 1. Interwał dzienny

To efekt również skupu akcji własnych, która spółka prowadzi.

Obecnie jednak mamy chwilowy postój i kurs zatrzymał się między 7,1-7,3zł.

Jeśli uznać, że kurs testuje punkt wybicia związany ze szczytem z czerwca 2024, czyli 7,1zł to można nałożyć rozszerzenie Fibonacciego bazujące na trendzie.

Wykres 2. Interwał dzienny

Wówczas mamy pierwszy opór na 8zł, a docelowo byłoby to 9zł czyli 50% rozszerzenia Fibonacciego.

Problemem jednak jest to, że na oscylatorze MACD mamy sygnał sprzedaży i jeśli kurs przebije 7,1zł to wówczas istnieje spore ryzyko zejścia w dół na wsparcie 6,85zł (EMA26) oraz dalej do EMA50 czyli 6,35zł

Wykres 3. Interwał dzienny (MACD)

Dodatkowo pozostałe wskaźniki jak RSI i RSX również schodzą w dół.

Dlatego spółka choć wydaje się w ciekawym miejscu daje pewien sygnał niepewności. Dlatego warto ustawić alert przy 7,1zł i obserwować czy dojdzie do zamknięcia sesji poniżej tego poziomu, ponieważ może to zapowiadać testowanie 6,85zł.

Jeśli jednak dojdzie do wyjścia ponad ostatni szczyt czyli 7,52zł to w mojej ocenie jest szansa na test nie tylko 8zł ale również 9zł.

Wsparcie: 6,85/6,3/5,6zł

Opór: 7,52/8/9,04zł

EUR/USD + GBP/USD + DXY - 1WEU - zwątpiłem w longi, natomiast poprzedni tydzień wyraźnie pokazał swój sprzeciw. Mamy dobre, nowe triggery. POI z ostatniego SMT bardzo dobrze utrzymało cenę i widać jednostronną wygraną. Nowe SMT i pełne synchro, do tego ładne engulfing, tutaj nie ma miejsca na shorty. Jedziemy do BSL.

GU - double top już jest blisko, oczekujemy, że całe trio obroni 50% ruchów i dokończy drogę.

DXY - również dobra reakcja jeszcze raz z POI z SMT tak jak EU, mają tam jakiś interes, który rozpoczęli, więc podążajmy za śladami dużego kapitału w stronę kolejnej puli LIQ. Dopóki cały swing z poprzedniego tygodnia jest broniony, oczekuję kontynuacji kierunków.

Oczekuje się, że ceny złota będą nadal rosły w poniedziałek.Oczekuje się, że ceny złota będą nadal rosły w poniedziałek.

Zanim przeanalizujemy ruchy cen złota, musimy zrozumieć następujące kluczowe fakty:

1. 90% globalnych day traderów czeka na spadek cen złota, zanim kupi je po niższej cenie.

2. Większość banków centralnych na świecie odgrywa kluczową rolę w napędzaniu wzrostu cen złota.

3. Zjawiska typu „czarny łabędź” są nieuniknione, ale ich istotą jest często bezwzględne wykorzystywanie martwych punktów rynku dla zysku.

Jeśli obecnie ponosisz straty lub przytłacza Cię ogromna liczba strategii handlowych i mentorów, jak wybrać i której firmy śledzić?

W takim przypadku możesz śledzić transakcje na moim kanale. Oferuję zlecenia w czasie rzeczywistym, przejrzyste i intuicyjne, oparte na aktualnej cenie.

Jeśli potrzebujesz pomocy, zawsze jestem do Twojej dyspozycji.

Poniżej pokrótce przeanalizuję aktualną sytuację na rynku złota.

W zeszły piątek cena złota zamknęła się na poziomie około 4986 USD, osiągając szczyt na poziomie 4990 USD podczas sesji, po czym wahała się aż do zamknięcia. Poniedziałkowe otwarcie prawdopodobnie będzie kontynuacją trendu wzrostowego, zmierzając w kierunku 5000 USD, co jest prawie na pewno w zasięgu ręki.

W związku z tym:

1. Nie należy spodziewać się gwałtownego, jednostronnego spadku. Należy kontynuować strategię kupowania po spadkach.

2. Wykres dzienny nadal pokazuje byczą formację świecową z niższymi cieniami i rośnie od pięciu kolejnych dni handlowych. W krótkim terminie ceny złota znajdują się w silnym trendzie wzrostowym i ta dynamika prawdopodobnie się utrzyma.

3. Czynniki geopolityczne nadal wpływają na rynek, podczas gdy główne instytucje nadal posiadają złoto, co zwiększa odporność cen złota.

4. Kluczowy poziom oporu utrzyma się w okolicach 5000 USD. Ten poziom cenowy może działać jako opór, dlatego należy uważać na krótkoterminową korektę. Unikaj ślepej pogoni za szczytami w krótkim terminie; cierpliwie czekaj na korektę przed wejściem na rynek.

5. Gdy ceny złota ustabilizują się powyżej 5000 USD, kolejny przedział docelowy to 5080–5100 USD. Cena docelowa na ten tydzień może wynieść 5400 USD.

6. Kluczem do kupowania podczas spadków jest kupowanie w trakcie korekt. Kupowanie po znacznym spadku cen złota jest najbezpieczniejszym i najbardziej racjonalnym wyborem.

W zeszłym tygodniu osiągnęliśmy zysk w wysokości 21 900 USD na lot, ze wskaźnikiem wygranych bliskim 100%. W ciągu ostatnich czterech miesięcy opublikowaliśmy prawie 200 sygnałów transakcyjnych w czasie rzeczywistym, osiągając stabilny, ogólny wskaźnik wygranych na poziomie prawie 85%.

Specjalizujemy się w handlu wahadłowym w ciągu dnia. Takich wyników handlowych nie osiąga się z dnia na dzień. Bardzo dziękuję za uwagę. W przypadku jakichkolwiek pytań dotyczących handlu, proszę o kontakt, a na każde z nich odpowiem.

BTC – USTAWIENIE WEEKENDOWE, NIEDŹWIEDZIE TEMPOStruktura cenowa zamknęła się poniżej EMA20 i EMA50,

krótkoterminowy trend nadal jest pod kontrolą spadkową.

Obecny żółty obszar blokowy to strefa wycofania/podaży.

Słabe zniesienie ceny, wielokrotnie odrzucane → preferowany jest scenariusz dalszego spadku.

Plan:

Sprzedaj, gdy cena powróci do strefy podaży

Utrzymaj poniżej EMA20–EMA50 → trend spadkowy pozostaje aktualny

Cel: 85 000–85 200 (Fibo 1,618)

W trendzie spadkowym konsolidacja = dystrybucja.

XAUUSDZłoto – późny trend wzrostowy | Rosnące ryzyko, brak wyraźnej krótkiej pozycji

Złoto notowane jest w pobliżu historycznych maksimów, gdzie klasyczne koncepcje podaży nie mają już zastosowania.

Na tych poziomach zachowanie cen jest w większym stopniu napędzane przez momentum, pozycjonowanie i psychologię niż przez tradycyjne strefy oporu.

Aktualny kontekst rynkowy

Obecne maksima to poziomy historyczne/analityka

Brak dobrze zdefiniowanych stref podaży HTF, na których można by się oprzeć

Ekspansja wzrostowa jest napędzana głównie przez momentum i płynność, a nie przez nierównowagę strukturalną

Spadająca cena tylko dlatego, że jest „wysoka”, nie oznacza przewagi technicznej

Status trendu i czynniki ryzyka

Struktura wyższego interwału czasowego pozostaje bycza, a cena nadal porusza się w wyraźnym kanale wzrostowym.

Rynek wkracza jednak obecnie w późną fazę ekspansji, w której profil ryzyka do zysku dla nowych długich pozycji staje się coraz bardziej wymagający.

Kierunek trendu jest nadal byczy

Kontynuacja wzrostów jest możliwa, ale nie jest już asymetryczna

Późne długie wejścia niosą ze sobą podwyższone ryzyko

To już nie jest środowisko „łatwego kupowania w dołku”

Dlaczego krótkie pozycje są nadal przedwczesne

Pomimo przedłużonego ruchu:

Brak potwierdzonego załamania struktury HTF

Brak wyraźnej dystrybucji lub formacji szczytowej

Shortne pozycje kontrtrendowe pozostają spekulacyjne bez potwierdzenia

Pojawiające się sygnały ostrzegawcze

Jednym z ważnych wydarzeń jest pojawienie się wielu dywergencji w ramach czasowych.

Moment zwalnia, podczas gdy cena nadal rośnie

Nyty wzrostowe wymagają większego wysiłku

Przyspieszenie maleje

Same dywergencje nie odwracają trendów, ale w trendach w późnej fazie często poprzedzają korekty lub zmiany reżimu w niższych ramach czasowych.

Do czego zazwyczaj prowadzi ta faza

Zamiast natychmiastowego odwrócenia, rynek najprawdopodobniej przejdzie w:

Korektę opartą na czasie (zakres lub kompresję)

Lub zmianę trendu w niższych ramach czasowych (np. struktura 15-minutowa)

Skupienie na realizacji

Niższe ramy czasowe, zwłaszcza struktura 15-minutowa, stają się na tym etapie kluczowe.

Obserwacja przejść z HH do LH

Akceptacja poniżej struktury krótkoterminowej

Nieudane próby kontynuacji po dywergencji

Szerszy kontekst

Utrzymujący się sentyment awersji do ryzyka, akumulacja banków centralnych i niepewność makroekonomiczna nadal wspierają złoto strukturalnie, wyjaśniając, dlaczego korekty są płytkie i dlaczego wyczerpanie popytu rozwija się z opóźnieniem.

Wnioski

Złoto nadal znajduje się w trendzie wzrostowym, ale nie jest to już środowisko niskiego ryzyka.

Kupowanie staje się bardziej ryzykowne, podczas gdy sprzedaż pozostaje mniej podatna na ryzyko.

Ta faza faworyzuje cierpliwość, potwierdzenie i obserwację nad agresją.

Czy Bitcoin wkrótce się załamie? Przeczytaj całość...Czy Bitcoin wkrótce się załamie? Przeczytaj całość...

Bitcoin ostatnio bardzo wolno rośnie, a ten sam przedział cenowy utrzymuje się od miesięcy, bez większych zmian. Zazwyczaj, nawet jeśli rozpoznajemy wszystkie sygnały i utrzymujemy bycze nastawienie, wciąż pojawia się pytanie, czy Bitcoin będzie nadal rósł.

Aktywny przedział cenowy jest taki sam od końca listopada. Bitcoin waha się między 84 000 a 92 000 dolarów.

Teraz pomyśl o tym. Czy pamiętasz, jak po wyższym dołku 18 grudnia sprzedający nie mogli osiągnąć ceny poniżej 86 000 dolarów?

Pomimo wszystkich wahań i ruchu bocznego, najniższy możliwy poziom wynosił 86 400 dolarów, nigdy poniżej, i ten trend utrzymuje się do dziś.

Najniższy poziom Bitcoina wynosił wczoraj 87 277 dolarów i widać, jak łatwo jest to uznać za ostateczny dołek. W zeszłym miesiącu cena wynosiła 86 400 USD, 24 grudnia, w tym miesiącu około 87 000 USD.

Mamy zakres wahań, ale nadal istnieje wyraźny i niezaprzeczalny trend wzrostowy. Ostatni ruch to wyższy szczyt, który osiągnął idealny poziom oparty na zniesieniu Fibonacciego; cała akcja składa się z wyższych szczytów i wyższych dołków.

Mamy więc okres konsolidacji wzrostowej, można nawet powiedzieć, że trend wzrostowy, jeśli weźmiemy pod uwagę tylko krótki termin. Doprowadzi to do kolejnego wyższego szczytu.

Ostatni cel na poziomie 98 000 USD pokrywa się z poziomem zniesienia Fibonacciego 0,382 (odwrócona korekta) na tym wykresie. Następny cel to 0,618, który oscyluje wokół 108 800 USD... I to wszystko, co mam do powiedzenia.

Chociaż wątpliwości wiszą w powietrzu, nie widać ich na wykresie. Zaufaj wykresowi, a wszystko będzie dobrze.

Prawda jest taka, że kolejny ruch już został ujawniony. Bitcoin rośnie, w tym momencie możesz otworzyć pozycję długą z dowolną dźwignią poniżej 20x.

Każdy handel poniżej 90 000 USD to obecnie bardzo silna okazja do kupna. Zrób wszystko, co w Twojej mocy, aby jak najlepiej wykorzystać tę sytuację. Wkrótce się skończy.

Gdy tylko skończy się rajd ulgi, Bitcoin zacznie spadać przez miesiące.

Wspominałem o odłączeniu Ethereum od Bitcoina, ale nie sądzę. Wierzę, że Ether wygeneruje ogromny wzrost, zanim pojawi się poważna korekta, ale kiedy Bitcoin spada, wszystko się załamuje. Nie czekaj, aż hype, chciwość i euforia zaczną działać. Teraz jest czas na pozycję długą.

Bitcoin jest teraz idealny, podobnie jak wszystkie altcoiny. Rynek rośnie, ale po tej fali wzrostów mamy pewne rozliczenia do zrobienia.

Zawsze jest tak samo; w górę i w dół, w górę i w dół, w górę i w dół... Możemy czerpać zyski zarówno z cyklów spadkowych, jak i wzrostowych.

Dziękujemy za lekturę.

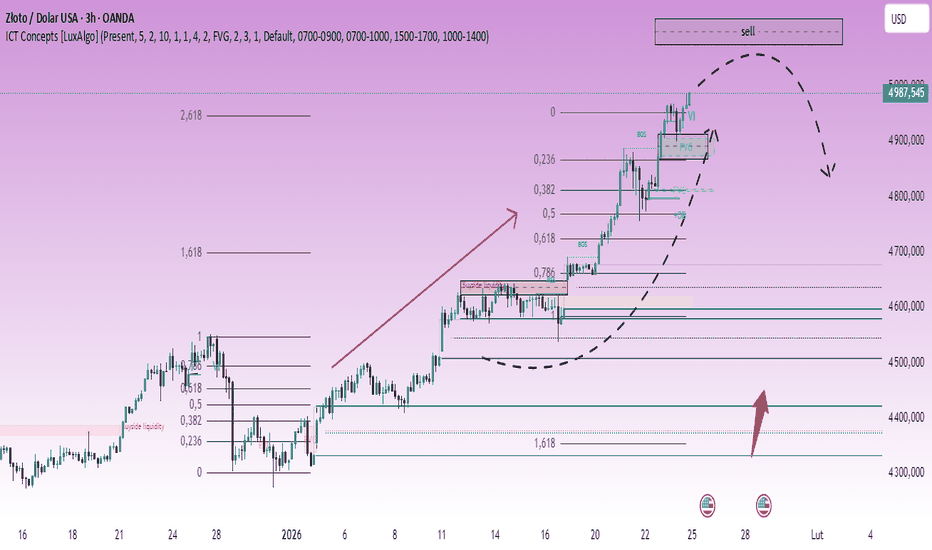

XAUUSD – Brian | Analiza Techniczna H3Złoto kontynuuje handel w dobrze zdefiniowanej strukturze wzrostowej na interwale H3, wspierane silnym impulsem technicznym. Ruch cenowy pozostaje uporządkowany, z impulsywnymi wzrostami, którym towarzyszą kontrolowane korekty — charakterystyczne dla zdrowego rynku w trendzie.

Z makroperspektywy niepewność geopolityczna pozostaje wysoka po niedawnych komentarzach prezydenta Trumpa dotyczących zwiększonej kontroli USA nad strategicznymi obszarami militarnymi na Grenlandii. Choć nie sugeruje to bezpośredniej okupacji, zdarzenie to zwiększa wrażliwość na ryzyko i nadal wspiera rolę złota jako aktywa defensywnego.

Struktura rynku i kontekst techniczny (H3)

Na wykresie H3, XAUUSD pozostaje mocno powyżej swojej rosnącej linii trendu, a struktura rynku zdefiniowana jest przez wyższe szczyty i wyższe dołki. Wcześniejsze złamanie struktury (BOS) potwierdziło kontynuację wzrostową i otworzyło drzwi do dalszej ekspansji.

Kluczowe obszary techniczne wyróżnione na wykresie:

Silna impulsywna noga, za którą następują korekty, zgodna z kontynuacją trendu.

Ekspansja Fibonacciego z rozszerzeniem 2.618 w pobliżu strefy 5005, działająca jako główny obszar reakcji.

Strefa korekty płynności wokół 4825, zgodna z wsparciem linii trendu i odpowiednia dla scenariuszy kontynuacji.

Niższy POC / obszar wartości działający jako głębsze wsparcie, jeśli zmienność wzrośnie.

Dopóki cena utrzymuje się powyżej tych stref popytu, szersza struktura wzrostowa pozostaje nienaruszona.

Płynność i oczekiwania na przyszłość

Płynność wzrostowa pozostaje dostępna powyżej niedawnych szczytów, podczas gdy krótkoterminowe korekty są prawdopodobnie napędzane realizacją zysków, a nie słabością strukturalną. Obszar 5000–5005 reprezentuje kluczową strefę decyzyjną, w której cena może się zatrzymać lub konsolidować przed następnym ruchem w kierunku.

Bias handlowy

Podstawowy bias: Kontynuacja wzrostowa, podczas gdy struktura się utrzymuje

Kluczowe strefy do monitorowania:

4825 – korekta płynności / kontynuacja trendu

5000–5005 – główne rozszerzenie i strefa reakcji

Preferowany interwał czasowy: H1–H4

Zarządzanie ryzykiem pozostaje istotne, szczególnie na rynku wrażliwym na nagłe przepływy wiadomości.

Odwołaj się do załączonego wykresu, aby uzyskać szczegółowy widok struktury rynku, stref płynności i rozszerzeń Fibonacciego.

Obserwuj kanał TradingView, aby otrzymywać wczesne aktualizacje i dołączyć do dyskusji na temat struktury rynku i ruchu cenowego.

BTCUSD – wykres dzienny: faza korekcyjna z potencjalnym wsparcieStruktura ceny:

Bitcoin handluje w okolicach 88 800 USD po silnym odrzuceniu strefy 95 000–97 000 USD. Od listopada widoczny jest trend spadkowy przechodzący w konsolidację. Obecnie cena testuje wzrostową linię trendu (niebieska linia przerywana), co czyni ten obszar kluczową strefą decyzyjną.

Trend i kluczowe poziomy:

Najbliższe wsparcie: 87 500 – 88 000 USD (linia trendu + ostatnie dołki)

Główne wsparcie: 83 000 – 85 000 USD (dolne ograniczenie range / strefa popytu)

Opór: 91 000 – 92 500 USD

Opór kluczowy: 95 000 – 100 000 USD

RSI (14):

RSI znajduje się na poziomie 41,7, poniżej 50, ale bez strefy wyprzedania. Oznacza to słabe momentum, jednak presja sprzedażowa słabnie. Brak jeszcze wyraźnej dywergencji wzrostowej.

Awesome Oscillator (AO):

AO pozostaje poniżej zera, jednak słupki histogramu maleją, co sugeruje wygaszanie momentum spadkowego, bez potwierdzonego odwrócenia trendu.

MACD (12,26,9):

MACD znajduje się poniżej linii zera z niedźwiedzim przecięciem, lecz histogram się kurczy. Często zapowiada to konsolidację lub potencjalne odbicie, jeśli wsparcie się utrzyma.

Nastawienie rynkowe:

Neutralne do lekko wzrostowego, dopóki linia trendu jest broniona.

Dzienne zamknięcie poniżej 87 000 USD byłoby sygnałem słabości i mogłoby otworzyć drogę do 83 000–80 000 USD.

Potwierdzone odbicie może skierować cenę w stronę 92 000 → 95 000 USD.

Scenariusze:

Wzrostowy: linia trendu się utrzymuje → RSI zawraca w górę → poprawa MACD → ruch w kierunku 95 000 USD

Spadkowy: wybicie w dół linii trendu → wzrost presji sprzedaży → test strefy 83 000 USD

Wnioski:

Bitcoin znajduje się w technicznie kluczowym miejscu. Wskaźniki pokazują słabość, ale również oznaki stabilizacji. Krótkoterminowe odbicie jest możliwe, jednak wyraźne potwierdzenie wzrostów wymaga zamknięcia powyżej 91 000 USD. Do tego czasu rynek może pozostać zmienny i bez wyraźnego kierunku.

Tygodniowa analiza złota: Napędzane popytem na bezpieczne aktywaTygodniowa analiza złota: Napędzane popytem na bezpieczne aktywa i oczekiwaniami politycznymi, ceny złota dążą do poziomu 5000 USD 📈

I. Nastroje rynkowe i przepływy funduszy: Zróżnicowanie strukturalne podkreśla wartość inwestycyjną złota

Według najnowszych danych pozycjonowania amerykańskiej Komisji Handlu Kontraktami Terminowymi na Towary (CFTC) i Intercontinental Exchange (ICE) (z tygodnia kończącego się 20 stycznia 2026 r.), globalne fundusze spekulacyjne znacząco dostosowały swoje alokacje w kluczowe aktywa, odzwierciedlając przecenę perspektyw stóp procentowych, ryzyka geopolitycznego i klas aktywów. W tym kontekście złoto, jako aktywo o cechach zarówno bezpiecznej przystani, jak i walutowej, nadal przyciąga kapitał.

Najważniejsze informacje o finansowaniu:

Popyt na metale szlachetne jako bezpieczne przystanie wyróżnia się: Spekulacja na złoto na giełdzie COMEX, długie pozycje netto wzrosły o 2614 kontraktów do 139 162 kontraktów, kontynuując niedawny trend wzrostowy 📊.

Rynek stopy procentowej staje się ostrożny: Ogólne pozycje na kontraktach terminowych na obligacje skarbowe USA zmieniły się z długich pozycji netto na krótkie pozycje netto, co sugeruje wzrost obaw inwestorów o sztywność stóp procentowych, pośrednio wspierając hedging monetarny złota.

Presja dolara na rynku walutowym tymczasowo osłabła: Krótkie pozycje netto w głównych walutach wobec dolara ustabilizowały się, a wartość aktywów złota pozostaje znacząca w systemie walutowym poza dolarem amerykańskim.

II. Analiza fundamentalna: Ryzyka geopolityczne i oczekiwania polityczne napędzają rekordowe maksima 🚀 Ceny złota na rynku spot przebiły opór w zeszłym tygodniu, osiągając po raz pierwszy w czwartek (22 stycznia) poziom 4900 USD za uncję, a w piątek ponownie podbiły rekord do 4967 USD. Głównymi czynnikami napędzającymi ten wzrost były:

Utrzymująca się niepewność geopolityczna: Nieprzewidywalność polityki Trumpa zaniepokoiła UE, podważając długoterminowe zaufanie do relacji transatlantyckich i stymulując zakupy w bezpiecznych przystaniach.

Słaby dolar i oczekiwania polityczne Fed: Rosnące oczekiwania rynku dotyczące przyszłej polityki łagodzenia polityki pieniężnej Fed, w połączeniu z presją na dolara, zapewniły podwójne wsparcie dla złota.

Zakupy złota przez banki centralne i stabilne zasoby prywatne: Goldman Sachs, opierając się na logice „kontynuowanych zakupów złota przez banki centralne + braku sprzedaży przez podmioty prywatne”, podniósł swoją prognozę ceny złota do 5400 USD za uncję. Obecnie ceny złota wzrosły o prawie 15% od początku 2026 roku, kontynuując ubiegłoroczny wzrost o 64%.

⚠️ Ostrzeżenie o ryzyku: Gwałtowny spadek ryzyka związanego z globalną polityką pieniężną może doprowadzić do zamknięcia pozycji zabezpieczających, potencjalnie powodując techniczną korektę cen złota. Kluczową zmienną pozostają wydarzenia geopolityczne.

III. Analiza techniczna: Trend wzrostowy jest solidny; należy zwrócić uwagę na psychologiczny poziom oporu 5000. 🔍 Struktura wykresu dziennego:

Wczoraj rano ceny złota silnie odbiły po spadku z 4832 do minimum 4770. Podczas sesji amerykańskiej ceny przebiły poprzednie maksimum i zamknęły się na poziomie 4937, tworząc dużą byczą świecę z bardzo długim dolnym cieniem, wskazującą na silne zainteresowanie zakupami na niższych poziomach.

Dziś rano ceny ponownie wzrosły o ponad 30 dolarów, zbliżając się do psychologicznego poziomu 5000, co wskazuje na wyraźny zamiar konsolidacji wzrostowej na wyższych poziomach.

Trendy krótkoterminowe:

Wykres 4-godzinny: Oscylator stochastyczny tworzy złoty krzyż skierowany w górę, a linie MACD nadal rosną, z kolejnymi byczymi świecami wspierającymi kontynuację dynamiki wzrostowej.

Wykres 1-godzinny: Średnie kroczące znajdują się w byczym położeniu. Po przebiciu poprzedniego szczytu na poziomie 4888, uformowało się wsparcie, a kluczowy obszar wsparcia przesunął się teraz do 4900-4890. Kluczowe poziomy:

Wsparcie: 4900 (wsparcie natychmiastowe), 4888 (poziom konwersji szczytu/dołka)

Opór: 4963 (szczyt w ciągu dnia), 5010-5030 (krótkoterminowa strefa docelowa)

IV. Strategia handlowa i perspektywy na przyszły tydzień 🎯 Biorąc pod uwagę czynniki fundamentalne, takie jak popyt na bezpieczne aktywa, przepływy funduszy i techniczne formacje wybicia, ogólny trend wzrostowy dla złota pozostaje niezmieniony. Jednak po ciągłych wzrostach należy spodziewać się krótkoterminowej korekty technicznej.

Strategia handlowa:

Główny kierunek: Kupuj przede wszystkim na spadkach, a w drugiej kolejności sprzedawaj na wzrostach.

Kluczowa strefa wsparcia: 4965-4945. Jeśli cena powróci do tego poziomu i się ustabilizuje, można otwierać partiami długie pozycje.

Cel wzrostowy: 5010-5030 to ostatnia strefa oporu. Przełamanie tego poziomu może doprowadzić do ruchu powyżej 5100.

Kontrola ryzyka: Jeśli cena spadnie poniżej 4900, krótkoterminowy momentum osłabnie. Rozważ ponowne zajęcie długich pozycji w pobliżu 4888.

Analiza scenariusza byczego/niedźwiedziego:

✅ Scenariusz wzrostowy: Po ustabilizowaniu się powyżej 4963, przyspiesz w kierunku psychologicznego poziomu 5000; przebicie otworzy nowy potencjał wzrostowy.

⚠️ Scenariusz konsolidacji: Konsolidacja w zakresie 4900-4960, wykorzystując czas na zbudowanie dynamiki.

❌ Scenariusz korekty: Przełamanie 4888 może skutkować testem strefy wsparcia 4840-4820.

📌 Profesjonalne wskazówki strategiczne: Potrzebujesz bardziej szczegółowych informacji o codziennych punktach wejścia i wyjścia, porad dotyczących zarządzania pozycją oraz analizy rynku w czasie rzeczywistym? Śledź nasz kanał z dogłębną analizą, aby precyzyjnie wykorzystywać okazje handlowe na zmiennych rynkach! Kliknij, aby obserwować i nie przegapić żadnych aktualizacji! 👉

Ceny złota mogą wzrosnąć w poniedziałek do 5100 dolarów za uncjęCeny złota mogą wzrosnąć w poniedziałek do 5100 dolarów za uncję.

Obecnie ceny złota zbliżają się do historycznego poziomu 5000 dolarów, co jest wynikiem połączenia kilku czynników.

1. Spór o Grenlandię: Napięcia między USA a ich europejskimi sojusznikami zaostrzyły się z powodu tego problemu.

2. Sytuacja w Iranie: Stany Zjednoczone wydały nowe ostrzeżenia wojskowe przeciwko Iranowi.

3. Tarcia handlowe: Groźby USA dotyczące nałożenia ceł na kilka krajów zaostrzyły niepewność na rynku, zwiększając popyt na bezpieczne aktywa i prowadząc do napływu kapitału na rynek złota.

4. Polityka Rezerwy Federalnej: Rynek oczekuje, że posiedzenie w przyszłym tygodniu utrzyma stopy procentowe bez zmian, podczas gdy oczekiwania na obniżkę stóp w 2026 roku słabną.

5. Słabnący dolar: Indeks dolara spadł do najniższego poziomu od czterech miesięcy.

6. Obawy o niezależność polityki: Kadencja prezesa Rezerwy Federalnej Powella kończy się w maju 2026 r. i stoi on w obliczu presji politycznej.

Z perspektywy informacji i polityki, czynniki te są generalnie korzystne dla cen złota.

Niskie stopy procentowe sprzyjają złotu, podczas gdy słaby dolar prowadzi do niższych cen złota denominowanego w dolarach. Niepewność polityczna osłabia również zaufanie rynku do tradycyjnego systemu finansowego.

Przegląd makroekonomiczny:

1. Kontynuacja zakupów złota przez banki centralne na całym świecie: W związku z trendem dedolaryzacji, banki centralne na całym świecie (takie jak Polska) znacząco zwiększają swoje rezerwy złota.

2. Zmiana popytu inwestycyjnego: Przewartościowanie amerykańskiego rynku akcji skłoniło niektóre fundusze do przeniesienia kapitału z obligacji i akcji na aktywa takie jak złoto. Zakupy złota przez banki centralne zapewniają stabilny i wysoki popyt fizyczny, zmieniając tym samym strukturę podaży i popytu na rynku złota.

3. Zwolnienia z ceł: Administracja Trumpa wydała rozporządzenie wykonawcze zwalniające z ceł importowych produkty takie jak sztabki złota.

4. Optymizm instytucjonalny: Główne instytucje podniosły swoje cele cenowe złota na koniec 2026 roku do 5400 USD za uncję; prognozy innych instytucji są jeszcze wyższe.

Zwolnienia celne obniżają koszty transakcyjne złota, a znacząca rewizja cen docelowych w górę przez główne instytucje wzmocniła bycze nastroje na rynku.

Analiza techniczna i ocena trendu:

Ceny złota znajdują się obecnie w silnym trendzie wzrostowym, ale będą pod presją kluczowych poziomów psychologicznych i potencjalnej korekty technicznej w krótkim terminie.

Trend i pozycjonowanie: Po przebiciu wszystkich poprzednich poziomów oporu, ceny złota zbliżają się do historycznego poziomu psychologicznego 5000 USD za uncję. Złoto od 2025 roku utrzymuje silną dynamikę wzrostową. Kluczowe poziomy:

Opór wzrostowy: 5000 USD to istotny poziom oporu psychologicznego; przebicie go może otworzyć nowy potencjał wzrostowy.

Wsparcie po stronie spadkowej: Według analizy instytucjonalnej, kluczowe poziomy wsparcia to około 4870 USD (ostatni szczyt i krótkoterminowa średnia krocząca) oraz 4650 USD (bardziej krytyczny poziom wsparcia dla swing tradingu).

Status techniczny: Po osiągnięciu nowych maksimów, wiele wskaźników technicznych weszło w strefę silnego wykupienia, a rynek odnotował znaczną realizację krótkoterminowych zysków. Wszelkie negatywne wiadomości lub osłabienie momentum mogą wywołać techniczną korektę lub gwałtowną zmienność.

W tym tygodniu zarobiliśmy 219 punktów, co odpowiada 21 900 USD za lot. Pomimo ataku hakerskiego na nasz kanał publiczny i trudnego okresu, oferuję teraz nasz główny kanał za darmo przez miesiąc.

Będę nadal dostarczał Ci wysokiej jakości sygnały handlowe. Walcz z siłami zła do końca.

Strategia:

Strategia kupna na spadkach: Cierpliwie czekaj, aż ceny złota powrócą do kluczowego obszaru wsparcia i wykażą oznaki stabilizacji, zanim stopniowo zaczniesz budować długie pozycje. Krótkoterminowa cena docelowa wynosi 5050–5100 USD.

Stop Loss: Ustaw poniżej poziomu wsparcia wejścia.

Uzasadnienie: Wyższy stosunek ryzyka do zysku, bardziej stabilny wybór i zgodność z zasadą handlu „kupuj przy wsparciu”.

Poziomy wsparcia:

4960 USD

4900 USD

4870 USD

4850 USD

4810 USD

4800 USD

4760 USD

4680 USD

4650 USD

Poziom oporu:

5000 USD

Następujące wydarzenia mogą wywołać znaczną zmienność rynku w nadchodzącym tygodniu lub miesiącu:

Spotkanie Rezerwy Federalnej (27-28 stycznia 2026 r.): Oczekuje się, że stopy procentowe pozostaną niezmienione, jednak wszelkie wskazówki dotyczące ścieżki obniżek stóp, bilansu lub przyszłego prezesa będą miały wpływ na rynek.

Dynamika geopolityczna: Eskalacja lub deeskalacja wszelkich wydarzeń związanych z Grenlandią, Iranem itp.

Dane gospodarcze USA: Wszelkie dane wskazujące na wysoką inflację lub przegrzanie gospodarki mogą dodatkowo osłabić oczekiwania rynku na obniżki stóp procentowych, wywierając tym samym presję na spadek cen złota w krótkim okresie.

Czas na C3.AI - 90% potencjalny profit - 24 USDNa wykresie dziennym widoczny jest długoterminowy trend spadkowy, który w ostatnich tygodniach wyraźnie traci impet. Kurs akcji ustabilizował się w rejonie 12–13 USD, gdzie wcześniej pojawiał się zwiększony popyt. Obecny poziom cenowy można interpretować jako strefę akumulacji po silnym ruchu spadkowym.

Cena porusza się blisko lokalnych minimów, a zmienność wyraźnie spadła, co często poprzedza silniejszy ruch kierunkowy. Dodatkowo notowania zaczynają reagować na krótsze średnie kroczące, co sugeruje poprawę krótkoterminowej struktury rynku. Potencjalne odbicie w kierunku 24 USD pokrywa się z istotnym obszarem wcześniejszej podaży oraz przebiegiem długoterminowej średniej kroczącej, która może zostać przetestowana jako pierwszy większy cel wzrostowy.

Jeżeli kurs utrzyma się powyżej obecnej strefy wsparcia i pojawi się wzrost wolumenu, scenariusz technicznego odreagowania w górę pozostaje realny w najbliższym czasie.

Potencjalny profit : 24 $

Niniejsza analiza ma charakter wyłącznie informacyjny i edukacyjny. Nie stanowi porady inwestycyjnej, rekomendacji ani oferty kupna lub sprzedaży jakiegokolwiek instrumentu finansowego. Inwestowanie wiąże się z ryzykiem, a przeszłe wyniki nie gwarantują przyszłych rezultatów. Każdy inwestor powinien podejmować decyzje w oparciu o własną analizę i ocenę ryzyka.

XAUUSD – Oczekiwanie na korektę po historycznym szczycie 5000? Złoto kontynuuje ekstremalnie silny trend wzrostowy, a cena znajduje się zaledwie krok od psychologicznego i historycznego poziomu 5000. Po tak dynamicznym impulsie pojawia się naturalne pytanie:

👉 czy rynek da jeszcze okazję w postaci korekty, czy pójdzie wyżej bez głębszego cofnięcia?

📌 Co wydarzyło się w zeszłym tygodniu?

• Utrzymany bardzo silny trend wzrostowy na wyższych interwałach (HTF)

• Wybicie górnej granicy tunelu wzrostowego na HTF

• Po wyrysowaniu szerszego kanału wzrostowego od poziomu 4379, cena zaczęła testować jego górne ograniczenie

• Aktualna cena znajduje się tuż pod poziomem 5000

• Jedyna większa korekta w zeszłym tygodniu była już czwartą korektą 1:1 względem poprzedniej

• Na wykresie H4 pozostają 3 niewypełnione FVG

• Cena zbliża się do ekspansji 141,4% poprzedniego impulsu liczonego od punktu 2 (okolice 4000)

• Bearish dywergencja na RSI H4, przy jednoczesnym mocnym wykupieniu na D1

➡️ Wszystko to sugeruje, że momentum jest wciąż bycze, ale rynek zaczyna wchodzić w strefę podwyższonego ryzyka.

⚠️ Co to oznacza z punktu widzenia handlu?

• Obecne miejsce nie jest idealne do agresywnego dołączania do trendu

• Jeżeli już handel – to:

○ mniejszy wolumen

○ ciaśniejszy, logiczny stop loss

• Po tak silnym impulsie większa korekta byłaby zdrowa strukturalnie, tym bardziej że rynek ma za sobą już kilka płytkich cofnięć

🔍 Na co zwracać uwagę przy ewentualnym cofnięciu?

Przy wycofaniu ceny warto:

• Odmierzyć korektę różową oraz fioletową

• Sprawdzić, czy poziomy 100% pokrywają się z:

○ istotnymi strefami wsparcia

○ niewypełnionymi FVG

• Aktualnie 100% korekty wypada w okolicach 4500, co:

○ jest silnym poziomem psychologicznym

○ może zadziałać jako pierwsza „poważna” reakcja popytowa

• Alternatywnie istotny jest poziom 4400, który wcześniej pełnił rolę wsparcia

Jeżeli korekta okaże się płytsza:

• warto rozłożyć Fibonacci od:

○ ostatniego swing low (punkt 4 – okolice 4280)

○ lub punktu 0 (okolice 3885)

• i obserwować konfluencje z kluczowymi poziomami + reakcję ceny

🧭 Scenariusze na kolejne dni

🟢 Scenariusz 1 – brak większej korekty

• Cena nie reaguje istotnym cofnięciem na poziom 5000

• Kontynuacja ruchu wzrostowego bez głębszej korekty

• Najbardziej „niebezpieczny” scenariusz dla spóźnionych longów

🟠 Scenariusz 2 – średnia korekta (bazowy)

• Reakcja ceny na poziom 5000

• Cofnięcie w formie korekty 1:1 z różową (okolice 4700)

• Test FVG + linii trendu wzrostowego

• Następnie kontynuacja trendu w górę

🔴 Scenariusz 3 – większa korekta

• Cena mimo reakcji na 100% korekty różowej schodzi niżej

• Test dolnej granicy kanału wzrostowego

• Osiągnięcie 100% korekty fioletowej

• Scenariusz dający najlepszy RR pod dalszy ruch wzrostowy

🧠 Podsumowanie

Trend na złocie pozostaje jednoznacznie wzrostowy, jednak po dynamicznym impulsie i podejściu pod okrągły poziom 5000, rynek znajduje się w miejscu, gdzie cierpliwość może być największą przewagą.

Zamiast gonić cenę, warto:

• pozwolić rynkowi „oddychać”

• obserwować reakcje na kluczowe poziomy

• szukać konfluencji i potwierdzeń cenowych, a nie samych projekcji

Jak zawsze – rynek ma ostatnie słowo.

XAUUSD – H1: Silny trendXAUUSD – H1 Analiza Techniczna: Ryzyko Rozszerzenia w Pobliżu Szczytów w Miarę Wzrostu Napięć Geopolitycznych | Lana ✨

Złoto nadal handluje w silnej strukturze wzrostowej, z ceną przesuwającą się wyżej wzdłuż rosnącej linii trendu. Jednak w miarę zbliżania się rynku do górnych stref oporu, akcja cenowa sugeruje, że rajd może wchodzić w bardziej wrażliwą fazę, gdzie ryzyko rozszerzenia i zmienność wzrastają.

📈 Struktura Rynkowa i Akcja Cenowa

Krótkoterminowy trend pozostaje wzrostowy, a cena szanuje rosnącą linię trendu.

Ostatnia akcja cenowa pokazuje silne impulsywne zakupy, po których następują płytkie korekty — znak agresywnego popytu.

Jednak cena teraz handluje blisko górnej granicy kanału trendowego, gdzie kontynuacja wzrostu staje się często mniej efektywna i bardziej reaktywna.

Obecna struktura sprzyja kontynuacji, ale ryzyko wzrasta, gdy cena dystansuje się od wartości.

🔍 Kluczowe Strefy Techniczne na H1

Bezpośrednia strefa oporu / reakcji: 4987 – 5000

Obszar ten reprezentuje krótkoterminowy sufit, gdzie cena może się wahać lub tworzyć tymczasową konsolidację.

Strefa sprzedaży (obszar rozszerzenia): 5053 – 5070

Strefa premium, w której dalszy wzrost staje się coraz bardziej wydłużony, a realizacja zysków lub reakcje korekcyjne są bardziej prawdopodobne.

Kluczowe strefy wsparcia i wartości poniżej:

4663 – 4629 (wcześniejsze akceptacje + wsparcie strukturalne)

4595 – 4570 (głębszy obszar wartości zgodny z retroakcją Fibonacciego)

Te niższe strefy pozostają ważnymi punktami odniesienia, jeśli cena przechodzi z rozszerzenia do korekty.

🎯 Scenariusze Handlowe

Główny scenariusz (kontynuacja wzrostu):

Jeśli cena skonsoliduje się powyżej 4987 i zaakceptuje wyższe poziomy, rynek może rozszerzyć się w obszarze 5053–5070. Każdy ruch do tego obszaru powinien być starannie monitorowany pod kątem sygnałów wyczerpania, a nie późnego ścigania wybicia.

Alternatywny scenariusz (korekta w strukturze):

Brak utrzymania się powyżej 4987–5000 może wywołać ruch korekcyjny z powrotem w kierunku 4663–4629, gdzie kupujący mogą szukać ponownego zaangażowania w lepszej wartości.

Lana woli czekać na reakcje w kluczowych strefach, a nie gonić cenę, gdy jest już wydłużona.

🌍 Kontekst Geopolityczny (Dlaczego Zmienność Ma Znaczenie Teraz)

Ostatnie raporty wskazują, że grupa uderzeniowa USS Abraham Lincoln weszła do Oceanu Indyjskiego, z oczekiwaniami na przemieszczenie się w kierunku Morza Arabskiego w nadchodzących dniach. Zwiększona obecność wojskowa USA na Bliskim Wschodzie, w obliczu obaw o potencjalną eskalację z udziałem Iranu, dodaje warstwę niepewności geopolitycznej.

Historycznie, takie wydarzenia mają tendencję do:

Zwiększenia krótkoterminowej zmienności w złocie

Wsparcia złota jako zabezpieczenia, a także wywoływania ostrych wahań realizacji zysków

To tło podkreśla znaczenie zarządzania ryzykiem i cierpliwości, zwłaszcza gdy cena handluje blisko stref premium.

🧠 Perspektywa Lany

Złoto pozostaje wzrostowe, ale nie każda faza wzrostowa jest dobrym miejscem do zakupu.

Gdy cena handluje wyżej w strefach premium i rozszerzenia, Lana skupia się na strukturze, wartości i reakcji, a nie na emocjonalnym momentum.

✨ Szanuj trend, zarządzaj ryzykiem rozszerzenia i pozwól cenie przyjść do twoich poziomów.

XAUUSD (H3) – Plan LiamaXAUUSD (H3) – Plan Liam

Rozszerzenie na późnym etapie | Szukaj dystrybucji i reakcji sprzedaży

Szybkie podsumowanie

Złoto dynamicznie rosło i obecnie handluje w późnej fazie byczej ekspansji, znajdując się blisko cen premium po wielu impulsywnych ruchach.

Z makro strony, komentarze polityczne z Europy podkreślają strukturalną zmianę w globalnej władzy:

Wpływ Europy maleje, gdy rozmowy USA-Rosja omijają Brukselę.

BRICS i SCO teraz reprezentują ponad połowę światowej populacji.

Wezwania do odnowienia współpracy energetycznej UE-Rosja podkreślają długoterminową niepewność w geopolitycznej pozycji Europy.

Ta sytuacja utrzymuje złoto strukturalnie wspierane, ale na obecnych poziomach ryzyko przesuwa się w stronę dystrybucji zamiast czystej kontynuacji.

Kontekst makro (wspierający, ale asymetryczne ryzyko)

Globalna równowaga sił nadal przesuwa się z Zachodu na Wschód, wzmacniając długoterminowy popyt na twarde aktywa.

Jednakże, wiele z krótkoterminowego premii geopolitycznego zostało już wycenione po ostatnim pionowym ruchu.

Rezultat: kontynuacja wzrostu jest możliwa, ale ryzyko/nagroda teraz faworyzuje reakcje sprzedaży zamiast świeżych zakupów.

➡️ Wniosek: nie walcz z makro trendem, ale nie gonić też ceny.

Widok techniczny (H3 – na podstawie wykresu)

Złoto pozostaje w szerszym trendzie wzrostowym, ale ruch cenowy pokazuje oznaki spowolnienia i potencjalnej dystrybucji w pobliżu szczytów.

Kluczowe poziomy z wykresu:

✅ Strefa sprzedaży premium: 5000 – 5050 (górny zakres / obszar dystrybucji)

✅ Strefa reakcji sprzedażowej: 4920 – 4950 (lokalne szczyty / obszar odrzucenia)

✅ Wsparcie dla byczego wycofania: 4700 – 4750 (fib + struktura)

✅ Główna płynność / głębokie wsparcie: 4350 – 4450

Cena handluje znacznie powyżej równowagi, zwiększając prawdopodobieństwo rotacji z powrotem do wartości lub płynności po stronie sprzedaży.

Scenariusze handlowe (styl Liam: handluj poziomami)

1️⃣ Scenariusze SPRZEDAŻY (priorytet – reakcja na późnym etapie)

A. SPRZEDAŻ w strefie premium / dystrybucji

✅ Sprzedaż: 5000 – 5050

Warunek: wyraźne odrzucenie / utrata dynamiki na M15–H1

SL: powyżej szczytu

TP1: 4920

TP2: 4750

TP3: 4450 (jeśli dystrybucja się rozszerza)

Logika: Wzrosty na późnym etapie często tworzą zaokrąglone szczyty lub wzory dystrybucji przed rotacją w dół. Ta strefa sprzyja ryzykownie zdefiniowanym krótkim pozycjom, a nie zakupom breakout.

B. SPRZEDAŻ na wyższym lokalnym szczycie / reakcja

✅ Sprzedaż: 4920 – 4950

Warunek: niepowodzenie w utrzymaniu szczytów + niedźwiedzi zwrot na niższym TF

TP: 4750 → 4450

Logika: Ten obszar działa jako strefa reakcji wewnątrz zakresu dystrybucji — idealne dla taktycznych sprzedaży.

2️⃣ Scenariusz ZAKUPU (wtórny – tylko wartość)

ZAKUP tylko przy głębokiej korekcie

✅ Strefa zakupu: 4350 – 4450

Warunek: przeszukiwanie płynności + silna reakcja bycza

TP: 4700 → 4920

Logika: To pierwszy obszar, w którym długoterminowi nabywcy odzyskują wyraźną przewagę R:R. Brak zainteresowania zakupami powyżej wartości.

Kluczowe notatki

Trendy na późnym etapie karzą niecierpliwość.

Unikaj wejść w środkowym zakresie.

Oczekuj fałszywych przebicia w pobliżu szczytów.

Potwierdzenie > przekonanie.

Jakie masz nastawienie tutaj:

sprzedaż dystrybucji w pobliżu szczytów, czy cierpliwe czekanie na głębszą korektę do wartości 4700–4450?

— Liam

GOLD (XAU/USD) – Kontynuacja trendu wzrostowego w kierunku ?🔍 Analiza techniczna – przegląd

Struktura rynku: Wyraźna struktura wzrostowa z coraz wyższymi szczytami i dołkami ✔️

Linia trendu: Cena respektuje rosnącą linię trendu, potwierdzając silne momentum wzrostowe 📈

Wybicia: Kilka potwierdzonych wzrostowych wybić z konsolidacji i strefy range 🔓

Wolumen: Silny wolumen wzrostowy podczas ruchów impulsowych potwierdza udział instytucji 💥

POI (Point of Interest): Powtarzające się reakcje ze stref POI, działających jako wiarygodne strefy popytu 🎯

Punkt pivot: Zielona strefa pivot pełni rolę dynamicznego wsparcia po korekcie 🟩

Pullback: Obecna korekta jest zdrowa i korekcyjna, co sugeruje akumulację przed dalszym ruchem 🔄

🎯 Cele & projekcja transakcji

Cel główny (TP1): 🟢 4 850 – 4 860

Cel rozszerzony (TP2): 🟢 4 890 – 4 920 (strefa premium podaży / płynności)

Strefa kontynuacji wzrostowej: Szare pole konsolidacji → oczekiwane utworzenie wyższego dołka, a następnie ekspansja ⬆️

🛑 Unieważnienie / poziom ryzyka

Scenariusz wzrostowy unieważniony poniżej: ❌ 4 740 – 4 720 (strefa wysokiego pivotu / złamanie linii trendu)

✨ Bias transakcyjny: Kontynuacja wzrostowa

📍 Strategia: Kupuj korekty | Utrzymuj pozycje długie, dopóki linia trendu pozostaje nienaruszona

📌 Kluczowy przekaz:

Dopóki złoto utrzymuje się powyżej punktu pivot i rosnącej linii trendu, kierunek o najmniejszym oporze pozostaje wzrostowy w stronę wyznaczonych celów 🚀💰

Czekamy na potwiedzenie wsparcia i potwierdzenie kierunku trenduAnaliza fundamentalna – Kratos Defense & Security Solutions (KTOS)

Kratos to spółka z sektora obronnego i bezpieczeństwa, mocno powiązana z tematami dronów, systemów bezzałogowych, elektroniki wojskowej i kontraktów rządowych w USA. Fundamentalnie korzysta na zwiększonych wydatkach na obronność oraz napięciach geopolitycznych, co od dłuższego czasu wspiera sentyment do całego sektora. Przychody są stabilne, a spółka regularnie pozyskuje nowe kontrakty, choć marże nie należą do najwyższych i wciąż wymagają poprawy. Ryzykiem pozostaje duża zależność od kontraktów rządowych oraz polityki budżetowej, natomiast długoterminowo sektor obronny pozostaje strukturalnie wspierany.

Analiza techniczna

Na wykresie dziennym KTOS znajduje się w trendzie wzrostowym. Cena utrzymuje się powyżej SMA 50 oraz wyraźnie powyżej SMA 200, co potwierdza pozytywną strukturę rynku. Ostatni dynamiczny ruch wzrostowy doprowadził kurs w okolice lokalnych szczytów, po czym pojawiła się naturalna realizacja zysków.

Obecna korekta wygląda technicznie zdrowo — cena cofnęła się, ale nie złamała kluczowych średnich. Dopóki cena utrzymuje się powyżej SMA 50, scenariusz wzrostowy pozostaje bazowy. RSI znajduje się powyżej 50 a MACD pozostaje w dodatnim terytorium i nadal wspiera trend wzrostowy, mimo krótkoterminowego osłabienia dynamiki.

Narazie czekamy na potwiedzenie wsparcia i potwierdzenie kierunku trendu.

Disclaimer:

Powyższa analiza ma charakter wyłącznie edukacyjny i nie stanowi rekomendacji inwestycyjnej ani porady finansowej. Każda inwestorka podejmuje decyzje inwestycyjne na własną odpowiedzialność, po uwzględnieniu swojego doświadczenia, sytuacji finansowej oraz akceptowanego poziomu ryzyka. Inwestowanie na rynkach finansowych wiąże się z możliwością utraty kapitału.

Carvana oficjalnie została dodana do indeksu S&P 500 pod koniec Carvana oficjalnie została dodana do indeksu S&P 500 pod koniec grudnia 2025 r.

Wracając jednak do wzrostów z końca listopada — cena CVNA zaczęła dynamicznie rosnąć już w momencie podgrzewania informacji o planowanym dodaniu spółki do S&P 500. W dniu faktycznego włączenia do indeksu, 22 grudnia, kurs zaliczył spadki, co jest dość powszechnym zjawiskiem, ponieważ część inwestorów realizuje wtedy zyski.

Obecnie, po potwierdzeniu wsparcia w okolicach 390 USD, technicznie widzimy strukturę wyższych dołków, jednak wciąż brakuje wyższych szczytów. To oznacza, że rynek buduje bazę, ale nie potwierdził jeszcze kontynuacji trendu wzrostowego. Strefa w rejonie 481–485 USD pozostaje istotnym oporem, który kilkukrotnie zatrzymał wzrosty. Kluczowe będzie przebicie tej linii oporu i jego potwierdzenie, aby otworzyć drogę do dalszych wzrostów.

RSI znajduje się w neutralnej, względnie silnej strefie powyżej 50, co sugeruje, że popyt nie wygasa, ale nie ma jeszcze oznak wykupienia rynku. MACD pozostaje nad zerem, a rosnący histogram wskazuje na utrzymujące się momentum, co wspiera scenariusz dalszego ruchu wzrostowego po wybiciu oporu.

Disclaimer:

Powyższa analiza ma charakter wyłącznie edukacyjny i nie stanowi rekomendacji inwestycyjnej ani porady finansowej. Każda inwestorka podejmuje decyzje inwestycyjne na własną odpowiedzialność, po uwzględnieniu swojego doświadczenia, sytuacji finansowej oraz akceptowanego poziomu ryzyka. Inwestowanie na rynkach finansowych wiąże się z możliwością utraty kapitału.

obecne ruchy można traktować jedynie jako...Widziałam, że część z Was pytała o Duolingo.

Na wykresie dziennym sytuacja techniczna pozostaje słaba i od ostatniej analizy niewiele się zmieniło. Luka spadkowa, o której wcześniej mówiłyśmy, nadal pozostaje otwarta, a strefa oporu w okolicach 214,93 USD skutecznie odrzuciła wzrosty. To potwierdza, że sprzedający wciąż kontrolują rynek.

Cena znajduje się poniżej kluczowych średnich kroczących, w tym SMA 50 i SMA 200, które są nachylone w dół i działają jak dynamiczny opór. Każda próba odbicia kończy się na niższym szczycie, co utrzymuje spadkową strukturę rynku. RSI utrzymuje się poniżej poziomu 40, co świadczy o słabym momentum i braku realnej presji popytowej. MACD pozostaje w negatywnym terytorium i nie daje sygnału zmiany trendu — obecne ruchy można traktować jedynie jako techniczne korekty w ramach trendu spadkowego.

Disclaimer:

Powyższa analiza ma charakter wyłącznie edukacyjny i nie stanowi rekomendacji inwestycyjnej ani porady finansowej. Każda inwestorka podejmuje decyzje inwestycyjne na własną odpowiedzialność, po uwzględnieniu swojego doświadczenia, sytuacji finansowej oraz akceptowanego poziomu ryzyka. Inwestowanie na rynkach finansowych wiąże się z możliwością utraty kapitału.

Wybicie z kanału spadkowegpAnaliza fundamentalna – Amprius Technologies (AMPX)

Amprius to spółka technologiczna z sektora baterii nowej generacji, skupiona na krzemowych anodach. Przychody są nadal niewielkie, a spółka pozostaje nierentowna, ponieważ jest na etapie rozwoju i skalowania technologii. Marże są ujemne, a wycena opiera się głównie na potencjale przyszłych kontraktów, a nie na obecnych wynikach finansowych. Earnings nie są tu kluczowym czynnikiem – kurs reaguje bardziej na informacje o partnerstwach, finansowaniu i sentymencie rynkowym. Konkurencja w sektorze baterii jest silna, zarówno ze strony dużych producentów, jak i innych spółek technologicznych, a główne ryzyka to cash burn, potrzeba dalszego finansowania oraz wysoka zmienność ceny akcji.

Analiza techniczna – Amprius Technologies (AMPX)

Na wykresie dziennym widać, że po silnym trendzie wzrostowym kurs wszedł w dłuższą korektę spadkową, poruszając się w kanale zniżkującym. W ostatnich tygodniach cena wyszła z dolnych rejonów kanału i wróciła powyżej lokalnego wsparcia oraz średniej krótkoterminowej. To pierwsza oznaka poprawy sentymentu, ale strukturalnie rynek nadal nie jest w pełnym trendzie wzrostowym. RSI znajduje się powyżej 50 i rośnie, co pokazuje odbudowę momentum, a MACD potwierdza krótkoterminowe odbicie. Kluczowe będzie utrzymanie ceny powyżej strefy około 10–10,30 USD oraz wybicie górą ostatnich lokalnych oporów. Dopiero wtedy można mówić o zmianie struktury na bardziej wzrostową. Odrzucenie ceny w tym rejonie zwiększyłoby ryzyko powrotu do niższych poziomów.

Podsumowanie

AMPX to spółka o dużym potencjale technologii, ale wysokim ryzyku fundamentalnym. Technicznie jesteśmy w fazie odbicia po korekcie, a nie w potwierdzonym trendzie wzrostowym. To bardziej zagranie spekulacyjne lub krótkoterminowe niż spokojna inwestycja długoterminowa, wymagające uważnego zarządzania ryzykiem.

Disclaimer:

Powyższa analiza ma charakter wyłącznie edukacyjny i informacyjny i nie stanowi rekomendacji inwestycyjnej ani porady finansowej. Przed podjęciem jakichkolwiek decyzji inwestycyjnych każda inwestorka powinna samodzielnie ocenić ryzyko oraz dostosować strategię do własnej sytuacji finansowej i poziomu doświadczenia. Inwestowanie na rynkach finansowych wiąże się z ryzykiem utraty kapitału.