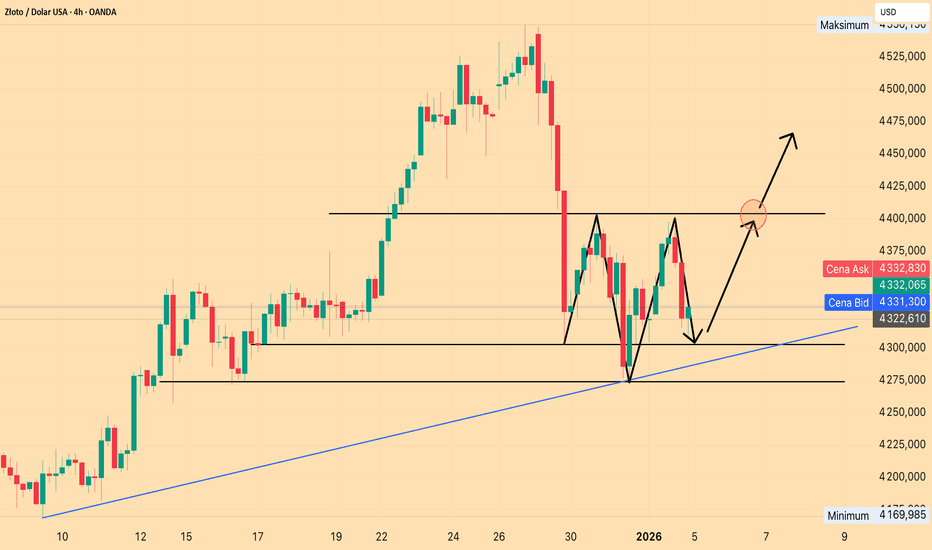

Złoto generuje wzrostowy impet w kanale cenowym!Złoto konsoliduje się mocno w kanale wzrostowym, utrzymując się silnie w kluczowych strefach popytu i obszarach zainteresowania (POC). Struktura wyższych dołków wskazuje, że presja kupna utrzymuje się pod kontrolą, a sprzedającym brakuje impetu, aby przełamać główny trend.

Wsparcie makroekonomiczne:

Oczekiwania bardziej gołębiego stanowiska Fed → osłabienie realnych rentowności.

Ryzyka geopolityczne i globalna niestabilność gospodarcza nadal wspierają popyt na bezpieczne aktywa.

Dolarowi amerykańskiemu brakuje silnego impetu wzrostowego w krótkim terminie → korzyści dla złota.

Główny scenariusz:

Konsolidacja boczna → przełamanie strefy oporu powyżej kanału → kontynuacja wzrostowego impetu w kierunku wyższych celów.

📌 Priorytetem KUPUJ jest główny impet – czekaj na potwierdzenie wybicia, ostrożnie zarządzaj ryzykiem.

Analizy Trendu

EUR/USD + GBP/USD + DXY - 1MEU - niepokojące jest to, że wszystkie pary bronią 50% POI z SMT 1M i wszędzie brakło mocy na przebicie miejsca kulminacyjnego. Na EU wyraźnie jesteśmy w premium swingu i zdrowy byłby powrót niżej do ruchu manipulacyjnego. Mamy dwa bliskie poziomy LIQ. Sprawdźmy, czy na niższych TF są nowe triggery w tym kierunku.

GU - również obrona 50% POI, ale jednocześnie inwersja wzrostowa, no i tutaj jest konflikt triggerów. Dzielę taki setup na dwa etapy, najpierw z POI do S zejście do inwersji, wtedy w inwersji oczekuję pokazania siły lub jej braku, aby rozpocząć drugi etap ruchu.

DXY - podobna sytuacja jak na GU, natomiast tutaj inwersja na ten moment przegrywa a cena przechodzi dalej (co nie oznacza, że świeca nie zostanie zamknięta broniąc inwersję, czasu jest jeszcze dużo) i zobaczymy, czy będą respektować dalsze triggery na niższych TF.

Złoto rośnie, tak jak przewidywałem!

W zeszłym tygodniu przewidywałem wzrost cen złota, ale po okresie spadków w tym tygodniu zaktualizowałem swoją analizę, stwierdzając, że to świetna okazja do zakupu! Obecny wzrost cen złota zapewnia znaczący impuls. Naprawdę, nie przegapcie tej okazji! Pożałujecie!

Czas na NETFLIX - 30% potencjalny zysk - 116 USDWykres 4-godzinny spółki Netflix pokazuje korektę spadkową w ramach szerszej struktury rynkowej, po której cena zaczęła stabilizować się w rejonie 88–90 USD. Obszar ten pełni obecnie rolę istotnego wsparcia technicznego, w którym wcześniej pojawiał się zwiększony popyt, co sugeruje możliwość krótkoterminowego wyczerpania presji podażowej.

Po dynamicznym spadku tempo zniżki wyraźnie osłabło, a kurs zaczyna poruszać się w bardziej uporządkowany sposób. Krótkoterminowe świece wskazują na próbę budowania lokalnej bazy, co często poprzedza ruch korekcyjny w górę. Dodatkowo cena znajduje się istotnie poniżej średnich kroczących, co z technicznego punktu widzenia sprzyja scenariuszowi ruchu powrotnego w kierunku średnich.

Najbliższym istotnym celem wzrostowym pozostaje strefa około 116 USD, która pokrywa się z wcześniejszymi minimami oraz obszarem silnej reakcji cenowej po wcześniejszych spadkach. Potencjalne wybicie z obecnej strefy konsolidacji i utrzymanie ceny powyżej poziomu 90 USD może zapoczątkować dynamiczniejszy ruch korekcyjny w tym kierunku.

Podsumowując, struktura wykresu sugeruje możliwość krótkoterminowego odbicia technicznego. Przy utrzymaniu wsparcia i poprawie sentymentu rynkowego, wzrost w kierunku 116 USD w najbliższym czasie wydaje się technicznie realny.

Potencjalny TP: 116 USD

Niniejsza analiza ma charakter wyłącznie informacyjny i edukacyjny i nie stanowi porady finansowej, rekomendacji inwestycyjnej ani oferty kupna lub sprzedaży instrumentów finansowych. Inwestowanie na rynkach finansowych wiąże się z istotnym ryzykiem, a wyniki historyczne nie gwarantują przyszłych rezultatów. Przed podjęciem decyzji inwestycyjnych należy przeprowadzić własną analizę oraz skonsultować się z wykwalifikowanym doradcą finansowym.

BTCUSDT – Niedźwiedzia kontynuacjaStruktura

Cena nadal utknęła w kanale spadkowym. Odbicia do powyższej strefy podaży/linii trendu były stale odrzucane → sprzedający kontrolowali strukturę.

Scenariusz

Priorytetowo traktuj sprzedaż w trendzie wzrostowym, gdy cena pozostaje poniżej bieżącego obszaru oporu. Spodziewaj się podziału zakresu i kontynuacji trendu spadkowego, celuj w stronę 88,8 tys. (dół kanału).

Dopiero gdy BTC przełamie i utrzyma się wyraźnie powyżej linii trendu + podaży, scenariusz niedźwiedzi zostanie unieważniony.

Czy ceny złota będą nadal rosły w przyszłym tygodniu?Czy ceny złota będą nadal rosły w przyszłym tygodniu?

W poniedziałek ceny złota gwałtownie wzrosły, tworząc makroekonomiczny trójkąt konsolidacji, wzmocniony doniesieniami o aresztowaniu prezydenta Wenezueli.

W piątek, po publikacji kluczowych danych o zatrudnieniu poza rolnictwem, ceny złota wybiły się z tego trójkąta konsolidacji, ale wybicie było ograniczone.

Czy zatem ceny złota będą nadal rosły i czy potencjalnie mogą wzrosnąć o kolejne 100-200 dolarów w przyszłym tygodniu?

Uważam, że jest to mało prawdopodobne.

Po pierwsze, musimy zidentyfikować dwa obecne poziomy oporu:

1: 4520 dolarów (obecny poziom oporu)

2: 4550 dolarów (historyczny szczyt)

Wniosek: Biorąc pod uwagę obecną siłę cen złota, nie jest pewne, czy uda im się skutecznie przebić te dwa przedziały cenowe jutro (w poniedziałek).

Kluczowy punkt: Niewątpliwie obecny makroekonomiczny optymizm wobec złota opiera się na rozsądnej logice handlowej.

Po drugie, musimy zidentyfikować trzy aktualne poziomy wsparcia:

1: 4480 (pierwotna strefa wsparcia po wycofaniu)

2: 4450 (znaczna strefa wsparcia po wycofaniu)

3: 4405 (strefa wsparcia po wycofaniu)

Wniosek:

1: Jeśli nie masz jeszcze długiej pozycji i nie stosujesz się do zasad handlu intraday, uważam, że kupno podczas wycofania jest bardzo mądrą opcją.

2: Nie polecam obecnie podążania za ceną w górę, ponieważ Twój kapitał może być już zablokowany w najwyższym punkcie przedziału cenowego.

3: Zanim ocenisz, czy podążać za trendem, czy zająć pozycję krótką, dokładnie przetestuj opór w przedziale 4520-4550.

Na początku nowego roku zapraszamy kolejnych partnerów handlowych i obserwatorów.

W nadchodzącym roku będę nadal dostarczał wysokiej jakości sygnały handlowe ze współczynnikiem wygranych przekraczającym 85% i dzielił się nimi ze wszystkimi traderami obserwującymi mój kanał publiczny.

Imponujące dane z ostatniego kwartału pomogły wielu osobom odzyskać pewność siebie w tradingu, co jest największym uznaniem i potwierdzeniem mojej wartości.

Nalegam na właściwe postępowanie.

Dziękuję za uwagę.

Jutro, w poniedziałek, będę na bieżąco dzielić się najnowszymi wskazówkami handlowymi ze wszystkimi moimi obserwującymi.

Analiza i prognozy rynku złota: Dane o zatrudnieniu poza rolnictAnaliza i prognozy rynku złota: Dane o zatrudnieniu poza rolnictwem wzmacniają trend wzrostowy, dane techniczne wskazują na kluczowy opór

Przegląd fundamentalny: Mieszane dane o zatrudnieniu poza rolnictwem i oczekiwania polityczne

Opublikowany w piątek (9 stycznia) raport o zatrudnieniu poza rolnictwem w USA za grudzień 2025 r. stał się głównym tematem rynku. Dane pokazały, że liczba miejsc pracy poza rolnictwem wzrosła w tym miesiącu o 50 000, czyli mniej niż oczekiwano na poziomie 73 000, i spadła w porównaniu ze zrewidowaną poprzednią wartością 56 000. Potwierdza to trend dalszego ochłodzenia na amerykańskim rynku pracy pod koniec roku. Jednak stopa bezrobocia niespodziewanie spadła do 4,4%, co jest lepszym wynikiem niż oczekiwano na poziomie 4,5%, co stanowi pewne potwierdzenie tych danych.

Rynek zinterpretował to w sposób gołębi. Słaby wzrost zatrudnienia wzmocnił oczekiwania inwestorów na przyszłe obniżki stóp procentowych przez Rezerwę Federalną, choć spadek stopy bezrobocia może pozwolić bankowi centralnemu na utrzymanie stóp procentowych bez zmian w krótkim terminie (jak na styczniowym posiedzeniu). Rynek postrzega to połączenie „spowolnienia, ale nie zahamowania wzrostu” jako sprzyjające łagodnemu lądowaniu gospodarki przez Fed i może utorować drogę do rozpoczęcia cyklu obniżek stóp procentowych na początku 2026 roku. Niskie stopy procentowe zazwyczaj obniżają koszt alternatywny posiadania złota, aktywa nieoprocentowanego, zapewniając tym samym średnioterminowe wsparcie dla cen złota.

Co więcej, ryzyko geopolityczne również zapewnia bezpieczny popyt na złoto. Oświadczenia USA dotyczące Wenezueli, sytuacji w Iranie i tarcia w międzynarodowych stosunkach handlowych zaostrzyły niepewność na rynku, zwiększając atrakcyjność złota jako instrumentu lokacyjnego.

Analiza techniczna: Solidna formacja wzrostowa, nacisk na wybicia kluczowych poziomów

Z technicznego punktu widzenia, złoto kontynuuje trend wzrostowy, katalizowany przez czynniki fundamentalne.

Trend i struktura: Na wykresie dziennym ceny złota skutecznie przebiły kluczowy psychologiczny poziom 4500 USD, osiągając w piątek szczyt na poziomie 4517 USD. Pomimo technicznego cofnięcia do 4481 USD w trakcie sesji, cena szybko odbiła, ostatecznie zamykając się w pobliżu 4509 USD, odnotowując znaczący wzrost tygodniowy. Ten ruch wskazuje, że po krótkiej konsolidacji na ważnym poziomie, nadal dominuje byczy impet. System średnich kroczących znajduje się w byczej dywergencji, zapewniając dynamiczne wsparcie dla ceny. Wykres tygodniowy pokazuje pojedynczą niedźwiedzią korektę świecy po ciągłym wzroście, co jest zgodne z techniczną korektą silnego rynku, a ogólny kanał wzrostowy pozostaje nienaruszony.

Kluczowe poziomy cenowe:

Opór wzrostowy: Główny poziom oporu znajduje się w obszarze historycznego maksimum 4540-4560 USD. Zdecydowane przebicie tego zakresu otworzyłoby dalszy potencjał wzrostowy.

Wsparcie spadkowe: Kluczowa strefa krótkoterminowego wsparcia znajduje się w przedziale 4480-4500 USD, ukształtowana przez niedawny dołek korekty i poziom wybicia, i może być uznana za kluczową linię podziału między nastrojami byczymi a niedźwiedzimi. Silniejsze wsparcie znajduje się w przedziale 4430-4450 USD (w pobliżu 21-dniowej prostej średniej kroczącej i górnej krawędzi poprzedniej platformy konsolidacji).

Wskaźniki techniczne: Dzienny wskaźnik siły względnej (RSI) utrzymuje się powyżej 60, co wskazuje na utrzymującą się dynamikę zakupów. Wskaźnik średniego kierunku (ADX) jest umiarkowany, co sugeruje umiarkowaną siłę trendu bez oznak przegrzania. Ogólnie rzecz biorąc, sygnały techniczne i ruch cenowy są zsynchronizowane, co wspiera bycze perspektywy.

Perspektywy rynkowe i strategia handlowa

Ogólnie rzecz biorąc, słabe dane dotyczące wzrostu zatrudnienia wzmocniły oczekiwania rynku na zmianę polityki pieniężnej, tworząc korzystne otoczenie makroekonomiczne dla złota. Jednocześnie techniczne wybicie i solidne wsparcie stanowią strukturalną podstawę dla dalszych wzrostów cen.

Zalecenia dotyczące strategii handlowej:

Główna strategia: Kupuj przede wszystkim podczas spadków. Obserwuj sygnały stabilizacji, gdy ceny ponownie testują obszar wsparcia 4490-4500 USD, jako okazje do zajęcia długich pozycji. Złóż zlecenie stop-loss poniżej 4470 USD, celując w obszar 4540-4560 USD.

Zarządzanie oporem: Jeśli ceny złota początkowo wzrosną do obszaru silnego oporu 4540-4560 USD, a następnie zatrzymają się lub pokażą sygnały dywergencji technicznej, rozważ niewielką krótką pozycję w ramach swing tradingu.

Monitorowanie ryzyka: Uważnie monitoruj, jak dobrze cena broni poziomu wsparcia 4480 USD. Jeśli ceny złota przebiją się poniżej tego wsparcia i będą nadal spadać, należy uważać na osłabienie krótkoterminowego momentum wzrostowego, co może prowadzić do konsolidacji lub głębszej korekty.

Kluczowy punkt: W przyszłym tygodniu rynek przeanalizuje wpływ danych o zatrudnieniu poza rolnictwem i będzie uważnie śledził przemówienia kilku urzędników Rezerwy Federalnej, aby uzyskać dalsze wskazówki dotyczące kierunku polityki pieniężnej. W międzyczasie rozwój wydarzeń geopolitycznych może również wywołać wahania nastrojów na rynkach, co dodatkowo wpłynie na wzrost cen złota.

XAUUSD H4 – Plan handlu złotem na przyszły tydzień(Lokalizowane poziomy płynności)

Złoto zbliża się do kluczowego tygodnia decyzyjnego, gdy cena wraca do obszaru dużej reakcji. Rynek najlepiej handlować, czekając na reakcje płynności w wyróżnionych strefach, a nie goniąc za ruchami w środku zakresu.

1) Kontekst techniczny H4

Cena się odbudowała i teraz powraca do kluczowego regionu pivotowego w okolicach 4.45xx.

Wykres pokazuje wyraźne strefy podaży powyżej, podczas gdy strefa 4445–4449 wyróżnia się jako obszar reakcji kupna o najwyższym prawdopodobieństwie.

Jeśli cena utrzyma tę strefę kupna, preferowanym kierunkiem jest kontynuacja wzrostu w kierunku wyższej strefy podaży w pobliżu 4632–4637.

2) Kluczowe poziomy do obserwacji

Główna strefa KUPNA: 4445 – 4449

Obszar konfluencji płynności z silnym prawdopodobieństwem reakcji wzrostowej, jeśli struktura pozostanie nienaruszona.

Średni opór: 4550 – 4560

Strefa reakcji, w której kupujący mogą realizować częściowe zyski i gdzie zachowanie ceny ma znaczenie.

Docelowa strefa SPRZEDAŻY (scalping): 4632 – 4637

Silna podaż powyżej. Idealna do reakcji sprzedażowych na krótki termin, jeśli cena gwałtownie wzrośnie i pokaże odrzucenie.

Silne wsparcie: około 4408

Jeśli główna strefa kupna zawiedzie, ten poziom staje się następnym kluczowym obszarem, który definiuje, czy cofnięcie się pogłębi.

3) SCENARIUSZ PRIORYTETOWY – Główny plan (Kupno z Strukturą)

Podstawowa strategia na przyszły tydzień pozostaje oparta na podążaniu za trendem, ale wykonanie powinno być oparte na poziomach.

Obszar zakupu: 4445–4449

Najlepsza potwierdzenie: świece H4/H1 utrzymują strefę i zamykają się powyżej niej bez silnego załamania.

Oczekiwania wzrostowe: pierwsze dążenie w kierunku 4550–4560, a następnie rozszerzenie w kierunku 4632–4637.

4) SCENARIUSZ ALTERNATYWNY – Jeśli strefa kupna zawiedzie

Jeśli cena przemieści się poniżej 4445–4449:

Może rozwinąć się głębsza korekta w kierunku 4408 i potencjalnie jeszcze niżej.

W takim przypadku plan polega na czekaniu na wyraźną reakcję na wsparciu przed szukaniem kolejnego setupu na kupno.

5) Scenariusz SPRZEDAŻY – Tylko na krótki termin

Sprzedaż nie jest główną strategią. Jest brana pod uwagę tylko jako krótkoterminowy scalp na drogocennej podaży.

Strefa sprzedaży: 4632–4637

Sprzedawaj tylko na wyraźnych sygnałach odrzucenia, takich jak silne knoty, nieudane wybicia lub zmiana struktury na niższym interwale czasowym.

6) Tygodniowe podsumowanie

Strefa skupienia: 4445–4449 to kluczowy obszar decyzyjny

Utrzymaj powyżej → preferuj KUPNO w stronę 4550–4560 i 4632–4637

Zgub ją → obserwuj 4408 dla reakcji na głębszą korektę

Pomysły na sprzedaż to tylko scalpy w górnej strefie podaży.

OTHERS/BTC skup się na analizie, nie na cykliczności

Po dłuższej przerwie wracam na TV z analizami.

Tym razem skupiłem się na wykresie **OTHERS/BTC**, który moim zdaniem bardzo dobrze odzwierciedla realną sytuację altseasonu. Na wykresie widać zarówno **liczne techniczne podobieństwa**, jak i **istotne cykliczne rozbieżności**. Zacznijmy od tych drugich.

### Rozbieżności

**1️⃣ Czas trwania cykli**

Każdy cykl ma inną długość czasową.

Mierząc od szczytu do szczytu (ostatnia zielona świeca na topie):

* pierwszy cykl: **1218 dni**,

* drugi cykl: **1430 dni**.

Poprzedni cykl był o około **200 dni dłuższy** od wcześniejszego, natomiast obecny jest na ten moment tylko **~60 dni dłuższy** od poprzedniego.

Czysto matematycznie kolejny cykl powinien trwać około **1630 dni**, co sugerowałoby, że w tym rejonie czasowym mógłby pojawić się top altseasonu.

Pytanie jednak brzmi: **co jeśli nie mamy do czynienia z liniowym wydłużaniem cyklu, tylko z wartością procentową**, a obecny cykl może być relatywnie znacznie dłuższy?

**2️⃣ Momentum wyprzedania**

Aktualnie momentum wyprzedania schodzi na **najniższe poziomy w historii**.

Oznacza to, że:

* znajdujemy się na **najniższym RSI w historii**,

* technicznie obserwujemy **największy sell-off**, jaki kiedykolwiek wystąpił na OTHERS/BTC.

**3️⃣ Wolumen**

Spadkowy wolumen jest **najwyższy w historii**, bardzo podobny do tego, który napędził hossę w 2021 roku.

---

### Podobieństwa

Mimo powyższych różnic, strukturalnie wykres wciąż zachowuje wiele cech wspólnych:

* każda hossa składała się z **5 fal wzrostowych i 3 fal spadkowych**,

* RSI osiągało **strefę BUY** w rejonie dołków,

* dotychczasowe szczyty pojawiały się w **strefie SELL** lub bardzo blisko niej (obecnie jeszcze tego brakuje),

* każdy dołek był broniony na **wzrostowej linii trendu**,

* strefa akumulacyjna tworzyła się od **fali B do fali 2**, budując formację **ORGR**, której zasięg realizowany był w **fali 3**,

* szczyty były osiągane na **wzrostowej linii oporu**,

* topy tworzyły się na **niedźwiedzich dywergencjach** (różnych typów),

* strefy akumulacji z każdym cyklem były **coraz większe**, co nie tyle zwiększało zmienność altów, co:

* podnosiło ich liczbę,

* wzmacniało relatywną siłę BTC względem altów,

* fala B za każdym razem odbijała się od **Fibo 0.5** – klasyczny *dead cat bounce*.

---

### Kluczowe pytanie: gdzie jesteśmy teraz?

Spójrzmy na fakty:

* bessa na BTC zakończyła się **poniżej poprzedniego ATH** – *pierwszy raz w historii*,

* nowe ATH na BTC pojawiło się **przed halvingiem** – *pierwszy raz w historii*,

* alty:

* **nie ruszyły 6 miesięcy po halvingu**, jak w poprzednich cyklach,

* dodatkowo **złamały kluczowe wsparcie**, co technicznie oznaczało zejście poziom niżej – *również pierwszy raz w historii*.

---

### Wnioski

Mając to wszystko na uwadze, zadaj sobie jedno pytanie:

👉 **Czy nadal chcesz bazować wyłącznie na cykliczności czasu**, skoro:

* cykle czasowe się nie zgadzają,

* brak punktów odniesienia do poprzednich schematów?

Czy może lepiej **odłożyć czas i cykliczność na bok**, a skupić się na **czystej analizie technicznej**, która:

* zawiera znacznie więcej podobieństw,

* zdecydowanie lepiej pokazuje **aktualne miejsce na wykresie**?

Zadaj sobie to pytanie sam.

Oceń, **jakie jest prawdopodobieństwo bessy, a jakie hossy**, i na tej podstawie podejmij decyzję.

Bitcoin hamuje przy 90 000 USD!

Bitcoin kosztuje obecnie około 90 000 USD, a jego sobotnie notowania przypominały raczej westchnienie niż ryk.

Kapitalizacja rynkowa na poziomie 1,8 biliona dolarów i wolumen obrotu na poziomie 32,66 miliarda dolarów wskazują na utrzymujące się duże zainteresowanie – ale zainteresowanie nie równa się dynamice, a właśnie dynamiki brakuje.

Bitcoin znajduje się obecnie w końcowej fazie sprintu, po nagłym spadku z 84 398 do 94 792 USD.

Wycofanie z ostatnich trzech dni sprowadziło cenę z powrotem do płaskiej formacji wokół 91 000 USD.

Co ciekawe, niezwykle wysoki spadek wolumenu obrotu w tym okresie jest typowym sygnałem presji spadkowej.

Ta świeca, zawieszona między wahaniem a wyczerpaniem, sugeruje klasyczny moment niezdecydowania. Traderzy analizujący ten wykres muszą dostrzec silne przebicie powyżej 92 000 USD, najlepiej połączone ze wzrostem wolumenu, zanim rozważą ponowny test poziomu oporu między 94 000 a 95 000 USD.

Optymizm zaczyna słabnąć. Bitcoin porusza się bocznie w przedziale 90 000–91 000 USD, a struktura cen sugeruje potencjalny scenariusz spadkowy. Niski wolumen na zielonych świecach wskazuje, że entuzjazm kupujących osłabł lub został mocno błędnie oceniony. Wyraźne przebicie poniżej 90 000 USD może otworzyć drogę do przetestowania strefy wsparcia między 88 000 a 89 000 USD, zwłaszcza jeśli wolumen będzie wspierał spadek.

To środowisko jest odpowiednie tylko dla najbardziej elastycznych inwestorów krótkoterminowych, z mikrookazjami kryjącymi się między znanymi poziomami wsparcia i oporu – ale brak pewności siebie sprawia, że każde opóźnienie jest kosztownym hazardem.

Długoterminowe wskaźniki są wyraźnie niedźwiedzie – 100- i 200-dniowe średnie kroczące (EMA) i średnie średnie kroczące (SMA) znajdują się głęboko w strefie czerwonej, co sugeruje, że trend makroekonomiczny nadal się ochładza, pomimo niedawnej stabilizacji. Dopóki Bitcoin nie przebije 92 000 USD lub nie spadnie poniżej 90 000 USD, wykres zachęca do cierpliwości, a nie przewidywania.

Jeśli Bitcoinowi uda się mocno powrócić do 92 000 USD, czemu towarzyszyć będzie odbicie wolumenu, krótkoterminowy momentum może powrócić, wyznaczając ścieżkę do retestu przedziału od 94 000 do 95 000 USD. Wsparcie ze strony średnioterminowych średnich kroczących i wskaźników momentum, wraz z byczym sygnałem ze wskaźnika MACD (Moving Average Convergence Divergence), dają pewne wsparcie – zakładając, że bykom uda się utrzymać impet.

Jednakże, biorąc pod uwagę, że akcja cenowa utrzymuje się poniżej kluczowego oporu, a na wykresie 4-godzinnym pojawia się potencjalny niedźwiedzi wzór flagi, Bitcoin ryzykuje spadek poniżej 90 000 USD. Niski wolumen obrotu podczas rajdu i presja spadkowa ze strony długoterminowych średnich kroczących sugerują, że ostatni trend wzrostowy wyhamowuje, z potencjalnym spadkiem do 88 000 USD.

Często zadawane pytania ❓ Jaka jest aktualna cena Bitcoina?

O godzinie 8:45 czasu wschodniego w sobotę, 10 stycznia 2026 r., cena Bitcoina wynosiła 90 617 USD.

Czy Bitcoin znajduje się w trendzie wzrostowym, czy spadkowym?

Bitcoin znajduje się obecnie w fazie konsolidacji po niedawnym rajdzie, wykazując oznaki krótkoterminowego wahania.

Jaki jest dzisiejszy zakres cen Bitcoina?

24-godzinny zakres cen wynosi od 89 596 do 91 924 USD.

Jakie są kluczowe poziomy wsparcia i oporu dla Bitcoina?

Wsparcie znajduje się w okolicach 90 000 USD, a opór w okolicach 92 000–95 000 USD.

Analiza rynku złota z 12 stycznia

I. Logika podstawowa

Piątkowe dane o zatrudnieniu poza rolnictwem w USA pokazały utrzymujące się spowolnienie wzrostu zatrudnienia, co wzmocniło oczekiwania rynku na obniżkę stóp procentowych przez Rezerwę Federalną. W obliczu ryzyk geopolitycznych i osłabienia dolara amerykańskiego, złoto kontynuowało trend wzrostowy, wspierane zarówno przez czynniki techniczne, jak i fundamentalne, skutecznie przebijając psychologiczny poziom 4500 dolarów.

II. Analiza techniczna

Struktura trendu: Zarówno wykres dzienny, jak i tygodniowy utrzymują byczą polaryzację.

Kluczowe schematy: Wykres tygodniowy pokazuje zdrową korektę trendu z wieloma byczymi świecami, po których następuje jedna niedźwiedzia. Wykres dzienny przebił poprzedni opór konsolidacji w okolicach 4500 dolarów.

Kluczowe poziomy:

Opór (R1): 4517 USD (piątkowy szczyt, początkowy opór)

Opór (R2): 4540–4550 USD (obszar historycznego maksima, silny opór bazowy)

Wsparcie (S1): 4480–4490 USD (piątkowy dołek korekty i linia kluczowa)

Wsparcie (S2): 4460 USD (kluczowy poziom obronny dla byków)

III. Strategia handlowa (poniedziałek)

Podejście handlowe: Skup się na kupowaniu w okresach korekty, z niewielkimi krótkimi pozycjami w pobliżu historycznych maksimów jako zabezpieczeniem.

Strategia Długa (Podstawowa)

Strefa wejścia: 4480–4490 USD

Stop Loss: Poniżej 4470 USD lub 8–10 punktów w zależności od wielkości pozycji

Strefy docelowe:

Pierwszy cel: 4520–4530 USD

Drugi cel: 4550 USD (Trzymaj, jeśli przekroczony)

Strefa Krótka (Dodatkowa)

Strefa wejścia: 4540–4545 USD

Stop Loss: Powyżej 4555 USD lub 8–10 punktów w zależności od wielkości pozycji

Strefy docelowe:

Pierwszy cel: 4510–4500 USD

Drugi cel: 4490 USD

IV. Komunikat o ryzyku

Kluczowe wydarzenie związane z ryzykiem: Dane o wskaźniku CPI w USA za grudzień zostaną opublikowane we wtorek. Inflacja powyżej 2,8% może osłabić oczekiwania dotyczące obniżek stóp procentowych, potencjalnie wywołując korektę techniczną cen złota o 1–2%.

Śledzenie dynamiczne:

Jeśli cena złota przebije się i ustabilizuje powyżej 4550 USD, wstrzymaj strategie sprzedaży krótkoterminowej i obserwuj opór na poziomie 4580–4600 USD.

Jeśli cena złota spadnie poniżej wsparcia na poziomie 4460 USD, zachowaj czujność na potencjalne ryzyko odwrócenia trendu w krótkim terminie.

Niniejsza analiza została skrupulatnie opracowana przez doświadczonych analityków złota z ponad dziesięcioletnim doświadczeniem na rynku inwestycyjnym. Doceniamy Państwa zaufanie do naszych badań i mamy nadzieję, że nasze perspektywy będą przydatne w procesie podejmowania decyzji.

Chociaż dążymy do dokładności, wszystkie komentarze rynkowe z natury rzeczy wiążą się z opóźnieniem czasowym. Strategia, która wydaje się logiczna na piśmie, może nie być idealnie zgodna z realizacją w czasie rzeczywistym — wejścia, zarządzanie ryzykiem i wyjścia wymagają żywej oceny. Właśnie dlatego istnieją bieżące wskazówki rynkowe: aby precyzyjnie radzić sobie ze zmiennością i chronić swój kapitał w czasie rzeczywistym.

Ważna informacja:

Handel wiąże się ze znacznym ryzykiem. Zawsze sprawdzaj zgodność z przepisami i środki bezpieczeństwa wybranej platformy przed zainwestowaniem środków.

Zachowaj ostrożność w przypadku powielania lub opóźnionych treści zawierających podobne analizy — rynki szybko się zmieniają, a nieaktualne informacje zwiększają ryzyko.

Z chęcią wyrażamy przemyślane opinie i prowadzimy dialog. Jeśli masz alternatywne poglądy lub szukasz głębszej dyskusji na temat trajektorii złota, skontaktuj się z nami. Rynek nagradza ciągłą naukę i adaptacyjne myślenie.

W celu uzyskania pomysłów na handel w czasie rzeczywistym lub spersonalizowanych sesji strategicznych, zapraszamy do kontaktu bezpośredniego.

W handlu, tak jak w życiu, przygotowanie spotyka się z szansą. Poruszajmy się po tych rynkach z jasnością i dyscypliną.

Nowe ATH na złocie?🔎 KONTEKST WYJŚCIOWY (kluczowy)

Na końcu tygodnia rynek:

• zrobił nowe HH

• nie zanegował ostatniego major HL

• korekty są płytkie i techniczne (ostatnie HL odbiło dokładnie od 38,2 + wybicie stopów + okolice wsparcia na poziomie 4400 + dywergencje stochastycznych/RSI + zrobiło dokładnie 1:1 z ostatnią korektą)

• brak dystrybucji (brak mocnych rejectów z góry)

📌 To oznacza:

bias nadal bullish, ale rynek jest w premium

Scenariusze na przyszły tydzień:

1. Cena przebije ATH, zrobi re-test i będzie kontynuować w górę (zielony)

2. Cena zawróci od ATH (ewentualnie zrobi fałszywe przebicie) i zretestuje poziom 4500 i dolną granicę mniejszego tunelu. Następnie będzie kontynuować w górę (pomarańczowy)

3. Cena zawróci na ATH i przetestuje poziom 4400 (czerwony) (mało prawdopodobne)

1️⃣ Przebicie ATH → retest → dalszy ruch w górę

Prawdopodobieństwo: ~30–35%

Dlaczego MOŻLIWE:

• trend jest silny

• momentum jeszcze nie zostało „złamane”

• Azja na złocie bardzo często robi „silent continuation”, szczególnie gdy:

• tydzień zamknął się wysoko,

• nie było dystrybucji,

• struktura H1/H4 jest czysta

Dlaczego MNIEJ prawdopodobne:

• ATH to naturalny magnes płynności

• brak głębszego resetu przed kolejnym impulsem

• RSI / stoch nie są „świeże”

📌 To wymaga agresywnego popytu , zwykle:

• na otwarciu Londynu / NY

• albo pod news

➡️ Scenariusz „jeśli rynek nie da pullbacku”.

2️⃣ Reakcja na ATH → retest 4500 + dolna banda tunelu → CONTINUATION

Prawdopodobieństwo: ~45–50% (NAJWIĘKSZE) ✅

Dlaczego TO JEST NAJLEPSZY SCENARIUSZ:

• 4500 = logic HL area

• dolna granica tunelu = techniczna konfluencja

• rynek:

○ oddaje trochę premium

○ NIE psuje struktury

○ resetuje momentum

📌 To jest książkowa kontynuacja trendu :

higher high → higher low → higher high

➡️ Najlepszy scenariusz do BUY the dip.

3️⃣ Reakcja na ATH → test 4400

Prawdopodobieństwo: ~15–20%

Dlaczego MNIEJ prawdopodobne:

• 4400 to major HL

• tam już była silna akumulacja

• brak sygnałów dystrybucji na ATH

📌 Żeby to się stało, rynek musiałby:

• zrobić clear rejection z ATH

○ BOS w dół na H1

❗ Na razie tego NIE MA.

➡️ To jest scenariusz „jeśli coś się zepsuje”.

🧭 JAK TO CZYTAĆ W PRAKTYCE

Nie zgadujesz scenariusza.

Reagujesz na strukturę.

🔹 Jeśli:

• ATH wybite + brak powrotu

→ scenariusz 1 aktywny

🔹 Jeśli:

• rejection z ATH

• korekta zatrzymuje się powyżej 4400

• pojawia się CHOCH w górę

→ scenariusz 2 (idealny)

🔹 Jeśli:

• BOS w dół na H1

• 4500 nie broni

→ dopiero wtedy patrzysz na 4400

🧠 NAJWAŻNIEJSZE ZDANIE NA KONIEC

Rynek jest bullish, ale nie jest już tani.

Najlepsze trade’y będą z korekty, nie z góry.

BTCUSD (4H) – Konsolidacja poniżej kluczowego węzła wolumenu po Struktura rynku: Na interwale 4-godzinnym BTCUSD wykonał silny impuls wzrostowy, po którym nastąpiła korekta i faza konsolidacji bocznej. Struktura średnioterminowa pozostaje wzrostowa (wyższe dołki), jednak momentum wyraźnie osłabło.

Zachowanie ceny: Po ustanowieniu szczytu w okolicach 93 000 USD cena cofnęła się i obecnie porusza się w rejonie 90 500 USD. Nakładające się świece z wyraźnymi knotami wskazują na niezdecydowanie rynku i równowagę między popytem a podażą.

Profil wolumenu (prawa strona):

Węzeł wysokiego wolumenu (HVN) znajduje się w strefie 90 000–91 000 USD, co oznacza obszar uczciwej ceny (value area).

Niżej widoczny jest kolejny istotny klaster wolumenu w rejonie 88 000–89 000 USD, który powinien działać jako silne wsparcie w przypadku spadków.

Powyżej aktualnej ceny wolumen jest wyraźnie mniejszy aż do 92 000–93 000 USD, co sugeruje, że wybicie w górę może być dynamiczne.

RSI (14): Wskaźnik RSI znajduje się w okolicach 45, poniżej poziomu neutralnego 50. Potwierdza to brak momentum wzrostowego, ale nie sygnalizuje jeszcze wyprzedania.

Scenariusze:

Wzrostowy: Akceptacja ceny powyżej 91 000 USD może otworzyć drogę do 92 500–93 000 USD.

Spadkowy: Trwałe zejście poniżej 90 000 USD zwiększy prawdopodobieństwo ruchu w kierunku 88 000 USD.

Krótkoterminowo: Najbardziej prawdopodobny pozostaje ruch w konsolidacji (range) w obrębie obecnej strefy wartości.

Najnowsze wiadomości weekendu! Analiza na poniedziałek.

Fundamenty złota nadal wspierają długoterminowe zyski. Rosnące napięcia geopolityczne między USA a Wenezuelą w weekend, w połączeniu z zakupami dokonywanymi przez główne banki centralne, gromadzeniem zapasów przez firmy górnicze i dalszym luzowaniem polityki pieniężnej przez Rezerwę Federalną, będą napędzać wzrosty. Krótko mówiąc, ostatni spadek ceny złota jest preludium do silniejszego wzrostu.

Z jednej strony, znaczne zyski zgromadzone wcześniej mogą skłonić niektórych inwestorów do realizacji zysków lub rebalansowania swoich portfeli. Z drugiej strony, Chicago Mercantile Exchange Group (CME Group), jedna z największych na świecie platform obrotu towarami, podniosła wymogi dotyczące depozytu zabezpieczającego dla kontraktów terminowych na złoto, srebro i inne metale.

Oznacza to, że inwestorzy będą musieli wpłacić większy depozyt zabezpieczający przy otwieraniu pozycji. Chociaż ma to na celu ograniczenie ryzyka niewywiązania się z zobowiązań przy rozliczeniu kontraktu, to w pewnym stopniu ograniczy również spekulacyjne zakupy. Co więcej, ryzyko geopolityczne zawsze było głównym motorem wzrostu cen tradycyjnych aktywów bezpiecznych, takich jak złoto. W okresach wzmożonej niepewności rynkowej złoto, dzięki swoim silnym właściwościom zachowania wartości, często staje się bezpieczną przystanią dla funduszy.

Uważam, że dwoma kluczowymi czynnikami wpływającymi na notowania złota w 2025 roku są: bardzo napięte otoczenie geopolityczne i gospodarcze oraz słabnący dolar i marginalne spadki stóp procentowych.

Przyszłe ceny złota będą w większym stopniu zależeć od interakcji tych dwóch czynników makroekonomicznych.

Obecne ceny złota w pewnym stopniu odzwierciedlają oczekiwania rynku co do konsensusu makroekonomicznego. Jednak w rzeczywistości gospodarka rzadko funkcjonuje „zgodnie z konsensusem”, co oznacza, że ceny złota mogą nadal znacznie odbiegać od swoich wartości w przyszłości. Jeśli niewielki spadek koniunktury w USA doprowadzi do dalszych obniżek stóp procentowych przez Rezerwę Federalną, a dolar będzie nadal słabł, złoto będzie wspierane; jeśli otoczenie gospodarcze i polityczne znacząco się poprawi, premia za ryzyko złota może zostać zwrócona, z potencjalnym spadkiem o 5% do 20%. Niektórzy ostrzegają również, że tempo wzrostu cen złota po podwojeniu ich wartości w ciągu dwóch lat jest „nie do utrzymania”. Commerzbank przewiduje, że ceny złota mogą wzrosnąć do około 4400 dolarów w 2026 roku; choć niektórzy niezależni analitycy są optymistycznie nastawieni do dalszego wzrostu cen złota, uważają również, że dyskusja na rynku o „bańce” niekoniecznie jest złą rzeczą – bańka nie oznacza natychmiastowego pęknięcia, a raczej przypomina inwestorom o wzroście zmienności. Podsumowując, silny wzrost cen złota w 2025 roku zmienia atrybuty jego aktywów: złoto nie jest już tylko jednym z bezpiecznych aktywów, ale staje się ważnym „strategicznym aktywem alokacyjnym” dla globalnych funduszy, zabezpieczającym je przed ryzykiem geopolitycznym, niepewnością polityczną i wahaniami systemu dolarowego.

Nastroje inwestorów detalicznych są niezwykle optymistyczne, a banki inwestycyjne z Wall Street generalnie utrzymują bycze nastawienie. Podstawowa logika leży w utrzymującej się wysokiej intensywności zakupów złota przez banki centralne, fakcie, że oczekiwania dotyczące spadku realnych stóp procentowych nie zostały całkowicie odwrócone, oraz utrzymującej się niepewności makroekonomicznej. Chociaż trend cen złota w 2026 roku prawdopodobnie nie powtórzy „przyspieszonego ruchu liniowego” z 2025 roku, prawdopodobieństwo osiągnięcia nowych maksimów jest nadal powszechnie uważane za wyższe ze względu na wiele czynników wspierających. Oczekiwania rynkowe dotyczące poziomu złota 5000 USD stopniowo ewoluują od poglądów mniejszości do szerszego konsensusu.

Analiza cen złota na następny poniedziałek:

W tym tygodniu na rynek wpłynął gwałtowny wzrost chińskich akcji konceptualnych, które oddalają fundusze, oraz obawy o ograniczenie globalnej płynności. Po osiągnięciu poziomu 4402, ceny złota ponownie znalazły się pod presją i spadły. Chociaż wykres tygodniowy ledwo utrzymał kluczowe wsparcie średniej ruchomej, a wykres dzienny wykazał odporność na poziomie 4270, ogólny impet wzrostowy jest zdecydowanie niewystarczający. Rynek znajduje się obecnie w szerokim zakresie wahań z „sufitem” i „podłogą”, oczekując na nowy sygnał wzrostu wolumenu, który przełamie równowagę.

Patrząc na wykres 4-godzinny, ceny złota ponownie oscylowały w dół w piątek. Chociaż spadek był ograniczony, przebicie kluczowego poziomu wsparcia na poziomie 4300 mogłoby otworzyć dalszy potencjał spadkowy. Obecnie krótkoterminowe średnie kroczące skierowały się w dół, tworząc opór, a wskaźnik MACD również znajduje się poniżej linii zerowej, co wskazuje na wzrost momentum spadkowego. Jeśli ceny najpierw osłabną, należy uważnie obserwować poziom wsparcia w obszarze 4305-4300. Odbicie techniczne może nastąpić po pierwszym dotknięciu. Dwa testy poziomu 4300 w tym tygodniu i dwa odbicia do 4400 stanowią korektę strukturalną po gwałtownym spadku. Jak podkreślałem w piątek, ta fala złota utworzyła formację dna w kształcie głowy i ramion. Wytrwałe utrzymanie się powyżej 4400 wywołałoby kolejny wzrostowy wzrost, celując w poziomy 4500 i 4550. Zgodnie z obecnym trendem nie powinniśmy próbować przewidywać szczytu. Jednak bez trwałego utrzymania się powyżej 4400, byłoby to uznane za konsolidację na niskim poziomie po gwałtownym spadku.

W związku z tym ten sam pogląd prawdopodobnie utrzyma się w przyszłym tygodniu. Obecnie cena zamknięcia wynosi około 4330. Czy cena otwarcia w przyszłym tygodniu zmieni się w kierunku przeciwnym do ceny otwarcia w tym tygodniu? W połączeniu z bodźcem w postaci wiadomości o bezpiecznych przystaniach w weekend, uważam, że istnieje duże prawdopodobieństwo bezpośredniego wzrostu. Podsumowując, rekomendowana krótkoterminowa strategia handlowania złotem w najbliższy poniedziałek to przede wszystkim długie pozycje, a krótkie pozycje na wzrostach jako podejście drugorzędne. Kluczowy poziom oporu, który należy obserwować w krótkim terminie, to 4400-4405, a kluczowy poziom wsparcia to 4270-4300. Proszę śledzić tempo.

Wiadomości z rynku złota, analiza techniczna i prognozy (9 styczWiadomości z rynku złota, analiza techniczna i prognozy (9 stycznia)

Najważniejsze czynniki: W piątek (9 stycznia) międzynarodowe ceny złota otworzyły się w wąskim, nieznacznie słabym przedziale wahań. Na rynek wpływa obecnie kilka czynników: stale umacniający się indeks dolara amerykańskiego, pesymistyczne oczekiwania dotyczące danych o zatrudnieniu poza rolnictwem oraz zbliżająca się coroczna korekta indeksu towarowego Bloomberga. Wszystkie te czynniki powinny wywierać krótkoterminową presję sprzedaży na ceny złota, ograniczając dynamikę wzrostową. W nadchodzącym tygodniu należy monitorować zwiększoną zmienność cen i ryzyko korekty. Niemniej jednak, średnio- i długoterminowa bycza logika pozostaje niezmieniona, z ceną docelową na poziomie 5000 USD i powyżej.

Rynek koncentruje się dziś na grudniowej stopie bezrobocia w USA i danych o zatrudnieniu poza rolnictwem. Chociaż rynek generalnie oczekuje, że dane będą niekorzystne dla złota, biorąc pod uwagę dane o zatrudnieniu i liczbie wniosków o zasiłek dla bezrobotnych opublikowane w tym tygodniu przez ADP, rzeczywiste wyniki mogą być lepsze od oczekiwań. Nawet jeśli dane spełnią oczekiwania, pojedynczy punkt odniesienia prawdopodobnie nie odwróci ogólnego trendu. Co więcej, popyt na bezpieczne aktywa, napędzany ryzykiem geopolitycznym i oczekiwaniami na znaczne obniżki stóp procentowych, o których wielokrotnie wspominali przedstawiciele Rezerwy Federalnej, nadal stanowią potencjalne wsparcie dla złota. W związku z tym, jeśli dane spowodują krótkoterminowy spadek cen złota, może to być postrzegane jako okazja do ponownego zajęcia długich pozycji.

Analiza techniczna: W ciągu pierwszych dwóch dni handlowych tego tygodnia złoto, wspierane przez formacje techniczne (takie jak formacja głowa z ramionami i podwójne dno), stale rosło od poziomu 4300, przebijając kolejno poziomy 4400 i 4500. Chociaż dane ADP dotyczące zatrudnienia poza rolnictwem i wniosków o zasiłek dla bezrobotnych zostały później opublikowane, ich wpływ na trend był ograniczony, a złoto utrzymywało się w ogólnym trendzie konsolidacji, osiągając w czwartek szczyt na poziomie około 4485. Rynek znajduje się obecnie w fazie konsolidacji w ramach trendu wzrostowego.

Zwróćcie szczególną uwagę na piątkowe dane dotyczące zatrudnienia poza rolnictwem. Poprzednia wartość wynosiła 64 000, a prognoza to 60 000. Jeśli rzeczywista wartość będzie wyższa od prognozowanej, może to tymczasowo obniżyć ceny złota; z drugiej strony, może to zapewnić wzrost. Na podstawie danych ADP, te dane o zatrudnieniu poza rolnictwem mają potencjał wzrostowy, ale konkretny zakres wahań będzie zależał od faktycznie opublikowanej wartości.

W średnim i długim terminie Rezerwa Federalna odbędzie posiedzenie w sprawie polityki pieniężnej pod koniec stycznia, a rynek będzie uważnie śledził dyskusję na temat ścieżki obniżek stóp procentowych, która nadal będzie generować wzrostowe oczekiwania dotyczące złota na poziomie makro.

Z technicznego punktu widzenia wykres dzienny wskazuje na brak silnego momentum wzrostowego poniżej 4500, co sugeruje potencjalną fazę korekty. Jednak dopóki cena utrzymuje się powyżej poziomu wsparcia 4400, ogólny trend pozostaje konsolidacją wzrostową w ramach byczego trendu wzrostowego. Wykres H4 pokazuje zwężające się pasma Bollingera, z krótkoterminowym zakresem skoncentrowanym między 4500 a 4400. Każde cofnięcie, które nie przełamie kluczowego wsparcia na poziomie 4400, można potraktować jako okazję do kupna na spadkach.

Odniesienie do strategii handlowej: Jeśli dane o zatrudnieniu poza rolnictwem są negatywne i powodują cofnięcie, należy szukać okazji do kupna na spadkach w pobliżu obszaru wsparcia powyżej 4400. Jeśli dane są pozytywne, należy obserwować test ceny w obszarze oporu 4500-4550. Ogólną strategią pozostaje kupowanie na cofnięciach i rozważenie sprzedaży krótkiej na wzrostach.

Kluczowe poziomy:

Opór: 4520-4540

Wsparcie: 4470-4450

„Wzrostowa korekta → Wsparcie linii trendu utrzymane, przygotowa🔍 Kluczowe kwestie techniczne

Po silnym wybiciu spadkowym cena odbiła się od ważnej strefy popytu / POI 🔄

Rynek porusza się w wyraźnym kanale wzrostowym, co potwierdza średnioterminową strukturę wzrostową 📈

Break of Structure (BOS) w górę sygnalizuje zmianę momentum z niedźwiedziego na bycze ✅

Obecna korekta zmierza w kierunku rosnącej linii trendu oraz poziomego wsparcia → to zdrowa korekta, a nie odwrócenie trendu 🟦

Dopóki cena utrzymuje się powyżej strefy wsparcia 4 440 – 4 450, scenariusz wzrostowy pozostaje aktualny 💪

Płynność znajduje się powyżej ostatnich szczytów, w pobliżu linii oporu kanału 🎯

🎯 Potencjalne cele cenowe (ze stickerami)

Typ celu Przedział cenowy Sticker

TP1 → Retest ostatniego szczytu 4 490 – 4 500 🎯

TP2 → Opór linii trendu 4 520 – 4 540 🚀💰

📌 TP1 = cel konserwatywny o wysokim prawdopodobieństwie

📌 TP2 = rozszerzony ruch wzrostowy przy wzmacniającym się momentum

📌 Propozycja setupu tradingowego

🟢 Strefa kupna (Buy):

➤ 4 440 – 4 455 (konfluencja linii trendu i wsparcia)

🎯 Take Profit:

➤ TP1: 4 500 🎯

➤ TP2: 4 535 🚀

🧭 Perspektywa rynkowa

Czynnik Ocena

Struktura rynku Wzrostowa 📈

Trend Kanał wzrostowy utrzymany ✅

Momentum Kupujący dominują 💹

Cel płynności Powyżej szczytów 💧

Spadek ceny złota trwa, a rynek wstrzymuje oddech przed raportemSpadek ceny złota trwa, a rynek wstrzymuje oddech przed raportem o zatrudnieniu poza rolnictwem!

W czwartek amerykańskie złoto ponownie zamknęło sesję niżej, tracąc około 0,6% w ciągu dnia i oscylując obecnie wokół 4423 dolarów. Bez żadnych nagłych informacji, które mogłyby go napędzać, ten spadek przypomina raczej ciszę przed burzą – niektóre fundusze decydują się na realizację zysków przed opublikowaniem danych o zatrudnieniu poza rolnictwem.

🌍 Wiadomości: Wszyscy czekają na odpowiedź

Jutrzejszy raport o zatrudnieniu poza rolnictwem będzie kluczowy dla krótkoterminowego kierunku notowań złota. Rynek gra w grę: czy te dane zmienią oczekiwania Fed co do tempa obniżek stóp procentowych?

Chociaż konsensus dotyczący „jeszcze dwóch obniżek stóp w tym roku” nieco osłabił dolara, złoto wydaje się tymczasowo tracić swój katalizator wzrostu.

Warto zauważyć, że globalny sentyment do ryzyka nieco ostygł, a napięcia geopolityczne wciąż narastają – te „niewidzialne skrzydła” mogą w pewnym momencie nagle podtrzymać ceny złota.

📊 Analiza techniczna: Kluczowe wsparcie na rozdrożu

Obecnie złoto znajduje się na zbiegu poziomów wsparcia:

100-godzinna średnia krocząca ≈ 4429

38,2% zniesienia Fibonacciego ≈ 4428

Jeśli ten poziom się nie utrzyma, kolejnym celem będzie 4400 — lub nawet niżej.

Wskaźniki wskazują również na umacnianie się momentum spadkowego: MACD jest poniżej linii zerowej i rośnie w dół, RSI spada poniżej 40, co wyraźnie wskazuje na krótkoterminowe nastawienie spadkowe.

Odbicie? Możliwe, ale najpierw musi nastąpić przebicie poziomu 4455 (zniesienie 23,6%).

Jeśli nie utrzyma się powyżej tego poziomu, jakiekolwiek odbicie będzie jedynie korektą techniczną.

🧭 Moje stanowisko: Obserwuj i czekaj, ale bądź przygotowany.

Rynek czeka, my również.

Przed publikacją danych o zatrudnieniu poza rolnictwem głównym tematem może pozostać trend spadkowy, ale nie zaleca się agresywnej gry na spadki w pobliżu kluczowych obszarów wsparcia – w końcu ryzyko geopolityczne i oczekiwania na obniżkę stóp procentowych to jak dwie „nieprzewidywalne polisy ubezpieczeniowe”, które zawsze wchodzą w grę, gdy wszyscy tracą czujność. Kluczowe poziomy oporu: 4450-4470

Kluczowe poziomy wsparcia: 4400-4380

Handel to nie tylko prawidłowe przewidywanie kierunku, ale także opanowanie odpowiedniego momentu i respektowanie ryzyka. Jeśli Ty również śledzisz ten kluczowy punkt zwrotny na rynku złota, zapraszam do obserwowania. Przeanalizujmy rynek logicznie i cierpliwie poczekajmy na odpowiednią okazję.

Polub i zapisz ten post, aby być na bieżąco ze strategiami dotyczącymi zatrudnienia poza rolnictwem!

Ceny złota spadły w piątek, a dane o zatrudnieniu poza rolnictweCeny złota spadły w piątek, a dane o zatrudnieniu poza rolnictwem stały się kluczową zmienną!

Międzynarodowe ceny złota nieznacznie spadły w piątek (9 stycznia), głównie pod presją łącznego wpływu rocznych korekt portfeli indeksów towarowych i dalszego umacniania się dolara amerykańskiego. Inwestorzy korygują swoje pozycje w oczekiwaniu na publikację kluczowych danych o zatrudnieniu poza rolnictwem w USA, co prowadzi do ostrożnego nastawienia na rynku. W momencie publikacji, cena złota na rynku spot spadła o 0,2% do 4469,03 USD za uncję, ale nadal jest na dobrej drodze do skumulowanego wzrostu o ponad 3% w tym tygodniu, utrzymując ogólną konsolidację na wysokim poziomie.

Chociaż ceny złota nieco spadły z historycznego maksimum 4549,71 USD z 26 grudnia, wzrostowa dynamika pozostaje widoczna. Indeks dolara amerykańskiego kontynuował swój ostatni trend wzrostowy, osiągając prawie miesięczne maksimum, wywierając znaczną presję na złoto denominowane w dolarach. Jednak potencjał dalszego wzrostu dolara jest ograniczony przed publikacją danych o zatrudnieniu poza rolnictwem, a na rynkach panuje generalnie postawa wyczekująca.

📉 Fundamenty: Mieszane sygnały, oczekiwanie na prognozy dotyczące zatrudnienia poza rolnictwem

Z perspektywy makroekonomicznej rynek złota znajduje się obecnie w stanie przeciągania liny między gołębimi oczekiwaniami a silnym dolarem. Rynek powszechnie oczekuje, że Rezerwa Federalna rozpocznie w tym roku cykl obniżek stóp procentowych, co zwiększy atrakcyjność złota jako aktywa nieoprocentowanego i złagodzi presję spadkową wynikającą z umacniającego się dolara.

Jednak kilka publikacji solidnych danych ekonomicznych z USA w drugiej połowie tego tygodnia dodatkowo ostudziło oczekiwania rynku na obniżkę stóp procentowych w styczniu, co doprowadziło do nieznacznego spadku cen złota. Dzisiejszy raport o zatrudnieniu poza rolnictwem będzie zatem kluczowym wskaźnikiem krótkoterminowych wahań cen 🔥:

Silne dane → Oczekiwania dotyczące obniżek stóp procentowych mogą zostać ponownie opóźnione → Ceny złota mogą być narażone na znaczną presję spadkową.

Słabe dane → Nasilenie spekulacji na temat obniżek stóp procentowych → Oczekuje się, że złoto odzyska dynamikę wzrostową.

Oprócz raportu o zatrudnieniu poza rolnictwem, Sąd Najwyższy Stanów Zjednoczonych może dziś wydać orzeczenie w sprawie ceł Trumpa; nieoczekiwany wynik może również spowodować zmienność rynku. Ponadto ryzyka geopolityczne (sytuacja w Wenezueli, napięcia dyplomatyczne w Azji, konflikt rosyjsko-ukraiński itp.) nadal stanowią potencjalne wsparcie dla cen złota, ograniczając zakres znaczącej krótkiej sprzedaży.

📊 Analiza techniczna: Pojawia się formacja głowy z ramionami; Obserwuj kluczowe wsparcie

Na wykresie dziennym ceny złota próbowały wcześniej przebić poziom 4500 USD, ale stopniowo spadały do około 4400 USD wraz z odbiciem dolara. Krótkoterminowe średnie kroczące nadal nieznacznie rosną, zapewniając kluczowe wsparcie, ale wskaźnik MACD jest narażony na ryzyko korekty spadkowej w kierunku przecięcia; potrzebne jest dalsze potwierdzenie tego kierunku na podstawie danych z dzisiejszej nocy.

Wykres 4-godzinny pokazuje, że po ciągłym spadku w połowie tygodnia, ceny złota utworzyły wstępny „formację głowy i ramion” ze stopniowo obniżającymi się maksimami, co wskazuje na mniej optymistyczne perspektywy krótkoterminowe. Wskaźnik MACD utworzył niedźwiedzią korektę przecięcia i oczekuje się, że będzie zmierzał w kierunku linii zerowej. Dlatego przed publikacją danych zalecana jest strategia sprzedaży i wzrostów.

🎯 Kluczowe poziomy:

Opór: 4480–4485; Należy zwrócić szczególną uwagę na obszar 4490–4500.

Poziomy wsparcia: 4415–4420; Kluczowe poziomy znajdują się w przedziale 4400-4380.

💡 Strategia handlowa: Ostrożne wejście, ścisła kontrola ryzyka.

Ceny złota początkowo spadły, a następnie wzrosły w sesji porannej, obecnie oscylując wokół 4470. Osobiście sugeruję rozważenie małej krótkiej pozycji w obszarze 4480-4485, ze stop-lossem w okolicach 8 USD, z celem 4450-4430. Jeśli nastąpi przebicie poniżej, należy obserwować wsparcie na poziomie 4410. Będziemy dynamicznie dostosowywać naszą strategię, jeśli rynek pokaże wyraźne odwrócenie po publikacji danych!

Dzisiejszy krótkoterminowy punkt odniesienia strategii:

Krótkie pozycje: Sprzedaż partiami na poziomie 4480-4485 (wielkość pozycji kontrolowana na poziomie 20%), stop-loss na poziomie 8 USD, cel 4450-4430, z kolejnym celem 4410, jeśli nastąpi przebicie poniżej.

Pozycje długie: Kupuj partiami po 4415-4420 (wielkość pozycji kontrolowana na poziomie 20%), stop-loss na poziomie 8 USD, cel 4450-4470.

Przypomnienie: Dane dotyczące zatrudnienia poza rolnictwem często powodują znaczną zmienność. Handluj małymi pozycjami i ściśle ustalaj zlecenia stop-loss, aby uniknąć strat! Aby poznać konkretne punkty wejścia i wyjścia, śledź nasze alerty w czasie rzeczywistym lub dołącz do naszej grupy dyskusyjnej, aby zsynchronizować strategie intraday.

Ogólnie rzecz biorąc, złoto nadal utrzymuje się w pobliżu historycznych maksimów. Wspierane przez oczekiwania dotyczące zmiany polityki pieniężnej Rezerwy Federalnej i ryzyka geopolityczne, średnioterminowy trend pozostaje optymistyczny. Jednak w krótkim terminie należy zachować ostrożność w przypadku technicznych korekt wywołanych publikacją danych i być przygotowanym na oba scenariusze. Życzę udanych transakcji dziś wieczorem i idealnego wyczucia czasu na transakcje! 🚀

RIVNRivian ( NASDAQ:RIVN ): Ryzyka strategiczne

1. Wyniki dostaw i sprzedaży

Roczny spadek: Rivian dostarczył 42 247 pojazdów w 2025 r., co stanowi spadek o 18% w porównaniu z 51 579 sztukami w 2024 r.

Słabe wyniki w IV kw.: Dostawy spadły o 31% rok do roku (9745 sztuk), nie spełniając oczekiwań konsensusu na poziomie 10 100 sztuk.

Prognozy: Firma zawęziła swoją roczną prognozę do 41,5–43,5 tys. sztuk. Obecnie wzrost jest ograniczony popytem rynkowym, a nie mocami produkcyjnymi.

2. Wyzwania rynkowe i konkurencja

Wygaśnięcie ulgi podatkowej: Koniec federalnej ulgi podatkowej w wysokości 7500 dolarów na pojazdy elektryczne negatywnie wpływa na sprzedaż.

Intensywna konkurencja: W 2026 roku platforma R2 wkracza na nasycony rynek, stając w szranki z zaktualizowanymi modelami Tesla Model Y, Hyundai Ioniq 5, Kia EV6 i Chevrolet Equinox EV.

Wojny cenowe: Ford (F-150 Lightning) i GM (Silverado EV) wykorzystują skalę rynku, aby agresywnie obniżać ceny.

Ekspansja globalna: Chińscy producenci (BYD, Zeekr) rozszerzają swoją działalność na rynki zachodnie; Rivian nie ma wystarczających marż, aby konkurować w wojnie cenowej.

3. Technologia i plan rozwoju platformy R2

🔎

XAUUSD (H3) – Plan LiamaPrzebicie linii trendu potwierdza trend wzrostowy ✅ | Kupuj na zniżkach, sprzedawaj przy ATH

Szybki przegląd

Na wykresie H3 sytuacja jest jasna: cena przebita linię trendu spadkowego i utrzymała strukturę po wyraźnym BOS, co utrzymuje bycze nastawienie na kontynuację.

Ale najlepsza strategia jest nadal ta sama: bez FOMO. Wolę kupować z stref płynności zniżkowej niż gonić środkowe świeczki.

Kluczowe poziomy (z twojego wykresu)

✅ Strefa zakupu 1 (ponowny zakup): 4434 – 4437

✅ Strefa zakupu 2 (nieważność płynności): 4340 – 4343 (strefa głębokiego przeszukiwania)

✅ Sprzedaż scalpowa przy ATH: 4560 (główne zyski / sprzedaż reakcyjna)

Analiza techniczna (styl Liama)

Przebicie linii trendu potwierdza trend wzrostowy: przebicie linii trendu sygnalizuje, że kupujący wracają do kontroli.

4434–4437 to czysty obszar ponownego wejścia: logiczna strefa korekty z lepszym R:R.

Jeśli zmienność wzrośnie i cena poszukuje płynności, 4340–4343 to obszar "najlepszej wartości", aby szukać mocnej reakcji.

Scenariusze handlowe

✅ Scenariusz A (priorytet): KUPUJ korektę na 4434–4437

Wejście: 4434 – 4437

SL: poniżej 4426 (lub poniżej najnowszego dołka H1/H3)

TP1: 4485 – 4500

TP2: 4560 (ATH – główny cel)

Logika: Potwierdzenie trendu wzrostowego jest na miejscu — chcę tylko wejście na korekcie, nie gonić.

✅ Scenariusz B (głęboki zakup): Jeśli cena spadnie do 4340–4343

Wejście: 4340 – 4343

SL: poniżej 4330

TP: 4434 → 4500 → 4560

Logika: To jest "słodki punkt", jeśli rynek przeprowadza reset płynności przed ponownym wzrostem.

⚠️ Scenariusz C (tylko scalping): SPRZEDAJ reakcję przy ATH 4560

Wejście: 4560 (tylko jeśli zobaczymy wyraźne odrzucenie/słabość)

SL: powyżej najwyższego przeszukiwania

TP: 4520 → 4500 (szybki scalp)

Uwaga: To jest pomysł na scalp przy ATH — nie długoterminowe wezwanie do spadku, gdy struktura wzrostowa jest nienaruszona.

Kluczowe uwagi

Unikaj wejść w środkowym zakresie. Realizuj tylko na 4434–4437 lub 4340–4343.

Czekaj na potwierdzenie na M15–H1 (odrzucenie/pożarcie/MSS).

Zarządzanie ryzykiem: 1–2% na pomysł, wyprzedawaj na ATH.

Czekasz na zakup na korekcie przy 4434, czy masz nadzieję na głębsze przeszukiwanie do 4340 dla najczystszej możliwości wejścia? 👀