Fibonacci

CD Projekt - czy byki utrzymają wsparcie?

Cześć,

Dawno nie opisywałem spółki CD Projekt, dlatego warto do niej wrócić.

CD Projekt wszedł w 2025 rok solidnie: w Q1 2025 spółka wypracowała 226,3 mln zł przychodów (r/r stabilnie), 95,6 mln zł EBIT (+18% r/r) i 86,0 mln zł zysku netto przy marży 38%. Nakłady na rozwój nowych projektów zwiększono o 104 mln zł, przy czym największe zasoby deweloperskie pracują dziś nad „The Witcher 4” (422 z 730 osób na 30.04), a „Cyberpunk 2” formalnie wszedł w pre-produkcję; dodajmy, że sam dodatek „Phantom Liberty” przekroczył 10 mln kopii sprzedanych do 28 maja.

Wracając do analizy technicznej, spółka w czerwcu tego roku dotarła do szczytu ze stycznia i lutego 2021 roku, co stanowi opór tygodniowy na spółce. W tym miejscu niedźwiedzie przejeły kontrolę i podaż ruszyła do akcji zniżkując kurs o ponad 10%.

Wykres W1 (strefa oporu ze stycznia):

Analizując EMA na interwale tygodniowym poprzedni tydzień zatrzymał spadki na EMA20, natomiast kolejny przyniósł spadki o prawie 4% docierając ponownie do poziomu 246 zł. Przebicie tego wsparcia może oznaczać powrót na poziomy 218 zł gdzie mamy zarówno dzienne wsparcie, tygodniowe oraz EMA50.

Wykres W1 (średnie EMA):

Sygnałem ostrzegawczym w długim terminie może okazać się dywergencja na RSI na interwale tygodniowym. Mamy coraz niższe szczyty na oscylatorze mimo tego, że kurs rósł.

Wykres W1 (dywergencja RSI):

Nakładając zniesienie Fibonacciego w krótkim terminie od lokalnego szczytu do dołka, kurs wykonał prawie 50% korekty do spadków i nie był w stanie przebicia poziomu 265 zł, który wcześniej był dość mocnym wsparciem. Patrząc pod kątem fal, możliwe, że obecnie tworzy nam się korekta abc na wykresie, której celem będzie wspomniane już 218 zł.

Wykres D1 (zniesienie Fibonacciego):

Oscylatory na interwale dziennym wskazują na pewne osłabienie momentum: RSI balansuje blisko neutralnych poziomów, sygnalizując konsolidację, a MACD pozostaje w negatywnej fazie z możliwością przecięcia linii sygnalnej, co może sugerować krótkoterminową presję podażową.

Wykres D1 (oscylatory):

W szerszym ujęciu trend średnioterminowy wciąż jest wzrostowy, ale bieżąca strefa 235–238 zł ma charakter kluczowego wsparcia; jej przełamanie otworzyłoby drogę w stronę 217 zł. Utrzymanie powyżej 238 zł i odbicie w górę mogłoby zainicjować kolejną falę w kierunku 265 zł i ponowne testowanie 276 zł. Układ wolumenowy wskazuje, że obecna korekta odbywa się przy niższym zaangażowaniu rynku niż wcześniejsze wzrosty, co sugeruje bardziej fazę odpoczynku niż pełnowymiarową zmianę trendu.

Na wykresie rocznego profilu wolumenu dobrze widać, że największe skupiska obrotu koncentrują się w przedziale 215–224 zł, co tworzy tzw. strefę równowagi i mocne wsparcie średnioterminowe. To obszar, w którym przez długi czas rynek akumulował akcje i który stanowi fundament obecnego trendu wzrostowego.

Po stronie oporu największe nagromadzenie wolumenu widoczne jest w rejonie 265 zł, gdzie rynek zatrzymywał wzrosty, a dalej przy 276–286 zł mamy już strefę szczytową, gdzie wolumen jest znacznie mniejszy, co sugeruje słabsze fundamenty popytowe przy ataku na te poziomy.

Obecny układ wolumenu sygnalizuje, że dopóki kurs utrzymuje się powyżej 235 zł, przewaga kupujących jest nienaruszona. Ewentualne wybicie poniżej tego poziomu otworzyłoby przestrzeń do dynamiczniejszej przeceny w stronę 217 zł i dalej do 200 zł, gdzie znajduje się kolejne wsparcie. Z kolei szybki powrót powyżej 250–252 zł zwiększyłby szansę na kolejne podejście pod 260–265 zł.

Wykres D1 (profil wolumenu):

Analiza nie jest rekomendacją, tylko moją subiektywną opinią.

Pekabex na wsparciu - czy byki zareagują?Cześć,

Spółka Pekabex jest międzynarodową firmą z branży budowlanej: wiodącym wytwórcą prefabrykatów, generalnym wykonawcą i deweloperem z doświadczeniem w projektowaniu, produkcji, montażu oraz kompleksowych usługach budowlanych i inwestycyjnych.

W I kwartale 2025 Pekabex wypracował 408,5 mln zł przychodów, co stanowi wzrost o około 26% rok do roku, napędzany wzrostem w segmentach prefabrykacji i usług budowlanych. Zysk operacyjny spadł jednak o 62% r/r do 5,94 mln zł, a EBITDA obniżyła się o 43% do 13,37 mln zł — sygnalizując słabą presję na marże i koszty. Zysk netto wyniósł jedynie 2,17 mln zł (spadek o 76% r/r), co wskazuje na znaczące wyzwania w efektywności operacyjnej. Zarząd wskazuje na szanse wzrostu eksportu i segmentu mieszkaniowego, co może wspierać rozwój przychodów. Brakuje jednak sygnałów poprawy marż w krótkim terminie, co może ograniczać potencjał wzrostu zysków.

Wracając do analizy technicznej kurs po osiągnięciu wsparcia w grudniu 2024 roku dotarł ponownie do poziomu 21,8 zł stanowiące 50% korekty do spadków z poziomu 27 zł do 16 zł. Z poprzednich analiz możecie zobaczyć, że była to dość ważna strefa oporu, której przebicie mogłoby dać mocniejszy sygnał do wzrostów, niestety kurs po 3 tygodniach próby przebicia jej wszedł ponownie w trend spadkowy. Obecnie cena za akcję ponownie zbliża się do wsparcia z grudnia.

Wykres W1 (strefa oporu i wsparcia):

Nakładając zniesienie Fibonacciego w długim terminie cena akcji przebiła 61,8% zniesienia Fibonacciego od dołka z września 22 roku do szczytu z połowy 2024 r i będzie to pierwszy poziom oporu, który byki będą musiały w przypadku powrotu na północ. Kolejnym poziomem jest żółta strefa oraz 50% zniesienia na poziomie 18,85 zł.

Wykres W1 (zniesienie Fibonacciego):

Analizując oscylatory na interwale tygodniowym, niedźwiedzie mają jeszcze miejsce na zejście niżej. RSI jest na poziomie 38 pkt przecinając MA, a najbliższe wsparcie to poziom 30 pkt. Natomiast negatywnie wygląda również MACD, które po dotarciu do poziomu 0, zawróciło dając sygnał sprzedaży. Dodatkowo histogram coraz bardziej się rozszerza. Sugerując się samymi oscylatorami, można stwierdzić, że zbliżające się wsparcie może okazać się obecnie zbyt słabe do obrony przez popyt.

Wykres W1 (oscylatory):

Największa koncentracja wolumenu jest na poziomach 19,8-21,3 co tworzy dużą strefę podażową w tych miejscach, natomiast POC obecnie znajduje się na poziomie 18,1 zł czyli szczytu z 21 lipca. Kurs poniżej linii POC jest negatywnym sygnałem i póki popyt nie wyjdzie szybko powyżej, negatywny scenariusz jest bardziej prawdopodobny, a przebicie poziomu 16 zł może przyspieszyć spadki w kierunku 14,20 zł.

Wykres D1 (profil wolumenu):

Scenariusz bazowy wydaje się obecnie jako kontynuacją spadków. Jeśli popyt nie wróci szybko powyżej 18 zł, spadki mogą przyspieszyć a przebicie 16 zł, oznaczać będzie kierunek w stronę 14,20–14,50 zł, gdzie jest kolejny silny węzeł wolumenu.

Natomiast w przypadku obrony strefy 15,95–16,20 zł i pojawienia się zwiększonego wolumenu kupujących, możliwy jest ruch powrotny w stronę 17,80–18,80 zł (strefa pierwszego oporu), jednak tam spodziewana jest silna presja sprzedających.

Analiza nie jest rekomendacją, tylko moją subiektywną opinią.

Dadelo - czarny koń 2025 roku?Cześć,

Spółka Dadelo specjalizuje się w internetowej sprzedaży rowerów, części i akcesoriów rowerowych, prowadzonej za pośrednictwem sklepu CentrumRowerowe.pl, a od roku 2023 również w modelu omnichannel.

Spółka w 2020 roku zadebiutowała na GPW i mimo, że kurs z początkiem rósł to później wpadł w trend spadkowy ustanawiając ATL na 8,32 zł. Od tego czasu kurs zmienił kierunek na północ ustanawiając ATH na poziomie 55 zł, natomiast sam wzrost wyniósł ponad 550% w niecałe 3 lata. Rok 2025 należy do udanych dla inwestorów, którzy posiadają akcje tej spółki, bowiem ruch od połowy marca jest bardzo paraboliczny w górę.

Wykres D1 (wzrost kursu):

Nakładając rozszerzone zniesienie bazujące na trendzie poziom 55-56 zł jest wzrostem 1,681 z poprzedniej fali między grudniem 23 roku, a lipcem 24 i stanowi on obecnie pierwszy mocny opór. Chociaż pierwszym oporem jest poziom 46,6 zł.

Wykres D1 (rozszerzone zniesienie bazujące na trendzie):

Nakładając zniesienie Fibonacciego ostatniego ruchu, obecnie idziemy w kierunku 41,4 zł co stanowi 38,2% korekty do wzrostów, natomiast silne wsparcie możemy zauważyć na poziomie 37,1 zł. Osobiście oprócz poziomów Fibonacciego mam wyznaczone wsparcie w okolicy 44,8 zł, którego utrzymanie mogłoby pokazać dalszą siłę byków w tym trendzie.

Wykres D1 (wsparcie oraz zniesienie Fibonacciego):

Analiza profilu wolumenu wskazuje na największe skupisko transakcji w rejonie 23-25 zł, które pełni rolę istotnego obszaru wsparcia długoterminowego. Kolejna wyraźna strefa aktywności kupujących znajduje się w okolicach 37–38 zł, gdzie rynek w przeszłości akumulował pozycje przed kolejnym impulsem wzrostowym. Wzrost ceny do poziomów powyżej 50 zł nie był wsparty dużą aktywnością w profilu wolumenu, co sugeruje, że była to dynamiczna faza wybicia, a nie akumulacja. Obecne cofnięcie w okolice 44,8 zł to test lokalnego wsparcia wolumenowego — utrzymanie tego poziomu może skutkować próbą ponownego ataku na szczyty. Z kolei jego przełamanie otworzy drogę do niższej strefy 41 zł, a w dalszej kolejności do 37,2 zł, gdzie znajdują się kolejne większe wolumeny. Cały profil wolumenu wskazuje, że kluczowe siły popytu znajdują się zdecydowanie niżej, co oznacza, że każde zejście do tych stref będzie miało duże znaczenie z perspektywy długoterminowych inwestorów, natomiast obecne poziomy są w dużej mierze wynikiem dynamicznego trendu wzrostowego, a nie stabilnej akumulacji.

Wykres D1 (profil wolumenu):

Patrząc na oscylatory, RSI dotarło przed korektą do poziomu 80 pkt, a obecnie dość dynamicznie się wychładza. Blisko znajduje się wsparcie, co oznacza, że jest realne utrzymanie poziomu 44,8 zł wsparcia, natomiast oscylatory mają jeszcze miejsce do zejścia, dlatego przełamanie może kontynuować spadki nawet do 37-41 zł.

MACD od kilku dni ma sygnał sprzedaży, a histogram pokazuje mocną wyprzedaż, która prawdopodobnie zbiega się z realizacją zysków.

Wykres D1 (oscylatory):

Podsumowując po dynamicznych wzrostach zawsze przychodzi korekta. Obecnie sięga ona 17% od szczytu, natomiast jesteśmy przy pierwszym wsparciu i jeśli uda się je utrzymać oraz wyjść powyżej 50 zł, to powinniśmy zobaczyć nadal siłę popytu. Z drugiej strony w negatywnym scenariuszu przełamanie 44,8 zł może doprowadzić do szybkiego ruchu w dół w okolicę 41 zł, a nawet wspomnianego mocnego wsparcia 37,2 zł.

Analiza nie jest rekomendacją, tylko moją subiektywną opinią.

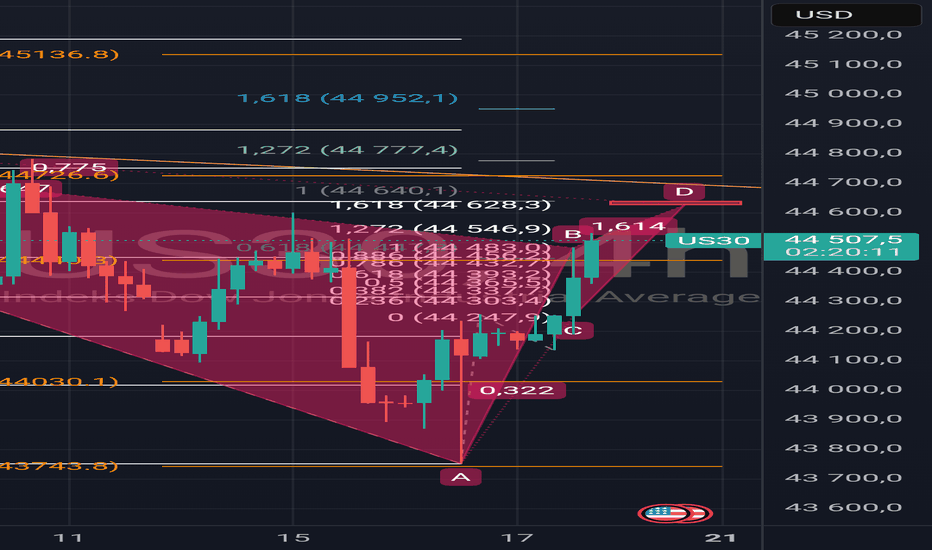

LINKUSD ChainLink tuż przed wzrostem?Po udanych zakupach, po otrzymaniu pierwszego celu jakim było wybicie szczytu czas zadać pytanie czy to koniec wzrostów. Zielonym kolorem zaznaczyłem interesującą mnie przestrzeń w której ma zapaść kluczowa decyzja. Dla scenariusza wzrostowego który publikowałem Wam już wcześniej oczekuje teraz wzrostów jako fala 3. zasięg minimalny fali trzeciej to 23.5 usd. Ważny by aktualnie trwający lokalnie spadek miał strukturę 3fal i będzie dobrze :D

KRUK - z apetytem na powrót do starej konsolidacjiCześć,

Spółkę Kruk opisuję co jakiś czas więc większość wsparć i oporów możecie znać z poprzednich analiz. W większości nic się nie zmieniło Strefa popytu nadal znajduje się w okolicy 355-357 zł, natomiast główna strefa oporu w okolicy 460-490 zł. Pomarańczowe linie są wsparciami / oporami tygodniowymi, natomiast czerwone dziennymi.

Wykres W1 (wsparcia i opory):

Jak widzicie na interwale tygodniowym, po mocnych wzrostach i silnym trendzie od 224 zł kurs osiągając poziom 492 zł wszedł w półtora roczną konsolidację w zakresie 413-490 zł. Zasięg tego wybicia pokrywał się ze strefą wsparcia, natomiast to co jest kluczowe obecnie dla byków, to powrót do środka konsolidacji., czyli powyżej 413 zł na wykresie tygodniowym. Ponowne wejście będzie mocno pozytywnym sygnałem.

Wykres W1 (konsolidacja):

Nakładając zniesienie Fibonacciego od szczytu do dołka ze strefy popytowej, to obecnie kurs walczy nie tylko z wejściem do Boksa konsolidacji ale również z poziomem 418 zł jakim jest 50% zniesienia do korekty. Przebicie tego poziomu otworzy nam ponownie drogę w kierunku 440 zł.

Wykres W1 (zniesienie Fibonacciego):

Roczny profil wolumenu pokazuje POC na poziomie 390 zł i jest to poziom dość istotny dla byków. W negatywnym scenariuszu przełamanie 390 zł mogłoby oznaczać ponowny test strefy popytowej. Natomiast powyżej widzimy na poziomach 420-430 zł dwa duże klastry, gdzie wolumen jest podobny do tego z POC. Jeżeli bykom uda się przebić je, ułatwi to drogę do wyższych poziomów.

Wykres W1 (profil wolumenu):

Podobny układ oporu widzimy na profilu wolumenu z całej konsolidacji, poziom wejścia dla byków to ostatni opór z maja czyli 420 zł.

Wykres W1 (profil wolumenu z całej konsolidacji):

Podsumowując, dzisiaj analiza na trochę innych interwałach ponieważ na spółce nie ma wielu emocji. Kluczowym wsparciem jest poziom 388 / 390 zł jeżeli byki utrzymają go na interwale tygodniowym to jest bezpiecznie. Od góry zadaniem jest przebicie 415-420 zł. Jeżeli uda się to pierwszym celem będzie poziom 440 zł natomiast kolejnym górna strefa starej konsolidacji.

PKN Orlen - czy byki utrzymają wsparcie?Cześć,

Od grudnia 24 roku Orlen zalicza mocny rajd w górę. W zasadzie bez większych korekt pnie się do góry docierając i budując ostatni szczyt prawie 96% wyżej od ceny z końcówki 24 roku. Ten tydzień okazał się 4 tygodniem na przestrzeni 7 miesięcy, w którym mamy czerwoną świecę, a spadek o powyżej 4% był tylko raz.

Wykres W1 (wzrosty):

Poziome linie na wykresie oznaczają wsparcia i opory, pomarańczowe dotyczą świec tygodniowych, natomiast czerwone dziennych. Ostatni szczyt dotarł do okolic 89 zł, gdzie stanowiło to historycznie wsparcie w 2019 roku oraz ostatni opór w 21 roku. Obecnie po tygodniowej korekcie docieramy do pierwszego wsparcia tygodniowego, gdzie popyt może spróbować wybronić poziomu 82 zł, jednak warto mieć na uwadze to, że przy tak dużych i szybkich wzrostach, korekty wcale nie muszą być płaskie.

Wykres W1 (wsparcia i opory):

Oscylatory na interwale tygodniowym dotarły do poziomu wykupienia. RSI osiągnęło strefę 80 i zaczyna delikatnie zawracać w dół. To sugeruje, że może pojawić się korekta lub przynajmniej konsolidacja, aby odreagować wcześniejsze wzrosty. RSX dał ostatni sygnał „Bear” po wybiciu „Pivotu” wskazuje to na możliwość zakończenia obecnego impulsu wzrostowego.

Historycznie po takich sygnałach rynek wykonywał głębsze korekty lub przechodził w ruch boczny. Linia MACD znajduje się wysoko powyżej zera, co wskazuje na przewagę trendu wzrostowego, jednak sygnały wygaszania dynamiki są wyraźne – histogram maleje, a linie mogą zbliżać się do przecięcia w dół.

Wykres W1 (oscylatory):

Nakładając zniesienie Fibonacciego w średnim terminie od ostatniego dołka do szczytu, pierwszym poziomem 23,6% jest tygodniowe wsparcie w okolicy 81 zł, natomiast kolejne pokrywają się z dziennymi wsparciami. Warto zwrócić uwagę na poziom 73 zł, który będzie dość ważnym poziomem, natomiast najmocniejsza strefa wsparcia jest w okolicy 69-70,5 zł.

Wykres D1 (zniesienie Fibonacciego):

Profil wolumenu od początku wzrostu wskazuje, że POC znajduje się w okolicy strefy wsparcia (zielonym boksie). To poziom, w którym inwestorzy wymienili najwięcej akcji, tworząc solidne wsparcie.

Między 76,50–81,50 zł jest wyraźna luka wolumenowa – to oznacza, że cena może szybko przechodzić przez ten obszar, bo nie było tu dużej wymiany akcji (małe zainteresowanie inwestorów). Jeśli trend spadkowy się utrzyma, możliwy szybki test poziomów 76–77 zł a nawet 73,5.

Wykres D1 (profil wolumenu):

Podsumowując, kurs zbliża się do pierwszego wsparcia. Jeżeli byki utrzymają je, to będzie szansa na powrót do wzrostów. Przebicie 82 zł może oznaczać szybką i dynamiczną korektę do okolic 76 zł, gdzie pojawia nam się pierwsze wsparcie, natomiast kolejne mocniejsze jest na poziomie 73,5 zł. Ważną strefą jest zielony boks 69-70,5 zł do którego będą dążyć niedźwiedzie.

Wyjście powyżej ostatniego szczytu otwierana nam drogę na 96 zł.

Analiza nie jest rekomendacją, tylko moją subiektywną opinią.

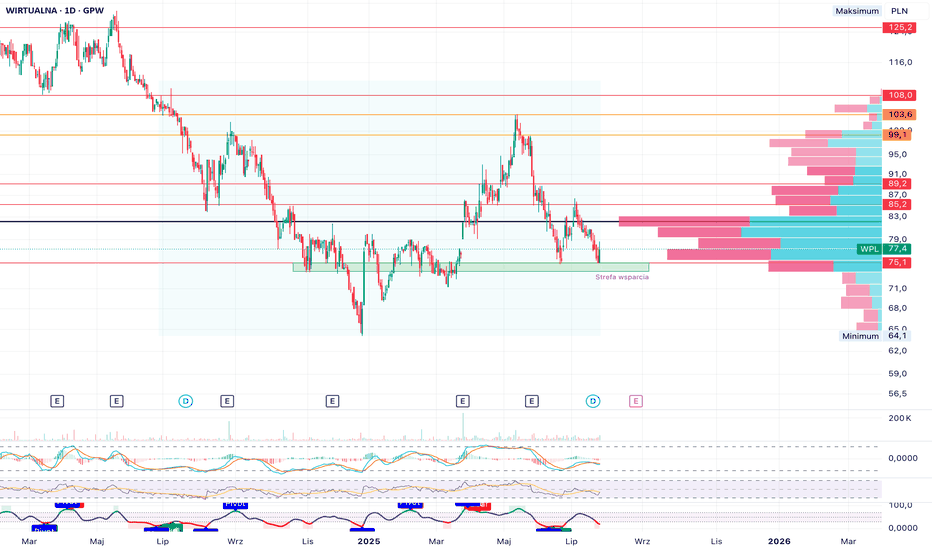

Byki z apetytem na podwójne dno? - Wirtualna Polska

Cześć,

Wirtualna Polska swoje ATH miała na poziomie 159 zł w 2021 roku. Od tej pory mimo okresów, gdzie kurs robił korekty do spadków, to w większości jednak podaż wygrywa z popytem.

Na interwale tygodniowym możemy zaobserwować ważną strefę opór na poziomie 99-103 zł. Jest to opór tygodniowy (zaznaczony na pomarańczowo), dlatego ważne jest jak świeca zamknie się w piątek na koniec sesji.

Wykres W1 (opór tygodniowy):

Ostatni lokalny szczyt powyżej 100 zł pokrywa się z 61,8% zniesieniem Fibonacciego, co przekłada się, że ruch wykonał wtedy taką korektę do ostatnich spadków. Pierwszym ponownie oporem będzie poziom 79,6 zł, natomiast kolejnym 89,1 zł, który również pokrywa się z dziennymi oporami.

Wykres D1 (zniesienie Fibonacciego):

Obecnie byki są pod mocną presją podaży, natomiast wczorajszy poziom 75 zł został wybroniony, co jest pierwszym pozytywnym sygnałem. Dodatkowo (co prawda jest jeszcze za wcześnie aby o tym pisać), możliwe że kurs będzie chciał uformować nam podwójne dno. Większą pewność oczywiście zdobędziemy po przebiciu poziomu 85 zł, a celem tej formacji jest 99 zł. Zejście poniżej 75 zł będzie zanegowaniem scenariusza, bądź odbicie się i powrót w kierunku 75 zł po dotarciu do 85 zł.

Wykres D1 (możliwe podwójne dno i wsparcia):

Analizując profil wolumenu scenariusz wygląda nadal negatywnie. POC znajduje się powyżej kursu na poziomie 82 zł, natomiast przebicie zielonej strefy wsparcia może spowodować szybki i gwałtowny spadek ze względu na brak większych wolumenów.

Wykres D1 (profil wolumenu):

Podsumowując kurs jest blisko ważnego wsparcia, jeżeli zostanie utrzymane to najważniejsze dla byków przejść powyżej POC i zaatakować 85 zł. Przebicie tych oporów będzie mocniejszym sygnałem do wzrostów. Negacją pozytywnego scenariusza będzie brak przebicia 85 zł i powrót na 75 zł.

Analiza nie jest rekomendacją, tylko moją subiektywną opinią.

Torpol wybija lokalny trend spadkowy

Cześć,

Spółka Torpol w ostatnich dniach próbuje przełamać lokalny trend spadkowy. W od maja 2023 roku do marca 24, spółka była w silnym trendzie wzrostowym, w którym urosła o ponad 150%. Od tego czasu weszła w konsolidację z próbą jej wybicia w marcu tego roku. Niestety mimo próby byków kurs powrócił z powrotem do pomarańczowego boksa.

Wykres D1 (wzrosty + konsolidacja):

To co nam się rzuca w oczy to formacja trójkąta, z wybiciem linii oporu na zwiększonym wolumenie. Zasięg tej formacji sięga 42,6 zł czyli ostatniego szczytu z marca br. I póki jesteśmy powyżej tej linii to będzie właśnie celem dla byków.

Wykres D1 (formacja trójkąta):

Nakładając zniesienie Fibonacciego kurs długo bronił się w okolicy 50% dochodząc dwa razy do tego poziomu, natomiast obecnie od góry naszym pierwszym oporem będzie poziom 39,5-40,0 zł.

Wykres D1 (zniesienie Fibonacciego):

Pierwszym wsparciem jest poziom 38,45 zł i jest to wsparcie tygodniowe, póki kurs jest powyżej, a świece tygodniowe zamykają się powyżej, to byki mają przewagę. Przebicie tego wsparcia może dać pierwszy sygnał negacji do wzrostów. Kolejnym wsparciem jest dzienny poziom 36,75 zł.

Wykres W1 (wsparcia):

Podobnie pokazuje nam profil wolumenu. Najmocniejsze wsparcie jest na poziomie 36,75-37,00 zł gdzie mamy POC. Natomiast pierwszym wsparciem przed luką wolumenową jest poziom tygodniowy 38,45 zł

Wykres D1 (profil wolumenu):

Średnie EMA wyglądają również coraz lepiej. Krótkoterminowe zaczynają zawracać, a w długim terminie kurs za każdym razem bronił EMA200, nie zamykając się poniżej. Na wczorajszej sesji udało się przebić zarówno EMA 50 jak i EMA 100, co jest pozytywnym sygnałem dającym bykom nadzieje na zmianę lokalnego trendu.

Wykres D1 (średnie EMA):

Podsumowując, widać, że byki mają coraz większą ochotę na zmianę trendu, mamy sygnały, które mogą świadczyć o zmianie tj.: wybicie linii trendu, formacja trójkąta, przebicie poziomu tygodniowego. Oscylatory mają jeszcze miejsce na wzrosty. Pierwszym sygnałem ostrzegawczym będzie powrót poniżej 38,45 i zamknięcie świecy tygodniowej poniżej ten ceny. Wtedy, może okazać się to wybicie jedynie pułapką na byki. Ważne wsparcie mamy na poziomie 36,75 zł.

Analiza nie jest rekomendacją, tylko moją subiektywną opinią.

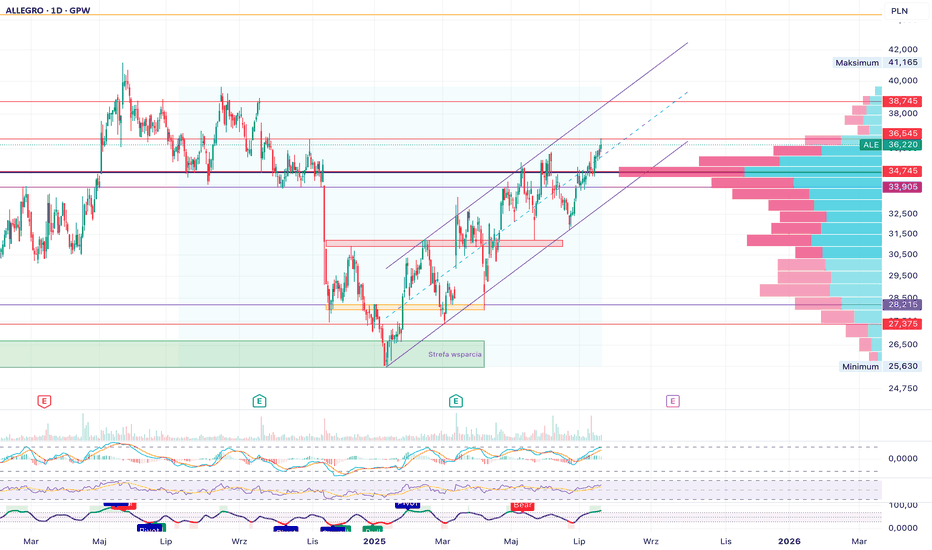

Allegro - aktualizacja

Cześć,

Od ostatniej analizy Allegro kurs dotarł do szczytu z 30 października 2024 roku. Kurs nadal porusza się w kanale wzrostowym z widocznym trendem i lokalnymi korektami, a w piątek dotarł do oporu, w który za pierwszym razem zadziałał reagując na cenę 36,55 zł.

Wykres D1 (kanał wzrostowy - lokalny opór):

Jeżeli bykom uda się przebić obecny opór to będzie możliwość zamknięcia luki otwarcia po wynikach z dnia 19 września na poziomie 37,5-38,2 zł.

Wykres D1 (luka otwarcia):

Nakładając zniesienie Fibonacciego pierwszym oporem jest poziom 37,8 zł, czyli okolica naszej luki otwarcia, natomiast pierwszym wsparciem poziom 35,21 zł co stanowi 61,8% ruchu korekcyjnego. Kolejnym poziom po braku utrzymania jest poziom 33,37 zł.

Wykres D1 (zniesienie Fibonacciego):

Pozytywnie wygląda profil wolumenu. Kurs przebił POC, który znajdował się na poziomie 34,74 zł i to jest jednym z bardziej kluczowych poziomów wsparcia dla byków i koniecznym do utrzymania. Natomiast przebicie poziomu 36,55 zł może otworzyć nam drogę do szybszego ruchu w górę. Do poziomu 40 zł, mamy bardzo niski wolumen co powinno pomóc bykom przy wzroście.

Wykres D1 (profil wolumenu):

MACD wygląda bardzo pozytywnie, jakiś czas temu mieliśmy sygnał kupna, przebiliśmy 0 pkt, a histogram utrzymuje się nad dość wysokim poziomie. RSI natomiast powoli zbliża się do oporu oraz strefy wykupienia, dlatego warto obserwować w jaki sposób kurs zachowa się przy najbliższym oporze.

Wykres D1 (oscylatory):

Podsumowując jesteśmy w trendzie wzrostowym, gdzie zdążają się korekty. Celem dla byków będzie okolica 40 zł, natomiast po pokonaniu oporu na poziomie 36,55 zł kolejnym będzie strefa 37,5-38,2 zł. Od dołu pierwszym sparciem jest poziom 35,21 zł, natomiast głównym poziom 34,75 zł.

Analiza nie jest rekomendacją, tylko moją subiektywną opinią.

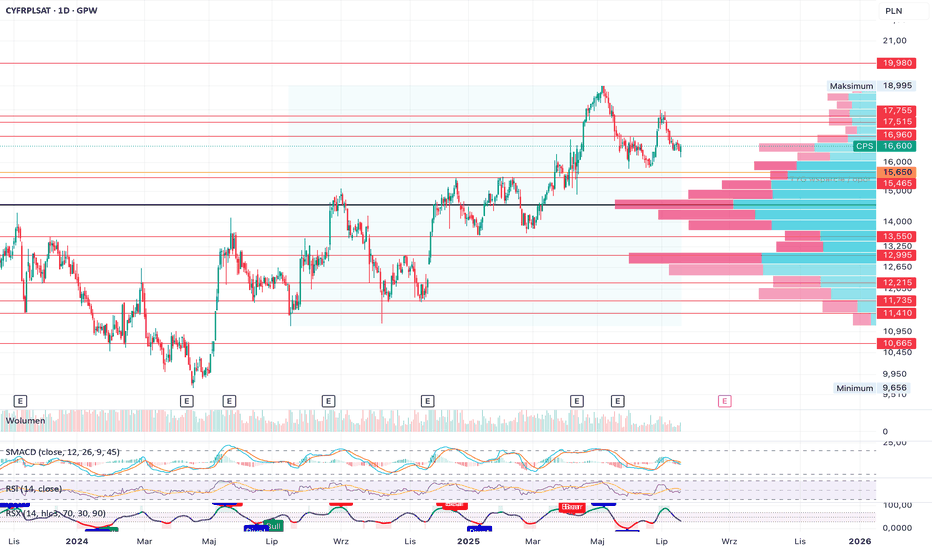

CPS - walka o poziom, czy byki utrzymają wsparcie?

Cześć,

Na wykresie dziennym CPS widać, że po bardzo dynamicznym wzroście w pierwszym kwartale i drugim kwartale 2025 roku kurs akcji wyhamował, a następnie rozpoczęła się stopniowa korekta. Od szczytu na poziomie 18,99 zł, notowania skorygowały się do okolic poziomu 0,5 zniesienia Fibonacciego (~16,19 zł), który obecnie działa jako kluczowe wsparcie krótkoterminowe.

Nałożenie zniesienia Fibo od ostatniego impulsu wzrostowego pokazuje, że cena kilkukrotnie respektowała poziomy 0,5 oraz 0,382 (który stanowił często opór. Obecnie notujemy walkę o utrzymanie poziomu 16,33 zł (0,5 Fibo). Przełamanie tego poziomu otwiera drogę do testu 0,618 Fibo (~15,70 zł) oraz niżej – do mocnego wsparcia na poziomie 14,80 zł 0,786 Fibo.

Z drugiej strony, jeśli poziom 16,36 zł zostanie obroniony i popyt wróci z impetem, naturalnym celem dla byków będzie ponowny atak na 17,00–17,50 zł, czyli obszar 0,382 Fibo i wcześniejszego lokalnego oporu. Ważniejszym jednak poziomem do pokonania dla popytu będzie poziom 17,75-18,00 zł. Co może dać kolejny impuls wzrostowy dla inwestorów.

Wykres D1 (zniesienie Fibonacciego):

MACD znajduje się pod linią sygnału i nadal w strefie negatywnej, choć dystans po ostatniej sesji między liniami maleje. Nie mamy jeszcze sygnału kupna, ale jego pojawienie się może być jednym z pierwszych symptomów zmiany sentymentu. RSI natomiast jest w strefie neutralnej, z lekkim skłonem w dół. Nie wskazuje jeszcze wyprzedania, ale mamy przestrzeń do zejścia bliżej 30 pkt, szczególnie jeśli poziom 16,36 zł padnie.

Wykres D1 (oscylatory):

Średnie EMA znajdują się w pobliżu obecnej ceny kursu, w szczególności EMA50 oraz 100 i są one obecnie punktami odniesienia również dla wsparć i oporów. EMA 50 (~16,76 zł) oraz EMA 100 (~16,36 zł). Średnia dwustusesyjna natomiast jest na poziomie 15,5 zł, gdzie mamy wsparcie fibo oraz tygodniowe.

Wykres D1 (średnie EMA):

Wolumen nie wybija się znacząco na tle poprzednich sesji, co potwierdza brak dominacji żadnej ze stron. Spadki odbywają się bez dużego wolumenu – może to sugerować, że obecna korekta jest bardziej „oczyszczająca” niż paniczna.

Na wykresie dziennym zauważalny jest bardzo wyraźny punkt kontrolny (POC) na poziomie 14,54 zł – oznaczony czarną linią. To właśnie w tej strefie w całym analizowanym okresie skumulował się największy wolumen transakcji, co czyni ją bardzo istotną z punktu widzenia podaży i popytu.

Z profilu wolumenu wynika, że obecnie jesteśmy na przecięciu interesów – w obszarze relatywnie wysokiej aktywności handlowej. Poziom 16,30–16,60 zł może stanowić krótkoterminową bazę, ale ewentualna utrata tego rejonu przyspieszy test głównego wolumenowego wsparcia na 14,54 zł.

Dlatego też dla byków kluczowe będzie obronienie obecnego poziomu i podciągnięcie kursu w okolice 17,50 zł.

Wykres D1 (profil wolumenu):

Analiza nie jest rekomendacją, tylko moją subiektywną opinią.

Unimot - analizaCześć,

Spółka Unimot to koncesjonowany sprzedawca gazu ziemnego i energii elektrycznej. Dodatkowo świadczą usługi w zakresie dystrybucyjnym, a także optymalizacji kosztów po stronie dostaw gazu i. Energii.

Patrząc na wykres na interwale tygodniowym w długim terminie, rzuca nam się w oczy od razu iż tempo wzrostów znacznie przyhamowało, a od ponad roku weszliśmy w konsolidację. Trzeba jednak zwrócić uwagę, że cena akcji od 2018 roku urosła o przeszło 2000%.

Wykres W1 (wzrost akcji):

Nakładając zniesienie Fibonacciego od lokalnego dołka do ATH kurs ponownie chce testować poziom 38,2%. Zakładając negatywny scenariusz, przebicie go może oznaczać dalsze osuwanie się kursu w kierunku 50% fibo. Jeżeli kurs dotrze do tego miejsca to warto będzie obserwować reakcję popytu, gdyż nie tylko Fibonacci jest tutaj wsparciem, ale poziom 125,6 zł stanowi silniejszą strefę popytową.

Wykres W1 (zniesienie fibonacciego):

Oscylatory powoli zbliżają się do strefy wyprzedania, bowiem RSI sięga już poziomu 27 pkt, natomiast MACD walczy o sygnał kupna. Trzeba jednak mieć na uwadze, że znajdujemy się nadal daleko poniżej punktu 0, a momentum nadal jest negatywne.

Wykres D1 (oscylatory):

Biorąc pod uwagę nie roczny profil wolumenu, a cały zakres konsolidacji, to warto zwrócić uwagę, że poziom 132-134 zł obecnie stanowią POC i tutaj podobnie jak było to na początku kwietnia byki mają najwięcej do powiedzenia. Nieudana próba obrony tego poziomu może negatywnie wpłynąć na powrót popytu.

Wykres D1 (profil wolumenu):

To co rzuciło mi się jeszcze w oczy to przecięcie SMA 50 z 200, świadczący o tym, że weszliśmy w trend spadkowy, natomiast nie musi on oznaczać pogłębienia tego trendu.

Wykres D1 (przecięcie SMA 50/200):

Podsumowując

Na spółce widać większą konsolidację w zakresie 120-160 zł. Ważnym punktem dla byków jest poziom 132-134 zł, wybronienie go i powrót ponad 145 zł, będzie pozytywnym sygnałem. W scenariuszu negatywnym przełamanie 134 zł oznaczać będzie możliwy test wsparcia pomarańczowego Boksa czyli okolicy 120-125 zł.

Analiza nie jest rekomendacją, tylko moją subiektywną opinią.