Czas na SNAP.US - 50% potential profit - 8 $Na wykresie widać silny, dynamiczny spadek ceny, który doprowadził kurs w okolice poziomu ok. 5,2 USD. Tak gwałtowny ruch w dół często prowadzi do krótkoterminowego wyprzedania rynku, co zwiększa prawdopodobieństwo technicznego odbicia. Obecna strefa cenowa może działać jako wsparcie, ponieważ cena zatrzymała się w pobliżu wcześniejszych reakcji popytowych, a świece wskazują na próbę stabilizacji po impulsie spadkowym.

Średnie kroczące nadal mają nachylenie spadkowe, jednak duże oddalenie ceny od średnich sugeruje możliwość ruchu powrotnego (tzw. mean reversion), czyli powrotu w kierunku średnich. W przypadku pojawienia się zwiększonego wolumenu kupna lub świec z dłuższymi dolnymi cieniami można oczekiwać krótkoterminowego odreagowania.

Jeśli kupujący utrzymają obecną strefę wsparcia, możliwy jest scenariusz wzrostowy w najbliższym czasie z pierwszym celem w rejonie 6,5–7 USD, a następnie testem okolic 8 USD, gdzie przebiega wcześniejsza konsolidacja oraz średnie kroczące pełniące rolę oporu dynamicznego. Taki ruch mógłby być klasycznym odbiciem po silnym impulsie spadkowym i próbą powrotu do wcześniejszego zakresu handlu.

PotentiaL TP: 8 $

Powyższa analiza ma charakter wyłącznie informacyjny i edukacyjny i nie stanowi porady inwestycyjnej ani rekomendacji kupna lub sprzedaży instrumentów finansowych. Inwestowanie wiąże się z ryzykiem, a decyzje inwestycyjne należy podejmować samodzielnie.

Pomysły społeczności

Odbicie w stronę oporu, scenariusz spadkowy w kierunku 4 660

Poniżej analiza w języku polskim 👇

🔎 Struktura rynku

Złoto pozostaje w szerszej strukturze spadkowej.

Po silnym impulsie spadkowym rynek wykonuje korekcyjne odbicie.

Zaznaczone białe krzywe pokazują coraz niższe szczyty, co potwierdza kontrolę sprzedających.

🧱 Kluczowe strefy

Główna strefa oporu: ~5 105 – 5 213

Dawne wsparcie, które zostało wybite i teraz działa jako strefa podaży (supply).

Strefa wejścia / opór pośredni: ~5 000 – 5 050

Aktualna strefa reakcji ceny, dobra do obserwacji shortów.

Wsparcie krótkoterminowe: ~4 905

Słabe wsparcie, raczej przystanek niż odwrócenie.

Główny cel / strefa popytu: ~4 658

Silna strefa popytu z wcześniejszymi reakcjami ceny.

📉 Analiza price action

Odbicie z okolic ~4 700 ma charakter korekcyjny, a nie impulsowy.

Momentum słabnie w pobliżu oporu → wysokie prawdopodobieństwo kontynuacji spadków.

Projekcja sugeruje możliwy liquidity grab powyżej oporu przed silnym ruchem w dół.

🎯 Bias tradingowy (na podstawie wykresu)

Bias: Spadkowy (short)

Preferowany scenariusz:

Sprzedaż po wyraźnym odrzuceniu w strefie 5 000 – 5 100

Potwierdzenie na niższych interwałach / świecach spadkowych

Cel: 4 660

Unieważnienie: Wyraźna akceptacja ceny powyżej ~5 213

🧠 Podsumowanie

To jest pullback do strefy oporu w trendzie spadkowym, a nie zmiana trendu. Dopóki główna strefa oporu nie zostanie odzyskana, wzrosty pozostają okazjami do sprzedaży.

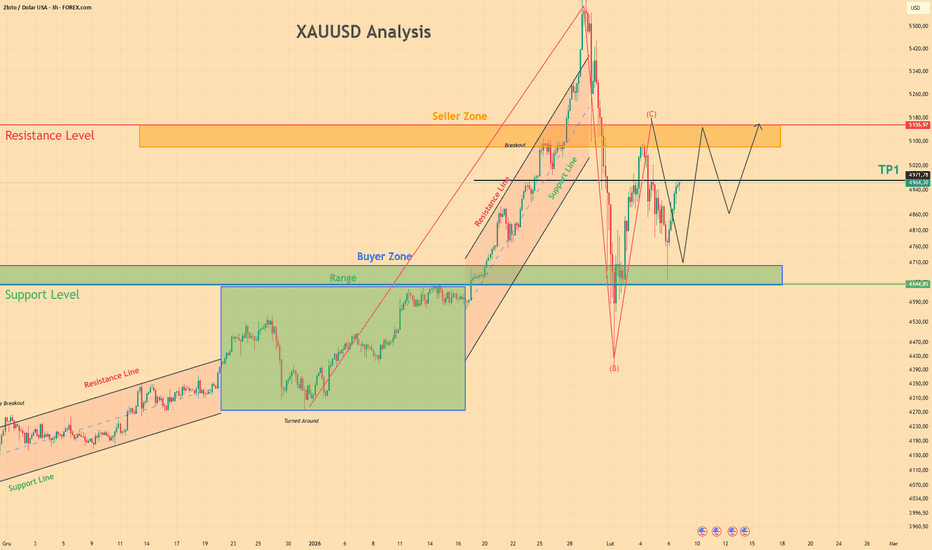

XAUUSD – Prognoza rynkowaXAUUSD – Prognoza Rynkowa | Lana ✨

Złoto utrzymuje konstruktywną strukturę, gdy amerykański dolar się osłabia, podczas gdy uczestnicy rynku pozostają ostrożni przed opóźnionymi kluczowymi danymi z USA. Ten makro kontekst nadal zapewnia wsparcie dla metali szlachetnych, zwłaszcza gdy sentyment ryzyka jest mieszany.

Z technicznego punktu widzenia, cena handluje wewnątrz rosnącego kanału, respektując wyższe minima i utrzymując się powyżej kluczowych poziomów retracement Fibonacciego. Ostatni odbicie z obszaru 4,750–4,780 potwierdza silne zainteresowanie kupujących, utrzymując średnioterminową konstrukcję będącą w trendzie wzrostowym.

🔍 Kluczowe strefy do obserwacji:

4,980–5,030: Aktualna strefa równowagi, w której cena się konsoliduje. Akceptacja powyżej tej strefy może otworzyć drogę do wyższej płynności.

5,200–5,220: Opór krótkoterminowy zbieżny z górną linią trendu. Reakcja tutaj jest prawdopodobna przed jakąkolwiek kontynuacją.

5,500–5,510: Główny opór na wyższym interwale czasowym oraz cel płynności, jeśli momentum przyspieszy.

4,750–4,780: Krytyczne wsparcie w dół. Dopóki ta strefa się utrzymuje, korekty pozostają korekcyjne, a nie niedźwiedzie.

📈 Wgląd w strukturę rynku

Obecny ruch wydaje się być kontrolowanym pullbackiem w obrębie trendu wzrostowego, sugerując, że rynek buduje płynność, a nie się odwraca. Krótkie spadki w kierunku wsparcia mogą zapewnić zdrowszą strukturę przed następnym ruchem ekspansji.

🧠 Punkt widzenia Lany

Preferencje pozostają ostrożnie wzrostowe, dopóki cena utrzymuje się powyżej kluczowego wsparcia. Cierpliwość jest kluczowa – pozwól rynkowi zakończyć swoją konsolidację i pokazać akceptację przy oporze, zanim zaangażujesz się agresywnie.

✨ Handluj strukturą, respektuj strefy i pozwól cenie prowadzić drogę.

XAUUSD (H2–H4) – Prognoza Rynku LiamaXAUUSD (H2–H4) – Liam Opinie Rynkowe

Złoto w krytycznej strefie decyzyjnej, gdy rośnie presja makroekonomiczna

Złoto obecnie handluje w szerokim zakresie korekty, z ceną walczącą o odzyskanie kluczowej podaży po wcześniejszym impulsywnym spadku. Niedawny odbicie ma charakter techniczny, napędzane rotacją płynności krótkoterminowej, a nie potwierdzonym odwróceniem trendu.

🔍 Struktura Techniczna (z wykresu)

Cena jest ograniczona poniżej oporu w połowie zakresu w okolicach 5000–5050, co pokazuje słabe zaakceptowanie.

Strefa 5386 – 5580 pozostaje dominującą podaży po stronie sprzedaży, zgodną z rozkładem na wyższych ramach czasowych.

Płynność spadkowa jest wyraźnie określona w pobliżu 4730 – 4760, działając jako główna baza popytowa.

Dopóki złoto handluje poniżej 5386, struktura nadal faworyzuje sprzedaż na odbiciach, a nie kontynuację wybicia.

To utrzymuje rynek w rotacji od zakresu do trendu spadkowego, gdzie odbicia są korekcyjne, chyba że udowodnione inaczej.

🌍 Kontekst Makroekonomiczny i Poniżej Rynków (Dzisiaj)

Rosnące oczekiwania dotyczące szybszych podwyżek stóp procentowych BOJ wspierają JPY i zwiększają presję na pary z USD.

Jednocześnie siła USD pozostaje przeszkodą dla złota, ograniczając potencjalny wzrost.

Trwające ostrzeżenia dotyczące interwencji w zmienności JPY dodają niepewności rynkom FX, zwiększając prawdopodobieństwo wahań napędzanych płynnością w aktywach ryzykownych i towarach.

Przy globalnych bankach centralnych przeszukujących bardziej restrykcyjne trajektorie polityki, złoto ma trudności z utrzymaniem momentum wzrostowego, mimo swojej roli bezpiecznej przystani.

🎯 Scenariusze do Obserwacji

Główny biegun – Sprzedaj odbicie

Odrzucenia w kierunku 5000 → 5386 faworyzują rotację z powrotem w kierunku płynności 4730.

Alternatywny scenariusz – Kontynuacja w zakresie

Cena może oscylować między 4730 a 5050, podczas gdy rynki czekają na jaśniejsze makroekonomiczne impulsy.

Unieważnienie trendu wzrostowego

Tylko czysta akceptacja powyżej 5386 przesunie biegun i ponownie otworzy potencjał wzrostu w kierunku wyższej podaży.

🧠 Podsumowanie Liama

To jest rynek poziomów, a nie emocji.

Złoto reaguje na presję makroekonomiczną i mechanikę płynności, a nie swobodnie się porusza. Dopóki cena nie udowodni akceptacji powyżej podaży, cierpliwość i realizacja oparta na poziomach pozostają kluczowe.

Handluj strukturą.

Niech płynność pokaże zamiar.

— Liam

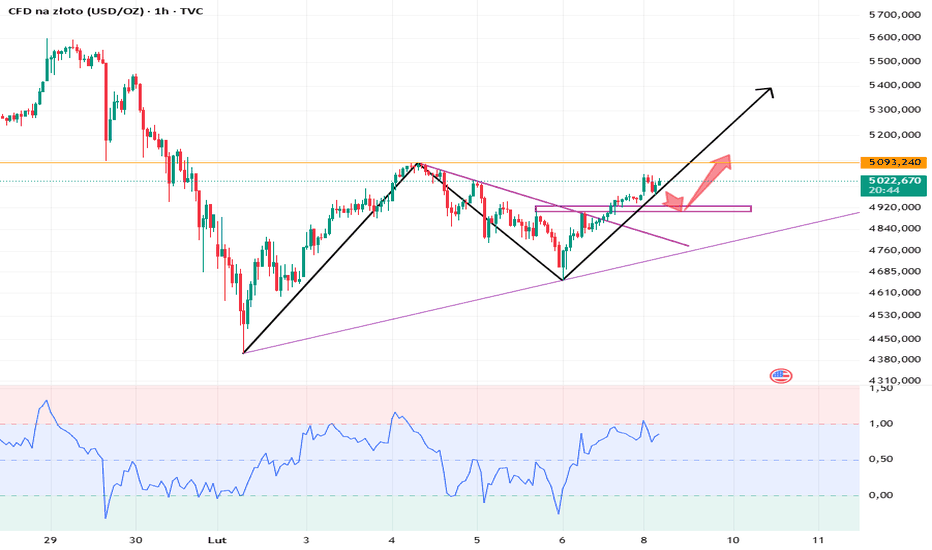

Oto analiza wykresu wraz z ideą tradingową w języku polskim:Wykres pokazuje ruch boczny (konsolidację), w którym cena porusza się w określonym przedziale.

Widoczny jest pullback po wcześniejszym ruchu wzrostowym, co może sugerować przygotowanie rynku do byczego odwrócenia trendu.

Fioletowa, zakrzywiona linia wskazuje oczekiwane odbicie ceny i kontynuację ruchu w górę na podstawie price action.

2. Punkt wejścia

Poziom wejścia znajduje się w okolicach 4 964,30, który stanowi istotną strefę wsparcia (zaznaczoną na zielono).

W tej strefie traderzy szukają okazji do zajęcia pozycji długiej (Buy), licząc na reakcję popytową lub odwrócenie trendu.

3. Cel (Take Profit)

Cel cenowy wyznaczony jest w rejonie 5 080,00 (niebieska strefa).

Poziom ten może działać jako opór, oparty na wcześniejszych szczytach lub istotnych historycznych poziomach cenowych.

4. Stop Loss

Stop Loss ustawiony jest w okolicach 4 840,00 (czerwona strefa).

Jego zadaniem jest ograniczenie ryzyka, jeśli cena przebije wsparcie i scenariusz wzrostowy zostanie zanegowany.

5. Zarządzanie ryzykiem (Risk/Reward)

Układ transakcji oferuje korzystny stosunek zysku do ryzyka.

Potencjalny zysk do poziomu targetu przewyższa możliwą stratę wynikającą ze Stop Lossa, co jest zgodne z zasadami money managementu.

6. Price Action i sygnały techniczne

Price action sugeruje możliwość formowania się podwójnego dna lub innej struktury odwrócenia w pobliżu strefy wejścia.

Ogólne nastawienie rynku pozostaje bycze, co wspiera scenariusz zajęcia pozycji długiej.

7. Podsumowanie / Idea transakcyjna

Kupno (Buy) w okolicach 4 964,30, po potwierdzeniu reakcji popytowej.

Stop Loss: 4 840,00.

Take Profit: 5 080,00.

Strategia opiera się na byczym odwróceniu trendu po korekcie cenowej.

Ta koncepcja tradingowa bazuje na analizie technicznej, wykorzystując strefy wsparcia i oporu oraz zachowanie ceny, aby wykorzystać potencjalny ruch wzrostowy przy kontrolowanym ryzyku.

Złoto handluje ostrożnie, dolar silny.🟡 XAUUSD – Plan handlowy Smart Money intraday (H1)

📈 Środowisko rynkowe

Złoto pozostaje dzisiaj bardzo reaktywne, ponieważ traderzy przetwarzają trwającą zmienność USD, spowodowaną oczekiwaniami wobec stóp procentowych w USA i nagłówkami politycznymi, co utrzymuje przepływy w bezpiecznych przystaniach w niestabilnym stanie. Zamiast wyraźnych trendów, ruch cenowy nadal sprzyja manipulacji w zakresie i ruchom napędzanym płynnością.

Ten kontekst wspiera środowisko Smart Money, w którym instytucje manipulują ceną w kluczowe ekstremalne poziomy, aby złapać spóźnionych kupujących i sprzedających przed tym, jak nadejdzie rzeczywisty ruch.

🔎 Techniczny punkt widzenia Smart Money

Aktualny stan:

Cena handluje w ramach rosnącego wewnętrznego kanału, respektując wyższe minima, jednocześnie wielokrotnie reagując na ekstremalne poziomy premium i discount. Ostatnie ruchy pokazują korekcyjne cofnięcia, a nie impulsywne kontynuacje trendu.

Nastawienie SMC:

➡️ Sprzedaj na premium

➡️ Kupuj tylko na głębokim discount

➡️ Wejścia tylko po potwierdzeniu struktury

Kluczowe obserwacje:

• Wcześniejsza płynność po stronie kupujących już wykorzystana

• Wiele sygnałów CHoCH potwierdza rotacyjny przepływ

• Cena respektuje wewnętrzne linie trendu

• Discount pasuje do byczego bloku zleceń

• Premium jest ograniczone w pobliżu poprzedniego celu i nierównowagi

💧 Strefy płynności i kluczowe poziomy

🔴 STREFA SPRZEDAŻY: 5,100 – 5,102

🛑 Stop Loss: 5,110

🟢 STREFA ZAKUPU: 4,722 – 4,720

🛑 Stop Loss: 4,712

🧠 Drive Instytucjonalny

Indukcja → Sweep płynności → CHoCH / MSS → BOS → przesunięcie → wejście OB → ekspansja

🔴 Ustawić SPRZEDAŻ — Dystrybucja Premium

Obszar sprzedaży: 5,100 – 5,102

Kryteria realizacji:

Cena dotyka premium w kanale

Ruch napędzany wiadomościami w kierunku poprzedniej strefy celu

Bearszy CHoCH / MSS na M5–M15

Wyraźny niedźwiedzi BOS

Wejście z niedźwiedziego OB lub FVG

Cele:

• 5,020 — pierwsza reakcja

• 4,950 — płynność w średnim zakresie

• Śledź, jeśli przesunięcie w dół się rozszerzy

🟢 Ustawić ZAKUP — Akumulacja Discount

Obszar zakupu: 4,722 – 4,720

Kryteria realizacji:

Sweep płynności po stronie sprzedaży

Głęboki discount w stosunku do zakresu

Byczy CHoCH / MSS na LTF

Silne bycze przesunięcie

Wejście z wyrafinowanego byczego OB

Cele:

• 4,850 — reakcja wewnętrzna

• 4,980 — magnes płynności

• 5,100 — poprzedni szczyt, jeśli ekspansja się utrzyma

⚠️ Uwagi dotyczące zarządzania ryzykiem

• Oczekuj fałszywych wybicie podczas nagłówków

• Brak potwierdzenia = brak transakcji

• Zmniejsz ryzyko podczas wybuchów wiadomości

• Niech struktura prowadzi, a nie emocje

📍 Ostateczne wnioski

Złoto nie trenduje — jest manipulowane.

Sprzedawaj siłę na premium.

Kupuj słabość tylko na głębokim discount.

📌 @Follow Ryan_TitanTrader, aby codziennie otrzymywać analizę Smart Money dotyczącego złota.

Złoto porusza się w kanale wzrostowym.Złoto zanotowało odwrócenie trendu w kształcie litery V. Po tym, jak CME Group po raz szósty podniosła wymagania dotyczące depozytów zabezpieczających dla kontraktów terminowych na złoto i srebro, cena osiągnęła minimum na poziomie 4655 USD/oz, po czym zaczęła systematycznie odbijać, odrabiając ponad 300 USD. Na wykresie dziennym 10-dniowa i 7-dniowa średnia krocząca przecięła się w dół i obecnie wynosi około 5020/4890, a wskaźnik RSI znajduje się w pobliżu 50. Wykres tygodniowy pokazuje dołek i odbicie, co wskazuje na powrót cen złota do trendu wzrostowego.

Na krótszych wykresach godzinowym i 4-godzinnym cena porusza się w obrębie górnych pasm Bollingera, przy czym średnie kroczące przecinają się w górę, a wskaźnik RSI przekracza 50. Perspektywy techniczne dla złota pozostają bycze, a w poniedziałek spodziewane jest dalsze wybicie w górę. Strategia handlowa polega na oczekiwaniu na korektę do poziomów wsparcia przed zakupem. Dzienne średnie kroczące są w trendzie wzrostowym, a MACD wskazuje na rosnącą presję kupna, potwierdzając silny krótkoterminowy trend wzrostowy. Istnieje jednak pewien opór w przedziale 5050-5080; zaleca się ostrożność i unikanie korekty po potencjalnym wzroście.

Ostatnie wahania cen były znaczące; zaleca się ograniczenie wolumenu obrotu i ograniczenie ryzyka.

Strategia swing tradingu na złocie:

KUP: strefa 4910-4930, SL: 4890, TP: 5000-5050;

Analiza cen złota (poniedziałek)Analiza cen złota (poniedziałek)

Ceny złota znajdują się obecnie w krytycznym momencie: zbliżają się do kluczowego poziomu psychologicznego i technicznego 5000 USD za uncję. Gwałtowny wzrost na otwarciu sesji azjatyckiej wskazuje na silne krótkoterminowe zakupy, ale utrzymanie tej dynamiki i rozpoczęcie nowej rundy wzrostów wymaga wyraźniejszych sygnałów wybicia i czynników napędzających.

Po dzisiejszym otwarciu ceny złota na krótko osiągnęły szczyt na poziomie 5022 USD za uncję, co stanowi wzrost o około 62 USD w porównaniu z poprzednim dniem. Sugeruje to, że po gwałtownym spadku i konsolidacji na niższych poziomach w zeszłym tygodniu, w trakcie sesji azjatyckiej zaczęły pojawiać się okazje i zamykanie długich pozycji.

To odbicie częściowo potwierdza „potencjalne wybicie w górę” wspomniane we wcześniejszej analizie.

📈 Aktualizacja kluczowych poziomów technicznych

Obecny zakres konsolidacji złota i kluczowe poziomy cenowe są bardzo wyraźne:

4980–5020 USD, główna strefa oporu.

To górna krawędź obszaru pivot na wykresie 2-godzinnym, poprzednia formacja podwójnego szczytu, a także ważna psychologiczna liczba okrągła. Wybicie z tego obszaru po gwałtownym wzroście cen złota podczas sesji azjatyckiej ma kluczowe znaczenie dla trendu krótkoterminowego. 4940-4960 USD: Obecne wsparcie i zakres konsolidacji.

To platforma, na której ceny złota skonsolidowały się po odbiciu z zeszłego tygodnia i punkt wyjścia dla obecnego ruchu wzrostowego sesji azjatyckiej. Jeśli ceny złota spadną, to jest to pierwsza linia obrony, którą byki muszą utrzymać.

4870-4900 USD: Ważny obszar wsparcia.

To silniejszy obszar wsparcia w dalszej części dnia. Według niektórych strategii intraday analityków, cofnięcie się do poziomu 4910-4920 USD może być postrzegane jako okazja do krótkoterminowego zakupu.

Około 4718 USD: Kluczowy poziom wsparcia średnioterminowego.

Jeśli ceny złota niespodziewanie spadną poniżej ostatnich minimów, będzie to wsparcie linii trendu łączącej minima ze stycznia i „ostatnią linię obrony” rynku. Przełamanie tego poziomu sygnalizowałoby początek głębszej korekty.

Główna logika napędzająca rynek pozostaje niezmieniona, ale na początku nowego tygodnia uwaga rynku jest bardziej skoncentrowana:

Cień jastrzębiej Fed (główny czynnik hamujący): Nominacja Kevina Warsha na stanowisko prezesa Fed pozostaje największym zmartwieniem rynku. Jest on uważany za „jastrzębia inflacyjnego”, a jego stanowisko podniosło wartość dolara i rentowność obligacji, fundamentalnie zmieniając narrację o ubiegłorocznej wyprzedaży dolara i wywołując gwałtowny spadek cen złota z 5600 dolarów. Wszelkie dalsze informacje dotyczące jego stanowiska w polityce będą miały bezpośredni wpływ na ceny złota.

Geopolityka i hedging kredytowy (długoterminowe czynniki wsparcia): Utrzymują się globalne napięcia handlowe (np. potencjalne wprowadzenie 100% ceł). Tymczasem długotrwałe wątpliwości rynku co do wiarygodności walut suwerennych nie zostały rozwiane. Banki centralne rynków wschodzących (np. Narodowy Bank Polski) kontynuowały skup złota w okresie spadku cen, zapewniając rynkowi wsparcie strukturalne.

Nastroje rynkowe i finansowanie: Ubiegłotygodniowy spadek cen osłabił znaczną część spekulacji lewarowanych, stabilizując strukturę rynku, ale potencjalnie prowadząc do spadku płynności. Banki inwestycyjne głównego nurtu nadal optymistycznie oceniają długoterminowe perspektywy złota, ustalając ceny docelowe na koniec roku na poziomie powyżej 5400–6000 USD, co wzmacnia długoterminowe zaufanie rynku.

Strategia handlowa: Krótkoterminowa (handel śróddzienny – ten tydzień): Skupienie się na wyzwaniu złota w strefie oporu na poziomie 4980–5020 USD. Jeśli ceny złota utrzymają się powyżej 5000 USD podczas sesji azjatyckiej i wczesnej sesji europejskiej, krótkoterminowy potencjał wzrostowy może się zwiększyć, a kolejnym celem będzie poziom 5100–5170 USD.

I odwrotnie, jeśli ceny złota wzrosną, a następnie spadną poniżej 4940 USD, mogą spaść do poziomu 4900 USD, co będzie wymagało okresu konsolidacji.

Ostrzeżenie o ryzyku: Rynek chiński jest zamknięty z powodu święta Nowego Roku Księżycowego, co może zmniejszyć płynność podczas sesji azjatyckiej i nasilić zmienność cen w pewnych momentach.

Handel wybiciami: Najbezpieczniejszą strategią pozostaje cierpliwa obserwacja ruchów cen w kluczowym przedziale 4980–5020 USD. Należy unikać zajmowania dużych pozycji w środku tego przedziału, dopóki cena wyraźnie się nie utrzyma lub nie spadnie poniżej niego.

Ostrożne kupowanie w okresach korekt: Jeśli ogólny sentyment na rynku się poprawi, agresywni inwestorzy mogą szukać małych okazji do kupna, wykorzystując krótkoterminowe sygnały techniczne, gdy ceny cofną się do przedziału 4900–4920 USD, składając zlecenia stop-loss poniżej 4870 USD.

Ścisła kontrola ryzyka: Biorąc pod uwagę utrzymującą się wysoką zmienność rynku, wszystkie transakcje muszą mieć jasno określone zlecenia stop-loss. Długie zlecenia stop-loss można składać na poziomie 4870 USD lub 4718 USD, natomiast krótkie zlecenia stop-loss należy składać powyżej 5020 USD lub 5050 USD.

S&P 500 / NASDAQ 100 / US30 - 1DES - PA na 1D sugeruje, że najpierw dotrzemy do 50% górnego knota 1W. Następnie będę czekać na nowe triggery, gdy cena tam dojdzie zgodnie planem tygodniowym. Krótkie etapy.

NQ - sztafeta z etapami na NQ wygląda nieco inaczej. Mamy range, który zakończył się w IMB 1D. Patrząc na cały układ tygodniowy, bardzo chciałbym, żeby cena go respektowała i nie uciekła zbyt wysoko, żeby opierać na nim dalszą drogę. Natomiast jeśli cena z niego stanowczo wyjdzie, wtedy zaczekam tak jak na ES, co cena zrobi przy górnym knocie 1W. Kilka krótkich etapów, które złożą nam się w całość.

YM - nic nowego, tak naprawdę układ pokrywający się z 1W. Dopiero po zejściu pod 50% range 1W, będzie to oznaka słabości.

EUR/USD + GBP/USD + DXY - 1DEU - czekam na aktywację SMT 1D-1W lub nowe ruchy manipulacyjne/inwersje + wyjście powyżej 50% knotów żeby szukać dobrego longa. Na ten moment defensywnie, jeśli pękną te duże IMB 1D i zejdą poniżej, prawdopodobnie zaczniemy już schodzić w stronę SSL.

GU - dynamiczny ruch w głąb IMB 1W, jest potencjał żeby stworzyć inwersję co powinno nas nakierować już w stronę wyjścia z ruchu manipulacyjnego + 50% knota 1W. Natomiast sytuacja podobna jak na EU, jeśli pęknie seria IMB wzrostowych, wtedy cena będzie chciała dokończyć układ i znajdzie spokój dopiero na SSL.

DXY - dlatego cierpliwie czekam poza rynkiem na następne kroki, aż cena się wyklaruje i złapie synchro.

XAUUSD: Jak handlować w przyszłym tygodniu📢 Złoto odnotowało w tym tygodniu silne, volatile spadki. Osoba niebędąca profesjonalnym traderem mogłaby łatwo stracić cały kapitał przy takich wahaniach rynkowych. Na szczęście wszystkie nasze transakcje w tym tygodniu zakończyły się sukcesem, a zarządzanie ryzykiem było bardzo odpowiednie.

💰 Rynek złota znajduje się obecnie w szerokim przedziale bocznym. W przyszłym tygodniu możesz łatwo osiągać zyski, handlując w przedziale 4700–5000. Będę nadal dostarczał dokładne

sygnały.

⚠️⚠️⚠️ Wszystkie sygnały były dokładne przez cały miesiąc z rzędu. Będę nadal aktualizował dokładne sygnały, aby pomóc Ci zarabiać więcej. Nie przegap codziennych sygnałów!

Strefy handlowe XAUUSD na przyszły tydzień.Strefy handlowe XAUUSD na przyszły tydzień.

Złoto porusza się bardzo szybko! Ten wolumen utrzymuje się już od roku i tylko rośnie, więc trzeba się do niego przyzwyczaić! .. Nadal porusza się algorytmicznie, tylko bardzo szybko. WIĘC można go okiełznać.

Najlepsze informacje czerpię z wykresu 4-godzinnego, więc od tego zacznę. Mam strefę sprzedaży w okolicy 5280. Spodziewam się, że cena tam dotrze i zatrzyma się, dając mi sygnał do sprzedaży… więc obserwujcie wykres.

Chcę, aby cena zamknęła się powyżej 4980, aby potwierdzić trend wzrostowy i dać więcej okazji do kupna. W zależności od tego, jak się zamknie, będę w stanie zidentyfikować potencjalne strefy. Głęboka korekta do okolic 4890 również byłaby świetna.

BTCUSDTBitcoin doświadczył gwałtownego spadku w ciągu ostatniego tygodnia, gwałtownie spadając do poziomu 60 000 dolarów — spadek o niemal 50% względem historycznego maksimum.

Jak pokazano na wykresie, ruch ten nastąpił po wyraźnym załamaniu poniżej rosnącej linii trendu i kluczowej strefy wsparcia na poziomie 90 000 dolarów, co przyspieszyło niedźwiedzie momentum.

Na tym etapie ruch cen sugeruje, że Bitcoin może być gotowy na korekcyjną byczą retrakcję w kierunku zaznaczonej strefy oporu. Ten ruch prawdopodobnie byłby technicznym cofnięciem, a nie odwróceniem trendu.

Po tym korygującym wzroście szersza struktura nadal sprzyja kontynuacji spadkowej, z ryzykiem dalszych spadków w kierunku niższych poziomów popytu.

Z perspektywy cyklu Bitcoin historycznie doświadczał spadków sięgających nawet 80% po utworzeniu głównych szczytów cyklu. Jeśli uznasz październikowy szczyt za szczyt najnowszego cyklu i historia się powtórzy, Bitcoin może potencjalnie spaść w kierunku strefy 30 000 dolarów, zanim znajdzie długoterminowe wsparcie.

Kupuj złoto po niskich cenach

I. Perspektywa fundamentalna

Krótkoterminowy trend cen złota zmierza w kierunku konsolidacji wzrostów. Zarówno czynniki fundamentalne, jak i techniczne wspierają stabilizację cen złota i odbicie po spadku. W przyszłym tygodniu rynek będzie musiał stawić czoła licznym istotnym wydarzeniom i publikacjom danych, co wiąże się z oczekiwaną zwiększoną zmiennością. Zalecane podejście handlowe to przede wszystkim kupowanie w okresach spadków i ostrożna sprzedaż w okresach wzrostów jako strategia drugorzędna.

II. Kluczowe czynniki fundamentalne

Wsparcie w zakupach w okresach spadków: Gwałtowne odbicie złota od minimów wskazuje na silne zainteresowanie zakupami na niższych poziomach.

Wahania kursu USD: Nieznaczne osłabienie dolara amerykańskiego stwarza przestrzeń do odbicia cen złota.

Sytuacja geopolityczna: Wydarzenia takie jak rozmowy nuklearne USA-Iran mogą wywołać wahania nastrojów związanych z ryzykiem.

Najważniejsze informacje na przyszły tydzień:

Dane o zatrudnieniu poza rolnictwem w USA, wskaźnik CPI i inne dane ekonomiczne.

Dane dotyczące finansowania społecznego i inflacji w Chinach.

Wyniki wyborów powszechnych w Japonii.

Wskaźniki nastrojów ekonomicznych dla głównych gospodarek światowych.

Napięty harmonogram wydarzeń może wywołać znaczną zmienność na rynku. Należy zwracać szczególną uwagę na dane i kierunki wydarzeń.

III. Analiza techniczna

1. Struktura trendu

Wykres miesięczny: Ustabilizował się po przekroczeniu 5-okresowej średniej kroczącej, co wskazuje na utrzymanie się długoterminowej struktury wzrostowej.

Wykres tygodniowy: Bycza świeca z długim dolnym cieniem sugeruje silne zakupy na minimach, z potencjalną kontynuacją odbicia na poziomie tygodniowym.

Wykres dzienny: Obecnie wahania cen w konsolidacji w zakresie 4600-5100. Wybicie z tego zakresu jest konieczne, aby otworzyć nowe kierunki trendu.

2. Kluczowe poziomy cenowe

Wsparcie:

Krótkoterminowe: 4920-4870

Silne wsparcie: 4660-4655

Opór:

Krótkoterminowe: 5060-5080

Średnioterminowe: 5220-5240

Długoterminowe: 5440-5600

3. Rytm krótkoterminowy (wykres godzinowy)

Obecne odbicie w kształcie litery V od minimum 4655 przebiło poziom 4800 i ustabilizowało się w pobliżu środkowego pasma Bollingera (około 4830).

Jeśli utrzyma się powyżej 4830, dalsze cele wzrostowe to 4906 → 4942 → 4970 → 5010.

Jeśli przebije się poniżej 4830, możliwy jest retest strefy wsparcia 4760-4720.

IV. Strategia handlowa

Strategia bycza (podstawowa)

Warunki wejścia:

Stabilizacja po cofnięciu do 4890-4870, umożliwiająca zajęcie wielu długich pozycji.

Silne wybicie i utrzymanie się powyżej 5010 może uzasadniać zajęcie niewielkich długich pozycji.

Cele: 5010 → 5060 → 5220.

Stop Loss: Poniżej 4850.

Strategia niedźwiedzia (drugorzędna)

Warunki wejścia:

Oznaki stagnacji podczas rajdu do 5060-5080 umożliwiają zajęcie niewielkich krótkich pozycji.

Bezpośrednie przebicie poniżej 4830 przy słabych odbiciach może uzasadniać krótkoterminowe pozycje krótkie.

Cele: 4920 → 4870.

Stop Loss: Powyżej 5090.

V. Ostrzeżenie o ryzyku

Najbogatszy w dane i wydarzenia harmonogram na przyszły tydzień może wywołać nagłą zmienność. Ścisłe ustalanie wielkości pozycji i zarządzanie stop-lossami są niezbędne.

Jeśli ceny złota mocno przebiją się powyżej 5060, należy ostrożnie podchodzić do pozycji krótkich, ponieważ może to przyspieszyć ruch w kierunku 5220-5240.

Jeśli kluczowe wsparcie na poziomie 4650 zostanie przełamane, struktura krótkoterminowa osłabnie, co będzie wymagało ponownej oceny trendu.

VI. Podsumowanie

Pozycjonowanie w trendzie: Średnio- i długoterminowy wzorzec wzrostowy pozostaje niezmieniony, a krótkoterminowy znajduje się w fazie odbicia po konsolidacji i osiągnięciu dołka.

Ton transakcyjny: Przede wszystkim kupuj tanio, sprzedawaj drogo jako instrument drugorzędny, jednocześnie obserwując możliwości kontynuacji wybicia.

Kluczowe punkty obserwacyjne: 4830 (krótkoterminowa granica siły/słabości), 5080-5100 (kluczowa strefa wybicia), 4890-4870 (strefa wsparcia po wycofaniu).

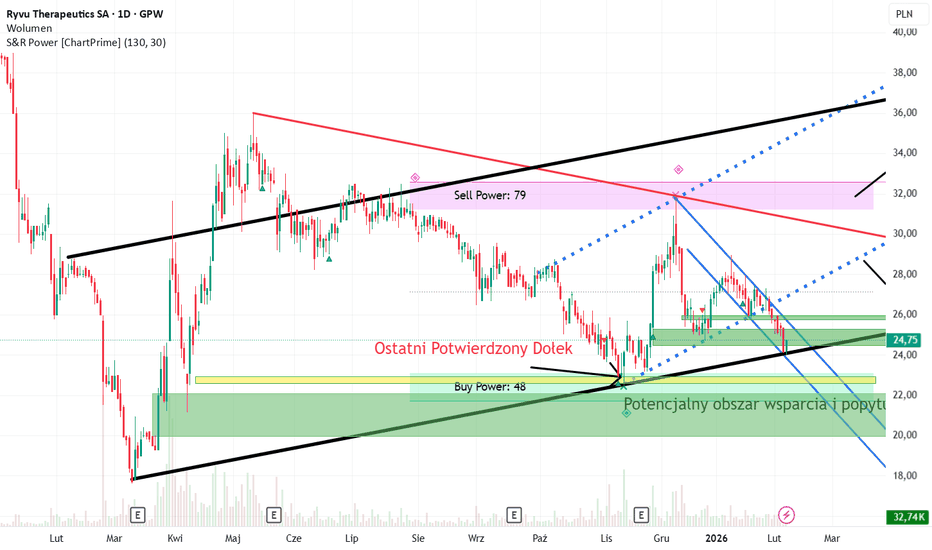

RYVU - w oczekiwaniu na partnering, czyli update scenariuszaRyvu przebił w dół przyspieszoną linię trendu i w piątek stanął twarzą w twarz z linią zasadniczą. Piątkowa świeca sygnalizuje chęć jej obrony.

Takie zachowanie kursu pokazuje, że pozostanie w pozycji long jest póki co najlepszym rozwiązaniem.

Jeśli jednak linia ta "padnie" ostatnimi bastionami popytu będzie cienka strefa zaznaczona na żółto (z jej lewej strony mamy świecową gwiazdę poranną wraz ze strefą łapania płynności). Poniżej (na zielono) FVG - strefa popytu.

Całość sytuacji oparta jest na wytężonym oczekiwanie na partnering - jeśli nastąpi, to będzie kluczowy punkt scenariusza wzrostowego.

Na razie, jak powiadał bohater książki Znaczy Kapitan: znaczy cierpliwości!

Ceny złota odbiły się po osiągnięciu minimów na wykresie tygodniCeny złota odbiły się po osiągnięciu minimów na wykresie tygodniowym, a byki odzyskały kontrolę!

📉 W tym tygodniu rynek złota początkowo spadał, zanim odrobił straty. Po otwarciu poniżej zera i przetestowaniu poziomu 4400, wszedł w fazę konsolidacji o szerokim zakresie. Silny wzrost pod koniec piątkowej sesji w pełni potwierdził wcześniejszą ocenę Xin Yue, że „fundusze bezpiecznej przystani nie opuściły rynku, a presja sprzedaży to jedynie krótkoterminowy sentyment”. ✨ Wraz ze słabnącym dolarem i zmieniającymi się oczekiwaniami dotyczącymi ryzyka geopolitycznego, wynikającymi z postępów w negocjacjach nuklearnych USA-Iran, ceny złota odzyskały impet po wycofaniu, a długoterminowy trend wzrostowy pozostaje silny!

📊 Analiza techniczna:

Wykres tygodniowy zamknął się na plusie ze znaczącym, długim dolnym cieniem. Po powrocie do środkowego pasma Bollingera, szybko odbił się w pobliże górnej linii kanału, wskazując na silne wsparcie poniżej.

Wykres dzienny zamknął się pełną świecą wzrostową, wskazując na silny impet wzrostowy. Oczekuje się, że trend wzrostowy będzie kontynuowany na początku przyszłego tygodnia.

Kluczowe wsparcie znajduje się w obszarze 4895-4905. Jeśli rynek utrzyma się na wysokim poziomie, może ruszyć bezpośrednio w górę od nocnego minimum na poziomie 4936.

Pierwszym celem wzrostowym jest psychologiczny poziom 5000; dalszy opór znajduje się w kluczowej strefie trendu na poziomie 5100-5140. Jeśli poziom 5140 nie zostanie przebity, ceny złota mogą doświadczyć kolejnej korekty, potencjalnie testując wsparcie w okolicach 4820. Z drugiej strony, jeśli poziom 5140 zostanie mocno ugruntowany, może otworzyć potencjał wzrostowy, podważając poziom 5300-5340, a nawet poprzedni szczyt.

🎯 Informacje o strategii handlowej:

Zajmuj długie pozycje w okolicach 4905-4895, ze stop-lossem na poziomie 4890, celując w poziomy 4960, 5000 i 5100.

Jeśli rynek mocno się konsoliduje, rozważ długie pozycje w okolicach 4936-37.

Skrócone pozycje można otwierać, otwierając małą pozycję po pierwszym zetknięciu z poziomem 5140, obstawiając korektę.

💬 Rynek zawsze stwarza okazje w warunkach dużej zmienności; podążanie za rytmem jest kluczem do sukcesu! Jeśli ta analiza była pomocna, polub ją ❤️, skomentuj 📢 i obserwuj Xinyue, aby wspólnie śledzić trendy rynkowe!

🔔 Zapraszamy do zapoznania się z przyszłotygodniową strategią handlową dla złota i aktualizacjami w czasie rzeczywistym. Omówmy i wspólnie przeanalizujmy kierunki trendów! Życzymy wszystkim udanego handlu i ciągłych zysków! 🎉

EURGBP — Tygodniowy Plan Smart Money (SMC)📈 Kontekst Rynkowy

EURGBP wchodzi w nowy tydzień pod silnym makro wpływem, gdy rynki przeliczają oczekiwania dotyczące stóp procentowych Banku Anglii w porównaniu do ECB.

Utrzymująca się inflacja w Wielkiej Brytanii, mieszane dane z UK oraz rosnąca spekulacja dotycząca obniżek stóp przez ECB powodują chaotyczne przepływy zamiast czystych trendów kierunkowych.

Tło to sprzyja manipulacjom płynnością — polowaniem na zlecenia, fałszywym wybiciem i ostrymi reakcjami wokół kluczowych poziomów tygodniowych — idealne warunki do działania dla Smart Money.

Spodziewaj się zmienności wokół CPI w UK, komentarzy BoE i danych ze strefy euro, zwłaszcza w pobliżu skrajnych poziomów zakresu.

Odczyt Techniczny Smart Money

Stan aktualny:

Cena pozostaje w szerszej, niedźwiedziej strukturze HTF, mimo silnego, byczego przemieszczenia z niedawnych minimów. Wzrost wykazuje cechy korekcyjne, reagując na wcześniejszą płynność premium, zamiast inicjować nowy trend.

Podstawowe Nastawienie:

Sprzedaj premium po potwierdzeniu.

Kupuj tylko przy głębokiej zniżce z przesunięciem struktury.

Nie gonić ceny w środku zakresu.

Uwagi dotyczące struktury:

• Niedźwiedzia struktura HTF pozostaje nienaruszona

• Ostatni impuls wzrostowy wykazuje cechy przechwytywania płynności

• Premium jest zgodne z wcześniejszą podażą i płynnością po stronie kupującej

• Zniżka utrzymuje płynność po stronie sprzedającej + nieefektywność (FVG)

• Rynek obecnie obraca się w kontrolowanym zakresie

Strefy płynności i kluczowe poziomy tygodniowe

🔴 SPRZEDAJ EURGBP: 0.87137 – 0.87147

SL: 0.87237

🟢 KUP EURGBP: 0.86541 – 0.86531

SL: 0.86441

🔴 Scenariusz SPRZEDAŻY — Tygodniowa Dystrybucja Premium

Warunki:

✔ Cena wzrasta w obszarze 0.8714 przy słabości GBP lub sile EUR

✔ Płynność po stronie kupującej została przejęta powyżej niedawnych maksimów

✔ Niedźwiedzi CHoCH / MSS na H1–M15

✔ Niedźwiedzi BOS potwierdza zamiar Smart Money

✔ Wejście doprecyzowane przez niedźwiedzi OB lub FVG

Cele:

• 0.8680 — reakcja wewnętrzna

• 0.8655 — płynność niskiego zakresu

• 0.8630s — ekspansja tygodniowej zniżki

🟢 Scenariusz KUPNA — Tygodniowa Akumulacja Zniżki

Warunki:

✔ Przechwycenie płynności po stronie sprzedającej poniżej 0.8654

✔ Cena handluje na głębokiej tygodniowej zniżce

✔ Byczy CHoCH / MSS na LTF

✔ Silne bycze przemieszczenie potwierdza akumulację

✔ Wejście z doprecyzowanego byczego OB wewnątrz zniżki

Cele:

• 0.8680 — pierwsza reakcja

• 0.8710 — płynność wewnętrzna

• 0.8730+ — jeśli korekcyjne wzrosty się przedłużą

🧩 Księga Ruchów Instytucjonalnych

Indukcja → Przechwycenie Płynności → CHoCH / MSS → BOS

→ Przemieszczenie → OB / FVG → Ekspansja

⚠️ Uwagi Ryzyka

• Spodziewaj się fałszywych ruchów wokół nagłówków BoE i ECB

• Brak struktury = brak transakcji

• Zmniejsz wielkość podczas zmienności związanej z wiadomościami

• Pozwól, aby cena dotarła do poziomów — cierpliwość się opłaca

Podsumowanie Tygodnia

EURGBP pozostaje w środowisku zakresu Smart Money w tym tygodniu:

• Sprzedawaj siłę przy premium (0.8714)

• Kupuj słabość tylko przy głębokiej zniżce (0.8654)

Handluj na poziomach, szanuj strukturę i pozwól płynności ujawniać zamiar.

📌 Śledź Ryan_TitanTrader dla analiz Smart Money w złocie.

XAUUSD: Jak handlować w przyszłym tygodniu📢 Chociaż złoto odnotowało kilka dużych spadków w tym tygodniu, nasza strategia długa nadal przyniosła ogromne zyski.

💰 Rynek złota obecnie porusza się w szerokim przedziale cenowym. W handlu przyszłego tygodnia możesz łatwo zarabiać, handlując w przedziale 4700–5000. Będę nadal dostarczał dokładne sygnały.

⚠️⚠️⚠️ Wszystkie sygnały były dokładne przez cały miesiąc z rzędu. Będę nadal wysyłał precyzyjne sygnały, aby pomóc Ci zarabiać więcej. Rynek jest obecnie bardzo zmienny — nie przegap codziennych sygnałów handlowych!

XAUUSD: Cel osiągnięty📢 Zawsze podkreślałem, że rynek był ostatnio niezwykle zmienny, ale cofnięcia oferują tylko lepsze okazje do wejścia na pozycje złota. Podstawowym warunkiem jest odpowiednie zarządzanie kapitałem na koncie oraz poziomami wejścia, a także utrzymanie stałości w jednym kierunku podczas handlu.

💰 Pomimo wszystkich wahań rynkowych cena ostatecznie wzrosła, a nasza strategia długa przyniosła ogromne zyski.

💡 Oczekuje się, że rynek w przyszłym tygodniu będzie nadal poruszał się w przedziale 4700–5000. Możemy nadal kupować podczas spadków – to najbezpieczniejsza strategia.

⚠️⚠️⚠️ Wszystkie sygnały były dokładne przez cały miesiąc. Będę nadal wysyłać precyzyjne sygnały, aby pomóc Ci zarobić więcej zysków. Rynek jest obecnie bardzo zmienny – nie przegap codziennych sygnałów handlowych!

Ceny złota pod presją w okolicach 5000 USDCeny złota pod presją w okolicach 5000 USD

Kluczowe cechy techniczne obecnej sytuacji złota przedstawiają się następująco:

Obecna sytuacja: Po gwałtownym spadku i odbiciu ceny złota (około 4964 USD) znajdują się obecnie w kluczowym przedziale konsolidacji.

Jak pokazano na wykresie: Rynek przeszedł z jednostronnego trendu wzrostowego do fazy „szerokopasmowej konsolidacji”.

Kluczowy opór i wsparcie:

Silny opór: Obszar 5100–5150 USD. Jest to kluczowy poziom oporu, który był ostatnio wielokrotnie bezskutecznie testowany, a jednocześnie stanowi górną granicę przedziału konsolidacji.

Główne wsparcie:

Około 4600–4800 USD: To pierwszy kluczowy poziom wsparcia po niedawnej korekcie.

Obszar 4400 USD: Silna strefa wsparcia dalej w dół.

Sugestia strategii handlowej:

Obecna strategia: Pogoń za maksimami w okolicach 4964 USD niesie ze sobą znaczne ryzyko.

Rozważ niewielką pozycję krótką, gdy cena zbliży się do strefy oporu 5100–5150 USD i wykaże oznaki słabnącego momentum wzrostowego. Zlecenie stop-loss należy umieścić powyżej tego poziomu oporu.

Potencjalna szansa: Jeśli ceny złota spadną do poziomu wsparcia 4800 USD i wykażą oznaki stabilizacji, można zająć niewielką pozycję długą, aby wykorzystać odbicie, umieszczając zlecenie stop-loss poniżej tego poziomu wsparcia.

Zasady zarządzania ryzykiem: Zawsze utrzymuj wystarczające rezerwy gotówkowe, aby poradzić sobie z potencjalnymi dalszymi znaczącymi korektami na rynku (takimi jak spadek do poziomu 4264–4381 USD).

Rynek znajduje się w okresie dużej zmienności, a dzienne wahania cen mogą być duże; dla wszystkich transakcji należy ustawiać ścisłe zlecenia stop-loss.

ETH/USD Dzienny — Odbicie od wsparcia w silnym trendzie spadkowy

Analiza wykresu:

Struktura rynku:

ETH znajduje się wyraźnie w trendu spadkowym na wykresie dziennym. Niższe szczyty i dołki pozostają nienaruszone po mocnym odrzuceniu w głównej strefie podaży około 3 300–3 400 (żółta strefa).

Impulsowa sprzedaż:

Ostatni ruch w dół jest silny i agresywny, co sugeruje kapitulację, a nie powolny spadek. Zazwyczaj poprzedza to co najmniej techniczne odbicie w górę.

Kluczowa strefa wsparcia (czerwona): ~1 900–2 000

Cena dotknęła dobrze zdefiniowanej strefy popytu/wsparcia, gdzie wcześniej interweniowali kupujący. Długie dolne knoty wskazują na zainteresowanie kupujących i absorpcję.

Proponowany punkt wejścia:

Zaznaczone wejście bazuje na reakcji przy wsparciu, a nie na odwróceniu trendu. Jest to long pod trend, więc taktyczny, nie pozycyjny.

Strefa docelowa (zielona): ~2 450–2 550

Ta strefa odpowiada:

Poprzedniemu wsparciu, które zmieniło się w opór

Prawdopodobnemu poziomowi płynności powyżej

Ruchowi średniemu po silnym spadku

Bias i oczekiwania:

Krótkoterminowo: Bycze odbicie w kierunku zielonej strefy

Średnioterminowo: Nadal spadkowo, dopóki ETH nie wróci i nie utrzyma się powyżej ~2 600–2 700

Oczekiwana jest wysoka zmienność — czyste odbicia w kształcie litery V są rzadkie

Uwagi dotyczące ryzyka:

Jeśli cena zdecydowanie straci wsparcie przy 1 900, setup jest nieważny i może dojść do kontynuacji spadków w kierunku niższych poziomów psychologicznych.

📌 Podsumowanie:

Wykres pokazuje wysokiego ryzyka setup odbicia pod trend przy głównym wsparciu dziennym, z logiczną strefą oporu jako celem. Nadaje się dla zdyscyplinowanych traderów, nie dla tych, którzy próbują „łapać dno” na ślepo.