[Analiza trendu na rynku złota: Powracająca płynność wzmacnia wz

W piątek (26 grudnia) międzynarodowe złoto otworzyło się od utrzymujących się silnych wyników. Płynność na rynku po okresie świątecznym stopniowo się odbudowywała, w połączeniu z rosnącymi oczekiwaniami na obniżkę stóp procentowych przez Fed, co wspólnie napędzało stały popyt. Chociaż indeks dolara amerykańskiego wykazał krótkoterminowe odbicie techniczne, pozostaje on pod trendem spadkowym i presją ze strony kluczowych czynników. Jego umocnienie ograniczyło presję spadkową na złoto, a wręcz przeciwnie, dodatkowo umacnia bycze podstawy cen złota z perspektywy makroekonomicznej.

Patrząc w przyszłość, jesteśmy głęboko przekonani, że hossa na rynku złota jest daleka od zakończenia. W ciągu najbliższego roku do dwóch lat liczne czynniki wspierające ceny złota nie tylko utrzymają się, ale wręcz się wzmocnią – splot wysokich wydatków fiskalnych USA i wysokiej inflacji, stopniowo spadających realnych rentowności oraz oczekiwania na potencjalną zmianę polityki pieniężnej – wszystko to stanowi strukturalny czynnik wzrostowy dla złota w średnim i długim terminie. Co więcej, rośnie prawdopodobieństwo osłabienia dolara amerykańskiego, a fundamentalne czynniki napędzające ceny złota w ciągu ostatnich dwóch lat prawdopodobnie będą się nadal rozwijać. Złoto znajduje się obecnie we wczesnej lub środkowej fazie nowego trendu.

Analiza techniczna: Trend króluje, korekty oferują możliwości

Ceny złota otworzyły się wyżej w piątek, osiągając nowy szczyt w pobliżu 4528, co dodatkowo potwierdza kontynuację trendu. Na obecnym rynku „nowe maksima każdego dnia” stały się normą, ale należy zwrócić uwagę na krótkoterminową zmienność. Nadal jesteśmy optymistycznie nastawieni do złota, ale zdecydowanie odradzamy pogoń za maksimami; cierpliwe oczekiwanie na korektę przed wejściem na rynek jest bardziej ostrożne.

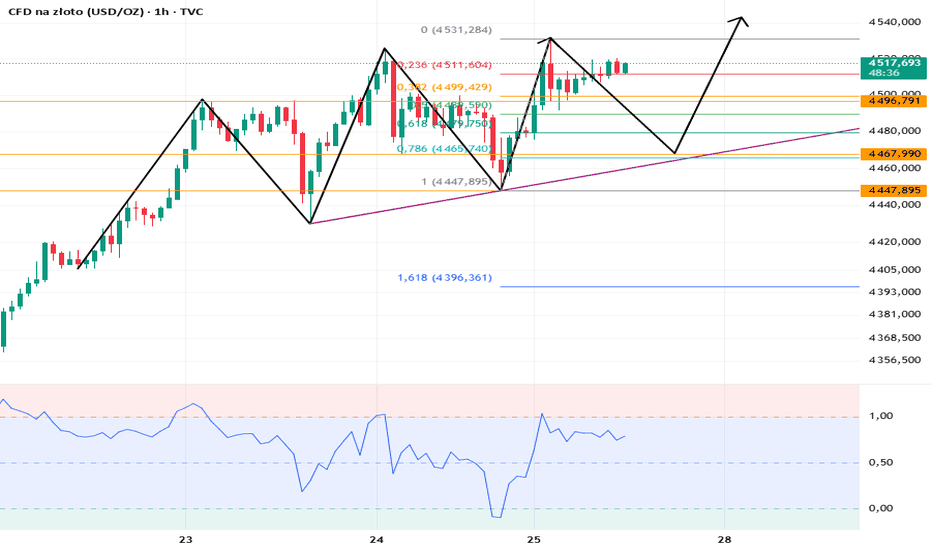

Strukturalnie rzecz biorąc, oscylator stochastyczny i MACD na wykresie 4-godzinnym znajdują się obecnie w fazie konsolidacji wysokiego poziomu, wykazując typowy „wzrost boczny”, odzwierciedlający stopniowe umacnianie się rynku. Wykres godzinny pokazuje silną, boczną konsolidację na wysokim poziomie, z kluczowym wsparciem na poziomie 4460. Cofnięcie się do tego obszaru w ciągu dnia stanowiłoby dobry punkt wejścia dla długich pozycji.

Jeśli chodzi o strategię handlową, dziś głównym podejściem pozostaje kupowanie na spadkach, uzupełnione krótkoterminową sprzedażą na kluczowych poziomach oporu. Krótkoterminowy opór występuje w obszarze 4530-4550, a poziomy wsparcia znajdują się na poziomie 4485-4465. Biorąc pod uwagę, że jest to piątkowy dzień zamknięcia, zalecamy skupienie się na krótkoterminowych transakcjach wewnątrzsesyjnych, kontrolowaniu wielkości pozycji i unikaniu utrzymywania pozycji w weekend.

Podążajmy razem za trendem, planujmy racjonalnie i łapmy okazje o wysokiej pewności w obliczu zmienności!

👉 Obserwuj mnie, aby otrzymywać aktualizacje strategii w czasie rzeczywistym i dogłębną analizę rynku. Wykorzystajmy każdą falę na rynku złota!

Pomysły społeczności

Złoto zachowywało się dokładnie tak, jak się spodziewałem!

Silne notowania złota pod koniec 2025 roku wynikały z połączonego efektu kilku czynników makroekonomicznych.

Po pierwsze, rosnące oczekiwania na obniżki stóp procentowych zapewniły znaczące wsparcie dla złota.

Kiedy rynek przewiduje luźniejszą politykę pieniężną, koszt alternatywny złota jako aktywa nieoprocentowanego spada.

Doniesienia z tego tygodnia wskazują, że Rezerwa Federalna może dalej obniżać stopy procentowe w 2026 roku, co bezpośrednio zwiększy atrakcyjność inwestycyjną złota. Po drugie, utrzymujące się osłabienie dolara amerykańskiego również odegrało znaczącą rolę. Ponieważ złoto jest wyceniane w dolarach amerykańskich, słabszy dolar pozwala nabywcom z regionów, w których walutą nie jest dolar, nabyć je po niższej cenie, stymulując tym samym popyt.

Analiza pokazuje, że znaczący trend spadkowy dolara amerykańskiego w 2025 roku może utrzymać się w kolejnym roku, dodatkowo wzmacniając siłę rynku metali szlachetnych. Po trzecie, rosnące ryzyko geopolityczne napędzało popyt na bezpieczne aktywa, w tym napięcia na Bliskim Wschodzie, utrzymującą się niepewność związaną z relacjami ukraińsko-rosyjskimi oraz działania USA przeciwko wenezuelskim tankowcom – wszystkie te czynniki postrzegane są jako katalizatory wzrostu cen złota. Co więcej, szersza niepewność polityczna, taka jak spory celne i globalna zmienność rynku, jest również postrzegana jako główne tło dla potencjalnych wzrostów złota w 2025 roku, co łącznie tworzy sprzyjające warunki dla złota jako bezpiecznego aktywa.

Pomimo optymistycznych perspektyw, wzrost cen złota w 2026 roku wiąże się również z wieloma zagrożeniami.

Po pierwsze, odbicie realnych rentowności lub słabsze niż oczekiwano luzowanie polityki pieniężnej przez Fed zwiększy koszt alternatywny posiadania złota. Po drugie, potencjalne umocnienie dolara amerykańskiego może obniżyć ceny i osłabić popyt zagraniczny. Ponadto, w przypadku globalnej awersji do ryzyka, inwestorzy mogą być zmuszeni do sprzedaży złota w celu pokrycia innych strat, co jest szczególnie widoczne, gdy złoto rośnie wraz z rynkiem akcji. Wreszcie, utrzymujący się słaby popyt na biżuterię, zwłaszcza w regionach wrażliwych na cenę, ograniczy tradycyjne źródła popytu fizycznego. Wkraczając w nowy rok, uwaga rynku skupi się na dynamice polityki Fed, danych gospodarczych USA, trendach dolara, tempie zakupów banków centralnych, przepływach funduszy ETF oraz nagłówkach geopolitycznych i handlowych, które łącznie będą decydować o krótkoterminowym kierunku złota. Podsumowując, silne wyniki złota pod koniec 2025 roku świadczą o jego wyjątkowej atrakcyjności jako globalnego aktywa bezpiecznej przystani.

Pomimo różnych prognoz na 2026 rok, z różnymi scenariuszami, od okresu uspokojenia po możliwe wybicie z maksimów, połączenie popytu strukturalnego i sprzyjających czynników makroekonomicznych nadal zapewnia solidne podstawy dla złota. Inwestorzy muszą uważnie monitorować kluczowe czynniki, aby wykorzystać przyszłe możliwości na tym rynku metali szlachetnych.

Patrząc na dzienny wykres złota, po ciągłym wzroście w tym tygodniu, ceny złota utrzymały silną dynamikę wzrostową i nadal przebijały historyczne maksima. Jednak po osiągnięciu poziomu 4531 USD nastąpiła niewielka korekta, głównie z powodu odpływu kapitału spowodowanego świętami. Obecnie złoto jest absolutnie silne; trend wzrostowy jest stabilny i chociaż mogą występować sporadyczne korekty, ogólny trend i kierunek pozostają niezmienne. Dlatego zaleca się utrzymanie długiej pozycji w trakcie tego silnego trendu wzrostowego. W tym tygodniu w poniedziałek nastąpił jednostronny wzrost, we wtorek początkowy wzrost, po którym nastąpił spadek, a następnie kolejny wzrost. W środę również nastąpił początkowy wzrost, po którym nastąpił spadek, osiągając minimum na poziomie 4450 USD. Dlatego, pomimo silnego trendu wzrostowego, nie zaleca się pogoni za szczytami; zamiast tego, przed zajęciem rozsądnych długich pozycji, należy poczekać na korektę. W piątek złoto kontynuowało odświeżanie swoich maksimów, rosnąc do około 4531 USD, z nowym szczytem każdego dnia, co pokazuje siłę trendu.

Chociaż ceny złota odnotowały znaczną korektę przed zamknięciem rynku w okresie świątecznym, ostatecznie utrzymały poziom wsparcia na poziomie 4450, a 20-dniowa średnia krocząca (MA20) została osiągnięta, więc jest to po prostu normalna korekta. Obecnie krótkoterminowe średnie kroczące wykazują oznaki spadku. Kluczowym punktem dzisiejszej sesji jest to, czy złoto może szybko powrócić powyżej poziomu 4530. Sygnał krzyża śmierci na wskaźniku MACD również zasługuje na uwagę. Dzisiaj jest ostatni dzień handlowy w tym tygodniu i należy zachować ostrożność w przypadku wyprzedaży i realizacji zysków. Biorąc pod uwagę silny impet wzrostowy i wysokie poziomy złota w tym tygodniu, takie prawdopodobieństwo jest zwiększone! Kluczowy poziom oporu, na który należy zwrócić uwagę w krótkim terminie, to 4530-4550, a kluczowy poziom wsparcia to 4440-4430.

Kupowanie w niskich cenach i sprzedawanie w wysokich cenach w tym okresie jest kluczowe. Na koniec życzę wszystkim udanego tygodnia handlowego i miłego weekendu! W razie pytań prosimy o kontakt!

XAUUSD H1 – Płynność handlowa podczas sesji końcoworocznejXAUUSD H1 – Płynność handlowa podczas sesji końcoworocznej

Złoto pozostaje w strukturze wzrostowej, ale jest to rynek świąteczny z mniejszą płynnością, ponieważ wiele banków jest zamkniętych. Najlepszym podejściem jest handel wokół obszarów płynności i wartości, zamiast gonić cenę podczas wydłużonych ruchów.

PRZEGLĄD TECHNICZNY

Na H1 cena nadal respektuje wznoszący się kanał, poruszając się przez fazy ekspansji i korekty.

Po ostatnim silnym ruchu rynek obecnie konsoliduje się i rotuje, co zazwyczaj sprzyja egzekucji opartej na poziomach.

Momentum pozostaje ogólnie pozytywne, ale nie przyspiesza agresywnie, co sugeruje selektywne zakupy i wyższe prawdopodobieństwo przeszukiwania płynności w cienkich warunkach.

SCENARIUSZ PRIORYTETOWY – GŁÓWNY PLAN

Kup korektę na kluczowych strefach płynności wewnątrz kanału wzrostowego

Strefa płynności kupna: 4475 – 4478

Strefa POC kupna: 4409 – 4412

Uzasadnienie techniczne:

Obszar 4475–4478 to krótkoterminowa kieszeń płynności w kanale, gdzie kupujący często wchodzą podczas technicznych korekt.

Region 4409–4412 pokrywa się z Profilem Wolumenu POC, obszarem wartości, gdzie cena często stabilizuje się i równoważy podaż i popyt.

Oczekiwane zachowanie ceny:

Korekcyjny ruch do tych stref płynności, po którym następuje reakcja wzrostowa, może ustawić kolejny etap wzrostu w strukturze kanału.

SCENARIUSZ ALTERNATYWNY – PLAN DRUGORZĘDNY

Krótkoterminowa sprzedaż tylko na górnej granicy jako scalp

Strefa sprzedaży: 4565 – 4469

Kontekst:

Ta strefa znajduje się blisko górnej granicy kanału, gdzie realizacja zysków jest powszechna, zwłaszcza gdy płynność jest cienka. Każdy pomysł na sprzedaż powinien być traktowany jako krótkoterminowy scalp, a nie odwrócenie trendu.

DLACZEGO HANDEL OPARTY NA PŁYNNOŚCI MA ZNACZENIE TUTAJ

Sesje świąteczne mogą generować nieregularne przepływy, ostre skoki i uruchamianie stopów

Profil Wolumenu pomaga definiować obszary egzekucji o wyższym prawdopodobieństwie zamiast emocjonalnych wejść

Handel wokół wartości i płynności poprawia spójność, gdy akcja cenowa staje się mniej wiarygodna

TŁO FUNDAMENTALNE I SENTYMENT RYNKOWY

Traderzy OANDA podkreślają wiele czynników napędzających siłę metali szlachetnych, z długoterminowymi prognozami wskazującymi na dalszy wzrost złota i srebra w przyszłym roku. Narracja pozostaje wspierana przez popyt na bezpieczne przystanie, oczekiwania łagodniejszych warunków monetarnych i łagodniejszy ton USD.

Niemniej jednak, w krótkim okresie, środowisko świąteczne może zniekształcać akcję cenową, co sprawia, że strefy płynności są jeszcze ważniejsze dla egzekucji.

XAUUSD: Analiza rynku i strategia na 26 grudnia.Ceny złota gwałtownie wzrosły do 4532, zanim napotkały opór, co świadczy o silnym nastawieniu wzrostowym. Znaczny wzrost na zamknięciu sesji dzisiaj prawdopodobnie napędziłby kontynuację trendu wzrostowego w przyszłym tygodniu, z osiągnięciem nowych maksimów. Średnie kroczące pozostają w byczej orientacji, Wstęgi Bollingera zmierzają w górę, a wsparcie średnich kroczących przesuwa się w górę. Wskaźniki MACD/KDJ przecinają się w górę, co wskazuje na silny impet wzrostowy. Poziomy wsparcia, które warto obserwować dzisiaj, to 4490/4482, podczas gdy opór koncentruje się obecnie na szczycie intraday w okolicach 4532.

Na wykresie godzinowym ceny konsolidują się na wysokich poziomach, ale obecna struktura nadal sprzyja bykom. Spowolnienie momentum wzrostowego jest zgodne z ostatnimi wzorcami konsolidacji sesji europejskiej. Wsparcie na wykresie godzinowym znajduje się w okolicach 4496. Sugestia handlowa na dziś: Poczekaj na potwierdzenie wsparcia i kupuj na spadkach.

Strategia handlowa:

KUP: 4478~4470

Jeśli nastąpi gwałtowny spadek, przebicie poniżej 4460,

STREFA KUPNA: 4448~4440

Więcej analiz →

XAUUSD (H1) – Trading ZACZYNAJ płynnośćZostań byczy w rosnącym kanale, kupując cofnięcie w kierunku płynności

Szybki przegląd

Złoto nadal porusza się w ramach rosnącego kanału. Po mocnym impulsywnym ruchu, cena teraz konsoliduje się / kompresuje. Dzisiaj priorytetem są układy KUPNA przy płynności + powtórki linii trendu, jednocześnie mając plan reakcji na SPRZEDAŻ w strefie premium Fibonacciego powyżej.

Kontekst makro (dlaczego zmienność może pozostać wysoka)

Podpisywanie przez Trumpa rekordowej liczby dekretów wykonawczych oraz rosnący przesunięcie władzy w kierunku władzy wykonawczej zwiększa niepewność polityczną (cła, cięcia federalne, ruchy geopolityczne). W niepewnych środowiskach przepływy często rotują do aktywów uważanych za bezpieczne, takich jak złoto.

Mając to na uwadze, tego rodzaju ryzyko związane z nagłówkami może również silnie wpłynąć na USD, więc najlepsze podejście to: handlować poziomami, a nie emocjami.

Kluczowe poziomy (z twojego wykresu)

✅ Strefa zakupu Płynność: 4410 – 4413

✅ Powtórka linii trendu zakupu: 4480 – 4483

✅ Strefa sprzedaży (Fibo 1.618): 4603 – 4606

Scenariusze handlowe dzisiaj (styl Liama: handluj poziomem)

1) SCENARIUSZ KUPNA (priorytet)

A. Powtórka linii trendu = najlepsze wejście strukturalne

Kup: 4480 – 4483

SL: poniżej strefy (wyróżnik: 4472–4475, dostosuj na niższych TF / spreadzie)

TP1: 4515 – 4520

TP2: 4580 – 4600

B. Głębsza płynność zakupu (jeśli dostaniemy przeskok)

Kup: 4410 – 4413

SL: poniżej strefy (wyróżnik: 4402–4405)

TP: 4480 → 4520

Logika: To są najczystsze obszary płynności na wykresie. Nie gonimy za średnim zakresem — działam tylko, gdy cena wraca do strefy i reaguje.

2) SCENARIUSZ SPRZEDAŻY (reakcja tylko — brak gonienia)

Sprzedaj: 4603 – 4606

SL: 4612

TP1: 4550

TP2: 4483

Logika: Strefa premium 1.618 często przyciąga realizację zysków. Sprzedaję tylko, jeśli cena dotknie strefy i wykaże wyraźną słabość na niższym interwale czasowym.

Uwagi

Jeśli cena nadal utrzymuje linię trendu i drukuje wyższe minima → nastawienie na KUPNO pozostaje silniejsze.

Jeśli przełamiemy linię trendu i nie uda się jej odzyskać → zmniejsz rozmiar i czekaj na nową strukturę.

Na którą stronę jesteś dziś nastawiony: kupując cofnięcie, czy czekając na 4603–4606, aby sprzedać reakcji?

Tygodniowa analiza rynku złota | Spokój po rekordowym szaleństwiTygodniowa analiza rynku złota | Spokój po rekordowym szaleństwie i strategiczne planowanie 🔥📈

I. Główne trendy rynkowe: Historia lubi się powtarzać!

Przyjaciele, rynek dał nam w piątek spóźniony „prezent świąteczny”! 🎁 Cena spot złota wzrosła o ponad 25 dolarów, a srebro również poszybowało w górę, bijąc historyczne rekordy! 💥

Cena bieżąca: Złoto utrzymuje się stabilnie powyżej 4505 dolarów, dążąc do szczytu sesji azjatyckiej na poziomie 4531 dolarów.

Roczny wzrost: Prawie 70% wzrost w 2025 roku, najbardziej olśniewający wynik od 1979 roku! To nie tylko liczba, ale siła trendu.

Co jest motorem napędowym tego zjawiska? Pozwólcie, że wyjaśnię:

Geopolityczna „beczka prochu” 🧨: Rosnące napięcia w Wenezueli, w związku z blokadą tankowców przez USA, spowodowały, że globalne fundusze instynktownie zaczęły inwestować w złoto, „najlepszą bezpieczną przystań”.

„Uspokajająca” obniżka stóp procentowych 📉: Rynek głęboko wierzy, że Fed będzie kontynuował obniżanie stóp procentowych w 2026 roku, co sprawi, że koszt alternatywny posiadania złota będzie coraz niższy – to logika niepodważalna!

„Prawdziwi fani” banków centralnych 🏦: Globalne banki centralne nadal skupują złoto; „dedolaryzacja” nie jest już tylko koncepcją, ale trwającym procesem, budującym solidną „fosę” dla cen złota.

Przypomnienie 🚨: Nawet w czasie tej uczty, pewien stopień umiaru jest konieczny. W 2026 roku wahania nastrojów Fed, odbicie dolara, a nawet kryzys płynności wywołany krachem na giełdzie mogą spowodować „kichnięcie” cen złota. Ale my się nie boimy, bo mamy strategię!

II. Analiza techniczna: Dokąd zmierza wzrost? 🚦 Wiem, że wiele osób jest zarówno podekscytowanych, jak i pełnych obaw: Czy nadal będziemy gonić? Czy nastąpi gwałtowny spadek?

Moje zdanie jest jasne: Trend rządzi, ale nie gońmy bezmyślnie za szczytami! Spójrzmy na wykresy:

Wykres dzienny: Stromy kanał wzrostowy; byki niewątpliwie dominują na rynku! Należy jednak zauważyć, że ostatni wykres świecowy pokazuje długie dolne cienie 🧵, przypominające „spacer po linie”, wskazując na zwiększoną dywergencję między bykami a niedźwiedziami. Krótkoterminowy okres konsolidacji na wysokim poziomie jest wysoce prawdopodobny, co pozwoli na wykorzystanie wzrostów. Gonienie ceny w tym momencie jest jak łapanie spadającego noża – niezwykle ryzykowne!

Wykres 4-godzinny: To nasza taktyczna mapa nawigacyjna! Pomimo korekty w połowie tygodnia, cena odbiła się niczym piłka, uderzając w średnie kroczące MA5/MA10 (około 4485-4490), a następnie rosnąc. To jasno mówi nam: to główna twierdza byków!

🎯 Kluczowe pozycje (uważnie obserwuj te pozycje; mapa jest niezbędna do prowadzenia wojny):

Linia Obrony Niedźwiedzia (Opór): 4530-4550. Po początkowym porannym wzroście nastąpił spadek; to krótkoterminowy „szczyt” z silnym oporem.

Twierdza Byka (Wsparcie): 4480-4490! To obszar, który cenię najbardziej! To wsparcie średniej ruchomej i poprzednia platforma startowa dla wzrostów; nie można go przebić! Przełamanie tego poziomu oznaczałoby przerwę w krótkoterminowej ofensywie. Głębokość strategiczna (silne wsparcie): 4440-4430. To ostatnia strategiczna linia obrony na wypadek upadku twierdzy.

III. Moja strategia handlowa: Cierpliwość to podstawa; uderzaj zdecydowanie! 🎯 Na tych historycznych maksimach sentyment jest ważniejszy niż analiza techniczna. Moja zasada brzmi: lepiej przegapić okazję niż popełnić błąd!

🏆 Strategia głównej siły: Kupuj na spadkach, ale czekaj na dobrą cenę!

Mój idealny punkt wejścia: 4485-4490 USD. Tylko korekta do tego poziomu zapewni wystarczająco atrakcyjny stosunek ryzyka do zysku!

Moja linia stop-loss: Mocno umieszczona poniżej 4475 USD. Pozwól rynkowi na pewną zmienność, ale przełamanie poniżej tego poziomu wymaga wyjścia z pozycji; dyscyplina to koło ratunkowe!

Moja docelowa perspektywa: 4520 USD → 4530 USD → 4550 USD. Realizuj zyski etapami, zabezpieczając zyski.

⚔️ Strategia uzupełniająca: Badanie frontu, lekkie pozycje do hazardu

Jeśli odbicie jest słabe: Rozważ lekką krótką pozycję na poziomie 4530–4535 USD, ze ścisłym stop-lossem powyżej 4543 USD. Szybkie wejście i wyjście z pozycji, celując w 4500–4490 USD. To tylko „taktyka nękania”, a nie główna walka!

💔 Moje przemyślenia: Wiem, że czekanie jest bolesne, a obserwowanie wzrostu cen zawsze kusi do pogoni. Ale inwestowanie to maraton, a ochrona kapitału jest zawsze priorytetem. Bądźmy cierpliwi jak myśliwi, czekając, aż rynek zapewni najlepszy punkt wejścia z najmniejszym ryzykiem i najpewniejszym zyskiem!

IV. Perspektywy rynkowe: Ogromny potencjał złota ✨ Przyjaciele, jesteśmy w „świetnej erze” dla złota. Choć mogą wystąpić krótkoterminowe wahania, trzy epickie narracje: zakupy złota przez banki centralne, dedolaryzacja i niestabilność geopolityczna są dalekie od zakończenia.

W krótkim terminie uważnie obserwujmy poziom 4480 dolarów; to on zadecyduje o tempie nadchodzącej bitwy.

W dłuższej perspektywie trzymajmy się swoich złotych pozycji. Każde głębokie cofnięcie może być kolejną okazją do kupna, jaką oferuje rynek.

Rynek nieustannie podlega wahaniom, ale logika i dyscyplina pozwalają nam zachować spokój. Podążajcie za mną, a razem nawigujemy przez hossę i bessę! 💪

XAUUSD – Wzrostowy kanał analizy technicznejLana pozostaje bycza, czekając na korekty, aby kupić 💛

Szybkie podsumowanie

Trend: Wyraźnie byczy, cena porusza się w dobrze zdefiniowanym rosnącym kanale

Interwał czasowy: H1

Aktualny stan: Cena jest blisko górnej części kanału, więc reakcja psychologiczna w pobliżu rozszerzenia Fibonacciego jest możliwa

Strategia: Nie gonię. Lana woli kupować korekty w strefach wartości/płynności

Kontekst rynkowy

Złoto pozostaje silne pod koniec roku, mimo że płynność staje się cieńsza. Obecny wzrost wydaje się być napędzany przez momentum, a obszary rozszerzenia Fibonacciego często działają jako krótkoterminowe „strefy reakcji” przed kolejną decyzją kierunkową.

Z dłuższej perspektywy, odważne prognozy, takie jak pogląd Jima Rickardsa (złoto potencjalnie osiągające bardzo wysokie poziomy w 2026 roku), pokazują, że bycze nastawienie do metali szlachetnych wciąż żyje. Niemniej jednak, dla Lany, handel w krótkim okresie musi opierać się na strukturze i strefach, a nie nagłówkach.

Widok techniczny: cena wewnątrz rosnącego kanału

Na wykresie złoto respektuje czysty rosnący kanał, konsekwentnie tworząc wyższe minima.

Kluczowe obserwacje:

Górny obszar rozszerzenia Fibonacciego w okolicach 4603–4607 jest barierą psychologiczną, w której może nastąpić krótkoterminowa korekta.

Najlepsze wejścia zazwyczaj znajdują się, gdy cena wraca do obszarów wartości wewnątrz kanału, a nie na górze.

Kluczowe poziomy, na które zwraca uwagę Lana

Główna strefa zakupu – Obszar wartości (VL)

Kupno: 4482 – 4485

To jest obszar wartości wewnątrz rosnącego kanału. Jeśli cena tu się cofa i struktura się utrzymuje, kontynuacja w górę staje się bardziej prawdopodobna.

Głębsza strefa zakupu – POC płynności

Kupno: 4419 – 4422 (POC)

Ten poziom pokazuje dużą wcześniejszą akumulację na profilu wolumenu. Jeśli płynność na koniec roku spowoduje głębsze wstrząsy, ta strefa staje się bezpieczniejszym obszarem do szukania zakupów.

Notatki handlowe

4603–4607 to psychologiczna strefa oporu — nie miejsce na gonić longów.

Kupuj tylko wtedy, gdy cena osiągnie zaplanowaną strefę i pokaże potwierdzenie na niższym interwale czasowym.

Przy cienkiej płynności: zmniejsz rozmiar pozycji i trzymaj ryzyko blisko.

Notatka Lany 🌿

Trend jest silny, ale cierpliwość przy odpowiednim wejściu jest ważniejsza niż uchwycenie każdego ruchu. Lana podąża za strukturą, a nie emocjami.

Złoto utrzymuje byczą strukturęStruktura

Kurs XAUUSD utrzymuje wyraźny trend wzrostowy ze strukturą kolejnych wyższych maksimów i wyższych dołków. Cena wielokrotnie cofała się do rosnącej linii trendu, za każdym razem wspierana presją kupujących, co wskazuje, że kupujący kontrolują rynek.

W krótkim terminie złoto może doświadczyć korekty technicznej/płytkiej konsolidacji wokół poziomu 4480, zanim trend będzie kontynuowany.

Jeśli cena utrzyma się powyżej linii trendu i nie przebije struktury HL, preferowanym scenariuszem pozostaje kontynuacja ruchu wzrostowego w kierunku obszaru docelowego 4551, jak zaznaczono na wykresie.

W ujęciu makro, niestabilność geopolityczna, globalne ryzyko gospodarcze i oczekiwania dotyczące ostrożnej polityki pieniężnej nadal wspierają rolę złota jako bezpiecznej przystani.

Jednocześnie kapitał defensywny nadal faworyzuje metale szlachetne, ponieważ rynek aktywów ryzykownych pozostaje niestabilny, co tworzy solidne podstawy dla obecnego trendu wzrostowego pary XAUUSD.

GOLD: Co czeka nas przed TOTALNYM krachem? Ostatnia analiza na Long do ATH do konca roku siadła pięknie z poziomów 4000$ ruszylismy na 4500$(aktualnie)

GOLD: Cisza przed TOTALNYM krachem? 🌪️📉

Czy to, co widzimy na wykresie, to scenariusz na największą pułapkę roku? 🤔

1. Czy to tylko "brudna" korekta przed finałem? (Mała Fala 4) Czy obecne spadki to tylko mylący manewr? Cena idealnie celuje w małą linię trendu, jakby chciała wyrysować klasyczną, korekcyjną Falę 4. Czy to ostatni moment, kiedy rynek nabiera powietrza przed wystrzałem, czy już początek końca?

2. $4684 (1.618 Fib) – Sufit czy trampolina? Spójrzcie na górę. Czy to przypadek, że Mała Fala 5 i Duża Fala 5 celują w ten sam punkt? Poziom 1.618 Fib wygląda jak betonowa ściana. Czy wieloryby szykują tam "Exit Liquidity", żeby zrzucić baga na spóźnioną ulicę?

3. Czy czeka nas ARMAGEDDON o zasięgu 1500$? 💀 To najważniejsze pytanie: co stanie się po dotknięciu szczytu? Jeśli geometria zadziała, czy czeka nas brutalny reset? Wykres sugeruje, że odrzucenie od 1.618 może wywołać lawinę i krach o 1500$, zmazując miesiące wzrostów.

Pytanie do Was: Czy mamy odwagę grać pod ten ostatni rajd, czy lepiej uciekać, zanim pęknie bańka? ⏳💸

Złoto long do końca roku według ATZ technicznego punktu widzenia rynek złota pozostaje w silnym trendzie wzrostowym w ujęciu tygodniowym i miesięcznym. Konsolidacja widoczna obecnie może być tylko etapem przygotowującym do kolejnego ruchu impulsowego. Warto jednak zachować dyscyplinę i zabezpieczyć pozycje — fałszywe wybicia w obecnym otoczeniu zmienności zdarzają się często.

BTC/USDT – Presja na dystrybucjęBTC nadal tkwi w kluczowej strefie podaży (żółte pole) – gdzie cena reagowała kilkakrotnie, ale nie zdołała zamknąć się powyżej klastra EMA. Oznacza to, że kupujący jedynie bronią się, podczas gdy sprzedający kontrolują odbicie.

Struktura krótkoterminowa uformowała niższy szczyt → słabe wybicie → odbicie techniczne, formację cofnięcia podaży. Obecny ruch boczny koncentruje się bardziej na akumulacji na potrzeby kolejnego trendu spadkowego niż na byczym odwróceniu.

Główny scenariusz:

– Cena nie osiąga poziomu 87,8–88 tys. → wybicie do 85,1 tys. (CEL / płynność poniżej).

➡️ Na rynku panuje „cisza przed burzą” – priorytet SPRZEDAŻY należy nadawać dopiero po potwierdzeniu wybicia poniżej dołka zakresu, unikając FOMO w tej hałaśliwej strefie.

XAUUSD – Piątkowa analiza rynku!Znów święta! Rynek zamknięty. Przede wszystkim, Wesołych Świąt wszystkim! Nowy rok tuż za rogiem, a do 2025 roku pozostało zaledwie kilka dni. Dziękuję wszystkim za wsparcie. Patrząc wstecz na rok 2025, inauguracja Trumpa wydaje się być momentem przełomowym; nigdy więcej nie widzieliśmy warunków rynkowych z przeszłości.

Po pierwsze, pozwólcie, że opowiem o mojej filozofii tradingowej: nie dąż do wygórowanych zysków. Stabilność jest najważniejsza. Jeśli Twoje konto konsekwentnie zarabia, jesteś w połowie drogi do sukcesu.

Po drugie, lepiej nie składać żadnych zleceń niż składać zlecenia oczekujące lub gonić transakcje. To techniki kontroli ryzyka. W tradingu najpierw naucz się zarządzania ryzykiem i kontroli. Uważam, że obejmują one: brak zleceń oczekujących, brak goniących transakcji i brak nadmiernego lewarowania.

Jeśli potrafisz przestrzegać tych trzech zasad, z pewnością przetrwasz na tym rynku. Przypomnienie: z nauczycielem, który traktuje cię po królewsku, który boi się mówić szczerze i uczyć, nigdy nie zarobisz, bo nie będzie się tobą przejmował.

Rynek jest zamknięty z powodu świąt Bożego Narodzenia.

W środę (24 grudnia) złoto przebiło poziom 4500 dolarów, osiągając rekordowy poziom 4525,70 dolarów, zanim jego dynamika wzrostowa nagle wyhamowała. Ceny złota gwałtownie spadły z historycznych maksimów, ostatecznie zamykając się niżej. Realizacja zysków, wywołana niewystarczającą płynnością w okresie świątecznym, spowodowała spadek cen złota z rekordowych maksimów. Jednak popyt na bezpieczne aktywa, oczekiwania na dalsze łagodzenie polityki pieniężnej przez Rezerwę Federalną i słabszy dolar nadal wspierały ogólny wzrostowy sentyment. Przed świętami Bożego Narodzenia płynność rynku osłabła, co doprowadziło do wzrostu zmienności i umiarkowanej realizacji zysków na wyższych poziomach. Analiza Bloomberga sugeruje, że niektórzy inwestorzy zaczęli realizować zyski, gdy rynek metali szlachetnych zbliżał się do końca silnej hossy. Wskaźniki techniczne również wspierały wyprzedaż. W środę 14-dniowy RSI złota wszedł w strefę wykupienia, wskazując na potencjalną korektę lub zatrzymanie trendu wzrostowego.

Ostatni wzrost cen złota wynikał z jego atrakcyjności jako bezpiecznej przystani, zwłaszcza w obliczu narastających napięć w Wenezueli, gdzie Stany Zjednoczone nałożyły blokadę na wenezuelskie tankowce. Inwestorzy obstawiają również, że Rezerwa Federalna jeszcze bardziej obniży oprocentowanie kredytów w przyszłym roku, co byłoby korzystne dla metali szlachetnych o zerowej rentowności. Przedstawiciel władz USA poinformował agencję Reuters, że Straż Przybrzeżna USA oczekuje na przybycie większej liczby żołnierzy i może podjąć próbę abordażu i przejęcia tankowca powiązanego z Wenezuelą. Straż Przybrzeżna ściga tankowiec od niedzieli. Prezydent USA Trump powiedział we wtorek, że ma nadzieję, że następny prezes Rezerwy Federalnej obniży stopy procentowe, jeśli rynek będzie się dobrze rozwijał. Fed obniżył stopy procentowe trzy razy w tym roku, a inwestorzy spodziewają się obecnie dwóch kolejnych obniżek w przyszłym roku. Złoto zazwyczaj dobrze radzi sobie w warunkach niskich stóp procentowych i w okresach niepewności. Wzrost cen metali szlachetnych wynika głównie ze zwiększonych zakupów złota przez banki centralne oraz napływu kapitału do funduszy ETF.

W tym roku ceny metali szlachetnych odnotowały generalnie gwałtowny wzrost – srebro wzrosło aż o 149%, a złoto o ponad 70%. Platyna i pallad wzrosły odpowiednio o około 145% i ponad 85%. Jest to spowodowane głównie takimi czynnikami, jak ograniczona podaż złota, niepewność związana z taryfami celnymi oraz odchodzenie popytu inwestycyjnego od złota. Analitycy rynkowi uważają, że realizacja zysków po osiągnięciu rekordowych poziomów jest jednym z powodów korekty cen. Niedawne wypowiedzi prezydenta USA Trumpa dotyczące jego chęci obniżenia stóp procentowych przez kolejnego prezesa Rezerwy Federalnej nadal wpływają na oczekiwania rynku, a inwestorzy spodziewają się obecnie dwóch obniżek stóp przez Fed w przyszłym roku. Jednocześnie czynniki geopolityczne również zwiększają niepewność na rynku.

Patrząc na obecny rynek, złoto zanotowało wczoraj niewielką korektę, zamykając się świecą doji, ale nie zdołało to oprzeć się silnemu trendowi wzrostowemu. Oczekuje się, że rynek będzie kontynuował handel na podstawie krótkoterminowych 5-dniowych, a w najgorszym przypadku 10-dniowych średnich kroczących, które wskazują na silny short squeeze. Na wykresie 4-godzinnym złoto jest obecnie wspierane przez środkową linię Wstęgi Bollingera powyżej 4440, podczas gdy cena wielokrotnie napotykała opór poniżej 4500. Wczoraj cena tylko na krótko przebiła 4525, zanim nie zamknęła się powyżej niego. Dlatego w piątek skupimy się na tym, czy opór na poziomie 4500 się utrzyma. Na wykresie godzinowym złoto zamknęło się na stosunkowo wysokim poziomie. Po osiągnięciu dołka i odbiciu, korekta do 5-dniowej średniej kroczącej i dolnego pasma Bollingera sugeruje dalszy potencjał wzrostowy. Dlatego w piątek skupimy się na cierpliwym oczekiwaniu na wybicie.

Z powodu realizacji zysków przed świętami Bożego Narodzenia, rynek odnotował niewielką korektę, ale nie udało się jej zahamować silnego trendu wzrostowego, zamykając się na poziomie 4479. Trend krótkoterminowy nadal wskazuje na potencjał do pokonania poziomów 4550/4600. Strategia handlowa powinna pozostać bycza, ponieważ obecnie nie ma oznak korekty. Należy skupić się na zakupach na spadkach w przedziale 4400-4430. Jutro, w piątek, należy obserwować ruch powyżej 4450, z dalszym celem na poziomie 4500 lub wyższym. Kluczowe poziomy oporu to 4530-4550, a kluczowe poziomy wsparcia to 4440-4430.

Wesołych Świąt i pomyślnego 2026 roku!

Złoto 1H – Pułapki Smart Money blisko 4540–4450🟡 XAUUSD – Plan Inteligentnych Pieniędzy na Dzień | autor Ryan_TitanTrader (23/12)

📈 Kontekst Rynkowy

Złoto pozostaje strukturalnie wzrostowe na wyższych interwałach czasowych, ale cena obecnie handluje wewnątrz strefy kompresji po wyraźnej impulsywnej ekspansji. Z płynnością na koniec roku malejącą a traderami zajmującymi pozycje przed nowymi oczekiwaniami Fed dotyczącymi stóp procentowych i zmianami rentowności USD, Złoto jest narażone na manipulację płynnością zamiast na czystą kontynuację.

Ostatnia słabość USD i mieszane nagłówki makroekonomiczne utrzymują wsparcie dla Złota, jednak wydłużone ceny blisko szczytów zwiększają prawdopodobieństwo polowań na zlecenia stop dla obu stron przed następnym decydującym ruchem.

Zachowanie Inteligentnych Pieniędzy sprzyja tutaj inżynierii zakresu — wciągając traderów wybicia powyżej szczytów i wytrącając niecierpliwych kupujących poniżej kluczowego popytu — przed ujawnieniem prawdziwego zamiaru.

🔎 Ramy Techniczne – Struktura Inteligentnych Pieniędzy (1H)

Bieżąca Faza: Wzrostowa struktura HTF z krótkoterminową dystrybucją

Kluczowa Idea: Oczekiwanie na interakcję płynności przy cenie premium (4540–4542) lub rabacie (4450–4448) przed przemieszczeniem

Notatki Strukturalne:

• Wzrostowy BOS na wyższych ramach czasowych pozostaje nienaruszony

• Ostatnie sygnały CHoCH wskazują na ryzyko krótkoterminowej dystrybucji

• Cena handluje w premium, wydłużona od równowagi

• Wyraźna impulsywna noga pozostawiła nienaruszone nieefektywności poniżej

• Wyraźny zakres skalpowania uformował się pomiędzy premium a rabatem

• Płynność znajduje się wyraźnie powyżej 4540 i poniżej 4450

Strefy Płynności i Wyzwalacze:

• 🔴 SPRZEDAJ ZŁOTO 4540 – 4542 | SL 4560

• 🟢 KUP ZŁOTO 4450 – 4448 | SL 4440

🧠 Oczekiwania Przepływu Instytucjonalnego:

Zgrubienie płynności → MSS / CHoCH → BOS → przemieszczenie → FVG / retest OB → ekspansja

🎯 Zasady Wykonania (zgodnie z Twoimi strefami)

🔴 SPRZEDAJ ZŁOTO 4540 – 4542 | SL 4560

Zasady:

✔ Zgrubienie powyżej płynności po stronie wzrostowej

✔ Niedźwiedzi MSS / CHoCH na M5–M15

✔ Wyraźny niedźwiedzi BOS z impulsywnym przemieszczeniem

✔ Wejście przez uzupełnienie niedźwiedziego FVG lub wyrafinowane OB podaży

Cele:

1. 4510

2. 4485

3. 4450 – rozszerzenie, jeśli USD wzmocni się lub rentowności wzrosną

🟢 KUP ZŁOTO 4450 – 4448 | SL 4440

Zasady:

✔ Chwyt płynności w rabacie i wcześniejszym popycie

✔ Wzrostowy MSS / CHoCH potwierdza kontrolę popytu

✔ Wzrostowy BOS z silnym impulsywnym przemieszczeniem

✔ Wejście przez uzupełnienie wzrostowego FVG lub retest OB popytu

Cele:

1. 4480

2. 4510

3. 4540 – rozszerzenie, jeśli USD osłabnie i wzrostowy przepływ wznowi

⚠️ Notatki Ryzyka

• Handel w premium zwiększa prawdopodobieństwo fałszywego wybicia

• Brak wejścia bez potwierdzenia MSS + BOS

• Oczekuj zmienności podczas sesji w USA i malejącej płynności na koniec roku

• Zmniejsz ryzyko wokół nagłówków napędzanych przez Fed lub rentowności USD

📍 Podsumowanie

Złoto nadal jest wzrostowe pod względem struktury, ale obecna akcja cenowa sygnalizuje gry płynności wewnątrz zdefiniowanego zakresu. Inteligentne Pieniądze prawdopodobnie zaplanują stop lossy przed ekspansją:

• Zgrubienie powyżej 4540 może cofnąć się w kierunku 4485–4450, lub

• Chwyt płynności w pobliżu 4450 może zresetować długie pozycje do 4510–4540+

Niech cena pokaże zamiar — Inteligentne Pieniądze czekają, detaliczni traderzy reagują. ⚡️

📌 Śledź @Ryan_TitanTrader dla codziennych analiz Złota Inteligentnych Pieniędzy.

Byki mają kontrolę — złoto nie chce się załamać.XAUUSD utrzymuje strukturę wyższego szczytu i wyższego dołka na interwale H1. Cena konsoliduje się powyżej rosnącej linii trendu i niedawno przetestowanej strefy popytu, co wskazuje, że presja kupna nadal kontroluje korektę.

Utrzymanie bazy po silnym rajdzie odzwierciedla raczej byczą kontynuację niż dystrybucję.

Jeśli cena utrzyma się powyżej obecnej strefy wsparcia, prawdopodobnym scenariuszem jest płytkie wycofanie → kontynuacja trendu wzrostowego, zmierzająca w kierunku poprzedniego szczytu i rozszerzająca się do wyższych celów.

Czy skłaniasz się ku kontynuacji, czy czekasz na głębszą korektę?

XAUUSD: Analiza rynku i strategia na 24 grudniaAnaliza techniczna złota:

Dzienny poziom wsparcia: 4382

4-godzinny poziom wsparcia: 4430

1-godzinny poziom wsparcia: 4470

Złoto wzrosło, a następnie spadło dzisiaj. Wykres 4-godzinny pokazuje formację „doji nagrobka” w sesji europejskiej, co wskazuje na możliwy spadek i wywiera presję na krótkoterminowy trend wzrostowy. Średnie kroczące pozostają w byczym ustawieniu, Wstęgi Bollingera zmierzają w górę, a cena utrzymuje się obecnie powyżej wsparcia górnego Wstęgi Bollingera. Wskaźnik MACD przecina się w górę, a wolumen obrotu nadal rośnie. Dzisiejsze poziomy wsparcia, które warto obserwować, to 4470/4460.

Wykres 1-godzinny pokazuje konsolidację ceny na wysokich poziomach. Obecna struktura nadal sprzyja bykom, ale Wstęgi Bollingera zwężają się, co wskazuje na spowolnienie dynamiki wzrostowej. Krótkoterminowe wsparcie znajduje się w okolicach 4470. Po odbiciu formacji technicznej, może ona nabrać impetu do kolejnego odbicia. Strategia handlowa polega na kupnie po potwierdzeniu wsparcia.

Strategia handlowa:

KUP: blisko 4470

KUP: blisko 4458

Jeśli nastąpi znaczące cofnięcie poniżej 4450, plan handlowy wygląda następująco: KUP 4430~4420

Więcej analiz →

Uwaga na kolejny spadek cen złota:

I. Kluczowe punkty wykresu dziennego

Struktura trendu:

Złoto skutecznie wybiło się z trójkątnego zakresu konsolidacji, utrzymując się zdecydowanie powyżej poprzedniego historycznego maksimum na poziomie 4381 i przebijając górną linię kanału na poziomie 4442, wchodząc w drugą falę silnych, kolejnych wzrostowych wzrostów.

Słupki momentum MACD systematycznie się rozszerzają, wskazując na silny krótkoterminowy impet wzrostowy i podtrzymując średnioterminowy trend wzrostowy.

Uwagi dotyczące ryzyka:

Po szybkim wzroście cena znacznie odchyliła się od krótkoterminowych średnich kroczących, kumulując ryzyko korekty technicznej.

Jeśli cena zamknie się dziś na wysokim poziomie, jutro może cofnąć się w kierunku 5-dniowej średniej kroczącej, aby uzyskać wsparcie, ale prawdopodobieństwo głębokiej korekty pozostaje niskie.

Przed świętami Bożego Narodzenia należy zachować ostrożność w związku z krótkoterminową zmiennością spowodowaną realizacją zysków.

Nastawienie handlowe:

Utrzymuj bycze nastawienie, traktując korekty jako okazje do zajmowania długich pozycji. Unikaj krótkich pozycji w kontraście do trendu.

W ekstremalnych warunkach rynkowych złoto może nadal rosnąć. Bądź czujny na potencjalny dalszy wzrost dynamiki.

II. Kluczowe poziomy na wykresie godzinowym

Strefy wsparcia:

Główne wsparcie: 4450–4460.

Wsparcie bazowe: 4430–4435 (przekształcone wsparcie z górnej linii kanału, kluczowy poziom dla konsolidacji w górnym zakresie).

Jeśli poziom 4430–4435 się utrzyma, rynek prawdopodobnie skonsoliduje się na wysokich poziomach, zamiast doświadczyć głębokiej korekty.

Strefy oporu:

Krótkoterminowy poziom oporu: 4475–4480

Kluczowy opór: 4493–4495 (wielokrotnie testowany podczas sesji azjatyckiej i europejskiej).

Cel wybicia: Jeśli poziom 4500 zostanie zdecydowanie przebity, złoto może zwiększyć zyski o 10–20 USD w kierunku 4510–4520.

Charakterystyka rytmu:

Po rajdzie w sesji azjatyckiej należy obserwować wsparcie w pobliżu średnich kroczących 5/10-okresowych. Stałe odbicie podczas sesji europejskiej może podtrzymać ruch wzrostowy.

Podczas sesji amerykańskiej należy monitorować opór na poziomie 4493–4495 pod kątem potencjalnych wybić, ale należy uważać na fałszywe wybicia.

III. Strategia handlowa

1. Pozycja krótka (szansa na krótkoterminową korektę)

Strefa wejścia: 4490–4495

Stop loss: 4510

Strefa docelowa: 4450

Uzasadnienie: Testowanie kluczowego oporu pod kątem technicznej korekty. Wymagane jest ścisłe zlecenie stop loss, aby zabezpieczyć się przed wybiciem.

2. Pozycja długa (transakcja bazowa podążająca za trendem)

Strefa wejścia: 4430–4435

Stop Loss: 4418

Strefa docelowa: 4500

Uzasadnienie: Trend wzrostowy pozostaje nienaruszony. Cofnięcie do silnej strefy wsparcia to okazja do zajęcia pozycji długich i kontynuacji wzrostów.

IV. Kontrola ryzyka i uwagi dotyczące realizacji

Priorytet trendu: Pozycje długie to główny kierunek. Pozycje krótkie są przeznaczone wyłącznie na krótkoterminowe korekty w pobliżu oporu.

Kluczowe obserwacje:

Jeśli poziom 4420 zostanie przełamany, należy zachować ostrożność w związku z głębszą korektą w kierunku 4400–4410 (5-dniowa średnia krocząca na wykresie dziennym).

Okno czasowe: Handel może się zmniejszyć w okolicach świąt Bożego Narodzenia. Należy pamiętać o zwiększonej zmienności spowodowanej zmniejszoną płynnością.

Podsumowanie: Wykres dzienny pokazuje wyraźny trend wzrostowy, a wykres godzinowy podkreśla kluczowe wsparcie na poziomach 4430–4435 i opór na poziomach 4493–4495. Z operacyjnego punktu widzenia należy skupić się na kupowaniu w okresach spadków, rozważając jednocześnie krótkoterminowe pozycje krótkie w pobliżu oporu. Należy ściśle przestrzegać stop-lossów i unikać handlu kontrtrendowego.

Inwestowanie to długoterminowa podróż, która wymaga cierpliwości i mądrości. Jak słusznie zauważyłeś, niezbędne jest utrzymanie nastawienia na naukę — rynek stale ewoluuje, a prawdziwy wzrost wynika ze zrozumienia jego wzorców, respektowania ryzyka i ciągłej autorefleksji.

Niezależnie od tego, czy dopiero zaczynasz eksplorować rynki, czy masz już własne strategie, otwarta komunikacja zawsze może przynieść nowe spostrzeżenia. Jeśli napotkasz niepewność w swoich inwestycjach lub chcesz uzyskać bardziej systematyczne zrozumienie dynamiki rynku i zarządzania ryzykiem, chętnie podzielę się z Tobą moimi doświadczeniami i perspektywami. Droga do inwestowania może mieć swoje wzloty i upadki, ale każdy krok postawiony z autentyczną wiedzą i każda decyzja podjęta po głębokim namyśle przybliżą Cię do Twoich celów.

Jeśli masz konkretne pytania lub uwagi, zawsze możemy porozmawiać. Obyś nie tylko dostrzegał przed sobą kierunek, ale także utrzymywał swój własny, stały rytm na tej drodze.

ZIMZIM: Rozpoczyna się bitwa gigantów

Wokół ZIM toczy się zacięta wojna przetargowa. Po tym, jak zarząd odrzucił ofertę wykupu menedżerskiego o wartości 2,4 mld USD (20 USD za akcję), do walki włączyli się globalni liderzy branży:

Hapag-Lloyd złożył konkurencyjną ofertę.

MSC oficjalnie dołączył do wyścigu. Biorąc pod uwagę bliskie partnerstwo transpacyficzne, szwajcarski gigant jest obecnie postrzegany jako faworyt.

Dlaczego rynek się rozgrzewa:

🔎

Arlen - jeśli ma być dobrze, to właśnie teraz.Arlen po spektakularnej zwyżce po debiucie, zanurkował w głęboką korektę. Ja na wykresie widzę formację (no, może nie klasyczną) RGR, której zasięg został wskazany na wykresie.

To właśnie tutaj można narysować pierwszą strefę popytu, którą kurs testuje po raz trzeci.

Zwraca uwagę zniesienie FIBO. Jeśli ten kolejny retest okaże się pozytywny, powinna czekać nas zwyżka być może nawet do ceny debiutu.

Zdecydowanie do obserwacji i oczekiwania na formację zapowiadającą dalszy ruch: alternatywnie zajęcie pozycji long z sensownym SL.

Żadna rekomendacja - tak widzę ten walor.