BTC wybija się z trendu spadkowego, kupno preferowanychStruktura rynku:

BTC wyraźnie przełamał stary kanał trendu spadkowego i zamknął się powyżej chmury Ichimoku → potwierdzając odwrócenie do średnioterminowego trendu wzrostowego.

Obecna struktura tworzy wyższy szczyt – wyższy dołek.

Kluczowa strefa:

Obszar wycofania powyżej chmury Ichimoku → bezpieczny obszar do kupna.

Chmura działa jako dynamiczne wsparcie dla nowego trendu.

Scenariusz:

Cena może nieznacznie cofnąć się do strefy wsparcia → a następnie kontynuować wzrost, przebijając najbliższy szczyt.

Po wybiciu celem jest obszar powyżej 96 700.

Pomysły społeczności

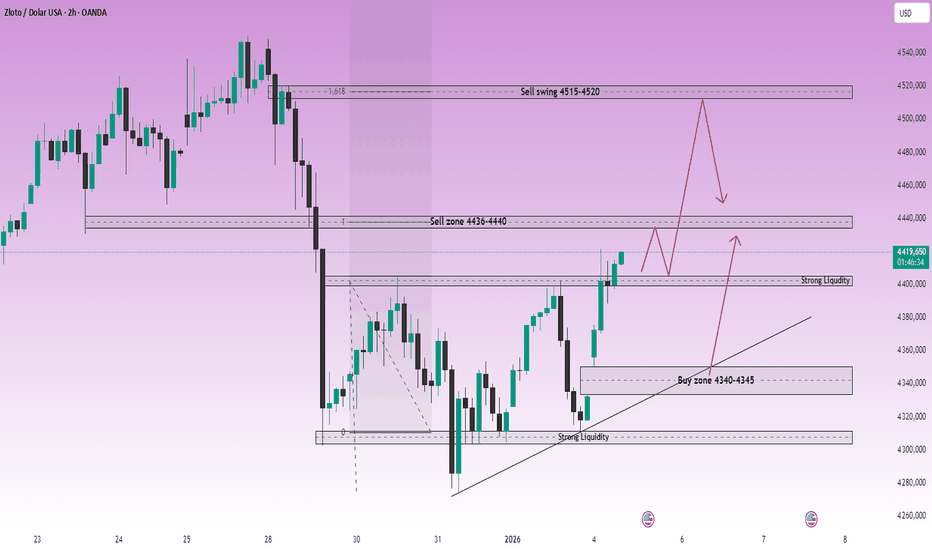

Złoto – Kupno w kanale wzrostowymStruktura rynku:

Złoto porusza się w wyraźnym kanale wzrostowym.

Cena utrzymuje się powyżej chmury Ichimoku → trend wzrostowy jest nadal nienaruszony.

Strefa kluczowa:

Strefa popytu w kanale + chmura Ichimoku → preferowany obszar do kupna w przypadku korekt.

Obecne korekty to korekty techniczne, bez sygnałów odwrócenia.

Scenariusz:

Cena może nieznacznie wahać się w kanale → kontynuacja wzrostu w celu przetestowania górnej krawędzi kanału.

Cel w kierunku obszaru 4550+ zgodnie z obecną strukturą trendu wzrostowego.

Analiza złota (6 stycznia): Bezpieczna cena złota odzyskuje siłęAnaliza złota (6 stycznia): Bezpieczna cena złota odzyskuje siłę

We wtorek (6 stycznia) cena złota spot gwałtownie wzrosła podczas sesji azjatyckiej i europejskiej, napędzana wieloma pozytywnymi czynnikami, osiągając tygodniowe maksimum na poziomie 4474,11 USD za uncję, zanim napotkała techniczną presję sprzedaży i nieznacznie spadła. Obecnie złoto jest notowane w okolicach 4455 USD. Nastroje rynkowe były wyraźnie pod wpływem napięć geopolitycznych i oczekiwań polityki pieniężnej, a ceny złota pozostały stabilne, wspierane przez premie za ryzyko i oczekiwania dotyczące płynności.

W ostatnim czasie częste wydarzenia geopolityczne – amerykańskie ataki wojskowe na Wenezuelę, napięcia polityczne między Arabią Saudyjską a Zjednoczonymi Emiratami Arabskimi, wewnętrzne zawirowania w Iranie i przedłużający się konflikt rosyjsko-ukraiński – stale zwiększały awersję do ryzyka na rynku, generując znaczną premię za ryzyko dla złota. Z drugiej strony, oczekiwania rynku na gołębią obniżkę stóp procentowych przez Fed dodatkowo wzmocniły pozytywny impet złota. Rynek nadal liczy na dwie kolejne obniżki stóp procentowych w tym roku, a mieszane wyniki grudniowego indeksu PMI opublikowanego w poniedziałek dodatkowo wzmocniły te oczekiwania. Co więcej, indeks dolara amerykańskiego spadł z prawie czterotygodniowego maksimum na poziomie 98,86 i obecnie konsoliduje się wokół 98,25, co zwiększa atrakcyjność złota, aktywa nieoprocentowanego 📉➡️🟡.

Jeśli chodzi o dane ekonomiczne, indeks S&P Global Manufacturing PMI pozostał stabilny na poziomie 51,8, wskazując na dalszą ekspansję; natomiast indeks ISM Manufacturing PMI spadł do 47,9, odzwierciedlając utrzymujący się spadek aktywności gospodarczej. Ta rozbieżność nie zachwiała gołębim sentymentem rynku, ale wręcz przeciwnie, przyczyniła się do osłabienia dolara, co dodatkowo wsparło ceny złota. Uwaga rynku przeniosła się teraz na raport o zatrudnieniu poza rolnictwem, który zostanie opublikowany w najbliższy piątek. Będzie on kluczowym wskaźnikiem oceny ścieżki obniżek stóp procentowych przez Fed i trendu dolara, a także nieuchronnie wpłynie na dalszy kierunek cen złota 🧭.

Analiza techniczna złota: Z perspektywy wykresu dziennego ceny złota przebiły poprzednią strefę oporu konsolidacji. Krótkoterminowe średnie kroczące stopniowo zmieniają kierunek z spadkowego na wzrostowy, a ruch cenowy stale rośnie powyżej systemu średnich kroczących, wskazując na ogólny trend wzrostowy. Kluczowe jest teraz to, czy opór w okolicach 4475 zostanie skutecznie przełamany. Na rynku brakuje obecnie istotnych katalizatorów danych, a dominującą logiką staje się struktura techniczna: Z jednej strony formacja głowy i ramion pozostaje nienaruszona, a linia szyi na poziomie 4400 kończy „odwrócenie z góry na dół”. Dopóki ten poziom nie zostanie zdecydowanie przełamany, trend wzrostowy pozostaje stabilny. Z drugiej strony, dzienna świeca zamknęła się z dużym korpusem wzrostowym, co zazwyczaj wskazuje na kontynuację silnego trendu wzrostowego. Niezależnie od ostatecznej ceny zamknięcia we wtorek, ceny złota prawdopodobnie utrzymają swój trend wzrostowy w krótkim terminie.

Na wykresie 4-godzinnym ceny złota utrzymują wąski zakres wahań na wysokich poziomach, z ograniczoną siłą i czasem trwania korekty oraz silnym wsparciem w okolicach 4430. Wykres godzinowy pokazuje, że korekta cen zbliża się do poprzedniego obszaru wsparcia, a krótkoterminowy model techniczny zbliża się do końca korekty. Dalszy ruch wzrostowy spodziewany jest podczas sesji europejskiej i amerykańskiej.

Kompleksowa strategia handlowa: Dzisiejsza krótkoterminowa strategia handlowa na rynku złota opiera się przede wszystkim na kupowaniu na spadkach, a sprzedaż na wzrostach jako podejściu drugorzędnym. Kluczowe poziomy oporu, które należy obserwować, to obszar 4490-4500, a kluczowe poziomy wsparcia to zakres 4400-4410. Należy zwrócić szczególną uwagę na zarządzanie pozycją, ściśle przestrzegać zleceń stop-loss i unikać utrzymywania pozycji przynoszących straty!

Strategia Pozycji Krótkich:

➡️ Rozważ krótkie pozycje w partiach, z małymi pozycjami w obszarze 4475-4480, ze stop-lossem na poziomie 4500 USD. Celuj w 4450-4440, a jeśli przebijesz poniżej, skup się na 4430.

Strategia Pozycji Długich:

➡️ Rozważ długie pozycje w partiach, z małymi pozycjami w obszarze 4425-4430, ze stop-lossem na poziomie 4400 USD. Celuj w 4460-4480, a jeśli przebijesz powyżej, skup się na 4500.

Rynek nieustannie się zmienia; emocje i analiza techniczna przeplatają się, tworząc zmienność w każdej chwili. Utrzymywanie kluczowych pozycji i podążanie za trendem są niezbędne do stabilnego postępu w tej złotej fali 🌊💛. Trading nie polega na przewidywaniu przyszłości, ale na radzeniu sobie z teraźniejszością. Poczekaj na raport o zatrudnieniu poza rolnictwem, aby uzyskać wskazówki; obyśmy wszyscy spokojnie przebrnęli przez ten okres i osiągnęli stałe zyski!

XAUUSD: Analiza rynku i strategia na 6 stycznia.Analiza techniczna złota:

Dzienny opór: 4510, Wsparcie: 4305

4-godzinny opór: 4481, Wsparcie: 4397

1-godzinny opór: 4475, Wsparcie: 4436

Z technicznego punktu widzenia, wykres dzienny pokazuje, że złoto mocno przebija górną granicę niedawnego zakresu konsolidacji, napędzane czynnikami fundamentalnymi i powrotem byczego sentymentu. Cena utrzymuje się powyżej wsparcia linii trendu, wstęgi Bollingera rozszerzają się w górę, a wskaźniki MACD/KDJ utrzymują trend wzrostowy. Dzisiejszy poziom wsparcia znajduje się w okolicach 4420, a obszar 4405/4400 stanowi potencjalny punkt zwrotny. W krótkim terminie istnieje jeszcze przestrzeń do dalszego ruchu wzrostowego, a historyczne maksimum może zostać przebite w każdej chwili.

Na wykresie godzinowym cena przebiła opór, ale nadal porusza się w kanale wzrostowym. System średnich kroczących zapewnia wsparcie, a wstęgi Bollingera również rozszerzają się w górę. Należy monitorować trwałość trendu wzrostowego i uwzględnić ryzyko korekty. Poziomy wsparcia, które należy obserwować, to 4445, 4436 i 4420.

Strategia na okres nowojorski:

KUP: 4445 w pobliżu

KUP: 4436 w pobliżu

Więcej strategii →

Złoto skupi się na poziomie wsparcia 4270.

W piątek przedstawiłem w społeczności TradingView i grupach publicznych strategię handlową, zalecającą sprzedaż na wzrostach w okolicach 4400-4405. Cena osiągnęła szczyt na poziomie 4402 podczas sesji amerykańskiej, po czym napotkała presję sprzedaży i spadła do około 4310. Zgodnie z moją strategią, nasi klienci, z którymi współpracowaliśmy, zajęli krótkie pozycje na poziomie 4400, a inwestorzy, którzy zastosowali się do planu, osiągnęli znaczne zyski.

I. Przegląd i rozwój rynku

W piątek (2 stycznia) złoto na rynku spot doświadczyło wzrostu, po którym nastąpił spadek. Podczas sesji azjatyckiej i europejskiej ceny nieznacznie wzrosły, osiągając dzienne maksimum na poziomie 4402,3 USD/uncję na początku sesji amerykańskiej, a następnie spadły do około 4309,9 USD/uncję. Ostatecznie cena zamknęła się na poziomie 4332 USD/uncję, co wskazuje na wyraźne oznaki presji „kupuj plotki, sprzedawaj newsy”.

Kluczowe wydarzenia rynkowe:

Podwyżka marży na CME: Grupa CME podniosła wymagania dotyczące depozytów zabezpieczających dla kontraktów terminowych na złoto, srebro i inne metale, ograniczając krótkoterminowe zakupy spekulacyjne.

Presja na realizację zysków: Po znacznych wcześniejszych zyskach, niektórzy inwestorzy zdecydowali się na realizację zysków lub rebalansowanie swoich portfeli.

Wsparcie w postaci ryzyka geopolitycznego: Długoterminowy popyt na bezpieczne aktywa utrzymuje się, ale jego krótkoterminowy czynnik napędzający ceny nieznacznie osłabł.

II. Analiza techniczna: Formacja w obrębie przedziału cenowego utrzymuje się

Aktualna struktura:

Szeroki zakres wahań: 4270–4405 USD/uncję

Kluczowy opór: 4400–4405 (ostatnia presja podwójnego szczytu; wybicie jest niezbędne do byczego odwrócenia trendu)

Krótkoterminowy opór: 4365–4370 (główny opór odbicia w poniedziałek)

Kluczowe wsparcie: 4270–4275 (dolna granica przedziału cenowego; wybicie poniżej może otworzyć dalsze spadki)

Sygnały na wykresie godzinowym:

Piątkowy rajd i późniejszy spadek potwierdzają silną presję sprzedaży powyżej 4400.

Cena zamknięcia na poziomie 4332 znajduje się w dolnej środkowej części przedziału, wskazując na słabą konsolidację w krótkim terminie.

III. Strategia handlowa na poniedziałek (5 stycznia)

Podstawowe podejście:

Priorytetem jest sprzedaż na wzrostach, a kupowanie na spadkach jako strategia drugorzędna. Uważnie monitoruj potencjalne wybicia na granicach zakresu.

Strategia 1: Pozycja krótka (Strategia podstawowa)

Strefa wejścia: 4360–4370 USD/uncję

Stop Loss: 4380–4385 USD/uncję (Unieważniany, jeśli cena przekroczy 4405)

Cele:

Pierwszy cel: 4330–4300

Drugi cel: 4270 (utrzymaj, jeśli przebicie)

Uzasadnienie: Techniczny brak przebicia poprzednich maksimów, w połączeniu z podwyżką marży CME, ograniczającą spekulację, sprawia, że strefa oporu jest idealnym obszarem do krótkich wejść.

Strategia 2: Pozycja długa (Strategia drugorzędna)

Strefa wejścia: 4270–4275 USD/uncję

Stop Loss: 4260–4265 USD/uncję (przebicie poniżej otwiera dalszy spadek)

Cele:

Pierwszy cel: 4300–4330

Drugi cel: 4350 (wymaga przebicia powyżej 4365, aby potwierdzić siłę)

Uzasadnienie: Silne wsparcie na dolnej granicy zakresu stwarza potencjalną okazję do odbicia po stabilizacji.

IV. Zarządzanie ryzykiem i uwagi operacyjne

Wielkość pozycji: Ogranicz pojedyncze transakcje do ≤10% kapitału, aby uniknąć nadmiernej ekspozycji na rynkach w konsolidacji.

Dyscyplina Stop Loss: Ściśle egzekwuj stop lossy na poziomie 8–10 USD; unikaj uśredniania strat.

Kluczowe poziomy do obserwacji:

W przypadku przebicia poziomu 4405 należy wstrzymać krótkie pozycje i czekać na powrót do wyższych poziomów.

W przypadku przebicia poziomu 4270, ceny mogą spaść w kierunku 4230–4200; należy rozważyć podążanie za trendem spadkowym.

Termin: Monitoruj siłę odbicia w godzinach azjatyckich/europejskich w poniedziałek; bądź czujny na dane lub zmienność wywołaną wydarzeniami podczas sesji amerykańskiej.

V. Perspektywy średnio- i długoterminowe (2026–2027)

Czynniki napędzające: Napięcia geopolityczne, słabszy dolar amerykański i zakupy złota przez banki centralne pozostają głównymi długoterminowymi wsparciami.

Ryzyko: Po podwojeniu się w ciągu dwóch lat, rajd może wyhamować. Jeśli warunki makroekonomiczne się poprawią, możliwe jest cofnięcie o 5–20%.

Poziomy krytyczne: Przełamanie poziomu 4405 może otworzyć drogę do 4500–5000; Spadek poniżej 4200 zwiększa ryzyko głębszej korekty.

Życzymy Państwu wspaniałego weekendu! Serdecznie dziękujemy za Państwa nieustające wsparcie i zaufanie.

Patrząc wstecz na naszą podróż, szliśmy ramię w ramię – wspierając się nawzajem w obliczu wyzwań i wspólnie świętując triumfy. Każde podjęte przez Państwa zobowiązanie stanowi bezcenne zaufanie, a każda współpraca uosabia siłę wspólnego sukcesu. Rok 2025 przyniósł zarówno osiągnięcia, jak i naukę, jednak nadal kierujemy się profesjonalnym etosem „twardego stąpania po ziemi w zwycięstwie i odporności na niepowodzenia”. Nieustannie doskonalimy nasze strategie, wzmacniamy fundamenty i przygotowujemy się do odkrycia jeszcze większych możliwości.

Wraz z rozpoczęciem nowego rozdziału, nasz zespół doświadczonych analityków inwestycyjnych w złoto pozostaje niezachwiany w swoim zaangażowaniu – podchodzimy do każdej okazji z odpowiedzialnością, precyzją i niezachwianym zaangażowaniem w tworzenie dla Państwa wyjątkowej wartości. Idźmy razem naprzód. Niech Państwa podróż inwestycyjna będzie stabilna i satysfakcjonująca, Państwa przedsięwzięcia będą się rozwijać, a majątek rosnąć wykładniczo!

Życzymy pomyślnego i pełnego sukcesów nowego roku!

IFL S.A. planuje IPO i debiut na NewConnect w 2026 roku!Internetowy Fundusz Leasingowy S.A. planuje IPO i debiut na NewConnect w 2026 r.

Internetowy Fundusz Leasingowy S.A. (dalej: IFL), czyli specjalistyczna spółka leasingowa oraz emitent obligacji korporacyjnych notowanych na rynku Catalyst poinformował, że obradujące 23 grudnia 2025 r. NWZA podjęło uchwałę o publicznej emisji do 2.222.222 akcji zwykłych na okaziciela serii F z wyłączeniem prawa poboru, których łączna wartość emisyjna wyniesie do 3 mln zł. Jednocześnie akcjonariusze upoważnili Zarząd IFL do ubiegania się o wprowadzenie wszystkich wyemitowanych dotąd serii akcji oraz serii F do obrotu w Alternatywnym Systemie Obrotu na rynku NewConnect.

„W najbliższym czasie planujemy przeprowadzić publiczną ofertę akcji o wartości do 3 mln zł i jeszcze w pierwszej połowie 2026 roku zadebiutować na rynku alternatywnym NewConnect. To są obecnie nasze dwa kluczowe działania o charakterze strategicznym, które intensywnie przygotowujemy i o których będziemy wkrótce szerzej informować rynek kapitałowy” - zapowiada IPO i debiut na NewConnect Prezes IFL Paweł Bator.

„Już teraz jesteśmy obecni na rynku kapitałowym Catalyst, gdzie równo 13 miesięcy temu zadebiutowały nasze obligacje korporacyjne, co uważamy za ważny krok w procesie budowania wiarygodności jako partnera biznesowego, ale także w obszarze inwestorskim. Oczywiście status publiczny wymaga od nas określonego ładu korporacyjnego, odpowiedniej transparentności i jednocześnie nakłada obowiązki raportowe, jednak wierzymy, że to kierunek, który buduje wiarygodność i potwierdza realną wartość dla naszych inwestorów - zarówno obligatariuszy, jak również obecnych i przyszłych akcjonariuszy” - akcentuje obecność na rynku Catalyst Prezes IFL.

„Nasz model biznesowy jest nierozerwalnie związany z pozyskiwaniem kapitału, który jako fundusz leasingowy w istocie udostępniamy naszym klientom z uwzględnieniem ryzyka transakcyjnego. Dlatego dostęp do skalowalnego i konkurencyjnego kosztowo finansowania stanowi kluczowy warunek realizacji zakładanej przez nas dynamiki wzrostu. Z tego względu obecność na rynkach kapitałowych ma dla nas fundamentalne znaczenie, zapewniając ekspozycję na stabilne i długoterminowe źródła kapitału rozwojowego” - podkreśla znaczenie potrzeb kapitałowych w kontekście dalszego rozwoju spółki.

„Mamy ambicję zachować obecne tempo wzrostu, skalując biznes i sprawdzony już model biznesowy. Planujemy rozbudowę sieci naszych partnerów, zarówno pośredników finansowych, jak i dostawców samochodów - to z pewnością ważny element naszej strategii wzrostu. Oczywiście chcemy poszerzać naszą ofertę o produkty okołoleasingowe, takie jak na przykład ubezpieczania GAP, chroniące przed spadkiem wartości samochodu w czasie. W dalszej perspektywie, kiedy nasza pozycja w Polsce będzie już wystarczająco ugruntowana, zamierzamy postawić na ekspansję zagraniczną w państwach ościennych, czyli na Słowacji, w Czechach oraz w krajach bałtyckich. To są nasze główne filary dynamicznego wzrostu, które w części już realizujemy i na których będziemy się koncentrować także w kolejnych latach” - przedstawia najważniejsze założenia strategii wzrostu IFL Prezes Zarządu.

W pierwszym półroczu 2025 r. Internetowy Fundusz Leasingowy wygenerował przychody ze sprzedaży na poziomie prawie 3 mln zł (wzrost o 14,3% r/r), EBIDTA 1,18 mln oraz zysk netto w wysokości 0,72 mln zł (wzrost o 22,6% r/r). Wysoka dynamika wyników oraz rosnąca rentowność naszego biznesu (rentowność netto na poziomie 24,4% za I półrocze ‘25) uwiarygadniają obraną przez nas strategię rozwoju.

Prognoza finansowa na 2025 rok zakłada uzyskanie przychodów ze sprzedaży na poziomie 7,3 mln zł, EBIDTA 2,5 mln zł oraz zysku netto w wysokości 1,5 mln zł.

„Jesteśmy na dobrej drodze do realizacji rocznej prognozy finansowej na 2025 rok, nie dostrzegamy zagrożeń, które mogłyby przeszkodzić nam w jej wypełnieniu. Bardzo pozytywnie oceniamy dynamikę wzrostu wyników, jak również rentowność, którą systematycznie poprawiamy” - komentuje wysokie prawdopodobieństwo realizacji tegorocznej prognozy finansowej Zarząd IFL.

W ostatnich dniach IFL poinformował ponadto o zakończeniu subskrypcji i przydziale, w ramach kolejnej już transzy I Programu Emisji Obligacji, zabezpieczonych obligacji serii A2 o wartości 3 mln zł. Obligacje serii A2 zostaną zasymilowane z serią A1 i wprowadzone do obrotu rynkowego. Pierwsza emisja obligacji korporacyjnych serii A1, notowana już na rynku Catalyst, opiewała na kwotę 6 mln zł. Łączna wartość Programu Emisji Obligacji IFL zakłada pozyskanie kwoty 30 mln zł z przeznaczeniem na finansowanie bieżącej działalności.

Wywiad z Prezesem Zarządu Internetowego Funduszu Leasingowego S.A. już na naszym kanale inwestorskim.

---

Internetowy Fundusz Leasingowy S.A. (dalej: IFL) to specjalistyczna spółka leasingowa oraz emitent obligacji na rynku Catalyst. Koncentruje się na leasingu pojazdów (samochodów osobowych, dostawczych i ciężarowych) oraz w mniejszej skali innych środków trwałych. IFL kieruje swoją ofertę przede wszystkim do klientów z negatywną lub złą historią kredytową oraz do klientów z brakiem historii kredytowej (nowe firmy). Spółka działa na terenie całego kraju wyróżniając się szybkim procesem decyzyjnym oraz minimum formalności - uruchomienie leasingu możliwe nawet w ciągu 24h.

Innowacyjny leasing/rynkowa transparentność - wypowiedzi PrezesaPodczas ostatniego wywiadu z Pawłem Bator - Prezesem Zarządu Internetowego Funduszu Leasingowego S.A., czyli krakowskiej firmy leasingowej oraz emitenta obligacji korporacyjnych notowanych na rynku Catalyst GPW poprosiliśmy o przybliżenie innowacyjnego modelu biznesowego, obsługiwanej niszy rynkowej, sytuacji w branży leasingowej jak również najważniejszych filarów strategii wzrostu oraz aspektów wynikowych i rozwojowych. Nie zabrakło również wątków stricte inwestorskich, związanych z obecnością spółki na rynku kapitałowym oraz planowanym debiutem na rynku alternatywnym NewConnect. Najważniejsze wypowiedzi Prezesa prezentujemy poniżej.

O profilu biznesowym:

„Internetowy Fundusz Leasingowy to firma, której misją jest szybki leasing dla każdego. Od 2014 roku oferujemy finansowanie w formie leasingu, nie zwracając uwagi na zdolność kredytową lub brak historii kredytowej. Naszymi przewagami są zaufanie do klienta oraz szybkość i prostota działania. Naszą wizją jest stać się liderem pozabankowego alternatywnego leasingu online” - przybliża profil biznesowy Paweł Bator, Prezes Zarządu Internetowego Funduszu Leasingowego S.A.

„Oferujemy leasing operacyjny, zwrotny i konsumencki. Finansujemy samochody do wartości 290 tys. zł brutto na okres od 24 do 60 miesięcy, zarówno z rynku pierwotnego, jak i wtórnego” - wskazuje na zakres oferty.

„Niszą rynkową, którą znaleźliśmy i którą zagospodarowaliśmy są natomiast ludzie z negatywną historią kredytową lub wręcz bez jakiejkolwiek historii kredytowej, którzy poszukują szybkiego i elastycznego finansowania bez zbędnych formalności oraz obcokrajowcy, których spółki są często wykluczone z tradycyjnego finansowania bankowego” - dodaje charakterystykę niszy rynkowej.

„Kluczem naszego modelu biznesowego, ze względu na ofertę leasingu w segmencie wyższego ryzyka, jest całkowicie odmienne podejście do zabezpieczenia, niż ma to miejsce w instytucjach bankowych. Inna logika polega na tym, że naszym przedmiotem zabezpieczenia nie są bieżące przepływy finansowe naszych klientów, czyli ich dochody, lecz bezpośrednio przedmiot leasingu. Dlatego też przykładamy nadrzędną uwagę do tego, jakie samochody ostatecznie finansujemy - wszystkie są dokładnie sprawdzane, w szczególności pod względem stanu technicznego, ale także kupowane w dobrych cenach. Mówiąc wprost weryfikujemy wartość rynkową pojazdu przed zakupem, przez co nie pozwalamy naszym klientom, mówiąc kolokwialnie, przepłacić. Oczywiście każdy samochód jest w pełni ubezpieczony spełniając wysoki standard określony przez nas dla polis ubezpieczeniowych co sprawia, że będąc ubezpieczonym kontrolujemy proces likwidacji szkód oraz dokonywanych wypłat odszkodowań. Dodatkowo wszystkie pojazdy wyposażone są w nadajniki GPS, co zapewnia ze przedmiot zabezpieczenia jest odpowiednio chroniony” - podkreśla absolutnie kluczowe i odmienne podejście do zabezpieczenia leasingowego Prezes Zarządu IFL S.A.

„Nasze dwie główne przewagi konkurencyjne to leasing dla każdego - pozostaje jedynie kwestia leasingowanego przedmiotu - oraz szybkość działania. Mamy ambicje być najszybszym leasingiem w Polsce, czyli jeden do maksymalnie trzech dni od momentu złożenia zapytania do uruchomienia finansowania. To są nasze targety biznesowe, do których konsekwentnie zmierzamy i coraz częściej realizujemy” - informuje o przewagach konkurencyjnych.

„Nasza szybkość biznesowa, co ważne, jest zbudowana na optymalizacji i efektywności istotnych procesów operacyjnych, takich jak przygotowanie dokumentów analizy ryzyka, podpisania umów i obsługi kontraktu. Korzystamy z usług kancelarii notarialnych, co sprawia, że możemy przeprowadzić transakcję w dowolnym miejscu w kraju - kwestia jedynie umówienia spotkania i poświadczenia notarialnego podpisu na umowie. Oczywiście przykładamy także dużą uwagę do szybkiego ofertowania, to znaczy w odpowiedzi na zapytanie składamy swoją ofertę niemal błyskawicznie, nawiązując kontakt i przechodząc płynnie do omówienia szczegółów, co przekłada się na wysoką jakość obsługi. Do każdego klienta podchodzimy indywidualnie, nie odsyłając do formularzy i automatycznych botów, lecz przypisując dedykowanego opiekuna, który znacząco przyśpiesza finalizację sprawy i gwarantuje elastyczne podejście” - rozwija Paweł Bator z Internetowego Funduszu Leasingowego S.A.

„Optymalizacja procesowa ma także wymiar wewnętrzny, ponieważ praktycznie całe działanie naszej firmy jest oparte na systemie CRM/ERP. Oczywiście wpisy naszych klientów w bazach kredytowych nie wpływają na decyzję o przyznaniu leasingu, niemniej wpływa na to, w jaki sposób zarządzamy umową i samym ryzykiem związanym z kontraktem. Opracowaliśmy własny model LLM, (AI), który pozwala nam określić faktyczne ryzyko oraz prawdopodobieństwo realizacji kontraktu zgodnie z harmonogramem. Aspekt technologiczny i automatyzacja procesów dodatkowo wspierają szybkość działania, która jest naszą wyraźną przewagą rynkową” - uzupełnia o kwestie technologiczne wspierające szybkość działania.

O rynku leasingu:

Rynek leasingu w Polsce rozwija się stabilnie od wielu lat. Przykładowo w 2024 roku rynek finansowych aktywów w formie leasingu odnotował wzrost o 10,4%, a prognozy wskazują na utrzymanie trendu wzrostowego. Pewną konkurencją oprócz samych leasingów są inne produkty finansowe, takie jak pożyczki leasingowe lub najem długoterminowy, lecz nadal mają one relatywnie niski udział w rynku” - zwraca uwagę na wzrostowy kierunek rynku leasingowego w Polsce Prezes Paweł Bator.

Naszą grupą docelową są klienci, którzy mają ograniczony dostęp do finansowania bankowego. Według danych BIG InfoMonitor jest to populacja licząca około 2,3 mln osób. Szacujemy, że potencjał rynku, który adresujemy, może sięgać nawet 250 tys. klientów rocznie” - ukazuje perspektywę rynkową IFL S.A.

„Rynek ulega polaryzacji, to znaczy notuje drobny spadek ilości osób, które mają problemy z terminowym regulowaniem swoich zobowiązań, natomiast jednostkowa wartość zadłużenia rośnie. Nie odbieramy tego negatywnie, lecz jako stabilizację i potwierdzenie niszy, która daje nam przestrzeń do wzrostu i realizacji planów biznesowych” - podsumowuje.

O strategii wzrostu:

„Mamy ambicję zachować obecne tempo wzrostu, skalując biznes i sprawdzony już model biznesowy. Planujemy rozbudowę sieci naszych partnerów, zarówno pośredników finansowych, jak i dostawców samochodów - to z pewnością ważny element naszej strategii wzrostu. Oczywiście chcemy poszerzać naszą ofertę o produkty komplementarne, takie jak na przykład ubezpieczania GAP . W dalszej perspektywie, kiedy nasza pozycja w Polsce jest już wystarczająco stabilna, zamierzamy postawić na ekspansję zagraniczną w państwach ościennych, czyli na Słowacji, w Czechach oraz w krajach bałtyckich. To są nasze główne filary dynamicznego wzrostu, które w części już realizujemy i na których będziemy się koncentrować także w kolejnych latach” - przedstawia najważniejsze założenia strategii wzrostu Internetowego Funduszu Leasingowego S.A. Prezes Zarządu.

„Oczywiście dostrzegamy konkretne ryzyka rynkowe. Przykładowo w ostatnich latach, przynajmniej dwukrotnie, obserwowaliśmy zjawisko tzw. czarnych łabędzi, czyli zupełnie nieoczekiwanych zdarzeń - najpierw pandemię, która wpłynęła na portfel klienta, a następnie wojnę w Ukrainie. Natomiast z poziomu operacyjnego Internetowego Funduszu Leasingowego zarządzamy ryzykiem strukturalnym i przewidywalnym - podstawowym z nich, jest wzrost niewypłacalności naszych klientów, czyli pogorszenie zdolności do regulowania rat leasingowych. Problemy z windykacją samochodów w przypadku nieregulowania zobowiązań leasingowych to coś, co oczywiście bierzemy pod uwagę, ale także zwiększoną szkodowość pojazdów oraz utratę ich wartości rynkowej połączoną z możliwymi utrudnieniami przy wypłacie ubezpieczeń. Fundamentalnie innego typu ryzykiem, które również dostrzegamy jest ograniczenie możliwości pozyskania atrakcyjnego kosztowo skalowalnego kapitału, który jest absolutnie niezbędny do utrzymania dotychczasowego dynamicznego rozwoju naszej spółki” - wskazuje kluczowe ryzyka biznesowe.

„Należy jednak zaznaczyć, że pogarszające się czynniki makroekonomiczne i koniunktura rynkowa paradoksalnie powiększają naszą grupę docelową, ponieważ zwiększa się liczba osób z problemami finansowymi i spadającą zdolnością kredytową. Można więc przyjąć, że realnie hedge’ujemy się na scenariusz złego otoczenia rynkowego, co jest dobrą informacją” - puentuje.

O wynikach finansowych i jakości portfela:

„Z perspektywy ostatniego raportu półrocznego warto zwrócić uwagę przede wszystkim na wzrost przychodów o 14% r/r, zysku netto o 23% r/r oraz kapitału własnego o 42% r/r. Odzwierciedla to zdrową bazę finansową, którą budujemy, natomiast marża netto na poziomie 24% dodatkowo pokazuje realną rentowność naszego biznesu, którego nie skalujemy kosztem naszych wyników” - przybliża wyniki finansowe Paweł Bator, CEO IFL S.A.

„Jesteśmy na dobrej drodze do realizacji rocznej prognozy finansowej na 2025 rok, nie dostrzegając faktycznie zagrożeń, które mogłyby przeszkodzić nam w jej wypełnieniu. Bardzo pozytywnie oceniamy dynamikę wzrostu wyników, jak również rentowność, która rośnie jeszcze szybciej, niż przychody naszej firmy” - komentuje wysokie prawdopodobieństwo realizacji tegorocznej prognozy finansowej Zarząd Internetowego Funduszu Leasingowego S.A.

„Na poziomie rozliczeń finansowych z leasingobiorcami przyjęliśmy wpłatę własną, która jest wyższa niż w standardowym leasingu, co sprawia, że nasi klienci mają większą motywację do tego, aby bronić realizacji umowy i płynnie regulować swoje zobowiązania. Trzymamy się również proaktywnej kontroli płatności, co oznacza, że w przypadku problemów w ich realizacji szybko kończymy zawarte kontrakty, analogicznie jak szybko potrafimy je uruchamiać. Dbamy o to, aby kapitał powierzony przez akcjonariuszy był efektywnie wykorzystywany” - wskazuje na istotny aspekt bieżącej kontroli rozliczeń finansowych.

„Jakość naszego portfela leasingowego wynosi 92% i oddaje wysoki poziom faktycznej realizacji kontraktów. Mówiąc wprost odzwierciedla to proporcję rat leasingowych, które ostatecznie wpłynęły do firmy względem pierwotnych założeń” - zwraca uwagę na wysoki wskaźnik jakości portfela leasingowego Prezes IFL S.A.

„Patrząc wskaźnikowo z drugiej strony to osiągnięty wynik względem finansowania, czyli kwoty, którą płacimy za kontrakt, rozumianą jako wartość samochodu pomniejszoną o wkład własny, wynosi 159%. Tłumacząc na przykładzie typowego kontraktu średnia kwota finansowania to 51 tysięcy zł, wartość pojazdu to 72 tysiące zł, a wartość kontraktu to 90 tysięcy zł. Biorąc pod uwagę nasze wskaźniki kontrakt ten zamykamy średnio na poziomie 83 tysięcy zł, przy 44 miesiącach pierwotnej długości umowy. Średni szacowany wynik na kontrakcie wynosi 35 tysięcy zł, jednak realna długość kontraktu to jedynie 29 miesięcy. Wobec czego, tak naprawdę, zamykamy kontrakty 15 miesięcy szybciej, zbierając z nich wspomniane 92% wszystkich rat leasingowych. Odbieramy to jako dobry wskaźnik, nad którym nieustannie pracujemy, starając się odpowiednio monitorować, zabezpieczać i windykować wyleasingowane pojazdy. Ostatecznie nie ukrywamy, że branża wymaga od nas odpowiedniego know-how związanego z windykacją zarówno miękką, jak również terenową” - obrazowo tłumaczy zarządzający Internetowego Funduszu Leasingowego S.A.

O rynku kapitałowym oraz celach operacyjnych:

„Nasza obecność na rynku kapitałowym Catalyst GPW, jako emitent obligacji korporacyjnych, to bardzo ważny krok w budowaniu wiarygodności jako partnera biznesowego. Oczywiście status publiczny wymaga określonego ładu korporacyjnego, odpowiedniej transparentności i nakłada obowiązki raportowe, jednak wierzymy, że buduje to realną wartość dla naszych inwestorów - zarówno obligatariuszy, jak i akcjonariuszy” - akcentuje obecność na rynku Catalyst GPW Prezes Zarządu IFL S.A.

„Inną kwestią jest fakt, że nasz biznes jest nieodłącznie związany z pozyskiwaniem kapitału. My faktycznie sprzedajemy dostęp do kapitału naszym klientom, uwzględniając oczywiście ryzyko z kim ostatecznie przeprowadzamy daną transakcję. Wobec czego dostęp do skalowalnego i atrakcyjnego kosztowo kapitału jest dla nas krytycznie ważnym aspektem zakładanego wzrostu. To sprawia, że obecność na rynkach kapitałowych jest absolutnie kluczowa, ponieważ oferuje nam niezbędną ekspozycję na wartościowe źródła kapitału rozwojowego” - kontynuuje odnosząc się do potrzeb kapitałowych na ścieżce dalszego rozwoju.

„W najbliższym czasie planujemy publiczną ofertę akcji, a następnie debiut na rynku alternatywnym NewConnect. To są dwa działania o charakterze strategicznym, które już teraz przygotowujemy i o których będziemy wkrótce informować rynek kapitałowy” - zapowiada IPO i debiut na NewConnect Prezes Paweł Bator.

„Naszym celem na końcówkę roku jest z pewnością realizacja prognozy finansowej na 2025 rok, o której publicznie informowaliśmy i która umocni nas jako wiarygodny podmiot na rynku kapitałowym. Na pewno chcemy również dalej konsekwentnie budować naszą markę na pozycji Top of Mind Awareness w segmencie leasingu alternatywnego online, czyli de facto być firmą pierwszego wyboru konsumenckiego dla osób z naszej grupy docelowej. Wciąż mocno pracujemy w obszarze mediów społecznościowych oraz nad naszą widocznością w wynikach wyszukiwania. To wszystko będzie widoczne na zewnątrz, natomiast w środku kontynuujemy digitalizację naszej organizacji, czyli implementację pełnego procesu biznesowego w systemie IT. To dodatkowo napędzi naszą szybkość działania i pozwoli jeszcze mocniej zyskać na efektywności kosztowej” - uzupełnia o cele operacyjne.

Wywiad z Prezesem Zarządu Internetowego Funduszu Leasingowego S.A. na naszym kanale inwestorskim.

O Internetowym Funduszu Leasingowym S.A.:

Internetowy Fundusz Leasingowy S.A. jest krakowskim specjalistycznym funduszem leasingowym oraz emitentem obligacji korporacyjnych na rynku Catalyst, prowadzonym przez warszawską Giełdę Papierów Wartościowych (ticker: IFL0334).

Internetowy Fundusz Leasingowy S.A. realizuje innowacyjną strategię niszową, jednocześnie już teraz wykazując oczekiwany wzrost wynikowy i podążając ścieżką do osiągnięcia rocznych prognoz finansowych. Warunkiem jest utrzymanie wysokiej jakości portfela leasingowego i korzystanych warunków finansowania, opartych m.in. o emisję obligacji korporacyjnych notowanych na warszawskim publicznym rynku kapitałowym.

Spółka koncentruje się na leasingu samochodów (osobowe, dostawcze, ciężarowe) oraz innych środków trwałych. Główną niszą firmy jest „leasing bez baz” - udzielanie finansowania klientom z negatywną historią kredytową (BIK, KRD, BIG), nowym firmom oraz klientom ze słabszą zdolnością kredytową. Spółka obiecuje szybkie decyzje (kilkanaście minut), minimum formalności i szybkie uruchomienie (nawet do 24 h). Oferta obejmuje też leasing operacyjny, leasing zwrotny i konsumencki.

Rotacja płynności XAUUSD pod ryzykiem Czarnych Łabędzi 2026XAUUSD H1 – Rotacja płynności pod ryzykiem Czarnego Łabędzia w 2026 r.

Złoto ponownie jest napędzane płynnością i makro niepewnością. podczas gdy krótkoterminowa akcja cenowa oscyluje wokół kluczowych poziomów Profilu Wolumenu, szerszy kontekst dla 2026 r. jest coraz bardziej kształtowany przez niedoszacowane ryzyka systemowe, często ignorowane w okresach optymizmu rynkowego.

STRUKTURA TECHNICZNA

Na H1, złoto zakończyło gwałtowny zjazd płynności, po którym nastąpił silny odbicie, sygnalizując agresywne absorpcję ze strony kupujących na niższych poziomach.

Cena teraz oscyluje w ramach krótkoterminowej struktury odbicia, z klastrami płynności wyraźnie definiującymi miejsca, w których prawdopodobnie wystąpią reakcje.

Rynek obecnie handluje między płynnością po stronie sprzedaży powyżej a płynnością po stronie zakupu poniżej, sprzyjając wykonaniu w oparciu o zakres, a nie podążaniu za momentum.

KLUCZOWE STREFY PŁYNNOŚCI

Płynność po stronie sprzedaży / opór:

4513 – Strefa sprzedaży POC

4487 – Obszar sprzedażowy VAL

Te strefy reprezentują ciężki historyczny wolumen, w którym sprzedawcy wcześniej bronili ceny. Reakcje tutaj mogą wywołać krótkoterminowe korekty przed kontynuacją.

Płynność po stronie zakupu / wsparcie:

4445 – Buy POC

4409 – Główna strefa zakupu i wsparcie płynności

Te poziomy zbieżne są z obszarami wartości, w których popyt mocno się pojawił, co czyni je kluczowymi strefami dla stabilizacji ceny.

OCZEKIWANE ZACHOWANIE CENY

Krótkoterminowo: cena prawdopodobnie będzie dalej oscylować między płynnością po stronie zakupu a płynnością po stronie sprzedaży, tworząc możliwości dwukierunkowe.

Utrzymanie powyżej płynności po stronie zakupu utrzymuje strukturę byczą.

Czyste przebicie i akceptacja powyżej płynności po stronie sprzedaży otworzyłoby drogę do ponownego testu poziomów ATH.

KONTEXT MAKRO I CZARNY ŁABĘDŹ – DLACZEGO 2026 JEST WAŻNE

Rok 2026 zapowiada się jako rok ukrytych ryzyk ogonowych, w tym:

Rosnąca presja polityczna ze strony prezydenta Trumpa na Rezerwę Federalną

Kluczowe wybory w USA i w wielu wschodzących rynkach

Wysokie ryzyko powstania bańki technologicznej napędzanej AI z powodu nadmiernych wycen

Historycznie, środowiska charakteryzujące się politycznym stresem, obawami o wiarygodność banków centralnych i bańkami aktywów mają tendencję do wzmacniania popytu na twarde aktywa, szczególnie złoto.

SZERSZY PUNKT WIDZENIA

Złoto pozostaje strukturalnie wspierane przez płynność i makro niepewność

Króktoterminowa akcja cenowa jest taktyczna i oparta na poziomach

Długoterminowo, złoto wciąż pełni rolę ubezpieczenia przed ryzykiem systemowym i politycznym

Gdy rynki niedoszacowują ryzyko, płynność cicho się przesuwa. Złoto ma tendencję do ruchu jako pierwsze.

CCC Cena czyni cuda.CCC znajduje się w kluczowym momencie technicznym.

Cena zatrzymała się na poziomie „przystanku” przed wybiciem z lata 2024 oraz 2014 i 2016. Zejścia poniżej tych "było tanio".

Obszar zbieżny z poziomem Fibonacciego 0,618.

Na interwale T1 widoczne niskie RSI.

Dla zwolenników klasycznej AT można dopatrzyć się formacji RGR.

Na niskim H1 widać stagnację oraz lekki dryf na / + (pytanie: boty zbierają płynność czy działają sprawne, mocne ręce?).

Negatywne informacje o CCC w mediach – możliwa próba zbierania podaży pod „przejęcie wykresu”?

Potencjalnie lepsze przyszłe wyniki po „czary-mary” z wyprzedażami w sklepach?

XAUUSD (H2) – Liam: Ryzyko geopolityczne, złoto wspierane | HandXAUUSD (H2) – Liam View: Ryzyko geopolityczne pozostaje na wysokim poziomie, złoto nadal znajduje wsparcie | Handluj na korekcie, celuj w płynność ATH

Szybkie podsumowanie

Najnowsze komunikaty Białego Domu dotyczące Wenezueli są bardzo jednoznaczne: urzędnicy sygnalizują, że Waszyngton zmusi Caracas do „działania w interesie Ameryki”, a Rubio podobno pozostaje w kontakcie, podczas gdy Stephen Miller bezpośrednio opisuje sytuację jako „świat działa na podstawie siły”.

Dla rynków tego rodzaju retoryka utrzymuje podwyższone ryzyko geopolityczne — a złoto zazwyczaj korzysta jako bezpieczna przystań w obliczu rosnącej niepewności.

Na wykresie (H2) złoto utrzymuje byczą strukturę odbicia i obecnie wchodzi w obszar o wyższej wartości. Mój plan to być cierpliwym, kupować korekty do płynności i obserwować ostateczny ruch w kierunku płynności ATH.

1) Kontekst makroekonomiczny (dlaczego złoto pozostaje w popycie)

Gdy główne mocarstwa używają silnego języka dotyczącego kampanii wojskowych i polityki „pierwszeństwa siły”, traderzy wliczają:

Wyższe ryzyko nagłówkowe (nagle zaostrzenie / sankcje / odwet)

Większe zapotrzebowanie na bezpieczne przystanie (złoto)

Potencjalną zmienność w USD i rentownościach, co może tworzyć szybkie wzrosty i ruchy płynności

➡️ Dlatego najlepsze wykonanie pozostaje oparte na poziomach: niech cena wejdzie w strefy płynności i handluj reakcją.

2) Widok techniczny (H2 – na podstawie twojego wykresu)

Cena odbiła mocno i buduje wyraźną nogę odbicia.

Wykres podkreśla obszar wartości / węzeł wolumenu (różowy profil), w którym cena aktualnie akceptuje — zazwyczaj działa to jak magnes i baza dla kontynuacji.

Mapowanie wzrostu na twoim wykresie prowadzi do:

korekty do strefy średniej

kontynuacji w kierunku „silnego Fibonacciego” oporu

następnie ruchu w kierunku płynności ATH powyżej

3) Kluczowe poziomy do obserwacji (z wykresu)

✅ Strefa ATH (główna płynność / sufit)

✅ Silny Fibonacci (górny oporny pas)

✅ Strefy wsparcia średniego (zgrupowane obszary popytu poniżej aktualnej ceny — idealne do zakupu na korekcie)

(Twój wykres zaznacza wiele poziomych pasów popytu — używam ich jako stref reakcji, a nie dokładnych przewidywań co do dolara.)

4) Scenariusze handlowe (styl Liama: handluj poziomem)

Scenariusz A (priorytet): KUP korektę (kontynuacja trendu)

✅ Jeśli cena spadnie do najbliższego pasa popytu (poniżej aktualnej konsolidacji):

Kupuj na reakcji (potwierdzenie M15–H1)

SL: poniżej pasa popytu

TP1: powrót do aktualnych maksimów

TP2: strefa silnego Fibonacciego

TP3: ruch płynności ATH

Logika: W warunkach ryzyka geopolitycznego złoto często kontynuuje wyżej, ale nadal wykonuje „zdrowe” korekty, aby zebrać płynność przed kolejnym ruchem.

Scenariusz B: Kontynuacja przełamania (tylko jeśli cena utrzymuje się powyżej wartości)

✅ Jeśli cena utrzymuje się powyżej obszaru wartości i czysto przełamuje wyżej:

Szukaj małego retracementu, aby ponownie wejść (bez pościgu)

Cele pozostają Silny Fibonacci → ATH

Scenariusz C: Odrzucenie przy Silnym Fibonaccim (krótkoterminowy skalp)

✅ Jeśli cena dotknie strefy Silnego Fibonacciego i pokaże wyraźne odrzucenie:

Sprzedaj skalp z powrotem w kierunku wartości

SL: powyżej odrzucenia

TP: najbliższy pas popytu / strefa wartości

Logika: To jest handel reakcyjny — nie jest to długoterminowe bycze wezwanie, gdy ryzyko geopolityczne jest aktywne.

5) Notatki dotyczące ryzyka dla sesji napędzanych nagłówkami

Oczekuj knotów i szybkich ruchów — zmniejsz rozmiar i unikaj zleceń rynkowych na otwarciu.

Czekaj na potwierdzenie w strefie (odrzucenie/wchłonięcie/MSS) przed wejściem.

Nie przeciążaj: jeden czysty układ na kluczowym poziomie wystarczy.

Reakcja płynności XAUUSD H1 po geopolitycznym szczycieZłoto wzrosło znacząco na początku tygodnia, gdy rosnące napięcia geopolityczne zwiększyły popyt na bezpieczne aktywa, podczas gdy oczekiwania na dalsze cięcia stóp procentowych przez Fed wciąż wspierały szerszą byczą narrację. Z technicznego punktu widzenia cena obecnie reaguje w kluczowych strefach płynności i poziomach Fibonacciego, a nie porusza się dynamicznie.

PRZEGLĄD TECHNICZNY

Na H1 złoto doświadczyło gwałtownej sprzedaży, po której nastąpiła korekta, tworząc reakcję w kształcie litery V, która sugeruje agresywne oczyszczanie płynności.

Cena obecnie handluje poniżej wcześniejszych stref przełamań, co wskazuje, że podaż pozostaje aktywna na wyższych poziomach.

Struktura rynku sprzyja sprzedaży na odbicia w krótkim terminie, podczas gdy głębsze korekty mogą przyciągać nowych nabywców.

KLUCZOWE POZIOMY I ZACHOWANIE RYNKU

Górne strefy sprzedaży (podaż i konfluencja Fibonacciego):

4497 – 4500 (strefa sprzedaży FVG, obszar premium)

4431 – 4435 (Fibonacci + były poziom wsparcia przekształcony w opór)

Te strefy reprezentują obszary, w których sprzedawcy wcześniej aktywnie wchodzili na rynek, co czyni je ważnymi poziomami reakcji, jeśli cena odbije.

Dolna płynność kupna:

4345 – 4350 (Wartość Niska / strefa płynności kupna)

Ten obszar odpowiada wsparciu linii trendu i wcześniejszej akumulacji, co czyni go kluczowym poziomem do obserwacji dla byczej reakcji, jeśli cena spadnie.

OCZEKIWANY PRZEPŁYW CENY

Krótki okres: cena może kontynuować konsolidację i obracać się między oporem a płynnością poniżej, z prawdopodobnym chaotycznym ruchem cenowym.

Odrzucenie od górnych stref oporu może prowadzić do kolejnego spadku w kierunku płynności kupna.

Jeśli płynność kupna zostanie wchłonięta i obroniona, rynek może spróbować kolejnego ruchu odzysku.

KONTEXT FUNDAMENTALNY

Siła złota opiera się na dwóch głównych czynnikach:

Rosnące ryzyko geopolityczne, które zwiększa popyt na bezpieczne aktywa.

Gołębie oczekiwania ze strony Federalnej Rezerwy, ponieważ rynki wciąż uwzględniają dodatkowe cięcia stóp procentowych, co zmniejsza koszt alternatywny posiadania aktywów, które nie przynoszą zysku, takich jak złoto.

Te fundamenty wspierają złoto na wyższych ramach czasowych, nawet gdy na krótkim terminie realizowane są techniczne korekty.

WIDOK Z SZERSZEJ PERSPEKTYWY

Średnioterminowe nastawienie pozostaje konstruktywne z powodu wsparcia makro i geopolitycznego.

Krótki ruch cenowy napędzany jest przez płynność i strefy reakcji, a nie przez kontynuację trendu.

Cierpliwość jest kluczowa—pozwól, aby cena oddziaływała z głównymi poziomami przed podjęciem decyzji o kierunku ruchu.

Niech rynek pokaże swoje zamiary przy płynności.

XAUUSD (H2) – PRIORYTET KUPNA dzisiajZłoto utrzymuje się powyżej 4,400 na tle bezpiecznych aktywów | Handluj płynnością, nie ścigaj

Krótka podsumowanie

Złoto rozpoczęło tydzień z silnym impetem i wzrosło powyżej 4,400 podczas sesji azjatyckiej, gdy globalne rynki przeszły do aktywów bezpiecznych. Ryzyko geopolityczne jest kluczowym czynnikiem po doniesieniach o amerykańskich uderzeniach lądowych w Wenezueli oraz zatrzymaniu prezydenta Nicolás Maduro i jego żony.

W tym kontekście, mój plan na dziś jest prosty: priorytet to ustawienia KUPNA w strefach płynności i unikanie FOMO, gdy cena jest podwyższona.

1) Kontekst makro: Dlaczego złoto jest wspierane

Gdy ryzyko geopolityczne wzrasta, kapitał zazwyczaj płynie do złota.

Sesje napędzane nagłówkami często przynoszą:

✅ szybkie wzrosty, ✅ przeszukiwanie płynności, ✅ większe knoty/rozpiętości.

➡️ Najbezpieczniejsza egzekucja to czekanie na korekty w zdefiniowanych strefach kupna, a nie ściganie szczytów.

2) Widok techniczny (na podstawie twojego wykresu)

Na H2, złoto odbiło się ostro, a twój wykres podkreśla jasne obszary egzekucji:

Kluczowe poziomy na dziś

✅ Strefa kupna: 4340 – 4345 (strefa korekty trendu/struktury)

✅ Silna płynność: dolny pas wsparcia (oznaczone na wykresie)

✅ Strefa sprzedaży: 4436 – 4440 (krótkoterminowy obszar podaży / reakcja)

✅ Zasięg sprzedaży / cel: 4515 – 4520 (wyższy cel / strefa realizacji zysków)

3) Plan handlowy (styl Liama: handluj poziomem)

Scenariusz A (priorytet): KUPNO korekty w przedziale 4340–4345

✅ KUPNO: 4340 – 4345

SL (wskaźnik): poniżej strefy (dostosuj do rozpiętości / niższej struktury TF)

TP1: 4400 – 4410

TP2: 4436 – 4440

TP3: 4515 – 4520 (jeśli momentum się utrzyma w związku z nagłówkami)

Logika: 4340–4345 oferuje lepszy R:R niż ściganie powyżej 4,400.

Scenariusz B: Jeśli cena utrzyma się powyżej 4,400 i tylko lekko spadnie

Szukaj kupna tylko na jasnych sygnałach utrzymania blisko najbliższego wsparcia/silnej płynności (M15–H1).

Nadal nie rekomenduję FOMO przy zmienności nagłówków.

Scenariusz C: REAKCJA SPRZEDAŻY (skalpowanie) przy podaży

✅ Jeśli cena osiągnie 4436–4440 i pokaże słabość:

Sprzedaż skalpu: 4436 – 4440

SL: powyżej strefy

TP: powrót w kierunku 4400–4380

Logika: To jest obszar podaży krótkoterminowej — dobry do szybkiej realizacji zysków, nie do prognozy długoterminowej.

4) Notatki (unikaj bycia zgarniętym)

Sesja azjatycka może mocno skakać przy nagłówkach → czekaj na potwierdzenia korekty.

Zredukuj wielkość, jeśli rozpiętości się zwiększą.

Wykonuj tylko wtedy, gdy cena osiągnie poziom i wykaże wyraźną reakcję (odrzucenie / objęcie / MSS).

Jaki jest twój plan na dziś: kupowanie korekty 4340–4345, czy czekasz na wzrost ceny do 4515–4520 przed ponowną oceną?

XAUUSD Poziomy Mądrych Pieniędzy: Popyt 4325, Podaż 4494🟡 XAUUSD – Plan Dnia Smart Money | autor: Ryan_TitanTrader (05/01)

📈 Kontekst Rynkowy

Złoto pozostaje strukturalnie wzrostowe na wyższych interwałach czasowych, ale aktualna akcja cenowa odzwierciedla operację na płynności z premium, a nie czyste kontynuacje. Po silnym ruchu w górę, cena teraz obraca się w obrębie premium, gdzie Smart Money zazwyczaj dystrybuuje pozycje przed rozpoczęciem korekcyjnej dostawy.

Dzisiejszy nacisk koncentruje się na sile USD, wrażliwości amerykańskich rentowności oraz trwających spekulacjach dotyczących ścieżki stóp Fed, przy czym traderzy zajmują pozycje przed nadchodzącymi makroekonomicznymi publikacjami z USA i komentarzami Fed. W miarę jak rzeczywiste rentowności fluktuują, a sentyment ryzykowny pozostaje kruchy, Złoto nadal przyciąga przepływy z bezpiecznych aktywów — ale nie bez zaplanowanych cofnięć.

To środowisko sprzyja skokom płynności, fałszywej kontynuacji i skłanianiu powyżej maksimów, zamiast impulsywnego zakupu przez wybicie.

🔎 Ramy Techniczne – Struktura Smart Money (1H)

Aktualna Faza:

Struktura wzrostowa na wyższych interwałach czasowych z aktywną, krótkoterminową korekcyjną nogą z premium.

Kluczowa Idea:

Oczekuj interakcji Smart Money albo w wewnętrznej podaży (4492–4494) do dystrybucji, albo w popycie HTF (4327–4325) do ponownej akumulacji przed kolejną ekspansją.

Notatki Strukturalne:

• Struktura HTF pozostaje wzrostowa

• Ostatni CHoCH potwierdza korekcyjną rotację

• Płynność po stronie zakupu powyżej maksimów została częściowo wykorzystana

• Klastra podaży w 4492–4494 działa jako strefa dystrybucji

• Strefa popytu w 4327–4325 zbiega się z OB + pulą płynności

💧 Strefy Płynności i Punkty Wyjścia

• 🟢 KUP ZŁOTO 4327 – 4325 | SL 4317

• 🔴 SPRZEDAJ ZŁOTO 4492 – 4494 | SL 4500

🧠 Oczekiwanie na Przepływ Instytucjonalny

Zbiornik płynności → MSS / CHoCH → BOS → przesunięcie → test OB/FVG → ekspansja

🎯 Zasady Wykonania

🟢 KUP ZŁOTO 4327 – 4325 | SL 4317

Zasady:

✔ Zbiornik płynności w popycie HTF

✔ Potwierdzenie wzrostowego MSS / CHoCH na M5–M30

✔ Silne wzrostowe BOS z impulsywnymi świecami

✔ Wejście przez udoskonalone wzrostowe OB lub FVG

Cele:

• 4390 — początkowe przesunięcie

• 4450 — wewnętrzna płynność

• 4490+ — test premium, jeśli USD osłabnie

🔴 SPRZEDAJ ZŁOTO 4492 – 4494 | SL 4500

Zasady:

✔ Reakcja w strefie podaży premium

✔ Niedźwiedzio-MSS / CHoCH na niższym interwale czasowym

✔ Wyraźne spadkowe BOS potwierdzające dystrybucję

✔ Wejście przez niedźwiedzie FVG uzupełnienie lub OB podaży

Cele:

• 4455 — pierwsze wypełnienie nierównowagi

• 4395 — wewnętrzna zniżka

• 4327 — zbiornik popytu HTF

⚠️ Notatki Ryzyka

• Strefy premium sprzyjają fałszywym wybiciom i polowaniom na stop-lossy

• Zmienność może wzrosnąć wokół danych z USA i uwag Fed

• Brak wejść bez potwierdzenia MSS + BOS

• Stop-lossy często są aktywowane przed rzeczywistym przesunięciem

📍 Podsumowanie

Złoto pozostaje strukturalnie wzrostowe, ale dzisiejsza przewaga leży w handlu zakresem Smart Money:

• Zbiornik w kierunku 4327–4325 może uzupełnić długie pozycje w kierunku 4450–4490, lub

• Reakcja w 4492–4494 oferuje możliwość sprzedaży powracając do zniżki.

Niech płynność porusza się pierwsza.

Niech struktura potwierdzi drugą.

Smart Money inżynierowie — cierpliwość przynosi zyski. ⚡️

📌 Śledź Ryan_TitanTrader, aby codziennie otrzymywać analizy złota Smart Money.

USD CAD - Short 05.01.2025🇵🇱 Opis analizy:

Cena wybiła się z zaznaczonej szarej strefy w kierunku spadkowym, po czym wróciła do niej w formie pullbacku. Po reakcji ceny w strefie otworzyłem pozycję short. Stop Loss oraz Take Profit zostały ustawione zgodnie z oznaczeniami na wykresie.

🇬🇧 Analysis description:

Price broke out of the marked grey zone to the downside and then returned to it as a pullback. After the price reaction inside the zone, I opened a short position. Stop Loss and Take Profit were set as shown on the chart.

AUD - USD LONGPL :

Szara strefa została wybita górą. Po powrocie ceny do strefy ustawiłem zlecenie BUY na poziomie 0,66841, które zostało aktywowane. Cena znajduje się w trendzie wzrostowym. Stop Loss ustawiłem na 0,66518, a Take Profit na 0,67253. Pozycję będę zarządzał w zależności od dalszego ruchu ceny.

EN :

The grey zone was broken to the upside. After the price returned to the zone, I placed a BUY order at 0.66841, which was triggered. The price is in an uptrend. I set the Stop Loss at 0.66518 and the Take Profit at 0.67253. The position will be managed depending on further price action.

Złoto skupi się na poziomie wsparcia 4270.

W piątek przedstawiłem w społeczności TradingView i grupach publicznych strategię handlową, zalecającą sprzedaż na wzrostach w okolicach 4400-4405. Cena osiągnęła szczyt na poziomie 4402 podczas sesji amerykańskiej, po czym napotkała presję sprzedaży i spadła do około 4310. Zgodnie z moją strategią, nasi klienci, z którymi współpracowaliśmy, zajęli krótkie pozycje na poziomie 4400, a inwestorzy, którzy zastosowali się do planu, osiągnęli znaczne zyski.

I. Przegląd i rozwój rynku

W piątek (2 stycznia) złoto na rynku spot doświadczyło wzrostu, po którym nastąpił spadek. Podczas sesji azjatyckiej i europejskiej ceny nieznacznie wzrosły, osiągając dzienne maksimum na poziomie 4402,3 USD/uncję na początku sesji amerykańskiej, a następnie spadły do około 4309,9 USD/uncję. Ostatecznie cena zamknęła się na poziomie 4332 USD/uncję, co wskazuje na wyraźne oznaki presji „kupuj plotki, sprzedawaj newsy”.

Kluczowe wydarzenia rynkowe:

Podwyżka marży na CME: Grupa CME podniosła wymagania dotyczące depozytów zabezpieczających dla kontraktów terminowych na złoto, srebro i inne metale, ograniczając krótkoterminowe zakupy spekulacyjne.

Presja na realizację zysków: Po znacznych wcześniejszych zyskach, niektórzy inwestorzy zdecydowali się na realizację zysków lub rebalansowanie swoich portfeli.

Wsparcie w postaci ryzyka geopolitycznego: Długoterminowy popyt na bezpieczne aktywa utrzymuje się, ale jego krótkoterminowy czynnik napędzający ceny nieznacznie osłabł.

II. Analiza techniczna: Formacja w obrębie przedziału cenowego utrzymuje się

Aktualna struktura:

Szeroki zakres wahań: 4270–4405 USD/uncję

Kluczowy opór: 4400–4405 (ostatnia presja podwójnego szczytu; wybicie jest niezbędne do byczego odwrócenia trendu)

Krótkoterminowy opór: 4365–4370 (główny opór odbicia w poniedziałek)

Kluczowe wsparcie: 4270–4275 (dolna granica przedziału cenowego; wybicie poniżej może otworzyć dalsze spadki)

Sygnały na wykresie godzinowym:

Piątkowy rajd i późniejszy spadek potwierdzają silną presję sprzedaży powyżej 4400.

Cena zamknięcia na poziomie 4332 znajduje się w dolnej środkowej części przedziału, wskazując na słabą konsolidację w krótkim terminie.

III. Strategia handlowa na poniedziałek (5 stycznia)

Podstawowe podejście:

Priorytetem jest sprzedaż na wzrostach, a kupowanie na spadkach jako strategia drugorzędna. Uważnie monitoruj potencjalne wybicia na granicach zakresu.

Strategia 1: Pozycja krótka (Strategia podstawowa)

Strefa wejścia: 4360–4370 USD/uncję

Stop Loss: 4380–4385 USD/uncję (Unieważniany, jeśli cena przekroczy 4405)

Cele:

Pierwszy cel: 4330–4300

Drugi cel: 4270 (utrzymaj, jeśli przebicie)

Uzasadnienie: Techniczny brak przebicia poprzednich maksimów, w połączeniu z podwyżką marży CME, ograniczającą spekulację, sprawia, że strefa oporu jest idealnym obszarem do krótkich wejść.

Strategia 2: Pozycja długa (Strategia drugorzędna)

Strefa wejścia: 4270–4275 USD/uncję

Stop Loss: 4260–4265 USD/uncję (przebicie poniżej otwiera dalszy spadek)

Cele:

Pierwszy cel: 4300–4330

Drugi cel: 4350 (wymaga przebicia powyżej 4365, aby potwierdzić siłę)

Uzasadnienie: Silne wsparcie na dolnej granicy zakresu stwarza potencjalną okazję do odbicia po stabilizacji.

IV. Zarządzanie ryzykiem i uwagi operacyjne

Wielkość pozycji: Ogranicz pojedyncze transakcje do ≤10% kapitału, aby uniknąć nadmiernej ekspozycji na rynkach w konsolidacji.

Dyscyplina Stop Loss: Ściśle egzekwuj stop lossy na poziomie 8–10 USD; unikaj uśredniania strat.

Kluczowe poziomy do obserwacji:

W przypadku przebicia poziomu 4405 należy wstrzymać krótkie pozycje i czekać na powrót do wyższych poziomów.

W przypadku przebicia poziomu 4270, ceny mogą spaść w kierunku 4230–4200; należy rozważyć podążanie za trendem spadkowym.

Termin: Monitoruj siłę odbicia w godzinach azjatyckich/europejskich w poniedziałek; bądź czujny na dane lub zmienność wywołaną wydarzeniami podczas sesji amerykańskiej.

V. Perspektywy średnio- i długoterminowe (2026–2027)

Czynniki napędzające: Napięcia geopolityczne, słabszy dolar amerykański i zakupy złota przez banki centralne pozostają głównymi długoterminowymi wsparciami.

Ryzyko: Po podwojeniu się w ciągu dwóch lat, rajd może wyhamować. Jeśli warunki makroekonomiczne się poprawią, możliwe jest cofnięcie o 5–20%.

Poziomy krytyczne: Przełamanie poziomu 4405 może otworzyć drogę do 4500–5000; Spadek poniżej 4200 zwiększa ryzyko głębszej korekty.

Życzymy Państwu wspaniałego weekendu! Serdecznie dziękujemy za Państwa nieustające wsparcie i zaufanie.

Patrząc wstecz na naszą podróż, szliśmy ramię w ramię – wspierając się nawzajem w obliczu wyzwań i wspólnie świętując triumfy. Każde podjęte przez Państwa zobowiązanie stanowi bezcenne zaufanie, a każda współpraca uosabia siłę wspólnego sukcesu. Rok 2025 przyniósł zarówno osiągnięcia, jak i naukę, jednak nadal kierujemy się profesjonalnym etosem „twardego stąpania po ziemi w zwycięstwie i odporności na niepowodzenia”. Nieustannie doskonalimy nasze strategie, wzmacniamy fundamenty i przygotowujemy się do odkrycia jeszcze większych możliwości.

Wraz z rozpoczęciem nowego rozdziału, nasz zespół doświadczonych analityków inwestycyjnych w złoto pozostaje niezachwiany w swoim zaangażowaniu – podchodzimy do każdej okazji z odpowiedzialnością, precyzją i niezachwianym zaangażowaniem w tworzenie dla Państwa wyjątkowej wartości. Idźmy razem naprzód. Niech Państwa podróż inwestycyjna będzie stabilna i satysfakcjonująca, Państwa przedsięwzięcia będą się rozwijać, a majątek rosnąć wykładniczo!

Życzymy pomyślnego i pełnego sukcesów nowego roku!

Czas na NOVO NORDISK - 40% potencjalny zysk - 75USDWykres Novo Nordisk (NVO) w interwale 4-godzinnym pokazuje silny trend spadkowy, który w ostatnim czasie wyraźnie traci impet i przechodzi w fazę stabilizacji. Po długotrwałym spadku cena utworzyła zaokrągloną bazę w rejonie 48–52 USD, co sugeruje wyczerpywanie się podaży oraz pojawienie się silniejszego popytu.

W ostatnich sesjach widoczna jest zmiana struktury rynku – kurs zaczyna tworzyć wyższe dołki, co jest jednym z kluczowych technicznych sygnałów możliwego odwrócenia trendu. Krótkoterminowe średnie kroczące zawracają w górę i zaczynają się do siebie zbliżać, potwierdzając poprawę momentum oraz rosnącą kontrolę strony popytowej.

Cena próbuje obecnie utrzymać się powyżej strefy wcześniejszej konsolidacji w okolicach niskich 50 USD, która wcześniej pełniła rolę oporu. Utrzymanie tego poziomu zwiększa prawdopodobieństwo kontynuacji ruchu wzrostowego. Z technicznego punktu widzenia poziom około 75 USD stanowi logiczny cel wzrostowy, wynikający z wcześnej struktury rynku oraz istotnej strefy oporu z poprzednich miesięcy.

Podsumowując, wykres sugeruje, że Novo Nordisk może wchodzić w krótkoterminową fazę wzrostową. Jeżeli kurs utrzyma strukturę wyższych dołków i będzie dalej budował momentum powyżej obecnych poziomów, ruch w kierunku 75 USD w najbliższym czasie wydaje się technicznie realny, przy sprzyjających warunkach rynkowych.

Potencjalny TP: 75 USD

Zastrzeżenie (Disclaimer):

Niniejsza analiza ma charakter wyłącznie informacyjny i edukacyjny i nie stanowi porady finansowej, rekomendacji inwestycyjnej ani oferty kupna lub sprzedaży instrumentów finansowych. Inwestowanie na rynkach finansowych wiąże się z istotnym ryzykiem, a wyniki historyczne nie gwarantują przyszłych rezultatów. Przed podjęciem decyzji inwestycyjnych zaleca się przeprowadzenie własnej analizy oraz konsultację z licencjonowanym doradcą finansowym.

Ryzyka geopolityczne i oczekiwania polityczne znajdują oddźwięk,Ryzyka geopolityczne i oczekiwania polityczne znajdują oddźwięk, silne zakupy bezpiecznych przystani windują ceny złota

I. Kluczowe wydarzenie: Konflikt zbrojny USA-Wenezuela rozpala nastroje bezpiecznej przystani

W zeszłym tygodniu cena złota spot utrzymała się powyżej kluczowego poziomu wsparcia na poziomie 4300 dolarów. W tym tygodniu ceny złota gwałtownie wzrosły po otwarciu sesji, głównie w wyniku nagłego wydarzenia geopolitycznego, jakim była akcja militarna USA przeciwko Wenezueli. Po aresztowaniu prezydenta Wenezueli Maduro przez wojsko amerykańskie, awersja do ryzyka na rynku dramatycznie się nasiliła, a fundusze napłynęły do bezpiecznych aktywów, takich jak złoto, dolar amerykański i obligacje skarbowe USA, co doprowadziło do rzadkiej sytuacji, w której wszystkie trzy aktywa wzrosły jednocześnie.

1. Eskalacja konfliktu geopolitycznego i rozprzestrzenianie się ryzyka

Twarde stanowisko USA zaostrzyło niepewność: Trump oświadczył podczas sesji azjatyckiej, że jeśli tymczasowy prezydent Wenezueli nie spełni żądań USA, możliwa jest dalsza interwencja militarna. To pierwsza bezpośrednia akcja militarna USA w Ameryce Łacińskiej od 1989 roku.

Reakcje regionalne: Zaostrzenie napięć: Prezydent Kolumbii publicznie potępił Stany Zjednoczone za „podważanie globalnych rządów prawa”, a Meksyk został również wskazany przez Trumpa jako miejsce „przywrócenia porządku”. Ryzyko polityczne w Ameryce Południowej rozprzestrzenia się, co dodatkowo wzmacnia popyt na bezpieczne aktywa.

1. Pogłębiające się napięcia dotyczące zasobów ropy naftowej: Stany Zjednoczone zasugerowały wykorzystanie wenezuelskich zasobów ropy naftowej do promowania zmian politycznych, co potencjalnie mogłoby wywołać szerszą niestabilność w regionie i zapewnić dalsze wsparcie dla złota.

2. Polityka Fed wspiera oczekiwania dotyczące obniżek stóp procentowych: Najnowsze protokoły z posiedzenia FOMC pokazują, że większość urzędników uważa obniżkę stóp procentowych za uzasadnioną, jeśli inflacja nadal będzie spadać. W przypadku złota, aktywa o zerowym oprocentowaniu, niższe stopy procentowe oznaczają niższe koszty utrzymania, co stanowi pozytywny czynnik w średnim i długim okresie.

II. Logika rynku i analiza przepływów funduszy: Obecny rynek charakteryzuje się typowymi cechami „transakcji bezpiecznej przystani”:

Potrójna siła aktywów: Jednoczesny wzrost dolara amerykańskiego, amerykańskich obligacji skarbowych i złota odzwierciedla wycenę rynkową w najgorszym scenariuszu konfliktu geopolitycznego, w którym fundusze migrują z aktywów ryzykownych do aktywów bezpiecznych.

Wzajemne oddziaływanie nastrojów na rynku bezpiecznej przystani i silniejszego dolara amerykańskiego: Rosnący indeks dolara amerykańskiego częściowo hamuje wzrosty złota, ale przy skrajnych oczekiwaniach ryzyka, oba te czynniki mogą się rozdzielić w krótkim terminie, uwypuklając walory pieniężne złota.

Ostrzeżenie przed ryzykiem zawyżonej wyceny: Historia pokazuje, że rynki często przesadnie reagują na kryzysy geopolityczne; należy zachować ostrożność w przypadku gwałtownego odpływu kapitału po odwróceniu nastrojów.

III. Struktura techniczna i kluczowe poziomy cen

1. Trend i kanał: Wykres dzienny pokazuje pełny kanał wzrostowy, a ceny złota poruszają się wzdłuż górnej linii kanału, co wskazuje na silny krótkoterminowy momentum wzrostowy.

Kluczowy opór/linia podziału byków i niedźwiedzi: 4434,56 USD (poprzedni kluczowy opór). Po niedawnym osiągnięciu szczytu na poziomie 4430 USD, ceny nieznacznie spadły. Przełamanie tego poziomu określi średnioterminowy potencjał wzrostowy.

2. Kluczowe wsparcie i opór:

Strefa wsparcia: 4400-4405 USD (punkt wejścia w korektę w ciągu dnia), 4380 USD (punkt odniesienia dla stop-loss).

Cele wzrostowe: Po przebiciu 4434,56 USD, kolejne cele to 4440 USD, 4470 USD i 4490 USD.

IV. Zmienne ryzyka w tym tygodniu: Dane o zatrudnieniu poza rolnictwem i rozwój wydarzeń

1. Grudniowy raport o zatrudnieniu poza rolnictwem w USA (piątek): Oczekiwany wzrost o 57 000 miejsc pracy. Lepsze od oczekiwań dane wzmocnią dolara i obniżą ceny złota; Słabsze od oczekiwań dane mogą pozwolić na testowanie przez złoto poziomu 4400 USD.

Zmienność rynku może wzrosnąć przed i po publikacji danych; inwestorzy powinni być świadomi gwałtownych zmian nastrojów między byczymi a niedźwiedzimi.

2. Skupienie geopolityczne: Postępy specjalnej komisji tymczasowego rządu Wenezueli ds. publikacji Maduro.

Oświadczenia i działania USA dotyczące Kolumbii i Meksyku oraz skoordynowane reakcje krajów Ameryki Łacińskiej.

V. Korelacja międzyrynkowa i możliwości strukturalne

1. Rotacja aktywów w bezpiecznych przystaniach: Jeśli dolar amerykański spadnie, a rentowność amerykańskich obligacji skarbowych wzrośnie, może to wskazywać na poprawę nastrojów związanych z ryzykiem, potencjalnie osłabiając zakupy złota w bezpiecznych przystaniach.

Ceny miedzi ostatnio odrobiły straty, odzwierciedlając utrzymujące się silne oczekiwania popytowe w branży sztucznej inteligencji. Rozbieżność między metalami przemysłowymi a złotem sugeruje rozbieżność w logice makroekonomicznej; należy zwrócić uwagę na strukturalne zmiany w apetycie na ryzyko.

2. Zalecenia dotyczące strategii handlowej: Strategia śróddzienna: Kupuj głównie na spadkach, unikaj gonienia szczytów.

Szczegółowy plan:

Obszar pozycji długiej: 4400–4405 USD

Stop Loss: Poniżej 4380 USD

Sekwencja docelowa: 4440 USD → 4470 USD → 4490 USD

Uwagi dotyczące zarządzania ryzykiem:

Złagodzenie napięć geopolitycznych lub nieoczekiwanie słabe dane dotyczące zatrudnienia poza rolnictwem mogą wywołać korektę techniczną.

Zarządzanie pozycją musi uwzględniać asymetryczne ryzyko wynikające z wydarzeń.

VI. Podsumowanie i perspektywy

Złoto jest obecnie wspierane zarówno przez napięcia geopolityczne, jak i oczekiwania dotyczące obniżek stóp procentowych, co wskazuje na silne perspektywy techniczne. Jednak rynek uwzględnił już w cenach znaczne premie za ryzyko, a przyszłe zmiany cen będą zależeć od:

Czy konflikt USA-Wenezuela ulegnie eskalacji, czy dalszemu złagodzeniu;

Wpływ danych o zatrudnieniu poza rolnictwem na ścieżkę polityki Fed;

Zmiana względnej siły dolara amerykańskiego i złota jako bezpiecznych aktywów.

Traderzy powinni zachować elastyczność, podążając za trendem, jednocześnie uważnie monitorując skuteczność wybicia powyżej poziomu 4434,56 USD, aby zabezpieczyć się przed ryzykiem korekty spowodowanej zmianą nastrojów.

Ostrzeżenie o ryzyku: Wydarzenia geopolityczne mogą ewoluować dynamicznie, a nastroje rynkowe mogą łatwo zwiększyć zmienność. Zaleca się utrzymanie lekkiej pozycji, ścisłe przestrzeganie zleceń stop-loss i zwracanie uwagi na weryfikację sygnałów między aktywami.

Atrakcyjność złota jako bezpiecznej przystani stale rośnie; klucAtrakcyjność złota jako bezpiecznej przystani stale rośnie; kluczowe poziomy oporu i wsparcia stanowią kluczowe wskaźniki techniczne.

Awersja do ryzyka na rynkach światowych gwałtownie wzrosła w weekend z powodu nieoczekiwanych wydarzeń międzynarodowych. Chociaż sytuacja pozostaje odosobniona, wypowiedzi Trumpa wywołały obawy polityczne i rynkowe w wielu krajach, a inwestorzy generalnie obawiają się potencjalnego dalszego rozprzestrzeniania się ryzyka geopolitycznego. W tym kontekście złoto, jako tradycyjny instrument bezpiecznej przystani, otworzyło się wyżej i kontynuowało wzrosty zgodnie z oczekiwaniami w sesji porannej, osiągając szczyt na poziomie około 4421, po czym nastąpił techniczny spadek do około 4388 – poziomu, który, jak sugerowano rano, stworzył drugą okazję do zakupu. Późniejsza presja zakupowa podczas sesji europejskiej spowodowała dalszy wzrost cen złota, które obecnie testują szczyt na poziomie około 4439, co wskazuje na utrzymujący się popyt rynkowy na aktywa bezpieczne.

Aktualny nastrój rynkowy i logika fundamentalna

Silne ceny złota wynikają głównie z dwóch czynników:

Niepewność geopolityczna: Nieoczekiwane wydarzenia międzynarodowe i retoryka polityczna zaostrzyły obawy rynku dotyczące eskalacji napięć, kierując fundusze w stronę aktywów bezpiecznych.

Oczekiwania rynkowe dotyczące rozprzestrzeniania się ryzyka: Chociaż incydenty te są obecnie odosobnionymi przypadkami, oświadczenia z wielu krajów i reakcje rynkowe wskazują, że inwestorzy uwzględniają w cenach szerszą potencjalną zmienność, zwiększając atrakcyjność złota jako narzędzia zabezpieczającego.

Kluczowe poziomy techniczne na dziś wieczór

Opór wzrostowy: Uwaga na obszar wokół 4450. Obszar ten był ostatnio wielokrotnie testowany, reprezentując kluczowy poziom psychologiczny. Przełamanie tego poziomu może otworzyć dalszy potencjał wzrostowy.

Wsparcie spadkowe: Krótkoterminowe wsparcie znajduje się w obszarze 4416-4412, utworzonym przez poprzednie maksimum i mającym pewne znaczenie techniczne. Wycofanie się i stabilizacja nadal mogą być postrzegane jako okazja do zajęcia długich pozycji.

Strategie handlowe i rekomendacje dotyczące zarządzania ryzykiem

Nastroje rynkowe są obecnie wrażliwe, a zmienność cen może się nasilać. Elastyczność jest kluczowa w tradingu:

Strategia śróddzienna:

Pozycje krótkie można otwierać w okolicach 4425-4430, ze stop-lossem na poziomie 4440 i celem na poziomie 4400.

Aktualizacja wieczorna:

Pozycje długie: Jeśli cena powróci do strefy wsparcia na poziomie 4412-4416 i się ustabilizuje, należy rozważyć otwieranie pozycji długich partiami, ze stop-lossem poniżej 4400 i celem na poziomie 4440-4450.

Pozycje krótkie: Jeśli cena najpierw dotknie oporu w okolicach 4450 i zacznie wykazywać oznaki stagnacji, można spróbować otworzyć niewielką pozycję krótką, ze stop-lossem powyżej 4460 i celem na poziomie 4430-4420.

Zasada ogólna: Obecne ceny znajdują się na krótkoterminowych maksimach; Nadmierne dążenie do wyższych cen nie jest wskazane. Strategia polega przede wszystkim na kupowaniu na spadkach na kluczowych poziomach, uzupełnionym o pozycje krótkie na kluczowych poziomach oporu. Wszystkie transakcje muszą być ściśle zgodne ze zleceniami stop-loss, aby zminimalizować ryzyko gwałtownego spadku po ustaniu trendu.

Kluczowe punkty do obserwacji:

Rozwój wydarzeń i oświadczenia wszystkich stron

Wahania indeksu dolara amerykańskiego i rentowności amerykańskich obligacji skarbowych

Wpływ zmienności globalnego rynku akcji na awersję do ryzyka

Ostrzeżenie o ryzyku: Wydarzenia geopolityczne są często bardzo zmienne i nieprzewidywalne. Zalecamy niewielkie pozycje handlowe, ścisłe zarządzanie ryzykiem i unikanie nadmiernego polegania na jednym kierunku. Powyższa analiza opiera się na aktualnie dostępnych informacjach; w przypadku istotnych zmian w fundamentach, strategie powinny zostać odpowiednio dostosowane.

XAUUSD (Złoto) H1 – Zmiana struktury na wzrostową z wsparciem FVStruktura rynku

Wykres pokazuje wyraźną zmianę struktury na wzrostową po wcześniejszym ruchu spadkowym.

CHoCH (Change of Character) w górę potwierdza przejście z rynku spadkowego do wzrostowego.

Kilka BOS (Break of Structure) w górę wskazuje na rosnącą siłę popytu.

Order flow i płynność

Cena zebrała płynność sprzedażową poniżej ostatnich minimów, po czym nastąpił silny impuls wzrostowy.

Ruch impulsowy pozostawił kilka Fair Value Gap (FVG) poniżej aktualnej ceny.

FVG pełnią rolę stref popytu instytucjonalnego, idealnych do szukania wejść przy korektach.

Kluczowe strefy

Strefa popytu / FVG wzrostowa: około 4 330 – 4 380

→ Preferowany obszar do pozycji long przy cofnięciach.

Aktualna cena: ~4 439

Cele płynności wzrostowej: 4 500 – 4 550

→ Płynność zewnętrzna oraz równe szczyty powyżej rynku.

Bias rynkowy

Bias wzrostowy, dopóki cena utrzymuje się powyżej ostatniego BOS i strefy FVG.

Płytkie korekty mają wysokie prawdopodobieństwo bycia wykupionymi.

Unieważnienie scenariusza

Zamknięcie świecy H1 poniżej dolnej FVG (~4 330) osłabi scenariusz wzrostowy i może zapowiadać głębszą korektę.

Pomysł na trade (koncepcyjny)

Kupno na cofnięciu w strefie FVG

Cele: 4 485 → 4 520 → 4 550

Ryzyko: złamanie struktury poniżej strefy popytu

Transmisja płynności USD (Repo + Rezerwy) a cena BitcoinaNiebieska linia reprezentująca płynność dynamicznie pnie się w górę, co oznacza, że warunki finansowe w USA ulegają poluzowaniu, a do sektora bankowego i prywatnego trafia szeroki strumień pieniędzy. Bitcoin, zaznaczony linią pomarańczową, na razie pozostaje nieco w tyle za tym ruchem. Taka rozbieżność może wskazywać, że rynek krypto jest być może chwilowo "niedowartościowany" względem ilości dostępnego pieniądza.

Jeśli historyczna korelacja z dwumiesięcznym opóźnieniem się utrzyma, kurs Bitcoina być może wkrótce zacznie gonić uciekającą płynność... Potwierdzenie lub zanegowanie tej zależności może przyjść już w tym miesiącu.

---

Kontrakty CFD są złożonymi instrumentami i wiążą się z dużym ryzykiem szybkiej utraty środków pieniężnych z powodu dźwigni finansowej. 70% rachunków inwestorów detalicznych odnotowuje straty pieniężne w wyniku handlu kontraktami CFD. Zastanów się, czy rozumiesz, jak działają kontrakty CFD i czy możesz pozwolić sobie na wysokie ryzyko utraty twoich pieniędzy

CMC Markets świadczy usługi na zasadzie wyłącznie realizacji zleceń (execution only). Prezentowany materiał (niezależnie od tego, czy zawiera jakiekolwiek opinie) ma charakter informacyjny i nie uwzględnia osobistych okoliczności ani celów. Żadna informacja w tym materiale nie jest, ani nie powinna być uważana, za poradę finansową, inwestycyjną lub inną poradę, na której należy polegać przy podejmowaniu decyzji. Żadna z opinii wyrażonych w materiale nie stanowi rekomendacji CMC Markets lub autora materiału, że jakakolwiek inwestycja, instrument, strategia transakcyjna lub inwestycyjna, jest odpowiednia dla konkretnej osoby. Materiał nie został przygotowany zgodnie z wymogami prawnymi zapewniającymi niezależność badań inwestycyjnych. CMC Markets nie podlega żadnym zakazom w zakresie rozpowszechniania tego materiału, jednak nie wykorzystuje zawartych w nim informacji przed jego publikacją.