XAUUSD (Złoto) – Krótkoterminowe odbicie wzrostowe w fazie konsoZłoto odbiło się od ostatniego dołka w rejonie 4775–4780, tworząc coraz wyższe dołki.

Cena porusza się wzdłuż rosnącej linii trendu, co wskazuje na krótkoterminową przewagę popytu.

Szersza struktura rynku nadal pozostaje w konsolidacji po wcześniejszym impulsie.

RSI (14)

RSI znajduje się w okolicach 54, powyżej kluczowego poziomu 50.

Wcześniejsza dywergencja spadkowa została już zrealizowana.

Momentum poprawia się, bez strefy wykupienia → potencjał do dalszych wzrostów.

Awesome Oscillator (AO)

AO nadal jest poniżej zera, jednak czerwone słupki maleją.

Oznacza to słabnącą presję sprzedających i możliwą zmianę kierunku na wzrostowy.

MACD (12,26,9)

MACD wciąż znajduje się lekko poniżej linii sygnału.

Histogram kieruje się w górę → wczesne sygnały możliwego przecięcia wzrostowego.

Kluczowe poziomy

Wsparcie: 4800 / 4775

Wsparcie dynamiczne: rosnąca linia trendu

Opór: 4850 → 4875

Cele wzrostowe: 4900+ przy potwierdzonym wybiciu

Pomysły społeczności

XAUUSD – H2 Perspektywy TechniczneWycofanie płynności w silnej strukturze wzrostowej | Lana ✨

Złoto nadal handluje w dobrze zdefiniowanej strukturze wzrostowej na interwale H2. Ostatni skok był impulsywny, a po nim nastąpiło zdrowe wycofanie, które wydaje się się równoważyć płynność, a nie sygnalizować odwrócenie trendu.

Ruch cenowy pozostaje konstruktywny, dopóki rynek szanuje kluczowe poziomy strukturalne i wznoszącą się linię trendu.

📈 Struktura rynku i kontekst trendu

Ogólny trend pozostaje wzrostowy, z wyższymi szczytami i wyższymi dołkami nadal w mocy.

Cena nadal szanuje wznoszącą się linię trendu, która działała jako wiarygodne dynamiczne wsparcie w całym trendzie wzrostowym.

Ostatnie wycofanie miało miejsce po agresywnym wzroście, wpisując się w klasyczną sekwencję:

Impuls → Wycofanie → Kontynuacja

Na tym etapie nie widać wyraźnego wzorca dystrybucji. Tak długo, jak utrzymuje się wsparcie strukturalne, preferencje pozostają na KUPNO przy wycofaniach, a nie sprzedaż siły.

🔍 Kluczowe strefy techniczne i obszary wartości

Główna strefa zakupu POC: 4764 – 4770

Ten obszar reprezentuje węzeł o wysokiej objętości (POC) i ściśle współgra ze wznoszącą się linią trendu.

To naturalna strefa, w której cena może się zrównoważyć przed wznowieniem trendu wzrostowego.

Wtórny obszar wartości (VAL–VAH): 4714 – 4718

Gładszy obszar płynności, który może działać jako wsparcie, jeśli presja sprzedaży tymczasowo wzrośnie.

Opór w krótkim okresie: 4843

Akceptacja powyżej tego poziomu wzmacnia scenariusz kontynuacji.

Strefa reakcji psychologicznej: 4900

Prawdopodobnie wygeneruje krótkoterminowe wahania lub realizację zysków.

Cele rozszerzenia na wyższych interwałach czasowych:

5000 (poziom psychologiczny)

Rozszerzenie 2.618 Fibonacci, gdzie główna płynność może być uśpiona.

🎯 Plan handlowy – struktura H2

✅ Główny scenariusz: KUPNO wycofania

Wejście na zakup:

👉 4766 – 4770

Lana woli angażować się tylko wtedy, gdy cena wycofa się do strefy POC i pokaże potwierdzenie wzrostowe na H1–H2 (utrzymanie linii trendu, silna odrzucenie niższych cen, lub kontynuacja wzrostu).

Stop Loss:

👉 4756 – 4758

(Ustawiony ~8–10 punktów poniżej wejścia, poniżej strefy POC i wznoszącej się linii trendu)

🎯 Cele Take Profit (skala wyjść)

TP1: 4843

Pierwsza strefa oporu – zalecana częściowa realizacja zysków.

TP2: 4900

Poziom psychologiczny z potencjalnymi reakcjami krótkoterminowymi.

TP3: 5000

Główna psychologiczna milowa kamień i cel ekspansji w górę.

TP4 (rozszerzenie): 5050 – 5080

Obszar zgodny z rozszerzeniem 2.618 Fibonacci i płynnością na wyższych interwałach czasowych.

Preferowane podejście to stopniowe wycofywanie się i ochrona pozycji, dostosowując ryzyko, gdy cena potwierdza kontynuację.

🌍 Kontekst makro (zwięźle)

Według Goldman Sachs, banki centralne na rynkach wschodzących będą nadal dywersyfikować rezerwy z tradycyjnych aktywów w złoto.

Średnie roczne zakupy złota przez banki centralne mają osiągnąć około 60 ton do 2026 roku, co wzmocni strukturalny popyt na złoto.

To trwające gromadzenie wspiera tezę, że wycofania są bardziej prawdopodobnie napędzane pozycjonowaniem i realizacją zysków, a nie przesunięciem fundamentów długoterminowych.

🧠 Pogląd Lany

To wciąż wycofanie w ramach trendu wzrostowego, a nie odwrócenie trendu spadkowego.

Skupienie na kupowaniu wartości w kluczowych strefach płynności, a nie gonić ceny na maksimach.

Cierpliwość, struktura i zdyscyplinowane wykonanie pozostają przewagą.

✨ Szanuj trend, handluj strukturą i pozwól, aby cena przyszła do twojej strefy.

XAUUSD – Złamana linia trendu, skup na płynności zakupówKontekst Rynkowy

Po silnym, impulsywnym wzroście, Złoto przebiło się poniżej krótkoterminowej, wznoszącej linii trendu, sygnalizując techniczną korektę oraz fazę równoważenia płynności. Jednak struktura na wyższych ramach czasowych pozostaje nienaruszona, a obecny spadek nadal postrzegany jest jako korekcyjny, a nie jako odwrócenie trendu.

Z perspektywy fundamentalnej, popyt na bezpieczne aktywa i ostrożny pogląd na politykę monetarną wciąż wspierają Złoto. To sprawia, że głębsze cofnięcia są atrakcyjne dla instytucjonalnej akumulacji, a nie agresywnej sprzedaży.

Struktura i Działania Cenowe (H1)

Krótkoterminowa wznosząca linia trendu została złamana → przejście w fazę korekcyjną.

Na tym etapie nie ma potwierdzonego niedźwiedziego CHoCH na H1.

Cena rotuje w obrębie zakresu, celując w pule płynności poniżej.

Wiele Stref Popytu + Płynności + GAPS H1 znajduje się poniżej bieżącej ceny.

Górne strefy pozostają obszarami sprzedaży Podaży / Płynności dla potencjalnych reakcji.

Kluczowe Poziomy do Obserwacji

Podaż / Sprzedaż Płynności: 4,949 – 4,874

Strefa reakcji pośredniej: 4,824

Główna strefa KUPNA: 4,755 – 4,729

Głęboka strefa KUPNA (GAP H1 – Płynność): 4,665 – 4,600

Plan Handlowy – Styl MMF

Scenariusz Główny – Kupuj po Zniżce

Szukaj ustawień KUPNA w:

Strefa KUPNA 1: 4,755 – 4,729

Strefa KUPNA 2: 4,665 – 4,600 (GAP H1 i płynność)

Wejścia tylko po wyraźnych reakcjach wznoszących i utrzymaniu struktury.

Unikaj przedwczesnych wejść, gdy cena pozostaje w połowie zakresu.

Cele Wzrostowe

TP1: 4,824

TP2: 4,874

TP3: 4,949 (górne wyczyszczenie płynności)

Scenariusz Alternatywny

Jeśli cena nie osiągnie niższych stref i utrzyma się powyżej 4,824, poczekaj na złamanie i ponowny test, aby ponownie wejść w pozycje KUPNA w kierunku trendu.

Unieważnienie

Zamknięcie H1 poniżej 4,600 unieważnia nastawienie KUPNA.

Odstań i ponownie oceń ogólną strukturę rynku.

Podsumowanie

Szersze BYCZE nastawienie pozostaje nienaruszone, podczas gdy obecny ruch reprezentuje zdrowe cofnięcie dla absorpcji płynności. Optymalną strategią jest cierpliwość—KUPUJ w zniżkowych strefach z potwierdzeniem, nie goniąc ceny.

Forte - w konsolidacji z perspektywą poprawy wynikówGrupa Forte to czołowy europejski producent mebli do samodzielnego montażu (RTA). Posiada cztery fabryki mebli w Polsce oraz własną fabrykę płyt wiórowych (TANNE), co zapewnia jej częściową niezależność surowcową.

• Model sprzedaży: Firma jest typowym eksporterem – ok. 90% produkcji trafia za granicę, głównie do Niemiec i Europy Zachodniej. W Polsce sprzedaż stanowi tylko 10-20% przychodów.

• Kondycja: Spółka wyszła z dołka finansowego. W roku obrotowym 2024/25 powróciła do rentowności (zysk netto ok. 50 mln zł wobec straty rok wcześniej) i odbudowała marże dzięki cięciom kosztów.

Szanse na rozwój

1. Innowacje produktowe: Wprowadzenie systemu łatwego montażu EasyKlix oraz wejście w nowy segment mebli tapicerowanych (poprzez przejęcie spółki Specific), co pozwala na cross-selling.

2. Niezależność energetyczna i surowcowa: Własne farmy fotowoltaiczne pokrywają już 16% zapotrzebowania na prąd, a własna produkcja płyt wiórowych chroni marże i pozwala zarabiać na sprzedaży nadwyżek surowca.

3. Konsolidacja rynku: Kryzys w branży eliminuje słabszych konkurentów, co daje Forte szansę na przejęcie ich kontraktów i klientów sieciowych.

4. Nowe kanały: Rozwój sprzedaży e-commerce, m.in. poprzez nową spółkę w Wielkiej Brytanii.

5. Wojna na Ukrainie: Ewentualne zakończenie wojny na Ukrainie może dać dodatkowy impuls dla spółki, tym bardziej że spółka jest obecna na tamtejszym rynku.

Ryzyka

1. Zależność od Niemiec: Głównym ryzykiem jest recesja i słaby popyt konsumencki na kluczowym rynku niemieckim.

2. Ryzyko walutowe: Jako eksporter rozliczający się w euro, Forte traci na umocnieniu złotego (niższe wpływy po przeliczeniu na PLN).

3. Wzrost kosztów: Presja płacowa (wzrost płacy minimalnej w Polsce) oraz niepewność co do cen drewna z Lasów Państwowych.

4. Trwałość wyników: Istnieje ryzyko, że dobre wyniki z 2024/25 były efektem zdarzeń jednorazowych (udany hedging, sprzedaż uprawnień CO2) i bez ożywienia popytu zyski mogą spaść w 2026 roku.

Jeśli spojrzymy na wyniki w ostatnich latach to spółka tylko w latach 2019-2020 generowała gorsze wyniki netto, a okres pocovidowy był bardzo korzystny dla spółki, gdzie zyski netto sięgały nawet 100mln zł netto. Dopiero 2024 rok przyniósł straty, ale spółka bardzo szybko zareagowała i w efekcie ostatni rok to już jak wspomniałem wyraźna poprawa wyników.

Spółka bardzo dobrze zaczęła aktualny rok fiskalny i w pierwszym półroczu (kwiecień-wrzesień 2025) wynik netto to 45,5mln zł netto czyli całego wyniku za rok wcześniejszy. To bardzo dobry sygnał dla inwestorów, że spółka szybko wyciągnęła wnioski i po restrukturyzacji doprowadziła do wzrostu marży netto oraz zrestrukturyzowała swoje zadłużenie.

Mamy więc ciekawą spółkę z poprawiającymi się wynikami i ciekawymi perspektywami.

Dla mnie jest to jednak z ciekawszych spółek na 2026 rok. Choć tutaj płynność nadal pozostawia wiele do życzenia, ale nie jest ona najgorsza w porównaniu do innych spółek opisywanych w tym miesiącu.

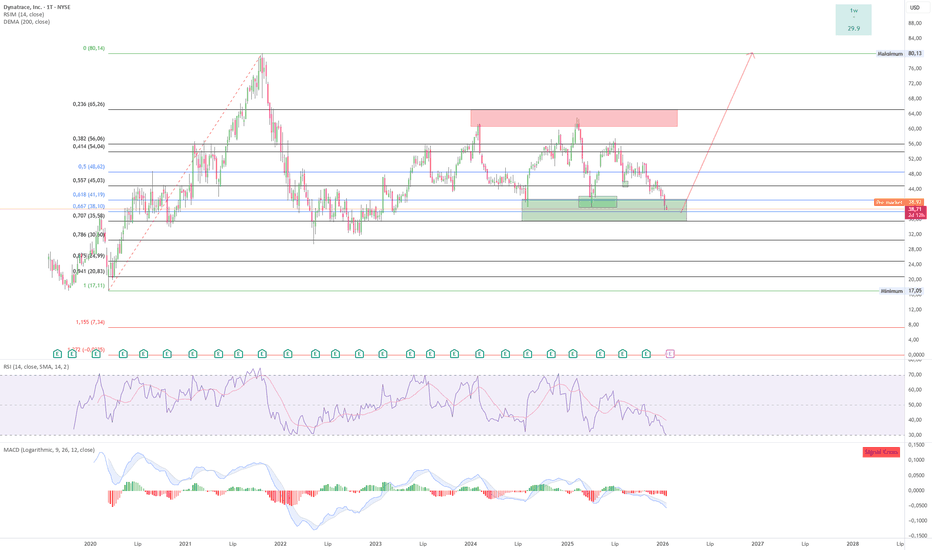

Analiza Techniczna

Gdyby porównać wykres do części, któregoś z produktów firmy to można by odnieść się do szuflady.

Kurs akcji porusza się w konsolidacji, niczym zamknięty w szufladzie odbijając się od wsparcia na 19zł do oporu na 31zł. A środek tej konsolidacji to poziom 24zł, gdzie regularnie dochodzi do testowania od dołu lub góry.

Wykres 1. Interwał dzienny

Szczególnie widać to było w okresie grudzień2023-maj2024 kiedy to nie mogąc wybić tego poziomu doszło do ponownego testu 19zł i dopiero z większą siła mieliśmy wybicie oporu 24zł, ale bez wyjścia z konsoli. W kolejnych miesiącach mieliśmy znowu testowanie od góry poziomu 24zł.

Dzisiaj ponownie kurs wyszedł ponad wspomniany poziom i wydaje się podążać w kierunku 31,6zł.

Jeśli dodamy do wykresu EMA200/144/50/26 to dzisiaj kurs wyraźnie jest między młotem oporu EMA200/144 a kowadłem jako wsparciem przy EMA50/26

Wykres 2. Interwał dzienny

Poziom EMA200 czyli 26,1zł jeśli uda się wybić na mocnej świecy to będzie szansa na przetestowanie 31zł. Jeśli nie to kurs ponownie zejdzie poniżej 24zł z możliwością testowania 19zł.

Jeśli jednak miałbym oceniać kurs akcji względem aktualnych wyników to w mojej ocenie 31zł w tym roku wydaje się mieć duże szanse. A jeśli okaże się, że wyniki w kolejnych kwartał będą lepsze i cały rok skończy się wynikiem na poziomie 70-80mln zł netto to w mojej ocenie będzie szansa na dłuższy okres wzrostów i testowanie poziomów 40zł.

Skąd 40zł?

Jeśli na wykres nałożymy zniesienia Fibonacciego liczone od ostatniego szczytu na poziomach 64zł do minimum 17,3zł to 40zł znajduje się przy 50% zniesienia Fibonacciego.

Wykres 3. Interwał dzienny

I to właśnie w tym miejscu bym szukał pierwszej głębszej korekty dla tej spółki w trendzie wzrostowym. Ale warunek to wyjście z konsolidacji i bardzo dobre wyniki za bieżący rok.

Póki co jednak kurs musi wyjść ponad EMA200 i szufladki konsolidacji.

Wsparcie: 24,5/20/19zł

Opór: 27/31,6/35/40zł

Negacją scenariusza wzrostowego będzie odbicie od poziomu 27/31zł i powrót na wsparcie 24zł.

Byki na rynku złota pozostają silne

Strategia handlu złotem | Podążaj za trendem, skup się na kupowaniu podczas spadków

I. Przegląd wyników i walidacja strategii

We wtorek ściśle przestrzegaliśmy publicznie dostępnej strategii na TradingView, zajmując długie pozycje w przedziale 4650-4660. Po redukcji pozycji na poziomie 4700 i dalszym utrzymywaniu pozycji, całkowicie zamknęliśmy pozycję na poziomie docelowym 4720, zapewniając sobie zysk ponad 600 pipsów.

Ta operacja po raz kolejny potwierdza skuteczność strategii „podążania za trendem + wejścia na kluczowym poziomie”. W obecnym, silnym otoczeniu, kupowanie podczas spadków pozostaje bezpieczną i zrównoważoną strategią handlową.

II. Główne czynniki fundamentalne

1. Rosnące ryzyko geopolityczne

Administracja Trumpa zintensyfikowała działania dotyczące Grenlandii, a groźba nałożenia ceł na osiem krajów europejskich przeszła od retoryki do konkretnego harmonogramu (obowiązuje od 1 lutego).

Historyczne wzorce wskazują na: Wojny handlowe → Wolniejszy wzrost gospodarczy + Rosnąca presja inflacyjna → Zwiększone ryzyko stagflacji, a złoto radzi sobie szczególnie dobrze w warunkach stagflacji.

2. Załamanie logiki rynkowej

Popyt na bezpieczną przystań: Konflikty geopolityczne i niepewność handlowa napędzają napływ kapitału do złota.

Zabezpieczenie przed stagflacją: Połączenie „spowolnienia gospodarczego + wysokiej inflacji”, potencjalnie wywołane cłami, wzmacnia rolę złota jako środka zabezpieczającego aktywa.

Presja na dolara amerykańskiego: Napięcia handlowe hamują wzrosty dolara amerykańskiego, pośrednio wspierając ceny złota.

III. Kluczowe sygnały techniczne

1. Struktura trendu

Ceny stale ustanawiają nowe historyczne maksima, a zarówno wykresy dzienne, jak i godzinowe wskazują na wzrostową stabilizację i brak oznak formacji szczytowej.

Silny momentum: Minimalne korekty podczas rajdu wskazują na silne zainteresowanie zakupami.

2. Kluczowe poziomy cenowe

Strefy wsparcia:

Silne wsparcie: 4700-4710 (niedawne wybicie, które stało się wsparciem)

Krytyczna obrona: 4680 (bycza linia życia)

Cele oporu:

Cel krótkoterminowy: 4760-4780

Cel rozszerzony: 4790-4800

IV. Konkretne strategie handlowe

Ogólne podejście: Skup się na kupowaniu w okresach spadków; unikaj krótkich pozycji kontrtrendowych.

Opcja 1: Strategia konserwatywna (kupowanie w okresach spadków)

Strefa wejścia: 4700-4710, po stabilizacji, otwieraj długie pozycje partiami.

Poziom stop-loss: 4688 (w przypadku przełamania, krótkoterminowa struktura byka zostanie naruszona).

Zakres docelowy: 4760–4780

Opcja 2: Strategia agresywna (Gra na wybicie)

Warunek wejścia: Kup długą pozycję, gdy cena cofnie się do poziomu około 4740.

Umieszczenie zlecenia stop-loss: 4725 (aby uniknąć ryzyka fałszywego wybicia).

Zakres docelowy: 4770–4790

Wymagania dotyczące realizacji: Odpowiednie tylko dla traderów, którzy tolerują wyższą zmienność i wykazują się dużą dyscypliną realizacji.

V. Ostrzeżenia dotyczące ryzyka i wymogi dotyczące dyscypliny

1. Kluczowe zasady kontroli ryzyka

Należy bezwzględnie unikać krótkich pozycji kontrtrendowych w przypadku braku wyraźnych sygnałów odwrócenia.

Wszystkie długie pozycje muszą zawierać zlecenia stop-loss, aby zapobiec znacznym spadkom w przypadku nagłego odwrócenia trendu.

2. Plany awaryjne na wypadek zmian na rynku

Spadek ceny poniżej 4680 oznacza osłabienie krótkoterminowego momentum wzrostowego. Należy zamknąć wszystkie długie pozycje i zaleca się podejście „wait-and-watch”.

Jeśli cena mocno przebije poziom 4780, cele można skorygować do 4800-4820. Należy jednak unikać podążania za wzrostami i czekać na nowe okazje do spadków.

3. Zarządzanie nastawieniem

W wyraźnym trendzie „przegapienie” jest bardziej akceptowalne niż „popełnienie błędu”.

Zachowaj cierpliwość i wchodź tylko w kluczowe strefy wsparcia, unikając emocjonalnych zakupów podczas wzrostów.

VI. Podsumowanie i rekomendacje dotyczące działań

Podstawowa logika: Ryzyko geopolityczne + oczekiwania stagflacyjne + siła techniczna = kontynuacja trendu wzrostowego.

Najlepsza okazja: Szukaj sygnałów stabilizacji, gdy cena powróci do poziomu 4700-4710.

Dyscyplina realizacji: Ściśle kontroluj rozmiary pozycji, przestrzegaj zasad stop-loss i unikaj utrzymywania pozycji przynoszących straty.

Dzięki społeczności TradingView. Jako starszy analityk inwestycyjny, dzięki temu moja analiza strategii handlowych jest dostępna dla większej liczby traderów i inwestorów. Obecnie koncentruję się na handlu złotem. Jeśli podoba Ci się moja analiza, daj mi łapkę w górę i podziel się nią z innymi traderami, którzy mogą jej potrzebować. Dążymy do precyzyjnego tradingu, dogłębnie analizując wykresy, czynniki makroekonomiczne i nastroje rynkowe, aby budować strategie handlowe o wysokim prawdopodobieństwie sukcesu. Znajdziesz tu ustrukturyzowane plany handlowe, ramy zarządzania ryzykiem i analizy w czasie rzeczywistym.

Piątek zakończył się idealnie, analiza na poniedziałek!

Najpierw przyjrzyjmy się największemu spadkowi ceny złota od ponad dwóch tygodni, który miał miejsce w piątek. Po wypowiedzi Trumpa dolar odrobił straty z sesji, a cena złota na krótko spadła o 84 dolary do 4536,45 dolara. Jednak następnie mocno odbiła, zamykając sesję na poziomie 4595,59 dolara; poprzedni gwałtowny i gwałtowny wzrost cen złota dał bykom powód do realizacji zysków. W moim piątkowym artykule ostrzegałem przed potencjalnym „Czarnym Piątkiem”, dając tym samym wczesny sygnał!

Obecnie inwestorzy mają do wyboru dwie strategie:

Podążać za wzrostem po przebiciu historycznych maksimów lub poczekać, aż ceny powrócą do swojego wewnętrznego przedziału wartości, zanim zdecydują się na zakup. Ostatecznie zależy to od indywidualnych preferencji inwestycyjnych.

Zaobserwowałem jednak, że długoterminowi byki preferują bardziej konserwatywne podejście, podczas gdy inwestorzy krótkoterminowi dominują w krótkoterminowych wzrostach i zmienności rynku. Dopóki ogólny trend wzrostowy pozostanie niezmieniony, oczekuje się kontynuacji tego trendu.

Analiza cen złota na przyszły poniedziałek:

Nagły spadek cen złota w piątek był w dużej mierze oczekiwany i ostrzegałem już wszystkich w moim piątkowym artykule. Moja analiza z czwartku i piątku sugerowała sprzedaż krótką złota na wyższych poziomach, a konkretnie na 4640 i 4620 w piątek, co idealnie odzwierciedla cel 4536! Patrząc na obecny rynek, jak wszyscy wiemy, ceny złota w tym tygodniu rozpoczęły się od 4513, osiągając nowy historyczny szczyt 4642, po czym spadły do około 4536, a następnie odbiły się powyżej 4590. Chociaż proces ten wskazuje na kontrolę byków, w krótkim terminie poziom 4590 mógł stracić kluczowe wsparcie. Dlatego też ogólny trend dołka i odbicia cen złota w tym tygodniu niewątpliwie stworzył solidny fundament dla byków i dalsze poszukiwanie dalszych zysków jest uzasadnione, ale należy skupić się na kupowaniu w okresach spadków.

Patrząc na wykres 3-godzinny, po wczorajszych znacznych wahaniach, obecna cena nadal oscyluje wokół krótkoterminowej 5-okresowej średniej kroczącej. Chociaż 10-okresowa średnia krocząca i środkowe pasmo Bollingera wskazują na opór, wzrostowy wzrost 5-okresowej średniej kroczącej i przedłużenie w górę dolnego pasma Bollingera sugerują ograniczony potencjał spadkowy dla złota w krótkim terminie. Dlatego wykres 4-godzinny generalnie przewiduje korektę, po której nastąpi ponowny byczy kontratak. Zalecaną strategią na początek przyszłego tygodnia jest kupowanie na spadkach, koncentrując się najpierw na obszarze 4575-4580. Obszar ten reprezentuje wzrost po wczorajszym minimum i odbiciu i może być uważany za kluczowy dla krótkoterminowego powrotu do poziomu 4600. Po drugie, zwróć szczególną uwagę na obszar wokół 4635, gdzie 10-dniowa średnia krocząca na wykresie dziennym wskazuje silne wsparcie. Powyżej tego poziomu trend pozostaje byczy, chociaż ruch wzrostowy może potrwać dłużej.

Osobiście uważam jednak, że gdy ceny złota zbliżają się do lub dotykają pierwszego poziomu (4600), to dobry moment na aktywne składanie długich zleceń, przewidując zachowanie byków powyżej 4600. Dodatkowo, warto zwrócić uwagę na obszar 4690 w krótkim terminie. Jeśli ceny złota utrzymają się powyżej tego poziomu, bezpośredni powrót do 4600 na początku przyszłego tygodnia jest niemal pewny, a stabilizacja powyżej 4600 jest również wysoce prawdopodobna.

Jeśli chodzi o opór, zwróć uwagę na obszar 4620, czyli szczyt z tego piątku. Krótkie pozycje w ciągu dnia można otwierać poniżej tego poziomu, ale każde wybicie należy traktować jako oznakę siły byków, nawet w fazie konsolidacji. Oczywiście osobiście uważam, że gdy ceny złota przebiją 4620, bardziej prawdopodobny będzie bardziej agresywny cel w postaci szczytu 4640, a nawet wybicie powyżej tego poziomu.

Podsumowując, rekomendowana krótkoterminowa strategia handlowa na złoto w najbliższy poniedziałek to przede wszystkim kupowanie na spadkach i wtórna sprzedaż na wzrostach. Kluczowy poziom oporu, który należy obserwować w krótkim terminie, to 4625-4630, a kluczowy poziom wsparcia to 4570-4580. Prosimy o uważne śledzenie trendu.

Złoto najpierw straci na wartości, a potem znów wzrośnie.

W poniedziałek (19 stycznia) ceny złota i srebra osiągnęły rekordowe maksima.

Inwestorzy masowo sięgnęli po aktywa bezpieczne po tym, jak prezydent USA Donald Trump zagroził nałożeniem dodatkowych ceł na kraje europejskie w związku z kontrolą nad Grenlandią, co ponownie podniosło ceny metali szlachetnych. W chwili pisania tego tekstu cena złota wzrosła do 4670 dolarów, po krótkotrwałym osiągnięciu rekordowego poziomu 4690 dolarów.

Ostra reakcja złota na doniesienia związane z cłami uwydatnia zmianę nastrojów na rynku – od skupiania się wyłącznie na wzroście gospodarczym lub inflacji do postrzegania niepewności politycznej jako głównego czynnika dominującego na rynku. Cła nie tylko zakłócają przepływy handlowe, ale mogą również wiązać się z ryzykiem rozlania na łańcuchy dostaw, marże zysku przedsiębiorstw i średnioterminowe oczekiwania dotyczące wzrostu. Gdy prawdopodobieństwo eskalacji rośnie, fundusze defensywne zazwyczaj pozycjonują się prewencyjnie, zamiast czekać na pojawienie się istotnych danych ekonomicznych. W tym kontekście złoto odgrywa rolę zabezpieczenia przed ryzykiem portfela.

Spodziewam się znacznej zmienności na rynku w tym tygodniu, ponieważ inwestorzy muszą radzić sobie w niestabilnym otoczeniu gospodarczym, które prawdopodobnie jeszcze bardziej zwiększy atrakcyjność złota i srebra jako bezpiecznych inwestycji.

Podczas sesji azjatyckiej i europejskiej, w tym ostatniego zamknięcia, złoto konsolidowało się powyżej górnej granicy pasma Bollingera, notując w przedziale 4650-4680. Powyżej 4650 utrzymuje się lekko bycza tendencja, a nawet może testować dzienne maksimum. Jeśli jednak poziom wsparcia 4640-4650 zostanie przełamany, możliwy jest gwałtowny spadek. Zwróćcie szczególną uwagę na poziom wsparcia 4610-4620!

Z perspektywy wykresu dziennego, nasz kanał równoległy nadal znajduje się w tym przedziale i już dotknął szczytu. Po dwóch poprzednich przełamaniach tego szczytu nastąpiły znaczne spadki, a ten schemat wydaje się prawdopodobny ponownie. Czy naprawdę myślicie, że złoto gwałtownie wzrośnie za jednym zamachem?

Szczerze mówiąc, jestem sceptyczny. Moim zdaniem powinniśmy poczekać na przebicie poziomu 4700. Aby złoto w pełni wzrosło, najpierw musi przebić się przez kanał równoległy.

Zwłaszcza biorąc pod uwagę dzisiejsze zamknięcie rynków amerykańskich, wolumen obrotu znacząco spadł. W związku z tym zamknięcie sesji było w zasadzie konsolidacją boczną na wysokim poziomie. Prawdopodobieństwo przebicia jest bardzo niskie; jutro pojawi się wyraźny trend. Dlatego zalecaną strategią krótkoterminowego handlu złotem jest sprzedaż podczas wzrostów i kupno podczas spadków. Kluczowe poziomy oporu, które należy obserwować, to 4690-4700, a kluczowe poziomy wsparcia to 4620-4640.

Złoto testuje wsparcie w przedziale 4800-4810 USD.Złoto testuje wsparcie w przedziale 4800-4810 USD.

Jak pokazano na wykresie: Teoretycznie, dopóki cena złota utrzymuje się powyżej 4800 USD, nasza strategia handlowa polega na kupowaniu na spadkach, ze zleceniem stop-loss złożonym w okolicach 4800 USD.

Dzisiaj: Nasza pierwsza transakcja to długa pozycja w okolicach 4858 USD, ze zleceniem take-profit złożonym w okolicach 4875 USD.

Nasza druga transakcja to długa pozycja w okolicach 4824 USD, ze zleceniem take-profit złożonym w okolicach 4850 USD. Oczywiście była to strategia łowienia dołków po znacznym spadku cen złota.

Uważałem, że przedział 4800-4810 USD to obecny poziom wsparcia trendu i nie zostanie on przełamany przy pierwszym spadku, dlatego szybko sformułowałem tę strategię handlową. W rzeczywistości, zgodnie z oczekiwaniami, udało nam się złapać pierwszą falę odbicia.

Dzisiejszy wynik: 4300 USD zysku na lot.

W tym tygodniu kontynuujemy naszą rekordową serię zysków. W ciągu ostatnich czterech miesięcy udostępniliśmy ponad 100 darmowych sygnałów w czasie rzeczywistym (średnio 1-2 wysokiej jakości sygnały dziennie). Strategia ta przyczyniła się do ponad 85% zyskownych danych, a każdy lot wygenerował ponad 100 000 USD zysku.

Obecnie ceny złota kształtują się lepiej niż oczekiwano, a konsolidacja na wysokich poziomach jest zjawiskiem normalnym. Obecnie brakuje wiarygodnych wskaźników, głównie z powodu niekontrolowanego sentymentu rynkowego. Uwaga inwestorów powinna być skupiona na sesji azjatyckiej. Sesja amerykańska koncentruje się bardziej na odwróceniach trendu i realizacji zysków.

W przyszłości wystarczy nam najprostsza strategia handlowa:

1: Kontynuować oczekiwanie i poszukiwanie niższych cen, aby zająć długie pozycje na złocie.

2: Dopóki ceny złota utrzymują się powyżej 4800 USD, ta strategia będzie kontynuowana.

3: Dziękuję za uwagę. Będę nadal dzielić się moimi strategiami handlowymi i analizą w czasie rzeczywistym na kanale.

Long / Re-entry Asset: NQ100, 9:48 NY1) LONG (pierwsze wejście)

Godzina wejścia: 09:48 NY

Model wejścia (ICT): +FVG (5m + 1m) + Breaker, wejście na cofnięciu (retest)

• +FVG traktuję jako strefę nierównowagi po impulsie — oczekuję powrotu ceny i reakcji popytowej.

• Breaker traktuję jako „zmianę roli” po wybiciu — retest tej strefy ma mi dać kontynuację.

Parametry wejścia:

• Pozycja: Long

• Entry: 25 217,2

• SL: 25 184,7

• Planowany target: 50% NDOG

• Realizacja: RR≈3:1 exit na 25 314,2

Uzasadnienie:

• Gram zgodnie z bullish day bias.

• Wejście buduję na sekwencji: Open NY (akumulacja) → reakcja na +FVG 5m → reakcja na +FVG 1m → cofnięcie do +FVG → potwierdzenie na Breaker → kontynuacja.

________________________________________

2) LONG RE-ENTRY (drugie wejście)

Godzina wejścia: 10:16 NY

Model wejścia (ICT): Sweep BSL → BOS → reakcja na +FVG (re-entry na cofnięciu)

• Sweep BSL (zebranie płynności po stronie kupujących): cena wybiera lokalne szczyty / „ściąga” zlecenia Buy Stop (płynność nad high), po czym szukam potwierdzenia, czy to faktycznie „paliwo” do dalszego ruchu.

• BOS (Break of Structure): wybicie struktury w kierunku zgodnym z biasem — dla mnie sygnał, że mogę szukać wejścia na cofnięciu.

• Reakcja na +FVG: wchodzę ponownie dopiero wtedy, gdy cena wraca w nierównowagę i daje popytową odpowiedź (retest / obrona strefy).

Parametry wejścia:

• Pozycja: Long (re-entry)

• Miejsce wejścia: po BOS, na cofnięciu w strefę +FVG (reakcja)

• SL / wyjście zręki: 25382 (nie byłem przy wykresie moja wina.)

• Target (plan): BSL / PDH / NDOG

Wynik i wniosek z wykonania:

• Cel nieosiągnięty — oddany zysk.

• Rynek zrobił kontynuację po re-entry, ale później oddał ruch i zszedł do mojego poziomu ochrony, więc finalnie zamknąłem na SL 25382 (ręcznie).

XAUUSD – Brian | Analiza techniczna H2Złoto pozostaje konstruktywne i nadal trzyma strukturę wzrostową, pomimo gwałtownej zmienności rynkowej z zeszłej nocy. Głównym czynnikiem napędowym większych ruchów była silna presja sprzedaży na amerykańskich akcjach, co chwilowo przyspieszyło popyt na bezpieczne aktywa i pomogło wesprzeć złoto.

Z perspektywy makroekonomicznej napięcia związane z Grenlandią oraz odnowiona retoryka taryfowa zwiększyły niepewność na rynkach. USD osłabił się w krótkim okresie, podczas gdy EUR wydaje się być bardziej narażony na średnioterminowe ryzyka geopolityczne i polityczne. Tło to ogólnie pozostaje wspierające dla złota, szczególnie przy cofnięciach do kluczowego wsparcia.

Struktura techniczna i kluczowe strefy (H2)

Na ramie czasowej H2, XAUUSD nadal handluje w ramach wyraźnego trendu wzrostowego: cena respektuje rosnącą linię trendu i nadal wyznacza wyższe szczyty i wyższe dołki, co potwierdza, że kupujący pozostają pod kontrolą głównej struktury.

Największy impuls pozostawił kilka istotnych obszarów technicznych:

Luka wartości uczciwej (FVG) poniżej bieżącej ceny, która może zostać ponownie odwiedzona, jeśli rozwinie się techniczne cofnięcie.

Strefa korekty Fibonacciego 0.618 przy 4750–4755, zgodna z rosnącą linią trendu — silne wsparcie konfluencyjne dla scenariusza głębszego cofnięcia.

Wyższy, krótkoterminowy obszar popytu wokół 4812, odpowiedni dla płytkich cofnięć w warunkach silnego momentum.

Dopóki cena utrzymuje się powyżej tych stref popytu, średnioterminowa struktura wzrostowa pozostaje nienaruszona.

Płynność i oczekiwania na przyszłość

W górę, rynek nadal ma miejsce na rozszerzenie w kierunku wcześniejszych szczytów i obszaru płynności ATH. Jakiekolwiek cofnięcie w krótkim okresie, jeśli wystąpi, może działać jedynie jako reset przed kontynuacją — szczególnie podczas gdy zmienność makro pozostaje podwyższona.

Przypomnienie: silne trendy rzadko poruszają się w linii prostej. Przerwy i cofnięcia są normalne i często oferują lepsze uczestnictwo niż gonienie za ceną na szczytach.

Preferencje handlowe

Główna preferencja: Kupuj cofnięcia zgodnie z trendem; unikaj wejść FOMO blisko szczytu.

Kluczowe strefy do obserwacji:

4812: strefa płytkiego cofnięcia / kontynuacja momentum

4750–4755: głębsze cofnięcie w kierunku 0.618 + zbieżność linii trendu

Preferowany okres monitorowania: H1–H4, aby zredukować szum

Zarządzanie ryzykiem pozostaje kluczowe biorąc pod uwagę wrażliwość rynku na przepływy informacyjne i wahania międzyaktywami.

Zobacz towarzyszący wykres, aby uzyskać szczegółowy widok struktury, FVG i kluczowych stref cofnięcia.

Śledź kanał TradingView, aby otrzymywać wczesne aktualizacje i dołączyć do dyskusji na temat struktury rynku i pomysłów handlowych.

XAUUSD: Analiza rynku i strategia na 21 styczniaAnaliza techniczna złota:

Dzienny opór: 5000, Wsparcie: 4640

4-godzinny opór: 4900, Wsparcie: 4712

1-godzinny opór: 4888, Wsparcie: 4832

Technicznie rzecz biorąc, cena złota silnie wzrosła w sesji azjatyckiej na wykresie dziennym, a wsparcie średniej kroczącej przesuwało się w górę. Osiągnęła szczyt na poziomie 4888, po czym nastąpił spadek. Ciągły wzrost w ciągu ostatnich kilku dni wskazuje na silne oczekiwania wzrostowe. Cena porusza się w kanale wzrostowym. Obecny ruch rynkowy o 100 punktów w ciągu jednego dnia jest napędzany połączeniem bodźców związanych z wiadomościami i wsparcia technicznego. Jest za wcześnie, aby przewidywać, gdzie znajduje się szczyt obecnego wzrostu cen. Krótkoterminowe korekty nie powinny wywoływać paniki; rynek będzie kontynuował trend wzrostowy.

Wykres godzinowy pokazuje konsolidację na wysokim poziomie, budującą impet dla kolejnego ruchu wzrostowego. Obecnie każde cofnięcie jest stosunkowo ograniczone, a szczyty i dołki rosną niczym schody. Zwróć uwagę na kontynuację sentymentu rynkowego podczas sesji nowojorskiej. Psychologiczna cena docelowa dla tej hossy wynosi około 5000 USD.

Strategia handlowa:

KUP: blisko 4835

KUP: blisko 4815

Więcej analiz →

USDJPY LongTechnical :

- Monday Price made a bullish engulfing candlestick on the 3H showing bullish power because price broke the previous weekly low

- Tuesday daily candlestick closed out bullish, showing again signs of bullish power

- Price for two das didn't break its previous lows of Monday as price on the lower timeframes like the 4H -15min shows price consolidating and retesting the D/50 and W/50 Fibonacci levels showing price plans to trade long

Dynatrace INC ciekawe miejsce na dołączenie. Dynatrace to amerykańska spółka (notowana na NYSE jako DT), która robi jedną z najlepszych platform do obserwability i monitoringu w chmurze.W skrócie: Automatycznie śledzi i analizuje działanie aplikacji, mikroserwisów, infrastruktury, bezpieczeństwa i doświadczenia użytkownika w środowiskach multi-cloud

Całość napędza ich własny silnik AI (Davis), który sam wykrywa problemy, podaje przyczyny i często sam je naprawia zanim ktokolwiek zauważy

To taki „mózg AI” dla dużych firm, które mają tysiące serwerów, kontenerów i aplikacji

AI mocno napędza branżę observability – im więcej chaosu w chmurze i im więcej generatywnego AI w firmach, tym bardziej potrzebne jest coś takiego jak Dynatrace, bo klasyczne monitoringi już nie dają rady.Finanse (stan na styczeń 2026, dane TTM / ostatnie kwartały): Kapitalizacja ≈ 11,7–12 mld USD

Przychody (revenue) ≈ 1,85–1,9 mld USD rocznie, rośnie ~17–19% rok do roku

Marża EBITDA ≈ 13–30% (w zależności od definicji GAAP vs non-GAAP; operacyjnie bardzo solidnie)

Dług netto → praktycznie zerowy (cash > dług, netto często ujemny dług, czyli spółka ma więcej kasy niż zobowiązań długoterminowych)

Podsumowując dla znajomych:

„Dynatrace to taki AI-powermonitoring dla wielkich firm w chmurze. Rośnie stabilnie 15–20% rocznie, zarabia coraz więcej, prawie zero długu, kupa gotówki – klasyczna jakość z SaaS premium.”

Z punktu analizy technicznej cena zatrzymała się w dobrym miejscu, które buduje na wykresie układ korekty płaskiej na interwale tygodniowym. Jest to mocny sygnał a co jeszcze bardziej wzmacnia jego siłę to wyładowane wskaźniki RSI oraz MACD , które znajduje się również w strefie świadczącym o coraz mniejszej sile sprzedających. Cena ma stabilne fundamenty więc jest to dobra spółka do średnio-długoterminowego trzymania w portfelu. Dobrze wpasuje sie w obecny trend. Aby zająć pozycję należy poczekać na pojawienia się w strefie zielonej formacji świecowej pokazującej popyt.

Czas na ZOOM - 30% potencjalny profit - 105 USDNa wykresie dziennym akcji Zoom Video Communications (ZM) widoczna jest struktura sprzyjająca kontynuacji ruchu wzrostowego w najbliższym czasie. Kurs po wcześniejszym impulsie wzrostowym wszedł w fazę korekty, która zatrzymała się w rejonie silnego wsparcia technicznego w okolicach 80–82 USD. Obszar ten zbiega się z przebiegiem średnich kroczących, które historycznie pełniły rolę dynamicznego wsparcia.

Obecne cofnięcie ma charakter uporządkowany i nie nosi cech panicznej wyprzedaży, co sugeruje realizację zysków, a nie zmianę trendu. Struktura świec wskazuje na próbę stabilizacji, a cena pozostaje powyżej kluczowych minimów z poprzednich miesięcy. Z technicznego punktu widzenia rynek buduje potencjał do kolejnej fali wzrostowej.

W przypadku utrzymania wsparcia i pojawienia się popytu, najbardziej prawdopodobnym scenariuszem jest ruch w kierunku strefy oporu w okolicach 105 USD, co odpowiada wcześniejszym lokalnym szczytom oraz pełnemu zasięgowi ostatniego impulsu wzrostowego. Taki ruch oznaczałby kontynuację średnioterminowego trendu wzrostowego.

Potencjalny TP - 105 USD

Niniejsza analiza ma charakter edukacyjny i poglądowy i nie stanowi porady inwestycyjnej ani rekomendacji kupna lub sprzedaży instrumentów finansowych. Rynek finansowy wiąże się z ryzykiem, a każda decyzja inwestycyjna powinna być podejmowana samodzielnie, po uwzględnieniu własnej sytuacji finansowej oraz poziomu akceptowanego ryzyk

Ameryka wraca na rynek, spadki trwająNapięcia związane z wojną celną zgodnie z oczekiwaniami nie cieszą inwestorów po żadnej ze stron. W Niemczech optymizm z badań instytutu ZEW osiąga rekordowe poziomy. Kryptowaluty przegrywają w ostatnich dniach ze złotem.

Spadki nie tylko w Europie

Wracający na rynki po dniu wolnym amerykańscy inwestorzy uznali, że potencjalny konflikt handlowy z Europą nie służy żadnej ze stron. Skoro obie strony wzajemnie obłożą się cłami na obu rynkach, zyskają… m.in. Chiny. W rezultacie wczoraj w odwrocie znalazły się główne indeksy za oceanem. Gwałtowność spadków jest tłumaczona przez fakt, że dodatkowy dzień wolny wstrzymywał notowania. Europa spada dzisiaj już trzeci dzień z rzędu. Nie wszystko jednak leci w dół. Złoto dzień w dzień przebija rekordy wszechczasów i próbuje atakować poziom 5000 dolarów za uncję. Jeszcze szybciej rośnie z kolei srebro, które pomimo zwyżek cen złota wyznacza swoje najwyższe poziomy od niemal 15 lat.

Optymizm w Niemczech

Wczoraj poznaliśmy dane na temat indeksu instytutu ZEW. Jest to specyficzne badanie ankietowe obrazujące optymizm lokalnych managerów. Wczorajszy odczyt jest o tyle ważny, że rynek oczekiwał dużej poprawy, ale jednak nie aż tak dużej. Prognozowano bowiem wzrost do poziomu 49,9 pkt. Otrzymano – powiedzmy sobie wprost – rewelacyjny poziom 59,6 pkt. Ostatni raz tak dobry rezultat notowano w 2021 roku. Porównywanie jednak danych na temat optymizmu do przyszłości z nastrojami świata wychodzącego z lockdownu nie jest dobrym punktem odniesienia. Oprócz tamtego czasu jednak ten wskaźnik ostatni raz na takich poziomach był ponad 10 lat temu. Te odczyty przyczyniły się do kolejnego umocnienia euro względem dolara. Ruch ten miał miejsce pomimo tego, że od dwóch dni europejska waluta wyraźnie zyskuje i inwestorzy powoli szukają momentu na realizację zysków.

Kryptowaluty w odwrocie

Ostatnie dni są trudne również dla inwestorów na rynku kryptowalut. Bitcoin, czyli waluta stanowiąca niemal 60% tego rynku, znów notuje silne spadki. Jeszcze tydzień temu osiągnięto poziom 98 000 USD i zastanawiano się, kiedy znajdziemy się na poziomie 100 000. Dzisiaj jednak spadliśmy przez moment do 88 000. Co powoduje tak silną przecenę? Na rynkach trwa ucieczka od ryzykownych aktywów. Widać, że kapitał w sytuacji dodatkowych napięć geopolitycznych wyraźnie wybiera tradycyjne złoto względem nowoczesnych kryptowalut. Nie pomaga również fakt, że pękła psychologiczna bariera 90 000 USD, która uruchomiła dodatkowe zlecenia sprzedaży.

Dzisiaj w kalendarzu danych makroekonomicznych brak ważnych odczytów.

Maciej Przygórzewski – główny analityk walutowy

XAUUSD – wykres 45-minutowy: silny trend wzrostowy z sygnałem wy1. Struktura rynku i trend

XAUUSD znajduje się w wyraźnym trendzie wzrostowym.

Rosnąca linia trendu jest dobrze respektowana przez cenę.

Widzimy coraz wyższe szczyty i dołki, co potwierdza strukturę wzrostową.

Na ten moment brak wyraźnych sygnałów odwrócenia trendu.

2. RSI (14)

RSI znajduje się w okolicach 75,8, czyli w strefie wykupienia.

Widoczne są dywergencje niedźwiedzie:

Cena tworzy coraz wyższe szczyty

RSI nie potwierdza tych szczytów

Oznacza to słabnięcie momentum, a nie natychmiastowy spadek.

Interpretacja:

Wykupienie + dywergencja = ryzyko korekty lub konsolidacji.

3. Awesome Oscillator (AO)

AO jest wyraźnie dodatni (~88), co potwierdza silny impet wzrostowy.

Histogram zaczyna się wypłaszczać, sygnalizując możliwe osłabienie.

4. MACD (12,26)

MACD powyżej linii sygnału → nastawienie wzrostowe

Histogram dodatni, lecz traci dynamikę

Potwierdza sygnały z RSI o możliwym zmęczeniu trendu.

5. Zachowanie ceny

Cena utrzymuje się powyżej linii trendu

Kupujący nadal kontrolują rynek

Późne wejścia w pozycje długie niosą podwyższone ryzyko

Bias tradingowy

Główny bias: Wzrostowy

Aktualny, dopóki cena pozostaje nad linią trendu

Najlepsze wejścia to zakupy na korektach, a nie na szczytach

Strefa ostrożności

RSI > 75

Obecne dywergencje

→ Możliwa konsolidacja lub korekta

Scenariusz spadkowy (tylko po potwierdzeniu)

Mocne zamknięcie świecy poniżej linii trendu

RSI spada poniżej 60

XAUUSD (H4) – Plan LiamaMakro wiatry wciąż mają miejsce, ale cena jest rozciągnięta | Reaguj na handel, nie na emocje

Szybkie podsumowanie

Złoto pozostaje wspierane przez silne makro tło:

📌 Prawdopodobieństwo zatrzymania stóp procentowych przez Fed w styczniu: 95% → USD / rentowności ograniczone.

📌 Napięcia geopolityczne (Kreml chwalący Trumpa w sprawie Grenlandii, pęknięcia w NATO) zwiększają popyt na bezpieczne przystanie.

Technicznie, cena agresywnie przebiła się do górnej strefy rozszerzenia.

Na tym etapie kluczem jest handel reakcjami na poziomach kluczowych, a nie podążanie za siłą.

Kontekst makro (dlaczego zmienność pozostaje wysoka)

Biorąc pod uwagę, że Fed bardzo prawdopodobnie zatrzyma stopy procentowe w styczniu, rynki są wysoce wrażliwe na zmiany USD i rentowności.

Wzrost hałasu geopolitycznego utrzymuje popyt na złoto, ale także zwiększa ryzyko nagłych skoków napędzanych nagłówkami i zjawisk płynnościowych.

➡️ Wniosek: kierunkowe nastawienie jest drugorzędne w porównaniu do jakości wykonania. Poziomy handlowe + potwierdzenie tylko.

Widok techniczny (H4 – na podstawie wykresu)

Złoto handluje w rosnącym kanale, obecnie rozciągnięte w kierunku górnego rozszerzenia Fibonacciego.

Kluczowe poziomy do zwrócenia uwagi:

✅ Główna sprzedaż Fibonacciego / szczyt fali: 4950 – 4960

✅ Sprzedaż fali B / strefa reakcji: 4825 – 4835

✅ Zakup wejściowy / wsparcie struktury: 4730 – 4740

✅ Płynność sprzedaży: 4520 – 4550 (poniżej struktury)

Cena jest rozciągnięta powyżej środkowej części kanału — warunki, w których cofnięcia i rotacje są statystycznie bardziej prawdopodobne niż czysta kontynuacja.

Scenariusze handlowe (styl Liama: handluj na poziomie)

1️⃣ Scenariusze SPRZEDAŻY (priorytet – handel reakcją)

A. SPRZEDAŻ przy rozszerzeniu Fibonacciego (główna idea)

✅ Strefa sprzedaży: 4950 – 4960

SL: powyżej szczytu / rozszerzenia fib

TP1: 4830

TP2: 4740

TP3: 4550 (jeśli momentum przyspieszy)

Logika: To obszar wyczerpania zgodny z zakończeniem fali i rozszerzeniem fib — idealny do realizacji zysków i rotacji średniej, nie do podążania za trendem.

B. REAKCJA sprzedaży fali B

✅ Sprzedaż: 4825 – 4835

Warunek: wyraźne odrzucenie / niedźwiedzia struktura na M15–H1

TP: 4740 → 4550

Logika: Klasyczna strefa korekty. Dobre dla taktycznych rozliczeń w ramach szerszej zmiennej struktury.

2️⃣ Scenariusz ZAKUPU (drugorzędny – tylko w reakcji)

ZAKUP przy wsparciu strukturalnym

✅ Strefa zakupu: 4730 – 4740

Warunek: utrzymanie + reakcja bycza (HL / odrzucenie / MSS na niższym TF)

TP: 4825 → 4950 (wycofaj się w częściach)

Logika: To kluczowa strefa zmiany wewnątrz rosnącego kanału. ZAKUP tylko wtedy, gdy cena wykazuje akceptację — żadnych zaślepionych zakupów przy spadku.

Kluczowe uwagi (kontrola ryzyka)

Rynek jest rozciągnięty → oczekuj fałszywych przebicia i ostrych cofnięć.

Unikaj zakupów w średnim zakresie między poziomami.

Zredukuj wielkość podczas nagłówków geopolitycznych.

Potwierdzenie > prognoza.

Jakie są twoje plany:

sprzedaż przy 4950 fib rozszerzeniu, czy czekanie na czystą reakcję przy 4730–4740 przed ponowną oceną?

— Liam

XAUUSD – Analiza Techniczna H2XAUUSD – H2 Analiza Techniczna: Korekta buduje wartość przed następną ekspansją | Lana ✨

Złoto nadal handluje w ramach silnej struktury byczej na interwale H2. Ostatni wzrost był wyraźnie impulsywny, a obecny ruch wygląda na techniczną korektę w celu zrównoważenia płynności, a nie odwrócenie trendu.

📈 Struktura rynku i kontekst trendu

XAUUSD pozostaje byczy, z strukturą wyższych szczytów / wyższych dołków, która pozostaje nienaruszona. Cena również respektuje rosnącą linię trendu, która działała jako kluczowe dynamiczne wsparcie przez cały ten trend wzrostowy.

Obecna sekwencja dobrze wpisuje się w klasyczny cykl byczy:

Impuls → Korekta → Kontynuacja.

Dopóki strukturalne wsparcie się utrzymuje, główny bias Lany pozostaje: KUPUJ z trendem, a nie sprzedawaj przeciwko niemu.

🔍 Kluczowe strefy techniczne i obszary wartości

Buy POC (Strefa wartości): 4764 – 4770

Ten obszar zbiega się z węzłem o wysokim wolumenie (POC/VAH) i rosnącą linią trendu, co czyni go mocną strefą wartości dla okazji do zakupu na korektach.

Opór w krótkim okresie: 4843

Kluczowy poziom, który musi zostać ponownie zaakceptowany, aby potwierdzić kolejny ruch kontynuacyjny.

Psychologiczna strefa reakcji: 4900

Prawdopodobnie spowoduje wahania, realizację zysków lub krótkoterminową zmienność.

Cele górnej ekspansji:

5000 i potencjalnie rozszerzenie Fibonacci 2.618, gdzie może odpoczywać płynność z wyższych interwałów czasowych.

🎯 Plan handlowy (oparty na strukturze H2)

✅ Główny scenariusz: KUPUJ Korektę

Wejście na zakup:

👉 4766 – 4770

Lana preferuje angażować się tylko w przypadku, gdy cena cofa się do strefy POC i pokazuje byczą potwierdzenie na H1–H2 (utrzymanie linii trendu, wyraźne odbicie / odrzucenie niższych cen).

Stop Loss:

👉 4756 – 4758

(Ustawiony około 8–10 punktów poniżej wejścia, pod strefą POC i poniżej rosnącej linii trendu)

🎯 Cele Take Profit (skaluje wyjścia)

TP1: 4843

Pierwszy opór — sklasyfikuj częściowe zyski i zmniejsz ryzyko.

TP2: 4900

Poziom psychologiczny — oczekuj możliwych reakcji.

TP3: 5000

Główny psychologiczny cel i kamień milowy ekspansji.

TP4 (rozszerzenie): 5050 – 5080

Potencjalne rozszerzenie Fibonacci 2.618 / strefa płynności z wyższych interwałów czasowych.

Podejście Lany polega na scaling out do celów, a następnie ochronie pozycji przez zarządzanie ryzykiem (np. przesunięcie SL na poziom breakeven, gdy cena potwierdzi kontynuację).

🌍 Kontekst makro (krótkie podsumowanie)

Złoto pozostaje wspierane przez swoją rolę jako bezpieczna przystań i strategiczny zasób rezerwowy w obliczu trwającej niepewności geopolitycznej i finansowej. Ostatnie nagłówki podkreślające wzrost wartości dużych rezerw złota potwierdzają, że instytucjonalny popyt na złoto jako długoterminową osłonę pozostaje aktywny, co wspiera średnioterminowy byczy bias.

🧠 Opinie Lany

To jest korekta w ramach trendu wzrostowego, a nie odwrócenie białe.

Lana koncentruje się na zakupie wartości, a nie na gonięciu za szczytami.

Bądź cierpliwy, handluj strukturą i pozwól, aby cena przyszła do twojej strefy.

✨ Szanuj trend, bądź zdyscyplinowany i pozwól rynkowi przyjść do twoich poziomów.

XAU/USD – Bycze wybicie z konsolidacji z wsparciem pivotu | Analiza techniczna (H1):

📊 Struktura rynku:

Złoto utrzymuje silną strukturę wzrostową z wyraźnymi coraz wyższymi szczytami i dołkami ✅, zgodnie z rosnącą linią trendu 📈.

📦 Konsolidacja → Wybicie:

Cena poruszała się w konsolidacji (range) 🔄, po czym nastąpiło czyste bycze wybicie 💥 – sygnał akumulacji i kontynuacji trendu.

🎯 POI (Point of Interest):

Wiele reakcji na POI 🟢 potwierdza silne zainteresowanie kupujących w strefach popytu, wzmacniając byczy scenariusz.

🔁 Zmiana roli pivotu:

Zaznaczona strefa pivot zmieniła się z oporu we wsparcie 🟩 — klasyczny sygnał kontynuacji trendu wzrostowego.

🕯️ Aktualna akcja ceny:

Cena utrzymuje się powyżej pivotu i konsoliduje w sposób byczy, co wskazuje na akceptację wyższych poziomów cenowych 📌.

🎯 Cel wzrostowy

🎯 Główny cel: 4 750 – 4 760

(Strefa płynności i projektowany opór)

🔄 Oczekiwany scenariusz:

Niewielkie korekty w obrębie szarej strefy 🔍 ➝ dalszy ruch w kierunku celu 🚀

❌ Unieważnienie scenariusza

⚠️ Wyraźne zamknięcie świecy H1 poniżej wsparcia pivotu (~4 690–4 700) osłabi byczy scenariusz i może oznaczać powrót do konsolidacji.

Bias: 📈 Kontynuacja trendu wzrostowego

Pomysł tradingowy: 🧠 Kupowanie korekt powyżej pivotu 🟢 | Cel: płynność powyżej szczytów

MDLZNASDAQ:MDLZ : Odbudowa po kryzysie na rynku kakao

Mondelez stanął w obliczu idealnej burzy w 2025 roku:

rekordowo wysokie ceny kakao i nowe cła obniżyły zyski operacyjne o 40-55% na głównych rynkach.

Wolne przepływy pieniężne (FCF) spadły do 1,24 mld USD w związku ze wzrostem kosztów zapasów.

Siła cenowa i lojalność wobec marki

Pomimo szoku cenowego, firmie udało się podnieść ceny o 8,7% w ostatnim kwartale. Konsumenci nie rezygnują ze swoich nawyków Oreo i Cadbury, co dowodzi ogromnej wartości marki.

Efektywność oparta na sztucznej inteligencji

We współpracy z Accenture, Mondelez zintegrował narzędzia sztucznej inteligencji, które obniżają koszty marketingowe o 30-50%. Można się spodziewać, że te „owoce efektywności” zwiększą zysk netto w sprawozdaniach finansowych za 2026 rok.

Azjatycki silnik wzrostu

🔎

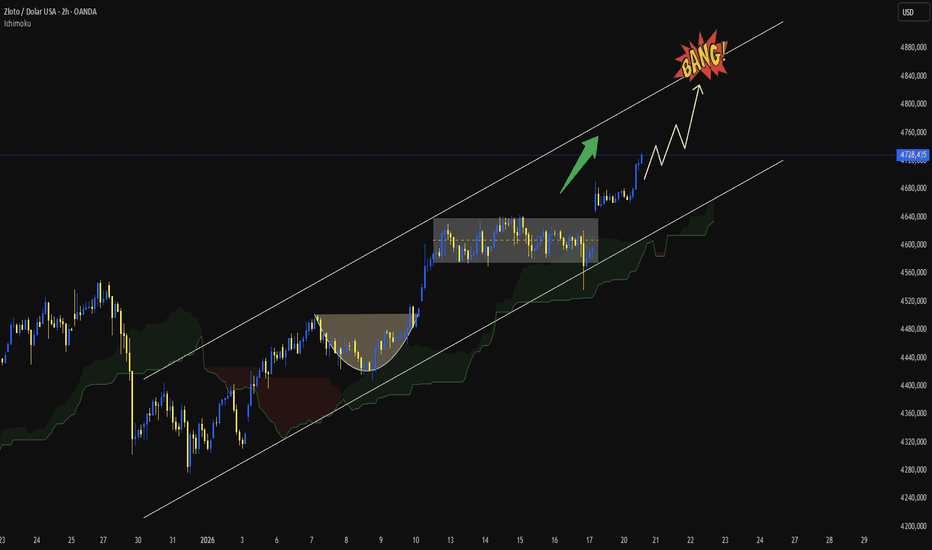

XAUUSD – konfiguracja byczej kontynuacjiZłoto pozostaje w wyraźnym kanale rosnącym, mocno utrzymując się nad chmurą Ichimoku. Poprzednia strefa konsolidacji zamieniła się w silne wsparcie, a cena tworzy obecnie wyższe szczyty i wyższe dołki, sygnalizując kontynuację trendu w górę.

Z perspektywy makro utrzymująca się niepewność geopolityczna, oczekiwania na złagodzenie polityki pieniężnej przez Fed w dalszej części 2026 r. oraz popyt na aktywa bezpiecznej przystani w dalszym ciągu wspierają złoto. Każde wycofanie jest nadal postrzegane jako korekta w ramach szerszej zwyżkowej struktury.

Dopóki cena pozostaje powyżej strefy wsparcia i wewnątrz kanału wzrostowego, nastawienie pozostaje bycze, z ekspansją w górę w kierunku górnej granicy kanału.

Byczy scenariusz kontynuacji trendu wzrostowego na złocieW interwale H1 kurs XAUUSD utrzymuje stabilną strukturę trendu wzrostowego.

Cena wybiła się i zareagowała pozytywnie w luce/strefie w poprzednim obszarze akumulacji, utrzymując się jednocześnie powyżej chmury Ichimoku – co wskazuje, że główny trend nie został przełamany.

Poprzedni, przedłużający się ruch boczny działa jak baza cenowa, wspierając kolejny, przedłużający się ruch.

Główny scenariusz: Jeśli cena utrzyma się powyżej obecnej strefy popytu, XAUUSD może przedłużyć swój impet wzrostowy i skierować się w stronę wyższych poziomów.

Jaka jest Twoja opinia? Skomentuj poniżej!