Zniesienie Fibonacciego

XAUUSD – Scenariusz spadkowy aktywowanyXAUUSD – Scenariusz spadkowy aktywowany: obserwuj sprzedaż przy retest 4,303–4,305, kupuj głęboko 4,208–4,210 🟡

Złoto właśnie osiągnęło historyczny szczyt 4,381, ale gwałtowny spadek, który nastąpił, otwiera możliwość krótkoterminowej korekty. Na H1, cena jest blokowana przez linię trendu spadkowego i strefę sprzedaży 4,30x; poniżej znajdują się obszary płynności i linia trendu dolnego, które czekają na ponowne przetestowanie.

Punkty szybkiego odczytu z wykresu

Struktura przechodzi w pullback w formie trójkąta spadkowego po złamaniu wzrostu.

Strefa sprzedaży 4,303–4,305 pokrywa się z linią trendu spadkowego + duża objętość (VP).

Poniżej 4,26x jest Liquidity Buy; głębiej znajduje się poziom 4,208–4,210 blisko FE 4.236 i podstawy linii trendu — ostatnia strefa „wstrząsu” przed odbiciem.

Plan transakcyjny (if–then)

Sell retest (priorytet w słabym odbiciu)

Entry: 4,305–4,303

SL: 4,310

TP: 4,287 → 4,260 → 4,242 → 4,220

Warunek: odbicie do 4,30x i pojawienie się świecy odrzucenia/engulfing H1 poniżej linii trendu spadkowego.

Buy głęboko (przeczyszczenie płynności + odbicie)

Entry: 4,210–4,208

SL: 4,204

TP: 4,225 → 4,242 → 4,270 → 4,298

Warunek: głęboki spadek do 4,21x, pojawienie się pin bara/absorpcji wolumenu przy linii trendu dolnego.

Invalidation

Scenariusz sprzedaży traci ważność, jeśli H1 zamknie się powyżej 4,310.

Scenariusz kupna traci ważność, jeśli H1 zamknie się poniżej 4,204 (ryzyko głębszego spadku wzdłuż linii trendu).

Poziomy do obserwacji (łatwe do sprawdzenia na telefonie)

Opór: 4,303–4,305 • 4,320–4,325 (linia trendu spadkowego)

Wsparcie: 4,260–4,255 • 4,242 • 4,210–4,208 • 4,200

Oczekiwany ruch: odbicie do 4,30x → sprzedaż do 4,26x/4,24x; spadek do 4,21x → odbicie do 4,27x–4,29x.

Szybki kontekst (makro)

Oczekiwania na obniżkę stóp przez Fed + ryzyko geopolityczne utrzymują główny trend wzrostowy, ale po ATH zwykle następuje krótkoterminowa korekta w celu zrównoważenia pozycji.

Śledź zmienność USD/rentowności: Silne odbicie USD będzie wspierać scenariusz sprzedaży przy retest; osłabienie USD stworzy okazję do odbicia z obszarów kupna.

LiamTrading - XAUUSD: Rozpoczęcie Średnioterminowej Korekty....LiamTrading - XAUUSD: Rozpoczęcie Średnioterminowej Korekty - Obserwuj Sprzedaż na Głównym Oporniku

Cześć społeczności traderów,

Po gwałtownym wzroście spowodowanym napięciami geopolitycznymi, XAUUSD (Złoto) zaczyna wykazywać oznaki średnioterminowej korekty. Impet wzrostowy osłabł, a cena pokazuje oznaki słabości z poziomu szczytu.

Rynek znajduje się obecnie w stanie niepewności, pod wpływem wielu czynników makroekonomicznych, co tworzy wyraźne możliwości handlu dwukierunkowego.

📰 Analiza Makroekonomiczna: Rynek w Stanie Niepewności

Cena złota jest obecnie uwięziona między trzema głównymi strumieniami informacji:

Wsparcie (Bullish): Konflikt Izrael–Hamas i eskalacja ryzyka geopolitycznego pozostają głównym czynnikiem „schronienia”, utrzymującym cenę Złota na wysokim poziomie.

Presja (Bearish): Napięcia handlowe USA–Chiny wykazują oznaki „ochłodzenia”, co zmniejsza popyt na bezpieczne schronienie i hamuje wzrost Złota.

Długoterminowo (Bullish): Oczekiwania, że Fed wkrótce obniży stopy procentowe, nadal wspierają Złoto w długim okresie, jednak nie mają one silnego wpływu w krótkim okresie.

Ta sprzeczność sprawia, że rynek ma trudności z dalszym przełamaniem, zamiast tego potrzebna jest techniczna korekta.

📊 Analiza Techniczna (Technical Analysis)

Wykres M30/H1 wyraźnie pokazuje formowanie się struktury korekcyjnej:

Struktura Spadkowa: Cena utworzyła wyraźny szczyt i gwałtownie spadła, przełamując krótkoterminowe struktury wzrostowe. Obecny wzrost jest jedynie techniczną falą korekcyjną.

Strefa Sprzedaży (Sell Zone): Strefa $4306 to niezwykle ważna strefa konfluencji. Jest to:

Poziom Fibonacci Retracement 0.382, powszechny poziom korekty.

Dawne wsparcie, które zostało przełamane, teraz staje się silnym opornikiem („Sell fibonaci and support” na wykresie).

Duża strefa płynności, którą sprzedający będą mocno bronić.

Cel Spadku (Target): Głównym celem dla tej fali spadkowej jest strefa VAL (Value Area Low) wskaźnika Volume Profile, znajdująca się wokół $4180. Jest to strefa skupiająca dużą ilość transakcji, gdzie kupujący mogą powrócić.

🎯 Szczegółowa Strategia Handlowa

Głównym priorytetem jest obserwacja sprzedaży w strefach oporu Fibonacciego.

Scenariusz 1: Sprzedaż Korekcyjna (Sell) 📉

Entry: $4306

Stop Loss (SL): $4312 (Ścisły, bezpieczny poziom SL powyżej opornika)

Take Profit (TP): $4288 - $4265 - $4233 - $4210 - $4190 (Ostateczny cel to strefa VAL)

Scenariusz 2: Kupno w Strefie Silnego Wsparcia (Buy) 📈

Entry: Obserwuj kupno, gdy cena głęboko skoryguje się do strefy VAL $4178.

Stop Loss (SL): $4170

Take Profit (TP): $4198 - $4225 - $4246 - $4270

Podsumowanie

Chociaż długoterminowe czynniki makroekonomiczne nadal wspierają Złoto, z technicznego punktu widzenia rozpoczęła się średnioterminowa korekta. Optymalna strategia to obserwacja sprzedaży (Sell) przy odbiciu ceny do strefy oporu konfluencyjnego $4306 i realizacja zysków na poniższych celach, szczególnie w strefie VAL $4180.

Zawsze zarządzaj kapitałem ostrożnie. Życzymy traderom udanego tygodnia!

Uwaga: Ten artykuł ma charakter wyłącznie informacyjny i nie stanowi porady inwestycyjnej.

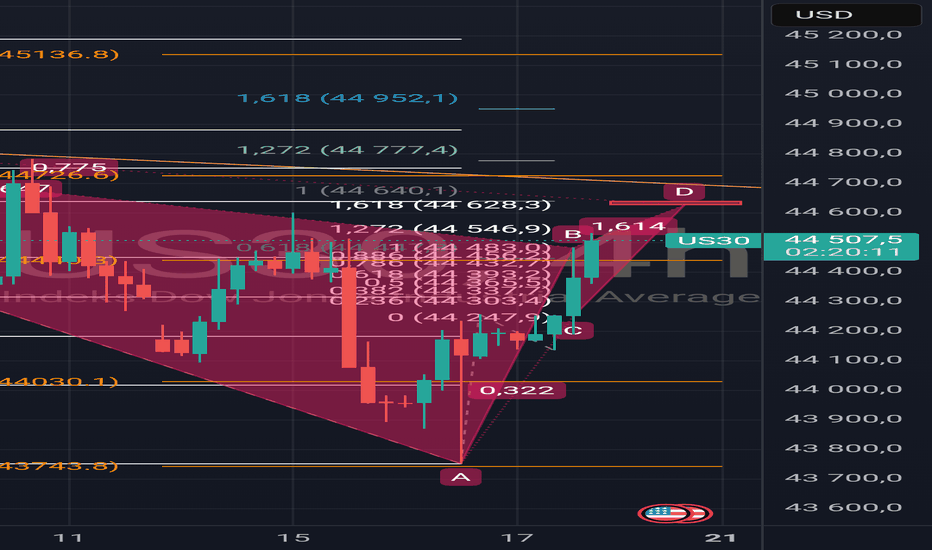

BTC - zakupy SPOTMetoda: DCA (Metoda uśredniania pozycji)

Interwał: 1M / 1T

Trend: Globalny wzrostowy

Strefa: min. 50% ostatnich wzrostów + linia trendu + płynność

Sygnał: W zależności od strategii - Ja planuje co 3000$ dokonywać porcji zakupów - od 35000$ w dół.

W szczególności będzie mnie interesować strefa od 25000$ do 32000$ - tam na interwale tygodniowej będę oczekiwał formacji świecowej i odwrócenia trendu spadkowego. Jeśli do tego dojdzie, kapitał przeznaczony na zakupy poniżej 25000 przeznaczę na agresywniejsze wejście.

Stop loss: Brak - gramy na spot pod globalny trend wzrostowy - jeżeli zostanie złamany (zejście poniżej 15000, to kapitał zamrożę pod kolejną hossę ( uwaga! BTC będę trzymał latami)

Take profit: Szukanie sprzedaży rozpocznę dopiero po osiągnięciu min 74000$ - będę obserwował trend na interwale tygodniowym i szukał potwierdzeń przełamującego się trendu.

Opis:

BTC przełamał trend na interwale 1D/1T, dlatego teraz liczę na głębszą korektą przed kolejnymi wzrostami. BTC jako że jest aktywem dużego ryzyka, duzi gracze mogą niechętni na niego patrzeć przez pryzmat wysokich stóp procentowym w USA i ryzykiem załamania się rynków. Pamiętajmy, że tkwimy w "bańce" AI - gdy ta pęknie, możemy zauważyć głębszą korektę na rynkach wyższego ryzyka jak akcjach oraz krypto walutach.

Fundamentalnie na plus jest fakt, że jesteśmy już po halvingu BTC, więc górnic ograniczą w długim terminie podaż, oraz zaakceptowanie ETF co może wpłynąć na chęć akumulacji dużych graczy BTC pod bardzo długi termin.

BTC z punktu widzenia Teorii Fal ElliottaAnalizując ten papier z punktu widzenia Teorii Fal Elliotta:

-Mamy za sobą 4 fale stopnia głównego (cyfry oznaczone kolorem ciemnoczerwonym- w kółku), -realizujemy falę 5 tego samego rzędu

-Ta ostatnia już, piąta fala, dzieli się na pięć podfal niższego rzędu, które rozpatrujemy w tej analizie.

Wszystko wskazuje na to, że zrealizowaliśmy już falę pierwszą(1), drugą (2) i trzecią (3), a obecnie dogrywamy falę (4), wydaję się, że wykorzysta ona swój maksymalny zasięg i zatrzyma się w okolicy szczytu fali (1).

-Rozgrywana obecnie fala (4) ma charakter korekty A-B-C, w układzie 3-3-5- z czego fale A i B mamy już za sobą.

-Fala C wewnątrz fali (4), dzieli się na 5 odcinków (cyfry niebieskim kolorem, bez obramowań). Z czego rozegraliśmy już fale 1-2-3-4.

Za takim scenariuszem przemawiają proporcje cenowe i czasowe następujących odcinków:

Fala 2 znosiła falę 1 do poziomu 0.382 (czerwone zniesienie),

Fala 4 znosiła falę 3 o 0.238 (czerwone zniesienie), docierając do poziomu fali iv wewnątrz impulsu fali 3, nie nachodząc jednak na szczyt fali 1

Maksymalny zasięg obecnie rozgrywanej fali 5 spadkowej (niebieski kolor, bez obramowań), został określony na podstawie zniesienia 1.618 fali 1 ( zielony okrąg) oraz APP ( alternate price projection) 1.00 fali 1.

Powstały kanał między zniesieniem 1.618 a APP 1.0 jest jednocześnie maksymalnym teoretycznym zasięgiem fali (4) , poniżej maksymalnego zamknięcia w interwale w fali (1).

Scenariusz bazowy zakłada dogranie fali 5, na pozycjach krótkich w rejon 12-10k i zajęcie pozycji długich do okolic 70k.

Reasumując:

Otwarcie pozycji krótkich ( ewentualnie ) do obszaru zaznaczonego niebieskim kanałem, po przebiciu poziomu zniesienia zew fali 4 (niebieski bez obramowań) 1.272, po cenie ~15635 do poziomu TP ~11300. Sl w zależności od skłonności do ryzyka, preferowany na poziomie maksimum poprzedniego tygodnia, z potencjalnym odnowieniem pozycji.

Otwarcie pozycji długich, w okolicach ceny 11000-10000,z poziomem TP w okolicy 68000 z Sl w okolicy 9600. W przypadku mocniejszego najścia fali (4) na falę (1), należy przypuszczać, że fala (5) jest już za nami i nastawić się bardziej na pozycje krótkie.

P.S

Wariant tego scenariusza zakłada, że fala 4 jeszcze się nie skończyła. Wewnątrz niej mieliśmy dopiero falę A, falę B, która zniosła falę A o 1.272 (czerwony) i przed nami fala C która zniesie falę A do któregoś z poziomów zaznaczonych na pomarańczowo, mimo iż ten wariant wydaję się najmniej prawdopodobny, należy brać go pod uwagę. Taki rozwój wypadków nie zmieniłby sytuacji, że czeka nas dogranie fali 5 w fali C w fali (4), po której spodziewamy się wzrostów do zaznaczonego poziomu.

Polskie banki z punktu widzenia Teorii Fal Elliotta cz.IIAnalizując nasz rodzimy indeks Wig Banki, po raz drugi.

Wydaje się, że oznaczenie fal opublikowane na łamach tego portalu w Paź 2023 było poprawne, ale nie całkiem, stąd nowy wpis.

Indeks utworzył pięć impulsów wzrostowych i jak dotąd dwie fale korekcyjne, naturalnym porządkiem rzeczy byłaby trzecia korekta, nieco większa od pozostałych.

To oznaczenie fal (nazywane dalej bazowym) zdaje się potwierdzać elliotowski kanał trendowy.

Linia uzyskana przez połączenie dołków korekt (2) i (4), przeniesiona równolegle na szczyt fali (3) powinna pokazać maksymalny zasięg dla fali (5).

Wcześniej to, co na obecnym wykresie jest falą (3), było dla mnie jedynie (i)-(ii)-(iii) większego impulsu. Takie oznaczenie fal, traktuje jako alternatywne i zamieszczam je niżej, w komentarzu.

Niezależnie od tego, które oznaczenie fal przyjmiemy jako bazowe, powinna czekać nas korekta znosząca kurs do w okolice wierzchołka fali (3), być może w zasięg fali (4).

Zasięg w czasie i cenie dwóch poprzednich korekt odmierzyłem przy pomocy kwadratów Ganna. Wskaźniki te, ze względu na podziały siatką Fibo bywają pomocne przy odmierzaniu zasięgów. Często zdarza się, że następujące po sobie korekty, mimo różnic w cenie są podobne w czasie lub na odwrót. Fale (2) i (4) trwały niemal tyle samo.

Przenosząc ww. kwadraty na wierzchołek fali (5) otrzymujemy projekcje w cenie i czasie interesującej nas korekty.

Zasięg 1:1 wypada w okolicach dolnego ograniczenia kanału trendowego, luki cenowej z połowy Października, zniesienia 0.618 Fibo oraz poprzedniego istotnego wierzchołka - dla nas fala (3). Mnogość obiektów zdaję się uwiarygadniać ten obszar, dlatego wybrałem go jako poziom docelowy dla transakcji. Czy i tym razem rynek wybierze coś mniej oczywistego i ponownie nas zaskoczy? Czas pokaże.

Mój plan na rozegranie tego scenariusza jest taki

-Otwieranie pozycji krótkich na instrumentach pochodnych np. FPKO w okolicach 10550 pkt. ( lub poniżej minimum ostatniego słupka)

- SL powyżej ostatniego wierzchołka np. powyżej 11080 pkt.

- Zacieśnienie SL/TP w okolicach kanału na poziomie 8600 pkt.

Należy pamiętać, że oczekiwane wybicie w dół się jeszcze nie zrealizowało.

Kurs jest w średnio terminowym trendzie wzrostowym, znajduje się nad średnimi, technicznie nad wsparciami.

Zawieranie pozycji S przed pokonaniem ww. poziomów będzie w najlepszym wypadku nierozsądne.

Jak przy każdej transakcji, kluczowe będzie umiejętne zarządzanie kapitałem i odpowiednie dobranie wielkości pozycji.

Niech rynek weryfikuje!

4MS z punktu widzenia Teorii Fal Elliotta Analizując ten papier z punktu widzenia Teorii Fal Elliotta:

Mamy za sobą falę wzrostową, po której nastąpiła trójfalowa korekta.

Falę wzrostową oznaczyłem jako (1), spadkową jako (2) (A-B-C).

Wydaje mi się, że takie oznaczenie jest poprawne, szczególnie ze względu na wybicie, które nastąpiło po scaleniu akcji {dno fali 2}, siłę papieru - wyjście poza GMMA i średnie kroczące.

Jeśli moje oznaczenie jest prawidłowe to gramy właśnie falę (3).

Jej docelowy zasięg wyznaczają zniesienia zew. fali (1), zniesienie zew. fali (2) oraz APP fali (1) naniesione na wykresie.

Potencjalne zasięgi wydają się nieprawdopodobne, można w nie nie wierzyć, ale nie potrzeba wiary do prawidłowego rozegrania wybicia.

Można tego dokonać w taki sposób:

-Otwarcie pozycji długich po trwałym zamknięciu powyżej oporu ~7.00 PLN

-Bezpieczny, mechaniczny SL poniżej ostatniego dołka ~4.75

-Sl nie mechaniczny, po ściśnięciu i przecięciu się wiązki średnich kroczących - trwałe zamknięcie tygodnia.

Przy poziomach oznaczonych na niebiesko zacieśnienie SL - np. trailing stop.

Kluczowe będzie odpowiednie dobranie wielkości pozycji, do salda portfela - jak zwykle zarządzanie kapitałem gra pierwsze skrzypce, a nawet najlepszy horoskop nie gwarantuje sukcesu - niech rynek weryfikuje ;)

KGHM z punktu widzenia Teorii Fal Elliotta cz.IAnalizując kurs naszego miedziowego giganta z punktu widzenia Teorii Fal Elliotta:

Papier ma za sobą impuls wzrostowy większego cyklu rozpoczęty w marcu 2020, zakończony we maju 2021.

Po impulsie wzrostowym, zgodnie oznaczeniem, doświadczyliśmy korekty trwającej od maja 2021 do końca września 2022.

Zakładam, że impuls i korekta, których doświadczyliśmy były falami 1 i 2 większego cyklu.

Jeśli moje oznaczenia są poprawne to gramy właśnie falę , wewnątrz której rozegraliśmy już dwie fale (1) i (2).

Fala (1) miała czytelną strukturę pięciu podfal , korekta drugo-falowa rozciągnęła się w czasie, ciężko jest ją poprawnie oznaczyć.

Rynek stoi przed możliwością rozegrania trzeciej podfali w trzeciej fali głównego cyklu na KGHM.

Jej potencjalne zasięgi są niebotyczne i ciężko w nie uwierzyć - nie potrzeba jednak w wiary żeby dobrze to rozegrać.

Wygenerowany został wstępny sygnał kupna przez GMMA

Dodatkowo papier zamknął dzień nad SMA200.

Wydaje się, że rozsądny plan na rozegranie tego scenariusza to:

Otwarcie L po przebiciu poprzedniego wierzchołka - 120 PLN

Początkowy SL ~100 PLN

Take profit/Zacieśnienie pozycji SL, przy kolejnych wierzchołkach [150-185- 220 ..]

Negacja koncepcji po spadku poniżej -80 PLN.

Jak wiadomo TFE jest bardziej sztuką niż techniką, kluczowe jest umiejętne zarządzanie otwartą pozycją i odpowiednie dobranie wielkości pozycji do całkowitego salda portfela.

Polskie banki z punktu widzenia Teorii Fal ElliottaAnalizując nasz rodzimy indeks Wig Banki:

Proponuję skupić się na oznaczeniu fal średniego stopnia.

Można założyć, że fale od ekstremów Październik-Styczeń-Marzec były falami A-B-C lub 1-2-3-4-5

Wewnątrz obecnie granej fali 3 lub C, można wyróżnić strukturę, oznaczoną kolorem pomarańczowym.

Ruch ten zdaje się dobiegać końca, ale wszystko wskazuje na to, że czeka nas jeszcze jedna fala wzrostowa przed pogłębieniem spadków.

Jeśli moja koncepcja jest poprawna to ww. fala będzie falą 5-tą.

Jej wierzchołek powinien zatrzymać się na górnym ograniczeniu kanału.

Ellitowskie kanały, powstają przez połączeniu ze sobą linią, den fali 2 i 4 i przeniesieniu tej linii na wierzchołek fali 3. Tak powstały kanał może, choć nie musi, ograniczać maksymalny ruch fali 5. Co ciekawe górne organicznie kanału zbiega się z kilkoma projekcjami cenowymi poprzednich fal, które oznaczyłem na wykresie.

Niestety nie ma możliwości zawierania pozycji pochodnych na wzrost lub spadek indeksu Wig-banki, jednakże kurs większości polskich banków zdaję się realizować ten sam schemat falowy, można więc zawierać pozycje praktycznie na każdym z nich.

Mój plan rozegrania tych założeń jest taki:

Wejście na pozycje L po przebiciu prze kurs lokalnego oporu na poziomie ~7880

W przypadku otwarcia pozycji, SL na poziomie ostatniego dna ~7380

Maksymalny zasięg formacji wyznacza górne organicznie kanału, oraz projekcie cenowe w wąskim zakresie 9300-9900.

Całkowitą negacją tego oznaczenia fal, będzie trwałe najście fali (4) na falę (1) - poziomy 7240 w dół.

Należy pamiętać, że oczekiwane wybicie się jeszcze nie zrealizowało.

Kurs jest w średnio terminowym trendzie spadkowym, znajduje się pod średnimi, technicznie pod oporem.

Zawieranie pozycji L przed pokonaniem ww. poziomów będzie w najlepszym wypadku nierozsądne.

Jak przy każdej transakcji, kluczowe będzie umiejętne zarządzanie kapitałem i odpowiednie dobranie wielkości pozycji.

Ta polska spółka robi konkretne wynikiWzrost z 28zł na 91zł jest konkretnym wzrostem musicie przyznać, ale czy to już koniec wzrostów? Raczej nic tego nie zapowiada.

Z wykresu możemy odczytać piękną strukturę korekcyjną, która w punkt dwa razy zareagowała kończąc zarówno falę A, jak i falę C.

Jak zatem dołączyć do rynku, jeśli cena robi ATH...?

Musimy czekać na kolejną okazję. To, że pojawiła się struktura korekcyjna, z której dostaliśmy popyt, nie oznacza, że korekta się zakończyła. Jeżeli teraz cena spadnie poniżej wyznaczonego na wykresie dołka fali C, to tam przeniesiemy oznaczenie, że była to fala A, a to wybicie, jeżeli zatrzyma się na odpowiednim poziomie, będzie falą C.

Czy można teraz podać jakiekolwiek poziomy dla wejścia? Niestety, musimy poczekać na spadek ceny. Cena może jutro wybić kolejne ATH i wszystkie mierzenia trzeba będzie poprawiać.

Jedno jednak jest pewne - spadek ceny poniżej 58zł będzie okazją do zakupów, a decyzję podejmiemy, gdy poznamy strukturę spadku.

Forsując niedźwiedzią narrację na WIG20 po raz III. #Teoria FalBy w pełni zrozumieć mój punkt widzenia zachęcam do przejrzenia cz. I i cz. II tych rozważań, tam też znajdziemy oznaczenie fal wyższego stopnia.

Analizując nasz rodzimy WIG 20 z punktu widzenia Teorii Fal Elliotta w interwale D.

Mamy za sobą dwie pięciofalowe struktury wzrostowe oddzielone większą strukturą A-B-C (2 lub B)

Wygląda na to, że druga struktura pięciofalowa zbliża się ku końcowi.

W okolicach poziomu 2160-2200 pkt możemy odmierzyć następujące proporcje Fibonacciego:

Zniesienie poprzedniej fali spadkowej 0.786

Zniesienie zew. fali 1 lub A 1.272

Zniesienie zew fali 2 lub B 1.618

Projekcja cenowa fali 1 lub B na falę C lub 1 w 3 0.786

Dodatkowo:

MACD wygenerowała sygnał sprzedaży ( sam w sobie w 7 na 10 przypadków nic on nie znaczy, jednak warto mieć go na uwadze)

Wskaźnik momentu sugeruje że impet wzrostów spada, a naszej rakiecie zaczyna brakować paliwa - przynajmniej chwilowo.

Wariant 1:

Wcześniej wariant 2 -w całości zgodny z poprzednim wpisem.

Przyjmując nowe liczenie fal, korekta a-b-c była w istocie falą II kończącą spadki, to co teraz obserwujemy to fala 1 w fali III, a czeka nas fala 2 w fali III, nie powinna ona być zbyt głęboka, nie może też znieść marcowych dołków.

Wariant 2:

Dwa impulsy wzrostowe stanowią korektę A-B-C, w trendzie spadkowym wyższego rzędu. Czekają nas dalsze, głębokie spadki.

Jako, że oba warianty sugerują, przynajmniej chwilowe, przesilenie rynku akcji rozsądnym wydaje się być otwieranie jedynie krótkich pozycji.

Osobiście faworyzowałbym wariant 1.

To wszystko to tylko ramowe warunki do zawierania transakcji, kluczowe jest odpowiednie zarządzanie wielkością pozycji.

Stare porzekadło giełdowe mówi, że rynek ogłupia 90% graczy przez 90% czasu, wszystkie sygnały bardzo niedźwiedzie - zbyt proste żeby było prawdziwe? Czas pokaże ;)