Rozszerzenie Fibonacciego

4MS z punktu widzenia Teorii Fal Elliotta Analizując ten papier z punktu widzenia Teorii Fal Elliotta:

Mamy za sobą falę wzrostową, po której nastąpiła trójfalowa korekta.

Falę wzrostową oznaczyłem jako (1), spadkową jako (2) (A-B-C).

Wydaje mi się, że takie oznaczenie jest poprawne, szczególnie ze względu na wybicie, które nastąpiło po scaleniu akcji {dno fali 2}, siłę papieru - wyjście poza GMMA i średnie kroczące.

Jeśli moje oznaczenie jest prawidłowe to gramy właśnie falę (3).

Jej docelowy zasięg wyznaczają zniesienia zew. fali (1), zniesienie zew. fali (2) oraz APP fali (1) naniesione na wykresie.

Potencjalne zasięgi wydają się nieprawdopodobne, można w nie nie wierzyć, ale nie potrzeba wiary do prawidłowego rozegrania wybicia.

Można tego dokonać w taki sposób:

-Otwarcie pozycji długich po trwałym zamknięciu powyżej oporu ~7.00 PLN

-Bezpieczny, mechaniczny SL poniżej ostatniego dołka ~4.75

-Sl nie mechaniczny, po ściśnięciu i przecięciu się wiązki średnich kroczących - trwałe zamknięcie tygodnia.

Przy poziomach oznaczonych na niebiesko zacieśnienie SL - np. trailing stop.

Kluczowe będzie odpowiednie dobranie wielkości pozycji, do salda portfela - jak zwykle zarządzanie kapitałem gra pierwsze skrzypce, a nawet najlepszy horoskop nie gwarantuje sukcesu - niech rynek weryfikuje ;)

4Long

Polskie banki z punktu widzenia Teorii Fal ElliottaAnalizując nasz rodzimy indeks Wig Banki:

Proponuję skupić się na oznaczeniu fal średniego stopnia.

Można założyć, że fale od ekstremów Październik-Styczeń-Marzec były falami A-B-C lub 1-2-3-4-5

Wewnątrz obecnie granej fali 3 lub C, można wyróżnić strukturę, oznaczoną kolorem pomarańczowym.

Ruch ten zdaje się dobiegać końca, ale wszystko wskazuje na to, że czeka nas jeszcze jedna fala wzrostowa przed pogłębieniem spadków.

Jeśli moja koncepcja jest poprawna to ww. fala będzie falą 5-tą.

Jej wierzchołek powinien zatrzymać się na górnym ograniczeniu kanału.

Ellitowskie kanały, powstają przez połączeniu ze sobą linią, den fali 2 i 4 i przeniesieniu tej linii na wierzchołek fali 3. Tak powstały kanał może, choć nie musi, ograniczać maksymalny ruch fali 5. Co ciekawe górne organicznie kanału zbiega się z kilkoma projekcjami cenowymi poprzednich fal, które oznaczyłem na wykresie.

Niestety nie ma możliwości zawierania pozycji pochodnych na wzrost lub spadek indeksu Wig-banki, jednakże kurs większości polskich banków zdaję się realizować ten sam schemat falowy, można więc zawierać pozycje praktycznie na każdym z nich.

Mój plan rozegrania tych założeń jest taki:

Wejście na pozycje L po przebiciu prze kurs lokalnego oporu na poziomie ~7880

W przypadku otwarcia pozycji, SL na poziomie ostatniego dna ~7380

Maksymalny zasięg formacji wyznacza górne organicznie kanału, oraz projekcie cenowe w wąskim zakresie 9300-9900.

Całkowitą negacją tego oznaczenia fal, będzie trwałe najście fali (4) na falę (1) - poziomy 7240 w dół.

Należy pamiętać, że oczekiwane wybicie się jeszcze nie zrealizowało.

Kurs jest w średnio terminowym trendzie spadkowym, znajduje się pod średnimi, technicznie pod oporem.

Zawieranie pozycji L przed pokonaniem ww. poziomów będzie w najlepszym wypadku nierozsądne.

Jak przy każdej transakcji, kluczowe będzie umiejętne zarządzanie kapitałem i odpowiednie dobranie wielkości pozycji.

Forsując niedźwiedzią narrację na WIG20 po raz III. #Teoria FalBy w pełni zrozumieć mój punkt widzenia zachęcam do przejrzenia cz. I i cz. II tych rozważań, tam też znajdziemy oznaczenie fal wyższego stopnia.

Analizując nasz rodzimy WIG 20 z punktu widzenia Teorii Fal Elliotta w interwale D.

Mamy za sobą dwie pięciofalowe struktury wzrostowe oddzielone większą strukturą A-B-C (2 lub B)

Wygląda na to, że druga struktura pięciofalowa zbliża się ku końcowi.

W okolicach poziomu 2160-2200 pkt możemy odmierzyć następujące proporcje Fibonacciego:

Zniesienie poprzedniej fali spadkowej 0.786

Zniesienie zew. fali 1 lub A 1.272

Zniesienie zew fali 2 lub B 1.618

Projekcja cenowa fali 1 lub B na falę C lub 1 w 3 0.786

Dodatkowo:

MACD wygenerowała sygnał sprzedaży ( sam w sobie w 7 na 10 przypadków nic on nie znaczy, jednak warto mieć go na uwadze)

Wskaźnik momentu sugeruje że impet wzrostów spada, a naszej rakiecie zaczyna brakować paliwa - przynajmniej chwilowo.

Wariant 1:

Wcześniej wariant 2 -w całości zgodny z poprzednim wpisem.

Przyjmując nowe liczenie fal, korekta a-b-c była w istocie falą II kończącą spadki, to co teraz obserwujemy to fala 1 w fali III, a czeka nas fala 2 w fali III, nie powinna ona być zbyt głęboka, nie może też znieść marcowych dołków.

Wariant 2:

Dwa impulsy wzrostowe stanowią korektę A-B-C, w trendzie spadkowym wyższego rzędu. Czekają nas dalsze, głębokie spadki.

Jako, że oba warianty sugerują, przynajmniej chwilowe, przesilenie rynku akcji rozsądnym wydaje się być otwieranie jedynie krótkich pozycji.

Osobiście faworyzowałbym wariant 1.

To wszystko to tylko ramowe warunki do zawierania transakcji, kluczowe jest odpowiednie zarządzanie wielkością pozycji.

Stare porzekadło giełdowe mówi, że rynek ogłupia 90% graczy przez 90% czasu, wszystkie sygnały bardzo niedźwiedzie - zbyt proste żeby było prawdziwe? Czas pokaże ;)

PEKAO z punktu widzenia Teorii Fal ElliottaAnalizując ten papier z punktu widzenia Teorii Fal Elliotta:

Mamy za sobą:

-Fale wzrostową 1-2-3-4-5, którą oznaczam jako falę 1 LUB A - jej wewnętrzną strukturę lepiej widać na mniejszym interwale.

-Fale spadkową A-B-C, którą oznaczam jako falę 2 LUB B

-Obecnie gramy coś na kształt fali 3 LUB C, której finisz wydaje się być wartym uwagi.

Wewnątrz fali 3 LUB C tworzy się pięciofalowa struktura. Niezmiernie często zdarza się, że fala (5) zatrzymuje się na górnym ograniczeniu kanału utworzonego przez połączenie dołków fal 2-4 i przeniesienie powstałej w ten sposób linii, równolegle, na wierzchołek fali 3.

Jeśli moje oznaczenie jest poprawne, to mamy do czynienia z tym scenariuszem - z szansą na otwarcie pozycji długich.

Dodatkowo, kilka istotnych zniesienień Fibonnacciego wypada w wąskim przedziale cenowym ,pokrywającym się z górnym ograniczaniem kanału 2-4 na falę 3, również poprzedni długoterminowy wierzchołek wypada w ww. rejonie cen.

Zniesienia te, podpisałem i naniosłem na wykres.

Wartym uwagi jest też bycze przecięcie średnich MACD.

Niestety jak na razie ani mnogie średnie ruchome GMMA, ani prosta średnia 50 dniowa, nie potwierdzają rozpoczęcia nowego ruchu wzrostowego.

Mój plan, na stosunkowo bezpieczne rozegranie tej formacji:

-Wejście w pozycje długie po przekroczeniu lokalnego oporu na ~110 PLN

-Pierwszy SL na poziomie 104.5 PLN

-TP/przesunięcie SL w okolicach 123/125 PLN.

Negacją tej koncepcji byłoby trwałe naście w zakres fali (1), tj. poniżej poziomu 95 PLN.

Należy pamiętać, że kluczowe jest umiejętne zarządzanie wielkością pozycji, kapitałem i podążanie za rynkiem, a nie prognozy i jego wyprzedzanie.

Teoria Fal Elliotta nie daje nam gotowych rozwiązań, ale jedynie wzorce, które jesteśmy w stanie rozpoznać zawierając na ich podstawie transakcje o wysokim prawdopodobieństwie sukcesu.

Jak będzie? Niech rynek weryfikuje ;)

PKO z punktu widzenia Teorii Fal Elliotta cz.IIIAnalizując ten papier z punktu widzenia Teorii Fal Elliotta po raz trzeci.

Papier miał za sobą 5-cio falowy impuls wzrostowy rzędu głównego, po którym rozegrał trójfalową korektę a-b-c.

Po korekcie, którą oznaczyłem a-b-c (jasnozielony kolor), rozegraliśmy kolejny impuls wzrostowy niższego stopnia.

Impuls 1-2-3-4-5 osiągnął poprzedni wierzchołek. Dodatkowo w kanale między 35 a 36,3 PLN wypadają:

Zniesienie zew 2.618 fali (1)

Zniesienie zew 1.272 fali (3)

Zniesienie zew 1.272 fal (1-3)

Projekcja APP 1.272 fali (1)

Projekcja APP 0.786 fali (3)

Projekcja APP 0.618 fal (1-3)

Należy spodziewać się korekty, w dwóch wariantach:

-PS

Korekta a-b-c, była falą II po fali I oznaczonej tutaj jako 1-2-3-4-5 (czerwony kolor).

W marcu 2023 rozpoczęliśmy fale III.

Obecny impuls wzrostowy dobiega do końca, będzie falą 1 w III i czeka nas dogranie fali 2 w III i spadki sięgające 27-29 PLN.

-AS

Korygowanie impulsu wzrostowego od października 2022 do stycznia 2023 jeszcze się nie zakończyło.

Mamy za sobą fale A (a-b-c), fale B (1-2-3-4-5) i czeka nas dogranie fali C która zniesie poprzednie, marcowe dno na poziomie ~24,8

W obu wariantach powinna nas spotkać fala spadkowa, która przy rozsądnym zarządzaniem kapitałem powinna dać zarobić. Jak będzie? Niech rynek weryfikuje.

WIG20 z punktu widzenia Teorii Fal Elliotta cz. IIRozważając nasz rodzimy WIG20 z punktu widzenia Teorii Fal Elliota po raz drugi.

Na wstępie, kluczowe jest tutaj oznaczenie w szerszej perspektywie - dostępne w moim wcześniejszym wpisie - zainteresowanych odsyłam tam, oznaczenie fal bez zmian.

Po fali wzrostowej 1-2-3-4-5 rozpoczętej w październiku 2022, która w mojej opinii była początkiem nowej hossy na warszawskiej giełdzie, mieliśmy korektę spadkową a-b-c, znoszącą poprzednie wzrosty o niemal równo 50%.

Po fali wzrostowej 1-2-3-4-5 oznaczonej na pomarańczowo wydaje się, że pojawia się okazja rozegrania pozycji krótkich w dwóch wariantach.

Wariant 1:

Zachowując wcześniejsze liczenie fal, można uznać, że korekta a-b-c, była jedynie falą A większej korekty A-B-C. Bardzo często w literaturze można spotkać fale B znoszące fale A do zniesienia zew. 1.272. Moim zdaniem z tym właśnie mamy do czynienia i czeka nas dogranie fali C znoszącej całkowicie fale B, jej potencjalny zasięg wyznaczają dwa kanały widoczne na wykresie. Zawierają się w nich min. zniesienie 1.618 fali A i projekcja cenowa 1.618 fali A.

Wariant 2:

Przyjmując nowe liczenie fal, korekta a-b-c była w istocie falą II kończącą spadki, to co teraz obserwujemy to fala 1 w fali III, a czeka nas fala 2 w fali III, nie powinna ona być zbyt głęboka, nie może też znieść marcowych dołków.

Oba warianty faworyzują pozycje krótkie i sugerują otwarcie na tym samym poziomie z tak samo umiejscowionym SL - rysunek.

Ze względu na to, że nie jesteśmy w stanie przewidzieć co przyszłość przyniesie należałoby zrealizować część pozycji na stosunkowo wczesnym poziomie.

Jak zwykle, na giełdzie, najważniejsze będzie rozsądne zarządzanie kapitałem i dobranie odpowiedniej wielkości pozycji.

WIG 20 z punktu widzenia Teorii Fal ElliottaRozważając nasz rodzimy WIG z punktu widzenia Teorii Fal Elliota.

Mamy za sobą 5 falowy impuls wzrostowy (zielone cyfry w kółku), który trwał od marca 2020 do października 2021.

Nastąpiła po nim korekta, w mojej opinii trzy falowa, (A)-(B)-(C), z rozbudowaną falą (A) o strukturze (i)-(ii)-(iii)-(iv)-(v), falą (B) o strukturze a-b-c, oraz falą (C) o strukturze 1-2-3-4-5.

Obecnie znieśliśmy spadki, formując 5 podfal docierając jednocześnie do poziomów:

0.618 głównego impulsu wzrostowego

0.618 korekty (A)-(B)-(C)

1.272 zniesienia zew fali (C)

0.786 fali C jeśli przyjąć alternatywne oznaczenie korekty (A)-(B)-(C) z trójfalową falą (A)

Wydaję się, że mamy do czynienia ze skrajnie wykupionym rynkiem na istotnych z punktu widzenia Geometrii Fibonacciego poziomach, co jest typowe dla fali (5). Spodziewam się korekty, której formy nie sposób przewidzieć, ale powinna znieść ostatnie wzrosty conajmniej do poziomu 0.382

Strategia zakłada otwarcie pozycji krótkich, po potwierdzeniu rozpoczęcia kolejnych spadków, przykładowo:

-Otwarcie pozycji S po przebiciu wsparcia 1840 zł

-SL o jeden tick powyżej wierzchołka (5) np.1960 zł

-TP z 50% kontraktów na poziomie 1692.

P.S

Wewnętrzna struktura ostatnich wzrostów, której tutaj nie zamieszczam, żeby jeszcze bardziej nie zaciemniać wykresu, również wygląda bardzo ciekawie - np. fala (5) to 0.618 fali (3)

PKO z punktu widzenia Teorii Fal ElliottaZ punktu widzenia Teorii Fal Elliotta:

Papier miał za sobą 5-cio falowy impuls wzrostowy rzędu głównego, po którym rozgrywa trójfalową korektę A-B-C.

Obecnie znajdujemy się w fali C ww. korekty.

Wszystko wskazuje na to, że korekcyjna fala C będzie składa się z 5-ciu podfal, z których 3-cia fala była wydłużona.

Dogrywana jest czwarta fala z pięciu, które mogą nas czekać w obecnej korekcie, powinna po niej nastąpić jeszcze jedna, piąta, ostatnia, fala spadkowa.

Wydaję się, że pomału wyczerpujemy potencjał zasięgu w cenie i czasie dla fali 4 - zniesienia Fibonacciego.

Docieramy do:

-Zniesienia 0.236 całego impulsu spadkowego

-Zniesienia 0.382 fali (3)

Wewnątrz samej fali 4 docieramy do zniesienia zew. 3.618 fali (i), zniesienia 1.0 fali (iii) oraz zniesienia zew. 1.272, 1.618 fali (iv).

Wydaje się, że zajmowanie pozycji S można rozpocząć po dotarciu do poziomów fibo, w okolicy pierwszego, niebieskiego kanału (po potwierdzeniu wejścia w fazę spadków, po przecięciu się średnich w obszarze wykupienia, poniżej poprzedniego słupka z bliskim SL)

Reasumując, wejście na S po cenie ~29 PLN, po potwierdzeniu ruchu/wyprzedania, SL powyżej 31.5 ( zamknięcie fali (4) na zakres fali (1) w dłuższym interwale zaneguje scenariusz). Take profit w okolicach 20PLN.

KGH w 5-tej fali, korekty spadkowej, wyższego rzędu (D).W kontynuacji wpisów na temat trendu spadkowego na KGH:

Ostatnio nadarzyła się okazja na rozegranie korekty wew. fali 5, być może komuś dała ona zarobić, w dalszym jednak ciągu znajdujemy się w silnym trendzie spadkowym.

Główny ciąg fal został oznaczony kolorem pomarańczowym.

Fala druga zniosła falę 1. do poziomu zniesienia -0.382.

Następnie mieliśmy, rozbudowaną 5-cio falową falę 3, zabrakło niecałych 4 złotych do zniesienia zew. 1+1.618 fali 1. (zniesienie 2.618 na poziomie 108.80 PLN, czerwonym kolorem po lewej stronie)

Zmiana scenariusza, dot. fali (4).

Wcześniej spodziewałem się, że fala (4) przybierze formę bardziej rozbudowanego zig-zaka i wróci do poziomu 150 PLN.

Na ten moment plan zakłada, że fala (4) wyczerpała cały swój potencjał korekcyjny, zniosła falę (3) o ~50%, poszczególne fale w ramach fali (4) podpisano kolorem różowym.

Z punktu widzenia fal Elliota, najbardziej trafne wydaje się oznaczenie, według którego odgrywamy właśnie falę (5).

Wydaję się, że będzie miała 5-cio falową strukturę, i obecnie realizujemy falę 3 w 5, możemy spodziewać się małej korekty do poziomów ~133, nie zmieni to jednak całkowitego trendu.

Spodziewany minimalny zasięg obrazuje jasno czerwono kanał, którego dolnym ograniczeniem jest zniesienie zew. 2.618 fali 1. ~109 PLN a górnym dno fali 3. 112 PLN, w tym rejonie wypada też projekcja ceny fali 1. na falę 5. 1.618 ~110 PLN. (tzn. fala 5 wynosiła by 1.618 fali 1.)

Dodatkowo posługując się metodą wyznaczania długości fal na podstawie liczb Fibonacciego naniesiono pionowe przerywane linie -stosunek długości fali (5) do fali (3).

Prawdopodobnym wydaję się, zakończenie fali (5) w okolicy pkt czasowego oznaczonego zieloną przerywaną linią z podpisem 0.618.

Wejście na pozycje S poniżej 125 PLN, jeśli nastąpi ruch powrotny to wejście na pozycje dopiero w okolicy 133 PLN z ciasnym SL.

TP między 108.8 a 112.25 PLN

SL powyżej 135 <- wciąż możliwy jest wariant, w którym dochodzimy do poziomu ~150 zgodnie z wcześniejszym oznaczeniem.

LTS, początek fali 3 w fali (5) impulsu wzrostowego?W nawiązaniu do publikacji z dnia 29 maja "Lotos, koniec korekcyjnej fali 4, początek wzrostowej fali 5", w której szczegółowo opisano układ falowy, impulsu oznaczonego na pomarańczowo.

Wydaję się, fala (4) skończyła się znosząc impuls (1)-(3) równo do poziomu 0.382 65.44 PLN, przybierając formę korekty A-B-C

Zgodnie z wcześniejszą publikacją, powinniśmy być nadal na rynku, otworzyć pozycję należało przy poziomie 70 (zniesienie szczytu fali B), zamknąć w okolicach 75 (wierzchołek fali (3) ) 50% pozycji, a resztę utrzymać.

Obecnie nadarzyła się okazja do powiększenia pozycji.

Wydaję się, że nastąpiło odbicie z kanału elliotowskiego, utworzonego przez połączenie fal (2)-(4) linią i przeniesienie jej równolegle na szczyt fali (3).

Jeśli ocena rynku jest poprawna to będziemy rozgrywali falę 3 w fali (5).

Docelowy zasięg fali (5) określają zniesienia: zew 3.618 fali (1), zniesienie zew fali (3) 1.618, zniesienie zew fali (4) 2.618.

Dodatkowo obszar utworzony przez te zniesienia wypada w rejonie górnego ograniczenia ww. kanału trendowego.

Gdyby fala (5) dobiegła do tego poziomu, byłaby to idealna, wręcz książkowa elliotowska formacja.

Otwarcie pozycji w okolicach dolnego ograniczenia kanału, lub przy przebiciu 76PLN

TP w obszarze 91-95PLN.

SL 65 PLN.

LLong

PXM, fala 5 impulsu wzrostowego w mniejszym (4h) interwale.W nawiązaniu do wcześniejszego pomysłu mojego autorstwa, do którego link znajduję się poniżej.

Mój główny scenariusz, na ten interwał, zakłada, że po pierwszej piątce wzrostowej ( 5 fal zaznaczonych jasno-szarym kolorem) dograliśmy szeroką korektę A-B-C, której koniec jest dnem fali (2).

Obecnie realizowane jest odbicie w ramach fali (3).

Znajdujemy się w pierwszej "piątce", w ramach której zrealizowaliśmy dwie fale wzrostowe i dwie korekcyjne. Czas na falę (5) impulsu wzrostowego , obecna fala (4) zniosła falę (3) o ~61.8% docierając do zniesienia wew fali (3) 0.382. Dodatkowo jest to wierzchołek fali (1) co z punktu widzenia Teorii Fal Elliotta, w znakomitej większości przypadków, stanowi krytyczny zasięg fali (4).

Docelowy zasięg fali (5) określa:

-Zniesienie zew. 2.618 fali (1) na poziomie ~4.520 PLN

-Zniesienie zew. 1.618 fali (3) na poziomie~4.708 PLN

-Alternate Price Projection - 1.618 na poziomie 4.594 PLN

Zgodnie z tym scenariuszem grać na kontraktach terminowych z mnożnikiem x 1000 należałoby następująco:

-Wejście na pozycję po potwierdzeniu ruchu wzrostowego, powyżej ostatniego słupka, np. w okolicy ~3.8 PLN

-TP w kanale między ww. poziomami tj. 4.52-4.708 PLN

--Pierwszy SL, tuż poniżej wierzchołka fali (1) ~3.55PLN*

--Finalny SL - zamknięcie całej pozycji poniżej 3.166 PLN**

*Niektórzy dopuszczają oznaczenie fal w którym fala (4) nachodzi na dno fali (2), stąd zamknięcie tylko części pozycji

**Jeśli obecna korekta zeszła by poniżej początku fali (1) to całe pomarańczowe oznaczenie jest błędne.

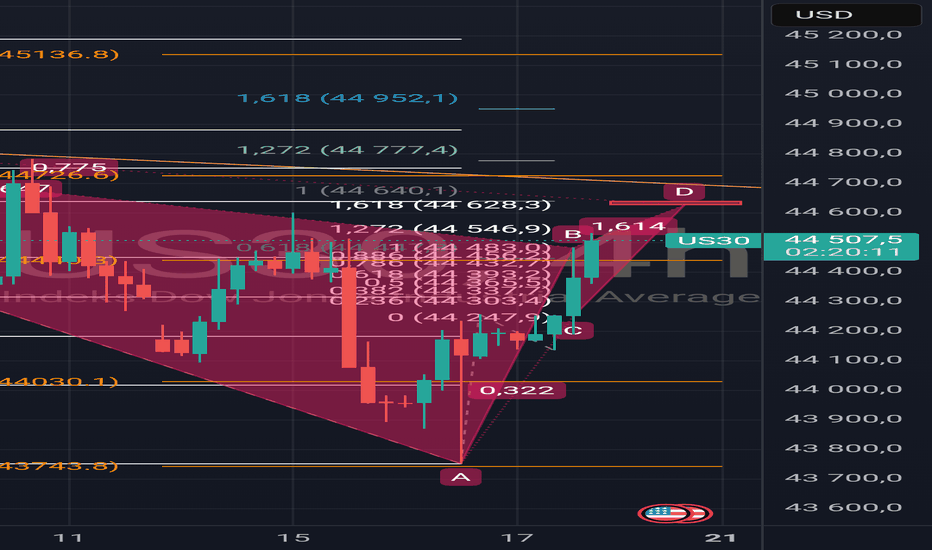

DAX / DAX40 / DE40 / W1 / Bullish Butterfly/LeonardoPomysł przedstawia projekcję niemieckiego indeksu DAX 40

Układy harmoniczne Buttefly i Leonardo z punktem D w rejonie 10000 punktów.

Dodatkowe potwierdzenia w postaci pivota, okolicy OverBalance z W1 oraz dolnej krawędzi Order Block.

D

U