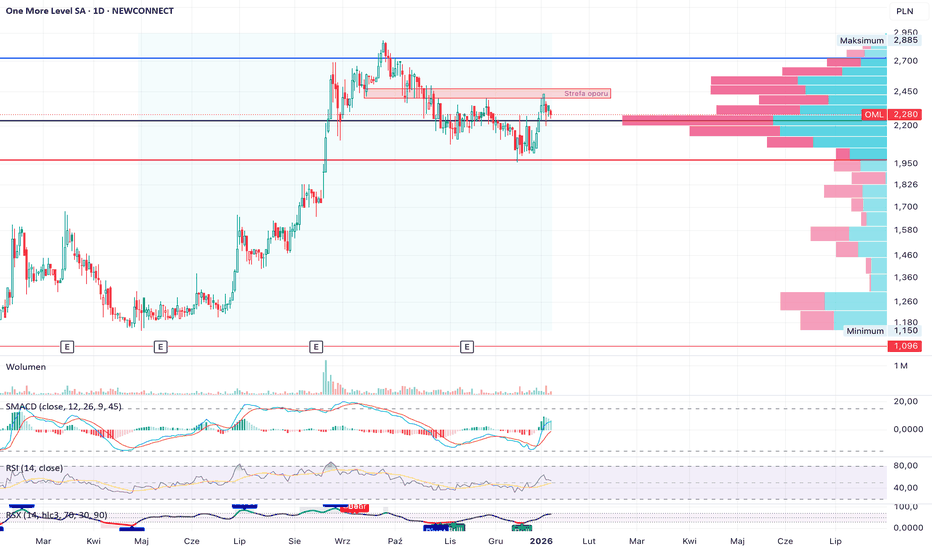

One More Level, wybicie klina i chwila konsolidacji.Na wykresie dziennym One More Level widoczny jest silny impuls wzrostowy, który rozpoczął się w okolicach 1,15–1,20 zł i wyniósł kurs do strefy 2,80–2,90 zł. Ruch ten miał charakter trendowy, był wspierany przez systematyczne ułożenie średnich kroczących oraz wyraźnie rosnący wolumen, co potwierdzało autentyczność popytu. Ten etap zbudował pełną strukturę wzrostową, która stała się punktem odniesienia dla całej późniejszej korekty.

Po osiągnięciu maksimum w rejonie 2,88 zł rozpoczęła się korekta, która przyjęła uporządkowaną formę klina zniżkującego. Spadki zatrzymały się w strefie 2,00–2,05 zł, co niemal idealnie odpowiada zniesieniu 50% Fibonacciego całego wcześniejszego impulsu wzrostowego, liczonego od 1,15 zł do 2,88 zł. Taka reakcja rynku na poziomie 0,5 jest technicznie istotna, ponieważ często wyznacza koniec korekty w trendzie wzrostowym i potwierdza, że popyt wciąż kontroluje średnioterminową strukturę notowań.

Wykres D1 (zniesienie Fibonacciego):

Profil wolumenu pokazuje największą koncentrację obrotu w przedziale 2,10–2,30 zł, (z POC w okolicy 2,24 zł), czyli dokładnie w strefie, w której kurs obecnie się stabilizuje. Taki rozkład wolumenu potwierdza, że rynek akceptuje ten poziom jako nowy punkt równowagi po korekcie i buduje tu bazę pod potencjalny kolejny impuls.

Wskaźnik

Wykres D1 (profil wolumenu):

Wybicie z klina nastąpiło górą przy kursie około 2,20–2,25 zł i zbiegło się w czasie z powrotem ceny powyżej średnich EMA 20, 50 i 100, które skupiły się w wąskim paśmie 2,17–2,23 zł. Jednocześnie EMA200, przebiegająca w rejonie 1,98 zł, pozostała nienaruszona, co potwierdziło, że korekta miała charakter techniczny, a nie strukturalny. Taki układ średnich po wybiciu z formacji jest klasycznym sygnałem powrotu do dominującego wcześniej trendu wzrostowego.

Wykres D1 (klin zniżkujący):

Najbliższą strefą oporu pozostaje obszar 2,40–2,47 zł, który odpowiada lokalnym szczytom korekty oraz pierwszemu istotnemu zniesieniu Fibonacciego ostatniego impulsu spadkowego. Dopiero trwałe wybicie tego zakresu otworzyłoby drogę do ponownego testu 2,70–2,88 zł, gdzie znajduje się maksimum całego ruchu z jesieni. Z drugiej strony utrata wsparcia 2,15–2,00 zł, a w szczególności zejście poniżej EMA200 w rejonie 1,98 zł, zanegowałaby scenariusz kontynuacji wzrostu i zwiększyłaby ryzyko powrotu do strefy 1,80–1,70 zł.

Wykres D1 (strefa oporu):

Obecnie kurs konsoliduje się w rejonie 2,28 zł, dokładnie w obszarze największej koncentracji wolumenu, co wskazuje na proces akumulacji po wybiciu z klina. RSI(14) utrzymuje się w strefie neutralnej, a SMACD generuje dodatnie wartości histogramu, co potwierdza wygaszenie presji podażowej i stopniową odbudowę momentum.

Wykres D1 (oscylatory):

Podsumowując najbliższym technicznym testem dla popytu pozostaje strefa 2,45–2,47 zł, której pokonanie otworzy drogę do ponownego ataku na 2,70–2,88 zł. Dopóki jednak notowania utrzymują się powyżej 2,00 zł oraz EMA200, bazowym scenariuszem pozostaje kontynuacja trendu wzrostowego rozpoczętego wiosną poprzedniego roku.

Fibonacci

Reakcja płynności XAUUSD H1 po geopolitycznym szczycieZłoto wzrosło znacząco na początku tygodnia, gdy rosnące napięcia geopolityczne zwiększyły popyt na bezpieczne aktywa, podczas gdy oczekiwania na dalsze cięcia stóp procentowych przez Fed wciąż wspierały szerszą byczą narrację. Z technicznego punktu widzenia cena obecnie reaguje w kluczowych strefach płynności i poziomach Fibonacciego, a nie porusza się dynamicznie.

PRZEGLĄD TECHNICZNY

Na H1 złoto doświadczyło gwałtownej sprzedaży, po której nastąpiła korekta, tworząc reakcję w kształcie litery V, która sugeruje agresywne oczyszczanie płynności.

Cena obecnie handluje poniżej wcześniejszych stref przełamań, co wskazuje, że podaż pozostaje aktywna na wyższych poziomach.

Struktura rynku sprzyja sprzedaży na odbicia w krótkim terminie, podczas gdy głębsze korekty mogą przyciągać nowych nabywców.

KLUCZOWE POZIOMY I ZACHOWANIE RYNKU

Górne strefy sprzedaży (podaż i konfluencja Fibonacciego):

4497 – 4500 (strefa sprzedaży FVG, obszar premium)

4431 – 4435 (Fibonacci + były poziom wsparcia przekształcony w opór)

Te strefy reprezentują obszary, w których sprzedawcy wcześniej aktywnie wchodzili na rynek, co czyni je ważnymi poziomami reakcji, jeśli cena odbije.

Dolna płynność kupna:

4345 – 4350 (Wartość Niska / strefa płynności kupna)

Ten obszar odpowiada wsparciu linii trendu i wcześniejszej akumulacji, co czyni go kluczowym poziomem do obserwacji dla byczej reakcji, jeśli cena spadnie.

OCZEKIWANY PRZEPŁYW CENY

Krótki okres: cena może kontynuować konsolidację i obracać się między oporem a płynnością poniżej, z prawdopodobnym chaotycznym ruchem cenowym.

Odrzucenie od górnych stref oporu może prowadzić do kolejnego spadku w kierunku płynności kupna.

Jeśli płynność kupna zostanie wchłonięta i obroniona, rynek może spróbować kolejnego ruchu odzysku.

KONTEXT FUNDAMENTALNY

Siła złota opiera się na dwóch głównych czynnikach:

Rosnące ryzyko geopolityczne, które zwiększa popyt na bezpieczne aktywa.

Gołębie oczekiwania ze strony Federalnej Rezerwy, ponieważ rynki wciąż uwzględniają dodatkowe cięcia stóp procentowych, co zmniejsza koszt alternatywny posiadania aktywów, które nie przynoszą zysku, takich jak złoto.

Te fundamenty wspierają złoto na wyższych ramach czasowych, nawet gdy na krótkim terminie realizowane są techniczne korekty.

WIDOK Z SZERSZEJ PERSPEKTYWY

Średnioterminowe nastawienie pozostaje konstruktywne z powodu wsparcia makro i geopolitycznego.

Krótki ruch cenowy napędzany jest przez płynność i strefy reakcji, a nie przez kontynuację trendu.

Cierpliwość jest kluczowa—pozwól, aby cena oddziaływała z głównymi poziomami przed podjęciem decyzji o kierunku ruchu.

Niech rynek pokaże swoje zamiary przy płynności.

XAUUSD D1 – Rotacja płynności w trendzie wzrostowymRotacja płynności wewnątrz silnego trendu wzrostowego

Złoto pozostaje w wyraźnym, długoterminowym trendzie wzrostowym na wykresie dziennym, handlując w dobrze zdefiniowanym wznoszącym się kanale. Jednakże, ostatnia zmienność sugeruje, że rynek wchodzi w fazę korekcyjną napędzaną płynnością, a nie w odwrócenie trendu.

STRUKTURA TECHNICZNA

Na D1 cena nadal respektuje wznoszący się kanał, z wyższymi szczytami i wyższymi dołkami.

Odrzucenie od górnej części kanału podkreśla realizację zysków i absorpcję płynności po stronie sprzedaży w pobliżu poziomów premium.

Aktualna akcja cenowa sugeruje rotację pomiędzy górną płynnością (dystrybucja) a dolnymi strefami wartości (akumulacja).

KLUCZOWE STREFY PŁYNNOŚCI DO OBSERWACJI

Płynność po stronie sprzedaży (strefa premium):

4480 – 4485

Ten obszar reprezentuje silny klaster płynności w pobliżu górnej części kanału i wcześniejszych szczytów ekspansji, gdzie cena wykazała wyraźne odrzucenie.

Płynność po stronie zakupu (strefy wartości):

4180 – 4185

Poziom psychologiczny i wsparcie w połowie kanału, gdzie kupujący mogą ponownie wejść, jeśli cena rotuje w dół.

4000 – 4005

Główna płynność długoterminowa i konfluencja Fibonacciego w pobliżu dolnej granicy kanału, działająca jako kluczowe wsparcie strukturalne.

OCZEKIWANE ZACHOWANIE CENY

Krótkoterminowo: cena może nadal wahać się i równoważyć pomiędzy pulami płynności, z prawdopodobnymi nerwowymi warunkami.

Średnioterminowo: tak długo, jak cena utrzymuje się powyżej dolnej części kanału, korekty są uważane za korekcyjne w ramach szerszego trendu wzrostowego.

Czyste odrzucenie od płynności po stronie sprzedaży, po którym nastąpi ruch w stronę płynności po stronie zakupu, byłoby zdrowym resetem dla kontynuacji później.

TŁO FUNDAMENTALNE I GEOPOLITYCZNE

Ryzyko geopolityczne znacznie wzrosło po ogłoszeniu przez byłego prezydenta Trumpa dużej operacji USA przeciwko Wenezueli, w tym aresztowaniu prezydenta Maduro.

To wydarzenie dodaje nową warstwę niepewności na globalnych rynkach i wzmacnia popyt na aktywa bezpieczne.

Historycznie, rosnące napięcia geopolityczne, w połączeniu z łagodniejszym środowiskiem dolara amerykańskiego, mają tendencję do wspierania cen złota, szczególnie na wyższych ramach czasowych.

WIDOK Z SZERSZEJ PERSPEKTYWY

Długoterminowa narracja wzrostowa złota pozostaje nienaruszona

Aktualne ruchy są napędzane rotacją płynności, a nie słabością

Ryzyko geopolityczne może przyspieszyć wzrost po zakończeniu fazy korekcyjnej

Cierpliwość pozostaje kluczowa. Pozwól cenie poruszać się pomiędzy strefami płynności, zanim zdecydujesz o następnym kierunkowym ruchu.

PGE - aktualizacja analizyCześć,

Po wczorajszej sesji warto na nowo spojrzeć na PGE, zwłaszcza że technicznie znajdujemy się obecnie w bardzo ważnym miejscu całej struktury wzrostowej rozpoczętej na początku roku. Fundamentalnie sytuacja spółki nie zmieniła się od publikacji raportu za Q3 i mojej analizy.

Przechodząc do techniki, po bardzo dynamicznym wzroście rzędu ponad 120% z pierwszego półrocza, rynek od lipca wszedł w wyraźną fazę dystrybucji i korekty. Spadek z rejonu 11,8–11,9 zł z listopada do dołka przy 8,2 zł odbył się bez większego oporu popytu, co samo w sobie jest ostrzegawczym sygnałem.

Nakładając zniesienia Fibonacciego na ostatni impuls spadkowy widzimy, że kurs nawet nie zdołał powrócić powyżej 23,6% korekty, która wypada w okolicach 9,08 zł. Rynek zatrzymał się znacznie niżej, konsolidując się obecnie w strefie 8,6–8,9 zł. To oznacza, że popyt nie jest w stanie wygenerować nawet technicznego odbicia i cały ruch należy traktować nadal jako korektę trendu wzrostowego, a nie nową falę akumulacji.

Wykres D1 (zniesienie Fibonacciego):

Bardzo istotne wnioski płyną z profilu wolumenu. Aktualne POC znajduje się na poziomie 8,67 zł, czyli dokładnie w miejscu, gdzie kurs obecnie się stabilizuje. To oznacza, że w ostatnim czasie rynek właśnie tutaj dokonuje największej wymiany akcji i rozstrzyga, czy ten obszar stanie się bazą do budowy odbicia, czy tylko przystankiem przed dalszą wyprzedażą. Warto też zwrócić uwagę, że powyżej 9 zł wolumen gwałtownie spada, a większe skupiska podaży pojawiają się dopiero w rejonie 10,3–10,5 zł. Dlatego też, wybicie 9 zł może być szybkie i dynamiczne. Dopóki jednak kurs nie wróci przynajmniej powyżej 9,3 zł, nie można mówić o zmianie sentymentu.

Wykres D1 (profil wolumenu):

Od strony oscylatorów sytuacja nadal jest słaba. Mimo, że MACD dał sygnał kupna to pozostaje w strefie ujemnej, histogram jedynie nieznacznie się wypłaszcza. Natomiast RSI zeszło do poziomów 20 pkt, co historycznie powodowało większe odbicia w 2024 roku.

Wykres D1 (oscylatory):

Podsumowując, technicznie PGE znajduje się obecnie w ważnym miejscu. Strefa 8,2–8,4 zł pozostaje kluczowym wsparciem dla całej struktury wzrostowej z 2025 roku. Jej trwałe przełamanie otworzy drogę do szybkiego ruchu w kierunku 7,8 zł, a w szerszym horyzoncie nawet do zasięgu pełnej korekty w okolicach 7,2 zł. Z drugiej strony, aby mówić o realnej poprawie sentymentu, rynek musi najpierw odzyskać 9,3 zł, a następnie przebić strefę 10,3–10,5 zł, gdzie przebiega 50–61,8% zniesienia Fibonacciego. Dopiero powrót powyżej tych poziomów zmieni obraz z korekcyjnego na neutralny.

Analiza nie jest rekomendacją, tylko moją subiektywną opinią.

DINO - spora korekta - czy będzie okazja kupić akcje tanio? Każda korekta jest okazją do dołączenia do trendu, ale żeby dołączyć TANIO, to potrzebujemy przynajmniej korekty 50%. Jest szansa, że taką dostaniemy, dlatego pilnuję wybicia dołka 29,68zł i tam będę szukał sygnału łamiącego lokalny trend spadkowy, a potencjalne wzrosty mogą dosięgnąć nawet 100zł.

Czekam na pojawienie się formacji świecowej zmiany trendu na wzrostowy z interwału 1T w strefie + dotknięcie oznaczonej na wykresie linii trendu.

Jeśli cena tam nie dojedzie, a wybije nowy szczyt, będę cierpliwie czekał na kolejne miejsce do przyłączenia się TANIO :)

Kakao - czas na wzrostyCena zaliczyła w listopadzie istotne miejsce do zakończenia korekty - aktualnie tworzy się lokalny układ korekcyjny, który pozwoli na dołączenie do wzrostów. Czekam na zaliczenie strefy i oczekuję w niej pojawienia się sygnału w postaci formacji wzrostowej.

Długoterminowo - cena z tego miejsca ma szanse dojechać do ATH

Polimex Mostostal – fundamenty dogoniły kurs?

Cześć,

Polimex Mostostal to grupa z sektora budownictwa przemysłowego/inżynieryjnego, realizująca kontrakty projektowo-wykonawcze w obszarach infrastruktury przemysłowej oraz energetyki i szeroko rozumianego przemysłu (w raportowaniu widoczne są m.in. segmenty: Energetyka, Nafta/Gaz/Chemia, Budownictwo przemysłowe, Budownictwo infrastrukturalne, Produkcja oraz Pozostała działalność).

Rok 2025 stanowi dla Polimeksu wyraźny punkt zwrotny w porównaniu do bardzo słabego 2024 r. Już w pierwszym kwartale 2025 r. spółka wykazała 875 mln zł przychodów, 39,1 mln zł zysku operacyjnego oraz 27,5 mln zł zysku netto, podczas gdy rok wcześniej notowała stratę. Tendencja ta została wzmocniona w danych półrocznych, gdzie przy przychodach przekraczających 1,9 mld zł zysk netto wyniósł 76,9 mln zł, a EBITDA osiągnęła poziom 129 mln zł. W ujęciu narastającym za trzy kwartały 2025 r. Polimex Mostostal wygenerował ponad 3,0 mld zł przychodów, 148,7 mln zł EBIT oraz 112,3 mln zł zysku netto. Są to dane jednoznacznie potwierdzające poprawę efektywności operacyjnej i powrót do stabilnej rentowności.

Poprawa wyników nie ma charakteru wyłącznie księgowego. Przepływy pieniężne z działalności operacyjnej po dziewięciu miesiącach 2025 r. wyniosły +179 mln zł, co w przypadku spółki kontraktowej jest szczególnie istotne. Oznacza to, że zysk jest w dużej mierze wsparty realną gotówką, a nie wyłącznie zmianami rezerw czy wycen kontraktów. Jednocześnie należy zauważyć, że struktura bilansu pozostaje wymagająca. Na koniec pierwszego półrocza 2025 r. zobowiązania krótkoterminowe przekraczały 2,0 mld zł przy kapitale własnym na poziomie ok. 669 mln zł. Wskaźniki płynności bieżącej i szybkiej kształtowały się odpowiednio w okolicach 1,0 i poniżej 0,9, co nie jest nietypowe dla tego sektora, ale oznacza konieczność stałej kontroli finansowania kontraktów i linii gwarancyjnych.

Na koniec września 2025 r. backlog Polimeksu wynosił ok. 7,87 mld zł, co stanowi wielokrotność rocznych przychodów i zapewnia wysoką widoczność sprzedaży na kolejne okresy. Spółka komunikuje dywersyfikację portfela pomiędzy energetyką, przemysłem oraz segmentami infrastrukturalnymi, co ogranicza ryzyko koncentracji na pojedynczym kliencie. Jednocześnie należy podkreślić, że sam poziom backlogu nie przesądza o przyszłej rentowności.

Po stronie ryzyk fundamentalnych dominują klasyczne zagrożenia dla sektora budownictwa przemysłowego. Najważniejsze z nich to ryzyko kontraktowe, obejmujące możliwość spadku marż w wyniku wzrostu kosztów, sporów z inwestorami czy kar umownych. Istotne pozostaje także ryzyko płynnościowe wynikające z wysokiego zapotrzebowania na kapitał obrotowy oraz gwarancje bankowe.

Przechodząc do analizy technicznej warto zwrócić uwagę, że spółka jest jedną z lepszych w tym roku. YTD osiągnęła na poziomie 280%, a w ciągu 12 miesięcy urosła o ponad 330%.

Po dynamicznym wybiciu we wrześniu i październiku nastąpiła korekta, która zatrzymała się powyżej szczytów z maja, co było pozytywnym znakiem. Następnie kurs powrócił w okolice lokalnych maksimów wybił je i przetestował.

Interwał dzienny - testowanie lokalnego maksimum z maja i ruch na północ

Obecnie kluczowym technicznym poziomem oporu jest rejon 8,05-8,30 zł, czyli ostatnie maksimum. Trwałe wybicie tego poziomu z potwierdzeniem wolumenowym otwierałoby drogę w kierunku psychologicznego poziomu 8,90 zł. Nakładając rozszerzone zniesienie Fibonacciego i porównując z poprzednim ruchem moglibyśmy spodziewać się ruchu w zakresie 78,6% czyli okolic wspomnianego oporu na 8,9 zł. Natomiast kluczowe jest wybicie i utrzymanie się powyżej 8,05 zł.

Z kolei najbliższe istotne wsparcia znajdują się w rejonach 7,44 zł oraz 6,96–6,41 zł. Utrzymanie kursu powyżej tych poziomów oznaczałoby zachowanie średnioterminowej struktury wzrostowej.

Interwał dzienny - rozszerzone zniesienie Fibonacciego

MACD sygnalizował ponowne przyspieszenie wzrostów jednak dość szybko histogram zaczął opadać, natomiast RSI znajduje się w górnej części neutralnego zakresu, z pierwszymi sygnałami skrajnego wykupienia. Oznacza to, że rynek ma jeszcze przestrzeń do ruchu w górę, choć należy liczyć się z podwyższoną zmiennością w pobliżu oporu. RSX zaczyna sugerować narastającą presję podaży. Co powinno być dla nas pierwszym sygnałem ostrzegawczym.

Interwał dzienny - oscylatory

Technicznie PXM jest w silnym trendzie wzrostowym i pracuje tuż pod kluczowym oporem 8,30 zł. Jeżeli uda się wybić go bykom to będzie to sygnał do kontynuacji, natomiast zejście poniżej 7,44 czy 6,96 zł może sugerować, że wybicie było pułapką na byki, w szczególności, że z ostatniego wzrostu POC mamy na poziomie wspomnianego wsparcia 6,96 zł. Poniżej mamy znacznie mniejsze klastry wolumenowe, a przebicie tego miejsca mogłoby spowodować dynamiczny ruch w dół.

Interwał dzienny - profil wolumenu

Podsumowując, Polimex fundamentalnie wygląda dobrze, jednak pytanie czy te informacje wszystkie nie są już w cenie. Warto pamiętać, że po słabym 2024 roku spółka urosła już prawie 300% YTD, a dopiero teraz biura maklerskie zaczęły wydawać rekomendację kupuj. Jeżeli utrzymamy poziom 6,96 zł, a kurs wybije 8,3 zł to ruch celem dla byków będzie 8,9 zł. Natomiast odrzucenie wybicia i przebicie wsparcia 6,96 zł może wygenerować ponowny test 5,94 zł.

Analiza nie jest rekomendacją, tylko moją subiektywną opinią.

Allegro: czy byki powalczą o obronę wsparcia?

Cześć,

Obraz techniczny Allegro jest obecnie złożony, bo rynek nie znajduje się w czystym trendzie spadkowym ani wzrostowym, tylko w fazie dystrybucji i przejścia do słabości po długiej konsolidacji. Kluczowe jest to, że ostatnie miesiące przyniosły wyraźne odrzucenie górnych rejonów zakresu oraz utratę poziomów, które wcześniej pełniły rolę równowagi.

Interwał tygodniowy konsolidacja:

Na wykresie dziennym bardzo czytelnie widać, że strefa 34,00–35,00 zł była przez długi czas centrum handlu i punktem odniesienia dla rynku. Co zaznaczałem już we wcześniejszych analizach jako sentyment (pomarańczowy boks). Kurs wielokrotnie reagował w tym obszarze, zarówno od dołu, jak i od góry, co czyniło go klasycznym poziomem „fair value”. Ostatnie zejście poniżej tej strefy, a następnie nieudane próby jej odzyskania, są technicznym sygnałem pogorszenia sentymentu. Rynek pokazuje, że wcześniejsza równowaga została naruszona na korzyść podaży.

Bardzo ważnym elementem tej analizy jest Profil Wolumenu. Największy klaster obrotu znajduje się wyraźnie powyżej aktualnej ceny – przede wszystkim w rejonie 33,50–35,00 zł oraz wyżej To oznacza, że Allegro handluje obecnie poniżej strefy wartości, a znaczna część uczestników rynku ma pozycje na stratach. W praktyce przekłada się to na silną presję podażową przy każdym podejściu w górę, ponieważ wzrosty są wykorzystywane do redukcji ekspozycji, a nie do akumulacji.

Obecny kurs oscyluje w pobliżu 30,50–31,00 zł, czyli w strefie, która z punktu widzenia wolumenu jest relatywnie wysoka z okresu kwietnia tego roku. Taki układ sprzyja krótkoterminowym odbiciom technicznym, ale jednocześnie zwiększa ryzyko gwałtowniejszego ruchu w dół, jeśli popyt nie zareaguje szybko i zdecydowanie przebije strefę wsparcia (zielony boks).

Interwał dzienny profil wolumenu:

Od strony klasycznej analizy technicznej widać, że strefa 30,00–29,50 zł pełni obecnie rolę lokalnego wsparcia. Pojawiają się tam próby stabilizacji, a wskaźniki momentum przestają pogłębiać spadki, co sugeruje wygasanie impulsu podażowego. Trzeba jednak jasno podkreślić, że na tym etapie nie jest to sygnał zmiany trendu, a jedynie potencjał do korekcyjnego odbicia.

Jeżeli taki ruch wzrostowy miałby się rozwinąć, jego naturalnym ograniczeniem będzie najpierw rejon 32,50–33,00 zł, a następnie kluczowa strefa 34,00–35,00 zł, gdzie kumuluje się największy wolumen historyczny. Dopóki kurs nie wróci powyżej tego obszaru i nie utrzyma się tam przez dłuższy czas, każdy wzrost należy traktować jako ruch w ramach słabszej struktury rynku. Wspomagając się zniesieniem Fibonacciego całego ruchu w górę, to kurs obecnie walczy na wsparciu 61,8% i pierwszy opór pokrywa się z 50% zniesienia. Przełamanie zielonej strefy może sugerować atak przez niedźwiedzie na poziomy 28,2-28,4 zł.

Interwał dzienny zniesienie Fibonacciego:

Pozytywnie zaczynają wyglądać ocylatory. Istnieje bowiem szansa na utworzenie dywergencji byczej na RSI, natomiast MACD próbuje utrzymać sygnał kupna, który był dany 10 grudnia. To w połączeniu ze strefą wsparcia może dawać na dzieję na krótkoterminowe odbicie. Natomiast tak jak wspomniałem dopiero przebicie sentymentu i utrzymanie może potwierdzić dalsze wzrosty.

Interwał dzienny oscylatory:

Podsumowując kurs jest przy wsparciu i póki jesteśmy powyżej to byki mogą powalczyć o odbicie, natomiast scenariusz negatywny zakłada utratę wsparcia w rejonie 30,00 zł. W takim przypadku Profil Wolumenu wyraźnie pokazuje, że kolejny sensowny obszar równowagi znajduje się dopiero w strefie 27,50–26,50 zł, gdzie wcześniej pojawiał się istotny popyt. Zejście w te rejony byłoby logiczną konsekwencją obecnej struktury rynku i nie wymagałoby żadnego „czarnego łabędzia”, a jedynie kontynuacji obecnego sentymentu.

W ujęciu średnioterminowym Allegro pozostaje więc spółką poniżej strefy wartości, z wyraźnie negatywnym układem wolumenu nad głową. Rynek daje przestrzeń do krótkich, technicznych odreagowań, ale dopóki nie zobaczymy odzyskania i utrzymania obszaru 34–35 zł, przewaga pozostaje po stronie podaży. Z punktu widzenia czystej techniki to nie jest jeszcze rynek „tani”, tylko rynek, który dopiero szuka nowej równowagi.

Analiza nie jest rekomendacją, tylko moją subiektywną opinia.

Wielton: rynek testuje strefę popytuCześć,

Spółkę opisywałem jakiś czas temu (link w powiązanych), gdzie pisałem, o możliwym jest scenariuszu wypełnienia celu wybicia z kanału jakim było 5,51 zł. Wróćmy zatem do aktualizacji.

Kurs znajduje się w fazie korekty po średnioterminowym ruchu wzrostowym, który zakończył się nieudanym atakiem na strefę 7,54–7,74 zł. Od tego momentu rynek konsekwentnie buduje sekwencję niższych szczytów i niższych dołków, co jest klasyczną definicją trendu spadkowego.

Na interwale dziennym szczególnie istotne jest to, że kurs wypadł dołem z rosnącego kanału (o czym pisaliśmy w listopadzie), który wcześniej porządkował ruch wzrostowy. Samo wyjście z kanału nie zawsze musi oznaczać trwałą zmianę trendu, ale w tym przypadku zostało potwierdzone przez dynamikę spadku oraz zachowanie wolumenu – nie widać agresywnej obrony po stronie popytu. Dodatkowo po wybiciu kanału wsparcie w rejonie 5,90 zł zostało wyraźnie przełamane i obecnie pełnią rolę oporu, co wzmacnia negatywny wydźwięk techniczny.

Interwał dzienny kanał wzrostowy wybicie:

Kurs znajduje się teraz w strefie 5,50–5,55 zł, która z technicznego punktu widzenia jest logicznym miejscem na próbę stabilizacji. To obszar, gdzie nakładają się lokalne dołki z przeszłości oraz dolne ograniczenie zaznaczanej strefy popytu.

Interwał dzienny strefa popytu:

Wskaźniki momentum, takie jak RSI czy MACD, są już wyraźnie schłodzone, co sugeruje, że presja podażowa może chwilowo słabnąć. Nie jest to jednak sygnał kupna, a jedynie informacja, że rynek wchodzi w obszar, w którym statystycznie częściej pojawiają się reakcje popytowe niż dalsze przyspieszenie spadków. MACD dało już sygnał kupna co może świadczyć o tym, że strefa popytowa powinna wytrzymać.

Interwał dzienny oscylatory:

Na wykresie dziennym bardzo wyraźnie widać, że największa koncentracja obrotu z ostatnich kilkunastu miesięcy znajduje się wyżej niż obecna cena, głównie w rejonie 6,40–6,90 zł, w którym POC znajduje się w okolicy właśnie 6,85 zł. Oznacza to, że obecny kurs znajduje się poniżej tzw. fair value rynku, a większość uczestników, którzy handlowali dużym wolumenem, ma dziś pozycje na stratach. Z punktu widzenia mechaniki rynku jest to środowisko zdecydowanie nieprzyjazne dla trwałych wzrostów, ponieważ każda próba odbicia w górę trafia na „wiszącą podaż” inwestorów chcących wyjść na zero.

Bardzo istotne jest też to, że obszar 5,50–5,55 zł ma relatywnie niski wolumen historyczny. To nie jest klasyczna strefa akumulacji, tylko raczej strefa przejściowa (low volume node). Takie obszary często działają binarnie: albo dochodzi do szybkiej, technicznej reakcji popytu i powrotu w stronę gęstego wolumenu wyżej, albo – jeśli popyt nie pojawi się szybko – rynek „przelatuje” przez ten poziom i szuka kolejnej strefy równowagi niżej.

Z tego punktu widzenia obecne zachowanie kursu jest bardzo logiczne. Po wybiciu w dół z głównego klastra wolumenu w rejonie ~6,00 zł rynek nie zatrzymał się od razu, tylko osunął się w stronę obszaru o znacznie mniejszej aktywności handlowej.

Jeżeli spojrzymy niżej, kolejny wyraźny węzeł wolumenowy zaczyna się dopiero w okolicach 4,68 zł. To bardzo ważna obserwacja, bo oznacza, że pomiędzy 5,50 a 4,70 zł rynek ma relatywnie mało historycznego wsparcia wolumenowego. W praktyce, w przypadku trwałego zejścia poniżej 5,50 zł, ruch w dół może być szybki i dynamiczny, bez długich przystanków po drodze.

Z drugiej strony, jeśli miałoby dojść do odbicia, Profil Wolumenu jasno pokazuje gdzie jest opór o którym pisałem wyżej. Pierwszym poważnym sufitem będzie strefa 5,90–6,10 zł, gdzie zaczyna się poprzedni obszar akumulacji. Tam można oczekiwać zwiększonej podaży i walki rynku. Dopiero powrót ceny do środka głównego klastra wolumenowego (około 6,40–6,70 zł) oznaczałby, że rynek odzyskuje równowagę i realnie zmienia strukturę, a nie tylko odreagowuje spadek.

Interwał dzienny profil wolumenu:

Na interwale tygodniowym warto zauważyć jeszcze jedną rzecz od 2021 roku kurs mimo mocnych ruchów korekcyjnych cały czas jest w trendzie spadkowym tworząc nam strukturę HL / LL. A poziom 7,54-7,74 jest to obszar strukturalnie silnej podaży (wcześniej wsparcia) i rynek bez wyraźnego impulsu fundamentalnego nie jest w stanie go trwale sforsować. Aktualny ruch spadkowy wpisuje się w ruchy na południe rzędu 78,6% fibo poprzednich spadków. Zakładając podobny scenariusz, o ile wsparcie w rejonie 4,60–4,70 zł zostanie wybite, to celem niedźwiedzi może okazać się poziom 3,93, jednak jest to daleki cel, a przed podażą wiele ważnych oporów, które byki na pewno postarają się utrzymać.

Interwał tygodniowy możliwa wielkość spadków w długim terminie:

Scenariusz bazowy na najbliższe tygodnie zakłada próbę obrony tej strefy popytowej i ruch boczny lub korekcyjny w górę. Taki ruch miałby raczej charakter technicznego odbicia niż początku nowego trendu wzrostowego. Naturalnym celem takiego odbicia byłby obszar 5,90–6,15 zł, gdzie przebiega zarówno zniesienie Fibonacciego, jak i wcześniejsze wsparcie zamienione w opór. Dopiero powrót powyżej 6,50 zł i utrzymanie się tam przez kilka sesji pozwalałoby mówić o realnej próbie zmiany sentymentu, a nie tylko korekcie w trendzie spadkowym.

Nie mniej jednak negatywny pozostaje niestety w pełni aktualny patrząc na długoterminowy trend. Jeśli strefa 5,50 zł zostanie trwale przełamana, zwłaszcza przy rosnącym wolumenie, otworzy się przestrzeń do pogłębienia spadków w kierunku 5,25 zł, a w dalszej kolejności nawet 4,70–4,60 zł, czyli rejonów minimów z grudnia 24 roku. Z perspektywy wykresu tygodniowego byłby to ruch wciąż mieszczący się w ramach szerokiej, wieloletniej konsolidacji, ale dla inwestorów krótkoterminowych oznaczałby istotne pogorszenie sytuacji.

Podsumowując na Wieltonie jest obecnie defensywna. Krótkoterminowo możliwe jest odreagowanie z rejonu 5,50 zł, ale dopóki kurs pozostaje poniżej 5,90–6,15 zł, każdy wzrost należy traktować jako korekcyjny. Średnioterminowo kluczowa jest reakcja rynku na aktualną strefę popytu – jej obrona może dać podstawy do stabilizacji, jej utrata znacząco zwiększy ryzyko testu wieloletnich minimów.

Analiza nie jest rekomendacją, tylko moją subiektywną opinią.

Polimex AT pod cykliczność RSI 📈 Pomimex – cykliczność RSI (1D) i powtarzalny schemat lokalnych szczytów

Teoretyczny zakres czasowy to 7-14 dni

Analiza opiera się na powtarzalnym schemacie zachowania wskaźnika RSI na interwale dziennym (1D).

🔁 Cykliczność polega na tym, że:

gdy RSI przekracza próg wykupienia (80),

w kolejnych dniach rynek tworzy zazwyczaj trzy szczyty cenowe,

w międzyczasie RSI przecina swoją średnią kroczącą lub wraca do niej po wcześniejszym przecięciu.

📌 Jak pokazano na wykresie:

zaznaczyłem obszar trzeciego przecięcia RSI ze średnią kroczącą

lub powrotu RSI do średniej po wcześniejszym przecięciu,

każdorazowo w tym miejscu rynek formował lokalny TOP cenowy.

⚠️ Obecna sytuacja techniczna znajduje się dokładnie w analogicznej fazie cyklu, co w przeszłości prowadziło do:

1. najpierw gwałtownego wybicia w okolice ~9 zł (tylko tutaj przekraczamy poziomy fibo oraz kanału, więc zakres rośnie do ~11 zł )

2. Następnie korekta w okolice poprzedniego szczytu ~8,20 lub przy niższym zakresie fibo ~7,50

🔍 Analiza bazuje na:

cykliczności RSI (1D),

relacji RSI ze średnią kroczącą,

historycznych analogiach widocznych na wykresie.

*Kanał Ghost ze spółki Atrem, która miała podobną drogę po "wtopach"

⚠️ To nie jest porada inwestycyjna.

PKN Orlen: trend wzrostowy pod presją oporuCześć,

ORLEN to zintegrowana grupa multienergetyczna, której wyniki są sumą kilku odrębnych ekonomicznie „mini-biznesów”: pozyskanie i handel surowcami (w tym własne wydobycie), rafinerie i petrochemia, energetyka (wytwarzanie, dystrybucja, ciepło) oraz segment detaliczno-sprzedażowy (paliwa i sprzedaż pozapaliwowa, a także sprzedaż energii i gazu do klientów). Taki miks sprawia, że ORLEN nie jest „czystą rafinerią”: w jednych kwartałach wyniki ciągną marże rafineryjne, w innych dystrybucja i sprzedaż energii/gazu lub upstream.

W III kw. 2025 średnia cena Brent wyniosła ok. 69,1 USD/bbl (spadek r/r), co statystycznie obniża przychody (niższe notowania surowców i produktów), ale nie przesądza o rentowności rafineryjnej, która zależy od marż (crack spreads), dyferencjałów i kursów walutowych. W tym samym czasie ORLEN raportował wysoką modelową marżę rafineryjną przy jednoczesnej presji w petrochemii (słabsze marże/otoczenie popytowe)

W III kw. 2025 ORLEN pokazał przychody 61,0 mld zł (spadek r/r), EBITDA LIFO 8,9 mld zł oraz operacyjny cash flow 8,2 mld zł. Jednocześnie CAPEX w kwartale wyniósł 7,3 mld zł, a wskaźnik dług netto/EBITDA był nadal bardzo niski (0,14x). Narastająco za 9M 2025: przychody 195,2 mld zł, EBITDA LIFO 29,7 mld zł, CFO 34,4 mld zł oraz FCF 13,8 mld zł(według definicji spółki).

Struktura EBITDA LIFO w III kw. 2025 była szeroko rozłożona pomiędzy segmenty: Upstream & Supply 3,301 mld zł, Downstream 2,428 mld zł, Energy 2,240 mld zł, Consumers & Products 1,578 mld zł, przy ujemnym wyniku funkcji korporacyjnych.

Upstream & Supply: segment był istotnym kontrybutorem, ale r/r widoczny był negatywny wpływ niższych cen ropy i gazu; równolegle rosła produkcja gazu.

Downstream: istotnie pomogły wysokie marże rafineryjne, natomiast petrochemia pozostawała pod presją (marże i wolumeny).

Energy: wzrost wolumenów (w tym dystrybucja) wspierał wynik, przy jednoczesnej ekspozycji na otoczenie cen energii/CO₂ oraz regulacje taryfowe w dystrybucji.

Consumers & Products: stabilność paliw w detalu była uzupełniona wynikiem na sprzedaży energii i gazu do klientów; spółka raportowała m.in. wyższe wolumeny sprzedaży gazu detalicznego.

Co Ciekawe ORLEN publikuje własny konsensus analityków. Dla III kw. 2025 rynek oczekiwał około 8,9 mld zł EBITDA LIFO oraz około 3,4 mld zł wyniku netto. Z dostępnych komunikatów rynkowych wynika, że EBITDA LIFO była zgodna z konsensusem, natomiast wynik netto był niższy od oczekiwań (PAP Biznes wskazywał niedowiezienie netto względem prognoz).

W strategii/polityce dywidendowej ORLEN opisuje progresywną „dywidendę gwarantowaną” (w strategii ogłoszonej w styczniu 2025 r. wskazano jej coroczny wzrost o 0,15 zł i poziom 4,50 zł na 2025). To jest istotne rozróżnienie: gwarantowana część jest „podłogą”, a reszta zależy od wyników i decyzji organów spółki.

W krótkim terminie kluczowe będą: utrzymanie marż rafineryjnych (i dyferencjałów), tempo odbicia petrochemii, jakość konwersji EBITDA na gotówkę (CFO vs EBITDA) oraz dyscyplina CAPEX przy jednoczesnym utrzymaniu bardzo niskiej dźwigni. W warstwie rynkowej warto też śledzić aktualizacje konsensusów i to, czy rynek „wybacza” słabszy wynik netto, jeśli EBITDA LIFO i cash flow pozostają mocne.

Na wykresie tygodniowym ORLEN pozostaje w trendzie wzrostowym, który rozpoczął się po wyraźnym dołku w rejonie 45–50 zł na przełomie 2024/2025. Od tego momentu rynek konsekwentnie buduje sekwencję wyższych dołków i wyższych szczytów, co technicznie potwierdza zmianę długoterminowego sentymentu.

Ważnym historycznym wsparciem (ale odległym) jest szeroka strefa 68–72 zł, która w przeszłości pełniła rolę oporu, a następnie została skutecznie obroniona jako wsparcie. To klasyczna zmiana biegunów i jeden z najmocniejszych argumentów po stronie byków w średnim terminie.

Wyżej znajduje się strefa 81–82 zł, która na wykresie tygodniowym była punktem równowagi rynku (duża liczba reakcji ceny). Jej trwałe utrzymanie w trakcie ostatniej korekty potwierdziło siłę popytu instytucjonalnego.

Od strony podaży kluczowy jest obszar 97–100 zł, a wyżej absolutny szczyt ruchu przy 105,28 zł. Ten poziom ma charakter technicznego oporu długoterminowego, bo zbiegają się tam wcześniejsze maksima oraz psychologiczna bariera trzycyfrowa. Dopóki rynek nie zamknie tygodnia wyraźnie powyżej 105 zł, ten obszar należy traktować jako dominującą strefę podaży.

Interwał tygodniowy (opory i wsparcia):

Na oscylatorach tygodniowych (RSI oraz MACD) widać wyraźne schłodzenie momentum po dynamicznym impulsie wzrostowym. RSI nie potwierdził nowego maksimum ceny, co można interpretować jako wczesną, niedojrzałą dywergencję spadkową. Nie jest to jednak sygnał odwrócenia trendu, a raczej informacja, że rynek wchodzi w fazę konsolidacji lub korekty czasowej.

MACD na W1 pozostaje powyżej zera, ale histogram maleje, co statystycznie częściej prowadzi do ruchu bocznego lub korekty, niż do natychmiastowego załamania trendu. Z punktu widzenia inwestora średnioterminowego to typowe zachowanie rynku po silnej fali wzrostowej, a nie sygnał alarmowy.

Interwał tygodniowy (możliwa dywergencja):

Profil wolumenu na interwale dziennym bardzo czytelnie pokazuje, gdzie rynek „akceptuje cenę”. Największy wolumen obrotu koncentruje się w rejonie 81 (POC), aż do 88 zł, co oznacza, że jest to obszar uczciwej wyceny w obecnym cyklu. Rynek wielokrotnie wracał do tej strefy i za każdym razem pojawiał się popyt.

Powyżej 90 zł wolumen wyraźnie maleje, co oznacza, że ostatnie wzrosty odbywały się przy niższej partycypacji rynku. Taki układ często sprzyja lokalnym fałszywym wybiciom, zwłaszcza jeśli zabraknie nowego impulsu fundamentalnego lub szerokiego rynku.

Jednocześnie brak agresywnej podaży wolumenowej na spadkach sugeruje, że kapitał długoterminowy nie opuszcza jeszcze rynku.

Interwał dzienny (profil wolumenu):

Na D1 kluczowa jest obecna strefa 97–100 zł, która pokrywa się z górnym ograniczeniem ostatniego impulsu, zniesieniem Fibonacciego (0,5–0,618), okalnym maksimum z wyraźną reakcją podaży.

Cena po nieudanym ataku na 105,28 zł zeszła dynamicznie niżej i obecnie próbuje wrócić w kierunku oporu. Jeśli rynek nie zdoła odzyskać 97–99 zł na zamknięciach dziennych, wzrasta prawdopodobieństwo, że ostatni ruch w górę był fałszywym wybiciem (bull trap).

W takim scenariuszu bardzo logiczna technicznie byłaby korekta typu ABC, gdzie:

fala A została już wykonana (spadek z 105),

fala B to obecne odbicie,

fala C mogłaby sprowadzić kurs w okolice 88–82 zł, czyli górnej części strefy wolumenowej.

Co istotne, taka korekta nie psułaby trendu wzrostowego, a wręcz poprawiłaby jego jakość, umożliwiając ponowne zbudowanie momentum.

Interwał dzienny (kluczowa strefa oporu):

RSI na D1 zeszło z obszaru wykupienia i obecnie porusza się w neutralnym paśmie 40–50. To typowe zachowanie rynku, który przeszedł z fazy impulsu w fazę korekty. Brak zejścia poniżej 30 świadczy o tym, że presja podażowa jest kontrolowana.

MACD na D1 wygenerował sygnał spadkowy, a histogram pozostaje ujemny, co wspiera scenariusz korekcyjny, jednak wszystko może się zmienić na przestrzeni kilku sesji, ponieważ zawrócił on w kierunku kupna, a najbliższe dwie sesje wzrostowe mogą przeciąć linie.

Interwał dzienny (oscylatory):

Technicznie ORLEN znajduje się w zdrowym trendzie wzrostowym w skali tygodniowej, ale krótkoterminowo rynek jest w fazie konsolidacji/korekty po silnym impulsie. Strefa 97–100 zł jest obecnie kluczowym testem wiarygodności byków. Jej trwałe odzyskanie otworzyłoby drogę do ponownego ataku na 105 zł, natomiast odrzucenie zwiększa prawdopodobieństwo korekty w kierunku 88–82 zł.

Analiza nie jest rekomendacją, tylko subiektywną opinią.

Rainbow - FinAdventowe podsumowanieRainbow jest to jeden z największych touroperatorów w Polsce, działający od 1990 roku, a na giełdzie notowany od 2007 roku. Model działalności opiera się na klasycznej strukturze touroperatora czarterowego: kontraktowaniu miejsc w samolotach oraz hotelach, a następnie sprzedaży oferty klientom indywidualnym i agentom. Ten model powoduje charakterystyczną dla branży wysoką dynamikę przepływów gotówkowych i dużą sezonowość, ale jednocześnie pozwala spółce skutecznie zarządzać kapitałem obrotowym dzięki pobieraniu zaliczek od klientów z wyprzedzeniem. Rainbow łączy tę działalność z rozwijaną linią własnych hoteli White Olive w Grecji, które wzmacniają kontrolę nad produktem i wspierają marżowość w wysokim sezonie. W 2025 roku spółka weszła też w strategiczną fazę ekspansji geograficznej, przejmując 70% rumuńskiego touroperatora Paralela 45 Turism, co stanowi pierwszy krok do budowania grupy działającej na wielu rynkach.

Wyniki:

Rok 2025 przynosi Rainbow wyraźny wzrost skali działalności, który znajduje potwierdzenie zarówno w danych kwartalnych, jak i miesięcznych raportach sprzedażowych. Przychody narastająco za trzy kwartały 2025 roku sięgnęły ponad 3,75 mld zł, co oznacza wzrost o 12,3% rok do roku. To tempo dynamiki utrzymało się także w danych miesięcznych – zarówno wrzesień, jak i październik przyniosły dwucyfrowe wzrosty sprzedaży, a przychody po dziesięciu miesiącach 2025 roku wzrosły o ponad 13% względem roku poprzedniego. Spółka pokazuje więc spójny obraz rosnącego popytu na turystykę zorganizowaną, co potwierdza również przedsprzedaż sezonu „Zima 2025/2026”, która wzrosła o 8,2% w porównaniu z analogicznym okresem poprzedniego roku. Jest to o tyle istotne, że przedsprzedaż stanowi kluczowy wskaźnik widoczności przychodów i obciążenia mocy operacyjnych na kolejny sezon.

Jednym z najciekawszych aspektów tegorocznych wyników Rainbow jest wyraźne rozwarstwienie pomiędzy bardzo mocnym trzecim kwartałem a nieco słabszą rentownością narastającą. Trzeci kwartał, tradycyjnie najważniejszy dla tej branży, przyniósł bardzo dobre wyniki: przychody przekroczyły 1,95 mld zł, EBITDA wzrosła ponad czterokrotnie względem roku poprzedniego, a zysk netto jednostki dominującej osiągnął 160 mln zł, co było o prawie 13% powyżej konsensusu rynkowego.

Marże operacyjne i netto okazały się wyraźnie lepsze od prognoz, co sugeruje bardzo dobre wykonanie sezonu letniego, efektywne zarządzanie cenami oraz prawdopodobnie korzystne wykorzystanie kontraktowanych mocy.

W ujęciu narastającym obraz jest jednak bardziej zrównoważony. Pomimo wyraźnego wzrostu przychodów, rentowność w pierwszych trzech kwartałach roku pozostała nieco słabsza niż przed rokiem – zarówno marża EBIT, jak i marża netto odnotowały kilkupunktowe spadki. Warto jednak zwrócić uwagę, że rok 2024 był rokiem rekordowym jak mówił Maciej Szczechura (prezes zarządu) oraz okres Q2 r/r był gorszy o ponad 50%. Spadek zysku był tłumaczony dokładnie na webinarze. Nie chcę czegoś pominąć dlatego warto się zapoznać z całą konferencją. Link poniżej www.youtube.com Informacja o Q2 zaczyna się od około 12 miuty.

Pod względem płynności i bilansu Rainbow pozostaje w solidnej kondycji, typowej dla firm z sektora turystycznego. Bardzo silne przepływy operacyjne – ponad 400 mln zł po trzech kwartałach – utrzymują wysoką płynność, a jednocześnie kapitał własny systematycznie rośnie, co przełożyło się na wzrost wartości księgowej do blisko 36 zł na akcję. Struktura zobowiązań jest charakterystyczna dla branży: wysoki udział zobowiązań krótkoterminowych wynika ze specyfiki rozliczeń z liniami lotniczymi, hotelami oraz zaliczek pobieranych od klientów. Nie oznacza to typowego ryzyka zadłużeniowego, ale wymaga precyzyjnego zarządzania płynnością w okresach kumulacji rezerwacji i rozliczeń z partnerami.

Przejęcie Paralela 45 Turism

Strategicznie najistotniejszym ruchem 2025 roku jest wejście Rainbow na rynek rumuński poprzez przejęcie Paralela 45 Turism. To ruch dywersyfikujący działalność geograficzną i zwiększający skalę zakupową całej grupy. W perspektywie długoterminowej może to poprawić marże dzięki synergiom przy kontraktowaniu usług, choć krótkoterminowo transakcja wprowadza elementy ryzyka integracyjnego – różnice w rynku, procesach, systemach i regulacjach mogą wymagać nakładów inwestycyjnych oraz czasu na ujednolicenie. Od sierpnia przychody Paralela 45 są już konsolidowane w wynikach grupy, co częściowo tłumaczy rosnącą skalę biznesu.

Ryzyka:

Ryzyka działalności pozostają zbieżne z tymi, które są typowe dla branży turystycznej. Spółka jest podatna na zmiany koniunktury gospodarczej, wahania kursów walut, geopolitykę na kierunkach turystycznych oraz potencjalną presję cenową ze strony konkurencji. W 2025 roku dodatkowym źródłem niepewności może być charakter integracji rumuńskiej części grupy i tempo osiągania synergii operacyjnych. Jednocześnie jednak obserwowany wzrost przedsprzedaży sezonu zimowego sugeruje, że popyt konsumencki pozostaje stabilny, a segment turystyki zorganizowanej wciąż utrzymuje silny trend odbudowy i rozwoju.

Rainbow pokazuje w 2025 r. mocny wzrost skali i bardzo dobre wykonanie sezonu letniego (3Q powyżej konsensusu), przy jednoczesnym umiarkowanym spadku marż w ujęciu narastającym oraz rosnącej złożoności działalności po wejściu na rynek rumuński. Biznes jest silnie generujący gotówkę, ale operuje na wysokim poziomie zobowiązań krótkoterminowych i jest narażony na typowe dla branży ryzyka makro, kosztowe i geopolityczne.

Przechodząc do analizy technicznej, spółka po publikacji wyników za Q2, mocno spadała docierając momentami do pomarańczowej strefy wsparcia, która stanowiła w listopadzie 24 roku pewien bufor do kontynuacji dalszych wzrostów. Pomiędzy strefą POC (130 zł), która była kluczowa do zmiany sentymentu na kursie mielśmy również opór / wcześniej strefę wsparcia na poziomie 120-123 zł. Po pierwszym dość pionowym podejściu pod POC, kurs przetestował wybicie oporu czerwonego boksa od góry, po czym konsolidował do czasu wyniku. Spółka dowiozła wyniki, a konsensus został mocno przebity, dlatego też wyszliśmy powyżej 130 zł, a po kilku dniach wybicie to zostało przetestowane i utrzymane co dało kolejny pozytywny sygnał na wykresie.

Wykres D1 (wyniki Q2 / wsparcia i opory):

Wczoraj po silnym impulsie wzrostowym, który wyniósł kurs #Rainbow do poziomu 144 zł, rynek znalazł się w miejscu o rosnącym znaczeniu technicznym. Aktualna wycena testuje górną część lokalnej strefy oporu wynikającej zarówno z wolumenowego profilu rynku (VAH), jak i z wcześniejszej struktury cenowej. Najbardziej widoczne zagęszczenie obrotu znajduje się w przedziale 128–134 zł, co stanowi strefę równowagi i wcześniejszą barierę podażową. W obecnym układzie ta strefa powinna pełnić strefę potencjalnego wsparcia. Tak jak pisałem wcześniej rynek przebił ją dynamicznie, a następnie wykonał lokalny retest, z którego wyszło odbicie w kierunku 140–144 zł.

Po stronie oporów najbliższą barierą pozostaje poziom 148 zł, a dopiero powyżej niego istotna strefa podażowa przy 155–156 zł, gdzie w przeszłości wielokrotnie pojawiała się wyraźna reakcja podaży. Nad tym horyzontem widoczny jest historyczny szczyt w okolicach 177 zł, co stanowi ATH.

Wykres D1 (profil wolumenu):

Oscylatory potwierdzają krótkoterminową siłę impulsu, ale jednocześnie sygnalizują, że rynek wchodzi w obszar rozgrzania. RSX znajduje się w strefie wykupienia i zaczyna zbliżać się do momentu, w którym historycznie często pojawiała się lokalna korekta. RSI również przebywa w górnej części swojego zakresu, ale jeszcze nie daje jednoznacznego sygnału dystrybucyjnego – jest to raczej strefa, w której wzrosty stają się bardziej wymagające i podatne na realizację zysków. Wskaźniki wolumenowe sugerują, że ostatnie odbicie ma fundament w rosnącej aktywności, ale nie jest to wolumen ekstremalny, który jednoznacznie zwiastowałby fazę euforyczną. Potwierdzenie nadejdzie w najbliższych dniach.

Wykres D1 (oscylatory):

Kluczowe pytanie dotyczy tego, czy poziom 140 zł, zamieni się w trwałe wsparcie. Jeżeli popyt utrzyma obronę tego zakresu, struktura rynku pozostanie wzrostowa i naturalnym ruchem byłby atak na 148 zł, z możliwą kontynuacją do 155 zł. Z kolei zejście poniżej 134 zł otworzyłoby drogę do powrotu w szeroką strefę równowagi 130–126 zł, która przez ostatnie miesiące pełniła rolę konsolidacyjnego fundamentu. Dopiero wybicie poniżej 120 zł zanegowałoby ostatnią sekwencję wyższych dołków i skierowało uwagę rynku na głębsze wsparcie w okolicach 112–115 zł.

Wykres D1 (strefa 140):

W obecnej konfiguracji technicznej zachowanie ceny przypomina klasyczne wybicie z długiej konsolidacji, w którym naturalnym zachowaniem jest sekwencja „wybicie – retest – kontynuacja”. Rynek wykonał już wybicie oraz częściowy retest, więc znajdujemy się w fazie, w której testowane będzie momentum wzrostowe. Dynamika świec oraz wolumen wskazują, że kupujący mają przewagę, ale jednocześnie jest to moment podwyższonego ryzyka krótkoterminowej korekty – szczególnie, jeśli nie udałoby się obronić 140 zł.

Podsumowując technicznie #Rainbow wchodzi w ruch wzrostowy o wysokim potencjale, ale w obszarze, który wymaga potwierdzenia siły. Najbliższe sesje rozstrzygną, czy 140 zł zamieni się w trwałe wsparcie i otworzy drogę do 148–155 zł, czy też rynek cofnie się głębiej, żeby odbudować energię w strefie 134–130 zł.

Analiza nie jest rekomendacją, tylko moją subiektywną opinią.

Kino Polska - walczy o powrót do szczytów z 2024.

Cześć,

W 9 miesiącach 2025 roku Kino Polska TV wypracowała 241,5 mln zł przychodów, co oznacza wzrost o ok. 5% r/r. Zysk operacyjny (EBIT) sięgnął 72,8 mln zł (+14% r/r), a zysk netto z działalności kontynuowanej 58,2 mln zł (+13% r/r). EBITDA podskoczyła do 134,1 mln zł, rosnąc o 19% r/r, a marża EBITDA urosła z ~49% do 56%. Innymi słowy – sprzedaż rośnie umiarkowanie, ale zyski rosną znacznie szybciej, bo biznes jest coraz bardziej rentowny.

W samym III kwartale 2025 r. przychody wyniosły 80 mln zł (vs 73,9 mln zł rok wcześniej), a zysk netto ok. 19,2 mln zł – to kolejny kwartał, w którym Grupa dowozi zarówno na poziomie top line, jak i bottom line. Nie ma tu fajerwerków wzrostu jak w młodych techach, ale jest stabilne „dokładanie” wyniku z kwartału na kwartał.

Nie wszystko jednak jest idealne. Zoom TV, mimo rosnących przychodów reklamowych (+5% r/r), na poziomie operacyjnym pokazał w 9M 2025 stratę ok. –2,1 mln zł, głównie przez wyższe koszty contentu. To klasyczny przykład projektu, który ma poprawiać zasięg i ofertę grupy, ale w krótkim terminie „zjada” marżę. Przy mocnym rynku reklamy można sobie na to pozwolić, ale w scenariuszu schłodzenia popytu właśnie takie kanały będą pierwsze do cięcia.

Bilansowo Kino Polska wygląda jednak bardzo solidnie. Kapitał własny urósł do ok. 339 mln zł, spółka generuje silny cash flow operacyjny (ponad 57 mln zł w 9M 2025), wypłaca stałą dywidendę 0,63 zł na akcję, a przy tym nie jest dociążona długiem.

Strategicznie narracja jest dość klarowna. Utrzymać 5. pozycję na rynku mediów w Polsce, dalej pompować przychody z reklamy na własnych kanałach (Stopklatka, Zoom, FilmBox, Kino Polska), rozwijać kontent i wykorzystać grupę Canal+ do ekspansji FilmBox i FilmBox+ na rynkach zagranicznych. To nie jest historia przełomowego produktu tech, a raczej konsekwentne granie tego samego schematu: więcej dobrego contentu → wyższa oglądalność → więcej reklamy → wyższe marże.

Są jednak pewne ryzyka na tym rynku. Po pierwsze cykliczność rynku reklamy TV – jeśli budżety reklamowe się cofają, wyniki polecą w dół praktycznie 1:1. Po drugie koszty ramówek – przykład Zoom TV pokazuje, że agresywne inwestycje w program mogą szybko uderzyć w EBIT. Po trzecie strukturalna zmiana w kierunku VOD i OTT – spółka rozwija FilmBox+, ale core to nadal klasyczna telewizja liniowa, która długoterminowo będzie musiała mocniej walczyć o widza.

Przechodząc do wykresu, od początku roku kurs Kino Polska TV zachowuje się słabiej niż rok 2024. YTD spółka jest ok. –8%, co samo w sobie nie wygląda dramatycznie, ale trzeba pamiętać, że mówimy o rynku, który w grudniu 2024 testował historyczne maksima. Ten kontekst jest kluczowy. W grudniu 2024 roku kurs doszedł do 21,6 zł, czyli praktycznie dotknął historycznego maksimum w rejonie 21,9 zł. Popyt spróbował, ale nie był w stanie przepchnąć rynku wyżej. Pojawiła się podaż i rozpoczęła się kilkumiesięczna korekta.

Co ważne – to nie był gwałtowny zwrot trendu, tylko klasyczne schłodzenie po mocnym ruchu wzrostowym. Rynek nie oddał wcześniejszego impulsu, tylko przeszedł w boczny, lekko spadkowy ruch, zbierając siły.

Wykres W1 podejście pod ATH:

Patrząc szerzej, Kino Polska porusza się w czytelnym, równoległym kanale wzrostowym, który trwa od dołków pandemicznych. Obecna korekta odbywa się wewnątrz kanału, bez naruszenia jego dolnego ograniczenia. To oznacza jedno. Z punktu widzenia trendu długoterminowego nic się jeszcze nie wydarzyło złego. Rynek po prostu pracuje czasem, a nie ceną.

Wykres W1 kanał wzrostowy:

Na interwale tygodniowym bardzo dobrze widać strefę podażową 20,2–21,9 zł. To rejon, w którym rynek zatrzymał się w 2024 roku, pojawiała się podaż przy kolejnych podejściach i brakowało wolumenu, żeby zrobić trwałe wybicie. Dopóki kurs znajduje się poniżej tej strefy, każda próba wzrostu jest tylko testem podaży, a nie potwierdzonym ruchem.

Po stronie wsparć mamy 18,1 zł to pierwsze istotne wsparcie strukturalne, natomiast kolejne 17,1–17,3 zł to silniejsza strefa popytowa z przeszłości. 15,25 zł to granica, poniżej której dopiero zaczęłaby się dyskusja o zmianie trendu średnioterminowego.

Wykres W1 (wsparcia / opory / strefa podażowa):

Na interwale dziennym zniesienie Fibonacciego liczone od szczytu 21,6 zł do dołka 15,15 zł pokazuje bardzo podręcznikowy obraz.

Rynek: doszedł do 0,786 (ok. 20,2 zł), czyli dokładnie tam, gdzie w korektach często kończy się ruch powrotny.

To jest ten moment, w którym rynek musi się określić albo popyt przejmie kontrolę i spróbuje ponownie zaatakować ATH, albo 0,786 okaże się sufitem i zobaczymy kolejne cofnięcie.

Wykres D1 (zniesienie Fibonacciego):

Profil wolumenu bardzo ładnie tłumaczy obecną stagnację. POC wypada w rejonie 19,75 zł, a kurs znajduje się tuż nad tym poziomem.

To jest klasyczny obszar równowagi – tu było najwięcej handlu, więc rynek naturalnie „zawiesza się” cenowo. Utrzymanie się powyżej POC daje szansę na dalsze podejścia pod 20,5–21,0 zł, natomiast zejście poniżej POC otwiera drogę do szybszego ruchu w dół, nawet w okolice 17–18 zł, gdzie znajduje się kolejna strefa popytu.

Wykres D1 (profil wolumenu):

Technicznie Kino Polska jest w punkcie decyzyjnym długoterminowo trend wzrostowy nadal obowiązuje.

Natomiast krótkoterminowo wszystko rozgrywa się między 19,1 a 20,2 zł.

Dopiero wybicie i utrzymanie powyżej 20,2-21 zł otworzy drogę do realnej próby nowych maksimów.

Odrzucenie tej strefy zwiększy ryzyko cofnięcia w kierunku 18–17 zł, które nadal będzie tylko korektą w większym trendzie.

Analiza nie jest rekomendacją, tylko moją subiektywną opinią.

TEXT: –74% od szczytu, wyprzedanie i walka o strefę popytuCześć,

w I półroczu roku obrotowego 2025/26 TEXT wypracował 167,6 mln zł przychodów, co oznacza spadek o 4,9% r/r. W ujęciu dolarowym sprzedaż wzrosła symbolicznie o 1,2% r/r, ale umocnienie złotego wobec USD zjadło ten wzrost w raportowanych danych. EBITDA spadła do 78,3 mln zł (–25,1% r/r), a zysk netto wyniósł 59,7 mln zł i był niższy o 30,9% r/r. Marża EBITDA obniżyła się z okolic 57% do 46,7%, co jest wyraźnym pogorszeniem, choć nadal na tle GPW pozostaje poziomem bardzo wysokim.

Jeśli spojrzymy na pojedyncze kwartały, obraz jest podobny. W Q1 2025/26 spółka osiągnęła 84,8 mln zł przychodów, co było lekko powyżej konsensusu, ale EBITDA i zysk netto były wyraźnie poniżej oczekiwań rynku. Zysk netto okazał się niemal 10% niższy od prognoz, a EBITDA o ok. 5% poniżej konsensusu. Q2 2025/26 nie przyniósł poprawy – przychody były zgodne z oczekiwaniami, natomiast rentowność ponownie zawiodła, a zysk netto spadł o ponad 32% r/r.

Patrząc przez pryzmat oczekiwań analityków, Text nie zawiódł przychodami, ale rozczarował marżami. Spółka nadal generuje bardzo wysokie przepływy operacyjne, ale:

* koszty infrastruktury (nowa chmura),

* rosnące zatrudnienie,

* wydatki związane z SOC-2 i przygotowaniem oferty pod klientów większej skali

zaczęły realnie obciążać wynik. To nie są koszty „jednorazowe”, tylko element przejścia spółki z fazy dojrzałego live chata do platformy customer support opartej o AI i klientów mid/enterprise.

Najważniejszy wskaźnik w tym biznesie, czyli MRR, praktycznie stoi w miejscu. Na koniec H1 2025/26 wyniósł 7,06 mln USD, co oznacza wzrost jedynie o 0,3% r/r i spadek 1,5% kw/kw. ARR utrzymuje się w okolicy 85 mln USD, daleko jeszcze do strategicznego celu 100 mln USD.

Z jednej strony widać poprawę jakości bazy klientów — ponad 50% MRR pochodzi dziś od klientów płacących minimum 500 USD miesięcznie, a udział klientów multiproduct zbliża się do 36% MRR. Z drugiej strony wolumenowo nowy biznes nie kompensuje churnu i migracji w tempie, które pozwalałoby wrócić na dwucyfrowe tempo wzrostu.

TEXT wypłacił za rok 2024/25 rekordową dywidendę 6,06 zł na akcję, a dodatkowo planuje zaliczkę 1,15 zł na akcję w bieżącym roku. Przy obecnym kursie oznacza to kilkanaście procent stopy dywidendy, co nadal jest jednym z najmocniejszych argumentów za spółką.

Cała narracja inwestycyjna Text opiera się dziś na jednym filarze: Text App — zintegrowanej platformie łączącej LiveChat, HelpDesk, ChatBot i nowe narzędzia oparte o AI. Produkt jest wdrażany stopniowo, bez agresywnej migracji klientów, a w lipcu działało na nim 250 klientów. W następnym roku zaplanowana jest intensywna komunikacja związana z Text App.

To rozsądne operacyjnie, ale rynkowo oznacza jedno: efekty będą rozłożone w czasie. Dopóki Text App nie zacznie realnie podbijać ARPU i dynamiki MRR, rynek będzie traktował TEXT jako spółkę wysokomarżową, ale niskowzrostową.

Przechodząc do analizy technicznej, Od historycznego maksimum w rejonie 158 zł kurs spadł do okolic 40 zł, co oznacza przecenę o prawie 75%. To już nie jest korekta w trendzie wzrostowym, tylko rynek niedźwiedzia i wyraźny re-rating spółki – z growth SaaS do dojrzałego cash cow. Spadek jest głęboki, dynamiczny i wciąż nie widać na tygodniach próby zbudowania trwałej bazy popytu.

Wykres W1 (spadeki):

Na wykresie tygodniowym kurs znajduje się poniżej całej struktury z 2024 i 2025 roku. Wsparcie w strefie 47,9–51,1 zł, które przez wiele miesięcy było bronione, zostało wybite i obecnie działa jako opór. Każda próba odbicia w ten rejon może skończyć się podażą.

Poniżej aktualnych poziomów pierwszym technicznym przystankiem są okolice 36,9-38 zł, a następnie 33,2 zł. To ostatnia wyraźna strefa popytowa na wykresie tygodniowym. Jej przełamanie otworzyłoby drogę do bardzo głębokiego scenariusza korekcyjnego – nawet w kierunku historycznych minimów przy 21 zł.

Wykres W1 (opory / wsparcia):

Oscylatory są już mocno wyprzedane. RSI na tygodniach znajduje się w rejonie 22 pkt, czyli poziomach, które historycznie często poprzedzały przynajmniej techniczne odbicie. Z drugiej strony MACD pozostaje głęboko poniżej zera, histogram jest czerwony, a linie wyraźnie rozjechane, co pokazuje, że impet spadku wciąż dominuje. Rynek jest skrajnie wyprzedany, ale technicznego sygnału kupna jeszcze nie ma.

Wykres W1 (oscylatory):

Patrząc na zniesienie Fibo (WAŻNE: liczone w skali logarytmicznej) od 21 zł do 157 zł, kurs znajduje się już poniżej 0,618, czyli poziomu klasycznie uznawanego za „ostatnią linię obrony trendu”. Ten poziom wypadł w okolicach 45,3 zł i został wyraźnie złamany.

Kolejny poziom wynikający z Fibo to 0,786, który wypada przy 32,3 zł. To bardzo ciekawa konfluencja, bo zgrywa się z horyzontalnym wsparciem w okolicy 33 zł. Jeśli rynek miałby gdzieś spróbować zbudować większe odbicie, to właśnie tam.

Wykres W1: (zniesienie fibo)

Profil wolumenu pokazuje, że obecnie znajdujemy się poniżej głównej strefy obrotu, która wypada w rejonie 51–54 zł. To tam wcześniej trwała długa konsolidacja i dystrybucja. Aktualne poziomy cenowe leżą w obszarze niższego wolumenu – tzw. wolumenowej „dziurze”.

Ewentualny powrót kursu w okolice 48–52 zł byłby klasycznym ruchem powrotnym do wybitego wsparcia i testem strefy, gdzie rynek wcześniej bardzo aktywnie handlował.

Wykres D1: (profil wolumenu)

Na interwale dziennym wyraźnie widać strefę popytową w przedziale 33,2–36,9 zł. To ostatnia sensowna struktura, która może zatrzymać spadek. RSI na D1 znajduje się przy 26 pkt, a MACD pozostaje nisko, ale dynamika spadku zaczyna delikatnie wygasać.

To nie jest jeszcze sygnał odwrócenia trendu, raczej przygotowanie rynku do reakcji – pytanie tylko, czy będzie to krótkie odbicie, czy coś więcej.

Wykres D1: (strefa popytowa)

Podsumowując:

Text to dziś spółka w punkcie przejściowym. Fundamenty pozostają bardzo solidne: globalny SaaS, wysokie marże, powtarzalne przychody i jedna z najwyższych dywidend na GPW. Jednocześnie tempo wzrostu wyhamowało, marże są pod presją, a cały ciężar narracji spoczywa na powodzeniu nowej platformy Text App. Krótki termin to gra pod dywidendę i stabilność cash flow. Średni i długi termin to pytanie, czy spółka zdoła wrócić na ścieżkę realnego wzrostu ARR, czy na stałe wejdzie w fazę „dojrzałego cash cow”.

Technicznie Text jest skrajnie wyprzedany, ale wciąż porusza się w silnym trendzie spadkowym. Dopóki kurs nie wróci powyżej 45–52 zł, każde odbicie należy traktować raczej jako korektę niż zmianę trendu.

Jeśli popyt zdoła obronić strefę 33–37 zł, można oczekiwać dynamicznego odreagowania. Natomiast jej przełamanie otworzy drogę do znacznie głębszego scenariusza spadkowego, z potencjalnym celem nawet przy 21 zł. Na dziś byki są przyparte do muru. Piłka leży w strefie popytowej i to właśnie tam rynek odpowie na pytanie, czy mamy do czynienia z końcówką wyprzedaży, czy tylko kolejnym przystankiem w większym trendzie spadkowym.

Analiza nie jest rekomendacją tylko moją subiektywną opinią.

sytuacja na NASDAQ100wg mnie Nasdaq100 jest rządzący na rynkach dzisiejszych czasów - ery technologicznej.

Jest wyznacznikiem trendu na rynkach. Jeśli "nie przejmuje się" wojnami znaczy waluty również nie będą na nie reagować. Nasdaq100 reaguje najbardziej na kryzysy w USA niż na konflikty wojenne (dopóki USA rządzą światem).

Obecnie obronił 127 Fibo w trendzie wzrostowym, mając za sobą DWA ogromne OVER BALANCE wzrostowe I BĘDĄC W PIĄTEJ FALI WZROSTOWEJ, która bywa czasem nie do wyczerpania...

Prawdopodobna próba ataku na ATH i w okolicy 161 Fibo okaże się czy pofalujemy trochę w ramach zakresu Fibo czy kontynuujemy falę wzrostową.

BTC bardzo lubi nowe trendy na nasdaq100, robi się wtedy "spontaniczny" ;) poza tym, na BTC widać znów zielone milionowe zlecenia na taśmie...

APR - byki reagują na test wsparcia po wynikach Q3.Cześć,

w III kwartale 2025 roku Auto Partner osiągnął przychody ze sprzedaży na poziomie 1 136,47 mln zł, co oznacza wzrost o 7,1% r/r. Jednocześnie zysk operacyjny (EBIT) wyniósł 70,8 mln zł, a skonsolidowany zysk netto przypadający akcjonariuszom jednostki dominującej wyniósł 49,2 mln zł i obie rzeczy spadły w okolicy 0,6% i 2% rdr. Wynik EBITDA grypy uplasował się na poziomie 83,6 mln zł, co było poniżej konsensusu analityków (92,4 mln zł).

Jeśli chodzi o oczekiwania rynku — czyli konsensus — spółka nie dowiozła wyników. Zysk netto był ok. 10,6% poniżej prognozy konsensusu PAP, a EBITDA ok. 9,5% niżej. Na plus działa utrzymujący się wzrost przychodów, także sprzedaż zagraniczna, co pokazuje siłę skali i zasięgu sieci dystrybucyjnej. Ale z drugiej strony spada marża, co budzi pytania o kontrolę kosztów i efektywność operacyjną przy rosnącej skali.

Kurs po wynikach spadł o prawie 10%, docierając do wsparcia, które rok temu zawróciło kurs na południe i dało w dość krótkim czasie wzrost 45%. Po 4 sesjach od wyników wracamy powoli do poziomu sprzed ogłoszenia ich. Tym samym byki walczą, aby przebić pierwszą strefę oporu. I teraz pojawia się pytanie, czy jest to tylko test wybicia wsparcia, czy też próba wykorzystania ponownie mocniejszego ruchu w górę.

Wykres W1 (spadki / strefa oporu / wsparcia):

Nakładając zniesienie Fibonacciego W1 od października 2022 do ostatniego szczytu, widać, że rynek broni poziomu 78,6%. Jego przełamanie mogłoby otworzyć drogę do głębszej korekty nawet w kierunku 11 zł, natomiast po stronie wzrostowej pierwszym znaczącym oporem jest poziom 18 zł (61,8% zniesienia).

Wykres W1 (zniesienie Fibonacciego):

Czy byki mogą się bać 11 zł? Analiza korekt 1:1 wskazuje, że powtórzenie skali spadków dawałoby cel w okolicach 11,24 zł, choć w międzyczasie znajdują się lokalne wsparcia przy 14,52 zł oraz 12,98 zł, które mogą stanowić punkty reakcji popytu. Od góry, aby wyjść powyżej blokuje nas wspomniana strefa oporu w okolicy 17 zł pokrywająca się z 38,2% rozszerzonego zniesienia fibo.

Wykres W1 (rozszerzone zniesienie Fibonacciego):

Profil wolumenu na W1 pokazuje, że znajdujemy się poniżej POC (18,3 zł) — kluczowego poziomu dystrybucji i sentymentu rynku. Przebicie strefy 18,5–19 zł mogłoby wygenerować szybkie momentum wzrostowe nawet w kierunku 19,8 zł, a następnie kolejnych oporów wolumenowych. Po stronie spadkowej przebicie zielonej strefy wsparcia odsłania wolumenową „dziurę” aż do rejonu 13,3 zł.

Wykres W1 (profil wolumenu):

Na oscylatorach po publikacji wyników pojawiło się silne wyprzedanie, RSI spadł do 20 pkt i odbił, a MACD sugeruje próbę generowania sygnału kupna — jednak potwierdzeniem będzie dopiero wybicie technicznego oporu.

Wykres D1 (oscylatory):

Auto Partner zanotował solidny wzrost przychodów w Q3, ale jednocześnie wyniki EBITDA i zysku netto nie spełniły oczekiwań rynku, co przełożyło się na korektę kursu o prawie 10%. Technicznie kurs dotarł do istotnego wsparcia, z którego rok temu rozpoczął się dynamiczny ruch wzrostowy, a obecne odbicie sugeruje próbę powrotu byków do gry. Wskaźniki takie jak RSI i MACD wskazują na potencjalny sygnał kupna, ale jego potwierdzeniem będzie dopiero wybicie kluczowych poziomów oporu w rejonie 17–18,5 zł. Z kolei przełamanie obecnego wsparcia mogłoby otworzyć drogę do głębszej korekty w obszarze 13–11 zł, gdzie znajdują się kolejne strefy popytowe.

Cyforwy Polsat - czy byki powalczą?

Cześć,

Cyfrowy Polsat operuje w mocnych fundamentach — segment telekomunikacyjno-medialny nadal rośnie, ARPU się podnosi, churn pozostaje stosunkowo niski. Jednocześnie jednak wyniki finansowe za pierwsze trzy kwartały 2025 r. wskazują na wyraźną słabość: przychody ledwie rosną (+1 % r/r), a skorygowana EBITDA spadła o około 16 %, natomiast zysk netto o ponad połowę w porównaniu z rokiem ubiegłym.

Bilans też nie napawa optymizmem — zadłużenie netto to około 12,1 mld zł, co przekłada się na wskaźnik net debt/EBITDA sięgający ok. 4 × (lub 3,5 × bez finansowania projektowego), co przy kosztach finansowania na poziomie ~7 % ogranicza pole manewru.

Dodatkowo spółka sama zrezygnowała z wypłaty dywidendy w 2025 r., deklarując priorytet delewarowania. Do tego dochodzi aspekt właścicielski: konflikt związany z Zygmunt Solorz i sprawami rodzinnymi oraz zmiany w zarządzie i radach nadzorczych mogą budzić obawy inwestorów co do ładu korporacyjnego i stabilności strategicznej.

W efekcie sytuacja wygląda jak równanie z dwiema stronami — silny core-biznes z jednej strony, ale znaczące ryzyka finansowe i governance z drugiej.

Spoglądając na wykres technicznie, to wygląda on źle. -17% YTD, natomiast od ostatniego szczytu kurs zaliczył już prawie 40% spadek.

Wykres D1 (spadek):

Obecnie kurs dotarł do silnej strefy wsparcia, którą wielokrotnie w 2024 roku testował po jej wybiciu. Dodatkowo przy założeniu dość mocno wychłodzonych wskaźników RSI na poziomie 20 pkt, można byłoby zaryzykować scenariusz, że tym razem również zostanie ona utrzymana.

Wykres D1 (strefa wsparcia):

Kontynuując jeszcze analizę oscylatorów, to dwie sesje temu mieliśmy sygnał kupna na MACD, jednak został on zanegowany piątkową sesją i histogram znowu wrócił poniżej 0. Mimo wszystko linie układają się tak blisko, że ruch w górę znowu zmieni sytuację, dlatego warto obserwować oscylator, ale nie brać go jako mocny sygnał.

Wykres D1 (oscylatory):

Analizując profil wolumenu POC znajduje się w okolicy 13 zł, co pokazuje, że tam doszło do największej wymiany wolumenu. Węzły stopniowo maleją im niżej kurs, jednak w strefie poniżej 11,45 zł czyli naszego wsparcia mamy już znacznie niższy wolumen. Przebicie tej strefy może doprowadzić do szybkiej i dynamicznej wyprzedaży. Od góry natomiast kluczowe dla zmiany sentymentu jest wyjście powyżej 13 zł. Tam kolejne opory układają się podobnie do węzłów. Im wyżej tym większy.

Wykres D1 (profil wolumenu):

Zakładając, że nasze wsparcie wytrzyma, chociaż oczywiście nie jest to pewne w 100 procentach to pierwszym poziomem korekty do spadków może być 12,38 zł, a następnie 12,94 zł co jest 38,2% zniesienia. Patrząc jednak na wykres i to jak się pokrywają zniesienia z profilem wolumenu, to odbicie się od tych poziomów i kontynuacja ruchu na południe byłaby mocno negatywnym sygnałem.

Wykres D1 (zniesienie Fibonacciego):

Korzystając z rozszerzonego zniesienia bazującego na trendzie możemy wyznaczyć poziomy korekty 1:1 ostatniego również ruchu spadkowego, po którym nastała korekta. Pokrywa się ona również z naszym wsparciem. Przebicie tej strefy może oznaczać, że celem dla niedźwiedzi będzie dołek, z którego zaczął się cały ruch wzrostowy.

Wykres D1 (rozszerzone zniesienie Fibonacciego):

Podsumowując, CPS niestety ani wynikowo, ani PRowo nie jest w dobrym momencie. Jesteśmy tuż przy wsparciu, które dawało odbicia historycznie i jest pewna nadzieja dla byków, biorąc pod uwagę również oscylatory. Natomiast sentyment dalej pozostaje niedźwiedzi i póki kurs nie wyjdzie powyżej 13 zł, każde podbicia mogą być tylko pułapką dla byków.

Analiza nie jest rekomendacją, tylko moją subiektywną opinią.

Analiza PepcoCześć,

po bardzo dynamicznym wybiciu na nowe szczytyw rejonie 29,4 zł kurs Pepco wyhamował i wszedł w fazę korekty. Nie było tutaj żadnego zaskakującego komunikatu czy nagłego triggera – po prostu rynek zaczął realizować zyski po impulsie, który trwał praktycznie od połowy roku. Z perspektywy technicznej jesteśmy teraz w ważnym miejscu, bo wykres testuje pierwszą poważniejszą strefę wsparcia, a oscylatory zaczęły się odwracać.

Patrząc na interwał tygodniowy, najbliższą istotną strefą pozostaje okolica 25,79 zł, czyli poziom, od których kurs odbijał się już przy pierwszych próbach przebicia szczytu, a także był to historyczny opór. Poniżej mamy, bardzo mocne wsparcie 23,94 zł, która wynika z wcześniejszej konsolidacji oraz ruchu bocznego trwającego przez kilka tygodni. Jeśli korekta się pogłębi, to właśnie ten rejon będzie pierwszym realnym „testem” siły trendu wzrostowego. Niżej mamy już 22,9 zł – miejsce, które na W1 było kilkukrotnie bronione i gdzie widać było akumulację.

Wykres W1 (opory i wsparcia):

Co ciekawe, średnie EMA na tygodniowym interwale bardzo ładnie potwierdzają obecny układ. EMA50 znajduje się w okolicy 24 zł, czyli pierwszego ważniejszego wsparcia, natomiast EMA100 również pokrywa się z tygodniowym wsparciem 22,9 zł. Dopiero EMA200, która jest wysoko w okolicach 29–30 zł, potwierdza nam, że ostatni szczyt nie był przypadkiem i był granicą, której rynek nie dał rady pokonać przy pierwszym podejściu. Ona obecnie pełni rolę silnego oporu i dopiero jej przebicie mogłoby otworzyć drogę na bardziej agresywne poziomy.

Wykres W1 (średnie EMA):

Na interwale dziennym widoczna jest dość wyraźna dywergencja na RSI. Cena zrobiła nowy szczyt, natomiast RSI już tego ruchu nie potwierdziło – i to był j eden z pierwszych sygnałów ostrzegawczych, że trend krótkoterminowy zaczyna słabnąć. Rynek ten sygnał właśnie realizuje, schodząc z 29,4 zł do okolic 26–27 zł. To klasyczne „schodzenie” po dywergencji: brak impulsu, spadające momentum i zejście do pierwszych wsparć.

Wykres D1 (dywergencja RSI niedźwiedzia):

Fibonacci poprowadzony od dołka w okolicach 12,7 zł do ostatniego szczytu daje nam pierwsze odbicie na poziomie 23,6%, czyli w rejonie 25,5 zł — i dokładnie tam kurs minimalnie zanurkował i próbuje się utrzymać. Jeśli byki to obronią, jest szansa na krótkoterminowe odbicie. Głębsze poziomy korekcyjne to dopiero 23 zł i 21 zł, a 19 zł (61,8%) to strefa naprawdę dużej korekty, ale też miejsce, gdzie profil wolumenu mocno się zagęszcza.

Wykres D1 (zniesienie Fibonacciego od dołka do szczytu):

Oscylatory na D1 wyglądają tak, jak powinny po mocnym trendzie i dywergencji. MACD zaczął tracić impet – histogram maleje. RSI zdołało wyjść z obszaru wykupienia, ale nie jest jeszcze nisko, więc miejsca na dalsze zejście jest sporo. RSX od kilku sesji daje sygnały słabnięcia trendu, zaznaczając przejście w tryb niedźwiedzi. Całość wygląda na normalną korektę po dużym ruchu, a nie odwrócenie trendu, ale to dopiero poziomy 23–22 zł będą to w stanie potwierdzić.

Wykres D1 (oscylatory):

Na profilu wolumenu widać bardzo wyraźnie, że największe obroty mamy poniżej obecnej ceny – w rejonie 20 zł i przy 22–24 zł. To oznacza, że jeśli obecne wsparcie 25,5–26 zł nie wytrzyma, kolejne zejście może być szybkie, bo cena po prostu nie ma się o co zatrzymać w wąskim pasie między 26 a 24 zł. Największa walka zacznie się dopiero niżej.

Wykres D1 (profil wolumenu):

Podsumowując: Pepco zeszło z lokalnego szczytu, co było w zasadzie naturalne przy tak mocnym ruchu i dywergencji RSI. Najbliższym ważnym poziomem dla byków pozostaje strefa 25,5–25,8 zł. Jeśli zostanie utrzymana, możliwy jest szybki retest 28–29 zł. Jeśli nie – korekta może się pogłębić w stronę 24–23 zł, a tam dopiero zacznie się poważniejsza obrona trendu. Oscylatory, Fibo i profil wolumenu wskazują, że korekta jest naturalna i szeroki trend wzrostowy nadal obowiązuje, ale krótkoterminowo przewagę ma podaż.

Analiza nie jest rekomendacją – to moja subiektywna ocena wykresu.