Asseco - czy byki powalczą o strefę wsparcia?Cześć,

Asseco Poland pozostaje jedną z najbardziej stabilnych fundamentalnie spółek technologicznych notowanych na GPW. Model biznesowy oparty na własnym oprogramowaniu, długoterminowych kontraktach oraz konsekwentnej strategii akwizycji pozwala generować powtarzalne przychody i relatywnie odporne marże nawet w trudniejszym otoczeniu makroekonomicznym.

Wyniki finansowe za 2024 rok oraz kolejne kwartały 2025 potwierdzają systematyczny wzrost skali działalności oraz poprawę zyskowności operacyjnej, przy jednoczesnym zwiększaniu portfela zamówień. Jedocześnie mimo wzrostu r/r, III kwartał 2025 był mieszany względem oczekiwań analityków.

Przychody były gorsze o 6% oraz EBITDA o 15,7% według konsnensusu, natomiast zysk netto został lekko przebity.

Spółka nie jest typowym beneficjentem boomu technologicznego o wysokiej dynamice wzrostu — rozwija się wolniej niż globalny sektor software, co wynika z koncentracji na projektach enterprise i sektorze publicznym oraz integracyjnym charakterze działalności. Rozbieżności względem konsensusów w III kwartale 2025 pokazują, że krótkoterminowa dynamika wyników może być nierówna, choć nie wskazuje to na pogorszenie fundamentów.

Strategicznie Asseco próbuje zwiększać ekspozycję na obszary przyszłościowe — chmurę, cyberbezpieczeństwo i AI — jednak transformacja ta ma charakter ewolucyjny, a nie rewolucyjny. Największą wartością spółki pozostaje przewidywalność biznesu, globalna dywersyfikacja oraz wysoka widoczność przychodów wynikająca z backlogu.

Wracając do analizy technicznej, na wykresie dziennym Asseco Poland widać, że kurs jest obecnie w fazie wyraźnej korekty po wcześniejszym silnym trendzie wzrostowym. Piątkowa świeca zamyknęła się na 178,4 zł przy dziennym zakresie mniej więcej 174,3–182,0 PLN, co potwierdza, że rynek testuje strefę popytową „od góry” po dynamicznym zrzucie z wyższych poziomów.

Wykres D1 (wsparcia i opory):

Z perspektywy struktury ceny kluczowe jest to, że kurs po okresie wzrostów wszedł w rozległą strefę wahań, a następnie zszedł poniżej ważnych poziomów, które wcześniej działały jako wsparcie. W trakcie spadku rynek przebił i odrzucił poziomy 0,382 oraz 0,5 zniesienia Fibonacciego, co jest technicznie niekorzystne, bo oznacza, że korekta przestała być „płytka”, a zaczęła przyjmować charakter głębszego ruchu spadkowego. Najbliższe wsparcie wynikające Fibo to 0,618, czyli 172,8 zł. To poziom, który z punktu widzenia klasycznej analizy technicznej często jest broniony, ale warto podkreślić fakt z wykresu, że zejście poniżej ~178–180 otwiera drogę do testu 172 czy 160 zł nawet, a przy braku reakcji popytowej kolejnym ważnym obszarem jest dopiero 0,786, czyli 150,7 zł. Z kolei od góry najbliższym oporem do odbudowy struktury jest 186-188 zł, to obszar, który po wybiciu w dół ma tendencję do zmiany roli na opór. Dopiero powrót ponad 200 zł poprawiałby obraz średnioterminowy na tyle, żeby mówić o wyjściu ze strefy presji podaży.

Wykres D1 (zniesienie Fibonacciego):

Aktualnie kurs znajduje się bardzo blisko strefy 183-188, w której analizując profil wolumenu jest koncentracja obrotu POC. Tego typu miejsce często działa jak punkt równowagi rynku: jeżeli popyt go obroni, kurs ma przestrzeń do technicznego odbicia, ale jeżeli zostanie wybite w dół, spadek zwykle przyspiesza, bo rynek „wpada” w obszar o mniejszym historycznym obrocie. Poniżej 178 zł mamy zdecydowanie mniejsze klastry co może wywołać szybszy ruch w dół, przy ewentualnym wybiciu ceny.

Wykres D1 (profil wolumenu):

MACD jest poniżej zera i zbiega w dół, co zwykle oznacza, że ruch spadkowy ma jeszcze „impet”, a nie jest jedynie pojedynczym zrywem. RSI znajduje się poniżej neutralnych poziomów i schodzi w kierunku strefy słabości, co statystycznie częściej towarzyszy trendom spadkowym niż konsolidacji. Jednocześnie sama obecność wsparcia wolumenowego w okolicach 178–180 sprawia, że technicznie rynek może próbować „odbić z warstwy popytowej”, ale na dziś jest to scenariusz kontrujący dominujący kierunek, więc jego wiarygodność zależy od tego, czy kurs zacznie zamykać się wyżej i odzyska co najmniej 188,4.

Wykres D1 (oscylatory):

Część osób pisało o wyckoffie. Jeżeli chodzi o niego, na tym wykresie da się logicznie rozważyć dystrybucję w schemacie 2, ale ostrożnie, bo to zawsze jest interpretacja struktury, a nie „pewnik”. Dodatkowo, nie jest on tak precyzyjny. Po wyraźnym trendzie wzrostowym pojawił się szeroki zakres wahań z wielokrotnymi testami górnej strefy (rejony 230–250+), a następnie rynek wykonał mocniejszy zrzut, który przebił istotne poziomy (204 i 188,4) i sprowadził cenę w okolice dużego węzła wolumenowego 180 zł. Taki przebieg często pasuje do narracji Wyckoffa: faza budowania podaży w przedziale cenowym, potencjalny „upthrust”/pułapka na wybiciu w górnej części range’u i późniejszy „sign of weakness” z zejściem w dół. Żeby jednak mówić o schemacie 2 z większą pewnością, rynek musiałby utrzymać charakterystyczne zachowanie po wybiciu wsparć: słabe odbicia zatrzymywane na nowych oporach (np. 188,4 i 204) oraz kontynuację sekwencji niższych szczytów i niższych dołków. Na dziś ta logika jest spójna z tym, co widać, ale jej „potwierdzeniem” byłaby reakcja ceny na wskazane poziomy w kolejnych sesjach.

Wykres D1 (wyckoff):

Łącząc to z kontekstem fundamentalnym, warto pamiętać, że Asseco jako biznes ma charakter bardziej defensywny i przewidywalny (duży udział software’u i usług, widoczność przychodów, backlog), natomiast wykres pokazuje, że rynek w krótkim terminie prowadzi wycenę pod presją podaży niezależnie od jakości spółki. W praktyce oznacza to, że technicznie teraz liczy się przede wszystkim zachowanie ceny na 178–180 oraz 172,8 zł, bo to są poziomy, na których rozstrzyga się, czy mamy „tylko” głębszą korektę w dłuższym horyzoncie, czy wejście w bardziej uporządkowany trend spadkowy. Jeśli popyt obroni obecny rejon i kurs odzyska 188,4, będzie to pierwszy sygnał, że rynek przestaje sprzedawać „w panice” i przechodzi do odbicia. Jeśli jednak wsparcie pęknie i notowania utrzymają się poniżej 172,8, statystycznie rośnie ryzyko zejścia w kierunku 150,7, bo tam wypada kolejny wyraźny poziom techniczny z Twojej siatki.

Analiza nie jest rekomendacją tylko moją subiektywną opinią.

Fibonacci

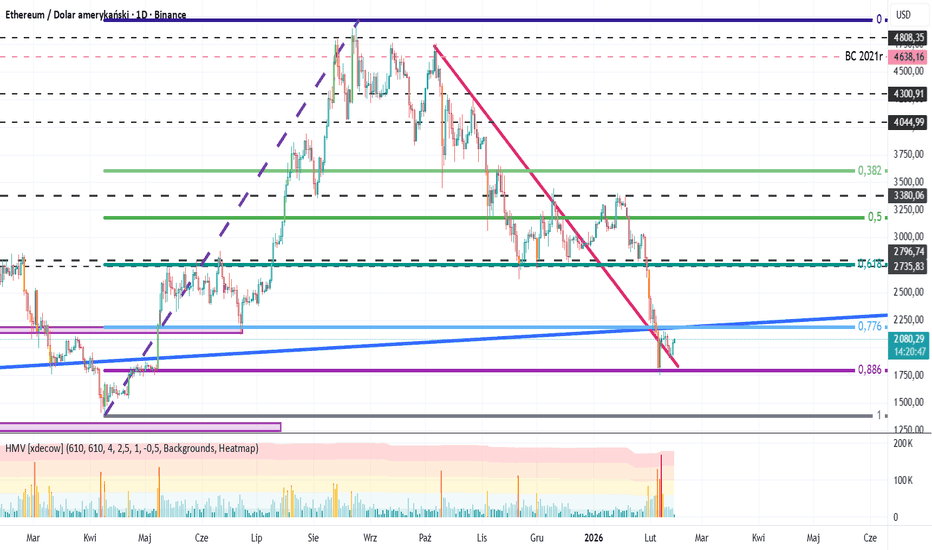

ETHBTC - Korelacja ETH do BTCAktualizacja odgrzewanego kotleta.

Wolumen i poziom AR 02/2025. Możliwa 5ta fala wzrostowa,co oznaczałoby zdecydowaną przewagę w dynamice ceny ETH w stosunku do zmienności ceny BTC.

Oznaczać to będzie, że w ramach fali wzrostowej ETHBTC:

- jeśli BTC będzie kontynuował wzrosty ETH będzie rósł szybciej,

- jeśli BTC będzie spadał-korygował ETH będzie korygował płycej,

- jeśli BTC będzie akumulował ETH będzie rósł przed wzrostami BTC

działa to zarówno w trendzie wzrostowym jak i spadkowym.

Więc przy ewentualnym (lokalnym lub dużym)trendzie spadkowym Bitcoina ETH może spadać wolniej i na wykresie ETHBTC rosnąć.

Przy założeniu nowego trendu wzrostowego na BTC - ETH ma szansę przyspieszenia wzrostów.

Srebro na rozdrożu: korekta czy cisza przed większym ruchem?Srebro po zaliczeniu lokalnego dołka z 6 lutego zbliża się do poziomu 38,2% zniesienia Fibo (~86,4 USD/oz).

Zakładając strukturę korekcyjną ABC, kurs znajduje się obecnie w trakcie fali B, której zasięg może sięgnąć nawet ~99,66 USD/oz (61,8% Fibo).

W dalszym etapie nie można wykluczyć wejścia w falę C, której potencjalny zasięg przy pełnej realizacji struktury wypada nawet w rejonie ~42 USD/oz.

Co istotne, patrząc na relację srebra do złota, widać wyraźne wyhamowanie impetu na srebrze. W 2026 roku to złoto osiąga wyższą stopę zwrotu, co może sugerować zmianę preferencji kapitału w segmencie metali szlachetnych.

Czy ten scenariusz się zrealizuje? Rynek wkrótce odpowie.

Obligacje 20y USASurowce drogie, Indexy drogie, tani dolar i tanie obligacje. Trend spadkowy słabnie. Pojawiają się pierwsze sygnały PriceAction zapowiadające dołek. Perspektywa falowa wskazuje na wyczerpujący się pięcie falowy spadek. Lokalna tendencja spadkowa złamana. Czy to czas na wzrosty? Polowanie na tanie obligacje trwa

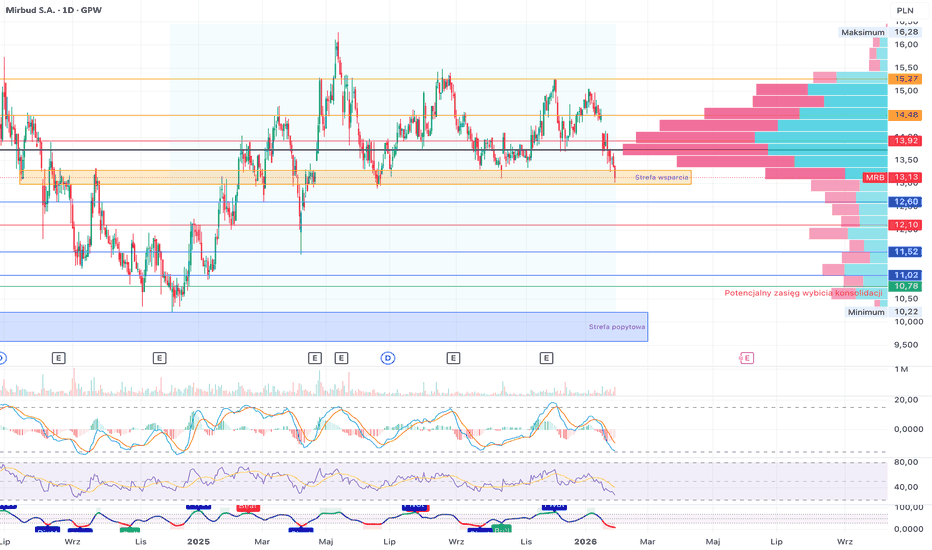

Mirbud – konsolidacja pod presją podaży, kluczowe wsparcie na 13Cześć,

Ostatnia w tym miesiącu analiza będzie spółki #Mirbud. Spółka w grudniu 2024 roku dochodząc do strefy popytowej o której pisałem w tamtym czasie odbiła i przełamała półroczny trend spadkowy oraz korektę do wzrostów. W połowie 2025 roku przebiła poziom 15,7 zł ustanawiając nowe ATH na poziomie 16,28 zł. Od tego czasu kurs wszedł w konsolidację pomiędzy pomarańczową strefą wsparcia (13,00-13,29 zł), a poziomem 15,27 zł co stanowi opór tygodniowy. Mimo konsolidacji od początku roku widać słabość na papierze, a kurs YTD spadł o -11,4%.

Wykres tygodniowy (wsparcia i opory):

Pozostając jeszcze na interwale tygodniowym, w ubiegłym tygodniu MACD wygenerował sygnał sprzedaży, co historycznie na najbliższe tygodnie negatywnie wpływało na kurs, natomiast RSI w długim terminie wybiło ostatnie lokalne dołki, jest skierowane ku dołu jednak ma jeszcze miejsce do zejścia. Warto też zwrócić wolumen z ostatnich dwóch tygodni, ponieważ jest on wyższy przynajmniej o 50% od w porównaniu do poprzednich 5 tygodni.

Wykres tygodniowy (oscylatory):

Jeżeli byki pozwolą na wybicie obecnego wsparcia, to maksymalny zasięg wybicia konsolidacji sięga okolicy 10,8 zł, natomiast pomiędzy zasięgiem mamy jeszcze kilka wsparć na które warto zwrócić uwagę, o których napisze później.

Wykres dzienny (potencjalny zasięg wybicia konsolidacji):

Zerknijmy jeszcze na profil wolumenu. Sentyment po przebiciu POC pozostaje negatywny, mimo wszystko nie jest on tak daleko, aby byki nie skontrowały i wyszły ponad, co jest światełkiem w tunelu. Natomiast poniżej, jeżeli wsparcie zostanie złamane, mamy zdecydowanie niższe klastry co powoduje, że ruch w dół może być dynamiczny i szybki. Pierwszy większy klaster znajduje się w okolicy 12-12,1 zł, czyli wsparcia, które wyciągnęło mocno kurs w kwietniu 25 roku. Powyżej POC, dopiero wyjście ponad 14,6 zł da możliwość większego ruchu dla popytu.

Wykres D1 (profil wolumenu):

Nakładając zniesienie Fibonacciego od dołka z grudnia 24 roku do ATH, kurs obecnie walczy na poziomach 50%, przebijając je w ostatniej sesji. Otwiera to drogę do pierwszego wsparcia 61,8%, które pokrywa się z naszym wsparciem na poziomie 12,6 zł. Zakładając, że strefa zostanie przebita, tutaj mogłaby nastąpić reakcja w celu przetestowania powrotu powyżej pomarańczowego Boksa. Od góry mamy poziom 38,2% na poziomie lokalnego oporu 13,95 zł.

Wykres dzienny (zniesienie Fibonacciego):

Podsumowując Mirbud pozostaje w szerokiej konsolidacji po ustanowieniu ATH, jednak obecna struktura techniczna faworyzuje stronę podażową. Słabość kursu widoczna jest zarówno na interwale tygodniowym, jak i dziennym, co potwierdzają sygnał sprzedaży na MACD, kierunkowość RSI oraz podwyższony wolumen w ostatnich tygodniach. Kluczowa dla dalszego zachowania kursu pozostaje pomarańczowa strefa wsparcia w rejonie 13,00–13,29 zł.

Jej trwałe wybicie może otworzyć drogę do pogłębienia korekty w kierunku kolejnych wsparć, z potencjalnym zasięgiem ruchu nawet w okolice 10,8 zł. Chociaż w mojej ocenie jeśli dotrzemy do 12 zł, trzeba będzie przeanalizować jak zachowa się w tym miejscu popyt. Z drugiej strony, powrót kursu powyżej POC oraz przebicie 14,6 zł, byłby pierwszym sygnałem odzyskiwania kontroli przez popyt. Do tego czasu scenariusz spadkowy pozostaje bazowy, a każda próba odbicia powinna być traktowana jako ruch korekcyjny w ramach trwającej konsolidacji.

Analiza nie jest rekomendacją tylko moją subiektywną opinią.

Szaleństwo na złocie – czas na recovery? Ostatnie dni na XAUUSD przyniosły ekstremalną zmienność i bardzo dynamiczne ruchy cenowe. Po historycznym impulsie wzrostowym rynek wszedł w fazę głębszej korekty, która technicznie zaczyna wyglądać coraz ciekawiej pod potencjalne recovery.

📌 Co się wydarzyło w zeszłym tygodniu?

• Bardzo silny impuls wzrostowy do okolic 5600, który wszedł w strefę 100–141,4% przy porównaniu impulsów z okresu 15.05.2025 – 17.10.2025

• Początkowo mocne odbicie od 100% niebieskiej korekty (5100) – była to już trzecia korekta tego rzędu, co zwiększało ryzyko wyczerpania ruchu

• Kolejne odbicie od 38,2% całego impulsu od 3894, jednak bez kontynuacji

• Następnie zdecydowane zejście w dół, które zbiegło się z wieloma kluczowymi technicznie elementami:

○ linia trendu wzrostowego prowadzona od 31 grudnia 2025

○ EMA 200 na H4

○ okolice psychologicznego poziomu 4700

○ strefa discount (<50%) całego impulsu od 3894

○ Golden Zone (61,8–78,6) impulsu od 4273

○ FVG z D1

○ RSI na H4 w skrajnych strefach (sygnały wyczerpania ruchu)

• Aktualne odbicie znajduje wsparcie w rejonie 4800, który na ten moment pełni rolę lokalnego popytu

Z perspektywy SMC mamy do czynienia z głębokim ruchem w discount, zebraną płynnością po stronie longów oraz reakcją ceny w obszarze HTF imbalance — co statystycznie sprzyja przynajmniej technicznemu odreagowaniu.

🔎 Scenariusze na kolejne dni

🟢 Scenariusz 1 – recovery (zielony)

Utrzymanie strefy 4800 i dalsze odbicie w kierunku 4900–5000, gdzie rynek może ponownie reagować na wcześniejsze struktury i podaż.

🟠 Scenariusz 2 – retest i recovery (pomarańczowy)

Kontrolowany powrót w strefę 4700–4800, ponowny test linii trendu / EMA200 i dopiero stamtąd stopniowe budowanie struktury wzrostowej.

🔴 Scenariusz 3 – głębsza korekta (czerwony)

Po mniejszym lub większym odbiciu możliwe zejście w okolice 4600, z domknięciem luki (gap opening) z 19 stycznia 2026, zanim rynek zdecyduje się na większe recovery.

🧠 Podsumowanie

Trend wyższego rzędu pozostaje wzrostowy, jednak ostatni impuls wygląda na przeciążony, a obecna faza może być klasycznym HTF pullbackiem do stref popytu. Kluczowe będą reakcje ceny w rejonie 4700–4800 oraz to, czy rynek zacznie budować strukturę na niższych interwałach.

Jak zawsze — cierpliwość i reakcja na potwierdzenie, a nie łapanie dołka ✋

Dalsze przemyślenia:

1️⃣ Czy analiza techniczna ma sens?

Tak. I to z kilku powodów:

• Reakcja ceny w discount + HTF FVG + EMA200 H4 + linia trendu to książkowy obszar, gdzie algo często robi chociaż technical bounce

• To nie jest łapanie spadającego noża „w powietrzu” — rynek faktycznie reaguje

• Scenariusze są warunkowe, a nie „pewniaki” → to duży plus

Z czysto technicznego punktu widzenia:

recovery do 4900–5000 jest absolutnie logiczne

2️⃣ Co mówią fundamenty z ostatnich dni? (i tu zaczyna się „ale”)

Patrząc na flow z ostatnich dni:

• USD dostał realne wsparcie fundamentalne (rentowności + oczekiwania na utrzymanie restrykcyjnej polityki)

• Rynek zaczął redukować longi na goldzie, a nie tylko robić korektę techniczną

• To, co było „risk-off panic buy” na złocie, zaczyna się chłodzić

To jest kluczowe:

Fundamenty nie wspierają agresywnego V-recovery, raczej kontrolowane odreagowanie lub dalsze czyszczenie dołków

3️⃣ Czy moim zdaniem zejdzie jeszcze niżej?

Szczerze?

👉 Tak, ryzyko zejścia niżej jest realne i większe niż ryzyko natychmiastowego powrotu do ATH.

Moja subiektywna ocena prawdopodobieństw (nie prawda objawiona):

• 🟠 Scenariusz 2 (retest 4700–4800 + powolne recovery) → ~45%

• 🔴 Scenariusz 3 (4600 + gap z 19.01) → ~35%

• 🟢 Czysty recovery od teraz → ~20%

Dlaczego 4600 jest tak niebezpiecznie „magnesem”?

• niewypełniona inefficiency / gap

• brak solidnego handlu w tym rejonie

• nadal niewyczyszczona płynność poniżej lokalnych low

4️⃣ Najważniejsze pytanie (które naprawdę warto sobie zadać)

Czy rynek buduje strukturę wzrostową na LTF, czy tylko odbija technicznie?

Jeśli:

• bounce jest słaby

• brak displacementu

• brak BOS na M15 / H1

to recovery = dystrybucja przed kolejnym zjazdem, a nie zmiana sentymentu.

5️⃣ TL;DR (brutalnie szczere)

• ✅ Analiza technicznie poprawna

• ⚠️ Fundamenty nie pomagają złotu w krótkim terminie

• 📉 4600 jest bardziej realne niż wielu traderów chce przyznać

• 🎯 Najbezpieczniej: czekać na potwierdzenie struktury, nie zgadywać

Wielton: aktualizacja analizy

Cześć,

20 grudnia opisywałem spółkę na #TradingView. Zajrzyjmy na wykres ponownie. Pod koniec ubiegłego roku spółka znajdowała się w strefie popytowej, którą wyznaczaliśmy w analizie. Z tego miejsca właśnie kurs odbił na wyższym wolumenie niż w standardowych dniach. W niecałe 2 tygodnie cena akcji urosła o prawie 18%, a od tego czasu konsoliduje między 5,89 - 6,30 zł.

Wykres D1 (wzrost ceny):

Nakładając zniesienie Fibonacciego od ostatniego ruchu spadkowego kurs zrobił korektę do spadków w okolicy 50% fibo, natomiast od dołu broni go wsparcie na poziomie 23,6%. Przebicie poziomu 6,35 zł otworzy drogę do kolejnego oporu w okolicy 6,55 zł.

Wykres D1 (zniesienie Fibonacciego):

Przechodząc na chwilę na interwał tygodniowy, kurs nadal jest w trendzie spadkowym tworząc coraz to niższe szczyty, a przebicie linii z pewnością pomogło by popytowi natomiast całą strukturę długoterminową zmienimy dopiero po przebiciu 7,5 zł za akcję. Jeśli byki utrzymają strefę popytu i poprzedni dołek to może oznaczać, że zaczęliśmy tworzyć higher low, a potwierdzeniem będzie właśnie utworzenie HH. Przy założeniu negatywnym, że jest to obecnie tylko korekta do spadków, kurs po przełamaniu ostatniego low z grudnia 24 roku może chcieć zejść nawet w okolicę 78,6% poprzedniego ruchu spadkowego, co oznaczałoby strefę w okolicy 3,86 - 4,06 zł. Natomiast jest to scenariusz mocno negatywny i dużo czynników makro oraz wynikowych musiałoby mieć wpływ na taką przecenę. W krótkim terminie jeśli kurs ponownie zejdzie do strefy popytowej i tam nie nastąpi reakcja pierwszym poziomem wsparcia jest 5 zł, a następnie 4,68 zł.

Wykres interwał tygodniowy wsparcia i opory.

Profil wolumenu od poprzedniej analizy niewiele się zmienił. POC mamy w okolicy 6,85 zł i sentyment w krótkim terminie może być nadal negatywny, a każde mocniejsze podbicie jest szansą do wyjścia na mniejszej stracie. Natomiast to co ważne to obecne wsparcie przy którym znajduje się kurs. Przełamanie strefy 5,89-6,00 zł ma znacznie mniejsze klastry wolumenowe co może sugerować przy okazji zejścia poniżej szybki i dynamiczny ruch. Od góry największy klaster podobny do tego POC mamy w okolicy 6,3-6,4 czyli naszego lokalnego oporu, który póki co nie został przebity przez byki.

Wykres D1 (profil wolumenu):

Podsumowując, informacje jakie napływają do nas dotyczące zmian rejestracji naczep, czy też ostatnich wyników za Q3 są budujące, ale musi to znaleźć przełożenie w kolejnych raportach. Natomiast z punktu technicznego, ważne jest abyśmy utrzymali 5,89 zł i wyszli ponad 6,4. Wtedy możemy mieć próbę ataku na okolicę POC. Jeśli jednak wsparcie nie utrzyma będziemy mieli kolejny test strefy popytu.

Analiza nie jest rekomendacją, tylko moją subiektywną opinią.

XAUUSD – Brian | M45 Analiza Techniczna— Kupujący wciąż w kontrolowanej pozycji powyżej 5,200

Złoto nadal handluje stabilnie powyżej granicy 5,000, a ruch cenowy potwierdza silną, byczą akceptację na wyższych poziomach. Na wykresie M45 rynek pozostaje w fazie ekspansji, wspierany przez agresywną wolumen zakupowy i dobrze obronione strefy wartości.

Obecne warunki sugerują, że kupujący wciąż mają kontrolę, a korekty są absorbowane, a nie sprzedawane. Takie zachowanie zazwyczaj charakteryzuje silne środowisko trendy, a nie fazę dystrybucji.

Kontekst makroekonomiczny (Krótki przegląd)

Z fundamentalnego punktu widzenia pozycjonowanie instytucjonalne pozostaje stabilne, bez oznak defensywnego de-riskingu, mimo że złoto handluje na rekordowych poziomach. Jednocześnie rynek pozostaje wrażliwy na nadchodzące wydarzenia makroekonomiczne, które mogą wprowadzić krótkoterminową zmienność, ale jak dotąd nie zmieniły szerszego byczego nastawienia.

Dopóki niepewność utrzymuje się, a apetyt na ryzyko waha się, złoto nadal korzysta ze swojej roli jako strategiczna osłona.

Struktura rynku i kontekst wolumenu (M45)

Obecna struktura na M45 pozostaje konstruktywna:

Cena trzyma się powyżej rosnącej linii trendu.

Wolumen zakupów pozostaje podwyższony, co wskazuje na silny popyt i zredukowaną gotowość do sprzedaży.

Korekty nadal rozwijają się w sposób korektywny, a nie impulsywnego spadku.

W mocnych trendach wysoki wolumen w połączeniu z płytkimi retracementami często sygnalizuje kontynuację, a nie wyczerpanie.

Kluczowe strefy techniczne do obserwacji

Na podstawie struktury wykresu i profilu wolumenu wyróżniają się kilka stref:

Strefa reakcji w górę

5,385: Główna strefa oporu i rozszerzenia, gdzie cena może zatrzymać się, skonsolidować lub zareagować, zanim zdecyduje o następnej kierunkowej nogi.

Pierwsze wsparcie wartości

POC + VAH: 5,243 – 5,347

To najważniejsza strefa dla kontynuacji. Akceptacja i utrzymanie w tym przedziale wzmocniłoby byczą strukturę.

Drugie wsparcie

VAL: 5,163 – 5,168

Deeper pullback w tę strefę nadal byłby uważany za korektywny, o ile cena stabilizuje się i odzyskuje wartość.

Głębsze wsparcie strukturalne

POC: 5,086 – 5,091

Ten poziom reprezentuje szerszą wartość i prawdopodobnie wejdzie w grę tylko podczas zwiększonej zmienności.

Oczekiwania na przyszłość i nastawienie

Podstawowe nastawienie: Kontynuacja bycza, podczas gdy cena utrzymuje się powyżej stref wartości

Korekty są obecnie postrzegane jako okazje do ponownej akumulacji, a nie zmiany trendu.

Oczekiwana jest krótkoterminowa zmienność, ale struktura pozostaje kluczowym punktem odniesienia, a nie indywidualne świece.

Silne trendy rzadko poruszają się w prostych liniach. Zdolność złota do utrzymania wartości podczas przerw wciąż wspiera przypadek dla dalszej strony w górę.

Odwołaj się do towarzyszącego wykresu, aby uzyskać szczegółowy widok stref wartości, struktury trendów i prognozowanych ścieżek.

Śledź kanał TradingView, aby uzyskać wczesne aktualizacje dotyczące struktury i dołączyć do dyskusji na temat kluczowych poziomów rynkowych.

Intel +200% - czas na korektęPo takich wzrostach czas najwyższy na korektę. By trend mógł być zdrowo kontynuowany, muszą korekty występować. Jeden ze scenariuszy mówi, że cena teraz z żółtej strefy ruszy i utworzy jeszcze silniejszy impuls. Inny scenariusz mówi, że możemy się zobaczyć poniżej 33$. Na wypadek takich spadków odbieram częściowy zysk - w moim terminalu widnieje ponad +150% na tej pozycji, więc nawet jeśli cena zrobi ATH, będę bardzo zadowolony.

Poniżej 33$ będę szukał miejsca do kolejnego dołączenia, już z targetem po okolice nawet 100$.

Cyfrowy Polsat: aktualizacja analizy CPS.Od połowy grudnia techniczny obraz Cyfrowego Polsatu uległ krótkoterminowej poprawie, ale strukturalnie trend średnioterminowy pozostaje spadkowy. Rynek zrealizował scenariusz, który był bazowy w poprzedniej analizie: obrona strefy 10,0–10,7 zł doprowadziła do dynamicznego odbicia.

Na interwale tygodniowym kurs wciąż pozostaje poniżej kluczowych stref podaży zbudowanych w 2024 i 2025 roku. Struktura wyższych ram czasowych nie została zanegowana: ostatni impuls spadkowy sprowadził cenę w okolice minimów ~10,7 zł, a obecne odbicie nie doprowadziło jeszcze ani do wybicia istotnych oporów, ani do zbudowania sekwencji wyższego dołka i wyższego szczytu. Tygodniowe wsparcia pozostają skoncentrowane w rejonach 11,41–11,74 zł oraz wyżej, w strefach 12,21 zł, 12,99które historycznie wielokrotnie zatrzymywały popyt. Dopóki kurs znajduje się poniżej tych poziomów, dominującą interpretacją jest rynek w fazie schładzania po długim trendzie spadkowym, a nie w nowej fazie wzrostowej.

Wykres Tygodniowy

Zniesienia Fibonacciego od ostatniego impulsu spadkowego (szczyt z okolic 15,3–15,4 zł do dołka ~10,7 zł) pokazują, że rynek dotarł do strefy 0,5–0,618, czyli klasycznego zakresu korekty w trendzie spadkowym. Poziom 0,5 wypada w okolicach 12,99 zł, a 0,618 w rejonie 13,54 zł. To dokładnie pokrywa się z horyzontalnymi oporami oraz obszarem zwiększonej aktywności wolumenowej, co wzmacnia wagę tej strefy. Brak wybicia powyżej 13,55 zł oznacza, że z technicznego punktu widzenia korekta nie została jeszcze przekształcona w impuls wzrostowy.

Wykres D1 (zniesienia Fibonacciego):

Profil wolumenu jest w tej chwili jednym z najważniejszych elementów układanki. Największa koncentracja historycznego obrotu (POC) znajduje się w rejonie ~13,0–13,1 zł, dokładnie tam, gdzie kurs obecnie się zatrzymał. Powyżej tego poziomu wolumen wyraźnie maleje aż do stref 14,5–15,4 zł, co oznacza, że rynek musiałby wykazać się istotnie większą siłą popytową, aby przebić się przez obszar, w którym wcześniej dominowała podaż. Z kolei poniżej aktualnej ceny, aż do okolic 10,7–11,4 zł, wolumen jest relatywnie cieńszy niż w rejonie POC, co sprzyjałoby szybszym ruchom w dół w przypadku ponownej presji sprzedażowej.

Wykres D1 (profil wolumenu):

Na MACD doszło do klasycznego sygnału sprzedaży wczoraj. Analogicznie RSI podniosło się z obszarów wyprzedania w kierunku 50 pkt, co historycznie dla CPS często oznaczało koniec korekcyjnego odbicia, a nie jego początek. RSI nie wszedł w strefę silnej dominacji popytu (>70), co jest spójne z tezą o ruchu korekcyjnym.

Wykres D1 (oscylatory):

Średnie EMA (krótkie i średnie) zostały od dołu dynamicznie zaatakowane i częściowo odzyskane, jednak długoterminowe średnie nadal nachylone są spadkowo, a cena dodatkowo odbiła się od EMA200. To potwierdza, że zmiana trendu nie została jeszcze potwierdzona, a rynek dopiero testuje, czy popyt jest w stanie przejąć kontrolę na dłużej.

Wykres D1 (średnie EMA):

Podsumowując, od połowy grudnia Cyfrowy Polsat zrealizował techniczne odbicie od kluczowej strefy wsparcia 10,7 zł, co było zgodne z wcześniejszym scenariuszem. Odbicie to doprowadziło kurs do obszaru 13,0–13,5 zł, gdzie zbiegają się POC, zniesienia Fibonacciego oraz istotne opory horyzontalne. W tym miejscu rynek wszedł w strefę decyzyjną. Dopóki kurs nie wyjdzie trwale powyżej 13,55 zł i nie zacznie budować wyższych dołków, technicznie bazowym scenariuszem pozostaje traktowanie obecnych wzrostów jako korekty w trendzie spadkowym. Z drugiej strony, utrzymanie się powyżej 12,2–12,4 zł i ponowna próba ataku na 13,5 zł zwiększa szanse na dalsze wygaszanie podaży. Kluczowym ryzykiem pozostaje powrót poniżej 12,2 zł, który otworzyłby drogę do ponownego testu 11,7–11,4 zł, a w dalszej kolejności strefy 10,7–10,0 zł.

XAUUSD – Brian | Analiza techniczna H3Złoto oficjalnie przekroczyło poziom 5,000 po raz pierwszy, potwierdzając istotną zmianę strukturalną na wyższych ramach czasowych. Przełamanie wzmacnia szerszą byczą narrację, a cena teraz handluje zdecydowanie w trybie ekspansji, a nie konsolidacji.

Ruch powyżej 5,000 odzwierciedla utrzymujące się zapotrzebowanie na aktywa bezpieczne w obliczu podwyższonej globalnej niepewności. Choć krótko-terminowa zmienność pozostaje możliwa, szersze otoczenie nadal sprzyja złotu jako aktywu defensywnemu, wspierając scenariusze kontynuacji wzrostów.

Struktura Rynku i Kontekst Trendów (H3)

Na ramie czasowej H3, XAUUSD pozostaje dobrze ujęte w rosnącym kanale cenowym, z definicją struktury przez wyższe szczyty i wyższe dołki. Niedawny impulsowy ruch potwierdza kontynuację w dominującym trendzie, a nie ruch końcowy.

Kluczowe obserwacje strukturalne z wykresu:

Cena utrzymuje się powyżej wznoszącej się linii trendu, która działała jako dynamiczne wsparcie podczas wzrostów.

Czysty impulsowy wzrost powyżej 5,000, a następnie płytkie korekty sugerują silną akceptację kupujących na wyższych cenach.

Szersza struktura Elliotta pozostaje konstruktywna, z ceną poruszającą się przez wyższe fale rozszerzeń, a nie wykazującą oznaki dystrybucji.

Kluczowe Strefy Techniczne do Monitorowania

Kilka ważnych stref technicznych wyróżnia się:

5,000 – strefa retestu linii trendu: Potencjalny obszar, w którym cena może się ustabilizować, jeśli rozwinie się techniczna korekta.

Silna strefa płynności wokół 4,787: Głęboki obszar wsparcia, w którym skoncentrowana jest płynność po stronie kupna, zbieżny z wcześniejszą strukturą.

Strefa FVG poniżej bieżącej ceny: Reprezentuje niedokończoną sprawę w przypadku zwiększenia zmienności.

Górny opór / strefa rozszerzenia w pobliżu 5,315 (Fibonacci 1.618): Kluczowy obszar reakcji wzrostowej, gdzie cena może zatrzymać się lub konsolidować przed dalszą ekspansją.

Dopóki cena pozostaje powyżej linii trendu i kluczowych wsparć płynności, bycza struktura pozostaje nienaruszona.

Płynność i Perspektywy Przyszłe

Przełamanie powyżej 5,000 otwiera nowy reżim płynności. Z ograniczonym historycznym oporem nad głową, cena jest teraz napędzana bardziej przez ekspansję płynności i momentum niż przez tradycyjne strefy podaży.

Krótkoterminowe korekty należy postrzegać w kontekście kontynuacji trendu, a nie odwrócenia, chyba że dojdzie do wyraźnego załamania w strukturze. Akceptacja powyżej 5,000 dodatkowo wzmocniłaby argumentację na rzecz dalszych wzrostów w kierunku wyższych rozszerzeń Fibonacciego.

Skrzywienie Handlowe

Główne skrzywienie: Kontynuacja bycza, dopóki struktura się utrzymuje.

Kluczowe obszary zainteresowania:

Linia trendu / strefa retestu 5,000

Wsparcie płynności 4,787

Opór rozszerzenia 5,315

Preferowana ramy czasowe do potwierdzenia: H1–H4

Silne trendy rzadko poruszają się w linii prostej. Cierpliwość i zgodność ze strukturą pozostają kluczowe w tej fazie rynku.

Zobacz dołączony wykres, aby uzyskać szczegółowy widok struktury trendu, stref płynności i rozszerzeń Fibonacciego.

Śledź kanał TradingView, aby uzyskać wczesny dostęp do aktualizacji strukturalnych i dołączyć do dyskusji.

XAUUSD – Oczekiwanie na korektę po historycznym szczycie 5000? Złoto kontynuuje ekstremalnie silny trend wzrostowy, a cena znajduje się zaledwie krok od psychologicznego i historycznego poziomu 5000. Po tak dynamicznym impulsie pojawia się naturalne pytanie:

👉 czy rynek da jeszcze okazję w postaci korekty, czy pójdzie wyżej bez głębszego cofnięcia?

📌 Co wydarzyło się w zeszłym tygodniu?

• Utrzymany bardzo silny trend wzrostowy na wyższych interwałach (HTF)

• Wybicie górnej granicy tunelu wzrostowego na HTF

• Po wyrysowaniu szerszego kanału wzrostowego od poziomu 4379, cena zaczęła testować jego górne ograniczenie

• Aktualna cena znajduje się tuż pod poziomem 5000

• Jedyna większa korekta w zeszłym tygodniu była już czwartą korektą 1:1 względem poprzedniej

• Na wykresie H4 pozostają 3 niewypełnione FVG

• Cena zbliża się do ekspansji 141,4% poprzedniego impulsu liczonego od punktu 2 (okolice 4000)

• Bearish dywergencja na RSI H4, przy jednoczesnym mocnym wykupieniu na D1

➡️ Wszystko to sugeruje, że momentum jest wciąż bycze, ale rynek zaczyna wchodzić w strefę podwyższonego ryzyka.

⚠️ Co to oznacza z punktu widzenia handlu?

• Obecne miejsce nie jest idealne do agresywnego dołączania do trendu

• Jeżeli już handel – to:

○ mniejszy wolumen

○ ciaśniejszy, logiczny stop loss

• Po tak silnym impulsie większa korekta byłaby zdrowa strukturalnie, tym bardziej że rynek ma za sobą już kilka płytkich cofnięć

🔍 Na co zwracać uwagę przy ewentualnym cofnięciu?

Przy wycofaniu ceny warto:

• Odmierzyć korektę różową oraz fioletową

• Sprawdzić, czy poziomy 100% pokrywają się z:

○ istotnymi strefami wsparcia

○ niewypełnionymi FVG

• Aktualnie 100% korekty wypada w okolicach 4500, co:

○ jest silnym poziomem psychologicznym

○ może zadziałać jako pierwsza „poważna” reakcja popytowa

• Alternatywnie istotny jest poziom 4400, który wcześniej pełnił rolę wsparcia

Jeżeli korekta okaże się płytsza:

• warto rozłożyć Fibonacci od:

○ ostatniego swing low (punkt 4 – okolice 4280)

○ lub punktu 0 (okolice 3885)

• i obserwować konfluencje z kluczowymi poziomami + reakcję ceny

🧭 Scenariusze na kolejne dni

🟢 Scenariusz 1 – brak większej korekty

• Cena nie reaguje istotnym cofnięciem na poziom 5000

• Kontynuacja ruchu wzrostowego bez głębszej korekty

• Najbardziej „niebezpieczny” scenariusz dla spóźnionych longów

🟠 Scenariusz 2 – średnia korekta (bazowy)

• Reakcja ceny na poziom 5000

• Cofnięcie w formie korekty 1:1 z różową (okolice 4700)

• Test FVG + linii trendu wzrostowego

• Następnie kontynuacja trendu w górę

🔴 Scenariusz 3 – większa korekta

• Cena mimo reakcji na 100% korekty różowej schodzi niżej

• Test dolnej granicy kanału wzrostowego

• Osiągnięcie 100% korekty fioletowej

• Scenariusz dający najlepszy RR pod dalszy ruch wzrostowy

🧠 Podsumowanie

Trend na złocie pozostaje jednoznacznie wzrostowy, jednak po dynamicznym impulsie i podejściu pod okrągły poziom 5000, rynek znajduje się w miejscu, gdzie cierpliwość może być największą przewagą.

Zamiast gonić cenę, warto:

• pozwolić rynkowi „oddychać”

• obserwować reakcje na kluczowe poziomy

• szukać konfluencji i potwierdzeń cenowych, a nie samych projekcji

Jak zawsze – rynek ma ostatnie słowo.

XAUUSD – Brian | Analiza techniczna H2Złoto pozostaje konstruktywne i nadal trzyma strukturę wzrostową, pomimo gwałtownej zmienności rynkowej z zeszłej nocy. Głównym czynnikiem napędowym większych ruchów była silna presja sprzedaży na amerykańskich akcjach, co chwilowo przyspieszyło popyt na bezpieczne aktywa i pomogło wesprzeć złoto.

Z perspektywy makroekonomicznej napięcia związane z Grenlandią oraz odnowiona retoryka taryfowa zwiększyły niepewność na rynkach. USD osłabił się w krótkim okresie, podczas gdy EUR wydaje się być bardziej narażony na średnioterminowe ryzyka geopolityczne i polityczne. Tło to ogólnie pozostaje wspierające dla złota, szczególnie przy cofnięciach do kluczowego wsparcia.

Struktura techniczna i kluczowe strefy (H2)

Na ramie czasowej H2, XAUUSD nadal handluje w ramach wyraźnego trendu wzrostowego: cena respektuje rosnącą linię trendu i nadal wyznacza wyższe szczyty i wyższe dołki, co potwierdza, że kupujący pozostają pod kontrolą głównej struktury.

Największy impuls pozostawił kilka istotnych obszarów technicznych:

Luka wartości uczciwej (FVG) poniżej bieżącej ceny, która może zostać ponownie odwiedzona, jeśli rozwinie się techniczne cofnięcie.

Strefa korekty Fibonacciego 0.618 przy 4750–4755, zgodna z rosnącą linią trendu — silne wsparcie konfluencyjne dla scenariusza głębszego cofnięcia.

Wyższy, krótkoterminowy obszar popytu wokół 4812, odpowiedni dla płytkich cofnięć w warunkach silnego momentum.

Dopóki cena utrzymuje się powyżej tych stref popytu, średnioterminowa struktura wzrostowa pozostaje nienaruszona.

Płynność i oczekiwania na przyszłość

W górę, rynek nadal ma miejsce na rozszerzenie w kierunku wcześniejszych szczytów i obszaru płynności ATH. Jakiekolwiek cofnięcie w krótkim okresie, jeśli wystąpi, może działać jedynie jako reset przed kontynuacją — szczególnie podczas gdy zmienność makro pozostaje podwyższona.

Przypomnienie: silne trendy rzadko poruszają się w linii prostej. Przerwy i cofnięcia są normalne i często oferują lepsze uczestnictwo niż gonienie za ceną na szczytach.

Preferencje handlowe

Główna preferencja: Kupuj cofnięcia zgodnie z trendem; unikaj wejść FOMO blisko szczytu.

Kluczowe strefy do obserwacji:

4812: strefa płytkiego cofnięcia / kontynuacja momentum

4750–4755: głębsze cofnięcie w kierunku 0.618 + zbieżność linii trendu

Preferowany okres monitorowania: H1–H4, aby zredukować szum

Zarządzanie ryzykiem pozostaje kluczowe biorąc pod uwagę wrażliwość rynku na przepływy informacyjne i wahania międzyaktywami.

Zobacz towarzyszący wykres, aby uzyskać szczegółowy widok struktury, FVG i kluczowych stref cofnięcia.

Śledź kanał TradingView, aby otrzymywać wczesne aktualizacje i dołączyć do dyskusji na temat struktury rynku i pomysłów handlowych.

Analiza AsbisNa interwale tygodniowym kurs Asbisu znajduje się w jednoznacznym trendzie wzrostowym, który pozostaje nienaruszony od dołków z 2022 roku, tworząc coraz wyższe szczyty i dołki. W średnim terminie również po zatrzymaniu się na tygodniowym wsparciu w grudniu 24 roku, kurs powrócił do wzrostów, a w ciągu roku wzrósł o 100%. Ostatnie tygodnie doprowadziły kurs w rejon historycznych maksimów w okolicach 34–34,5 zł. Wybicie ponad wcześniejszą strefę podaży w rejonie 32,20 zł miało charakter impulsowy i nie zostało zanegowane w kolejnych tygodniach. Brak długich górnych cieni oraz utrzymanie ceny blisko maksimum tygodnia wskazują na przewagę strony popytowej, bez widocznych sygnałów dystrybucji. Z perspektywy tygodnia nie pojawiły się formacje odwrócenia trendu ani strukturalne sygnały osłabienia. Nie mnie warto mieć na uwadze to, że RSI oscyluje już w okolicy 72 punktów na interwale tygodniowym.

Wykres W1 (interwał tygodniowy):

Na interwale dziennym widoczna wcześniej szeroka konsolidacja pomiędzy strefą 26,60–27,40 zł a oporem w rejonie 30 zł została definitywnie wybita górą. Zasięg wybicia, mierzony wysokością konsolidacji i odłożony od punktu wybicia, został zrealizowany w całości, co doprowadziło kurs w okolice 34 zł. Po wybiciu cena nie wróciła do wnętrza poprzedniego range’u, co potwierdza techniczną skuteczność ruchu i brak fałszywego wybicia. Aktualne zachowanie ceny ma charakter kontynuacyjny, a nie korekcyjny, co jest spójne z ruchem impulsowym.

Wykres D1 (konsolidacja):

Analiza profilu wolumenu na interwale dziennym pokazuje wyraźną strefę największej akumulacji w rejonie 27–28 zł, która obecnie pełni rolę kluczowego wsparcia średnioterminowego. Powyżej tego obszaru wolumen maleje, co jest typowe dla trendu wzrostowego, w którym cena porusza się w obszarze niższej historycznej wymiany. Brak istotnych węzłów wolumenowych w pobliżu obecnych poziomów cenowych może oznaczać dynamiczne ruchy, czego mogliśmy doświadczyć chociażby 5 stycznia, kiedy kurs spadł o 5%, aby zakończyć sesję prawie +3%. Z punktu widzenia analizy, kluczowym pierwszym wsparciem jest poziom 30 zł, czyli wybicia z konsolidacji.

Wykres D1 (profil wolumenu):

www.tradingview.com

Oscylatory wskazują na siłę trendu, ale jednocześnie wymagają uważnej obserwacji. RSI na interwale dziennym utrzymuje się w górnych rejonach zakresu, zbliżając się do strefy wykupienia, jednak nie generuje jeszcze jednoznacznej dywergencji spadkowej. Ostatnie maksima RSI są zbliżone do poprzednich, a nie wyraźnie niższe, co oznacza, że na tym etapie nie ma potwierdzonego sygnału ostrzegawczego. MACD pozostaje powyżej linii zera, a histogram, mimo spłaszczenia, nie wskazuje na odwrócenie momentum, a raczej na jego stabilizację po silnym impulsie.

Wykres D1 (oscylatory):

Rozszerzone zniesienia Fibonacciego, bazujące na dominującym trendzie wzrostowym, wskazują, że kurs dotarł w okolice rozszerzenia 0,786 ostatniego impulsu wzrostowego, co technicznie uzasadnia możliwość przejścia w fazę konsolidacji lub płytkiej korekty. Jednocześnie brak gwałtownej reakcji podażowej w tym rejonie sugeruje, że rynek akceptuje wyższe poziomy cenowe, a ewentualne cofnięcia mogą mieć charakter techniczny, a nie trendowy. Jeśli kurs pójdzie na północ kolejnym oporem do przejścia będzie poziom 36,5 zł.

Wykres D1 (rozszerzone zniesienie Fibonacciego):

Na interwale dziennym zniesienie Fibonacciego dla wybicia z konsolidacji pokazuje, że poziom 50% korekty ruchu wzrostowego wypada w rejonie dawnego oporu, a obecnie wsparcia, w okolicach 30–30,5 zł. Jest to poziom technicznie logiczny jako potencjalna strefa testu wybicia. Dopiero zejście kursu poniżej tej strefy i powrót do wnętrza wcześniejszej konsolidacji podważałby pozytywny scenariusz techniczny.

Wykres D1 (zniesienie Fibonacciego):

Podsumowując, obraz techniczny Asbisu pozostaje spójny i korzystny dla strony popytowej. Trend wzrostowy jest potwierdzony na interwale tygodniowym i dziennym, wybicie z konsolidacji zostało zrealizowane. Istnieje ryzyko przetestowania wybicia z konsolidacji, natomiast dopiero wejście z powrotem do Boksa czerwonego, może dawać negatywne sygnały na wykresie. Ryzyko w krótkim terminie dotyczy głównie zmęczenia trendu i możliwości korekty technicznej, jednak dopóki kluczowe strefy wsparcia pozostają nienaruszone, przewaga strukturalna pozostaje po stronie kupujących.

Analiza nie jest rekomendacją, tylko moją subiektywną opinią.

XAUUSD - ATH, liquidity grab i kontunuacja czy głębsza korekta? 🔍 Co wydarzyło się w zeszłym tygodniu?

• Pojawiła się struktura potrójnego szczytu, połączona z impulsami 1:1 (double drive) oraz bearish dywergencją, co doprowadziło do formowania coraz niższych szczytów

→ całość zaczęła przypominać strukturę typu head & shoulders

• Cena weszła w konsolidację pomiędzy oporem w strefie 4640 a wsparciem w okolicach 4580

• W piątek nastąpiła korekta 1:1 względem poprzedniej korekty (zaznaczona pomarańczową linią), zakończona reakcją na:

○ strefie poprzedniego ATH ~4550

○ 38,2% ostatniego impulsu

○ FVG

○ w okolicach linii trendu wzrostowego

○ cały ruch wyglądał jak liquidity grab / wybicie stop lossów

• Tym samym został zrealizowany scenariusz 1 z poprzedniego tygodnia

Scenariusze na kolejny tydzień

🟢 Scenariusz 1 – kontynuacja wzrostów

Skoro ostatnia korekta:

• osiągnęła 38,2% poprzedniego impulsu (od 4407)

• oraz doszło do wybicia stop lossów

➡️ rynek może kontynuować ruch w górę w kierunku poprzedniego ATH, a następnie spróbować wybić ten poziom.

🟠 Scenariusz 2 – zejście po płynność (pullback)

• Cena reaguje na linię trendu spadkowego

• Następnie wraca, aby wybić stopy poniżej 4538

• Kolejnym celem jest strefa discount poniżej 4525, gdzie zbiega się:

○ 50% impulsu

○ luką cenową

○ oraz silny impuls popytowy z przeszłości

➡️ Potencjalne miejsce na reakcję popytową i dalszy ruch wzrostowy.

🔴 Scenariusz 3 – głębsza korekta HTF

• Cena respektuje linię trendu spadkowego

• Kontynuacja ruchu w dół w kierunku dolnej linii tunelu HTF

• Potencjalny target: strefa 4500, która pokrywa się z:

○ 38,2% całego impulsu (liczonego od punktu 4 na 4274)

⚠️ Podsumowanie

Obecnie rynek znajduje się w kluczowym miejscu decyzyjnym.

Reakcja ceny na zaznaczone strefy HTF oraz linie trendu będzie kluczowa dla potwierdzenia dalszego kierunku.