Cykle Bitcoina w Donchain Channels "Donchain channels" pokazuje potencjalne minima na spadek jeżeli idziemy w besse?

Popatrzmy na historię.

Postanowiłem wykorzystać ten kanał do sprawdzenia czy faktycznie jest on w stanie pomóc mi w znalezieniu okolic dna bessy w każdym z cykli:

I tak w 2015 cena dotknęła idealnie dna dolnej bandy kanału i to by było na tyle za spadków w tamtym czasie przed drugim halvingiem Bitcoina.

Cykl później przed trzecim halvingiem cena dotknęła znów dolnej części kanału, tym samym kończąc bessę

W czerwcu 2021 dotknęliśmy dna ale spadki trwały nadal, zwłaszcza po upadku FTX.

Później było już tylko lepiej i pojawiały się wzrosty.

Czerwony, pomarańczowy, zielony?

Postanowiłem oznaczyć kolorami wszystkie strefy na poszczególnym etapie cyklu zgodnie z tym wskaźnikiem.

Czerwony - to okres bessy

Pomarańczowy - to okres przed halvingowy

Zielony - to okres po halvingowy

Obecnie z analizy wychodzi mi że jeżeli zielona linia znów zamieni się w czerwoną i cen zacznie spadać to realny poziom na zatrzymanie się spadków może siegnąć nawet okolic 67000$

Jednak jeżeli spadki będą głębsze z powodu jakiś globalnych wydarzeń których na ten moment nie jesteśmy w stanie przewidzieć to dobrzym poziomem na zatrzymanie się tak wielkich spadków będą poziomy ze startu bitcoinowych ETF-ów z stycznia 2024.

Jak będzie tym razem?

Tak samo?

A może wystarczy "podobnie" :)

Btc!

Strukturalnosc wykresu, czemu wiekszosc moze sie mylic?Dziś rozprawmy się z mitem „strukturalności” wykresu, a konkretnie z wybiórczym dobieraniem powtarzalnych fragmentów price action pod z góry założoną tezę. Coraz częściej można spotkać się z opinią, że obecnie znajdujemy się w analogicznym miejscu wykresu jak w okresie luty–kwiecień 2022, co miałoby sugerować wejście w bessę. Argumentem wspierającym tę narrację jest rzekomo pierwszy w obecnym cyklu niedźwiedzi FVG, utworzony na świecy miesięcznej z listopada 2025 — analogicznie do sytuacji z grudnia 2021.

Problem polega na tym, że to porównanie jest zwyczajnie nieprawdziwe. Pierwszy niedźwiedzi FVG na interwale miesięcznym w poprzednim cyklu nie pojawił się w grudniu 2021, lecz znacznie wcześniej — już na świecy z maja 2021. To właśnie wtedy rynek po raz pierwszy wysłał wyraźny sygnał zmiany dynamiki w tamtym cyklu.

Co więcej, obecna struktura ułożenia świec jest zdecydowanie bliższa temu, co obserwowaliśmy w maju–czerwcu 2021, a nie na przełomie 2021 i 2022 roku. To fundamentalna różnica, która całkowicie zmienia kontekst rynkowy.

Czy w takim razie można dziś z pełnym przekonaniem stwierdzić, że mamy lokalny dołek analogiczny do czerwca 2021 i przed sobą prostą drogę do ATH? Oczywiście nie. Natomiast jedno jest pewne: doszukiwanie się „idealnych” fraktali na wykresie i dopasowywanie historii rynku do własnej narracji to jedna z największych pułapek analizy technicznej. W efekcie nie analizujemy już rynku, lecz własne oczekiwania.

A największym błędem tradera jest właśnie to — szukanie na wykresie nie tego, co rynek faktycznie pokazuje, lecz tego, co chcielibyśmy zobaczyć.

OTHERS/BTC skup się na analizie, nie na cykliczności

Po dłuższej przerwie wracam na TV z analizami.

Tym razem skupiłem się na wykresie **OTHERS/BTC**, który moim zdaniem bardzo dobrze odzwierciedla realną sytuację altseasonu. Na wykresie widać zarówno **liczne techniczne podobieństwa**, jak i **istotne cykliczne rozbieżności**. Zacznijmy od tych drugich.

### Rozbieżności

**1️⃣ Czas trwania cykli**

Każdy cykl ma inną długość czasową.

Mierząc od szczytu do szczytu (ostatnia zielona świeca na topie):

* pierwszy cykl: **1218 dni**,

* drugi cykl: **1430 dni**.

Poprzedni cykl był o około **200 dni dłuższy** od wcześniejszego, natomiast obecny jest na ten moment tylko **~60 dni dłuższy** od poprzedniego.

Czysto matematycznie kolejny cykl powinien trwać około **1630 dni**, co sugerowałoby, że w tym rejonie czasowym mógłby pojawić się top altseasonu.

Pytanie jednak brzmi: **co jeśli nie mamy do czynienia z liniowym wydłużaniem cyklu, tylko z wartością procentową**, a obecny cykl może być relatywnie znacznie dłuższy?

**2️⃣ Momentum wyprzedania**

Aktualnie momentum wyprzedania schodzi na **najniższe poziomy w historii**.

Oznacza to, że:

* znajdujemy się na **najniższym RSI w historii**,

* technicznie obserwujemy **największy sell-off**, jaki kiedykolwiek wystąpił na OTHERS/BTC.

**3️⃣ Wolumen**

Spadkowy wolumen jest **najwyższy w historii**, bardzo podobny do tego, który napędził hossę w 2021 roku.

---

### Podobieństwa

Mimo powyższych różnic, strukturalnie wykres wciąż zachowuje wiele cech wspólnych:

* każda hossa składała się z **5 fal wzrostowych i 3 fal spadkowych**,

* RSI osiągało **strefę BUY** w rejonie dołków,

* dotychczasowe szczyty pojawiały się w **strefie SELL** lub bardzo blisko niej (obecnie jeszcze tego brakuje),

* każdy dołek był broniony na **wzrostowej linii trendu**,

* strefa akumulacyjna tworzyła się od **fali B do fali 2**, budując formację **ORGR**, której zasięg realizowany był w **fali 3**,

* szczyty były osiągane na **wzrostowej linii oporu**,

* topy tworzyły się na **niedźwiedzich dywergencjach** (różnych typów),

* strefy akumulacji z każdym cyklem były **coraz większe**, co nie tyle zwiększało zmienność altów, co:

* podnosiło ich liczbę,

* wzmacniało relatywną siłę BTC względem altów,

* fala B za każdym razem odbijała się od **Fibo 0.5** – klasyczny *dead cat bounce*.

---

### Kluczowe pytanie: gdzie jesteśmy teraz?

Spójrzmy na fakty:

* bessa na BTC zakończyła się **poniżej poprzedniego ATH** – *pierwszy raz w historii*,

* nowe ATH na BTC pojawiło się **przed halvingiem** – *pierwszy raz w historii*,

* alty:

* **nie ruszyły 6 miesięcy po halvingu**, jak w poprzednich cyklach,

* dodatkowo **złamały kluczowe wsparcie**, co technicznie oznaczało zejście poziom niżej – *również pierwszy raz w historii*.

---

### Wnioski

Mając to wszystko na uwadze, zadaj sobie jedno pytanie:

👉 **Czy nadal chcesz bazować wyłącznie na cykliczności czasu**, skoro:

* cykle czasowe się nie zgadzają,

* brak punktów odniesienia do poprzednich schematów?

Czy może lepiej **odłożyć czas i cykliczność na bok**, a skupić się na **czystej analizie technicznej**, która:

* zawiera znacznie więcej podobieństw,

* zdecydowanie lepiej pokazuje **aktualne miejsce na wykresie**?

Zadaj sobie to pytanie sam.

Oceń, **jakie jest prawdopodobieństwo bessy, a jakie hossy**, i na tej podstawie podejmij decyzję.

BTC (Bitcoin): „szarpnięcie” nad górną bandę - Co dalejTL;DR

Mamy naruszenie górnej bandy konsolidacji (~90,4k), ale zamknięcia na H1 (interwał godzinowy) wróciły poniżej → na razie wygląda jak odrzucenie, nie wybicie.

Dla mnie kluczowe po drodze to ~89,2k: dopóki popyt tego broni, cały ruch może być tylko „straszeniem”.

Range jest śmiesznie wąski (<5%), więc rynek będzie robił to, co umie najlepiej: czyścić ciasne stop lossy (zlecenia obronne stop loss).

Tło ryzyka: S&P 500 (indeks S&P 500) dziś nie wyglądał różowo — dzienny close może ustawić sentyment

Po wcześniejszej tezie o długiej konsolidacji na D1 dostaliśmy teraz ruch, który wygląda jak test płynności nad górną bandą (strefa ok. 90,4k) i powrót ceny pod nią na H1.

Cena w momencie screena jest ok. 90,2k, ale „prawdziwa wiadomość” jest taka: H1 nie dowiózł zamknięć nad bandą, więc rynek nie potwierdził wybicia.

Pierwszy istotny poziom „po drodze” w dół to ~89,2k (strefa z wcześniejszej analizy D1, teraz też widoczna jako poziom reakcji).

BTC (Bitcoin): 42 dni konsolidacji. Klucz = wybicie i utrzymanieKonsolidacja od 21.11: ~42 dni. Wąski range od 15.12: „świąteczna konsola”.

Górne ograniczenie: strefa wynikająca z korekty (porównanie do października: 12,5% vs obecnie ~17%).

Reakcja ceny w rejonie 50% FIBO (Fibonacci) swingu w dół od 11.11.

RSI na D1 neutralny → rynek bez wyraźnej przewagi trendowej.

WNIOSKI

Kierunek nada wyjście z range’u. Statystycznie pierwsze wybicie z długiego range’u bywa fałszywe → kluczowe jest utrzymanie poziomu po wybiciu.

SCENARIUSZE

Bazowy: handel w zakresie ~89–90k (opór) / ~86–87k (wsparcie).

Byczy: wybicie > ~90k + obrona → cel obserwacyjny ~92–95k. Unieważnienie: powrót pod ~90k.

Niedźwiedzi: wybicie < ~86–87k → obserwacja ~84–85k. Unieważnienie: szybki powrót nad dolną bandę.

RYZYKA

Fałszywe wybicia na niskiej płynności.

„Wybicie” bez kontynuacji i bez utrzymania strefy.

Disclaimer: materiał edukacyjny, nie porada inwestycyjna.

Analiza Długo terminowa BTC/USDPamiętaj że analiza to nie pewnik, a najbardziej realny scenariusz dalszego zachowania się ceny BTC/USD.

- Linie czerwone (opory): Wzrost ceny może wyhamować, konsolidować lub zacząć spadać

- Linie zielone (wsparcia): Spadek ceny może wyhamować, konsolidować lub zacząć rosnąć

> Najprawdopodobniejszym scenariuszem jest kontynuacja spadków z małymi wyhamowaniami na liniach

Inwestuj długo terminowo!

Analiza BTC/USD 06.12.2025Pamiętaj że analiza to nie pewnik, a najbardziej realny scenariusz dalszego zachowania się ceny BTC/USD.

Strefa nr.3: aktualnie w tej strefie powinien nastąpić szybki wzrost do ok.96400$(+7000$)

UWAGA!

-możliwe trudność mogą nastąpić w strefie żółto-niebieskiej (93000$-94400$)

-po pewnym wyjściu ze strefy nr.3 możliwe dalsze spadki

Opis: najprawdopodobniejszym scenariuszem jest aktualnie wzrost jeszcze o 7000$+

Co nazywam przebiciem: Przebicie jest wtedy gdy świeczka zamknie się (poniżej wsparcia) lub (powyżej oporu) i otworzy nowa kontynuująca trend

Inwestuj długo terminowo!

Kontynuacja Analizy Bitcoina 27.11.2025Pamiętaj że analiza to nie pewnik, a najbardziej realny scenariusz dalszego zachowania się ceny BTC/USD.

Zielona linia to Opór z poprzedniej analizy: 87000$ - po przebiciu zmienił się w wsparcie

Czerwona linia to Opór: 99000$

Opis: najprawdopodobniejszym scenariuszem jest aktualnie wzrost jeszcze do okolic 99000$

Co nazywam przebiciem: Przebicie jest wtedy gdy świeczka zamknie się (poniżej wsparcia) lub (powyżej oporu) i otworzy nowa kontynuująca trend

Inwestuj długo terminowo!

"BTC - podwójny szczyt i droga do 90k?Patrząc na ten wykres BTC, widzę historię, która mi się podoba - bo jest czytelna.

Najpierw faktografia: mamy tu podwójny szczyt w okolicach 125-127k, wybicie linii szyi, a teraz klasyczny powrót do miejsca zbrodni. Cena podciągnęła się dokładnie tam, gdzie powinna - do 0,618 Fibo. I co ciekawe - ta obecna korekta (8,62%) to dokładnie 61% poprzedniej (12,51%). Ktoś mógłby powiedzieć "zbieg okoliczności", ale jak handlujesz dłużej, to wiesz że takie proporcje się powtarzają. Rynek ma swój rytm.

Co mnie najbardziej interesuje: ten ostatni swing w dół zatrzymał się idealnie na 50% zniesienia - połowa drogi do góry, połowa w dół. To jest taki moment, gdzie rynek jakby się zastanawia "no dobra, ale co dalej?". I teraz uwaga - mamy tu piękną zbieżność poziomów:

100k to nie tylko okrągły psychologiczny level, ale też dokładnie 50% Fibo

110k wielokrotnie działało jako mur (pamiętasz koniec maja?)

A 90-92k? Tam zbiegają się: zasięg podwójnego szczytu, round level i równość korekt

Moja czytanka: dopóki cena nie wróci mocno ponad 110k i nie złamie tej linii szyi na trwałe, będę patrzył na strefę 90-92k jako naturalny cel. Nie dlatego że tak chcę, tylko dlatego że tam wszystko się zgadza - technika, psychologia, proporcje.

I jeszcze jedno - jeśli tradycyjne rynki zaczną korygować (a ostatnio trochę wyglądają jakby chciały), to BTC nie będzie robił wyjątku.

twarda decyzja btcodnosząc się do ostatniej analizy z wykresem wyckoffa nie brałem aż tak na poważnie tej możliwości, lecz patrząc się jak poszło 1:1 to stoimy obecnie na ostatniej decyzji czy jest to faktyczna kontynucja wyckoffa i teraz odbijemy się od oporu i lecimy w dół target 91k obecnie, czy przebijamy 106k i negujemy cały scenariusz.

Dla mnie podbitka na powyżej 110k będzie jednoznacznym sygnałem na kontynuację wzrostów i ATH w grudniu w zakresie około świątecznym,

Jednak spadek poniżej 100k w tym tygodniiu i utrzymanie będzie dla mnie pro shortowe

MAPA - drogowskaz❄️Ile jeszcze potrwa "zima" na rynku Bitcoina?Witajcie po przerwie,

Na rynku BTC mamy bessę, być może trochę inną niż poprzednie, ale nigdy nie będzie wszystkiego na wykresie dokładnie takiego samego, może jedynie być "podobnie" dlatego że ludzie zwykle zachowują się ..... "podobnie" co przekłada się na "cykliczność" ale nie tylko cykle związane z Bitcoinem i jego halvingami ale ogólnie w ekonomii, polityce itd.

Narysowałem już dawno temu mapę opartą o kolory i tzw. sezonowość na Bitcoinie jednak nie miałem dla niej jakiejś szczególnej nazwy, aż do momentu w którym to Elon mask zapowiedział jakiś czas temu " Długą zimę dla Bitcoina". Fart chciał, że moja strefa oznaczona do halvingów Bitcoina była niebieska i idealnie mi się to wpasowało w cykle to postanowiłem iż mapę nazwę " Pory Roku" - jest to moje autorskie podejście, którego nie ściągałem od żadnego polskiego czy zagranicznego "jutubera". Wszystko co przejrzycie za chwilę poniżej jest moją autorską metodą którą zbudowałem na swoim doświadczeniu, pomykach, "przestrzelonych" analizach jak i tych trafnych. Wziąłem także pod uwagę fomo i chciwość, które towarzyszyły mi podczas wcześniejszych cykli i wyciągnąłem szereg wniosków. A na rynku Bitcoina jestem od marca 2017 (BTC za 950$). Więc już trochę czasu minęło.

Zacznijmy od tego czym jest analiza techniczna, i nie mówię tu o "kreseczkach", mierzenia Fibo, i innych abstrakcyjnych rzeczach zwłaszcza dla nowych inwestorów. Jak mówi nam encyklopedia: " (...)Analiza wykresów mająca na celu prognozę przyszłych cen (kursów) na podstawie analizy kształtowania się cen w przeszłości.)...) "

Więc przeanalizujmy sobie przeszłość i wyciągnijmy wspólnie wnioski:

ROK 2012:

1. Po "pęknięciu bańki" w 2011 roku mięliśmy na rynku Bitcoina spadki około 93%.

2. Cena weszła w niebieską strefę czyli zimę i była w niej do pierwszego halvingu Bitcoina.

3. Przed pierwszym halvingiem Bitcoina nagroda za "wykopanie" (obliczenie) jednego bloku wynosiła 50 szt. BTC dla kopiących w tym czasie górników.

4. Od dna w listopadzie 2011 do dnia halvingu w grudniu 2012 cena wzrosła o około 507%

5. Po dniu halvingu nagroda za obliczony blok dla górników wynosiła 50% mniej, czyli 25 szt. BTC do podziału dla górników.

6. Od momentu halvingu do szczytu hossy cena BTC wzrosła około 9400%

7. Od dna w 2011 roku do halvingu minęło około 55 tygodni

8. Gdyby od halvingu policzyć 55 tygodni i po tym czasie wysiąść z BTC to mięlibyśmy następujące zyski:

- zakupy w dniu halvingu i realizacja zysków + około 5000% !!!

- zakupy na dnie bessy (mało prawdopodobne) i realizacja zysków 55 tygodni po halvingu to + około 30.000% !!!!!!!!

- i scenariusz bardziej realistyczny czyli rozpoczęcie zakupów na rok przed halvingiem i uśrednienie ceny mogłoby dać nawet + 8000% (kupujemy systematycznie co miesiąc za taką samą kwotę Bitcoina bez względu na to czy rośnie czy spada i zaprzestajemy kupowanie w dniu halvingu).

9. Po halvingu przechodzimy do pomarańczowej strefy, którą nazwałem "wiosną" i uważam, że jeżeli ktoś na tym etapie zdecyduje się na zakupy powinien liczyć się z możliwymi korektami ceny więc uznajmy, że na tym etapie jeżeli ktoś rozważa zakupy to powinien kupować jedynie po korektach od 20% w cenie i więcej.

10. Im jesteśmy bliżej 55 tygodni od halvingu tym inwestowanie w BTC staje się co raz to bardziej niebezpieczne.

ROK 2016

1. Po "pęknięciu bańki" w 2013 roku mięliśmy na rynku Bitcoina spadki około 86%.

2. Cena weszła w niebieską strefę czyli zimę i była w niej do drugiego halvingu Bitcoina, który był w 2016 roku

3. Przed drugim halvingiem Bitcoina nagroda za "wykopanie" (obliczenie) jednego bloku wynosiła 25 szt. BTC dla kopiących w tym czasie górników.

4. Od dna w styczniu 2015 do dnia halvingu w lipcu 2016 cena wzrosła o około 290%

5. Po dniu halvingu nagroda za obliczony blok dla górników wynosiła 50% mniej, czyli 12.5 szt. BTC do podziału dla górników.

6. Od momentu halvingu do szczytu hossy cena BTC wzrosła około 3000%

7. Od dna w 2015 roku do halvingu minęło około 78 tygodni

8. Gdyby od halvingu policzyć 78 tygodni i po tym czasie wysiąść z BTC to mielibyśmy następujące zyski:

- zakupy w dniu halvingu i realizacja zysków po 78. tygodniach + około 2000% !!!

- zakupy na dnie bessy (mało prawdopodobne) i realizacja zysków 78 tygodni po halvingu to + około 8300% !!!!!!!!

- i scenariusz bardziej realistyczny czyli rozpoczęcie zakupów na rok przed halvingiem i uśrednienie ceny mogłoby dać nawet + 3500% (kupujemy systematycznie co miesiąc za taką samą kwotę Bitcoina bez względu na to czy rośnie czy spada i zaprzestajemy kupowanie w dniu halvingu).

9. Po halvingu przechodzimy do pomarańczowej strefy, którą nazwałem "wiosną" i uważam, że jeżeli ktoś na tym etapie zdecyduje się na zakupy powinien liczyć się z możliwymi korektami ceny więc uznajmy, że na tym etapie jeżeli ktoś rozważa zakupy to powinien kupować jedynie po korektach od 20% w cenie i więcej.

10. Im jesteśmy bliżej 78 tygodni od halvingu tym inwestowanie w BTC staje się co raz to bardziej niebezpieczne.

ROK 2020

1. Po "pęknięciu bańki" w 2017 roku mięliśmy na rynku Bitcoina spadki około 84%.

2. Cena weszła w niebieską strefę czyli zimę i była w niej do trzeciego halvingu Bitcoina, który był w 2022 roku

3. Przed trzecim halvingiem Bitcoina nagroda za "wykopanie" (obliczenie) jednego bloku wynosiła 12.5 szt. BTC dla kopiących w tym czasie górników.

4. Od dna w grudniu 2018 do dnia halvingu w maju 2020 cena wzrosła o około 174%

5. Po dniu halvingu nagroda za obliczony blok dla górników wynosiła 50% mniej, czyli 6.25 szt. BTC do podziału dla górników.

6. Od momentu halvingu do szczytu hossy cena BTC wzrosła około 700%

7. Od dna w 2018 roku do halvingu minęło około 74 tygodnie

8. Gdyby od halvingu policzyć 74 tygodni i po tym czasie wysiąść z BTC to mielibyśmy następujące zyski:

- zakupy w dniu halvingu i realizacja zysków po 74. tygodniach + około 550% !!!

- zakupy na dnie bessy (mało prawdopodobne) i realizacja zysków 78 tygodni po halvingu to + około 1780% !!!!!!!!

- i scenariusz bardziej realistyczny czyli rozpoczęcie zakupów na rok przed halvingiem i uśrednienie ceny mogłoby dać nawet + 550% (kupujemy systematycznie co miesiąc za taką samą kwotę Bitcoina bez względu na to czy rośnie czy spada i zaprzestajemy kupowanie w dniu halvingu).

9. Po halvingu przechodzimy do pomarańczowej strefy, którą nazwałem "wiosną" i uważam, że jeżeli ktoś na tym etapie zdecyduje się na zakupy powinien liczyć się z możliwymi korektami ceny więc uznajmy, że na tym etapie jeżeli ktoś rozważa zakupy to powinien kupować jedynie po korektach od 20% w cenie i więcej.

10. Im jesteśmy bliżej 74 tygodni od halvingu tym inwestowanie w BTC staje się co raz to bardziej niebezpieczne.

OBECNIE 2023

1. Po "pęknięciu bańki" w 2021 roku mięliśmy na rynku Bitcoina spadki około 77%. - Możliwe, że nie spadnie niżej jeżeli nie pojawi się już "czarny łabędź" - ale powinniśmy być na wszystko gotowi.

2. Cena weszła w niebieską strefę czyli zimę i JEST w niej nadal i prawdopodobnie będzie w niej do czwartego halvingu Bitcoina, który będzie w okolicach marca 2024 (data może się jeszcze zmienić ponieważ chodzi o moment w którym zostanie wydobyty blok nr 840,000)

3. Przed czwartym halvingiem Bitcoina nagroda za "wykopanie" (obliczenie) jednego bloku wynosi 6.25 szt. BTC dla kopiących górników.

4. Od dna w listopadzie 2022 do dnia halvingu w marcu 2023 cena może wzrosnąć 130% (tak wychodzi mi z jednej z prywatnych analiz)

5. Po dniu halvingu nagroda za obliczony blok dla górników będzie wynosiła 50% mniej, czyli 3.125 szt. BTC do podziału dla górników.

6. Od momentu halvingu do szczytu hossy cena BTC wzrośnie - na ten moment trudno powiedzieć, maks maksów jaki mi wychodzi z tego modelu to okolice 150.000$ ale jest to tak odległe miejsce, że ciężko precyzyjnie stwierdzić bo sami widzimy jak ogromny wpływ na cenę mają NEWSY i sytuacja gospodarcza na świecie.

7. Od dna w 2022 roku do halvingu minie około 69 tygodnie (ale jeszcze trzeba będzie ten okres czasu zapewne zaktualizować w miarę zbliżającego się halvingu)

8. Gdyby od halvingu policzyć 69 tygodni i po tym czasie wysiąść z BTC to mielibyśmy (pod warunkiem, że cena BTC będzie w okolicach 36.000$ za BTC w dniu halvingu)

- zakupy w dniu halvingu i realizacja zysków po 69. tygodniach + około 315% (to tylko symulacja)

- zakupy na dnie bessy (mało prawdopodobne) i realizacja zysków 69 tygodni po halvingu to + około 860% (to tylko symulacja)

- i scenariusz bardziej realistyczny czyli rozpoczęcie zakupów na rok przed halvingiem i uśrednienie ceny mogłoby dać nawet + 500% (kupujemy systematycznie co miesiąc za taką samą kwotę Bitcoina bez względu na to czy rośnie czy spada i zaprzestajemy kupowanie w dniu halvingu po to by sprzedać 69 tygodni po halvingu.

9. Po halvingu przechodzimy do pomarańczowej strefy, którą nazwałem "wiosną" i uważam, że jeżeli ktoś na tym etapie zdecyduje się na zakupy powinien liczyć się z możliwymi korektami ceny więc uznajmy, że na tym etapie jeżeli ktoś rozważa zakupy to powinien kupować jedynie po korektach od 20% w cenie i więcej.

10. Im jesteśmy bliżej 69 tygodni od halvingu tym inwestowanie w BTC staje się co raz to bardziej niebezpieczne.

Warto zwrócić uwagę, że z bessy na bessę procentowe spadki są co raz to mniejsze.

Warto także zwrócić uwagę, że procentowe wzrosty bez względy czy są to zakupy w okolicach dna, czy w dniu halvingu czy też uśrednianie ceny zwykle daje procentowo mniej zarobić z hossy na hossę.

Jednak czy najważniejsze jest wyłapanie idealnego dołka czy szczytu?

Wydaje mi się, że najbardziej optymalną metodą jest uśrednianie ceny zakupu i zaprzestanie zakupów w okolicach halvingu.

Należy także pilnować na jakim etapie wzrostów jesteśmy, ile to będzie tygodni od halvingu. im jesteśmy dalej tym większe prawdopodobieństwo na zakończenie się hossy i jednocześnie szansa na duży zarobek w krótkim czasie... tylko, że przy sporym i o wiele większym ryzyku.

Serdecznie dziękuję za przebrnięcie przez cały ten tekst który tu napisałem,

Jeżeli analiza spodobała Ci się to nie zapomnij o kliknięciu w "rakietę" dzięki temu wiem, czy moja praca nad analizami ma sens i zmotywuje do kolejnych analiz.

Pamiętaj o zapisaniu tej analizy gdzieś na pasku w przeglądarce i sprawdzeniu czy dobrze się zestarzeje.

Myślę, że może być ona dobrym drogowskazem na najbliższe 2 lata :)

Powodzenia!

Zapraszam także do wcześniejszych moich analiz które przypinam poniżej w "Powiązanych pomysłach"

Blisko końca hossy BTC? Jesteśmy w moim „bezpieczniku czasowym”, o którym mówiłem około 2 lata temu.

Od tamtej pory wiele się zmieniło — z poziomów ok. 14 000 USD wzrośliśmy do ponad 100 000 USD za BTC. Imponujący wynik! 🚀

Uważam, że wciąż możliwe są wzrosty w okolice 150–170 tys. USD, ale rozsądek podpowiada, by zachować ostrożność i zacząć realizować część zysków z obawy przed możliwą korektą, która może potrwać nawet rok.

Jeśli za rok, w listopadzie, Bitcoin będzie na niższych poziomach niż obecnie – z przyjemnością rozważę ponowną akumulację, niezależnie od lokalnych ruchów ceny.

Plan akumulacji prawdopodobnie potrwa do kolejnego halvingu, prognozowanego na luty–kwiecień 2028.

Nie planuję sprzedawać całości swojego Bitcoina w tym cyklu.

Chcę utrzymać ekspozycję na poziomie 25–50% swojego portfela – tego, co buduję od 2017 roku, kiedy 1 BTC kosztował ok. 1000 USD.

Na koniec: nadal uważam, że systematyczne kupowanie Bitcoina w czasie (np. co miesiąc za część wypłaty, niezależnie od ceny) to jeden z najlepszych sposobów na budowę długoterminowego majątku.

W mojej opinii Bitcoin ma realną szansę dogonić złoto pod względem kapitalizacji – to tylko kwestia czasu.

Inwestowanie długoterminowe to cierpliwość, konsekwencja i spokój w czasie korekt.

Nie daj się emocjom i pamiętaj, że na rynku wygrywają ci, którzy potrafią czekać. ⏳

Miłego dnia i powodzenia na rynku! 💪

nadzieja na btc ?Na interwale 4-godzinnym Bitcoin wciąż porusza się w krótkoterminowym trendzie spadkowym, jednak obecna struktura zaczyna wskazywać na potencjalne wyczerpanie podaży i możliwe odbicie techniczne.

Po serii dynamicznych spadków z poziomu 126 000 USD cena dotarła w okolice 104 500 USD, gdzie pojawiła się pierwsza reakcja popytowa. Wskaźnik RSI (14) znajduje się blisko strefy wyprzedania i tworzy byczą dywergencję względem ceny – lokalne dołki na wykresie są coraz niższe, podczas gdy RSI formuje coraz wyższe minima.

Na wykresie widoczna jest również pomarańczowa linia trendu spadkowego, której wybicie w górę mogłoby być pierwszym sygnałem zmiany krótkoterminowego kierunku. Najbliższe poziomy oporu to:

107 400 USD – pierwszy test siły kupujących,

109 300 USD – kluczowy poziom podażowy,

110 600 USD – granica, której wybicie mogłoby otworzyć drogę w kierunku 115–120 tys. USDT.

Z kolei istotne wsparcia pozostają w rejonie:

104 500 USD,

101 600 USD – strefa ostatecznej obrony struktury wzrostowej z wyższych interwałów.

Utrzymanie wsparcia w rejonie 104–105 k USD i wybicie powyżej linii trendu spadkowego może doprowadzić do ruchu powrotnego w okolice 109–110 k USD, a przy sprzyjających warunkach – do kontynuacji wzrostu w kierunku 115–120 k USD.

Nieudany retest i utrata wsparcia 104 k USD otworzy drogę do ponownego testu 101 k USD, a w dalszej perspektywie – do głębszej korekty w okolice 96 k USD

bitcoin i ostatni taniec tej hossyPrzyglądając się bitcoinowi i jak jest napięty obecnie wraz z uwzględnieniem jego cyklu można by sądzić, że nadchodzi "ostatni taniec" bitcoina przed rozpoczęciem bessy, czyli powinniśmy zobaczyć w ciągu następnych 2 miesięcy (w porywach do 3) podbicie ostateczne do ATH i jego wybicie na rejon wypatrywany przezemnie 130k (jak warunki pozwolą na 140k).

Nie liczę tutaj na nie wiadomo jak duże wzrosty, trzeba pamiętać o tym, że bitcoin robi się mozolny i nie będzie rósł jak parę lat temu...

Plus dochodzi spadek dominacji bitcoina, gdzie traci na rzecz altów... i bardzo dobrze, może wkońcu dostaniemy w miarę prawdziwy altseason, co również by się wiązało z końcem tej hossy.

Co to za linie na wykresie ? jest to SMA 170, która zawsze po przecięciu się z wyceną ATH hossy poprzedniej wyznaczała koniec danej hossy, tak więc zbliżamy się małymi bądź i dużymi krokami do powtórzenia tego schematu, który osobiście rozgrywam.

obserwując historycznie to listopad przypada na miesiąc zwieńczania wzrostów i przygodowywania się do krypto zimy co obecnie mogłoby się pokrywać z jakims scenariuszem kryzysu ? recesji ? załamania rynków, które i tak są napompowane ?

równie historycznie poprzednie dwa cykle trwały 1470 dni i 1442 dni (nie licząc 1 i 2 ze względu na świeżość rynku gdzie dopiero 2 było można wyliczyć i trwał 890 dni), to tak jakby sytuacja miałaby się powtórzyć to jesteśmy na 1400 dniu cyklu, co w połączeniu z SMA 170 zgrywałoby się na czasowość 2 miesięcy do końca.

Wycenę 130-140k uważam za możliwy top hossy poprzez dynamikę wzrostów i psychologię rynku, co jest najbardziej możliwe. Jakbym miał wyceniać wyższe poziomy technicznie uwzględniałbym golden multiple ratio, który wskazuje na prawdopodobne ~160k ale to będę oceniać po zakończeniu hossy.

Wykluczam rozgrywanie Pi Cycle ze względu na zbyt duże rozjechanie tego wskaźnika.

Zobaczymy jak za 2 miesiące zestarzeje się ta analiza i wtedy wykonam analizę na cały roczny okres bessy.

🤔Co się dzieje globalnie z Bitcoinem gdy wybijemy MA12?Witajcie,

Jest to analiza, którą szerzej poruszę w nagraniu wideo ale tu chciałbym też trochę rozpisać się na temat tego co zwykle dzieje się gdy świeca tygodniowa zamknie się nad średnią kroczącą - ale średnią nie z tygodniówki, a z interwału miesięcznego.

Więc od dzieła:

Dla jasności, zamknięcie się świecy z interwały tygodniowego nad MA12 uważam, że prawidłowe gdy po raz drugi zaatakujemy tą średnią.

Dla przykładu rok 2012, oznaczony zielonymi strzałkami poniżej

Widzimy na wykresie powyżej jak cena atakowała średnią od dołu za jednym razem po czym się odbiła ale za drugim razem już swobodnie wyszła nad średnią kroczącą.

Po tym jak za drugim razem świeca z interwału tygodniowego zamknęła się nad MA12 to mieliśmy wzrosty do halvingu przez 28 tygodni, a następnie do szczytu w 2013 roku BTC wzrósł o 20497% !!!!! MEGA dużo.

Ok idźmy dalej:

Rok 2015cena znów dojeżdża do średniej MA12 od dołu, odbija się i następnie za drugim razem tą średnią wybija (patrz znów zielone strzałki na wykresie poniżej)

Od momentu jak wyszliśmy nad średnią cena rosła aż do halvingu Bitcoina by później wzrosnąć aż 6900%. Znów IMPONUJĄCY wzrost.

Co ciekawe, ten imponujący wzrost był o 66.25% mniejszy niż ten poprzedni, który miał ponad 20000%.

No to lećmy dalej. A dalej już tak łatwo nie było.

Ponieważ ataki na średnią były, też były dwa ale odstępy były niewielkie bo po korektach ok 10-14% po trzech tygodniach "siedzenia" pod MA12 wyszliśmy w końcu świecą nad MA12.

Gdyby liczyć wyjście świecy tygodniowej nad średnią to do szczytu gdzie było 69k mielibyśmy wzrosty o 1139%. Uważam, że też dużo jednak jest to o 82.52% mniej niż poprzedni wzrost.

Jednak w tym cyklu był pewien wyjątek, ponieważ w miedzy czasie mieliśmy bardzo głęboką korektę podczas pandemii w 2020 roku w marcu. Ale jak to mówią... wyjątek podobno potwierdza regułę.

Dotarliśmy w końcu do aktualnej sytuacji.

W lutym 2023 cena po raz pierwszy uderzyła MA12 i zareagowała spadkiem o 22,5%

Kolejne wzrosty to te, które mamy teraz aktualnie. jak widać tam gdzie znów zrobiłem zielone strzałeczki no to ewidentnie mamy wyjście nad MA12 i... co dalej?

Scenariuszy jak zwykle może być wiele i zastanawiam się jak duży może być wzrost. Bo gdybym wyciągnął sobie średnią o ile wcześniejsze wzrosty były mniejsze od poprzednich to wyszłoby mi że teraz powinniśmy od MA12 wzrosnąć o 74,88% mniej niż cykl wcześniej w którym wzrosty sięgnęły ponad 1000%. Pech chciał, że po takim wzroście zatrzymujemy się na okolicach 100000$ (socjalne minimum ;) )

Czyli wzrost od średniej kroczącej miałby sięgnąć 285%.

I szczerze..... jak tak sobie patrzę to wydaje się MAŁOOOOO, czuje jakiś niedosyt....

No bo raz wzrosty po wybiciu MA12 wynosiły ponad 20000%, następnie 6900%, później 1139%..... przy tym wszystkim 285% wygląda na bardzo mało wymagający poziom.

O wiele lepiej wygląda podjechanie ceny do 261.8% zewnętrznego mierzenia fib, mierzenie to wypada w okolicach 150000$ za BTC.... no i gdyby wzrosnać do tego poziomu to od momentu w którym jesteśmy obecnie musielibyśmy wzrosnąć około 450%, wygląda lepiej. Tylko czy warto ryzykować, czy może lepiej być mniej chciwym i zadowolić się socjalnym minimum?

A może nie dojedziemy wcale do socjalnego minimum w najbliższej hossie?

Dajcie znać w komentarzu jakie jest Wasze zdanie.

Miło będzie jak obejdzie się bez heju tylko z merytoryką i konstruktywnymi uwagami :)

Dzięki za przeczytanie,

Do następnego,

Cześć :)

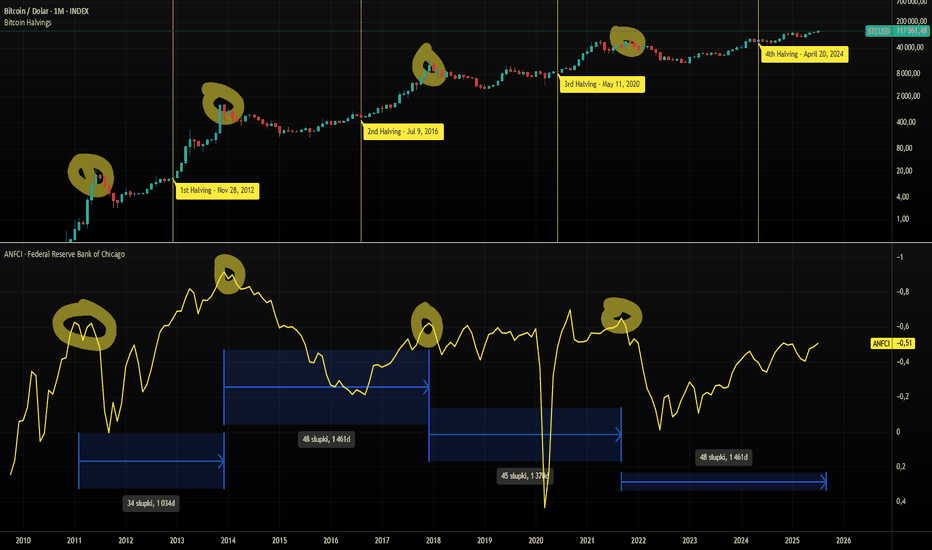

Bitcoin i cykl halvingowy? Może jednak cykl koniunkturalny?Obecnie część osób może zastanawiać się, czy na INDEX:BTCUSD nadal obowiązuje cykl halvingowy? Może jednak nigdy o halving nie chodziło, tylko o szeroki cykl gospodarczy w Stanach Zjednoczonych?

Cykl koniunkturalny oraz warunki finansowe w USA mierzone przez Chicago Fed i indeks FRED:ANFCI zdają się pokrywać z "cyklem halvingowym" lub wręcz odwrotnie, to cykl halvingowy zdaje się pokrywać z cyklem koniunkturalnym.

Bitcoin osiągał swoje szczyty w momencie, gdy warunki finansowe w USA były najbardziej "luźne", a z kolei spadał, gdy się zacieśniały.

Wydaje się więcej, że o zerwaniu z cyklem będzie można mówić dopiero wtedy, gdy cena Bitcoina rosłaby w momencie, gdy koniunktura zaczęłaby słabnąć, a warunki finansowe zaczęłyby się zacieśniać przez wiele miesięcy.

Z kolei jeśli cykl koniunkturalny wszedłby na inne tory niż poprzednia cykliczność 45-48 miesięcy od szczytu do szczytu cyklu, to i prawdopodobnie cena Bitcoina też weszłaby na inne tory, dając wrażenie oderwania się od cyklu halvingowego, ale za to pozostając przy zależności od gospodarki USA i warunków finansowych.

___

72% rachunków inwestorów detalicznych odnotowuje straty pieniężne w wyniku handlu kontraktami CFD. Zastanów się, czy możesz pozwolić sobie na wysokie ryzyko utraty twoich pieniędzy.

Gdzie Bitcoin skończy spadki? Zamieszczam wykres BTC z interwału D1

Cena zawróciła obeznie do poziomów z listopada 2024 czy do luki cenowej na kontraktach terminowych o której często mówiliśmy na naszych nagraniach i livach.... ale nie da się ukryć że mało kto wierzył, że tak nisko spadniemy - zwłaszcza po zalrzysięrzeniu Trumpa jako "krypto prezydenta"

Kolejna rzecz to średnia krocząca "MA12" - w przeszłości była ona wyznacznikiem końca hossy jeżeli cena zamkneła się pod nią po upływie czasowości na hossę

Szczegółowoą analizę MA12 pod historycznym kontem na BTC znajdziesz tutaj:

Z 6 listopada mamy także znaczącą strefę volumenową oznaczoną na zielono, która jest strefą pro wzrostową

Do zobaczenia z pozostałymi cierpliwymi ponownie na 100k

Manipulacja instytucjonalna na BTCObecna sytuacja na BITSTAMP:BTCUSD nie napawa zachwytem. Jednak idzie jak po sznurku (pesymistyczny wariant re-akumulacji). Jesteśmy świadkami ogromnej manipulacji! Cóż, kto uwierzył w bajkę o pompowaniu rynku przez instytucje zaraz po wejściu ETF-ów, ten srogo dał się zmanipulować. Na chwilę obecną inwestorzy instytucjonalni prowadzą dogrywkę w postaci udawanej dystrybucji - przynajmniej teraz nie dajcie się ograć! Tak, wiem że łatwo mi się tak doradza, gdyż całkowicie wyszedłem z BTC przy "magicznym" poziomie 100 K. Ostrzegam, iż instytucje chcą dobry produkt po przecenie, a nie za 100 K. Szybko poradzili sobie z ETH, z BTC jednak potrzebowali znacznie więcej czasu, zasobów i towarzyszy do manipulacji rynkowych. Na zdjęciu pokazuję poziomy pierwszego etapu manipulacji (szersze zielone strefy), na który powinna być reakcja zwrotna oraz poziom manipulacji "ostatecznej" (zielony poziom cenowy). Jak widać zadziałał pięknie na ATH (moje wyjście z pozycji) i zejście na dół. Zajmijcie pozycję jak "SMARTy"...

Bitcoin wychodzi z korekty? Co pokazuje RSI? Witam wytrwałych inwestorów :)

RSI wyraźnie pokazuje nam, że zaczynamy zbierać się do startu... co może oznaczać ze już nie wybijemy nowych lokalnych dołków.

Podczas ostatnich spadków (różowa linia) widzieliśmy nowe niższe dołki cenowe.. natomiast na RSI dołki były na dnie.. .ale co raz to wyżej... podobna sytuacja była już w tym cyklu gdy wychodziliśmy z dna korekty po ubiegłorocznych wakacjach

Obecnie RSI wybiło niebieską tendencję spadkową co zwykle w przeszłości sugerowało nam zakończenie korekty.

A co do zakończenia korekty to mówiłem o niej w poprzedniej mojej analizie gdy spadliśmy do "liki cenowej" na kontraktach terminowych i zbliżyliśmy się do bardzo ważnej średniej kroczącej MA12 z interwału miesięcznego co w przeszłości oznaczało okazję zakupową jeżeli mieliśmy jeszcze czasowość na wzrosty

Z niecierpliwością czekam na impuls wzrostowy do np 125-155k i zakończenie tego cyklu... taki wzrost Bitcoina pociągnąłby z pewnością resztę altcoinów... a na to wielu z czeka ;)

Do zobaczenia ponownie na 100k...

BTC | USD - Krypto Rodeo z PipGuardemBTC | USD - Krypto Rodeo z PipGuardem

Cześć, towarzysze finansowego chaosu! Żałujesz już, że nie zamknąłeś trade'u, gdy byłeś na plusie? Spokojnie, jesteś w świetnym towarzystwie.

Zanim zaczniemy, ustalmy jedno: jeśli moja analiza ratuje cię przed losem FTX , zrób sobie przysługę— daj boosta, zaobserwuj mnie i zostaw komentarz.

🚀 RUSZAMY:

- Analiza w porównaniu do poprzedniej , która przyniosła nam solidny ruch o 6K, z 82K na 76K. Dobra robota, ekipo! Tym razem też nie będzie Ferrari, ale przynajmniej nie będziesz musiał sprzedawać kota, żeby pokryć margin call. 🐱💸

AKTUALNA SYTUACJA: CYRK RYNKOWY

Oto świeża aktualizacja dla ciebie, bo wiem, że bez mojego wsparcia patrzysz na wykresy jak zagubiona ryba. 🐟

Podczas gdy Bitcoin decyduje, czy rosnąć, spadać, czy po prostu doprowadzić nas do szału, prawdziwy świat nadal dostarcza nam solidną dawkę absurdów. Trump (alias blondyn z peruką z makaronu instant) 🍜 wciąż dostarcza rozrywki, a geopolityka jest bardziej poplątana niż twoje słuchawki w kieszeni.

I teraz uwaga: Rosja używa Bitcoina do handlu ropą z Chinami i Indiami.

🔹 Sztuczka Matki Rosji:

1. Chiny i Indie płacą za ropę w juanach lub rupiach.

2. Wszystko jest konwertowane na Bitcoina i inne krypto.

3. Rosja kasuje zysk i popija wódkę, śmiejąc się pod nosem. 🍷😏

Tymczasem my walczymy z KYC, banki blokują nam wypłaty, a regulacje zmieniają się co pięć minut, podczas gdy Putin traduje jak rekin z Wall Street. A my? Próbujemy tylko nie zostać zlikwidowani przez rynek.

ANALIZA TECHNICZNA – BITCOINOWY LABIRYNT

📈 Ogólny trend: Nadal byczy, ale z równowagą emocjonalną tradera z dźwignią x50 podczas pump & dump. 🎢

📌 Aktualna cena: 83K

📌 Kluczowy poziom: 84K, możliwe odrzucenie spadkowe.

📌 Uwaga! Może wzrosnąć do 87-86K, aby złapać płynność, zanim nastąpi klasyczny dump.

📌 Ciekawostka: Jeśli zamknie się powyżej 87K na wysokim interwale czasowym, możemy zobaczyć byczy sygnał odwrócenia trendu. W przeciwnym razie, załóż kask, bo lecimy w dół. 🪂

CELE CENOWE

📉 Cele spadkowe:

1. 80.140K

2. 76.600K

3. 74.000K

4. 70.000K

5. 66.000K (jeśli tu dojdziemy, zapal świeczkę za krypto) 🔥

📈 Cele wzrostowe:

1. 86.700K

2. 89.000K

3. 92.000K

4. 95.000K

5. 102.000K (jeśli to osiągniemy, impreza – i wszyscy kupujemy sobie Lamborghini… w wersji zabawkowej) 🚗

Jeśli podobała ci się ta analiza, wspieraj PipGuarda , bo informacje finansowe z nutą sarkazmu i wiedzy to jedyne, które warto czytać. Obserwuj, daj boosta i skomentuj, albo wyślę ci wykres z niewidocznymi świecami na białym tle. 🎭

Do następnego – niech zmienność będzie z tobą.

PipGuard 🚀

Re-Akumulacja czy Dystrybucja $BTCKawa na ławe - czysta analiza bez zbędnych emocji i nastawienia.

Obecna struktura na CRYPTOCAP:BTC wskazuje na możliwość dystrybucji, ale nie jest to jeszcze jednoznacznie potwierdzone.

Oto kluczowe elementy analizy:

Argumenty za dystrybucją (Schematic Wyckoffa)

1. Silna reakcja podażowa – Po ustanowieniu szczytu w rejonie 109 705$, rynek zanotował gwałtowne odrzucenie.

2. Wielokrotne testowanie stref wsparcia – Cena odbija się od niższych poziomów, ale nie generuje nowych szczytów, co może sugerować stopniową akumulację podaży przez duże podmioty.

3. RSI w trendzie spadkowym + Bear sygnał – Wskaźnik siły względnej pokazuje utratę momentum wzrostowego.

4. MACD z negatywną dywergencją – Sygnał osłabienia trendu wzrostowego.

5. Możliwość utworzenia Lower High (LH) – Jeśli cena nie wybije ponownie powyżej 100 000$, może to sugerować kontynuację spadków.

Argumenty za re-akumulacją:

1. Wciąż wysokie wolumeny w dołkach – Jeżeli w strefie 91 000 – 94 000$ pojawią się silne reakcje popytowe, może to oznaczać, że jest to tylko shakeout przed dalszym ruchem w górę.

2. Brak wyraźnego wybicia dołem – W dystrybucji kluczowym momentem jest przebicie istotnych wsparć i ich późniejszy retest. Na ten moment wciąż bronione są ważne poziomy.

3. Makrotrend pozostaje byczy – Chociaż krótkoterminowa struktura wygląda na podażową, długoterminowo nadal znajdujemy się w silnym trendzie wzrostowym.

Podsumowanie

Na ten moment bardziej prawdopodobne jest, że mamy do czynienia z dystrybucją, ale potrzebujemy wyraźniejszego sygnału potwierdzającego (np. wybicia poniżej 90 000$ z retestem jako oporem).

Jeśli jednak poziom 91 000 – 94 000$ zostanie silnie obroniony i pojawi się mocne odbicie, może to oznaczać re-akumulację przed dalszym rajdem w górę.

W ostatnim czasie rozmawiałem z wieloma graczami o odczuciach…

Tutaj suche dane.

Dominacja BTC - odwrócenie trendu zwiastunem wzrostów altcoinówPo dotarciu do strefy oporu dominacja BTC utworzyła wyraźne dywergencje 1T oraz 1D. Ponadto realizowany jest schemat odwrócenia trendu na spadkowy. Wchodzimy w etap silnych wzrostów na rynku altcoinów. Nie oznacza to że cena BTC nie będzie wzrastać ale że kapitał zacznie w większym stopniu napływać do innych kryptowalut windując ich ceny.

Sądzę że warto zwrócić szczególną uwagę na tokeny z trendów AI oraz RWA.