Amazon w drodze do 233USD!Amazon wreszcie wyłamał się z konsolidacji, cena 225 USD testuje kluczową strefę oporu (224–227 USD). Wybicie powyżej tego poziomu może otworzyć drogę w kierunku 233 USD (kolejny techniczny opór z marca)! Cena znajduje się powyżej MA20, MA50, MA100 i MA200 – klasyczny układ byczy ale Stochastic może sygnalizować potencjalną małą korektę.

Amazon notuje silne przychody z AWS (Amazon Web Services): segment chmurowy rośnie mimo spowolnienia globalnych wydatków IT.

Rozwój AI: Amazon inwestuje miliardy w generatywną sztuczną inteligencję, integrując ją z usługami AWS oraz platformą Alexa.

E-commerce i reklama: rosnąca liczba klientów Prime i coraz większy udział reklam w przychodach.

Zyski przewyższające oczekiwania: ostatni raport kwartalny pokazał siłę operacyjną i rosnące marże.

Set up

Amazon znajduje się na granicy technicznego wybicia. Scenariusz wzrostowy będzie możliwy po skutecznym przebiciu 227 USD.

Wejście: 227–228 USD (po wybiciu oporu i zamknięciu świecy powyżej)

Stop Loss: poniżej 221 USD

Take Profit:

TP1: 233,77 USD (lokalny opór z marca)

TP2: 240 USD (potencjalny psychologiczny opór i zasięg z formacji)

Alternatywa: jeśli cena odbije się w dół od 227 USD – możliwa korekta do strefy 217–221 USD jako miejsce do ponownego wejścia.

To analiza edukacyjna – nie jest rekomendacją inwestycyjną. Zawsze uwzględnij swój styl inwestycyjny i poziom akceptowanego ryzyka.

Poza analizę techniczną

Tesla wypełniła lukęObecnie cena akcji Tesli wynosi 313 USD widzimy próby odbicia od poziomów wsparcia w okolicach 295–301 USD oraz . Na wykresie dziennym widzimy zamknięcie luki (GAP)cena znalazła się w bardzo zatłoczonym miejscu... dlaczego?

1) Cena zamknęła lukę – to często naturalny cel dla rynku, ale jeśli nie utrzyma się powyżej poziomu 313 USD, możemy znów zobaczyć spadki.

2) Tuż nad nami znajduje się opór techniczny na poziomie 316 USD, który pokrywa się z linią MA200 – silna bariera.

3) Cena balansuje także między średnimi MA20 i MA50, które mogą działać jak dodatkowe opory, jeśli popyt okaże się za słaby.

Mówiąc prościej: Tesla stoi teraz przed szeregiem technicznych przeszkód. Ale jeśli cenie uda się je pokonać – droga do wzrostów może się otworzyć na nowo. Potencjalny ruch potwierdza także wskaźnik Stochastic RSI, którego linie wychodzą z poziomów wyprzedania – to może być sygnał początku nowego impulsu.

Tylko... czy Elon Musk tym razem skupi się na Tesli, a nie polityce? 🙃

Co działa na korzyść spółki:

- Cybertruck – produkcja i dostawy przekraczają oczekiwania, co wpływa na wzrost przychodów.

-Tesla Energy – coraz większy udział w przychodach dzięki Powerwall i Megapack.

Nowe rynki – Tesla rozwija produkcję w Indiach, co może znacząco zwiększyć skalę działalności.

- AI i autonomia – własne modele do autonomicznej jazdy i inwestycje w AI przyciągają uwagę inwestorów technologicznych.

Co może niepokoić:

- Zamieszanie polityczne – Elon Musk ogłosił powstanie własnej partii politycznej, co wywołuje obawy o jego skupienie na Tesli.

- Spadek popytu w Europie – konkurencja na rynku EV rośnie, a popyt na Model 3 i Y maleje.

Zmienność wyników – rynek pozostaje ostrożny po kilku kwartalnych niespodziankach.

Set up

Wejście: 313–316 USD (po przebiciu MA50)

Stop Loss: poniżej 294 USD

Take Profit:

TP1 - 332 USD

TP 2- 356 USD

Jeżeli cena odbije się od MA50 i zacznie spadać, warto poczekać na kolejny test wsparcia w okolicach 301–294 USD.

* Pamiętaj, że każda decyzja inwestycyjna powinna być przemyślana i dopasowana do Twojego profilu ryzyka. To nie jest porada inwestycyjna, tylko analiza edukacyjna.

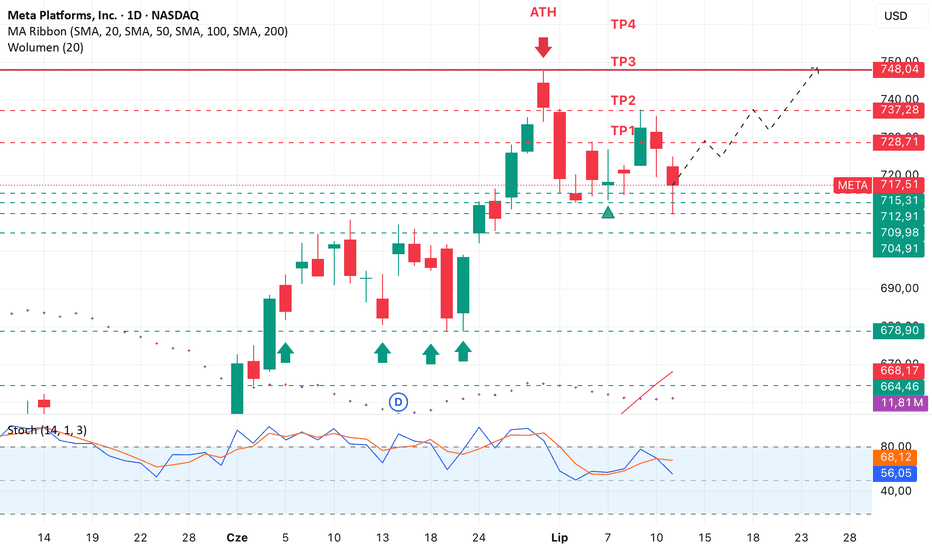

Meta przygotowuje się do wybicia?Meta nam troszke uciekła pod koniec tygodnia po silnym trendzie wzrostowym ale nie wszystko stracone! W zeszłym tygodniu Meta dała nam pare okazji do zarobienia i Ci, którzy zainwestowali, zyskali, a obecnie znajdujemy się na tym samym poziomie cenowym co w zeszłym tygodniu. W piątek cena ustabilizowała się powyżej linii wsparcia (wsparcie na poziomie 515 USD), a wszystkie średnie kroczące (MA20, MA50, MA100) są poniżej wykresu, co potwierdza przewagę byków.

Czynniki sprzyjające kontynuacji wzrostów:

- Meta przejęła startup PlayAI, który specjalizuje się w technologii głosu – to kolejny krok w rozwoju sztucznej inteligencji i chatbotów.

- Zatrudnienie lidera AI z Apple do nowego zespołu „Superintelligence Labs” – Meta nie zamierza pozostawać w tyle w wyścigu o dominację w AI.

- Rekomendacje analityków: JMP Citizens utrzymuje cenę docelową na poziomie 750 USD oraz ocenę „Outperform”.

Co może budzić niepokój:

- Meta wciąż trzyma się kontrowersyjnego modelu „pay-or-consent” w Europie, co może prowadzić do potencjalnych kar finansowych.

- Francuski urząd antymonopolowy rozpoczął dochodzenie w sprawie dominacji Meta na rynku reklamy cyfrowej.

- Niektórzy inwestorzy instytucjonalni zmniejszają swoje udziały (np. REDW Wealth).

Ustawienia dla inwestorów:

- Dla inwestorów krótkoterminowych: kluczowy będzie nadchodzący tydzień oraz potencjalne wybicie z obecnej konsolidacji.

Dla inwestorów długoterminowych: fundamenty pozostają solidne, a jeśli wsparcie na poziomie 515 USD utrzyma cenę w poniedziałek, warto rozważyć wejście w pozycję długą.

Take Profit:

TP1 - 729 USD

TP2 - 737 USD

TP3 - 748 USD (wszystkie czasy wysokie)

TP4 - około 760 USD

Stop Loss:

Ustawiony poniżej wsparcia na poziomie 704 USD.

* Pamiętaj, że każda decyzja inwestycyjna powinna być przemyślana i dopasowana do Twojego profilu ryzyka. To nie jest porada inwestycyjna, tylko analiza edukacyjna.

Netflix po korekcie będzie sięgał po kolejny ATH!Netflix już od jakiegoś czasu chodził mi po głowie – a dzisiejszy wykres tylko potwierdza, że może być to ciekawy moment na obserwację. Technicznie widzę potencjalny setup na pozycję długą – ale zanim coś otworzymy, warto poczekać, aż cena zejdzie do poziomu MA50 (czerwona linia) i ładnie się od niej odbije. Średnie kroczące ułożone wręcz książkowo, a stochastic pięknie pokazuje, że mamy chwilową korektę – która może zakończyć się odbiciem.

Co więcej:

- Netflix realizuje plany pozyskania przychodów z reklam i sportu!! 🤑🤑🤑

- Inwestorzy bardziej ostrożni przed raportem Q2 zaplanowanym na ten tydzień, W czwartek 17 Lipca są earningi, które być może być katalizatorem ruchu cenowego

- Live box: Katie Taylor vs Serrano — może przyciągnąć miliony widzów + media zainteresowanie.

- Premiery filmów i seriali — nowe produkcje mogą zwiększyć zaangażowanie użytkowników i czas oglądania.

- Dzisiaj z Madison Square Garden — pierwszy w historii all-female boxing card transmitowany live na Netflix!!

Także fundamentalnie Netflix ma solidne fundamenty i silne perspektywy długoterminowe.

Jeśli chodzi setup: czekamy na potwierdzenie wsparcia przy MA50 (ok. 1 215 USD) i może to być okazja na wejście w długą pozycję z nowym ATH

BTC Model matematycznych wzrostów bazujący na stalych okresach.Model wzrostów BTC oparty o równanie funkcji matematycznej .

Wzór funkcji y=0.26+5.14x−0.05x do 2 + 0.00x do 3

Opracowany przez Gemini na bazie zadanych wartości wzrostów i spadków.

Wykres ten można dopasować do teorii fal Elliotta, obecnie pasowałoby uznać dwa warianty.

1 Wariant

ATH 64k było wykończone Terminalem.

Spadek na 15k skasował poprzednie ATH z 19K co stanowiłoby potwierdzenie że ATH z 64K jest 5 falą od początku istnienia BTC.

W supercyklu fal Elliotta, będzie to 1 fala. więc robimy falę 1 w 3 fali supercyklu.

1 fala zawsze może skorekcic nawet 99% , więc moglo by dojść do malego odchylenia wględem wartości funkcji jednak dalej względem teorii fal Elliotta jest to prawidlowe zachowanie.

2 Wariant

Obecnie jesteśmy w trakcie Running correction , Running flat , z oczekiwaniem na impuls fali C do 50k co pokrywało by się ze wzorem matematycznym.

Należy pamiętać że wartości na wykresie sa przybliżone.

Dlatego mamy dwie dopuszczalne wartości 48-50K i granice 18K .

W drugim wariancie fala pierwsza , trzeciej fali supercyklu dopiero się zacznie.

Obecny wzrost porusza sie w kanale więc bardziej przypomina korektę B która może wybić nawet 1,618 jak i 2,618 fali A w korecie pędzącej. po czym nastąpi spadek impulsem jako fala C .

Impuls może być dynamiczny 12345 lub Terminalem, Klinem 33333.

Pozdrawiam serdecznie, Zaprzaszam na Charts Hussars.

USDPLN - SMC analiza długoterminowaPrzy 4.81 mieliśmy full confirm do shorta do 4-3.90

W strefie do Take Profitu na shorta odbili piłeczkę i pokazali full confirm do longa aż do strefy na screenie, około 4.50 tam rozegra się gra o to czy lecimy w góre czy w dół. W swojej analizie nie uwzględniam polityki i innego badziewia które "steruję" ceną. Świecę pokazują mi wszystko czego potrzebuje. Obecnie odbiliśmy od strefy na różowo, tutaj pojawia nam się mocny pullback do wielkiego FVG na interwale M1. Tam chce zobaczyć minimum D1 do longa aby rozegrać grę aż do 4.50 gdzie sprzedam wszystkie moje dolarki kupione po 3.97. Wierze w swoją anlizę i czekam uparcie na 3.80. DIOR

USDPLN - co dalej? Moja ostatnia analiza zakładała dwa scenariusze: ostatnia próba longa i podbitka, lub zjazd. Osobiście liczyłem na podbitkę, a dopiero potem zjazd, ale się myliłem. Skupowałem USD od 4 PLN do 4.30, aby potem oddać na zero 😂. Na szczęście trzeba pamiętać, że trading to nie rysowanie i czekanie, a obserwowanie i reagowanie

Ale co teraz?

Żółte kreski na moim wykresie to cele, które cena prędzej czy później osiągnie :)

Na pewno 3.60 będzie pierwszym przystankiem i dopiero tam możemy obserwować i reagować, czy lecimy na 3.31, czy robimy pullback.

Liquidity is key.

NVIDIA utrzymuje się w silnym trendzie wzrostowym

Fundamentalnie, Nvidia wciąż utrzymuje doskonałą kondycję finansową — wskaźniki wzrostu, rentowności oraz płynności znajdują się na bardzo wysokim poziomie. Chociaż wycena sugeruje pewne przewartościowanie w porównaniu do konserwatywnych modeli DCF, analitycy widzą nadal potencjał wzrostu na poziomie około 20–30%.

NVIDIA pozostaje liderem rynku GPU oraz AI, co potwierdza wykres (aktualna cena osiągnęła rekordowy poziom ATH). Cena znajduje się w silnym trendzie wzrostowym. Inwestorzy mogą odczuwać oznaki FOMO, co potencjalnie może sztucznie podbijać cenę.

Technicznie NVIDIA utrzymuje się w silnym trendzie wzrostowym, ale Stochastic i górna wstęga Bollingera sugerują, że krótkoterminowa korekta może być zdrowa. Długoterminowo perspektywy pozostają bardzo pozytywne.

Fałszywe wybicie APPL!Cena akcji AAPL na moment przebiła poziom 214 USD, dając inwestorom nadzieję na dalsze wzrosty. Niestety, szybko wróciła w dół – do okolic 208 USD – i na razie utknęła pomiędzy 214 USD (opór) a 193 USD (silne wsparcie).

Brakuje impulsu, który mógłby ruszyć kurs w konkretnym kierunku — takiego jak nowe dane finansowe czy świeże informacje ze świata Apple. Fundamenty spółki pozostają bardzo solidne, ale krótkoterminowo cena jest podatna na zmiany nastrojów rynkowych i dane makroekonomiczne, zwłaszcza te dotyczące sektora technologicznego.

Z niecierpliwością czekamy na wyniki finansowe za Q3 (koniec lipca/początek sierpnia) oraz więcej szczegółów o Vision Pro, Apple Intelligence i sprzedaży iPhone’ów w Azji.

Set-up tradingowy:

Możliwa okazja do zajęcia pozycji długiej, jeśli cena przebije i utrzyma się powyżej poziomu 216 USD. Warto wtedy obserwować wolumen i potwierdzenie świecowe.

Bułgarzy dołączą do euroParlament Europejski zaakceptował wniosek Bułgarii o wejście do strefy euro. Brakuje tylko jednej zgody – samych Bułgarów, którzy nadal nie są pozytywnie nastawieni. W tle dwa braki zmian stóp procentowych i giełdy szukające nowych szczytów.

Dzień braku zmian stóp

We wtorek miały miejsca dwa posiedzenia banków centralnych. Rano poznaliśmy decyzję Banku Rezerwy Australii. Rynek oczekiwał obniżki z 3,85% na 3,6%, jednak to się nie wydarzyło. Reakcją było umocnienie dolara australijskiego – jest to typowe dla sytuacji, w których inwestorzy spodziewali się spadku. Skoro prognozowano obniżenie stóp procentowych, to inwestorzy sprzedawali AUD, zakładając gorsze stopy zwrotu. Skoro jednak utrzymano je na niezmienionym poziomie, to po decyzji inwestorzy kupowali walutę, co doprowadziło do jej umocnienia. Drugim wczorajszym posiedzeniem była Rumunia. Kraj ten jednak ma nadal poważne problemy z inflacją. Dołek z ostatnich miesięcy wynosił 4,6%, co jest wyjątkowo wysokim poziomem jak na tempo wzrostu cen w Europie. Ostatnio zwiększył się do 5,4%, co tłumaczy, dlaczego Bank Narodowy Rumunii nie obniża stóp procentowych.

Giełdy szukają szczytów

Ostatnie dni na rynkach są bardzo korzystne dla indeksów giełdowych. Powodem jest oczekiwanie związane ze zmianą stóp procentowych. Inwestorzy poszukują w tej sytuacji inwestycji, których zwrot nie będzie zależny od rynkowych stawek kosztu pieniądza, dlatego zwracają się ku giełdom. Amerykańskie indeksy już teraz biją rekordy wszech czasów. Powodem jest tutaj dodatkowo słaby dolar. Inwestycja w tamtejsze indeksy przez wielu jest postrzegana jako inwestycja w giełdę i walutę.

Bułgaria dołączy do strefy euro

Wczoraj odbył się kolejny z małych kroków mających na celu wprowadzić Bułgarię do strefy euro. Mowa o akceptacji Parlamentu Europejskiego. Co ciekawe, w sondażach euroentuzjaści wcale nie przeważają. Wyniki badań opinii publicznej pokazują, że przeciwnicy nadal mają większość głosów, aczkolwiek od stycznia ich liczba wyraźnie spada. To właśnie lęk przed zwiększoną inflacją i brakiem niezależności w polityce jest głównym powodem niepokojów. Nie brakuje oczywiście kuriozalnych fake newsów. Nie wiadomo jak duży wpływ mają realne wątpliwości, a jaki teorie spiskowe. W kraju trwają jednak protesty przeciwko tej decyzji. Wśród dezinformacji warto wskazać na najciekawszy wątek mówiący o tym, że UE wymusi na obywatelach wydanie ich oszczędności. Na kursie waluty nie widać efektów tej decyzji, ale trzeba pamiętać, że jest on usztywniony od długich lat względem euro.

Dzisiaj w kalendarzu danych makroekonomicznych warto zwrócić uwagę na:

20:00 – USA – protokół z posiedzenia FOMC (odpowiednika RPP).

Miedź drożeje w USA i równocześnie tanieje w Londynie. Dlaczego?Donald Trump zapowiedział wprowadzenie 50% ceł na import miedzi, co doprowadziło do wystrzału cen kontraktów na COMEX COMEX:HG1! przy jednoczesnym spadku cen miedzi na LME LME:CA1! .

W rezultacie ceny kontraktów, które poruszały się latami w tandemie, oderwały się od siebie w sposób rekordowy, gdzie miedź w USA jest o 25% droższa (2500 USD) niż w Londynie.

Może wynikać to z tego, że przy tak dużych cłach w USA import miedzi spadnie (ma to też pobudzić krajową produkcję), co z kolei przekieruje część podaży na rynki międzynarodowe. Tu z kolei pojawi się nadpodaż (chyba, że ktoś zdecyduje się na obniżenie produkcji, ale tego raczej nikt nie chce robić), co może wymuszać niższe ceny metalu.

Przy takiej polityce handlowej Trumpa wydaje się, że różnica cen (spread COMEX - LME) może pozostawać na podwyższonym poziomie lub nawet się powiększać w przyszłości...

___

72% rachunków inwestorów detalicznych odnotowuje straty pieniężne w wyniku handlu kontraktami CFD. Zastanów się, czy możesz pozwolić sobie na wysokie ryzyko utraty twoich pieniędzy.

Kontrakty CFD są złożonymi instrumentami i wiążą się z dużym ryzykiem szybkiej utraty środków pieniężnych z powodu dźwigni finansowej. 73% rachunków inwestorów detalicznych odnotowuje straty pieniężne w wyniku handlu kontraktami CFD. Zastanów się, czy rozumiesz, jak działają kontrakty CFD i czy możesz pozwolić sobie na wysokie ryzyko utraty twoich pieniędzy

CMC Markets świadczy usługi na zasadzie wyłącznie realizacji zleceń (execution only). Prezentowany materiał (niezależnie od tego, czy zawiera jakiekolwiek opinie) ma charakter informacyjny i nie uwzględnia osobistych okoliczności ani celów. Żadna informacja w tym materiale nie jest, ani nie powinna być uważana, za poradę finansową, inwestycyjną lub inną poradę, na której należy polegać przy podejmowaniu decyzji. Żadna z opinii wyrażonych w materiale nie stanowi rekomendacji CMC Markets lub autora materiału, że jakakolwiek inwestycja, instrument, strategia transakcyjna lub inwestycyjna, jest odpowiednia dla konkretnej osoby. Materiał nie został przygotowany zgodnie z wymogami prawnymi zapewniającymi niezależność badań inwestycyjnych. CMC Markets nie podlega żadnym zakazom w zakresie rozpowszechniania tego materiału, jednak nie wykorzystuje zawartych w nim informacji przed jego publikacją.

Inwestorzy jeszcze bardziej wolą korpo dług od obligacji USA?Różnica rentowności między obligacjami korporacyjnymi o najwyższym ratingu inwestycyjnym AAA spadła do poziomu 0,31 punktu procentowego nad rentowności obligacji krajowych USA.

To niemal rekordowo niska różnica, która może wynikać z dodania premii za ryzyko dla długu USA ze względu na wcześniejszą obniżkę ratingu czy "piękną" ustawę Trumpa, która zwiększa deficyt i poziom długu do PKB. Większa podaż długu krajowego może pchać ceny w dół, a tym samym rentowności w górę.

Do momentu, gdy nie ma zagrożeń dla wzrostu gospodarczego i perspektyw dla największych amerykańskich korporacji, to inwestorzy mogą wybierać ich dług bardziej, niż dług krajowy, co właśnie może prowadzić do spadku spreadu FRED:BAMLC0A1CAAA

Wydaje się, że Donald Trump "niechcący" przyczynił się do jeszcze większego zaangażowania inwestorów w dług korporacyjny, jednak kosztem długu krajowego.

___

72% rachunków inwestorów detalicznych odnotowuje straty pieniężne w wyniku handlu kontraktami CFD. Zastanów się, czy możesz pozwolić sobie na wysokie ryzyko utraty twoich pieniędzy.

Kontrakty CFD są złożonymi instrumentami i wiążą się z dużym ryzykiem szybkiej utraty środków pieniężnych z powodu dźwigni finansowej. 73% rachunków inwestorów detalicznych odnotowuje straty pieniężne w wyniku handlu kontraktami CFD. Zastanów się, czy rozumiesz, jak działają kontrakty CFD i czy możesz pozwolić sobie na wysokie ryzyko utraty twoich pieniędzy

CMC Markets świadczy usługi na zasadzie wyłącznie realizacji zleceń (execution only). Prezentowany materiał (niezależnie od tego, czy zawiera jakiekolwiek opinie) ma charakter informacyjny i nie uwzględnia osobistych okoliczności ani celów. Żadna informacja w tym materiale nie jest, ani nie powinna być uważana, za poradę finansową, inwestycyjną lub inną poradę, na której należy polegać przy podejmowaniu decyzji. Żadna z opinii wyrażonych w materiale nie stanowi rekomendacji CMC Markets lub autora materiału, że jakakolwiek inwestycja, instrument, strategia transakcyjna lub inwestycyjna, jest odpowiednia dla konkretnej osoby. Materiał nie został przygotowany zgodnie z wymogami prawnymi zapewniającymi niezależność badań inwestycyjnych. CMC Markets nie podlega żadnym zakazom w zakresie rozpowszechniania tego materiału, jednak nie wykorzystuje zawartych w nim informacji przed jego publikacją.

AMZN jest w wyraźnym trendzie wzrostowymAMZN znajduje się w wyraźnym trendzie wzrostowym, wspieranym przez rosnącą linię trendu i wysokie zamknięcia. Cena testuje kluczowy opór 225 – jego wybicie może otworzyć drogę do nowych szczytów w 2025 roku!

.Co może przyczynić się do wzrostu ceny?

- AI i chmura (AWS): Analitycy podnoszą prognozy dla Amazon, głównie dzięki oczekiwanym mocnym wynikom segmentu AWS (chmura + AI).

- Oczekiwanie na wyniki Q2: Rynek zaczyna uwzględniać dobre wyniki kwartalne — inwestorzy kupują akcje "na oczekiwania".

- Raporty branżowe: Pojawiły się pozytywne komentarze analityków dotyczące rosnących przychodów z reklam Amazon.

- Spadek rentowności obligacji USA → wspiera spółki wzrostowe, takie jak Amazon.

- Mniejszy strach przed podwyżkami stóp procentowych w USA.

Ostatnia świeca dzienna pokazuje wzrost o 2,85% — to rezultat dużego popytu i optymizmu inwestorów. Pytanie, czy te tendencje utrzymają się w przyszłym tygodniu?

Cena przekroczyła górne ograniczenie Bollingera → często jest to zapowiedź wykupienia lub silnego trendu.

Stochastic znajduje się blisko 100 → rynek jest wykupiony, co może prowadzić do korekty lub konsolidacji. Jeśli cena wybije opór 225 USD, możemy otowrzyć pozycję długą, aczkolwiek są szanse na pullback (Korekte)

Tesla oberwała!W poniedziałek akcje TSLA poleciały w dół aż o 7% i zatrzymały się przy 288 USD. Dlaczego? Po pierwsze – Elon znowu zaskoczył. Ogłosił, że chce założyć własną partię polityczną – „America Party”. Po drugie – kwartalne wyniki sprzedaży nie powaliły.

Inwestorzy zaczynają się martwić, że Musk znów rozproszy się polityką zamiast skupić na Tesli... a dodatkowy konflikt z Donaldem Trumpem tylko dolewa oliwy do ognia. Efekt? Tesla straciła ponad 80 miliardów dolarów wartości rynkowej i w tym tygodniu została najgorszą spółką w całym S&P 500!

Tesla balansuje na granicy tzw. „złotego krzyża” (przecięcie SMA 50 i SMA 200), a cena dotknęła dolnej wstęgi Bollingera. To może oznaczać, że zbliżamy się do momentu odbicia – ale potrzeba jeszcze potwierdzenia.

Potencjalny setup (pozycja długa)

Wejście: 290–293 USD (okolice dolnej bandy Bollingera i wsparcia z lutego/kwietnia)

Stop Loss: poniżej 285 USD (jeśli wybije wsparcie, możliwa kontynuacja spadków)

Take Profit 1: 312–318 USD (SMA 200 + wcześniejsze wsparcie, teraz opór)

Take Profit 2: 330–336 USD (strefa luk cenowych i lokalnych szczytów)

Ryzyko/Zysk: ~1:2 do 1:3

Uwaga:

Setup oparty jest na możliwym technicznym odbiciu po dużej wyprzedaży – potwierdzeniem będzie zielona świeca i zwiększony wolumen kupna.

Dodatkowy impuls mogą dać plotki przed wynikami Q2 lub pozytywne wieści związane z robotaxi / AI.

Meta zbliża się do ATH!Po lekkiej korekcie Meta od 2 lipca porusza się w fazie konsolidacji, tworząc wyraźny zakres pomiędzy wsparciem na poziomie 714 USD a oporem przy 728 USD.

Obecnie na wykresie wykształca się interesujący setup na pozycję długą. Proponowany poziom Stop Loss znajduje się poniżej strefy wsparcia, a pierwszy Take Profit został wyznaczony przy górnej granicy konsolidacji (728 USD). Take Profit 2 (TP2) to okolice historycznego szczytu (ATH), natomiast trzeci poziom realizacji zysków można rozważyć w strefie 760 USD.

META generuje solidne wyniki finansowe, wykazuje silny przepływ gotówki oraz zyski, co można dostrzec na wykresach. Miniony tydzień był dla Meta bardzo udany, a cena zatrzymała się na poziomie 735 USD, tworząc tymczasowy opór na drodze do osiągnięcia ATH. Osobiście uważam, że osiągnięcie szczytu w tym tygodniu jest jak najbardziej realne. Co może wpłynąć na wzrost ceny:

- Meta prowadzi zaawansowane rozmowy z funduszami (Apollo, KKR, Carlyle, PIMCO) — by zebrać 29 mld USD (3 mld equity + 26 mld debt), co wesprze jej centra danych AI.

- Przygotowywane przejęcie startupu PlayAI (replika głosu) –ruch wpisujący się w AI

- Rekrutacja trzech badaczy z OpenAI Zurich (Beyer, Kolesnikov, Zhai), w tym finansowe pakiety sięgające 100 mln USD – intensywny talent hunt od Zuckerberga w kierunku superintelligence

- Meta zainwestowała 14–15 mld USD w startup Scale AI i zatrudniła założyciela Alexandr Wanga do kierowania zespołem.

Meta wprowadza generatywny AI do edycji wideo.

- Partnerstwo z Oakley nad AI‑okularami Performance

- Aktualizacje funkcji WhatsApp (kanaly, reklamy, subskrypcje)

Jedynym czynnikiem, który może negatywnie wpłynąć na cenę, jest groźba Unii wobec Meta, że nałoży codzienne kary do 5% globalnych przychodów, jeśli model „pay-or-consent” (użytkownik płaci lub wyraża zgodę na reklamy) nie spełni wymogów Ustawy o Rynkach Cyfrowych. Możliwe kary zaczną obowiązywać już od 27 czerwca.

Pasma Bollingera: Jak przestać być zależnym od rynkówPasma Bollingera: Jak przestać być zależnym od rynków

Pasma Bollingera to wskaźnik analizy technicznej szeroko stosowany w handlu do oceny zmienności aktywów finansowych i przewidywania ruchów cen. Opracowane przez Johna Bollingera w latach 80. XX wieku, składają się z trzech linii nałożonych na wykres cen:

Środkowe pasmo: prosta średnia ruchoma, zwykle obliczana na przestrzeni 20 okresów.

Górne pasmo: średnia ruchoma, do której dodawane są dwa odchylenia standardowe.

Dolne pasmo: średnia ruchoma, do której odejmowane są dwa odchylenia standardowe.

Pasma te tworzą dynamiczny kanał wokół ceny, rozszerzający się w okresach dużej zmienności i zwężający się w okresach spokoju. Jeśli cena dotknie lub przekroczy pasmo, w zależności od kontekstu rynkowego, może to sygnalizować sytuację wykupienia lub wyprzedania albo możliwą zmianę lub kontynuację trendu.

Do czego służą pasma Bollingera? Pomiar zmienności: Im dalej od siebie znajdują się pasma, tym wyższa jest zmienność.

Identyfikacja dynamicznych stref wsparcia i oporu.

Wykrywanie nadmiarów rynkowych: Cena dotykająca górnego lub dolnego pasma może wskazywać na chwilowy nadmiar.

Przewidywanie odwróceń lub konsolidacji: Zwężenie pasm często sygnalizuje nieuchronny wzrost zmienności.

Dlaczego 2-godzinny przedział czasowy jest tak szeroko stosowany i istotny?

2-godzinny przedział czasowy (H2) jest szczególnie popularny wśród wielu traderów z kilku powodów:

Idealna równowaga między hałasem a trafnością: przedział czasowy H2 oferuje kompromis między bardzo krótkimi przedziałami czasowymi (często zbyt głośnymi, generującymi wiele fałszywych sygnałów) a długimi przedziałami czasowymi (wolniej reagującymi). Pozwala to na uchwycenie znaczących ruchów bez przytłoczenia drobnymi wahaniami.

Nadaje się do handlu wahadłowego i handlu dziennego: Ten przedział czasowy pozwala na utrzymanie pozycji przez kilka godzin lub dni, zachowując jednocześnie dobrą reakcję, aby wykorzystać trendy pośrednie.

Jasniejsza interpretacja wzorców wykresu: Wzory techniczne (trójkąty, podwójne szczyty, fale Wolfe'a itp.) są często wyraźniejsze i bardziej niezawodne w przedziale czasowym H2 niż w krótszych przedziałach czasowych, co ułatwia podejmowanie decyzji.

Mniej stresu, lepsze zarządzanie czasem: W przedziale czasowym H2 nie jest konieczne ciągłe monitorowanie ekranu. Monitorowanie co dwie godziny jest wystarczające, idealne dla aktywnych traderów, którzy nie chcą być zależni od rynku.

Istotność statystyczna: Liczne testy wsteczne pokazują, że sygnały techniczne (takie jak te z pasm Bollingera) są bardziej niezawodne i mniej podatne na fałszywe sygnały w tym pośrednim przedziale czasowym.

Podsumowując, przedział czasowy 2-godzinny jest często uważany za „wyjątkowy”, ponieważ łączy precyzję handlu wewnątrz dnia z niezawodnością handlu wahadłowego, zapewniając lepsze sygnały dla większości strategii technicznych, w szczególności tych wykorzystujących pasma Bollingera.

Podsumowując: pasma Bollingera mierzą zmienność i pomagają identyfikować obszary wykupienia/wyprzedania lub potencjalne odwrócenia trendu.

Dwugodzinny przedział czasowy jest bardzo ceniony, ponieważ filtruje szum rynkowy, a jednocześnie pozostaje wystarczająco responsywny, co czyni go szczególnie przydatnym do analizy technicznej i podejmowania decyzji handlowych.

Niespodziewana obniżka rat Środa miała przynieść decyzję o utrzymaniu stóp procentowych, a przyniosła o obniżce. Wartość 0,25% to niby niewiele, ale w skali kredytu hipotecznego powinno dać to kilkadziesiąt złotych oszczędności miesięcznie. W tle kolejne problemy dolara. To, co zaoszczędzimy na kredycie, możemy jednak zaraz wydać na stacjach benzynowych, jak obecny ruch się utrzyma.

Stopy procentowe jednak w dół

Wczorajsze posiedzenie Rady Polityki Pieniężnej zaskoczyło rynek. Zaczęło się od tego, że niepokój zaczęła budzić godzina publikacji. Skoro dominował scenariusz pozostawienia stóp bez zmian, to dlaczego decyzja była tak późno? Wyjaśniło się, gdy ją poznaliśmy. Rada w trakcie obrad doszła jednak do wniosku, że biorąc pod uwagę lipcowe projekcje, należy stopy procentowe obniżyć. Widać zresztą, że oczekiwania inflacyjne są dużo niższe, niż w poprzedniej projekcji. Jak reagowały rynki? Bez niespodzianek. Skoro inwestorzy oczekiwali braku zmian i pod to inwestowali, to po samej decyzji musieli aktualizować pozycję. W rezultacie główne waluty zyskiwały względem złotego około 0,5%. Przełożyło się to na zmianę z 4,25 zł na 4,27 zł.

Dolar nie wraca do łask

Wczorajsze dane z amerykańskiego rynku pracy nie zachwyciły. Owszem, raport Challengera na temat liczby zwolnień spadł do najniższej wartości od pół roku. Problem w tym, że raport ADP na temat zmiany zatrudnienia pierwszy raz od ponad trzech lat jest na ujemnym poziomie. W rezultacie mamy nie tylko spadek liczby miejsc pracy, ale również pewne usztywnienie rynku. To nie są rzeczy, które inwestorzy chcą oglądać. Wczoraj nie doszło co prawda do wyznaczenia kolejnych maksimów na parze EURUSD, ale wróciliśmy powyżej poziomu 1,18. Dzisiaj zobaczymy odczyty na temat wniosków o zasiłek dla bezrobotnych oraz sytuację na rynku pracy. Te drugie dane, teoretycznie powinny być w piątek, ale jak wiemy 4 lipca to Dzień Niepodległości, więc przesunięto je na dzisiaj. Jeżeli słabsza tendencja się potwierdzi, można się spodziewać kolejnych osłabień dolara.

Co z cenami paliw?

Jeszcze wczoraj cieszyliśmy się z nadchodzących rekordowo niskich cen paliw. W hurcie benzyna 95 złamała prawie barierę 4,40 zł (bez VAT) po raz pierwszy od lat. Powody były dwa. Z jednej strony słaby dolar względem złotego, co powodowało, że przy tej samej cenie baryłki ropy w złotych było po prostu taniej. Z drugiej strony ropa na relatywnie niskich poziomach. Co się zatem zmieniło? Tak jak pisaliśmy wcześniej – po decyzji o obniżce stóp procentowych złoty znalazł się w odwrocie. Do tego wczoraj doszło do wybicia cen ropy – niewielkiego, ale jednak. Baryłka poszła w górę 2 dolary, czyli około 3%. W rezultacie paliwo poszło w hurcie 3 grosze. Niestety ceny w detalu są znacznie bardziej wrażliwe na wzrosty niż spadki cen hurtowych.

Dzisiaj w kalendarzu danych makroekonomicznych warto zwrócić uwagę na:

14:30 – USA – sytuacja na rynku pracy.

15:00 – Polska – konferencja prezesa NBP.

16:00 – USA – Zamówienia na dobra.

Maciej Przygórzewski - główny analityk walutowy InternetowyKantor.pl

Uspokojenie dolara i RPPWczorajszy dzień przyniósł nam zarówno kolejne szczyty, jak i chwilowe wyciszenie emocji wokół dolara amerykańskiego. Dzisiaj odbędzie się posiedzenie RPP. Rynek oczekuje utrzymania stóp procentowych.

Dolar najtańszy od 2018 roku

Wczorajsze dane z indeksów koniunktury nie zaskoczyły rynków. W strefie euro dalej widzimy pewien rozsądny pesymizm. Wynik 49,5 pkt jest co prawda słabszy od poziomu równowagi, ale niewiele. Do 50 pkt brakuje raptem 0,5 pkt, by wyrównać ilość odpowiedzi pozytywnych i negatywnych. Warto natomiast zwrócić uwagę, że sytuacja na Starym Kontynencie regularnie się poprawia. Wczorajszy odczyt był szóstym z rzędu wskazaniem rosnącego optymizmu. Pokazuje to, że pierwsze lęki przed konfrontacją w ramach wojny handlowej z nową administracją USA były jednak przesadzone. Z drugiej strony lepsze dane z Europy to kolejny sygnał przyciągający uwagę inwestorów na naszą stronę oceanu. Z tego też powodu wczoraj oglądaliśmy kontynuację ruchu z dolara na euro.

Dane z USA

Popołudniowe dane trochę uspokoiły sytuację. Po tym, jak w ostatnich dniach lokalne indeksy koniunktury nie zaskakiwały pozytywnie, wiele osób obawiało się, że łączny indeks też będzie nieciekawy. Tutaj jednak mieliśmy niespodziankę. Zarówno raport PMI, jak i ISM dla przemysłu przekroczyły oczekiwania. Biorąc pod uwagę poprzednie dni – efekt był tym silniejszy. W rezultacie wczoraj presja na dolara w drugiej połowie dnia trochę zmalała. Nie znaczy to, że dolar znów jest silny. Po prostu wyhamował ruch osłabiający go. Do tych danych dołożyła się wyższa od oczekiwań liczba wakatów, co może sugerować potencjalną poprawę na tamtejszym rynku pracy.

Czekając na RPP

Dzisiaj posiedzenie Rady Polityki Pieniężnej. Najbardziej prawdopodobnym scenariuszem jest utrzymanie stóp procentowych na niezmienionym poziomie. Bardzo możliwy jest również wniosek profesor Joanny Tyrowicz o podniesienie stóp o 2%. Ma on jednak realnie zerowe szanse na przejście. Już bardziej prawdopodobne wydaje się opcja cięcia na dzisiejszym posiedzeniu. Ruch taki nie jest spodziewany przez rynki, o czym świadczą notowania stawki WIBOR. Ta pokazuje, że najszybciej we wrześniu należałoby się spodziewać zmian. Nie raz jednak byliśmy zaskakiwani.

Dzisiaj w kalendarzu danych makroekonomicznych warto zwrócić uwagę na:

14:15 – USA – raport ADP na temat zatrudnienia.

Maciej Przygórzewski - główny analityk walutowy InternetowyKantor.pl

Gold ( 15 M)🔍 **Aktualizacja analizy GOLD CFD – interwał 15m (01.07.2025, godz. 22:12)**

⏱ **Timeframe**: 15m | 📈 Kierunek: Wzrostowy (z korektą) | 💼 Status: Pozycja LONG otwarta

---

## 🧠 **Co się wydarzyło od poprzedniej analizy?**

1. ✅ **Silny impuls wzrostowy** zbudowany na serii BOS i CHoCH UP – struktura bycza została potwierdzona.

2. 🧱 **Cena dotknęła strefy oporu 3 358 USD (Weak High)** – i **odrzuciła ją** świecową reakcją.

3. 📉 Aktualnie cena konsoliduje się tuż pod Weak High – tworzy **potencjalne EQ/EQL** (liquidity build-up).

4. 🔻 RSI pokazuje **dywergencję niedźwiedzią**, co wskazuje na **osłabienie momentum**.

---

## 🔍 **Obecna struktura rynku (15m)**

| Element | Wartość / Obserwacja |

| ---------------- | ----------------------------------------------------------- |

| 📊 Trend główny | Wzrostowy (Higher Highs, Higher Lows) |

| 💡 CHoCH | Ostatni CHoCH = UP (utrzymany bullish bias) |

| 📉 RSI | Zmęczenie na szczycie (Bear divergence), spadek poniżej 50 |

| 🧱 Obszar podaży | 3 358–3 362 (Weak High + likwidność) |

| 🔵 Luki (FVG) | Widoczne między 3 330–3 310 i niżej, mogą zostać wypełnione |

---

## 🔍 **Scenariusze na najbliższe godziny**

### 📘 Scenariusz 1 – kontynuacja wzrostów

**Warunek:**

* Obrona poziomu 3 330–3 335,

* Reakumulacja w formie formacji świecowej (np. pinbar, bullish engulfing),

* RSI utrzymuje się nad 40–45.

**Targety:**

* TP1: 3 358 (Weak High re-test),

* TP2: 3 372–3 380 (następna luka cenowa),

* TP3: 3 395 (EQH z 1H/2H).

---

### 📕 Scenariusz 2 – korekta lokalna

**Warunek:**

* Utrata 3 330 = pogłębienie korekty,

* RSI utrzymuje momentum spadkowe,

* EQ/EQL zostaje wybity w dół.

**Targety dla re-testu/skalowania pozycji:**

* Reakcja w FVG przy **3 310–3 300**,

* Głębsza strefa zakupowa: **3 285–3 275**,

* SL na BE lub dynamiczne przesunięcie do lokalnego HL.

---

## ✅ **Wskazówki dla tradera – co robić teraz?**

| Akcja | Sugerowana reakcja |

| ---------------------- | ----------------------------------------------------------- |

| ✅ Pozycja long otwarta | Trzymać, monitorować reakcję na 3 330–3 335 |

| ⬇ Jeśli cena cofnie | Szukaj re-entry w FVG 3 310–3 300 |

| 🔺 Przy wybiciu 3 358 | Zostaw część pozycji do TP2/TP3 |

| 🛑 SL | Dynamiczny – poniżej 3 318 (lub na BE jeśli TP1 osiągnięty) |

---

## 📌 Podsumowanie

* Trend 15m i 1H pozostaje wzrostowy.

* Cena zrobiła silny impuls, ale aktualnie wchodzi w **fazę korekty lub konsolidacji**.

* **RSI pokazuje zmęczenie – nie graj w ciemno na kontynuację bez reakcji na świecach**.

* Najlepsze setupy: re-test FVG lub wybicie 3 358 i pullback.

Dolar nie traci tempaJeszcze niedawno wydawało się, że dolar dotarł do dna. Dzisiaj widzimy jak puka od spodu. Amerykanie bardzo skutecznie realizują plan osłabienia swojej waluty. Niestabilność psuje jednak mocno optymizm przedsiębiorców. Inflacja w Polsce przyspiesza, ale nie budzi niepokoju.

Inflacja w Polsce

Wczoraj poznaliśmy wstępny odczyt inflacji za czerwiec w Polsce. Ceny dla konsumentów rosną o 4,1%. To z jednej strony 0,1% powyżej oczekiwań. Z drugiej strony to drugi najniższy rezultat w ciągu roku. Warto też zwrócić uwagę, że w lipcu 2024 doszło do zmian w stawkach za energię. Częściowe uwolnienie cen spowodowało, że inflacja podskoczyła do góry. Kluczowa zatem będzie wartość wskaźnika za miesiąc, kiedy w danych nie będzie już widać tego efektu. Trzeba pamiętać, że najbliższa decyzja RPP już jutro. Odczyt ten nie powinien wpłynąć na poziom stóp procentowych – rynki nadal oczekują utrzymania ich na niezmienionym poziomie. Pamiętajmy też, że w sierpniu posiedzenie jest niedecyzyjne. Najbliższa obniżka jest zatem możliwa dopiero we wrześniu. Z tego też powodu rynek przyjął dane o inflacji bardzo spokojnie.

Dolar znów szuka dna

Amerykańska waluta nie powiedziała jeszcze ostatniego słowa. Pokazano natomiast słabsze od oczekiwań dane na temat tamtejszej gospodarki. Był to naprawdę alarmujący odczyt Chicago PMI. Wynik 40,4 pkt pokazuje wyraźną przewagę odpowiedzi negatywnych. Oczekiwania były pesymistyczne, ale wynosiły 43 pkt. Mamy zatem dużo gorszy wynik od i tak niekorzystnych prognoz. Słabo wypadł również indeks Dallas FED, który również pokazuje nieprzychylne nastawienie ankietowanych. Jak się okazuje, pomimo słabego dolara, gospodarka amerykańska nie widzi przyszłości pozytywnie. Powodem jest najprawdopodobniej niestabilność sytuacji. Przy tak silnych zmianach przedsiębiorcy boją się bowiem inwestować, nie wiedząc jakie warunki gry będą obowiązywać, jak zrealizują inwestycje. W rezultacie trwa odwrót od USD. Dzisiaj rano po raz pierwszy od 2021 roku za jedno euro trzeba było zapłacić więcej niż dolara i osiemnaście centów.

Spadek inflacji za Odrą

Wczoraj poznaliśmy dane na temat inflacji w Niemczech. Wynik 2% to dokładnie poziom, którego się oczekuje. Warto zwrócić uwagę, że rynek prognozował 2,2% – czyli wartość wyższą, ale nadal zbliżoną do docelowego pułapu. W normalnej sytuacji obniżająca się inflacja w głównej gospodarce strefy euro powinna zapowiadać przyspieszenie cyklu obniżek stóp procentowych. To z kolei powinno osłabiać europejską walutę. Obecnie jednak euro jest silne głównie dzięki słabości dolara. W rezultacie dane te tylko opóźniły kolejne wzrosty na głównej parze walutowej świata, którą jest EURUSD.

Dzisiaj w kalendarzu danych makroekonomicznych dzień odczytów indeksów koniunktury, oprócz tego warto zwrócić uwagę na:

16:00 – USA – liczba wakatów wg Jolts.

Maciej Przygórzewski - główny analityk walutowy InternetowyKantor.pl

Dolar na kolejnych negatywnych rekordachDolar jest już najsłabszy nie od 2020 roku, a tym razem od 2018. W danych z Azji znów gorszy odczyt z Japonii i lekka poprawa w Chinach. W tle stabilizują się ceny ropy naftowej na świecie, gdzie niemal zapomniano o sytuacji na Bliskim Wschodzie.

Dolar najtańszy od 2018 roku

Ostatni raz tak tanio można było kupić dolara w 2018 roku. Warto jednak pamiętać, że najniższy kurs wyniósł wówczas imponujące 30 groszy mniej niż obecnie. Ten wynik wydaje się być niezagrożony, przynajmniej na najbliższy czas. Nie zmienia to faktu, że ostatnie dni są bardzo trudne dla amerykańskiej waluty. W piątek dodatkowo otrzymaliśmy dane na temat dochodów i wydatków Amerykanów. W obydwu przypadkach mieliśmy wynik słabszy od oczekiwań. Ostatnio rosną też szanse na przyspieszenie cyklu obniżek stóp procentowych. W rezultacie mamy kolejne sygnały, które przekładają się na osłabienie dolara.

Dane z Azji

Dzisiaj w nocy poznaliśmy pakiet danych z Azji. Rozpoczęło się od Japonii – produkcja przemysłowa spadła tam w ciągu roku o 1,8%. Jest to tyle duża niespodzianka, że analitycy prognozowali wzrosty. Pomimo tych słabszych danych jen japoński zyskiwał, ale było to raczej odbicie po poprzednim gorszym tygodniu. Następnie poznaliśmy indeksy koniunktury z Chin. Te z kolei wypadły lepiej od oczekiwań. Wynik dla przemysłu wyniósł 49,7 pkt, a dla usług 50,5 pkt. Oba były zatem w środku skali, blisko poziomu 50 pkt rozdzielającego przewagę odpowiedzi pozytywnych od negatywnych. Warto zwrócić uwagę, że juan chiński również jest w ostatnich tygodniach w silnym odwrocie. Chińczycy – podobnie jak Amerykanie – postanowili najwyraźniej podnieść konkurencyjność swojej gospodarki słabą walutą. Nie są jednak tak skuteczni. W rezultacie juan zyskuje względem dolara, ale traci względem euro. To sugeruje, że strumień towarów z Chin, zamiast do USA, powinien być powoli przekierowywany na nasz kontynent.

Stabilizacja ropy

Od środy ropa przebywa w bardzo wąskim korytarzu wahań jak na ten surowiec. Jest to dwudolarowy przedział pomiędzy 66 a 68 dolarów za baryłkę. Oczywiście liczone jako ropa Brent, czyli ten gatunek surowca, który jest kwotowany na giełdzie w Londynie. Po zamieszaniu na Bliskim Wschodzie nie ma już żadnego śladu. W piątek na rynek trafiły kolejne dane o zamknięciu kolejnych miejsc wydobycia w USA. Spadek był o 1 punkt procentowy większy, niż oczekiwano. Należy jednak pamiętać, że w pierwszej kolejności zamykane są tam źródła relatywnie niewielkiej mocy, które przy obecnych poziomach cenowych przestają być opłacalne ekonomicznie. Likwidowanie powinno jednak docelowo ograniczać nadwyżkę surowca na rynku i związany z nią spadek cen.

Dzisiaj w kalendarzu danych makroekonomicznych warto zwrócić uwagę na:

14:00 – Niemcy – inflacja CPI,

15:45 – USA – indeks Chicago PMI.

Maciej Przygórzewski – główny analityk w InternetowyKantor.pl

DELL - Aktualizacja po 91% wzrostuSpółka w silnym trendzie wzrostowym zaliczyła w kwietniu miejsce do zakończenia globalnej korekty. Pojawiła się wtedy formacja na interwale tygodniowym, po której nastąpił test i wystał o łącznej wartości 91%.

Dziś cena dociera do silnego poziomu, po którym możemy spodziewać się sporej korekty poprzednich wzrostów, a nawet kontynuację spadków i zmianę trendu.

Inwestorzy powinni być przygotowani na taką sytuację. Ja czekam na RSI + formacja z interwału 1T powyżej 134$, by zredukować swoją pozycję i ewentualnie próbować dołączyć jeszcze raz po korekcie.

Gold (4H) ### 🔍 **Analiza GOLD CFD (4H) – Profesjonalny Przegląd**

📅 *Data analizy: 29 czerwca 2025, godz. 09:38 (CET)*

📈 Interwał: 4H | Instrument: GOLD CFD (CityIndex)

---

## ⚠️ Co się wydarzyło?

🔻 **Cena spadła z 3 451 → 3 274**, co daje korektę rzędu **–5%**.

To była wyraźna **reakcja podaży z górnej strefy supply 3 390–3 450**, poprzedzona EQH + BOS down.

Ostatnia świeca H4 to **kontynuacja spadku**, łamiąc strukturę **BOS** przy \~3 295.

🔺 RSI zbliża się do strefy wyprzedania (\~35), ale **jeszcze nie pokazał dywergencji Bull** – więc nie ma potwierdzenia odwrócenia na 4H.

Prawdopodobna reakcja dopiero z głębszej strefy popytowej.

---

## 🧠 **Struktura techniczna – podsumowanie**

| Element | Obserwacja |

| ------------------------ | -------------------------------------------------------- |

| Trend (4H) | **Spadkowy** – seria CHoCH down i BOS w dół |

| RSI | W fazie spadkowej – testuje 35, jeszcze bez Bull sygnału |

| Ostatni BOS | Poziom 3 295 złamany – potwierdzenie dominacji podaży |

| Najbliższa strefa popytu | **3 240–3 260** – idealna na reakcję |

| Silna strefa głęboka | **3 200–3 210** – historyczny popyt + „Strong Low” |

---

## 🔧 **Ustawienie zlecenia na otwarcie rynku (LONG)**

📌 **Scenariusz bazowy – LONG z reakcji na strefę popytu**

| Parametr | Wartość |

| ---------------- | ------------------------------------------- |

| 🔹 Typ zlecenia | **Buy Limit** |

| 📍 Entry | **3 245,0 USD** |

| 🛑 SL | **3 219,0 USD** *(poniżej strefy i knotów)* |

| 🎯 TP1 | **3 295,0 USD** *(poprzedni BOS)* |

| 🎯 TP2 | **3 340,0 USD** *(wejście w lukę)* |

| 🎯 TP3 | **3 388,0 USD** *(strefa podaży)* |

| 🕰️ Czas trwania | **1–3 dni (swing)** |

| ⚠️ RR | \~2,5 do TP1 / 4+ do TP2 |

---

## 🛡️ **Scenariusz alternatywny (kontynuacja spadków)**

🔸 Jeżeli strefa 3 240 nie zareaguje, kolejne miejsce obrony:

👉 **Buy Limit 2: 3 205,0**

🛑 SL: 3 179

🎯 TP1: 3 260

🎯 TP2: 3 310

🎯 TP3: 3 370

---

## 📌 Podsumowanie:

✅ **Zlecenie LONG** aktywujemy w reakcyjnej strefie 3 240–3 260 – silna, techniczna obrona, wsparcie RSI i historia.

🚫 SL trzymamy poniżej knotów, by uniknąć wybicia na spike'u.

🎯 Targety rozłożone – zarządzanie pozycją elastyczne zależnie od reakcji świecowych + struktury na 1H/4H.