SOLANA Wykres w skali logarytmicznej podpowiada że Solana może rozbudowywać wzrosty ruchem pięciofalowym. Zatem naszym zadaniem jest zatrzymać falę 4. Zejście poniżej 42USD zmniejszy prawdopodobieństwo słuszności tego oznaczenia falowego. Zatem szukamy sygnału do wzrostów: poszukiwanie sygnału PriceAction, złamanie trendu fali C, lokalny wzrost pięciofalowy. Po sygnałach BUY

Pomysły społeczności

Obligacje 20y USASurowce drogie, Indexy drogie, tani dolar i tanie obligacje. Trend spadkowy słabnie. Pojawiają się pierwsze sygnały PriceAction zapowiadające dołek. Perspektywa falowa wskazuje na wyczerpujący się pięcie falowy spadek. Lokalna tendencja spadkowa złamana. Czy to czas na wzrosty? Polowanie na tanie obligacje trwa

Strategia pozostaje sprzedaż!

Złoto konsekwentnie utrzymywało pesymistyczne nastawienie w tym tygodniu, z wyraźnym naciskiem w okolicach środy na zbliżający się koniec hossy. Środa i czwartek przyniosły znaczne spowolnienie spadku cen. Dane wywarły presję na dolara, ale złoto pozostało bez zmian, a odbicie było szczególnie ograniczone, co dodatkowo potwierdziło trend spadkowy. Cena znajduje się obecnie we wczesnej fazie trendu spadkowego. Dziś kluczowym poziomem wsparcia dla bessy jest 4800. Zobaczymy, czy cena utrzyma ten poziom i będzie kontynuować spadek.

Jeśli chodzi o punkty wejścia, wczorajsze dwie kolejne krótkie pozycje podczas sesji amerykańskiej przyniosły szybkie zyski po ponad 20 punktów każda. Punktami wejścia były obszary 4890-4900-4910 dla kolejnych krótkich pozycji.

Ceny złota, począwszy od początku roku, były napędzane przez popyt na bezpieczne aktywa w związku z kryzysami geopolitycznymi i taryfami, rosnąc jednostronnie do 5596, po czym zatrzymały się i wywołały wyprzedaż. Odbicie nastąpiło po przetestowaniu poziomu 4400, ale podkreśliłem, że poziom 4400 wymagał drugorzędnego potwierdzenia w postaci wsparcia. Oczekiwany zakres odbicia wynosił 5100 do poziomu 61,8% zniesienia Fibonacciego linii 5596-4404, osiągając 5140. Po tej korekcie oczekiwano ponownego spadku cen, celując w poziom 4600-4400.

Złoto faktycznie osłabiło się do poziomu 5091 w połowie tygodnia, kontynuując trend spadkowy w czwartek. Struktura wykresu dziennego jest niedźwiedzia, a dzisiejsze dane o zatrudnieniu poza rolnictwem sugerują dalsze spadki. Sesja azjatycka otworzyła się na poziomie 4780 i spadła. Krótkoterminowy opór podczas sesji azjatyckiej wynosi 4760, z silnym oporem na poziomie 4790-4810. Krótkoterminowe wsparcie... Poziomy wsparcia to 4690-4590, z silnym wsparciem na poziomie minimum 4403. Przełamanie tego poziomu będzie miało na celu dolną dzienną linię trendu na poziomie 4200 i średnią tygodniową linię trendu na poziomie 4100.

Jeśli chodzi o strategię handlową, zaleca się kontynuowanie strategii krótkiej sprzedaży na poziomie 5110-5070-5030-5000. Długie pozycje należy otwierać do poziomu 4100. Wszelkie zmiany zostaną wprowadzone w trakcie sesji.

Strategia 1: Sprzedaż w okolicach 4890, z celami na poziomie 4800-4700-4600. Jeśli cena spadnie, należy kontynuować utrzymywanie pozycji.

Strategia 2: Kupno w okolicach 4100, z celem na poziomie 4600. (Alternatywa)

(Konkretne punkty wejścia zostaną określone na podstawie siły dziennych wahań cen i zostaną podane z wyprzedzeniem. Dostępne są obserwacje i weryfikacje.)

Czy ceny złota będą nadal spadać?Analiza techniczna złota:

Dzienny opór: 5100, wsparcie: 4500

4-godzinny opór: 5980, wsparcie: 4660

1-godzinny opór: 4900, wsparcie: 4800

Złoto uformowało podwójny szczyt na wykresie dziennym, odbijając się do około 5091, po czym rozpoczęło drugą korektę spadkową. Chociaż dziś spadło do minimum około 4655, szybko odrobiło straty, co wskazuje, że krótkoterminowa korekta jeszcze się nie zakończyła. Dzisiaj oczekuje się, że najpierw będzie kontynuowało wzrosty, a następnie wejdzie w kolejną korektę spadkową. Jeśli dziś zamknie się niżej, na podstawie ruchu na wykresie dziennym, może próbować ponownie osiągnąć poziom 4400 w przyszłym tygodniu.

Wykres 4-godzinny pokazuje spadek z maksimum 5600 do 4400 jako falę A korekty. Po odbiciu w ciągu ostatnich dwóch dni, szczyt fali C korekty został potwierdzony przez opór w okolicach 5100. Ten poziom cenowy znajduje się również poniżej poziomu zniesienia Fibonacciego 0,618 i już napotkał presję spadkową. Krótkoterminowe średnie kroczące skręcają w dół. Zalecaną strategią jest kontynuacja sprzedaży krótkiej, wykorzystując 5100 jako kluczowy poziom oporu, i oczekiwanie dalszych krótkoterminowych korekt spadkowych z potencjałem do głębszych spadków. Biorąc pod uwagę obecną wysoką zmienność, z dziennymi wahaniami rzędu kilkuset dolarów, należy odpowiednio dostosować zakresy transakcyjne. Można zastosować minimalny wolumen transakcji, stosując niedźwiedzią strategię swing tradingową.

Strategia swing tradingowa

SPRZEDAŻ: 4900 w pobliżu TP: 4500-4400

Złoto na ekstremach tygodniowych, CPI i zakłady Fed wpływają na 🟡 XAUUSD — Tygodniowy Plan Smart Money (SMC)

📈 Kontekst Rynkowy

Złoto wchodzi w nowy tydzień w środowisku napędzanym płynnością, gdy traderzy reagują na gorące oczekiwania dotyczące CPI w USA, zmieniające się szanse na obniżkę stóp Fed oraz zmienność amerykańskich rentowności. Wiadomości wzbudzają emocje i uruchamiają stop-loss, a nie czyste trendy. To idealne warunki dla Smart Money do dystrybucji po premium i akumulacji po zniżkach.

Oczekuj skoków w nagłówkach, fałszywych wybicie i zaplanowanych ruchów wokół kluczowych tygodniowych poziomów.

Analiza Techniczna Smart Money

Aktualny Stan:

Po impulsywnym spadku cen z wysokich poziomów, cena obecnie oscyluje w ramach zarządzanego tygodniowego zakresu. Ruchy w górę wyglądają na korekcyjne, podczas gdy wyprzedaże są ostre i efektywne — klasyczny sygnał kontroli instytucjonalnej.

Główna Tendencja:

Sprzedawaj po premium / Kupuj po głębokiej zniżce tylko po potwierdzeniu struktury.

Nie gonić. Pozwól cenie dojść do poziomów Smart Money.

Uwagi o Strukturze:

• Płynność po stronie kupujących na wyższych interwałach już zebrana

• Spadek cen sygnalizuje dystrybucję

• Wewnątrz-wzrosty pokazują słabe kontynuacje

• Zniżka pasuje do wcześniejszej płynności po stronie sprzedających

• Premium ograniczone przez strefę podaży na wyższych interwałach

Strefy Płynności i Kluczowe Poziomy Tygodniowe

🔴 SPRZEDAJ ZŁOTO: 5150 – 5152 SL: 5160

🟢 KUP ZŁOTO: 4580 – 4578 SL: 4570

🔴 Scenariusz SPRZEDAŻY — Dystrybucja Premium Tygodniowa

Warunki:

✔ Wzrost ceny do 5150–5152 na wiadomościach lub słabości USD

✔ Zbieranie płynności po stronie kupujących powyżej ostatnich maksiów

✔ Niedźwiedzi CHoCH / MSS na H1–M15

✔ Potwierdzenie spadkowego BOS wskazuje na intencje instytucjonalne

✔ Wejście przez niedźwiedzi OB lub FVG

Cele:

• 5020 — reakcja wewnętrzna

• 4800 — płynność w połowie zakresu

• 4600 — rozszerzenie tygodniowej zniżki

🟢 Scenariusz KUPNA — Akumulacja Tygodniowej Zniżki

Warunki:

✔ Zbieranie płynności po stronie sprzedających poniżej 4580

✔ Głęboka zniżka w porównaniu do zakresu tygodniowego

✔ Byczy CHoCH / MSS na LTF

✔ Silny byczy spadek

✔ Wejście z wyrafinowanego byczego OB

Cele:

• 4750 — pierwsza reakcja

• 4950 — płynność wewnętrzna

• 5100+ — jeśli tygodniowe rozszerzenie zostanie wznowione

Księga Zagrań Instytucjonalnych

Zachęta → Zbiór Płynności → CHoCH/MSS → BOS → Przemieszczenie → OB/FVG → Rozszerzenie

Uwagi o Ryzyku

• Oczekuj fałszywych ruchów podczas nagłówków CPI i Fed

• Brak struktury = brak handlu

• Zmniejsz ryzyko podczas skoków cen

• Cierpliwość pokonuje przewidywania

📍 Tygodniowe Podsumowanie

Złoto to gra w zakresie Smart Money w tym tygodniu:

• Sprzedawaj siłę przy premium (5150)

• Kupuj słabość tylko przy głębokiej zniżce (4580)

Handluj na poziomach. Szanuj strukturę. Pozwól płynności wykonać swoją pracę.

📌 Śledź @Ryan_TitanTrader dla analiz Smart Money dotyczących złota.

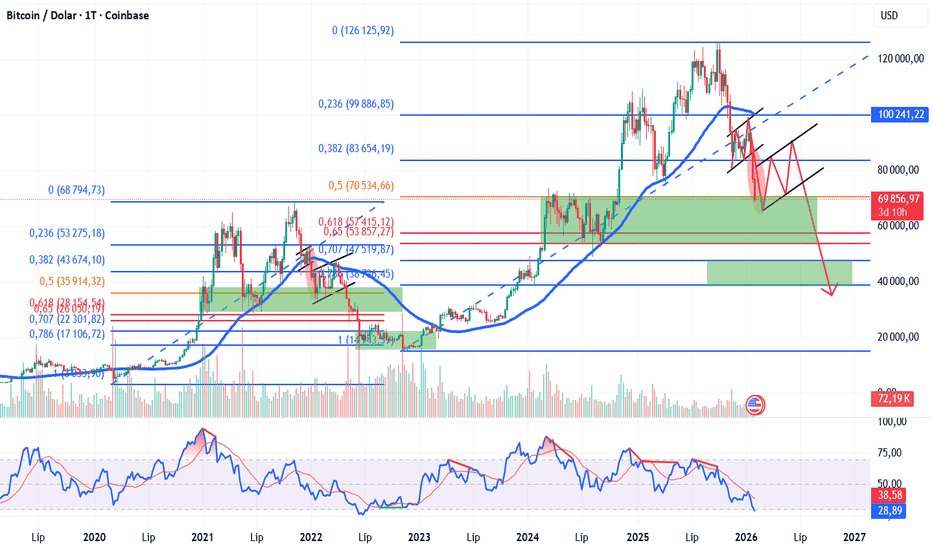

Bitcoin – Kiedy historia się rymujeBitcoin – Kiedy historia się rymuje

Kontekst rynkowy i symetria historyczna

Bitcoin ma tendencję do poruszania się w rozpoznawalnych cyklach, a tym, co obecnie się wyróżnia, jest niemal idealne podobieństwo między poprzednią korektą hossy a obecną. W cyklu z 2021 roku cena cofnęła się o około 52% od historycznego maksimum, zanim ustanowiła średnioterminowe minimum bessy. Ten poziom ostatecznie stał się fundamentem dla kolejnej impulsywnej ekspansji.

Przenieśmy się do dnia dzisiejszego, a zobaczymy niemal dokładnie taki sam spadek procentowy od historycznego maksimum z 2025 roku. Korekta na poziomie 52% to nie tylko losowa statystyka, ale odzwierciedla ona głębokie, ale strukturalnie zdrowe cofnięcie w ramach szerszego trendu makroekonomicznego. Powtarzanie się tego typu zachowań na rynkach często sygnalizuje, że więksi uczestnicy pozycjonują się, a nie całkowicie porzucają trend.

Dlaczego obecna strefa ma znaczenie

Obecny obszar cenowy ma znaczenie techniczne, ponieważ reprezentuje zarówno wsparcie psychologiczne, jak i strukturalne. Gwałtowne wyprzedaże zazwyczaj mają na celu wypchnięcie słabszych graczy z rynku, podczas gdy silniejszy kapitał akumuluje się po obniżonych cenach.

Utrzymanie się tego poziomu wzmacnia narrację, że Bitcoin może już kształtować swoje średnioterminowe minimum rynku niedźwiedziego. To, co czyni to szczególnie przekonującym, to szybkość spadku – ruchy w stylu kapitulacji często poprzedzają silne wzrosty, gdy płynność zmienia kierunek.

Nie chodzi tu o przewidywanie natychmiastowego odwrócenia trendu, ale o uznanie, że profil ryzyka do zysku zaczyna się drastycznie poprawiać po korekcie o tak dużej skali.

Scenariusz 46% odbicia

Po ustanowieniu średnioterminowego minimum z 2021 roku, Bitcoin odnotował wzrost o około 46%. Gdyby cena ponownie odzwierciedliła to zachowanie, podobny ruch procentowy od obecnego minimum skierowałby cenę bezpośrednio w dzienną lukę wartości godziwej pozostawioną po agresywnym spadku.

To powiązanie jest ważne.

Luki wartości godziwej działają jak magnes na cenę, ponieważ reprezentują nieefektywność stworzoną przez pilną potrzebę instytucjonalną. Rynki często powracają do tych stref, aby zrównoważyć przepływ zleceń przed podjęciem decyzji o kolejnym ruchu kierunkowym.

46-procentowa ekspansja w tę nierównowagę byłaby nie tylko technicznie czysta, ale również odzwierciedlałaby klasyczne zachowanie cyklu: gwałtowny spadek, silny rajd ulgi, a następnie kontynuację.

Dzienna nierównowaga jako cel techniczny

Dzienny narzut FVG to coś więcej niż tylko cecha wykresu – to coś więcej niż tylko niedokończona sprawa. Kiedy cena pozostawia lukę podczas wypierania, często powraca, aby ją złagodzić, zanim więksi gracze ponownie się zaangażują.

Jeśli Bitcoin odbije w tym regionie, inwestorzy powinni uważnie obserwować zachowanie ceny wewnątrz luki. Akceptacja powyżej niej sugerowałaby silniejszy niż oczekiwano wzrostowy impet, podczas gdy odrzucenie wzmocniłoby tezę, że szersza faza korekty jeszcze się nie zakończyła.

Zbieżność historycznego odbicia na poziomie 46% z lokalizacją tej nierównowagi dodaje scenariuszowi wzrostowemu dodatkowej wiarygodności.

Kontynuacja cyklu i projekcja 34K

Jeśli Bitcoin nadal będzie respektował poprzednią strukturę cyklu, po rajdzie ulgi prawdopodobnie nastąpi kolejny spadek. Historycznie rynki rzadko osiągają dno w pojedynczym ruchu, zazwyczaj tworzą złożone zakresy akumulacji z wieloma ekspansjami i zniesieniami.

Idąc za analogią, odrzucenie dziennej nierównowagi mogłoby skierować cenę w kierunku obszaru 34K. Obszar ten stałby się logicznym kandydatem do fazy akumulacji na wyższym interwale czasowym, zwłaszcza jeśli pod nim narasta płynność.

Ten typ sekwencji – kapitulacja, rajd ulgi, wtórny spadek – jest charakterystyczny dla bessy w środku cyklu, a nie dla pełnego odwrócenia makroekonomicznego.

Wnioski

Uderzające podobieństwo między poprzednią 52% korektą a obecną stanowi solidne ramy do przewidywania potencjalnych zachowań cenowych. Chociaż żaden cykl nie powtarza się idealnie, rynki często odzwierciedlają poprzednie struktury, ponieważ psychologia uczestników pozostaje niezmienna.

Rajd ulgi wynoszący około 46% dziennej luki wartości godziwej byłby pierwszym potwierdzeniem, że historia może znów się powtarzać. W tym momencie inwestorzy powinni być przygotowani na zmienność, ponieważ kolejny ruch w kierunku poziomu 34 tys. może zakończyć szerszy trend korekcyjny przed rozpoczęciem kolejnej znaczącej ekspansji.

Wczesne rozpoznanie tych wzorców pozwala inwestorom przejść od reakcji emocjonalnych do strategicznego pozycjonowania, co ostatecznie buduje spójność.

Ethereum kończy bullmarket?Witam, chciałbym podzielić się scenariuszem który może zakończyć aktualny cykl wzrostowy na kryptowalutach. Wykres ethereum wygląda jak ogromna dystrybucja na wysokich interwałach (tygodniowy oraz miesięczny) w której cena wykonała sweep dołów, a następnie sweep szczytów, ta kolejność ma ogromne znaczenie.

Potwierdzeniem tej formacji, będzie spadek pod kluczowy opór czyli 4050-4070$ a następnie potraktowanie tego poziomu jako opór na interwale tygodniowym. W momencie kiedy po korekcie ETH nie będzie miało siły przebić się powyżej 4050-4070$ i wykona niższy dołek, w mojej ocenie jest to TOP tego cyklu i będziemy kierować się na 250-490$.

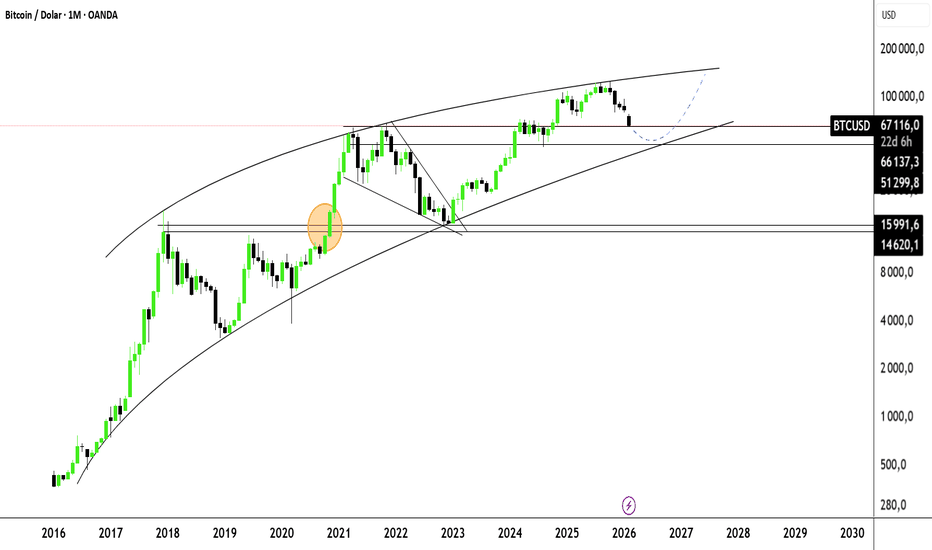

Długoterminowa prognoza dla BitcoinaDługoterminowa prognoza dla Bitcoina

Bitcoin porusza się obecnie w długoterminowym kanale wzrostowym na interwale miesięcznym – strukturze, która definiowała każdy główny cykl od 2015 roku.

Po niedawnej korekcie od górnej granicy tego kanału, cena wkracza w strefę popytu o wysokim znaczeniu, gdzie długoterminowa akumulacja staje się statystycznie korzystna.

Na podstawie historycznych zachowań i fraktali poprzednich cykli, spodziewamy się, że Bitcoin skonsoliduje się i skoryguje w tym kanale, zanim wznowi swój makrotrend wzrostowy.

Strategia akumulacji (krok po kroku):

Zamiast próbować określić dokładny czas dołka, zaleca się podejście stopniowej akumulacji (DCA) na następujących poziomach:

70 000 USD – pierwsza strefa akumulacji

60 000 USD – silny popyt i obszar wartości

50 000 USD – głębokie wsparcie wartości/cyklu

Ta strategia oparta na krokach zmniejsza ryzyko emocjonalne i jest zgodna z długoterminowym pozycjonowaniem kapitału.

Kontekst historyczny (dotychczasowe wyniki):

Warto zauważyć, że ten sam model strukturalny był wcześniej używany podczas cyklu Bitcoina w 2022 roku, kiedy cena oscylowała wokół 16 000 USD.

W oparciu o te założenia, Bitcoin ostatecznie zbliżył się do celu makroekonomicznego 124 000 USD, potwierdzając skuteczność tego długoterminowego podejścia opartego na kanale.

Historia się nie powtarza, ale często się rymuje.

Wniosek makroekonomiczny:

Dopóki Bitcoin utrzymuje się powyżej dolnej granicy długoterminowego kanału, szersza struktura wzrostowa pozostaje nienaruszona. Krótkoterminową zmienność należy postrzegać jako okazję, a nie ryzyko w makroekonomicznym horyzoncie inwestycyjnym.

EURJPY – BUY | H4 EURJPY – BUY | H4 | Kontynuacja trendu wzrostowego

Na wykresie H4 na parze EURJPY obowiązuje trend wzrostowy. Po dynamicznym spadku cena weszła w strefę popytu, gdzie pojawiła się reakcja kupujących i stabilizacja ceny.

Wejście BUY zostało zaplanowane zgodnie z kierunkiem trendu głównego, z oczekiwaniem na kontynuację wzrostów.

Stop Loss (SL) został umieszczony poniżej strefy popytu, w miejscu, które neguje scenariusz wzrostowy.

Take Profit (TP) wyznaczony jest na poprzednich lokalnych szczytach, zgodnie z zasadą gry na kontynuację trendu.

Po osiągnięciu odpowiedniego zysku planuję przestawić SL na BE (break even), aby zabezpieczyć pozycję bez ryzyka.

- Scenariusz bazowy zakłada dalszy ruch wzrostowy zgodny z dominującą strukturą rynku.

- W przypadku wybicia SL scenariusz zostaje zanegowany i pozycja zostanie zamknięta zgodnie z planem.

--------------------------------------------------------------------------

🇬🇧 English version below:

EURJPY – BUY | H4 | Uptrend Continuation

On the H4 chart of EURJPY, the market remains in a bullish trend. After a strong downward move, price entered a demand zone, where buying pressure appeared and the market started to stabilize.

A BUY position was planned in line with the main trend, expecting a continuation of the bullish move.

Stop Loss (SL) is placed below the demand zone, in an area that invalidates the bullish scenario.

Take Profit (TP) is set at the previous local highs, following a trend continuation approach.

Once price reaches a sufficient profit, I plan to move the SL to BE (break even) to secure the trade without risk.

- The base scenario assumes further bullish movement in line with the dominant market structure.

- If the SL is hit, the scenario is invalidated and the position will be closed according to the plan.

Złoto Handluje Ekstremami, Gdy Wiadomości Napędzają🟡 XAUUSD – Dzienny Plan Smart Money (H1)

📈 Kontekst Rynkowy

Złoto pozostaje dziś bardzo wrażliwe, ponieważ rynki reagują na ogłoszenie prezydenta Trumpa, co utrzymuje przepływy USD niestabilne, a sentyment ryzyka mieszany. To środowisko sprzyja inżynierii płynności, a nie podążaniu za trendem. Instytucje wykorzystują emocje wywołane wiadomościami do dystrybucji po cenach premium i akumulacji po cenach zniżkowych.

Przy podwyższonej zmienności, oczekuj fałszywych przełamań, zachęt i polowań na stop lossy wokół kluczowych poziomów, a nie czystych ruchów kierunkowych.

🔎 Techniczne Odczyty Smart Money

Aktualny Stan:

Cena handluje wewnątrz zarządzanego zakresu po przechwyceniu płynności po stronie kupna. Struktura dzienna pokazuje dystrybucję z poziomu premium, podczas gdy ruchy w dół są korekcyjne, a nie impulsywne.

Główna Idea:

Pozwól cenie dojść do Smart Money — sprzedawaj premium lub kupuj głęboki zniżkę tylko po potwierdzeniu.

Obserwacje Struktury:

• Płynność po stronie kupna już dostarczona

• Wiele sygnałów CHoCH potwierdza korekcyjny przepływ

• Cena respektuje zstępujący kanał wewnętrzny

• Zniżka zgodna z wcześniejszą płynnością po stronie sprzedaży

• Premium ograniczone przez podaż instytucjonalną i nierównowagę

Strefy Płynności i Kluczowe Poziomy

• 🔴 SPRZEDAJ ZŁOTO: 5,020 – 5,060

• 🟢 KUP ZŁOTO: 4,720 – 4,760

🧠 Oczekiwania Instytucjonalne

Zachęta → Przejęcie płynności → CHoCH / MSS → BOS → przemieszczenie → wejście OB / FVG → ekspansja

🔴 Scenariusz SPRZEDAŻY — Dystrybucja Premium

Strefa Sprzedaży: 5,020 – 5,060

Warunki:

✔ Cena dotyka premium / wcześniejszego maksimum sprzedaży

✔ Wzrost napędzany wiadomościami do oporu

✔ Niedźwiedzi CHoCH lub MSS na M5–M15

✔ BOS w dół potwierdza zamiar

✔ Wejście przez niedźwiedzi OB lub FVG

Cele:

• 4,950 — reakcja wewnętrzna

• 4,820 — dolny zakres

• Śledź, jeśli momentum się rozszerza

🟢 Scenariusz KUPNA — Akumulacja Zniżki

Strefa Kupna: 4,720 – 4,760

Warunki:

✔ Przejęcie poniżej płynności po stronie sprzedaży

✔ Zniżka w stosunku do zakresu HTF

✔ Byczy CHoCH / MSS na LTF

✔ Silne przemieszczenie potwierdza kupujących

✔ Wejście z wyrafinowanego byczego OB

Cele:

• 4,850 — pierwsza reakcja

• 4,980 — wewnętrzna płynność

• 5,050+ — jeśli ekspansja się wznowi

⚠️ Uwagi o Ryzyku

• Oczekuj fałszywych przełamań podczas nagłówków

• Brak transakcji bez potwierdzenia struktury

• Zmniejsz rozmiar w pobliżu skoków wiadomości

• Cierpliwość > przewidywanie

📍 Podsumowanie

Złoto to dziś gra w zakresie Smart Money:

• Sprzedawaj siłę na premium

• Kupuj słabość tylko przy głębokiej zniżce

📌 Śledź @Ryan_TitanTrader dla codziennych analiz złota Smart Money.

Pozycja krótka złota na wysokich poziomach

I. Perspektywa podstawowa

Złoto ostatnio wykazało konsolidację o wysokiej zmienności, z mieszanymi czynnikami fundamentalnymi. Pomimo odbicia technicznego, utrzymuje się znaczący opór. Krótkoterminowe podejście handlowe powinno koncentrować się na kupowaniu na niskich i sprzedawaniu na wysokich poziomach w określonym przedziale, ze szczególną uwagą na przebicia powyżej lub poniżej kluczowych poziomów wsparcia i oporu. Sygnały handlowe podawane publicznie w ciągu ostatnich dwóch dni przyniosły zyski przekraczające 2500 pipsów.

II. Analiza fundamentalna

Czynniki niedźwiedzie

Silniejszy dolar amerykański: Indeks dolara amerykańskiego wzrósł do prawie tygodniowego maksimum, ograniczając wzrosty złota.

Realizacja zysków: Po poprzednim rekordowym wzroście niektórzy inwestorzy realizują zyski.

Jastrzębie oczekiwania Fed: Zmiany personalne w Rezerwie Federalnej wzmocniły oczekiwania dotyczące podwyżek stóp procentowych, ograniczając wzrosty złota. Czynniki wzrostowe

Ryzyko geopolityczne: Utrzymujące się napięcia między USA a Iranem nadal wspierają popyt na bezpieczne aktywa, chociaż rynek częściowo uwzględnił tę premię w cenach.

Odbicie techniczne: Złoto odnotowało trwałe odbicie od dołka na poziomie około 4430 USD, co wskazuje na aktywne zainteresowanie zakupami krótkoterminowymi.

III. Analiza techniczna

Wykres dzienny

Cena wypełniła poniedziałkowe otwarcie luki spadkowej, tworząc formację dołka. Jednak do otwarcia dalszej przestrzeni wzrostowej potrzebne jest wybicie i utrzymanie się powyżej 5100 USD.

Wskaźnik MACD pokazuje krzyż śmierci, co może ograniczyć siłę odbicia i wzywa do ostrożności przed ryzykiem korekty.

Wykres 4-godzinny

Od dołka na poziomie 4430 USD uformowało się siedem kolejnych świec wzrostowych, odzwierciedlając zaciętą walkę byków z niedźwiedziami.

Jeśli krótkoterminowe wsparcie na poziomie 4750–4790 USD utrzyma się, złoto może ponownie przetestować wyższy opór.

IV. Strategia handlowa

Podejście do handlu w zakresie:

Strefa kupna na spadkach: Zakres wsparcia 4750–4790 USD. Po stabilizacji rozważ lekkie długie pozycje, celując w 4950–5000 USD.

Strefa sprzedaży na wzrosty: Zakres oporu 4950–5000 USD. Jeśli ceny napotkają opór, rozważ krótkie pozycje, celując w okolice 4800 USD.

Kluczowe sygnały wybicia:

Wybicie powyżej 5000 USD: Utrzymujący się ruch powyżej tego poziomu może przedłużyć zyski w kierunku 5100 USD. Rozważ zajęcie długich pozycji po wybiciu.

Wybicie poniżej 4750 USD: Zdecydowany spadek może sygnalizować głębszą korektę w kierunku 4600–4650 USD. Zachowaj ostrożność.

Zarządzanie ryzykiem:

Ustawiaj zlecenia stop-loss na poziomie 20–30 USD poza kluczowymi poziomami wsparcia/oporu.

Ogranicz wielkość pozycji do ≤5% całkowitego kapitału, aby uniknąć pogoni za wzrostami lub sprzedaży w panice.

V. Kluczowe wydarzenia do monitorowania

Przemówienia przedstawicieli Rezerwy Federalnej i oczekiwania dotyczące polityki stóp procentowych.

Zmiany indeksu dolara amerykańskiego i rentowności amerykańskich obligacji skarbowych.

Wydarzenia geopolityczne (np. relacje USA-Iran, konflikty na Bliskim Wschodzie).

Dane dotyczące globalnej inflacji i zmiany perspektyw ożywienia gospodarczego.

BTC aktualizacjaScenariusz bez zmian. Po wybiciu kurs powinien zakończyć spadki na wsparciu a następnie czas na odreagowanie. Ale tylko w ramach kolejnej flagi. Wg modeli ogólnej płynności coś może się zadziać po 16 lutego jeżeli to w ogóle zadziała na krypto. Na chwilę obecną mamy piąty miesiąc spadków na M1 bez korekty co w ostatnich cyklach nie miało chyba miejsca. Jeżeli nie zanosi się na jakąś zupełną katastrofę i zmiecenie rynku krypto to wkrótce rzeczywiście szansa na odbicie jest. Nie wiem czy są jeszcze zwolennicy shortsqeeze i nowego ATH w najbliższym czasie? Dzisiaj kurs spadł poniżej szczytu z hossy 2021 oraz 0.5 fibo ostatniej hossy. Co ciekawe RSI T1 jest w obszarze dna bessy 2022 tj. czerwca. Jednak akumulacja przed zmianą trendu trwała wtedy jeszcze blisko pół roku.

To mój pomysł i tak to widzę.

To nie jest żadna porada inwestycyjna a raczej próba odczytania

Przyszłości z wodorostów Johnny Watermen

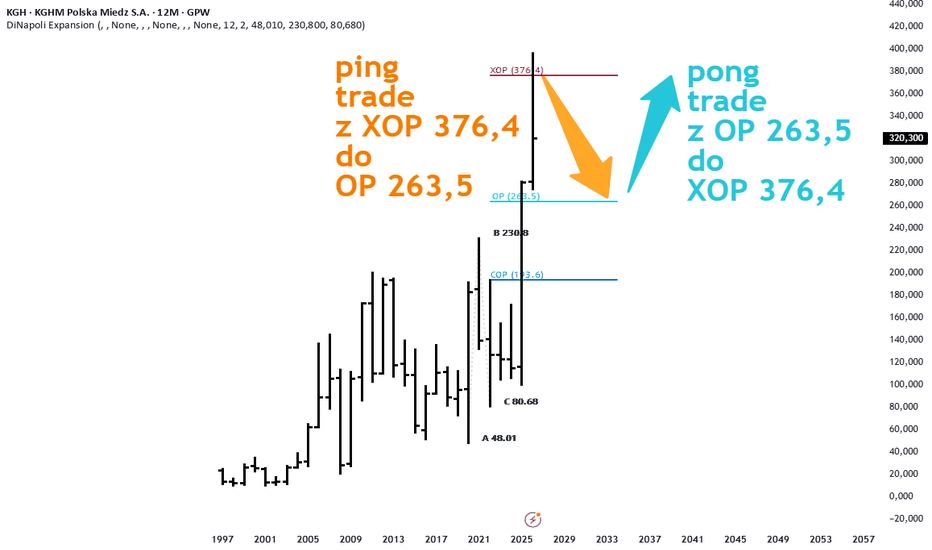

KGHM roczny ping-pong tradeBędę obserwował, czy rozegra się scenariusz „ping-pong trade” na rocznym wykresie.

Ping trade: jest to trade polegający na spadku ceny z XOP = 376,4 w okolice OP = 263,5.

Pong trade: jest to trade, w którym następuje obrona wsparcia w okolicach OP = 263,5 i powrót ceny w stronę XOP = 376,4.

XAUUSD (H2) – Prognoza LiamaXAUUSD (H2) – Zdanie Liama

Rally w kierunku podaży | Rosnące ryzyko zmienności

Złoto odbija się od bazy popytowej 4550–4600, ale szersza struktura H2 nadal wskazuje na środowisko sprzedaży. Obecny ruch w górę wydaje się korygujący, napędzany przez zamknięcie krótkich pozycji i rotację płynności, a nie przez potwierdzoną odwrócenie trendu.

Z wykresu wynika, że cena wraca w kierunku 4900–5030, obszaru, gdzie znajdują się wcześniejsze rozdzielania i płynność. Dopóki cena nie zaakceptuje powyżej tego obszaru, wzrosty powinny być traktowane jako okazje do sprzedania, a nie potwierdzenie wybicia.

Kluczowe strefy techniczne

Główna strefa sprzedaży: 5536 – 5580 (podaż HTF)

Strefa reakcji w krótkim okresie: 5000 – 5030

Kluczowy popyt / baza: 4550 – 4600

Wsparcie intraday: ~4730

Kontekst rynkowy

Ostatnie nagłówki polityczne w USA i przeglądy instytucjonalne dodają kolejnej warstwy zmienności napędzanej nagłówkami, zwiększając ryzyko ostrych wahań i zmiotków płynności. W takich warunkach złoto często reaguje chaotycznie w ciągu dnia, ale struktura na wyższych interwałach czasowych zwykle na nowo się potwierdza, gdy hałas ustępuje.

Prognoza

Dopóki cena pozostaje poniżej 5030, przewaga pozostaje dominująca po stronie sprzedaży.

Niepowodzenie w utrzymaniu powyżej 4730 otworzy ryzyko dalszego spadku w kierunku bazy popytowej.

Tylko czysta akceptacja H2 powyżej 5030 → 5100 zneutralizowałaby niedźwiedzią strukturę.

Notatka dotycząca wykonania

Unikaj gonienia za momentum w sesjach napędzanych wiadomościami.

Pozwól cenie dojść do poziomów. Handluj reakcją, a nie nagłówkami.

— Liam

XAUUSD – emocjonalny tydzień za nami. Co dalej?Miniony tydzień na złocie dostarczył ogromnych emocji i zmienności. Po dynamicznych spadkach i równie szybkich odbiciach rynek wchodzi w kluczowy obszar decyzyjny, który może zdefiniować kierunek na kolejne dni, a nawet tygodnie.

Poniżej podsumowanie tego, co już się wydarzyło, oraz możliwe scenariusze na przyszły tydzień.

Co wydarzyło się w zeszłym tygodniu?

• W poniedziałek cena zanurkowała jeszcze niżej, docierając do:

○ strefy 61,8 – 78,6% ostatniej większej korekty (niebieska strefa),

○ silnego poziomu wsparcia w rejonie 4400,

○ jednej z długoterminowych linii trendu wzrostowego – trafionej niemal idealnie

(warto jednak podkreślić, że linie trendu mogą być rysowane na wiele sposobów i same w sobie nie stanowią sygnału).

• Następnie:

○ doszło do przebicia linii trendu spadkowego,

○ po którym rynek wykonał retest i dynamiczny ruch wzrostowy aż do okolic 5090, czyli strefy hedge / premium.

• Kolejna fala spadkowa sprowadziła cenę ponownie do:

○ strefy 61,8 – 78,6% ostatniego impulsu wzrostowego,

○ obszaru FVG, luki cenowej oraz order blocka,

○ przy jednoczesnym respektowaniu linii trendu spadkowego (wielokrotne odbicia).

• Co ciekawe, skala tej korekty:

○ była porównywalna z korektą z lat 2011–2015,

○ nawet minimalnie większa,

○ a cały ruch zrealizował się w zaledwie 3 dni (o ile rynek nie zejdzie jeszcze niżej).

Aktualna sytuacja rynkowa

Cena znajduje się obecnie w bardzo wrażliwym miejscu technicznie. Z jednej strony widzimy oznaki odbudowy struktury, z drugiej – nadal istnieją argumenty za kontynuacją presji sprzedażowej.

Poniżej trzy główne scenariusze.

Scenariusz 1 – kontynuacja wzrostów (scenariusz bazowy)

Cena podnosi się w okolice 5020, wybija płynność znad lokalnych szczytów, po czym wykonuje retest i kontynuuje ruch wzrostowy.

Argumenty za wzrostem:

• Została przebita linia trendu spadkowego – rynek potrzebuje jedynie zdrowego retestu:

○ najlepiej w strefie discount, czyli okolice 4800,

○ gdzie znajduje się lokalne wsparcie,

○ możliwa konfluencja z nowo utworzoną linią trendu wzrostowego,

○ PDL w rejonie 4760,

○ FVG 4785–4800.

• Na interwale H1 widoczny jest:

○ potencjalny Higher Low,

○ oraz CHOCH, co sugeruje zmianę krótkoterminowej struktury na wzrostową.

• HTF nadal pozostaje bullish, a ostatnie spadki mogą być jedynie głęboką korektą w trendzie wzrostowym.

Scenariusz 2 – dalsza presja sprzedażowa

Rynek nie utrzymuje obecnych poziomów i kontynuuje spadki, szukając płynności niżej.

Argumenty za spadkiem:

• W rejonie 4335 pozostaje niewypełniona luka cenowa, która nadal „ciągnie” cenę.

• Potencjalna likwidacja płynności poniżej 4400, co mogłoby zakończyć większą strukturę korekcyjną.

• W takim wariancie obecne odbicie byłoby jedynie korektą w ruchu spadkowym.

Scenariusz 3 – konsolidacja

Cena porusza się bokiem w szerokim zakresie:

4800 – 5000 / 5100

• Rynek może potrzebować czasu na:

○ absorpcję wolumenu,

○ odbudowę struktury,

○ zebranie płynności przed większym ruchem kierunkowym.

• Taki scenariusz sprzyja tradingowi krótkoterminowemu, ale jest trudny dla swingów bez jasnego potwierdzenia struktury.

Podsumowanie

Złoto znajduje się w kluczowym momencie technicznym. Po ekstremalnie emocjonalnym tygodniu rynek zaczyna się porządkować, ale decyzja co do dalszego kierunku jeszcze nie zapadła.

Najbliższe dni pokażą, czy obecny ruch jest:

• początkiem nowej fali wzrostowej,

• jedynie korektą przed dalszym spadkiem,

• czy też przejdziemy w fazę szerokiej konsolidacji.

Jak zawsze — cierpliwość, reakcja na poziomach i praca ze strukturą, a nie z emocjami.

Kupuj złoto na niższych poziomach

W najbliższy poniedziałek rynek złota uważnie obserwuje poziom cenowy 5088, a wielu inwestorów wierzy, że ma on potencjał do osiągnięcia tego celu.

W ten weekend Iran i Stany Zjednoczone prowadzą nową rundę negocjacji dotyczących porozumienia nuklearnego. Biorąc pod uwagę obecną sytuację, prawdopodobieństwo przełomu w tych rozmowach jest niskie. Jednocześnie irańskie wojsko weszło w najwyższy od 24 godzin stan gotowości, co znacznie nasila napięcia geopolityczne. Takie napięte sytuacje często wywołują awersję do ryzyka na rynku, a złoto, jako tradycyjny bezpieczny składnik aktywów, zazwyczaj przyciąga kapitał, napędzając tym samym wzrost jego ceny.

Z perspektywy analizy technicznej trend cen złota ukazuje formację zaokrąglającego się dna. Formacja ta przypomina niewidzialną rękę, która stale wspiera cenę od dołu, zapewniając jej silne wsparcie. Obserwacja wykresu świecowego pokazuje, że świece konsekwentnie utrzymują się powyżej średnich kroczących. Nawet w przypadku korekty, cena szybko odbija. Obecnie najbliższy poziom oporu znajduje się w okolicach 5088. Biorąc pod uwagę obecną charakterystykę trendu, wielu analityków celuje w ten poziom w przyszły poniedziałek.

Na podstawie powyższej analizy, sformułowano następującą rekomendację handlową: Zajmij długą pozycję, gdy cena złota znajduje się w przedziale 4860–4880. Ustaw stop-loss na 4845, aby zarządzać potencjalnym ryzykiem, i obierz za cel cenę 5080.

Dzięki społeczności TradingView. Jako starszy analityk inwestycyjny, dzięki temu moja analiza strategii handlowych jest dostępna dla większej liczby traderów i inwestorów. Obecnie koncentruję się na handlu złotem. Jeśli podoba Ci się moja analiza, daj mi łapkę w górę i podziel się nią z innymi traderami, którzy mogą jej potrzebować. Dążymy do precyzyjnego tradingu, dogłębnie analizując wykresy, czynniki makroekonomiczne i nastroje rynkowe, aby budować strategie handlowe o wysokim prawdopodobieństwie sukcesu. Znajdziesz tu ustrukturyzowane plany handlowe, ramy zarządzania ryzykiem i analizę w czasie rzeczywistym.

XAUUSD – H1 Prognoza: Budowa płynnościXAUUSD – H1 Prognoza: Budowanie płynności podczas gdy premia za ryzyko wspiera złoto | Lana ✨

Złoto utrzymuje się stabilnie po czystym odbiciu od likwidacji płynności po stronie sprzedaży, a obecna akcja cenowa sugeruje, że rynek buduje teraz strukturę, zamiast agresywnie trendować.

📌 Obraz techniczny (SMC/na podstawie przepływu)

Cena przeszła z likwidacji po stronie sprzedaży do stabilnego wzrostu, szanując obecnie górną linię trendu.

Obszar 4,940–4,970 działa jako strefa równowagi / ponownej akumulacji, gdzie cena zatrzymuje się i zbiera płynność.

Powyżej obecnego zakresu, płynność po stronie kupna jest widoczna w pobliżu ostatnich szczytów, z kluczowym magnesem wokół 5,015.

Zdrowe cofnięcie do 4,920–4,940 nadal utrzymałoby byczy wewnątrzdzienny układ, a często zapewnia lepszą możliwość ponownego wejścia niż pogoń za szczytami.

🎯 Scenariusze do obserwacji

Bycza kontynuacja: Utrzymanie powyżej 4,940–4,970 → odzyskanie szczytów → poszukiwanie płynności w kierunku 5,015, następnie rozszerzenie w górę, jeśli cena zostanie zaakceptowana.

Korekta w dół najpierw: Krótkie przejście poniżej zakresu w kierunku 4,920–4,940 → odbicie w kierunku linii trendu → kontynuacja do szczytów.

🌍 Makro tło (krótkie i istotne)

Napływ środków do ETF-ów związanych z ropą gwałtownie rośnie w miarę wzrostu napięć między USA a Iranem, co zazwyczaj zwiększa premię za ryzyko geopolityczne. Kiedy sentyment ryzyka zaostrza się, złoto często korzysta jako defensywna osłona — wspierając pomysł, że cofnięcia mogą pozostać korekcyjne, a nie powodowane odwróceniem.

✨ Bądź cierpliwy, handluj na poziomach i pozwól płynności kierować następną ekspansją. Śledź Lanę, aby uzyskać więcej aktualizacji w ciągu dnia i podziel się swoją opinią w komentarzach.

XAUUSD: Cel osiągnięty📢 Zawsze podkreślałem, że rynek był ostatnio niezwykle zmienny, ale cofnięcia oferują tylko lepsze okazje do wejścia na pozycje złota. Podstawowym warunkiem jest odpowiednie zarządzanie kapitałem na koncie oraz poziomami wejścia, a także utrzymanie stałości w jednym kierunku podczas handlu.

💰 Pomimo wszystkich wahań rynkowych cena ostatecznie wzrosła, a nasza strategia długa przyniosła ogromne zyski.

💡 Oczekuje się, że rynek w przyszłym tygodniu będzie nadal poruszał się w przedziale 4700–5000. Możemy nadal kupować podczas spadków – to najbezpieczniejsza strategia.

⚠️⚠️⚠️ Wszystkie sygnały były dokładne przez cały miesiąc. Będę nadal wysyłać precyzyjne sygnały, aby pomóc Ci zarobić więcej zysków. Rynek jest obecnie bardzo zmienny – nie przegap codziennych sygnałów handlowych!

XAUUSD (Złoto) H1 – Pomysł tradingowy: reakcja ze strefy popytuStruktura rynku

Złoto porusza się poniżej linii trendu spadkowego, co wskazuje na krótkoterminową strukturę spadkową. Jednak cena wyraźnie zareagowała ze strefy popytu H1, co sugeruje pojawienie się kupujących na tych poziomach.

Kluczowe strefy i poziomy

Strefa popytu: ok. 4 670 – 4 720

Najbliższy opór: ok. 4 895 (linia trendu + opór horyzontalny)

Cel 1: ok. 4 965

Cel 2: ok. 5 059

Pomysł tradingowy (odbicie przeciw trendowi)

Bias: krótkoterminowa korekta wzrostowa w ramach ogólnego trendu spadkowego

Wejście: potwierdzenie wzrostowe na H1 ze strefy popytu (świeca objęcia / zamknięcie powyżej lokalnego oporu)

Stop-loss: poniżej strefy popytu

Take-profit:

TP1: na pierwszym oporze / ostatnim szczycie

TP2: w pobliżu oporu wynikającego z linii trendu spadkowego

Unieważnienie

Wyraźne zamknięcie świecy H1 poniżej strefy popytu zaneguje scenariusz wzrostowy i będzie sprzyjać dalszym spadkom.

Podsumowanie

Ten setup opiera się na technicznym odbiciu ze strefy popytu, z celami wyznaczonymi na kolejnych poziomach oporu.

Kontynuacja trendu spadkowego po dead cat bounce (1H)

Analiza wykresu:

Wyraźny trend spadkowy: Cena tworzy coraz niższe szczyty i dołki, co potwierdza dominującą strukturę spadkową.

Wybicie z konsolidacji: Niebieska strefa pokazuje zakres konsolidacji, który został wybity dołem, co wskazuje na kontynuację trendu, a nie akumulację.

Silna wyprzedaż do wsparcia: Cena dynamicznie spadła do czerwonej strefy wsparcia (~62k–64k), gdzie pojawiła się reakcja kupujących.

Odbicie techniczne, nie odwrócenie trendu: Aktualny ruch w górę to jedynie korekta (retracement).

Kluczowa strefa oporu (~71k–72k):

Dawne wsparcie, obecnie opór

Klasyczna strefa sprzedaży na odbiciu

Zaznaczony pomysł na trade:

Wejście: W strefie oporu (zielona strefa)

Unieważnienie: Wyraźna akceptacja ceny powyżej oporu

Cel: Poprzednie wsparcie / strefa płynności w okolicach 63k

RR: Atrakcyjne przy potwierdzonym odrzuceniu

Bias:

📉 Spadkowy, dopóki cena pozostaje poniżej oporu

Dopiero silne wybicie i utrzymanie powyżej 72k podważyłoby scenariusz short

Na co zwracać uwagę:

Odrzucenia na oporze (długie knoty, formacje objęcia bessy)

Słabnący wolumen podczas wzrostu

Brak odzyskania przełamanej struktury

⚠️ Ten scenariusz zakłada kontynuację trendu, a nie budowanie dna. Dopóki struktura rynku się nie zmieni, odbicia są okazjami do sprzedaży.