Hossa na rynku złota jest solidna, a skok w pierwszym dniu handlHossa na rynku złota jest solidna, a skok w pierwszym dniu handlowym 2026 roku świadczy o silnym wzroście.

W piątek (2 stycznia), pierwszego dnia handlowego 2026 roku, złoto i srebro otworzyły się wyżej na początku sesji azjatyckiej, mocno rozpoczynając nowy rok. Cena złota spot wahała się w górę, obecnie oscylując wokół 4053 dolarów, z dziennym wzrostem o około 0,68%; cena srebra spot była jeszcze bardziej agresywna, rosnąc o 1,6% do około 72,64 dolarów za uncję. Ten poranny wzrost wydaje się być kontynuacją i zapowiedzią wspaniałego rajdu w 2025 roku – w ciągu ostatniego roku skumulowany wzrost ceny złota osiągnął około 64%, co oznacza nie tylko jego najsilniejszy wzrost w ostatnich latach, ale także największy roczny wzrost od 1979 roku, spektakularne wydarzenie rynkowe nieobserwowane od 46 lat.

Patrząc wstecz na rok 2025, cena złota gwałtownie wzrosła z relatywnie niskiego poziomu na początku roku, wielokrotnie przebijając historyczne maksima i przyciągając uwagę globalnego kapitału. Chociaż pod koniec roku nastąpiła korekta techniczna spowodowana takimi czynnikami, jak korekty marż walutowych i zmniejszająca się płynność, był to raczej okres konsolidacji i korekty rynku, a nie odwrócenie trendu. Otwarcie luki wzrostowej pierwszego dnia handlu nowego roku początkowo potwierdziło, że optymizm rynku wciąż rośnie.

Logika stojąca za wzrostem w 2025 roku: Wiele pozytywnych czynników oddziałuje, tworząc fundamenty pod hossę

Ekstremalny wzrost ceny złota w 2025 roku jest wynikiem połączenia czynników fundamentalnych, kapitałowych i sentymentalnych:

Po pierwsze, zmiana w polityce pieniężnej stanowi główny impuls. Rezerwa Federalna rozpoczęła cykl obniżek stóp procentowych, stopniowo obniżając podstawowe stopy procentowe, co doprowadziło do znacznego spadku rentowności amerykańskich obligacji skarbowych. Rentowność 10-letnich amerykańskich obligacji skarbowych odnotowała pierwszy roczny spadek od 2020 roku, co znacznie zmniejszyło koszt alternatywny posiadania aktywów nieoprocentowanych, takich jak złoto, i znacząco zwiększyło gotowość funduszy do inwestowania w złoto.

Po drugie, trwające konflikty geopolityczne podsycają utrzymującą się awersję do ryzyka. Eskalacja sytuacji w Rosji i na Ukrainie oraz niestabilność w wielu globalnych punktach zapalnych wzmocniły strategiczną pozycję złota jako najlepszej bezpiecznej przystani. Na rynku okrytym niepewnością złoto stało się naturalną przystanią dla funduszy szukających schronienia.

Po trzecie, zakupy złota przez banki centralne budują solidną bazę nabywczą. Banki centralne na całym świecie stale zwiększają swoje rezerwy złota, aby dywersyfikować swoje aktywa i zabezpieczyć się przed inflacją i ryzykiem geopolitycznym. Z wyjątkiem nielicznych banków centralnych sprzedających złoto z powodu szczególnych potrzeb, globalne banki centralne jako całość pozostają silnymi nabywcami netto. Ten strukturalny i długoterminowy popyt zapewnia solidne wsparcie dla cen złota.

Po czwarte, gwałtownie wzrósł popyt inwestycyjny, a płynność była wysoka. Instrumenty inwestycyjne, takie jak fundusze ETF na złoto, przyciągnęły znaczne napływy, co dodatkowo zwiększyło aktywność rynkową i elastyczność cen.

Te powiązane czynniki łącznie doprowadziły do 64% rocznego wzrostu cen złota, co stanowiło podwaliny trendu rynkowego w 2026 roku.

Analiza techniczna: Luka wzrostowa wskazuje na siłę, zwróć uwagę na konwersje wsparcia i oporu

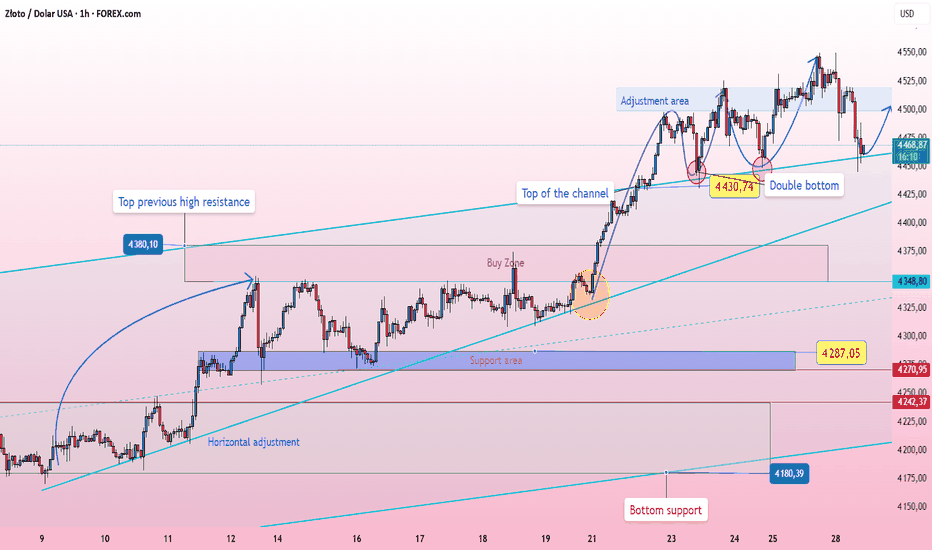

Z perspektywy wykresu dziennego, złoto utworzyło kluczowy obszar wsparcia w okolicach 4305 USD. Wielokrotne korekty spotkały się ze wsparciem kupujących, co wskazuje na silne znaczenie techniczne na tym poziomie. Układ średnich kroczących pozostaje w byczej orientacji, RSI ustabilizował się od strefy neutralnej, a histogram MACD kurczy się, wskazując na stopniowe słabnięcie momentum spadkowego. Otwarcie luki wzrostowej dziś rano odzwierciedla pozytywny sentyment byków, ale należy zwrócić uwagę na to, czy luka zostanie wypełniona w ciągu dnia.

Na wykresie 4-godzinnym oscylator stochastyczny tworzy złoty krzyż, wskazując na kontynuację momentum wzrostowego w krótkim terminie. Główny poziom oporu, który należy obserwować, znajduje się w okolicach 4380, co pokrywa się z górną krawędzią ostatniego zakresu wahań cenowych oraz górnym pasmem Bollingera na wykresie tygodniowym. Przełamanie tego poziomu otworzyłoby dalszy potencjał wzrostowy. Kluczowym poziomem wsparcia/oporu jest obszar 4400-4430; utrzymanie go powyżej tego poziomu dodatkowo wzmocniłoby trend.

Podsumowując, złoto radziło sobie dobrze w pierwszym dniu handlowym 2026 roku, a struktura techniczna pozostaje bycza. Strategia handlowa powinna koncentrować się na kupowaniu na spadkach i zajmowaniu krótkich pozycji, jeśli opór zostanie napotkany podczas wzrostów. Kluczowym oporem jest obszar 4400-4430, a wsparciem 4305-4320. Należy pamiętać, że zmienność może wzrosnąć po okresie świątecznym; dlatego kluczowe jest precyzyjne ustalanie wielkości pozycji, ustawianie zleceń stop-loss i unikanie bezmyślnego podążania za szczytami i dołkami.

Patrząc w przyszłość, na rok 2026: hossa trwa, a poziom 5000 USD może nie być jej końcem.

Chociaż krótkoterminowa zmienność rynku może wynikać z takich czynników, jak płynność i zmiany polityki pieniężnej, fundamentalne pozytywne perspektywy dla złota w średnim i długim okresie pozostają niezmienne. Logika zakupów złota przez banki centralne, ryzyko geopolityczne i oczekiwania luźniejszej polityki pieniężnej nadal obowiązują. Wielu uważa, że cena złota może przekroczyć 5000 USD za uncję w 2026 roku, a srebra może osiągnąć 100 USD za uncję. Nawet jeśli nastąpi spadek do około 3800 USD, będzie to normalna korekta w ramach hossy.

Dzisiaj, w pierwszym dniu handlowym 2026 roku, silne notowania złota i srebra mogą nadać ton trendowi tego roku. Tygodniowe zamknięcie powyżej wysokich poziomów dodatkowo wzmocniłoby byczą formację. Dla inwestorów, którzy obawiają się ryzyka płynności, jeszcze ważniejsze jest wykorzystywanie każdej okazji do kupowania w okresach spadków.

Rynek złota zapisał chwalebny rozdział w 2025 roku; W 2026 roku ten strukturalny rynek byka na metalach szlachetnych wydaje się wkraczać w jeszcze bardziej ekscytujący rozdział.

Odniesienie do strategii handlowej:

Krótka okazja handlowa: Rozważ małą krótką pozycję w obszarze 4400-4405, ze stop lossem na poziomie 4430 i celem na poziomie 4380-4350. Przełamanie poniżej tego poziomu może doprowadzić do 4330.

Długa okazja handlowa: Rozważ długą pozycję handlową w obszarze 4325-4330, ze stop lossem na poziomie 4300 i celem na poziomie 4370-4400. Przełamanie powyżej tego poziomu może doprowadzić do 4430.

X-indicator

Czas na ALIBABA.US - 30% potencjalny zysk - 200 USDWykres Alibaba Group Holding (BABA) na interwale 4-godzinnym pokazuje, że kurs znajduje się obecnie w rejonie silnego wsparcia w okolicach 150–153 USD, po wcześniejszej korekcie spadkowej. Spadkowa dynamika wyraźnie osłabła, a cena zaczęła stabilizować się, co sugeruje, że presja podaży jest stopniowo wygaszana.

Kurs utrzymuje się blisko średnich kroczących, które zaczynają się spłaszczać, co często poprzedza zmianę kierunku lub silniejsze odbicie. Widoczna jest również struktura budowania bazy cenowej, charakterystyczna dla fazy akumulacji, zwłaszcza po dłuższym ruchu korekcyjnym. Brak nowych, dynamicznych minimów dodatkowo potwierdza poprawę sentymentu rynkowego.

Z technicznego punktu widzenia obecny układ sprzyja ruchowi wzrostowemu, a naturalnym celem dla najbliższej fali odbicia pozostaje strefa oporu w rejonie 195–200 USD, która wcześniej pełniła istotną rolę w strukturze ceny. Potencjalny ruch w kierunku 200 USD odpowiada logicznemu zasięgowi korekty wzrostowej oraz wybiciu z obecnej konsolidacji. Dopóki cena utrzymuje się powyżej kluczowego wsparcia, scenariusz wzrostowy pozostaje aktualny w krótkim terminie.

Potencjalny TP: 200 USD

⚠️ Disclaimer / Zastrzeżenie

Niniejsza analiza ma charakter informacyjny i edukacyjny i nie stanowi porady inwestycyjnej ani rekomendacji kupna lub sprzedaży instrumentów finansowych. Rynki finansowe wiążą się z ryzykiem, a przeszłe wyniki nie gwarantują przyszłych rezultatów. Zawsze przeprowadzaj własną analizę i rozważ konsultację z licencjonowanym doradcą finansowym.

Krótkoterminowa strategia handlu złotem: Opanowanie rytmu wzrostKrótkoterminowa strategia handlu złotem: Opanowanie rytmu wzrostów i spadków podczas konsolidacji

I. Tło makroekonomiczne i ocena trendu 🌍 Rynek złota pozostaje generalnie byczy. Chociaż ceny są już wysokie, wzorce techniczne i czynniki geopolityczne nadal zapewniają wsparcie. ⚔️ Konflikt rosyjsko-ukraiński nie wykazuje oznak zakończenia, a relacje amerykańsko-wenezuelskie pozostają niepewne, co dodatkowo wzmacnia atrakcyjność złota jako bezpiecznej przystani. Jeśli chodzi o czynniki, które mogą zagrozić wzrostom złota w 2026 roku, kluczową zmienną pozostaje zmiana polityki pieniężnej Fed. 💡 Jednak dla inwestorów krótkoterminowych trendy długoterminowe powinny być traktowane jedynie jako informacja kontekstowa; należy skupić się na zmianach na wykresach dziennych i analizie rytmu.

II. Otoczenie rynkowe i analiza wykresów dziennych w tym tygodniu 📅 Z powodu święta noworocznego godziny handlu zostały w tym tygodniu skrócone, a płynność rynku nie została w pełni przywrócona. 📉 Z technicznego punktu widzenia ceny złota mają obecnie potencjał do korekty w dół i oczekuje się, że ulegną konsolidacji korekcyjnej na niższych poziomach, poszukując silniejszego wsparcia. 🎯 Kluczowy punkt zwrotny znajduje się w okolicach 4404 – jeśli bykom uda się skutecznie przebić ten poziom, wykres dzienny ponownie utworzy strukturę wzrostową.

III. Dzisiejsza strategia handlowa i kluczowe poziomy techniczne 🧭 Oczekiwania cenowe w ciągu dnia: Początkowe odbicie, a następnie opór, skutkujący konsolidacją i korektą. ⚖️

Kluczowe poziomy cenowe:

Obszar wsparcia: 4325 (poziom dzienny) 🛡️

Początkowy opór: 4375 (opór na wykresie dziennym/godzinowym i strefa konwergencji średnich kroczących) ⏫

Bazowy opór: 4400-4405 (kluczowy próg dla byczego odrodzenia) 🚧

Cele spadkowe: 4340-4345 → 4318-4320 ⬇️

IV. Konkretna strategia handlowa 🎯

Plan: Sprzedaż po odbiciach

Początkowy zakres wejścia: 4375-4385 dla pozycji krótkich 🏹

Pozycje dodatkowe: Dodawanie do pozycji krótkich w pobliżu 4400-4405

Kontrola ryzyka: Ustawienie ujednoliconego stop-loss powyżej 4417 🛑

Obszar docelowy:

Pierwszy cel: 4340-4345 🎯

Drugi cel (po wybiciu): 4318-4320 🎯🎯

V. Logika handlowa i punkty kontroli ryzyka 🔐 Nastawienie na konsolidację rynku: Obecny rynek znajduje się w fazie konsolidacji, oferując możliwości handlowe zarówno dla byków, jak i niedźwiedzi. Kluczem jest wyczucie rytmu. 🔄

Granica siły/słabości: W ciągu sesji dziennej poziom 4325 będzie kluczowym poziomem do obserwacji siły byków i niedźwiedzi. Dopóki nie zostanie on przełamany, trend odbicia pozostaje silny. ⚔️

Reakcja strefy oporu: Obszar 4400-4405 to nie tylko techniczny poziom oporu, ale może również być miejscem konwergencji realizacji zysków przez byki i kontrataku niedźwiedzi. 💥

Elastyczna reakcja: Uważnie śledź zmiany dynamiki cen w pobliżu kluczowych poziomów podczas sesji handlowej. Konkretne strategie będą dopracowywane na podstawie bieżących ruchów rynkowych. 📲

Zastrzeżenie: Rynek jest ryzykowny; handluj ostrożnie. ⚠️ Powyższa analiza jest jedynie wnioskiem strategicznym opartym na aktualnym wzorcu technicznym i nie stanowi bezpośredniej porady inwestycyjnej. W praktyce należy ustawiać zlecenia stop-loss ściśle według własnej tolerancji ryzyka i elastycznie dostosowywać je do aktualnej sytuacji rynkowej.

XAUUSD (H1) – Prognoza na początek 2026Krótkoterminowa odbudowa w ramach większego cyklu wzrostowego 💛

Szybkie podsumowanie rynku

Wyniki 2025: Złoto wzrosło o ~64%, najsilniejszy roczny zysk od 1979 roku

Ostatni ruch: Ostry korekta na koniec roku napędzana realizacją zysków i dostosowaniami marginesów, nie oznacza odwrócenia trendu

Szeroki obraz: Wieloletni rynek byków w metalach szlachetnych pozostaje nienaruszony

Kontekst fundamentalny (dlaczego trend nadal ma znaczenie)

Mimo spadku pod koniec 2025 roku, szerszy kompleks metali szlachetnych pozostaje strukturalnie silny. Złoto, srebro, platyna i pallad skorzystały z:

Oczekiwań dotyczących cyklu obniżania stawek Fed

Utrzymujących się napięć geopolitycznych

Silnego zakupu przez banki centralne

Przemysłowego popytu i ograniczeń podaży (zwłaszcza dla srebra i platyny)

Większość analityków zgadza się, że ostatnia korekta miała charakter techniczny. Długoterminowe prognozy nadal wskazują, że złoto może testować 5,000 USD/oz, a srebro zbliżać się do 100 USD/oz w 2026 roku, chociaż oczekuje się, że krótkoterminowa zmienność pozostanie wysoka.

Widok techniczny (H1) – Na podstawie wykresu

Po nieudanym utrzymaniu się powyżej ATH, złoto doświadczyło ostrego spadku, a następnie fazy stabilizacji w pobliżu silnej strefy wsparcia. Cena teraz próbuje odbudowy, ale struktura sugeruje, że jest to nadal ruch korekcyjny w ramach szerszego zakresu.

Kluczowe obserwacje:

Silna wyprzedaż złamała krótkoterminową strukturę wzrostową

Cena odbija się od głównego wsparcia, tworząc potencjalnie wyższe dołki

Powyższe płynność i strefy Fibonacciego pozostają kluczowymi obszarami reakcji

Kluczowe poziomy, które Lana obserwuje

Strefa zakupu – Silne wsparcie płynności

Kup: 4345 – 4350

To silna strefa płynności, w której cena już zareagowała. Jeśli cena powróci do tego obszaru i utrzyma strukturę, oferuje korzystny stosunek ryzyka do nagrody, zgodny z większym cyklem wzrostowym.

Strefa sprzedaży – Krótkoterminowy opór (scalping)

Sprzedaż scalping: 4332 – 4336

Ta strefa pokrywa się z krótkoterminowym oporem i poziomami reakcji Fibonacciego. Jeśli cena tu nie wytrzyma, możliwy jest krótki spadek w kierunku wsparcia.

Ważna płynność nad głową

Kluczowa płynność: obszar 4404

Czyste przebicie i utrzymanie powyżej tego poziomu sygnalizuje silniejsze wznowienie trendu wzrostowego w kierunku wyższych celów.

Scenariusze do rozważenia

Scenariusz 1 – Korekta w zakresie trwa

Cena reaguje na krótkoterminowy opór, wraca do płynności i buduje bazę przed następnym ruchem kierunkowym.

Scenariusz 2 – Wznowienie trendu wzrostowego

Przebicie powyżej płynności otwiera drogę do wyższych poziomów, potencjalnie testując wcześniejsze szczyty w miarę jak nowy rok się rozwija.

Podejście Lany 🌿

Handluj strefami, nie nagłówkami

Skup się na reakcji ceny na poziomach płynności

Akceptuj krótkoterminową zmienność, jednocześnie szanując długoterminową strukturę wzrostową

Ta analiza odzwierciedla osobiste spojrzenie Lany na rynek i nie jest porada finansową. Proszę o ostrożne zarządzanie ryzykiem i odpowiedzialne handlowanie 💛

XAUUSD (H1) – Krótkoterminowa korekta po ATHLana koncentruje się na sprzedaży podczas wzrostów, czekając na głębszą strefę zakupu 💛

Szybki przegląd

Stan rynku: Ostry spadek po nieudanej próbie utrzymania się powyżej ATH

Ramka czasowa: H1

Obecna struktura: Silny bearish impuls → korekcyjny odbicie w toku

Bias intraday: Sprzedaż na korektach, zakup tylko przy silnym wsparciu

Obraz techniczny (na podstawie wykresu)

Złoto wydrukowało wyraźny szczyt dystrybucji w pobliżu ATH, po którym nastąpiło silne bearish przesunięcie. Ten ruch złamał krótkoterminową strukturę bullish i przesunął momentum w dół.

Cena próbuje teraz odbicia technicznego, ale jak dotąd wygląda to bardziej na korekcyjne niż impulsowe. Dopóki cena pozostaje poniżej kluczowego oporu, Lana traktuje to jako środowisko do sprzedaży podczas wzrostów.

Kluczowe obserwacje:

Silna bearish świeca potwierdza utratę kontroli nad bullish

Obecne odbicie wchodzi w poprzednią płynność + strefę reakcji Fibonacci

Rynek prawdopodobnie buduje wyższy szczyt przed kolejnym ruchem

Kluczowe poziomy do handlu

Strefa sprzedaży – priorytetowe ustawienie

Sprzedaż: 4392 – 4395

Ta strefa odpowiada:

Poprzedniemu oporowi strukturalnemu

Obszarowi retracement Fibonacci

Płynności spoczywającej powyżej obecnej ceny

Jeśli cena osiągnie tę strefę i wykaże odrzucenie, Lana będzie szukała kontynuacji sprzedaży.

Strefa zakupu – tylko przy silnym wsparciu

Zakup: 4275 – 4278

To strefa wsparcia z wyższej ramki czasowej i pierwszy obszar, w którym nabywcy mogą spróbować wrócić na rynek. Lana bierze pod uwagę zakupy tylko w tym miejscu, jeśli cena wykaże wyraźną reakcję i stabilizację.

Scenariusze intraday

Scenariusz 1 – Odrzucenie przy oporze (preferowany)

Cena cofa się do 4392–4395, nie udaje się przełamać wyżej i spada → kontynuacja w dół, celując w głębszą płynność.

Scenariusz 2 – Głębsza korekcja, a następnie odbicie

Jeśli presja sprzedaży się przedłuży, cena może przeciągnąć płynność do 4275–4278, zanim utworzy podstawę do większego odbicia na nowy rok.

Ton rynku

Ostatni ruch odzwierciedla realizację zysków i redukcję ryzyka po przedłużonym wzroście. Z końcem roku płynność może się zmniejszyć, co sprawia, że akcja cenowa może pozostać zmienna i myląca, czyniąc handel oparty na strefach niezbędnym.

Ta analiza odzwierciedla techniczne spojrzenie Lany i nie stanowi porady finansowej. Zawsze zarządzaj własnym ryzykiem i czekaj na potwierdzenie przed wejściem w transakcje 💛

Cena złota spada do 4330 dolarów na koniec roku: konsolidacja naCena złota spada do 4330 dolarów na koniec roku: konsolidacja napędzana oczekiwaniami dotyczącymi stóp procentowych i grą o płynność

Środa, 31 grudnia. Wraz z dzwonami kończącymi rok, cena złota na rynku spot cicho spadła do około 4330 dolarów podczas sesji europejskiej, co stanowiło znaczący spadek w stosunku do poprzednich maksimów. Wyraźnie wyczułem, że nastroje rynkowe subtelnie zmieniły się z „przyspieszonego momentum” na „konsolidację na wysokich poziomach” – w takich momentach cena złota nigdy nie jest determinowana przez pojedynczą zmienną; jest jednocześnie napędzana przez trzy nici: oczekiwania dotyczące stóp procentowych, warunki płynności i popyt na bezpieczne aktywa. Wielokrotne testowanie kluczowych przedziałów cenowych wydaje się najdokładniejszym obrazem końca roku.

I. Kierunek i tempo stóp procentowych: Gra różnic w oczekiwaniach

Rezerwa Federalna obniżyła stopy procentowe o 25 punktów bazowych, zgodnie z oczekiwaniami, obniżając docelowy przedział stopy funduszy federalnych do 3,50%–3,75%. Niewątpliwie zmniejszyło to koszt alternatywny posiadania aktywów nieoprocentowanych i wzmocniło narrację, że „w przyszłości nadal istnieje pole do złagodzenia polityki pieniężnej”. Teoretycznie spadające stopy procentowe są ewidentnie korzystne dla złota: spadające realne stopy procentowe osłabiają atrakcyjność aktywów gotówkowych, a wahania ryzyka w luźnym otoczeniu monetarnym skłonią niektóre fundusze do wykorzystywania złota jako „stabilizatora” w swoich portfelach.

Jednak rynek nie zmienia nigdy tylko kierunku, ale także tempa. Ton „ostrożnego postępu” w protokole z posiedzenia Fed był jak kubeł zimnej wody – większość urzędników chciała, aby inflacja nadal spadała, zanim rozważy dalsze obniżki stóp procentowych i nie spieszyła się z wyznaczeniem jasnej ścieżki. Zakłady rynkowe na prawdopodobieństwo kolejnej obniżki stóp procentowych w styczniu spadły do około 15%, co wskazuje na większe prawdopodobieństwo wejścia w „okno obserwacyjne” w krótkim terminie. Tego rodzaju luka oczekiwań sprawia, że nie dziwi spadek cen złota po uwzględnieniu w cenach pozytywnych wiadomości: gdy najbardziej wyraźny katalizator zostaje zrealizowany, handel zmienia się z „obstawiania kierunku” na „obliczanie tempa”, a wielokrotne testowanie cen na wysokich poziomach stało się niemal nieuniknione.

II. Duch płynności: „Ręka techniczna”, której nie można ignorować na rynku pod koniec roku

Jeśli stopy procentowe są „sercem” złota, to płynność jest jego „oddechem”. Niedawny wzrost wymogów dotyczących depozytów zabezpieczających na giełdach, w okresie świątecznym charakteryzującym się już niską płynnością, wywołał niefortunną reakcję łańcuchową: fundusze lewarowane zostały zmuszone do redukcji pozycji, niewystarczająca głębokość rynku spotęgowała zmienność, a spadki cen przyspieszyły do „technicznego ucisku”. Szczerze mówiąc, ten spadek niekoniecznie wskazuje na pesymistyczne perspektywy fundamentalne; to raczej „wymuszone wytchnienie” w ramach określonych reguł rynkowych.

Tymczasem ryzyka geopolityczne wciąż narastają. W obliczu nierozwiązanego konfliktu na Bliskim Wschodzie i narastających tarć regionalnych, popyt na bezpieczne aktywa działa jak siatka bezpieczeństwa, wspierając złoto. Zapobiega to jednostronnemu załamaniu cen złota podczas spadków, pozwalając mu poruszać się w bardziej wyważony, zmienny sposób. Często mam wrażenie, że w takim otoczeniu złoto działa bardziej jak „ubezpieczenie od ryzyka” – im wyższa niepewność, tym bardziej może utrzymać swój cichy udział w portfelu aktywów.

III. Struktura rynku: Osłabienie momentum, rynek poszukuje nowej równowagi

Na wykresie dziennym złoto napotkało skoncentrowaną presję sprzedaży w pobliżu poprzedniego szczytu na poziomie 4549,69 USD, z wyraźną świecą korekty wskazującą na opór na tym poziomie. Obecnie cena znajduje się w fazie konsolidacji po korekcie, a zarówno byki, jak i niedźwiedzie poszukują nowej równowagi. Kluczowe poziomy stają się coraz wyraźniejsze: 4445 USD działa jak punkt zwrotny, przekształcając się z poprzedniego poziomu wsparcia w poziom oporu, który należy przetrawić; Podczas gdy obszar 4245 USD poniżej reprezentuje poprzedni obszar wysokiego wolumenu obrotu, potencjalnie stając się punktem obserwacyjnym dla ewentualnej gotowości funduszy do ponownego przejęcia pozycji.

Wskaźniki również mówią to samo: histogram MACD stał się ujemny, a RSI spadł do strefy neutralnej 53,09, co wskazuje na zmianę krótkoterminowego momentum z silnego na korektę. To nie koniec trendu, a raczej „oddech po rajdzie”. Dla traderów sygnały te nie są wnioskami kierunkowymi, a raczej przypomnieniem: nawet przy utrzymującej się hossie makroekonomicznej, rynek potrzebuje czasu na redystrybucję swoich zasobów.

IV. Perspektywy: „Cena kanapkowa” złota i moje preferencje handlowe

Złoto znajduje się obecnie w typowej sytuacji „ceny kanapkowej” – górną warstwę stanowi sprzyjające otoczenie makroekonomiczne wynikające z polityki łagodzenia polityki pieniężnej Rezerwy Federalnej, dolną warstwę stanowi atrakcyjność dla bezpieczeństwa w postaci ryzyka geopolitycznego, a środkową warstwę stanowi krótkoterminowa presja wynikająca ze zmniejszającej się płynności. Rezultatem tej potrójnej siły jest to, że logika trendu pozostaje nienaruszona, ale cena musi wejść w okres konsolidacji, wymagający cierpliwości.

Moim zdaniem, to wycofanie przypomina raczej korektę techniczną poprzedniego gwałtownego wzrostu, a nie podważenie logiki długoterminowej. Konsolidacja wokół 4330 USD to zarówno proces trawienia szoków regulacyjnych pod koniec roku, jak i oczekiwanie na kolejny wyraźny sygnał makroekonomiczny.

Z operacyjnego punktu widzenia obecna struktura spadkowa jest dość oczywista. Wolę skupić się na sprzedaży krótkiej w okresach wzrostów. Obszar 4335-4380 USD tworzy strefę oporu, zwłaszcza poziom 4385 USD, który może służyć jako kluczowa granica między siłą a słabością. Jeśli złoto nie utrzyma tego poziomu, może kontynuować korektę, a jeśli psychologiczny poziom 4300 USD zostanie przełamany, może to doprowadzić do dalszego testowania wsparcia na poziomie 4260 USD.

Ostatecznie rynek złota nigdy nie jest jednostronny. Narracja dotycząca stóp procentowych pozostaje niezmienna, a atrakcyjność dla bezpiecznych inwestycji utrzymuje się, ale ponad cienkim lodem płynności ceny zawsze jako pierwsze ujawnią swoją prawdziwą naturę. Stojąc na progu końca roku, nadal wierzę w długoterminową narrację dotyczącą złota, ale szanuję również niewidoczną „techniczną rękę” rynku krótkoterminowego. Być może cierpliwe oczekiwanie na ustąpienie zmienności i powrót płynności jest najlepszym podejściem przed powitaniem noworocznego rynku.

Analiza cen złota (31 grudnia) Przegląd rynku: Ceny metali szlaAnaliza cen złota (31 grudnia)

Przegląd rynku: Ceny metali szlachetnych spadły w środę (31 grudnia), ale sektor jako całość nadal oczekuje mocnego zakończenia roku 2025 ✨! Srebro wzrosło o około 140% od początku roku, co jest imponującym wynikiem 🚀; złoto wzrosło o ponad 60%, notując największy roczny wzrost od 1979 roku! W momencie publikacji artykułu cena spot złota spadła o 0,4% do 4329,12 USD za uncję, osiągając ponad dwutygodniowe minimum na poziomie 4274,44 USD podczas sesji. W zeszły piątek cena złota wzrosła do rekordowego poziomu 4549,71 USD, co było naprawdę ekscytującym ruchem 💥!

Analiza czynników wpływających: Niedawny spadek cen był spowodowany głównie nagłym wzrostem wymogów dotyczących depozytu zabezpieczającego na giełdzie, co osłabiło krótkoterminowe transakcje 💧. Jednak fundamenty hossy na rynku złota są w rzeczywistości bardzo solidne 👍:

Oczekiwania dotyczące polityki pieniężnej: Oczekiwanie na obniżkę stóp procentowych przez Fed stale rośnie, w połączeniu ze spekulacjami rynkowymi, że nowy Fed może być jeszcze bardziej „niepohamowany”, co praktycznie dodaje złotu skrzydeł 🕊️;

Ryzyko geopolityczne: Napięcia w wielu globalnych punktach zapalnych napędzają nieustanny popyt na bezpieczne przystanie 🌍;

Popyt strukturalny: Banki centralne na całym świecie intensywnie skupują, a fundusze ETF na złoto stale zwiększają swoje zasoby — to wsparcie jest niezwykle silne 💪!

Analiza techniczna: Poniedziałkowy gwałtowny spadek był rzeczywiście nieco bolesny 😅, ale biorąc pod uwagę prawie 70% wzrost w tym roku, to tylko chwila wytchnienia na rynku byka. Obecnie na wykresie 4-godzinowym ceny złota są pod presją krótkoterminowych średnich kroczących, a trend wyraźnie zmierza w kierunku korekty. Kluczowy poziom wsparcia to 4280 USD; Jeśli się nie utrzyma, może przetestować linię obrony na poziomie 4260 USD 📉. A co z potencjałem wzrostowym? Obszar 4340-4350 USD to pierwsza przeszkoda, z silniejszym oporem w okolicach 4370 USD. Odbicie do tego poziomu stanowi doskonałą okazję do krótkiej sprzedaży!

Zalecenia dotyczące strategii handlowej:

Strategia ogólna: Graj na krótko podczas wzrostów! 🎯 Długie pozycje nadają się tylko do małych, krótkoterminowych transakcji, których celem jest zysk z odbicia.

Strategia dotycząca pozycji krótkiej: Rozważ krótkie pozycje partiami, gdy ceny złota odbiją się do poziomu 4340-4350 USD. Jeśli cena niespodziewanie wzrośnie do około 4370 USD, nie wahaj się, kontynuuj krótką sprzedaż!

Strategia dotycząca pozycji długiej: Rozważ małe, szybkie wejście i wyjście z pozycji tylko wtedy, gdy cena powróci do poziomu około 4265-4270 USD.

Kluczowe poziomy:

Opór: 4340-4350, 4370 🚧

Wsparcie: 4280, 4260 🛡️

Przypomnienie: Dzisiaj kończy się miesięczny i roczny okres handlu, więc rynek może być dość zmienny 🎢! Pamiętaj, aby handlować małymi pozycjami i ściśle przestrzegać zleceń stop-loss. Nigdy nie trzymaj stratnych pozycji! Konkretne punkty wejścia i wyjścia powinny być elastycznie dostosowywane w zależności od aktualnych ruchów rynku. Życzę wszystkim udanych transakcji! 🎉

Rajd złota zbliża się do kluczowej strefy oporu, a wskaźniki tecRajd złota zbliża się do kluczowej strefy oporu, a wskaźniki techniczne sygnalizują niedźwiedzi punkt wejścia.

Złoto niewątpliwie odnotowało najlepszy wynik wśród aktywów globalnych w 2025 roku, odnotowując wzrost przekraczający 70% od początku roku, znacznie przewyższając wzrost indeksu S&P 500 o około 17%. Podczas gdy popyt na bezpieczne aktywa i oczekiwania rynku na agresywne obniżki stóp procentowych przez Rezerwę Federalną doprowadziły ceny złota do nowych maksimów, wskaźniki techniczne sugerują, że dynamika wzrostowa zwalnia, ponieważ ceny osiągają historycznie wysokie poziomy, co stwarza kluczowe okno dla podążających za trendem krótkich pozycji.

I. Analiza techniczna: Konsolidacja na wysokim poziomie wskazuje na słabnący impet wzrostowy

1. Wykres tygodniowy: Uważaj na presję cofnięcia po dużej świecy wzrostowej

W zeszłym tygodniu złoto zamknęło się dużą świecą wzrostową z nieco dłuższym dolnym cieniem niż górnym, ustalając się na poziomie 4531,8 USD, z maksimum na poziomie 4551,3 USD. Chociaż wykres tygodniowy nadal wskazuje na byczą kontrolę, ceny zbliżają się do kluczowego obszaru technicznego rozszerzenia (5000-5200 USD). Po znaczącym wzroście rynek musi przetrawić realizację zysków, co znacznie zwiększa ryzyko dalszych długich pozycji w tym tygodniu.

2. Wykres czterogodzinny: Byczy impet uwalnia się umiarkowanie, sygnalizując potencjalne odwrócenie trendu.

Zwężająca się konsolidacja: Wstęgi Bollingera wykazują oznaki zwężenia, wskazując na zwężający się przedział cenowy i sugerując koniec jednostronnego trendu wzrostowego.

Dywergencja momentum: Chociaż wskaźnik MACD znajduje się powyżej linii zerowej, uwolnienie byczego impetu jest umiarkowane i nie tworzy silnego sygnału kontynuacji.

Potrzebny test wsparcia: Cena musi przetestować skuteczność strefy wsparcia 4495-4500. Przełamanie poniżej tego poziomu potwierdziłoby krótkoterminowe niedźwiedzie odwrócenie trendu.

II. Kluczowy obszar oporu: Obszar docelowy byków jest jednocześnie strefą obrony niedźwiedzi.

Obecni byki na rynku celują w psychologiczny poziom 5000 USD oraz obszar 5200 USD (odpowiadający 261,8% przedłużeniu ciągu Fibonacciego po październikowej korekcie). Goldman Sachs przewiduje, że ceny złota mogą osiągnąć 4900 USD do końca 2026 r., ale ostrzega również, że „jeśli zakupy sektora prywatnego przekroczą oczekiwania, ryzyko wzrostu będzie znaczne” – co dokładnie odzwierciedla zwiększoną dywergencję między bykami a niedźwiedziami przy obecnym poziomie cen.

Ważna uwaga: Gdy konsensus rynkowy jest nadmiernie skoncentrowany na konkretnej cenie docelowej, często oznacza to, że cena może napotkać presję realizacji zysków przed osiągnięciem tego poziomu. Obszar 5000–5200 USD to nie tylko obszar docelowy dla byków, ale także kluczowy obszar obronny dla niedźwiedzi.

III. Główna strategia handlowa: Sprzedaż głównie w okresach wzrostów

Plan pozycji krótkich

Obszar wejścia: zakres 4400–4430 USD

Ustawienie stop loss: 4460 USD (Przebicie powyżej tego poziomu unieważnia krótkoterminową logikę niedźwiedzi)

Cena docelowa:

Pierwszy cel: 4350–4300 USD

Wybicie: Utrzymaj, aby uzyskać głębszą korektę

Wsparcie strategii

Analiza techniczna: Wykres czterogodzinny pokazuje słabnący impet wzrostowy, a zwężające się pasma Bollingera wskazują na potencjalne odwrócenie trendu.

Analiza ceny: Cena znajduje się w pobliżu historycznych maksimów, a dalszy ruch wzrostowy bez wystarczającej korekty nie ma solidnych podstaw.

Współczynnik ryzyka do zysku: Wejście w obszarze 4400–4430 USD, ze stop lossem na poziomie około 30 USD, potencjalny zwrot z pierwszego zakresu docelowego wynosi 70–130 USD. Doskonały współczynnik ryzyka do zysku

IV. Ostrzeżenia o ryzyku i kluczowe obserwacje

Sygnały wzrostowe, na które warto zwrócić uwagę:

Jeśli ceny złota mocno przebiją poziom 4560 USD, mogą ponownie przetestować obszar powyżej 4600 USD.

Jeśli tempo obniżek stóp procentowych przez Fed będzie bardziej agresywne niż oczekiwano, może to zapewnić dodatkowy impuls wzrostowy dla złota.

Sygnały potwierdzenia spadków:

Wykres czterogodzinny zamknął się poniżej obszaru wsparcia 4495-4500 USD.

Wskaźnik MACD utworzył wyraźny krzyż śmierci i przeciął linię zerową.

Na wykresie dziennym pojawiła się wyraźna niedźwiedzia formacja objęcia lub gwiazdy wieczornej.

V. Podsumowanie

Wyjątkowe wyniki złota w 2025 roku w pełni odzwierciedlają popyt na bezpieczne aktywa i oczekiwania dotyczące obniżek stóp procentowych. Wraz z wejściem cen w kluczowy obszar techniczny w pobliżu 5000 USD, rynek zgromadził dużą liczbę zyskownych długich pozycji. Z technicznego punktu widzenia, impet wzrostowy słabnie, a cykl czterogodzinny wszedł w fazę konsolidacji, dając traderom podążającym za trendem możliwość zajmowania krótkich pozycji na wyższych poziomach.

Kluczowe zasady działania: cierpliwie czekaj na odbicie ceny do strefy oporu 4400-4430, ściśle przestrzegaj dyscypliny stop-loss, początkowo traktuj to jako krótkoterminowe wycofanie, a jeśli wsparcie poniżej zostanie skutecznie przełamane, możesz przekształcić to w średnioterminowe utrzymanie.

Dynamika rynku złota: Silne odbicie po gwałtownym spadku, dogłębDynamika rynku złota: Silne odbicie po gwałtownym spadku, dogłębna analiza czynników technicznych i makroekonomicznych

Przegląd i dynamika rynku 📈 Po szokującym spadku o ponad 200 dolarów w poniedziałek (29 grudnia), złoto spot odnotowało we wtorek silne odbicie na giełdach azjatyckich. Ceny złota wynoszą obecnie około 4380 dolarów za uncję, co oznacza wzrost o około 48 dolarów w ciągu dnia. To odbicie było napędzane głównie napływem funduszy typu „safe-have”, a ceny złota z powodzeniem przekroczyły poziom 4350 dolarów za uncję.

Warto zauważyć, że ceny złota spadły o 4,5% w poprzednim dniu handlowym, co stanowi największy jednodniowy spadek od października ubiegłego roku. Grupa Chicago Mercantile Exchange (CME) podniosła wymogi dotyczące depozytów zabezpieczających dla kontraktów terminowych na złoto i srebro, co wywołało powszechną realizację zysków i korekty portfeli. Jako jedna z największych na świecie platform handlu towarami, korekty depozytów zabezpieczających na CME mają bezpośredni wpływ na płynność rynku.

Analiza czynników makroekonomicznych 🔍 Oczekiwania wobec polityki Fed

Fed może obniżyć stopy procentowe w 2026 r., ograniczając potencjalny spadek cen złota.

Niższe stopy procentowe zmniejszają koszt alternatywny posiadania złota, wspierając tym samym ten niedochodowy metal szlachetny.

Według narzędzia CME FedWatch, rynki finansowe oczekują obecnie blisko 16,1% prawdopodobieństwa obniżki stóp procentowych na kolejnym posiedzeniu Fed w styczniu.

Otoczenie rynkowe i geopolityka

Utrzymująca się globalna niepewność gospodarcza i napięcia geopolityczne zwiększyły popyt na tradycyjne aktywa bezpieczne, takie jak złoto.

Oczekuje się, że wolumen obrotu pozostanie niski przed świętami noworocznymi, co może nasilić zmienność rynku.

Handlarze uważnie śledzą protokół z posiedzenia Federalnego Komitetu Otwartego Rynku (FOMC), który zostanie opublikowany we wtorek, w celu nawiązania nowych trendów rynkowych.

Czynniki polityczne

Niedawne komentarze prezydenta USA, wyrażające chęć utrzymania przez Fed niskich stóp procentowych, mogą nasilić obawy inwestorów i decydentów dotyczące niezależności Fed, zwiększając niepewność na rynku złota.

Wyniki roczne i pozycja rynkowa 📊 Pomimo niedawnych krótkoterminowych spadków, złoto i srebro nadal mają szansę na osiągnięcie najwyższych zysków w 2025 roku, co potencjalnie oznacza najlepszy wynik roczny od 1979 roku. Ten trend podkreśla ogólną siłę rynku metali szlachetnych w tym roku.

Analiza techniczna 📉 Aktualny układ techniczny

20-dniowa średnia krocząca w okolicach 4300 USD/oz wspierała to wyprzedane odbicie.

Wykres dzienny pokazuje formację „wiszącego człowieka”, sugerując potencjalną presję spadkową.

Analiza kluczowych poziomów cenowych

Z wykresu 4-godzinnego:

Poziomy oporu:

Poziom zniesienia Fibonacciego 38,2% słabego odbicia rynku znajduje się w okolicach 4397 (odpowiada to zakresowi 4550-4302).

Poziom ten jest również bliski 10-dniowej średniej kroczącej, tworząc istotny opór.

Obszar 4380/4382 to poprzednie maksimum; przełamanie tego poziomu przekształciłoby go w opór.

System średnich kroczących:

Krótkoterminowe średnie kroczące MA5 i MA10 zaczęły spadać.

Poziomy wsparcia:

Należy priorytetowo traktować obszar wsparcia 4300-4280.

Przełamanie poniżej 4300 może doprowadzić do dalszego spadku do okolic 4220.

Wskaźniki techniczne: Wskaźnik RSI pokazuje, że złoto utrzymuje byczą tendencję, ale w krótkim terminie możliwa jest konsolidacja lub korekta.

Zalecenia dotyczące strategii handlowej 💡

Strategia ogólna

Biorąc pod uwagę niedźwiedzie perspektywy techniczne, zalecaną strategią handlową jest przede wszystkim sprzedaż podczas wzrostów i kupowanie w drugiej kolejności podczas spadków.

Kluczowe poziomy cenowe

Opór: Kluczowy poziom oporu, który należy obserwować, to 4365-4370, a następnie obszar 4390-4395.

Wsparcie: Najpierw obserwuj obszar 4300-4280; przełamanie tego poziomu będzie celem w okolicach 4220.

Szczegółowe strategie handlowe

Strategia sprzedaży krótkiej: Rozważ sprzedaż złota w krótkich pozycjach w okolicach 4390-4395, z wielkością pozycji około 20%. Ustaw stop-loss na 8 punktów, celując w obszar 4340-4300. Przełamanie tego poziomu może doprowadzić do dalszego wsparcia na poziomie 4280.

Ostrzeżenie o ryzyku ⚠️ Dziś zostanie opublikowany protokół z grudniowego posiedzenia Rezerwy Federalnej, co może wywołać zmienność na rynku.

Uważnie śledź informacje rynkowe dotyczące kandydata Fed.

Niska zmienność przed Nowym Rokiem może nasilić zmienność cen.

Ważne przypomnienie: Ściśle kontroluj wielkość pozycji, ściśle wdrażaj strategie stop-loss i unikaj utrzymywania pozycji przynoszących straty.

Konkretne punkty wejścia i wyjścia powinny być ustalane na podstawie bieżących warunków rynkowych. Inwestorom zaleca się podejmowanie ostrożnych decyzji i racjonalne inwestowanie.

Złoto (XAU/USD) — Kontynuacja trendu wzrostowego na 1HRynek pozostaje w trendzie wzrostowym, potwierdzonym przez wyższe szczyty i wyższe dołki. Cena znajduje się powyżej EMA 9 i 15, co wskazuje na krótkoterminowy impuls wzrostowy.

Bieżący opór (czerwone pole) jest testowany. Większy obszar podaży powyżej może być kolejnym celem, gdy cena przebije bieżący opór. Poziomy wsparcia znajdują się w okolicach ~4510 i silnej strefy popytu ~4475–4490, a linia trendu zapewnia wsparcie dynamiczne.

Przełamanie struktury (BOS) w górę pokazuje przewagę kupujących. Cena może trochę się cofnąć przed kontynuacją, celując w następny główny opór wokół 4580+.

Ceny złota stoją w obliczu rosnącej presji technicznej w dół i mCeny złota stoją w obliczu rosnącej presji technicznej w dół i mogą wejść w okres konsolidacji w krótkim terminie.

I. Przegląd rynku w ciągu dnia i nastroje

Dziś rano ceny złota wzrosły do około 4550 dolarów, zanim napotkały znaczący opór. Dwa kolejne gwałtowne spadki przebiły się poniżej środkowej linii 4-godzinnego pasma Bollingera, co spowodowało dzienny spadek o ponad 100 dolarów. Spadek ten odzwierciedla przede wszystkim zwiększoną realizację zysków po utrzymującym się wzroście, co prowadzi do skoncentrowanego rozładowania presji technicznej w dół.

II. Analiza formacji technicznej

Obecne przełamanie środkowej linii 4-godzinnego pasma wskazuje na słabnący krótkoterminowy impet wzrostowy. Rynek może przejść z jednostronnego trendu wzrostowego do fazy konsolidacji:

Kluczowy poziom oporu: obszar 4495-4520 (nakładający się na opór porannego odbicia i środkową linię Wstęgi Bollingera)

Poziomy wsparcia: 4450 (kluczowe wsparcie wolumenu w ciągu dnia), 4430, 4400

Kluczowy sygnał odwrócenia: Silne wybicie powyżej 4508 może wskazywać na koniec fazy wycofania.

III. Ostatnia dynamika fundamentalna

W oparciu o najnowsze informacje rynkowe, rynek złota stoi obecnie w obliczu mieszanki czynników wzrostowych i spadkowych:

Oczekiwania dotyczące polityki Rezerwy Federalnej: Ostatnie dane ekonomiczne wzmacniają oczekiwania dotyczące utrzymania wysokich stóp procentowych, a umacnianie się dolara amerykańskiego wywiera presję na ceny złota.

Zmiany w nastrojach inwestorów bezpiecznych: Napięcia geopolityczne nieco osłabły, co doprowadziło do odpływu części funduszy bezpiecznych z rynku złota.

Monitorowanie przepływu funduszy: Dane dotyczące zasobów ETF wskazują na oznaki redukcji krótkoterminowych, spekulacyjnych pozycji długich.

Analiza techniczna Wpływ gwałtownego wzrostu cen na realizację zysków i czynniki techniczne, takie jak wygaśnięcie opcji, jest znaczący.

IV. Zalecenia dotyczące strategii handlowej

Strategia ogólna: Przede wszystkim krótkie pozycje podczas wzrostów, z niewielkimi pozycjami i ścisłą kontrolą ryzyka.

Okazje krótkie: Skup się na obszarze 4490-4495. Jeśli odbicie jest słabe, rozważ zajęcie krótkiej pozycji ze stop-lossem na poziomie 4503 i celem na poziomie 4475.

Okazje długie: Jeśli cena cofnie się do obszaru wsparcia na poziomie 4455-4460 i ustabilizuje się, rozważ zajęcie lekkiej długiej pozycji ze stop-lossem na poziomie 4447 i celem na poziomie 4480.

V. Ostrzeżenia o ryzyku

Rynek może doświadczać powtarzających się wahań po gwałtownym spadku. Zaleca się ograniczenie pogoni za krótkimi pozycjami.

Zwróć uwagę na potencjalną zmienność spowodowaną dzisiejszymi danymi gospodarczymi z USA i przemówieniami przedstawicieli Fed.

Jeśli cena przebije poziom oporu 4508, natychmiast dostosuj swoją strategię i zdecydowanie zamknij krótkie pozycje stop-loss.

Obecna zasadnicza sprzeczność: Współzależność między potrzebą korekty technicznej a średnio- i długoterminową logiką wzrostową. Inwestorom zaleca się zmniejszenie wielkości pozycji i oczekiwanie na wyraźny zakres konsolidacji przed poszukiwaniem możliwości opartych na trendzie. W okresach zwiększonej zmienności rynku ścisłe przestrzeganie dyscypliny stop-loss jest kluczowe.

Ceny złota pod presją w obliczu nadziei na rozmowy pokojowe międCeny złota pod presją w obliczu nadziei na rozmowy pokojowe między Rosją a Ukrainą; analiza techniczna wskazuje na konsolidację na wysokim szczeblu – co dalej?

Analiza fundamentalna: Bitwa między postępami w rozmowach pokojowych a nastrojami bezpiecznej przystani

Spotkanie Trumpa z Zełenskim dało pozytywne sygnały dla negocjacji pokojowych między Rosją a Ukrainą. Chociaż obie strony nadal mają różnice w kwestiach terytorialnych, USA i Ukraina osiągnęły „100% porozumienie” w sprawie gwarancji bezpieczeństwa, a Trump planuje zorganizować w przyszłym miesiącu spotkanie przywódców Ukrainy i Europy, aby przyspieszyć rozmowy pokojowe. Jednak sprzeciw Kremla wobec tymczasowego zawieszenia broni, w połączeniu z sobotnimi rosyjskimi atakami rakietowymi na Ukrainę, wskazuje, że operacje wojskowe nadal trwają, a droga do pokoju pozostaje krucha.

Premia za ryzyko geopolityczne, jaką złoto zyskało w wyniku konfliktu rosyjsko-ukraińskiego, podlega krótkoterminowej presji spadkowej w miarę postępu rozmów pokojowych. Obecnie cena złota wynosi około 4515 USD/oz, nieco poniżej historycznego maksimum 4549,69 USD, ale ogólnie rzecz biorąc, pozostaje ona w fazie konsolidacji. Rynek nadal obawia się niepewności związanej z wdrożeniem porozumienia, a sentyment do bezpiecznych przystani nie osłabł całkowicie, co potencjalnie ogranicza potencjał spadkowy cen złota.

Analiza techniczna i strategia handlowa

Po tym, jak dziś rano zrealizowano idealny zysk z długich pozycji na poziomie 4517, popołudniowa korekta była rzeczywiście nieoczekiwana 😅! Korekta po gwałtownym wzroście ceny i napotkaniu oporu jest normalną korektą techniczną, ale znaczące zniesienie wskazuje również na znaczną presję sprzedaży na wyższych poziomach. Obecnie, po przebiciu krótkoterminowego wsparcia na poziomie 4495-4508, cena znajduje się w fazie konsolidacji.

Kluczowe poziomy:

Strefa oporu: 4508-4515 (po przebiciu staje się oporem)

Strefa wsparcia: 4445-4450 (poprzednie wsparcie platformy)

Kluczowy poziom: 4522 (przebicie powyżej tego poziomu wskazywałoby na powrót do siły)

Preferencje handlowe:

Chociaż trend wzrostowy nie uległ fundamentalnemu odwróceniu, krótkoterminowy impet słabnie. Preferuję strategię sprzedaży po wzrostach, ponieważ w pobliżu historycznych maksimów istnieje znaczący opór, a bezpośrednie przebicie wymagałoby bardziej pozytywnych katalizatorów. Jeśli jednak cena powróci do kluczowych poziomów wsparcia, nadal istnieją możliwości wykorzystania odbić, biorąc pod uwagę utrzymujące się ryzyko geopolityczne, które może potencjalnie wstrząsnąć sytuacją ⚔️!

Szczegółowe informacje dotyczące strategii:

Krótka pozycja z niewielką dźwignią w obszarze 4508-4515, stop loss powyżej 4522, cel 4470-4485.

Długa pozycja w obszarze 4445-4450, stop loss poniżej 4437, cel 4500-4510.

Przypomnienie: Rynek zawsze dąży do równowagi w obliczu wahań. Każde oświadczenie dotyczące sytuacji rosyjsko-ukraińskiej może wywołać wahania cen złota. Pamiętaj, aby nie gonić szczytów i dołków, utrzymywać kluczowe poziomy i ściśle kontrolować wielkość pozycji! Chociaż pojawił się świt pokoju, zanikanie premii za ryzyko geopolityczne z pewnością będzie bolesne. Złoto wciąż ma potencjał do wzrostu w średnim terminie 🌟.

Obserwuj mnie, aby codziennie otrzymywać dokładne analizy i przypomnienia dotyczące strategii złota! Polub i obserwuj, a nie zgubisz się w swojej podróży handlowej! 📈

XAUUSD (H1) – Poczatek tygodnia sprzedażowy nastawienieOstry spadek z ATH, szukaj sprzedaży na korekcie w strefie oporu i płynności

Podsumowanie strategii

Złoto rozpoczęło tydzień od szybkiej sprzedaży (mniej więcej 20 dolarów spadku intraday), sygnalizując silne realizowanie zysków po szczycie wszech czasów. W obecnej strukturze koncentruję się na SPRZEDAŻY na korektach, wykorzystując linię trendu / strefy oporu oraz pobliskie klastry płynności jako obszary wykonania.

1) Odczyt techniczny (H1 – na podstawie twojego wykresu)

All-Time High pozostaje głównym psychologicznym oporem. Po przejściu ATH, korekcyjna fala jest powszechna.

Cena handluje poniżej strefy płynności kupna, która często jest testowana ponownie przed kolejnym ruchem kierunkowym.

Kluczowe poziomy na twoim wykresie:

Strefa sprzedaży: 4494 – 4497 (główny obszar sprzedaży na korekcie)

Silna płynność: wokół 4474 (punkt reakcji / decyzji)

Niższe wsparcia płynności: 4441 – 4444 i 4403 – 4406 (obszary do obserwacji dla reakcji)

2) Plan transakcji (styl Liama: handlować poziomem)

Scenariusz A (priorytet): SPRZEDAJ korektę

✅ Strefa sprzedaży: 4494 – 4497

SL (wytyczna): powyżej strefy (szlifuj na niższych TF / spread)

TP1: 4474

TP2: 4441 – 4444

TP3: 4403 – 4406

Logika: To czysty obszar oporu / korekty. Sprzedaż reakcji jest bezpieczniejsza niż gonić krótkie pozycje na minimach.

Scenariusz B: KUP reakcję w niższej płynności (tylko scalp)

Jeśli fala sprzedaży rozciągnie się w kierunku wsparcia, możesz rozważyć krótkoterminowy handel odbiciem:

Kup: 4441 – 4444 (szybki obszar reakcji)

Głębsze kupno: 4403 – 4406 (lepszy obszar wartości)

Bierz tylko kupna z wyraźnymi sygnałami utrzymania na niższych ramach czasowych — nie chwytaj spadających noży.

3) Kontekst makro (wiadomości) – dlaczego złoto waha się

Ostry ruch w dół sugeruje, że rynki przeliczały ryzyko po długotrwałym rajdzie.

Napięcia USA–Izrael są wyższe, z doniesieniami o konflikcie między Trumpem a Netanyahu w sprawie Gazy, Iranu i porządku powojennego — ryzyko geopolityczne może wywołać szybkie wahania napędzane płynnością.

W sesjach opartych na wiadomościach, złoto często przechodzi przez wzór dwuetapowy: przeszukiwanie płynności → korekta → kierunek. Dlatego trzymam się wykonania opartego na poziomach i unikam FOMO.

4) Notatki o ryzyku

Nie gonić krótkich pozycji podczas ciężkich czerwonych świec.

Skup się na 4494–4497 na krótkie i wycofuj się na poziomach TP.

Maksymalne ryzyko na transakcję: 1–2%.

Jaki masz bias na ten tydzień: sprzedaż korekty 4494–4497, czy czekanie na 444x/440x, aby kupić odbicie reakcji?

ZEPAK – strefa popytu, bycze sygnały i scenariusz wzrostowySpółka ZEPAK znalazła się w miejscu popytowym, w którym może dojść do zakończenia struktury korekcyjnej w formie korekty płaskiej (ABC). Dodatkowo w tym obszarze znajduje się również strefa płynności, co sprzyja reakcji popytowej.

Kluczowe elementy analizy:

Zakończenie korekty płaskiej w strefie popytowej

Formacja wzrostowa na interwałach 1T oraz 1D

RSI znajduje się w obszarze wyprzedania

Bycza dywergencja RSI na interwale dziennym

Plan handlowy:

Przyłączanie się do pozycji na teście formacji

Scenariusz bazowy zakłada kontynuację ruchu wzrostowego

Target: minimum 30 zł

To jest moja subiektywna analiza wykresu i nie stanowi porady inwestycyjnej. Zarządzanie ryzykiem pozostaje po stronie inwestora.

Hasztagi:

#ZEPAK #GPW #AnalizaTechniczna #TradingView #PriceAction

#RSI #Dywergencja #KorektaPłaska #Akcje #SwingTrading

#PomysłHandlowy #PolskaGiełda

Analiza rynku złota: Nowe, silne maksima, dynamika i ukryte obawAnaliza rynku złota: Nowe, silne maksima, dynamika i ukryte obawy współistnieją

I. Główne czynniki: niepewność polityczna i rotacja funduszy

W ciągu ostatniego tygodnia międzynarodowe ceny złota wzrosły o ponad 4%, wielokrotnie osiągając nowe historyczne maksima. Ten wzrost był napędzany głównie przez dwa czynniki:

Rozbieżność w polityce Rezerwy Federalnej: Oczekiwania rynku co do kierunku stóp procentowych na początku 2026 r. są zmienne, a ceny kontraktów terminowych wskazują na 45,6% prawdopodobieństwo obniżki stóp w marcu. Utrzymująca się niepewność polityczna obniża rentowność amerykańskich obligacji skarbowych (obecnie około 4,1%), osłabiając atrakcyjność aktywów o stałym dochodzie i kierując fundusze w stronę złota.

Popyt na bezpieczne aktywa pozostaje odporny: Chociaż indeks strachu i chciwości na rynku odbił się do 58, poprawa nastrojów nie jest jeszcze stabilna. Dopóki nie zostanie przywrócone pełne zaufanie, popyt na złoto jako podstawowe bezpieczne aktywa będzie nadal wspierany.

II. Struktura techniczna: Ostrzeżenie przed korektą w silnym trendzie wzrostowym

Wzór trendu: Wykres dzienny przedstawia w pełni byczą strukturę, z cenami stale rosnącymi wzdłuż linii trendu wzrostowego, przebijając obecnie poziom 4500 USD.

Sygnały momentum:

Wskaźnik RSI wszedł w strefę wykupienia (>70), co wskazuje na wyczerpanie krótkoterminowej siły nabywczej i wzrost ryzyka korekty technicznej.

Czerwone słupki momentum MACD nadal znajdują się powyżej linii zerowej, a średnioterminowy trend wzrostowy pozostaje niezmieniony, ale należy zwrócić uwagę na to, czy słupki mogą nadal zwiększać wolumen.

Kluczowe poziomy:

Opór: 4550-4560 (ostatnie maksima), 4580-4600 (opór psychologiczny i techniczny).

Wsparcie: 4490-4500 (krótkoterminowa linia podziału wzrost/spadek), 4300 (poprzedni szczyt przekształcony w wsparcie), 4200 (linia życia trendu).

III. Perspektywy i strategia na przyszły tydzień

Ocena ogólna: Zanim oczekiwania polityczne staną się bardziej konkretne, oczekuje się kontynuacji ogólnego trendu wzrostowego na rynku złota, ale po ciągłych wzrostach, złoto stoi w obliczu presji dostosowawczej ze strony czynników technicznych. W przyszłym tygodniu nastąpi zamknięcie roku, a płynność handlowa może spaść, co potencjalnie zwiększy zmienność.

Strategia transakcyjna:

Główna strategia: Kupuj na spadkach, unikaj gonienia szczytów.

Kluczowy zakres:

Obszar 4550-4560 stanowi opór; znaczące wybicie może stworzyć niewielką okazję do krótkiej sprzedaży.

Pierwszy poziom wsparcia znajduje się na poziomie 4490-4500; wybicie powyżej tego poziomu może być okazją do zakupu.

Ostrzeżenie o ryzyku: Publikacja protokołu z posiedzenia Rezerwy Federalnej w przyszłym tygodniu, w połączeniu z korektami pozycji na koniec roku, uzasadnia ostrożność w związku z potencjalnymi nagłymi spadkami. Wszystkie transakcje powinny być zawierane ze ścisłymi zleceniami stop-loss; nigdy nie należy utrzymywać pozycji tracących.

Aby zrozumieć dynamikę rynku w przyszłym tygodniu i otrzymywać więcej strategii w czasie rzeczywistym oraz aktualizacje dotyczące wejścia/wyjścia, zapraszamy do dyskusji!

Przegląd złota w 2025 roku i prognozy na 2026 rok: Wskaźniki tecPrzegląd złota w 2025 roku i prognozy na 2026 rok: Wskaźniki techniczne osiągają historyczne ekstrema, konieczna korekta techniczna w obliczu hossy

Rok 2025 był niewątpliwie rokiem znakomitych wyników na rynku złota. Po udanym przebiciu długoterminowego dołka na poziomie 2135 dolarów w marcu 2024 roku, ceny złota oficjalnie rozpoczęły swój główny trend wzrostowy. Osiągając szczyt na poziomie 4381 dolarów w grudniu 2025 roku, skumulowany wzrost wyniósł 2246 dolarów, co stanowi wzrost o 105,2%. Tylko w 2025 roku ceny złota wzrosły o 1757 dolarów od początku roku, co stanowi wzrost o 67,0%, znacznie przewyższając większość globalnych klas aktywów i sprawiając, że sektor metali szlachetnych stał się sektorem o najlepszych wynikach w tym roku.

I. Głęboka analiza techniczna: Solidna struktura rynku byka, ale kumulujące się ryzyko wykupienia

1. Wykresy miesięczne i tygodniowe: Idealna formacja rynku byka i dynamiczne wsparcie

Z perspektywy wykresu miesięcznego, ta runda wzrostów cen złota wykazuje znaczną stabilność. Ceny złota konsekwentnie odnotowywały ograniczone spadki w trakcie trendu wzrostowego, a konsolidacja boczna zastępowała głębokie spadki, ściśle trzymając się klasycznego rytmu rynku byka: „rosnących maksimów i jednocześnie rosnących dołków”. W grudniu 2025 roku ceny złota skutecznie przebiły listopadowe maksimum na poziomie 4245 USD, tworząc miesięczny wzór wybicia. Jeśli cena zamknięcia na koniec miesiąca utrzyma się powyżej tego poziomu, słuszność tego wybicia zostanie dodatkowo potwierdzona.

Wykres tygodniowy wyraźnie ilustruje przyspieszenie trendu wzrostowego. Trzy stopniowo strome linie trendu wzrostowego tworzą wielowarstwowy, silny system wsparcia, a ich stale rosnące nachylenia bezpośrednio odzwierciedlają utrzymujące się wzmocnienie momentum wzrostowego. Średnie kroczące w różnych interwałach czasowych rezonują z liniami trendu:

50-tygodniowa średnia krocząca pokrywa się z najniższą linią trendu.

20-tygodniowa średnia krocząca odpowiada linii trendu pośredniego.

10-tygodniowa średnia krocząca (obecnie około 4125 USD) stanowi najszybsze i najbardziej dynamiczne wsparcie bazowe podczas gwałtownego wzrostu cen złota.

2. Ostrzeżenia dotyczące kluczowych poziomów cenowych i wskaźników momentum

Pomimo silnego trendu, kilka sygnałów sugeruje kumulację krótkoterminowego ryzyka:

Sygnały oporu i wyczerpania: Obecny rajd napotkał opór w pobliżu 4349 USD, co zbiega się z 600-procentowym przedłużeniem Fibonacciego trendu spadkowego z 2022 roku. Jednocześnie obecny trend wzrostowy wzrósł o 40,4%, mniej więcej tyle samo, co poprzedni trend wzrostowy o 38%, co wskazuje, że momentum wzrostowe na obecnym poziomie cenowym może tymczasowo wygasać.

Sygnał wykupienia z historycznych ekstremów: Miesięczny wskaźnik siły względnej (RSI) wzrósł do najwyższego poziomu wykupienia od szczytu hossy w 1980 roku. Doświadczenie historyczne sugeruje, że po tak ekstremalnych odczytach, nawet jeśli długoterminowa hossa będzie się utrzymywać, rynek z dużym prawdopodobieństwem wejdzie w fazę konsolidacji lub korekty technicznej, aby skorygować przegrzane wskaźniki.

3. Analiza struktury technicznej wielu okresów

Wykres dzienny: Układ średnich kroczących znajduje się w całkowicie byczej orientacji, cena porusza się wzdłuż górnego pasma Bollingera, a pasma Bollingera rozszerzają się w górę, co wskazuje na silny trend. Chociaż RSI znajduje się powyżej 70, w strefie wykupienia, nie wykazuje wyraźnego odwrócenia, co sugeruje utrzymanie się byczego momentum.

Wykres 4-godzinny: Wyłania się lekko byczy wzór konsolidacji. Średnie kroczące rozchodzą się w górę, a pasma Bollingera zwężają się, co wskazuje na zmniejszającą się zmienność i fazę konsolidacji. MACD znajduje się powyżej linii zerowej, z umiarkowanym impulsem wzrostowym i bez oznak odwrócenia trendu spadkowego.

II. Wsparcie bazowe i cele wzrostowe: Kluczowe obszary dla walki byków z niedźwiedziami

1. Krótkoterminowy zakres wsparcia bazowego

Kluczowe poziomy dla krótkoterminowego ruchu cen złota koncentrują się w dwóch kluczowych punktach:

4164 USD: Miesięczne minimum z grudnia 2025 r. (w momencie analizy). Zdecydowane przebicie tego poziomu zakłóciłoby trend wzrostowy „wyższych minimów”.

4125 USD: 10-tygodniowa prosta średnia krocząca. Kolejne przebicie tego poziomu potwierdziłoby krótkoterminowy sygnał osłabienia.

Kolejne ważne wsparcie znajduje się na poziomie minimum z października 2025 r., wynoszącym 3886 USD. Przebicie tego poziomu mogłoby sygnalizować zmianę dominacji rynkowej w kierunku niedźwiedzi. 2. Obliczanie celu wzrostowego

Jeśli bykom uda się utrzymać wspomniane wsparcie i wznowić trend wzrostowy, obliczenia techniczne sugerują następujący przedział docelowy:

Pierwszy przedział docelowy: 4516–4544 USD. Ten przedział łączy 127,2% przedłużenia Fibonacciego ostatniej fali zniesienia i poziom zniesienia 400% spadku po maksimum z 2011 roku.

Kolejne przedziały docelowe: 4688 i 4762 USD. Te poziomy cenowe mogą stanowić tymczasowy opór przed wybiciem. Aby ceny złota ustabilizowały się powyżej tych poziomów, konieczna może być korekta techniczna w celu dostosowania wskaźników.

III. Czynniki fundamentalne w 2026 r.: Budowa solidnych fundamentów dla długoterminowej siły

Oczekuje się, że czynniki fundamentalne będą nadal zapewniać solidne wsparcie dla złota w 2026 r.:

Kontynuacja zakupów złota przez banki centralne: W obliczu napięć geopolitycznych i niepewności systemu monetarnego, kraje rynków wschodzących przyspieszają dywersyfikację swoich rezerw walutowych. Oczekuje się, że globalne zakupy złota przez banki centralne utrzymają się na wysokim poziomie 750–900 ton rocznie.

Sprzyjające otoczenie makroekonomiczne: Rynek powszechnie oczekuje, że główne banki centralne na świecie zainicjują cykl luzowania polityki pieniężnej. W połączeniu z niepewnością dotyczącą polityki handlowej i deficytów budżetowych, bezpieczne i zabezpieczające przed inflacją właściwości złota będą nadal przyciągać popyt inwestycyjny za pośrednictwem funduszy ETF i zasobów fizycznych.

Napięta struktura podaży: Globalny wzrost mocy wydobywczych złota jest ograniczony, co utrzymuje napiętą równowagę między podażą a popytem na rynku złota, zapewniając strukturalne wsparcie dla cen złota. Wiele instytucji przewiduje dalszy wzrost średniej ceny złota w 2026 roku.

IV. Podsumowanie i perspektywy: Ostrożny optymizm, wykorzystywanie okazji w okresach spadków

Złoto jest gotowe na silną hossę do 2026 roku, przy utrzymującym się trendzie wzrostowym w średnim i długim terminie. Technicznie obliczone cele wzrostowe wyznaczają przyszły kierunek. Jednak miesięczny wskaźnik RSI osiągnął poziom najwyższy od wielu dekad, sygnalizując warunki wykupienia i stanowiąc wyraźne ostrzeżenie przed narastającym ryzykiem przegrzania cen w krótkim terminie.

Podsumowując, prawdopodobieństwo technicznego wycofania lub konsolidacji złota na początku 2026 roku rośnie. Może to być korekta skrajnych wskaźników wykupienia lub wynik realizacji zysków na rynku. Dla inwestorów wycofanie cen złota do bazowego przedziału wsparcia 4125-4164 USD, a nawet niższy, zdrowy poziom zniesienia, może stanowić lepszą okazję do wejścia na rynek z relacją ryzyka do zysku w przypadku pozycjonowania średnio- i długoterminowego.

Zalecenia handlowe: W krótkim terminie należy uważnie obserwować poziom wsparcia 4500-4495 USD, który stanowi górną krawędź ostatniego maksima i na którym koncentruje się popyt techniczny. W przypadku wzrostów należy obserwować kluczowy poziom oporu 4550 USD; zdecydowane przebicie tego poziomu otworzyłoby nowy potencjał wzrostowy. Zakładając, że trend wzrostowy się utrzyma, strategia powinna koncentrować się na „kupowaniu w okresach spadków”, jednocześnie uważnie obserwując obronę kluczowych poziomów wsparcia i proces korekty wskaźników wykupienia.

DINO - czy będzie próba wyjścia z kanału spadkowego?Split akcji Dino miał w teorii pomóc inwestorom w łatwiejszym dostępie do inwestowania w spółkę. Tymczasem od splitu (10/1) kurs akcji spadł o blisko 25% docierając do poziomu 38zł za akcję.

Wykres 1. Interwał dzienny

Jeśli na wykres nałożymy zniesienia Fibonacciego od szczytu 56,2zł do minimum na 38zł to dzisiaj kurs porusza się poniżej oporu 42,26zł. Dopóki więc nie zostanie wybity ten poziom to kurs będzie w kanale spadkowym, który jest bardzo wyraźny, kurs porusza się „od bandy do bandy”.

Wykres 2. Interwał dzienny

Jeśli zaś do wykresu doda się EMA 26/50/144/200 to kurs jest właśnie na próbie wyjścia EMA26 czyli 40,8zł, miejsca gdzie przez kilka ostatnich sesji kurs wyraźnie konsoliduje.

Patrząc na oscylatory mamy dosyć pozytywną sytuację, gdzie MACD jest na sygnale kupna, RSI rośnie podobnie jak RSX.

Wykres 3. Interwał dzienny

W efekcie można założyć, że w najbliższym czasie jest szansa na próbę wybicia pierwszego oporu na 42,26zł. Wówczas bardzo ważnym oporem będzie poziom EMA200, który jest zbieżny z 38,2% zniesienia Fibonacciego czyli 44,9zł. To zaś powinno dać impuls do wyjścia ponad 50% zniesienia Fibonacciego czyli 47zł i tutaj bym dał pierwszy opór gdzie na jakiś czas kurs może się zatrzymać, a w efekcie wrócić do poziomu wybicia na 44,9zł jako test wsparcia.

Negacją scenariusza wzrostowego będzie odbicie od 42,2zł i powrót w dół zgodnie z ruchem kanału spadkowego w kierunku już 36zł.

Warto też dodać, że na poziomie 34,7zł jest luka wzrostowa z grudnia 2024 i zawsze jest ryzyko jej domknięcia.

Wsparcie: 38/36,5/34,7zł

Opór: 42,2/44,9/47,1 zł

XAUUSD (H4) – Handel w Rosnącym KanaleLana koncentruje się na zakupach na pullbacku na nadchodzący tydzień 💛

Przegląd tygodniowy

Główny trend (H4): Silna struktura wzrostowa, cena respektuje czysty rosnący kanał

Aktualny stan: Cena handluje blisko ATH i rozszerzeń Fibonacciego → możliwe są reakcje krótkoterminowe

Strategia na tydzień: Bez FOMO. Lana woli kupować pullbacki w strefach wartości, nie gonić za szczytami

Kontekst rynkowy

Ostatnie komentarze z USA podkreślają silny wzrost gospodarczy i zaufanie do polityki handlowej. Chociaż takie wypowiedzi mogą wpływać na sentyment USD, złoto na koniec roku często jest napędzane bardziej przez warunki płynnościowe i strukturę techniczną niż nagłówki.

W miarę jak płynność w okresie świątecznym maleje, ruchy cen mogą stać się ostrzejsze i mniej przewidywalne. Dlatego w tym tygodniu Lana pozostaje zdyscyplinowana i handluje ściśle na podstawie struktury i kluczowych poziomów.

Widok techniczny oparty na wykresie (H4)

Na interwale H4 złoto porusza się płynnie w ramach rosnącego kanału, konsekwentnie formując wyższe minima.

Silna noga impulsowa już zakończyła swoją fazę wybicia psychologicznego, a cena teraz unosi się w pobliżu górnego obszaru kanału.

Kluczowe punkty:

Strefy rozszerzenia Fibonacciego blisko szczytu działają jako psychologiczny opór, gdzie tymczasowe pullbacki są normalne.

Najlepsze okazje pozostają wewnątrz kanału, w okolicach stref wartości i płynności.

Kluczowe poziomy, które Lana obserwuje w tym tygodniu

Główna strefa zakupu – Obszar wartości (VL)

Kup: 4482 – 4485

To strefa wartości w ramach rosnącego kanału. Jeśli cena wycofa się tutaj i utrzyma strukturę, kontynuacja w górę staje się bardziej prawdopodobna.

Bezpieczniejsza strefa zakupu – POC (Profil wolumenu)

Kup: 4419 – 4422

Ta strefa POC wskazuje na silną wcześniejszą akumulację. Jeśli zmienność wzrośnie lub cena poprawi się głębiej, ten obszar oferuje bardziej konserwatywną okazję do zakupu.

Psychologiczny opór do poszanowania

4603 – 4607: rozszerzenie Fibonacciego i psychologiczna bariera

W tej strefie możliwe jest krótkoterminowe odrzucenie lub złapanie płynności przed następny ruchem kierunkowym.

Tygodniowy plan handlowy (podejście Lany)

Kupuj tylko na pullbackach w zaplanowanych strefach, z potwierdzeniem na niższych interwałach czasowych.

Unikaj gonienia ceny blisko ATH lub psychologicznego oporu.

Zmniejsz rozmiar pozycji i ostrożnie zarządzaj ryzykiem podczas sesji świątecznych o niskiej płynności.

Notatka Lany 🌿

Trend jest silny, ale dyscyplina przy wejściu jest wszystkim. Jeśli cena nie wróci do moich stref, z przyjemnością poczekam cierpliwie.

To jest osobisty pogląd Lany na rynek, nie porada finansowa. Zawsze zarządzaj swoim własnym ryzykiem. 💛

[Analiza trendu na rynku złota: Powracająca płynność wzmacnia wz

W piątek (26 grudnia) międzynarodowe złoto otworzyło się od utrzymujących się silnych wyników. Płynność na rynku po okresie świątecznym stopniowo się odbudowywała, w połączeniu z rosnącymi oczekiwaniami na obniżkę stóp procentowych przez Fed, co wspólnie napędzało stały popyt. Chociaż indeks dolara amerykańskiego wykazał krótkoterminowe odbicie techniczne, pozostaje on pod trendem spadkowym i presją ze strony kluczowych czynników. Jego umocnienie ograniczyło presję spadkową na złoto, a wręcz przeciwnie, dodatkowo umacnia bycze podstawy cen złota z perspektywy makroekonomicznej.

Patrząc w przyszłość, jesteśmy głęboko przekonani, że hossa na rynku złota jest daleka od zakończenia. W ciągu najbliższego roku do dwóch lat liczne czynniki wspierające ceny złota nie tylko utrzymają się, ale wręcz się wzmocnią – splot wysokich wydatków fiskalnych USA i wysokiej inflacji, stopniowo spadających realnych rentowności oraz oczekiwania na potencjalną zmianę polityki pieniężnej – wszystko to stanowi strukturalny czynnik wzrostowy dla złota w średnim i długim terminie. Co więcej, rośnie prawdopodobieństwo osłabienia dolara amerykańskiego, a fundamentalne czynniki napędzające ceny złota w ciągu ostatnich dwóch lat prawdopodobnie będą się nadal rozwijać. Złoto znajduje się obecnie we wczesnej lub środkowej fazie nowego trendu.

Analiza techniczna: Trend króluje, korekty oferują możliwości

Ceny złota otworzyły się wyżej w piątek, osiągając nowy szczyt w pobliżu 4528, co dodatkowo potwierdza kontynuację trendu. Na obecnym rynku „nowe maksima każdego dnia” stały się normą, ale należy zwrócić uwagę na krótkoterminową zmienność. Nadal jesteśmy optymistycznie nastawieni do złota, ale zdecydowanie odradzamy pogoń za maksimami; cierpliwe oczekiwanie na korektę przed wejściem na rynek jest bardziej ostrożne.

Strukturalnie rzecz biorąc, oscylator stochastyczny i MACD na wykresie 4-godzinnym znajdują się obecnie w fazie konsolidacji wysokiego poziomu, wykazując typowy „wzrost boczny”, odzwierciedlający stopniowe umacnianie się rynku. Wykres godzinny pokazuje silną, boczną konsolidację na wysokim poziomie, z kluczowym wsparciem na poziomie 4460. Cofnięcie się do tego obszaru w ciągu dnia stanowiłoby dobry punkt wejścia dla długich pozycji.

Jeśli chodzi o strategię handlową, dziś głównym podejściem pozostaje kupowanie na spadkach, uzupełnione krótkoterminową sprzedażą na kluczowych poziomach oporu. Krótkoterminowy opór występuje w obszarze 4530-4550, a poziomy wsparcia znajdują się na poziomie 4485-4465. Biorąc pod uwagę, że jest to piątkowy dzień zamknięcia, zalecamy skupienie się na krótkoterminowych transakcjach wewnątrzsesyjnych, kontrolowaniu wielkości pozycji i unikaniu utrzymywania pozycji w weekend.

Podążajmy razem za trendem, planujmy racjonalnie i łapmy okazje o wysokiej pewności w obliczu zmienności!

👉 Obserwuj mnie, aby otrzymywać aktualizacje strategii w czasie rzeczywistym i dogłębną analizę rynku. Wykorzystajmy każdą falę na rynku złota!

XAUUSD (H1) – Trading ZACZYNAJ płynnośćZostań byczy w rosnącym kanale, kupując cofnięcie w kierunku płynności

Szybki przegląd

Złoto nadal porusza się w ramach rosnącego kanału. Po mocnym impulsywnym ruchu, cena teraz konsoliduje się / kompresuje. Dzisiaj priorytetem są układy KUPNA przy płynności + powtórki linii trendu, jednocześnie mając plan reakcji na SPRZEDAŻ w strefie premium Fibonacciego powyżej.

Kontekst makro (dlaczego zmienność może pozostać wysoka)

Podpisywanie przez Trumpa rekordowej liczby dekretów wykonawczych oraz rosnący przesunięcie władzy w kierunku władzy wykonawczej zwiększa niepewność polityczną (cła, cięcia federalne, ruchy geopolityczne). W niepewnych środowiskach przepływy często rotują do aktywów uważanych za bezpieczne, takich jak złoto.

Mając to na uwadze, tego rodzaju ryzyko związane z nagłówkami może również silnie wpłynąć na USD, więc najlepsze podejście to: handlować poziomami, a nie emocjami.

Kluczowe poziomy (z twojego wykresu)

✅ Strefa zakupu Płynność: 4410 – 4413

✅ Powtórka linii trendu zakupu: 4480 – 4483

✅ Strefa sprzedaży (Fibo 1.618): 4603 – 4606

Scenariusze handlowe dzisiaj (styl Liama: handluj poziomem)

1) SCENARIUSZ KUPNA (priorytet)

A. Powtórka linii trendu = najlepsze wejście strukturalne

Kup: 4480 – 4483

SL: poniżej strefy (wyróżnik: 4472–4475, dostosuj na niższych TF / spreadzie)

TP1: 4515 – 4520

TP2: 4580 – 4600

B. Głębsza płynność zakupu (jeśli dostaniemy przeskok)

Kup: 4410 – 4413

SL: poniżej strefy (wyróżnik: 4402–4405)

TP: 4480 → 4520

Logika: To są najczystsze obszary płynności na wykresie. Nie gonimy za średnim zakresem — działam tylko, gdy cena wraca do strefy i reaguje.

2) SCENARIUSZ SPRZEDAŻY (reakcja tylko — brak gonienia)

Sprzedaj: 4603 – 4606

SL: 4612

TP1: 4550

TP2: 4483

Logika: Strefa premium 1.618 często przyciąga realizację zysków. Sprzedaję tylko, jeśli cena dotknie strefy i wykaże wyraźną słabość na niższym interwale czasowym.

Uwagi

Jeśli cena nadal utrzymuje linię trendu i drukuje wyższe minima → nastawienie na KUPNO pozostaje silniejsze.

Jeśli przełamiemy linię trendu i nie uda się jej odzyskać → zmniejsz rozmiar i czekaj na nową strukturę.

Na którą stronę jesteś dziś nastawiony: kupując cofnięcie, czy czekając na 4603–4606, aby sprzedać reakcji?

Tygodniowa analiza rynku złota | Spokój po rekordowym szaleństwiTygodniowa analiza rynku złota | Spokój po rekordowym szaleństwie i strategiczne planowanie 🔥📈

I. Główne trendy rynkowe: Historia lubi się powtarzać!

Przyjaciele, rynek dał nam w piątek spóźniony „prezent świąteczny”! 🎁 Cena spot złota wzrosła o ponad 25 dolarów, a srebro również poszybowało w górę, bijąc historyczne rekordy! 💥

Cena bieżąca: Złoto utrzymuje się stabilnie powyżej 4505 dolarów, dążąc do szczytu sesji azjatyckiej na poziomie 4531 dolarów.

Roczny wzrost: Prawie 70% wzrost w 2025 roku, najbardziej olśniewający wynik od 1979 roku! To nie tylko liczba, ale siła trendu.

Co jest motorem napędowym tego zjawiska? Pozwólcie, że wyjaśnię:

Geopolityczna „beczka prochu” 🧨: Rosnące napięcia w Wenezueli, w związku z blokadą tankowców przez USA, spowodowały, że globalne fundusze instynktownie zaczęły inwestować w złoto, „najlepszą bezpieczną przystań”.

„Uspokajająca” obniżka stóp procentowych 📉: Rynek głęboko wierzy, że Fed będzie kontynuował obniżanie stóp procentowych w 2026 roku, co sprawi, że koszt alternatywny posiadania złota będzie coraz niższy – to logika niepodważalna!

„Prawdziwi fani” banków centralnych 🏦: Globalne banki centralne nadal skupują złoto; „dedolaryzacja” nie jest już tylko koncepcją, ale trwającym procesem, budującym solidną „fosę” dla cen złota.

Przypomnienie 🚨: Nawet w czasie tej uczty, pewien stopień umiaru jest konieczny. W 2026 roku wahania nastrojów Fed, odbicie dolara, a nawet kryzys płynności wywołany krachem na giełdzie mogą spowodować „kichnięcie” cen złota. Ale my się nie boimy, bo mamy strategię!

II. Analiza techniczna: Dokąd zmierza wzrost? 🚦 Wiem, że wiele osób jest zarówno podekscytowanych, jak i pełnych obaw: Czy nadal będziemy gonić? Czy nastąpi gwałtowny spadek?

Moje zdanie jest jasne: Trend rządzi, ale nie gońmy bezmyślnie za szczytami! Spójrzmy na wykresy:

Wykres dzienny: Stromy kanał wzrostowy; byki niewątpliwie dominują na rynku! Należy jednak zauważyć, że ostatni wykres świecowy pokazuje długie dolne cienie 🧵, przypominające „spacer po linie”, wskazując na zwiększoną dywergencję między bykami a niedźwiedziami. Krótkoterminowy okres konsolidacji na wysokim poziomie jest wysoce prawdopodobny, co pozwoli na wykorzystanie wzrostów. Gonienie ceny w tym momencie jest jak łapanie spadającego noża – niezwykle ryzykowne!

Wykres 4-godzinny: To nasza taktyczna mapa nawigacyjna! Pomimo korekty w połowie tygodnia, cena odbiła się niczym piłka, uderzając w średnie kroczące MA5/MA10 (około 4485-4490), a następnie rosnąc. To jasno mówi nam: to główna twierdza byków!

🎯 Kluczowe pozycje (uważnie obserwuj te pozycje; mapa jest niezbędna do prowadzenia wojny):

Linia Obrony Niedźwiedzia (Opór): 4530-4550. Po początkowym porannym wzroście nastąpił spadek; to krótkoterminowy „szczyt” z silnym oporem.

Twierdza Byka (Wsparcie): 4480-4490! To obszar, który cenię najbardziej! To wsparcie średniej ruchomej i poprzednia platforma startowa dla wzrostów; nie można go przebić! Przełamanie tego poziomu oznaczałoby przerwę w krótkoterminowej ofensywie. Głębokość strategiczna (silne wsparcie): 4440-4430. To ostatnia strategiczna linia obrony na wypadek upadku twierdzy.

III. Moja strategia handlowa: Cierpliwość to podstawa; uderzaj zdecydowanie! 🎯 Na tych historycznych maksimach sentyment jest ważniejszy niż analiza techniczna. Moja zasada brzmi: lepiej przegapić okazję niż popełnić błąd!

🏆 Strategia głównej siły: Kupuj na spadkach, ale czekaj na dobrą cenę!

Mój idealny punkt wejścia: 4485-4490 USD. Tylko korekta do tego poziomu zapewni wystarczająco atrakcyjny stosunek ryzyka do zysku!

Moja linia stop-loss: Mocno umieszczona poniżej 4475 USD. Pozwól rynkowi na pewną zmienność, ale przełamanie poniżej tego poziomu wymaga wyjścia z pozycji; dyscyplina to koło ratunkowe!

Moja docelowa perspektywa: 4520 USD → 4530 USD → 4550 USD. Realizuj zyski etapami, zabezpieczając zyski.

⚔️ Strategia uzupełniająca: Badanie frontu, lekkie pozycje do hazardu

Jeśli odbicie jest słabe: Rozważ lekką krótką pozycję na poziomie 4530–4535 USD, ze ścisłym stop-lossem powyżej 4543 USD. Szybkie wejście i wyjście z pozycji, celując w 4500–4490 USD. To tylko „taktyka nękania”, a nie główna walka!

💔 Moje przemyślenia: Wiem, że czekanie jest bolesne, a obserwowanie wzrostu cen zawsze kusi do pogoni. Ale inwestowanie to maraton, a ochrona kapitału jest zawsze priorytetem. Bądźmy cierpliwi jak myśliwi, czekając, aż rynek zapewni najlepszy punkt wejścia z najmniejszym ryzykiem i najpewniejszym zyskiem!

IV. Perspektywy rynkowe: Ogromny potencjał złota ✨ Przyjaciele, jesteśmy w „świetnej erze” dla złota. Choć mogą wystąpić krótkoterminowe wahania, trzy epickie narracje: zakupy złota przez banki centralne, dedolaryzacja i niestabilność geopolityczna są dalekie od zakończenia.

W krótkim terminie uważnie obserwujmy poziom 4480 dolarów; to on zadecyduje o tempie nadchodzącej bitwy.

W dłuższej perspektywie trzymajmy się swoich złotych pozycji. Każde głębokie cofnięcie może być kolejną okazją do kupna, jaką oferuje rynek.

Rynek nieustannie podlega wahaniom, ale logika i dyscyplina pozwalają nam zachować spokój. Podążajcie za mną, a razem nawigujemy przez hossę i bessę! 💪

Złoto utrzymuje byczą strukturęStruktura

Kurs XAUUSD utrzymuje wyraźny trend wzrostowy ze strukturą kolejnych wyższych maksimów i wyższych dołków. Cena wielokrotnie cofała się do rosnącej linii trendu, za każdym razem wspierana presją kupujących, co wskazuje, że kupujący kontrolują rynek.

W krótkim terminie złoto może doświadczyć korekty technicznej/płytkiej konsolidacji wokół poziomu 4480, zanim trend będzie kontynuowany.

Jeśli cena utrzyma się powyżej linii trendu i nie przebije struktury HL, preferowanym scenariuszem pozostaje kontynuacja ruchu wzrostowego w kierunku obszaru docelowego 4551, jak zaznaczono na wykresie.

W ujęciu makro, niestabilność geopolityczna, globalne ryzyko gospodarcze i oczekiwania dotyczące ostrożnej polityki pieniężnej nadal wspierają rolę złota jako bezpiecznej przystani.

Jednocześnie kapitał defensywny nadal faworyzuje metale szlachetne, ponieważ rynek aktywów ryzykownych pozostaje niestabilny, co tworzy solidne podstawy dla obecnego trendu wzrostowego pary XAUUSD.