Codzienny przegląd złota

Drodzy traderzy, wczorajsza wyprzedaż bezpośrednio przywróciła bykom ich pierwotną formę. Cena zamknięcia na poziomie 3325 sprawiła, że większość zysków zgromadzonych w tym tygodniu została odrzucona. Dla mnie ta fala rynku to typowe „zabijanie danych”. Czerwcowe dane pozarolnicze wyszły na światło dzienne w połowie, a dane o zatrudnieniu były tak silne, że nawet stare lisy z Wall Street były zaskoczone. Teraz zakład rynku na wrześniową obniżkę stóp spadł bezpośrednio z 70% do mniej niż 50%. Jak złoto, które jest „wrażliwe na stopy procentowe”, może wytrzymać tak krytyczny cios?

Z technicznego punktu widzenia ujemna linia linii dziennej jest rzeczywiście brzydka, ale myślę, że byki nie powinny umierać. Spójrz na wykres 4-godzinny. Pasma Bollingera zaczęły „zaciskać pasa”, a pole 3310-3365 jest wyraźnie narysowane. Dzisiaj jest Dzień Niepodległości. Rynek amerykański zamknął się wcześniej. Wilki z Wall Street prawdopodobnie pobiegły do Hamptons na imprezę przy basenie. Prawdopodobnie zagramy na rynku „leżącym płasko” na rynkach azjatyckich i europejskich. Obliczyłem na palcach, że przedział 40 USD między 3310 a 3350 wystarczy, abyśmy mogli się miotać. Pamiętajcie - krótkie zlecenia przy górnej krawędzi 3345 powinny być tak szybkie, dokładne i bezwzględne jak „whack-a-mole”, a długie zlecenia przy dolnej krawędzi 3325 powinny być tak cierpliwe jak rybak!

Wiadomość jest teraz „lodem i ogniem”. Z jednej strony, „wielka i piękna” ustawa Trumpa o obniżce podatków właśnie pomyślnie zdała test. Po tym zastrzyku doładowania, dolar amerykański i rentowność amerykańskich obligacji szybują jak stymulanty; z drugiej strony, drony na Bliskim Wschodzie znów powodują problemy, a mały płomień ryzyka geopolitycznego nie został zgaszony. Jeśli mnie zapytasz, złoto jest teraz jak „pacjent schizofreniczny”, skaczący tam i z powrotem między narracjami o inflacji a nastrojami niechęci do ryzyka.

Konkretna strategia:

① Bezpośrednio „działaj z wysokości” w pobliżu odbicia 3345, ustaw stop loss na 3352, a pozycją docelową jest zakres 3330-3320. Pamiętaj, że ta pozycja to „poprzednia wysoka pozycja linii szyi”, a prawdopodobieństwo przełamania nie jest wysokie.

② Możesz „rozjaśnić swoją pozycję i łowić ryby”, gdy spadnie z powrotem do 3325. Pozycja obronna 3315 musi być ściśle strzeżona, a pozycją docelową jest strefa presji 3335-3345

X-indicator

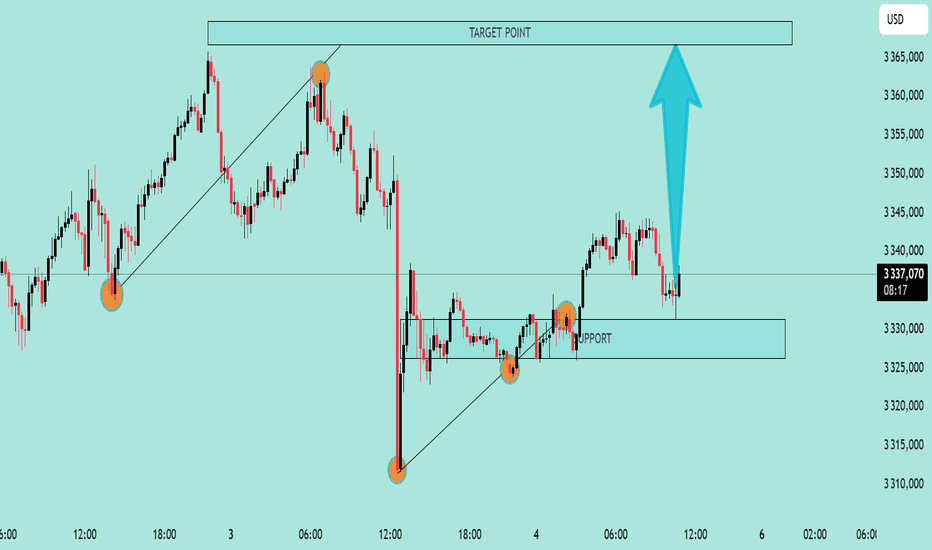

Analiza Techniczna: Potencjalne Odbicie od Wsparcia z Celem na PAnaliza Techniczna: Oczekiwane Odbicie od Strefy Wsparcia w Kierunku 3,365 USD

🔹 Wsparcie

Na wykresie zaznaczono wyraźną strefę wsparcia w zakresie 3,325–3,330 USD.

Cena kilkukrotnie testowała ten poziom (zaznaczone pomarańczowymi kółkami), co świadczy o jego sile.

Obecnie cena ponownie zbliża się do tej strefy – możliwa reakcja popytowa i odbicie w górę.

🔹 Linie trendu

Na wykresie zaznaczono rosnące linie trendu, które łączą lokalne dołki – to sygnał potencjalnego trendu wzrostowego.

Linie te wspierają strukturę wyższych dołków (higher lows), co jest często oznaką akumulacji.

🔹 Punkt docelowy (Target Point)

Wyznaczony cel wzrostu znajduje się w okolicach 3,365 USD, co może stanowić najbliższy opór techniczny.

Wskazuje na możliwy potencjał wzrostowy, jeśli obecne wsparcie zostanie utrzymane.

🔹 Interpretacja

Scenariusz zakłada odbicie od wsparcia i ruch wzrostowy do poziomu targetu.

Potwierdzenie może nastąpić poprzez formację świecową (np. pin bar, engulfing) lub wzmożony wolumen zakupowy.

---

✅ Wnioski Końcowe

Scenariusz wzrostowy pozostaje aktualny tak długo, jak cena utrzymuje się powyżej wsparcia 3,325 USD.

W przypadku przebicia wsparcia – możliwe zanegowanie scenariusza i dalsze spadki.

Dobrym pomysłem jest ustawienie stop lossa poniżej strefy wsparcia, aby ograniczyć ryzyko.

XAG/USD): Strategia Long – Wejście 35,84 | Cel 37,32 | Stop Loss (ENTRY POINT): ok. 35,84299

Stop Loss: ok. 35,59483

Cel (EA TARGET POINT): ok. 37,32540

---

📈 Opis wykresu

Na wykresie widzimy sugerowaną strategię kupna (long) na rynku srebra (XAG/USD).

Cena odbiła od zaznaczonej na fioletowo strefy wsparcia i zmierza w kierunku celu na poziomie 37,32.

Zakres potencjalnego ruchu został zaznaczony niebieską linią łukową, która wskazuje oczekiwany wzrost ceny.

---

⚠ Uwagi

✅ Strategia przewiduje korzystny stosunek zysku do ryzyka (RR).

✅ Odbicie od strefy wsparcia potwierdza możliwą kontynuację wzrostów.

⚠ Należy uważać na zwiększoną zmienność w pobliżu poziomu stop loss.

⚠ Warto monitorować dane makroekonomiczne i wydarzenia mogące wpłynąć na rynek metali szlachetnych.

Jeśli chcesz, mogę przygotować:

dokładne obliczenia ryzyka i potencjalnego zysku,

dodatkowe wskaźniki techniczne (np. RSI, MACD),

komentarz do sytuacji fundamentalnej dla srebra.

Analiza Techniczna XMRNa 4-godzinnym wykresie XMRUSDT nawyraźnie widać, że po kilkudniowym ruchu bocznym i lekkim cofnięciu poniżej 300 USDT kurs odrobił straty i wszedł w wąski, lekko nachylony w górę kanał. Dolna linia trendu przybliża się do 322–323 USDT, gdzie kilkukrotnie widać odbicia popytu, a szczyty systematycznie rosną – ostatni wybicie ponad 330 USDT z długim knotem sugeruje nadchodzące zamieszanie wokół górnej bandy. Obserwując rytm testów wsparcia i oporu kanału, możemy mówić o umiarkowanej przewadze byków, choć coraz mniejsze świece ostatnich sesji sygnalizują, że momentum wymaga potwierdzenia szerokim wybiciem. #XMR #crypto #analiza #tradingview

LONG NQ100 – 3 lipca 2025, 9:44 NY-USA🔹 Setup zgodny z ICT

1. Przemieszczenie + zebranie BSL (ATH)

– \~9:42: wybicie lokalnego ATH i przejęcie buy-side liquidity

2. Stop Heand (pułapka)

– Cofnięcie ceny do FVG (22 950–22 960), aktywacja fałszywych shortów

– Świeca spadkowa łapie zlecenia sprzedaży → szybka reakcja popytowa

3. Reakcja na FVG 2m (Bullish)

– Wejście o 9:44 na świecy potwierdzającej BOS

– Kolejne FVG potwierdzają kontynuację popytu i strukturę impulsu

---

🔹 Zarządzanie pozycją

* TP1 (ICT 2.0)

* TP2 (ICT 4.0)

* 🔁 Trailing Stop-Loss

---

🔹 **Korelacja SP500**

– Równoległy układ FVG Bullish

– Brak dywergencji, wspólne momentum

---

✅ **Wnioski:**

Precyzyjnie rozegrany setup:

✔️ BSL + Stop Heand

✔️ Reakcja na FVG 2m

✔️ Targety zgodne z dystrybucją ICT

ZŁOTO - FALA 5 BYCZA DO 3734 USD (AKTUALIZACJA)ZŁOTO - FALA 5 BYCZA DO 3734 USD (AKTUALIZACJA)

Chociaż obecnie utrzymujemy niedźwiedzie nastawienie, nie zapominajmy o tym, co powiedziałem w poprzednim poście o „byczym nastawieniu”. Powiedziałem, że bycza struktura złota jest nieważna TYLKO PO tym, jak zobaczymy, że cena spadnie PONIŻEJ 3245 USD. Cena była bardzo blisko naszego „dolnego poziomu Fali 2”, ale go nie przekroczyła.

Po prostu miej oko i bądź zawsze przygotowany.

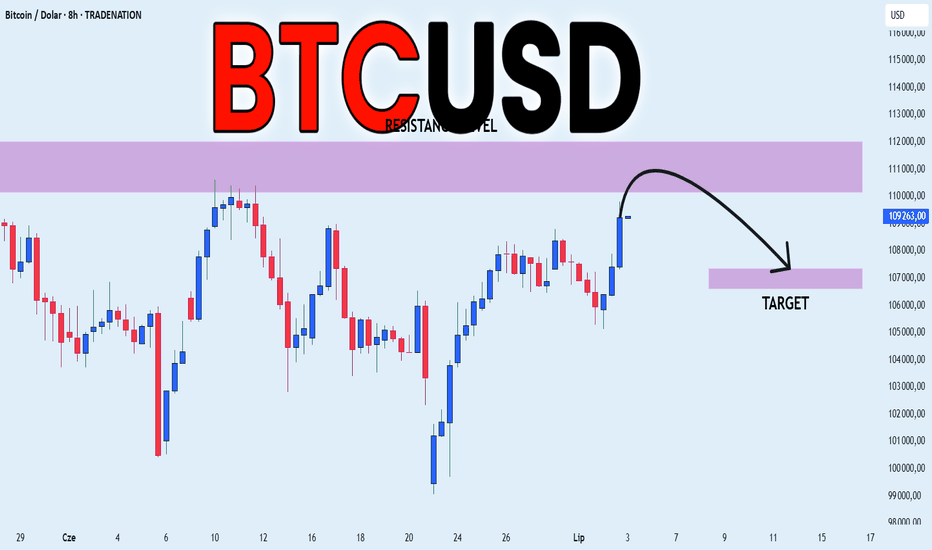

BTC/USDT 1D 1. Strefa podaży (opór):

- Oznaczona etykietą „strefa podaży” znajduje się w rejonie 109 500 – 111 980 USDT.

- Jest to obszar silnego oporu – cena już kilkukrotnie została odrzucona z tego poziomu (potrójne szczyty).

- Dodatkowo zbieg kilku poziomów technicznych wzmacnia znaczenie tej strefy:

- poziom 1 Fib (109 541)

- górna krawędź kanału spadkowego (czerwony)

2. Trend i formacja:

Obserwujemy klina zniżkującego (zielone linie), który często ma charakter prowzrostowy – w tym przypadku nastąpiło już wybicie górą.

Obecnie cena testuje poprzednie maksima z marca i czerwca 2025, co tworzy potencjalną formację potrójnego szczytu.

3. Kluczowe poziomy Fibonacciego (pomocnicze wsparcia):

- 0,618 Fib (97 690 USDT) – mocne techniczne wsparcie.

- 0,5 Fib (90 682 USDT) – również istotny poziom, poprzednie lokalne wsparcie.

- 0,382 Fib (85 292 USDT) – możliwy cel korekty, jeśli nastąpi odrzucenie od strefy podaży.

4. Wolumen:

Wolumen nie rośnie znacząco przy obecnym ruchu w górę, co może sugerować brak siły byków na obecnych poziomach.

Wnioski:

- Obecnie BTC znajduje się w krytycznej strefie oporu, a reakcja ceny w nadchodzących dniach będzie kluczowa.

- Wybicie powyżej 111 980 USDT z mocnym wolumenem otworzy drogę w kierunku poziomu 1,272 Fib (\~119 073 USDT).

Z kolei brak wybicia i odrzucenie od strefy podaży może skutkować korektą w okolice 97–90 tys. USDT.

Cień taryfy i bezpieczna gra złota

W tym tygodniu nastroje rynkowe zostały podsycone przez kij taryfowy Trumpa. Ten niekonwencjonalny prezydent, podczas gdy atakował Kanadę i Japonię, pozwolił, aby termin 9 lipca nałożenia taryf wisiał jak nóż nad głowami ryzykownych aktywów. Jeśli nakaz zawieszenia nie zostanie przedłużony, rynek może musieć ponownie przeżyć chaos „Dnia Wyzwolenia” w kwietniu — złoto stanie się w tym czasie „bezpiecznym kołem zapasowym”.

Chociaż sytuacja na Bliskim Wschodzie się uspokoiła, złoto ustabilizowało się na poziomie 3340 USD z powodu słabości dolara amerykańskiego i niepokoju związanego z taryfami. Po spadku do 3245 USD na początku tygodnia, szybko się odbiło, a byki na krótko się cieszyły, ale prawdziwym testem będą czwartkowe dane dotyczące sektora pozarolniczego — czy wzrośnie do 3400, czy powróci do 3300, wszystko zależy od oblicza dolara amerykańskiego i następnego ruchu Trumpa. Jeśli beczka prochu taryfowego zostanie podpalona, złoto pójdzie w górę; jeśli zostanie odroczona, ten szlachetny metal boi się, że znów „wypadnie z łask”.

Technicznie rzecz biorąc, dzienna linia jest długa, z krótkoterminowym wsparciem na poziomie 3330-3336 i oporem na poziomie 3358-3365. Jeśli chodzi o działanie, kontynuuj podążanie za trendem i kupuj nisko w nocy, zasadź się w pobliżu 3336-3330 i spójrz na 3400, jeśli zostanie przełamana.

Scenariusz złota zawsze przełącza się między „paniką” a „chciwością” - a Trump może być najbardziej kompetentnym „reżyserem” w tej chwili.

Analiza techniczna PEPE/USDTPEPE porusza się w kanale spadkowym z próbą wyjścia górą, testując właśnie dolną linię krótkoterminowego kanału wzrostowego. Obecny poziom (0,000009471) to istotne miejsce do obserwacji reakcji ceny.

Zachowaj ostrożność i obserwuj reakcję rynku! 📊 #PEPE #Crypto #Trading #AnalizaTechniczna

Odwrócenie w kształcie litery V w złocie, cena osiąga 3350Odwrócenie w kształcie litery V w złocie, cena osiąga 3350

Analiza trendu złota: ryzyko geopolityczne nadal istnieje, strona techniczna jest silna i zmienna

Ostatnia sytuacja na Bliskim Wschodzie przedstawia cykl „konfliktu-łagodzenia-reeskalacji”. Po krótkiej wymianie ognia między Iranem a Izraelem, Izrael zwrócił się do ataku na otaczające siły zbrojne, a ryzyko geopolityczne nie rozproszyło się całkowicie. Takie „konflikty odstraszające” mogą się powtarzać, a efekt wsparcia awersji do ryzyka w przypadku złota będzie okresowo fermentował. Rynek musi być czujny na nagłe wydarzenia, które powodują wzrost ceny złota w sposób pulsacyjny.

Cykl 4-godzinny

Sygnał wskaźnika: złoty krzyż wskaźnika stochastycznego, podwójne linie MACD wystające w górę, pokazujące akumulację byczego momentum.

Kluczowa presja: 3340 (górna granica kanału zstępującego), przebicie się otworzy przestrzeń wzrostową. Krótkoterminowe wsparcie: 3295 (wczorajsza najwyższa i najniższa pozycja konwersji), jej utrata zamieni się w oscylację.

Wzór linii godzinowej

Krótkoterminowe średnie kroczące układają się w byczy wzór, najniższy punkt wywołania stopniowo przesuwa się w górę, a struktura jest silna.

【Strategia działania】

Główny pomysł: Skup się na niskich i długich pozycjach, gdy rynek się cofa, i spróbuj zająć pozycję krótką z lekką pozycją na poziomie presji 3340-3350.

Długie zlecenie: wejdź na rynek na poziomie 3300-3305, cel 3315-3320, stop loss 3292.

【Ostrzeżenie o ryzyku】

Jeśli konflikt geopolityczny znów się zaostrzy, cena złota może szybko przebić się przez 3340, a strategia musi zostać dostosowana w czasie.

Podczas sesji handlowej w USA zwróć uwagę na wpływ danych ekonomicznych USA na dolara amerykańskiego.

Analiza techniczna złota i sugestie operacyjneAnaliza techniczna złota i sugestie operacyjne

Przegląd rynku:

Wczoraj złoto wykazywało trend odbicia i odbicia. Szybko spadło do 3250 w sesji azjatyckiej, a następnie ustabilizowało się i odbiło. Wzrosło w sesjach europejskiej i amerykańskiej, osiągając szczyt 3296, zanim spadło pod presją. Po tym, jak sesja amerykańska cofnęła się do 3270 po raz drugi, aby potwierdzić wsparcie, przyspieszyło wzrost, przebijając granicę 3300. Dzienna linia zamknęła się odbiciem i odbiciem, co wskazuje, że wsparcie 3250 jest skuteczne, a krótkoterminowa korekta może dobiec końca.

Aktualny trend:

Ceny złota kontynuowały odbicie po dzisiejszym otwarciu i teraz osiągnęły linię 3320. Należy zwrócić uwagę na presję działu wodnego long-short 3324. Jeśli skutecznie przebije się, potwierdzi to odwrócenie, a Ty możesz się wycofać i kontynuować z długimi zleceniami; wręcz przeciwnie, jeśli spadnie pod presją, rozważ złożenie krótkich zleceń na wysokich poziomach.

Kwestie techniczne:

Wykres 4-godzinny: 3324 to kluczowy przedział wodny long-short, a wsparcie poniżej to 3295-3301 (wczorajsza pozycja konwersji oporu).

Pomysł na operację: maksimum krótkie i minimum długie w zakresie, kontynuacja po przebiciu 3324.

Strategia operacyjna:

Krótkie zlecenie: 3321-24 lekka pozycja krótka, stop loss 3332, cel 3295-3301, utrzymanie po przebiciu.

Długie zlecenie: 3295-3301 stabilizuje się i przechodzi w pozycję długą, stop loss 3287, cel 3320-24, utrzymanie po przebiciu.

SHORT NQ100 1 lipca 2025, 10:26 NY-USA

📉 Setup w trakcie – nie zakończony

🔹 1. Kontekst i wstępna ocena trendu

* Struktura przed wejściem sugeruje zakończenie lokalnego wzrostu.

* Widoczna dywergencja SMT z SP500 (NQ wybija BSL, SP nie).

* NQ reaguje spadkiem po uprzednim wybiciu lokalnych buy-side liquidity – klasyczny trap.

🔹 2. Wejście SHORT – dane i motywacja

1. Zebranie GSL (grab liquidity nad szczytem) – likwidacja buy-stopów (fake breakout).

2. Stop Head – klasyczna formacja z fałszywym wybiciem górnego zakresu.

3. Bearish GAP – luka podaży wskazująca na agresywne wejście sprzedających.

4. CISD bearish – zmiana charakteru dnia w dół (CISD = Change in State of Delivery).

5. Reakcja na FVG 2-min – test i odrzucenie z niewypełnionej luki fair value – potwierdzenie niedoboru kupujących.

🔹 3. Techniczne potwierdzenia z obrazu trendu

* Obszar wejścia znajduje się w obrębie wielu FVG na HFT.

* Struktura złamana (market structure shift), pojawia się kontynuacja impulsu spadkowego.

* Momentum potwierdza kierunek (stochastic wyłamuje się z górnych stref → sygnał podaży).

* SMT potwierdza setup: NASDAQ wyżej niż SP500 = dywergencja niedźwiedzia.

🔹 4. Targety 🎯

TP1: SSL (Sell-side Liquidity) z 27.06

TP2:SSL (Sell-side Liquidity) z 26.06

→ Strefy oznaczone na wykresie jako lokalne dołki (PDL – previous day low)

🔹 5. Obecny status 📊

* Setup jeszcze w grze – nie został zakończony.