Ostateczna bitwa złota pod koniec tygodniaOstateczna bitwa złota pod koniec tygodnia: Byki staną przed decydującą walką w oczekiwaniu na werdykt z raportu o zatrudnieniu poza rolnictwem!

Kluczowe punkty:

Ceny złota spadały przez trzy kolejne dni w tym tygodniu, gwałtownie spadając z 3438 do 3268 dolarów, co stanowi spadek o 170 dolarów i pokazuje zaciętość niedźwiedzi. Chociaż trend odwrócił się na poziomie 3430, wyprzedaż poniżej 3350 dolarów była poważniejsza niż oczekiwano – rynek po raz kolejny dowodzi, że przedwczesne polowanie na dołek w obliczu trendu to ryzykowne ryzyko. Ceny złota zbliżają się obecnie do dolnego pasma Bollingera, kluczowego poziomu. Dwa kluczowe dni handlowe, czwartek i piątek, zadecydują o trajektorii na sierpień. Jeśli byki wykorzystają raport o zatrudnieniu poza rolnictwem do odbicia, trend pozostanie niezmieniony; przebicie poziomu 3250 dolarów może wywołać głębszą korektę.

Techniczne punkty zwrotne dla byków i niedźwiedzi:

Codzienne zwężenie wstęg Bollingera: Dołek na poziomie 3268 zbiega się ze wsparciem na dolnym pasmie Bollingera. Jeśli rynek zamknie się dziś na plusie i ustabilizuje, wstęgi Bollingera utrzymają swój zwężający się wzór, a impet odbicia będzie skierowany w strefę oporu 3300-3330. I odwrotnie, jeśli duża niedźwiedzia świeca przebije się przez nią, wstęgi Bollingera otworzą się w dół, a niedźwiedzie mogą spaść do otchłani 3250-3150.

Wykres H4: Promyk nadziei: Po środowym dołku na poziomie 3268 rynek szybko odbił się do 3290. Rynek H4 wyraźnie zasygnalizował zatrzymanie spadków, a korekta odbicia może być kontynuowana w sesjach azjatyckiej i europejskiej. Zalecana jest jednak ostrożność – prawdziwym polem bitwy jest rynek amerykański! Ostatnie trzy dni handlowe były świadkiem „byczej rzezi” na rynku amerykańskim. Jeśli dzisiejsze dane potwierdzą odwrócenie trendu i umocnienie na poziomie 3330, w sierpniu spodziewana jest hossa; w przeciwnym razie dalszy spadek może zagrozić poziomowi 3250.

Strategia handlowa i zarządzanie emocjami:

Dla traderów: Utrzymuj długie pozycje na noc na poziomie 3275. Jeśli rynek spadnie z powrotem w kierunku 3275 podczas sesji azjatyckiej i europejskiej, dołóż do swoich długich pozycji niewielką pozycję (ustaw stop-loss ściśle na poziomie 3265). Zmniejszaj swoje pozycje partiami, celując w poziom 3300-3330.

Ważne przypomnienie: Nie rób bezmyślnych krótkich pozycji przy obecnej cenie! Dzienny trend wzrostowy pozostaje nienaruszony. Rynek jest jak ściśnięta sprężyna po spadku o 170 dolarów. Każde pozytywne dane (takie jak wzrost zasiłków dla bezrobotnych lub zaskakujący raport o zatrudnieniu poza rolnictwem) mogą wywołać odwetowe odbicie.

Obrona psychologiczna: Traderzy muszą stawić czoła błędom z tego tygodnia – przedwczesne „łowienie dna” na poziomie 3350 doprowadziło do pasywnych zachowań. Jednak rynek nigdy nie toleruje łez. Zachowanie spokoju jest w tym momencie jeszcze ważniejsze: ruch powyżej 3250 nie jest uważany za trend spadkowy, a ruch poniżej 3330 nie jest uważany za trend wzrostowy. Niech dane zdecydują o wszystkim.

Prognoza rynkowa na dziś:

Optymistyczny scenariusz: Słabe dane o bezrobociu → Rynek amerykański przebija 3300 → Byki przed publikacją danych o zatrudnieniu poza rolnictwem rosną do 3330 → Tygodniowy cień dolnego progu tworzy podwaliny pod sierpniowy kontratak.

Psymistyczny scenariusz: Negatywne dane załamują rynek → Spadek 3275 → Paniczna wyprzedaż testuje 3250 → Zapowiada głęboką korektę w sierpniu.

Postawa osobista:

Pomimo znacznego krótkoterminowego osłabienia, fundamenty corocznej hossy złota pozostają nienaruszone (ryzyko geopolityczne + oczekiwania stagflacyjne). Obecny spadek to raczej korekta techniczna niż odwrócenie trendu. Obszar 3268 oferuje średnio- i długoterminową wartość inwestycyjną. Jednak trading nie opiera się na wierze. Jeśli do piątkowego zamknięcia potwierdzony zostanie spadek poziomu 3250, należy złożyć zdecydowane zlecenia stop-loss, aby uniknąć ataku. Prawdziwy myśliwy musi mieć zarówno odwagę, by trafić w dołek, jak i odwagę, by przyznać się do błędów.

X-indicator

Konsolidacja prostokąta + trend wzrostowy = BTC na drodze do ATHKonsolidacja prostokąta + trend wzrostowy = BTC na drodze do ATH

Wczoraj Bitcoin zanotował spadki, a następnie ponownie odbił, po gwałtownym wzroście z zeszłego tygodnia, wywołanym sprzedażą Galaxy Digital za 9 mld USD w imieniu inwestora z czasów Satoshiego.

________________________________________

🧠 Dlaczego to ważne?

Pomimo że była to jedna z największych sprzedaży BTC w historii, ruch ten spowodował jedynie tymczasowy wzrost.

To wyraźny sygnał siły rynku i dużego zainteresowania spadkami.

________________________________________

📉📈 Aktualny kontekst techniczny:

• Jeśli zignorujemy wzrost, cena konsoliduje się w ciasnym prostokącie

• To zazwyczaj formacja kontynuacji

• Szerszy trend pozostaje silnie byczy

📌 Łącząc to wszystko, mamy co najmniej 3 powody, by oczekiwać kontynuacji wzrostów

________________________________________

🎯 Kluczowe poziomy:

• Przełamanie + zamknięcie dzienne powyżej 120 tys. USD → prawdopodobnie prowadzi do nowego ATH i potencjalnego testu 130 tys. USD

• Unieważnienie następuje dopiero po przełamaniu poniżej 114 tys. USD

________________________________________

Wniosek:

BTC właśnie bez mrugnięcia okiem zaabsorbował ogromną sprzedaż 9 mld USD.

Dopóki utrzyma się 114 tys. USD, jestem byczy i spodziewam się kontynuacji.

Kolejny etap może (i mam nadzieję, że tak będzie) być eksplozywny. 🚀

XAUUSD – niedźwiedzie odwrócenie?XAUUSD – niedźwiedzie odwrócenie?

Kurs XAU/USD rośnie w kierunku poziomu oporu, który stanowi opór przed korektą i może spaść z tego poziomu do naszego celu take-profit.

Wejście: 3319,22

Dlaczego nam się podoba:

Istnieje opór przed korektą.

Stop-loss: 3354,19

Dlaczego nam się podoba:

Istnieje opór przed korektą, który pokrywa się z 38,2% zniesieniem Fibonacciego.

Take-profit: 3271,39

Dlaczego nam się podoba:

Istnieje wsparcie w postaci dołka wahadłowego, które pokrywa się z przedłużeniem 127,2% Fibonacciego.

Bitcoin: Chorągiew – Byczy Wzór KontynuacjiBitcoin: Chorągiew – Byczy Wzór Kontynuacji

Zauważyłem byczy wzór kontynuacji zwany Chorągiewką na wykresie Bitcoina.

Wsparcie i opór są oznaczone żółtymi liniami trendu.

Jest również maszt flagowy (biała linia trendu).

Model jest czysty, ponieważ widzimy już bycze wybicie i podręcznikowy cofnięcie

do przełamanego oporu.

Cel został ustalony na wysokości masztu flagowego zastosowanego do przełamanego oporu

na poziomie 135 tys. USD.

Ostateczne potwierdzenie powinno nastąpić po przebiciu szczytu wybicia na poziomie 119 800 USD.

Punkt unieważnienia znajduje się na dole chorągiewki na poziomie 114 700 USD.

Przełamanie linii trendu XAU/USDPrzełamanie linii trendu XAU/USD

Para XAU/USD na interwale M30 stwarza potencjalną okazję do kupna ze względu na niedawne uformowanie się formacji przełamania linii trendu. Sugeruje to zmianę dynamiki w kierunku wzrostowym i większe prawdopodobieństwo dalszych wzrostów w nadchodzących godzinach.

Możliwa pozycja długa:

Wejście: Rozważ zajęcie pozycji długiej wokół linii trendu formacji.

Poziomy docelowe:

Pierwszy opór – 3360

Drugi opór – 3377

Czy w obliczu zbliżającej się decyzji Fed w sprawie taryfCzy w obliczu zbliżającej się decyzji Fed w sprawie taryf, złoto może odwrócić swoją sytuację?

Perspektywy dla złota: Obecna gra byków i niedźwiedzi w obliczu trzech głównych burz

Kluczowe czynniki napędzające wydarzenia

Odliczanie do zwolnienia z ceł między USA a Chinami (1 sierpnia): Impas w negocjacjach jest trudny do przełamania, ale „przedłużenie” może być chwilowym wytchnieniem dla obu stron. Należy uważać na nagłe zmiany w stylu Trumpa, które mogą wpłynąć na nastroje rynkowe.

Decyzja Rezerwy Federalnej w sprawie stóp procentowych (czwartek): Konsensus wskazuje na utrzymanie stóp bez zmian, ale jeśli Powell zaprezentuje jastrzębie podejście do zarządzania oczekiwaniami, złoto może znaleźć się pod dalszą presją – rynek obecnie nie ma złudzeń co do gołębiego nastawienia Fed.

Dane o zatrudnieniu poza rolnictwem (piątek): ADP przedstawia wstępną analizę. Jeśli rynek pracy utrzyma dobrą passę, poziom 3300 punktów będzie wystawiony na poważną próbę.

Kluczowe punkty techniczne

Opór byków: 3280 (lipcowa linia podwójnego dna) + 3300 (bariera psychologiczna); przełamanie otwiera potencjał spadkowy.

Wsparcie niedźwiedzi: 3345 (punkt cenowy) + 3336 (5-dniowa średnia krocząca); przełamanie złagodzi trend spadkowy.

Aktualna sytuacja: Po poniedziałkowym przebiciu powyżej 3320, które wywołało kupno, rynek przeszedł w tryb „krótkich pozycji po odbiciu”. Należy jednak uważać na strategię Fed „sprzedaż oczekiwań, kupowanie faktów” – jeśli ceny złota utrzymają się powyżej 3300 po decyzji, może to doprowadzić do pokrycia krótkich pozycji.

Strategia handlowa

Kluczowa uwaga: Koncentracja na długich pozycjach, łowienie na dno wymaga rygorystycznych warunków.

Agresywne krótkie pozycje: Otwórz pozycję w pobliżu 3345, stop-loss na 3355, cel 3320 (stosunek zysku do straty 1:2,5).

Długa pozycja po lewej stronie: Próbuj otwierać długie pozycje tylko z niewielką kwotą po ustabilizowaniu się w przedziale 3280-3300, ze ścisłym stop-lossem poniżej 3275.

„Złoto balansuje obecnie na granicy ryzyka, z jastrzębią postawą Rezerwy Federalnej po jednej stronie i kołem ratunkowym w postaci ryzyka geopolitycznego po drugiej. Zanim opadnie kurz danych, każde zlecenie pogoni za nim to hazard — albo czekaj na wybicie powyżej 3345 i silny rajd, albo na długi, niższy cień na 3280 po panicznej wyprzedaży. W przeciwnym razie trzymaj się górnej granicy i bierz udział w rynku”.

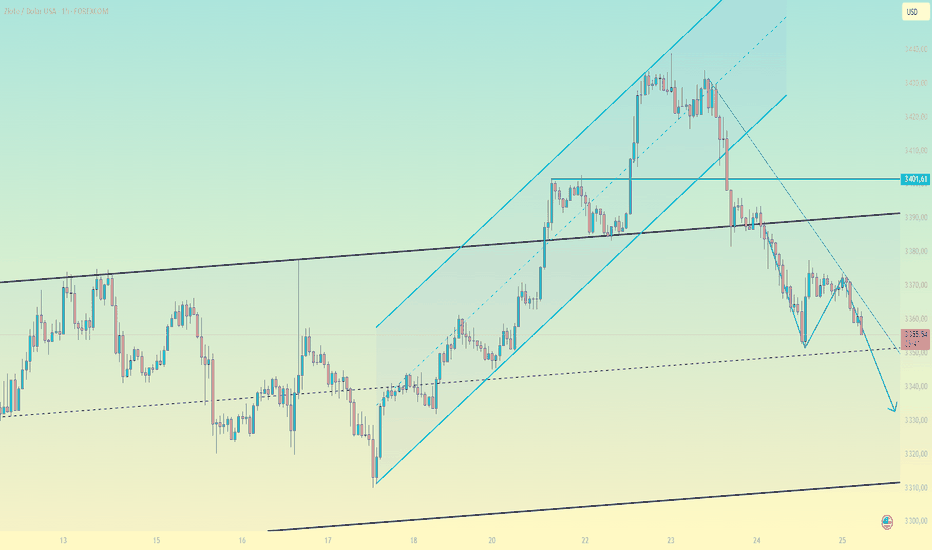

SHORT NQ100 na dzień 2025-07-29, godzina 11:34 NY-USA1. Kontekst wejścia 🐻

* Wbrew BIAS (oczekiwanie na LONG z POI) zdecydowałeś się na SHORT

* NY Open pokazał ekspansję w górę, a następnie ekspansję w dół – potwierdzenie zmienności i presji podaży

* Wystąpił CISD (Cumulative Imbalance Supply/Demand) – wskazanie nierównowagi po stronie podaży

2. Potwierdzenia techniczne

* Reakcja na FVG 2-minutowy (bearish) oraz strukturalne OB (Order Block) zbieżne z założeniami SHORT

* Displacement bearish – rynek przesuwa się zdecydowanie na południe

3. Zarządzanie pozycją

* Ustawiony trailing stop-loss na poziomie odpowiadającym FVG / POI, zabezpieczający zyski w trakcie ruchu w dół

4. Target i cel transakcji

* Główny target to SSL Asia Low / POI, czyli poziom likwidacji sell-side liquidity wyznaczony na podstawie niskich cen z Azji i punktów interesu rynku

* Ruch spodziewany jest kontynuacją trendu spadkowego i likwidacją likwidacji po stronie kupujących

5. Komentarz

* Wejście świadome, zgodne z modelem ICT i strukturą rynku

* Ryzyko dobrze kontrolowane przez trailing stop

* Scenariusz zgodny z oczekiwaniami rynku na spadki po wyczerpaniu ekspansji w górę

Analiza techniczna i strategie handlowe na rynku złotaAnaliza techniczna i strategie handlowe na rynku złota

Analiza aktualnych trendów

Ceny złota weszły w fazę technicznego odbicia po przetestowaniu kluczowego wsparcia na poziomie 3300 USD i obecnie oscylują w wąskim przedziale 3315–3320 USD. Obszar ten stanowi ważny punkt zwrotny dla pozycji długich i krótkich, będący zarówno górnym oporem kanału spadkowego na wykresie godzinowym, jak i poziomem oporu technicznego utworzonym przez konwersję poprzedniego minimum. Od spadku z kwietniowego maksimum na poziomie 3500 USD cena złota spadła o 5,7%, głównie dzięki jastrzębiej postawie Rezerwy Federalnej i umocnieniu dolara amerykańskiego.

Analiza kluczowych poziomów cenowych

Strefa oporu: 3320-3325 (górna krawędź kanału + poziom zniesienia 23,6% Fibonacciego)

Poziom wsparcia: psychologiczna bariera 3300, przełamanie do 3280-3260

Granica pozycji długich i krótkich: Utrzymaj się na poziomie 3320 i skieruj wzrok w górę do 3340-3353, strać 3310, a trend będzie kontynuowany

Nastroje i momentum rynkowe

Długie pozycje netto na COMEX spadły do najniższego poziomu w roku, odzwierciedlając słaby sentyment rynkowy. Wykres godzinowy MACD pokazuje dywergencję dołkową, wskazując na słabnący krótkoterminowy impet spadkowy, ale malejący wolumen obrotu budzi wątpliwości co do trwałości odbicia. Świeca doji pojawia się po kolejnych ujemnych zamknięciach na wykresie dziennym, odzwierciedlając tymczasową równowagę między bykami a niedźwiedziami.

Rekomendacje dotyczące strategii handlowej

Strategia podstawowa: Zajmuj krótkie pozycje na spadkach pod presją w przedziale 3320-3325, ze stop-lossem powyżej 3332. Celami są 3310-3305. Przełamanie poniżej celu to 3280.

Strategia drugorzędna: Spróbuj otworzyć małą pozycję kupna, jeśli cena ustabilizuje się na poziomie 3315, ze ścisłym stop-lossem poniżej 3310 i celem 3330-3340.

Zarządzanie pozycją: Ogranicz ryzyko na transakcję do 1-2%, ze stop-lossem na poziomie 6-8 USD.

Ostrzeżenie o ryzyku: Skoncentruj się na przebiciu powyżej obszaru 3315-3320. Wyniki sesji europejskiej mogą wskazywać kierunek rynku amerykańskiego. Należy zachować ostrożność w związku z ryzykiem zmienności wynikającym ze zmian danych ekonomicznych w USA i oczekiwań dotyczących polityki Fed. Średnio- i długoterminowy trend spadkowy pozostaje niezmieniony; w przypadku handlu krótkoterminowego zalecane są ścisłe zlecenia stop-loss.

WIG20 - szampany zostają w lodówkachWIG20 to główny indeks warszawskiej giełdy, grupujący 20 największych spółek notowanych na GPW. Często uznawany za barometr nastrojów rynkowych w Polsce. Z uwagi na skład (m.in. banki, paliwa, surowce) silnie zależy od koniunktury gospodarczej, decyzji rządu oraz przepływów z rynków zagranicznych (zwłaszcza ETF-ów i funduszy pasywnych).

Obecnie indeks pozostaje w średnioterminowym trendzie wzrostowym, zapoczątkowanym w październiku 2022. W sumie od tego momentu do dzisiaj indeks wzrósł o 122%. W międzyczasie notując większe lub mniejsze korekty.

Wykres 1. Interwał dzienny

W ostatnich tygodniach mieliśmy konsolidację w zakresie 2700-2850pkt, które została ostatecznie wybita i kurs dotarł do blisko 3.000pkt, które były mocno wyczekiwane przez zwłaszcza inwestorów indywidualnych.

Wykres 2. Interwał dzienny

28.07 nastąpiło mocne odrzucenie jednak tego poziomu (spadek o 1,9%), co może oznaczać fałszywe wybicie lub rozpoczęcie korekty.

Jeśli na wykres nałożymy zniesienia Fibonacciego od ostatniej korekty z kwietnia z poziomu 2297pkt do max. na 2986pkt to otrzymujemy kilka istotnych wsparć. A jeśli dodamy jeszcze EMA to pierwsze ważne wsparcie jest w okolicach 78,6% czyli 2838 gdzie jest też EMA50

0,786: 2838 pkt

0,618: 2723 pkt

0,5: 2641 pkt

Wykres 3. Interwał dzienny

Obecna korekta może dążyć w kierunku 2838 pkt – zgodnie z klasycznym zniesieniem Fibonacciego i lokalnymi minimami.

Patrząc na MACD mamy też ryzyko powstania sygnału sprzedaży, który może się wygenerować jeszcze w tym tygodniu.

Wykres 4. Interwał dzienny

Patrząc na wykres wszystko wskazuje na rozpoczęcie korekty, która może trochę potrwać. Choć w mojej ocenie będzie jeszcze szansa na odbicie w górę przy EMA50. Dlatego warto założyć dwa scenariusze.

Scenariusz pozytywny (kolejna próba ataku na 3000 pkt):

Potrzebne szybkie odbicie z poziomu 2820 pkt (EMA50 / zniesienia Fibonacciego 0,786).

Wybicie powyżej 2984–3000 z mocnym wolumenem otworzyłoby drogę do kolejnego impulsu w kierunku nawet 3400pkt.

Scenariusz negatywny (korekta) i jak dla mnie bazowy:

Zamknięcie poniżej 2820 pkt będzie mocnym sygnałem słabości naszego indeksu.

Wtedy realne spadki do strefy 2720–2640 pkt (0,5–0,618 zniesienia Fibonacciego + EMA144/200).

Wsparcie: 2820/2732/2640pkt

Opór: 2984pkt

Oczekiwania inwestorów a rzeczywistość

Przez wiele tygodni rynek żył nadzieją na wybicie 3000 pkt – poziomu psychologicznego i technicznego, który ostatni raz był widziany w 2008 roku.

Ten poziom był interpretowany jako potwierdzenie siły polskiego rynku i zaproszenie dla kapitału zagranicznego.

Dzisiejsze silne cofnięcie pod tym poziomem to sygnał, że rynek nie jest jeszcze gotów na ten krok – możliwe, że potrzeba mocniejszego katalizatora (np. wyników spółek, zmiany stóp w USA, napływów do funduszy).

Psychologicznie inwestorzy mogą poczuć się rozczarowani, co zwiększa ryzyko krótkoterminowej realizacji zysków.

W długim terminie nasz rynek z pewnością pokaże jeszcze siłę.

Przewodnik po wczesnym układzie tygodnia złotaPrzewodnik po wczesnym układzie tygodnia złota

Przegląd rynku

Cena spot złota osiągnęła najniższy poziom i odbiła się na początku sesji azjatyckiej. Pod wpływem umowy handlowej między USA a UE, popyt na bezpieczne aktywa osłabł na początku sesji. Cena złota spadła do poziomu 3320 USD, a następnie polowanie na okazje przyspieszyło odbicie. Obecnie cena oscyluje wokół 3335 USD za uncję. W tym tygodniu rynek koncentruje się na wydarzeniach ryzykownych, takich jak decyzja Fed o stopach procentowych, dane dotyczące amerykańskiego PCE i sytuacja geopolityczna.

Analiza techniczna

Struktura trendu

Poziom tygodniowy: Ogólny trend wzrostowy nie uległ zmianie, a kluczowy punkt graniczny siły i słabości znajduje się na poziomie 3355 USD. Po przebiciu może wzrosnąć do 3380-3400 USD, a nawet 3430 USD; jeśli cena znajdzie się pod presją, utrzyma niskie wahania.

Poziom dzienny: Wyraźna jest długoterminowa i krótkoterminowa rywalizacja, a trend waha się w przedziale 3440-3320. Wstęgi Bollingera nie są otwarte, co wskazuje na trwający trend. Kluczowe wsparcie poniżej to 3285 USD, a górny opór to 3400 USD.

Krótkoterminowa pozycja kluczowa

Wykres 4-godzinny: odbicie od dołka rano. Jeśli rynek zamknie się wyżej, dołek może zostać potwierdzony na początku tygodnia; jeśli przebije 3320, pojawi się wsparcie na 3285. Zwróć uwagę na przebicie obszaru wsparcia na 3310-3300 i oporu na 3355 w ciągu dnia.

Strategia działania

Szansa na byka: lekka długa pozycja, gdy spadek spadnie do 3325-3327, stop loss 3319, cel 3340-3345.

Okazja do krótkiej sprzedaży: krótka pozycja w pobliżu odbicia 3350, stop loss 3357, cel 3340-3330.

Ostrzeżenie o ryzyku: Rynek może odchylić się od kursu przed i po publikacji danych pozarolniczych w tym tygodniu. Na początku tygodnia dominującym czynnikiem będzie strona techniczna, a w drugiej połowie tygodnia należy zachować ostrożność w związku z szokiem danych.

PZU - w kluczowym momencie trendu wzrostowegoPZU (Powszechny Zakład Ubezpieczeń) to największy ubezpieczyciel w Polsce i jeden z największych w Europie Środkowo-Wschodniej. Grupa działa w sektorze ubezpieczeń majątkowych, na życie oraz w obszarze bankowości (przez Alior Bank i Pekao). Spółka regularnie wypłaca dywidendy i jest pod tym względem lubiana przez inwestorów długoterminowych.

W tym roku spółka podzieli się zyskiem za 2024 rok w kwocie 4,47zł co oznacza, że aktualna stopa dywidendy może wynieść 7,15% i na tle rozwoju spółki oraz tego jak generuje zyski jest to bardzo atrakcyjny poziom.

Obecnie kurs PZU znajduje się w konsolidacji po silnym trendzie wzrostowym trwającym od października 2023 do maja 2025. Konsolidacja ta porusza się w strefie 58–64 zł. Obecnie cena znajduje się w górnych rejonach, co oznacza, że kluczowy test oporu trwa i w każdej chwili może być próba wybicia górą.

Wykres 1. Interwał dzienny

Należy zaznaczyć, że obecny poziom to ATH i jeśli zostanie wybity poziom 64zł to mamy szansę na kontynuację trendu wzrostowego.

MACD daje sygnał kupna, linia MACD przecięła sygnałową od dołu, a histogram staje się zielony. Nie jest to jeszcze dynamiczne przecięcie, ale potencjał do kontynuacji ruchu wzrostowego rośnie.

Wykres 2. Interwał dzienny

Wskaźnik RSI (14) wynosi 56,65, co pokazuje neutralny, lekko pozytywny sygnał – daleko do poziomu wykupienia, ale również bez przesadnego wyprzedania. RSI utrzymuje się w górnej części przedziału 45–65, co jest charakterystyczne dla rynku w konsolidacji z potencjałem wybicia.

Wykres 3. Interwał dzienny

Gdyby uwzględnić zasięg wybicia z konsolidacji to może się okazać, że docelowo kurs akcji będzie podążać w rejony 100zł za akcję. Taka cena pod względem AT wynikałaby z rozszerzonego Fibonacciego bazującego na trendzie.

Wykres 4. Interwał dzienny

Czas pokaże czy taki scenariusz jest możliwy.

Jak w przypadku każdej AT warto mieć scenariusz pozytywny i negatywny.

Scenariusz pozytywny (założenie tego pomysłu):

Wybicie ponad 64 zł z rosnącym wolumenem.

Celem może być poziom 80zł czyli 50% rozszerzenia Fibonacciego bazującego na trendzie.

Scenariusz negatywny:

Spadek poniżej 61 zł z naruszeniem EMA26 i 50.

Potencjalne cofnięcie do strefy 57–59 zł, czyli dolnego ograniczenia konsolidacji i ostatecznie zejście na EMA200 do 55zł.

Wsparcie: 61/58/55zł

Opór: 64/71/81zł

PGE - silny trend wzrostowy z szansą na mały odpoczynekKurs PGE od początku tego roku pokonywa bez problemu każdy możliwy opór. W efekcie z poziomu 6zł dzisiaj mamy 12,5zł. Dodatkowo mocno wygrzane oscylatory wydawały się nie mieć żadnego znaczenia dla rozpędzonego kursu. A ten jak wspomniałem powyżej wzrósł w ciągu kilku miesięcy o ponad 120%.

Wykres 1. Interwał dzienny

Poza mocniejszą korektą w marcu na poziomie -7,5% oraz w kwietniu tuż po wynikach na poziomie -8,3% nie było większych przeszkód.

Mamy silny trend wzrostowy, ale jak każdy tren tak i ten potrzebuje jakiejś korekty choćby pod realizację zysków.

Można pokusić się o wyznaczenie kanału wzrostowego, ale górna krawędź została dopiero wyznaczona. Jeśli więc uznać, że mamy początek korekty to pierwsze sygnały się pojawiły.

Wykres 2. Interwał dzienny

Jednym z takich sygnałów jest MACD, który od pewnego czasu stracił impet i widoczna jest próba generowania sygnału sprzedaży.

Wykres 3. Interwał dzienny

Podobnie jest na RSI, które jest na poziomie 71 i powoli przechodzi w dół, jeśli zejdzie poniżej 70 możemy mieć początek głębszej korekty.

Wykres 4. Interwał dzienny

Jeśli założyć, że rozpoczyna się korekta to pierwsze wsparcie jest na poziomie 11,5zł a dalsze przy 10,55zł. Natomiast docelowo można się wówczas spodziewać testu 50% zniesienia Fibonacciego przy 9,88zł gdzie można by ustawić alert.

Jeśli jednak kurs zatrzyma się przy 11,5zł i utrzyma się tu przez kolejna 2-3 dni sesyjne to może się okazać, że za chwilę kurs ruszy w okolice z sierpnia 2017 roku czyli 15zł. Ten poziom też zakładam, że spółka będzie miała szansę osiągnąć w średnim terminie.

Wsparcie: 11,5/10,55/9,88zł

Opór: 12,7/13,5/15zł

Analiza dla E-mini NASDAQ 100 na 27-31 lipca 2025📅 Zakres: BIAS tygodniowy (28–31 lipca 2025)

🔍 Interwały: 1W, 1D, 4H, 1H

📘 Kontekst ICT: FVG, struktura rynkowa, wolumen (profil), oscylatory

---

🔹 **1. BIAS Tygodniowy – HTF (1W)**

* **Trend:** Dominujący bullish HTF – pełna sekwencja HH + HL.

* **FVG:** Szerokie, respektowane strefy FVG – ostatnie niewypełnione gapy pod aktualną ceną (\~22,000–23,000).

* **Świeca tygodniowa:** Zamknięcie blisko high – wskazanie na akumulację.

* **Oscylator:** Ekstremalne wykupienie (99,8 na oscylatorze stoch/RSI) – ryzyko korekty rośnie, ale bez sygnału odwrócenia.

🟩 **Wniosek: BIAS tygodniowy = LONG**

📌 *Potencjalny last push do wyciągnięcia buy-side liquidity nad 23,500*

---

🔹 **2. Struktura dzienna (1D)**

* **Struktura:** Ciągłość HH + HL, bez przełamania struktury.

* **FVG:** Ostatnia luka FVG pod \~23,000 – respektowana, wskazuje na aktywną akumulację.

* **Oscylatory:** 70,8 – nadal rosnące momentum wzrostowe, ale bez przestrzeni do głębszego oddechu.

🟩 **Wniosek: D1 = LONG z kontrolą momentum**

---

🔹 **3. Średni TF – 4H**

* **FVG:** Silny ciąg popytowych FVG, wszystkie bronione.

* **Cena konsoliduje pod szczytem \~23,420** – może dojść do sweep + MSS niżej.

* **Oscylator:** Zaczyna tworzyć niższe szczyty przy wyższych cenach – dywergencja.

🟨 **Wniosek: 4H = LONG z możliwością lokalnej korekty do FVG 23,200–23,000**

---

**4. Krótki TF – 1H + Volume Profile**

Źródło: `US500_2025-07-27_volumn.png`

* **VPOC:** Największy wolumen rozgrywa się w strefie 23,115–23,150 (równowaga).

* **Cena obecnie powyżej tej strefy** → możliwy retest z powrotem (liquidity void).

* **FVG:** Niewypełnione FVG w okolicach 23,250 oraz niżej przy 23,115.

* **Oscylator:** 89+ – ekstremalne wykupienie, ale bez załamania struktury.

🟨 **Wniosek: 1H = LONG z ryzykiem powrotu do VPOC przed dalszym ruchem up**

---

📌 **Podsumowanie BIAS tygodniowego dla NQ100 na 28–31 lipca 2025:**

✅ **BIAS: LONG**

⚠️ Ryzyko krótkoterminowej korekty do poziomów FVG/VPOC, ale brak sygnałów strukturalnych zmiany trendu.

---

🎯 **Potencjalne poziomy reakcji (FVG + Volume)**

* **Wsparcie:**

* 23,150 – VPOC z wolumenu

* 23,000 – D1 FVG

* 22,700 – HTF FVG (szeroka luka z czerwca)

* **Opór / Targety na LONG:**

* 23,500 – możliwa likwidacja buy-side liquidity

* 23,780–24,000 – projekcja impulsu z HTF

Bitcoin może nadal rosnąć i przełamać poziom oporuBitcoin może nadal rosnąć i przełamać poziom oporu

Cześć wszystkim, dziś przygotowałem dla was analizę Bitcoina. Po spojrzeniu na ten wykres możemy zobaczyć, jak cena przełamała poziom oporu, który pokrywał się ze strefą oporu, a następnie kontynuowała ruch w dół. Kiedy cena prawie osiągnęła poziom wsparcia, odwróciła się i próbowała rosnąć, ale nie udało jej się i spadła do strefy wsparcia. Po tym ruchu BTC odwrócił się i wykonał impuls w górę do strefy oporu, przełamując poziom oporu po raz kolejny. Następnie osiągnął linię trendu i zaczął spadać w rozszerzającym się klinie, gdzie ponownie przełamał poziom oporu. Później cena spadła nawet poniżej poziomu wsparcia, przełamując również ten poziom i spadając do linii wsparcia wzoru klina. Następnie cena odwróciła się i wykonała silny impuls w górę do poziomu oporu, przełamując tym samym poziom wsparcia z linią trendu, również wychodząc z rozszerzającego się klina. Bitcoin wykonał ponowny test linii trendu, a następnie kontynuował wzrost. Moim zdaniem BTCUSD skoryguje się prawie do linii trendu, a następnie wzrośnie do poziomu oporu. Następnie może przebić ten poziom i kontynuować ruch w górę, dlatego ustaliłem swój cel na 111 000 punktów.

Analiza Techniczna AIXTUSDTAIXBTUSDT 1h – Wygląda na to, że kurs obronił kluczową strefę wsparcia w rejonie 0,14. Po wcześszym silnym spadku mamy wyraźną reakcję popytu i powrót ponad poziom wybitego wsparcia. Aktualnie cena konsoliduje się nad lokalną strefą popytu i testuje ją od góry. Jeśli utrzymamy się powyżej 0,145, możliwy jest ruch w kierunku 0,155 – zgodnie z zaznaczoną strzałką. Obserwuję wolumen – jeśli wzrośnie podczas wybicia, szanse na kontynuację wzrostu rosną.

Ceny złota pod presją, a uwaga skupiona na sztormie w FedCeny złota pod presją, a uwaga skupiona na sztormie w Fed

Tygodniowy raport o cenach złota: Odbicie dolara amerykańskiego hamuje wzrost metali szlachetnych, a rynek koncentruje się na polityce Fed i negocjacjach handlowych

Przegląd rynku

W piątek (26 lipca) międzynarodowa cena złota była pod presją spadku. Cena złota spot spadła o 0,9% do 3336,01 USD/uncję, a kontrakty terminowe na złoto na giełdzie COMEX zamknęły się spadkiem o 1,1% do 3335,6 USD/uncję. Indeks dolara amerykańskiego odbił się od najniższego poziomu od ponad dwóch tygodni, a postęp w negocjacjach handlowych między USA a UE osłabił popyt na bezpieczne aktywa, co łącznie wpłynęło negatywnie na notowania metali szlachetnych.

Analiza kluczowych czynników wpływających

Dolar amerykański a sytuacja handlowa

Negocjacje w sprawie umowy handlowej między USA a UE weszły w decydującą fazę. UE stwierdziła, że „umowa jest tuż za rogiem”, ale państwa członkowskie nadal zatwierdziły potencjalny plan kontrceł. Prezydent USA Trump zapowiedział, że w niedzielę rozpocznie negocjacje z UE, z prawdopodobieństwem 50%. Jeśli umowa zostanie wdrożona, może to jeszcze bardziej osłabić bezpieczne właściwości złota.

Niedawna umowa handlowa między Japonią a Stanami Zjednoczonymi również zwiększyła apetyt na ryzyko rynkowe, a fundusze napłynęły do aktywów ryzykownych.

Oczekiwania wobec polityki Fed

Pomimo odporności amerykańskiego rynku pracy (liczba wniosków o zasiłek dla bezrobotnych spadła w zeszłym tygodniu do 217 000, szósty z rzędu tydzień spadku), rynek generalnie oczekuje, że Fed utrzyma stopy procentowe bez zmian na lipcowym posiedzeniu.

Trump ostatnio naciskał na Fed, aby obniżył stopy procentowe, a nawet złożył rzadką wizytę w siedzibie Fed, co wywołało dyskusje na temat niezależności polityki. Niektórzy analitycy uważają, że jeśli presja inflacyjna osłabnie, Fed może opublikować gołębie sygnały w drugiej połowie roku.

Pozycje funduszy i popyt banków centralnych

W tygodniu rozpoczynającym się 22 lipca, długie pozycje netto funduszy hedgingowych w złocie wzrosły do 170 868 kontraktów, najwyższego poziomu od kwietnia, odzwierciedlając długoterminowe obawy rynku dotyczące napięć handlowych.

Popyt banków centralnych na zakup złota nadal zapewnia strukturalne wsparcie dla cen tego kruszcu.

Dynamika geopolityczna

Konflikt izraelsko-palestyński: Hamas poinformował o postępach w negocjacjach w sprawie zawieszenia broni, jednak oświadczenie USA wywołało zaskoczenie, a postępy w kolejnych negocjacjach mogą wpłynąć na nastroje rynkowe.

Sytuacja rosyjsko-ukraińska: Turcja koordynuje działania wszystkich stron w celu zorganizowania szczytu przywódców w Turcji. Rosja i Ukraina zgodziły się na spotkanie, a potencjalne plany pokojowe mogą obniżyć premię za bezpieczną przystań.

Perspektywy na przyszłość

Kluczowe wydarzenia krótkoterminowe:

Negocjacje handlowe USA/UE/Chiny: Jeśli postęp będzie optymistyczny, ceny złota mogą spaść do poziomu wsparcia 3300 USD za uncję. Lipcowa rezolucja Rezerwy Federalnej: Zwróć uwagę na wskazówki zawarte w oświadczeniu dotyczącym polityki monetarnej dotyczące ścieżki obniżek stóp procentowych i reakcji Fed na presję polityczną.

Dane z sektora pozarolniczego w USA: Jeśli dane o zatrudnieniu będą silne, mogą wzmocnić oczekiwania na „wyższe stopy procentowe na dłużej”.

Aspekt techniczny: Poziom blisko 3300 USD za uncję może zachęcić do zakupów, ale przebicie poprzedniego maksimum wymaga wyraźniejszych sygnałów zmiany polityki pieniężnej.

Ostrzeżenie o ryzyku: Powtarzające się negocjacje handlowe, eskalacja konfliktów geopolitycznych lub nieoczekiwanie gołębie stanowisko Fed mogą odwrócić spadek cen złota.

Analiza dla GOLD (XAUUSD) na dzień 28-31 lipca 2025🔹 **1. Struktura i bias rynkowy (HTF – D1)**

* Obecna cena: **3337,97 USD**

* Wyraźne odrzucenie z rejonu oporu **ATH / 3396,85**.

* Struktura na D1 wskazuje na potencjalne wyczerpanie wzrostu – **wyraźny BOS (Break of Structure)** w dół oraz formowanie niższego szczytu.

* Lokalna luka FVG została już wypełniona i strefa OB (order block) zareagowała podażowo.

---

🔹 **2. Setup SHORT**

* **ENTRY SHORT** zaznaczony w rejonie OB/FVG (\~3350–3400).

* Potwierdzenie: Złamanie struktury oraz reakcja podaży z OB po naruszeniu lokalnego HH.

* Inwalidacja: **utrzymanie ceny powyżej 3410** – oznaczałoby potencjalną kontynuację trendu wzrostowego.

* Potencjał zasięgu: **do poziomu 3150,62 USD** – wcześniejszy obszar akumulacyjny oraz likwidacja SSL (Sell-Side Liquidity) z okresu czerwiec–lipiec.

---

🔹 **3. Setup LONG (reakcja z discount zone)**

* **ENTRY LONG** przewidywany w rejonie **3150,62** – silna strefa popytowa zbieżna z wcześniejszym FVG na D1.

* Potwierdzenie: Reakcja ceny i zmiana struktury (MSS) po dotknięciu tej strefy.

* Target: Ponowny test 3390–3410, możliwa kontynuacja do nowego ATH w przypadku silnego odbicia.

---

🔹 **4. Konfluencje (TF H4)**

* EMA200 (H4) aktualnie testowana od góry – możliwe przyspieszenie zniżki po jej wybiciu.

* Oscylatory stochastyczne: wyraźne zejście z poziomów wykupienia (D1 i H4) → sygnał spadkowy 📉

---

🎯 **Wnioski**

* Mój bias pozostaje **niedźwiedzi** do czasu testu poziomu 3150,62.

* Scenariusz bazowy to kontynuacja spadków w kierunku discount zone.

* **SHORT aktywny** – dopóki cena nie wyjdzie ponad 3410.

* **LONG możliwy** dopiero po likwidacji SSL w discount zone (\~3150).

---

💥 **Potencjalny plan rozegrania:**

1. **SHORT:**

* Re-entry przy re-teście 3360–3380 (jeśli nastąpi pullback).

* TP1: 3250

* TP2: 3150

2. **LONG:**

* Entry tylko po reakcji na 3150

* Potrzebna zmiana struktury intraday (M5–M15)

* TP: 3350–3400

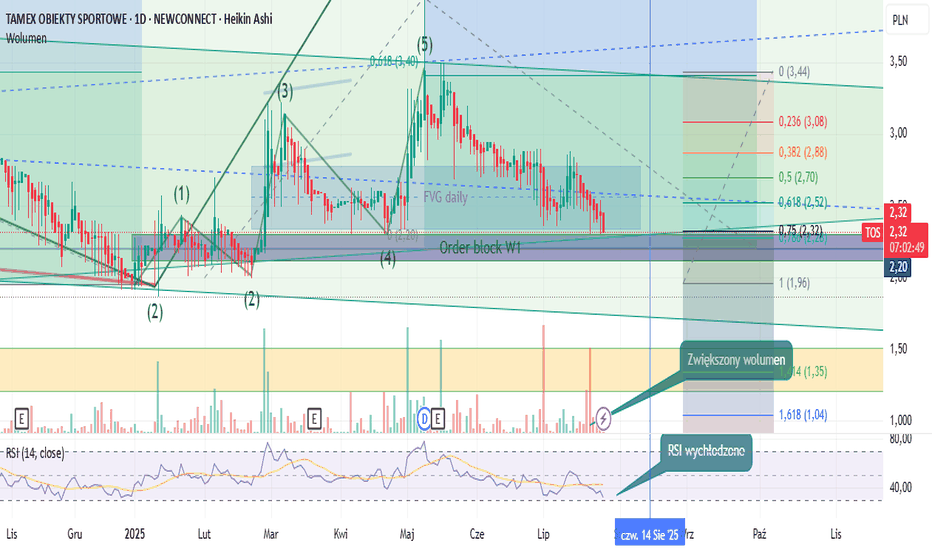

Tamex Obiekty Sportowe - co się dzieje na wykresie.W ostatnich tygodniach można zaobserwować zwiększony wolumen na walorze. Czy może to oznaczać wymianę akcjonariatu? Spółka w maju wypłaciła dywidendę za poprzedni rok, a w sierpniu planuje przekazać raport do publicznej wiadomości. Świecie Heikin Ashi wskazują nadal na ruch korekcyjny po 5 falowym wzroście. Czy przy tak wychłodzonym RSI, można się spodziewać zainteresowania rynku?

Nie jest to analiza i żadna rekomendacja, a jedynie obserwacja tego co dzieje się na wykresie z wykorzystaniem ogólnodostępnych wskaźników.

Złoto pod presją, krótkie pozycje celują w 3340Złoto pod presją, krótkie pozycje celują w 3340

Analiza techniczna i strategia handlowa złota: kluczowe wsparcie weryfikowane, słabe odbicie, uwaga na ryzyko wybicia

Czynniki fundamentalne

Stabilizacja indeksu dolara amerykańskiego hamuje ceny złota: ostatnie dane gospodarcze z USA (takie jak sprzedaż detaliczna, liczba wniosków o zasiłek dla bezrobotnych) wskazują na odporność, oczekiwania rynku na obniżki stóp procentowych przez Fed zostały odroczone, a rentowność amerykańskich obligacji skarbowych wzrosła, osłabiając atrakcyjność aktywów bez odsetek, takich jak złoto.

Awersja do ryzyka maleje: sytuacja na Bliskim Wschodzie nie uległa jeszcze eskalacji, a odbicie na giełdzie amerykańskiej osłabiło popyt na złoto jako bezpieczną przystań.

Przepływ środków: dane dotyczące zasobów ETF pokazują, że inwestorzy instytucjonalni nadal redukowali ostatnio swoje zasoby złota, co odzwierciedla ostrożne nastroje na rynku.

Kluczowe sygnały techniczne

1. Cykl 4-godzinny: oscylująca struktura niedźwiedzia

Wyraźne tłumienie: Nocny szczyt odbicia na poziomie 3375 (poziom zniesienia 38,2% zniesienia Fibonacciego) stanowi krótkoterminową silną i słabą granicę, a cena nie zdołała się tu utrzymać, co wskazuje na brak wystarczającego momentum wzrostowego.

Nakładanie się wsparcia: Obszar 3340-35 to obszar rezonansu wsparcia linii trendu 4-godzinnego i celu spadkowego Fibonacciego (3335-40). Jeśli zostanie on utracony, przestrzeń spadkowa otworzy się do poziomu 3320-3300.

Dywergencja wskaźnika: Histogram MACD kurczy się, a linie szybka i wolna zbliżają się do osi zerowej, a RSI oscyluje poniżej 50, co sugeruje, że momentum odbicia został wyczerpany.

2. Cykl godzinny: formuje się krótkoterminowa struktura techniczna

Kanał spadkowy: Czwartkowe maksimum na poziomie 3395 i obecne maksimum na poziomie 3377 tworzą drugorzędny szczyt. Połączenie minimum na wykresie godzinowym może wyznaczyć kanał spadkowy, a cena porusza się wzdłuż jego dolnej granicy.

Kluczowy punkt zwrotny: 3350 (poziom zniesienia 61,8%) to krótkoterminowy punkt walki o pozycje długie i krótkie. Po jego przebiciu nastąpi przyspieszenie testu poziomu 3340-35.

Dzisiejsza strategia handlowa

Kierunek: Odbicie szczytu i głównie pusta pozycja, a następnie kontynuacja po przebiciu wsparcia.

Wejście:

Agresywne zlecenie krótkie: 3368-3373, lekki test krótkiej pozycji, stop loss powyżej 3380, cel 3345-3340.

Stałe krótkie zlecenie: Jeśli cena odbije się do 3375-3380 pod presją, dodaj krótką pozycję, stop loss 3385, cel niezmieniony.

Zrealizuj zysk i kontroluj ryzyko:

Częściowa redukcja pozycji w pobliżu pierwszego celu 3340, pozostała pozycja znajduje się w pobliżu wsparcia 3340-35.

Jeśli szybko przebije się poniżej 3340, można kontynuować krótką pozycję do 3325-3320 (poprzedniego minimum linii dziennej).

Plan alternatywny:

Jeśli cena niespodziewanie przebije 3380 i się ustabilizuje, należy zamknąć krótką pozycję, poczekać na strefę presji 3390-3400, a następnie wybrać odpowiednią okazję do rozmieszczenia.

Kluczowe wskazówki

Nie kupuj na ślepo dołka: Obecna struktura techniczna nie wskazuje na dołek. Chociaż obszar 3340-35 stanowi wsparcie, jeśli towarzyszy mu duże, negatywne przełamanie linii, może to spowodować uruchomienie długich zleceń stop loss.

Ryzyko związane z danymi: Zwróć uwagę na wieczorne dane PMI dla USA. Jeśli będą wyższe od oczekiwań, może to wzmocnić dolara i obniżyć ceny złota.

AMBRA – mocny zjazd na wykresieOd dłuższego czasu obserwuję AMBRA, bo to spółka ze znaną marką, dywidendowa, z sektora, który teoretycznie powinien być odporniejszy na zawirowania. Ale kurs przez ostatnie 1,5 roku raczej przypominał zjazd po stoku niż rajd po wzrosty – i to niestety w szerokim kanale spadkowym.

Wykres 1. Interwał dzienny

W ostatnich tygodniach coś się jednak ruszyło – pojawiła się szansa na odbicie. Może jeszcze nie czas na hurraoptymizm, ale…widać, inwestorzy znaleźli punkt wsparcia dla spadków w okolicy 20,75zł i w tym miejscu mamy istotne wsparcie.

Wykres 2. Interwał dzienny

Co mamy na wykresie?

Kanał spadkowy nadal działa (Wykres 1) – kurs odbija się od jego górnej bandy, ale jeszcze jej nie przebił. Gdyby się to udało, to byłby mocny sygnał, że coś się zmienia.

ale wskaźniki chyba potrzebują jeszcze czasu, zwłaszcza, że MACD wyraźnie będzie próbował wejść w sygnał sprzedaży.

Wykres 3. Interwał dzienny

natomiast RSI kieruje się w dół co sygnalizuje siłę podaży

Wykres 4. Interwał dzienny

Na zniesieniu Fibonacciego jesteśmy właśnie przy 0,236 – czyli pierwszy opór na poziomie ok. 21,80 zł. Wyżej mamy 22,90 zł (0,382), 23,80 zł (0,5) i 24,70 zł (0,618). Gdyby to miało być klasyczne odbicie, to te poziomy mogą służyć jako potencjalne cele.

Wykres 5. Interwał dzienny

Dodatkowo 23,8zł czyli 50% zniesienia Fibonacciego to ostatni szczyt z lutego tego roku, który zawrócił kurs na obecne poziomy.

Wszystko więc wskazuje, że mamy kontynuację trendu spadkowy. EMA200 (22,59 zł) i EMA144 (22,09 zł) są nad nami – to nie są łatwe poziomy do pokonania. Jeśli kurs się od nich odbije, a tak właśnie jest teraz, to może to być tylko korekta w spadkach.

Wykres 6. Interwał dzienny

Patrzę też na wolumen –nie są jeszcze wsparte wyraźnym napływem kapitału. Brakuje tutaj trochę odwagi i chęci. Możliwe, że wyniki za 2Q25 trochę zachęcą inwestorów do zajrzenia na spółkę.

Co może się wydarzyć?

Scenariusz optymistyczny:

Jeśli kurs wybije ponad 22,90 zł, to może być mocny sygnał zmiany trendu. Wtedy można myśleć o ataku na 23,80 zł i może nawet 25 zł, gdzie mamy 0,618 Fibo.

Scenariusz negatywny:

Jeśli 21,80–22,30 zł zadziała jako opór (a EMA200 wygląda na mocny opór), to możliwy jest powrót nawet do okolic 20,50 zł. Tam też biegnie dolna banda kanału. I wtedy pytanie – czy to tylko przystanek, czy mamy kontynuację trendu.

Wsparcia i opory:

Wsparcia: 21,45 /20,50 zł

Opory: 21,80 / 22,59 /22,90/ 23,80 zł

To nie jest porada inwestycyjna, ale punkt do obserwacji do obserwacji. Sam jeszcze nie zdecydowałem, ale trzymam AMBRĘ w obserwowanych i czekam na potwierdzenie – albo sygnał ostrzegawczy. Trend spadkowy wciąż trwa, ale... może to właśnie tu zaczyna się zmiana?