XAUUSD (Złoto) – Wykres 45-minutowy: Silna kontynuacja trendu wzTrend:

Złoto znajduje się w wyraźnym trendzie wzrostowym, tworząc coraz wyższe szczyty i dołki. W dniu 28 stycznia widoczna jest silna akceleracja wzrostowa, potwierdzająca przewagę kupujących.

Struktura rynku:

Poprzednie strefy konsolidacji (Value Areas) zostały wybite w górę i następnie zaakceptowane jako wsparcie.

Ostatni ruch ma charakter impulsowy, co wskazuje na udział kapitału instytucjonalnego.

Profil wolumenu (Volume Profile):

Strefy wysokiego wolumenu (HVN) w rejonie 5 080–5 120 wcześniej pełniły rolę oporu, a obecnie działają jako wsparcie.

Cena utrzymuje się powyżej Point of Control (POC), co potwierdza wzrostowy bias.

Niski wolumen powyżej aktualnej ceny oznacza fazę odkrywania ceny (price discovery).

Kluczowe poziomy:

Opór: 5 270 – 5 300 (ostatnie maksima / strefa psychologiczna)

Najbliższe wsparcie: 5 120 – 5 100 (górna granica dawnej strefy wartości)

Główne wsparcie: 5 020 – 4 980 (dołek zakresu / strefa popytu)

Bias rynkowy:

Wzrostowy, dopóki cena utrzymuje się powyżej 5 100.

Korekty w kierunku wcześniejszych stref wartości mogą stanowić okazje do pozycji długich.

Pomysł tradingowy:

Preferowane są strategie buy the dip, zamiast gonienia ceny.

Wyraźne zejście poniżej 5 100 przy zwiększonym wolumenie będzie pierwszym sygnałem ostrzegawczym głębszej korekty.

X-indicator

XAUUSD (H1) – Plan Liama (27 sty) TrendSzybkie podsumowanie

Złoto wciąż porusza się w górę w czystym rosnącym kanale, ale cena zbliża się do słabego szczytu / kieszeni płynności, gdzie prawdopodobnie będą miały miejsce ruchy stopów.

Makro kontekst zwiększa zmienność: raporty sugerują, że USA wywierają presję na Ukrainę w kierunku ustępstw terytorialnych w ramach rozmów pokojowych — tego rodzaju niepewność często utrzymuje popyt na bezpieczne przystanie, ale może także stworzyć szybkie skoki i fałszywe złamania.

➡️ Dzisiejsza zasada: podążaj za trendem wzrostowym, ale kupuj tylko w punktach testowych płynności. Nie gonić szczytów.

1) Kontekst makro (dlaczego skoki są prawdopodobne)

Jeśli rynki zaczną wyceniać wymuszone kompromisy w konflikcie ukraińskim:

nastroje ryzyka mogą szybko się zmieniać,

nagłówki mogą wywoływać natychmiastowe pompy, a następnie ostre korekty.

✅ Bezpieczne podejście: niech cena najpierw dotrze do twoich stref, a potem handluj reakcją — nie nagłówkiem.

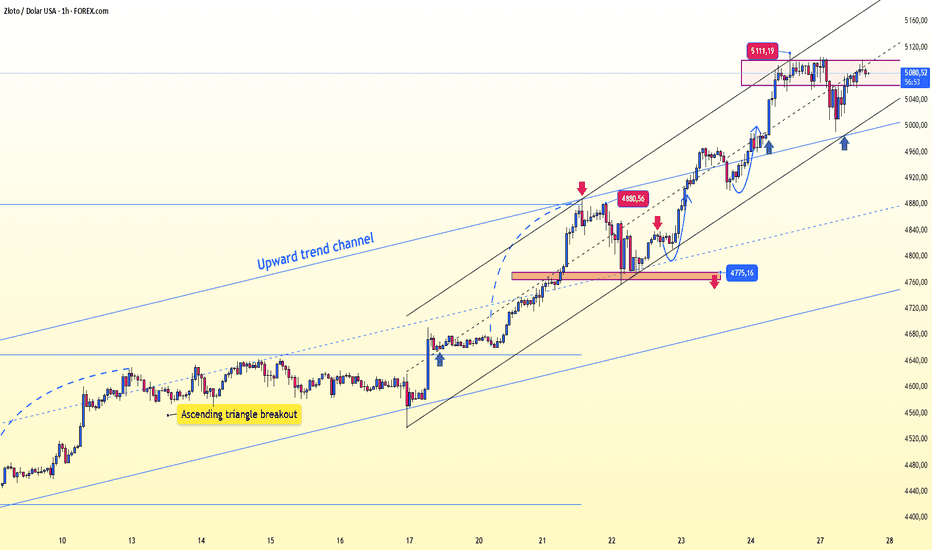

2) Widok techniczny (H1 – oparty na twoim wykresie)

Cena respektuje rosnący kanał i buduje płynność wokół kluczowych poziomów.

Kluczowe poziomy (z wykresu):

✅ Strefa wsparcia / płynności kupna: 4,995 – 5,000

✅ Strefa reakcji / flip: 5,047

✅ Górny opór / podaż: 5,142

✅ Słaby szczyt / cel płynności: 5,192.6

✅ Cel rozszerzenia (1.618): 5,240.8

Tendencja pozostaje bycza, gdy jesteśmy w kanale, ale w rejonie 5,192–5,240 powinniśmy spodziewać się przeczyszczania płynności → zachowania pullback.

3) Scenariusze handlowe (styl Liama: handluj poziomem)

A) Scenariusze KUPNA (priorytet – kontynuacja trendu)

A1. KUPNIA pullback do strefy flip (najczystsze R:R)

✅ Kup: 5,045 – 5,050 (około 5,047)

Warunek: utrzymanie + bycza reakcja (HL / odrzucenie / MSS na M15)

SL (wytyczna): poniżej 5,030 (lub poniżej poziomu reakcji)

TP1: 5,085 – 5,100

TP2: 5,142

TP3: 5,192.6

Logika: To najlepsze wejście w “podążanie za trendem” — kupuj wsparcie, sprzedawaj do płynności powyżej.

A2. KUPNIA głęboki przeczyszczenie płynności (tylko jeśli zmienność wzrasta)

✅ Kup: 4,995 – 5,000

Warunek: przeczyszczenie + silne odbicie (szybkie odrzucenie / przesunięcie w górę)

SL: poniżej 4,980

TP: 5,047 → 5,142

Logika: To najpotężniejsza strefa testu płynności na twoim wykresie — idealna na odbicie jeśli cena spadnie.

B) Scenariusze SPRZEDAŻY (wtórne – tylko reakcje scalp)

B1. SPRZEDAŻ przeczyszczenie słabego szczytu (taktikalny scalp)

✅ Jeśli cena osiągnie 5,192.6 i pokaże odrzucenie:

Sprzedaj: 5,190 – 5,200

SL: powyżej szczytu przeczyszczenia

TP: 5,142 → 5,085

Logika: Słabe szczyty często są najpierw przeczyszczane. Świetne do szybkiej rewersji średniej z powrotem do kanału.

B2. SPRZEDAŻ rozszerzenia (najwyższe ryzyko, ale najlepsza lokalizacja)

✅ Strefa sprzedaży: 5,235 – 5,245 (około 5,240.8)

Tylko przy wyraźnej słabości na M15–H1

TP: 5,192 → 5,142

Logika: Rozszerzenie 1.618 to częsta kieszeń wyczerpania — nie sprzedawaj za wcześnie, sprzedawaj na reakcję.

4) Kluczowe uwagi

Nie handluj w zakresie między 5,085–5,142 chyba że scalpujesz z rygorystycznymi zasadami.

Spodziewaj się fałszywych wybiciem w pobliżu 5,192 i 5,240 podczas nagłówków.

Najlepsze wykonanie dzisiaj = kup wsparcie, zyskuj na płynności.

Pytanie:

Czy kupujesz pullback do 5,047, czy czekasz na przeczyszczenie 5,192, aby sprzedać reakcję?

— Liam

Złoto wciąż silne – powrót trendu wzrostowegoZłoto kontynuuje wzrostowy impet, a jego cena porusza się stabilnie w kanale trendu wzrostowego, co nie wskazuje na wyraźne oznaki odwrócenia trendu.

Struktura | Kontekst rynkowy

Na interwale H1 para XAUUSD porusza się w rosnącym kanale cenowym, z zachowaną strukturą wyższych szczytów i wyższych dołków. Cena utrzymuje się powyżej chmury Ichimoku, co wskazuje na to, że trend wzrostowy nadal dominuje.

Obecna strefa cenowa stanowi obszar wsparcia w kanale, gdzie rynek konsoliduje się po poprzednim rajdzie.

Jeśli cena utrzyma się powyżej tej strefy wsparcia, preferowanym scenariuszem jest konsolidacja lub niewielka korekta przed kontynuacją trendu wzrostowego w kierunku wyższych poziomów cenowych w kanale trendu.

Cena złota gwałtownie przekracza 5000 dolarów! Jak interpretowaćCena złota gwałtownie przekracza 5000 dolarów! Jak interpretować ten historyczny moment?

Drodzy inwestorzy w złoto, nadszedł ekscytujący moment! Dziś rano ceny spot złota po raz pierwszy w historii przekroczyły poziom 5000 dolarów za uncję! 🚀 Minęło nieco ponad 100 dni od momentu, gdy w październiku ubiegłego roku złoto po raz pierwszy osiągnęło poziom 4000 dolarów – tak szybki wzrost jest zdumiewający, nawet dla tradera takiego jak ja, który doświadczył wielu hoss: siła eksplozji złota jest naprawdę zdumiewająca!

🔍 Analiza czynników napędzających rynek

Ostatni wzrost cen złota jest wspierany przez kilka kluczowych czynników:

Kontynuacja zakupów złota przez globalne banki centralne: W obliczu trendu dedolaryzacji kraje po cichu zwiększają swoje rezerwy złota.

Napięcia geopolityczne: Popyt na bezpieczne aktywa jest najbardziej bezpośrednim paliwem napędzającym wzrost ceny złota.

Niepewność gospodarcza: W mglistej atmosferze globalnej sytuacji gospodarczej złoto pozostaje najjaśniejszym punktem odniesienia.

W zeszłym tygodniu ceny złota zamknęły się silną byczą świecą, co świadczy o silnym impecie wzrostowym. Gwałtowne wzrosty o dziesiątki dolarów były powszechne w ciągu dnia – napędzane nie tylko przez kapitał, ale także przez zbiorowe uwolnienie sentymentu rynkowego! 😤

📈 Szczegółowa analiza techniczna

Wykres dzienny:

Złoty krzyż MACD nadal się utrzymuje, a czerwone słupki stale się rozszerzają, co wskazuje na silny impet wzrostowy.

Wstęgi Bollingera rozszerzają się w górę, a cena systematycznie pnie się wzdłuż górnego pasma.

Ogólny trend jest wyraźny: byki całkowicie dominują na rynku!

Wykres 4-godzinny: Konsolidacja na wysokim poziomie, z rozszerzającymi się wstęgami Bollingera.

Silny impet wzrostowy utrzymuje się w krótkim terminie.

Kluczowy poziom oporu: 5100 USD (wysokie prawdopodobieństwo przebicia 🔥)

Ważna strefa wsparcia: 5000-5010 USD (linia ratunkowa dla byków!)

💡 Rekomendacje dotyczące strategii handlowych

Podstawowa idea jest prosta: podążaj za trendem i kupuj na spadkach!

Ceny złota osiągnęły nowe maksima, więc nie ma już znaczącego oporu powyżej. Każde cofnięcie to okazja. Moja osobista sugestia:

Rozważ zakup złota w okolicach 5010 USD, ze stop-lossem na poziomie 4990 USD i celem w okolicach 5100 USD.

Pamiętaj, na rynku z wyraźnym trendem nie próbuj zgadywać szczytu — pozwól swoim zyskom rosnąć! 💰

🤝 Czas na dyskusję: Złoto przekroczyło 5000 USD. Czy uważasz, że to dopiero początek, czy krótkotrwały szczyt?

Podziel się swoimi przemyśleniami w komentarzach! Polub i obserwuj, aby być na bieżąco. Wykorzystajmy razem tę historyczną okazję rynkową! 👇

XAUUSD (H2) – Plan Ryzyka Wykresu Liam'aXAUUSD (H2) – Plan Ryzyka Liam’a na Tydzień

Późny wzrost w kontekście ryzyka makro | Sprzedawaj premię, kupuj płynność

Szybkie podsumowanie

Złoto nadal rośnie, napędzane narastającym ryzykiem geopolitycznym i makro:

🇺🇸🇮🇷 napięcia między USA a Iranem pozostają na wysokim poziomie

🏦 FOMC: ~99% szans, że Fed utrzyma stopy procentowe, z dużą szansą na jastrzębie wskazówki od Powella

🇺🇸 ryzyko zamknięcia rządu USA pod koniec tego tygodnia

To klasyczne środowisko dla skoków cenowych i łapania płynności.

Cena jest obecnie handlowana na poziomach premium, więc przewaga przesuwa się na handel reaktywny, a nie na podążanie za siłą.

Kontekst makro (wspierający, ale niebezpieczny do podążania)

Stres geopolityczny utrzymuje popyt na bezpieczne przystanie.

Jastrzębi komunikat Fed może wywołać ostre reakcje USD/dochody, nawet jeśli stopy procentowe pozostaną bez zmian.

Nagłówki dotyczące zamknięcia rządu często powodują szybkie wahania, a nie czyste trendy.

➡️ Wniosek: zmienność wzrośnie, ale kierunek zostanie określony na poziomach płynności — nie przez same wiadomości.

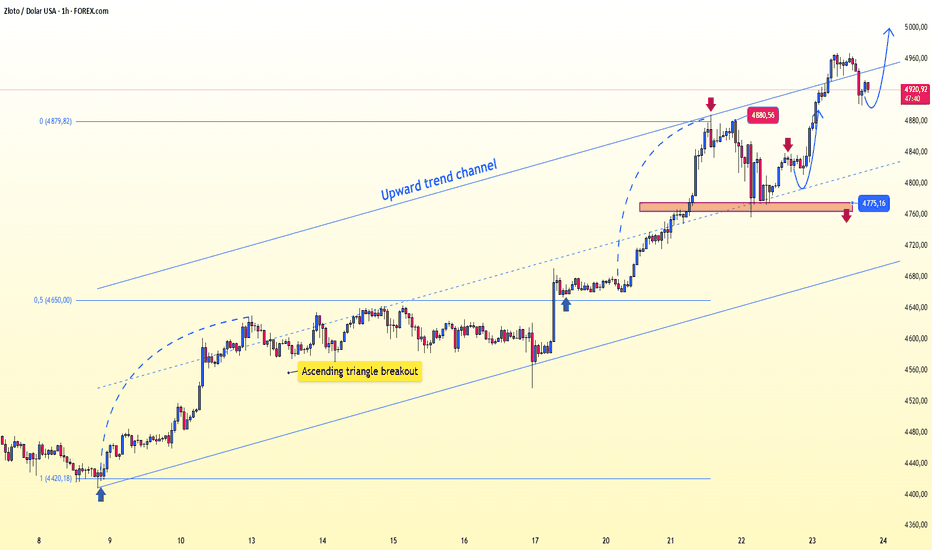

Widok techniczny (H2 – oparty na wykresie)

Złoto znajduje się w silnej strukturze byczej, ale cena weszła w późny etap ekspansji po wielu impulsywnych ruchach.

Kluczowe poziomy z wykresu:

✅ Główna strefa SPRZEDAŻY (premia / wyczerpanie): 5155 – 5234

✅ Obszar aktualnego impulsu: ~5060

✅ Płynność po stronie kupującej (już zbudowana): 4700 – 4800

✅ Płynność po stronie sprzedającej / strefa wartości: 4550 – 4600

Struktura sugeruje ścieżkę o wysokim prawdopodobieństwie:

wzrost w celu oczyszczenia płynności po stronie kupującej → obrót w dół do płynności po stronie sprzedającej.

Scenariusze handlowe (styl Liam’a: handluj poziomem)

1️⃣ Scenariusze SPRZEDAŻY (priorytet – dystrybucja przy premii)

A. SPRZEDAJ przy rozszerzeniu premium (główna idea)

✅ Strefa sprzedaży: 5155 – 5234

Warunek: odrzucenie / utrata impetu na M15–H1

SL: powyżej szczytu

TP1: 5000

TP2: 4800

TP3: 4600 (płynność po stronie sprzedającej)

Logika: Ta strefa reprezentuje późnych kupujących i wejścia FOMO. Idealny obszar do dystrybucji i rotacji średniej, szczególnie podczas nagłówków makro.

B. SPRZEDAJ nieudane kontynuowanie

✅ Jeśli cena wzrośnie powyżej 5060, ale nie utrzyma się (fałszywe wybicie):

Sprzedaj na złamaniu na niższych TF

TP: 4800 → 4600

Logika: Skoki cenowe napędzane nagłówkami często kończą się niepowodzeniem po zebraniu płynności.

2️⃣ Scenariusz KUPNA (wtórny – tylko wartość)

KUPUJ tylko na płynności po stronie sprzedającej

✅ Strefa zakupu: 4550 – 4600

Warunek: oczyszczenie płynności + silna reakcja bycza

TP: 4800 → 5000+

Logika: To pierwszy obszar, w którym długoterminowi kupujący odzyskują przewagę R:R. Brak zainteresowania zakupami powyżej wartości.

Kluczowe notatki na tydzień

Oczekuj fałszywych wybicia wokół FOMC.

Zmniejsz rozmiar podczas przemówienia Powella.

Unikaj wejść w średnim zakresie między 4800–5000.

Cierpliwość nagradza bardziej niż przewidywanie.

Jaka jest Twoja tendencja w tym tygodniu:

sprzedaż strefy premii 5155–5234, czy czekanie na głębszy korekt do płynności 4600 przed ponowną oceną?

— Liam

XAUUSD – Potwierdzona Ekstencja ATH, Kupuj korekty powyżej 5,100Złoto nadal handluje w silnej fazie rozszerzenia ATH, a nie w ruchu wyprzedażowym. Najnowszy impulsowy rajd potwierdza, że kupujący wciąż mają kontrolę, podczas gdy korekty są szybko i efektywnie absorbowane.

Z makro perspektywy, słabość USD nadal utrzymuje się, przepływy do bezpiecznych przystani pozostają aktywne, a rynek wciąż cenni tylko umiarkowane luzowanie Fed - kombinacja, która nadal wspiera złoto na podwyższonych poziomach.

Na tym etapie ATH nie są już oporem - są to obszary akceptacji.

Struktura i Czynności Cenowe

Bycza struktura pozostaje nienaruszona z wyraźnymi Wyższymi Szczytami – Wyższymi Dołkami.

Nie utworzyło się żadne niedźwiedzie CHoCH pomimo ostrego rozszerzenia w górę.

Bieżąca konsolidacja w pobliżu szczytów sugeruje kontynuację, a nie wyczerpanie.

Korekty są korekcyjne i zgodne z rosnącą linią trendu oraz strefami popytu.

Kluczowy wgląd:

ATH jest bronione przez strukturę → kontynuacja trendu pozostaje głównym nastawieniem.

Plan Handlowy – Styl MMF

Scenariusz Główny – Kupuj Korektę

Skup się na cierpliwości, a nie na gonieniu ceny.

STREFA KUPNA 1: 4,984 – 4,970

(Dawny opór, który stał się popytem + krótkoterminowe dostosowanie)

STREFA KUPNA 2: 4,928 – 4,910

(Koniunkcja linii trendu + głębsza absorpcja płynności)

➡️ Wykonuj zakupy tylko po wyraźnej byczej reakcji i potwierdzeniu struktury.

➡️ Unikaj FOMO na szczytach.

Cele Wzrostu (Rozszerzenie ATH):

TP1: 5,085

TP2: 5,120+ (rozszerzenie, jeśli momentum się utrzyma)

Scenariusz Alternatywny

Jeśli cena utrzyma się powyżej 5,085 bez istotnej korekty, poczekaj na przełamanie i ponowne testowanie, zanim zaczniesz szukać kontynuacji zakupów.

Unieważnienie

Potwierdzone zamknięcie H1 poniżej 4,910 osłabi obecną byczą strukturę i będzie wymagało ponownej oceny.

Podsumowanie

Złoto pozostaje w kontrolowanym rozszerzeniu ATH, wspierane zarówno przez strukturę, jak i makro przepływ. Przewaga polega nie na przewidywaniu szczytu, ale na kupowaniu korekt w kierunku popytu, podczas gdy trend jest nienaruszony.

Tak długo, jak struktura się utrzymuje, wyższe ceny pozostają drogą najmniejszego oporu.

BTC – USTAWIENIE WEEKENDOWE, NIEDŹWIEDZIE TEMPOStruktura cenowa zamknęła się poniżej EMA20 i EMA50,

krótkoterminowy trend nadal jest pod kontrolą spadkową.

Obecny żółty obszar blokowy to strefa wycofania/podaży.

Słabe zniesienie ceny, wielokrotnie odrzucane → preferowany jest scenariusz dalszego spadku.

Plan:

Sprzedaj, gdy cena powróci do strefy podaży

Utrzymaj poniżej EMA20–EMA50 → trend spadkowy pozostaje aktualny

Cel: 85 000–85 200 (Fibo 1,618)

W trendzie spadkowym konsolidacja = dystrybucja.

XAUUSD – Brian | Analiza Techniczna H3Złoto kontynuuje handel w dobrze zdefiniowanej strukturze wzrostowej na interwale H3, wspierane silnym impulsem technicznym. Ruch cenowy pozostaje uporządkowany, z impulsywnymi wzrostami, którym towarzyszą kontrolowane korekty — charakterystyczne dla zdrowego rynku w trendzie.

Z makroperspektywy niepewność geopolityczna pozostaje wysoka po niedawnych komentarzach prezydenta Trumpa dotyczących zwiększonej kontroli USA nad strategicznymi obszarami militarnymi na Grenlandii. Choć nie sugeruje to bezpośredniej okupacji, zdarzenie to zwiększa wrażliwość na ryzyko i nadal wspiera rolę złota jako aktywa defensywnego.

Struktura rynku i kontekst techniczny (H3)

Na wykresie H3, XAUUSD pozostaje mocno powyżej swojej rosnącej linii trendu, a struktura rynku zdefiniowana jest przez wyższe szczyty i wyższe dołki. Wcześniejsze złamanie struktury (BOS) potwierdziło kontynuację wzrostową i otworzyło drzwi do dalszej ekspansji.

Kluczowe obszary techniczne wyróżnione na wykresie:

Silna impulsywna noga, za którą następują korekty, zgodna z kontynuacją trendu.

Ekspansja Fibonacciego z rozszerzeniem 2.618 w pobliżu strefy 5005, działająca jako główny obszar reakcji.

Strefa korekty płynności wokół 4825, zgodna z wsparciem linii trendu i odpowiednia dla scenariuszy kontynuacji.

Niższy POC / obszar wartości działający jako głębsze wsparcie, jeśli zmienność wzrośnie.

Dopóki cena utrzymuje się powyżej tych stref popytu, szersza struktura wzrostowa pozostaje nienaruszona.

Płynność i oczekiwania na przyszłość

Płynność wzrostowa pozostaje dostępna powyżej niedawnych szczytów, podczas gdy krótkoterminowe korekty są prawdopodobnie napędzane realizacją zysków, a nie słabością strukturalną. Obszar 5000–5005 reprezentuje kluczową strefę decyzyjną, w której cena może się zatrzymać lub konsolidować przed następnym ruchem w kierunku.

Bias handlowy

Podstawowy bias: Kontynuacja wzrostowa, podczas gdy struktura się utrzymuje

Kluczowe strefy do monitorowania:

4825 – korekta płynności / kontynuacja trendu

5000–5005 – główne rozszerzenie i strefa reakcji

Preferowany interwał czasowy: H1–H4

Zarządzanie ryzykiem pozostaje istotne, szczególnie na rynku wrażliwym na nagłe przepływy wiadomości.

Odwołaj się do załączonego wykresu, aby uzyskać szczegółowy widok struktury rynku, stref płynności i rozszerzeń Fibonacciego.

Obserwuj kanał TradingView, aby otrzymywać wczesne aktualizacje i dołączyć do dyskusji na temat struktury rynku i ruchu cenowego.

BTCUSD – wykres dzienny: faza korekcyjna z potencjalnym wsparcieStruktura ceny:

Bitcoin handluje w okolicach 88 800 USD po silnym odrzuceniu strefy 95 000–97 000 USD. Od listopada widoczny jest trend spadkowy przechodzący w konsolidację. Obecnie cena testuje wzrostową linię trendu (niebieska linia przerywana), co czyni ten obszar kluczową strefą decyzyjną.

Trend i kluczowe poziomy:

Najbliższe wsparcie: 87 500 – 88 000 USD (linia trendu + ostatnie dołki)

Główne wsparcie: 83 000 – 85 000 USD (dolne ograniczenie range / strefa popytu)

Opór: 91 000 – 92 500 USD

Opór kluczowy: 95 000 – 100 000 USD

RSI (14):

RSI znajduje się na poziomie 41,7, poniżej 50, ale bez strefy wyprzedania. Oznacza to słabe momentum, jednak presja sprzedażowa słabnie. Brak jeszcze wyraźnej dywergencji wzrostowej.

Awesome Oscillator (AO):

AO pozostaje poniżej zera, jednak słupki histogramu maleją, co sugeruje wygaszanie momentum spadkowego, bez potwierdzonego odwrócenia trendu.

MACD (12,26,9):

MACD znajduje się poniżej linii zera z niedźwiedzim przecięciem, lecz histogram się kurczy. Często zapowiada to konsolidację lub potencjalne odbicie, jeśli wsparcie się utrzyma.

Nastawienie rynkowe:

Neutralne do lekko wzrostowego, dopóki linia trendu jest broniona.

Dzienne zamknięcie poniżej 87 000 USD byłoby sygnałem słabości i mogłoby otworzyć drogę do 83 000–80 000 USD.

Potwierdzone odbicie może skierować cenę w stronę 92 000 → 95 000 USD.

Scenariusze:

Wzrostowy: linia trendu się utrzymuje → RSI zawraca w górę → poprawa MACD → ruch w kierunku 95 000 USD

Spadkowy: wybicie w dół linii trendu → wzrost presji sprzedaży → test strefy 83 000 USD

Wnioski:

Bitcoin znajduje się w technicznie kluczowym miejscu. Wskaźniki pokazują słabość, ale również oznaki stabilizacji. Krótkoterminowe odbicie jest możliwe, jednak wyraźne potwierdzenie wzrostów wymaga zamknięcia powyżej 91 000 USD. Do tego czasu rynek może pozostać zmienny i bez wyraźnego kierunku.

Tygodniowa analiza złota: Napędzane popytem na bezpieczne aktywaTygodniowa analiza złota: Napędzane popytem na bezpieczne aktywa i oczekiwaniami politycznymi, ceny złota dążą do poziomu 5000 USD 📈

I. Nastroje rynkowe i przepływy funduszy: Zróżnicowanie strukturalne podkreśla wartość inwestycyjną złota

Według najnowszych danych pozycjonowania amerykańskiej Komisji Handlu Kontraktami Terminowymi na Towary (CFTC) i Intercontinental Exchange (ICE) (z tygodnia kończącego się 20 stycznia 2026 r.), globalne fundusze spekulacyjne znacząco dostosowały swoje alokacje w kluczowe aktywa, odzwierciedlając przecenę perspektyw stóp procentowych, ryzyka geopolitycznego i klas aktywów. W tym kontekście złoto, jako aktywo o cechach zarówno bezpiecznej przystani, jak i walutowej, nadal przyciąga kapitał.

Najważniejsze informacje o finansowaniu:

Popyt na metale szlachetne jako bezpieczne przystanie wyróżnia się: Spekulacja na złoto na giełdzie COMEX, długie pozycje netto wzrosły o 2614 kontraktów do 139 162 kontraktów, kontynuując niedawny trend wzrostowy 📊.

Rynek stopy procentowej staje się ostrożny: Ogólne pozycje na kontraktach terminowych na obligacje skarbowe USA zmieniły się z długich pozycji netto na krótkie pozycje netto, co sugeruje wzrost obaw inwestorów o sztywność stóp procentowych, pośrednio wspierając hedging monetarny złota.

Presja dolara na rynku walutowym tymczasowo osłabła: Krótkie pozycje netto w głównych walutach wobec dolara ustabilizowały się, a wartość aktywów złota pozostaje znacząca w systemie walutowym poza dolarem amerykańskim.

II. Analiza fundamentalna: Ryzyka geopolityczne i oczekiwania polityczne napędzają rekordowe maksima 🚀 Ceny złota na rynku spot przebiły opór w zeszłym tygodniu, osiągając po raz pierwszy w czwartek (22 stycznia) poziom 4900 USD za uncję, a w piątek ponownie podbiły rekord do 4967 USD. Głównymi czynnikami napędzającymi ten wzrost były:

Utrzymująca się niepewność geopolityczna: Nieprzewidywalność polityki Trumpa zaniepokoiła UE, podważając długoterminowe zaufanie do relacji transatlantyckich i stymulując zakupy w bezpiecznych przystaniach.

Słaby dolar i oczekiwania polityczne Fed: Rosnące oczekiwania rynku dotyczące przyszłej polityki łagodzenia polityki pieniężnej Fed, w połączeniu z presją na dolara, zapewniły podwójne wsparcie dla złota.

Zakupy złota przez banki centralne i stabilne zasoby prywatne: Goldman Sachs, opierając się na logice „kontynuowanych zakupów złota przez banki centralne + braku sprzedaży przez podmioty prywatne”, podniósł swoją prognozę ceny złota do 5400 USD za uncję. Obecnie ceny złota wzrosły o prawie 15% od początku 2026 roku, kontynuując ubiegłoroczny wzrost o 64%.

⚠️ Ostrzeżenie o ryzyku: Gwałtowny spadek ryzyka związanego z globalną polityką pieniężną może doprowadzić do zamknięcia pozycji zabezpieczających, potencjalnie powodując techniczną korektę cen złota. Kluczową zmienną pozostają wydarzenia geopolityczne.

III. Analiza techniczna: Trend wzrostowy jest solidny; należy zwrócić uwagę na psychologiczny poziom oporu 5000. 🔍 Struktura wykresu dziennego:

Wczoraj rano ceny złota silnie odbiły po spadku z 4832 do minimum 4770. Podczas sesji amerykańskiej ceny przebiły poprzednie maksimum i zamknęły się na poziomie 4937, tworząc dużą byczą świecę z bardzo długim dolnym cieniem, wskazującą na silne zainteresowanie zakupami na niższych poziomach.

Dziś rano ceny ponownie wzrosły o ponad 30 dolarów, zbliżając się do psychologicznego poziomu 5000, co wskazuje na wyraźny zamiar konsolidacji wzrostowej na wyższych poziomach.

Trendy krótkoterminowe:

Wykres 4-godzinny: Oscylator stochastyczny tworzy złoty krzyż skierowany w górę, a linie MACD nadal rosną, z kolejnymi byczymi świecami wspierającymi kontynuację dynamiki wzrostowej.

Wykres 1-godzinny: Średnie kroczące znajdują się w byczym położeniu. Po przebiciu poprzedniego szczytu na poziomie 4888, uformowało się wsparcie, a kluczowy obszar wsparcia przesunął się teraz do 4900-4890. Kluczowe poziomy:

Wsparcie: 4900 (wsparcie natychmiastowe), 4888 (poziom konwersji szczytu/dołka)

Opór: 4963 (szczyt w ciągu dnia), 5010-5030 (krótkoterminowa strefa docelowa)

IV. Strategia handlowa i perspektywy na przyszły tydzień 🎯 Biorąc pod uwagę czynniki fundamentalne, takie jak popyt na bezpieczne aktywa, przepływy funduszy i techniczne formacje wybicia, ogólny trend wzrostowy dla złota pozostaje niezmieniony. Jednak po ciągłych wzrostach należy spodziewać się krótkoterminowej korekty technicznej.

Strategia handlowa:

Główny kierunek: Kupuj przede wszystkim na spadkach, a w drugiej kolejności sprzedawaj na wzrostach.

Kluczowa strefa wsparcia: 4965-4945. Jeśli cena powróci do tego poziomu i się ustabilizuje, można otwierać partiami długie pozycje.

Cel wzrostowy: 5010-5030 to ostatnia strefa oporu. Przełamanie tego poziomu może doprowadzić do ruchu powyżej 5100.

Kontrola ryzyka: Jeśli cena spadnie poniżej 4900, krótkoterminowy momentum osłabnie. Rozważ ponowne zajęcie długich pozycji w pobliżu 4888.

Analiza scenariusza byczego/niedźwiedziego:

✅ Scenariusz wzrostowy: Po ustabilizowaniu się powyżej 4963, przyspiesz w kierunku psychologicznego poziomu 5000; przebicie otworzy nowy potencjał wzrostowy.

⚠️ Scenariusz konsolidacji: Konsolidacja w zakresie 4900-4960, wykorzystując czas na zbudowanie dynamiki.

❌ Scenariusz korekty: Przełamanie 4888 może skutkować testem strefy wsparcia 4840-4820.

📌 Profesjonalne wskazówki strategiczne: Potrzebujesz bardziej szczegółowych informacji o codziennych punktach wejścia i wyjścia, porad dotyczących zarządzania pozycją oraz analizy rynku w czasie rzeczywistym? Śledź nasz kanał z dogłębną analizą, aby precyzyjnie wykorzystywać okazje handlowe na zmiennych rynkach! Kliknij, aby obserwować i nie przegapić żadnych aktualizacji! 👉

Czas na C3.AI - 90% potencjalny profit - 24 USDNa wykresie dziennym widoczny jest długoterminowy trend spadkowy, który w ostatnich tygodniach wyraźnie traci impet. Kurs akcji ustabilizował się w rejonie 12–13 USD, gdzie wcześniej pojawiał się zwiększony popyt. Obecny poziom cenowy można interpretować jako strefę akumulacji po silnym ruchu spadkowym.

Cena porusza się blisko lokalnych minimów, a zmienność wyraźnie spadła, co często poprzedza silniejszy ruch kierunkowy. Dodatkowo notowania zaczynają reagować na krótsze średnie kroczące, co sugeruje poprawę krótkoterminowej struktury rynku. Potencjalne odbicie w kierunku 24 USD pokrywa się z istotnym obszarem wcześniejszej podaży oraz przebiegiem długoterminowej średniej kroczącej, która może zostać przetestowana jako pierwszy większy cel wzrostowy.

Jeżeli kurs utrzyma się powyżej obecnej strefy wsparcia i pojawi się wzrost wolumenu, scenariusz technicznego odreagowania w górę pozostaje realny w najbliższym czasie.

Potencjalny profit : 24 $

Niniejsza analiza ma charakter wyłącznie informacyjny i edukacyjny. Nie stanowi porady inwestycyjnej, rekomendacji ani oferty kupna lub sprzedaży jakiegokolwiek instrumentu finansowego. Inwestowanie wiąże się z ryzykiem, a przeszłe wyniki nie gwarantują przyszłych rezultatów. Każdy inwestor powinien podejmować decyzje w oparciu o własną analizę i ocenę ryzyka.

XAUUSD – H1: Silny trendXAUUSD – H1 Analiza Techniczna: Ryzyko Rozszerzenia w Pobliżu Szczytów w Miarę Wzrostu Napięć Geopolitycznych | Lana ✨

Złoto nadal handluje w silnej strukturze wzrostowej, z ceną przesuwającą się wyżej wzdłuż rosnącej linii trendu. Jednak w miarę zbliżania się rynku do górnych stref oporu, akcja cenowa sugeruje, że rajd może wchodzić w bardziej wrażliwą fazę, gdzie ryzyko rozszerzenia i zmienność wzrastają.

📈 Struktura Rynkowa i Akcja Cenowa

Krótkoterminowy trend pozostaje wzrostowy, a cena szanuje rosnącą linię trendu.

Ostatnia akcja cenowa pokazuje silne impulsywne zakupy, po których następują płytkie korekty — znak agresywnego popytu.

Jednak cena teraz handluje blisko górnej granicy kanału trendowego, gdzie kontynuacja wzrostu staje się często mniej efektywna i bardziej reaktywna.

Obecna struktura sprzyja kontynuacji, ale ryzyko wzrasta, gdy cena dystansuje się od wartości.

🔍 Kluczowe Strefy Techniczne na H1

Bezpośrednia strefa oporu / reakcji: 4987 – 5000

Obszar ten reprezentuje krótkoterminowy sufit, gdzie cena może się wahać lub tworzyć tymczasową konsolidację.

Strefa sprzedaży (obszar rozszerzenia): 5053 – 5070

Strefa premium, w której dalszy wzrost staje się coraz bardziej wydłużony, a realizacja zysków lub reakcje korekcyjne są bardziej prawdopodobne.

Kluczowe strefy wsparcia i wartości poniżej:

4663 – 4629 (wcześniejsze akceptacje + wsparcie strukturalne)

4595 – 4570 (głębszy obszar wartości zgodny z retroakcją Fibonacciego)

Te niższe strefy pozostają ważnymi punktami odniesienia, jeśli cena przechodzi z rozszerzenia do korekty.

🎯 Scenariusze Handlowe

Główny scenariusz (kontynuacja wzrostu):

Jeśli cena skonsoliduje się powyżej 4987 i zaakceptuje wyższe poziomy, rynek może rozszerzyć się w obszarze 5053–5070. Każdy ruch do tego obszaru powinien być starannie monitorowany pod kątem sygnałów wyczerpania, a nie późnego ścigania wybicia.

Alternatywny scenariusz (korekta w strukturze):

Brak utrzymania się powyżej 4987–5000 może wywołać ruch korekcyjny z powrotem w kierunku 4663–4629, gdzie kupujący mogą szukać ponownego zaangażowania w lepszej wartości.

Lana woli czekać na reakcje w kluczowych strefach, a nie gonić cenę, gdy jest już wydłużona.

🌍 Kontekst Geopolityczny (Dlaczego Zmienność Ma Znaczenie Teraz)

Ostatnie raporty wskazują, że grupa uderzeniowa USS Abraham Lincoln weszła do Oceanu Indyjskiego, z oczekiwaniami na przemieszczenie się w kierunku Morza Arabskiego w nadchodzących dniach. Zwiększona obecność wojskowa USA na Bliskim Wschodzie, w obliczu obaw o potencjalną eskalację z udziałem Iranu, dodaje warstwę niepewności geopolitycznej.

Historycznie, takie wydarzenia mają tendencję do:

Zwiększenia krótkoterminowej zmienności w złocie

Wsparcia złota jako zabezpieczenia, a także wywoływania ostrych wahań realizacji zysków

To tło podkreśla znaczenie zarządzania ryzykiem i cierpliwości, zwłaszcza gdy cena handluje blisko stref premium.

🧠 Perspektywa Lany

Złoto pozostaje wzrostowe, ale nie każda faza wzrostowa jest dobrym miejscem do zakupu.

Gdy cena handluje wyżej w strefach premium i rozszerzenia, Lana skupia się na strukturze, wartości i reakcji, a nie na emocjonalnym momentum.

✨ Szanuj trend, zarządzaj ryzykiem rozszerzenia i pozwól cenie przyjść do twoich poziomów.

GOLD (XAU/USD) – Kontynuacja trendu wzrostowego w kierunku ?🔍 Analiza techniczna – przegląd

Struktura rynku: Wyraźna struktura wzrostowa z coraz wyższymi szczytami i dołkami ✔️

Linia trendu: Cena respektuje rosnącą linię trendu, potwierdzając silne momentum wzrostowe 📈

Wybicia: Kilka potwierdzonych wzrostowych wybić z konsolidacji i strefy range 🔓

Wolumen: Silny wolumen wzrostowy podczas ruchów impulsowych potwierdza udział instytucji 💥

POI (Point of Interest): Powtarzające się reakcje ze stref POI, działających jako wiarygodne strefy popytu 🎯

Punkt pivot: Zielona strefa pivot pełni rolę dynamicznego wsparcia po korekcie 🟩

Pullback: Obecna korekta jest zdrowa i korekcyjna, co sugeruje akumulację przed dalszym ruchem 🔄

🎯 Cele & projekcja transakcji

Cel główny (TP1): 🟢 4 850 – 4 860

Cel rozszerzony (TP2): 🟢 4 890 – 4 920 (strefa premium podaży / płynności)

Strefa kontynuacji wzrostowej: Szare pole konsolidacji → oczekiwane utworzenie wyższego dołka, a następnie ekspansja ⬆️

🛑 Unieważnienie / poziom ryzyka

Scenariusz wzrostowy unieważniony poniżej: ❌ 4 740 – 4 720 (strefa wysokiego pivotu / złamanie linii trendu)

✨ Bias transakcyjny: Kontynuacja wzrostowa

📍 Strategia: Kupuj korekty | Utrzymuj pozycje długie, dopóki linia trendu pozostaje nienaruszona

📌 Kluczowy przekaz:

Dopóki złoto utrzymuje się powyżej punktu pivot i rosnącej linii trendu, kierunek o najmniejszym oporze pozostaje wzrostowy w stronę wyznaczonych celów 🚀💰

Czekamy na potwiedzenie wsparcia i potwierdzenie kierunku trenduAnaliza fundamentalna – Kratos Defense & Security Solutions (KTOS)

Kratos to spółka z sektora obronnego i bezpieczeństwa, mocno powiązana z tematami dronów, systemów bezzałogowych, elektroniki wojskowej i kontraktów rządowych w USA. Fundamentalnie korzysta na zwiększonych wydatkach na obronność oraz napięciach geopolitycznych, co od dłuższego czasu wspiera sentyment do całego sektora. Przychody są stabilne, a spółka regularnie pozyskuje nowe kontrakty, choć marże nie należą do najwyższych i wciąż wymagają poprawy. Ryzykiem pozostaje duża zależność od kontraktów rządowych oraz polityki budżetowej, natomiast długoterminowo sektor obronny pozostaje strukturalnie wspierany.

Analiza techniczna

Na wykresie dziennym KTOS znajduje się w trendzie wzrostowym. Cena utrzymuje się powyżej SMA 50 oraz wyraźnie powyżej SMA 200, co potwierdza pozytywną strukturę rynku. Ostatni dynamiczny ruch wzrostowy doprowadził kurs w okolice lokalnych szczytów, po czym pojawiła się naturalna realizacja zysków.

Obecna korekta wygląda technicznie zdrowo — cena cofnęła się, ale nie złamała kluczowych średnich. Dopóki cena utrzymuje się powyżej SMA 50, scenariusz wzrostowy pozostaje bazowy. RSI znajduje się powyżej 50 a MACD pozostaje w dodatnim terytorium i nadal wspiera trend wzrostowy, mimo krótkoterminowego osłabienia dynamiki.

Narazie czekamy na potwiedzenie wsparcia i potwierdzenie kierunku trendu.

Disclaimer:

Powyższa analiza ma charakter wyłącznie edukacyjny i nie stanowi rekomendacji inwestycyjnej ani porady finansowej. Każda inwestorka podejmuje decyzje inwestycyjne na własną odpowiedzialność, po uwzględnieniu swojego doświadczenia, sytuacji finansowej oraz akceptowanego poziomu ryzyka. Inwestowanie na rynkach finansowych wiąże się z możliwością utraty kapitału.

Carvana oficjalnie została dodana do indeksu S&P 500 pod koniec Carvana oficjalnie została dodana do indeksu S&P 500 pod koniec grudnia 2025 r.

Wracając jednak do wzrostów z końca listopada — cena CVNA zaczęła dynamicznie rosnąć już w momencie podgrzewania informacji o planowanym dodaniu spółki do S&P 500. W dniu faktycznego włączenia do indeksu, 22 grudnia, kurs zaliczył spadki, co jest dość powszechnym zjawiskiem, ponieważ część inwestorów realizuje wtedy zyski.

Obecnie, po potwierdzeniu wsparcia w okolicach 390 USD, technicznie widzimy strukturę wyższych dołków, jednak wciąż brakuje wyższych szczytów. To oznacza, że rynek buduje bazę, ale nie potwierdził jeszcze kontynuacji trendu wzrostowego. Strefa w rejonie 481–485 USD pozostaje istotnym oporem, który kilkukrotnie zatrzymał wzrosty. Kluczowe będzie przebicie tej linii oporu i jego potwierdzenie, aby otworzyć drogę do dalszych wzrostów.

RSI znajduje się w neutralnej, względnie silnej strefie powyżej 50, co sugeruje, że popyt nie wygasa, ale nie ma jeszcze oznak wykupienia rynku. MACD pozostaje nad zerem, a rosnący histogram wskazuje na utrzymujące się momentum, co wspiera scenariusz dalszego ruchu wzrostowego po wybiciu oporu.

Disclaimer:

Powyższa analiza ma charakter wyłącznie edukacyjny i nie stanowi rekomendacji inwestycyjnej ani porady finansowej. Każda inwestorka podejmuje decyzje inwestycyjne na własną odpowiedzialność, po uwzględnieniu swojego doświadczenia, sytuacji finansowej oraz akceptowanego poziomu ryzyka. Inwestowanie na rynkach finansowych wiąże się z możliwością utraty kapitału.

obecne ruchy można traktować jedynie jako...Widziałam, że część z Was pytała o Duolingo.

Na wykresie dziennym sytuacja techniczna pozostaje słaba i od ostatniej analizy niewiele się zmieniło. Luka spadkowa, o której wcześniej mówiłyśmy, nadal pozostaje otwarta, a strefa oporu w okolicach 214,93 USD skutecznie odrzuciła wzrosty. To potwierdza, że sprzedający wciąż kontrolują rynek.

Cena znajduje się poniżej kluczowych średnich kroczących, w tym SMA 50 i SMA 200, które są nachylone w dół i działają jak dynamiczny opór. Każda próba odbicia kończy się na niższym szczycie, co utrzymuje spadkową strukturę rynku. RSI utrzymuje się poniżej poziomu 40, co świadczy o słabym momentum i braku realnej presji popytowej. MACD pozostaje w negatywnym terytorium i nie daje sygnału zmiany trendu — obecne ruchy można traktować jedynie jako techniczne korekty w ramach trendu spadkowego.

Disclaimer:

Powyższa analiza ma charakter wyłącznie edukacyjny i nie stanowi rekomendacji inwestycyjnej ani porady finansowej. Każda inwestorka podejmuje decyzje inwestycyjne na własną odpowiedzialność, po uwzględnieniu swojego doświadczenia, sytuacji finansowej oraz akceptowanego poziomu ryzyka. Inwestowanie na rynkach finansowych wiąże się z możliwością utraty kapitału.

Wybicie z kanału spadkowegpAnaliza fundamentalna – Amprius Technologies (AMPX)

Amprius to spółka technologiczna z sektora baterii nowej generacji, skupiona na krzemowych anodach. Przychody są nadal niewielkie, a spółka pozostaje nierentowna, ponieważ jest na etapie rozwoju i skalowania technologii. Marże są ujemne, a wycena opiera się głównie na potencjale przyszłych kontraktów, a nie na obecnych wynikach finansowych. Earnings nie są tu kluczowym czynnikiem – kurs reaguje bardziej na informacje o partnerstwach, finansowaniu i sentymencie rynkowym. Konkurencja w sektorze baterii jest silna, zarówno ze strony dużych producentów, jak i innych spółek technologicznych, a główne ryzyka to cash burn, potrzeba dalszego finansowania oraz wysoka zmienność ceny akcji.

Analiza techniczna – Amprius Technologies (AMPX)

Na wykresie dziennym widać, że po silnym trendzie wzrostowym kurs wszedł w dłuższą korektę spadkową, poruszając się w kanale zniżkującym. W ostatnich tygodniach cena wyszła z dolnych rejonów kanału i wróciła powyżej lokalnego wsparcia oraz średniej krótkoterminowej. To pierwsza oznaka poprawy sentymentu, ale strukturalnie rynek nadal nie jest w pełnym trendzie wzrostowym. RSI znajduje się powyżej 50 i rośnie, co pokazuje odbudowę momentum, a MACD potwierdza krótkoterminowe odbicie. Kluczowe będzie utrzymanie ceny powyżej strefy około 10–10,30 USD oraz wybicie górą ostatnich lokalnych oporów. Dopiero wtedy można mówić o zmianie struktury na bardziej wzrostową. Odrzucenie ceny w tym rejonie zwiększyłoby ryzyko powrotu do niższych poziomów.

Podsumowanie

AMPX to spółka o dużym potencjale technologii, ale wysokim ryzyku fundamentalnym. Technicznie jesteśmy w fazie odbicia po korekcie, a nie w potwierdzonym trendzie wzrostowym. To bardziej zagranie spekulacyjne lub krótkoterminowe niż spokojna inwestycja długoterminowa, wymagające uważnego zarządzania ryzykiem.

Disclaimer:

Powyższa analiza ma charakter wyłącznie edukacyjny i informacyjny i nie stanowi rekomendacji inwestycyjnej ani porady finansowej. Przed podjęciem jakichkolwiek decyzji inwestycyjnych każda inwestorka powinna samodzielnie ocenić ryzyko oraz dostosować strategię do własnej sytuacji finansowej i poziomu doświadczenia. Inwestowanie na rynkach finansowych wiąże się z ryzykiem utraty kapitału.

Long NQ100, 23.01.2026, 09:32 NY## Notatka

### Model wejścia (ICT)

* Discount** – brałem long, bo cena była „tania” względem bieżącego zakresu (wejście z dolnej części dealing range).

* Sweep SSL (Sell-Side Liquidity) – najpierw zebrana płynność pod dołkami (zmiatanie stopów sprzedających / longów).

* Stop Hunt – to samo z perspektywy mechaniki: szybkie naruszenie dołka, żeby wymusić zlecenia stop i „nakarmić” stronę kupującą.

* Reaction +FVG (2m) – po wybiciu w górę powstała nierównowaga (bullish FVG) i liczyłem na reakcję/uzupełnianie tej luki jako punkt wejścia.

* Breaker – wcześniejsza strefa podaży została złamana wybiciem, a potem potraktowana jako wsparcie (wejście na powrocie do strefy).

### Parametry wejścia

* Wejście: 25632,0

* Typ wejścia: zbyt wcześnie na spadającym nożu.

potwierdzenie słuszności mojego kierunku: powrót (retest) do strefy Breaker / +FVG (2m)** po sweepie SSL

* SL: 25559,0 (pod dołkiem po sweepie / pod strefą płynności)

* TP / cel: POI + run na PDH/BSL

* strefa POI: 25775,1 – 25820,7

* PDH jako „magnes” po drodze (target logiczny przed wyższą płynnością)

### Uzasadnienie (krótko)

Wziąłem longa po klasycznym schemacie discountu - „liquidity grab → impuls → powrót do nierównowagi”: najpierw zmiatanie **SSL** i stopów, potem mocne wybicie (zmiana charakteru ruchu). Celowałem w dopełnienie ruchu do **POI** oraz domknięcie w kierunku **PDH** (płynność po stronie kupującej).

**Status:** nadal w pozycji, czekam na realizację TP.

XAU – konfiguracja byczej kontynuacjiZłoto pozostaje w rosnącym kanale cenowym, utrzymując się powyżej chmury Ichimoku – struktura pozostaje mocno zwyżkowa. Obecne cofnięcie stanowi solidną korektę popytu (4753), zgodną ze wsparciem kanału.

Dopóki cena utrzyma się w tej strefie, preferowana jest kontynuacja wzrostów. Silne odbicie może skierować XAUUSD w stronę 4970 z rozszerzeniem do 5090 (Fibo 1,618).

Wiatry makro w tył:

• Utrzymujące się ryzyko geopolityczne utrzymuje wysoki popyt na bezpieczne przystanie.

• Realne rentowności pozostają pod presją, co stanowi wsparcie dla złota.

• Rynki nadal wyceniają luzowanie Fed w dalszej części cyklu.

Walka o 5000: Szał i ukryte obawy stojące za pięciodniowym rajdeWalka o 5000: Szał i ukryte obawy stojące za pięciodniowym rajdem złota. Czy piątkowy Czarny Łabędź okaże się sukcesem? 🔥

Złoto odnotowało silny, pięciodniowy rajd, a nastroje na rynku są gorące niczym pole bitwy 🔥. Pozytywne czynniki fundamentalne nadal napędzają wzrost cen, nie wypełniając nawet licznych luk technicznych, jakby byki były „krwiożercze” – ich pragnienie osiągnięcia poziomu 5000 jest równie zdecydowane, jak wojownik szarżujący do boju 💪. Właśnie taka jest logika stojąca za preferencją złota dla konsolidacji na wysokim poziomie zamiast gwałtownego spadku: pozycje niedźwiedzie wciąż się czają, a bez wyraźnych oznak rozpraszania ryzyka wolą obserwować, niż pochopnie wchodzić na rynek.

Jednak przy tak wysokich cenach, jeśli byki chcą kontynuować atak na poziom 5000, nieuchronnie będą potrzebowały znacznego napływu kapitału, tzw. „market dump”. W tym kluczowym momencie absolutnie nie ma potrzeby się spieszyć ⚠️ – ponieważ podczas gdy duże fundusze robią ruchy, istnieje inna możliwość: skoro rynek zgromadził dużą liczbę pozycji obstawiających trend wzrostowy, czy nie byłoby bardziej zgodne z naturą spekulacji, aby spieniężyć wysokie poziomy i wyjść z rynku? Zwłaszcza biorąc pod uwagę obecną wysoką zmienność, z wahaniami sięgającymi ponad dziesięciu punktów na minutę, moment na realizację zysków jest praktycznie „idealny” 😏. Co więcej, dziś jest piątek, a nieodłączne ryzyko wystąpienia czarnego łabędzia dodatkowo zwiększa prawdopodobieństwo odwrócenia trendu na rynku.

Od otwarcia sesji nocnej ceny złota pozostają zmienne, a nawet powszechnie stosowane okno czasowe odwrócenia trendu nie zmaterializowało się, co doprowadziło do krótkiego impasu między bykami a niedźwiedziami. Zaleca się uważne monitorowanie poziomu 4880 jako kluczowego poziomu wsparcia/oporu. Jeśli cena spadnie poniżej poziomu 4900-4880 w ciągu dnia, należy uważać na czarnego łabędzia, który może wywołać korektę 🦢.

Operacyjnie:

Można rozważyć zajęcie długich pozycji w okolicach 4910.

W zależności od kapitału, dodawaj kolejne pozycje w przedziale 4900-4885.

Stopy stratne należy ustawiać, jeśli cena spadnie poniżej 4880.

Cele to 4935-4940-4970; wybicie może doprowadzić do poziomu 5000.

Rynek wszedł w okres wrażliwości; racjonalność i cierpliwość są równie ważne. Niech wszyscy zachowają jasność umysłu w obliczu zmienności i będą wykorzystywać okazje w ramach trendów.

XAUUSD (H4) – Plan kontynuacji LiamaXAUUSD (H4) – Plan Kontynuacji Liama

Trend pozostaje silny, ale cena jest rozszerzona | Kupuj przy korektach, nie przy szczytach

Szybkie podsumowanie

Złoto nadal handluje stabilnie w ramach silnej struktury wzrostowej. Presja makroekonomiczna na popyt na bezpieczne aktywa nieco osłabła, gdy napięcia geopolityczne i handlowe między USA a UE się złagodziły, podczas gdy rosnące ceny ropy (wsparte prognozami popytu Saudi Aramco) utrzymują oczekiwania inflacyjne.

Pomimo trendu wzrostowego, cena jest obecnie rozszerzona w górnym zakresie, więc wykonanie dzisiaj powinno koncentrować się na kupowaniu przy korektach w strukturze, a nie na ściganiu wybicia.

Kontekst makroekonomiczny (wspierający, ale mniej eksplozjny)

Zmniejszona geopolityczna tarcia między USA i Europą osłabiły panikowe napływy.

Rosnące ceny ropy podtrzymują oczekiwania inflacyjne, ograniczając presję na spadek ceny złota.

USD pozostaje względnie stabilny (USD/CAD mocno trzyma), co sugeruje, że siła złota jest napędzana przez strukturę, a nie przez czysty handel lękowymi.

➡️ Wniosek: środowisko sprzyjające trendom, ale zmienność jest teraz bardziej techniczna niż napędzana nagłówkami.

Widok techniczny (H4 – na podstawie wykresu)

Złoto respektuje czystą rosnącą linię trendu, z impulsywnymi nogami, które są następnie poprzedzone płytkimi korektami.

Kluczowe poziomy z wykresu:

✅ Górna rozszerzenie / cel kontynuacji: strefa 5000+

✅ Strefa kupna kontynuacyjnego wzrostu: 4580 – 4620 (poprzednie wybicie + wsparcie fib)

✅ Wsparcie linii trendu: dynamiczne (rosnące)

✅ Wsparcie dla głębszej korekty: 4400 – 4450

Cena aktualnie handluje powyżej rozszerzenia fib 1.618, co zwiększa prawdopodobieństwo krótkoterminowej konsolidacji lub korekty przed kontynuacją.

Scenariusze handlowe (styl Liama: handluj poziomem)

1️⃣ Scenariusze KUPNA (priorytet – kontynuacja trendu)

A. KUPNO korekty do struktury (preferowane ustawienie)

✅ Strefa kupna: 4580 – 4620

Warunek: trzymać powyżej linii trendu + reakcja wzrostowa na M15–H1

SL: poniżej struktury / linii trendu

TP1: ostatni szczyt

TP2: 4900

TP3: rozszerzenie w kierunku 5000+

Logika: Ta strefa współdziała z wcześniejszym oporem, który stał się wsparciem, i z retracementem fib — wejście kontynuacyjne o wyższym prawdopodobieństwie niż kupowanie przy szczytach.

B. KUPNO głębszego spadku (tylko jeśli zmienność wzrośnie)

✅ Strefa kupna: 4400 – 4450

Warunek: silne odrzucenie / pożarcie płynności

TP: 4580 → 4800+

Logika: To ostatnie czyste strukturalne wsparcie w ramach obecnego trendu. Spadek tutaj prawdopodobnie będzie korekcyjny, a nie zakończający trend.

2️⃣ Scenariusz SPRZEDAŻY (przeciw trendowi, taktyczny tylko)

❌ Brak biasu SPRZEDAŻY swingowej, podczas gdy cena utrzymuje się powyżej rosnącej linii trendu.

Sprzedaż krótkich pozycji ma sens tylko jako bardzo krótkoterminowe scalpy przy szczytach z wyraźnym odrzuceniem w niższej ramie czasowej.

Kluczowe notatki

Silne trendy karzą niecierpliwość — czekaj na korekty.

Unikaj wejść w środkowej fazie po impulsywnych świecach.

Jeśli cena przyspiesza pionowo bez retrakcji, stań z boku.

Jakie jest twoje podejście: czekanie na korektę 4580–4620, aby dołączyć do trendu, czy pozostanie na płasko do momentu głębszej korekty w kierunku 4450?

— Liam