BTC: Zbliża się do 100K📢 Po korekcie spadkowej BTC potwierdził silne wsparcie na poziomie 74K. Akumulowaliśmy pozycje długie na dołach, a rynek teraz wykazuje oznaki ożywienia. Chociaż pełny rynek byczy nadal potrzebuje czasu na rozwój, powinniśmy przygotować się poniżej poziomu 80K i czekać na przełamanie rynku w górę.

💡 Strategia handlowa BTC na dzisiaj:

💰 Kupno BTCUSDT@75K-76K

🎯 TP: 82K-85K

⚠️⚠️⚠️ Wszystkie sygnały były dokładne przez pełny miesiąc. Będę nadal wysyłać precyzyjne sygnały, aby pomóc Ci zarobić więcej. Rynek jest obecnie bardzo zmienny – nie przegap codziennych sygnałów handlowych!

X-indicator

SHORT NQ100 04.02.2026, 10:39 NYModel wejścia (ICT): BOS + FVG recovered Bearish

Sweep SSL (zebranie płynności sprzedażowej): cena „wyczyściła” dołki (SSSL), zgarnęła zlecenia ochronne spod swingów i dopiero wtedy zrobiła korektę w górę.

Retracement do „FVG recovered” (niedźwiedzie FVG): po impulsie spadkowym wróciła w strefę nierównowagi/luki (FVG), która działała tu jak strefa podaży do ponownej sprzedaży.

IB5 low jako filtr: minimum z pierwszych 5 minut (IB5 low) było dla mnie poziomem odniesienia (reakcja/odrzut w jego rejonie wzmacniał short).

Parametry wejścia:

Pozycja: SHORT

Wejście: na retest strefy „FVG recovered” w rejonie ~25 209.5

SL: powyżej IB5 low (na screenie referencyjnie okolice ~25 210.5)

TP (główny): stary NDOG (SSL) 24 789

Uzasadnienie:

Po wyczyszczeniu płynności pod dołkami (SSL) rynek zrobił korektę do „odzyskanego” niedźwiedziego FVG i w rejonie IB5 low nie potrafił utrzymać wzrostu. Traktowałem ten powrót jako mitigację strefy podaży i szukałem kontynuacji spadku w stronę starej płynności (NDOG/SSL).

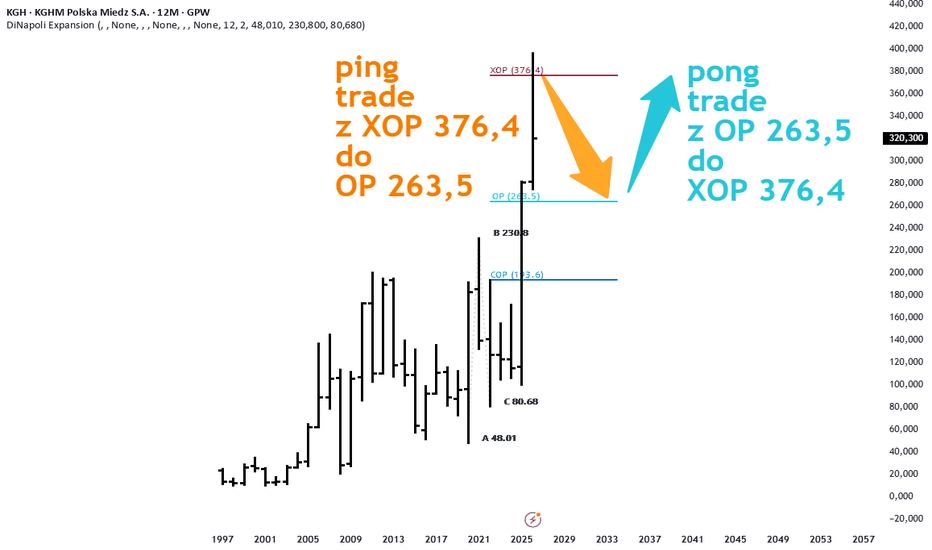

KGHM roczny ping-pong tradeBędę obserwował, czy rozegra się scenariusz „ping-pong trade” na rocznym wykresie.

Ping trade: jest to trade polegający na spadku ceny z XOP = 376,4 w okolice OP = 263,5.

Pong trade: jest to trade, w którym następuje obrona wsparcia w okolicach OP = 263,5 i powrót ceny w stronę XOP = 376,4.

BTC – kontynuacja spadków, sprzedaż w ramach rajduCena utrzymuje silny trend spadkowy, stale tworząc niższe szczyty i niższe dołki, i jest spychana poniżej EMA20 i EMA50.

Ostatni gwałtowny spadek pokazuje, że sprzedający mają pełną kontrolę; obecne odbicie ma charakter czysto techniczny.

Obecny zakres wahań to strefa podaży/wycofania, w której sprzedający mogą powrócić na rynek.

Dopóki BTC nie odzyska EMA50, każde odbicie należy traktować jako okazję do sprzedaży w ramach kontynuacji trendu.

Preferowany scenariusz:

→ Cena odrzuca strefę oporu → kontynuacja spadku do poziomu 75 000 – celu zgodnie z obecną strukturą spadkową.

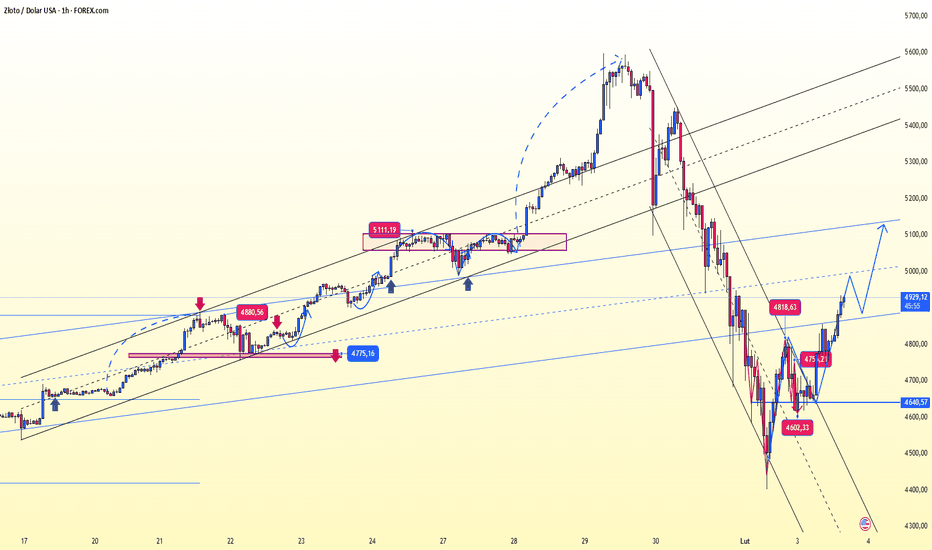

Odwrócenie typu zaokrąglone dno w kierunku kluczowego oporuStruktura rynku

Cena utworzyła formację zaokrąglonego dna (rounded bottom) po silnym spadku, co wskazuje na wyczerpanie sprzedających i stopniowe przejęcie kontroli przez kupujących.

Zaznaczone minimum pokazuje silną absorpcję popytu, po której pojawiają się wyższe dołki → wczesny sygnał zmiany trendu.

Kluczowe poziomy

Strefa wsparcia: ~4 890 – 4 950

Wyraźnie broniony obszar, stanowiący bazę dla ruchu wzrostowego.

Strefa wejścia: tuż powyżej wsparcia

Powrót ceny do wsparcia z reakcją popytową daje możliwość wejścia w pozycję długą po potwierdzeniu.

Opór pośredni: ~5 100

Poziom został wybity i obecnie działa jako krótkoterminowe wsparcie.

Główny opór / cel: ~5 210 – 5 250

Kolejna strefa płynności i logiczny cel, zgodny z wcześniejszą podażą.

Momentum i Price Action

Prognozowany scenariusz zakłada kontynuację ruchu wzrostowego:

Wybicie i utrzymanie powyżej 5 100

Krótka konsolidacja / retest

Ruch w kierunku górnej strefy oporu

Na ten moment brak wyraźnych oznak dystrybucji; momentum sprzyja kupującym, dopóki wsparcie pozostaje nienaruszone.

Bias rynkowy

📈 Wzrostowy, dopóki cena utrzymuje się powyżej ~4 950

Unieważnienie scenariusza, jeśli rynek wyraźnie zejdzie poniżej strefy wsparcia.

Podsumowanie transakcji

Kierunek: kontynuacja wzrostów

Wejście: Retest wsparcia / potwierdzenie popytowe

Cel: 5 210 – 5 250

Ryzyko: Przebicie strefy wsparcia

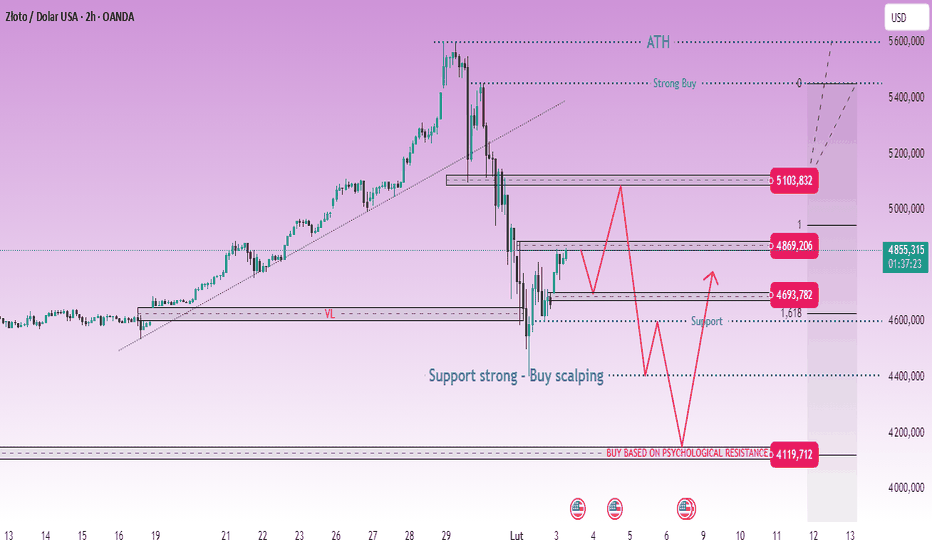

Szalony spadek cen złota na rynku: szansa czy pułapka? Dziś ranSzalony spadek cen złota na rynku: szansa czy pułapka?

Dziś rano obudziłem się i stwierdziłem, że chociaż złoto prawie odrobiło straty, srebro nadal traciło 11%. Ale czy to ma znaczenie? To tylko wstrząs na rynku; rynek jest manipulowany, duże czy małe obniżki cen są takie same. Dobra wiadomość jest taka, że po tym zamieszaniu zmienność na rynku wyraźnie osłabła i nie wykazuje już wcześniejszych wahań o 800 punktów w ciągu jednego dnia.

Co ważniejsze, moim zdaniem, ta korekta jest raczej normalnym odpoczynkiem po okresie intensywnych wzrostów. Ponieważ rynek krajowy jest zamknięty z powodu święta, rynek międzynarodowy może wykorzystać tę okazję do zaoferowania okazji do zakupu po niższych cenach. Zwłaszcza że tegoroczne dane o zatrudnieniu poza rolnictwem zostały przesunięte na 11 lutego, daje to rynkowi rzadki okres spokoju i daje nam szansę na zajęcie pozycji.

📉 Analiza techniczna: Zamknięcie wirującego szczytu, kluczowe poziomy nieprzełamane

Wczoraj złoto zamknęło się małą, byczą świecą z długimi górnymi i dolnymi cieniami, powszechnie znaną jako „wirujący szczyt”. Dotknęła ona poziomu 5091 i przetestowała 4859. Co ciekawe, 5091 znajduje się w strefie oporu 5050-5150, podczas gdy 4859 to dokładnie poziom 38,2% zniesienia Fibonacciego, kluczowy poziom, który był ostatnio wielokrotnie testowany.

Chociaż rynek wcześnie rano podlegał gwałtownym wahaniom, ostatecznie zamknął się poniżej 5090, co wskazuje, że cały rynek pozostaje w fazie konsolidacji i nie uformował jeszcze wybicia z trendu.

Dzisiaj, pod wpływem gwałtownego spadku cen srebra, cena złota spadła z 5023 do 4790, co stanowi kolejną rundę „gwałtownej” manipulacji rynkiem. Możemy jednak również zaobserwować, że amplituda wahań stopniowo maleje, co stwarza warunki do konwergencji rynku w najbliższej przyszłości.

Kluczowe pytanie na dziś jest proste: czy poziom 4859 się utrzyma. Poziom ten jest nie tylko punktem zwrotnym od góry do dołu w ciągu ostatnich dwóch dni, ale także punktem zbiegu środkowej linii dziennego pasma Bollingera, jego znaczenie jest oczywiste.

📍 Strategia krótkoterminowa: Poniżej linii trendu kontynuuj strategię krótkiej sprzedaży.

Wspomniana wczoraj struktura drabiny godzinowej ponownie okazała się skuteczna podczas sesji amerykańskiej, wskazując, że rynek nadal kontynuuje trend niższych maksimów i niższych dołków.

Poniżej psychologicznej bariery „poziomu 5000” możemy się cofnąć i skupić na oporze linii trendu w obszarze 4970-4978. Jeśli cena odbije się do tego poziomu, nadal można to uznać za okazję do zajęcia krótkich pozycji, z celem spadkowym na poziomie 4859-4800.

Jeśli chodzi o inne wskaźniki, na tak emocjonalnie zmiennym rynku, zbytnie poleganie na nich może łatwo zaburzyć Twój osąd. Trzymanie się kluczowych poziomów i realizacja planu to najlepszy sposób na radzenie sobie z obecną sytuacją na rynku.

✨ Kilka słów na koniec: Rynek nieustannie wystawia na próbę ludzką naturę, a korekty rynkowe to tylko jeden z jego najczęstszych elementów. Nie pozwól, aby chwilowe wzrosty i spadki zaburzyły Twój rytm; spokojnie obserwuj strukturę i cierpliwie czekaj na swoją szansę.

💬 Zapraszamy do dzielenia się swoimi przemyśleniami w sekcji komentarzy: Czy ta korekta rynkowa Cię wytrąciła z równowagi? Jesteś nastawiony byczo czy niedźwiedzio na przyszłość?

Jeśli podoba Ci się ta analiza rynku, nie zapomnij polubić ❤️ i obserwować 🔔, a także udostępnij ją znajomym, którzy mogą jej potrzebować~ Analizujmy racjonalnie i handlujmy spokojnie razem!

Strukturalne wsparcie dla złota w średnim i długim terminie pozoStrukturalne wsparcie dla złota w średnim i długim terminie pozostaje solidne, a krótkoterminowe odbicie jest silne.

📈 Globalne banki centralne kontynuują szaleństwo zakupów złota, budując solidne dno cen tego kruszcu. W latach 2022-2024 średnie roczne zakupy złota przez globalne banki centralne przekroczyły 1000 ton, znacznie przekraczając poprzednie poziomy, stając się niezaprzeczalną strukturalną siłą popytu na rynku złota. Jednocześnie nierównowaga między udziałem dolara amerykańskiego w światowych rezerwach (około 56%) a udziałem gospodarki amerykańskiej (około 25%) nadal skłania banki centralne do optymalizacji swoich struktur rezerwowych i dywersyfikacji ryzyka poprzez zwiększanie zasobów złota. Oczekuje się, że proces ten będzie nadal wspierał wartość złota jako inwestycji w średnim i długim terminie.

🌍 W otoczeniu, w którym niepewność geopolityczna i makroekonomiczna utrzymuje się na historycznie wysokim poziomie, walory złota jako bezpiecznej przystani są jeszcze bardziej widoczne. Obecne „zawirowania polityczne” są powszechnie uważane za długoterminowy czynnik pozytywny dla złota, stale przyciągający napływ kapitału do aktywów bezpiecznych.

📊 Technicznie rzecz biorąc, złoto odnotowało silne odbicie po trzech kolejnych dniach spadków. Wczorajsza silna bycza świeca zakończyła się lekkim spadkiem na otwarciu dziś rano, po czym nastąpił kolejny wzrost, przebijając psychologiczną barierę 5000 USD/uncję i osiągając szczyt na poziomie 5080,71 USD. Obecnie 4-godzinne średnie kroczące tworzą złoty krzyż, MACD również tworzy złoty krzyż, a cena ustabilizowała się powyżej środkowej linii Wstęgi Bollingera, co wskazuje na silny krótkoterminowy momentum wzrostowy.

🎯 Strategia handlowa:

W przypadku handlu krótkoterminowego rozważ niewielką długą pozycję w przedziale 5025-5028, ze stop-lossem na poziomie 5015 i celem na poziomie 5050-5100.

Zwróć szczególną uwagę na strefę oporu 5100-5130. Jeśli cena wejdzie w ten zakres, rozważ zajęcie krótkich pozycji w partiach w średnim terminie, stosując dzienną cenę zamknięcia powyżej 5130 jako standard kontroli ryzyka, z celem spadkowym 200-300 USD.

XAUUSD (H2) – Perspektywa LiamaXAUUSD (H2) – Perspektywa Liama

Silny USD ogranicza wzrosty złota | Struktura spadkowa nadal obowiązuje

Szybkie podsumowanie

Złoto pozostaje pod presją na interwale H2, ponieważ umacniający się dolar amerykański nadal ciąży metalom szlachetnym. Ostatnie odbicie ma charakter korekcyjny i nie wykazuje akceptacji powyżej kluczowej podaży. W obliczu oczekiwania na opóźnione dane NFP USA (11 lutego) możliwa jest zwiększona zmienność, jednak struktura nadal sprzyja sprzedaży na wzrostach.

Kontekst makro

Silny USD zwykle działa negatywnie na złoto i srebro.

Jeśli umocnienie dolara nie jest przejściowe, presja spadkowa może się utrzymać.

Pozycjonowanie przed danymi z rynku pracy zwiększa ryzyko ruchów płynnościowych.

Analiza techniczna (H2)

Po silnej wyprzedaży cena odbiła z głębokiego popytu, ale zatrzymała się pod wcześniejszą dystrybucją.

Kluczowe strefy

Strefa podaży / sprzedaży: 5115 – 5130, wyżej 5535

Aktualna strefa reakcji: 5000

Kluczowy popyt / płynność: 4550 – 4580

Niższe szczyty poniżej oporu potwierdzają kontrolę sprzedających.

— Liam

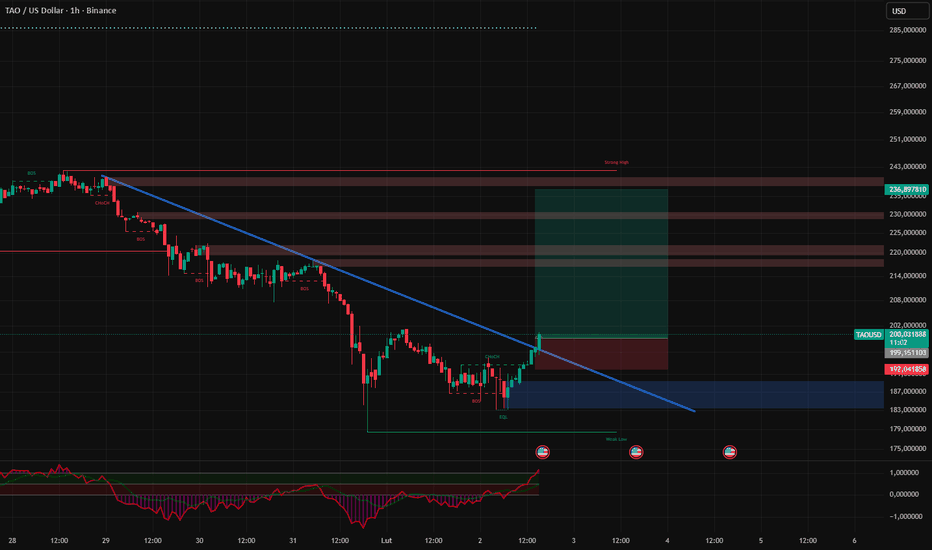

Wzrostowy pullback do strefy popytu z celem na oporze

Analiza wykresu

Struktura rynku:

Po silnym ruchu spadkowym rynek zaczyna budować bazę z wyższymi dołkami, co sugeruje krótkoterminową korektę wzrostową, a nie jeszcze pełne odwrócenie trendu.

Strefa popytu / wejścia (zielona strefa ~4 900):

Obszar wcześniejszej konsolidacji, z którego cena wybiła się w górę. Aktualny cofnięcie testuje tę strefę ponownie, potwierdzając ją jako ważną strefę popytu. Dopóki cena utrzymuje się powyżej, scenariusz wzrostowy pozostaje aktualny.

Price action:

Korekta przebiega w sposób kontrolowany, bez silnych impulsów spadkowych, co wskazuje, że kupujący nadal bronią tej strefy.

Strefa oporu / podaży (czerwona strefa ~5 200):

Obszar wcześniejszej struktury oraz silnej presji sprzedażowej. To logiczny cel (TP) dla pozycji długich.

Scenariusz projekcyjny (białe strzałki):

Reakcja na popycie → wyższy szczyt → kontynuacja w kierunku oporu — klasyczny układ pullback + kontynuacja.

Bias

Bias krótkoterminowy: Wzrostowy, dopóki cena znajduje się powyżej strefy popytu

Unieważnienie: Wyraźne wybicie i zamknięcie poniżej zielonej strefy

Kontekst: Trade przeciwko wyższemu trendowi → ostrożne zarządzanie ryzykiem

ZŁOTO XAUUSD na UPTrzymam się trendu, mamy szalone zejście za plecami ponad 30% podczas jednej sesji, więc trzeba uważać, bark 3f zejścia, natomiast fakt to duża strefa 1/1, ludzie boją się teraz handlować up po takich zejściach, będę szukał zawężenia na up do dojechaniu w 618, potencjalnego a, jeśli to zrobią, będę tam czekał i szukał sygnałów na up.

XAU/USD – Kontynuacja trendu wzrostowego powyżej kluczowego POI?🔍 Analiza techniczna (45M)

🟢 Struktura rynku

Po silnym impulsie spadkowym złoto zbudowało solidną bazę i przeszło w strukturę wzrostową.

Sekwencja wyższych szczytów i wyższych dołków jest respektowana wzdłuż rosnącej linii trendu ✔️

Liczne punkty pivot potwierdzają, że kupujący bronią wyższych poziomów cenowych.

📦 POI i kluczowe strefy

Ekstremalny POI (strefa popytu): Główna strefa akumulacji, która zapoczątkowała odwrócenie trendu 🟩

Wysoki POI (strefa podaży → strefa mitigacji): Cena przebiła tę strefę i utrzymuje się powyżej, zamieniając ją w wsparcie — sygnał byczy.

Dopóki cena pozostaje powyżej strefy High POI, preferowany jest scenariusz dalszych wzrostów.

📈 Wybicie & Price Action

Wcześniejsze wybicia spadkowe zakończyły się niepowodzeniem i zostały zastąpione silnym ruchem wzrostowym.

Aktualna struktura pokazuje byczą konsolidację powyżej strefy High POI, co wskazuje raczej na kontynuację niż na odwrócenie.

Cofnięcia w okolice strefy High POI lub linii trendu są traktowane jako okazje do kupna na korekcie (buy the dip).

🎯 Cele cenowe

🎯 Cel główny:

5 120 – 5 150 (górne ograniczenie zakresu / strefa płynności)

🎯 Cel rozszerzony (przy rosnącym momentum):

5 180 – 5 220

🛑 Poziom unieważnienia scenariusza:

Trwałe zamknięcie poniżej 4 950 osłabi scenariusz kontynuacji wzrostów.

✅ Podsumowanie

Złoto utrzymuje wyraźnie byczą strukturę, wspieraną przez silny popyt i respektowanie rosnącej linii trendu. Utrzymanie ceny powyżej strefy High POI otwiera drogę do celów w górnej części zakresu. Oczekiwane są płytkie korekty przed dalszym ruchem wzrostowym 📊✨

XAUUSD – Brian | Techniczny widok H4XAUUSD – Brian | H4 Analiza Techniczna – Bias Sprzedażowy po Wyeksploatowanej Hossie

Złoto zakończyło silne rozszerzenie w górę i teraz wykazuje wyraźne oznaki wyczerpania trendu na interwale H4. Po wydrukowaniu ostrego impulsu w górę, cena nie utrzymała akceptacji powyżej ostatnich maksimów i szybko przeszła w głęboki ruch korekcyjny, sygnalizując zmianę w krótkoterminowej kontroli rynku.

Z perspektywy strukturalnej, rynek przeszedł z impulsu → dystrybucji → korekcji, faworyzując bias sprzedażowy, podczas gdy cena pozostaje ograniczona poniżej kluczowego oporu.

Struktura Rynku i Kontekst Fibonacciego

Ostatnia hossa utknęła w pobliżu górnej strefy oporu, po czym nastąpiło agresywne odrzucenie.

Cena głęboko wróciła do obszaru Fibonacciego 0.618–0.75, potwierdzając, że ruch w dół nie jest drobnym cofnięciem, a znaczącą korekcją.

Aktualna akcja cenowa sugeruje, że kształtują się niższe maksima, utrzymując aktywność presji sprzedażowej na odbiciach.

Dopóki cena nie odzyska i nie zaakceptuje poziomów wcześniejszych spadków, struktura spadkowa pozostaje ważna.

Kluczowe Strefy do Obserwacji

Główna Strefa SPRZEDAŻY

5,716 – 5,866

To główna strefa podaży i płynności sprzedawców na H4. Jakiekolwiek korekcyjne odbicie w tym obszarze prawdopodobnie przyciągnie sprzedających, szczególnie jeśli cena wykazuje wahania lub odrzucenie.

Pośrednia Strefa Reakcji

W rejonie 0.5–0.618 retracement Fibonacciego, gdzie krótkoterminowe odbicia mogą utknąć przed dalszym ruchem w dół.

Cele Spadkowe / Popyt

Dolna strefa wsparcia w pobliżu 4,800–4,850 pozostaje pierwszym kluczowym obszarem spadkowym do monitorowania.

Głębsza kontynuacja naraża region 4,600–4,500, gdzie szerszy popyt może próbować wchłonąć presję sprzedażową.

Kontekst Makro (Krótko)

Fundamentalnie, złoto napotyka przeciwwagi z powodu ciągłej niepewności dotyczącej oczekiwań związanych z stopami procentowymi. Ostatnie komentarze banków centralnych nadal sygnalizują ostrożność w odniesieniu do przyszłych cięć stóp, utrzymując rzeczywiste zyski na wysokim poziomie i ograniczając wzrosty złota w krótkim okresie. Tło to pasuje do obecnej korekcji technicznej i fazy dystrybucji.

Perspektywa Handlowa

Bias: Sprzedażowy / sprzedawaj na odbiciach

Skupienie: Sprzedaż korekcyjnych odbić w strefach oporu

Uwaga o ryzyku: Unikaj gonić za ceną przy minimach; pozwól struktury i poziomy prowadzić do wejść

W tej fazie cierpliwość jest kluczowa. Sprzedaż siły w określonych strefach oferuje większą prawdopodobieństwo niż przewidywanie minimów.

Odwołaj się do wykresu, aby zobaczyć poziomy Fibonacciego, zmiany struktury oraz wyróżnione strefy sprzedaży.

✅ Obserwuj kanał TradingView, aby otrzymywać wczesne aktualizacje na temat struktury rynku, zmian płynności i stref wysokiego prawdopodobieństwa.

(Złoto) wykres 45-minutowy — Utrzymane wsparcie i możliwy scenar

Analiza wykresu:

Struktura rynku:

Złoto znajduje się w krótkoterminowej fazie korekty po silnym impulsie spadkowym. Po utworzeniu niższego dołka cena zaczyna budować coraz wyższe dołki, co sugeruje możliwe krótkoterminowe odbicie w ramach nadal dominującego trendu spadkowego.

Kluczowa strefa wsparcia (czerwona):

Strefa wsparcia w rejonie 4 850–4 900 była wielokrotnie broniona. Kupujący wchodzili w rynek zdecydowanie, potwierdzając ten obszar jako strefę popytu. Cena obecnie konsoliduje powyżej tego poziomu, co jest pozytywnym sygnałem.

Strefa oporu (zielona):

Opór w okolicach 5 150–5 200 pokrywa się z wcześniejszą strefą wybicia oraz podaży. Jest to logiczny cel wzrostowy, jeśli momentum wzrostowe się utrzyma.

Zachowanie ceny:

Po odbiciu od wsparcia cena porusza się stopniowo, przy mniejszych świecach, co wskazuje na kontrolowane zakupy i ograniczoną presję sprzedażową. Sprzyja to scenariuszowi cofnięcia i kontynuacji, a nie natychmiastowego odrzucenia.

Scenariusz wzrostowy (jak zaznaczono):

Dopóki cena utrzymuje się powyżej wsparcia, możliwy jest ruch w kierunku strefy oporu (target). Krótkie zejście w strefę wsparcia z wyraźnym odrzuceniem dodatkowo wzmocniłoby ten scenariusz.

Unieważnienie:

Wyraźne zamknięcie świecy poniżej strefy wsparcia unieważniłoby scenariusz wzrostowy i otworzyło drogę do dalszych spadków.

Bias:

🔹 Krótkoterminowo wzrostowy w kierunku oporu

🔹 Średni termin nadal ostrożny / korekcyjny

Jeśli chcesz, mogę też:

XAUUSD – Prognoza techniczna H2XAUUSD – H2 Perspektywa Techniczna: Odbudowa Struktury Wzrostowej, gdy Metale Szlachetne Rośnie | Lana ✨

Metale szlachetne wracają w centrum uwagi, gdy srebro gwałtownie rośnie, dodając impetu szerszemu kompleksowi metali. W tym kontekście złoto pokazuje oznaki odbudowy struktury po zdrowej korekcie, przygotowując się do potencjalnej kontynuacji.

📈 Struktura Rynkowa i Kontekst Techniczny

Po silnym impulsowym spadku, złoto skutecznie obroniło mocną strefę wsparcia 4,420–4,450, gdzie kupujący zdecydowanie weszli na rynek. Od tego czasu cena formuje wyższe dołki wzdłuż rosnącej linii trendu, sygnalizując przejście od dystrybucji do odbudowy.

Obecny ruch cenowy sugeruje, że ten ruch jest korekcyjno-wzrostowy, a nie tylko krótkotrwałym odbiciem.

🔍 Kluczowe Poziomy do Obserwacji

Mocne Wsparcie: 4,420 – 4,450

Ta strefa pozostaje strukturalną podstawą. Tak długo, jak cena utrzymuje się powyżej niej, scenariusze wzrostowe pozostają ważne.

Średni Opór / Strefa Reakcji: ~5,050 – 5,080

Cena obecnie konsoliduje się tutaj, wchłaniając podaż po odbiciu.

Następny Opór: ~5,135

Czyste przebicie i akceptacja powyżej tego poziomu potwierdzi siłę kontynuacji.

Górne Cele: ~5,300 – 5,350

Zgodne z rozszerzeniami Fibonacciego i wcześniejszymi strefami podaży.

Wyższy Cel: ~5,580

Wejdzie w grę tylko jeśli impet wzrostowy przyspieszy w całym rynku metali.

🎯 Scenariusze Wzrostowe

Jeśli złoto nadal będzie respektować górną linię trendu i utrzyma się powyżej psychologicznego poziomu 5,000:

Krótka korekta w kierunku 5,000–5,050 może zaoferować strukturę do kontynuacji.

Akceptacja powyżej 5,135 otwiera drogę do 5,300+.

Silny impet, wspierany przez wybicie srebra, może wydłużyć ruchy w kierunku 5,580.

Wszelkie korekty w kierunku wsparcia są obecnie postrzegane jako konstruktywne korekty, a nie osłabienie.

🌍 Wgląd Interrynkowy

Gwałtowny wzrost srebra podkreśla odnowiony popyt na metale szlachetne, często działając jako sygnał wiodący dla szerszej siły sektora. To tło wspiera ideę, że ostatnia korekta złota była resetem, a nie odwróceniem.

🧠 Opinie Lany

Złoto odbudowuje swoją strukturę wzrostową krok po kroku. Skupiamy się nie na gonieniu ceny, lecz na tym, jak cena reaguje na kluczowe poziomy. Tak długo, jak struktura i impet pozostają zgodne, szerszy trend pozostaje konstruktywny.

✨ Bądź cierpliwy, szanuj strefy i pozwól rynkowi potwierdzić następne rozszerzenie.

XAUUSD (H3) – Plan LiamaXAUUSD (H3) – Plan Liam

Popyt na bezpieczne przystanie powraca, ale struktura wciąż jest korekcyjna | Handluj strefami, a nie nagłówkami

Szybkie podsumowanie

Złoto wzrosło po raz drugi, gdy napięcia między USA a Iranem ożywiły popyt na bezpieczne przystanie. Jednocześnie oczekiwania na obniżki stóp procentowych ze strony Fed utrzymują USD w defensywie, co zazwyczaj wspiera aktywa, które nie przynoszą zysków, takie jak złoto.

Jednak z danymi ADP i PMI usług ISM na horyzoncie, krótkoterminowa zmienność może szybko wzrosnąć — i to właśnie w tym momencie złoto ma tendencję do testowania płynności przed wyborem kierunku.

Moje podejście: respektuj makro potężny wiatr, ale wykonuj na podstawie struktury.

Kontekst makroekonomiczny

Złoto zazwyczaj korzysta, gdy:

wzrasta ryzyko geopolityczne (przepływy w kierunku unikania ryzyka),

oczekiwania na obniżki stóp procentowych rosną (niższe realne zyski),

USD słabnie lub ma trudności z utrzymaniem odbicia.

To powiedziawszy, sesje przed danymi często produkują fałszywe ruchy. Rynek prawdopodobnie "przetestuje" obie strony przed podjęciem decyzji.

Widok techniczny (H3 – na podstawie wykresu)

Cena odbiła się wyraźnie od ostatnich minimów, ale ogólna struktura swingowa wciąż jest w fazie korekcyjnej / ponownego zbalansowania po dużym impulsie w dół.

Kluczowe strefy na wykresie:

Główna strefa podaży / cel premium: 5570 – 5580

To strefa wyraźnej "reakcji sprzedażowej", jeśli cena wzrośnie wyżej.

Obszar decyzji obecny: około 5050 – 5100

Cena wraca do kluczowego poziomu w średnim zakresie — gdzie kontynuacja musi udowodnić akceptację.

Głęboka baza popytu / płynności: 4408, następnie 4329

Jeśli rynek nie utrzyma wyższych wsparć, to są to następne magnesy dla płynności sprzedażowej.

To klasyczna sytuacja: odbicie → ponowne testowanie → decyzja.

Scenariusze handlowe (styl Liam: handluj poziomem)

Scenariusz A: Kontynuacja odbicia

Jeśli cena utrzyma się powyżej obecnej bazy i dalej odzyskuje poziomy:

Rotacja w górę może sięgnąć 5200 → 5400 → 5570–5580

Oczekuj reakcji w pobliżu każdej strefy oporu, szczególnie zbliżając się do premium.

Logika: przepływy do bezpiecznych przystani + słabszy USD mogą napędzić kontynuację, ale tylko jeśli cena zaakceptuje się powyżej średniego zakresu.

Scenariusz B: Odrzucenie i rotacja w dół

Jeśli cena nie utrzyma się powyżej 5050–5100 i zarejestruje odrzucenie:

Oczekuj korekty w stronę wcześniejszych poziomów popytu.

Głębsza kontynuacja otwiera kierunek w stronę 4408, następnie 4329.

Logika: korekcyjne odbicia często dystrybuują przed kolejnym ruchem w dół, zwłaszcza w pobliżu danych makro.

Uwagi dotyczące wykonania

Z danymi ADP + ISM na horyzoncie, unikaj gonienia świec.

Czekaj, aż cena dotknie strefy i pokaże wyraźną reakcję.

Handluj mniejszymi pozycjami, jeśli spread się zwiększy.

Mój fokus:

Jeśli cena zaakceptuje się powyżej średniego zakresu, uszanuję odbicie. Jeśli zareaguje negatywnie, potraktuję ruch jako korekcyjne odbicie i będę szukał rotacji w dół. W każdym przypadku handluję poziomami — nie nagłówkami.

— Liam

XAU/USD – Bycze odbicie ze strefy popytu, cel: górne ograniczeni🔍 Analiza techniczna (H1)

🟢 Struktura rynku

Po silnym ruchu spadkowym złoto znalazło solidne wsparcie w ekstremalnej strefie popytu POI.

Cena uszanowała punkt pivot, tworząc wyraźny wyższy dołek — pierwszy sygnał byczego odbicia ✔️

Kupujący wkroczyli agresywnie ze strefy popytu, potwierdzając zainteresowanie instytucjonalne.

📦 POI i kluczowe strefy

Ekstremalny punkt POI (strefa popytu): Silna reakcja → podstawa do odwrócenia trendu 🟩

Wysoki punkt POI (strefa podaży / mitigacji): Aktualna strefa reakcji; cena konsoliduje się powyżej niej.

Utrzymanie się ceny powyżej tej strefy zwiększa prawdopodobieństwo dalszych wzrostów.

📈 Momentum i Price Action

Wybicie z mniejszej struktury spadkowej sugeruje zmianę trendu na wzrostowy.

Cena tworzy byczą konsolidację (flaga / struktura schodkowa) przed kontynuacją ruchu.

Dopóki cena utrzymuje się powyżej strefy wysokiego POI, nastawienie bycze pozostaje nienaruszone 💪

🎯 Cele cenowe

🎯 Cel główny:

5 050 – 5 100 (górne ograniczenie zakresu / strefa płynności)

🎯 Cel rozszerzony (przy utrzymaniu momentum):

5 180 – 5 220

🛑 Poziom unieważnienia scenariusza:

Trwałe zamknięcie poniżej 4 750 osłabiłoby scenariusz byczy.

✅ Podsumowanie

Złoto pokazuje zdrowe bycze odbicie z kluczowej strefy popytu. Utrzymanie ceny powyżej strefy wysokiego POI zwiększa szanse na ruch w kierunku górnego ograniczenia zakresu. Możliwe są niewielkie korekty przed kontynuacją — strategia buy the dip 📊🚀

Walka byków i niedźwiedzi na rynku złota zaostrza się: Czy odbicWalka byków i niedźwiedzi na rynku złota zaostrza się: Czy odbicie może być kontynuowane? 📈 We wtorek (3 lutego) podczas sesji azjatyckiej, cena złota spot kontynuowała odbicie z poprzedniego dnia, rosnąc z najniższego poziomu 4401,58 USD/oz do około 4825 USD, co stanowi dzienny wzrost o około 3,6%. Jednak nastroje na rynku pozostają złożone – choć ceny złota doświadczają krótkoterminowego odbicia technicznego, to jednocześnie znajdują się pod presją szeregu fundamentalnych czynników przeciwnych, co sprawia, że wzrostowa ścieżka jest obarczona niepewnością. 😅

🔍 Fundamenty: Mieszane czynniki wzrostowe i spadkowe, złoto pod presją

Z perspektywy mediów, złoto porusza się obecnie pod wiatr. Wraz z ustąpieniem niepewności związanej z nominacją nowego prezesa Rezerwy Federalnej przez prezydenta USA Trumpa, spekulacje rynkowe na temat polityki pieniężnej osłabły, co spowodowało, że złoto straciło część swojego wsparcia, będącego bezpieczną przystanią. Jednocześnie wskaźnik PMI dla amerykańskiego sektora wytwórczego ISM powrócił do strefy ekspansji, a pozytywne dane ekonomiczne wzmocniły dolara, co dodatkowo osłabiło notowania złota denominowanego w dolarach.

Napięcia geopolityczne również osłabły: oczekuje się wznowienia negocjacji nuklearnych USA z Iranem oraz osiągnięcia porozumienia handlowego między USA a Indiami, co w pewnym stopniu osłabiło atrakcyjność złota jako bezpiecznej przystani. Co ważniejsze, decyzja Chicago Mercantile Exchange Group o podniesieniu wymogów dotyczących depozytu zabezpieczającego bezpośrednio spowodowała likwidację niektórych długich pozycji, co obniżyło ceny złota do najniższego poziomu od prawie miesiąca.

Ogólnie rzecz biorąc, pomimo odbicia cen złota, biorąc pod uwagę poprawiające się nastroje na giełdzie i stabilnego dolara, byki na rynku złota muszą zachować „trzeźwość” i unikać nadmiernego optymizmu.

📊 Analiza techniczna: Początkowe odbicie, kluczowy opór czeka na przełamanie

Z perspektywy wykresu technicznego, wczorajszy ruch cen złota był dość dramatyczny – gwałtowny spadek do poziomu 4400 nad ranem, po którym nastąpiło silne odbicie. Chociaż wskazuje to na wsparcie poniżej, ogólna struktura pozostaje niedźwiedzia. Obecnie systemy średnich kroczących 1-godzinnej i 4-godzinnej nie odwróciły się całkowicie, a cena nadal porusza się w kanale spadkowym. Obszar 4840-4860 będzie pierwszym „testem” ewentualnego odbicia.

Na wykresie dziennym ceny złota ustabilizowały się i odbiły po osiągnięciu poziomu 50% zniesienia Fibonacciego (około 4400 USD) i obecnie utrzymują się powyżej poziomu 38,2% zniesienia (4687 USD), co może wskazywać, że korekta średnioterminowa weszła w kluczową strefę wsparcia. Wskaźnik RSI odbił się od linii środkowej, sugerując nieznaczne odbicie momentum; jednak MACD pozostaje poniżej linii zerowej, a rozszerzający się histogram pokazuje, że momentum niedźwiedzi nie zanikło całkowicie, co tworzy sprzeczny sygnał techniczny, który sprawia, że przyszły kierunek jest jeszcze bardziej nieprzewidywalny.

W krótkim terminie wykres godzinowy utworzył niewielką strukturę odbicia w kształcie litery V. Jeśli cena utrzyma się powyżej strefy oporu 4880-4900 USD, może dalej testować obszar 5035 USD (zniesienie 23,6%). I odwrotnie, jeśli odbicie będzie słabe i spadnie poniżej poziomu wsparcia 4687 USD, ceny złota prawdopodobnie wznowią trend spadkowy.

💡 Perspektywy handlowe: Poszukiwanie okazji przy zachowaniu ostrożności

Ogólnie rzecz biorąc, złoto znajduje się obecnie w stanie przeciągania liny między „korektą techniczną” a „fundamentalnym tłumieniem”. Chociaż utrzymuje się krótkoterminowe odbicie, istnieje znaczna presja wzrostowa, a odwrócenie trendu nie zostało jeszcze potwierdzone. Inwestorom zaleca się cierpliwość do czasu uwidocznienia się kluczowych poziomów, unikając bezmyślnego podążania za szczytami i dołkami.

Krótkoterminowy trading powinien koncentrować się na następujących zakresach:

Opór wzrostowy: 4950–5000 USD

Wsparcie spadkowe: 4830–4780 USD

Strategia nadal opiera się głównie na kupowaniu na spadkach, z małymi pozycjami. Jeśli odbicie zatrzyma się na kluczowych poziomach oporu, można rozważyć małe krótkie pozycje, opierając się na formacjach na wykresach. Zawsze ostrożnie zarządzaj ryzykiem, ponieważ sentyment rynkowy może się błyskawicznie zmienić.

Czy ta analiza była pomocna? Polub ✨ i skomentuj 💬, aby podzielić się swoimi przemyśleniami! Obserwuj mnie, aby śledzić dynamikę rynku i zdobywać informacje o handlu giełdowym!

XAUUSD – Brian | Perspektywa H2XAUUSD – Brian | H2 Prognoza Techniczna – Faza Konsolidacji i Budowy Zakresu

Po niedawnym gwałtownym spadku, złoto przechodzi teraz w fazę konsolidacji na interwale H2. Silny impuls niedźwiedzi zwolnił, a obecna akcja cenowa sugeruje, że rynek przestawia się z ruchu kierunkowego na budowę zakresu i akumulację, zamiast kontynuować spadki od razu.

Tego typu zachowanie jest typowe po agresywnej zmienności, gdy rynek ponownie ocenia wartość i równoważy podaż oraz popyt.

Struktura Rynku i Obecne Zachowanie

Strukturalnie, cena przebiła się poniżej poprzedniego ruchu wzrostowego i teraz handluje w zdefiniowanym zakresie wartości:

Presja sprzedaży osłabła po rozszerzeniu w dół.

Cena krąży wokół VAL i niższych obszarów wartości, co wskazuje na akceptację, a nie odrzucenie.

Moment już nie jest impulsywny, co wskazuje na boczny rozwój, a nie kontynuację trendu.

Dopóki cena pozostaje w tym zakresie wartości, dominują warunki handlu w zakresie.

Kluczowe Strefy Wartości i Płynności

Górny Opór / Podaż

Płynność sprzedaży: 5,330

POC Strefy Sprzedaży: 5,045

Te strefy działają jako podaż nad głową, gdzie próby wzrostowe mogą być ograniczone podczas konsolidacji.

Dolny Wsparcie / Popyt

Strefa VAL

POC scalpingu kupna: 4,673

Ten niższy obszar reprezentuje krótkoterminowy popyt, gdzie ruchy w dół mają większe szanse na zatrzymanie się podczas fazy akumulacji.

Oczekiwania Intraday

Na dzisiejszą sesję:

Pierwsze oczekiwanie: Boczna konsolidacja w ustalonym zakresie

Cena prawdopodobnie będzie krążyć między ekstremami wartości, zamiast silnie trendować

Przełamania wymagają jasnej akceptacji powyżej oporu lub poniżej wsparcia, aby zmienić nastawienie

Dopóki taka akceptacja nie nastąpi, cierpliwość i świadomość zakresu są bardziej skuteczne niż przekonania kierunkowe.

Kluczowy Wniosek

Po silnej zmienności, rynki często zatrzymują się, aby odbudować strukturę. Na razie złoto wydaje się akumulować zlecenia i tworzyć równowagę, co czyni konsolidację bardziej prawdopodobnym scenariuszem.

Zobacz wykres, aby zobaczyć wyróżnione strefy wartości i przewidywane zachowanie zakresu.

✅ Śledź kanał TradingView, aby otrzymywać wczesne aktualizacje dotyczące struktury rynku i codzienne prognozy.

XAUUSD (H2) – Liam Niedźwiedzi TrendXAUUSD (H2) – Liam Niedźwiedzi Wykład

Struktura złamana | Presja sprzedaży pozostaje dominująca

Szybkie podsumowanie

Złoto przeszło w wyraźną niedźwiedzią fazę po tym, jak nie udało się utrzymać kluczowych poziomów wsparcia. Silna sprzedaż złamała wcześniejszą byczą strukturę, a ostatnie odbicia wykazują oznaki słabości, a nie akumulacji.

Na tym etapie rynek nie znajduje się już w środowisku kupowania po spadkach. Priorytetem jest sprzedaż odbić, a nie łapanie dołków.

Struktura rynku

Poprzedni trend wzrostowy został zdecydowanie unieważniony przez ostry impuls spadkowy.

Cena obecnie handluje poniżej wcześniejszego wsparcia, które przekształciło się w opór.

Ostatnie próby odbicia nie mają kontynuacji i mają charakter korekty.

To utrzymuje szerszy, intraday do krótkoterminowej tendencję niedźwiedzią.

Kluczowe strefy techniczne

Główna strefa sprzedaży: 5100 – 5110

Byłe wsparcie stało się oporem. Ta strefa sprzyja reakcjom sprzedaży, jeśli cena ponownie przetestuje.

Wtórna strefa sprzedaży / płynności: 4860 – 4900

Korekcyjne odbicie w tę strefę prawdopodobnie przyciągnie sprzedających ponownie.

Wsparcie krótkoterminowe: 4690 – 4700

Słaba strefa wsparcia, która może ustąpić, jeśli presja sprzedaży wznowi.

Głębsze cele spadkowe:

4400 – 4450, następnie 4120, jeśli impet niedźwiedzi wzrośnie.

Plan handlowy (styl Liam: sprzedaj strukturę)

Główny scenariusz – SPRZEDAJ odbicia

Dopóki cena pozostaje poniżej 5100, każde odbicie należy traktować jako korekcyjne. Preferowane są reakcje sprzedaży przy oporze i strefach płynności, celując w dalszą kontynuację spadków.

Wtórny scenariusz – Kontynuacja wybicia

Niepowodzenie w utrzymaniu 4690 – 4700 potwierdzi kontynuację w dół, otwierając drogę do głębszych stref wartości.

Unieważnienie

Tylko silne odzyskanie i akceptacja powyżej 5100 – 5150 zmusi do ponownej oceny niedźwiedziej tendencji.

Kluczowe uwagi

Zmienność pozostaje podwyższona po wyłomie.

Unikaj przedwczesnych pozycji długich przeciwko strukturze.

Niech cena dojdzie do oporu, a potem wykonaj ruch.

Pierwszeństwo trendu i struktury, opinie na drugim miejscu.

Skupienie na teraz:

Sprzedaż odbić, gdy struktura pozostaje niedźwiedzia.

Brak łowienia dołków.

— Liam

XAUUSD – Wysoka zmienność, obserwuj strefy reakcji.📌 Kontekst Rynkowy

Złoto obecnie handluje w warunkach wysokiej zmienności po ostrej spadku poniżej poziomu 5,000$, co odzwierciedla agresywne dostosowanie przed dużą niepewnością makroekonomiczną. Rynek przesunął się z płynnych zachowań trendowych w fazę reakcji napędzaną płynnością, w której cena porusza się ostro między kluczowymi strefami technicznymi.

W obliczu trwających zmian w kierownictwie Fed i niepewności dotyczącej przyszłego kierunku polityki monetarnej, złoto pozostaje niezwykle wrażliwe na oczekiwania, przepływy i nagłówki.

➡️ Stan obecny: Warunki zmienne – czekaj na potwierdzenie, unikaj emocjonalnych transakcji.

📊 Struktura i Ruch Ceny (M30)

Poprzedni niedźwiedzi impuls traci impet, a krótkoterminowe wyższe dołki zaczynają się formować.

Cena aktualnie znajduje się w fazie technicznej odbudowy, jeszcze niepotwierdzonego odwrócenia trendu.

Rynek nadal respektuje Popyt i Kluczowe Poziomy, generując ostre reakcje.

Na tym etapie nie ma potwierdzonego byczego CHoCH — wymagana jest dalsza walidacja.

🔎 Kluczowa analiza:

Złoto handluje w strefie decyzji, gdzie każdy kluczowy poziom może wywołać silne ruchy kierunkowe.

🎯 Plan Handlowy – Styl MMF

🔵 Główny Scenariusz – Kup Techniczne Odbicie

Skup się na wykonaniu opartym na reakcji, a nie na przewidywaniu.

STREFA KUPNA 1: 4,667 – 4,650

(Najbliższy popyt + pierwsza baza odbudowy)

STREFA KUPNA 2: 4,496 – 4,480

(Głęboki popyt + wcześniejsze dno płynności)

➡️ Realizuj zakupy tylko jeśli:

Pojawi się wyraźna reakcja byczej świecy

Lub na M30 utworzy się struktura wyższego dołka

Cele w górę:

TP1: 4,932

TP2: 5,124 (Główna strefa oporu / strefa podaży odbudowy)

🔴 Alternatywny Scenariusz – Sprzedaj na Reakcji Opóźnienia

Jeśli cena cofa się w rejon podaży i nie utrzyma byczego impetu:

STREFA SPRZEDAŻY: 5,120 – 5,140

→ Szukaj krótkoterminowego odrzucenia zgodnie ze strukturą M30

❌ Unieważnienie

Potwierdzone zamknięcie M30 poniżej 4,480 unieważnia strukturę odbudowy i wymaga pełnej reassessment.

🧠 Podsumowanie

Złoto znajduje się w fazie wysokiej zmienności, budowania struktury, a nie w środowisku do emocjonalnych lub agresywnych pozycji. Przewaga leży w:

Handlowaniu kluczowymi poziomami, a nie impulsami

Czekaniu na potwierdzenie ceny

Priorytetowaniu zarządzania ryzykiem nad prognozowaniem

📌 Na rynkach zmiennych dyscyplina przewyższa częstotliwość.

Złoto doświadcza największego jednodniowego spadku od 40 lat, wiZłoto doświadcza największego jednodniowego spadku od 40 lat, wiara w hossę wystawiona na ciężką próbę!

Burza na rynku: Jastrzębi nominowany do Fed wywołuje wyprzedaż aktywów

W poniedziałek na giełdzie azjatyckiej złoto spadło o ponad 3%, a srebro aż o 9%! Panika szybko rozprzestrzeniła się na rynki ropy naftowej i kontraktów terminowych na indeksy giełdowe. Nominacja przez Trumpa jastrzębiego Kevina Warsha na szefa Rezerwy Federalnej całkowicie zniweczyła oczekiwania rynku co do luźnej polityki pieniężnej, stając się kluczowym ciosem dla pękających baniek spekulacyjnych! Ta gwałtowna fluktuacja nie tylko wywołała techniczne załamanie, ale także oznaczała załamanie się rynkowego konsensusu dotyczącego przyszłości. 💥

Techniczny upadek: Jednodniowy spadek notowań, który zdarza się raz na 40 lat

Z technicznego punktu widzenia, złoto spadło o ponad 1000 dolarów pod koniec zeszłego tygodnia, zamykając sesję z największą spadkową świecą od 40 lat! Ten spadek był niczym lawina, która natychmiast uwięziła niezliczonych inwestorów, którzy kupowali na szczycie, mając nadzieję na złapanie ostatniego pociągu hossy. 😰

Platforma transakcyjna Dream Fund na żywo wielokrotnie ostrzegała przed ryzykiem korekty na wysokim poziomie, ale entuzjastyczne nastroje na rynku skłoniły wielu do nierozważnego inwestowania. W rzeczywistości rynek oferował dobre okazje do wyjścia w czwartek późnym wieczorem i w piątek wczesnym rankiem – odbicie było nie tylko nadzieją dla byków, ale także szansą na ucieczkę!

Kluczowe poziomy i perspektywy

Jedyny znak wznowienia hossy: złoto musi odzyskać poziom 5000 USD. W przeciwnym razie trudno będzie odwrócić trend spadkowy.

📉 Strategia handlu krótkoterminowego:

Główna pozycja krótka: Użyj poziomów 4800-4900-5000 jako wsparcia, ze stop-lossem na poziomie 10-15 punktów, celując w krótkoterminowy swing trading z zyskiem 1:1 lub wyższym.

Druga długa pozycja: Skup się na poprzednim potrójnym szczycie na poziomie 4550; ta korekta powinna sięgnąć co najmniej przedziału 4550-4500.

Obecnie rynek nie wykazuje żadnych cech trendu wzrostowego; nadal spodziewamy się trendu spadkowego w tym tygodniu! Biorąc pod uwagę obecną dynamikę, poziom 4500 USD może zostać osiągnięty już wkrótce! ⚠️

Wskazówki inwestycyjne: Elastycznie dostosowuj się do ciągle zmieniającego się rynku. Każdy punkt zwrotny to okazja dla inwestorów średnioterminowych do dostosowania swoich pozycji, zamiast sztywnego trzymania się przekonania o „rynku byka” lub „rynku niedźwiedzia”. Na szybko zmieniającym się rynku, jedynie połączenie krótkoterminowych punktów zwrotnych z elastycznymi działaniami pozwala skutecznie wykorzystać okazje. Gdy trend spadkowy trwa, ruchy cen często przeczą oczekiwaniom wszystkich!

Dzisiejszy pogląd jest jasny: zachowaj niedźwiedzie nastawienie! Rynek wykorzystuje ten gwałtowny spadek, aby dać nam znać – po euforii nieuchronnie nastąpi spokój. 🎯

Ostrzeżenie: Zmienność na rynku rośnie; Zalecana jest ścisła kontrola wielkości pozycji i zleceń stop-loss. Hossa nie kończy się w ciągu jednego dnia, ani bessa nie zaczyna się w ciągu jednego dnia, ale destrukcyjna siła punktów zwrotnych często przekracza wyobraźnię!