Byczy scenariusz kontynuacji trendu wzrostowego na złocieW interwale H1 kurs XAUUSD utrzymuje stabilną strukturę trendu wzrostowego.

Cena wybiła się i zareagowała pozytywnie w luce/strefie w poprzednim obszarze akumulacji, utrzymując się jednocześnie powyżej chmury Ichimoku – co wskazuje, że główny trend nie został przełamany.

Poprzedni, przedłużający się ruch boczny działa jak baza cenowa, wspierając kolejny, przedłużający się ruch.

Główny scenariusz: Jeśli cena utrzyma się powyżej obecnej strefy popytu, XAUUSD może przedłużyć swój impet wzrostowy i skierować się w stronę wyższych poziomów.

Jaka jest Twoja opinia? Skomentuj poniżej!

Analiza oparta na falach

Scenariusz kontynuacji spadkowej trendu BTCW horyzoncie czasowym pierwszej połowy roku kurs BTCUSDT nadal utrzymuje krótkoterminową strukturę spadkową.

Cena wyraźnie przebiła kluczową strefę wsparcia po ruchu bocznym, pozostając jednocześnie poniżej chmury Ichimoku, co wskazuje na wciąż dominującą tendencję sprzedaży.

Słabe i szybko odrzucone rajdy odzwierciedlają ostrożne nastawienie inwestorów, zwłaszcza na rynku pozbawionym silnego wsparcia.

Główny scenariusz: Jeśli cena nie powróci i nie utrzyma się powyżej niedawno utraconej strefy wsparcia, BTCUSDT prawdopodobnie będzie kontynuował trend spadkowy, zmierzając w kierunku niższych poziomów.

Czy uważasz, że ten trend spadkowy będzie przedłużony, czy będzie to tylko ostateczna korekta?

Złoto będzie nadal osiągać nowe maksima.

1. Perspektywa podstawowa

Wspierane przez geopolityczne nastroje bezpiecznej przystani, średnio- i długoterminowa struktura wzrostowa dla złota pozostaje nienaruszona. W krótkim terminie, po wzroście, ceny złota weszły w fazę konsolidacji technicznej. Kupowanie na spadkach po stabilizacji jest obecnie najrozsądniejszą logiką handlową.

2. Aktualne pozycje i warunki rynkowe

Zrealizowany sygnał: W poniedziałek wydano sygnał kupna w strefie 4655-4660.

Zarządzanie pozycjami:

Pozycje konserwatywne: Zaleca się zamknięcie zleceń po pierwszym dotknięciu poziomu 4673, aby zrealizować zyski.

Pozycje agresywne: Stop loss został przesunięty do poziomu 4665 (blisko progu rentowności) i zrealizowano zyski z części pozycji na poziomie 4673. Pozostałe pozycje są utrzymywane, z celem na poziomie 4680-4700.

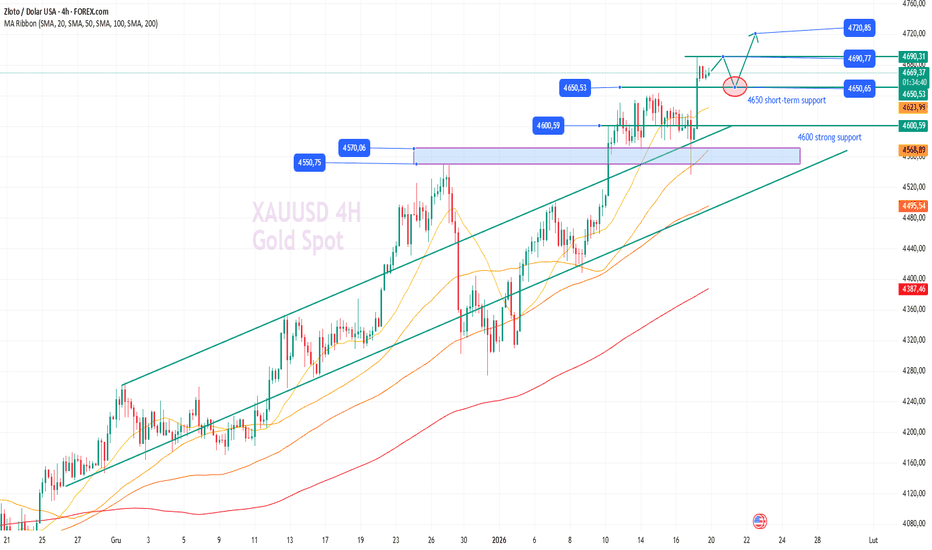

Warunki rynkowe: Złoto konsoliduje się obecnie powyżej poziomu 4670. Ze względu na amerykańskie święto Martina Luthera Kinga Jr. zmienność w ciągu dnia jest znacznie ograniczona. Uwaga rynku przesunęła się w kierunku nowego przedziału 4650-4700.

3. Analiza kluczowych poziomów

Krótkoterminowe wsparcie: 4650–4660 (nowa strefa wejścia dla pozycji długich)

Krótkoterminowy opór: 4700–4720 (początkowa strefa docelowa)

Krytyczna siła/słabość: 4650

4. Nowy sygnał rekomendacyjny

Kierunek: Pozycja długa (kupno)

Strefa wejścia: 4650–4660

Stop Loss: 4645 (Zdecydowane przebicie poniżej 4650 może osłabić trend)

Cele:

Pierwszy cel: 4700

Drugi cel: 4720

5. Przypomnienie o logice i zarządzaniu ryzykiem

Analogia rytmu rynku: Postęp trendu przypomina „maraton”, a nie „sprint”. Konsolidacja po rajdzie akumuluje pęd do kolejnego ruchu wzrostowego, a rynek znajduje się obecnie w tej fazie konsolidacji.

Główny czynnik: Geopolitycznie napędzany popyt na bezpieczne aktywa pozostaje głównym wsparciem.

Ostrzeżenie o ryzyku: Wszystkie transakcje muszą być zgodne z rygorystyczną dyscypliną stop-loss. Jeśli ceny złota zdecydowanie spadną poniżej 4645, krótkoterminowa struktura wzrostowa może zostać unieważniona, co będzie wymagało ponownej oceny rynku.

Dzięki społeczności TradingView. Jako starszy analityk inwestycyjny, dzięki temu więcej traderów i inwestorów może zapoznać się z moją analizą strategii handlowych. Obecnie koncentruję się na handlu złotem. Jeśli podoba Ci się moja analiza, daj mi łapkę w górę i podziel się nią z innymi traderami, którzy mogą jej potrzebować. Dążymy do precyzyjnego handlu, dogłębnie analizując wykresy, czynniki makroekonomiczne i nastroje rynkowe, aby budować strategie handlowe o wysokim prawdopodobieństwie sukcesu. Tutaj znajdziesz ustrukturyzowane plany handlowe, ramy zarządzania ryzykiem i analizę w czasie rzeczywistym.

NVDA po bardzo silnych wzrostach jest obecnie w fazie korekty NVDA po bardzo silnych wzrostach jest obecnie w fazie korekty i konsolidacji. Cena porusza się pod linią spadkową, która działa jak techniczny opór (biała linia łącząca wszystkie szczyty)

Trend długoterminowy pozostaje wzrostowy – to nie jest zmiana trendu, a zdrowe schłodzenie rynku.

Cena przemieszcza się pomiędzy wsparciem w okolicach 180 USD a linią oporu 193 - 190 USD. Dopiero jego wybicie i utrzymanie otworzy drogę do dalszych wzrostów.

RSI znajduje się w neutralnych poziomach, co potwierdza brak wyraźnego impulsu.

Na ten moment to rynek cierpliwości. Obserwujemy reakcję ceny na wsparciu i czekamy na potwierdzenie kierunku, zamiast zgadywać.

Disclaimer:

Powyższa analiza ma charakter edukacyjny i nie stanowi rekomendacji inwestycyjnej ani porady finansowej w rozumieniu obowiązujących przepisów prawa. Przed podjęciem jakichkolwiek decyzji inwestycyjnych dokonaj własnej analizy oraz oceń poziom ryzyka odpowiedni dla swojej sytuacji finansowej. Rynek finansowy wiąże się z możliwością poniesienia straty kapitału.

Byki na rynku złota pozostają silne:

Po wzroście do poziomu 4620 w piątek, złoto doświadczyło korekty, ponieważ długie pozycje realizowały zyski. Pesymistyczne uwagi analityków dotyczące oczekiwań na obniżkę stóp procentowych przez Rezerwę Federalną wywołały gwałtowny spadek cen złota. Jednak nastroje na rynku szybko się poprawiły, a złoto zanotowało głębokie odwrócenie w kształcie litery V, a byki zdecydowanie odrobiły straty. Analiza sugeruje, że niezależnie od zmian w kierownictwie Rezerwy Federalnej, szerszy trend w kierunku obniżek stóp procentowych pozostaje trudny do odwrócenia, co zapewnia trwałe wsparcie dla byków na rynku złota.

Z technicznego punktu widzenia, złoto powróciło do poprzedniego zakresu konsolidacji na wykresie godzinowym, gdzie niedźwiedzie nie uzyskały jeszcze przewagi, podczas gdy byki utrzymują silną dynamikę. Po głębokim odwróceniu w kształcie litery V, złoto weszło w fazę konsolidacji między 4570 a 4600, która stanie się kluczowym polem walki byków i niedźwiedzi w przyszłym tygodniu. Jeśli bykom uda się obronić wsparcie na poziomie 4570 i przebić poziom 4600, poprzedni spadek zostanie uznany za ruch oczyszczający rynek, a złoto prawdopodobnie rozpocznie nową rundę wzrostów, z celami na poziomie 4800, a nawet 5000.

I odwrotnie, jeśli wsparcie na poziomie 4570 zostanie przełamane, złoto może napotkać krótkoterminową presję dostosowawczą. Biorąc jednak pod uwagę obecny silny impet byczego kontrataku, strategia kupowania na spadkach jest nadal zalecana, o ile złoto skutecznie utrzymuje się powyżej poziomu 4570. Dopóki złoto utrzymuje się stabilnie powyżej 4570, to tylko kwestia czasu, zanim byki odzyskają siły, a rynek ostatecznie wyznaczy wyraźny kierunek.

Strategia handlowa na następny poniedziałek:

Kup złoto w okolicach 4570-4575, ustaw stop loss na 4560 i celuj w przedział 4630-4650-4700.

Dzięki społeczności TradingView. Jako starszy analityk inwestycyjny, dzięki temu moja analiza strategii handlowych jest dostępna dla większej liczby traderów i inwestorów. Obecnie koncentruję się na handlu złotem. Jeśli podoba Ci się moja analiza, daj mi łapkę w górę i podziel się nią z innymi traderami, którzy mogą jej potrzebować. Dążymy do precyzyjnego tradingu, dogłębnie analizując wykresy, czynniki makroekonomiczne i nastroje rynkowe, aby budować strategie handlowe o wysokim prawdopodobieństwie sukcesu. Znajdziesz tu ustrukturyzowane plany handlowe, ramy zarządzania ryzykiem i analizy w czasie rzeczywistym.

Gorączka na bezpieczne przystanie osiąga rekordowy poziom! ZłotoGorączka na bezpieczne przystanie osiąga rekordowy poziom! Złoto celuje w 4700 USD

Aktualizacja rynku: W poniedziałek (19 stycznia) cena złota spot gwałtownie wzrosła podczas sesji azjatyckiej i europejskiej, zyskując około 1,6% do 4690,46 USD za uncję, ustanawiając nowy historyczny rekord. Złoto, którego cena wynosi obecnie około 4670 USD, jest gotowe na kolejny wzrost w kierunku 4700 USD, napędzany globalnym popytem na bezpieczne przystanie i słabnącym dolarem.

I. Głęboka analiza fundamentalna: Logika złota w obliczu zawirowań

1. Konflikty geopolityczne i ryzyko handlowe wywołują rezonans, napędzając szaleństwo funduszy bezpiecznych: Eskalacja sagi Grenlandii: Trump zagroził w sobotę nałożeniem ceł na osiem krajów europejskich sprzeciwiających się jego planowi przejęcia Grenlandii (proponowane cło w wysokości 10% od 1 lutego, potencjalnie wzrosnące do 25% w czerwcu). Kilka krajów UE potępiło ten ruch jako „szantaż”, a Francja zaproponowała odwet gospodarczy. Ten transatlantycki spór handlowy prawdopodobnie będzie się dalej eskalował.

Geopolityczne beczki prochu wciąż płoną: Iran ostrzegł, że każdy atak na Chameneiego może wywołać wojnę na pełną skalę; konflikt rosyjsko-ukraiński nadal się zaostrza, a Ukraina oskarża Rosję o rozważanie ataków na kluczowe elektrownie jądrowe. Globalna niepewność polityczna gwałtownie rośnie, zmuszając fundusze do inwestowania w złoto w poszukiwaniu bezpiecznej przystani.

2. Chwilowe umocnienie dolara nie przyćmiło popularności złota

Indeks dolara spadł o około 0,26% po osiągnięciu siedmiotygodniowego maksimum na poziomie 99,49. Choć wspierany przez osłabione oczekiwania dotyczące obniżki stóp procentowych przez Fed w 2026 r., kryzys zaufania do aktywów amerykańskich wywołany wojną handlową nadal hamuje wzrost dolara, zapewniając dodatkowe wsparcie cenom złota.

Sekretarz Handlu USA Lutnick ostrzegł przed „100-procentowym cłem” na południowokoreańskich producentów układów pamięci, co wysuwa na pierwszy plan ryzyko wojny handlowej w sektorze półprzewodników i dodatkowo pogłębia niepokój na rynku.

3. Otoczenie makroekonomiczne nadal sprzyja złotu

Chociaż oczekiwania na łagodzenie polityki pieniężnej przez Fed nieco osłabły, nastroje na rynku zdominowały dwa czynniki: geopolityka i handel. Dane o amerykańskim PCE i PKB z czwartku mogą powodować zmienność, ale motyw bezpiecznej przystani pozostaje niezmienny, a kanał wzrostowy dla złota pozostaje otwarty.

II. Analiza techniczna: Powyżej kanału, tylko byki!

1. Analiza struktury trendu

Kanał wzrostowy pozostaje nienaruszony: Ceny złota poruszają się wzdłuż kanału wzrostowego od minimów z końca października, co wskazuje na stabilny, byczy trend krótkoterminowy.

Kluczowy opór i wsparcie:

Strefa silnego oporu: 4700–4720 USD (górna linia kanału + poziom psychologiczny)

Wsparcie krótkoterminowe: 4655–4635 USD

Główne linie obronne: 4600 USD (środkowa linia kanału), 4406,94 USD (obszar kupna struktury trendu)

2. Interpretacja sygnału wskaźnika

MACD: Złoty krzyż powyżej linii zerowej nadal się utrzymuje, a słupki momentum rozszerzają się, wskazując na wzmocnienie momentum wzrostowego.

RSI: Wskaźnik wszedł w strefę wykupienia, sugerując potencjalną presję na krótkoterminową korektę techniczną, ale na silnym rynku RSI może utrzymywać się na wysokich poziomach przez dłuższy czas.

3. Kluczowy węzeł w walce byków z niedźwiedziami

Scenariusz przebicia: Jeśli wykres dzienny utrzyma się powyżej 4700 USD, górna linia kanału zostanie potwierdzona jako przełamana, a kolejnym celem będzie 4800 USD.

Scenariusz korekty: Jeśli cena cofnie się po napotkaniu oporu w pobliżu 4700, zwróć uwagę na poziom wsparcia w przedziale 4640-4600. Dopóki dolna linia kanału nie zostanie przełamana, korekty stwarzają okazje do kupna.

III. Strategia handlowa: Podążaj za trendem, ale unikaj bezmyślnej pogoni za szczytami!

Główna idea: Podwójne motywy geopolityki i tarć handlowych pozostają niezmienne, a średnioterminowy trend wzrostowy dla złota jest wyraźny. Jednak ze względu na święto Martina Luthera Kinga Jr. płynność może być ograniczona podczas sesji amerykańskiej, a po sesjach azjatyckiej i europejskiej należy spodziewać się korekty technicznej.

Konkretne sugestie dotyczące wejścia:

Agresywne pozycje długie: Rozważ niewielką pozycję długą w przedziale 4655-4640, ze stop lossem poniżej 4630 i celem na poziomie 4680-4700.

Konserwatywne pozycje długie: Jeśli cena cofnie się głęboko do przedziału 4600-4610 i ustabilizuje się, należy zwiększyć pozycję, ze stop loss na poziomie 4585 i celem na poziomie 4680-4700.

Zajmowanie pozycji krótkich należy prowadzić ostrożnie: Można rozważyć niewielką pozycję krótką po pierwszym dotknięciu poziomu 4700-4720 (ścisły stop loss na poziomie 4730), z celem na poziomie 4680-4660. Uwaga: Pozycje przeciwne trendowi wymagają szybkiego wejścia i wyjścia i służą wyłącznie do krótkoterminowej spekulacji.

Wybicie i pozycje długie: Jeśli cena utrzymuje się powyżej poziomu 4700 po sesji europejskiej, można otworzyć pozycję długą po cofnięciu do okolic 4685, z celem na poziomie 4750-4800.

Rada:

„Rynek zawsze oscyluje między strachem a chciwością, a obecnie strach wyraźnie dominuje. Ten gwałtowny wzrost cen złota nie jest bezpodstawny; geopolityczne wydarzenia, tzw. czarne łabędzie, i napięcia handlowe wybrukowały mu drogę. Technicznie rzecz biorąc, kanał pozostaje nienaruszony, a trend nie osiągnął jeszcze szczytu – ale pamiętajcie, że nawet najsilniejsza hossa potrzebuje chwili wytchnienia. Nie podążajcie ślepo za wzrostami na historycznych maksimach; cierpliwe czekanie na korektę to szacunek dla rynku. Jeśli poziom 4650 utrzyma się w tym tygodniu, byki będą nadal szybować; jeśli poziom 4600 zostanie przebity, uważajcie na głęboką korektę. W tradingu musicie dostrzegać zarówno kierunek fali, jak i rafy koralowe pod stopami”.

Ostrzeżenie o ryzyku: Sytuacja geopolityczna może się szybko zmieniać, a wszelkie nagłe wiadomości mogą wywołać gwałtowne wahania cen złota. Handlujcie z lekkimi pozycjami, ściśle przestrzegajcie zleceń stop-loss i uważnie śledźcie oświadczenia polityczne Trumpa oraz działania odwetowe UE.

XAUUSD: Analiza rynku i strategia na 19 stycznia.Analiza techniczna złota:

Dzienny opór: 4700, wsparcie: 4550

4-godzinny opór: 4690, wsparcie: 4580

1-godzinny opór: 4682, wsparcie: 4653

Technicznie rzecz biorąc, złoto otworzyło się wyżej w sesji azjatyckiej na wykresie dziennym i kontynuowało wzrosty. Cena tymczasowo napotkała opór w okolicach 4690. Wykres pokazuje, że chociaż w czwartek/piątek ubiegłego tygodnia zamknęło się niżej, kolejne długie dolne cienie wskazują na silną presję kupna. Średnie kroczące utrzymują byczą formację, a poziomy wsparcia stopniowo rosną. Cena porusza się w kanale wzrostowym. Obecnie na ruch rynku wpływają głównie dane fundamentalne, a w drugiej kolejności nastroje techniczne. Kluczowym poziomem do obserwacji jest zakres 4640/4630, potencjalny punkt zwrotny między ruchami wzrostowymi a spadkowymi. Krótkoterminowe korekty nie powinny wywoływać paniki; rynek będzie kontynuował trend wzrostowy.

Wykres godzinny pokazuje konsolidację na wysokim poziomie. Obecnie każde cofnięcie jest stosunkowo ograniczone, a zarówno maksima, jak i minima mają tendencję wzrostową. Zwróć uwagę na zmiany nastrojów rynkowych podczas sesji amerykańskiej. Na tym etapie nie da się przewidzieć szczytu; możemy skupić się jedynie na tym, czy nastąpi znaczące cofnięcie na psychologicznym poziomie 4700.

Strategia handlowa:

KUP: 4650/4640/4630

Wchodź na rynek małymi partiami na tych poziomach, utrzymując optymistyczne nastawienie do ruchu wzrostowego.

Srebro może zmierzać ku nowym maksimom!

Srebro wykazuje rzadkie w historii ekstrema, sytuacje, które wcześniej zapowiadały ważne punkty zwrotne. Długoterminowe wskaźniki wyceny i wskaźniki kapitałowe sugerują, że metal może zbliżać się do decydującej fazy, która zmieni trajektorię jego cen do 2026 roku.

Cena srebra osiągnie 100 dolarów i będzie nadal rosła w ciągu najbliższego roku lub dwóch.

Uważam, że srebro można scharakteryzować jako aktywo zbliżające się do potencjalnie kluczowego etapu w ciągu najbliższego roku lub dwóch.

Ceny złota wahają się! Spodziewany spadek!

W piątek (16 stycznia) podczas sesji europejskiej ceny złota osłabiły się, na krótko spadając poniżej 4600 USD do 4591,32 USD i obecnie utrzymują się na poziomie około 4610 USD.

Tymczasowe złagodzenie napięć geopolitycznych i dobre dane gospodarcze z USA, prowadzące do korekty oczekiwań Rezerwy Federalnej, osłabiły popyt inwestorów na złoto jako bezpieczną przystań, wywierając ogólną presję na rynek metali szlachetnych.

Zachowanie indeksu dolara amerykańskiego bezpośrednio wpływa na cenę złota denominowanego w dolarach amerykańskich. Indeks dolara amerykańskiego (DXY) utrzymuje się na poziomie około 99,30, po osiągnięciu sześciotygodniowego maksimum w poprzednim dniu handlowym, ale nadal ogranicza spadki cen złota. Indeks dolara amerykańskiego mierzy wartość dolara względem sześciu głównych walut; jego umocnienie często powoduje wzrost ceny złota dla posiadaczy walut innych niż dolary, co hamuje popyt. Jednak obecny umiarkowany spadek wartości dolara zapewnił pewne wsparcie dla złota, zapobiegając bardziej drastycznemu spadkowi.

Wydarzenia geopolityczne często są kluczowym czynnikiem wpływającym na wahania cen złota, a ostatni ciągły spadek cen złota jest ściśle związany z łagodzeniem napięć związanych z Iranem. Prezydent USA Donald Trump oświadczył w tym tygodniu, że może odroczyć działania militarne przeciwko Iranowi po tym, jak irański rząd zobowiązał się do powstrzymania się od egzekucji protestujących w kraju. To oświadczenie znacznie zmniejszyło obawy rynku dotyczące eskalacji konfliktu na Bliskim Wschodzie. Co więcej, doniesienia wskazują, że Izrael i inni sojusznicy z Bliskiego Wschodu aktywnie namawiali Stany Zjednoczone do odroczenia wszelkich ataków na Iran, co dodatkowo złagodziło napięcia regionalne. Wydarzenia te doprowadziły do odbicia apetytu inwestorów na ryzyko, a fundusze bezpieczne, które wcześniej inwestowały w złoto, zaczęły przenosić się do innych klas aktywów. Jako aktywa nieoprocentowane, złoto często traci swoją unikalną atrakcyjność wraz z poprawą nastrojów związanych z ryzykiem, co prowadzi do presji spadkowej na jego cenę. Historycznie rzecz biorąc, podobne okresy łagodzenia geopolitycznego, takie jak krótkotrwała deeskalacja napięć między USA a Iranem w 2019 roku, również wiązały się z podobnymi korektami cen złota, co przypomina nam o zmiennym charakterze nastrojów rynkowych. Silne wskaźniki ekonomiczne USA były kolejnym istotnym czynnikiem spadku cen złota. Liczba nowych wniosków o zasiłek dla bezrobotnych w USA, opublikowana w czwartek, niespodziewanie spadła do 198 000, znacznie poniżej oczekiwań rynkowych na poziomie 215 000 i skorygowanych 207 000 z poprzedniego tygodnia. Dane te podkreślają odporność amerykańskiego rynku pracy, gdzie liczba zwolnień utrzymuje się na niskim poziomie, nawet w obliczu utrzymujących się wysokich kosztów kredytów. Tymczasem opublikowane w środę dane o sprzedaży detalicznej przewyższyły oczekiwania, rosnąc w listopadzie o 0,6% w ujęciu miesięcznym, odwracając październikowy spadek o 0,1% i przewyższając rynkowe oczekiwania na poziomie 0,4%. Wskaźnik cen producenta (PPI) również odnotował silne wyniki, a zarówno wskaźnik ogólny, jak i bazowy osiągnęły w listopadzie 3% rok do roku, odzwierciedlając utrzymującą się presję inflacyjną. Te pozytywne dane wzmocniły oczekiwania rynku, że Rezerwa Federalna utrzyma obecne stopy procentowe, a kontrakty terminowe na fundusze federalne przesunęły kolejną obniżkę stóp na czerwiec. Czynniki te łącznie osłabiły atrakcyjność złota, ponieważ koszt utrzymania aktywów nieoprocentowanych rośnie relatywnie w otoczeniu stabilnych oczekiwań dotyczących stóp procentowych. Podsumowując, niedawny spadek cen złota wynika z połączenia kilku czynników, w tym łagodzenia ryzyka geopolitycznego, dobrych danych gospodarczych z USA i korekt w oczekiwaniach dotyczących polityki Rezerwy Federalnej. Zmiany te nie tylko osłabiły popyt na bezpieczne aktywa, ale także wzmocniły presję spadkową poprzez indeks dolara amerykańskiego i sygnały techniczne.

Analiza techniczna złota:

Dzisiaj znów jest piątek. Czy będzie to „Czarny Piątek”, dopiero się okaże, ale piątki często są podatne na odwrócenie trendu na rynkach. Kluczowe jest teraz to, że obecny zakres zostanie ostatecznie przełamany, a wybór kierunku i późniejszej strategii handlowej będzie kluczowy. Z technicznego punktu widzenia, obecny rynek konsoliduje się na wysokim poziomie. Wykres dzienny pokazuje wysokie wahania, co jest w rzeczywistości dość ryzykowne. Jednak wczorajszy wolumen obrotu był stosunkowo wysoki, a dzienna świeca zamknęła się na minusie, co wskazuje, że niedźwiedzie nadal wywierają presję. Daje to pewną nadzieję na dalsze spadki. Jednak dopóki cena nie przebije kluczowych poziomów wsparcia, nie powinniśmy być zbyt uparci w naszej niedźwiedziej postawie. Jeszcze nie jest za późno, aby ścigać cenę w dół, gdy pojawi się sygnał wysokiego poziomu lub gdy nastąpi jego przebicie. Ten spadek z pewnością będzie znaczący!

Zwróć szczególną uwagę na to, czy strefa wsparcia na poziomie 4580 może się utrzymać.

Podsumowując, dzisiejsza krótkoterminowa strategia handlowa dla złota polega przede wszystkim na sprzedaży podczas wzrostów i wtórnym kupnie podczas spadków. Kluczowy poziom oporu, na który należy zwrócić uwagę w krótkim terminie, to 4625-4630, a kluczowy poziom wsparcia to 4520-4500. Prosimy o uważne śledzenie rytmu tradingu.

Rotacja Złota między 4682 Podażą a 4420 Popytem🟡 XAUUSD – Cotygodniowy Plan Smart Money | autor Ryan_TitanTrader (17/01)

📈 Kontekst Rynkowy

Złoto pozostaje strukturalnie bycze na wyższym interwale czasowym, ale cotygodniowa akcja cenowa jasno przeszła w kontrolowaną rotację Smart Money. Po dostarczeniu płynności po stronie kupujących do premium, kontynuacja zatrzymała się.

Gorące czynniki tego tygodnia — zmienność USD, przeszacowanie amerykańskich rentowności oraz odnowione oczekiwania dotyczące obniżki stóp przez Fed w obliczu uciążliwych danych o inflacji i przepływów zabezpieczających w związku z sytuacją geopolityczną — tworzą idealne warunki do indukcji i inżynierii płynności, a nie czystego rozszerzenia trendu.

Przy kruchym sentymencie ryzyka i zatłoczonym pozycjonowaniu, złoto zachowuje się typowo na ekstremach: ruchy, fałszywe wybicia oraz powroty do średniej, a nie impulsywna kontynuacja.

🔎 Ramy Techniczne – Struktura Smart Money (H4–H1)

Bieżąca Faza:

Bycze nastawienie HTF pozostaje ważne, ale wewnętrzna struktura pokazuje dystrybucję z premium po dostępie do płynności.

Kluczowy Pomysł:

Sprzedawaj reakcje z premium, lub cierpliwie czekaj na głębsze cofnięcie do popytu HTF, aby ponownie otworzyć długie pozycje.

Notatki Strukturalne:

• HTF BOS potwierdza dominację byczą

• Płynność po stronie kupujących już zrealizowana powyżej lokalnych maksimów

• Formujący się wyraźny kanał rotacji

• Strefa niedoboru płynności działa jak magnes

• Popyt po zniżkach synchronizuje się z wcześniejszym OB + wsparciem kanałowym

💧 Strefy Płynności i Kluczowe Poziomy

• 🔴 SPRZEDAJ ZŁOTO 4680 – 4682 | SL 4690

• 🟢 OB KUP ZŁOTO 4420 – 4418 | SL 4410

🧠 Oczekiwanie Przepływów Instytucjonalnych

Zamiatanie płynności → MSS / CHoCH → BOS → przemieszczenie → retest OB / FVG → rozszerzenie lub głębsza rotacja

🎯 Zasady Wykonania

🔴 SPRZEDAJ ZŁOTO 4680 – 4682 | SL 4690

Zasady:

✔ Cena dotyka podaży kanału premium

✔ Płynność po stronie kupujących zrealizowana powyżej niedawnych maksimów

✔ Niedźwiedzi MSS / CHoCH na H1–M15

✔ Podział BOS potwierdza dystrybucję

✔ Wejście poprzez niedźwiedzi FVG lub podaż OB

Cele:

• 4620 — reakcja wewnętrzna

• 4560 — niedobór płynności

• 4480 — głębsza rotacja tygodniowa

• Trailing agresywnie (gra dystrybucyjna)

🟢 OB KUP ZŁOTO 4420 – 4418 | SL 4410

Zasady:

✔ Zamiatanie w strefę tygodniowego rabatu

✔ Silna zbieżność: HTF OB + wsparcie kanału

✔ Bycze MSS / CHoCH na M15–H1

✔ Impulsywny BOS z przemieszczeniem

✔ Wejście poprzez oczyszczone bycze OB

Cele:

• 4560 — pierwsza reakcja

• 4620 — płynność w średnim zasięgu

• 4680+ — kontynuacja, jeśli rozszerzenie wznowi

⚠️ Notatki o Ryzyku

• Strefy premium = pułapki płynności

• Oczekuj fałszywych wybiciach podczas nagłówków makro

• Brak wejścia bez MSS + BOS

• Zmniejsz ryzyko w pobliżu ekstremów HTF

📍 Podsumowanie

Złoto jest bycze ze względu na strukturę, ale w tym tygodniu chodzi o precyzyjne wykonanie, a nie prognozowanie:

• Premium może dostarczyć sprzedaż Smart Money z 4680–4682, lub

• Rabat na 4420–4418 może ponownie otworzyć długie pozycje na następny impulsywny ruch.

Niech płynność porusza się jako pierwsza.

Niech struktura potwierdzi jako druga.

Smart Money kontroluje — cierpliwość się opłaca. ⚡️

📌 Śledź @Ryan_TitanTrader, aby uzyskać cotygodniowe podsumowania Smart Money dotyczące złota.

Złoto między 4672 podażą a 4560 popytem.🟡 XAUUSD – Plan Inteligentnych Pieniędzy na intraday | autor Ryan_TitanTrader (16/01)

📈 Kontekst Rynkowy

Złoto pozostaje strukturalnie wzrostowe na wyższym interwale czasowym, ale intraday ruch cenowy przesunął się w kontrolowaną rotację. W związku z dzisiejszymi gorącymi czynnikami — zmiennością USD, wahaniami amerykańskich rentowności oraz trwającymi spekulacjami o obniżce stóp Fedu — Inteligentne Pieniądze nie popychają już kontynuacji. Zamiast tego, płynność jest budowana wokół stref premium i dyskontowych.

Przed nagłówkami makroekonomicznymi USA oraz oczekiwaniami związanymi z inflacją, złoto zachowuje się typowo w ekstremach: prowokacje, polowania na stop lossy oraz powroty do średnich, zamiast impulsywnego rozszerzania trendu.

🔎 Ramy Techniczne – Struktura Inteligentnych Pieniędzy (H1–M15)

Aktualna Faza:

HTF wzrostowy bias utrzymany, podczas gdy intraday struktura pokazuje korekcyjną rotację po pobraniu płynności od strony kupna.

Kluczowa Idea:

Szukaj dystrybucji z premiowego zapasu lub głębszej korekty do popytu dyskontowego na nową pozycję long.

Notatki Strukturalne:

• HTF BOS potwierdza dominację wzrostową

• Płynność od strony kupna już dostarczona

• Cena rotuje, nie rozwija się impulsywnie

• Wewnętrzne FVG działa jak magnes na spadek

• Popyt dyskontowy zgadza się z wcześniejszym wsparciem OB

💧 Strefy Płynności i Wyzwalacze

• 🔴 SPRZEDAJ ZŁOTO 4670 – 4672 | SL 4680

• 🟢 KUP ZŁOTO 4561 – 4559 | SL 4551

🧠 Oczekiwanie na Przepływ Instytucjonalny

Zamiatanie płynności → MSS / CHoCH → BOS → przemieszczenie → retest OB/FVG → rozszerzenie

🎯 Zasady Wykonania

🔴 SPRZEDAJ ZŁOTO 4670 – 4672 | SL 4680

Zasady:

✔ Cena dotyka premiowego zapasu

✔ Płynność od strony kupna pobrana powyżej lokalnych maksimów

✔ Niedźwiedzi MSS / CHoCH na M5–M15

✔ Wyraźne spadkowe BOS

✔ Wejście przez niedźwiedzie FVG lub OB zapasu

Cele:

• 4620 — reakcja wewnętrzna

• 4585 — pula płynności

• Intensywne trailing (gra dystrybucyjna)

🟢 KUP ZŁOTO 4561 – 4559 | SL 4551

Zasady:

✔ Zamiatanie w popyt dyskontowy

✔ Zbieżność z OB + FVG

✔ Wzrostowy MSS / CHoCH na M5–M15

✔ Silne wzrostowe BOS z przemieszczeniem

✔ Wejście przez udoskonalone wzrostowe OB

Cele:

• 4620 — pierwsza reakcja

• 4670 — wewnętrzna płynność

• 4700+ — kontynuacja, jeśli rozszerzenie wznowi

⚠️ Notatki Ryzyka

• Strefy premium = pułapki płynności

• Oczekuj fałszywych wybicia podczas zmienności newsowej

• Brak wejścia bez MSS + BOS

• Zmniejszaj rozmiar w pobliżu ekstremów

📍 Podsumowanie

Złoto jest wzrostowe ze względu na strukturę, ale dzisiaj chodzi o wykonanie, a nie prognozę:

• Premium może dostarczyć sprzedaż Inteligentnych Pieniędzy z 4670–4672, lub

• Dyskont w 4561–4559 może załadować pozycje long na następny ruch w górę.

Pozwól, aby płynność ruszyła pierwsza.

Pozwól, aby struktura potwierdziła druga.

Inteligentne Pieniądze mają kontrolę — cierpliwość się opłaca. ⚡️

📌 Śledź @Ryan_TitanTrader, aby codziennie otrzymywać analizy Inteligentnych Pieniędzy dotyczące złota.

XAUUSD: Analiza rynku i strategia na 16 stycznia.Analiza techniczna złota:

Dzienny opór: 4700, wsparcie: 4550

4-godzinny opór: 4640, wsparcie: 4570

1-godzinny opór: 4625, wsparcie: 4580

Na wykresie dziennym złoto konsoliduje się na wysokich poziomach. Trend wzrostowy nie jest kontynuowany. Podczas sesji azjatyckiej i europejskiej cena oscylowała wokół 5-dniowej średniej kroczącej (MA5), która znajduje się w byczej orientacji. Poziomy wsparcia rosną schodkowo, wskazując na bardzo stabilny kanał wzrostowy. Cena wielokrotnie testuje wsparcie MA5. Krótkoterminowe walki między bykami i niedźwiedziami koncentrują się wokół poziomu 4600. Ten wzór konsolidacji jest zgodny z tendencją rynku do konsolidacji wokół poziomów liczb okrągłych. Krótkoterminowe korekty nie są powodem do paniki; należy skupić się na kontynuacji trendu wzrostowego.

Wykres godzinowy pokazuje, że rynek konsoliduje się na wysokich poziomach. Obecnie każde cofnięcie jest stosunkowo ograniczone, a szczyty i dołki rosną stopniowo. Należy być świadomym ryzyka związanego z piątkową sesją handlową. Nie da się teraz przewidzieć szczytu; należy skupić się na psychologicznych poziomach cen wokół okrągłych liczb. Krótkoterminowy zakres transakcyjny, który należy obserwować, to 4630-4580.

Strategia handlowa:

KUP: blisko 4585

KUP: blisko 4570

Więcej analiz →

XAUUSD H1 – Konsolidacja bocznaKonsolidacja boczna, czekanie na wybicie z zakresu

Złoto na wykresie H1 obecnie handluje w wyraźnym bocznym zakresie blisko ATH, pokazując oznaki równowagi po ostatnim impulsowym ruchu. Na tym etapie rynek nie ma trendu — buduje płynność i czeka na wybicie.

STRUKTURA RYNKU

Cena konsoliduje się w szerokim bocznym zakresie po niepowodzeniu w dalszym wzroście od ATH.

Wielokrotne odrzucenia po obu stronach zakresu potwierdzają, że ani kupujący, ani sprzedający nie mają jeszcze pełnej kontroli.

Takie zachowanie zazwyczaj pojawia się przed rozszerzeniem zmienności.

KLUCZOWE STREFY I PŁYNNOŚĆ

Górny zakres – Opór / Wybicie:

~4620 – 4640

Akceptacja powyżej tej strefy sygnalizowałaby odnowioną siłę byków i otworzyłaby drogę do nowych szczytów.

Równowaga w środkowym zakresie:

Aktualna cena unosi się wokół obszaru równowagi, gdzie fałszywe sygnały są powszechne. Wymagana jest cierpliwość.

Dolny zakres – Wsparcie o wysokiej płynności:

~4580 – 4590

Ta strefa kilkakrotnie wchłonęła presję sprzedażową. Czysta reakcja tutaj mogłaby wspierać odbicie z powrotem do zakresu.

Głębsze wsparcie płynności:

~4515 – 4520

Jeśli zakres wyłamałby się w dół, to tutaj prawdopodobnie znajduje się silny popyt i płynność.

SCENARIUSZE DO OBSERWACJI

Scenariusz wybicia byka:

Cena utrzymuje się powyżej dolnego zakresu i czysto przebija się powyżej 4620–4640.

Akceptacja powyżej zakresu potwierdza kontynuację w kierunku nowych poziomów ATH.

Scenariusz wyczyszczenia płynności niedźwiedzia:

Cena przebija się poniżej 4580–4590, uderzając w głębszą płynność.

Niepowodzenie w odzyskaniu zakresu przesuwa krótkoterminowy bias w dół.

PODSUMOWANIE

Aktualny stan: Boczny / konsolidacja

Rynek się kompresuje i buduje płynność

Najlepsze transakcje pojawiają się po wybiciu z zakresu, a nie wewnątrz niego

Niech cena wskaże kierunek przed zaangażowaniem

W tym środowisku dyscyplina ma większe znaczenie niż aktywność — czekaj na wybicie i handluj reakcją, a nie hałasem.

Popyt geopolityczny i przemysłowy napędzają rynek!

Rynek srebra doświadczył ostatnio znacznej zmienności, a ceny gwałtownie wahały się po osiągnięciu rekordowych poziomów.

Sytuacja w Wenezueli ożywiła popyt na bezpieczne przystanie, co przyniosło korzyści zarówno złotu, jak i srebru, ponieważ inwestorzy starają się zabezpieczyć przed ryzykiem geopolitycznym. To pokazuje, że napięcia geopolityczne są kluczowym czynnikiem napędzającym zakup bezpiecznych przystani metali szlachetnych.

Ogólnie rzecz biorąc, twierdzenie, że ryzyko geopolityczne podnosi ceny srebra, znajduje bezpośrednie odzwierciedlenie w danych cenowych.

Ten wzrost jest wynikiem wielu czynników, w tym popytu na bezpieczne przystanie, ograniczonej podaży i zwiększonego wykorzystania przemysłowego, które łącznie kształtują obecny niestabilny rynek srebra.

Przekroczenie ceny srebra powyżej 100 dolarów to tylko kwestia czasu!

Kupuj na spadkach!

Złoto otworzyło się w poniedziałek znaczącym wzrostem, pośród obaw rynkowych, wielokrotnie osiągając nowe maksima w okolicach 4630. Wydaje się, że jest gotowe na trwały trend wzrostowy w grudniu. Kluczowym poziomem średnioterminowym, na który warto zwrócić uwagę, pozostaje poprzedni poziom wsparcia/oporu 4550. Krótkoterminowy handel powinien koncentrować się na kupowaniu na spadkach, unikając zgadywania szczytów. Nie oznacza to, że nie można zajmować długich pozycji na wyższych poziomach; dopóki utrzymuje się on powyżej 4550, jest uważany za silny poziom wsparcia. Obecnym głównym trendem jest oscylacja wzrostowa. 1-godzinne Wstęgi Bollingera stopniowo się zwężają, co wskazuje na zdrowy rynek i potencjalny ruch kierunkowy. Dziś najważniejsze jest to, czy poziom 4550 się utrzyma (utrzymaj byczą perspektywę powyżej tego poziomu). Zajmowanie długich pozycji na wyższych poziomach wymaga znacznych umiejętności technicznych. Obecny rynek zmusza do zajmowania długich pozycji; jeśli wahasz się i ślepo zgadujesz szczyty, prawdopodobnie wszystko pokrzyżujesz. Unikaj uczestnictwa w neutralnej oscylacji wykresu godzinnego. Wczoraj znajomy posłuchał mojej rady i zajął długą pozycję po wybiciu powyżej 4560, osiągając idealny zysk na poziomie 4600. Nadal trzymam się zasady podążania za trendem i zachowania ostrożności!

Ogólnie rzecz biorąc, rozważ małą długą pozycję w zakresie 4570-4575 i dodaj do niej długą pozycję w zakresie 4560-4555. Jeśli nastąpi silny ruch wzrostowy i ponowny test zakresu 4530-4520, a następnie korekta, rozważ zajęcie długiej pozycji w zakresie 4610-4600. Obecnie ten poziom cenowy nie jest odpowiedni do uczestnictwa.

Analiza techniczna złota – Czy zbliża się korekta?Cześć, jestem David.

Obecnie cena złota porusza się w wyraźnie zdefiniowanym kanale wzrostowym, a price action testuje górne ograniczenie kanału. Ten obszar może pełnić rolę dynamicznego oporu. W przypadku pojawienia się reakcji odrzucenia na tym poziomie, scenariusz korekty w kierunku strefy wsparcia w okolicach 4 600 wydaje się bardzo prawdopodobny i wart uwagi.

Dopóki kupujący są w stanie bronić tej strefy wsparcia, struktura wzrostowa pozostaje aktualna, a potencjał kontynuacji ruchu w kierunku wyższych poziomów nadal istnieje. Z kolei przełamanie strefy wsparcia w dół może doprowadzić do głębszej korekty w kierunku dolnej granicy kanału jako elementu procesu równoważenia rynku.

Obserwacja formacji świecowych oraz wolumenu w tej kluczowej strefie jest niezwykle istotna dla oceny reakcji rynku i identyfikacji punktów wejścia o wyższym prawdopodobieństwie. Zachowuj dyscyplinę, czekaj na potwierdzenie, trzymaj się swojego planu tradingowego i stosuj solidne zarządzanie ryzykiem w każdej decyzji inwestycyjnej.

Jeśli masz dodatkowe przemyślenia lub spostrzeżenia dotyczące tego setupu, podziel się nimi w komentarzach.

Życzę Ci zdyscyplinowanego i udanego tradingu.

Byki na rynku złota pozostają silne

I. Wizja podstawowa

Cena złota znajduje się obecnie w fazie korekty technicznej po osiągnięciu historycznego maksimum na poziomie 4642. Na rynku współistnieją „fundamentalne wsparcie” i „techniczna presja korekcyjna”. Ogólny trend pozostaje byczy, ale widoczna jest krótkoterminowa presja na realizację zysków. Oczekuje się, że złoto utworzy konsolidację na wysokim poziomie w przedziale 4570-4640.

II. Kluczowe poziomy cenowe

Ważne poziomy oporu:

Pierwszy opór: 4625 (krótkoterminowa granica byczej i niedźwiedziej koniunktury)

Drugi opór: 4640 (blisko poprzedniego maksimum)

Strefa silnego oporu: 4650-4670 (kluczowa dla kontynuacji trendu)

Ważne poziomy wsparcia:

Pierwsze wsparcie: 4600-4610 (strefa dziennej rywalizacji byczej i niedźwiedziej koniunktury)

Krytyczne wsparcie: 4570 (punkt zwrotny byczej i niedźwiedziej koniunktury; przełamanie poniżej tego poziomu spowodowałoby głębszą korektę)

III. Szczegółowy plan inwestycyjny

Strategia długoterminowa (kierunek główny)

Logika handlowa: Trend długoterminowy pozostaje byczy, wspierany przez czynniki geopolityczne i oczekiwania na obniżki stóp procentowych. Szukaj okazji do kupna po technicznych korektach.

Szczegóły operacyjne:

Idealna strefa wejścia: zakres 4600-4610

Konserwatywny punkt wejścia: po stabilizacji w okolicach 4570

Ustawienie Stop Loss: poniżej 4560

Poziomy docelowe: 4625 → 4640 → 4650

Zarządzanie pozycją: Rozważ wejście w partiach, zaczynając od niewielkiej pozycji i umiarkowanie ją zwiększając po potwierdzeniu skutecznego wsparcia.

Strategia krótka (pomocnicza)

Logika handlowa: Po osiągnięciu historycznych maksimów konieczna jest korekta techniczna, a wskaźniki 4-godzinne sygnalizują spadkową tendencję. Dąż do realizacji zysków z korekt.

Szczegóły operacyjne:

Idealna strefa wejścia: zakres 4650-4670

Ustawienie stop loss: powyżej 4670

Poziomy docelowe: 4630 → 4600 → 4580

Zarządzanie pozycją: Szybkie wejście i wyjście; przesuwaj stop loss, aby chronić zyski po osiągnięciu wzrostów.

IV. Kontrola ryzyka i zarządzanie nastawieniem

Handluj ostrożnie: Ze względu na zwiększoną zmienność na historycznych maksimach, początkowe pozycje nie powinny być zbyt duże.

Zachowaj dyscyplinę: Zawsze ustawiaj stop loss, aby zapobiec znacznym stratom z pojedynczych transakcji.

Potwierdź kluczowe poziomy: Skup się na przebiciach na poziomach 4570 i 4640; utrzymuj strategię handlu w zakresie, aż do momentu przebicia.

Cierpliwość: Unikaj pogoni za wzrostami lub spadkami cen podczas konsolidacji; cierpliwie czekaj, aż ceny wejdą w kluczowe strefy, zanim podejmiesz działanie.

„Czy czujesz się przytłoczony obserwując gwałtowne wzrosty i spadki cen złota? Kupujesz tylko po to, by wpaść w pułapkę, sprzedajesz tuż przed rajdem – często wydaje Ci się, że rynek działa przeciwko Tobie. W rzeczywistości to nie Twoja ocena sytuacji jest winna, ale brak jasnego, zdyscyplinowanego systemu handlowego. Przy tak dużym szumie rynkowym potrzebujesz profesjonalnej strategii, która pomoże Ci określić kierunek i zapewnić jasne sygnały wejścia i wyjścia”.

„Nasza strategia wykracza poza proste prognozy wzrostów i spadków; zapewnia kompletny plan bitwy: identyfikację kluczowych pozycji (poziomów wsparcia i oporu), wyczucie czasu ataków (punktów wejścia), planowanie odwrotów (stop lossów) i wyznaczanie celów (poziomów realizacji zysków). Podobnie jak w dzisiejszej analizie, wyraźnie zidentyfikowaliśmy wsparcie na poziomie 4600-4610 i opór na poziomie 4625-4640, przekształcając złożone ruchy rynkowe w możliwą do prześledzenia ścieżkę”.

„Nie mogę zagwarantować zysków z każdej transakcji – to nieodłączne ryzyko rynku. Mogę jednak zapewnić, że każda rekomendacja zawiera jasny plan kontroli ryzyka. Nie gonimy za mitem ogromnych zysków, ale dążymy do stałego wzrostu aktywów poprzez rygorystyczne zarządzanie ryzykiem. Głównym celem inwestowania jest ochrona kapitału; zyski są na drugim miejscu”.

„Jeśli masz dość strat i lęku związanego z tradingiem, teraz jest czas na zmiany. Zamiast wielokrotnie testować rynek kosztem kapitału i pewności siebie, wykorzystaj profesjonalną analizę i dyscyplinę. Otwieramy ograniczoną liczbę terminów konsultacji. Popracujmy razem, aby doprecyzować Twój trading i opracować spersonalizowaną strategię, przechodząc od biernej reakcji do proaktywnej kontroli”.

Zachowaj czujność na potencjalny spadek cen złota

I. Przegląd realizacji transakcji

Podsumowanie poprzedniej strategii: Wcześniej podaliśmy precyzyjne wskazówki dotyczące kupna w obszarze 4560-4580.

Wtorkowe operacje:

Wejście: Sygnały kupna zostały wydane zgodnie z planem w przedziale 4575-4580.

Zrealizuj zysk: Sygnały realizacji zysku zostały wydane w przedziale 4620-4625, co pozwoliło na osiągnięcie co najmniej 450 pipsów zysku.

Obecna pozycja: Sygnały sprzedaży zostały wydane w przedziale 4625-4630, a pozycja jest nadal utrzymywana z celami ustalonymi na poziomie 4580 i dalej na 4550.

II. Analiza kluczowych czynników napędzających

Podstawowe informacje:

Ryzyko geopolityczne: Utrzymujące się napięcia na Bliskim Wschodzie. Prezydent USA Trump zagroził nałożeniem ceł na kraje handlujące z Iranem, co wzmacnia nastroje związane z bezpieczną przystanią dla złota i może ograniczyć jego spadki.

Wpływ danych inflacyjnych: Bazowy wskaźnik cen konsumpcyjnych (CPI) w USA w grudniu w ujęciu miesięcznym wyniósł 0,2% (oczekiwano 0,3%), a inflacja bazowa w ujęciu rok do roku pozostała bez zmian na poziomie 2,6%. Dane te wzmacniają oczekiwania rynku na obniżkę stóp procentowych przez Fed (cena obniżek stóp w ciągu roku wzrosła do 57 punktów bazowych), zwiększając atrakcyjność złota jako aktywa niedochodowego.

Trend dolara amerykańskiego: Indeks dolara amerykańskiego nieznacznie wzrósł do 98,98, ale pozostaje pod presją średnio- i długoterminową ze względu na oczekiwania dotyczące obniżek stóp procentowych, co potencjalnie wspiera ceny złota.

Kluczowe sygnały techniczne:

Struktura wykresu dziennego: Cena złota wzrosła wcześniej do 4634 USD, a następnie spadła. Wykres dzienny może tworzyć formację odwrócenia szczytu i ważne jest monitorowanie, czy cena zamknięcia potwierdza formację konsolidacji.

Cykl 4-godzinny: Pojawiły się oznaki formacji odwrócenia szczytu w postaci kolejnych, krótkoterminowych świec spadkowych. Wsparcie oczekiwane jest w przedziale 4550-4500.

Poziom godzinowy: Średnie kroczące spadają, co wskazuje na krótkoterminową słabość. Kluczowe wsparcie znajduje się w przedziale 4570-4575.

III. Kluczowe poziomy cenowe

Opór: 4620-4630 USD

Wsparcie: 4520-4500 USD

Byczy i niedźwiedzi punkt zwrotny w ciągu dnia: 4580 USD

IV. Strategia handlowa

Ogólne podejście: Priorytetem jest sprzedaż podczas wzrostów, a kupowanie podczas spadków, jako strategia drugorzędna, z zachowaniem ścisłego zarządzania ryzykiem.

Strategia krótka (sprzedaż po wzrostach):

Strefa wejścia: 4620-4630 USD

Stop Loss: 4638-4640 USD

Cele:

Pierwszy cel: 4580 USD

Drugi cel: 4550 USD

Trzeci cel: 4520 USD (utrzymać w przypadku przebicia)

Logika: Sygnały techniczne wskazują na potencjalne odwrócenie szczytu, przy słabnącym momentum wzrostowym. Zalecana jest sprzedaż po wzrostach do obszaru oporu.

Strefa długa (kupowanie po spadkach):

Strefa wejścia: 4520-4530 USD

Stop Loss: 4512-4515 USD

Cele:

Pierwszy cel: 4550-4570 USD

Drugi cel: 4600 USD (dalszy potencjał wzrostowy w przypadku przebicia)

Logika: Kluczowe wsparcie w połączeniu z nastrojami sprzyjającymi bezpiecznej przystani może wywołać odbicie po znacznym spadku.

V. Ostrzeżenia dotyczące ryzyka

Ryzyko danych i zdarzeń:

Monitoruj zmiany oczekiwań dotyczących polityki Fed, potencjalną eskalację napięć na Bliskim Wschodzie oraz nadchodzące dane gospodarcze z USA (np. wskaźniki rynku pracy).

Dyscyplina handlowa:

Ogranicz wielkość pozycji do 5–10%, aby uniknąć nadmiernej ekspozycji.

Ściśle ustalaj stop lossy i unikaj utrzymywania pozycji stratnych.

Jeśli ceny szybko przekroczą poziom 4630 USD lub spadną poniżej 4500 USD, ponownie oceń trend.

Okna czasowe:

Dostosowania mogą trwać podczas sesji azjatyckich i europejskich.

Zachowaj czujność na zwiększoną zmienność podczas sesji amerykańskich ze względu na dane lub wydarzenia informacyjne.

VI. Podsumowanie

Złoto stoi w obliczu krótkoterminowej presji na dostosowania techniczne, ale ryzyko geopolityczne i oczekiwania dotyczące obniżek stóp procentowych Fed zapewniają wsparcie w średnim i długim terminie. Z operacyjnego punktu widzenia zaleca się priorytetowe traktowanie krótkich pozycji w przedziale 4620–4630 USD. Jeśli ceny powrócą do strefy wsparcia na poziomie 4520-4530 USD, rozważ lekkie długie pozycje. Zachowaj elastyczność w reagowaniu na wybicia w ciągu dnia i dostosuj strategie w oparciu o wzorce techniczne w czasie rzeczywistym.

XAU/USD – Trend wzrostowy trwa!Cena skutecznie przebiła i ponownie przetestowała starą strefę podaży → nową strefę popytu (zielona strefa), utrzymując Wyższy Szczyt – Wyższy Dołek w kanale trendu wzrostowego.

Średnia EMA34 znajduje się powyżej EMA89 i działa jako dynamiczne wsparcie, potwierdzając, że trend wzrostowy pozostaje dominujący.

Preferowany scenariusz: Kup, gdy cena powróci do strefy popytu / EMA34.

Zaakceptuj konsolidację boczną przed kontynuacją.

Cel: Kontynuacja wzrostu do powyższej strefy CEL.

📌 Trend nienaruszony – Podążaj za kupującymi.

Złoto między 4690 podaży a 4576 popytu🟡 XAUUSD – Plan Smart Money na dzień | autor Ryan_TitanTrader (14/01)

📈 Kontekst Rynkowy

Złoto pozostaje strukturalnie bycze po osiągnięciu nowego szczytu ATH, ale ruch cenowy wyraźnie spowolnił w kierunku rotacji. Rynki reagują na dzisiejsze gorące czynniki — oczekiwania inflacyjne w USA, zmienność USD i zmiany rentowności obligacji skarbowych — Smart Money nie goni już za dalszym wzrostem. Zamiast tego, płynność jest aranżowana wokół stref premium i discount.

Przed kluczowymi danymi z USA i spekulacjami o cięciu stóp procentowych, Złoto zachowuje się dokładnie tak, jak się spodziewano w ekstremach: polowania na zlecenia, zachęty i kontrolowana reorganizacja zamiast czystego kontynuowania.

🔎 Ramy Techniczne – Struktura Smart Money (H1–M15)

Bieżąca Faza:

HTF bycza tendencja utrzymana, podczas gdy struktura intraday pokazuje korekcyjną rotację po dostarczeniu płynności po stronie kupujących w pobliżu ATH.

Kluczowa Idea:

Oczekuj dystrybucji z premium w pobliżu ATH, lub głębszej korekty w strefie popytu discount, aby załadować pozycje długie.

Notatki Strukturalne:

• HTF BOS potwierdza byczą dominację

• Strefa ATH dostarczyła płynności po stronie kupujących

• Cena rotuje, nie rozszerza się impulsywnie

• Wewnętrzny FVG działa jak magnes w dół

• Popyt discount odpowiada wsparciu HTF EMA

💧 Strefy Płynności & Sygnały

• 🔴 SPRZEDAJ ZŁOTO 4688 – 4690 | SL 4700

• 🟢 KUP ZŁOTO 4578 – 4576 | SL 4568

🧠 Oczekiwanie Przepływu Instytucjonalnego

Zamiatanie płynności → MSS / CHoCH → BOS → przemieszczenie → retest OB/FVG → ekspansja

🎯 Zasady Realizacji

🔴 SPRZEDAJ ZŁOTO 4688 – 4690 | SL 4700

Zasady:

✔ Cena dotyka premium ATH

✔ Płynność po stronie kupujących zrealizowana powyżej szczytów

✔ Niedźwiedzi MSS / CHoCH na M5–M15

✔ Wyraźne dołkowe BOS

✔ Wejście przez niedźwiedzi FVG lub OB

Cele:

• 4635 — wewnętrzna reakcja

• 4600 — zbiornik płynności

• Intensyfikuj agresywnie (gra dystrybucyjna)

🟢 KUP ZŁOTO 4578 – 4576 | SL 4568

Zasady:

✔ Zamiatanie w popyt discount

✔ Konfluencja z OB + FVG

✔ Byczy MSS / CHoCH na M5–M15

✔ Silne dołkowe BOS z przemieszczeniem

✔ Wejście przez udoskonalone bycze OB

Cele:

• 4620 — pierwsza reakcja

• 4680 — wewnętrzna płynność

• 4720+ — rozszerzenie ATH, jeśli ekspansja wznowi

⚠️ Notatki Ryzyka

• Strefy ATH to pułapki płynności

• Oczekuj fałszywych wybiciach podczas zmienności wiadomości

• Brak wejścia bez MSS + BOS

• Zmniejsz rozmiar w pobliżu ATH — ryzyko rozszerzenia zakresu

📍 Podsumowanie

Złoto jest bycze według struktury, ale dzisiaj chodzi o realizację, a nie prognozowanie:

• Premium może dostarczyć sprzedaż Smart Money z poziomu 4688–4690, lub

• Discount na poziomie 4578–4576 może załadować pozycje długie na następny impuls ATH.

Niech płynność poruszy się najpierw.

Niech struktura potwierdzi to potem.

Smart Money kontroluje — cierpliwość się opłaca. ⚡️

📌 Śledź @Ryan_TitanTrader, aby codziennie otrzymywać analizy Smart Money dotyczące złota.

Formacja złota – trend pozostaje konstruktywnyZłoto utrzymuje wyraźny kanał trendu wzrostowego, a korekty mają charakter bardziej techniczny niż odwrócenia. Przepływ pieniędzy wskazuje na preferencję do kupna, gdy cena powraca do strefy równowagi.

Cena właśnie przebiła się przez strefę krótkoterminowego oporu i nadal utrzymuje się powyżej linii wsparcia kanału trendu wzrostowego. Struktura wyższego szczytu i wyższego dołka pozostaje nienaruszona, otwierając przestrzeń do dalszego ruchu wzrostowego.

Scenariusz

• Utrzymanie się powyżej strefy wybicia → potencjał kontynuacji do kolejnej strefy docelowej.

• Wycofanie się w ramach kanału → faza reakumulacji przed dalszym ruchem.

Bitcoin — Akumulacja przed kolejnym etapemOdczyt rynku

Po silnym ruchu wzrostowym, BTC konsoliduje się w wąskim przedziale cenowym. Presja sprzedaży zanikła, co wskazuje, że rynek „odpoczywa”, a nie dystrybuuje.

Struktura

Obecny przedział boczny działa jak baza wsparcia, utrzymując się powyżej poprzedniej równowagi. Dopóki cena nie przebije dołka przedziału, struktura trendu wzrostowego w średnim terminie pozostaje nienaruszona.

Oczekiwania

• Wahania w przedziale → absorbuje płynność.

• Wybicie ze strefy konsolidacji → kontynuacja w kierunku strefy docelowej powyżej.

Kupuj złoto na spadkach

Analiza ceny złota i strategia handlowa

I. Główna ocena rynku

Złoto gwałtownie wzrosło do nowego historycznego maksimum podczas poniedziałkowej sesji azjatyckiej, osiągając szczyt w okolicach 4600 USD. Rynek obecnie wykazuje silny, jednostronny trend wzrostowy, z wyraźnym kierunkiem wzrostowym. Każde odreagowanie należy traktować jako okazję do zajęcia długich pozycji.

II. Główne czynniki napędzające

Dominuje popyt na bezpieczne przystanie: Rosnące ryzyko geopolityczne na Bliskim Wschodzie (napięcia w Iranie) znacząco zwiększyło popyt na bezpieczne przystanie, napędzając ciągły napływ kapitału na rynek złota.

Wsparcie polityki makroekonomicznej: Utrzymujące się oczekiwania rynku na obniżkę stóp procentowych przez Fed w ciągu roku stanowią podstawę długoterminowej trajektorii wzrostowej złota.

III. Najważniejsze informacje z analizy technicznej

Trend: Potwierdzone wybicie powyżej poprzedniego szczytu na poziomie 4550 USD, sygnalizujące początek nowej fali wzrostowej.

Kluczowe poziomy:

Strefa wsparcia: 4580–4560 USD (główne wsparcie), 4550 USD (krytyczne wsparcie po wybiciu, idealna strefa wejścia dla długich pozycji podążających za trendem).

Opór/cele: 4630–4650 USD (krótkoterminowy opór), średnioterminowe cele wskazują na 4700–4800 USD.

Struktura rynku: Widoczne są bycze tendencje. Korekty w trakcie trendu wzrostowego są zazwyczaj krótkie, co oznacza raczej konsolidację techniczną niż odwrócenie trendu.

IV. Strategia handlowa

Strategia podstawowa: Podążaj za trendem, kupując na spadkach, z ostrożnym udziałem w krótkich pozycjach na krótkoterminowych korektach.

Strategia długa (kierunek główny)

Idealna strefa wejścia: Cierpliwe oczekiwanie na powrót cen do przedziału 4560–4580 USD, aby rozpocząć zbiorcze budowanie długich pozycji. Cofnięcie w okolice 4550 USD stwarza jeszcze korzystniejszą okazję do dodania pozycji.

Ustawianie stop lossów: Ustawiaj stop lossy dla pozycji długich poniżej 4540 USD.

Perspektywa docelowa: Cel krótkoterminowy na poziomie 4630–4650 USD; cel średnioterminowy na poziomie 4700–4800 USD.

Strategia krótkoterminowa (uzupełniająca, krótkoterminowa)

Ograniczona do możliwości krótkoterminowych: Rozważaj niewielkie, krótkoterminowe pozycje krótkie tylko wtedy, gdy ceny gwałtownie rosną do strefy silnego oporu na poziomie 4630–4650 USD i wykazują wyraźne oznaki stagnacji lub odwrócenia trendu.

Wymagana dyscyplina: Wykonuj transakcje z szybkimi wejściami i wyjściami, ściśle ustawiaj stop lossy powyżej 4660 USD i traktuj to wyłącznie jako operację przeciwną trendowi.

Zalecenia dotyczące zarządzania pozycjami

Utrzymuj podstawową pozycję w długich pozycjach podążających za trendem.

Wykorzystuj okazje do stopniowego zwiększania pozycji w pobliżu kluczowych poziomów wsparcia.

Unikaj podążania za wzrostami podczas silnych wzrostów; cierpliwie czekaj, aż rynek zaoferuje lepsze ceny wejścia.

V. Ostrzeżenia o ryzyku i obszary zainteresowania

Uważnie śledź dane dotyczące wskaźnika CPI w USA. Jeśli dane inflacyjne znacznie przekroczą oczekiwania, mogą one tymczasowo osłabić oczekiwania dotyczące obniżek stóp procentowych i wywołać korektę cen złota.

Bądź czujny na rozwój wydarzeń geopolitycznych i nieoczekiwane wiadomości, które mogą wpłynąć na rynek.

W okresie wyraźnej hossy, podstawowe zasady to „utrzymywanie długich pozycji” i „kupowanie na spadkach”, a nie próby przewidywania szczytu. Handel wymaga ścisłej dyscypliny i odpowiedniego zarządzania stop-lossami.

Wniosek: Bycza struktura złota pozostaje solidna, a strategia powinna być zgodna z trendem. Obecnie koncentrujemy się na wykorzystywaniu okazji do kupowania na spadkach w obrębie kluczowej strefy wsparcia (4560–4550 USD) w ramach przygotowań do potencjalnych dalszych wzrostów.