BTC – kontynuacja spadków, sprzedaż w ramach rajduCena utrzymuje silny trend spadkowy, stale tworząc niższe szczyty i niższe dołki, i jest spychana poniżej EMA20 i EMA50.

Ostatni gwałtowny spadek pokazuje, że sprzedający mają pełną kontrolę; obecne odbicie ma charakter czysto techniczny.

Obecny zakres wahań to strefa podaży/wycofania, w której sprzedający mogą powrócić na rynek.

Dopóki BTC nie odzyska EMA50, każde odbicie należy traktować jako okazję do sprzedaży w ramach kontynuacji trendu.

Preferowany scenariusz:

→ Cena odrzuca strefę oporu → kontynuacja spadku do poziomu 75 000 – celu zgodnie z obecną strukturą spadkową.

Analiza oparta na falach

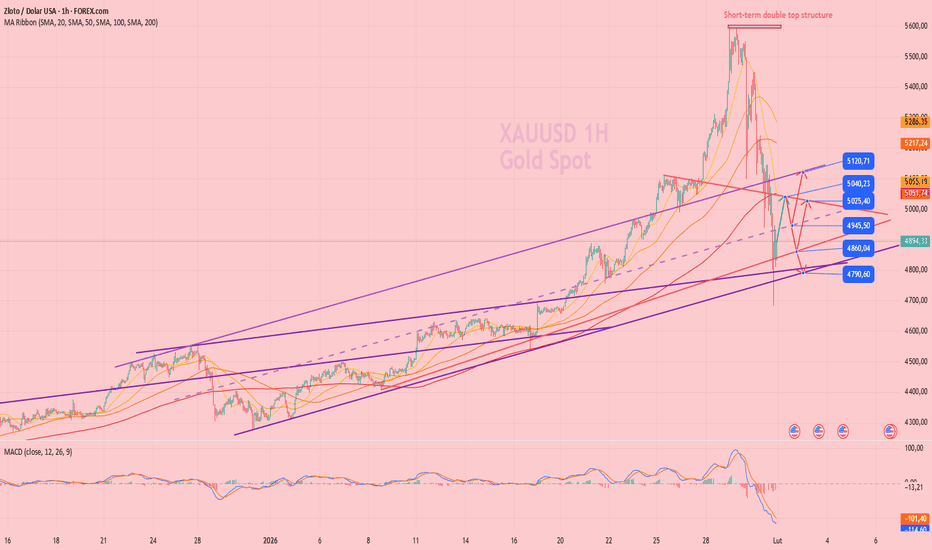

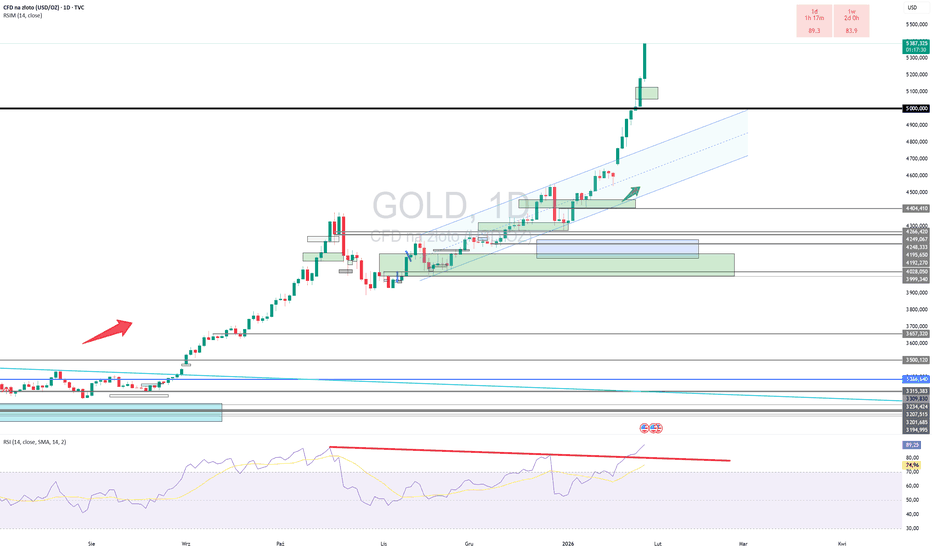

Złoto ponownie testuje poziom 5000 USD

Przegląd analizy rynku

Poranna sesja w Azji: W ciągu pierwszej godziny po otwarciu rynku azjatyckiego we wtorek cena złota doświadczyła gwałtownych wahań, rosnąc o prawie 100 USD. Chociaż ten rajd wydawał się silny, nie odzwierciedla on pełnego kierunku rynku. Biorąc pod uwagę nadmierną zmienność, nie zaleca się ślepego podążania za tym rajdem. Inwestorzy powinni zachować spokój.

Analiza formacji świecowych: Wykres techniczny wskazuje na potencjalne sygnały dołka, ale nie zaleca się impulsywnego podążania za wzrostem. Przy obecnym poziomie cenowym (4800 USD), bez wyraźnego wsparcia i sygnałów potwierdzenia, nie zaleca się bezpośredniego wejścia na rynek.

Kluczowe poziomy cenowe:

4600 USD: Jest to krytyczny poziom dla krótkoterminowego dołka na rynku złota. Spadek ceny poniżej 4600 USD może prowadzić do znacznego ryzyka spadkowego, z celami na poziomie 4400 USD lub nawet niższymi.

4800 USD: To kluczowy poziom oporu w obecnym przedziale cenowym. Jeśli zostanie on pomyślnie przebity, może to potwierdzić dołek, a kolejny cel zostanie ustalony na 5000 USD.

Aktualna ocena rynku

Potwierdzenie dna: W poniedziałek cena złota cofnęła się do około 4600 USD i doświadczyła silnego odbicia, przebijając następnie poziom 4800 USD. Oznacza to, że złoto potwierdziło swoje dno i nie ma natychmiastowych obaw o dalsze spadki poniżej 4600 USD.

Formacja trójkąta wznoszącego: Technicznie rzecz biorąc, złoto tworzy formację trójkąta wznoszącego, sugerującą potencjalny impet wzrostowy. Jeśli cena złota utrzyma się powyżej 4800 USD i przebije kluczowe poziomy oporu, może kontynuować wzrosty, a cel zostanie ustalony na 5000 USD.

Strategia handlowa

Punkt wejścia:

W przypadku cofnięcia do przedziału 4890–4900 USD: Rozważ zakup podczas spadków i zajęcie długiej pozycji na złocie, gdy cena powróci do tego przedziału.

Ustawienie stop-loss:

Ustaw stop-loss na poziomie 4870 USD. Spadek ceny poniżej tego poziomu oznacza, że rynek może ponownie przetestować poziom 4600 USD lub niższy. W takim scenariuszu należy niezwłocznie wykonać stop-loss, aby uniknąć dalszych strat.

Cena docelowa:

Cena docelowa wynosi 5000 USD. Biorąc pod uwagę obecny trend wzrostowy, po przebiciu poziomu 4800 USD, zakres docelowy wzrostu można ustalić na poziomie 5000 USD. Oczekuje się, że złoto może napotkać nowy opór w tym obszarze.

Zarządzanie ryzykiem

Ostrożne inwestowanie: Chociaż rynek wykazuje pewne sygnały wzrostowe, złoto ostatnio doświadczyło znacznej zmienności. Dlatego ważne jest zachowanie ostrożności i unikanie nadmiernego optymizmu. Szczególnie w następstwie gwałtownych wahań, priorytetem powinno być właściwe zarządzanie kapitałem.

Uwaga na ryzyko odwrócenia trendu: Spadek ceny poniżej 4600 USD może sygnalizować potencjalną zmianę trendu. Traderzy powinni przygotować środki obronne i wdrożyć stop-lossy z wyprzedzeniem, aby zminimalizować straty.

Zachowanie spokoju, kontrolowanie wielkości pozycji i ryzyka oraz wykorzystywanie odpowiednich okazji do wejścia na rynek może zmaksymalizować zyski przy jednoczesnej minimalizacji potencjalnych strat.

Byki na rynku złota zaczynają odrabiać straty

I. Analiza fundamentalna

Łącząc analizę fundamentalną i techniczną, na rynek złota wpływa obecnie łagodzenie napięć geopolitycznych i wahań kursu dolara amerykańskiego. Popyt na bezpieczne aktywa osłabł w krótkim terminie, a wskaźniki techniczne sugerują trend korekcyjny. Oczekuje się, że cena złota będzie w krótkim terminie poszukiwać wsparcia głównie na niższych poziomach. Zalecanym podejściem handlowym jest sprzedaż na wzrostach, przy jednoczesnym ostrożnym poszukiwaniu krótkoterminowych możliwości odbicia.

II. Analiza fundamentalna

Czynniki negatywne:

Zmniejszanie ryzyka geopolitycznego: Wznowienie rozmów na wysokim szczeblu między Stanami Zjednoczonymi a Wenezuelą sygnalizuje strukturalne złagodzenie stosunków dwustronnych. Zmniejsza to źródło globalnej niepewności geopolitycznej i zmniejsza atrakcyjność złota jako bezpiecznej inwestycji w krótkim terminie.

Oczekiwania polityczne: Jeśli relacje USA-Wenezuela będą się nadal poprawiać, może to doprowadzić do złagodzenia w przyszłości taktyki maksymalnej presji ze strony USA, w tym sankcji. To dodatkowo osłabiłoby awersję rynkową do ryzyka i wywarło presję na spadek cen złota.

Kontynuacja: Konkretne postępy w negocjacjach, polityka USA wobec innych geopolitycznych punktów zapalnych (np. Bliskiego Wschodu) oraz przyszłe sygnały polityki pieniężnej ze strony Rezerwy Federalnej.

III. Analiza techniczna

Ostatni trend: Ceny złota gwałtownie wzrosły na początku ubiegłego tygodnia, ale następnie gwałtownie spadły, osiągając maksymalny spadek o prawie 1000 dolarów od szczytu. Cena spadła bezpośrednio poniżej kluczowego psychologicznego poziomu 5000, odzwierciedlając znaczną korektę techniczną i presję sprzedaży ze strony instytucji.

Kluczowe poziomy:

Opór: 4820-4870 (silna strefa oporu dla ostatnich odbić i krytyczny punkt zwrotny dla zmiany nastrojów z byczego na niedźwiedzi).

Wsparcie: 4650-4600 (główna strefa wsparcia krótkoterminowego), 4630-4620 (luka z tego miesiąca i kluczowa linia obrony psychologicznej dla byczego sentymentu; przełamanie jej poniżej może wywołać głębsze korekty oparte na trendzie).

Wzorce techniczne: Cena złota przebiła lukę utworzoną w zeszłym tygodniu między 5000-4990, potwierdzając krótkoterminową strukturę spadkową. Niższa luka na poziomie 4630-4620 jest ważniejszym celem technicznym i poziomem wsparcia psychologicznego.

IV. Zalecenia dotyczące strategii handlowej

Główny kierunek: Skup się na sprzedaży podczas odbić.

Wejście i cele:

Okazja do krótkiej sprzedaży: Rozważ zajmowanie krótkich pozycji partiami, gdy cena złota odbije się do strefy oporu 4820-4870 i wykaże oznaki stagnacji lub odwrócenia trendu. Początkowym celem jest strefa 4650-4600, a kluczowym celem jest strefa 4630-4620.

Długa szansa (strategia drugorzędna, wyższe ryzyko): Jeśli cena złota najpierw dotknie strefy wsparcia 4600-4620 i wykaże wyraźne oznaki stabilizacji i odbicia (np. formacje odwrócenia na wykresie godzinowym lub 4-godzinnym), rozważ niewielką długą pozycję w celu krótkoterminowego odbicia, celując w obszar 4780-4800.

Kontrola ryzyka:

Stop Loss dla pozycji krótkich: Zalecany powyżej 4890.

Stop Loss dla pozycji długich: Zalecany poniżej 4590.

Zarządzanie kapitałem: Utrzymuj ogólną ekspozycję w rozsądnych granicach. Zaleca się, aby ekspozycja na ryzyko pojedynczej transakcji nie przekraczała 2% całkowitego kapitału. Biorąc pod uwagę obecną wysoką zmienność, ścisłe ustalanie wielkości pozycji i dyscyplina w zakresie stop-lossów są niezbędne.

V. Uwagi specjalne

Jeśli cena złota zdecydowanie spadnie poniżej poziomu wsparcia 4600, może to oznaczać fundamentalne odwrócenie nastrojów wzrostowych. Może to otworzyć drogę do dalszych spadków, a wszystkie krótkoterminowe strategie długoterminowe należy wstrzymać, monitorując jednocześnie możliwości podążania za trendem spadkowym.

Jeśli cena złota odnotuje silne odbicie i ustabilizuje się powyżej 4900, krótkoterminowy trend spadkowy może zostać unieważniony, co wymusi ponowną ocenę kierunku rynku.

Złoto spada, z powrotem do 3900!

Od jakiegoś czasu byłem pesymistą w stosunku do złota, ostrzegałem i prognozowałem spadek przez kilka dni, ale wiele osób mi nie wierzyło.

Ostatnie dwa dni potwierdziły moje wcześniejsze przewidywania.

Moja nowa prognoza jest taka, że złoto spadnie poniżej 4000! Zmierzamy w kierunku 3700!

To dobry moment na sprzedaż, nie przegap tej okazji!

Możesz śmiało komentować i dyskutować.

Złoto odbija, kontynuujcie sprzedaż!

Złoto ostatnio doświadczyło gwałtownych wahań z powodu międzynarodowych zawirowań i wpływu Rezerwy Federalnej. Patrząc na ruch cen zamknięcia, ceny złota prawdopodobnie będą nadal spadać w przyszłym tygodniu, ale nie oznacza to, że nie mam zaufania do dynamiki wzrostu złota. Krótko mówiąc, wzrost na początku tygodnia był daleki od analizy technicznej, a spadki w czwartek i piątek były korektą poprzednich wzrostów. Należy pamiętać, że niezależnie od siły byków, zawsze są one zależne od czynników technicznych; po szalonym wzroście nastąpi szalony spadek. W przyszłym tygodniu nadal będziemy koncentrować się na krótkoterminowym oporze w okolicach poziomu 5000. Jeśli odbicie nie przebije poziomu 5000, należy szukać okazji do sprzedaży krótkoterminowej.

Osoby zainteresowane złotem, ale niepewne, od czego zacząć lub mające trudności z handlem, zapraszamy do kontaktu i wymiany pomysłów.

Na wykresie 4-godzinnym obserwuj krótkoterminowy opór w okolicach 5000 oraz ważne poziomy wsparcia na 5050 i 5100. Z drugiej strony obserwuj ważny poziom wsparcia na 4800, zwracając szczególną uwagę na to, czy nie zostaną przebite nowe minima. Po gwałtownym spadku konieczna jest krótkoterminowa konsolidacja. Zalecana jest konserwatywna strategia handlowa. Szczegółowe strategie handlowe zostaną zaktualizowane później, więc proszę o uważną obserwację.

Jeśli złoto odbije się, ale nie przebije poziomu 5000, sprzedaj z małą pozycją. Zwiększ krótką pozycję, gdy odbije się do poziomu 5000-5050, z celem 4800-4830. Jeśli nastąpi przebicie, kontynuuj.

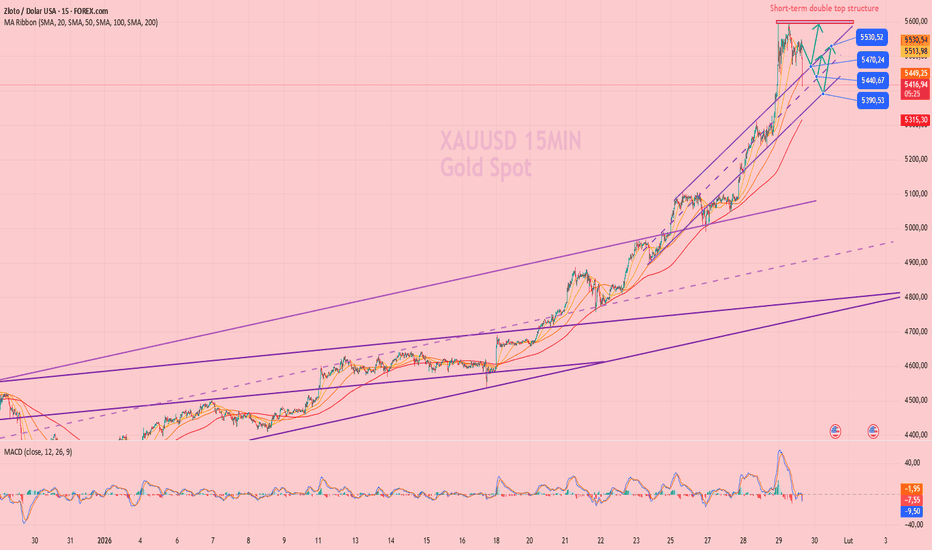

Sprzedaż złota na krótko na wysokich poziomachKrótkie pozycje w złocie na wysokich poziomach w przyszłym tygodniu

I. Ocena trendu

Poziom miesięczny: Długi górny cień świecy wzrostowej wskazuje na słabnący impet wzrostowy i potrzebę korekty. Jednak, aby trend zmienił się na spadkowy, konieczne jest zdecydowane przebicie poniżej silnego wsparcia na poziomie 4310.

Poziom tygodniowy: Długi górny cień świecy spadkowej potwierdza krótkoterminową presję. Poniżej poziomu 5030 preferowana jest strategia sprzedaży po wzrostach.

Poziom dzienny: Po odrzuceniu w pobliżu poziomu 5450, krótkoterminowy trend przechodzi w konsolidację spadkową. Skup się na oporze powyżej poziomu 5000, aby znaleźć potencjalne okazje do sprzedaży.

II. Kluczowe poziomy cenowe

Poziomy oporu: 5030, 5150, 5240, 5370

Poziomy wsparcia: 4700, 4600, 4550 (poziom konwersji pivot), 4310

III. Strategia handlowa

1. Pozycjonowanie średnioterminowe

Strefa sprzedaży: W pobliżu 5030–5040, stop loss na poziomie 5045, celem w sekwencji 4950 → 4800 → 4700.

Obserwacja kupna: Jeśli cena cofnie się do obszaru wsparcia 4680–4700 i ustabilizuje się, rozważ lekkie długie pozycje ze stop lossem poniżej 4650, celem w zakresie 4800–4850.

2. Handel krótkoterminowy

Wczesna sesja azjatycka (początek tygodnia): Monitoruj zakres 4810–4950. Jeśli ten zakres się utrzyma, rozważ prawdopodobne krótkie pozycje w pobliżu oporu i lekkie długie pozycje w pobliżu wsparcia z wąskim stop lossem.

Skupienie na poniedziałek:

Jeśli cena odbije powyżej 5000 lub w pobliżu 5030, poszukaj okazji do sprzedaży.

Jeśli cena spadnie w pobliżu piątkowego minimum (około 4680), rozważ lekkie długie pozycje (wymaga potwierdzenia stabilizacji).

IV. Przypomnienia dotyczące kontroli ryzyka

Obecna sytuacja na rynku wskazuje na zwiększoną dywergencję między bykami a niedźwiedziami, przy znacznej zmienności. Zaleca się handel z lekkimi pozycjami i stosowanie ścisłych środków stop-loss.

4310 stanowi krytyczny punkt demarkacyjny trendu. Zdecydowane przebicie poniżej tego poziomu może otworzyć drogę do dalszych spadków, co uzasadnia czujność w obliczu gwałtownych ruchów na rynku.

Unikaj pogoni za rajdami lub panicznej wyprzedaży. Poczekaj na wyraźne sygnały wokół kluczowych poziomów przed wejściem na rynek.

XAUUSD (H3) – Plan otwarcia tygodnia LiamStruktura uległa zmianie | Początek tygodnia koncentruje się na SPRZEDAŻY w trakcie odbić

Szybkie podsumowanie

Złoto zakończyło ostre spadkowe rozszerzenie po długim byczym ruchu, wyraźnie łamiąc wcześniejszą strukturę. Obecne działanie cenowe pokazuje słabe próby odbicia, sugerując, że ruch w dół ma charakter korekty lub dystrybucji, a nie zakończonego odwrócenia.

Na początku tygodnia nastawienie pozostaje jasne: sprzedawaj strukturę, nie gonić odbić.

Struktura rynku

Poprzedni uptrend został całkowicie zakłócony przez impulsywną wyprzedaż.

Cena obecnie handluje poniżej wcześniejszego wsparcia, które stało się oporem.

Obecne odbicia brakuje impetu i pokazują cechy korekty, a nie akumulacji.

To utrzymuje rynek w środowisku sprzedawania na odbicia aż do momentu, gdy zostanie to wykazane inaczej.

Kluczowe strefy techniczne

Główna strefa sprzedawania FVG / oporu: 4970 – 5000

Ta strefa jest zgodna z nierównowagą i wcześniejszą płynnością oraz stanowi preferowany obszar dla reakcji sprzedażowych.

Drugorzędna strefa sprzedawania FVG: 4795 – 4820

Niższa strefa reakcji, gdzie cena może się zatrzymać przed dalszym spadkiem.

Głęboki cel płynności: 4340 – 4350

To pozostaje głównym celem w dół, jeśli struktura będzie się dalej rozkręcać.

Strefa górnej nieważności: 5300+

Akceptacja powyżej tego obszaru wymusi ponowną ocenę niedźwiedziego nastawienia.

Scenariusze na początku tygodnia

Główny scenariusz – SPRZEDAJ odbicia

Dopóki cena pozostaje ograniczona poniżej strefy 4970-5000, każde odbicie powinno być traktowane jako korekcyjne. Oczekuje się dalszej kontynuacji spadków w kierunku niższej płynności.

Drugorzędny scenariusz – Głębsza korekta

Jeśli cena nie odzyska pierwszej strefy sprzedażowej w sposób czysty, może wystąpić powolne obniżanie się w kierunku strefy 4795-4820 przed kontynuacją.

Warunek ponownej oceny

Tylko silne odzyskanie i akceptacja powyżej 5300 unieważni aktualną strukturę sprzedażową.

Kluczowe uwagi

Działania cenowe na początku tygodnia często usuwają pozostałą płynność.

Unikaj długich pozycji przeciwnych do trendu wewnątrz oporu.

Niech cena dojdzie do poziomu, a następnie wykonaj transakcję.

Struktura > opinia.

Cotygodniowy fokus:

sprzedaż korekcyjnych odbić do FVG i oporu, lub czekanie na wyraźną zmianę strukturalną przed zmianą nastawienia.

— Liam

Bitcoin medium termZakładając, że jesteśmy w impulsie C konczacym korektę wyzszego rzedu czyli 4 trwajacej od sierpnia 2025, nie chcialbym zobaczyc zejscia ponizej 70k.

1 Problem z ta analiza to to, ze nie zachodzi tutaj zmiennosc korekt, jezeli znow mamy running flat.

2 Drugi to to, ze wolalbym zobaczyc zejscie ponizej dołka z kwietnia 2025 jedynie krotkim szybkim knotem, zamykanie sie ponizej na dziennym interwale mocno osłabia tą analizę a wchodzenie w przestrzen pozniej 70k i dzienne zamykanie się tam, właściwie ją neguje.

Dokąd pójdą ceny złota?

I. Przegląd rynku i bieżąca sytuacja

Złoto doświadczyło w tym tygodniu znacznej zmienności, napędzanej wydarzeniami międzynarodowymi i oczekiwaniami polityki Rezerwy Federalnej, co doprowadziło do gwałtownych wahań cen. Gwałtowny wzrost na początku tygodnia odbiegał od konwencjonalnych wskaźników technicznych, a weekendowe wycofanie można postrzegać jako techniczną korektę wcześniejszych warunków wykupienia. Ogólnie rzecz biorąc, po gwałtownym wzroście ceny złota znajdują się obecnie pod presją spadkową, a krótkoterminowe wahania prawdopodobnie utrzymają się w zakresie korekcyjnym i konsolidacyjnym. Pomimo utrzymującego się byczego sentymentu, należy zwrócić szczególną uwagę na to, czy kluczowe techniczne poziomy oporu zostaną przełamane.

II. Analiza kluczowych poziomów

Poziomy oporu:

Krótkoterminowy opór: 4969–4988 USD

Główny opór: 5085–5100 USD (jeśli ceny odbiją się do tej strefy i napotkają wyraźną presję sprzedaży, może to sygnalizować potencjalną zmianę trendu)

Poziomy wsparcia:

Krótkoterminowe wsparcie: 4830–4835 USD

Krytyczne wsparcie: Monitoruj poprzednie minimum na poziomie około 4682 USD. Przełamanie tego poziomu może otworzyć potencjał dalszych spadków.

III. Strategia handlowa

Krótkie okazje:

Strefa wejścia: Lekkie krótkie pozycje przy odbiciu do 4990–5000 USD. Jeśli ceny utrzymają wzrosty do 5030–5040 USD, rozważ zwiększenie pozycji.

Stop loss: Ustaw powyżej 5045 USD.

Zakres docelowy: Pierwszy cel na poziomie 4830–4850 USD. W przypadku przełamania wsparcia, pozycje mogą być utrzymywane w oczekiwaniu na dalsze spadki.

Uwagi dotyczące ryzyka:

Po gwałtownych spadkach często następuje konsolidacja. Handluj ostrożnie i unikaj podążania za trendami.

Jeśli ceny mocno przebiją się i utrzymają powyżej 5045 USD, uważaj na potencjalną stratę pozycji krótkich.

IV. Wnioski

Oczekuje się, że złoto będzie kontynuowało ruch korekcyjny i konsolidacyjny w krótkim terminie. Skoncentruj się na oporze w okolicach 4969–4988 USD i monitoruj siłę wsparcia w okolicach 4830–4835 USD. Zalecane podejście to poszukiwanie okazji do zajęcia pozycji krótkich na odbiciach, wdrażanie ścisłych środków stop-loss i oczekiwanie na wyraźne sygnały wokół kluczowych poziomów przed wejściem na rynek.

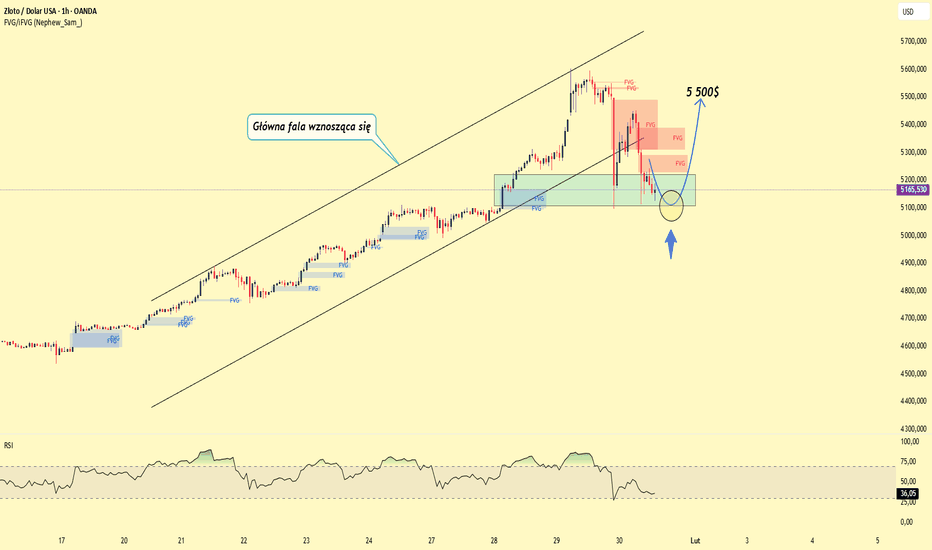

XAU (1H) – Bycza kontynuacja popytuCena nadal utrzymuje główną zwyżkową strukturę w kanale trendu.

Ostatnia korekta była jedynie powrotem do starego popytu + FVG, bez naruszania struktury.

Scenariusz priorytetowy:

Cena reaguje w bieżącej strefie popytu

Kontynuuj trend wzrostowy zgodnie z linią trendu

Oczekiwany cel: 5500 dolarów

Makro

Utrzymuje się niestabilność makroekonomiczna i geopolityczna → wspiera złoto

Oczekuj, że Fed będzie bardziej ostrożny w swojej polityce → USD relatywnie osłabia się

W przepływach pieniężnych Haven nadal priorytetem jest złoto

Główne nastawienie: byczy XAUUSD – kup spadek

Złoto rozwala byki! Kupuj w okolicach 5110!

Wcześniej przewidywałem znaczną korektę ceny złota, dlatego powstrzymałem się od podbijania ceny.

Szybko złożyłem długie zlecenia, gdy złoto spadło do około 5100 i trzymam je do dziś.

Złoto osiągnęło krótkoterminowy szczyt i przechodzi głęboką korektę. Krótkoterminowo koncentrujemy się na stabilizacji i odbiciu, szczególnie w okolicach wsparcia 5110-5100. Rynek jest bardzo zmienny, co wskazuje na manipulację.

Uważaj na odbicie do poziomu 5300-5400!

Kupuj podczas korekty do poziomu 5110-5100! Kupuj! Kupuj!

Słyszałem, że nowy prezes Fed zostanie ogłoszony w ciągu tygodnia, więc danie rynkowi trochę oddechu to dobra rzecz.

Po szaleńczym rynku często następuje okres ciszy, a przerwa jest zrozumiała. Warto jednak zauważyć, że w przyszłym tygodniu poznamy dane o zatrudnieniu poza rolnictwem, a w tę niedzielę pojawi się pytanie, czy rząd USA przetrwa zamknięcie gospodarki. Wybór prezesa Fed tylko dolewa oliwy do ognia. Zwłaszcza jutro, w i tak już szalony piątek, z pomocą osób o podobnych poglądach, z pewnością będzie to jeszcze mocniejszy Czarny Piątek, z rojem czarnych łabędzi!

Zachowaj czujność na głęboką korektę cen złota

I. Analiza sytuacji rynkowej

Rynek złota odnotował ostatnio bezprecedensowy i dynamiczny wzrost, a ceny w ciągu dnia ponownie osiągnęły nowy historyczny szczyt na poziomie 5598 USD/oz. Jednak po tym nastąpiła intensywna zmienność, z wahaniami w ciągu dnia zbliżającymi się do 180 USD, co wskazuje, że nastroje na rynku weszły w stan skrajnego entuzjazmu i niestabilności.

Z perspektywy cyklicznej:

Tygodniowo: Skumulowany zysk przekroczył 610 USD, ustanawiając historyczny rekord.

Miesięcznie: Zysk zbliżył się do 1290 USD, co również stanowi historyczny rekord.

Ten gwałtowny wzrost wykroczył poza zakres tradycyjnej analizy technicznej. Jego główne czynniki wynikają z głębokich zmian strukturalnych:

Globalny system kredytu monetarnego stoi w obliczu długoterminowych wyzwań.

Globalny krajobraz alokacji aktywów przechodzi fundamentalną transformację.

Zmieniająca się rola banków centralnych: przejście od uczestników rynku do długoterminowych strategicznych posiadaczy.

II. Kluczowe bieżące sygnały techniczne i ostrzeżenia o ryzyku

Chociaż długoterminowa strukturalna hossa pozostaje nienaruszona, żaden rynek nie porusza się w jednym kierunku w nieskończoność. Aktualne wskaźniki techniczne wysyłają wyraźne sygnały przegrzania i ostrzeżenia o korekcie:

Skrajne warunki wykupienia: Na wykresie dziennym ceny konsekwentnie przebijały i poruszały się poza górną granicą pasma Bollingera, co jest klasyczną techniczną cechą rynku wchodzącego w strefę skrajnego wykupienia.

Presja na realizację zysków: Zbliżając się do końca miesiąca i weekendu, rynek znajduje się pod znaczną presją realizacji zysków z krótkoterminowych pozycji długoterminowych.

Ryzyko korekty: Z perspektywy czystej analizy technicznej, rynek przygotowuje się do potencjalnej głębokiej korekty w przedziale 200-400 USD, a warunki techniczne do tego stopniowo dojrzewają.

III. Szczegółowy plan handlowy

W oparciu o powyższą analizę „długoterminowego optymizmu i krótkoterminowej ostrożności przed korektą”, sformułowano poniższą krótkoterminową strategię kupna na spadkach, mającą na celu wykorzystanie okazji do technicznego odbicia w kluczowej strefie wsparcia.

Instrument handlowy: XAUUSD (złoto/dolar amerykański)

Kierunek: KUPUJ (pozycja długa)

Strefa wejścia: 5460-5470

Stop Loss: 5448

Cele:

Take-Profit 1: 5530

Take-Profit 2: 5560

IV. Podsumowanie logiki strategii

Ta strategia to krótkoterminowa operacja kontrtrendowa, dążąca do odbicia. Jej podstawowa logika opiera się na:

W długoterminowej hossie, pierwsze przetestowanie istotnej strefy wsparcia technicznego (5460-5470) często wywołuje skuteczne odbicie techniczne.

Umieszczenie stop loss tuż poniżej tej strefy wsparcia (5448) ma na celu spekulację na wznowienie ruchu wzrostowego po korekcie rynku w warunkach wykupienia, przy jednoczesnym kontrolowanym ryzyku.

Poziomy docelowe są ustalane stosunkowo konserwatywnie, koncentrując się na uchwyceniu szybkiego odbicia, a nie na identyfikowaniu punktu początkowego odwrócenia trendu.

Ostrzeżenie o ryzyku:

Obecna zmienność rynku jest ekstremalnie wysoka, co stwarza ryzyko szybkiego przekroczenia stop loss przez ceny.

Jeśli ceny złota bezpośrednio wejdą w głęboką korektę, ta strategia okaże się nieskuteczna. Traderzy muszą zachować ścisłą dyscyplinę i uważnie monitorować reakcję rynku na strefę wsparcia.

Dziękuję społeczności TradingView. Jako starszy analityk inwestycyjny, dzięki temu moja analiza strategii handlowych jest dostępna dla większej liczby traderów i inwestorów. Obecnie koncentruję się na handlu złotem. Jeśli podoba Ci się moja analiza, daj mi łapkę w górę i podziel się nią z innymi traderami, którzy mogą jej potrzebować. Dążymy do precyzyjnego tradingu, dogłębnie analizując wykresy, czynniki makroekonomiczne i nastroje rynkowe, aby budować strategie handlowe o wysokim prawdopodobieństwie sukcesu. Tutaj znajdziesz ustrukturyzowane plany handlowe, ramy zarządzania ryzykiem i analizy w czasie rzeczywistym.

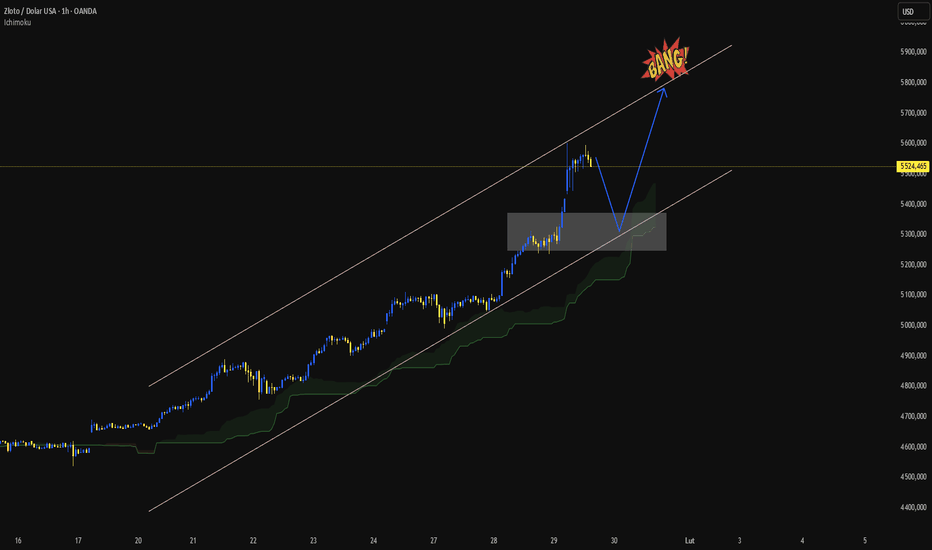

XAUUSD (H1) – Plan LiamTrendem wzrostowym nadal, ale oznaki krótkoterminowego wyczerpania | Reakcje handlowe, a nie impuls

Szybkie podsumowanie

Złoto pozostaje w silnym trendzie wzrostowym na H1, kontynuując tworzenie wyższych szczytów i wyższych dołków w dobrze zdefiniowanej strukturze wzrostowej. Jednak po niedawnym ostrym wzroście, cena zaczyna zwalniać w pobliżu szczytów, co zwiększa prawdopodobieństwo krótkoterminowych korekt i dwustronnego ruchu cenowego.

➡️ Szeroki trend pozostaje wzrostowy, ale realizacja powinna teraz być oparta na poziomach i reakcjach, a nie na ściganiu momentu.

Widok techniczny

Cena obecnie handluje na podwyższonych poziomach w stosunku do niedawnej struktury, gdzie wcześniejsza aktywność zakupowa została już wchłonięta.

Kluczowe obszary cenowe do obserwacji:

Obszar sprzedaży krótkoterminowej: 5520 – 5530

Górny obszar oporu: około 5600

Obszar zakupu po korekcie: 5405 – 5420

Główna strefa zakupu: 5150 – 5155

Obecna struktura sprzyja fazie korekty i rebalansowania przed jakąkolwiek trwałą kontynuacją w górę.

Scenariusze handlowe

SPRZEDAJ – krótkoterminowe reakcje handlowe

Szukaj reakcji sprzedażowych w okolicach 5520 – 5530, jeśli cena wykazuje słabość.

Cele spadkowe znajdują się w pobliżu 5420, z dalszymi rozszerzeniami możliwymi, jeśli korekta się rozwinie.

Te sprzedaże są taktyczne i krótkoterminowe, a nie zaproszeniami do odwrócenia trendu.

KUP – zgodnie z głównym trendem

Główny scenariusz

Kupuj korekty w rejonie 5405 – 5420, jeśli obszar utrzyma się.

Cele powrotnych do 5520 i wyżej.

Głębszy scenariusz

Jeśli zmienność wzrośnie, czekaj na cenę, aby cofnęła się do 5150 – 5155.

Ten obszar oferuje najlepszy stosunek ryzyka do zysku dla kontynuacji trendu.

Kluczowe uwagi

Silne trendy nadal korygują się; cierpliwość ma znaczenie.

Unikaj wejść w środkowej części zakresu, gdzie ryzyko przewyższa zysk.

Krótkie pozycje są tylko taktyczne, gdy szersza struktura pozostaje wzrostowa.

Jaki jest Twój plan:

sprzedaż reakcji w okolicach 5520 – 5530, czy cierpliwe czekanie na korektę do 5405 – 5420, aby ponownie dołączyć do trendu wzrostowego?

XAU/USD – Dynamika wzrostowa utrzymana,Cena porusza się w wyraźnym kanale wzrostowym, utrzymuje się struktura im wyższy szczyt – wyższy dołek. Obecna korekta to jedynie techniczne wycofanie do obszaru wsparcia w kanale + dolna krawędź chmury Ichimoku → nie ma sygnału odwrócenia.

Scenariusz techniczny

Obecna strefa popytu odgrywa ważną rolę wspierającą. Jeśli cena utrzyma się na stałym poziomie i odbije, istnieje duże prawdopodobieństwo kontynuacji trendu wzrostowego w kierunku górnej krawędzi kanału cenowego.

Makro sprzyja złotemu

Oczekiwania, że Fed wkrótce wejdzie w cykl łagodzenia polityki pieniężnej w 2026 r., będą nadal wspierać średnioterminowe wsparcie dla złota.

Utrzymuje się niestabilność geopolityczna i potrzeba bezpiecznych przystani.

USD wykazuje oznaki spowolnienia po silnym wzroście, tworząc przestrzeń dla XAUUSD.

Złoto kontynuuje szalony wzrost

Wczorajszy przegląd handlu publicznego

Wczoraj publicznie wydano sygnał kupna na poziomie 5080-5082, co przyniosło zysk w wysokości 100 pipsów. Następnie wydano sygnał sprzedaży na poziomie 5088-5090, co przyniosło zysk w wysokości 60 pipsów. Po odbiciu do okolic 5090 nastąpiła kolejna sprzedaż, co przyniosło zysk w wysokości 90 pipsów.

Z technicznego punktu widzenia, powyższy opór wydaje się nieznaczny, z kolejnymi przebiciami na kluczowych poziomach całkowitych, a kolejny cel jest skierowany bezpośrednio na poziom 5300 USD. Chociaż Fed najprawdopodobniej utrzyma stopy procentowe bez zmian podczas dzisiejszej sesji handlowej w USA, przemówienie Powella stanie się głównym tematem rynku. Wszelkie subtelne uwagi dotyczące polityki pieniężnej mogą wywołać nową falę zmienności. Na wykresie czterogodzinnym pojawienie się dużej świecy wzrostowej zdecydowanie przebiło opór techniczny, a byczy impet został opisany jako „przebijający niebo”. W tym kontekście utrzymanie byczego nastawienia do złota jest bezdyskusyjne, ponieważ siła trendu dominuje nad wszystkim.

Złoto kontynuowało wzrosty podczas dzisiejszych sesji azjatyckich i europejskich, utrudniając zbyt długie utrzymywanie długich pozycji i wzbudzając jednocześnie strach wśród inwestorów krótkoterminowych. Po ustabilizowaniu się powyżej 5200 USD na początku sesji azjatyckiej, złoto weszło w trwały trend wzrostowy, obecnie odnotowując kolejny znaczący wzrost. Na obecnym rynku nawet niewielkie cofnięcie stwarza okazję do ponownego wejścia, ponieważ wahanie doprowadzi jedynie do straconych okazji. Podczas sesji europejskich i amerykańskich należy zwrócić uwagę na cofnięcie w okolicach 5230 USD, aby otworzyć długie pozycje. Dopóki byczy sentyment pozostaje silny, podążanie za trendem i zajmowanie długich pozycji to właściwa droga!

Strategia długiej pozycji: Kup złoto w cenie około 5230–5240 USD, ze stop-lossem na poziomie 5210 USD i celem 5300 USD. Jeśli cena przebije ten poziom, kontynuuj utrzymywanie pozycji.

XAUUSD – M30 Analiza technicznaŁagodne cofnięcie przed następnym szczytem | Lana ✨

Złoto gwałtownie wzrosło i obecnie handluje w strefie wysokiego oporu, gdzie cena często potrzebuje lekkiej korekty lub konsolidacji, aby odbudować płynność przed ponowną próbą wzrostu. Szerszy trend pozostaje wzrostowy, ale następna czysta okazja prawdopodobnie nadejdzie z cofnięcia w strukturze, a nie z goniącego szczytów.

📈 Struktura rynku i kontekst trendu

Cena nadal respektuje szerszą wzrostową strukturę, ale obecny ruch jest rozciągnięty po silnym impulsywnym ruchu.

Rynek teraz reaguje pod najwyższą strefą oporu, co zwykle tworzy reakcje związane z zyskami krótkoterminowymi i płynnością przed kontynuacją.

Dopóki cena utrzymuje się powyżej kluczowego wsparcia strukturalnego, trend wzrostowy pozostaje nienaruszony.

🔍 Kluczowe strefy techniczne

Najwyższa strefa oporu: 5585 – 5600

Jest to strefa premium, gdzie cena może wahać się lub odrzucać w krótkim okresie.

Pierwsza strefa wsparcia: 5508

Kluczowy poziom decyzyjny, gdzie cena może się zrównoważyć przed podjęciem kierunku.

Strefa płynności zakupowej: 5446 – 5450

Mocna kieszeń płynności, gdzie kupujący są bardziej skłonni do wejścia z powrotem.

Długoterminowa strefa wsparcia: 5265 – 5285

Głębsza baza, jeśli zmienność rozwinie się w szerszą korektę.

🎯 Scenariusze handlowe

Złoto może skorygować się umiarkowanie z oporu i ponownie przetestować strukturę przed dalszym wzrostem.

Wejście zakupu: 5446 – 5450

Zlecenie Stop Loss: 5438 – 5440

Cele Take Profit:

TP1: 5508

TP2: 5538 – 5545

TP3: 5585 – 5600

TP4: 5650+

Płytsze cofnięcie w stronę 5508 mogłoby również wystarczyć do zresetowania momentu przed kolejną próbą wzrostu, ale powtarzające się odrzucenie na górze zwiększyłoby ryzyko głębszej konsolidacji.

🧠 Pogląd Lany

Złoto pozostaje wzrostowe, ale rynek znajduje się teraz na poziomie, gdzie cierpliwość ma większe znaczenie niż prędkość.

Zamiast gonić cenę w pobliżu oporu, należy skupić się na tym, jak cena reaguje podczas cofnięć w kluczowe strefy strukturalne.

✨ Szanuj strukturę, zarządzaj ryzykiem i pozwól cenie przyjść do twojego poziomu.

XAU (1H) – bycza kontynuacja, spadek zostaje wchłoniętyZłoto w dalszym ciągu utrzymuje stabilną, wzrostową strukturę w kanale wzrostowym. Ostatnie korekty powróciły do strefy popytu u zbiegu FVG, pokazując, że presja zakupowa w dalszym ciągu dobrze się wchłania.

RSI utrzymuje się powyżej strefy neutralnej, co odzwierciedla nieprzerwany pęd wzrostowy.

Jeśli cena utrzyma obecną strefę popytu i nie przełamie zwyżkowej struktury, XAUUSD prawdopodobnie będzie kontynuował trend, kierując się w stronę obszaru 5300 dolarów jako celu ekspansji fali byków.

Krótkoterminowe wahania uważa się za zdrowe wycofanie w trendzie wzrostowym.

Jaka jest Twoja wizja nowego tygodnia? 👇

Złoto jest gotowe na znaczny spadek!

W tym miesiącu złoto odnotowało największy miesięczny wzrost w historii, wielokrotnie bijąc rekordy!

Inwestorzy nadal liczą na metale szlachetne z powodu utrzymującej się niepewności gospodarczej i geopolitycznej.

Długoterminowe perspektywy dla złota są zdecydowanie bycze. Jednak w najbliższym czasie nieunikniona jest znaczna korekta. Złoto ostatnio charakteryzuje się ogromną zmiennością, ale kluczowe jest zachowanie spokoju i opanowania w handlu na rynku. Nie pozwól, aby obecny wzrost przyćmił Twój osąd.

Przewiduję, że ta korekta wyczyści wiele kont. Dlatego terminowe realizowanie zysków jest kluczowe. Nie wkładaj wszystkich jajek do jednego koszyka.

Dzisiaj zapadnie również decyzja w sprawie stóp procentowych; unikaj bezmyślnego podążania za wzrostem cen na rynku.

Uważaj na spadek cen złota.

I. Perspektywa podstawowa

Trend wzrostowy na rynku złota utrzymuje się na wysokim poziomie, a ceny regularnie osiągają nowe historyczne maksima. Rynek wspierany jest przez wiele sprzyjających czynników (popyt na bezpieczne aktywa, oczekiwania dotyczące polityki Trumpa, perspektywy luzowania polityki pieniężnej przez Rezerwę Federalną), jednak należy zachować ostrożność przed ryzykiem spadku cen z powodu przegrzanych nastrojów na podwyższonych poziomach. Zalecane podejście to skupienie się na zakupach w okresach spadków, unikanie pogoni za wzrostami i ścisłe zarządzanie ryzykiem.

II. Analiza techniczna

Trend dzienny: We wtorek złoto zamknęło sesję z nieco dłuższym górnym cieniem i solidną byczą świecą, zdecydowanie przebijając historyczne maksima, co wskazuje na utrzymujący się dominujący impet wzrostowy.

Kluczowe poziomy:

Górny opór: 5300–5320 USD (kolejny kluczowy cel/bariera psychologiczna).

Dolne wsparcie:

Główne wsparcie: 5240–5230 USD (krótkoterminowa linia podziału byków i niedźwiedzi).

Główne wsparcie: 5150 USD (poziom pivot) i 5130 USD (silne wsparcie).

Perspektywy krótkoterminowe: Trend pozostaje wzrostowy, ale po kolejnych wzrostach możliwe jest techniczne cofnięcie. Jeśli cofnięcie utrzyma się powyżej strefy wsparcia 5130–5150 USD, trend wzrostowy prawdopodobnie będzie kontynuowany.

III. Czynniki fundamentalne

Czynniki wzrostowe:

Utrzymujący się popyt na bezpieczne aktywa: Niepewność geopolityczna i gospodarcza napędza inwestycje w złoto.

Oczekiwania dotyczące polityki Trumpa: Powiązane uwagi polityczne powodują zmienność rynku i wzmacniają atrakcyjność złota jako bezpiecznej przystani.

Perspektywy polityki Rezerwy Federalnej: Oczekiwania rynku dotyczące akomodacyjnej polityki pieniężnej sprzyjają aktywom niedochodowym, takim jak złoto.

Ostrzeżenia o ryzyku:

Potencjalne odbicie dolara amerykańskiego może wywierać presję krótkoterminową.

Nastroje na rynku są wysokie, a nadmierny optymizm może nasilać ryzyko korekty.

IV. Strategia handlowa

Strategia bycza (podejście podstawowe):

Strefy wejścia: Szukaj okazji do kupna na korektach w okolicach 5240–5230 USD po stabilizacji; jeśli nastąpi głębsze cofnięcie do 5150–5130 USD przy silnym wsparciu, rozważ 分批布局多单 (skalowanie pozycji długich).

Ustawianie stop lossów: Ustaw stop lossy 20–30 USD poniżej poziomu wejścia (np. dla pozycji długiej na poziomie 5250 USD, ustaw stop loss na 5220 USD).

Cele: Początkowy cel to 5300 USD, z możliwością dalszego wzrostu w kierunku 5320 USD i wyżej po wybiciu.

Ostrzeżenia o ryzyku:

Unikaj zajmowania długich pozycji w pobliżu historycznych maksimów i ogranicz częstotliwość długich transakcji.

Zachowaj ostrożność w związku z ryzykiem gwałtownego wycofania w środę i czwartek ze względu na decyzję Rezerwy Federalnej w sprawie stóp procentowych i zmiany nastrojów na rynku.

Strategia niedźwiedzia (ostrożne podejście wtórne):

Rozważ krótką sprzedaż tylko wtedy, gdy ceny wzrosną do poziomu 5300–5320 USD i pojawią się wyraźne sygnały odrzucenia (np. długie górne cienie, formacje niedźwiedziego objęcia). Realizuj transakcje z niewielkimi pozycjami i szybkimi wyjściami.

V. Kluczowe wydarzenia i kontrola ryzyka

Decyzja Rezerwy Federalnej w sprawie stóp procentowych (sesja w USA): Oczekuje się, że stopy pozostaną bez zmian. Należy skupić się na uwagach prezesa Powella dotyczących perspektyw polityki pieniężnej, ponieważ wszelkie subtelne zmiany mogą wywołać znaczną zmienność na rynku.

VI. Podsumowanie

Średnio- i długoterminowa struktura wzrostowa dla złota pozostaje nienaruszona, ale krótkoterminowe wskaźniki techniczne znajdują się w strefie wykupienia, co zwiększa ryzyko pogoni za wzrostami. Zaleca się cierpliwe oczekiwanie na korekty do kluczowych stref wsparcia (5240–5230 USD lub 5150–5130 USD) przed otwarciem długich pozycji, z zachowaniem ścisłych limitów stop loss. Docelowe poziomy to 5300–5320 USD. Jeśli ceny bezpośrednio przebiją się powyżej 5300 USD, należy rozważyć wejście na rynek z niewielkimi wahaniami cen po potwierdzeniu korekty. Zachowaj elastyczność w handlu i chroń się przed odwrotną zmiennością wywołaną przez ważne wydarzenia.