BTC realizuje się schemat bessyPowtórka wykresu z grudnia. Jak widać nastąpiło wybicie dołem z flagi. W związku z tym pytanie co dalej?

Wariant optymistyczny to mamy normalną korektę w hossie do poziomu 0.328 fibo. Wybicie to tylko beartrap. Kształtuje się podwójne dno. Rynek jest wyprzedany. Mamy dywergencje na RSI. Jeżeli tak to w najbliższym czasie nastąpi odreagowanie, marsz w górę i ATH które ostatecznie zaneguje bessę i czteroletni cykl. To jest m.in. opcja zwolenników tzw. globalnej płynności.

Wariant pesymistyczny to realizuje się czteroletni cykl hossa bessa. Szczyt hossy mieliśmy w październiku i teraz realizuje się schemat dystrybucji. Potwierdzeniem jest obecny spadek i wybicie z niedźwiedziej flagi. Wg tego schematu powinny nastąpić dalsze spadki w kierunku 75-70 k kolejna flaga i w dół do 0.618 fibo czyli ok 56 k albo w wersji ekstremalnej do 0.786 fibo czyli do ok 37.5 k. Poniżej dalsza część analizy

To mój pomysł i tak to widzę.

To nie jest żadna porada inwestycyjna a raczej próba odczytania

Przyszłości z wodorostów Johnny Watermen

Pomysły społeczności

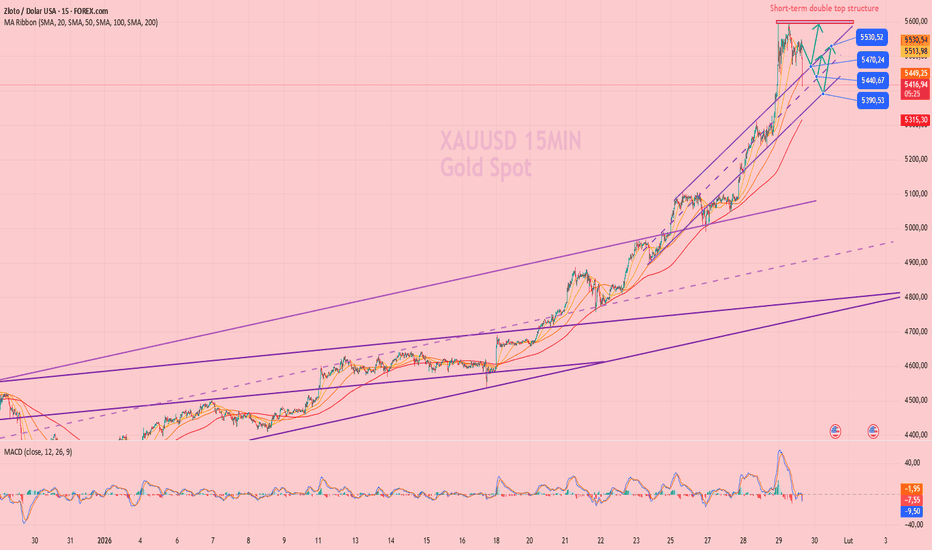

XAUUSD – H2 Analiza technicznaXAUUSD – H2 Analiza Techniczna: Krótkoterminowa presja sprzedaży, gdy płynność jest oczyszczana | Lana ✨

Złoto pokazuje oznaki krótkoterminowej słabości po agresywnym wzroście. Ruch cenowy sugeruje, że rynek może kontynuować spadek w najbliższym czasie, nie jako odwrócenie trendu, ale jako korekta napędzana płynnością w ramach szerszej struktury wzrostowej.

Na tym etapie uwaga przesuwa się z kontynuacji na to, jak cena zachowuje się, gdy płynność jest ściągana poniżej struktury.

📈 Struktura Rynkowa i Zachowanie Cen

Ostatni pionowy rajd sprawił, że rynek jest nadmiernie rozciągnięty, co sprawia, że faza korekty jest technicznie zdrowa.

Cena przełamała krótkoterminowe wsparcie i obecnie handluje poniżej zstępującej linii trendu korekcyjnego, sygnalizując krótkoterminową presję spadkową.

Tego rodzaju struktura często rozwija się, gdy rynek potrzebuje oczyścić pozycje na stronie kupna przed odbudowaniem na następny ruch.

Pomimo iż trend na wyższych ramach czasowych pozostaje wzrostowy, nastawienie intraday zmieniło się na korekcyjne / spadkowe, dopóki cele płynności nie zostaną osiągnięte.

🔍 Kluczowe Strefy Płynności na Wykresie

Krótkoterminowa strefa sprzedaży: zstępująca linia trendu w pobliżu aktualnej ceny

Tak długo, jak cena reaguje poniżej tej linii trendu, rajdy są bardziej prawdopodobne do sprzedaży.

Płynność zakupu na scalping: w okolicy 5050–5070

Ten obszar może generować tymczasowe odbicia, ale reakcje tutaj powinny być traktowane jako krótkoterminowe.

Kluczowy blok zamówień wzrostowych: 4825 – 4830

Krytyczna strefa, w której może pojawić się silniejsza obecność kupujących, jeśli wyprzedaż się przedłuży.

Główna strefa płynności swingowej: 4613 – 4625

To kieszeń płynności o wysokim poziomie pewności, w której rynek mógłby zakończyć głębszą korektę i zresetować szerszą strukturę wzrostową.

🎯 Scenariusze Handlowe

Scenariusz podstawowy – Kontynuacja odbicia:

Tak długo, jak cena pozostaje poniżej zstępującej linii trendu, złoto może kontynuować spadek, aby zmiatać płynność poniżej ostatnich minimów. To sprzyja sprzedaży na rajdach, a nie kupowaniu siły.

Scenariusz drugorzędny – Tymczasowa reakcja:

Krótkoterminowe odbicia mogą wystąpić w okolicy 5050–5070, ale bez odzyskania strukturalnego, te ruchy są bardziej prawdopodobne jako korekcyjne niż zmieniające trend.

Scenariusz obrony strukturalnej:

Jeśli cena osiągnie strefy 4825–4830 lub 4613–4625, uważnie obserwuj oznaki stabilizacji i absorpcji, co sygnalizowałoby, że cel płynności został zrealizowany.

🧠 Opinie Lany

Ten ruch w dół najlepiej postrzegać jako oczyszczenie płynności, a nie panikę wyprzedaży.

Lana zachowuje cierpliwość podczas faz korekcyjnych, unikając wcześniejszych zakupów i czekając, aż cena osiągnie wyraźne strefy płynności przed ponowną oceną kontynuacji wzrostowej.

✨ Niech rynek zabierze to, czego potrzebuje, a potem patrz na strukturę, aby odbudować.

Zachowaj czujność na głęboką korektę cen złota

I. Analiza sytuacji rynkowej

Rynek złota odnotował ostatnio bezprecedensowy i dynamiczny wzrost, a ceny w ciągu dnia ponownie osiągnęły nowy historyczny szczyt na poziomie 5598 USD/oz. Jednak po tym nastąpiła intensywna zmienność, z wahaniami w ciągu dnia zbliżającymi się do 180 USD, co wskazuje, że nastroje na rynku weszły w stan skrajnego entuzjazmu i niestabilności.

Z perspektywy cyklicznej:

Tygodniowo: Skumulowany zysk przekroczył 610 USD, ustanawiając historyczny rekord.

Miesięcznie: Zysk zbliżył się do 1290 USD, co również stanowi historyczny rekord.

Ten gwałtowny wzrost wykroczył poza zakres tradycyjnej analizy technicznej. Jego główne czynniki wynikają z głębokich zmian strukturalnych:

Globalny system kredytu monetarnego stoi w obliczu długoterminowych wyzwań.

Globalny krajobraz alokacji aktywów przechodzi fundamentalną transformację.

Zmieniająca się rola banków centralnych: przejście od uczestników rynku do długoterminowych strategicznych posiadaczy.

II. Kluczowe bieżące sygnały techniczne i ostrzeżenia o ryzyku

Chociaż długoterminowa strukturalna hossa pozostaje nienaruszona, żaden rynek nie porusza się w jednym kierunku w nieskończoność. Aktualne wskaźniki techniczne wysyłają wyraźne sygnały przegrzania i ostrzeżenia o korekcie:

Skrajne warunki wykupienia: Na wykresie dziennym ceny konsekwentnie przebijały i poruszały się poza górną granicą pasma Bollingera, co jest klasyczną techniczną cechą rynku wchodzącego w strefę skrajnego wykupienia.

Presja na realizację zysków: Zbliżając się do końca miesiąca i weekendu, rynek znajduje się pod znaczną presją realizacji zysków z krótkoterminowych pozycji długoterminowych.

Ryzyko korekty: Z perspektywy czystej analizy technicznej, rynek przygotowuje się do potencjalnej głębokiej korekty w przedziale 200-400 USD, a warunki techniczne do tego stopniowo dojrzewają.

III. Szczegółowy plan handlowy

W oparciu o powyższą analizę „długoterminowego optymizmu i krótkoterminowej ostrożności przed korektą”, sformułowano poniższą krótkoterminową strategię kupna na spadkach, mającą na celu wykorzystanie okazji do technicznego odbicia w kluczowej strefie wsparcia.

Instrument handlowy: XAUUSD (złoto/dolar amerykański)

Kierunek: KUPUJ (pozycja długa)

Strefa wejścia: 5460-5470

Stop Loss: 5448

Cele:

Take-Profit 1: 5530

Take-Profit 2: 5560

IV. Podsumowanie logiki strategii

Ta strategia to krótkoterminowa operacja kontrtrendowa, dążąca do odbicia. Jej podstawowa logika opiera się na:

W długoterminowej hossie, pierwsze przetestowanie istotnej strefy wsparcia technicznego (5460-5470) często wywołuje skuteczne odbicie techniczne.

Umieszczenie stop loss tuż poniżej tej strefy wsparcia (5448) ma na celu spekulację na wznowienie ruchu wzrostowego po korekcie rynku w warunkach wykupienia, przy jednoczesnym kontrolowanym ryzyku.

Poziomy docelowe są ustalane stosunkowo konserwatywnie, koncentrując się na uchwyceniu szybkiego odbicia, a nie na identyfikowaniu punktu początkowego odwrócenia trendu.

Ostrzeżenie o ryzyku:

Obecna zmienność rynku jest ekstremalnie wysoka, co stwarza ryzyko szybkiego przekroczenia stop loss przez ceny.

Jeśli ceny złota bezpośrednio wejdą w głęboką korektę, ta strategia okaże się nieskuteczna. Traderzy muszą zachować ścisłą dyscyplinę i uważnie monitorować reakcję rynku na strefę wsparcia.

Dziękuję społeczności TradingView. Jako starszy analityk inwestycyjny, dzięki temu moja analiza strategii handlowych jest dostępna dla większej liczby traderów i inwestorów. Obecnie koncentruję się na handlu złotem. Jeśli podoba Ci się moja analiza, daj mi łapkę w górę i podziel się nią z innymi traderami, którzy mogą jej potrzebować. Dążymy do precyzyjnego tradingu, dogłębnie analizując wykresy, czynniki makroekonomiczne i nastroje rynkowe, aby budować strategie handlowe o wysokim prawdopodobieństwie sukcesu. Tutaj znajdziesz ustrukturyzowane plany handlowe, ramy zarządzania ryzykiem i analizy w czasie rzeczywistym.

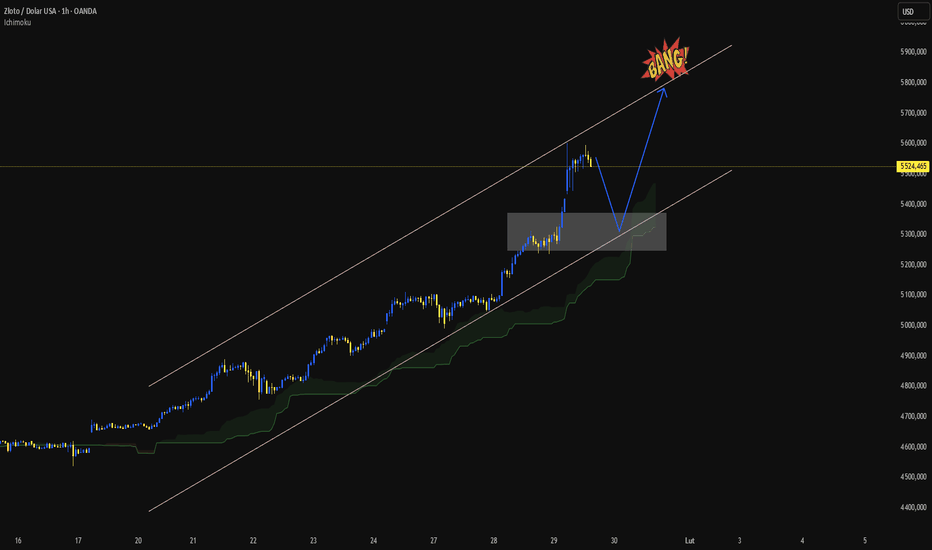

XAUUSD (H1) – Plan LiamTrendem wzrostowym nadal, ale oznaki krótkoterminowego wyczerpania | Reakcje handlowe, a nie impuls

Szybkie podsumowanie

Złoto pozostaje w silnym trendzie wzrostowym na H1, kontynuując tworzenie wyższych szczytów i wyższych dołków w dobrze zdefiniowanej strukturze wzrostowej. Jednak po niedawnym ostrym wzroście, cena zaczyna zwalniać w pobliżu szczytów, co zwiększa prawdopodobieństwo krótkoterminowych korekt i dwustronnego ruchu cenowego.

➡️ Szeroki trend pozostaje wzrostowy, ale realizacja powinna teraz być oparta na poziomach i reakcjach, a nie na ściganiu momentu.

Widok techniczny

Cena obecnie handluje na podwyższonych poziomach w stosunku do niedawnej struktury, gdzie wcześniejsza aktywność zakupowa została już wchłonięta.

Kluczowe obszary cenowe do obserwacji:

Obszar sprzedaży krótkoterminowej: 5520 – 5530

Górny obszar oporu: około 5600

Obszar zakupu po korekcie: 5405 – 5420

Główna strefa zakupu: 5150 – 5155

Obecna struktura sprzyja fazie korekty i rebalansowania przed jakąkolwiek trwałą kontynuacją w górę.

Scenariusze handlowe

SPRZEDAJ – krótkoterminowe reakcje handlowe

Szukaj reakcji sprzedażowych w okolicach 5520 – 5530, jeśli cena wykazuje słabość.

Cele spadkowe znajdują się w pobliżu 5420, z dalszymi rozszerzeniami możliwymi, jeśli korekta się rozwinie.

Te sprzedaże są taktyczne i krótkoterminowe, a nie zaproszeniami do odwrócenia trendu.

KUP – zgodnie z głównym trendem

Główny scenariusz

Kupuj korekty w rejonie 5405 – 5420, jeśli obszar utrzyma się.

Cele powrotnych do 5520 i wyżej.

Głębszy scenariusz

Jeśli zmienność wzrośnie, czekaj na cenę, aby cofnęła się do 5150 – 5155.

Ten obszar oferuje najlepszy stosunek ryzyka do zysku dla kontynuacji trendu.

Kluczowe uwagi

Silne trendy nadal korygują się; cierpliwość ma znaczenie.

Unikaj wejść w środkowej części zakresu, gdzie ryzyko przewyższa zysk.

Krótkie pozycje są tylko taktyczne, gdy szersza struktura pozostaje wzrostowa.

Jaki jest Twój plan:

sprzedaż reakcji w okolicach 5520 – 5530, czy cierpliwe czekanie na korektę do 5405 – 5420, aby ponownie dołączyć do trendu wzrostowego?

JSW – konsolidacja w kluczowej strefie wolumenowejCześć,

W ujęciu tygodniowym kurs #JSW od wielu kwartałów porusza się w szerokiej konsolidacji. Kluczowa strefa wsparcia znajduje się w rejonie 22,0–22,5 zł, co potwierdzają zarówno wielokrotne reakcje ceny, jak i długoterminowy profil wolumenu wskazujący na istotną akumulację w tym obszarze. Poniżej tej strefy kolejne techniczne wsparcie wypada dopiero w okolicach 20,0–20,3 zł, czyli minimów całego zakresu. Od strony podaży rynek konsekwentnie reaguje na strefę 28,0–29,0 zł. Poziom 28,0 zł jest lokalnym oporem wynikającym z poprzednich szczytów, natomiast 29 zł stanowi górne ograniczenie średnioterminowego range’u i miejsce, gdzie w przeszłości pojawiała się silna presja sprzedających. Dopiero trwałe wybicie tej strefy otwierałoby przestrzeń w kierunku 32,5 zł, a w dalszej perspektywie 36,0 zł, które na wykresie tygodniowym pozostają kluczowym oporem strukturalnym.

Wykres tygodniowy:

Na interwale dziennym analizując krótkoterminowy profil wolumenu pokazuje nam dużą koncentrację obrotu w rejonie 25,2–26,5 zł. Aktualna cena porusza się właśnie w tej strefie, co oznacza, że póki co wsparcie jest mocno bronione przez byki. Powyżej 28 zł widoczna jest luka wolumenowa aż do okolic 29,0 zł, co technicznie sprzyjałoby szybszemu ruchowi w przypadku skutecznego przełamania pierwszego oporu. Z kolei poniżej 25,2 zł wolumen wyraźnie maleje aż do strefy 22,5 zł, co zwiększa ryzyko dynamiczniejszego cofnięcia w razie utraty lokalnego wsparcia.

Wykres dzienny krótkoterminowy profil wolumenu:

Długoterminowy profil wolumenu jednoznacznie wskazuje, że najważniejszym obszarem akumulacji w całym analizowanym okresie pozostaje 22,9 zł. To z tej strefy w przeszłości rozpoczynały się istotniejsze ruchy wzrostowe i tam również wielokrotnie rynek znajdował popyt w momentach pogorszenia sentymentu. W praktyce oznacza to, że dopóki kurs znajduje się powyżej tego obszaru, scenariusz bazowy pozostaje neutralno-konsolidacyjny, a nie trendowo spadkowy. Pierwszym momentem negatywnym, gdzie trzeba będzie uważać jest przełamanie 25,21 zł.

Długoterminowy profil wolumenu:

Jeżeli chodzi o oscylatory, MACD na interwale dziennym wczoraj wygenerował sygnał sprzedaży, co potwierdza zejście histogramu na wartości ujemne i zmianę jego koloru na czerwony. Jest to fakt wynikający bezpośrednio z wykresu i świadczy o słabnięciu krótkoterminowego momentum wzrostowego. Jednocześnie sam poziom MACD jest dość wysoko, co historycznie dla JSW częściej oznaczało fazę schłodzenia często przynajmniej do 22 zł. Obecnie RSI utrzymuje się w strefie neutralnej, bez sygnałów skrajnego wykupienia, co potwierdza brak jednoznacznej przewagi którejkolwiek ze stron rynku.

Oscylatory:

Analiza struktury ceny HH/HL pokazuje, że ostatnie odbicie od strefy 22,0–22,5 zł doprowadziło do ustanowienia wyższego dołka (HL) względem minimów z końcówki poprzedniego roku, co jest technicznie pozytywnym sygnałem. Jednocześnie ostatni szczyt w rejonie 28,5–29,0 zł nie został jednoznacznie wybity, przez co nie można jeszcze mówić o pełnej zmianie struktury na trwały trend wzrostowy. Aktualnie rynek znajduje się w fazie testu, czy sekwencja HL będzie kontynuowana, czy też dojdzie do powrotu w kierunku dolnych ograniczeń konsolidacji.

Struktura HH/HL:

Podsumowując, techniczny obraz JSW jest obecnie neutralny z lekkim krótkoterminowym przechyłem spadkowym wynikającym z sygnału MACD. Kluczowa pozostaje obrona strefy 25,2 zł w krótkim terminie oraz 22,0–22,5 zł w średnim i długim terminie. Dopiero trwałe wybicie powyżej 28,0–30,2 zł, potwierdzone wolumenem, zmieniłoby układ sił na wyraźnie prowzrostowy. Z kolei utrata strefy 22,0 zł otworzyłaby drogę do testu minimów w rejonie 20,0 zł, co byłoby spójne zarówno z profilem wolumenu, jak i historyczną reakcją rynku.

Analiza nie jest rekomendacją tylko moją subiektywną opinią.

XAUUSD – H1 Wzrost zmienności | Reset płynności w tokuKontekst Rynkowy

Złoto wchodzi w fazę wysokiej zmienności po długim okresie wzrostów. Ostatni ostry impuls w dół z górnej strefy nie jest przypadkowy — odzwierciedla on dystrybucję płynności i agresywne realizowanie zysków w pobliżu szczytów, co zostało wzmocnione przez szybkie przepływy USD i pozycjonowanie związane z wydarzeniami.

W tym środowisku, Złoto nie trenduje już płynnie. Zamiast tego, rotuje pomiędzy strefami płynności, stwarzając dwustronne ryzyko w ciągu dnia.

➡️ Kluczowe podejście: handluj reakcjami na poziomach, a nie kierunkiem.

Struktura & Ruch Ceny (H1)

Poprzednia struktura wzrostowa została tymczasowo złamana przez silny impuls spadkowy.

Cena nie zdołała utrzymać się powyżej 5,427 – 5,532, potwierdzając tę strefę jako aktywną podaż / dystrybucję.

Ruch w dół pokazuje rozszerzenie zakresu, typowe po fazach ATH.

Aktualny ruch cen sugeruje rebalansowanie i poszukiwanie płynności, nie potwierdza jednak jeszcze makro-odwrócenia.

Kluczowe odczyty:

👉 Powyżej podaży = odrzucenie

👉 Poniżej podaży = korekcyjny / niedźwiedzi bias, dopóki nie zostanie udowodnione coś innego.

Plan Tradingowy – Styl MMF

🔴 Główny Scenariusz – SPRZEDAJ na Pullback (Gra na Zmienności)

Dopóki cena pozostaje poniżej kluczowej podaży, sprzedawanie reakcji jest preferowane.

STREFA SPRZEDAZY 1: 5,427 – 5,432

(Dawny popyt → odwrócenie podaży + odrzucenie linii trendu)

STREFA SPRZEDAZY 2: 5,301 – 5,315

(Podaż w środkowym zakresie / korekcyjny retest)

Cele:

TP1: 5,215

TP2: 5,111

TP3: 5,060

Rozszerzenie: 4,919 (główna pula płynności)

➡️ Sprzedawaj tylko po wyraźnym odrzuceniu / niedźwiedziej potwierdzeniu.

➡️ Nie gonić za załamaniami.

🟢 Alternatywny Scenariusz – KUPUJ przy Głębokiej Płynności

Jeśli cena zsuwa się w dół do płynności i pokazuje absorbcję:

STREFA KUPNA: 4,920 – 4,900

(Główna podaż + strefa zasuwa płynności)

Cele reakcji:

5,060 → 5,215 → 5,300+

➡️ KUPUJ tylko, jeśli struktura się stabilizuje i pojawia się reakcja wzrostowa.

Unieważnienie

Czyste zamknięcie H1 powyżej 5,432 unieważnia krótkoterminowy niedźwiedzi bias i przenosi uwagę z powrotem na kontynuację wzrostu.

Podsumowanie

Złoto przechodzi z rozszerzenia trendu do zwiększonej zmienności.

To rynek dla dyscypliny i realizacji na podstawie poziomów, nie prognozowania.

Zasada MMF:

Zmienność = okazja, ale tylko dla tych, którzy czekają na reakcję.

Handluj poziomami. Kontroluj ryzyko. Pozwól, aby cena potwierdziła.

XAUUSD – Brian | 30M – Zmiana wartości poXAUUSD – Brian | 30M – Zmiana wartości po silnym ruchu zmienności

Złoto właśnie doświadczyło znaczącego wydarzenia związane ze zmiennością, a cena agresywnie się sprzedała z wysokich poziomów przed tym, jak odbiła się gwałtownie. Rynek obecnie handluje wokół nowo utworzonego obszaru wartości, co jest typowym zachowaniem, gdy cena przechodzi z fazy ekspansji w fazę równoważenia. W tym środowisku poziomy wartości i POC mają tendencję do skuteczniejszego prowadzenia ceny niż pojedyncze świeczki.

Kontext makro (Krótko)

Sentiment rynkowy pozostaje wrażliwy na ryzyka makroekonomiczne, w tym zmienność towarów, napięcia geopolityczne i oczekiwania co do polityki monetarnej. Zmiany w aktywach ETF na złoto nie wykazały ostatnio żadnych znaczących zmian, co sugeruje brak wyraźnych oznak likwidacji przez instytucje. Obecna zmienność wydaje się zatem być bardziej zgodna z dostosowaniem pozycji niż z szerszym odwróceniem trendu.

Analiza techniczna z wykresu (30M)

Po gwałtownym spadku cena teraz tworzy dobrze zdefiniowany zakres handlowy, gdzie obszary wartości działają jako kluczowe punkty odniesienia:

1) Górne obszary podaży / strefy reakcji

POC – SPRZEDAJ: 5,531–5,526

Poprzednia strefa wysokiej wartości, gdzie presja sprzedaży może się ponownie pojawić, jeśli cena wróci na wyższe poziomy.

Sprzedaj VAH: 5,365–5,369

Najwyższy obszar wartości, typowo strefa reakcji, jeśli presja dystrybucji pozostaje obecna.

2) Obecny obszar równowagi

Region 5,180–5,200 obecnie działa jako strefa równowagi po zmienności. Akceptacja i konsolidacja powyżej tego obszaru zwiększyłaby prawdopodobieństwo ruchu w kierunku VAH.

3) Niższe obszary popytu / strefy wsparcia

POC Kup (scalping): 5,187

Krótka strefa wsparcia dla reakcji technicznych.

Kup VAL – Wsparcie: 5,058–5,064

Najważniejsza dolna strefa wsparcia. Jeśli nastąpi głębsze oczyszczenie płynności, ten obszar prawdopodobnie przyciągnie uwagę w celu potencjalnej absorpcji i krótkoterminowego odwrócenia.

Scenariusze cenowe (na podstawie struktury)

Scenariusz A (Preferowany, jeśli wartość utrzymuje się):

Cena utrzymuje się powyżej 5,180–5,200 → odbicie w kierunku 5,365–5,369 (VAH).

Scenariusz B (Odrzucenie z góry):

Cena wraca do strefy VAH, ale napotyka wyraźne odrzucenie → rotacja z powrotem w kierunku 5,187 / 5,180.

Scenariusz C (Głębsza likwidacja):

Utrata 5,180 → oczyszczenie płynności do 5,058–5,064 (VAL) przed próbą odbudowy.

Kluczowe wnioski

W fazie równoważenia akceptacja wartości ma większe znaczenie niż przewidywanie kierunku. Skoncentruj się na tym, jak cena zachowuje się wokół 5,180–5,200, reakcję na 5,365–5,369 oraz czy głębsze wsparcie na 5,058–5,064 przyciąga istotne zainteresowanie zakupowe.

Zobacz wykres, aby uzyskać szczegółowe poziomy POC, VAH i VAL.

Śledź kanał TradingView, aby otrzymywać wczesne spostrzeżenia dotyczące struktury i dołącz do dyskusji.

XAU/USD – Dynamika wzrostowa utrzymana,Cena porusza się w wyraźnym kanale wzrostowym, utrzymuje się struktura im wyższy szczyt – wyższy dołek. Obecna korekta to jedynie techniczne wycofanie do obszaru wsparcia w kanale + dolna krawędź chmury Ichimoku → nie ma sygnału odwrócenia.

Scenariusz techniczny

Obecna strefa popytu odgrywa ważną rolę wspierającą. Jeśli cena utrzyma się na stałym poziomie i odbije, istnieje duże prawdopodobieństwo kontynuacji trendu wzrostowego w kierunku górnej krawędzi kanału cenowego.

Makro sprzyja złotemu

Oczekiwania, że Fed wkrótce wejdzie w cykl łagodzenia polityki pieniężnej w 2026 r., będą nadal wspierać średnioterminowe wsparcie dla złota.

Utrzymuje się niestabilność geopolityczna i potrzeba bezpiecznych przystani.

USD wykazuje oznaki spowolnienia po silnym wzroście, tworząc przestrzeń dla XAUUSD.

BTC | FOMC, TRUMP I WOJNABTC | FOMC, TRUMP I WOJNA

2026: Bez poradnika, tylko chaos!

Po gwałtownym spadku na początku tygodnia, BTC odbił się w kierunku 89 tys. dolarów, co nadal działa jak pułapka. Przebicia poniżej tego poziomu wywołały ostatnio szybkie spadki napędzane likwidacją, podczas gdy szybkie odbicia sprowadziły ceny z powrotem do przedziału.

Teraz rynek stoi w obliczu napiętego kalendarza makroekonomicznego USA: decyzji FOMC, która ma nastąpić później, terminu finansowania 30 stycznia, który utrzymuje ryzyko zamknięcia, oraz wznowionej aktywności Senatu w sprawie struktury rynku kryptowalut. Wszystko to nakłada się na utrzymującą się presję walutową po tym, jak kontrola kursu USD/JPY przypomniała rynkom, jak szybko zatłoczone transakcje mogą się zakończyć.

Rynki opcji odzwierciedlają tę nierównowagę. Zmienność jest nadal dość umiarkowana, a krzywa pozostaje w contango, co sugeruje raczej niestabilne transakcje niż krach. Jednocześnie istnieje zapotrzebowanie na zabezpieczenie przed spadkami: skos jest ujemny, a krótkoterminowe opcje na spadki są drogie.

Wygląda to bardziej na zabezpieczenie przed ryzykiem luki niż na stały wzrost zmienności. Innymi słowy, sama niska zmienność nie daje zielonego światła do sprzedaży.

W kontekście finansów kluczowe pytanie brzmi, czy Waszyngton sprawnie poradzi sobie z 30 stycznia. Terminowe rozwiązanie tymczasowe lub porozumienie obniżyłoby krótkoterminowe premie za ryzyko i pozwoliłoby kryptowalutom zachowywać się bardziej jak prosta gra beta. Krótkie załamanie mogłoby wywołać szybki ruch awersji do ryzyka, który odwróciłby się po zawarciu porozumienia. Jednak przedłużający się impas ograniczyłby płynność i wymusił szersze ograniczenie ryzyka.

Ważniejszym czynnikiem jest Fed. Scenariuszem bazowym są niezmienione stopy procentowe, a rynki koncentrują się na ewentualnym powrocie obniżek. Inflacja nadal utrzymuje się powyżej 2%, nawet gdy rynek pracy się uspokaja, co sprawia, że Komitet jest ostrożny i zależny od danych. Gołębie mogą wskazywać na spadek inflacji i słabsze zatrudnienie; jastrzębie będą oczekiwać wyraźniejszego potwierdzenia. W obliczu niepodległość Rezerwy Federalnej, ich stanowisko raczej nie zabrzmi nagle gołębio. Spodziewajmy się obrony niezależności i znanego komunikatu „poczekajmy na więcej danych”. Mogłoby to spowodować wzrost wartości dolara i stworzyć krótkoterminową presję na ryzyko, podczas gdy wszelkie oznaki, że siła dolara już osłabia warunki, wspierałyby szerszy trend osłabienia dolara.

Wenezuela to była dopiero rozgrzewka!

Zaczęliśmy rok od Wenezueli, jakby to był finał sezonu Netflixa, a teraz globalni scenarzyści najwyraźniej przenieśli się do Iranu! 2026, chodź!

W tym tygodniu powróciły również napięcia geopolityczne. Trump ostrzegł, że amerykańska „armada” zmierza w kierunku Iranu i wezwał ten kraj do osiągnięcia porozumienia w sprawie programu nuklearnego, w przeciwnym razie grozi mu atak militarny. Powiedział, że flota, dowodzona przez lotniskowiec Abraham Lincoln, jest większa niż ta wysłana do Wenezueli i jest gotowa do szybkiego działania w razie potrzeby. Trump podkreślił, że czas ucieka, i nawiązał do „Operacji Midnight Hammer”, ataku pod dowództwem USA w czerwcu 2025 roku, który zniszczył irańskie obiekty jądrowe.

Irańscy urzędnicy nie odpowiedzieli. Minister spraw zagranicznych Abbas Araqchi powiedział, że w ostatnich dniach nie kontaktował się ze specjalnym wysłannikiem USA Stevem Witkoffem ani nie prosił o negocjacje.

Nie wiecie, że negocjacje Trumpa to „bezwarunkowa kapitulacja”, albo i tak was zaatakuję! A żaden rząd tego nie zaakceptuje, więc bądźcie gotowi na WOJNĘ.

MSFT USMicrosoft obecnie rozgrywa piękną formację Batmana : przebił się przez opadającą linię trendu, dokonał retestu, a następnie retestu 50-minutowej średniej kroczącej (SMA).

Jednak wczoraj rynek wyciągnął akcje powyżej poziomu wsparcia 490-493, a inwestorzy mogą spróbować odbić się po zaobserwowaniu fałszywego wybicia.

Zajmowanie długich pozycji w takiej sytuacji jest co najmniej bardzo niebezpieczne.

Złoto kontynuuje szalony wzrost

Wczorajszy przegląd handlu publicznego

Wczoraj publicznie wydano sygnał kupna na poziomie 5080-5082, co przyniosło zysk w wysokości 100 pipsów. Następnie wydano sygnał sprzedaży na poziomie 5088-5090, co przyniosło zysk w wysokości 60 pipsów. Po odbiciu do okolic 5090 nastąpiła kolejna sprzedaż, co przyniosło zysk w wysokości 90 pipsów.

Z technicznego punktu widzenia, powyższy opór wydaje się nieznaczny, z kolejnymi przebiciami na kluczowych poziomach całkowitych, a kolejny cel jest skierowany bezpośrednio na poziom 5300 USD. Chociaż Fed najprawdopodobniej utrzyma stopy procentowe bez zmian podczas dzisiejszej sesji handlowej w USA, przemówienie Powella stanie się głównym tematem rynku. Wszelkie subtelne uwagi dotyczące polityki pieniężnej mogą wywołać nową falę zmienności. Na wykresie czterogodzinnym pojawienie się dużej świecy wzrostowej zdecydowanie przebiło opór techniczny, a byczy impet został opisany jako „przebijający niebo”. W tym kontekście utrzymanie byczego nastawienia do złota jest bezdyskusyjne, ponieważ siła trendu dominuje nad wszystkim.

Złoto kontynuowało wzrosty podczas dzisiejszych sesji azjatyckich i europejskich, utrudniając zbyt długie utrzymywanie długich pozycji i wzbudzając jednocześnie strach wśród inwestorów krótkoterminowych. Po ustabilizowaniu się powyżej 5200 USD na początku sesji azjatyckiej, złoto weszło w trwały trend wzrostowy, obecnie odnotowując kolejny znaczący wzrost. Na obecnym rynku nawet niewielkie cofnięcie stwarza okazję do ponownego wejścia, ponieważ wahanie doprowadzi jedynie do straconych okazji. Podczas sesji europejskich i amerykańskich należy zwrócić uwagę na cofnięcie w okolicach 5230 USD, aby otworzyć długie pozycje. Dopóki byczy sentyment pozostaje silny, podążanie za trendem i zajmowanie długich pozycji to właściwa droga!

Strategia długiej pozycji: Kup złoto w cenie około 5230–5240 USD, ze stop-lossem na poziomie 5210 USD i celem 5300 USD. Jeśli cena przebije ten poziom, kontynuuj utrzymywanie pozycji.

Czas na BLACKBERRY - 50% potencjalny profit - 5.40 USDNa podstawie obecnej struktury wykresu można zauważyć, że kurs buduje bazę po dłuższym trendzie spadkowym, stabilizując się w okolicach strefy wsparcia 3,60–3,70 USD. Jest to historycznie istotny poziom popytowy, na którym presja sprzedażowa zaczyna wyraźnie słabnąć.

Akcja ceny pokazuje konsolidację przy dołkach, co często poprzedza silniejszy ruch kierunkowy. Średnie kroczące zaczynają się wypłaszczać, co sugeruje, że momentum spadkowe traci siłę, a brak dalszej dynamicznej wyprzedaży może wskazywać na akumulację.

Utrzymanie się kursu powyżej obecnego wsparcia oraz wybicie ponad strefę 4,20–4,40 USD mogłoby uruchomić napływ kapitału spekulacyjnego. Z technicznego punktu widzenia otwiera to drogę do ruchu powrotnego w okolice 5,40 USD, gdzie znajduje się wcześniejsza strefa oporu. Oznaczałoby to potencjalny wzrost rzędu 45–50% względem obecnych poziomów.

Przy poprawie sentymentu rynkowego lub pojawieniu się nawet umiarkowanego katalizatora, możliwy jest dynamiczny ruch w kierunku 5,00–5,40 USD w najbliższym czasie, szczególnie że po drodze widoczny jest ograniczony opór techniczny.

Potencjalny TP : 5.40 USD

Niniejsza analiza ma charakter wyłącznie edukacyjny i informacyjny i nie stanowi porady inwestycyjnej ani rekomendacji kupna lub sprzedaży instrumentów finansowych. Inwestowanie wiąże się z ryzykiem. Przed podjęciem decyzji inwestycyjnych należy przeprowadzić własną analizę lub skonsultować się z licencjonowanym doradcą finansowym.

USA: płynnościowe podatkowe tsunami, a później rug pull?Departament Skarbu, jeśli rząd uniknie shutdownu, wypłaci rekordowe zwroty podatków, co wydrenuje konto TGA i mechanicznie zasili rezerwy bankowe.

Kluczowe wskaźniki na wykresie to:

WRESBAL (niebieska linia) – rezerwy bankowe, czyli krew systemu finansowego

WDTGAL (żółta linia) – konto TGA Departamentu Skarbu

SOFRVOL (zielona linia) – wolumen na rynku repo, który pokazuje aktywność w pożyczkach krótkoterminowych.

Przed 15 kwietnia rząd może agresywnie emitować bony skarbowe (T-Bills), aby utrzymać TGA na bezpiecznym poziomie mimo fali wypłat, co może podtrzymać cyrkulację pieniądza.

Jednak po 15 kwietnia następuje gwałtowny zwrot akcji. Podatki spływają do rządu, co powoduje pionowy wzrost TGA i równie szybki drenaż rezerw (WRESBAL).

Jednocześnie państwo przestaje pożyczać (ujemne emisje bonów), bo ma pełny skarbiec.

Dla inwestora na rynku repo oznacza to jedno: nagłe wyschnięcie źródła płynności.

---

Kontrakty CFD są złożonymi instrumentami i wiążą się z dużym ryzykiem szybkiej utraty środków pieniężnych z powodu dźwigni finansowej. 70% rachunków inwestorów detalicznych odnotowuje straty pieniężne w wyniku handlu kontraktami CFD. Zastanów się, czy rozumiesz, jak działają kontrakty CFD i czy możesz pozwolić sobie na wysokie ryzyko utraty twoich pieniędzy

CMC Markets świadczy usługi na zasadzie wyłącznie realizacji zleceń (execution only). Prezentowany materiał (niezależnie od tego, czy zawiera jakiekolwiek opinie) ma charakter informacyjny i nie uwzględnia osobistych okoliczności ani celów. Żadna informacja w tym materiale nie jest, ani nie powinna być uważana, za poradę finansową, inwestycyjną lub inną poradę, na której należy polegać przy podejmowaniu decyzji. Żadna z opinii wyrażonych w materiale nie stanowi rekomendacji CMC Markets lub autora materiału, że jakakolwiek inwestycja, instrument, strategia transakcyjna lub inwestycyjna, jest odpowiednia dla konkretnej osoby. Materiał nie został przygotowany zgodnie z wymogami prawnymi zapewniającymi niezależność badań inwestycyjnych. CMC Markets nie podlega żadnym zakazom w zakresie rozpowszechniania tego materiału, jednak nie wykorzystuje zawartych w nim informacji przed jego publikacją.

Cena złota konsoliduje się: 5470–5600 USDCena złota konsoliduje się: 5470–5600 USD

Po decyzji Fed podjętej dziś rano, cena złota spot charakteryzowała się znaczną zmiennością, wykazując typowy schemat „kupuj plotki, sprzedawaj newsy”.

**Gwałtowny wzrost:** Pod wpływem wstrzymania obniżek stóp procentowych przez Fed (utrzymując stopy na poziomie 3,50–3,75%) i gołębiego nastawienia, ceny złota mocno przebiły kluczowy psychologiczny poziom 5500 USD na początku sesji azjatyckiej, osiągając historyczny szczyt 5598,75 USD za uncję.

Ta huśtawka nastrojów wynikała głównie z dwóch przyczyn technicznych:

Po pierwsze, cena gwałtownie wzrosła w krótkim czasie, umieszczając złoto w strefie silnego wykupienia, co wymusiło korektę;

Po drugie, krótkoterminowi byki zdecydowali się na realizację zysków po uwzględnieniu w cenach kluczowych pozytywnych wiadomości, co doprowadziło do spadku cen.

**Struktura podstawowa:** Pomimo znacznej zmienności w ciągu dnia, ogólny trend wzrostowy pozostaje nienaruszony.

**Kluczowe poziomy wsparcia:** Przedział 5250–5300 USD stanowi istotny obszar poprzednich wolumenów obrotu.

**Kluczowe poziomy wsparcia:** Zbiegły się cztery kluczowe czynniki:

1. Chociaż styczniowa decyzja „wstrzymała obniżki stóp procentowych”, jednoznacznie wykluczyła ich podwyżkę, a prezes Powell opublikował gołębie sygnały, podkreślając, że działania zostaną podjęte w przypadku spadku inflacji lub osłabienia rynku pracy.

Rynek zinterpretował to jako niezmienione nastawienie akomodacyjne, a obniżki stóp procentowych zostały jedynie przesunięte w czasie. Obniżyło to oczekiwania dotyczące realnych stóp procentowych, co bezpośrednio wpłynęło na cenę złota.

2. Zakupy netto złota przez globalne banki centralne osiągnęły 1120 ton w 2025 r., a zakupy ze stycznia 2026 r. ustanowiły nowy rekord.

Nie jest to jedynie taktyczne działanie, ale długoterminowe strategiczne odzwierciedlenie globalnej dywersyfikacji aktywów rezerwowych i słabnącego zaufania do dolara amerykańskiego, co zapewnia solidny poziom bazowy dla cen złota.

3. Słabnące zaufanie rynku do walut fiducjarnych (zwłaszcza dolara amerykańskiego) i obawy o niepewność związaną z polityką fiskalną USA wspólnie napędzały handel „sprzedażą USA”.

Indeks dolara amerykańskiego spadł do najniższego poziomu od czterech lat, co spowodowało, że złoto denominowane w dolarach stało się tańsze dla posiadaczy innych walut, co dodatkowo stymulowało popyt.

4. Obecna sytuacja geopolityczna na Bliskim Wschodzie oraz w stosunkach rosyjsko-ukraińskich pozostaje nierozwiązana. Obliczenia modelowe pokazują, że premie za ryzyko geopolityczne stanowią obecnie 47% całkowitej premii za ryzyko dla złota, co znacznie wydłuża czas napływu kapitału do bezpiecznych przystani w kierunku złota.

Handel krótkoterminowy: Obecna zmienność rynku jest niezwykle wysoka, co stwarza zarówno możliwości, jak i zagrożenia.

Zwróć uwagę na: 5480–5470 USD (obecne wsparcie) i 5250–5300 USD (kluczowe wsparcie). Jeśli ceny złota powrócą do tych poziomów i się ustabilizują, może to stanowić dobrą okazję do krótkoterminowych transakcji.

Należy ustawić ścisłe zlecenia stop-loss, aby zabezpieczyć się przed gwałtownymi wahaniami spowodowanymi nieprzewidzianymi zdarzeniami.

Strategia handlu śróddziennego:

KUP: 5490–5500 USD

SL: 5480–5470 USD

TP: 5550–5600 USD

Przypomnienie: Zachowaj ostrożność podczas sprzedaży krótkiej.

Dziękuję za uwagę. Zapraszam do dyskusji na moim kanale. Wykorzystam swoją wiedzę, aby pomóc Ci w handlu.

Dzień oddechu na dolarzeWczorajszy brak decyzji o zmianie stóp procentowych ustabilizował na chwilę sytuację na dolarze. Surowce jednak nadal idą w górę. W tle decyzja Banku Kanady, który również utrzymał stopy na tym samym poziomie.

FED nie zaskoczył

Zgodnie z rynkowymi oczekiwaniami nie doszło wczoraj do niespodzianki. Kontrakty terminowe pokazywały brak zmiany stóp procentowych i rzeczywiście poziom nie uległ zmianie. Ważniejszy był komunikat po samej decyzji. Oczywiście zwrócono uwagę na inflację przekraczającą 2%, ale zniknęły zapisy o obawach o rynek pracy. Co ważne, spośród 12 członków tego gremium tylko 2 – nominowanych przez obecnego prezydenta – głosowało za obniżką. To pokazuje, że teoria o tym, iż obecna administracja po odejściu Jerome Powella będzie mogła dowolnie sterować polityką monetarną, nie jest słuszna. Wygląda na to, że FED obecnie naprawdę wchodzi trochę w tryb zwany często „wait and see”. Patrząc na kontrakty terminowe na stopy procentowe, marcowe cięcie jest również mało prawdopodobne. Rynki wczoraj reagowały umocnieniem amerykańskiej waluty, jednak po tym umocnieniu dalej jest powyżej poziomu 1,19 względem euro, co nadal oznacza bardzo słabego dolara.

Jak reagują rynki?

Umacniający się dolar powinien powodować, że surowce w nim wyrażone powinny tanieć. Powinny, ale z jakiegoś powodu wczorajszy dzień wcale nie uspokoił cen. Dzisiaj srebro dotarło do poziomu 120 USD za uncję po raz pierwszy w historii. Złoto na chwilę przekroczyło 5600 USD, również ustanawiając historyczny rekord. W górę szła także ropa naftowa. Najważniejszym aktywem, które traciło wczoraj na wartości były kryptowaluty. Te mają ogólnie dużo słabszą passę ostatnimi czasy. W skali roku bitcoin stracił bowiem względem dolara około 15%, z kolei złoto zyskało niemal 98%. Nie znaczy to wcale, że kolejny rok będzie taki sam. Pokazuje to natomiast, że rynek kryptoaktywów, mimo jego dużej popularyzacji, złapał właśnie potężną zadyszkę, nawet przy teoretycznie sprzyjającym otoczeniu spadających stóp procentowych.

Kanada utrzymała stopy procentowe

Spośród wczorajszych decyzji banków centralnych w Ameryce Północnej, ta z Kanady budziła mniejsze zainteresowanie. Dodatkowym argumentem jest to, że główna stopa wynosi tutaj 2,25%, a nie 3,5%-3,75% jak w USA. Pokazuje to, że jest tam znacznie mniej miejsca na dalsze ruchy w dół. Tym bardziej nie dziwi wczorajsza decyzja o pozostawieniu stóp procentowych na niezmienionym poziomie. Rynek nie reagował na te dane, gdyż był to scenariusz silnie prognozowany przez analityków. Wczoraj dolar kanadyjski drożał względem złotego, ale była to raczej reakcja na szersze odczyty rynkowe związane z oczekiwaniami na decyzję FED.

Dzisiaj w kalendarzu danych makroekonomicznych warto zwrócić uwagę na:

14:30 – USA – bilans handlu zagranicznego,

14:30 – USA – wnioski o zasiłek dla bezrobotnych,

16:00 – USA – zamówienia na dobra.

Maciej Przygórzewski – główny analityk walutowy

XAUUSD – M30 Analiza technicznaŁagodne cofnięcie przed następnym szczytem | Lana ✨

Złoto gwałtownie wzrosło i obecnie handluje w strefie wysokiego oporu, gdzie cena często potrzebuje lekkiej korekty lub konsolidacji, aby odbudować płynność przed ponowną próbą wzrostu. Szerszy trend pozostaje wzrostowy, ale następna czysta okazja prawdopodobnie nadejdzie z cofnięcia w strukturze, a nie z goniącego szczytów.

📈 Struktura rynku i kontekst trendu

Cena nadal respektuje szerszą wzrostową strukturę, ale obecny ruch jest rozciągnięty po silnym impulsywnym ruchu.

Rynek teraz reaguje pod najwyższą strefą oporu, co zwykle tworzy reakcje związane z zyskami krótkoterminowymi i płynnością przed kontynuacją.

Dopóki cena utrzymuje się powyżej kluczowego wsparcia strukturalnego, trend wzrostowy pozostaje nienaruszony.

🔍 Kluczowe strefy techniczne

Najwyższa strefa oporu: 5585 – 5600

Jest to strefa premium, gdzie cena może wahać się lub odrzucać w krótkim okresie.

Pierwsza strefa wsparcia: 5508

Kluczowy poziom decyzyjny, gdzie cena może się zrównoważyć przed podjęciem kierunku.

Strefa płynności zakupowej: 5446 – 5450

Mocna kieszeń płynności, gdzie kupujący są bardziej skłonni do wejścia z powrotem.

Długoterminowa strefa wsparcia: 5265 – 5285

Głębsza baza, jeśli zmienność rozwinie się w szerszą korektę.

🎯 Scenariusze handlowe

Złoto może skorygować się umiarkowanie z oporu i ponownie przetestować strukturę przed dalszym wzrostem.

Wejście zakupu: 5446 – 5450

Zlecenie Stop Loss: 5438 – 5440

Cele Take Profit:

TP1: 5508

TP2: 5538 – 5545

TP3: 5585 – 5600

TP4: 5650+

Płytsze cofnięcie w stronę 5508 mogłoby również wystarczyć do zresetowania momentu przed kolejną próbą wzrostu, ale powtarzające się odrzucenie na górze zwiększyłoby ryzyko głębszej konsolidacji.

🧠 Pogląd Lany

Złoto pozostaje wzrostowe, ale rynek znajduje się teraz na poziomie, gdzie cierpliwość ma większe znaczenie niż prędkość.

Zamiast gonić cenę w pobliżu oporu, należy skupić się na tym, jak cena reaguje podczas cofnięć w kluczowe strefy strukturalne.

✨ Szanuj strukturę, zarządzaj ryzykiem i pozwól cenie przyjść do twojego poziomu.

Wielton: aktualizacja analizy

Cześć,

20 grudnia opisywałem spółkę na #TradingView. Zajrzyjmy na wykres ponownie. Pod koniec ubiegłego roku spółka znajdowała się w strefie popytowej, którą wyznaczaliśmy w analizie. Z tego miejsca właśnie kurs odbił na wyższym wolumenie niż w standardowych dniach. W niecałe 2 tygodnie cena akcji urosła o prawie 18%, a od tego czasu konsoliduje między 5,89 - 6,30 zł.

Wykres D1 (wzrost ceny):

Nakładając zniesienie Fibonacciego od ostatniego ruchu spadkowego kurs zrobił korektę do spadków w okolicy 50% fibo, natomiast od dołu broni go wsparcie na poziomie 23,6%. Przebicie poziomu 6,35 zł otworzy drogę do kolejnego oporu w okolicy 6,55 zł.

Wykres D1 (zniesienie Fibonacciego):

Przechodząc na chwilę na interwał tygodniowy, kurs nadal jest w trendzie spadkowym tworząc coraz to niższe szczyty, a przebicie linii z pewnością pomogło by popytowi natomiast całą strukturę długoterminową zmienimy dopiero po przebiciu 7,5 zł za akcję. Jeśli byki utrzymają strefę popytu i poprzedni dołek to może oznaczać, że zaczęliśmy tworzyć higher low, a potwierdzeniem będzie właśnie utworzenie HH. Przy założeniu negatywnym, że jest to obecnie tylko korekta do spadków, kurs po przełamaniu ostatniego low z grudnia 24 roku może chcieć zejść nawet w okolicę 78,6% poprzedniego ruchu spadkowego, co oznaczałoby strefę w okolicy 3,86 - 4,06 zł. Natomiast jest to scenariusz mocno negatywny i dużo czynników makro oraz wynikowych musiałoby mieć wpływ na taką przecenę. W krótkim terminie jeśli kurs ponownie zejdzie do strefy popytowej i tam nie nastąpi reakcja pierwszym poziomem wsparcia jest 5 zł, a następnie 4,68 zł.

Wykres interwał tygodniowy wsparcia i opory.

Profil wolumenu od poprzedniej analizy niewiele się zmienił. POC mamy w okolicy 6,85 zł i sentyment w krótkim terminie może być nadal negatywny, a każde mocniejsze podbicie jest szansą do wyjścia na mniejszej stracie. Natomiast to co ważne to obecne wsparcie przy którym znajduje się kurs. Przełamanie strefy 5,89-6,00 zł ma znacznie mniejsze klastry wolumenowe co może sugerować przy okazji zejścia poniżej szybki i dynamiczny ruch. Od góry największy klaster podobny do tego POC mamy w okolicy 6,3-6,4 czyli naszego lokalnego oporu, który póki co nie został przebity przez byki.

Wykres D1 (profil wolumenu):

Podsumowując, informacje jakie napływają do nas dotyczące zmian rejestracji naczep, czy też ostatnich wyników za Q3 są budujące, ale musi to znaleźć przełożenie w kolejnych raportach. Natomiast z punktu technicznego, ważne jest abyśmy utrzymali 5,89 zł i wyszli ponad 6,4. Wtedy możemy mieć próbę ataku na okolicę POC. Jeśli jednak wsparcie nie utrzyma będziemy mieli kolejny test strefy popytu.

Analiza nie jest rekomendacją, tylko moją subiektywną opinią.

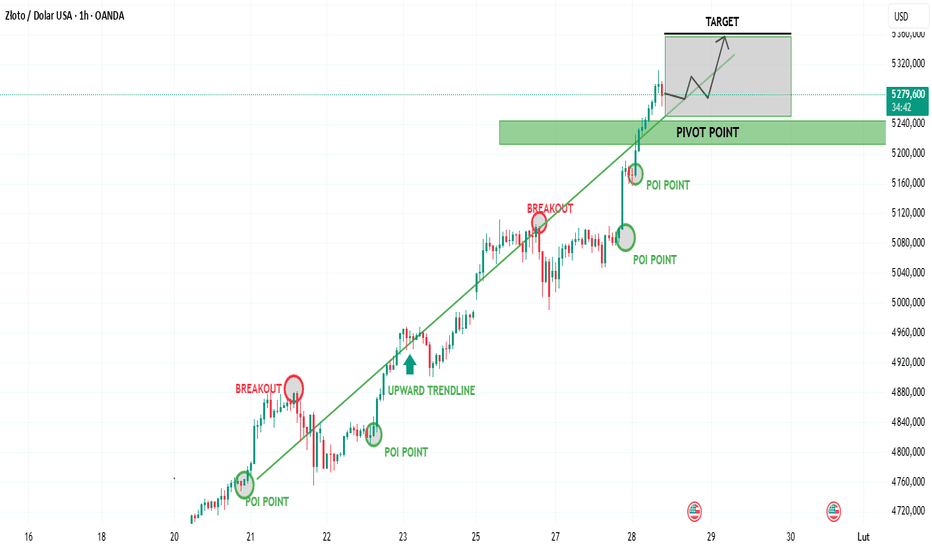

GOLD (XAU/USD) – Kontynuacja trendu wzrostowego w kierunku nowyc🔍 Analiza techniczna (H1):

Struktura rynku:

Złoto utrzymuje silną strukturę wzrostową z wyraźnymi coraz wyższymi szczytami i dołkami ✔️, konsekwentnie respektując rosnącą linię trendu 📈.

Wybicie i momentum:

Kilka czystych wybić powyżej wcześniejszych stref oporu potwierdza silną presję kupujących 💪. Każde wybicie jest poprzedzone zdrową korektą, co wskazuje na kontrolowane momentum wzrostowe.

POI → Wsparcie pivot:

Poprzednie strefy POI zostały skutecznie przekształcone we wsparcie 🔄. Cena utrzymuje się obecnie powyżej strefy punktu pivot, co wzmacnia scenariusz kontynuacji trendu wzrostowego 🟢.

Aktualna akcja cenowa:

Cena konsoliduje się powyżej strefy pivot, co sugeruje krótką pauzę przed kolejnym impulsem wzrostowym ⏳➡️⬆️.

🎯 Cele wzrostowe:

Cel 1: 5 300 🎯

Cel 2: 5 330 🎯🎯

Cel rozszerzony: 5 360+ 🚀 (jeśli momentum wzrostowe przyspieszy)

🛡️ Unieważnienie / Kluczowe wsparcie:

Scenariusz wzrostowy pozostaje ważny tak długo, jak cena utrzymuje się powyżej strefy punktu pivot. Przełamanie poniżej może wywołać głębszą korektę, ale nie zmianę trendu ⚠️.

📌 Podsumowanie:

Trend główny pozostaje wzrostowy, struktura rynku jest zdrowa, a akcja cenowa sprzyja kontynuacji ruchu w kierunku wyznaczonej strefy docelowej po krótkiej konsolidacji 📦➡️🚀.

✨ Handluj zgodnie z trendem i dbaj o właściwe zarządzanie ryzykiem! 💼📊

XAU (1H) – bycza kontynuacja, spadek zostaje wchłoniętyZłoto w dalszym ciągu utrzymuje stabilną, wzrostową strukturę w kanale wzrostowym. Ostatnie korekty powróciły do strefy popytu u zbiegu FVG, pokazując, że presja zakupowa w dalszym ciągu dobrze się wchłania.

RSI utrzymuje się powyżej strefy neutralnej, co odzwierciedla nieprzerwany pęd wzrostowy.

Jeśli cena utrzyma obecną strefę popytu i nie przełamie zwyżkowej struktury, XAUUSD prawdopodobnie będzie kontynuował trend, kierując się w stronę obszaru 5300 dolarów jako celu ekspansji fali byków.

Krótkoterminowe wahania uważa się za zdrowe wycofanie w trendzie wzrostowym.

Jaka jest Twoja wizja nowego tygodnia? 👇

Analiza fal Elliotta dla BTCAnaliza fal Elliotta dla BTC

Witajcie przyjaciele

Jesteśmy świadkami formowania się kompletnej formacji fal Elliotta na wykresie Bitcoina.

W przedziale ABC formuje się fala korekcyjna, a fala 5 C jest już zakończona.

Ta fala ma strukturę 5_3_5.

Spadek może trwać do przedziału 73 500 USD, po czym cena powinna wzrosnąć.

ZŁOTO: Szczegółowy widok, czy cena zmierza w kierunku 5500 USD?ZŁOTO: Szczegółowy widok, czy cena zmierza w kierunku 5500 USD?

Po tym, jak cena się odbudowała, obserwujemy silny ruch wzrostowy. Nasza wcześniejsza analiza dzisiaj nie do końca się sprawdziła, ale ta wskazuje na dwa kluczowe obszary, w których cena może się odwrócić. Pierwsza strefa to prawdopodobnie lepszy moment wejścia, ponieważ rynek otworzy się luką wzrostową i wypełni ją, zanim nastąpi ruch w górę. Cel zysku na poziomie 5500 USD wygląda całkiem dobrze.