Pomysły społeczności

Mangata Holding - co to właściwie jest za spółka?Mangata Holding S.A. to spółka właściwie nieznana szerzej inwestorom indywidualnym. Dlatego na początek kilka zdań o samej spółce.

Jest to przemysłowy holding oparty na spółkach o wieloletnich tradycjach (m.in. Zetkama, Śrubena, Masterform), koncentrujący produkcję w Polsce i specjalizujący się w obróbce metalu oraz wytwarzaniu zaawansowanych komponentów dla przemysłu. Z punktu widzenia inwestora jest to klasyczny biznes oparty na realnych aktywach, technologii i długoterminowych relacjach z odbiorcami.

Model działalności opiera się na trzech segmentach. Kluczowe są podzespoły dla motoryzacji i maszyn, generujące ok. 58% przychodów grupy, obejmujące odkuwki i komponenty dla automotive, maszyn rolniczych i hydrauliki.

Drugim filarem jest armatura i automatyka przemysłowa – zawory, armatura i odlewy żeliwne, z rosnącym udziałem produktów specjalistycznych, w tym dla OZE i potencjalnie sektora wodorowego.

Trzeci segment to elementy złączne, wykorzystywane m.in. w infrastrukturze kolejowej i energetycznej.

Mangata jest silnie zorientowana na eksport – sprzedaje do ponad 75 krajów, a rynki zagraniczne odpowiadają za ok. 50% przychodów. Spółka oferuje europejskim klientom stabilne dostawy i krótsze łańcuchy logistyczne w porównaniu z Azją.

Operacyjnie jest to biznes energochłonny, wrażliwy na ceny energii i gazu, jednak grupa konsekwentnie inwestuje w modernizację, automatyzację i rozwiązania Przemysłu 4.0 oraz rozwój R&D, aby podnosić marżowość i ograniczać presję konkurencji cenowej.

Główne ryzyko wynika z cykliczności sektorów, w szczególności motoryzacji i budownictwa, gdzie spadek koniunktury szybko przekłada się na zamówienia. Jednocześnie dywersyfikacja segmentowa, eksport i ekspozycja na infrastrukturę częściowo amortyzują te wahania.

W ujęciu inwestycyjnym Mangata Holding to defensywna spółka przemysłowa, generująca solidne przepływy pieniężne i regularnie dzieląca się zyskiem, oparta na stabilnym, choć cyklicznym modelu biznesowym.

Jednym z największych problemów inwestowania w spółkę na GPW to jej płynność, która jest właściwe znikoma.

Spółka choć wypłaca regularne i wysokie dywidendy jest poza radarem inwestorów ze względu choćby na fakt, że może i łatwo kupić akcje tej spółki to trudno będzie z niej wyjść sprzedając po oczekiwanej cenie. Dlatego ten pomysł jest raczej jako ciekawostka i zwrócenie uwagi na samą spółkę z ostrzeżeniem, że inwestowanie w nią może się skończyć z problematycznym wyjściem ze spółki.

Analiza Techniczna

Spółka od 2012 roku znajduje się w silnej konsolidacji między 52 a 137zł z covidowym dołkiem na 41zł.

Wykres 1. Interwał tygodniowy

Dodatkowo konsolidacja ma istotny punkt wsparcia/oporu na poziomie 66-67zł i przebicie tego poziomu od góry lub dołu wyznaczało punkt zwrotny w notowaniach spółki.

Od 2023 roku kurs akcji porusza się w kanale spadkowy, ale dzisiaj mamy próbę wyjścia ponad wspomniany opór 67zł. Jeśli się uda to będzie szansa na przetestowanie górnej krawędzi kanału na poziomie 71zł.

Wykres 2. Interwał dzienny

A to dałoby szansę na test 50% zniesienia Fibonacciego fali spadkowej czyli. 85zł.

Na MACD niedawno pojawił się sygnał kupna, ale co ważne przy tej płynności taki sygnał nie jest problemem do wygenerowania. Dlatego niekoniecznie warto patrzeć na oscylatory w przypadku tej spółki.

Wykres 3. Interwał dzienny

Dodając do wykresu EMA to widać, że kurs właśnie wyszedł ponad EMA200 co daje sygnał do ruchu w górę, ale też i informację o najbliższym wsparciu czyli 64,8zł.

Wykres 4. Interwał dzienny

Jak traktować pomysł na spółkę?

Każda spółka ma swoje zalety i wady. Dobra spółka fundamentalna może być poza radarem inwestorów ze względu na jej płynność. Ale warto zaznaczyć, że wiele spółek miało kiedyś niską płynność a dzisiaj jest na szczytach popularności jak choćby GPW:SNT (Synektik), czy ostatnio GPW:DEK (Dekpol), albo NEWCONNECT:SCW (ScanWay).

Ta konkretna spółka nie nadaje się do portfela iwnestora, który liczy na sprzedaż w dowolnym momencie ponieważ sprzedając pakiet 200-300 akcji może doprowadzić do tzw. „wideł”.

Więc sam wpis jak już wspomniałem to bardziej ciekawostka, że takie spółki też mamy na GPW, niż pomysł inwestycyjny.

Jako ostrzeżenie dodatkowe to zachęcam do spojrzenia na profil wolumenu, gdzie widać, że znaczna część inwestorów wisi na tzw. „haku” w okolicy 93zł.

Wykres 5. Interwał dzienny

Wsparcie: 64,8/58,4/51,6zł

Opór: 67/77/85,4zł

Złoto osiąga nowy ATH — smart money zmienia rotację🟡 XAUUSD – Plan Smart Money na Dzień | autor: Ryan_TitanTrader (13/01)

📈 Kontekst Rynkowy

Złoto oficjalnie wybiło nowy Rekord Wszechczasów (ATH), potwierdzając dominację byka w wyższych interwałach czasowych. Jednak po dostarczeniu płynności kupującej do premium, ruch cenowy nie jest już impulsywny. Zamiast tego, Smart Money przechodzi do kontrolowanej dystrybucji i rotacji, inżynieryjnie tworząc płynność zamiast gonić za kontynuacją.

Z ceną mocno w premium i opartą na wcześniejszej strukturze, dzisiejsze otoczenie sprzyja zbieraniu płynności, skłanianiu do działania i powrotowi do średniej, a nie ślepym handlowaniu na wybicia. Wykonanie musi być precyzyjne, oparte na poziomach i prowadzone przez potwierdzenia.

🔎 Ramy Techniczne – Struktura Smart Money (H1–M15)

Obecna Faza:

HTF struktura byka nienaruszona, ale intraday aktywna rotacja korekcyjna z premium po wybijaniu ATH.

Główna Idea:

Spodziewaj się, że Smart Money będzie dystrybuować w pobliżu podaży ATH (4630–4632), lub zrównoważy głęboko w rabacie (4492–4490) przed następnym ruchem ekspansji.

Uwagi Strukturalne:

• Wyraźny HTF BOS potwierdza dominację byka

• Nowe ATH dostarczyło płynności kupującej

• Cena reaguje z premium z charakterystyką korekcyjną

• Wewnętrzny FVG + kieszeń płynności działają jak magnes poniżej

• Strefa OB w rabacie zgadza się z popytem w wyższych interwałach czasowych

💧 Strefy Płynności i Wyzwalacze

• 🔴 SPRZEDAJ ZŁOTO 4630 – 4632 | SL 4640

• 🟢 KUP ZŁOTO 4492 – 4490 | SL 4482

🧠 Oczekiwania Przepływu Instytucjonalnego

Zbiór płynności → MSS / CHoCH → BOS → przesunięcie → test OB/FVG → ekspansja

🎯 Zasady Wykonania

🔴 SPRZEDAJ ZŁOTO 4630 – 4632 | SL 4640

Zasady:

✔ Cena uderza w podaż premium ATH

✔ Płynność kupująca pobrana powyżej szczytów

✔ Niedźwiedzi MSS / CHoCH na M5–M15

✔ Wyraźny spadkowy BOS potwierdzający dystrybucję

✔ Wejście przez niedźwiedzi FVG refill lub podaż OB

Cele:

• 4588 — wewnętrzna reakcja

• 4560 — łagodzenie FVG

• Trailing agresywnie (gry na dystrybucję intraday)

🟢 KUP ZŁOTO 4492 – 4490 | SL 4482

Zasady:

✔ Zbiór płynności w zleceniach rabatowych

✔ Zbieżność z OB + FVG + silny zbiornik płynności

✔ Byczy MSS / CHoCH na M5–M15

✔ Silny wzrostowy BOS z przesunięciem

✔ Wejście przez refined byczy OB lub łagodzenie FVG

Cele:

• 4520 — pierwsza reakcja

• 4580 — wewnętrzna płynność

• 4630+ — test ATH, jeśli ekspansja zostanie wznowiona

⚠️ Uwagi ryzyk

• Nowe strefy ATH są pułapkami płynności z natury

• Spodziewaj się fałszywych wybicia i agresywnych poszukiwań stopów

• Brak transakcji bez potwierdzenia MSS + BOS

• Zmniejsz wielkość blisko ATH — zmienność może szybko wzrosnąć

📍 Podsumowanie

Złoto jest bycze zgodnie ze strukturą, ale dzisiaj chodzi o rotację, a nie kontynuację:

• Reakcja przy 4630–4632 może dostarczyć sprzedaży Smart Money powracającej do płynności, lub

• Zbiór w 4492–4490 może naładować długie pozycje na następne rozszerzenie ATH.

Pozwól najpierw poruszyć się płynności.

Pozwól strukturze potwierdzić po drugie.

Smart Money inżynierowie — cierpliwość przynosi zyski. ⚡️

📌 Obserwuj Ryan_TitanTrader dla codziennych analiz złota Smart Money.

Złoto między 4690 podaży a 4576 popytu🟡 XAUUSD – Plan Smart Money na dzień | autor Ryan_TitanTrader (14/01)

📈 Kontekst Rynkowy

Złoto pozostaje strukturalnie bycze po osiągnięciu nowego szczytu ATH, ale ruch cenowy wyraźnie spowolnił w kierunku rotacji. Rynki reagują na dzisiejsze gorące czynniki — oczekiwania inflacyjne w USA, zmienność USD i zmiany rentowności obligacji skarbowych — Smart Money nie goni już za dalszym wzrostem. Zamiast tego, płynność jest aranżowana wokół stref premium i discount.

Przed kluczowymi danymi z USA i spekulacjami o cięciu stóp procentowych, Złoto zachowuje się dokładnie tak, jak się spodziewano w ekstremach: polowania na zlecenia, zachęty i kontrolowana reorganizacja zamiast czystego kontynuowania.

🔎 Ramy Techniczne – Struktura Smart Money (H1–M15)

Bieżąca Faza:

HTF bycza tendencja utrzymana, podczas gdy struktura intraday pokazuje korekcyjną rotację po dostarczeniu płynności po stronie kupujących w pobliżu ATH.

Kluczowa Idea:

Oczekuj dystrybucji z premium w pobliżu ATH, lub głębszej korekty w strefie popytu discount, aby załadować pozycje długie.

Notatki Strukturalne:

• HTF BOS potwierdza byczą dominację

• Strefa ATH dostarczyła płynności po stronie kupujących

• Cena rotuje, nie rozszerza się impulsywnie

• Wewnętrzny FVG działa jak magnes w dół

• Popyt discount odpowiada wsparciu HTF EMA

💧 Strefy Płynności & Sygnały

• 🔴 SPRZEDAJ ZŁOTO 4688 – 4690 | SL 4700

• 🟢 KUP ZŁOTO 4578 – 4576 | SL 4568

🧠 Oczekiwanie Przepływu Instytucjonalnego

Zamiatanie płynności → MSS / CHoCH → BOS → przemieszczenie → retest OB/FVG → ekspansja

🎯 Zasady Realizacji

🔴 SPRZEDAJ ZŁOTO 4688 – 4690 | SL 4700

Zasady:

✔ Cena dotyka premium ATH

✔ Płynność po stronie kupujących zrealizowana powyżej szczytów

✔ Niedźwiedzi MSS / CHoCH na M5–M15

✔ Wyraźne dołkowe BOS

✔ Wejście przez niedźwiedzi FVG lub OB

Cele:

• 4635 — wewnętrzna reakcja

• 4600 — zbiornik płynności

• Intensyfikuj agresywnie (gra dystrybucyjna)

🟢 KUP ZŁOTO 4578 – 4576 | SL 4568

Zasady:

✔ Zamiatanie w popyt discount

✔ Konfluencja z OB + FVG

✔ Byczy MSS / CHoCH na M5–M15

✔ Silne dołkowe BOS z przemieszczeniem

✔ Wejście przez udoskonalone bycze OB

Cele:

• 4620 — pierwsza reakcja

• 4680 — wewnętrzna płynność

• 4720+ — rozszerzenie ATH, jeśli ekspansja wznowi

⚠️ Notatki Ryzyka

• Strefy ATH to pułapki płynności

• Oczekuj fałszywych wybiciach podczas zmienności wiadomości

• Brak wejścia bez MSS + BOS

• Zmniejsz rozmiar w pobliżu ATH — ryzyko rozszerzenia zakresu

📍 Podsumowanie

Złoto jest bycze według struktury, ale dzisiaj chodzi o realizację, a nie prognozowanie:

• Premium może dostarczyć sprzedaż Smart Money z poziomu 4688–4690, lub

• Discount na poziomie 4578–4576 może załadować pozycje długie na następny impuls ATH.

Niech płynność poruszy się najpierw.

Niech struktura potwierdzi to potem.

Smart Money kontroluje — cierpliwość się opłaca. ⚡️

📌 Śledź @Ryan_TitanTrader, aby codziennie otrzymywać analizy Smart Money dotyczące złota.

BTCUSD - tydzień wzrostowyPrzewidywany wzrostowy tydzień od 12 do 16go stycznia.

Akumulacja od 21 listopada 2025.

Wsparcie w ok. 90tys. W przypadku przebicia ok.95-96tys - przyspieszenie wzrostów do ok.106tys. Tam też jest opór niebieskiej linii trendu wzrostowego przebitej już w dół.

W sytuacji kontynuacji dużych wzrostów powinno tą linię atakować i bronić z góry.

W przeciwnym razie tylko wyjście z obecnej akumulacji i test z dołu w okolicach 106tys potem dalsze spadki.

Najbliższe miesiące pokażą jak silny jest trend.

Dla średnioterminowych i długoterminowych opcjujących na wzrosty (zabezpieczających się) dobry moment na zakupy.

BTCUSD: Konsolidacja w trójkącie po przełamaniu linii trenduBTCUSD: Konsolidacja w trójkącie po przełamaniu linii trendu

Cześć!

Bitcoin przełamał długoterminową linię trendu spadkowego, ale zamiast kontynuować wzrost, cena weszła w duży zakres trójkąta. To świadczy o niezdecydowaniu rynku; rynek gromadzi energię, ale jeszcze nie wyznaczył kierunku trendu.

Obecna struktura:

Przełamany trend spadkowy → konsolidacja

Wyraźny trójkąt z rosnącym wsparciem i poziomym oporem

Kluczowe poziomy i scenariusze:

Scenariusz wzrostowy:

Jeśli cena przełamie i utrzyma się powyżej górnej krawędzi trójkąta (93 500–94 000)

→ Pierwszy cel: 99 200

→ Cel rozszerzenia: 104 400

Scenariusz spadkowy:

Jeśli cena straci wsparcie linii trendu wzrostowego

→ Otwiera się droga do spadków w kierunku 81 300

Na razie jest to struktura wymagająca oczekiwania na przełamanie. Kierunek zostanie ustalony dopiero po wyraźnym przełamaniu, cierpliwość jest tutaj kluczowa.

Złoto umacnia się w obliczu rosnącego ryzyka geopolitycznegoZłoto umacnia się w obliczu rosnącego ryzyka geopolitycznego

Cena złota nadal respektuje byczą strukturę rynku, tworząc wyraźną sekwencję impulsywną, po której następują płytkie fale korekcyjne. Ostatnie cofnięcie znalazło wsparcie w okolicach poziomu 4400 (fala iv), a cena ponownie rośnie, potwierdzając dominację kupujących.

Scenariusz wzrostowy pozostaje aktualny. Wyraźna kontynuacja wzrostów może najpierw skierować cenę do strefy oporu 4548.

Przełamanie szczytu struktury na poziomie 4548 powinno z łatwością wynieść cenę złota do 4600. Jeśli dynamika pozostanie silna, kolejny główny cel wzrostowy znajduje się w okolicach 4650.

Pod względem fundamentalnym, złoto również korzysta z rosnącej niepewności geopolitycznej. Ostatnie napięcia geopolityczne, podsycane retoryką i działaniami Trumpa w sprawie Grenlandii, dodały kolejną warstwę ryzyka na rynkach światowych.

Jakakolwiek eskalacja lub niepewność w stosunkach między USA a Europą zazwyczaj wspiera aktywa bezpiecznej przystani, takie jak złoto, wzmacniając bycze perspektywy techniczne.

Więcej szczegółów znajdziesz na wykresie!

Dziękuję i życzę powodzenia!

XAUUSD: Analiza rynku i strategia na 12 stycznia.Z technicznego punktu widzenia, dzienny wykres złota wykazał silny trend wzrostowy po piątkowym zamknięciu z maksimum, co wzmocniło krótkoterminowe zaufanie rynku. Na wykresie dziennym pojawiły się kolejne formacje świecowe typu „młot”, z liniami MACD zmierzającymi w górę, a poziomami wsparcia nadal rosnącymi, co podtrzymuje silną byczą strukturę. Chociaż po osiągnięciu poziomu 4600 nastąpiło cofnięcie, jest to normalna korekta po znaczącym rajdzie. Poziom 4600 może wywołać panikę, dlatego oczekujemy na dalszy rozwój byczego sentymentu i wzrostową ekspansję Wstęg Bollingera. W krótkim terminie nie pojawiła się jeszcze formacja szczytowa, a poziom 4600 prawdopodobnie nie będzie najwyższym punktem. Powinniśmy poczekać na potwierdzenie wsparcia przed rozważeniem dalszych okazji do kupna.

Na wykresie godzinowym akcja cenowa konsoliduje się po początkowym wzroście, tworząc krótkoterminowe zaokrąglone dno, co dodatkowo wzmacnia bycze zaufanie. Średnie kroczące są w byczym ustawieniu. Powinniśmy monitorować korektę wskaźnika po znacznym wzroście, z poziomami wsparcia w okolicach 4570/4565.

Strategia handlowa:

KUP: blisko 4570

KUP: blisko 4560

Sprzedaż nie jest obecnie rozważana.

Więcej analiz →

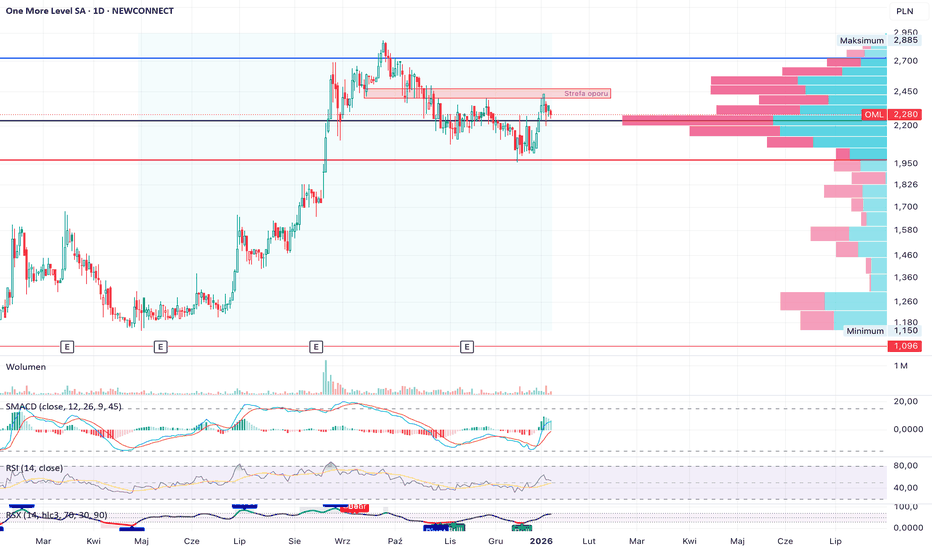

One More Level, wybicie klina i chwila konsolidacji.Na wykresie dziennym One More Level widoczny jest silny impuls wzrostowy, który rozpoczął się w okolicach 1,15–1,20 zł i wyniósł kurs do strefy 2,80–2,90 zł. Ruch ten miał charakter trendowy, był wspierany przez systematyczne ułożenie średnich kroczących oraz wyraźnie rosnący wolumen, co potwierdzało autentyczność popytu. Ten etap zbudował pełną strukturę wzrostową, która stała się punktem odniesienia dla całej późniejszej korekty.

Po osiągnięciu maksimum w rejonie 2,88 zł rozpoczęła się korekta, która przyjęła uporządkowaną formę klina zniżkującego. Spadki zatrzymały się w strefie 2,00–2,05 zł, co niemal idealnie odpowiada zniesieniu 50% Fibonacciego całego wcześniejszego impulsu wzrostowego, liczonego od 1,15 zł do 2,88 zł. Taka reakcja rynku na poziomie 0,5 jest technicznie istotna, ponieważ często wyznacza koniec korekty w trendzie wzrostowym i potwierdza, że popyt wciąż kontroluje średnioterminową strukturę notowań.

Wykres D1 (zniesienie Fibonacciego):

Profil wolumenu pokazuje największą koncentrację obrotu w przedziale 2,10–2,30 zł, (z POC w okolicy 2,24 zł), czyli dokładnie w strefie, w której kurs obecnie się stabilizuje. Taki rozkład wolumenu potwierdza, że rynek akceptuje ten poziom jako nowy punkt równowagi po korekcie i buduje tu bazę pod potencjalny kolejny impuls.

Wskaźnik

Wykres D1 (profil wolumenu):

Wybicie z klina nastąpiło górą przy kursie około 2,20–2,25 zł i zbiegło się w czasie z powrotem ceny powyżej średnich EMA 20, 50 i 100, które skupiły się w wąskim paśmie 2,17–2,23 zł. Jednocześnie EMA200, przebiegająca w rejonie 1,98 zł, pozostała nienaruszona, co potwierdziło, że korekta miała charakter techniczny, a nie strukturalny. Taki układ średnich po wybiciu z formacji jest klasycznym sygnałem powrotu do dominującego wcześniej trendu wzrostowego.

Wykres D1 (klin zniżkujący):

Najbliższą strefą oporu pozostaje obszar 2,40–2,47 zł, który odpowiada lokalnym szczytom korekty oraz pierwszemu istotnemu zniesieniu Fibonacciego ostatniego impulsu spadkowego. Dopiero trwałe wybicie tego zakresu otworzyłoby drogę do ponownego testu 2,70–2,88 zł, gdzie znajduje się maksimum całego ruchu z jesieni. Z drugiej strony utrata wsparcia 2,15–2,00 zł, a w szczególności zejście poniżej EMA200 w rejonie 1,98 zł, zanegowałaby scenariusz kontynuacji wzrostu i zwiększyłaby ryzyko powrotu do strefy 1,80–1,70 zł.

Wykres D1 (strefa oporu):

Obecnie kurs konsoliduje się w rejonie 2,28 zł, dokładnie w obszarze największej koncentracji wolumenu, co wskazuje na proces akumulacji po wybiciu z klina. RSI(14) utrzymuje się w strefie neutralnej, a SMACD generuje dodatnie wartości histogramu, co potwierdza wygaszenie presji podażowej i stopniową odbudowę momentum.

Wykres D1 (oscylatory):

Podsumowując najbliższym technicznym testem dla popytu pozostaje strefa 2,45–2,47 zł, której pokonanie otworzy drogę do ponownego ataku na 2,70–2,88 zł. Dopóki jednak notowania utrzymują się powyżej 2,00 zł oraz EMA200, bazowym scenariuszem pozostaje kontynuacja trendu wzrostowego rozpoczętego wiosną poprzedniego roku.

XAUUSD – Trend wzrostowy nadal trwaXAUUSD – Trend wzrostowy nadal jest nienaruszony, potrzebujemy tylko zdecydowanego wybicia.

Złoto utrzymuje silny wzrostowy impet w rosnącym kanale, konsekwentnie wyznaczając wyższe dołki. Jednak cena zbliża się teraz do klasteru psychologicznego oporu, więc następny ruch może łatwo obejmować gwałtowne wstrząsy w celu zgarnięcia płynności, zanim rynek zaangażuje się w kierunek.

Kontekst makro

W okresach, gdy rynki są wrażliwe na przepływ informacji i oczekiwania dotyczące stóp procentowych, złoto często znajduje wsparcie z powodu popytu na bezpieczne aktywa. Ale gdy cena handluje na podwyższonych poziomach, optymalne podejście pozostaje takie samo: nie gonić świec — działać tylko wtedy, gdy cena osiągnie kluczowe strefy techniczne.

Widok techniczny (H1)

Podstawowy trend pozostaje wzrostowy, cena respektuje rosnącą linię trendu.

Obecny obszar znajduje się w strefie „premium” (skłonnej do realizacji zysków / gwałtownych korekt).

Wykres wyróżnia dwa kluczowe klastry:

W pobliżu psychologicznego oporu: 4630–4640

Kolejny psychologiczny opór: 4765 (rozszerzony cel górny)

Kluczowe poziomy

W pobliżu oporu: 4630–4640

Główny opór: 4760–4765

Wsparcie / poziom pivot: 4540 (poprzedni opór, teraz potencjalne wsparcie)

Głębsze wsparcie: 4400 (strefa bazowa, istotna tylko w przypadku silnej korekty)

Scenariusze handlowe

Scenariusz 1: Trend BUY (priorytet)

Warunek: Cena utrzymuje się powyżej 4630–4640 i kontynuuje tworzenie struktury wzrostowej.

Wejście: Kup pullback na 4605–4615

SL: 4595

TP1: 4685–4700

TP2: 4760–4765

To najczystsza konfiguracja: łagodna korekta, a następnie kontynuacja z trendem.

Scenariusz 2: Bezpieczniejsze BUY na retesty wsparcia

Jeśli cena spadnie, aby zgarnięcia płynności:

Wejście: Kup 4540–4545

SL: 4528

TP: 4630 → 4685 → 4765

4540 to kluczowa linia — dopóki się trzyma, trend wzrostowy pozostaje silny.

Scenariusz 3: Reakcja SELL (tylko krótkoterminowo)

Rozważaj sprzedaż tylko w przypadku wyraźnego odrzucenia na oporze:

Sprzedaj: 4760–4765

SL: 4778

TP: 4685 → 4635 → 4540

Lub, jeśli cena nie utrzyma się na 4630–4640 i zamknie się słabo:

Sprzedaj: 4625–4635

SL: 4650

TP: 4545

Wnioski

Dominujący trend pozostaje wzrostowy, ale cena naciska na psychologiczny opór — więc realizacja musi być „odpowiedni poziom, odpowiednia reakcja”. Priorytetem pozostaje kupowanie z trendem, a sprzedaż tylko w przypadku czystego odrzucenia na 4765 lub potwierdzonej niezdolności do utrzymania 4630–4640.

👉 Jeśli ten plan jest pomocny, śledź LiamTradingFX, aby uzyskać codzienne aktualizacje XAUUSD jak najszybciej.

RPP rozpoczyna 2026 rokRPP w centrum uwagi, Fed w tarapatach, a metale szlachetne szaleją – tak w skrócie można podsumować start środowej sesji na rynkach finansowych. Łagodniejsza od oczekiwań amerykańska inflacja bazowa daje pretekst do dalszych cięć stóp, co stawia Jerome'a Powella w trudnej sytuacji wobec presji Białego Domu. Tymczasem złoto i srebro biją kolejne historyczne rekordy, a polska waluta czeka na sygnały z Rady Polityki Pieniężnej.

Rada szuka nożyczek

Dziś po południu poznamy pierwszą w tym roku decyzję Rady Polityki Pieniężnej w sprawie stóp procentowych. W normalnych okolicznościach byłaby ona formalnością – rynek w przeważającej mierze zakłada utrzymanie stopy referencyjnej na poziomie 4,00%. Okoliczności jednak nie są normalne, a przedstawicielom Rady ostatnio trudno w jasny sposób zaprezentować swoje poglądy. Po sześciu obniżkach w 2025 roku, które łącznie ścięły koszt pieniądza o 175 punktów bazowych, pauza wydaje się racjonalnym wyborem, pozwalającym ocenić efekty dotychczasowych ruchów. Grudniowa inflacja na poziomie 2,4% – poniżej celu NBP – teoretycznie daje jednak przestrzeń, jeśli nie do dalszego luzowania to przynajmniej do spekulacji na ten temat. Analitycy jednak przypominają retorykę Adama Glapińskiego po ostatniej decyzji, gdzie wspominał o tym, jak doskonały jest poziom 4,00%, co studzi oczekiwania. Członkowie Rady sygnalizowali w ostatnich wypowiedziach, że widzą miejsce na dalsze obniżki, choć raczej w perspektywie marcowej lub późniejszej.

Dla złotego kluczowa będzie jednak nie sama decyzja, a komunikat i czwartkowa konferencja prezesa Glapińskiego. Jeśli szef NBP otworzy drzwi do marcowego cięcia lub zasugeruje, że inflacja może przez cały 2026 rok utrzymać się poniżej celu, złoty może zyskać impuls do osłabienia. Z kolei jastrzębi ton i perspektywa dłuższej przerwy mogą pchnąć lokalną walutę w drugą stronę. Rynek już się pozycjonuje – wczorajsza stabilizacja złotego w okolicach 4,21 zł wobec euro to efekt wyczekiwania na to, co powie Rada.

Inflacja daje pretekst

Wczorajsze dane o inflacji ze Stanów Zjednoczonych przyniosły rynkom miły prezent, choć szefa FED postawiły w trudnym położeniu. Grudniowy CPI wyniósł 2,7% rok do roku, zgodnie z oczekiwaniami, ale prawdziwa niespodzianka tkwiła w inflacji bazowej – 2,6% wobec prognozowanych 2,7%. To trzeci miesiąc z rzędu, gdy bazowy wskaźnik cen pozostaje na tym samym poziomie, co sugeruje stabilizację presji inflacyjnej w amerykańskiej gospodarce. Dla rynków walutowych oznacza to jedno: rosną szanse na kolejne cięcia stóp procentowych przez Fed w pierwszej połowie roku. Rynek terminowy praktycznie dyskontuje już dwie obniżki po 25 punktów bazowych. I właśnie w tym może tkwić problem Jerome Powella. Konflikt szefa Rezerwy z prezydentem USA wszedł w kolejną jeszcze ostrzejszą fazę i można było się spodziewać usztywnienia stanowiska FED w celu podbudowania (iluzji?) niezależności.

Złote góry

Środowa sesja przynosi kontynuację trendów na metalach szlachetnych i kolejne szczyty. Złoto kolejny dzień z rzędu ustanawia nowe historyczne maksima, podchodząc dziś momentami nawet pod 4640 $ za uncję. Wydaje się, że jeszcze lepiej sobie radzi srebro, które dziś praktycznie bez żadnych problemów uporało się z pułapem 90 $, podchodząc blisko dwa dolary wyżej. Dopiero tam nastąpiła reakcja podaży, ale nie wydaje się, by mogła ona zmienić szerszy obraz na rynku.

Dzisiaj oprócz kluczowej dla nas decyzji RPP mamy kilka ciekawych odczytów. Na pewno warto zerkać za ocean. W Stanach poznamy wyniki sprzedaży detalicznej, gdzie analitycy spodziewają się odbicia w górę. Opublikowany zostanie także raport o inflacji producenckiej, ale to już będzie ledwie echo wczorajszych odczytów. Warto odnotować również wystąpienia decydentów zarówno z FED – Anna Paulson, jak i ECB – Luis de Guindos.

Krzysztof Adamczak - analityk walutowy

ZŁOTO (XAU/USD) – Kontynuacja trendu wzrostowego po wybiciu🔍 Struktura rynku i kluczowe obserwacje

Cena respektuje czystą, wzrostową linię trendu, co potwierdza silnie byczą strukturę rynku 📈

Liczne reakcje na POI (Points of Interest) wskazują na stałe zainteresowanie kupujących → akumulacja przez Smart Money 💼

Wyraźne wybicia + BOS (Break of Structure) potwierdzają kontynuację trendu ✔️

Dawny opór w rejonie High Pivot Point został przekształcony w silne wsparcie 🟢

Obecna konsolidacja powyżej wsparcia sugeruje kontynuację ruchu wzrostowego, a nie dystrybucję

🎯 Odpowiednie strefy celów (wysokie prawdopodobieństwo)

🎯 Główny cel (TP1)

➤ 4 640 – 4 655 🎯

Zgodny z górnym ograniczeniem kanału

Pokrywa się z mierzonym ruchem ostatniego impulsu

Cel o wysokim prawdopodobieństwie, dopóki cena utrzymuje się powyżej wsparcia

🚀 Rozszerzony cel (TP2)

➤ 4 680 – 4 700 🚀💰

Ekspansja kanału wzrostowego

Płynność znajdująca się powyżej ostatnich szczytów

Ważny przy dalszym przyspieszeniu momentum wzrostowego

📌 Pomysł na transakcję long (opcjonalny setup)

🟢 Strefa wejścia (buy on pullback):

➤ 4 590 – 4 605

(Konfluencja wsparcia + linia trendu)

❌ Stop-Loss / unieważnienie scenariusza:

➤ Poniżej 4 565

🎯 Take-Profit:

TP1: 4 650 🎯

TP2: 4 690 🚀

📊 Stosunek zysku do ryzyka: około 1:2,5 – 1:3+

🧭 Ogólny obraz rynku

Czynnik Ocena

Trend Silnie wzrostowy 📈

Momentum Kupujący mają kontrolę 💪

Struktura Wyższe szczyty i wyższe dołki ✅

Płynność Powyżej ostatnich szczytów 💧

Analiza techniczna złota – Czy zbliża się korekta?Cześć, jestem David.

Obecnie cena złota porusza się w wyraźnie zdefiniowanym kanale wzrostowym, a price action testuje górne ograniczenie kanału. Ten obszar może pełnić rolę dynamicznego oporu. W przypadku pojawienia się reakcji odrzucenia na tym poziomie, scenariusz korekty w kierunku strefy wsparcia w okolicach 4 600 wydaje się bardzo prawdopodobny i wart uwagi.

Dopóki kupujący są w stanie bronić tej strefy wsparcia, struktura wzrostowa pozostaje aktualna, a potencjał kontynuacji ruchu w kierunku wyższych poziomów nadal istnieje. Z kolei przełamanie strefy wsparcia w dół może doprowadzić do głębszej korekty w kierunku dolnej granicy kanału jako elementu procesu równoważenia rynku.

Obserwacja formacji świecowych oraz wolumenu w tej kluczowej strefie jest niezwykle istotna dla oceny reakcji rynku i identyfikacji punktów wejścia o wyższym prawdopodobieństwie. Zachowuj dyscyplinę, czekaj na potwierdzenie, trzymaj się swojego planu tradingowego i stosuj solidne zarządzanie ryzykiem w każdej decyzji inwestycyjnej.

Jeśli masz dodatkowe przemyślenia lub spostrzeżenia dotyczące tego setupu, podziel się nimi w komentarzach.

Życzę Ci zdyscyplinowanego i udanego tradingu.

XAUUSD – H2 Analiza Techniczna | LanaXAUUSD – H2 Perspektywa Techniczna | Lana ✨

Złoto nadal handluje w ramach silnej struktury wzrostowej, a ruch cenowy potwierdza, że rynek nadal respektuje wznoszący się kanał trendowy na interwale H2.

📈 Struktura Rynku i Kontekst Trendowy

Ogólny trend pozostaje wzrostowy, z wyższymi szczytami i wyższymi dołkami, które są wyraźnie obecne.

Cena z powodzeniem odwróciła strefę 4445–4450 z oporu w wsparcie, potwierdzając silne zaangażowanie kupujących.

Impulsywna noga w kierunku obecnych szczytów sugeruje, że wciąż jesteśmy w fazie kontynuacji, a nie dystrybucji.

🔍 Kluczowe Strefy Techniczne i Płynność

Odwrócenie oporu kupna: 4445–4450

Ta strefa już pokazała czyste reakcje i działa jako strukturalna baza dla dalszego wzrostu.

Strefa kupna POC: 4595–4600

To węzeł o wysokim wolumenie, gdzie cena prawdopodobnie zbalansuje płynność przed kolejną ekspansją.

Płynność sprzedażowa znajduje się tuż poniżej obecnej ceny, co sprawia, że płytkie cofnięcie w kierunku wartości jest bardzo możliwe przed kontynuacją.

🎯 Scenariusze Wzrostowe

Podstawowy plan: Szukaj ustawień KUPNA na cofnięciach w kierunku 4595–4600 (POC) z potwierdzeniem wzrostowym.

Cel kontynuacji: Jeśli cena zaakceptuje powyżej obecnych szczytów, kolejnym celem na wzrost siedzi wokół 4747, gdzie leży płynność na wyższych interwałach czasowych.

Czyste utrzymanie powyżej linii trendu utrzymuje ważność tezy wzrostowej.

🧠 Notatki

Unikaj gonienia ceny przy szczytach; czekaj na cofnięcia w kierunku wartości i stref płynności.

Handluj w zgodzie z trendem + strukturą, a nie z szumem krótkoterminowym.

Cierpliwość jest kluczowa, gdy rynek buduje płynność przed kolejną ekspansją.

✨ Zachowaj dyscyplinę, handluj strukturą i pozwól cenie przyjść do twojej strefy.

XAU/USD – Trend wzrostowy trwa!Cena skutecznie przebiła i ponownie przetestowała starą strefę podaży → nową strefę popytu (zielona strefa), utrzymując Wyższy Szczyt – Wyższy Dołek w kanale trendu wzrostowego.

Średnia EMA34 znajduje się powyżej EMA89 i działa jako dynamiczne wsparcie, potwierdzając, że trend wzrostowy pozostaje dominujący.

Preferowany scenariusz: Kup, gdy cena powróci do strefy popytu / EMA34.

Zaakceptuj konsolidację boczną przed kontynuacją.

Cel: Kontynuacja wzrostu do powyższej strefy CEL.

📌 Trend nienaruszony – Podążaj za kupującymi.

VALEVALE: Teza na rok 2026

1. Strategiczna zmiana: Od producenta rudy żelaza do lidera w produkcji metali nieszlachetnych

Najważniejszym wydarzeniem dla Vale w 2026 roku będzie transformacja segmentu metali nieszlachetnych (niklu i miedzi) z jednostki wtórnej w główny motor zysku.

Szok podażowy niklu: Indonezja, która kontroluje ponad 50% globalnej podaży, wprowadziła 34% redukcję produkcji na rok 2026. Spowodowało to już wzrost cen o ponad 25% w ciągu miesiąca.

Wyższy wynik EBITDA: Ta presja ze strony podaży może zwiększyć skonsolidowany wynik EBITDA Vale o około 8%. Aktualne prognozy sugerują, że dział metali nieżelaznych może przekroczyć 4 miliardy dolarów EBITDA w 2026 roku, znacznie przewyższając konsensus rynkowy na poziomie 3 miliardów dolarów.

Wzrost produkcji miedzi: Prognozuje się, że produkcja miedzi Vale będzie rosła w tempie 7% CAGR do 2035 roku, wyprzedzając globalnych konkurentów. Strategiczne posunięcia, takie jak joint venture Glencore w Zagłębiu Sudbury, umacniają tę trajektorię wzrostu.

2. Doskonałość operacyjna i przywództwo kosztowe

🔎

BITCOIN (BTCUSD): Droga do 100 000BITCOIN (BTCUSD): Droga do 100 000

Bitcoin w końcu zakończył fazę akumulacji w ramach

ogromnego rosnącego trójkąta na wykresie dziennym.

Istnieje wysokie prawdopodobieństwo, że rynek będzie

teraz kontynuował wzrost.

Następny silny obszar oporu znajduje się w przedziale 98800 - 101200.

Myślę, że zostanie on wkrótce osiągnięty.

PPI – dane ekonomiczne na tle rekordowych cen złota.PPI – dane ekonomiczne na tle rekordowych cen złota.

⭐️ZŁOTE INFORMACJE:

Cena złota (XAU/USD) odbija się w kierunku rekordowego poziomu 4634,64 USD osiągniętego podczas poprzedniej sesji, handlując w środę w okolicach 4620,00 USD za uncję trojańską. Metale szlachetne, w tym złoto, przyciągają kupujących w obliczu rosnących oczekiwań na obniżki stóp procentowych przez Rezerwę Federalną (Fed) po łagodniejszej inflacji w Stanach Zjednoczonych.

Dane dotyczące inflacji w USA za grudzień wskazały na spadek inflacji bazowej w USA, wzmacniając przekonanie, że presja cenowa stopniowo słabnie. Kontrakty terminowe na stopy procentowe pokazały, że inwestorzy są podzieleni między oczekiwaniami na dwie lub trzy obniżki stóp procentowych przez Fed w tym roku, znacznie powyżej mediany prognoz decydentów, która wynosi jedną obniżkę.

⭐️Osobiste komentarze:

Byki kontynuują trend wzrostowy – konsolidując się wokół rekordowej ceny 4630 i czekając na ustanowienie nowych szczytów.

⭐️USTAWIENIA CENY ZŁOTA:

🔥Strefa SPRZEDAŻY ZŁOTA: 4684 - 4686 SL 4691

TP1: 4670 USD

TP2: 4655 USD

TP3: 4630 USD

🔥Strefa KUPNA ZŁOTA: 4565 - 4563 SL 4558

TP1: 4580 USD

TP2: 4600 USD

TP3: 4615 USD

⭐️Analiza techniczna:

Na podstawie wskaźników technicznych EMA 34, EMA 89 i obszarów wsparcia i oporu ustalono rozsądne poziomy dla zleceń KUPNA.

Złoto czeka na ocenę inflacji na wysokich poziomach: Czy byki moZłoto czeka na ocenę inflacji na wysokich poziomach: Czy byki mogą zrobić kolejny krok naprzód?

We wtorek (13 stycznia), podczas sesji azjatyckiej i europejskiej, cena spot złota wahała się w wąskim przedziale cenowym około 4580 dolarów za uncję, zaledwie o krok od historycznego maksimum z poprzedniego dnia, wynoszącego 4630,08 dolarów. Rynek wstrzymał oddech w oczekiwaniu na publikację danych o wskaźniku CPI w USA w dalszej części dnia – ta „ocena” inflacji może zadecydować o tym, czy złoto będzie kontynuowało wzrost, czy też zrobi sobie przerwę.

Mieszane nastroje bycze i niedźwiedzie: Rynek waha się między oczekiwaniami a niepokojem

Obecnie rynek złota jest mieszanką. Z jednej strony optymizm na giełdzie nieco stłumił popyt na bezpieczne aktywa; z drugiej strony, ryzyka geopolityczne nadal wspierają ceny złota. Twarde stanowisko administracji Trumpa wobec Iranu, jej postawa militarna wobec Wenezueli i nacisk Białego Domu na kwestię Grenlandii, w połączeniu z potencjalnym ryzykiem konfliktu rosyjsko-ukraińskiego, utrudniają rynkowi złagodzenie awersji do ryzyka.

Co ważniejsze, niezależność Rezerwy Federalnej stoi w obliczu bezprecedensowych wyzwań. Wiadomość o wszczęciu przez administrację Trumpa śledztwa karnego przeciwko prezesowi Rezerwy Federalnej Jerome'owi Powellowi wzbudziła głębokie obawy o niezależność banku centralnego, niczym kamień rzucony w spokojne jezioro. To napięcie między polityką a polityką pieniężną nie tylko osłabiło wzrost dolara, ale także uwydatniło atrakcyjność złota jako bezpiecznej przystani.

Kluczowa bitwa: Dane o inflacji mogą być katalizatorem

Moim zdaniem dzisiejsze dane o wskaźniku CPI mogą być kluczowym czynnikiem zakłócającym obecną równowagę. Rynek generalnie oczekuje, że ogólny wskaźnik CPI wzrośnie o 0,3% w ujęciu miesięcznym w grudniu, a wskaźnik rok do roku pozostanie stabilny na poziomie 2,7%. Jeśli dane znacząco odbiegają od oczekiwań, nieuchronnie zmienią ocenę rynku dotyczącą ścieżki stóp procentowych Fed.

Warto zauważyć, że chociaż dane o zatrudnieniu poza rolnictwem z zeszłego piątku potwierdziły oczekiwania co do braku zmian w polityce w krótkim terminie, inwestorzy nadal obstawiają dwie kolejne obniżki stóp w tym roku. To właśnie ta „delikatna gra między danymi a oczekiwaniami” sprawia, że obecny rynek jest tak fascynujący – i to właśnie tam kryje się ryzyko.

Analiza techniczna: Silny trend, ale korekta wykupienia wymaga uwagi

Z wykresu dziennego wynika, że kanał wzrostowy złota, który kształtował się od listopada, pozostaje nienaruszony, z oporem w okolicach 4650 USD. 50-dniowa prosta średnia krocząca (4248,52) jest zdecydowanie w górę, a ceny złota stale utrzymują się powyżej niej, co potwierdza ogólny trend wzrostowy.

Jednak jako wieloletni obserwator rynku muszę przypomnieć, że wskaźnik siły względnej (RSI) wszedł w strefę wykupienia, co może ograniczyć zdolność cen złota do przebicia górnej linii kanału w krótkim terminie. Wczoraj, po silnym przebiciu poziomu 4600 wczesnym rankiem i osiągnięciu nowego historycznego maksimum, ceny złota doświadczyły okresu konsolidacji podczas sesji europejskiej i amerykańskiej. Może to być krótka przerwa dla byków przed akumulacją kolejnej fali siły.

Strategia handlowa: Podążaj za trendem, ale unikaj bezmyślnego gonienia maksimów.

W tej sytuacji rynkowej moja rada brzmi: utrzymuj bycze nastawienie, ale zachowaj ostrożność w gonieniu maksimów. Poranne cofnięcie może utorować drogę do kolejnego ruchu wzrostowego podczas sesji europejskiej i amerykańskiej. Jednak rynki, które przebiły kolejne maksima, często niosą ze sobą znaczne ryzyko cofnięcia.

Jeśli chodzi o konkretne operacje: rozważ złożenie długich zleceń w przedziale 4560-4570, ze stop-lossem poniżej 4550. Początkowym celem jest poziom 4600; utrzymaj pozycję po wybiciu. Jeśli ceny złota ustabilizują się powyżej 4630, opór kanału na poziomie 4650 stanie się kolejnym kluczowym celem.

Rynek zawsze oscyluje między strachem a chciwością, a dzisiejsze dane o inflacji mogą być kluczowym czynnikiem przechylającym szalę. Hossa na złocie jest gotowa do ataku, ale prawdziwy test może dopiero się rozpocząć. W pobliżu tych historycznych maksimów każdy krok należy podejmować z najwyższą ostrożnością – ponieważ okazja zawsze idzie w parze z ryzykiem.

Formacja złota – trend pozostaje konstruktywnyZłoto utrzymuje wyraźny kanał trendu wzrostowego, a korekty mają charakter bardziej techniczny niż odwrócenia. Przepływ pieniędzy wskazuje na preferencję do kupna, gdy cena powraca do strefy równowagi.

Cena właśnie przebiła się przez strefę krótkoterminowego oporu i nadal utrzymuje się powyżej linii wsparcia kanału trendu wzrostowego. Struktura wyższego szczytu i wyższego dołka pozostaje nienaruszona, otwierając przestrzeń do dalszego ruchu wzrostowego.

Scenariusz

• Utrzymanie się powyżej strefy wybicia → potencjał kontynuacji do kolejnej strefy docelowej.

• Wycofanie się w ramach kanału → faza reakumulacji przed dalszym ruchem.

Bitcoin — Akumulacja przed kolejnym etapemOdczyt rynku

Po silnym ruchu wzrostowym, BTC konsoliduje się w wąskim przedziale cenowym. Presja sprzedaży zanikła, co wskazuje, że rynek „odpoczywa”, a nie dystrybuuje.

Struktura

Obecny przedział boczny działa jak baza wsparcia, utrzymując się powyżej poprzedniej równowagi. Dopóki cena nie przebije dołka przedziału, struktura trendu wzrostowego w średnim terminie pozostaje nienaruszona.

Oczekiwania

• Wahania w przedziale → absorbuje płynność.

• Wybicie ze strefy konsolidacji → kontynuacja w kierunku strefy docelowej powyżej.