Kupuj złoto na niższych poziomach

I. Perspektywa podstawowa

Obecnie rynek złota znajduje się w fazie konsolidacji na wysokim poziomie. Czynniki fundamentalne są mieszane, a ryzyka geopolityczne i oczekiwania dotyczące zacieśnienia polityki pieniężnej Rezerwy Federalnej tworzą napięcie. Technicznie rzecz biorąc, po znacznych korektach i odbiciach rynek poszukuje kierunku. Ogólna strategia powinna koncentrować się na operacjach w przedziale wahań, zachowując jednocześnie czujność w związku z ryzykiem wysokiej zmienności.

II. Czynniki fundamentalne

Czynniki niedźwiedzie (wywierające presję na ceny złota):

Silniejszy dolar amerykański: Indeks dolara amerykańskiego wzrósł do tygodniowego maksimum, wywierając bezpośrednią presję na złoto denominowane w dolarach.

Realizacja zysków: Po poprzednim rekordowym rajdzie niektórzy inwestorzy blokują zyski, co prowadzi do oporu wzrostowego.

Jastrzębie oczekiwania Fed: Zmiany w składzie personelu Fed wzmocniły oczekiwania rynku dotyczące kontynuacji restrykcyjnej polityki pieniężnej, zwiększając koszt alternatywny posiadania złota.

Czynniki wzrostowe (wspierające ceny złota):

Ryzyko geopolityczne: Rosnące napięcia między USA a Iranem zapewniły popyt na bezpieczne aktywa. Należy jednak pamiętać, że wsparcie uwarunkowane wydarzeniami ma często charakter tymczasowy, a rynek dokonuje ponownej oceny premii za ryzyko geopolityczne.

Kupowanie techniczne: Ceny złota przyciągnęły fundusze polujące na okazje po głębokich korektach do kluczowych poziomów wsparcia.

III. Kluczowe poziomy techniczne

Ocena trendu: Wykres dzienny pokazuje konsolidację na wysokim poziomie, podczas gdy wykres godzinowy wskazuje na intensywne wahania.

Główna strefa oporu: 4910–4930 USD/uncję. Jest to krytyczny obszar testowy dla krótkoterminowych odbić i klucz do określenia, czy impet wzrostowy może się utrzymać (kwestionując poziom 5100).

Główna strefa wsparcia: 4750–4730 USD/uncję. To ostatni dołek zniesienia i krótkoterminowa linia obrony dla byków. Przełamanie poniżej może pogłębić korektę.

Silniejsze wsparcie: 4680–4700 USD/uncję (wspomniana wcześniej kluczowa strefa).

Poziom psychologiczny: 5100 USD/uncję. Ustabilizowanie się złota powyżej tego poziomu na zamknięciu sesji jest sygnałem średnioterminowego trendu wzrostowego.

IV. Szczegółowa strategia handlowa

Główne podejście: Kupuj w pobliżu kluczowego wsparcia i sprzedawaj w pobliżu kluczowego oporu w tym zakresie; podążaj za trendem, jeśli zakres zostanie przełamany.

Operacje w obrębie zakresu:

Strategia bycza (kupuj na spadkach):

Strefa wejścia: Gdy złoto cofa się do strefy wsparcia 4750–4730 i wykazuje oznaki stabilizacji (np. świece wzrostowe lub dolne cienie na wykresie godzinowym).

Stop Loss: Ustaw poniżej 4700.

Cel: strefa oporu 4910–4930.

Strategia niedźwiedzia (sprzedaż po wzrostach):

Strefa wejścia: Gdy złoto rośnie do strefy oporu 4910–4930 i wykazuje oznaki presji (np. stagnacja, górne cienie).

Stop Loss: Ustaw powyżej 4950.

Cel: strefa 4800–4780.

Strategia kontynuacji wybicia:

Bycze wybicie: Jeśli złoto silnie i konsekwentnie stabilizuje się powyżej 4930, szczególnie na zamknięciu sesji, rozważ zajęcie lekkiej długiej pozycji. Cele: 5000, 5100. Stop Loss poniżej 4900.

Bycze wybicie: Jeśli złoto skutecznie przebije wsparcie na poziomie 4730, rozważ zajęcie lekkiej krótkiej pozycji. Cele: 4700–4680. Stop loss powyżej 4760.

V. Ostrzeżenia o ryzyku i zarządzanie pozycją

Wysoka zmienność: Rynek jest pod silnym wpływem wiadomości, co prowadzi do gwałtownych wahań cen. Wszystkie transakcje muszą mieć ścisłe zlecenia stop-loss.

Lekkie pozycje: Zanim pojawi się wyraźny trend kierunkowy, wykorzystaj lekkie pozycje do ostrożnej eksploracji, aby uniknąć dużego ryzyka ekspozycji.

Monitoruj katalizatory: Uważnie obserwuj rozwój sytuacji związanej z napięciami między USA a Iranem, przemówieniami przedstawicieli Rezerwy Federalnej i zmianami indeksu dolara amerykańskiego, ponieważ będą one kluczowymi katalizatorami gwałtownych wahań cen złota w krótkim terminie.

Ramy czasowe: Ta strategia nadaje się przede wszystkim do handlu krótkoterminowego i śróddziennego. Inwestorzy średnioterminowi i długoterminowi powinni czekać na wyraźniejsze sygnały trendu.

Pomysły społeczności

Około 4850 USD: Pole walki byków i niedźwiedziOkoło 4850 USD: Pole walki byków i niedźwiedzi

Jak pokazano na wykresie, ceny złota znajdują się obecnie w krytycznym momencie, gdzie zbiegają się czynniki techniczne i fundamentalne. Wzajemne oddziaływanie czynników wzrostowych i spadkowych doprowadziło do ograniczenia wahań cen i konsolidacji w krótkim terminie.

Dwa pytania:

1. Czy duże fundusze powinny podnosić ceny złota? Uwolniłoby to fundusze uwięzione w wyższych cenach.

2. Czy duże fundusze powinny kontynuować sprzedaż? Wielu łowców okazji podnosi koszty dalszej sprzedaży.

Obecnie doświadczeni inwestorzy znajdują się w bardzo trudnej sytuacji.

Podsumowanie:

1. Przedział 4800–4900 USD stał się kluczowym obszarem konsolidacji, gdzie byki i niedźwiedzie zaciekle walczą o kontrolę.

2. Dopóki ceny złota utrzymują się powyżej 4700 USD, handel intraday powinien nadal koncentrować się na kupowaniu w okresach spadków i zajmowaniu długich pozycji po niższych cenach.

3. W tym tygodniu kontynuowaliśmy naszą strategię kupna po niskiej cenie, generując 1-2 sygnały zysku dziennie, co skutkowało zyskami przekraczającymi 100 punktów i ponad 10 000 USD na zlecenie. Będziemy kontynuować tę strategię.

Będę udostępniał sygnały w czasie rzeczywistym na kanale.

Podsumowanie kluczowych wiadomości i polityki

1. Gołębie oczekiwania wspierają: Rynek obstawia dwie kolejne obniżki stóp procentowych przez Rezerwę Federalną w 2026 roku. Słabe dane o zatrudnieniu ADP wzmocniły te oczekiwania.

2. Indeks dolara amerykańskiego osiągnął dwutygodniowe maksimum, wywierając presję spadkową na złoto denominowane w dolarach.

3. Iran i Stany Zjednoczone zgodziły się na rozmowy, łagodząc obawy rynku dotyczące konfliktu zbrojnego na większą skalę i osłabiając atrakcyjność złota jako bezpiecznej przystani.

4. Wydarzenia takie jak zestrzelenie irańskiego drona przez Marynarkę Wojenną USA tymczasowo zwiększą popyt na bezpieczne przystanie.

5. Kluczowy punkt zainteresowania (6 lutego): Dane o zatrudnieniu poza rolnictwem w USA za styczeń.

Wyniki danych będą miały bezpośredni wpływ na oczekiwania dotyczące obniżki stóp procentowych przez Fed i na notowania dolara, co czyni je najważniejszym katalizatorem dzisiejszych ruchów rynkowych. Ceny złota znajdują się obecnie w krytycznym momencie.

Kluczowy obszar wsparcia: Obszar wokół 4800 USD stanowi rdzeń obecnego rynku.

Tymczasem przedział 4880–4900 USD jest również uważany za platformę konsolidacji i strefę kosztową dla byków, tworząc silne wsparcie.

Dlatego reakcja złota w tym obszarze jest kluczowa.

Opór i momentum wzrostowe: Ceny złota ostatnio spadły po tym, jak nie udało im się przebić poziomu 5100 USD. Główne poziomy oporu znajdują się na 4993 USD (50% zniesienia Fibonacciego) i 5134 USD (61,8% zniesienia Fibonacciego).

Wskaźniki techniczne sugerują, że ceny złota potrzebują nowego katalizatora, aby się przebić, ale złoto pozostaje w długoterminowym trendzie wzrostowym.

Podsumowując, poziom 4800-4900 USD to koło ratunkowe w dzisiejszej walce byków z niedźwiedziami.

Przed publikacją danych o zatrudnieniu poza rolnictwem zaleca się zachowanie ostrożności i obserwowanie rynku lub testowanie go z bardzo małą pozycją, priorytetowo traktując kontrolę ryzyka i czekając na wskazówki z danych przed podjęciem dalszych decyzji.

Pozycja krótka złota na wysokich poziomach

I. Perspektywa podstawowa

Złoto ostatnio wykazało konsolidację o wysokiej zmienności, z mieszanymi czynnikami fundamentalnymi. Pomimo odbicia technicznego, utrzymuje się znaczący opór. Krótkoterminowe podejście handlowe powinno koncentrować się na kupowaniu na niskich i sprzedawaniu na wysokich poziomach w określonym przedziale, ze szczególną uwagą na przebicia powyżej lub poniżej kluczowych poziomów wsparcia i oporu. Sygnały handlowe podawane publicznie w ciągu ostatnich dwóch dni przyniosły zyski przekraczające 2500 pipsów.

II. Analiza fundamentalna

Czynniki niedźwiedzie

Silniejszy dolar amerykański: Indeks dolara amerykańskiego wzrósł do prawie tygodniowego maksimum, ograniczając wzrosty złota.

Realizacja zysków: Po poprzednim rekordowym wzroście niektórzy inwestorzy realizują zyski.

Jastrzębie oczekiwania Fed: Zmiany personalne w Rezerwie Federalnej wzmocniły oczekiwania dotyczące podwyżek stóp procentowych, ograniczając wzrosty złota. Czynniki wzrostowe

Ryzyko geopolityczne: Utrzymujące się napięcia między USA a Iranem nadal wspierają popyt na bezpieczne aktywa, chociaż rynek częściowo uwzględnił tę premię w cenach.

Odbicie techniczne: Złoto odnotowało trwałe odbicie od dołka na poziomie około 4430 USD, co wskazuje na aktywne zainteresowanie zakupami krótkoterminowymi.

III. Analiza techniczna

Wykres dzienny

Cena wypełniła poniedziałkowe otwarcie luki spadkowej, tworząc formację dołka. Jednak do otwarcia dalszej przestrzeni wzrostowej potrzebne jest wybicie i utrzymanie się powyżej 5100 USD.

Wskaźnik MACD pokazuje krzyż śmierci, co może ograniczyć siłę odbicia i wzywa do ostrożności przed ryzykiem korekty.

Wykres 4-godzinny

Od dołka na poziomie 4430 USD uformowało się siedem kolejnych świec wzrostowych, odzwierciedlając zaciętą walkę byków z niedźwiedziami.

Jeśli krótkoterminowe wsparcie na poziomie 4750–4790 USD utrzyma się, złoto może ponownie przetestować wyższy opór.

IV. Strategia handlowa

Podejście do handlu w zakresie:

Strefa kupna na spadkach: Zakres wsparcia 4750–4790 USD. Po stabilizacji rozważ lekkie długie pozycje, celując w 4950–5000 USD.

Strefa sprzedaży na wzrosty: Zakres oporu 4950–5000 USD. Jeśli ceny napotkają opór, rozważ krótkie pozycje, celując w okolice 4800 USD.

Kluczowe sygnały wybicia:

Wybicie powyżej 5000 USD: Utrzymujący się ruch powyżej tego poziomu może przedłużyć zyski w kierunku 5100 USD. Rozważ zajęcie długich pozycji po wybiciu.

Wybicie poniżej 4750 USD: Zdecydowany spadek może sygnalizować głębszą korektę w kierunku 4600–4650 USD. Zachowaj ostrożność.

Zarządzanie ryzykiem:

Ustawiaj zlecenia stop-loss na poziomie 20–30 USD poza kluczowymi poziomami wsparcia/oporu.

Ogranicz wielkość pozycji do ≤5% całkowitego kapitału, aby uniknąć pogoni za wzrostami lub sprzedaży w panice.

V. Kluczowe wydarzenia do monitorowania

Przemówienia przedstawicieli Rezerwy Federalnej i oczekiwania dotyczące polityki stóp procentowych.

Zmiany indeksu dolara amerykańskiego i rentowności amerykańskich obligacji skarbowych.

Wydarzenia geopolityczne (np. relacje USA-Iran, konflikty na Bliskim Wschodzie).

Dane dotyczące globalnej inflacji i zmiany perspektyw ożywienia gospodarczego.

Szalony spadek cen złota na rynku: szansa czy pułapka? Dziś ranSzalony spadek cen złota na rynku: szansa czy pułapka?

Dziś rano obudziłem się i stwierdziłem, że chociaż złoto prawie odrobiło straty, srebro nadal traciło 11%. Ale czy to ma znaczenie? To tylko wstrząs na rynku; rynek jest manipulowany, duże czy małe obniżki cen są takie same. Dobra wiadomość jest taka, że po tym zamieszaniu zmienność na rynku wyraźnie osłabła i nie wykazuje już wcześniejszych wahań o 800 punktów w ciągu jednego dnia.

Co ważniejsze, moim zdaniem, ta korekta jest raczej normalnym odpoczynkiem po okresie intensywnych wzrostów. Ponieważ rynek krajowy jest zamknięty z powodu święta, rynek międzynarodowy może wykorzystać tę okazję do zaoferowania okazji do zakupu po niższych cenach. Zwłaszcza że tegoroczne dane o zatrudnieniu poza rolnictwem zostały przesunięte na 11 lutego, daje to rynkowi rzadki okres spokoju i daje nam szansę na zajęcie pozycji.

📉 Analiza techniczna: Zamknięcie wirującego szczytu, kluczowe poziomy nieprzełamane

Wczoraj złoto zamknęło się małą, byczą świecą z długimi górnymi i dolnymi cieniami, powszechnie znaną jako „wirujący szczyt”. Dotknęła ona poziomu 5091 i przetestowała 4859. Co ciekawe, 5091 znajduje się w strefie oporu 5050-5150, podczas gdy 4859 to dokładnie poziom 38,2% zniesienia Fibonacciego, kluczowy poziom, który był ostatnio wielokrotnie testowany.

Chociaż rynek wcześnie rano podlegał gwałtownym wahaniom, ostatecznie zamknął się poniżej 5090, co wskazuje, że cały rynek pozostaje w fazie konsolidacji i nie uformował jeszcze wybicia z trendu.

Dzisiaj, pod wpływem gwałtownego spadku cen srebra, cena złota spadła z 5023 do 4790, co stanowi kolejną rundę „gwałtownej” manipulacji rynkiem. Możemy jednak również zaobserwować, że amplituda wahań stopniowo maleje, co stwarza warunki do konwergencji rynku w najbliższej przyszłości.

Kluczowe pytanie na dziś jest proste: czy poziom 4859 się utrzyma. Poziom ten jest nie tylko punktem zwrotnym od góry do dołu w ciągu ostatnich dwóch dni, ale także punktem zbiegu środkowej linii dziennego pasma Bollingera, jego znaczenie jest oczywiste.

📍 Strategia krótkoterminowa: Poniżej linii trendu kontynuuj strategię krótkiej sprzedaży.

Wspomniana wczoraj struktura drabiny godzinowej ponownie okazała się skuteczna podczas sesji amerykańskiej, wskazując, że rynek nadal kontynuuje trend niższych maksimów i niższych dołków.

Poniżej psychologicznej bariery „poziomu 5000” możemy się cofnąć i skupić na oporze linii trendu w obszarze 4970-4978. Jeśli cena odbije się do tego poziomu, nadal można to uznać za okazję do zajęcia krótkich pozycji, z celem spadkowym na poziomie 4859-4800.

Jeśli chodzi o inne wskaźniki, na tak emocjonalnie zmiennym rynku, zbytnie poleganie na nich może łatwo zaburzyć Twój osąd. Trzymanie się kluczowych poziomów i realizacja planu to najlepszy sposób na radzenie sobie z obecną sytuacją na rynku.

✨ Kilka słów na koniec: Rynek nieustannie wystawia na próbę ludzką naturę, a korekty rynkowe to tylko jeden z jego najczęstszych elementów. Nie pozwól, aby chwilowe wzrosty i spadki zaburzyły Twój rytm; spokojnie obserwuj strukturę i cierpliwie czekaj na swoją szansę.

💬 Zapraszamy do dzielenia się swoimi przemyśleniami w sekcji komentarzy: Czy ta korekta rynkowa Cię wytrąciła z równowagi? Jesteś nastawiony byczo czy niedźwiedzio na przyszłość?

Jeśli podoba Ci się ta analiza rynku, nie zapomnij polubić ❤️ i obserwować 🔔, a także udostępnij ją znajomym, którzy mogą jej potrzebować~ Analizujmy racjonalnie i handlujmy spokojnie razem!

Niedźwiedzie odrzucenie ze strefy podaży, cele niżej

Struktura rynku

Cena wcześniej utworzyła blow-off top (impulsywny szczyt zaznaczony czerwoną strzałką), po którym nastąpiło silne odwrócenie spadkowe, łamiące krótkoterminową strukturę.

Kolejne odbicie zakończyło się niższym szczytem (lower high), co potwierdza niedźwiedzią zmianę struktury w ujęciu intraday.

Kluczowe strefy

Szara strefa (≈ 4 880–4 950): Dawna strefa popytu, obecnie strefa podaży / oporu.

Retest został wyraźnie odrzucony, co jest typowe dla kontynuacji trendu spadkowego.

Niebieska strefa (≈ 4 520–4 600): Główna strefa wsparcia / popytu z poprzedniego dołka.

Koncepcja transakcyjna (jak na wykresie)

Wejście: Pozycja krótka po odrzuceniu w szarej strefie podaży, po słabym korekcyjnym ruchu wzrostowym.

1. cel: Rejon 4 714 — wsparcie pośrednie / strefa płynności.

2. cel: Niebieska strefa wsparcia — potencjalne zakończenie ruchu spadkowego i obszar reakcji ceny.

Wskazówki z price action

Ruch powrotny do oporu ma charakter korekcyjny (nakładające się świece), a nie impulsowy → przewaga sprzedających.

Brak trwałego powrotu powyżej szarej strefy potwierdza kontrolę niedźwiedzi.

Momentum pozostaje skierowane w dół, zgodnie z zakładanym scenariuszem.

Unieważnienie scenariusza

Wyraźne zamknięcie świecy 45-minutowej powyżej szarej strefy i utrzymanie się ceny powyżej niej osłabiłoby nastawienie spadkowe i sugerowało konsolidację lub możliwe odwrócenie.

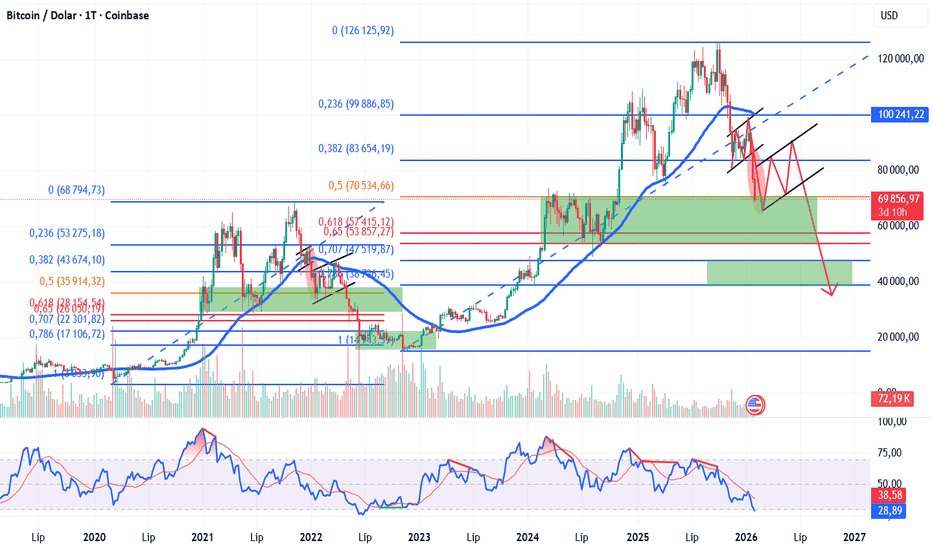

BTC aktualizacjaScenariusz bez zmian. Po wybiciu kurs powinien zakończyć spadki na wsparciu a następnie czas na odreagowanie. Ale tylko w ramach kolejnej flagi. Wg modeli ogólnej płynności coś może się zadziać po 16 lutego jeżeli to w ogóle zadziała na krypto. Na chwilę obecną mamy piąty miesiąc spadków na M1 bez korekty co w ostatnich cyklach nie miało chyba miejsca. Jeżeli nie zanosi się na jakąś zupełną katastrofę i zmiecenie rynku krypto to wkrótce rzeczywiście szansa na odbicie jest. Nie wiem czy są jeszcze zwolennicy shortsqeeze i nowego ATH w najbliższym czasie? Dzisiaj kurs spadł poniżej szczytu z hossy 2021 oraz 0.5 fibo ostatniej hossy. Co ciekawe RSI T1 jest w obszarze dna bessy 2022 tj. czerwca. Jednak akumulacja przed zmianą trendu trwała wtedy jeszcze blisko pół roku.

To mój pomysł i tak to widzę.

To nie jest żadna porada inwestycyjna a raczej próba odczytania

Przyszłości z wodorostów Johnny Watermen

Korekcyjne cofnięcie w ramach szerszej struktury wzrostowejZłoto (XAUUSD) na interwale 1-godzinnym utrzymuje długoterminową strukturę wzrostową, jednak obecnie znajduje się w fazie korekty. Po osiągnięciu istotnego szczytu rynek napotkał silne odrzucenie na spadkowej linii trendu (zaznaczonej na czerwono), co doprowadziło do dynamicznego ruchu spadkowego.

Ostatnie cofnięcie respektowało strefę zniesień Fibonacciego, z wyraźną reakcją popytową pomiędzy poziomami 0,618 a 0,786. Strefa ta pokrywa się również z wcześniejszym wsparciem strukturalnym, co dodatkowo zwiększa jej znaczenie techniczne. Odbicie od dołków tworzy wyższe minima, sugerując krótkoterminową presję wzrostową, choć momentum zaczyna słabnąć w pobliżu oporu.

Obecnie cena porusza się poniżej spadkowej linii trendu oraz w pobliżu górnej strefy zniesień Fibonacciego, gdzie widoczna jest aktywność sprzedających. Wyraźne wybicie i zamknięcie powyżej linii trendu mogłoby otworzyć drogę do kontynuacji wzrostów w kierunku wcześniejszych maksimów. Z kolei odrzucenie tej strefy może skutkować ponownym testem środkowych lub niższych poziomów wsparcia Fibonacciego.

Oscylator Aroon przechodzi w wartości ujemne, co wskazuje na osłabienie momentum wzrostowego oraz zwiększone ryzyko konsolidacji lub krótkoterminowego cofnięcia przed kolejnym ruchem kierunkowym.

Kluczowe poziomy do obserwacji:

Opór: Spadkowa linia trendu / strefa ostatnich maksimów

Wsparcie: Strefa zniesień Fibonacciego 0,618–0,786

Bias: Neutralny do umiarkowanie wzrostowego, dopóki cena utrzymuje się powyżej kluczowego wsparcia

Ten układ sprzyja cierpliwemu podejściu – warto poczekać na potwierdzone wybicie powyżej oporu lub wyraźną reakcję popytową na wsparciu, aby uzyskać transakcje o wyższym prawdopodobieństwie.

Strukturalne wsparcie dla złota w średnim i długim terminie pozoStrukturalne wsparcie dla złota w średnim i długim terminie pozostaje solidne, a krótkoterminowe odbicie jest silne.

📈 Globalne banki centralne kontynuują szaleństwo zakupów złota, budując solidne dno cen tego kruszcu. W latach 2022-2024 średnie roczne zakupy złota przez globalne banki centralne przekroczyły 1000 ton, znacznie przekraczając poprzednie poziomy, stając się niezaprzeczalną strukturalną siłą popytu na rynku złota. Jednocześnie nierównowaga między udziałem dolara amerykańskiego w światowych rezerwach (około 56%) a udziałem gospodarki amerykańskiej (około 25%) nadal skłania banki centralne do optymalizacji swoich struktur rezerwowych i dywersyfikacji ryzyka poprzez zwiększanie zasobów złota. Oczekuje się, że proces ten będzie nadal wspierał wartość złota jako inwestycji w średnim i długim terminie.

🌍 W otoczeniu, w którym niepewność geopolityczna i makroekonomiczna utrzymuje się na historycznie wysokim poziomie, walory złota jako bezpiecznej przystani są jeszcze bardziej widoczne. Obecne „zawirowania polityczne” są powszechnie uważane za długoterminowy czynnik pozytywny dla złota, stale przyciągający napływ kapitału do aktywów bezpiecznych.

📊 Technicznie rzecz biorąc, złoto odnotowało silne odbicie po trzech kolejnych dniach spadków. Wczorajsza silna bycza świeca zakończyła się lekkim spadkiem na otwarciu dziś rano, po czym nastąpił kolejny wzrost, przebijając psychologiczną barierę 5000 USD/uncję i osiągając szczyt na poziomie 5080,71 USD. Obecnie 4-godzinne średnie kroczące tworzą złoty krzyż, MACD również tworzy złoty krzyż, a cena ustabilizowała się powyżej środkowej linii Wstęgi Bollingera, co wskazuje na silny krótkoterminowy momentum wzrostowy.

🎯 Strategia handlowa:

W przypadku handlu krótkoterminowego rozważ niewielką długą pozycję w przedziale 5025-5028, ze stop-lossem na poziomie 5015 i celem na poziomie 5050-5100.

Zwróć szczególną uwagę na strefę oporu 5100-5130. Jeśli cena wejdzie w ten zakres, rozważ zajęcie krótkich pozycji w partiach w średnim terminie, stosując dzienną cenę zamknięcia powyżej 5130 jako standard kontroli ryzyka, z celem spadkowym 200-300 USD.

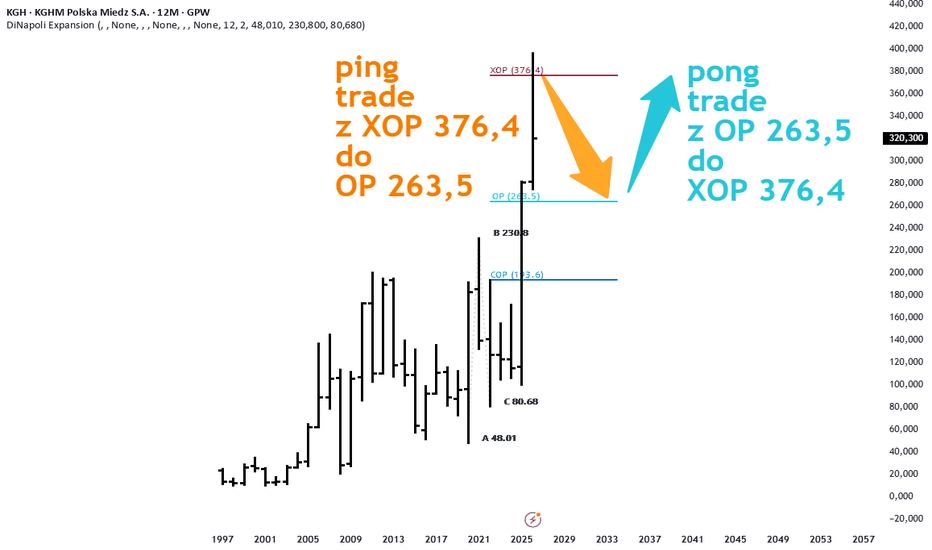

KGHM roczny ping-pong tradeBędę obserwował, czy rozegra się scenariusz „ping-pong trade” na rocznym wykresie.

Ping trade: jest to trade polegający na spadku ceny z XOP = 376,4 w okolice OP = 263,5.

Pong trade: jest to trade, w którym następuje obrona wsparcia w okolicach OP = 263,5 i powrót ceny w stronę XOP = 376,4.

XAUUSD (H2) – Perspektywa LiamaXAUUSD (H2) – Perspektywa Liama

Silny USD ogranicza wzrosty złota | Struktura spadkowa nadal obowiązuje

Szybkie podsumowanie

Złoto pozostaje pod presją na interwale H2, ponieważ umacniający się dolar amerykański nadal ciąży metalom szlachetnym. Ostatnie odbicie ma charakter korekcyjny i nie wykazuje akceptacji powyżej kluczowej podaży. W obliczu oczekiwania na opóźnione dane NFP USA (11 lutego) możliwa jest zwiększona zmienność, jednak struktura nadal sprzyja sprzedaży na wzrostach.

Kontekst makro

Silny USD zwykle działa negatywnie na złoto i srebro.

Jeśli umocnienie dolara nie jest przejściowe, presja spadkowa może się utrzymać.

Pozycjonowanie przed danymi z rynku pracy zwiększa ryzyko ruchów płynnościowych.

Analiza techniczna (H2)

Po silnej wyprzedaży cena odbiła z głębokiego popytu, ale zatrzymała się pod wcześniejszą dystrybucją.

Kluczowe strefy

Strefa podaży / sprzedaży: 5115 – 5130, wyżej 5535

Aktualna strefa reakcji: 5000

Kluczowy popyt / płynność: 4550 – 4580

Niższe szczyty poniżej oporu potwierdzają kontrolę sprzedających.

— Liam

Ekskluzywna analiza handlu złotem!

Druga próba przebicia się przez złoto zakończyła się wcześniej; dzisiejszą strategią jest handel w szerokim zakresie, kupowanie w dolnych granicach i sprzedawanie w dolnych!

Wczoraj złoto handlowało się w szerokim zakresie, zamykając się na wykresie dziennym świecą doji. Jak wspomniałem wcześniej, 5100 to kluczowy punkt trendu. Po prawie dwóch dniach powolnego ruchu wzrostowego rynek potrzebuje korekty, aby się dostosować. Ruch wzrostowy nie będzie płynny; z pewnością pojawią się wahania i spadki. W krótkim terminie uwaga skupia się na rozmowach USA-Iran 6 lutego. Jeśli się nie powiodą, popyt na bezpieczne aktywa ponownie się zregeneruje, co ponownie podniesie cenę złota. Wczorajszy spadek w sesji amerykańskiej był znaczący, ale odbicie było równie szybkie, co wskazuje na słaby impet. Prawdopodobny jest krótkoterminowy handel w szerokim zakresie. Na wykresie 4-godzinowym pasma Bollingera zwężają się, a ceny oscylują wokół środkowego pasma. Poziomy wsparcia znajdują się na poziomach 4790 i 4700-4685, a poziomy oporu na 4960 i 5025. Handel w ciągu dnia powinien koncentrować się na kupowaniu w dołkach i sprzedawaniu w szczytach. Tylko zdecydowane przebicie powyżej 5100 może doprowadzić do dalszego wzrostu.

Zalecenia handlowe: Kupuj złoto w okolicach 4790-4795, z celami na 4825, 4875 i 4925! Rozważ kupno w okolicach spadków do 4830-4800 podczas sesji azjatyckiej! Rozważ krótką pozycję w okolicach 4960, a następnie szybko zrealizuj zyski.

XAUUSD: Czy będzie dalej rosnąć?📢 Dzisiaj złoto doświadczyło kolejnego szybkiego spadku w sesji amerykańskiej, kolejnej silnej korekty rynkowej. Ale mogę wam jasno powiedzieć: trend wzrostowy nie zakończył się. Kiedy większość ludzi myśli, że wzrost złota się skończył, to wtedy naprawdę się zaczyna.

📢 Jednak nie pozwól, aby szybki wzrost złota w ostatnim miesiącu sprawił, że zapomnisz, że rynek przez większość czasu porusza się również bocznie. Dlatego, kupując, dostosuj się do krótkoterminowych korekt, handluj krótkoterminowo i czekaj, aż trend wzrostowy złota się odtworzy, zanim zaczniemy dążyć do dużego zysku.

💰 Strategia handlowa złota na dzisiaj:

💎 Kupno XAUUSD@4880-4900

💎 TP: 4950-4980

⚠️⚠️⚠️ Wszystkie sygnały były dokładne przez pełny miesiąc. Będę nadal wysyłać precyzyjne sygnały, aby pomóc Ci zarobić więcej. Rynek jest obecnie bardzo zmienny – nie przegap codziennych sygnałów handlowych!

Złote odwrócenie w kształcie litery V, celujące w 5000!

Złoto przez cały dzień notowało trend wzrostowy. Podczas sesji azjatyckiej złoto wielokrotnie testowało poziom 4900 i obecnie wyraźnie go przekracza. Drugim celem jest poziom 5000-5200.

W krótkim terminie należy zwrócić uwagę na niewielki opór na poziomie 5000-5020. Jeśli cena gwałtownie wzrośnie podczas sesji amerykańskiej, należy unikać pogoni za ceną w pobliżu tego poziomu. Dzisiejsza akcja cenowa nie zapewniła idealnego punktu wejścia do zakupów w okresach spadkowych. Podczas sesji amerykańskiej należy obserwować wsparcie na poziomach 4850 i 4800, gdzie mogą pojawić się okazje do zakupu.

W przypadku nieoczekiwanego spadku, należy obserwować wsparcie na poziomach 4700, 4650 i 4600, które mogą stanowić potencjalne okazje do zakupu. Ogólną strategią pozostaje kupowanie w okresach spadkowych; hossa na rynku złota jest daleka od zakończenia, a średnio- i długoterminowy trend wzrostowy pozostaje niezmieniony.

BTC na głównym wsparciu, spodziewane są pewne zakupyBTC na głównym wsparciu, spodziewane są pewne zakupy

Ogólny trend rynkowy pozostaje spadkowy; jednak BTC osiągnął główny poziom wsparcia, co zaczęło przyciągać zainteresowanie kupujących. W tym momencie spodziewana jest zmiana na rynku, sugerująca możliwość krótkoterminowego ruchu wzrostowego.

Pozycje są utrzymywane na niskim poziomie z wąskim stop-lossem, a rynek będzie uważnie monitorowany w celu oceny, w jakim stopniu kupujący mogą wpływać na ruch cen.

BTC: Zbliża się do 100K📢 Po korekcie spadkowej BTC potwierdził silne wsparcie na poziomie 74K. Akumulowaliśmy pozycje długie na dołach, a rynek teraz wykazuje oznaki ożywienia. Chociaż pełny rynek byczy nadal potrzebuje czasu na rozwój, powinniśmy przygotować się poniżej poziomu 80K i czekać na przełamanie rynku w górę.

💡 Strategia handlowa BTC na dzisiaj:

💰 Kupno BTCUSDT@75K-76K

🎯 TP: 82K-85K

⚠️⚠️⚠️ Wszystkie sygnały były dokładne przez pełny miesiąc. Będę nadal wysyłać precyzyjne sygnały, aby pomóc Ci zarobić więcej. Rynek jest obecnie bardzo zmienny – nie przegap codziennych sygnałów handlowych!

SHORT NQ100 04.02.2026, 10:39 NYModel wejścia (ICT): BOS + FVG recovered Bearish

Sweep SSL (zebranie płynności sprzedażowej): cena „wyczyściła” dołki (SSSL), zgarnęła zlecenia ochronne spod swingów i dopiero wtedy zrobiła korektę w górę.

Retracement do „FVG recovered” (niedźwiedzie FVG): po impulsie spadkowym wróciła w strefę nierównowagi/luki (FVG), która działała tu jak strefa podaży do ponownej sprzedaży.

IB5 low jako filtr: minimum z pierwszych 5 minut (IB5 low) było dla mnie poziomem odniesienia (reakcja/odrzut w jego rejonie wzmacniał short).

Parametry wejścia:

Pozycja: SHORT

Wejście: na retest strefy „FVG recovered” w rejonie ~25 209.5

SL: powyżej IB5 low (na screenie referencyjnie okolice ~25 210.5)

TP (główny): stary NDOG (SSL) 24 789

Uzasadnienie:

Po wyczyszczeniu płynności pod dołkami (SSL) rynek zrobił korektę do „odzyskanego” niedźwiedziego FVG i w rejonie IB5 low nie potrafił utrzymać wzrostu. Traktowałem ten powrót jako mitigację strefy podaży i szukałem kontynuacji spadku w stronę starej płynności (NDOG/SSL).

MSCIMSCI praktycznie nie ma konkurentów o takim samym poziomie zaufania instytucjonalnego, co pozwala firmie utrzymać znaczącą siłę cenową.

Wzrost aktywów zarządzanych (AUM): Napływ kapitału do ETF-ów i rosnące rynki akcji automatycznie zwiększają przychody MSCI dzięki opłatom opartym na aktywach.

Fosa: Zastrzeżone zestawy danych benchmarkowych są praktycznie niemożliwe do odtworzenia, co stanowi trwałe, długoterminowe źródło monetyzacji.

Silne wyniki w IV kw. 2024 r.: Firma przekroczyła oczekiwania, osiągając zysk na akcję (EPS) na poziomie 4,66 USD (w porównaniu z prognozą 4,58 USD) i przychody sięgające 822,5 mln USD.

Alokacja kapitału: W ciągu ostatnich dwóch lat MSCI odkupiło akcje o wartości prawie 3,3 mld USD.

Integracja AI: Uruchomiono ponad 120 projektów opartych na AI w celu optymalizacji procesów wewnętrznych i rozwoju nowych produktów. Przewiduje się, że segment AI przyspieszy wzrost zysków począwszy od 2026 r.

Czynniki napędzające wzrost

🔎

Wzrostowy pullback do strefy popytu z celem na oporze

Analiza wykresu

Struktura rynku:

Po silnym ruchu spadkowym rynek zaczyna budować bazę z wyższymi dołkami, co sugeruje krótkoterminową korektę wzrostową, a nie jeszcze pełne odwrócenie trendu.

Strefa popytu / wejścia (zielona strefa ~4 900):

Obszar wcześniejszej konsolidacji, z którego cena wybiła się w górę. Aktualny cofnięcie testuje tę strefę ponownie, potwierdzając ją jako ważną strefę popytu. Dopóki cena utrzymuje się powyżej, scenariusz wzrostowy pozostaje aktualny.

Price action:

Korekta przebiega w sposób kontrolowany, bez silnych impulsów spadkowych, co wskazuje, że kupujący nadal bronią tej strefy.

Strefa oporu / podaży (czerwona strefa ~5 200):

Obszar wcześniejszej struktury oraz silnej presji sprzedażowej. To logiczny cel (TP) dla pozycji długich.

Scenariusz projekcyjny (białe strzałki):

Reakcja na popycie → wyższy szczyt → kontynuacja w kierunku oporu — klasyczny układ pullback + kontynuacja.

Bias

Bias krótkoterminowy: Wzrostowy, dopóki cena znajduje się powyżej strefy popytu

Unieważnienie: Wyraźne wybicie i zamknięcie poniżej zielonej strefy

Kontekst: Trade przeciwko wyższemu trendowi → ostrożne zarządzanie ryzykiem

ZŁOTO XAUUSD na UPTrzymam się trendu, mamy szalone zejście za plecami ponad 30% podczas jednej sesji, więc trzeba uważać, bark 3f zejścia, natomiast fakt to duża strefa 1/1, ludzie boją się teraz handlować up po takich zejściach, będę szukał zawężenia na up do dojechaniu w 618, potencjalnego a, jeśli to zrobią, będę tam czekał i szukał sygnałów na up.

XAUUSD: Najnowsza analiza rynku📢 Rynek złota potwierdził, że korekta spadkowa zakończyła się. Jedynym tymczasowym kierunkiem rynku jest wzrost. Nasze transakcje nie wymagają nadmiernej analizy – po prostu podążaj za rynkiem i kupuj, aby łatwo zarabiać.

💡 Strategia handlowa złota na dzisiaj:

💰 XAUUSD kupno@5000-5020

🎯 TP: 5080-5100

⚠️⚠️⚠️ Wszystkie sygnały były dokładne przez pełny miesiąc. Będę nadal wysyłać precyzyjne sygnały, aby pomóc Ci zarobić więcej. Rynek jest obecnie bardzo zmienny – nie przegap codziennych sygnałów handlowych!