Złoto osiąga nowy ATH — smart money zmienia rotację🟡 XAUUSD – Plan Smart Money na Dzień | autor: Ryan_TitanTrader (13/01)

📈 Kontekst Rynkowy

Złoto oficjalnie wybiło nowy Rekord Wszechczasów (ATH), potwierdzając dominację byka w wyższych interwałach czasowych. Jednak po dostarczeniu płynności kupującej do premium, ruch cenowy nie jest już impulsywny. Zamiast tego, Smart Money przechodzi do kontrolowanej dystrybucji i rotacji, inżynieryjnie tworząc płynność zamiast gonić za kontynuacją.

Z ceną mocno w premium i opartą na wcześniejszej strukturze, dzisiejsze otoczenie sprzyja zbieraniu płynności, skłanianiu do działania i powrotowi do średniej, a nie ślepym handlowaniu na wybicia. Wykonanie musi być precyzyjne, oparte na poziomach i prowadzone przez potwierdzenia.

🔎 Ramy Techniczne – Struktura Smart Money (H1–M15)

Obecna Faza:

HTF struktura byka nienaruszona, ale intraday aktywna rotacja korekcyjna z premium po wybijaniu ATH.

Główna Idea:

Spodziewaj się, że Smart Money będzie dystrybuować w pobliżu podaży ATH (4630–4632), lub zrównoważy głęboko w rabacie (4492–4490) przed następnym ruchem ekspansji.

Uwagi Strukturalne:

• Wyraźny HTF BOS potwierdza dominację byka

• Nowe ATH dostarczyło płynności kupującej

• Cena reaguje z premium z charakterystyką korekcyjną

• Wewnętrzny FVG + kieszeń płynności działają jak magnes poniżej

• Strefa OB w rabacie zgadza się z popytem w wyższych interwałach czasowych

💧 Strefy Płynności i Wyzwalacze

• 🔴 SPRZEDAJ ZŁOTO 4630 – 4632 | SL 4640

• 🟢 KUP ZŁOTO 4492 – 4490 | SL 4482

🧠 Oczekiwania Przepływu Instytucjonalnego

Zbiór płynności → MSS / CHoCH → BOS → przesunięcie → test OB/FVG → ekspansja

🎯 Zasady Wykonania

🔴 SPRZEDAJ ZŁOTO 4630 – 4632 | SL 4640

Zasady:

✔ Cena uderza w podaż premium ATH

✔ Płynność kupująca pobrana powyżej szczytów

✔ Niedźwiedzi MSS / CHoCH na M5–M15

✔ Wyraźny spadkowy BOS potwierdzający dystrybucję

✔ Wejście przez niedźwiedzi FVG refill lub podaż OB

Cele:

• 4588 — wewnętrzna reakcja

• 4560 — łagodzenie FVG

• Trailing agresywnie (gry na dystrybucję intraday)

🟢 KUP ZŁOTO 4492 – 4490 | SL 4482

Zasady:

✔ Zbiór płynności w zleceniach rabatowych

✔ Zbieżność z OB + FVG + silny zbiornik płynności

✔ Byczy MSS / CHoCH na M5–M15

✔ Silny wzrostowy BOS z przesunięciem

✔ Wejście przez refined byczy OB lub łagodzenie FVG

Cele:

• 4520 — pierwsza reakcja

• 4580 — wewnętrzna płynność

• 4630+ — test ATH, jeśli ekspansja zostanie wznowiona

⚠️ Uwagi ryzyk

• Nowe strefy ATH są pułapkami płynności z natury

• Spodziewaj się fałszywych wybicia i agresywnych poszukiwań stopów

• Brak transakcji bez potwierdzenia MSS + BOS

• Zmniejsz wielkość blisko ATH — zmienność może szybko wzrosnąć

📍 Podsumowanie

Złoto jest bycze zgodnie ze strukturą, ale dzisiaj chodzi o rotację, a nie kontynuację:

• Reakcja przy 4630–4632 może dostarczyć sprzedaży Smart Money powracającej do płynności, lub

• Zbiór w 4492–4490 może naładować długie pozycje na następne rozszerzenie ATH.

Pozwól najpierw poruszyć się płynności.

Pozwól strukturze potwierdzić po drugie.

Smart Money inżynierowie — cierpliwość przynosi zyski. ⚡️

📌 Obserwuj Ryan_TitanTrader dla codziennych analiz złota Smart Money.

Pomysły społeczności

XAUUSD – H2 Perspektywa TechnicznaXAUUSD – H2 Analiza Techniczna | Lana ✨

Złoto nadal utrzymuje silną strukturę wzrostową, a to, co widzimy teraz, to zdrowe techniczne cofnięcie po wybiciu ATH — nie jest to sygnał odwrócenia.

📈 Struktura rynku i linia trendu

Cena przebija poprzednie ATH i utrzymuje się powyżej, wzmacniając średnioterminowy trend wzrostowy.

Obecna noga wygląda jak klasyczna sekwencja impuls → korekta → kontynuacja.

Rosnąca linia trendu pozostaje respektowana, więc główna tendencja pozostaje wzrostowa (Kupuj na spadkach).

🔢 Zbieżność Fibonacciego i kluczowe strefy

Zastosowanie Fibonacciego do ostatniego ruchu impulsywnego:

✅ Obszary zakupu o wysokim prawdopodobieństwie

Zakup GAP: 4515 – 4518

To strefa nierównowagi, gdzie cena często wraca, aby się zrównoważyć, zanim kontynuuje wzrost.

Fibo 0.618: około 4545

Silny poziom korekty korespondujący z płynnością i wsparciem struktury wzrostowej.

Te dwie strefy to najlepsze “obszary wartości”, na których należy się skupić przy wejściach długich.

🟢 Preferowane scenariusze zakupu

Plan A: Kupuj od 4515–4518 po potwierdzeniu wzrostowym na H1–H2

Plan B: Jeśli cena osiągnie ~4545 (0.618), poczekaj na potwierdzenie i szukaj wejść długich na kontynuację

➡️ Cele wzrostowe: najpierw ponowne testowanie ATH, a następnie kontynuacja może się rozciągnąć w kierunku obszaru 46xx–47xx, jeśli opór zostanie przełamany i cena zaakceptuje się powyżej.

🔴 Opór i potwierdzenie wybicia

Strefa wokół 4597 – 4630 to krótko terminowy obszar oporu.

Czyste przebicie i akceptacja powyżej tej strefy byłyby silnym potwierdzeniem dla ruchu w kierunku 47xx.

🧠 Notatki

Unikaj FOMO i gonienia ceny, gdy rynek handluje na podwyższonych poziomach.

Bądź cierpliwy i poczekaj, aż cena wróci do stref wartości.

Priorytetowo traktuj ustawienia zakupu zgodne z głównym trendem i strukturą rynku, a nie emocjonalne transakcje.

XAUUSD H4 – Korekta najpierw, potem ekspansjaXAUUSD H4 – Korekta, a następnie kontynuacja z wykorzystaniem Fibonacciego i kluczowych poziomów

Złoto pozostaje w silnym trendzie wzrostowym na H4, ale obecna struktura sugeruje, że rynek potrzebuje korekty do płynności przed następną nogą ekspansji.

Widok na rynek

Ostatni wzrost przepchnął cenę do strefy premium, co często wywołuje krótkoterminowe realizacje zysków.

Rozszerzenia Fibonacciego działają jak magnesy na płynność: 2.618 to kluczowa strefa reakcji, podczas gdy 3.618 to kolejny cel ekspansji.

Główne podejście: czekać na korektę do stref wsparcia/stref zakupu, a następnie podążać za trendem.

Kluczowe poziomy do obserwacji

W pobliżu oporu: 4546–4550 (strefa reakcji / kluczowy opór)

Strefa reakcji do sprzedaży: 4632–4637 (Fibonacci 2.618, prawdopodobnie wywoła zmienność)

Cel ekspansji: 4707 (Fibonacci 3.618)

Strefa płynności do zakupu: 4445–4449 (najlepszy obszar zakupu w tej strukturze)

Silne wsparcie: 4408 (krytyczne wsparcie defensywne)

Scenariusz 1 – Płytka korekta, a następnie dalszy wzrost

Pomysł: cena lekko się cofa, utrzymuje strukturę i szybko wznawia trend wzrostowy.

Preferowana strefa korekty: 4546–4550

Oczekiwanie: ruch z powrotem w górę w kierunku 4632–4637, a jeśli zostanie wchłonięty, rozciągnięcie w kierunku 4707

Potwierdzenie do obserwacji: świece H4 utrzymują się powyżej 4546–4550 z wyraźną reakcją zakupową (odrzucające knoty, silne zamknięcia, powrót momentum)

Scenariusz 2 – Głębsza korekta, aby wchłonąć płynność, a następnie silny wzrost

Pomysł: cena głęboko wchłania się w najlepszą strefę popytu przed następną dużą nogą.

Głęboka strefa korekty: 4445–4449

Oczekiwanie: odbicie z powrotem do 4546–4550 → następnie ruch w kierunku 4632–4637 → a potencjalnie rozciągnięcie do 4707

Potwierdzenie do obserwacji: silna reakcja na 4445–4449 (nabywcy wchłaniają, struktura się utrzymuje, brak czystego załamania)

Ważne uwagi

4632–4637 to wrażliwa strefa, w której mogą wystąpić realizacje zysków i ostre wahania przed kontynuacją.

Jeśli cena przełamie i utrzyma się poniżej 4445–4449, zmień uwagę na 4408, aby ocenić, czy struktura wzrostowa jest nadal broniona.

Podsumowanie

Główny trend nadal jest wzrostowy, ale najlepszą przewagę daje czekanie na korektę i kupowanie na kluczowych poziomach.

Strefy koncentracji: 4546–4550 (płytka korekta) i 4445–4449 (głęboka korekta z lepszym R:R).

Jeśli ekspansja Fibonacciego się utrzyma, kolejny cel wzrostowy to 4707.

Jeśli podzielasz ten sam pogląd, śledź mnie, aby uzyskać wcześniejsze aktualizacje.

BTCUSD - tydzień wzrostowyPrzewidywany wzrostowy tydzień od 12 do 16go stycznia.

Akumulacja od 21 listopada 2025.

Wsparcie w ok. 90tys. W przypadku przebicia ok.95-96tys - przyspieszenie wzrostów do ok.106tys. Tam też jest opór niebieskiej linii trendu wzrostowego przebitej już w dół.

W sytuacji kontynuacji dużych wzrostów powinno tą linię atakować i bronić z góry.

W przeciwnym razie tylko wyjście z obecnej akumulacji i test z dołu w okolicach 106tys potem dalsze spadki.

Najbliższe miesiące pokażą jak silny jest trend.

Dla średnioterminowych i długoterminowych opcjujących na wzrosty (zabezpieczających się) dobry moment na zakupy.

Złoto osiąga nowy szczyt: „Złota burza” pośród szaleństwa poszukZłoto osiąga nowy szczyt: „Złota burza” pośród szaleństwa poszukiwania bezpiecznych przystani

Rynek po raz kolejny stał się świadkiem historycznego przełomu, gdy ceny złota przekroczyły poziom 4600 dolarów. To może być jedynie preludium do nowej „złotej ery”.

🔥 Rynek w centrum uwagi: „Duet” geopolitycznej i politycznej gry

Wraz ze wzmożoną obecnością ekipy Trumpa na „interwencję militarną”, wzrostem liczby ofiar spowodowanym zamieszkami w Iranie, a Departament Sprawiedliwości USA i Powell wdali się w rzadką „publiczną konfrontację”, awersja do ryzyka rynkowego osiągnęła apogeum. Złoto, ta odwieczna i lojalna „bezpieczna przystań”, ponownie stało się obiektem zainteresowania globalnego kapitału.

Banki centralne kontynuowały skup złota, a zasoby ETF-ów rosły. Fundamenty i analiza techniczna rezonują w nietypowy sposób. W tej chwili blask złota jest niemal nie do zatrzymania.

📈 Analiza techniczna: Jednostronny rajd, korekty to okazje

W poniedziałek cena złota wzrosła do 4600 USD, po czym nastąpił spadek. Nie był to sygnał wygasania rajdu, a raczej „krótki oddech” dla byków.

Kluczowe poziomy wsparcia wyraźnie poszybowały w górę:

Pierwsza linia obrony: 4560–4550 USD (poprzednia strefa odwrócenia szczytu/dołu)

Obszar linii życia: 4470–4440 USD (średnioterminowa linia podziału wzrost/spadek)

Wykres dzienny pokazuje kolejne duże świece wzrostowe, przebijające górne pasmo Bollingera, co wskazuje, że rynek wszedł w „wyjątkowo silny, jednostronny trend”. Pamiętaj: w trendzie lepiej podążać za trendem niż próbować przewidzieć jego szczyt. Dopóki wsparcie poniżej utrzymuje się, każda korekta jest okazją do zakupu.

Cel krótkoterminowy: 4680 USD → 4800 USD.

Jeśli jednak wykres dzienny zamknie się na minusie po gwałtownym wzroście, może to oznaczać wejście w okres konsolidacji na wysokim poziomie, wymagającej elastycznych korekt.

🛡️ Fundamenty: Dlaczego złoto nie może „spaść”?

Geopolityczne beczki prochu wciąż płoną: Sytuacja na Bliskim Wschodzie i niepewność polityczna przed wyborami w USA napędzają popyt na bezpieczne aktywa.

Szaleństwo zakupów złota przez banki centralne trwa: „Wiara” globalnych banków centralnych w złoto stale rośnie.

Rosnące oczekiwania na obniżkę stóp procentowych: Rynek obstawia obniżkę stóp procentowych o 25 punktów bazowych przez Rezerwę Federalną w czerwcu i wrześniu tego roku, a oczekiwania dotyczące niższych realnych stóp procentowych wspierają ceny złota.

Lęk przed brakiem zaufania do dolara: Za kontrowersjami wokół stwierdzenia Powella, że „Fed nie wykonuje rozkazów”, kryje się głęboka obawa o niezależność polityki pieniężnej.

Czynniki te przeplatają się, tworząc „bufor” dla złota. Znaczna krótkoterminowa korekta? Prawdopodobnie nie jest to takie proste.

💡 Strategia handlowa: Kupuj na spadkach, unikaj gonienia szczytów i wykorzystuj małe pozycje do wstępnego testowania.

Aktualny temat przewodni: Kupuj na spadkach, trend rządzi.

Podstawowa logika: W kanale wzrostowym lepiej przegapić szczyty niż grać na spadki wbrew trendowi.

Szczegółowe sugestie:

Strategia agresywna: Kupuj z małą pozycją w okolicach 4525, stop loss na 4515, cel 4555-4600, przebij do 4640.

Strategia konserwatywna: Jeśli cena cofnie się do poziomu 4470-4440 i się ustabilizuje, można to uznać za drugą okazję do zwiększenia pozycji długich.

Przypomnienie o kontroli ryzyka: Wysoka zmienność jest ekstremalna; używaj lekkich pozycji, handluj partiami i ściśle przestrzegaj zleceń stop-loss! 🎯

🌊 Sentyment i rytm: Uważaj na „okres uspokojenia” pośród szaleństwa

Rynek wszedł w „fazę głównego trendu wzrostowego”, ale gwałtownym korektom rynkowym często towarzyszy zmienność bliska historycznym maksimom. Choć optymizm jest akceptowalny, Twoimi pozycjami należy zarządzać racjonalnie.

Pamiętaj: Cierpliwe utrzymywanie pozycji podążających za trendem jest ważniejsze niż częste inwestowanie.

Podążaj za trendem, ale nie ślepo; zaakceptuj zmienność, ale utrzymuj zysk netto.

✨ Podsumowanie

Ta runda wzrostów cen złota to „kwartet” geopolityki, polityki, kapitału i sentymentu. Możemy znajdować się na początku nowego średnioterminowego trendu wzrostowego – być może wskazującego na koniec trzeciego kwartału, a nawet dalej.

Ale niezależnie od tego, jak optymistyczne są perspektywy, pamiętaj: rynek zawsze szanuje ryzyko.

Trend jest Twoim przyjacielem, ale lekkie pozycje i zlecenia stop-loss to Twoja prawdziwa „tarcza ochronna”.

Na fali złota potrzebujesz zarówno odwagi, by płynąć na jej szczycie, jak i mądrości, by unikać podtekstów. 🛡️📈

Napięcia geopolityczne i niepewność polityczna doprowadziły do Napięcia geopolityczne i niepewność polityczna doprowadziły do rekordowych wzrostów cen złota.

W poniedziałek cena spot złota kontynuowała silny trend wzrostowy, osiągając na krótko rekordowy poziom 4600,89 USD za uncję i obecnie wynosi około 4575 USD, co oznacza wzrost o około 1,45% w ciągu dnia. Napędzane napięciami geopolitycznymi i obawami rynku o niezależność polityki pieniężnej, fundusze bezpiecznej przystani nadal napływały na rynek złota, windując ten metal szlachetny na nowe maksima.

Nastroje wobec bezpiecznych przystani stale rosną. Ostatnie wydarzenia w sytuacji międzynarodowej zaostrzyły nastroje na rynkach: ostatnia interwencja USA w Wenezueli, możliwe oświadczenia militarne dotyczące sytuacji w Iranie, eskalacja konfliktu rosyjsko-ukraińskiego – w tym użycie przez obie strony zaawansowanej technologicznie broni – oraz zamiar Białego Domu przejęcia Grenlandii – wszystko to nasiliło poszukiwanie przez inwestorów bezpiecznych aktywów. Te geopolityczne niepewności znacząco wpłynęły na globalny sentyment do ryzyka, stając się istotnym czynnikiem wspierającym zakup złota.

Słabszy dolar i niepewność polityczna zwiększają dynamikę. Niedawne osłabienie dolara z jego maksimów dodatkowo podniosło cenę złota w dolarach. Obawy o niezależność polityki banków centralnych nadal narastają. Chociaż dobre dane o zatrudnieniu w USA opublikowane w zeszły piątek osłabiły oczekiwania rynku na agresywne obniżki stóp procentowych w 2026 r., potencjalnie ograniczając krótkoterminowy potencjał wzrostu cen złota, dolar nie umocnił się znacząco, co odzwierciedla fakt, że nastroje rynkowe nadal zdominowane są przez szersze obawy strukturalne. Obecnie inwestorzy uważnie śledzą nadchodzące dane o wskaźniku CPI w USA, aby uzyskać dalsze wskazówki dotyczące ścieżki polityki pieniężnej.

Struktura techniczna pozostaje silna, należy uważać na krótkoterminową konsolidację

Z technicznego punktu widzenia ceny złota w ciągu ostatniego miesiąca poruszały się w kanale wzrostowym, z silnym, byczym trendem krótkoterminowym. Obecnie cena utrzymuje się powyżej 200-okresowej średniej kroczącej (około 4310 USD), a wskaźnik MACD pozostaje dodatni z rozszerzającymi się słupkami momentum, co wskazuje na utrzymującą się silną siłę nabywczą. Jednak RSI zbliża się do strefy wykupienia, sugerując możliwą techniczną konsolidację lub korektę w krótkim terminie. Dolna linia kanału i dynamiczna średnia krocząca zapewnią istotne wsparcie. Dopóki ceny złota utrzymają się powyżej 4365 USD, ogólny trend wzrostowy pozostanie nienaruszony.

Rozważania handlowe

Obecny sentyment rynkowy jest wyraźnie zdominowany przez awersję do ryzyka i niepewność, a ceny złota stale przebijają historyczne maksima w warunkach silnego momentum wzrostowego. Pomimo wskaźników technicznych sugerujących potencjalną krótkoterminową konsolidację, główna strategia pozostaje bycza, dopóki nie pojawi się wyraźny sygnał odwrócenia trendu. Każde cofnięcie, o ile nie przebije kluczowych poziomów wsparcia, może stanowić okazję dla byków do ponownego wejścia na rynek. Krótkoterminowy opór znajduje się w obszarze 4600-4610, a wsparcie znajduje się na poziomie 4560-4550.

Ogólnie rzecz biorąc, złoto utrzymuje bardzo silną pozycję dzięki zbiegowi czynników. Zalecaną strategią jest kupowanie w okresach spadków, zajmowanie niewielkich pozycji i ścisłe zarządzanie ryzykiem, aby uniknąć nadmiernego podążania za wzrostami. Rynek wciąż oczekuje na nowe dane i prognozy, ale obecna dynamika trendu pozostaje w rękach byków.

XAUUSD: Analiza rynku i strategia na 12 stycznia.Z technicznego punktu widzenia, dzienny wykres złota wykazał silny trend wzrostowy po piątkowym zamknięciu z maksimum, co wzmocniło krótkoterminowe zaufanie rynku. Na wykresie dziennym pojawiły się kolejne formacje świecowe typu „młot”, z liniami MACD zmierzającymi w górę, a poziomami wsparcia nadal rosnącymi, co podtrzymuje silną byczą strukturę. Chociaż po osiągnięciu poziomu 4600 nastąpiło cofnięcie, jest to normalna korekta po znaczącym rajdzie. Poziom 4600 może wywołać panikę, dlatego oczekujemy na dalszy rozwój byczego sentymentu i wzrostową ekspansję Wstęg Bollingera. W krótkim terminie nie pojawiła się jeszcze formacja szczytowa, a poziom 4600 prawdopodobnie nie będzie najwyższym punktem. Powinniśmy poczekać na potwierdzenie wsparcia przed rozważeniem dalszych okazji do kupna.

Na wykresie godzinowym akcja cenowa konsoliduje się po początkowym wzroście, tworząc krótkoterminowe zaokrąglone dno, co dodatkowo wzmacnia bycze zaufanie. Średnie kroczące są w byczym ustawieniu. Powinniśmy monitorować korektę wskaźnika po znacznym wzroście, z poziomami wsparcia w okolicach 4570/4565.

Strategia handlowa:

KUP: blisko 4570

KUP: blisko 4560

Sprzedaż nie jest obecnie rozważana.

Więcej analiz →

Geopolityczne porządki po amerykańskuKolejna odsłona ataku na niezależność amerykańskiego banku centralnego. Trump informuje, że „poważnie rozważa atak na Iran”. Po noworocznej przerwie do pracy wraca RPP – czy cięcie stóp możliwe jest już teraz?

Idąc dalej

W niedzielę w mediach pojawiła się informacja – co ciekawe nie ze strony administracji rządowej USA, a szefa Fed – o tym, że otrzymał on wezwanie do zeznania w śledztwie karnym prokuratury federalnej. Śledztwo ma dotyczyć wypowiedzi szefa banku centralnego przed Senatem w czerwcu ubiegłego roku, w sprawie remontu budynków Fed. Jest to więc kolejna odsłona konfliktu na linii Powell-Trump. Kością niezgody pozostaje aktualna wysokość stóp procentowych. Prezydent USA wielokrotnie słownie chciał wpłynąć na decyzję Fed, a wiele razy bezpośrednio pod adresem prezesa tej instytucji kierował dużo obelg. Kolejny etap w tej „wojnie” to znów eskalacja zjawiska erozji autonomii Fed, a co za tym idzie ryzyko dla inwestorów. Nie może więc dziwić kolejny ruch w górę na notowaniach złota, czyli bezpiecznej przystani kapitału.

Gotowi do rozmów... i do ataku

Dzisiaj o poranku cena uncji złota wyrażona w USD osiągnęła poziom 4600, co jest nowym rekordem notowań. Groźba zarzutów dla Fed ze strony prokuratury to jeden z argumentów za takim zachowaniem kursu. Inny znajdziemy po stronie wypowiedzi Trumpa o gotowości ataku na Iran, co podgrzewa i tak już gorącą atmosferę w geopolityce. Powodem interwencji USA, miałoby być tłumienie antyreżimowych protestów. Od kilku dni w niemal całym Iranie ludzie wyszli na ulicę, a powodem jest pogarszająca się sytuacja gospodarcza w kraju i inflacja sięgająca poziomu 40%. Chociaż eksperci twierdzą, że i tak jest ona dużo większa, a wartość celowo zaniżają władze. Poziom dynamiki cen sprawia, że mocno traci na wartości lokalna waluta. Na początku tego roku dolar amerykański kosztował blisko 1 mln riali irańskich. W piątek tamtejszy reżim dokonał medialnego blackoutu, co tylko eskalowało bunt społeczeństwa. Czy więc pomoc przyjdzie ze strony amerykańskiej? Wszystkie opcje są na stole, ale trzeba pamiętać, że ostatnie dni to zamieszanie USA w wiele „spraw” na różnych zakątkach świata – czy to interwencja w Wenezueli, wypowiedzi o Kubie, Kolumbii czy Grenlandii.

Reagować na dane czy czekać?

Z rodzimego rynku, kluczowa będzie środa i posiedzenie RPP, a dzień później konferencja prasowa prezesa. Po grudniowej decyzji i 6 obniżce stóp, komentarz ze strony Rady sugerował raczej wstrzymanie się z dalszymi ruchami, przynajmniej do marca. Kolejne jednak zaskoczenie ze strony inflacji i odczyt za ostatni miesiąc roku na poziomie 2,4%, znów otworzył furtkę do cięcia kosztu pieniądza. Sytuacja jest więc znów niepewna, a same wypowiedzi ze strony członków RPP – I. Dąbrowski sugeruje 50% szans na cięcie w styczniu – tworzą jeszcze większą aurę niepewności. W wypowiedziach analityków też nie ma jednomyślności, a znajdziemy i opcję obniżek stóp, ale i pauzy na tym posiedzeniu. Dla PLN ruch na stopach już teraz może spowodować delikatne osłabienie, ale nie będzie to duża presja sprzedażowa, gdyż w „cenach” na pierwsze półrocze dwa cięcie stóp już były.

Krzysztof Pawlak - analityk walutowy

XAUUSD (M30) – Handel tuż poniżej szczytu⚡️ Tygodniowy plan wykorzystujący Profil Wolumenu + Płynność (Liam)

Szybkie podsumowanie:

Złoto właśnie dostarczyło silny impuls i teraz konsoliduje tuż poniżej szczytów, co jest klasycznym zachowaniem „kompresji” przed następną ekspansją. Przy wciąż wrażliwych warunkach makroekonomicznych (USD, stawki, oczekiwania Fed + nagłówki geopolityczne), najlepszym podejściem w tym tygodniu jest nie gonić za ceną — handlować strefami płynności i obszarami wartości (POC/VAL).

1) Kontekst makroekonomiczny (dlaczego cena zachowuje się w ten sposób)

Gdy nagłówki są intensywne, złoto często porusza się w dwóch fazach:

przebieg do płynności kupującej → cofnięcie do wartości → a następnie decyzja, czy kontynuować trend, czy poruszać się w zakresie.

Dlatego w tym tygodniu koncentruję się na:

sprzedaży reakcji w premium oraz

kupowaniu spadków w kierunku wartości (POC/VAL)

zamiast kupować środkowe świece.

2) Co pokazuje Profil Wolumenu na Twoim wykresie

Twój wykres M30 wyraźnie podkreśla kluczowe „strefy pieniężne”:

🔴 SPRZEDAJ Płynność (reakcja premium)

4577 – 4579: strefa płynności sprzedaży / strefa reakcji (dobra do scalpingu lub krótszego swingu, jeśli wystąpi odrzucenie).

🟢 KUP Płynność (płytkie cofnięcie)

4552 – 4555: czysta strefa cofnięcia, aby pozostać zgodnym z byczym układem.

🟦 Strefy POC (wartość – miejsce, gdzie rynek robi najwięcej interesów)

Kup POC 4505 – 4508: główny magnes wartości; cena często wraca do tej strefy.

Kup POC 4474 – 4477: głębsza wartość / strefa resetowania, jeśli otrzymamy wyraźne zbicie płynności.

➡️ Prosta logika VP: POC = magnes cenowy. Gdy cena znajduje się w premium, prawdopodobieństwo rotacji z powrotem do wartości jest zawsze na stole.

3) Scenariusze handlowe na ten tydzień (styl Liama: handluj poziomem)

✅ Scenariusz A (priorytet): KUP cofnięcie do 4552–4555

Kup: 4552 – 4555

SL: poniżej 4546

TP1: 4577 – 4579

TP2: kontynuacja w kierunku szczytów, jeśli przebijemy i utrzymamy się powyżej 4580 wyraźnie

Najlepsze „wejście podążające za trendem”, jeśli cofnięcie pozostanie płytkie.

✅ Scenariusz B (najlepsze wejście VP): KUP na POC 4505–4508

Kup: 4505 – 4508

SL: poniżej 4495

TP: 4552 → 4577 → wyżej, jeśli momentum powróci

Jeśli rynek zrealizuje płynność i spadnie z powrotem do wartości, to jest strefa, którą najbardziej chcę.

✅ Scenariusz C (głębokie zbicie): KUP POC 4474–4477

Kup: 4474 – 4477

SL: poniżej 4462

TP: 4505 → 4552 → 4577

To jest ustawienie „paniki” — nieczęste, ale wysokiej jakości, gdy się pojawia.

⚠️ Scenariusz D (scalping): SPRZEDAJ reakcję przy 4577–4579

Sprzedaj (scalp): 4577 – 4579 (tylko z wyraźnym odrzuceniem/słabym zamknięciem)

SL: powyżej 4586

TP: 4560 → 4552

To jest krótkoterminowa reakcja sprzedaży, nie długoterminowe bearish, gdy struktura pozostaje wspierana.

4) Lista kontrolna wykonania (aby uniknąć zbicia)

Brak wejść w środku zakresu — tylko w strefach.

Czekaj na potwierdzenie M15–M30: odrzucenie / pochłonięcie / MSS.

Zwiększaj obrót warstwami — szczyty często dostarczają szybkich zbicił i ostry pullbacki.

Gdybym miał wybrać jedno „czyste” ustawienie w tym tygodniu: KUP cofnięcie do 4552–4555, a jeśli otrzymamy głębszy reset, będę czekał na POC 4505–4508.

xauusd plan handlowy złota profil wolumenu poc płynność akcja cenowa struktura rynku intraday trading swing

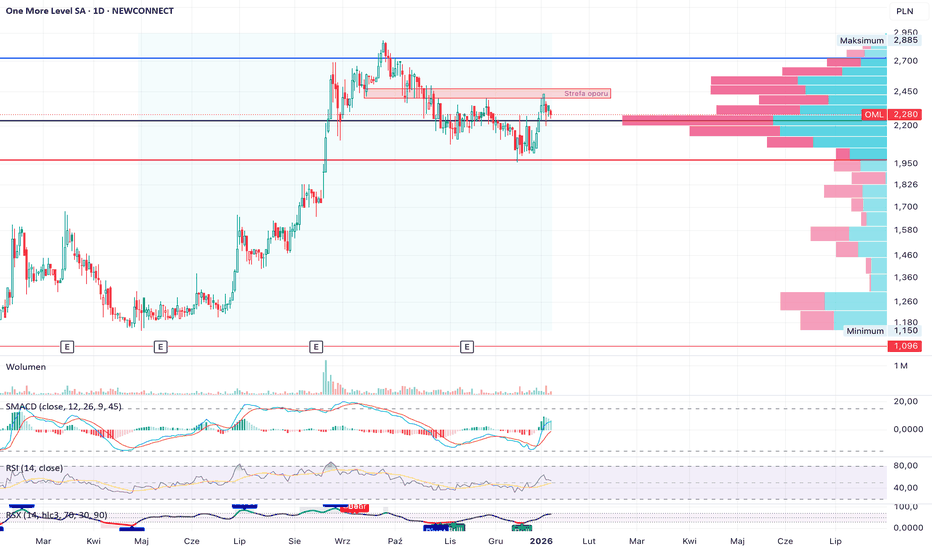

One More Level, wybicie klina i chwila konsolidacji.Na wykresie dziennym One More Level widoczny jest silny impuls wzrostowy, który rozpoczął się w okolicach 1,15–1,20 zł i wyniósł kurs do strefy 2,80–2,90 zł. Ruch ten miał charakter trendowy, był wspierany przez systematyczne ułożenie średnich kroczących oraz wyraźnie rosnący wolumen, co potwierdzało autentyczność popytu. Ten etap zbudował pełną strukturę wzrostową, która stała się punktem odniesienia dla całej późniejszej korekty.

Po osiągnięciu maksimum w rejonie 2,88 zł rozpoczęła się korekta, która przyjęła uporządkowaną formę klina zniżkującego. Spadki zatrzymały się w strefie 2,00–2,05 zł, co niemal idealnie odpowiada zniesieniu 50% Fibonacciego całego wcześniejszego impulsu wzrostowego, liczonego od 1,15 zł do 2,88 zł. Taka reakcja rynku na poziomie 0,5 jest technicznie istotna, ponieważ często wyznacza koniec korekty w trendzie wzrostowym i potwierdza, że popyt wciąż kontroluje średnioterminową strukturę notowań.

Wykres D1 (zniesienie Fibonacciego):

Profil wolumenu pokazuje największą koncentrację obrotu w przedziale 2,10–2,30 zł, (z POC w okolicy 2,24 zł), czyli dokładnie w strefie, w której kurs obecnie się stabilizuje. Taki rozkład wolumenu potwierdza, że rynek akceptuje ten poziom jako nowy punkt równowagi po korekcie i buduje tu bazę pod potencjalny kolejny impuls.

Wskaźnik

Wykres D1 (profil wolumenu):

Wybicie z klina nastąpiło górą przy kursie około 2,20–2,25 zł i zbiegło się w czasie z powrotem ceny powyżej średnich EMA 20, 50 i 100, które skupiły się w wąskim paśmie 2,17–2,23 zł. Jednocześnie EMA200, przebiegająca w rejonie 1,98 zł, pozostała nienaruszona, co potwierdziło, że korekta miała charakter techniczny, a nie strukturalny. Taki układ średnich po wybiciu z formacji jest klasycznym sygnałem powrotu do dominującego wcześniej trendu wzrostowego.

Wykres D1 (klin zniżkujący):

Najbliższą strefą oporu pozostaje obszar 2,40–2,47 zł, który odpowiada lokalnym szczytom korekty oraz pierwszemu istotnemu zniesieniu Fibonacciego ostatniego impulsu spadkowego. Dopiero trwałe wybicie tego zakresu otworzyłoby drogę do ponownego testu 2,70–2,88 zł, gdzie znajduje się maksimum całego ruchu z jesieni. Z drugiej strony utrata wsparcia 2,15–2,00 zł, a w szczególności zejście poniżej EMA200 w rejonie 1,98 zł, zanegowałaby scenariusz kontynuacji wzrostu i zwiększyłaby ryzyko powrotu do strefy 1,80–1,70 zł.

Wykres D1 (strefa oporu):

Obecnie kurs konsoliduje się w rejonie 2,28 zł, dokładnie w obszarze największej koncentracji wolumenu, co wskazuje na proces akumulacji po wybiciu z klina. RSI(14) utrzymuje się w strefie neutralnej, a SMACD generuje dodatnie wartości histogramu, co potwierdza wygaszenie presji podażowej i stopniową odbudowę momentum.

Wykres D1 (oscylatory):

Podsumowując najbliższym technicznym testem dla popytu pozostaje strefa 2,45–2,47 zł, której pokonanie otworzy drogę do ponownego ataku na 2,70–2,88 zł. Dopóki jednak notowania utrzymują się powyżej 2,00 zł oraz EMA200, bazowym scenariuszem pozostaje kontynuacja trendu wzrostowego rozpoczętego wiosną poprzedniego roku.

Toya, czy byki powalczą o wybicie oporu?

Cześć,

Spółka Toya notowana jest obecnie w rejonie 9,98 zł po dynamicznym odbiciu od strefy popytowej wyznaczonej w okolicach 9,10–9,30 zł, która wcześniej wielokrotnie zatrzymywała spadki. Kurs porusza się w szerokiej konsolidacji, której górne ograniczenie wypada w rejonie 10,18–10,48 zł, a dolne w pobliżu 9,00–9,20 zł. Ta struktura boczna trwa od listopada i po silnym impulsie wzrostowym z początku roku została utrzymana, co świadczy o tym, że rynek wciąż akumuluje akcje po wcześniejszym trendzie wzrostowym.

Wykres D1 (wsparcia i opory):

Średnie kroczące EMA 20, 50, 100 skupiają się w bardzo wąskim zakresie między 9,62 a 9,71 zł, a cena znajduje się powyżej wszystkich tych średnich. Taki układ jest klasycznym sygnałem neutralno-wzrostowym, ponieważ świadczy o braku dominującego trendu spadkowego i o tym, że krótkoterminowa przewaga znajduje się po stronie popytu. Szczególnie istotne jest to, że kurs utrzymał się powyżej EMA200, która przebiega obecnie w rejonie 9,18 zł i jednocześnie pokrywa się ze wskazaną na wykresie strefą wsparcia.

Wykres D1 (średnie EMA):

Profil wolumenu widoczny po prawej stronie pokazuje wyraźne nagromadzenie obrotu w przedziale 9,40–10,20 zł, co potwierdza, że jest to obszar uczciwej wyceny i silnej równowagi między popytem i podażą. Największy klaster wolumenu znajduje się właśnie w pobliżu aktualnych notowań 10,18 zł, co wzmacnia znaczenie tej strefy jako kluczowej dla dalszego kierunku ruchu. Wybicie oporu może doprowadzić do dynamicznego ruchu w górę. Natomiast od dołu z wyjątkiem strefy konsolidacji mamy do czynienia z większymi klastrami w okolicy 8,6 oraz 7,9-8,4 zł.

Wykres D1 (profil wolumenu):

Wskaźnik RSI(14) znajduje się w okolicach 60 punktów, a więc powyżej poziomu neutralnego, lecz daleko od strefy wykupienia. Oznacza to, że momentum wzrostowe jest umiarkowane i nie wskazuje na przegrzanie rynku. MACD generuje dodatnie wartości histogramu i sygnał powolnego wychodzenia z wcześniejszej fazy osłabienia, co wspiera tezę o budowaniu krótkoterminowego impulsu wzrostowego.

Wykres D1 (oscylatory):

Od strony struktury cenowej kluczowym oporem pozostaje pasmo 10,18–10,48 zł, które było wielokrotnie bronione przez podaż i zbiega się z lokalnymi szczytami z poprzednich miesięcy. Dopiero trwałe wybicie tego zakresu, najlepiej przy rosnącym wolumenie, otworzyłoby drogę do testu rejonu 11,00 zł, gdzie na profilu wolumenu widać znacznie mniejszą aktywność rynku. Z kolei powrót kursu poniżej 9,20 zł zwiększyłby ryzyko pogłębienia korekty w kierunku 8,61 zł, a w dalszej perspektywie nawet 7,85 zł, gdzie przebiega silne historyczne wsparcie.

Wykres D1 (struktura):

Podsumowując, Toya znajduje się obecnie w dojrzałej fazie konsolidacji po wcześniejszym trendzie wzrostowym, z wyraźnie obronioną strefą popytową oraz technicznym układem średnich i wskaźników sprzyjającym stronie popytowej. Dopóki kurs utrzymuje się powyżej 9,20 zł, bazowym scenariuszem pozostaje próba wybicia górą z przedziału 10,18–10,48 zł, natomiast brak takiego wybicia będzie oznaczał dalszy ruch boczny w obrębie tej struktury, bądź próbę testu 8,6 zł.

Analiza nie jest rekomendacją, tylko moją subiektywną opinią.

XAUUSD – H1 Analiza technicznaXAUUSD – H1 Analiza Techniczna | Lana ✨

Złoto pozostaje w silnej strukturze wzrostowej, a obecna akcja cenowa jest najlepiej rozumiana jako zdrowa korekta w ramach trendu wzrostowego, a nie jako odwrócenie.

📈 Struktura Rynku i Linia Trendu

Cena nadal respektuje rosnącą linię trendu, potwierdzając wyższe szczyty i wyższe dołki.

Impulsowy ruch na początku tygodnia stworzył wyraźną nierównowagę płynności, która teraz działa jako kluczowa strefa popytu.

Dopóki cena utrzymuje się powyżej tej struktury, bycza tendencja pozostaje nienaruszona.

🔢 Zbieżność Fibonacciego

Używając Fibonacciego na ostatnim impulsowym ruchu:

0.618 – 0.5 strefa retracementu idealnie pasuje do obecnej konsolidacji.

Ta zbieżność wzmacnia ideę, że rynek się równoważy przed kontynuacją, a nie dystrybucją.

🟢 Kluczowe Strefy Zakupu (Preferowane)

4510 – 4520

Nierównowaga płynności + wsparcie linii trendu

→ Idealna strefa, aby czekać na potwierdzenie wzrostowe

Ta strefa reprezentuje wartość, gdzie mądrzy inwestorzy zazwyczaj szukają ponownego wejścia w trend.

🔴 Strefa Oporu i Reakcji

4635 – 4637 (ekst ezja Fibonacciego 2.618)

→ Silny opór i obszar realizacji zysków

→ Możliwa reakcja sprzedażowa w krótkim okresie, nie potwierdzone odwrócenie

Unikaj podążania za zakupami w pobliżu tej strefy bez wyraźnego przełamania i akceptacji.

🧠 Scenariusz Handlowy

Podstawowy przypadek: Cena cofa się do strefy zakupu (4510–4520), reaguje i kontynuuje wzrost wzdłuż linii trendu.

Alternatywa: Głębsza korekta, ale struktura pozostaje wzrostowa, dopóki linia trendu się utrzymuje.

Unieważnienie: Wyraźne przebicie i akceptacja poniżej linii trendu sygnalizowałoby głębszą korektę.

✨ Notatki Lany

Trend jest twoim przyjacielem — ale wejścia mają większe znaczenie niż nastawienie.

Kupuj wartość, sprzedawaj reakcje.

Niech Fibonacci, struktura i linia trendu wykonają ciężką pracę.

Bez FOMO, bez gonienia.

Handluj strukturą. Szanuj trend. Reaguj, nie przewiduj. 💛

Złoto generuje wzrostowy impet w kanale cenowym!Złoto konsoliduje się mocno w kanale wzrostowym, utrzymując się silnie w kluczowych strefach popytu i obszarach zainteresowania (POC). Struktura wyższych dołków wskazuje, że presja kupna utrzymuje się pod kontrolą, a sprzedającym brakuje impetu, aby przełamać główny trend.

Wsparcie makroekonomiczne:

Oczekiwania bardziej gołębiego stanowiska Fed → osłabienie realnych rentowności.

Ryzyka geopolityczne i globalna niestabilność gospodarcza nadal wspierają popyt na bezpieczne aktywa.

Dolarowi amerykańskiemu brakuje silnego impetu wzrostowego w krótkim terminie → korzyści dla złota.

Główny scenariusz:

Konsolidacja boczna → przełamanie strefy oporu powyżej kanału → kontynuacja wzrostowego impetu w kierunku wyższych celów.

📌 Priorytetem KUPUJ jest główny impet – czekaj na potwierdzenie wybicia, ostrożnie zarządzaj ryzykiem.

EUR/USD + GBP/USD + DXY - 1MEU - niepokojące jest to, że wszystkie pary bronią 50% POI z SMT 1M i wszędzie brakło mocy na przebicie miejsca kulminacyjnego. Na EU wyraźnie jesteśmy w premium swingu i zdrowy byłby powrót niżej do ruchu manipulacyjnego. Mamy dwa bliskie poziomy LIQ. Sprawdźmy, czy na niższych TF są nowe triggery w tym kierunku.

GU - również obrona 50% POI, ale jednocześnie inwersja wzrostowa, no i tutaj jest konflikt triggerów. Dzielę taki setup na dwa etapy, najpierw z POI do S zejście do inwersji, wtedy w inwersji oczekuję pokazania siły lub jej braku, aby rozpocząć drugi etap ruchu.

DXY - podobna sytuacja jak na GU, natomiast tutaj inwersja na ten moment przegrywa a cena przechodzi dalej (co nie oznacza, że świeca nie zostanie zamknięta broniąc inwersję, czasu jest jeszcze dużo) i zobaczymy, czy będą respektować dalsze triggery na niższych TF.

Złoto rośnie, tak jak przewidywałem!

W zeszłym tygodniu przewidywałem wzrost cen złota, ale po okresie spadków w tym tygodniu zaktualizowałem swoją analizę, stwierdzając, że to świetna okazja do zakupu! Obecny wzrost cen złota zapewnia znaczący impuls. Naprawdę, nie przegapcie tej okazji! Pożałujecie!

Czas na NETFLIX - 30% potencjalny zysk - 116 USDWykres 4-godzinny spółki Netflix pokazuje korektę spadkową w ramach szerszej struktury rynkowej, po której cena zaczęła stabilizować się w rejonie 88–90 USD. Obszar ten pełni obecnie rolę istotnego wsparcia technicznego, w którym wcześniej pojawiał się zwiększony popyt, co sugeruje możliwość krótkoterminowego wyczerpania presji podażowej.

Po dynamicznym spadku tempo zniżki wyraźnie osłabło, a kurs zaczyna poruszać się w bardziej uporządkowany sposób. Krótkoterminowe świece wskazują na próbę budowania lokalnej bazy, co często poprzedza ruch korekcyjny w górę. Dodatkowo cena znajduje się istotnie poniżej średnich kroczących, co z technicznego punktu widzenia sprzyja scenariuszowi ruchu powrotnego w kierunku średnich.

Najbliższym istotnym celem wzrostowym pozostaje strefa około 116 USD, która pokrywa się z wcześniejszymi minimami oraz obszarem silnej reakcji cenowej po wcześniejszych spadkach. Potencjalne wybicie z obecnej strefy konsolidacji i utrzymanie ceny powyżej poziomu 90 USD może zapoczątkować dynamiczniejszy ruch korekcyjny w tym kierunku.

Podsumowując, struktura wykresu sugeruje możliwość krótkoterminowego odbicia technicznego. Przy utrzymaniu wsparcia i poprawie sentymentu rynkowego, wzrost w kierunku 116 USD w najbliższym czasie wydaje się technicznie realny.

Potencjalny TP: 116 USD

Niniejsza analiza ma charakter wyłącznie informacyjny i edukacyjny i nie stanowi porady finansowej, rekomendacji inwestycyjnej ani oferty kupna lub sprzedaży instrumentów finansowych. Inwestowanie na rynkach finansowych wiąże się z istotnym ryzykiem, a wyniki historyczne nie gwarantują przyszłych rezultatów. Przed podjęciem decyzji inwestycyjnych należy przeprowadzić własną analizę oraz skonsultować się z wykwalifikowanym doradcą finansowym.

BTCUSDT – Niedźwiedzia kontynuacjaStruktura

Cena nadal utknęła w kanale spadkowym. Odbicia do powyższej strefy podaży/linii trendu były stale odrzucane → sprzedający kontrolowali strukturę.

Scenariusz

Priorytetowo traktuj sprzedaż w trendzie wzrostowym, gdy cena pozostaje poniżej bieżącego obszaru oporu. Spodziewaj się podziału zakresu i kontynuacji trendu spadkowego, celuj w stronę 88,8 tys. (dół kanału).

Dopiero gdy BTC przełamie i utrzyma się wyraźnie powyżej linii trendu + podaży, scenariusz niedźwiedzi zostanie unieważniony.

Czy ceny złota będą nadal rosły w przyszłym tygodniu?Czy ceny złota będą nadal rosły w przyszłym tygodniu?

W poniedziałek ceny złota gwałtownie wzrosły, tworząc makroekonomiczny trójkąt konsolidacji, wzmocniony doniesieniami o aresztowaniu prezydenta Wenezueli.

W piątek, po publikacji kluczowych danych o zatrudnieniu poza rolnictwem, ceny złota wybiły się z tego trójkąta konsolidacji, ale wybicie było ograniczone.

Czy zatem ceny złota będą nadal rosły i czy potencjalnie mogą wzrosnąć o kolejne 100-200 dolarów w przyszłym tygodniu?

Uważam, że jest to mało prawdopodobne.

Po pierwsze, musimy zidentyfikować dwa obecne poziomy oporu:

1: 4520 dolarów (obecny poziom oporu)

2: 4550 dolarów (historyczny szczyt)

Wniosek: Biorąc pod uwagę obecną siłę cen złota, nie jest pewne, czy uda im się skutecznie przebić te dwa przedziały cenowe jutro (w poniedziałek).

Kluczowy punkt: Niewątpliwie obecny makroekonomiczny optymizm wobec złota opiera się na rozsądnej logice handlowej.

Po drugie, musimy zidentyfikować trzy aktualne poziomy wsparcia:

1: 4480 (pierwotna strefa wsparcia po wycofaniu)

2: 4450 (znaczna strefa wsparcia po wycofaniu)

3: 4405 (strefa wsparcia po wycofaniu)

Wniosek:

1: Jeśli nie masz jeszcze długiej pozycji i nie stosujesz się do zasad handlu intraday, uważam, że kupno podczas wycofania jest bardzo mądrą opcją.

2: Nie polecam obecnie podążania za ceną w górę, ponieważ Twój kapitał może być już zablokowany w najwyższym punkcie przedziału cenowego.

3: Zanim ocenisz, czy podążać za trendem, czy zająć pozycję krótką, dokładnie przetestuj opór w przedziale 4520-4550.

Na początku nowego roku zapraszamy kolejnych partnerów handlowych i obserwatorów.

W nadchodzącym roku będę nadal dostarczał wysokiej jakości sygnały handlowe ze współczynnikiem wygranych przekraczającym 85% i dzielił się nimi ze wszystkimi traderami obserwującymi mój kanał publiczny.

Imponujące dane z ostatniego kwartału pomogły wielu osobom odzyskać pewność siebie w tradingu, co jest największym uznaniem i potwierdzeniem mojej wartości.

Nalegam na właściwe postępowanie.

Dziękuję za uwagę.

Jutro, w poniedziałek, będę na bieżąco dzielić się najnowszymi wskazówkami handlowymi ze wszystkimi moimi obserwującymi.