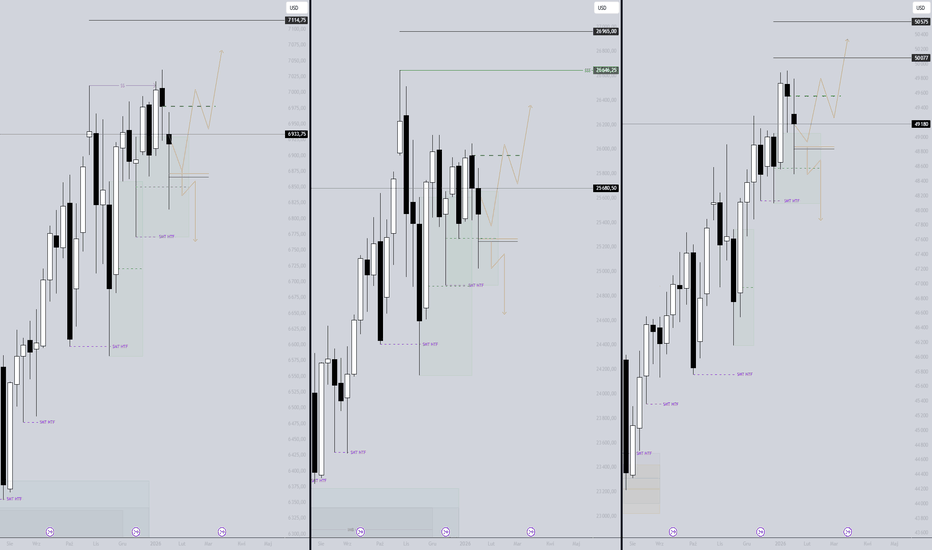

S&P 500 / NASDAQ 100 / US30 - 1WES - PA totalnie nas nie rozpieszcza, widać walkę shortów z longami i rynek jeszcze nie podjął swojej decyzji. Zbierają kapitał, musimy zaczekać na konkretne kroki, nie zaplanuję tutaj nic długiego bo mieliśmy już dobre POI, dotarliśmy z niego do celu, ale brakło pary na więcej żeby NQ też mógł dojechać. Wzrost w poprzednim tygodniu był spowodowany zamykaniem shortów a nie nowymi longami, brakuje nam iskry.

NQ - na ten moment wszystkie indeksy na styk utrzymały ostatnie miejsca dla longa, ale jak widać, ciągle tylko budujemy LIQ jeszcze. Żeby cena pokazała siłę, potrzebujemy zobaczyć stanowcze wyjścia nad gapy i najbliższe POI spadkowe, wtedy drzwi w górę nam się otworzą, więc dlatego czekam z większymi planami kierując się lokalnie od deski do deski.

YM - zejścia poniżej 50% knotów wykażą słabość, dlatego wtedy skieruję się na najbliższe dołki a z większymi ruchami zaczekam cierpliwie na dalsze etapy.

NASDAQ 100 CFD

S&P 500 / NASDAQ 100 / US30 - 1WES - YM dotarł do celu tworząc negację dalszych wzrostów. Jeśli wszystkie indeksy zamkną się na 1W pod poprzednią świecą (tak jak oznaczenie czerwoną linią na wykresie YM), wtedy aktywują nam to SMT i zacznie się problem. Na ten moment traktuję to jako chęć zbudowania więcej płynności a POI ciągle aktywne jest wzrostowe.

NQ - range na wejściu do POI pokazuje, że NQ nie ma mocy. Budują dalej ruch. Liczę na zbiórkę low, żeby wejść głębiej do POI i potem skupiam się na lokalnych etapach, powrót do środka, następnie etap kolejny, obrona/przebicie i podążam za kierunkiem. Standardowa rozgrywka range, obrona 50% od dołu - dół, przebicie i wzrostowe POI nad 50% - góra zgodnie z poprzednim planem.

YM - plan zakończony i nie otrzymaliśmy dobrego zamknięcia nad szczytem co psuje nam układ, bo nie mamy dobrego ruchu manipulacyjnego. Skupiam się więcej na ES/NQ w tym tygodniu bo mamy zapas ruchu do BSL. Żeby SMT do S zostało aktywowane, wszystkie indeksy musiałyby się zamknąć pod poprzednią świecą, dlatego na YM pokazuję o co chodzi, ale wykluczam go z analizy dalszej na 1W teraz i nie szukam tam szczęścia.

S&P 500 / NASDAQ 100 / US30 - 1WES - mimo świetnego impulsu na YM i zgarnięcia kilku naszych targetów BSL na pozostałych indeksach w trakcie ubiegłego tygodnia otrzymane PA jest fatalne. ES wykazał się wielkim niezdecydowaniem na w1, otrzymaliśmy nowy range z wielkimi knotami po obu stronach, co będzie tworzyło jeszcze więcej LIQ w środku. Jakość zyskamy dopiero po wyjściu z tego range. Będąc w kontekście poprzedniego range, chciałbym dla longa zobaczyć ruchy zgodne ze strzałkami. Delikatna zbiórka low range, żeby nadal bronić 50% poprzedniego range, powrót do środka i dalej kontynuacja wzrostów, lub od razu impuls wzrostowy stanowczo wychodzący górą. Jeśli 50% nowego range będzie bronione od dołu podczas powrotu, wtedy zejdziemy zebrać low poprzedniego range.

NQ - nadal broni IMB wzrostowego, ale PA wygląda bardzo słabo, chociaż, mamy nowe SMT. Zobaczymy na niższych TF, czy jest punkt zaczepny dla obecnej sytuacji. Mimo dużej agresywnej przewagi shortów i słabości NQ, jest on mocno broniony pasywnie w okolicach 50% range, a jeśli ktoś nie pozwala cenie zjechać niżej, to ma w tym interes tak jak my. Jeśli połączymy to z potwierdzeniem i obroną POI z SMT do longa, może uda się stąd podnieść, natomiast potrzebujemy więcej śladów kierunkowego kapitału, żeby podążać za nim a nie próbować zgadywać przed nim. Short ma przewagę kontekstową ze względu na dużą słabość PA i brak respektowania POI z dobrym momentum, ale long ma przewagę lokalną, bo mimo dużej ilości shortów ktoś rynek absorbuje i jeszcze utrzymuje POI na styk tworząc nowe SMT, musimy zaczekać na next step.

YM - pozornie jest SMT do shorta, natomiast na tym TF jeszcze nie jest potwierdzone i brak pełnej synchronizacji. Naszym POI w tym układzie jest 50% knota.

S&P 500 / NASDAQ 100 / US30 - 1WES - jest najsłabszy z całej trójki, ponieważ jako jedyny nie zdołał dobrze obronić IMB w1 i stworzył inwersję. Natomiast wszystkie indeksy obroniły wstępnie 50% range, teraz walczymy o kolejne kroki potwierdzające kierunek.

NQ - chcemy zobaczyć na niższych interwałach wzrostowe orderflow. Dobrze by było, gdyby kolejny tydzień zamknął się już wzrostowo powyżej 50% obecnego IMB.

YM - możemy zobaczyć jeszcze jedno SMT na low poprzedniego tygodnia, ale nie chcemy widzieć zejścia YM pod aktualne SMT, które zrobiło ES/NQ, dlatego, że to SMT jest oznaką utraty synchronizacji w idealnym POI. Jeżeli YM zejdzie pod tamtą świecę w1 i wszystkie indeksy zrobią LL pod poprzednim tygodniem, da to dużą szansę na dojście do range low ponieważ odzyskają synchronizację spadkową.

S&P 500 / NASDAQ 100 / US30 - 1WES - brak większych zmian. POI i kierunek nadal aktualne. Mamy IMB 1w, który pokrywa się z range w1.

NQ - wyjście w synchronizacji powoduje, że oczekujemy obrony 50% range, dobrze by było, gdyby jeszcze body w1 utrzymało nowy IMB a jedynie knoty zeszły głębiej.

YM - brak synchronizacji spadkowej poniżej 50% range = nadal patrzę tylko na longi.

S&P 500 / NASDAQ 100 / US30 - 1WES - POI w1 ledwo żyje, częściowo jest pozornie obronione na ES/YM. Prywatnie nie planuję żadnego swingu do upolowania na ten tydzień, będę się poruszać bardzo lokalnie z celami maksymalnie na h1-h4 i nic dalej lub więcej, bo nie ma do tego warunków jeszcze.

NQ - NQ wydaje się najmocniejszy, tydzień zamknął powyżej 50% POI i mamy duży problem. PA fatalne również na h4-d1 i będziemy kombinować. Nadal chciałbym zobaczyć dobre PA wracające do shortów a wybryk NQ w postaci zamknięcia się powyżej 50% strefy, potraktować jako głupi błąd. Jednak widać na niższych TF, jak ubiegły tydzień jedynie tworzył płynność w naszym zakresie, mamy dwutygodniowy range, gdzie jakościowe LIQ spoczywa nad high i pod low, oznacza to, że indeksy przygotowują się do ruchu a brak jasności i jakości w każdym dynamicznym ruchu h4-d1 miał na celu tworzenie sztucznej presji, żeby tą płynność wykorzystać do budowy pozycji, dlatego za każdym razem dynamiczne testowanie shortów zostawało pochłaniane. Wygląda to jak klasyczna akumulacja i wielokrotne testowanie rynku z różnych poziomów. Dlatego dla mnie ważne są kolejne dni i to, co jakościowego dopiero rynek pokaże wychodząc z tego range a nie zostając w nim, skupiam się przede wszystkim na niebieskich liniach i planach bo po wyjściu z nich, jakość powróci. Ten tydzień może cenę ugotować przez kilka dni a może otrzymamy dynamiczny ruch i kolejny krok. Nie dajcie się wciągnąć w ich grę, PA i tak pokaże kolejny krok, wystarczy poczekać i obniżyć ryzyko.

YM - wyjście dołem z range w synchronizacji, czyli wychodzą 3 indeksy pokazuje słabość rynku, dlatego powrót do range może okazać się tylko pullbackiem a cena pójdzie niżej do pierwszego SSL. Czekam na jakość klasycznie tak jak przy każdym range. Wyjście dołem - oczekuję okazji, która zawróci cenę do środka. Cena jest w środku - oczekuję PA, które pokaże, czy bronimy kierunku i jedziemy zgodnie, czy przebijamy 50% i synchronizację łapiemy kontynuując drogę do 100%. Teraz jakości nie ma, ale range tylko zwiastuje jej nadejście, nie dajcie kontom wybuchnąć przed okazjami.

S&P 500 / NASDAQ 100 / US30 - 1WES - bardzo duży spadek z aktywacją SMT w1 w ładnym synchro. Dodatkowo na ES i NQ mamy dobre PA, które wskazuje na niższe poziomy, min. pogłębienie poprzedniego tygodnia. Dalekim, ale bardzo atrakcyjnym poziomem płynności jest ostatnie aktywne SMT pod zielonymi strefami, jeśli cenie uda się zejść poniżej 50% tych stref, prawdopodobnie wtedy już dojdziemy aż po to LIQ.

NQ - w premium czeka na nas POI, jednak takie, do którego nie muszą już wrócić. Interesuje mnie otwarcie w górę, żeby od razu nie zeszli pod low a jedynie zbudowali więcej płynności w range tej świecy i dopiero potem uzyskać okazję do zaatakowania low. Dlatego obecny układ i warunki rynku, pokazują nam cały układ na 2-3 przystanki. Najpierw chcę zaatakować low świecy w1, następnie w okolicach 50% zielonych boxów jeśli będzie SMT w1 do longa, zwiększy to szanse na wyciągnięcie ceny z tych stref, chociaż ja w to nie wierzę jeszcze, ale będę podążać na PA. Jednak jeśli cena zejdzie pod 50% zielonych stref, wtedy zobaczymy połknięcie SSL, które spoczywa dużo niżej a wtedy będę kontynuować drogę z nimi. Na końcu już reset całkowity d1-w1 bo wpadniemy do POI 1M. Dlatego przy tej kondycji rynku nie ma sensu planować dużo do przodu, trzeba podążać na świeżym PA, które pokazują w odpowiednim POI.

YM - to kandydat numer jeden do zebrania LIQ spod SMT. Odpowiednikiem zielonych stref na ES/NQ jest tutaj ruch manipulacyjny, który na tym interwale po pullbacku jest kluczową strefą. Utrzymanie 50% to long, przebicie 50% zejście pod low.

NDX/USOIL inne spojrzenieStosunek indeksu Nasdaq 100 (NDX) do ceny ropy naftowej WTI może dostarczyć przydatnych informacji na temat dynamiki rynku:

- Rosnący stosunek NDX/WTI oznacza, że Nasdaq osiąga lepsze wyniki niż ropa naftowa. Wskazuje to, że inwestorzy faworyzują akcje technologiczne/wzrostowe w stosunku do bardziej wrażliwych ekonomicznie sektorów, takich jak energetyka.

- Spadający wskaźnik sugeruje słabsze wyniki akcji spółek technologicznych w porównaniu z ropą naftową. Może to odzwierciedlać przesunięcie w kierunku bardziej cyklicznych sektorów, które powinny skorzystać na ożywieniu gospodarczym.

- Porównanie wskaźnika do średnich historycznych może pokazać względną wycenę akcji spółek technologicznych w porównaniu z ropą naftową. Wysoki wskaźnik sugeruje, że technologie są drogie w porównaniu z ropą naftową, podczas gdy niski wskaźnik wskazuje na niedowartościowanie.

- Wskaźnik ten generalnie rośnie, gdy apetyt na ryzyko jest wysoki, a inwestorzy stawiają na akcje wzrostowe. Spada, gdy inwestorzy stają się defensywni i preferują twarde aktywa, takie jak ropa naftowa.

- W skrajnych przypadkach bardzo wysoki wskaźnik może sygnalizować bańkę technologiczną, podczas gdy niski wskaźnik może wskazywać na nadmierny pesymizm dotyczący technologii.

- Zmiany wskaźnika mogą sygnalizować ważne rotacje między sektorami. Na przykład, gwałtownie spadający wskaźnik może sugerować poważną rotację z sektora technologicznego do energetycznego/cyklicznego.

Nie jest to coś co może zapewnić idealny wskaźnik, ale daje to inne spojrzenie na rynek i wektor. Może to podpowiedzieć jaki jest przepływ gotówki.

by DP

NASDAQ nie odpuszcza i nadal pnie się w góręIndeks technologiczny jest pierwszym spośród wszystkich indeksów giełdowych, które zrobiły nowy szczyt szczytów po ostatnich głębokich korektach spadkowych. Obecnie szczyt szczytów znajduje się na poziomie 7,200 pnków ale trend pozostaje wzrostowy i wydaje sie tylko kwestia czasu, kiedy i ten poziom zostanie wybity. Najbliższe wsparcie jest widoczne na poziomie 7,010.