CENTURION FINANCE ASI wkracza w robotykę humanoidalnąCenturion Finance ASI - alternatywna spółka inwestycyjna z rynku NewConnect - zarejestrowała nową spółkę zależną Centurion Robotics sp. z o.o., która operować będzie w obszarze zawansowanych robotów typu humanoidalnego, koncentrując się na budowaniu sieci sprzedaży, wsparciu technicznym oraz integracji robotów z infrastrukturą klientów, przyczyniając się tym samym do rozwoju nowoczesnej robotyki usługowej w Polsce i regionie.

Decyzja o utworzeniu spółki celowej dystrybucyjnej, związanej z robotyką humanoidalną i rozwiązaniami z zakresu nowoczesnych robotów autonomicznych, jest efektem rozmów Centurion Finance ASI z partnerem zagranicznym z siedzibą na Tajwanie. Na wcześniejszym etapie podpisano umowę NDA, a aktualnym celem stron jest zawarcie docelowej umowy dystrybucyjnej.

Ofertę zaawansowanych robotów użytkowych typu humanoidalnego Centurion Robotics sp. z o.o. skieruje w pierwszej kolejności do sektora opieki zdrowotnej i medycznej, w szczególności domów opieki i szpitali. W drugiej kolejności przewidziano również dystrybucję robotów do zastosowań militarno-obronnych. Jak podkreśla, w informacji giełdowej, Centurion Finance ASI przeprowadzono już rozpoznanie rynku, a dalsze czynności uzależnione będą od poniesienia dodatkowych kosztów i certyfikacji, jak również wizytacji zagranicznych fabryk.

„Od pewnego czasu pracowaliśmy intensywnie nad nowym segmentem inwestycyjnym, który będzie naturalnym dopełnieniem naszego zainteresowania w obszarze nowoczesnych technologii oraz rynku obronności i bezpieczeństwa. Finalizując stopniowo kolejne etapy negocjacji z partnerem z Tajwanu nadszedł moment na zarejestrowanie celowej spółki dystrybucyjnej, w której Centurion Finance ASI objął 100% udziału w kapitale zakładowym. Oznacza to, że ponosimy w chwili obecnej pełne ryzyko biznesowe tego projektu. Zakładamy jednak, że w wraz z rozwojem biznesu uzupełnimy strukturę udziałową o nowych inwestorów. Wierzymy, że rynek robotyki humanoidalnej to przyszłość, ponieważ niewątpliwie posiada ogromny potencjał, a my robimy już teraz odważny krok w tym kierunku. Roboty użytkowe mogą efektywnie wspierać liczne procesy w życiu codziennym, jednak absolutną zmianą jakościową są roboty bojowe skierowane do sektora militarnego - tutaj czeka nas trudna droga i mamy tego pełną świadomość” - komentuje decyzję o wejściu w nowy segment inwestycyjny Bartosz Boszko, Prezes Zarządu Centurion Finance ASI.

Przykładowym produktem, który będzie dystrybuowany przez Centurion Robotics sp. z o.o. jest wielozadaniowy robot serwisowy typu humanoidalnego, opracowany przez międzynarodowego producenta robotyki, który charakteryzuje się następującymi kluczowymi cechami i funkcjami:

- autonomiczną mobilnością i zaawansowaną nawigacją - robot porusza się samodzielnie w środowisku operacyjnym, rozpoznając przeszkody i reagując dynamicznie na otoczenie, co umożliwia mu bezpieczną pracę w przestrzeniach użytkowanych przez ludzi,

- dwuramienną konstrukcją - jedna z rąk wyposażona jest w narzędzia do realizacji zadań operacyjnych, m.in. transportu, dostawy materiałów, dezynfekcji, podczas gdy druga z rąk umożliwia wykonywanie prac pomocniczych, takich jak otwieranie drzwi czy obsługa wind,

- funkcjami wsparcia personelu medycznego i opiekuńczego - robot może m.in. realizować dostawy leków i materiałów medycznych, patrolować obszary obiektów, monitorować warunki oraz wspierać personel w zadaniach logistycznych. Jego algorytmy sztucznej inteligencji pozwalają na ciągłe uczenie się i optymalizowanie pracy.

Takie rozwiązania znajdują zastosowanie w różnorodnych środowiskach, w tym:

- szpitalach i klinikach - do dystrybucji leków, transportu materiałów i wsparcia logistycznego personelu,

- domach opieki i ośrodkach senioralnych - do wspomagania opieki nad pensjonariuszami oraz odciążania zespołów pielęgniarskich,

- placówkach publicznych i komercyjnych - w zadaniach dotyczących bezpieczeństwa, dozoru i rutynowych czynnościach pomocniczych.

---

Centurion Finance ASI jest alternatywną spółką inwestycyjną, wpisaną przez KNF na listę zarządzających ASI, której akcje notowane są na rynku alternatywnym NewConnect Giełdy Papierów Wartościowych w Warszawie S.A. (ticker: CTF).

Głównym obszarem zainteresowania Centurion Finance ASI jest szeroko rozumiany obszar nowoczesnych technologii oraz sektor militarny i obronny. Pod koniec sierpnia 2025 r. rozszerzono zakres dopuszczalnych inwestycji o rynek kryptoaktywów, po tym jak KNF nie zgłosiła uwag do Polityki oraz Strategii Inwestycyjnej Emitenta uwzględniających rozszerzenie dotychczasowych celów inwestycyjnych. Uzyskano w ten sposób dywersyfikację portfela inwestycyjnego oraz udział w dynamicznie rosnącym rynku kryptoaktywów.

Pomysły społeczności

Żabka Group – konsolidacja z lokalnym biasem wzrostowym?Kurs akcji Żabki od wielu miesięcy porusza się w szerokiej konsolidacji, której główny zakres wyznaczają okolice 20,0–20,5 zł od dołu oraz 23,7–24,3 zł od góry. Profil wolumenu jednoznacznie wskazuje na najsilniejszy obszar równowagi rynku w rejonie 22,0–22,2 zł. Jest to poziom, przy którym historycznie koncentrował się największy obrót, co czyni go kluczowym punktem odniesienia dla popytu i podaży. Obecna cena znajduje się bardzo blisko tego obszaru, co potwierdza, że rynek traktuje go jako fair value. Powyżej aktualnych notowań widoczna jest strefa oporu w przedziale 22,8–23,3 PLN, wynikająca zarówno z lokalnych szczytów, jak i z istotnych nawarstwień wolumenu, a także znacznemu spadkowi powyżej tej strefy. Jeszcze wyżej znajduje się rozległa strefa podaży w okolicach 23,7–24,3 zł, która wielokrotnie zatrzymywała ruch wzrostowy. Od strony wsparć najbliższym technicznym poziomem pozostaje obszar 22 zł, a poniżej 21,4–21,5 zł, oraz 20,9–20,5 zł, gdzie w przeszłości aktywizował się popyt. Najsilniejsze, długoterminowe wsparcie znajduje się w rejonie 19,6–20,0 PLN, co potwierdza zarówno reakcja ceny.

Wykres D1 (konsolidacja):

Wykres D1 (profil wolumenu):

Średnie kroczące EMA 20, 50, 100 i 200 są obecnie mocno spłaszczone i skupione w wąskim przedziale cenowym wokół 22,1–22,6 PLN. Taki układ świadczy o braku jednoznacznego trendu i potwierdza fazę konsolidacji. Kurs porusza się naprzemiennie powyżej i poniżej krótszych średnich, co wskazuje na krótkoterminową zmienność bez trwałej przewagi kupujących lub sprzedających. EMA 200 przebiega w pobliżu ceny, co dodatkowo podkreśla neutralny, boczny charakter rynku w średnim terminie.

Wykres D1 (średnie EMA):

Analiza struktury rynku w ujęciu HH/HL pokazuje, że w dłuższym horyzoncie sekwencja wyższych szczytów i wyższych dołków nie jest utrzymywana w sposób ciągły. Owszem, w poszczególnych falach wzrostowych pojawiały się lokalne higher highs i higher lows, szczególnie w ruchach od okolic 20 PLN w kierunku 24–25 PLN, jednak każdorazowo struktura ta była łamana przez głębsze korekty. Ostatnie tygodnie przyniosły powstanie niższego szczytu względem maksimum z grudnia, co osłabia protrendowy charakter rynku. Jednocześnie dołki wciąż bronione są powyżej strefy popytowej 21,0–20,5 PLN, co sugeruje, że presja sprzedaży nie ma na razie charakteru trendowego, a rynek pozostaje w fazie równowagi.

Wykres D1 (HH/HL):

Oscylatory potwierdzają neutralne nastawienie rynku. RSI (14) utrzymuje się w przedziale około 40–50 punktów, bez wejścia w strefy wykupienia ani wyprzedania. Taki odczyt jest typowy dla konsolidacji i wskazuje na brak silnego momentum w którąkolwiek stronę. MACD znajduje się poniżej linii zera, a histogram pozostaje ujemny, co sygnalizuje słabnące momentum wzrostowe i przewagę krótkoterminowej korekty, jednak bez dynamicznego impulsu spadkowego. Linie MACD i sygnału poruszają dały w połowie stycznia sygnał sprzedaży.

Wykres D1 (oscylatory):

Niebieska, rosnąca linia trendu wsparcia została poprowadzona od istotnego dołka w okolicach 19,7–19,8 PLN i łączy kolejne coraz wyżej położone minima. Linia ta dobrze koresponduje z zachowaniem ceny w ostatnich miesiącach, kiedy każda głębsza korekta kończyła się powyżej poprzedniego dołka. Aktualnie kurs znajduje się powyżej tej linii, a jej przebieg zbliża się do strefy 22,0 PLN, która jednocześnie jest kluczowym poziomem z profilu wolumenu i przebiegu średnich EMA. Zbieżność tych elementów wzmacnia znaczenie tej linii jako dynamicznego wsparcia. Dopóki kurs respektuje niebieską linię trendu i nie dochodzi do jej wyraźnego, potwierdzonego wolumenem przełamania, struktura krótkoterminowych wyższych dołków pozostaje nienaruszona. Jej złamanie byłoby pierwszym technicznym sygnałem, że rynek traci zdolność do budowania presji popytowej i może ponownie testować dolne ograniczenia konsolidacji.

Wykres D1 (linia trendu):

W ujęciu całościowym mamy jeszcze pomarańczowy boks, który działa u mnie jako statyczna strefa decyzyjna dla krótkiego terminu, a niebieska linia trendu jako dynamiczne wsparcie prowadzące cenę od dołków. Razem tworzą spójny układ, w którym dopóki kurs pozostaje powyżej obu tych elementów, rynek zachowuje konstrukcję sprzyjającą utrzymaniu notowań w górnej połowie konsolidacji. Dopiero jednoczesne zanegowanie pomarańczowego boksu i linii trendu zwiększałoby ryzyko przejścia w wyraźniejszą fazę spadkową.

Analiza nie jest rekomendacją, tylko moją subiektywną opinią.

Ziemia osuwa się spod dolaraAmerykańska waluta ma za sobą bardzo trudne godziny – mamy ponad 3% spadku względem jena i prawie 1,5% od piątku wobec euro. Mimo że był to słabszy moment dla złotego, dolar i tak staniał o ponad 2 grosze. W tle złoto bez większych problemów przebiło barierę 5000 dolarów za uncję.

Relacja jena z dolarem

Japońska gospodarka nie ma ostatnio dobrej passy. Jeszcze w 2022 roku była trzecim co do wielkości państwem świata pod kątem PKB. Od tego czasu została wyprzedzona przez Niemcy, a jeżeli dane się potwierdzą, to w zeszłym roku również przez Indie. Trzeba pamiętać, że na niekorzyść Japonii bardzo mocno wpływał kurs jena. O ile większość walut w ostatnim czasie zyskiwała względem dolara, to nie można tego powiedzieć o jenie japońskim. Od 9 miesięcy pozostawał on w silnym trendzie spadkowym względem dolara. Tak było do piątku, kiedy doszło do wyraźnego umocnienia japońskiej waluty. Na rynku pojawiły się nawet informacje, że w związku z nadmiernie osłabiającym się jenem FED rozważa interwencje. Trzeba pamiętać, że w ramach tzw. carry trade wiele inwestycji w USA jest finansowane bardzo nisko oprocentowanymi kredytami w JPY. Jeżeli inwestorzy uznają, że to czas je przewalutować, będziemy świadkami gigantycznego wzrostu popytu na japońską walutę. Wówczas ponad 3% umocnienia w ciągu ostatniej doby może nie być jeszcze ostatnim. Jeśli Japonia nie ustabilizuje swojej waluty, to w kolejce do wyprzedzania jej gospodarki po Indiach ustawiła się Wielka Brytania.

Dolar traci względem euro

Amerykańska waluta straciła na wartości nie tylko wobec jena. Spadek względem euro nie był aż taki spektakularny, ale zobaczyliśmy próbę podejścia pod poziom 1,19 USD za 1 EUR. Był to najwyższy wynik od września, kiedy to kurs na moment znalazł się powyżej poziomu 1,19. Poprzedni raz tak słaby dolar był na rynku w 2021 roku. Co szkodzi amerykańskiej walucie? Z pewnością dane makroekonomiczne. Piątkowe indeksy koniunktury w przemyśle pokazały lepsze od oczekiwań wyniki w strefie euro oraz słabsze w USA. Do tego dodać należy geopolitykę. Administracja prezydencka jest ostatnio bardzo aktywna, aczkolwiek na aktywności się niestety kończy. Sytuacja z Grenlandią pokazuje, że udało jej się wrócić do punktu wyjścia, spowodować poważny konflikt, a na końcu jeszcze ogłosić to sukcesem. Jakby tego było mało, w górę poszła rentowność obligacji amerykańskich, które mimo wyjaśnienia kwestii Grenlandii nie wróciły do punktu wyjścia. Inwestorzy lubią przewidywalność, a tej nie otrzymują. Na deser mamy jeszcze środową decyzję FED w sprawie stóp – nie zanosi się tam na obniżki. Gdyby jednak do nich doszło, poziom 1,20 wydaje się być bardzo blisko.

Pękło 5000

Jeszcze w piątek zastanawialiśmy się nie „czy”, a „kiedy” pęknie 5000 USD. Biorąc pod uwagę, że surowce zwyczajowo idą w górę, gdy dolar słabnie, nie możemy być szczególnie zdziwieni, że ta granica już jest za nami. Kurs jednak nie zatrzymał się i już przebił poziom 5100 USD. Analitycy nie nadążają stawiać nowych prognoz. Biorąc pod uwagę zmiany w FED w tym roku i parcie na dalsze obniżki stóp, stawianie kolejnych odważnych kamieni milowych przed ceną złota ma swoje uzasadnienie. Nie można jednak wykluczyć, że o ile banki kupują złoto by je trzymać, to indywidualni inwestorzy mogą chcieć zrealizować jednak duże zyski.

Dzisiaj w kalendarzu danych makroekonomicznych brak ważnych odczytów.

Maciej Przygórzewski – główny analityk walutowy

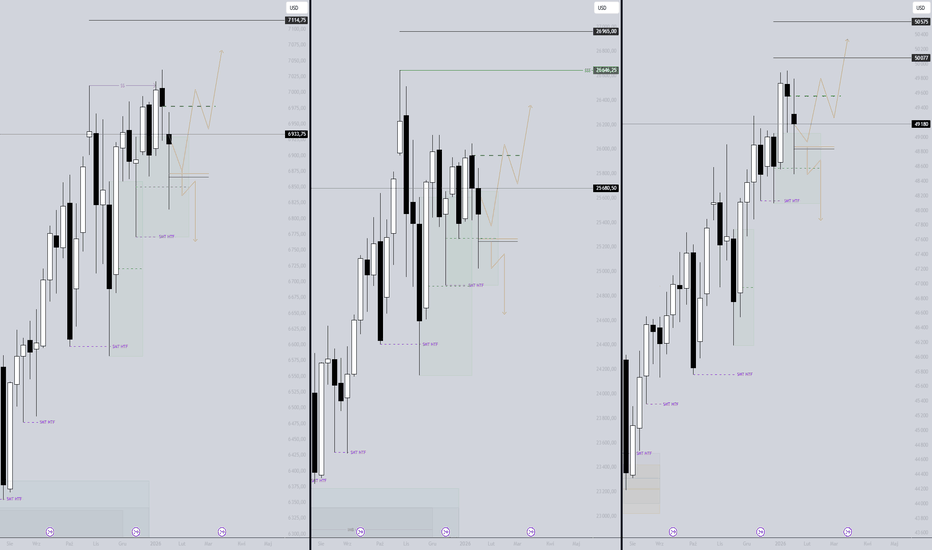

S&P 500 / NASDAQ 100 / US30 - 1WES - PA totalnie nas nie rozpieszcza, widać walkę shortów z longami i rynek jeszcze nie podjął swojej decyzji. Zbierają kapitał, musimy zaczekać na konkretne kroki, nie zaplanuję tutaj nic długiego bo mieliśmy już dobre POI, dotarliśmy z niego do celu, ale brakło pary na więcej żeby NQ też mógł dojechać. Wzrost w poprzednim tygodniu był spowodowany zamykaniem shortów a nie nowymi longami, brakuje nam iskry.

NQ - na ten moment wszystkie indeksy na styk utrzymały ostatnie miejsca dla longa, ale jak widać, ciągle tylko budujemy LIQ jeszcze. Żeby cena pokazała siłę, potrzebujemy zobaczyć stanowcze wyjścia nad gapy i najbliższe POI spadkowe, wtedy drzwi w górę nam się otworzą, więc dlatego czekam z większymi planami kierując się lokalnie od deski do deski.

YM - zejścia poniżej 50% knotów wykażą słabość, dlatego wtedy skieruję się na najbliższe dołki a z większymi ruchami zaczekam cierpliwie na dalsze etapy.

EUR/USD + GBP/USD + DXY - 1WEU - zwątpiłem w longi, natomiast poprzedni tydzień wyraźnie pokazał swój sprzeciw. Mamy dobre, nowe triggery. POI z ostatniego SMT bardzo dobrze utrzymało cenę i widać jednostronną wygraną. Nowe SMT i pełne synchro, do tego ładne engulfing, tutaj nie ma miejsca na shorty. Jedziemy do BSL.

GU - double top już jest blisko, oczekujemy, że całe trio obroni 50% ruchów i dokończy drogę.

DXY - również dobra reakcja jeszcze raz z POI z SMT tak jak EU, mają tam jakiś interes, który rozpoczęli, więc podążajmy za śladami dużego kapitału w stronę kolejnej puli LIQ. Dopóki cały swing z poprzedniego tygodnia jest broniony, oczekuję kontynuacji kierunków.

XAUUSD (złoto) – zaokrąglony szczyt i kanał wzrostowy

Kontekst formacji: Cena utworzyła wcześniej zaokrąglony szczyt (dystrybucja), po którym nastąpiło ostre spadkowe załamanie, potwierdzające krótkoterminowe wyczerpanie trendu od maksimów.

Wyprzedaż i baza: Po spadku, złoto znalazło popyt w pobliżu dolnej szarej strefy popytu (~4760–4780), gdzie silne knoty odrzucenia wskazują na zainteresowanie instytucjonalne.

Obecna struktura: Cena porusza się obecnie w kanale wzrostowym, tworząc wyższe dołki – oznaka krótkoterminowego ożywienia wzrostowego, a nie całkowitego odwrócenia trendu.

Kluczowy opór:

Natychmiastowy opór w okolicach 4825–4835 (poprzednia struktura intraday / średni zakres).

Powyżej tego poziomu potencjał wzrostowy otwiera się w kierunku 4860+, zgodnie z prognozowaną strzałką na wykresie.

Kluczowe wsparcie:

Wsparcie kanału w okolicach 4790–4800.

Przełamanie poniżej tego poziomu ponownie odsłoniłoby dolną strefę popytu (~4760).

Tendencja:

Tendencja w ciągu dnia: Bycza, utrzymująca się powyżej wsparcia kanału.

Tendencja ogólna: Korekta byczego ruchu w ramach większej konsolidacji.

Pomysł na transakcję (strukturalny):

Kontynuacja wzrostów: Kupowanie korekt w pobliżu wsparcia kanału → cel 4830, a następnie 4860.

Nieważność: Czyste przebicie i zamknięcie poniżej wsparcia kanału → kontynuacja spadków w kierunku strefy popytu.

Monnari Trade stan na 25.01.2026Monnari Trade S.A. to polska firma z branży odzieżowej i detalicznej skoncentrowana na projektowaniu, sprzedaży i dystrybucji odzieży, dodatków i akcesoriów przede wszystkim dla kobiet. Spółka:

projektuje własne kolekcje odzieży i akcesoriów pod markami takimi jak MONNARI, MONNARI BAGS&SHOES, PABIA i Femestage; sprzedaż realizowana jest w sieci salonów firmowych, salonach franczyzowych oraz przez sklep internetowy;

działa głównie na rynku polskim poprzez sieć sklepów stacjonarnych, ale też wspiera się sprzedaży w sieci;

korzysta z zewnętrznych kontrahentów do produkcji odzieży (pochodzących m.in. z Polski, Azji i Europy), co redukuje potrzebę utrzymywania własnych mocy produkcyjnych;

notowana jest na Giełdzie Papierów Wartościowych w Warszawie (WSE, ticker: MON) i generuje przychody liczone w setkach milionów złotych rocznie;

Patrząc na Monnari mamy dojrzały biznes odzieżowy, który próbuje dostosować się do zmieniających się nawyków zakupowych. E-commerce zaczyna pełnić rolę stabilizatora wyników, szczególnie gdy ruch w galeriach słabnie. Plusem jest dywersyfikacja marek i asortymentu — nie wszystko opiera się na jednej kolekcji czy jednym formacie sklepu. Spółka wydaje się finansowo poukładana, bez sygnałów problemów z płynnością.

Z drugiej strony to nadal biznes mocno cykliczny: zależny od kondycji konsumenta w Polsce, sezonowości i pogody. Wysoka ekspozycja na galerie handlowe, koszty najmu i ryzyko walutowe przy zakupach w USD ograniczają przewidywalność marż. Do tego dochodzą ryzyka operacyjne — IT i dane klientów — które w handlu detalicznym potrafią uderzyć nagle.

Kurs akcji po okresie spadków od czerwca 2024 do początku grudnia 2025 odzyskał sporo sił i obecnie mamy poziomu 7,3zł, które były właśnie w czerwcu 2024.

W ciągu zaledwie miesiąca (od 03.12.2025 do 02.01.2026) kurs akcji wzrósł o 50%.

Wykres 1. Interwał dzienny

To efekt również skupu akcji własnych, która spółka prowadzi.

Obecnie jednak mamy chwilowy postój i kurs zatrzymał się między 7,1-7,3zł.

Jeśli uznać, że kurs testuje punkt wybicia związany ze szczytem z czerwca 2024, czyli 7,1zł to można nałożyć rozszerzenie Fibonacciego bazujące na trendzie.

Wykres 2. Interwał dzienny

Wówczas mamy pierwszy opór na 8zł, a docelowo byłoby to 9zł czyli 50% rozszerzenia Fibonacciego.

Problemem jednak jest to, że na oscylatorze MACD mamy sygnał sprzedaży i jeśli kurs przebije 7,1zł to wówczas istnieje spore ryzyko zejścia w dół na wsparcie 6,85zł (EMA26) oraz dalej do EMA50 czyli 6,35zł

Wykres 3. Interwał dzienny (MACD)

Dodatkowo pozostałe wskaźniki jak RSI i RSX również schodzą w dół.

Dlatego spółka choć wydaje się w ciekawym miejscu daje pewien sygnał niepewności. Dlatego warto ustawić alert przy 7,1zł i obserwować czy dojdzie do zamknięcia sesji poniżej tego poziomu, ponieważ może to zapowiadać testowanie 6,85zł.

Jeśli jednak dojdzie do wyjścia ponad ostatni szczyt czyli 7,52zł to w mojej ocenie jest szansa na test nie tylko 8zł ale również 9zł.

Wsparcie: 6,85/6,3/5,6zł

Opór: 7,52/8/9,04zł

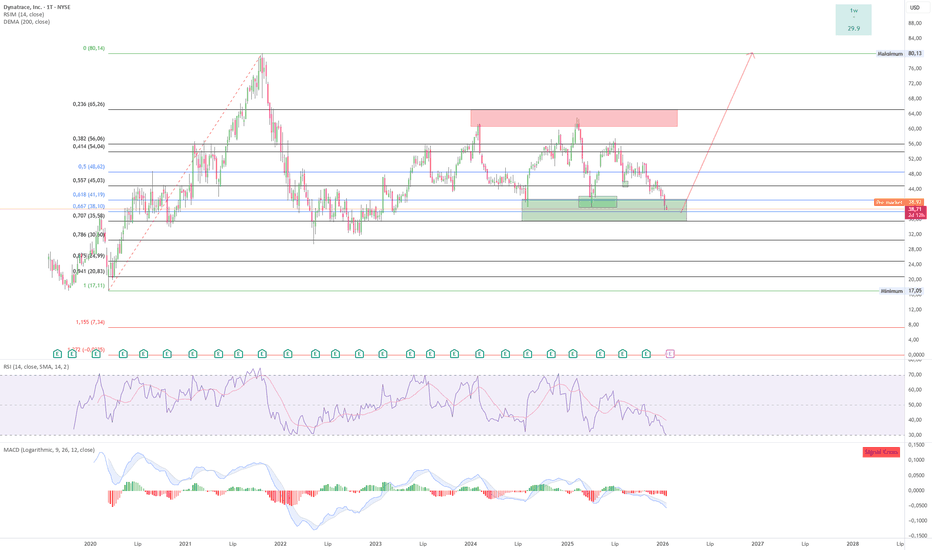

Dynatrace INC ciekawe miejsce na dołączenie. Dynatrace to amerykańska spółka (notowana na NYSE jako DT), która robi jedną z najlepszych platform do obserwability i monitoringu w chmurze.W skrócie: Automatycznie śledzi i analizuje działanie aplikacji, mikroserwisów, infrastruktury, bezpieczeństwa i doświadczenia użytkownika w środowiskach multi-cloud

Całość napędza ich własny silnik AI (Davis), który sam wykrywa problemy, podaje przyczyny i często sam je naprawia zanim ktokolwiek zauważy

To taki „mózg AI” dla dużych firm, które mają tysiące serwerów, kontenerów i aplikacji

AI mocno napędza branżę observability – im więcej chaosu w chmurze i im więcej generatywnego AI w firmach, tym bardziej potrzebne jest coś takiego jak Dynatrace, bo klasyczne monitoringi już nie dają rady.Finanse (stan na styczeń 2026, dane TTM / ostatnie kwartały): Kapitalizacja ≈ 11,7–12 mld USD

Przychody (revenue) ≈ 1,85–1,9 mld USD rocznie, rośnie ~17–19% rok do roku

Marża EBITDA ≈ 13–30% (w zależności od definicji GAAP vs non-GAAP; operacyjnie bardzo solidnie)

Dług netto → praktycznie zerowy (cash > dług, netto często ujemny dług, czyli spółka ma więcej kasy niż zobowiązań długoterminowych)

Podsumowując dla znajomych:

„Dynatrace to taki AI-powermonitoring dla wielkich firm w chmurze. Rośnie stabilnie 15–20% rocznie, zarabia coraz więcej, prawie zero długu, kupa gotówki – klasyczna jakość z SaaS premium.”

Z punktu analizy technicznej cena zatrzymała się w dobrym miejscu, które buduje na wykresie układ korekty płaskiej na interwale tygodniowym. Jest to mocny sygnał a co jeszcze bardziej wzmacnia jego siłę to wyładowane wskaźniki RSI oraz MACD , które znajduje się również w strefie świadczącym o coraz mniejszej sile sprzedających. Cena ma stabilne fundamenty więc jest to dobra spółka do średnio-długoterminowego trzymania w portfelu. Dobrze wpasuje sie w obecny trend. Aby zająć pozycję należy poczekać na pojawienia się w strefie zielonej formacji świecowej pokazującej popyt.

Ameryka wraca na rynek, spadki trwająNapięcia związane z wojną celną zgodnie z oczekiwaniami nie cieszą inwestorów po żadnej ze stron. W Niemczech optymizm z badań instytutu ZEW osiąga rekordowe poziomy. Kryptowaluty przegrywają w ostatnich dniach ze złotem.

Spadki nie tylko w Europie

Wracający na rynki po dniu wolnym amerykańscy inwestorzy uznali, że potencjalny konflikt handlowy z Europą nie służy żadnej ze stron. Skoro obie strony wzajemnie obłożą się cłami na obu rynkach, zyskają… m.in. Chiny. W rezultacie wczoraj w odwrocie znalazły się główne indeksy za oceanem. Gwałtowność spadków jest tłumaczona przez fakt, że dodatkowy dzień wolny wstrzymywał notowania. Europa spada dzisiaj już trzeci dzień z rzędu. Nie wszystko jednak leci w dół. Złoto dzień w dzień przebija rekordy wszechczasów i próbuje atakować poziom 5000 dolarów za uncję. Jeszcze szybciej rośnie z kolei srebro, które pomimo zwyżek cen złota wyznacza swoje najwyższe poziomy od niemal 15 lat.

Optymizm w Niemczech

Wczoraj poznaliśmy dane na temat indeksu instytutu ZEW. Jest to specyficzne badanie ankietowe obrazujące optymizm lokalnych managerów. Wczorajszy odczyt jest o tyle ważny, że rynek oczekiwał dużej poprawy, ale jednak nie aż tak dużej. Prognozowano bowiem wzrost do poziomu 49,9 pkt. Otrzymano – powiedzmy sobie wprost – rewelacyjny poziom 59,6 pkt. Ostatni raz tak dobry rezultat notowano w 2021 roku. Porównywanie jednak danych na temat optymizmu do przyszłości z nastrojami świata wychodzącego z lockdownu nie jest dobrym punktem odniesienia. Oprócz tamtego czasu jednak ten wskaźnik ostatni raz na takich poziomach był ponad 10 lat temu. Te odczyty przyczyniły się do kolejnego umocnienia euro względem dolara. Ruch ten miał miejsce pomimo tego, że od dwóch dni europejska waluta wyraźnie zyskuje i inwestorzy powoli szukają momentu na realizację zysków.

Kryptowaluty w odwrocie

Ostatnie dni są trudne również dla inwestorów na rynku kryptowalut. Bitcoin, czyli waluta stanowiąca niemal 60% tego rynku, znów notuje silne spadki. Jeszcze tydzień temu osiągnięto poziom 98 000 USD i zastanawiano się, kiedy znajdziemy się na poziomie 100 000. Dzisiaj jednak spadliśmy przez moment do 88 000. Co powoduje tak silną przecenę? Na rynkach trwa ucieczka od ryzykownych aktywów. Widać, że kapitał w sytuacji dodatkowych napięć geopolitycznych wyraźnie wybiera tradycyjne złoto względem nowoczesnych kryptowalut. Nie pomaga również fakt, że pękła psychologiczna bariera 90 000 USD, która uruchomiła dodatkowe zlecenia sprzedaży.

Dzisiaj w kalendarzu danych makroekonomicznych brak ważnych odczytów.

Maciej Przygórzewski – główny analityk walutowy

Short E-mini NASDAQ / Re-enty 20.01.2026,11:50 NY## Wejście 1

Asset:** NQ (E-mini NASDAQ 100 Futures)

Model (ICT): Retracement do -FVG

(-FVG = luka/imbalance po impulsie, do której rynek często wraca na retest i reaguje spadkiem). Dodatkowo: HL bez wybicia ostatniego High → słabość popytu.

Parametry:

* Pozycja: SHORT

* Entry: ok. 25 384,3 (na retest -FVG)

* SL: ok. 25 390,6 (~63 ticki)

* TP / cel: SSL 10:18 day (strefa ok. 25 258,1–25 256,4)

* Wyjście (zaznaczone): ok. 25 301,2

Uzasadnienie: gram cofkę do strefy podaży (-FVG) z celem na zebraniu sell-side liquidity (SSL).

---

## Re-entry

Data/godz.: 20.01.2026 13:40 NY (UTC-5)

Model (ICT): MSS + Breaker + retracement do -FVG 1m / VWAP**

(MSS = zmiana struktury na spadkową; Breaker = złamana strefa, która po retestach działa jako opór).

Parametry:

* Pozycja:** SHORT

* Entry: strefowo 25 268–25 290 (retest -FVG/VWAP w rejonie Breaker)

* TP / cel: SSL Session NY ok. **25 197,7–25 193,1

* SL: (logicznie ponad Breaker / -FVG)

*Uzasadnienie: po zmianie struktury gram retest strefy podaży na kontynuację ruchu do SSL.

NVDA po bardzo silnych wzrostach jest obecnie w fazie korekty NVDA po bardzo silnych wzrostach jest obecnie w fazie korekty i konsolidacji. Cena porusza się pod linią spadkową, która działa jak techniczny opór (biała linia łącząca wszystkie szczyty)

Trend długoterminowy pozostaje wzrostowy – to nie jest zmiana trendu, a zdrowe schłodzenie rynku.

Cena przemieszcza się pomiędzy wsparciem w okolicach 180 USD a linią oporu 193 - 190 USD. Dopiero jego wybicie i utrzymanie otworzy drogę do dalszych wzrostów.

RSI znajduje się w neutralnych poziomach, co potwierdza brak wyraźnego impulsu.

Na ten moment to rynek cierpliwości. Obserwujemy reakcję ceny na wsparciu i czekamy na potwierdzenie kierunku, zamiast zgadywać.

Disclaimer:

Powyższa analiza ma charakter edukacyjny i nie stanowi rekomendacji inwestycyjnej ani porady finansowej w rozumieniu obowiązujących przepisów prawa. Przed podjęciem jakichkolwiek decyzji inwestycyjnych dokonaj własnej analizy oraz oceń poziom ryzyka odpowiedni dla swojej sytuacji finansowej. Rynek finansowy wiąże się z możliwością poniesienia straty kapitału.

Złoto (XAUUSD) – analiza techniczna 2H | Reakcja ceny na strefę Cena złota znajduje się w silnym trendzie wzrostowym, co potwierdza sekwencja coraz wyższych szczytów i dołków. Po dynamicznym impulsie wzrostowym rynek dotarł do strefy oporu (FVG resistance level) w okolicach 4625–4630.

W tym obszarze widać reakcję podaży – świece pokazują niezdecydowanie, co sugeruje możliwość krótkoterminowej korekty przed dalszym ruchem.

Kluczowe poziomy:

Opór: 4625–4630 (strefa FVG)

Wsparcie / cel korekty: okolice 4534

Trend główny: wzrostowy (bullish)

Scenariusz bazowy:

Odrzucenie ceny od strefy oporu może doprowadzić do korekty spadkowej w kierunku zaznaczonego celu (~4534), gdzie znajduje się potencjalna strefa popytu.

Po zdrowej korekcie możliwe jest wznowienie trendu wzrostowego.

Scenariusz alternatywny:

EUR/USD + GBP/USD + DXY - 1WEU - inwersje + spadkowy IMB pokrywają się z planowanym kierunkiem. Dopóki te POI są utrzymywane, oczekujemy kontynuacji spadków.

GU - obrona POI i zostawiony duży knot. Dla samego momentum dobrze byłoby, gdyby obronili 0-50% knota i nabrali tempa, natomiast powrót do POI z SMT też nadal może się wydarzyć na każdej parze a knoty posłużą jako paliwo, ponieważ nie dobiliśmy jeszcze do LIQ lub POI po drugiej stronie. Inwersja na wyższym TF 1M ciągle niżej, tam jeszcze IMB 1W.

DXY - Sytuacja prawie jak na EU. IMB powstał po reakcji w POI, jest to dobry znak a teraz oczekujemy respektowania tej siły i dotarcia do pierwszego LIQ po drugiej stronie.

GALVO notuje w grudniu rekordowy wzrost przychodów o 77,7% r/rGalvo notuje w grudniu rekordowy wzrost przychodów o 77,7% r/r

Jak poinformowała spółka galwaniczna z rynku giełdowego NewConnect narastająco w 2025 roku przychody netto ze sprzedaży wyniosły 21.647,5 tys. zł wobec 16.500,8 tys. zł w analogicznym okresie rok wcześniej, co oznacza wzrost o 31,2% w ujęciu rok do roku. W grudniu poprzedniego roku Galvo S.A. odnotowało przychody netto ze sprzedaży w wysokości 2.162,3 tys. zł, co jest rekordowym wzrostem względem porównywalnego czasu 2024 roku o imponujące 77,7%. Ostatni kwartał 2025 roku idealnie oddaje, zauważalny w perspektywie całego ubiegłego roku, mocny trend sprzedażowy z dwucyfrową i skokowo rosnącą dynamiką wzrostów na poziomie przychodów netto ze sprzedaży.

Miesięczne wyniki sprzedażowe

„Przychody netto ze sprzedaży w październiku 2025 roku osiągnęły rekordowy poziom 2.265,9 tys. zł, podczas gdy w październiku 2024 roku wyniosły 1.913,9 tys. zł, co oznacza wzrost o 18,4% względem r/r” - podano dane sprzedażowe za październik.

„Przychody netto ze sprzedaży w listopadzie 2025 roku wyniosły 1.664,4 tys. zł, podczas gdy w listopadzie 2024 roku wyniosły 1.283,2 tys. zł, co oznacza wzrost o 29,7% względem r/r” - dodano listopad.

„Przychody netto ze sprzedaży w grudniu 2025 roku wyniosły 2.162,3 tys. zł, podczas gdy w grudniu 2024 roku wyniosły 1.217,1 tys. zł, co oznacza wzrost o rekordowe 77,7% względem r/r” - uzupełniono o rekordowo wzrostowy grudzień.

Komentarz sprzedażowy Zarządu Galvo S.A.

„Sprzedaż w październiku była na rekordowym poziomie i tym samym podtrzymano dynamikę sprzedaży, pomimo bardzo dobrej sprzedaży już we wrześniu. Sprzedaż w listopadzie była na poziomie sporo niższym niż w październiku, co było spowodowane mniejszą liczbą dni roboczych i mniejszą liczbą zleceń, co jest typowe dla tego miesiąca. Sprzedaż w grudniu, pomimo licznych dni świątecznych, była na poziomie niewiele niższym niż w rekordowym październiku” - zauważa optymistyczny trend sprzedażowy poszczególnych miesięcy ostatniego kwartału 2025 roku Ryszard Szczepaniak, Prezes Zarządu Galvo S.A.

Uwarunkowania rynkowe

„Napływa wiele zleceń i to pomimo utrzymującej się słabej koniunktury w przemyśle oraz zawirowań celnych. Dalsza poprawa koniunktury zależy od trwałej poprawy sytuacji gospodarczej w Niemczech oraz od dalszego napływu środków z KPO, w szczególności do branży energetycznej. Można zauważyć, że wiele optymistycznych sygnałów płynie z gospodarek ościennych, a zwłaszcza z gospodarki niemieckiej, co może dobrze rokować na pierwsze miesiące kolejnego roku. Wpływ na poprawę koniunktury może mieć też ewentualne zakończenie wojny na Ukrainie i napływ inwestycji do Polski” - przybliżono aktualne perspektywy rynku galwanicznego.

„W grudniu 2025 roku ceny srebra wykorzystywanego przez Galvo S.A. w procesach galwanicznych gwałtownie rosły ustanawiając rekordowe poziomy powyżej 7.000 USD za uncję. Ten trend jest niestety kontynuowany w styczniu, gdyż srebro dalej gwałtownie drożeje, co ma zdecydowanie niekorzystny wpływ na wyniki finansowe spółki” - przedstawiono aktualną specyfikę cenową kluczowego metalu w procesie obróbki galwanicznej Galvo S.A.

„Koszty świadczonych usług sukcesywnie rosną wskutek zmian cen surowców, głównie gwałtownego wzrostu cen srebra wykorzystywanego w procesach galwanicznych oraz wzrostu pensji minimalnej. Spółka dokonała wielu zmian technologicznych - ograniczono wszelkie zużycia surowcowe, które są dokładnie monitorowane i optymalizowano procesy produkcyjne. Galvo wzmacnia narzędzia cyfrowe, celem lepszego analizowania kosztów, marż oraz stosowanych cenników. Firma stara się w ten sposób ograniczać koszty produkcyjne, mimo wzrostów cen surowców, na które nie ma wpływu” - dodano szersze uwarunkowania rynkowe.

„Dotychczasowa współpraca z klientami nie uległa zmianie, a dywersyfikacja oraz różnorodność współpracy są istotnymi czynnikami, które stabilizują funkcjonowanie spółki na rynku. Obserwujemy wzrost zamówień u naszych kontrahentów, jak również na bieżąco analizujemy rynek w poszukiwaniu kolejnych opłacalnych zleceń dla spółki. Porównując okresy wcześniejsze widzimy, że baza zamówień naszych kontrahentów jest na poziomie z lat 2022 i 2023, a w ostatnich miesiącach roku, nawet wyższym. Dynamiczny wzrost cen srebra bardzo pogarsza rentowność spółki” - podsumowano bieżące działania operacyjne Galvo S.A.

Rozmowa z Ryszardem Szczepaniakiem, Prezesem Zarządu Galvo S.A. - zawierająca wstępne podsumowanie operacyjne pierwszego półrocza 2025 r., przybliżająca koniunkturę w przemyśle i na rynku usług galwanicznych oraz nakreślająca cele i perspektywy biznesowe na drugie półrocze ubiegłego roku - na naszym kanale inwestorskim.

O Galvo S.A.:

Galvo S.A. jest przedsiębiorstwem o charakterze usługowym. Prowadzi działalność z zakresu galwanizowania, czyli chemicznej i elektrochemicznej obróbki powierzchni metalowych. Oferuje procesy chromowania, cynkowania kwaśnego i alkalicznego, cynowania, niklowania chemicznego, fosforowania, miedziowania i inne specjalistyczne pokrycia. Wykonane powłoki spełniają funkcje ochronne oraz nadają pożądane własności techniczne np.: twardość, odporność na ścieranie, przewodność elektryczną i inne.

Galvo S.A. jest spółka publiczną, której akcje notowane są na rynku alternatywnym NewConnect, prowadzonym przez warszawską Giełdę Papierów Wartościowych (ticker: GAL).

Obserwacja kanału - BTCUSD - T1Główne punkty :

1. Obecnie skłaniam się ku scenariuszowi z większą szansą na dead cat bounce niż na ATH . Sytuacja ulegnie zmianie dopiero po wyraźnym przekroczeniu poziomu 107.5k na 2–3 świecach na D1.

2. Kanał, moim zdaniem, nadal obowiązuje. To powolne wchodzenie ceny do wnętrza kanału Gaussian of Channel ( rys. 1 poniżej) może doprowadzić nas do górnej bandy. Jej dotknięcie będzie dla mnie momentem obserwacji pod kątem SHORT a (stąd jedna, pogrubiona czerwona linia).

Rysunek 1 . Gaussian of Channel i EMA50 na T1 w mojej obserwacji longterm .

3. Dodatkowo zwracam uwagę na EMA50 na T1, która sama w sobie nie będzie dla mnie sygnałem wejścia, ale ma spory potencjał do wcześniejszego blokowania ceny. Obecnie właśnie to obserwujemy, dodatkowo wsparte środkiem kanału. Dlaczego patrzę na EMA50 ? Uderzenie w górną bandę kanału i zejście świecami poniżej EMA50 może być szansą na podłączenie się do potencjalnych spadków w kierunku kolejnego dołka.

4. W obecnej sytuacji trudno liczyć na dynamiczne wzrosty. Trend na D1 jest, szczerze mówiąc, nudny, a potencjalne ruchy rozgrywają się raczej na H4, a najlepiej na H1. Od dłuższego czasu nie przepadam jednak za krypto w kontekście tradingu. Od tego są surowce i inne indeksy, a nie krypto…

5. Ważny SL , a jednocześnie poziom otwierający drogę do ruchu w górę po ATH, to według mnie 116400 i lekko nad nim rzecz jasna. Na ten moment brakuje jednak świec, więc trudno stawiać jakiekolwiek konkretne tezy.

Dodatkowe kwestie do przemyśleń :

🧙♂️ Wygrani są cykliści? Byłoby to interesujące i swoisty ukłon w ich stronę. Nowy cykl ukończony w ramach czasówki to zaczynam również wierzyć w MATRIX'a.

🚮 Alltcoiny (w większości) umarły razem z moimi analizami, DOSŁOWNIE. Gdy wracam do starych analiz tych altów, widzę dziś, że wiele z nich było trafnych, szczególnie dla degen-coinów na interwałach M1, gdzie pojawiały się etykiety SHORT . Z drugiej strony to może i dobrze, bo od dawna marudziliśmy na nieustannie powstające śmieci. Być może rynek w kolejnych latach odseparuje dobre alty od złych, spychając te drugie do podziemia.

🥇 Cyfrowe złoto, prawda? W obecnej sytuacji geopolitycznej brzmi to jak druga liga prawdziwego złota. Owszem, granice łatwiej przekroczyć z ledgerem niż ze sztabkami, ale w handlu łatwiej „ugryźć” złotą monetę i nią zaświecić niż ledgerem, który dla wielu nadal wygląda jak zwykły pendrive.

🎬 Scenariusze dla ceny BTC to powrót do przedszkola i malowanie strzałek na papierze czy ekranie – rys. 2 . Błękitna linia jest w tym momencie nierealna. Czarna wydaje się najbardziej prawdopodobna. I czarna pod recesję, o której już dawno nie słyszałem a wolę częściej czytać o recesji!

Rysunek 2 . Malowanie strzałek – czyli tragikomediowa sztuka artystyczna dorosłego przedszkolaka.

Handluj zgodnie ze swoimi analizami i swoimi przemyśleniami, a co najważniejsze – ze swoimi emocjami. Resztę traktuj jako bez-emocjonalne śmieci: wpisy czy filmy. Nikt lepiej nie wie, czego chcesz, co możesz stracić i ile jesteś w stanie udźwignąć, niż ty sam, dopóki sam tego nie doświadczysz.

Plan BIAS na 19–23.01 GOLD## Plan GOLD 19–23.01

### BIAS tygodnia (Jeśli prezydent Trump coś chlapnie lub zrobi nieoczekiwanego, korekta planu)

* Trzymam BIAS Long, dopóki rynek nie schodzi poniżej 4 405.

* Jeśli rynek schodzi poniżej **4 405**, na ten tydzień przełączam BIAS na Down.

### Setup A — Long po korekcie i „zbalansowaniu luki cenowej”

* Gram Long A dopiero po korekcie w dół (zgodnie ze strzałką „correction”) i dopiero gdy rynek wraca do wzrostu.

* Inwalidacja Long A: spadek poniżej 4 534 i brak odzyskania 4 534 (rynek zostaje pod poziomem).

* Po aktywacji longa celuję w rejon ATH ~4 640, a potem prowadzę kontynuację zgodnie ze strzałkami (Long C / wyżej).

### Setup B — Short na pogłębienie korekty

* Jeśli korekta nie zatrzymuje się i rynek realizuje „deeper correction”, przechodzę w Short B zgodnie z rozrysunkiem.

* Docelowy kierunek pogłębienia masz na screenie w stronę niższych stref, z kluczowym wsparciem 4 271.89.

### Setup C — Long bez korekty po akumulacji (Twój nowy element)

* Jeśli cena nie robi korekty, tylko konsoliduje dalej w górnym zakresie (akumulacja), to nie czekam na zjazd.

* Long C odpalam wtedy, gdy równolegle na DXY zaczyna się głębsza korekta w dół (Twoje ABC), bo to jest mój „trigger” makro do wybicia złota z konsolidacji.

* W tym setupie gram kontynuację w kierunku ATH ~4 640 i dalej zgodnie z projekcją wzrostową.

### Filtr z DXY (część wspólna)

* Obserwuję, czy DXY kończy ruch w górę (oznaczone (5)) i przechodzi w korektę ABC.

* Głębsza korekta DXY w dół wzmacnia mi Setup C (long bez korekty na złocie).

* Jeśli DXY nie robi korekty i dalej trzyma siłę, preferuję, żeby złoto zrealizowało Setup A(korekta) albo rynek przejdzie w Setup B (pogłębienie).

### DXY (Filtr)

Uznaję, że DXY wszedł w głębszą korektę ABC, gdy spełnione są jednocześnie te warunki z Twojego screena:

Rynek wybija w dół ostatni dołek po fali (5) i zaczyna budować sekwencję LL (lower low).

Po pierwszym spadku robi odbicie B, ale to odbicie kończy się jako LH (lower high) — nie robi nowego szczytu.

Następnie startuje fala C i schodzi w kierunku support 98.149; za “głęboką” uznaję korektę, gdy cena schodzi pod 98.149 i nie odzyskuje 98.149 (zostaje pod poziomem).

Trigger do Setup C na złocie: gdy pkt 1–2 są już widoczne, a DXY zaczyna realizować pkt 3 (ruch w dół w stronę 98.149 / przebicie i brak odzyskania), wtedy traktuję to jako “głębszą korektę” i odpalam Long C na złocie bez czekania na korektę ceny złota.

Ten materiał ma wyłącznie charakter edukacyjny. Handel na rynkach finansowych wiąże się z istotnym ryzykiem poniesienia straty i nie jest odpowiedni dla wszystkich inwestorów. Wyniki osiągane w przeszłości nie gwarantują wyników w przyszłości. Przed rozpoczęciem handlu weź pod uwagę swoją sytuację finansową oraz skłonność do ryzyka. W razie potrzeby skonsultuj się z wykwalifikowanym doradcą finansowym.

SHORT, NQ, 2026-01-16, 9:46 NYNotatka

🔹 1. **Zebranie BSL**

* Cena zrobiła sweep nad BSL.

🔹 2. Retracement – -FVG 15m

* Cena wróciła do -FVG 15m i w rejon -OB.

🔹 3. Wejście – retracement -FVG 2m / OB

* Wszedłem w short na retrace do -FVG 2m / -OB po sweep BSL.

🎯 Target

* Zamknąłem na 25603.

* RR: 10

Inwalidacja:

* Inwalidacja: wybicie powyżej sweep high / strefy -OB.

S&P 500 / NASDAQ 100 / US30 - 1YES/NQ/YM - dobre PA i synchronizacja kierunkowa. Zostały duże knoty na dole, byłoby to idealne zagranie, żeby zejść w okolice 50% knota, chociaż na jednym indeksie i ogólnie z discount całej świecy ruszyć dalej w kierunku HH. Dopóki low jest bronione, celem jest HH. Każdy pullback i poziom poprzedniej świecy są atrakcyjne dla kontynuacji kierunku.

Za tydzień powrót do regularnych analiz, teraz jeszcze luźniej w najbliższych dniach i wracam do rytmu ✌🏼

Rynki wracają po urlopachPo serii dni wolnych wielu Polaków wraca dzisiaj do pracy. O ile złoty jest w miarę stabilny, o tyle na świecie trochę się dzieje. Dolar już kolejny rok zaczyna od umocnień. Rynek zdążył przetrawić obecną falę zamieszania w Wenezueli. Ceny w Turcji rosną niby wolniej, ale tempo normalizacji nie jest zadowalające.

Dolar znów silny

Początek roku jest bardzo korzystny dla dolara. Patrząc jednak na 2025, nie jest to pewny prognostyk na kolejne miesiące. Start poprzedniego roku był wszakże również bardzo dobry, a potem dolar zaczął gwałtownie tracić i zakończył rok z przeszło 13% przeceną. Co obecnie sprzyja amerykańskiej walucie? Wygląda na to, że najbliższe posiedzenie pod koniec stycznia nie przyniesie obniżek stóp procentowych. Co więcej, szanse na cięcie w marcu wciąż pozostają poniżej 50%. Do tego warto dodać spadający optymizm w strefie euro. Co prawda ankietowe badania w usługach pokazały we wtorek przewagę optymistów, ale jest ona niższa, niż oczekiwano. W rezultacie za jedno euro znów płaci się mniej niż dolara i 17 centów.

Rynek przetrawił wydarzenia w Wenezueli

Cena baryłki ropy naftowej Brent, notowanej w Londynie, jeszcze w poniedziałek chwilami spadała poniżej 60 USD. Następnie, niesiona niepokojem o dalszy rozwój sytuacji, we wtorek dotarła powyżej 62 USD. Dzisiaj jednak ponownie zeszła w okolice 60 USD. Pokazuje to, że wydarzenia w Wenezueli zwiększyły zmienność na rynku, ale nie spowodowały jednak gwałtownego wystrzału cen, którego wielu analityków obawiało się w przypadku eskalacji działań. Podobnie zachowało się złoto – po zbliżeniu się do poziomu 4500 USD, zawróciło. Pokazuje to, że początkowy strach został częściowo przeszacowany. Nie oznacza to oczywiście, że jeśli proces tworzenia nowego rządu nie będzie przebiegał sprawnie, nie dojdzie do kolejnych wstrząsów.

Ceny w Turcji

Inflacja w Turcji spada nieco szybciej, niż oczekiwano. Rynek spodziewał się zniżki tempa wzrostu cen o 0,1%, tymczasem finalnie inflacja wyhamowała o 0,2%. Brzmi to jak całkiem przyzwoita wiadomość – problem w tym, że mówimy o spadku z 31,1% do 30,9%. Przy takich poziomach nie jest to zmiana, którą Turcy realnie odczują w swoich portfelach. Z wyjątkiem drobnego potknięcia w październiku ubiegłego roku, jest to już 19. miesiąc z rzędu spadku inflacji. Wysoki poziom tego wskaźnika powoduje, że Turcja nie jest w stanie szybciej obniżać stóp procentowych. Z kolei utrzymywanie wysokich stóp wymusza stopniowe osłabianie liry wobec dolara, by zachować pewną równowagę w handlu. W samym tylko 2025 roku kurs dolara wyrażony w lirze wzrósł z 35 do 43 lir. I to w roku, który nie był szczególnie udany dla amerykańskiej waluty.

Dzisiaj w kalendarzu danych makroekonomicznych warto zwrócić uwagę na:

14:15 – USA – raport ADP na temat zatrudnienia,

16:00 – USA – zamówienia w przemyśle.

Maciej Przygórzewski – główny analityk walutowy

S&P 500 / NASDAQ 100 / US30 - 1WES - nasze poprzednie POI z SMT ciągle było w grze i powoli, powoli dążyliśmy do celów. ES dotarł do końca, ale NQ jeszcze jest w grze. Mamy nowe lokalne SMT aktywne. Przez to, że ES zebrało główny cel, może teraz się połasić po pierwszą płynność po drugiej stronie, dlatego do kontynuowania longa wybieram NQ.

NQ - daleko do głównego celu, więc po drodze mamy jeszcze pośredni przystanek w planach. Synchronizacja po SMT, więc najważniejsze jest bronienie 50% POI, jeśli połowa pęknie i wszystkie indeksy zejdą niżej, trzeba będzie myśleć nad nowym pomysłem i odpuszczę dłuższe pozycje. Wtedy po nowej świecy 1W zobaczymy co dalej.

YM - mocno spompowany jest bo ciągnął wiele sesji samodzielnie, ale zasady są jednakowe. 50% POI i kontynuacja.

Toya, czy byki powalczą o wybicie oporu?

Cześć,

Spółka Toya notowana jest obecnie w rejonie 9,98 zł po dynamicznym odbiciu od strefy popytowej wyznaczonej w okolicach 9,10–9,30 zł, która wcześniej wielokrotnie zatrzymywała spadki. Kurs porusza się w szerokiej konsolidacji, której górne ograniczenie wypada w rejonie 10,18–10,48 zł, a dolne w pobliżu 9,00–9,20 zł. Ta struktura boczna trwa od listopada i po silnym impulsie wzrostowym z początku roku została utrzymana, co świadczy o tym, że rynek wciąż akumuluje akcje po wcześniejszym trendzie wzrostowym.

Wykres D1 (wsparcia i opory):

Średnie kroczące EMA 20, 50, 100 skupiają się w bardzo wąskim zakresie między 9,62 a 9,71 zł, a cena znajduje się powyżej wszystkich tych średnich. Taki układ jest klasycznym sygnałem neutralno-wzrostowym, ponieważ świadczy o braku dominującego trendu spadkowego i o tym, że krótkoterminowa przewaga znajduje się po stronie popytu. Szczególnie istotne jest to, że kurs utrzymał się powyżej EMA200, która przebiega obecnie w rejonie 9,18 zł i jednocześnie pokrywa się ze wskazaną na wykresie strefą wsparcia.

Wykres D1 (średnie EMA):

Profil wolumenu widoczny po prawej stronie pokazuje wyraźne nagromadzenie obrotu w przedziale 9,40–10,20 zł, co potwierdza, że jest to obszar uczciwej wyceny i silnej równowagi między popytem i podażą. Największy klaster wolumenu znajduje się właśnie w pobliżu aktualnych notowań 10,18 zł, co wzmacnia znaczenie tej strefy jako kluczowej dla dalszego kierunku ruchu. Wybicie oporu może doprowadzić do dynamicznego ruchu w górę. Natomiast od dołu z wyjątkiem strefy konsolidacji mamy do czynienia z większymi klastrami w okolicy 8,6 oraz 7,9-8,4 zł.

Wykres D1 (profil wolumenu):

Wskaźnik RSI(14) znajduje się w okolicach 60 punktów, a więc powyżej poziomu neutralnego, lecz daleko od strefy wykupienia. Oznacza to, że momentum wzrostowe jest umiarkowane i nie wskazuje na przegrzanie rynku. MACD generuje dodatnie wartości histogramu i sygnał powolnego wychodzenia z wcześniejszej fazy osłabienia, co wspiera tezę o budowaniu krótkoterminowego impulsu wzrostowego.

Wykres D1 (oscylatory):

Od strony struktury cenowej kluczowym oporem pozostaje pasmo 10,18–10,48 zł, które było wielokrotnie bronione przez podaż i zbiega się z lokalnymi szczytami z poprzednich miesięcy. Dopiero trwałe wybicie tego zakresu, najlepiej przy rosnącym wolumenie, otworzyłoby drogę do testu rejonu 11,00 zł, gdzie na profilu wolumenu widać znacznie mniejszą aktywność rynku. Z kolei powrót kursu poniżej 9,20 zł zwiększyłby ryzyko pogłębienia korekty w kierunku 8,61 zł, a w dalszej perspektywie nawet 7,85 zł, gdzie przebiega silne historyczne wsparcie.

Wykres D1 (struktura):

Podsumowując, Toya znajduje się obecnie w dojrzałej fazie konsolidacji po wcześniejszym trendzie wzrostowym, z wyraźnie obronioną strefą popytową oraz technicznym układem średnich i wskaźników sprzyjającym stronie popytowej. Dopóki kurs utrzymuje się powyżej 9,20 zł, bazowym scenariuszem pozostaje próba wybicia górą z przedziału 10,18–10,48 zł, natomiast brak takiego wybicia będzie oznaczał dalszy ruch boczny w obrębie tej struktury, bądź próbę testu 8,6 zł.

Analiza nie jest rekomendacją, tylko moją subiektywną opinią.

Geopolityczne porządki po amerykańskuKolejna odsłona ataku na niezależność amerykańskiego banku centralnego. Trump informuje, że „poważnie rozważa atak na Iran”. Po noworocznej przerwie do pracy wraca RPP – czy cięcie stóp możliwe jest już teraz?

Idąc dalej

W niedzielę w mediach pojawiła się informacja – co ciekawe nie ze strony administracji rządowej USA, a szefa Fed – o tym, że otrzymał on wezwanie do zeznania w śledztwie karnym prokuratury federalnej. Śledztwo ma dotyczyć wypowiedzi szefa banku centralnego przed Senatem w czerwcu ubiegłego roku, w sprawie remontu budynków Fed. Jest to więc kolejna odsłona konfliktu na linii Powell-Trump. Kością niezgody pozostaje aktualna wysokość stóp procentowych. Prezydent USA wielokrotnie słownie chciał wpłynąć na decyzję Fed, a wiele razy bezpośrednio pod adresem prezesa tej instytucji kierował dużo obelg. Kolejny etap w tej „wojnie” to znów eskalacja zjawiska erozji autonomii Fed, a co za tym idzie ryzyko dla inwestorów. Nie może więc dziwić kolejny ruch w górę na notowaniach złota, czyli bezpiecznej przystani kapitału.

Gotowi do rozmów... i do ataku

Dzisiaj o poranku cena uncji złota wyrażona w USD osiągnęła poziom 4600, co jest nowym rekordem notowań. Groźba zarzutów dla Fed ze strony prokuratury to jeden z argumentów za takim zachowaniem kursu. Inny znajdziemy po stronie wypowiedzi Trumpa o gotowości ataku na Iran, co podgrzewa i tak już gorącą atmosferę w geopolityce. Powodem interwencji USA, miałoby być tłumienie antyreżimowych protestów. Od kilku dni w niemal całym Iranie ludzie wyszli na ulicę, a powodem jest pogarszająca się sytuacja gospodarcza w kraju i inflacja sięgająca poziomu 40%. Chociaż eksperci twierdzą, że i tak jest ona dużo większa, a wartość celowo zaniżają władze. Poziom dynamiki cen sprawia, że mocno traci na wartości lokalna waluta. Na początku tego roku dolar amerykański kosztował blisko 1 mln riali irańskich. W piątek tamtejszy reżim dokonał medialnego blackoutu, co tylko eskalowało bunt społeczeństwa. Czy więc pomoc przyjdzie ze strony amerykańskiej? Wszystkie opcje są na stole, ale trzeba pamiętać, że ostatnie dni to zamieszanie USA w wiele „spraw” na różnych zakątkach świata – czy to interwencja w Wenezueli, wypowiedzi o Kubie, Kolumbii czy Grenlandii.

Reagować na dane czy czekać?

Z rodzimego rynku, kluczowa będzie środa i posiedzenie RPP, a dzień później konferencja prasowa prezesa. Po grudniowej decyzji i 6 obniżce stóp, komentarz ze strony Rady sugerował raczej wstrzymanie się z dalszymi ruchami, przynajmniej do marca. Kolejne jednak zaskoczenie ze strony inflacji i odczyt za ostatni miesiąc roku na poziomie 2,4%, znów otworzył furtkę do cięcia kosztu pieniądza. Sytuacja jest więc znów niepewna, a same wypowiedzi ze strony członków RPP – I. Dąbrowski sugeruje 50% szans na cięcie w styczniu – tworzą jeszcze większą aurę niepewności. W wypowiedziach analityków też nie ma jednomyślności, a znajdziemy i opcję obniżek stóp, ale i pauzy na tym posiedzeniu. Dla PLN ruch na stopach już teraz może spowodować delikatne osłabienie, ale nie będzie to duża presja sprzedażowa, gdyż w „cenach” na pierwsze półrocze dwa cięcie stóp już były.

Krzysztof Pawlak - analityk walutowy