Srebro - sygnał spadkowy z niskiego interwałuMamy pierwszą przesłankę za zakończeniem wzrostów. Czy to czas na SHORT? - Zdecydowanie nie! Cena jeszcze spokojnie może kilkukrotnie wybić ATH zanim dostaniemy większą korektę!

Warto jednak wziąć pod uwagę, że są scenariusze mówiące o potencjalnym zejściu poniżej 45$, a historycznie już mieliśmy takie przypadki, gdzie cena latami, ale osuwała się nisko.

Warto przemyśleć częściową realizację zysków, jeśli ktoś kruszec ten posiada i pilnie obserwować kolejne wyższe interwały po ich zamknięciu oraz czy największa korekta w tym trendzie nie zostaje złamana (dla obecnego szczytu poziom złamania to 64$)

Towary

Kakao - czas na wzrostyCena zaliczyła w listopadzie istotne miejsce do zakończenia korekty - aktualnie tworzy się lokalny układ korekcyjny, który pozwoli na dołączenie do wzrostów. Czekam na zaliczenie strefy i oczekuję w niej pojawienia się sygnału w postaci formacji wzrostowej.

Długoterminowo - cena z tego miejsca ma szanse dojechać do ATH

Złoto 1H – Cele płynności 4040 mądrych inwestorów🟡 XAUUSD – Plan Inteligentnych Pieniądzy na dzień | autor Ryan_TitanTrader (30/12)

📈 Kontekst Rynkowy

Złoto doświadczyło ostrego spadku po zakończeniu rocznych transakcji, co oznacza jego największy jednodniowy spadek od tygodni. Zgodnie z dzisiejszą aktualizacją ForexFactory, momentum niedźwiedzie przyspiesza, gdy cena zdecydowanie przełamuje kluczowe poziomy techniczne, a cele na spadki teraz ustalają się w strefie płynności 4040–4050 USD.

Ten ruch wydaje się być napędzany mniej przez nowe makro katalizatory, a bardziej przez dostosowanie portfela, realizację zysków i warunki niskiej płynności, typowe dla handlu pod koniec grudnia. Pomimo pojawiającego się wewnątrz dnia zainteresowania zakupem przy spadkach, szerszy przepływ sugeruje dystrybucję, a nie akumulację, co utrzymuje Złoto narażone na dalsze spadki przed jakimkolwiek trwałym odbiciem.

Zachowanie Inteligentnych Pieniędzy w tym otoczeniu sprzyja kontynuacji sprzedaży z korekcyjnymi cofnięciami, a nie impulsywnym odwróceniem trendu.

🔎 Ramy Techniczne – Struktura Inteligentnych Pieniędzy (1H)

Obecna faza: Niedźwiedzie przesunięcie po dystrybucji HTF

Kluczowy pomysł: Sprzedaj dopłatę w premium; kupuj tylko przy głębokiej płynności zniżkowej

Uwagi strukturalne:

• Wyraźne CHoCH potwierdzone po utracie wcześniejszej struktury byka

• Silne niedźwiedzie przesunięcie stworzyło niewydolności poniżej

• Poprzednia linia trendu byczego unieważniona

• Cena handluje poniżej równowagi, próbując słabego korekcyjnego cofnięcia

• Wewnętrzna płynność częściowo oczyściła; zewnętrzna płynność sprzedażowa znajduje się poniżej

• Strefa oporu pokrywa się z wcześniejszym źródłem podaży i miejsca przełamania

💧 Strefy płynności i wyzwalacze

• 🔴 SPRZEDAJ ZŁOTO 4480 – 4490 | SL 4500

• 🟢 KUP ZŁOTO 4310 – 4320 | SL 4300

🧠 Oczekiwanie na Przepływ Instytucjonalny

Przesunięcie płynności → MSS / CHoCH → BOS → przesunięcie → FVG / OB retest → kontynuacja

🎯 Zasady egzekucji (dopasowane do Twoich dokładnych stref)

🔴 SPRZEDAJ ZŁOTO 4480 – 4490 | SL 4500

Zasady:

✔ Cofnięcie do oporu w premium / podaży

✔ Niedźwiedzie MSS lub CHoCH na M5–M15

✔ Spadek BOS z impulsywnym przesunięciem

✔ Wejście przez niedźwiedzią uzupełnienie FVG lub oczyszczony OB podaży

Cele:

4420

4370

4310 – rozszerzenie, jeśli momentum niedźwiedzie się utrzyma

🟢 KUP ZŁOTO 4310 – 4320 | SL 4300

Zasady:

✔ Przesunięcie płynności sprzedażowej do głębokiej zniżki

✔ Niedźwiedzie MSS / CHoCH potwierdzają pochłonięcie

✔ Wzrost BOS z silnym przesunięciem byczym

✔ Wejście przez uzupełnienie FVG na rynku popytowym lub retest OB

Cele:

4370

4420

4480 – tylko jeśli struktura odwróci się w byka

⚠️ Uwagi ryzyk

• Niedźwiedzie momentum dominuje po złamaniu struktury

• Płynność końca roku zwiększa fałszywe cofnięcia i polowania na stop-loss

• Brak handlu bez potwierdzenia MSS + BOS

• Oczekuj zmienności podczas sesji amerykańskiej i w okolicach nagłówków dotyczących rentowności USD

• Zmniejsz wielkość pozycji, jeśli zmienność nieoczekiwanie wzrośnie

📍 Podsumowanie

Złoto przeszło od akumulacji do dystrybucji, przy czym Inteligentne Pieniądze teraz sprzyjają kontynuacji spadków w kierunku głębszych basenów płynności. Plan jest jasny:

• Sprzedaj dopłatę w premium na poziomie 4480–4490, lub

• Kupuj tylko przy głębokiej zniżce 4310–4320 po potwierdzeniu

Niech płynność będzie zaplanowana.

Niech struktura potwierdzi zamiar.

Inteligentne Pieniądze czekają — detaliści reagują. ⚡️

📌 Śledź Ryan_TitanTrader, aby uzyskać codzienne analizy Inteligentnych Pieniędzy dotyczące złota.

Metalowy altseason zrealizowany - srebro przwyższyło złotoW czerwcu wspominaliśmy o potencjale "altseasonu" na rynku metali, gdzie po rajdzie cen CMCMARKETS:GOLD mógł przyjść czas na CMCMARKETS:SILVER ze względu na układ techniczny gold/silver ratio.

Tak też się stało, spadek GS ratio, podobny w tempie i skali do tego z czasów pandemii, przyczynił się do gwałtownego wzrostu cen srebra, przewyższając wzrost cen złota.

Obecnie gold/silver ratio jest blisko równości ruchów spadkowych, stąd potencjał do dalszego istotnego przeważania srebra nad złotem zdaje się już zmniejszać.

Obecna skala ruchu cen srebra była trzecią taką w historii i zapisze się na kartach historii.

----

Kontrakty CFD są złożonymi instrumentami i wiążą się z dużym ryzykiem szybkiej utraty środków pieniężnych z powodu dźwigni finansowej. 68% rachunków inwestorów detalicznych odnotowuje straty pieniężne w wyniku handlu kontraktami CFD. Zastanów się, czy rozumiesz, jak działają kontrakty CFD i czy możesz pozwolić sobie na wysokie ryzyko utraty twoich pieniędzy

CMC Markets świadczy usługi na zasadzie wyłącznie realizacji zleceń (execution only). Prezentowany materiał (niezależnie od tego, czy zawiera jakiekolwiek opinie) ma charakter informacyjny i nie uwzględnia osobistych okoliczności ani celów. Żadna informacja w tym materiale nie jest, ani nie powinna być uważana, za poradę finansową, inwestycyjną lub inną poradę, na której należy polegać przy podejmowaniu decyzji. Żadna z opinii wyrażonych w materiale nie stanowi rekomendacji CMC Markets lub autora materiału, że jakakolwiek inwestycja, instrument, strategia transakcyjna lub inwestycyjna, jest odpowiednia dla konkretnej osoby. Materiał nie został przygotowany zgodnie z wymogami prawnymi zapewniającymi niezależność badań inwestycyjnych. CMC Markets nie podlega żadnym zakazom w zakresie rozpowszechniania tego materiału, jednak nie wykorzystuje zawartych w nim informacji przed jego publikacją.

XAUUSD: Analiza rynku i strategia na 29 grudniaAnaliza techniczna złota:

Dzienny opór: 4550, wsparcie: 4403

4-godzinny opór: 4550, wsparcie: 4430

1-godzinny opór: 4488, wsparcie: 4445

Cena złota zanotowała dziś stopniowy spadek, przełamując niedawne wsparcie średniej kroczącej MA5. To, czy uda się dziś odzyskać ten poziom, jest kluczowym punktem odniesienia dla tego, czy krótkoterminowy trend odbije się, czy będzie kontynuowany spadkiem. Średnie kroczące pozostają w byczym ustawieniu, Wstęgi Bollingera zmierzają w górę, a ogólna akcja cenowa znajduje się w kanale wzrostowym. Obserwuj krótkoterminowe poziomy wsparcia na poziomie 4445/4430, a bezpośredni poziom oporu znajduje się w okolicach dziennego maksimum na poziomie 4550.

Na wykresie godzinowym akcja cenowa znajduje się na wysokim poziomie, tworząc formację podwójnego szczytu, po której następuje gwałtowny spadek. Cena przebiła się poniżej linii wsparcia trendu wzrostowego, a krótkoterminowa koncentracja koncentruje się na kontynuacji momentum spadkowego. Obecnie uwaga skupia się na dolnej krawędzi górnego zakresu konsolidacji, gdzie istnieje pewne wsparcie. Obecna struktura nadal sprzyja kupującym, a spowolnienie momentum wzrostowego jest zgodne z potrzebą korekty po ostatnim gwałtownym wzroście i odzwierciedla również oczekiwania realizacji zysków na wyższych poziomach przed Nowym Rokiem. Poziomy wsparcia, które należy obserwować, to okolice 4445/4430. Krótkoterminowa strategia to oczekiwanie na korektę i poszukiwanie poziomów wsparcia do zakupu.

Strategia handlowa:

KUP: blisko 4445

KUP: blisko 4430

Jeśli przebije się poniżej 4420, rozważ ponowny zakup w okolicach 4403.

Szczegółowa analiza →

XAUUSD (H1) – Plan handlowy na poniedziałekLana priorytetowo traktuje ustawienia sprzedaży, aż do momentu, gdy nowy szczyt zostanie przełamany.

Szybkie podsumowanie

Kontekst techniczny: Cena mocno cofnęła się z najwyższego w historii, pokazując krótkoterminową słabość.

Codzienny bias: Sprzedaż na odbiciach, aż cena przełamie i utrzyma się powyżej nowego szczytu.

Kluczowe wydarzenia: Przemówienie prezydenta USA Donalda Trumpa oraz aktualizacje związane z handlem USA–Chiny mogą zwiększyć zmienność.

Wpływ wiadomości – na co zwrócić uwagę

Przemówienie Trumpa: Często wpływa na krótkoterminowe sentymenty USD poprzez komentarze na temat wzrostu, ceł i inflacji. Złoto może zareagować gwałtownie na ryzyko nagłówków.

Działalność handlowa USA–Chiny (CCPIT): Jakiekolwiek polepszenie nastrojów handlowych może wspierać USD w krótkim okresie, wywierając presję na złoto. Rosnące napięcia sprzyjałyby złotu jako bezpiecznej przystani.

Z tego powodu Lana skupi się na reakcji cenowej w kluczowych strefach, a nie na przewidywaniu wyniku wiadomości.

Analiza techniczna (H1)

Złoto wydrukowało nowy najwyższy w historii, a następnie agresywnie spadło, sygnalizując zyski blisko szczytu.

Cena obecnie konsoliduje się w ramach struktury korekcyjnej, gdzie sprzedaż na odbiciach pozostaje rozgrywką o wyższym prawdopodobieństwie.

Kluczowe strefy zidentyfikowane na wykresie:

Strefa sprzedaży: 4529 – 4531

Strefa reakcji kupna: 4498 – 4500 (wsparcie)

Plan handlowy na poniedziałek

Scenariusz podstawowy – Sprzedaż na odbiciach

Sprzedaż: 4529 – 4531

Ta strefa ma działać jako opór podczas bieżącej korekty.

Warunek zmiany biasu:

Przejdź na kontynuację trendu wzrostowego tylko, jeśli cena przełamie powyżej poprzedniego szczytu i się utrzyma.

Scenariusz drugorzędny – Krótkoterminowa reakcja kupna

Kupno: 4498 – 4500

To jest uważane za ustawienie tylko do skalpowania, ponieważ ogólny intraday bias pozostaje niedźwiedzi.

Notatki sesyjne

Sesja azjatycka może pozostać powolna, podczas gdy zmienność prawdopodobnie wzrośnie wokół zaplanowanych wydarzeń.

Najlepsze transakcje oczekiwane są, gdy cena wróci do zaplanowanych stref, a nie handluje się w środku zakresu.

Ta analiza odzwierciedla osobisty pogląd rynkowy Lany i nie jest poradą finansową.

XAUUSD (H4) – Handel w Rosnącym KanaleLana koncentruje się na zakupach na pullbacku na nadchodzący tydzień 💛

Przegląd tygodniowy

Główny trend (H4): Silna struktura wzrostowa, cena respektuje czysty rosnący kanał

Aktualny stan: Cena handluje blisko ATH i rozszerzeń Fibonacciego → możliwe są reakcje krótkoterminowe

Strategia na tydzień: Bez FOMO. Lana woli kupować pullbacki w strefach wartości, nie gonić za szczytami

Kontekst rynkowy

Ostatnie komentarze z USA podkreślają silny wzrost gospodarczy i zaufanie do polityki handlowej. Chociaż takie wypowiedzi mogą wpływać na sentyment USD, złoto na koniec roku często jest napędzane bardziej przez warunki płynnościowe i strukturę techniczną niż nagłówki.

W miarę jak płynność w okresie świątecznym maleje, ruchy cen mogą stać się ostrzejsze i mniej przewidywalne. Dlatego w tym tygodniu Lana pozostaje zdyscyplinowana i handluje ściśle na podstawie struktury i kluczowych poziomów.

Widok techniczny oparty na wykresie (H4)

Na interwale H4 złoto porusza się płynnie w ramach rosnącego kanału, konsekwentnie formując wyższe minima.

Silna noga impulsowa już zakończyła swoją fazę wybicia psychologicznego, a cena teraz unosi się w pobliżu górnego obszaru kanału.

Kluczowe punkty:

Strefy rozszerzenia Fibonacciego blisko szczytu działają jako psychologiczny opór, gdzie tymczasowe pullbacki są normalne.

Najlepsze okazje pozostają wewnątrz kanału, w okolicach stref wartości i płynności.

Kluczowe poziomy, które Lana obserwuje w tym tygodniu

Główna strefa zakupu – Obszar wartości (VL)

Kup: 4482 – 4485

To strefa wartości w ramach rosnącego kanału. Jeśli cena wycofa się tutaj i utrzyma strukturę, kontynuacja w górę staje się bardziej prawdopodobna.

Bezpieczniejsza strefa zakupu – POC (Profil wolumenu)

Kup: 4419 – 4422

Ta strefa POC wskazuje na silną wcześniejszą akumulację. Jeśli zmienność wzrośnie lub cena poprawi się głębiej, ten obszar oferuje bardziej konserwatywną okazję do zakupu.

Psychologiczny opór do poszanowania

4603 – 4607: rozszerzenie Fibonacciego i psychologiczna bariera

W tej strefie możliwe jest krótkoterminowe odrzucenie lub złapanie płynności przed następny ruchem kierunkowym.

Tygodniowy plan handlowy (podejście Lany)

Kupuj tylko na pullbackach w zaplanowanych strefach, z potwierdzeniem na niższych interwałach czasowych.

Unikaj gonienia ceny blisko ATH lub psychologicznego oporu.

Zmniejsz rozmiar pozycji i ostrożnie zarządzaj ryzykiem podczas sesji świątecznych o niskiej płynności.

Notatka Lany 🌿

Trend jest silny, ale dyscyplina przy wejściu jest wszystkim. Jeśli cena nie wróci do moich stref, z przyjemnością poczekam cierpliwie.

To jest osobisty pogląd Lany na rynek, nie porada finansowa. Zawsze zarządzaj swoim własnym ryzykiem. 💛

XAUUSD: Analiza rynku i strategia na 26 grudnia.Ceny złota gwałtownie wzrosły do 4532, zanim napotkały opór, co świadczy o silnym nastawieniu wzrostowym. Znaczny wzrost na zamknięciu sesji dzisiaj prawdopodobnie napędziłby kontynuację trendu wzrostowego w przyszłym tygodniu, z osiągnięciem nowych maksimów. Średnie kroczące pozostają w byczej orientacji, Wstęgi Bollingera zmierzają w górę, a wsparcie średnich kroczących przesuwa się w górę. Wskaźniki MACD/KDJ przecinają się w górę, co wskazuje na silny impet wzrostowy. Poziomy wsparcia, które warto obserwować dzisiaj, to 4490/4482, podczas gdy opór koncentruje się obecnie na szczycie intraday w okolicach 4532.

Na wykresie godzinowym ceny konsolidują się na wysokich poziomach, ale obecna struktura nadal sprzyja bykom. Spowolnienie momentum wzrostowego jest zgodne z ostatnimi wzorcami konsolidacji sesji europejskiej. Wsparcie na wykresie godzinowym znajduje się w okolicach 4496. Sugestia handlowa na dziś: Poczekaj na potwierdzenie wsparcia i kupuj na spadkach.

Strategia handlowa:

KUP: 4478~4470

Jeśli nastąpi gwałtowny spadek, przebicie poniżej 4460,

STREFA KUPNA: 4448~4440

Więcej analiz →

Złoto utrzymuje byczą strukturęStruktura

Kurs XAUUSD utrzymuje wyraźny trend wzrostowy ze strukturą kolejnych wyższych maksimów i wyższych dołków. Cena wielokrotnie cofała się do rosnącej linii trendu, za każdym razem wspierana presją kupujących, co wskazuje, że kupujący kontrolują rynek.

W krótkim terminie złoto może doświadczyć korekty technicznej/płytkiej konsolidacji wokół poziomu 4480, zanim trend będzie kontynuowany.

Jeśli cena utrzyma się powyżej linii trendu i nie przebije struktury HL, preferowanym scenariuszem pozostaje kontynuacja ruchu wzrostowego w kierunku obszaru docelowego 4551, jak zaznaczono na wykresie.

W ujęciu makro, niestabilność geopolityczna, globalne ryzyko gospodarcze i oczekiwania dotyczące ostrożnej polityki pieniężnej nadal wspierają rolę złota jako bezpiecznej przystani.

Jednocześnie kapitał defensywny nadal faworyzuje metale szlachetne, ponieważ rynek aktywów ryzykownych pozostaje niestabilny, co tworzy solidne podstawy dla obecnego trendu wzrostowego pary XAUUSD.

Złoto 1H – Pułapki Smart Money blisko 4540–4450🟡 XAUUSD – Plan Inteligentnych Pieniędzy na Dzień | autor Ryan_TitanTrader (23/12)

📈 Kontekst Rynkowy

Złoto pozostaje strukturalnie wzrostowe na wyższych interwałach czasowych, ale cena obecnie handluje wewnątrz strefy kompresji po wyraźnej impulsywnej ekspansji. Z płynnością na koniec roku malejącą a traderami zajmującymi pozycje przed nowymi oczekiwaniami Fed dotyczącymi stóp procentowych i zmianami rentowności USD, Złoto jest narażone na manipulację płynnością zamiast na czystą kontynuację.

Ostatnia słabość USD i mieszane nagłówki makroekonomiczne utrzymują wsparcie dla Złota, jednak wydłużone ceny blisko szczytów zwiększają prawdopodobieństwo polowań na zlecenia stop dla obu stron przed następnym decydującym ruchem.

Zachowanie Inteligentnych Pieniędzy sprzyja tutaj inżynierii zakresu — wciągając traderów wybicia powyżej szczytów i wytrącając niecierpliwych kupujących poniżej kluczowego popytu — przed ujawnieniem prawdziwego zamiaru.

🔎 Ramy Techniczne – Struktura Inteligentnych Pieniędzy (1H)

Bieżąca Faza: Wzrostowa struktura HTF z krótkoterminową dystrybucją

Kluczowa Idea: Oczekiwanie na interakcję płynności przy cenie premium (4540–4542) lub rabacie (4450–4448) przed przemieszczeniem

Notatki Strukturalne:

• Wzrostowy BOS na wyższych ramach czasowych pozostaje nienaruszony

• Ostatnie sygnały CHoCH wskazują na ryzyko krótkoterminowej dystrybucji

• Cena handluje w premium, wydłużona od równowagi

• Wyraźna impulsywna noga pozostawiła nienaruszone nieefektywności poniżej

• Wyraźny zakres skalpowania uformował się pomiędzy premium a rabatem

• Płynność znajduje się wyraźnie powyżej 4540 i poniżej 4450

Strefy Płynności i Wyzwalacze:

• 🔴 SPRZEDAJ ZŁOTO 4540 – 4542 | SL 4560

• 🟢 KUP ZŁOTO 4450 – 4448 | SL 4440

🧠 Oczekiwania Przepływu Instytucjonalnego:

Zgrubienie płynności → MSS / CHoCH → BOS → przemieszczenie → FVG / retest OB → ekspansja

🎯 Zasady Wykonania (zgodnie z Twoimi strefami)

🔴 SPRZEDAJ ZŁOTO 4540 – 4542 | SL 4560

Zasady:

✔ Zgrubienie powyżej płynności po stronie wzrostowej

✔ Niedźwiedzi MSS / CHoCH na M5–M15

✔ Wyraźny niedźwiedzi BOS z impulsywnym przemieszczeniem

✔ Wejście przez uzupełnienie niedźwiedziego FVG lub wyrafinowane OB podaży

Cele:

1. 4510

2. 4485

3. 4450 – rozszerzenie, jeśli USD wzmocni się lub rentowności wzrosną

🟢 KUP ZŁOTO 4450 – 4448 | SL 4440

Zasady:

✔ Chwyt płynności w rabacie i wcześniejszym popycie

✔ Wzrostowy MSS / CHoCH potwierdza kontrolę popytu

✔ Wzrostowy BOS z silnym impulsywnym przemieszczeniem

✔ Wejście przez uzupełnienie wzrostowego FVG lub retest OB popytu

Cele:

1. 4480

2. 4510

3. 4540 – rozszerzenie, jeśli USD osłabnie i wzrostowy przepływ wznowi

⚠️ Notatki Ryzyka

• Handel w premium zwiększa prawdopodobieństwo fałszywego wybicia

• Brak wejścia bez potwierdzenia MSS + BOS

• Oczekuj zmienności podczas sesji w USA i malejącej płynności na koniec roku

• Zmniejsz ryzyko wokół nagłówków napędzanych przez Fed lub rentowności USD

📍 Podsumowanie

Złoto nadal jest wzrostowe pod względem struktury, ale obecna akcja cenowa sygnalizuje gry płynności wewnątrz zdefiniowanego zakresu. Inteligentne Pieniądze prawdopodobnie zaplanują stop lossy przed ekspansją:

• Zgrubienie powyżej 4540 może cofnąć się w kierunku 4485–4450, lub

• Chwyt płynności w pobliżu 4450 może zresetować długie pozycje do 4510–4540+

Niech cena pokaże zamiar — Inteligentne Pieniądze czekają, detaliczni traderzy reagują. ⚡️

📌 Śledź @Ryan_TitanTrader dla codziennych analiz Złota Inteligentnych Pieniędzy.

Byki mają kontrolę — złoto nie chce się załamać.XAUUSD utrzymuje strukturę wyższego szczytu i wyższego dołka na interwale H1. Cena konsoliduje się powyżej rosnącej linii trendu i niedawno przetestowanej strefy popytu, co wskazuje, że presja kupna nadal kontroluje korektę.

Utrzymanie bazy po silnym rajdzie odzwierciedla raczej byczą kontynuację niż dystrybucję.

Jeśli cena utrzyma się powyżej obecnej strefy wsparcia, prawdopodobnym scenariuszem jest płytkie wycofanie → kontynuacja trendu wzrostowego, zmierzająca w kierunku poprzedniego szczytu i rozszerzająca się do wyższych celów.

Czy skłaniasz się ku kontynuacji, czy czekasz na głębszą korektę?

XAUUSD: Analiza rynku i strategia na 24 grudniaAnaliza techniczna złota:

Dzienny poziom wsparcia: 4382

4-godzinny poziom wsparcia: 4430

1-godzinny poziom wsparcia: 4470

Złoto wzrosło, a następnie spadło dzisiaj. Wykres 4-godzinny pokazuje formację „doji nagrobka” w sesji europejskiej, co wskazuje na możliwy spadek i wywiera presję na krótkoterminowy trend wzrostowy. Średnie kroczące pozostają w byczym ustawieniu, Wstęgi Bollingera zmierzają w górę, a cena utrzymuje się obecnie powyżej wsparcia górnego Wstęgi Bollingera. Wskaźnik MACD przecina się w górę, a wolumen obrotu nadal rośnie. Dzisiejsze poziomy wsparcia, które warto obserwować, to 4470/4460.

Wykres 1-godzinny pokazuje konsolidację ceny na wysokich poziomach. Obecna struktura nadal sprzyja bykom, ale Wstęgi Bollingera zwężają się, co wskazuje na spowolnienie dynamiki wzrostowej. Krótkoterminowe wsparcie znajduje się w okolicach 4470. Po odbiciu formacji technicznej, może ona nabrać impetu do kolejnego odbicia. Strategia handlowa polega na kupnie po potwierdzeniu wsparcia.

Strategia handlowa:

KUP: blisko 4470

KUP: blisko 4458

Jeśli nastąpi znaczące cofnięcie poniżej 4450, plan handlowy wygląda następująco: KUP 4430~4420

Więcej analiz →

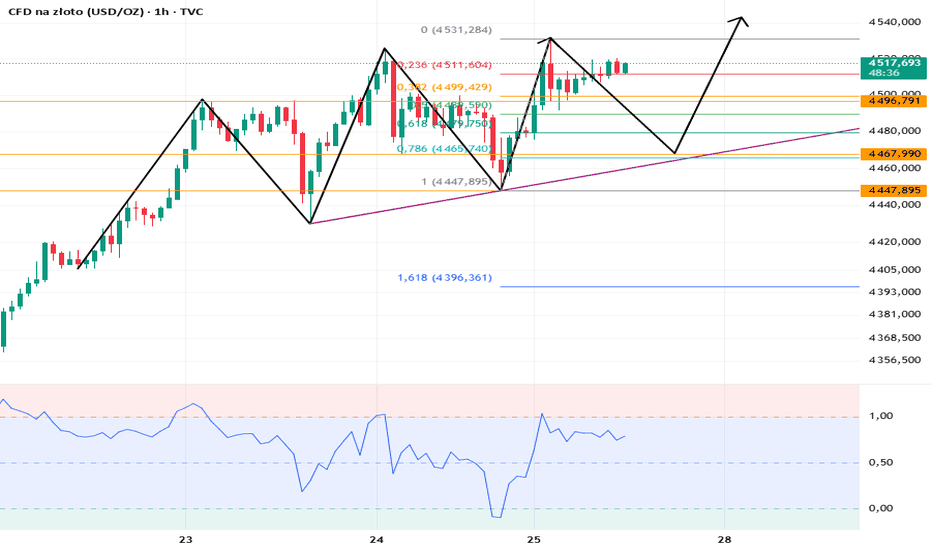

XAU/USD koryguje się — nie odwraca.Kurs XAU/USD właśnie rozszerzył swój zakres wzrostowy i zareagował w strefie krótkoterminowego oporu, a następnie powrócił, testując poziom zniesienia Fibonacciego 0,618. Cena utrzymuje się powyżej EMA34/89, co wskazuje, że struktura trendu wzrostowego nie została przełamana, ale wchodzi w fazę solidnej korekty technicznej.

Jeśli obecna strefa popytu się utrzyma, prawdopodobnym scenariuszem jest krótkoterminowa konsolidacja, a następnie kolejny ruch wzrostowy w kierunku poziomu 1,618 Fibonacciego, jak wskazuje strzałka na wykresie.

Z perspektywy makroekonomicznej, oczekiwania na łagodzenie polityki pieniężnej w przyszłym roku, w połączeniu z brakiem dynamiki dolara amerykańskiego do wybicia się z tego poziomu pod koniec roku i utrzymującą się niestabilnością geopolityczną, nadal stanowią pozytywne średnioterminowe podstawy dla złota.

Pańskim zdaniem, czy jest to techniczna korekta, która kontynuuje trend, czy sygnał do głębszej korekty?

Jakie jest Pana zdanie?

XAUUSD: Analiza rynku i strategia na 22 grudnia.Ceny złota systematycznie rosły po dzisiejszym otwarciu rynku, napędzane przez popyt na bezpieczne aktywa w weekend, co pokazało jego siłę i wzmocniło krótkoterminowe oczekiwania wzrostowe. Struktura techniczna jest bycza, a wskaźniki MACD/KDJ wskazują na znaczny impet wzrostowy. Cena jest wspierana przez średnią kroczącą MA5, a dołki korekcyjne stopniowo przesuwają się w górę. Cena znajduje się obecnie w rosnącym kanale Wstęg Bollingera. Dzienne poziomy wsparcia, które należy obserwować, to 4406/4400. Unikaj spekulacji na najwyższym punkcie wzrostu.

Na wykresie godzinowym, po silnym ruchu wzrostowym, poziom 4400 jest kluczowym poziomem dla krótkoterminowej korekty. Biorąc pod uwagę trend wzrostowy Wstęg Bollingera i przebicie się ceny przez ostatni zakres konsolidacji, trend ten prawdopodobnie będzie kontynuowany. Należy jednak pamiętać o ryzyku korekty. W przypadku transakcji krótkoterminowych, przed wejściem na rynek należy poczekać na korektę i utworzenie się formacji dołka.

Strategia handlowa:

KUP: 4406~4400

Jeśli przebije poziom 4395, plan kupna ↓

KUP: blisko 4375

KUP: blisko 4365

Więcej analiz →

Złoto 1H: CPI tworzy pułapki płynności blisko 4400🟡 XAUUSD – Plan Smart Money na Dzień | autor: Ryan_TitanTrader (22/12)

📈 Kontekst Rynkowy

Złoto handluje blisko górnej granicy dobrze zdefiniowanego kanału wzrostowego, gdy rynki reagują na odnowioną niepewność związaną z danymi o inflacji w USA i perspektywami polityki Fed.

Niedawne komentarze związane z CPI ponownie rozpaliły debatę, czy inflacja chłodzi się wystarczająco szybko, aby uzasadnić krótkoterminowe luzowanie, co utrzymuje przepływy USD niestabilne, a sentyment ryzyka mieszany.

To makroekonomiczne tło sprzyja inżynierii płynności nad czystą kontynuacją, z Smart Money prawdopodobnie celującym zarówno w ekstremalne poziomy premium, jak i discount, aby wywołać traderów breakout przed kolejną ekspansją kierunkową.

🔎 Ramy Techniczne – Struktura Smart Money (1H)

Obecna Faza: Struktura wzrostowa zbliżająca się do wyczerpania premium

Kluczowa Idea: Oczekuj interakcji płynności na poziomach 4400–4402 (premium) lub 4340–4338 (discount) przed znaczącym przesunięciem

Notatki Strukturalne:

• Wyższa ramka czasowa wzrostowego BOS pozostaje ważna

• Cena naciska na płynność po stronie kupna blisko szczytów kanału

• Wyraźna impulsowa noga w górę stworzyła niezałagodzone FVG powyżej 4370

• Wzrostowa struktura wykazuje oznaki krótkoterminowej dystrybucji, brak potwierdzonego odwrócenia

• Płynność wyraźnie spoczywa powyżej 4400 i poniżej 4340

Strefy Płynności i Wyzwalacze:

• 🔴 SPRZEDAJ ZŁOTO 4400 – 4402 | SL 4410

• 🟢 KUP ZŁOTO 4340 – 4338 | SL 4330

🧠 Oczekiwanie Przepływu Instytucjonalnego:

Zamiatanie płynności → MSS / CHoCH → BOS → przesunięcie → retest FVG / OB → ekspansja

🎯 Zasady Wykonania (dopasowane do twoich dokładnych stref)

🔴 SPRZEDAJ ZŁOTO 4400 – 4402 | SL 4410

Zasady:

✔ Zamiatanie powyżej psychologicznej płynności po stronie kupna 4400

✔ Niedźwiedzi MSS / CHoCH na M5–M15

✔ Wyraźny BOS w dół z impulsowym przesunięciem

✔ Wejście przez niedźwiedzi refill FVG lub rafinowany OB podaży

Cele:

1. 4370

2. 4350

3. 4340 – rozszerzenie, jeśli USD się umocni na ponownej ocenie CPI

🟢 KUP ZŁOTO 4340 – 4338 | SL 4330

Zasady:

✔ Zamiatanie płynności w discount i wsparcie kanału

✔ Byczy MSS / CHoCH potwierdza kontrolę popytu

✔ BOS w górę z silnym byczym przesunięciem

✔ Wejście przez byczy fill FVG lub retest OB popytu

Cele:

1. 4360

2. 4385

3. 4400 – rozszerzenie, jeśli USD osłabnie w obliczu wątpliwości CPI

⚠️ Notatki o Ryzyku

• Niepewność napędzana przez CPI zwiększa fałszywe wybicia

• Brak wejścia bez potwierdzenia MSS + BOS

• Oczekuj zmienności podczas sesji w USA

• Zmniejsz ryzyko wokół niespodziewanych nagłówków Fed lub inflacji

📍 Podsumowanie

Złoto handluje na decydującym premium w ramach struktury wzrostowej, ale niejasność CPI utrzymuje przekonanie kruche. Smart Money prawdopodobnie zaaranżuje płynność na ekstremach przed zaangażowaniem:

• Zamiatanie powyżej 4400 może zaniknąć w kierunku 4350–4340, lub

• Zamiatanie płynności blisko 4340 może przeładować byczy przepływ w kierunku 4385–4400+

Niech struktura potwierdzi — Smart Money reaguje, detal przewiduje. ⚡️

📌 Śledź @Ryan_TitanTrader dla codziennych analiz złota Smart Money.

XAUUSD (H4) – Perspektywa tygodniowa (22–26 grudnia)XAUUSD (H4) – Perspektywa tygodniowa (22–26 grudnia): Kupuj spadki w kanale, obserwuj korekte po fali 5

Podsumowanie strategii na przyszly tydzien

Na interwale H4 zloto nadal porusza sie w srednioterminowym kanale wzrostowym. Jednoczesnie struktura fal sugeruje, ze fala 5 mogla sie juz zakonczyc, dlatego w przyszlym tygodniu skupiam sie na dwoch scenariuszach:

Srednioterminowo preferuje BUY, ale tylko po powrocie ceny do lepszej strefy plynnosci.

Krotkoterminowy SELL korekcyjny, uruchamiany dopiero po potwierdzeniu (wybicie ponizej 4309) na nizszym interwale.

1) Widok techniczny: Kanal wzrostowy trzyma, ale korekta jest prawdopodobna

Cena jest obecnie w gornej czesci kanalu → to nie jest idealne miejsce, by gonic zakupy.

Na wykresie widac dwie kluczowe strefy plynnosci:

Strefa sprzedazy (Liquidity Sell Zone) w okolicy 4433 (cel wzrostowy, ale tylko jesli cena zbuduje czytelna sciezke w gore).

Silna plynnosc (Strong Liquidity) w okolicy 4254 (tam szukam srednioterminowego BUY).

Znaczenie: Kanal pozostaje glowna struktura, ale jesli fala 5 sie skonczyla, korekta/oddech rynku przed kolejnym ruchem jest normalny.

2) Plan srednioterminowy (priorytet): BUY w strefie plynnosci kanalu

✅ Strefa kupna: 4250 – 4255

SL: 4240

Oczekiwanie: odbicie w kierunku srodka kanalu, a przy powrocie momentum mozliwy ruch w strone 4433.

Logika: To “lepsza cena” zgodna z kanalem i plynnoscia. Stosunek zysku do ryzyka jest znacznie lepszy niz przy kupowaniu na szczytach.

3) Plan krotkoterminowy: SELL korekty tylko po potwierdzeniu

Poniewaz fala 5 wyglada na zakonczona, SELL korekcyjny ma sens, ale dopiero gdy rynek potwierdzi kierunek na nizszym TF:

✅ Potwierdzenie spadkowe: wybicie ponizej 4309

Po wybiciu preferuje sell na retescie (bez gonienia ceny).

Realistyczny cel korekty to powrot w okolice 425x.

Uwaga: To krotkoterminowa korekta i nie stoi w sprzecznosci z srednioterminowym nastawieniem na BUY.

4) Fundamenty: Swieta = nizsza plynnosc i wiecej “sweepow”

22–26 grudnia to czas wielu swiat w Europie → zwykle nizsza plynnosc: rynek moze nie trendowac mocno, ale czesto robi dlugie knoty i zbiera stopy.

Ryzyko geopolityczne pozostaje wysokie: izraelscy urzednicy maja poinformowac Trumpa o mozliwych nowych atakach na Iran → to moze wywolac nagle ruchy w aktywach bezpiecznych, takich jak zloto.

Dzialanie: mniejsza pozycja, wejscia tylko na poziomach i unikanie chaosu.

5) Checklist wykonania

Srednioterminowy BUY: czekam na 4250–4255, SL 4240.

Krotkoterminowy SELL: tylko po wybiciu 4309, potem sell na retescie na nizszym TF.

Bez FOMO w tygodniu o niskim wolumenie.

Ktory scenariusz wybierasz na przyszly tydzien: kupno w 425x czy czekanie na wybicie 4309, aby zagrac korekte?

XAUUSD (D1) – Przegląd na przyszły tydzień Lana preferuje kupno w obszarze zniżki, przygotowując się na korektę ABC 💛

Szybkie podsumowanie

Duży interwał (Daily): Trend wzrostowy pozostaje stabilny, struktura nie została złamana

Elliott: Możliwe, że fala 5 została zakończona, w przyszłym tygodniu może nastąpić korekta ABC, aby zakończyć cykl

Płynność: Tydzień świąteczny + blisko Nowego Roku → słaba płynność, łatwe gwałtowne ruchy i „nieprzyjemna” zmienność

Plan: Nie gonić za ceną, Lana czeka na powrót ceny do ważnych obszarów kupna: 4250 i 4205

Kontekst rynku na przyszły tydzień

W przyszłym tygodniu rynek może handlować wolniej z powodu świąt, cienki przepływ pieniędzy sprawia, że gwałtowne ruchy cen i czyszczenie płynności są bardziej prawdopodobne niż zwykle.

Dodatkowo, czynniki geopolityczne i napięcia wojenne nadal wspierają złoto, podczas gdy USD ma tendencję do osłabiania się, gdy rynek jest wrażliwy na ryzyko.

Dlatego w tym tygodniu Lana będzie preferować handel w wyraźnych obszarach cenowych zamiast próbować zgadywać szczyty i dołki.

Techniczny widok D1

Na Daily, złoto nadal utrzymuje dobry fundament wzrostowy. Jednak patrząc według Elliotta, rynek wykazuje oznaki wchodzenia w końcową fazę fali impulsu (fala 5).

Po fali 5, pojawienie się korekty ABC jest dość „naturalne”, aby rynek mógł zrównoważyć podaż i popyt przed wyborem kolejnego kierunku.

Dla Lany, korekta (jeśli nastąpi) nie jest czymś złym — tworzy okazję do kupna w obszarze zniżki, co jest bezpieczniejsze niż kupowanie po wysokiej cenie.

Ważne obszary cenowe, które Lana obserwuje

1) Preferowany obszar kupna: 4250

To obszar, który wcześniej przebił silny opór, a jednocześnie „zatrzymał” sporo płynności. Jeśli w przyszłym tygodniu cena wróci do 4250 i zareaguje wyraźnie, Lana będzie preferować szukanie punktu kupna na mniejszym interwale.

2) Długoterminowy obszar kupna: 4205 (POC według Volume Profile)

To obszar POC akumulacji, gdzie rynek wcześniej intensywnie handlował. Jeśli korekta ABC będzie głęboka, obszar 4205 będzie długoterminowym obszarem kupna, na który Lana zwróci szczególną uwagę.

Plan handlowy na przyszły tydzień (ogólny)

Na początku tygodnia Lana będzie obserwować mniejszy interwał, aby znaleźć odpowiedni punkt wejścia, nie spiesząc się.

Preferencja na powrót do 4250; jeśli rynek skoryguje się głębiej, czeka na 4205.

W okresie słabej płynności, Lana preferuje:

- lekkie wejścia

- wyraźne ustawienie SL

- częściowe zamykanie zysków, gdy cena dobrze reaguje

Notatki Lany 🌿

Tydzień świąteczny zazwyczaj ma „mniej pięknych zleceń”, ale bardzo łatwo o niespodziewane czyszczenie płynności. Lana nie będzie próbować handlować każdym ruchem, wybierze tylko te obszary cenowe, które naprawdę rozumie i poczeka na właściwy moment.

Złoto akumuluje się na szczycie, nowy ruch wzrostowyPo poprzednim silnym wzroście ceny złota wchodzą w fazę konsolidacji bocznej w wąskim przedziale, co wskazuje, że presja kupna nie ustąpiła, ale tymczasowo absorbuje presję realizacji zysków.

Technicznie rzecz biorąc, poprzednia formacja zaokrąglonego dna zakończyła się i zapoczątkowała kontynuację trendu wzrostowego. Obecnie ceny wahają się w górnym przedziale – często jest to faza „pauzy” trendu, zanim rynek obierze nowy kierunek.

Zachowanie cen w strefie konsolidacji nie wskazuje na agresywną presję sprzedaży; korekty są płytkie i szybko absorbowane.

Z makroekonomicznego punktu widzenia złoto nadal jest wspierane przez globalną niestabilność gospodarczą, a defensywny sentyment inwestorów pozostaje fundamentalnym czynnikiem pomagającym złotu utrzymać jego względną siłę w porównaniu z innymi ryzykownymi aktywami.

Podsumowując, XAUUSD znajduje się obecnie w fazie akumulacji w ramach trendu wzrostowego, co jest odpowiednie dla strategii kupna na żądanie na poziomie wsparcia lub w momencie wybicia, gdy cena wyraźnie przekroczy powyższą strefę oporu.

XAUUSD: Analiza rynku i strategia na 18 grudniaAnaliza techniczna złota:

Dzienny opór: 4382, Wsparcie: 4175

4-godzinny opór: 4350, Wsparcie: 4290

1-godzinny opór: 4338, Wsparcie: 4302

Wykres 4-godzinny pokazuje, że pomimo lekkiego spadku cen złota w ciągu dnia, ogólny trend techniczny pozostaje byczy: wsparcie średniej ruchomej stopniowo przesuwa się w górę. Wstęgi Bollingera rozszerzają się, wskazując na zwiększoną zmienność; wskaźnik RSI znajduje się powyżej linii środkowej 50, co sugeruje, że momentum wzrostowe nie zostało przełamane. Jeśli byki będą nadal wywierać presję i skutecznie przebiją górne Wstęgi Bollingera w pobliżu 4350 USD, oczekuje się, że ceny złota ponownie powalczą o historyczne maksimum na poziomie 4380 USD, a następnie zaatakują psychologiczny poziom 4400 USD. I odwrotnie, jeśli korekta będzie się utrzymywać i spadnie poniżej 4290 USD (minimum z 17 grudnia), może to spowodować uruchomienie kolejnych zleceń stop-loss dla pozycji wzrostowych w krótkim terminie. Należy zwrócić szczególną uwagę na poziomy wsparcia w okolicach 4270 USD i 4230 USD. Kluczowy poziom oporu dla rynku nowojorskiego to 4353-4366 USD, a poziom wsparcia to 4302-4285 USD.

Krótkoterminowy poziom wsparcia/oporu to 4302 USD. Moja osobista sugestia: priorytetowo traktuj kupowanie w okresach spadków; sprzedaż jest strategią drugorzędną.

Strategia handlowa:

SPRZEDAŻ: 4347~4340 USD

KUP: 4305~4312 USD

Więcej analiz →

XAU/USD – Konsolidacja powyżej strefy cen kluczowychPo silnym ruchu wzrostowym cena konsoliduje się bocznie, a zwężający się zakres wahań wskazuje na tymczasową równowagę między presją kupna i sprzedaży. Krótkie korekty są szybko absorbowane, bez silnej presji sprzedaży.

Obecny obszar działa jako strefa wsparcia cenowego, priorytetowo traktując dalszą konsolidację przed kolejną ekspansją.

Scenariusz monitorowania:

– Wahania i konsolidacja powyżej obecnej strefy

– Utrzymanie struktury → ekspansja do strefy docelowej 4387

📌 Faza konsolidacji – cierpliwe oczekiwanie na potwierdzenie, na razie brak oznak osłabienia.

XAUUSD: Analiza rynku i strategia na 17 grudnia.Analiza techniczna złota:

Dzienny opór: 4382, wsparcie: 4175

4-godzinny opór: 4353, wsparcie: 4270

1-godzinny opór: 4345, wsparcie: 4307

Dzienny wykres złota przedstawia świecę doji, wskazującą na silną walkę byków z niedźwiedziami. Cena jest wspierana przez 5-dniową średnią kroczącą (MA5), która znajduje się w trendzie wzrostowym. Cena znajduje się w rosnącym kanale Wstęg Bollingera. Wsparcie znajduje się w okolicach wczorajszego minimum na poziomie 4275, a opór na poziomie 434,5;

Poziom wsparcia 0,5 na zaokrąglonym dnie na wykresie godzinowym pozostaje silny. Wstęgi Bollingera zwężają się, a cena stoi w obliczu kolejnej decyzji kierunkowej na wysokich poziomach. Krótkoterminowy zakres konsolidacji, który należy obserwować, to 4335-4300. Godzinowe wskaźniki MACD/KDJ wskazują na narastający sentyment niedźwiedzi. Unikaj ślepej pogoni za szczytami w krótkim terminie i zachowaj ostrożność w podejmowaniu ryzyka.

Plan handlowy:

KUP: blisko 4300

KUP: blisko 4270~4260

SPRZEDAJ: blisko 4350

Więcej analiz →

Gold 1H – Spekulacje Fed sterują Smart Money

🟡 XAUUSD – Intraday Smart Money Plan | by Ryan_TitanTrader (16/12)

📈 Kontekst rynkowy

Złoto porusza się obecnie w zakresie napędzanym płynnością, ponieważ rynki koncentrują się na gorącym temacie dnia: oczekiwaniach dotyczących NFP oraz niepewności co do ścieżki stóp procentowych Fed.

Najnowsze zapowiedzi NFP pokazują rozbieżność pomiędzy spowalniającym wzrostem zatrudnienia a wciąż uporczywą presją płacową, co utrzymuje niestabilne przepływy DXY. Takie środowisko sprzyja polowaniom na stopy i sweepom płynności, a nie czystym ruchom kierunkowym przed potwierdzeniem.

W efekcie Smart Money prawdopodobnie będzie prowadzić cenę do wyraźnych stref premium i discount, zanim nastąpi właściwa ekspansja.

🔎 Ramy techniczne – struktura Smart Money (1H)

Aktualna faza: Po ekspansji – konsolidacja po CHoCH w szerszym, byczym kontekście

Kluczowa idea: Oczekiwany sweep płynności w strefie premium (4352–4354) lub strefie discount (4272–4270) przed kolejnym impulsywnym ruchem

Uwagi strukturalne:

• BOS z wyższego interwału utrzymuje bycze nastawienie

• Ostatnie cofnięcie oznacza dystrybucję/realizację zysków, a nie potwierdzony odwrót trendu

• Równe szczyty powyżej 4350 oraz płynność sprzedażowa poniżej 4270 są wyraźnie widoczne

Strefy płynności i triggery:

• 🔴 SELL GOLD 4352 – 4354 | SL 4362

• 🟢 BUY GOLD 4272 – 4270 | SL 4262

Oczekiwany przepływ instytucjonalny:

sweep → MSS / CHoCH → BOS → impuls (displacement) → retest FVG / OB → ekspansja

🎯 Zasady wejścia (dokładnie według Twoich stref)

🔴 SELL GOLD 4352 – 4354 | SL 4362

Zasady:

✔ Sweep płynności powyżej ostatnich szczytów w strefie premium

✔ Niedźwiedzi MSS / CHoCH na M5–M15

✔ BOS w dół z silnym niedźwiedzim impulsem

✔ Wejście przez uzupełnienie bearish FVG lub precyzyjny supply OB

Cele:

4325

4300

4285 – rozszerzenie przy przyspieszeniu momentum

🟢 BUY GOLD 4272 – 4270 | SL 4262

Zasady:

✔ Zebranie płynności poniżej równych dołków / wsparcia dynamicznego

✔ Byczy MSS / CHoCH potwierdza przejęcie kontroli przez popyt

✔ BOS w górę z impulsywnym ruchem

✔ Wejście przez bullish FVG fill lub retest demand OB

Cele:

4285

4310

4350 – rozszerzenie przy osłabieniu USD po danych

⚠️ Uwagi dotyczące ryzyka

• Pozycjonowanie pod NFP może powodować fałszywe wybicia — czekaj na strukturę, nie reaguj na pierwszy spike

• Unikaj transakcji bez wyraźnego potwierdzenia MSS + BOS

• Spodziewaj się większych spreadów i zmienności podczas sesji USA

• Zmniejsz ryzyko, jeśli wejście wypada blisko publikacji ważnych danych

📍 Podsumowanie

Dzisiejszy scenariusz dla złota jest zdominowany przez niepewność związaną z NFP i polityką stóp Fed:

• Sweep w okolice 4354 może otworzyć drogę do struktury spadkowej w stronę 4300–4285

lub

• Zebranie płynności w pobliżu 4270 może ponownie uruchomić byczy ruch w kierunku 4310–4350

Niech struktura potwierdzi kierunek — Smart Money reaguje, retail przewiduje. ⚡️

📌 Śledź @Ryan_TitanTrader po codzienne analizy Smart Money na złocie.

Gold 1H – NFP pod kontrolą: 4355 opór czy 4260 obrona?🟡 XAUUSD – Intraday Smart Money Plan | by Ryan_TitanTrader (16/12)

📈 Kontekst rynkowy

Złoto porusza się obecnie w środowisku wysokiej zmienności i płynności, podczas gdy rynek analizuje zapowiedź NFP: dywergencję ścieżki stóp procentowych oraz jej implikacje dla DXY i złota.

Nadchodzące dane z rynku pracy USA mogą znacząco wpłynąć na oczekiwania dotyczące ścieżki stóp Fed na rok 2026, dlatego przepływy USD pozostają niestabilne. Każde zaskoczenie w danych o zatrudnieniu lub wynagrodzeniach może wywołać gwałtowną zmianę wyceny oczekiwań obniżek stóp, bezpośrednio oddziałując na złoto poprzez zmienność indeksu dolara (DXY).

W takim otoczeniu instytucje raczej nie będą wcześnie zajmować jednoznacznego kierunku. Zamiast tego preferowane są operacje na płynności oraz polowania na stopy w kluczowych strefach premium i discount, przed właściwym ruchem typu displacement.

🔎 Struktura techniczna – Smart Money (1H)

Aktualna faza: Po ekspansji cena rotuje w rosnącym kanale i zatrzymuje się w pobliżu równowagi

Kluczowa idea: Oczekiwany jest sweep płynności w strefę premium (4353–4355) lub discount (4262–4260), zanim pojawi się kolejny impuls

Uwagi strukturalne:

• Wcześniejszy BOS potwierdza byczy kontekst na wyższym interwale

• Ostatnia korekta wskazuje na realizację zysków, a nie pełne odwrócenie trendu

• Równe szczyty powyżej 4350 oraz płynność sprzedażowa poniżej 4260 są wyraźnie widoczne

Strefy płynności i triggery:

• 🔴 SELL GOLD 4353 – 4355 | SL 4363

• 🟢 BUY GOLD 4262 – 4260 | SL 4272

Oczekiwany przepływ instytucjonalny:

Sweep → MSS / CHoCH → BOS → Displacement → retest FVG / OB → Ekspansja

🎯 Zasady wejścia (dokładnie wg Twoich stref)

🔴 SELL GOLD 4353 – 4355 | SL 4363

Zasady:

✔ Sweep płynności powyżej ostatnich szczytów w strefie premium

✔ Niedźwiedzi MSS / CHoCH na M5–M15

✔ BOS w dół z wyraźnym niedźwiedzim displacementem

✔ Wejście przez refill niedźwiedziego FVG lub doprecyzowany supply OB

Cele:

4325

4300

4285 – rozszerzenie przy rosnącym momentum

🟢 BUY GOLD 4262 – 4260 | SL 4272

Zasady:

✔ Zbiór płynności poniżej równych dołków / wsparcia kanału

✔ Byczy MSS / CHoCH potwierdzający przejęcie kontroli przez popyt

✔ BOS w górę z impulsywnym displacementem

✔ Wejście przez wypełnienie byczego FVG lub retest demand OB

Cele:

4280

4310

4350 – rozszerzenie przy osłabieniu USD po danych

⚠️ Uwagi dotyczące ryzyka

• Pozycjonowanie pod NFP może powodować fałszywe wybicia — czekaj na strukturę, nie na pierwszy impuls

• Unikaj transakcji bez wyraźnego potwierdzenia MSS + BOS

• Spready i zmienność mogą znacząco wzrosnąć podczas sesji amerykańskiej

• Zmniejsz ryzyko przy wejściach blisko publikacji danych makro

📍 Podsumowanie

Dzisiejsza narracja na złocie jest zdominowana przez niepewność związaną z NFP i ścieżką stóp procentowych:

• Sweep w kierunku 4355 może otworzyć drogę do struktury spadkowej w rejonie 4300–4285

lub

• Zbiór płynności w pobliżu 4260 może ponownie uruchomić byczy przepływ w stronę 4310–4350

Niech struktura potwierdzi — Smart Money reaguje, retail przewiduje. ⚡️

📌 Obserwuj @Ryan_TitanTrader po codzienne analizy Smart Money na złocie.