XAUUSD: Analiza rynku i strategia na 6 sierpnia.Analiza techniczna złota:

Opór na wykresie dziennym: 3430, wsparcie: 3300

Opór na wykresie 4-godzinnym: 3400, wsparcie: 3334

Opór na wykresie 1-godzinnym: 3390, wsparcie: 3350.

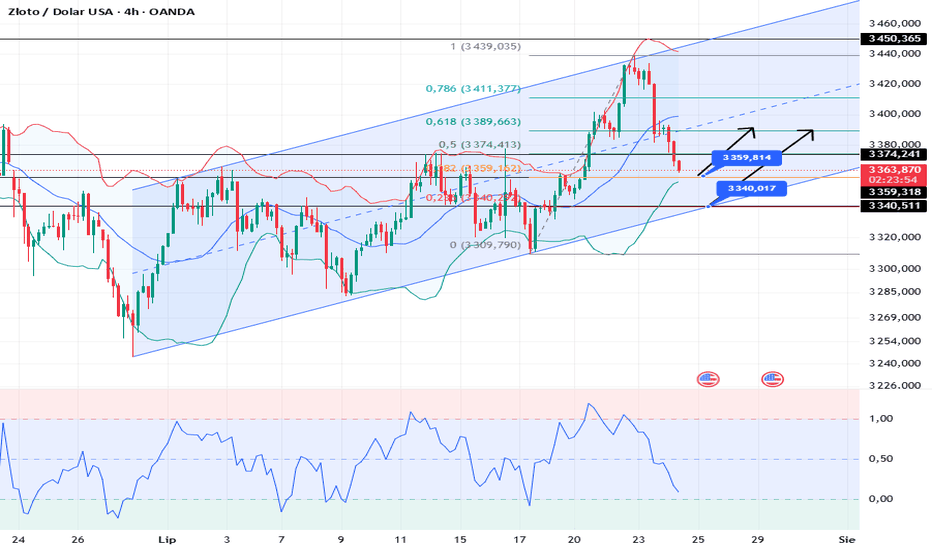

Wczoraj cena złota osiągnęła najniższy poziom i odbiła się. Po osiągnięciu poziomu 3350, cena szybko odbiła się do 3390, a następnie poruszała się w trendzie bocznym. Należy śledzić trend wzrostowy i kupować na spadkach. Należy czekać na wybicie powyżej poziomu 3390.

Po osiągnięciu wczoraj poziomu 3390, cena wahała się dzisiaj w dół, obecnie oscylując w pobliżu 3365. Krótkoterminowa korekta nie sygnalizuje zmiany trendu; pozostaje wzrostowa. Wczorajszy dołek na poziomie 3350 tworzy linię podziału byków i niedźwiedzi. Jeśli ceny złota utrzymają się powyżej tego poziomu, trend wzrostowy się utrzyma. Korekty są okazją do kupna. Każdy stop-loss w okolicach poziomu wsparcia 3350 to dobry moment na zakup. W trakcie trendu wzrostowego nie ma potrzeby spekulować na szczycie; na razie skup się na 3390. Wybicie powyżej 3390 może być celem byków w zakresie 3400-3415.

W przypadku planu dla rynku nowojorskiego można kupować, gdy rynek ustabilizuje się w obszarze 3350-3356. Plan SL jest ustawiony na 3345, a cel wzrostowy to 3385-3400.

Towary

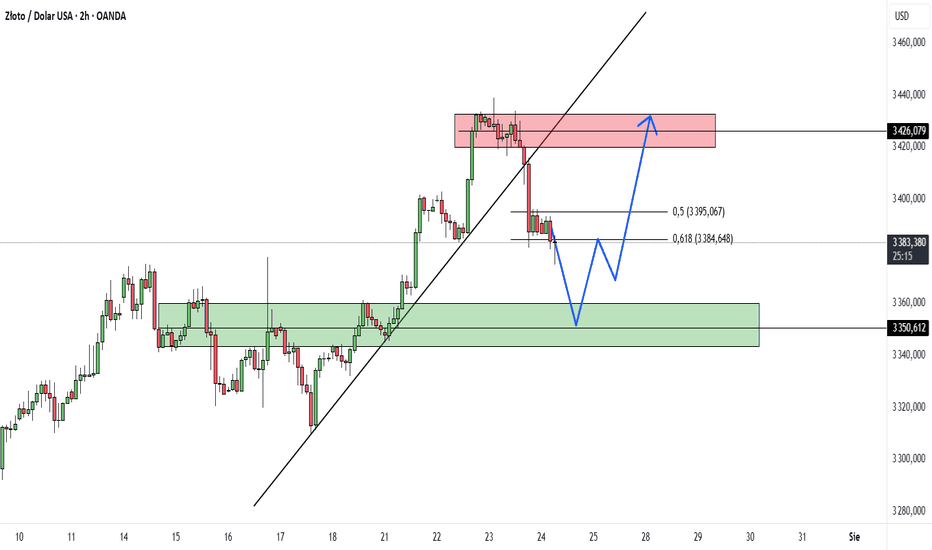

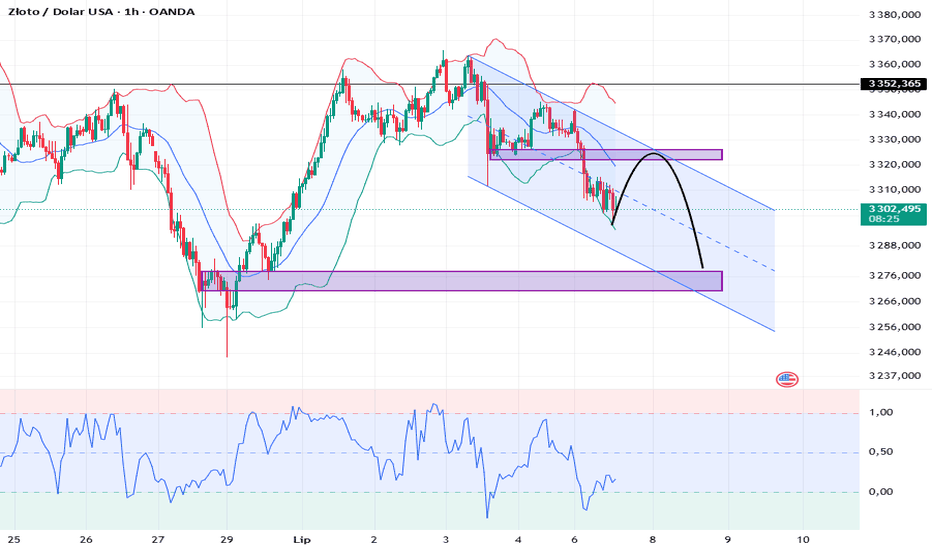

Złoto – Krótka korekta przed strefą 3.430?Złoto (XAU/USD) obecnie handluje w okolicach 3.371 USD, po silnym odbiciu od strefy SP i ponownym zbliżeniu się do kluczowego oporu na poziomie 3.430 USD. Wykres 4H pokazuje strukturę Double Elliott Wave, gdzie ostatnia fala wzrostowa została zakończona, co niesie ze sobą ryzyko krótkoterminowej korekty. Strefa oporu Zona de Resistência w rejonie 3.430 USD wciąż stanowi poważne wyzwanie dla kupujących.

W obliczu tego, że rynek złota czeka na kolejne sygnały z danych gospodarczych USA i decyzji Fed, skłaniam się ku scenariuszowi krótkoterminowego spadku, zanim zostanie potwierdzony dalszy kierunek trendu. Odpowiednia strategia na ten moment to stopniowe realizowanie zysków z celem 3.300 – 3.292 USD.

💬 Czy uważasz, że złoto skoryguje się do 3.292 USD, czy przebije opór bez większego cofnięcia? Podziel się swoją opinią w komentarzach! Powodzenia w handlu!

XAUUSD: Analiza rynku i strategia na 5 sierpnia.Analiza techniczna złota:

Opór na wykresie dziennym: 3430, wsparcie: 3300

Opór na wykresie 4-godzinnym: 3400, wsparcie: 3334

Opór na wykresie 1-godzinnym: 3385, wsparcie: 3350.

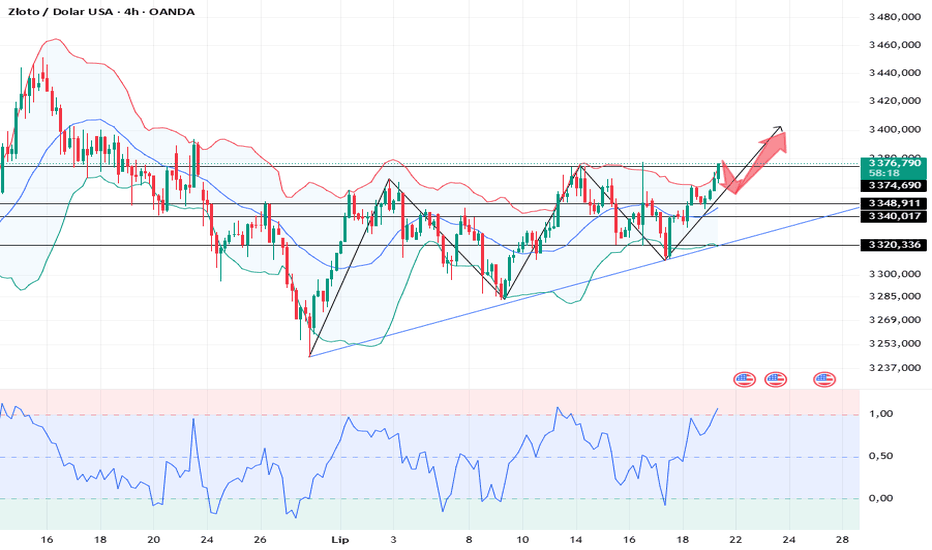

Ceny złota kontynuują trend wzrostowy od przebicia poziomu 3335 USD w zeszły piątek, z ogólną byczą perspektywą. Obecnie cena złota oscyluje wokół 3356 USD, a wsparcie znajduje się na poziomie 3350 USD, co stanowi kluczową barierę obronną dla byków. Przełamanie tego poziomu może spowodować dalszy spadek ceny złota do 3328 USD, a nawet 3300 USD. Z kolei opór wzrostowy znajduje się na poziomie 3385 USD (poprzedni szczyt), 3400 USD (liczba zaokrąglona) i 3430 USD (opór linii trendu). Jeśli złoto skutecznie przebije te poziomy oporu, może ponownie przetestować roczne maksimum na poziomie 3500 USD. Podczas handlu w Nowym Jorku skup się na zakresie 3388-3405 USD powyżej i zakresie wsparcia 3350-3334 USD poniżej. Obserwuj linię podziału byków i niedźwiedzi na poziomie 3350!

KUP: 3350

SPRZEDAJ: 3345

SPRZEDAJ: 3385

XAUUSD: Analiza rynku i strategia na 4 sierpnia.Analiza techniczna złota:

Opór na wykresie dziennym: 3400, wsparcie: 3300

Opór na wykresie 4-godzinnym: 3370, wsparcie: 3330

Opór na wykresie 1-godzinnym: 3363, wsparcie: 3352.

Dane NFP z zeszłego tygodnia były pozytywne dla cen złota, powodując ich gwałtowny wzrost. Trend rynkowy był znacznie silniejszy niż oczekiwano, przebijając poziom oporu 3333, a następnie rosnąc do około 3360.

Wykres dzienny pokazuje gwałtowny wzrost w piątek, niwelując straty z pierwszych czterech dni ubiegłego tygodnia. Sygnalizuje to utrzymującą się hossę w tym tygodniu i perspektywy rynkowe.

Ale inwestorzy daytradingowi powinni zachować ostrożność przy zakupie na wysokich poziomach. W końcu nadmierne, krótkoterminowe zyski na złocie mogą prowadzić do realizacji zysków.

Technicznie rzecz biorąc, dzienne linie szybkiego i wolnego MACD wkrótce utworzą złoty krzyż w pobliżu osi zerowej, co wskazuje, że korekta spadkowa zbliża się do końca. Jednak 1-godzinny wskaźnik RSI pokazuje silny sygnał wykupienia, sugerując kontynuację ruchu w kierunku dolnego poziomu wsparcia.

W dzisiejszych transakcjach staraj się poczekać na korektę przed zakupem. Jest to stosunkowo bezpieczne i oferuje większy potencjał zysku. Skup się na dolnym poziomie wsparcia w okolicach 3333-3320. Cele wzrostowe mogą znajdować się w przedziale 3375-3390.

Kup: blisko 3330

Sprzedaj: blisko 3370

Będę publikował codziennie →

XAU/USD – Presja spadkowa trwaZłoto obecnie handluje w okolicach 3.293 USD/oz, pozostając pod silną presją w długoterminowym kanale spadkowym. Cena wielokrotnie była odrzucana w strefach oporu FVG 3.310–3.315 i nadal znajduje się poniżej chmury Ichimoku, co potwierdza utrzymujący się trend spadkowy.

Słaby wolumen oraz profil wolumenu wskazują na silną strefę dystrybucji w rejonie 3.320, podczas gdy sprzedający utrzymują przewagę. Najbliższy cel to 3.244, a w przypadku jego przełamania możliwe jest rozszerzenie spadków w kierunku 3.200.

👉 Moja opinia: Trend spadkowy pozostaje wyraźny, każde odbicie to okazja do SELL.

💬 Masz podobny punkt widzenia? Skomentuj i życzę udanych transakcji!

XAUUSD: Analiza rynku i strategia na 30 lipcaAnaliza techniczna złota:

Opór na wykresie dziennym: 3351, wsparcie: 3300

Opór na wykresie 4-godzinnym: 3340, wsparcie: 3310

Opór na wykresie 1-godzinnym: 3334, wsparcie: 3315.

Ryzyko handlowe wzrośnie dzisiaj. Skupimy się na decyzji Rezerwy Federalnej w sprawie stóp procentowych oraz danych ADP o zatrudnieniu, które prawdopodobnie zwiększą płynność rynku. W przypadku handlu prosimy unikać komunikatów prasowych.

Na wykresie dziennym: Wstęgi Bollingera poruszają się poziomo, a ceny złota znajdują się powyżej dolnego pasma. Wskaźnik MACD utworzył krzyż śmierci w dół, sygnalizując uwolnienie momentum spadkowego. Wskaźnik RSI spadł z powrotem do wykupionego przedziału 50-40, sygnalizując wyraźne dobicie i odbicie cen złota.

Na wykresie 4-godzinnym: Wstęgi Bollingera zwężają się, a ceny złota znajdują się w pobliżu środkowego pasma. Wskaźnik MACD zaczyna rosnąć, a RSI wskazuje na odbicie w strefie wyprzedania. Ceny złota są gotowe na odbicie w górę! Rynek nowojorski koncentruje się na poziomie oporu 3351 USD powyżej i poziomie wsparcia 3308 USD poniżej.

SPRZEDAŻ: blisko 3351 USD

KUP: blisko 3315 USD

Daily Share →

XAUUSD: Analiza rynku i strategia na 28 lipca.Analiza techniczna złota:

Opór na wykresie dziennym: poziom 3375, wsparcie 3310

Opór na wykresie 4-godzinnym: poziom 3350, wsparcie 3320

Opór na wykresie 1-godzinnym: poziom 3345, wsparcie 3325.

Cena złota, po osiągnięciu w zeszłym tygodniu poziomu 3438, gwałtownie spadła do około 120 dolarów, czyli około 3323, i nie ma jeszcze oznak stabilizacji. Kolejnym krokiem może być przetestowanie poprzedniego poziomu początkowego na poziomie 3310. Jeśli utrzyma się on na tym poziomie, oczekuje się, że cena osiągnie najniższy poziom i wzrośnie. Jeśli spadnie poniżej tej pozycji, rynek nasili sprzedaż, a cel krótkiej sprzedaży znajdzie się w pobliżu dolnego progu dziennego indeksu Bollingera na poziomie 3285.

W przypadku rynku intraday, ważna pozycja znajduje się poniżej poziomu 3310. Dzisiejszy rynek azjatycki otworzył się na poziomie około 3323, a następnie szybko wzrósł. Na razie najwyższy poziom osiągnął 3345 i nadal nie przebił szczytu odbicia w USA w piątek, w okolicach 3347. W ciągu dnia można liczyć na dzisiejsze minimum w okolicach 3323, co jest sygnałem wzrostowym, zwróć uwagę na opór na poziomie 3347/51. Jeśli cena złota będzie trudna do przebicia, możesz rozważyć sprzedaż. Jeśli odbicie przebije poziom 3347~3351, krótkoterminowo nastawienie zmieni się na wzrostowe.

KUP: blisko 3325

KUP: blisko 3310

SPRZEDAJ: blisko 3345

XAUUSD - GOLD ⭐️ AKTUALNOŚCI RYNKOWE:

Na początku sesji złoto odnotowało lekką korektę, jednak inwestorzy pozostają ostrożni w obliczu przedłużającej się niepewności co do przyszłych porozumień handlowych Stanów Zjednoczonych. W momencie publikacji, cena XAU/USD utrzymuje się w rejonie 3 380 USD, a obecna faza konsolidacji jeszcze się nie zakończyła.

Rentowności obligacji skarbowych USA spadają już piąty dzień z rzędu, co wywiera presję na dolara amerykańskiego – znajduje to odzwierciedlenie w słabnącym indeksie DXY. Coraz więcej spekulacji sugeruje, że USA i Unia Europejska mogą nie osiągnąć porozumienia przed upływem terminu 1 sierpnia, co zwiększa zainteresowanie aktywami typu safe haven. W rezultacie złoto wzbiło się we wtorek do pięciotygodniowego szczytu na poziomie 3 433 USD.

⭐️ OPINIA :

Po tej fazie korekty spodziewam się, że złoto ponownie nabierze rozpędu i będzie kontynuować ruch wzrostowy w kierunku docelowego szczytu technicznego.

XAUUSD: Analiza rynku i strategia na 24 lipca.Analiza techniczna złota:

Opór na wykresie dziennym 3440, wsparcie 3310

Opór na wykresie 4-godzinnym 3390, wsparcie 3340

Opór na wykresie 1-godzinnym 3375, wsparcie 3360.

Wczoraj, według doniesień, Stany Zjednoczone i Unia Europejska były bliskie osiągnięcia porozumienia handlowego, co doprowadziło do osłabienia niedawnego nastrojów awersji do ryzyka, a byki zrealizowały zyski. Cena złota spadła o prawie 80 dolarów od szczytu.

W porównaniu z obecną siłą trendu, niedźwiedzie tymczasowo dominują. Od wczoraj wykres świecowy 4-godzinny zamknął dziś 6 świec (w tym 2 boczne, a 4 gwałtownie spadające). Oczekuje się, że odbicie nastąpi dopiero podczas dzisiejszej sesji giełdowej w Nowym Jorku.

Złoto może osiągnąć poziom 3359, a nawet 3340. Wtedy będziemy obserwować stabilizację wykresu świecowego. Gdy impet spadkowy zostanie wyczerpany i cena zacznie zamykać się wyżej, możemy kupować. Górna granica ciśnienia wynosi 3380/3400.

Kup: blisko 3359

Kup: blisko 3340

Sprzedaj: blisko 3380

Sprzedaj: blisko 3400

Udostępnianie dzienne👉

Cena złota systematycznie rośnie.Analiza techniczna złota

Opór na wykresie dziennym: 3400, wsparcie: 3320

Opór na wykresie czterogodzinnym: 3390, wsparcie: 3340

Opór na wykresie godzinnym: 3375, wsparcie: 3348.

Po osiągnięciu najniższego poziomu w ubiegły czwartek, złoto zaczęło w piątek fluktuować w górę, a struktura dołka godzinnego ponownie się pojawiła, co wskazuje na pojawienie się nowej byczej okazji! Warto zauważyć, że po przebiciu poziomu 3344 w piątek, złoto kontynuowało wzrosty do około 3360. Dzisiaj, po spadku do poziomu 3444 w sesji azjatyckiej, cena ponownie wzrosła. Poziom 3344 stał się najwyższą i najniższą pozycją konwersji, więc możemy kupować na spadkach, opierając się na wsparciu na poziomie 3344. Drugim wsparciem jest poziom 3331.

Jeśli chodzi o operacje w ciągu dnia, wsparcie poniżej to 3344 i 3331, i może nie spaść do okolic 3344. Prawdopodobnie czeka na zakup w obszarze 3350-55. Zwróć uwagę na kluczowy opór w okolicach 3377. Po pojawieniu się formacji szczytu 15-minutowego, sprzedaj w pobliżu tego obszaru.

Sprzedaj: blisko 3375

Kup: blisko 3355

XAUUSD: Analiza rynku i strategia na 18 lipcaAnaliza techniczna złota

Opór na wykresie dziennym: 3382, wsparcie: 3310

Opór na wykresie czterogodzinnym: 3375, wsparcie: 3332

Opór na wykresie godzinnym: 3365, wsparcie: 3345.

Z technicznego punktu widzenia cena złota kształtowała się ostatnio w szerokim zakresie wahań w przedziale 3310-3365 dolarów amerykańskich, odzwierciedlając niejasny kierunek rynku. Obecnie krótkoterminowa średnia krocząca złota znajduje się na poziomie 3332, a inne wskaźniki okresowe również są w trendzie wzrostowym. Ogólny spadek na poziomie godzinowym jest ograniczony, a byki wciąż mają potencjał do odbicia.

Poziom 3310 na wykresie dziennym stanowi kluczowe wsparcie. Jeśli spadnie poniżej, może spaść do lipcowego minimum 3287-3282. Z drugiej strony, jeśli poziom oporu 3366 dolarów amerykańskich zostanie skutecznie przełamany, może to spowodować krótkie straty stop loss i zepchnąć cenę złota z powrotem do poziomu 3400 dolarów amerykańskich. Zwróć uwagę na opór 3366-3377 powyżej i wsparcie 3345/3332 poniżej.

KUP: 3345 blisko

SPRZEDAJ: 3365 blisko

XAUUSD: Analiza rynku i strategia na 16 lipca.Analiza techniczna złota

Opór na wykresie dziennym: poziom 3382, wsparcie: poziom 3300

Opór na wykresie czterogodzinnym: poziom 3365, wsparcie: poziom 3320

Opór na wykresie godzinowym: poziom 3342, wsparcie: poziom 3325.

Wczoraj najniższa cena spadła do 3320, następnie wahała się w górę i odbiła do 3343. Ponieważ cena spadła wczoraj poniżej 3341 i przyspieszyła w dół, nastąpiło przejście ze wsparcia do oporu. Skupmy się na najwyższym punkcie odbicia rynku nowojorskiego wczoraj, 3352. To, czy uda się go przebić, zadecyduje o tym, czy rynek będzie kontynuował wzrosty, czy też zostanie zablokowany i spadnie, jak wczoraj.

Warto zauważyć, że trend z ostatnich dwóch dni jest taki, że Azja rośnie i odbija, a rynek nowojorski spada. Dzisiejszy dzień może być powtórzeniem cyklu z wczoraj i przedwczoraj. Obecnie cena złota waha się i odbija na poziomie 3320. Jeśli rynek nowojorski nie zdoła przebić poziomu 3352, będzie nadal spadać. Na razie w tym przedziale można go sprzedać na maksimum i kupić na minimum. Po spadku poniżej 3320, kolejnym celem krótkoterminowym jest poziom 3310~3300.

KUP: 3324 SL: 3320

SPRZEDAJ: 3320 SL: 3325

SPRZEDAJ: 3352 SL: 3357

Codzienne notowania

XAUUSD: Analiza rynku i strategia na 14 lipcaAnaliza techniczna złota

Opór na wykresie dziennym 3412, wsparcie poniżej 3339

Opór na wykresie czterogodzinnym 3400, wsparcie poniżej 3349

Opór na wykresie godzinowym 3390, wsparcie poniżej 3353

Analiza wiadomości ze świata złota: W poniedziałek na rynku azjatyckim cena spot złota osiągnęła szczyt na poziomie 3374, nowy szczyt od 23 czerwca. Trump ogłosił w zeszły weekend, że od 1 sierpnia nałoży 30% cło na towary importowane z Unii Europejskiej, co dodatkowo podsyciło obawy rynku dotyczące handlu międzynarodowego i dało impuls do wzrostu cen złota. W zeszły piątek ceny złota wzrosły o 1%, zamykając się na poziomie 3357, ponieważ inwestorzy poszukiwali aktywów o bezpiecznych warunkach po tym, jak prezydent USA Trump ogłosił liczne cła. Analitycy twierdzą, że premia za niepewność ponownie powróciła na rynek. W zeszłym tygodniu Trump zintensyfikował ofensywę celną przeciwko Kanadzie, zapowiadając, że Stany Zjednoczone nałożą w sierpniu 35% cło na kanadyjski import i planują nałożyć kompleksowe cło w wysokości 15% lub 20% na większość innych partnerów handlowych. Trump ogłosił również w zeszłym tygodniu, że nałoży 50% cło na importowaną miedź i 50% cło na towary brazylijskie.

Sugestie dotyczące operacji na złocie:

Z bieżącej analizy trendu wynika, że poniższe wsparcie koncentruje się na czterogodzinnym poziomie wsparcia w przedziale 3349--53, a górna presja koncentruje się na tłumieniu w pobliżu przedziału 3400--3412. Krótkoterminowa linia podziału siły długiej i krótkiej znajduje się na poziomie 3350. Jeśli czterogodzinny poziom ustabilizuje się powyżej tej pozycji, należy kontynuować zakupy w okresach spadkowych.

Kup: blisko 3350

Kup: blisko 3356

Najnowsza analiza i strategia dla złota z 10 lipca:

Podstawowa logika rynku

Awersja do ryzyka wspiera ceny złota: Trump odroczył cła, ale zagroził ich podniesieniem w przyszłości. Obawy rynku dotyczące napięć handlowych utrzymują się, a złoto nadal jest uznawane za bezpieczne aktywa.

Wpływ trendu dolara amerykańskiego: Jeśli napięcia handlowe się nasilą, dolar amerykański może znaleźć się pod presją, co dodatkowo sprzyja złotu.

Strona techniczna jest bycza i zmienna: Dzienna linia zakończyła się na plusie i ustabilizowała dolną ścieżkę Bollingera. Cykl H4 odbił się kolejnymi wzrostami, ale nie przebił jeszcze kluczowego oporu na poziomie 3345. Należy uważać na powtarzające się wahania.

Kluczowe punkty analizy

Poziom wsparcia: 3310-3300 (krótkoterminowy), 3285 (silne wsparcie)

Poziom oporu: 3340-3345 (środkowa ścieżka dziennego indeksu Bollingera), 3365 (cel po przebiciu)

Kluczowy dzień zmian: Odbicie może być kontynuowane w czwartek. Jeśli przebije się przez 3345, może nastąpić dalszy atak na 3365-3400 w piątek.

Strategia handlowa

1. Od najniższego do długiego poziomu (główna strategia)

Punkt wejścia: 3310-3315 (obszar wsparcia po zniesieniu)

Stop loss: 3305 (zapobieganie fałszywemu przebiciu)

Cel: 3325 (krótkoterminowy), 3335-3345 (kluczowy obszar oporu)

Logika: Ciągły wzrostowy cykl H4 wskazuje na wzrostowy impet i oczekuje się kontynuacji odbicia po wsparciu po zniesieniu.

2. Strategia krótkiej sprzedaży na wysokim poziomie (jeśli kluczowy opór zostanie osiągnięty)

Punkt wejścia: 3340-3345 (pierwszy test obszaru oporu)

Stop loss: 3350 (zapobieganie wybiciu i ruchowi wzrostowemu)

Cel: 3325-3320 (korekta krótkoterminowa)

Logika: 3345 to silna presja ze środkowej części dziennego indeksu Bollinger. Możesz zająć pozycję krótką przed wybiciem, ale musisz szybko wejść i wyjść.

Kluczowe obserwacje

Sytuacja przebicia 3345:

Jeśli poziom utrzymuje się stabilnie na poziomie 3345, możesz zająć długą pozycję z niewielką pozycją po korekcie (cel 3365, 3400).

Jeśli spadnie pod presją, może powrócić do zakresu oscylacji 3310-3340.

Sytuacja obronna przy 3300:

Jeśli spadnie poniżej 3300, może spaść do 3285, dlatego musimy być czujni na krótkoterminowe osłabienie.

Podsumowanie

Główna idea: Pozycja podstawowa (3310-3315) – dolna, cel 3345, a po przebiciu 3365+.

Strategia pomocnicza: Pozycja krótka przy 3340-3345, szybkie wejście i wyjście.

Kontrola ryzyka: Bezwzględnie stosuj stop-loss, unikaj pogoni za wzrostami i wyprzedażami oraz zwracaj uwagę na zmiany dynamiki rynku amerykańskiego.

Złoto: Analiza rynku i strategia na 10 lipca.Analiza techniczna złota

Opór na wykresie dziennym: 3345, wsparcie: 3245

Opór na wykresie czterogodzinnym: 3340, wsparcie: 3285

Opór na wykresie godzinnym: 3330, wsparcie: 3310.

Wczoraj cena złota osiągnęła najniższy poziom i odbiła się, przekraczając poziom 3310, przełamując poprzedni trend spadkowy. Przełamanie poprzedniego otwarcia spadkowego oznacza, że złoto prawdopodobnie będzie nadal rosło. Aktualna sytuacja na rynku jest bycza powyżej poziomu 3310. Można kupować w okolicach 3310. Górny opór znajduje się w obszarze 3340/45. Cena złota oscyluje w tym obszarze. Jeśli ulegnie stagnacji, można sprzedać.

W przypadku transakcji wewnątrzsesyjnych zaleca się sprzedaż w przedziale 3340-45 po wzroście i kupno po spadku do 3310. Poziom ten porusza się w wąskim zakresie i można go skalpować.

SPRZEDAJ: 3343 w pobliżu

KUP: 3310 w pobliżu

Miedź drożeje w USA i równocześnie tanieje w Londynie. Dlaczego?Donald Trump zapowiedział wprowadzenie 50% ceł na import miedzi, co doprowadziło do wystrzału cen kontraktów na COMEX COMEX:HG1! przy jednoczesnym spadku cen miedzi na LME LME:CA1! .

W rezultacie ceny kontraktów, które poruszały się latami w tandemie, oderwały się od siebie w sposób rekordowy, gdzie miedź w USA jest o 25% droższa (2500 USD) niż w Londynie.

Może wynikać to z tego, że przy tak dużych cłach w USA import miedzi spadnie (ma to też pobudzić krajową produkcję), co z kolei przekieruje część podaży na rynki międzynarodowe. Tu z kolei pojawi się nadpodaż (chyba, że ktoś zdecyduje się na obniżenie produkcji, ale tego raczej nikt nie chce robić), co może wymuszać niższe ceny metalu.

Przy takiej polityce handlowej Trumpa wydaje się, że różnica cen (spread COMEX - LME) może pozostawać na podwyższonym poziomie lub nawet się powiększać w przyszłości...

___

72% rachunków inwestorów detalicznych odnotowuje straty pieniężne w wyniku handlu kontraktami CFD. Zastanów się, czy możesz pozwolić sobie na wysokie ryzyko utraty twoich pieniędzy.

Kontrakty CFD są złożonymi instrumentami i wiążą się z dużym ryzykiem szybkiej utraty środków pieniężnych z powodu dźwigni finansowej. 73% rachunków inwestorów detalicznych odnotowuje straty pieniężne w wyniku handlu kontraktami CFD. Zastanów się, czy rozumiesz, jak działają kontrakty CFD i czy możesz pozwolić sobie na wysokie ryzyko utraty twoich pieniędzy

CMC Markets świadczy usługi na zasadzie wyłącznie realizacji zleceń (execution only). Prezentowany materiał (niezależnie od tego, czy zawiera jakiekolwiek opinie) ma charakter informacyjny i nie uwzględnia osobistych okoliczności ani celów. Żadna informacja w tym materiale nie jest, ani nie powinna być uważana, za poradę finansową, inwestycyjną lub inną poradę, na której należy polegać przy podejmowaniu decyzji. Żadna z opinii wyrażonych w materiale nie stanowi rekomendacji CMC Markets lub autora materiału, że jakakolwiek inwestycja, instrument, strategia transakcyjna lub inwestycyjna, jest odpowiednia dla konkretnej osoby. Materiał nie został przygotowany zgodnie z wymogami prawnymi zapewniającymi niezależność badań inwestycyjnych. CMC Markets nie podlega żadnym zakazom w zakresie rozpowszechniania tego materiału, jednak nie wykorzystuje zawartych w nim informacji przed jego publikacją.

XAUUSD: Analiza rynku i strategia na 7 lipcaAnaliza techniczna złota

Dzienny opór wykresu 3360, wsparcie 3270

4-godzinny opór wykresu 3345, wsparcie 3280

1-godzinny opór wykresu 3325, wsparcie 3300.

3300 jest teraz krótkoterminową linią podziału long-short. Jeśli spadnie poniżej, wejdzie w nową strefę szoku. Zwróć uwagę na poziom wsparcia 3300 przed dzisiejszym rynkiem nowojorskim! (Poziom oporu wynosi 3320~3325). Z fundamentalnych powodów, chociaż rynek złota doświadczył korekty technicznej w krótkim okresie, złoto nadal będzie utrzymywać swój status bezpiecznego aktywa w obliczu ciągłej niepewności polityki handlowej USA i złożonych napięć geopolitycznych. Zbliża się termin wprowadzenia taryf przez Trumpa (9 lipca), a my powinniśmy uważnie śledzić rozwój amerykańskiej polityki handlowej około 1 sierpnia (jeśli polityka taryfowa zostanie opóźniona w celu złagodzenia popytu na awersję do ryzyka, w połączeniu z technicznymi informacjami krótkimi, złoto nadal będzie znajdować wsparcie poniżej 3300).

SPRZEDAJ: 3300

SPRZEDAJ: 3325

XAUUSD: 4 lipca, analiza rynku i strategia.Analiza techniczna złota

Dzienny opór wykresu 3400, wsparcie 3300

4-godzinny opór wykresu 3365, wsparcie 3306

1-godzinny opór wykresu 3352, wsparcie 3322

Wczoraj wieczorem dane o zatrudnieniu NFP spowodowały gwałtowny spadek cen złota o 40 USD, a następnie odbicie do 3338. Energia krótkich pozycji spowodowana danymi NFP została zasadniczo strawiona. Następnie byki zaczną wywierać swoją siłę. Złoto nadal może być bycze, jeśli spadnie dzisiaj.

Wczoraj cena złota szybko spadła do 3311, a następnie odbiła. Najniższy punkt drugiego zniesienia wynosił 3322. Jest to krótkoterminowy poziom wsparcia. Możesz poczekać na zniesienie w pobliżu 3322, aby kupić. 1-godzinny opór wynosi 3352. Zwróć uwagę na reakcję tutaj i poszukaj okazji do sprzedaży.

Kup: 3322near

Sprzedaj: 3352near

Codzienne udostępnianie →

XAUUSD: Analiza rynku i strategia na 3 lipcaAnaliza techniczna złota

Poziom oporu na wykresie dziennym 3400, poziom wsparcia 3300

Poziom oporu na wykresie 4-godzinnym 3382, poziom wsparcia 3327

Poziom oporu na wykresie 1-godzinnym 3364, poziom wsparcia 3341

Po osiągnięciu dna najniższy punkt wczorajszej korekty, 3327, stał się ważnym wsparciem. Dzisiejsze złoto jest nadal strategią kupowania na niskim poziomie. Tę ideę można utrzymać przed publikacją danych o zatrudnieniu NFP. Jutro Dzień Niepodległości USA będzie zamknięty przez jeden dzień. Dane NFP zostaną opublikowane dzisiaj z wyprzedzeniem, a rynek handlowy zostanie zamknięty z wyprzedzeniem.

Sądząc po obecnym trendzie rynkowym, dzisiaj przebił poprzedni szczyt 3357. Dzisiejsza sesja azjatycka nieznacznie wzrosła do 3365, a następnie szybko spadła do 3341. Najniższy punkt zniesienia sesji azjatyckiej 3341 jest małym wsparciem. Drugim jest najniższy punkt 3333 w sesji amerykańskiej wczoraj. Punkt wsparcia 3333/41 można kupić, gdy sesja europejska spada. Możliwość jednostronnego wzrostu najwyższego punktu obrazu przed danymi NFP jest niewielka. Spodziewam się, że będzie on wahał się w tym zakresie i cierpliwie poczekam na wycofanie, aby kupić. Ryzyko rynku nowojorskiego jest dziś stosunkowo wysokie. Staraj się unikać handlu w czasie wiadomości!

Kup: 3341near

Kup: 3333near

Codzienne udostępnianie

XAUUSD: Analiza rynku i strategia na 2 lipcaAnaliza techniczna złota

Dzienny opór wykresu 3400, wsparcie 3250

4-godzinny opór wykresu 3355, wsparcie 3300

1-godzinny opór wykresu 3345, wsparcie 3325

Po dostosowaniu złota do 3247, byki rozpoczęły kontratak. Ta pozycja to wsparcie 0,618 od 3121 do 3451. Wzrosło o 100 USD w ciągu dwóch dni handlowych. Byki są nadal silne. Chociaż wojna jest czasami napięta, a czasami złagodzona, globalne środowisko geopolityczne i środowisko gospodarcze stale się pogarszają krok po kroku. Ta logika wsparcia nigdy się nie zmieniła. Nawet jeśli zostanie tymczasowo złagodzona, złoto zapoczątkuje korektę, ale jest to tylko korekta. Ogólnie rzecz biorąc, podstawowa logika rynku byka się nie zmieniła.

Cena złota osiągnęła 3358, a następnie spadła. Dzisiaj spadła poniżej 3336 i nadal spadała. Punkt wsparcia poniżej znajduje się w okolicach 3325/3310. Nadal rośnie po spadku. Należy zwrócić uwagę na konkretny punkt, w którym przestanie spadać i ustabilizuje się podczas sesji handlowej. Jeśli chodzi o obecny rynek, osiągnął 3328 dzisiaj, aby zatrzymać spadek i odbić się, i tymczasowo utrzymał pozycję wsparcia 3325. Jest byczy w oparciu o tę pozycję. Dzisiaj są dane ADP, a jutro dane NFP. Zwróć uwagę na wpływ po opublikowaniu danych.

KUP:3330blisko

KUP:330blisko

XAUUSD: Analiza rynku i strategia na 30 czerwcaAnaliza techniczna złota

Dzienny opór wykresu 3350, wsparcie 3225

4-godzinny opór wykresu 3310, wsparcie 3245

1-godzinny opór wykresu 3295, wsparcie 3260

Od 4-godzinnego poziomu, po tym jak złoto spadło do 3255 w zeszły piątek, prawdziwy wykres świecowy był trudny do kontynuowania spadku, co sugeruje, że dynamika spadkowa wyhamowała. Należy zwrócić uwagę na możliwość podwójnego wsparcia dna na poziomie 3245. Jednocześnie jest to również poziom wsparcia 0,618 złotej sekcji pasma 3120-3452. Ponieważ MACD wykazuje oznaki dywergencji dna, krótkoterminowe operacje są niedźwiedzie, ale prawdopodobieństwo odbicia jest również bardzo wysokie. Krótkoterminowa pozycja wsparcia poniżej rynku wynosi około 3281, a jeśli zostanie przełamana, będzie wyglądać około 3260-3247; ważna pozycja nacisku wynosi około 3295; jeśli się zepsuje, będzie wyglądać na około 3309-3313!

KUP: 3281near

KUP: 3260near

KUP: 3245near

Codzienne udostępnianie →

XAUUSD: Analiza rynku i strategia na 26 czerwcaAnaliza techniczna złota

Opór na wykresie dziennym 3400, wsparcie 3295

Opór na wykresie 4-godzinnym 3370, wsparcie 3312

Opór na wykresie 1-godzinnym 3350, wsparcie 3328

Rynek złota ostatnio wykazał silny opór przed spadkiem, wykazując oznaki zatrzymania spadku i stabilizacji przez dwa kolejne dni handlowe. Najniższy punkt trendu wykresu godzinowego stopniowo przesunął się w górę, a ten pozytywny sygnał dodatkowo konsoliduje wsparcie na dole rynku. Dzisiejsza cena otwarcia wynosi około 3330, a najwyższy punkt szoku wzrostowego to 3350. Ostatnia zmienność spadła. Na rynku nowojorskim skupimy się na dzisiejszej cenie otwarcia 3330 jako linii podziału między pozycjami długimi i krótkimi. Jeśli spadnie poniżej tej pozycji, najniższy cel można zobaczyć w pobliżu 3312. Przedtem możesz dokonywać transakcji kupna skalpu powyżej 3330.

Kup: 3330near

Kup: 3312near

Codzienne udostępnianie→