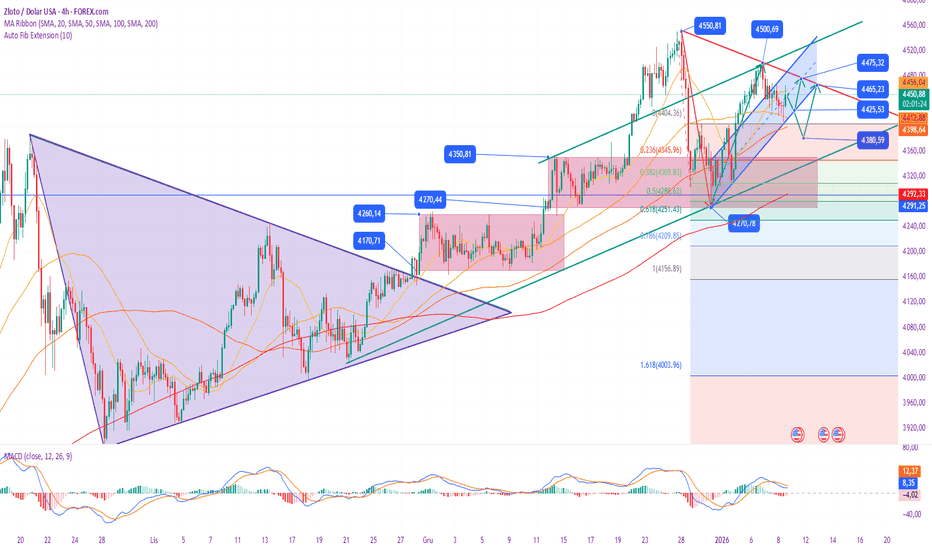

XAUUSD – H2 Perspektywa TechnicznaXAUUSD – H2 Analiza Techniczna | Lana ✨

Złoto nadal utrzymuje silną strukturę wzrostową, a to, co widzimy teraz, to zdrowe techniczne cofnięcie po wybiciu ATH — nie jest to sygnał odwrócenia.

📈 Struktura rynku i linia trendu

Cena przebija poprzednie ATH i utrzymuje się powyżej, wzmacniając średnioterminowy trend wzrostowy.

Obecna noga wygląda jak klasyczna sekwencja impuls → korekta → kontynuacja.

Rosnąca linia trendu pozostaje respektowana, więc główna tendencja pozostaje wzrostowa (Kupuj na spadkach).

🔢 Zbieżność Fibonacciego i kluczowe strefy

Zastosowanie Fibonacciego do ostatniego ruchu impulsywnego:

✅ Obszary zakupu o wysokim prawdopodobieństwie

Zakup GAP: 4515 – 4518

To strefa nierównowagi, gdzie cena często wraca, aby się zrównoważyć, zanim kontynuuje wzrost.

Fibo 0.618: około 4545

Silny poziom korekty korespondujący z płynnością i wsparciem struktury wzrostowej.

Te dwie strefy to najlepsze “obszary wartości”, na których należy się skupić przy wejściach długich.

🟢 Preferowane scenariusze zakupu

Plan A: Kupuj od 4515–4518 po potwierdzeniu wzrostowym na H1–H2

Plan B: Jeśli cena osiągnie ~4545 (0.618), poczekaj na potwierdzenie i szukaj wejść długich na kontynuację

➡️ Cele wzrostowe: najpierw ponowne testowanie ATH, a następnie kontynuacja może się rozciągnąć w kierunku obszaru 46xx–47xx, jeśli opór zostanie przełamany i cena zaakceptuje się powyżej.

🔴 Opór i potwierdzenie wybicia

Strefa wokół 4597 – 4630 to krótko terminowy obszar oporu.

Czyste przebicie i akceptacja powyżej tej strefy byłyby silnym potwierdzeniem dla ruchu w kierunku 47xx.

🧠 Notatki

Unikaj FOMO i gonienia ceny, gdy rynek handluje na podwyższonych poziomach.

Bądź cierpliwy i poczekaj, aż cena wróci do stref wartości.

Priorytetowo traktuj ustawienia zakupu zgodne z głównym trendem i strukturą rynku, a nie emocjonalne transakcje.

Formacje wykresów

Złoto osiąga nowy szczyt: „Złota burza” pośród szaleństwa poszukZłoto osiąga nowy szczyt: „Złota burza” pośród szaleństwa poszukiwania bezpiecznych przystani

Rynek po raz kolejny stał się świadkiem historycznego przełomu, gdy ceny złota przekroczyły poziom 4600 dolarów. To może być jedynie preludium do nowej „złotej ery”.

🔥 Rynek w centrum uwagi: „Duet” geopolitycznej i politycznej gry

Wraz ze wzmożoną obecnością ekipy Trumpa na „interwencję militarną”, wzrostem liczby ofiar spowodowanym zamieszkami w Iranie, a Departament Sprawiedliwości USA i Powell wdali się w rzadką „publiczną konfrontację”, awersja do ryzyka rynkowego osiągnęła apogeum. Złoto, ta odwieczna i lojalna „bezpieczna przystań”, ponownie stało się obiektem zainteresowania globalnego kapitału.

Banki centralne kontynuowały skup złota, a zasoby ETF-ów rosły. Fundamenty i analiza techniczna rezonują w nietypowy sposób. W tej chwili blask złota jest niemal nie do zatrzymania.

📈 Analiza techniczna: Jednostronny rajd, korekty to okazje

W poniedziałek cena złota wzrosła do 4600 USD, po czym nastąpił spadek. Nie był to sygnał wygasania rajdu, a raczej „krótki oddech” dla byków.

Kluczowe poziomy wsparcia wyraźnie poszybowały w górę:

Pierwsza linia obrony: 4560–4550 USD (poprzednia strefa odwrócenia szczytu/dołu)

Obszar linii życia: 4470–4440 USD (średnioterminowa linia podziału wzrost/spadek)

Wykres dzienny pokazuje kolejne duże świece wzrostowe, przebijające górne pasmo Bollingera, co wskazuje, że rynek wszedł w „wyjątkowo silny, jednostronny trend”. Pamiętaj: w trendzie lepiej podążać za trendem niż próbować przewidzieć jego szczyt. Dopóki wsparcie poniżej utrzymuje się, każda korekta jest okazją do zakupu.

Cel krótkoterminowy: 4680 USD → 4800 USD.

Jeśli jednak wykres dzienny zamknie się na minusie po gwałtownym wzroście, może to oznaczać wejście w okres konsolidacji na wysokim poziomie, wymagającej elastycznych korekt.

🛡️ Fundamenty: Dlaczego złoto nie może „spaść”?

Geopolityczne beczki prochu wciąż płoną: Sytuacja na Bliskim Wschodzie i niepewność polityczna przed wyborami w USA napędzają popyt na bezpieczne aktywa.

Szaleństwo zakupów złota przez banki centralne trwa: „Wiara” globalnych banków centralnych w złoto stale rośnie.

Rosnące oczekiwania na obniżkę stóp procentowych: Rynek obstawia obniżkę stóp procentowych o 25 punktów bazowych przez Rezerwę Federalną w czerwcu i wrześniu tego roku, a oczekiwania dotyczące niższych realnych stóp procentowych wspierają ceny złota.

Lęk przed brakiem zaufania do dolara: Za kontrowersjami wokół stwierdzenia Powella, że „Fed nie wykonuje rozkazów”, kryje się głęboka obawa o niezależność polityki pieniężnej.

Czynniki te przeplatają się, tworząc „bufor” dla złota. Znaczna krótkoterminowa korekta? Prawdopodobnie nie jest to takie proste.

💡 Strategia handlowa: Kupuj na spadkach, unikaj gonienia szczytów i wykorzystuj małe pozycje do wstępnego testowania.

Aktualny temat przewodni: Kupuj na spadkach, trend rządzi.

Podstawowa logika: W kanale wzrostowym lepiej przegapić szczyty niż grać na spadki wbrew trendowi.

Szczegółowe sugestie:

Strategia agresywna: Kupuj z małą pozycją w okolicach 4525, stop loss na 4515, cel 4555-4600, przebij do 4640.

Strategia konserwatywna: Jeśli cena cofnie się do poziomu 4470-4440 i się ustabilizuje, można to uznać za drugą okazję do zwiększenia pozycji długich.

Przypomnienie o kontroli ryzyka: Wysoka zmienność jest ekstremalna; używaj lekkich pozycji, handluj partiami i ściśle przestrzegaj zleceń stop-loss! 🎯

🌊 Sentyment i rytm: Uważaj na „okres uspokojenia” pośród szaleństwa

Rynek wszedł w „fazę głównego trendu wzrostowego”, ale gwałtownym korektom rynkowym często towarzyszy zmienność bliska historycznym maksimom. Choć optymizm jest akceptowalny, Twoimi pozycjami należy zarządzać racjonalnie.

Pamiętaj: Cierpliwe utrzymywanie pozycji podążających za trendem jest ważniejsze niż częste inwestowanie.

Podążaj za trendem, ale nie ślepo; zaakceptuj zmienność, ale utrzymuj zysk netto.

✨ Podsumowanie

Ta runda wzrostów cen złota to „kwartet” geopolityki, polityki, kapitału i sentymentu. Możemy znajdować się na początku nowego średnioterminowego trendu wzrostowego – być może wskazującego na koniec trzeciego kwartału, a nawet dalej.

Ale niezależnie od tego, jak optymistyczne są perspektywy, pamiętaj: rynek zawsze szanuje ryzyko.

Trend jest Twoim przyjacielem, ale lekkie pozycje i zlecenia stop-loss to Twoja prawdziwa „tarcza ochronna”.

Na fali złota potrzebujesz zarówno odwagi, by płynąć na jej szczycie, jak i mądrości, by unikać podtekstów. 🛡️📈

Napięcia geopolityczne i niepewność polityczna doprowadziły do Napięcia geopolityczne i niepewność polityczna doprowadziły do rekordowych wzrostów cen złota.

W poniedziałek cena spot złota kontynuowała silny trend wzrostowy, osiągając na krótko rekordowy poziom 4600,89 USD za uncję i obecnie wynosi około 4575 USD, co oznacza wzrost o około 1,45% w ciągu dnia. Napędzane napięciami geopolitycznymi i obawami rynku o niezależność polityki pieniężnej, fundusze bezpiecznej przystani nadal napływały na rynek złota, windując ten metal szlachetny na nowe maksima.

Nastroje wobec bezpiecznych przystani stale rosną. Ostatnie wydarzenia w sytuacji międzynarodowej zaostrzyły nastroje na rynkach: ostatnia interwencja USA w Wenezueli, możliwe oświadczenia militarne dotyczące sytuacji w Iranie, eskalacja konfliktu rosyjsko-ukraińskiego – w tym użycie przez obie strony zaawansowanej technologicznie broni – oraz zamiar Białego Domu przejęcia Grenlandii – wszystko to nasiliło poszukiwanie przez inwestorów bezpiecznych aktywów. Te geopolityczne niepewności znacząco wpłynęły na globalny sentyment do ryzyka, stając się istotnym czynnikiem wspierającym zakup złota.

Słabszy dolar i niepewność polityczna zwiększają dynamikę. Niedawne osłabienie dolara z jego maksimów dodatkowo podniosło cenę złota w dolarach. Obawy o niezależność polityki banków centralnych nadal narastają. Chociaż dobre dane o zatrudnieniu w USA opublikowane w zeszły piątek osłabiły oczekiwania rynku na agresywne obniżki stóp procentowych w 2026 r., potencjalnie ograniczając krótkoterminowy potencjał wzrostu cen złota, dolar nie umocnił się znacząco, co odzwierciedla fakt, że nastroje rynkowe nadal zdominowane są przez szersze obawy strukturalne. Obecnie inwestorzy uważnie śledzą nadchodzące dane o wskaźniku CPI w USA, aby uzyskać dalsze wskazówki dotyczące ścieżki polityki pieniężnej.

Struktura techniczna pozostaje silna, należy uważać na krótkoterminową konsolidację

Z technicznego punktu widzenia ceny złota w ciągu ostatniego miesiąca poruszały się w kanale wzrostowym, z silnym, byczym trendem krótkoterminowym. Obecnie cena utrzymuje się powyżej 200-okresowej średniej kroczącej (około 4310 USD), a wskaźnik MACD pozostaje dodatni z rozszerzającymi się słupkami momentum, co wskazuje na utrzymującą się silną siłę nabywczą. Jednak RSI zbliża się do strefy wykupienia, sugerując możliwą techniczną konsolidację lub korektę w krótkim terminie. Dolna linia kanału i dynamiczna średnia krocząca zapewnią istotne wsparcie. Dopóki ceny złota utrzymają się powyżej 4365 USD, ogólny trend wzrostowy pozostanie nienaruszony.

Rozważania handlowe

Obecny sentyment rynkowy jest wyraźnie zdominowany przez awersję do ryzyka i niepewność, a ceny złota stale przebijają historyczne maksima w warunkach silnego momentum wzrostowego. Pomimo wskaźników technicznych sugerujących potencjalną krótkoterminową konsolidację, główna strategia pozostaje bycza, dopóki nie pojawi się wyraźny sygnał odwrócenia trendu. Każde cofnięcie, o ile nie przebije kluczowych poziomów wsparcia, może stanowić okazję dla byków do ponownego wejścia na rynek. Krótkoterminowy opór znajduje się w obszarze 4600-4610, a wsparcie znajduje się na poziomie 4560-4550.

Ogólnie rzecz biorąc, złoto utrzymuje bardzo silną pozycję dzięki zbiegowi czynników. Zalecaną strategią jest kupowanie w okresach spadków, zajmowanie niewielkich pozycji i ścisłe zarządzanie ryzykiem, aby uniknąć nadmiernego podążania za wzrostami. Rynek wciąż oczekuje na nowe dane i prognozy, ale obecna dynamika trendu pozostaje w rękach byków.

XAUUSD (M30) – Handel tuż poniżej szczytu⚡️ Tygodniowy plan wykorzystujący Profil Wolumenu + Płynność (Liam)

Szybkie podsumowanie:

Złoto właśnie dostarczyło silny impuls i teraz konsoliduje tuż poniżej szczytów, co jest klasycznym zachowaniem „kompresji” przed następną ekspansją. Przy wciąż wrażliwych warunkach makroekonomicznych (USD, stawki, oczekiwania Fed + nagłówki geopolityczne), najlepszym podejściem w tym tygodniu jest nie gonić za ceną — handlować strefami płynności i obszarami wartości (POC/VAL).

1) Kontekst makroekonomiczny (dlaczego cena zachowuje się w ten sposób)

Gdy nagłówki są intensywne, złoto często porusza się w dwóch fazach:

przebieg do płynności kupującej → cofnięcie do wartości → a następnie decyzja, czy kontynuować trend, czy poruszać się w zakresie.

Dlatego w tym tygodniu koncentruję się na:

sprzedaży reakcji w premium oraz

kupowaniu spadków w kierunku wartości (POC/VAL)

zamiast kupować środkowe świece.

2) Co pokazuje Profil Wolumenu na Twoim wykresie

Twój wykres M30 wyraźnie podkreśla kluczowe „strefy pieniężne”:

🔴 SPRZEDAJ Płynność (reakcja premium)

4577 – 4579: strefa płynności sprzedaży / strefa reakcji (dobra do scalpingu lub krótszego swingu, jeśli wystąpi odrzucenie).

🟢 KUP Płynność (płytkie cofnięcie)

4552 – 4555: czysta strefa cofnięcia, aby pozostać zgodnym z byczym układem.

🟦 Strefy POC (wartość – miejsce, gdzie rynek robi najwięcej interesów)

Kup POC 4505 – 4508: główny magnes wartości; cena często wraca do tej strefy.

Kup POC 4474 – 4477: głębsza wartość / strefa resetowania, jeśli otrzymamy wyraźne zbicie płynności.

➡️ Prosta logika VP: POC = magnes cenowy. Gdy cena znajduje się w premium, prawdopodobieństwo rotacji z powrotem do wartości jest zawsze na stole.

3) Scenariusze handlowe na ten tydzień (styl Liama: handluj poziomem)

✅ Scenariusz A (priorytet): KUP cofnięcie do 4552–4555

Kup: 4552 – 4555

SL: poniżej 4546

TP1: 4577 – 4579

TP2: kontynuacja w kierunku szczytów, jeśli przebijemy i utrzymamy się powyżej 4580 wyraźnie

Najlepsze „wejście podążające za trendem”, jeśli cofnięcie pozostanie płytkie.

✅ Scenariusz B (najlepsze wejście VP): KUP na POC 4505–4508

Kup: 4505 – 4508

SL: poniżej 4495

TP: 4552 → 4577 → wyżej, jeśli momentum powróci

Jeśli rynek zrealizuje płynność i spadnie z powrotem do wartości, to jest strefa, którą najbardziej chcę.

✅ Scenariusz C (głębokie zbicie): KUP POC 4474–4477

Kup: 4474 – 4477

SL: poniżej 4462

TP: 4505 → 4552 → 4577

To jest ustawienie „paniki” — nieczęste, ale wysokiej jakości, gdy się pojawia.

⚠️ Scenariusz D (scalping): SPRZEDAJ reakcję przy 4577–4579

Sprzedaj (scalp): 4577 – 4579 (tylko z wyraźnym odrzuceniem/słabym zamknięciem)

SL: powyżej 4586

TP: 4560 → 4552

To jest krótkoterminowa reakcja sprzedaży, nie długoterminowe bearish, gdy struktura pozostaje wspierana.

4) Lista kontrolna wykonania (aby uniknąć zbicia)

Brak wejść w środku zakresu — tylko w strefach.

Czekaj na potwierdzenie M15–M30: odrzucenie / pochłonięcie / MSS.

Zwiększaj obrót warstwami — szczyty często dostarczają szybkich zbicił i ostry pullbacki.

Gdybym miał wybrać jedno „czyste” ustawienie w tym tygodniu: KUP cofnięcie do 4552–4555, a jeśli otrzymamy głębszy reset, będę czekał na POC 4505–4508.

xauusd plan handlowy złota profil wolumenu poc płynność akcja cenowa struktura rynku intraday trading swing

EUR/USD + GBP/USD + DXY - 1MEU - niepokojące jest to, że wszystkie pary bronią 50% POI z SMT 1M i wszędzie brakło mocy na przebicie miejsca kulminacyjnego. Na EU wyraźnie jesteśmy w premium swingu i zdrowy byłby powrót niżej do ruchu manipulacyjnego. Mamy dwa bliskie poziomy LIQ. Sprawdźmy, czy na niższych TF są nowe triggery w tym kierunku.

GU - również obrona 50% POI, ale jednocześnie inwersja wzrostowa, no i tutaj jest konflikt triggerów. Dzielę taki setup na dwa etapy, najpierw z POI do S zejście do inwersji, wtedy w inwersji oczekuję pokazania siły lub jej braku, aby rozpocząć drugi etap ruchu.

DXY - podobna sytuacja jak na GU, natomiast tutaj inwersja na ten moment przegrywa a cena przechodzi dalej (co nie oznacza, że świeca nie zostanie zamknięta broniąc inwersję, czasu jest jeszcze dużo) i zobaczymy, czy będą respektować dalsze triggery na niższych TF.

Złoto rośnie, tak jak przewidywałem!

W zeszłym tygodniu przewidywałem wzrost cen złota, ale po okresie spadków w tym tygodniu zaktualizowałem swoją analizę, stwierdzając, że to świetna okazja do zakupu! Obecny wzrost cen złota zapewnia znaczący impuls. Naprawdę, nie przegapcie tej okazji! Pożałujecie!

Czas na NETFLIX - 30% potencjalny zysk - 116 USDWykres 4-godzinny spółki Netflix pokazuje korektę spadkową w ramach szerszej struktury rynkowej, po której cena zaczęła stabilizować się w rejonie 88–90 USD. Obszar ten pełni obecnie rolę istotnego wsparcia technicznego, w którym wcześniej pojawiał się zwiększony popyt, co sugeruje możliwość krótkoterminowego wyczerpania presji podażowej.

Po dynamicznym spadku tempo zniżki wyraźnie osłabło, a kurs zaczyna poruszać się w bardziej uporządkowany sposób. Krótkoterminowe świece wskazują na próbę budowania lokalnej bazy, co często poprzedza ruch korekcyjny w górę. Dodatkowo cena znajduje się istotnie poniżej średnich kroczących, co z technicznego punktu widzenia sprzyja scenariuszowi ruchu powrotnego w kierunku średnich.

Najbliższym istotnym celem wzrostowym pozostaje strefa około 116 USD, która pokrywa się z wcześniejszymi minimami oraz obszarem silnej reakcji cenowej po wcześniejszych spadkach. Potencjalne wybicie z obecnej strefy konsolidacji i utrzymanie ceny powyżej poziomu 90 USD może zapoczątkować dynamiczniejszy ruch korekcyjny w tym kierunku.

Podsumowując, struktura wykresu sugeruje możliwość krótkoterminowego odbicia technicznego. Przy utrzymaniu wsparcia i poprawie sentymentu rynkowego, wzrost w kierunku 116 USD w najbliższym czasie wydaje się technicznie realny.

Potencjalny TP: 116 USD

Niniejsza analiza ma charakter wyłącznie informacyjny i edukacyjny i nie stanowi porady finansowej, rekomendacji inwestycyjnej ani oferty kupna lub sprzedaży instrumentów finansowych. Inwestowanie na rynkach finansowych wiąże się z istotnym ryzykiem, a wyniki historyczne nie gwarantują przyszłych rezultatów. Przed podjęciem decyzji inwestycyjnych należy przeprowadzić własną analizę oraz skonsultować się z wykwalifikowanym doradcą finansowym.

Czy ceny złota będą nadal rosły w przyszłym tygodniu?Czy ceny złota będą nadal rosły w przyszłym tygodniu?

W poniedziałek ceny złota gwałtownie wzrosły, tworząc makroekonomiczny trójkąt konsolidacji, wzmocniony doniesieniami o aresztowaniu prezydenta Wenezueli.

W piątek, po publikacji kluczowych danych o zatrudnieniu poza rolnictwem, ceny złota wybiły się z tego trójkąta konsolidacji, ale wybicie było ograniczone.

Czy zatem ceny złota będą nadal rosły i czy potencjalnie mogą wzrosnąć o kolejne 100-200 dolarów w przyszłym tygodniu?

Uważam, że jest to mało prawdopodobne.

Po pierwsze, musimy zidentyfikować dwa obecne poziomy oporu:

1: 4520 dolarów (obecny poziom oporu)

2: 4550 dolarów (historyczny szczyt)

Wniosek: Biorąc pod uwagę obecną siłę cen złota, nie jest pewne, czy uda im się skutecznie przebić te dwa przedziały cenowe jutro (w poniedziałek).

Kluczowy punkt: Niewątpliwie obecny makroekonomiczny optymizm wobec złota opiera się na rozsądnej logice handlowej.

Po drugie, musimy zidentyfikować trzy aktualne poziomy wsparcia:

1: 4480 (pierwotna strefa wsparcia po wycofaniu)

2: 4450 (znaczna strefa wsparcia po wycofaniu)

3: 4405 (strefa wsparcia po wycofaniu)

Wniosek:

1: Jeśli nie masz jeszcze długiej pozycji i nie stosujesz się do zasad handlu intraday, uważam, że kupno podczas wycofania jest bardzo mądrą opcją.

2: Nie polecam obecnie podążania za ceną w górę, ponieważ Twój kapitał może być już zablokowany w najwyższym punkcie przedziału cenowego.

3: Zanim ocenisz, czy podążać za trendem, czy zająć pozycję krótką, dokładnie przetestuj opór w przedziale 4520-4550.

Na początku nowego roku zapraszamy kolejnych partnerów handlowych i obserwatorów.

W nadchodzącym roku będę nadal dostarczał wysokiej jakości sygnały handlowe ze współczynnikiem wygranych przekraczającym 85% i dzielił się nimi ze wszystkimi traderami obserwującymi mój kanał publiczny.

Imponujące dane z ostatniego kwartału pomogły wielu osobom odzyskać pewność siebie w tradingu, co jest największym uznaniem i potwierdzeniem mojej wartości.

Nalegam na właściwe postępowanie.

Dziękuję za uwagę.

Jutro, w poniedziałek, będę na bieżąco dzielić się najnowszymi wskazówkami handlowymi ze wszystkimi moimi obserwującymi.

Analiza i prognozy rynku złota: Dane o zatrudnieniu poza rolnictAnaliza i prognozy rynku złota: Dane o zatrudnieniu poza rolnictwem wzmacniają trend wzrostowy, dane techniczne wskazują na kluczowy opór

Przegląd fundamentalny: Mieszane dane o zatrudnieniu poza rolnictwem i oczekiwania polityczne

Opublikowany w piątek (9 stycznia) raport o zatrudnieniu poza rolnictwem w USA za grudzień 2025 r. stał się głównym tematem rynku. Dane pokazały, że liczba miejsc pracy poza rolnictwem wzrosła w tym miesiącu o 50 000, czyli mniej niż oczekiwano na poziomie 73 000, i spadła w porównaniu ze zrewidowaną poprzednią wartością 56 000. Potwierdza to trend dalszego ochłodzenia na amerykańskim rynku pracy pod koniec roku. Jednak stopa bezrobocia niespodziewanie spadła do 4,4%, co jest lepszym wynikiem niż oczekiwano na poziomie 4,5%, co stanowi pewne potwierdzenie tych danych.

Rynek zinterpretował to w sposób gołębi. Słaby wzrost zatrudnienia wzmocnił oczekiwania inwestorów na przyszłe obniżki stóp procentowych przez Rezerwę Federalną, choć spadek stopy bezrobocia może pozwolić bankowi centralnemu na utrzymanie stóp procentowych bez zmian w krótkim terminie (jak na styczniowym posiedzeniu). Rynek postrzega to połączenie „spowolnienia, ale nie zahamowania wzrostu” jako sprzyjające łagodnemu lądowaniu gospodarki przez Fed i może utorować drogę do rozpoczęcia cyklu obniżek stóp procentowych na początku 2026 roku. Niskie stopy procentowe zazwyczaj obniżają koszt alternatywny posiadania złota, aktywa nieoprocentowanego, zapewniając tym samym średnioterminowe wsparcie dla cen złota.

Co więcej, ryzyko geopolityczne również zapewnia bezpieczny popyt na złoto. Oświadczenia USA dotyczące Wenezueli, sytuacji w Iranie i tarcia w międzynarodowych stosunkach handlowych zaostrzyły niepewność na rynku, zwiększając atrakcyjność złota jako instrumentu lokacyjnego.

Analiza techniczna: Solidna formacja wzrostowa, nacisk na wybicia kluczowych poziomów

Z technicznego punktu widzenia, złoto kontynuuje trend wzrostowy, katalizowany przez czynniki fundamentalne.

Trend i struktura: Na wykresie dziennym ceny złota skutecznie przebiły kluczowy psychologiczny poziom 4500 USD, osiągając w piątek szczyt na poziomie 4517 USD. Pomimo technicznego cofnięcia do 4481 USD w trakcie sesji, cena szybko odbiła, ostatecznie zamykając się w pobliżu 4509 USD, odnotowując znaczący wzrost tygodniowy. Ten ruch wskazuje, że po krótkiej konsolidacji na ważnym poziomie, nadal dominuje byczy impet. System średnich kroczących znajduje się w byczej dywergencji, zapewniając dynamiczne wsparcie dla ceny. Wykres tygodniowy pokazuje pojedynczą niedźwiedzią korektę świecy po ciągłym wzroście, co jest zgodne z techniczną korektą silnego rynku, a ogólny kanał wzrostowy pozostaje nienaruszony.

Kluczowe poziomy cenowe:

Opór wzrostowy: Główny poziom oporu znajduje się w obszarze historycznego maksimum 4540-4560 USD. Zdecydowane przebicie tego zakresu otworzyłoby dalszy potencjał wzrostowy.

Wsparcie spadkowe: Kluczowa strefa krótkoterminowego wsparcia znajduje się w przedziale 4480-4500 USD, ukształtowana przez niedawny dołek korekty i poziom wybicia, i może być uznana za kluczową linię podziału między nastrojami byczymi a niedźwiedzimi. Silniejsze wsparcie znajduje się w przedziale 4430-4450 USD (w pobliżu 21-dniowej prostej średniej kroczącej i górnej krawędzi poprzedniej platformy konsolidacji).

Wskaźniki techniczne: Dzienny wskaźnik siły względnej (RSI) utrzymuje się powyżej 60, co wskazuje na utrzymującą się dynamikę zakupów. Wskaźnik średniego kierunku (ADX) jest umiarkowany, co sugeruje umiarkowaną siłę trendu bez oznak przegrzania. Ogólnie rzecz biorąc, sygnały techniczne i ruch cenowy są zsynchronizowane, co wspiera bycze perspektywy.

Perspektywy rynkowe i strategia handlowa

Ogólnie rzecz biorąc, słabe dane dotyczące wzrostu zatrudnienia wzmocniły oczekiwania rynku na zmianę polityki pieniężnej, tworząc korzystne otoczenie makroekonomiczne dla złota. Jednocześnie techniczne wybicie i solidne wsparcie stanowią strukturalną podstawę dla dalszych wzrostów cen.

Zalecenia dotyczące strategii handlowej:

Główna strategia: Kupuj przede wszystkim podczas spadków. Obserwuj sygnały stabilizacji, gdy ceny ponownie testują obszar wsparcia 4490-4500 USD, jako okazje do zajęcia długich pozycji. Złóż zlecenie stop-loss poniżej 4470 USD, celując w obszar 4540-4560 USD.

Zarządzanie oporem: Jeśli ceny złota początkowo wzrosną do obszaru silnego oporu 4540-4560 USD, a następnie zatrzymają się lub pokażą sygnały dywergencji technicznej, rozważ niewielką krótką pozycję w ramach swing tradingu.

Monitorowanie ryzyka: Uważnie monitoruj, jak dobrze cena broni poziomu wsparcia 4480 USD. Jeśli ceny złota przebiją się poniżej tego wsparcia i będą nadal spadać, należy uważać na osłabienie krótkoterminowego momentum wzrostowego, co może prowadzić do konsolidacji lub głębszej korekty.

Kluczowy punkt: W przyszłym tygodniu rynek przeanalizuje wpływ danych o zatrudnieniu poza rolnictwem i będzie uważnie śledził przemówienia kilku urzędników Rezerwy Federalnej, aby uzyskać dalsze wskazówki dotyczące kierunku polityki pieniężnej. W międzyczasie rozwój wydarzeń geopolitycznych może również wywołać wahania nastrojów na rynkach, co dodatkowo wpłynie na wzrost cen złota.

Bitcoin hamuje przy 90 000 USD!

Bitcoin kosztuje obecnie około 90 000 USD, a jego sobotnie notowania przypominały raczej westchnienie niż ryk.

Kapitalizacja rynkowa na poziomie 1,8 biliona dolarów i wolumen obrotu na poziomie 32,66 miliarda dolarów wskazują na utrzymujące się duże zainteresowanie – ale zainteresowanie nie równa się dynamice, a właśnie dynamiki brakuje.

Bitcoin znajduje się obecnie w końcowej fazie sprintu, po nagłym spadku z 84 398 do 94 792 USD.

Wycofanie z ostatnich trzech dni sprowadziło cenę z powrotem do płaskiej formacji wokół 91 000 USD.

Co ciekawe, niezwykle wysoki spadek wolumenu obrotu w tym okresie jest typowym sygnałem presji spadkowej.

Ta świeca, zawieszona między wahaniem a wyczerpaniem, sugeruje klasyczny moment niezdecydowania. Traderzy analizujący ten wykres muszą dostrzec silne przebicie powyżej 92 000 USD, najlepiej połączone ze wzrostem wolumenu, zanim rozważą ponowny test poziomu oporu między 94 000 a 95 000 USD.

Optymizm zaczyna słabnąć. Bitcoin porusza się bocznie w przedziale 90 000–91 000 USD, a struktura cen sugeruje potencjalny scenariusz spadkowy. Niski wolumen na zielonych świecach wskazuje, że entuzjazm kupujących osłabł lub został mocno błędnie oceniony. Wyraźne przebicie poniżej 90 000 USD może otworzyć drogę do przetestowania strefy wsparcia między 88 000 a 89 000 USD, zwłaszcza jeśli wolumen będzie wspierał spadek.

To środowisko jest odpowiednie tylko dla najbardziej elastycznych inwestorów krótkoterminowych, z mikrookazjami kryjącymi się między znanymi poziomami wsparcia i oporu – ale brak pewności siebie sprawia, że każde opóźnienie jest kosztownym hazardem.

Długoterminowe wskaźniki są wyraźnie niedźwiedzie – 100- i 200-dniowe średnie kroczące (EMA) i średnie średnie kroczące (SMA) znajdują się głęboko w strefie czerwonej, co sugeruje, że trend makroekonomiczny nadal się ochładza, pomimo niedawnej stabilizacji. Dopóki Bitcoin nie przebije 92 000 USD lub nie spadnie poniżej 90 000 USD, wykres zachęca do cierpliwości, a nie przewidywania.

Jeśli Bitcoinowi uda się mocno powrócić do 92 000 USD, czemu towarzyszyć będzie odbicie wolumenu, krótkoterminowy momentum może powrócić, wyznaczając ścieżkę do retestu przedziału od 94 000 do 95 000 USD. Wsparcie ze strony średnioterminowych średnich kroczących i wskaźników momentum, wraz z byczym sygnałem ze wskaźnika MACD (Moving Average Convergence Divergence), dają pewne wsparcie – zakładając, że bykom uda się utrzymać impet.

Jednakże, biorąc pod uwagę, że akcja cenowa utrzymuje się poniżej kluczowego oporu, a na wykresie 4-godzinnym pojawia się potencjalny niedźwiedzi wzór flagi, Bitcoin ryzykuje spadek poniżej 90 000 USD. Niski wolumen obrotu podczas rajdu i presja spadkowa ze strony długoterminowych średnich kroczących sugerują, że ostatni trend wzrostowy wyhamowuje, z potencjalnym spadkiem do 88 000 USD.

Często zadawane pytania ❓ Jaka jest aktualna cena Bitcoina?

O godzinie 8:45 czasu wschodniego w sobotę, 10 stycznia 2026 r., cena Bitcoina wynosiła 90 617 USD.

Czy Bitcoin znajduje się w trendzie wzrostowym, czy spadkowym?

Bitcoin znajduje się obecnie w fazie konsolidacji po niedawnym rajdzie, wykazując oznaki krótkoterminowego wahania.

Jaki jest dzisiejszy zakres cen Bitcoina?

24-godzinny zakres cen wynosi od 89 596 do 91 924 USD.

Jakie są kluczowe poziomy wsparcia i oporu dla Bitcoina?

Wsparcie znajduje się w okolicach 90 000 USD, a opór w okolicach 92 000–95 000 USD.

Analiza rynku złota z 12 stycznia

I. Logika podstawowa

Piątkowe dane o zatrudnieniu poza rolnictwem w USA pokazały utrzymujące się spowolnienie wzrostu zatrudnienia, co wzmocniło oczekiwania rynku na obniżkę stóp procentowych przez Rezerwę Federalną. W obliczu ryzyk geopolitycznych i osłabienia dolara amerykańskiego, złoto kontynuowało trend wzrostowy, wspierane zarówno przez czynniki techniczne, jak i fundamentalne, skutecznie przebijając psychologiczny poziom 4500 dolarów.

II. Analiza techniczna

Struktura trendu: Zarówno wykres dzienny, jak i tygodniowy utrzymują byczą polaryzację.

Kluczowe schematy: Wykres tygodniowy pokazuje zdrową korektę trendu z wieloma byczymi świecami, po których następuje jedna niedźwiedzia. Wykres dzienny przebił poprzedni opór konsolidacji w okolicach 4500 dolarów.

Kluczowe poziomy:

Opór (R1): 4517 USD (piątkowy szczyt, początkowy opór)

Opór (R2): 4540–4550 USD (obszar historycznego maksima, silny opór bazowy)

Wsparcie (S1): 4480–4490 USD (piątkowy dołek korekty i linia kluczowa)

Wsparcie (S2): 4460 USD (kluczowy poziom obronny dla byków)

III. Strategia handlowa (poniedziałek)

Podejście handlowe: Skup się na kupowaniu w okresach korekty, z niewielkimi krótkimi pozycjami w pobliżu historycznych maksimów jako zabezpieczeniem.

Strategia Długa (Podstawowa)

Strefa wejścia: 4480–4490 USD

Stop Loss: Poniżej 4470 USD lub 8–10 punktów w zależności od wielkości pozycji

Strefy docelowe:

Pierwszy cel: 4520–4530 USD

Drugi cel: 4550 USD (Trzymaj, jeśli przekroczony)

Strefa Krótka (Dodatkowa)

Strefa wejścia: 4540–4545 USD

Stop Loss: Powyżej 4555 USD lub 8–10 punktów w zależności od wielkości pozycji

Strefy docelowe:

Pierwszy cel: 4510–4500 USD

Drugi cel: 4490 USD

IV. Komunikat o ryzyku

Kluczowe wydarzenie związane z ryzykiem: Dane o wskaźniku CPI w USA za grudzień zostaną opublikowane we wtorek. Inflacja powyżej 2,8% może osłabić oczekiwania dotyczące obniżek stóp procentowych, potencjalnie wywołując korektę techniczną cen złota o 1–2%.

Śledzenie dynamiczne:

Jeśli cena złota przebije się i ustabilizuje powyżej 4550 USD, wstrzymaj strategie sprzedaży krótkoterminowej i obserwuj opór na poziomie 4580–4600 USD.

Jeśli cena złota spadnie poniżej wsparcia na poziomie 4460 USD, zachowaj czujność na potencjalne ryzyko odwrócenia trendu w krótkim terminie.

Niniejsza analiza została skrupulatnie opracowana przez doświadczonych analityków złota z ponad dziesięcioletnim doświadczeniem na rynku inwestycyjnym. Doceniamy Państwa zaufanie do naszych badań i mamy nadzieję, że nasze perspektywy będą przydatne w procesie podejmowania decyzji.

Chociaż dążymy do dokładności, wszystkie komentarze rynkowe z natury rzeczy wiążą się z opóźnieniem czasowym. Strategia, która wydaje się logiczna na piśmie, może nie być idealnie zgodna z realizacją w czasie rzeczywistym — wejścia, zarządzanie ryzykiem i wyjścia wymagają żywej oceny. Właśnie dlatego istnieją bieżące wskazówki rynkowe: aby precyzyjnie radzić sobie ze zmiennością i chronić swój kapitał w czasie rzeczywistym.

Ważna informacja:

Handel wiąże się ze znacznym ryzykiem. Zawsze sprawdzaj zgodność z przepisami i środki bezpieczeństwa wybranej platformy przed zainwestowaniem środków.

Zachowaj ostrożność w przypadku powielania lub opóźnionych treści zawierających podobne analizy — rynki szybko się zmieniają, a nieaktualne informacje zwiększają ryzyko.

Z chęcią wyrażamy przemyślane opinie i prowadzimy dialog. Jeśli masz alternatywne poglądy lub szukasz głębszej dyskusji na temat trajektorii złota, skontaktuj się z nami. Rynek nagradza ciągłą naukę i adaptacyjne myślenie.

W celu uzyskania pomysłów na handel w czasie rzeczywistym lub spersonalizowanych sesji strategicznych, zapraszamy do kontaktu bezpośredniego.

W handlu, tak jak w życiu, przygotowanie spotyka się z szansą. Poruszajmy się po tych rynkach z jasnością i dyscypliną.

BTCUSD (4H) – Konsolidacja poniżej kluczowego węzła wolumenu po Struktura rynku: Na interwale 4-godzinnym BTCUSD wykonał silny impuls wzrostowy, po którym nastąpiła korekta i faza konsolidacji bocznej. Struktura średnioterminowa pozostaje wzrostowa (wyższe dołki), jednak momentum wyraźnie osłabło.

Zachowanie ceny: Po ustanowieniu szczytu w okolicach 93 000 USD cena cofnęła się i obecnie porusza się w rejonie 90 500 USD. Nakładające się świece z wyraźnymi knotami wskazują na niezdecydowanie rynku i równowagę między popytem a podażą.

Profil wolumenu (prawa strona):

Węzeł wysokiego wolumenu (HVN) znajduje się w strefie 90 000–91 000 USD, co oznacza obszar uczciwej ceny (value area).

Niżej widoczny jest kolejny istotny klaster wolumenu w rejonie 88 000–89 000 USD, który powinien działać jako silne wsparcie w przypadku spadków.

Powyżej aktualnej ceny wolumen jest wyraźnie mniejszy aż do 92 000–93 000 USD, co sugeruje, że wybicie w górę może być dynamiczne.

RSI (14): Wskaźnik RSI znajduje się w okolicach 45, poniżej poziomu neutralnego 50. Potwierdza to brak momentum wzrostowego, ale nie sygnalizuje jeszcze wyprzedania.

Scenariusze:

Wzrostowy: Akceptacja ceny powyżej 91 000 USD może otworzyć drogę do 92 500–93 000 USD.

Spadkowy: Trwałe zejście poniżej 90 000 USD zwiększy prawdopodobieństwo ruchu w kierunku 88 000 USD.

Krótkoterminowo: Najbardziej prawdopodobny pozostaje ruch w konsolidacji (range) w obrębie obecnej strefy wartości.

Najnowsze wiadomości weekendu! Analiza na poniedziałek.

Fundamenty złota nadal wspierają długoterminowe zyski. Rosnące napięcia geopolityczne między USA a Wenezuelą w weekend, w połączeniu z zakupami dokonywanymi przez główne banki centralne, gromadzeniem zapasów przez firmy górnicze i dalszym luzowaniem polityki pieniężnej przez Rezerwę Federalną, będą napędzać wzrosty. Krótko mówiąc, ostatni spadek ceny złota jest preludium do silniejszego wzrostu.

Z jednej strony, znaczne zyski zgromadzone wcześniej mogą skłonić niektórych inwestorów do realizacji zysków lub rebalansowania swoich portfeli. Z drugiej strony, Chicago Mercantile Exchange Group (CME Group), jedna z największych na świecie platform obrotu towarami, podniosła wymogi dotyczące depozytu zabezpieczającego dla kontraktów terminowych na złoto, srebro i inne metale.

Oznacza to, że inwestorzy będą musieli wpłacić większy depozyt zabezpieczający przy otwieraniu pozycji. Chociaż ma to na celu ograniczenie ryzyka niewywiązania się z zobowiązań przy rozliczeniu kontraktu, to w pewnym stopniu ograniczy również spekulacyjne zakupy. Co więcej, ryzyko geopolityczne zawsze było głównym motorem wzrostu cen tradycyjnych aktywów bezpiecznych, takich jak złoto. W okresach wzmożonej niepewności rynkowej złoto, dzięki swoim silnym właściwościom zachowania wartości, często staje się bezpieczną przystanią dla funduszy.

Uważam, że dwoma kluczowymi czynnikami wpływającymi na notowania złota w 2025 roku są: bardzo napięte otoczenie geopolityczne i gospodarcze oraz słabnący dolar i marginalne spadki stóp procentowych.

Przyszłe ceny złota będą w większym stopniu zależeć od interakcji tych dwóch czynników makroekonomicznych.

Obecne ceny złota w pewnym stopniu odzwierciedlają oczekiwania rynku co do konsensusu makroekonomicznego. Jednak w rzeczywistości gospodarka rzadko funkcjonuje „zgodnie z konsensusem”, co oznacza, że ceny złota mogą nadal znacznie odbiegać od swoich wartości w przyszłości. Jeśli niewielki spadek koniunktury w USA doprowadzi do dalszych obniżek stóp procentowych przez Rezerwę Federalną, a dolar będzie nadal słabł, złoto będzie wspierane; jeśli otoczenie gospodarcze i polityczne znacząco się poprawi, premia za ryzyko złota może zostać zwrócona, z potencjalnym spadkiem o 5% do 20%. Niektórzy ostrzegają również, że tempo wzrostu cen złota po podwojeniu ich wartości w ciągu dwóch lat jest „nie do utrzymania”. Commerzbank przewiduje, że ceny złota mogą wzrosnąć do około 4400 dolarów w 2026 roku; choć niektórzy niezależni analitycy są optymistycznie nastawieni do dalszego wzrostu cen złota, uważają również, że dyskusja na rynku o „bańce” niekoniecznie jest złą rzeczą – bańka nie oznacza natychmiastowego pęknięcia, a raczej przypomina inwestorom o wzroście zmienności. Podsumowując, silny wzrost cen złota w 2025 roku zmienia atrybuty jego aktywów: złoto nie jest już tylko jednym z bezpiecznych aktywów, ale staje się ważnym „strategicznym aktywem alokacyjnym” dla globalnych funduszy, zabezpieczającym je przed ryzykiem geopolitycznym, niepewnością polityczną i wahaniami systemu dolarowego.

Nastroje inwestorów detalicznych są niezwykle optymistyczne, a banki inwestycyjne z Wall Street generalnie utrzymują bycze nastawienie. Podstawowa logika leży w utrzymującej się wysokiej intensywności zakupów złota przez banki centralne, fakcie, że oczekiwania dotyczące spadku realnych stóp procentowych nie zostały całkowicie odwrócone, oraz utrzymującej się niepewności makroekonomicznej. Chociaż trend cen złota w 2026 roku prawdopodobnie nie powtórzy „przyspieszonego ruchu liniowego” z 2025 roku, prawdopodobieństwo osiągnięcia nowych maksimów jest nadal powszechnie uważane za wyższe ze względu na wiele czynników wspierających. Oczekiwania rynkowe dotyczące poziomu złota 5000 USD stopniowo ewoluują od poglądów mniejszości do szerszego konsensusu.

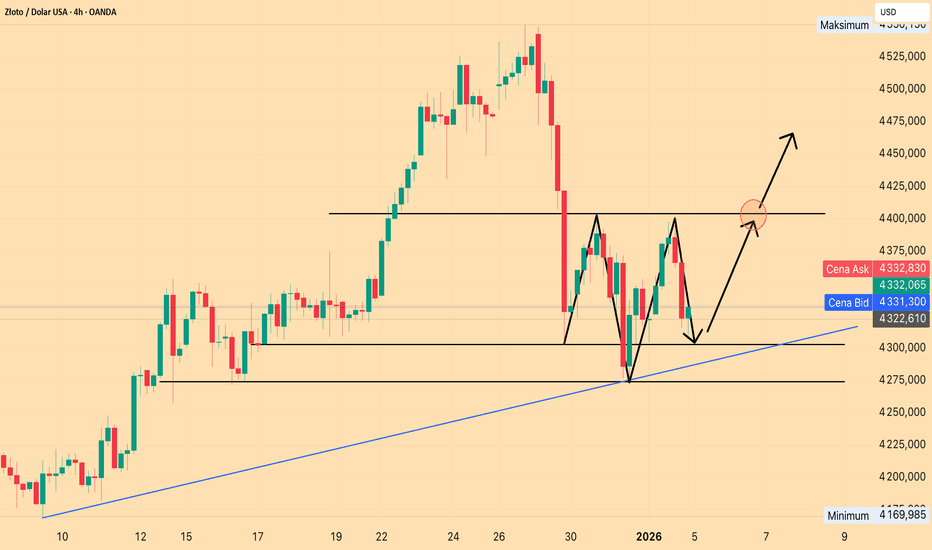

Analiza cen złota na następny poniedziałek:

W tym tygodniu na rynek wpłynął gwałtowny wzrost chińskich akcji konceptualnych, które oddalają fundusze, oraz obawy o ograniczenie globalnej płynności. Po osiągnięciu poziomu 4402, ceny złota ponownie znalazły się pod presją i spadły. Chociaż wykres tygodniowy ledwo utrzymał kluczowe wsparcie średniej ruchomej, a wykres dzienny wykazał odporność na poziomie 4270, ogólny impet wzrostowy jest zdecydowanie niewystarczający. Rynek znajduje się obecnie w szerokim zakresie wahań z „sufitem” i „podłogą”, oczekując na nowy sygnał wzrostu wolumenu, który przełamie równowagę.

Patrząc na wykres 4-godzinny, ceny złota ponownie oscylowały w dół w piątek. Chociaż spadek był ograniczony, przebicie kluczowego poziomu wsparcia na poziomie 4300 mogłoby otworzyć dalszy potencjał spadkowy. Obecnie krótkoterminowe średnie kroczące skierowały się w dół, tworząc opór, a wskaźnik MACD również znajduje się poniżej linii zerowej, co wskazuje na wzrost momentum spadkowego. Jeśli ceny najpierw osłabną, należy uważnie obserwować poziom wsparcia w obszarze 4305-4300. Odbicie techniczne może nastąpić po pierwszym dotknięciu. Dwa testy poziomu 4300 w tym tygodniu i dwa odbicia do 4400 stanowią korektę strukturalną po gwałtownym spadku. Jak podkreślałem w piątek, ta fala złota utworzyła formację dna w kształcie głowy i ramion. Wytrwałe utrzymanie się powyżej 4400 wywołałoby kolejny wzrostowy wzrost, celując w poziomy 4500 i 4550. Zgodnie z obecnym trendem nie powinniśmy próbować przewidywać szczytu. Jednak bez trwałego utrzymania się powyżej 4400, byłoby to uznane za konsolidację na niskim poziomie po gwałtownym spadku.

W związku z tym ten sam pogląd prawdopodobnie utrzyma się w przyszłym tygodniu. Obecnie cena zamknięcia wynosi około 4330. Czy cena otwarcia w przyszłym tygodniu zmieni się w kierunku przeciwnym do ceny otwarcia w tym tygodniu? W połączeniu z bodźcem w postaci wiadomości o bezpiecznych przystaniach w weekend, uważam, że istnieje duże prawdopodobieństwo bezpośredniego wzrostu. Podsumowując, rekomendowana krótkoterminowa strategia handlowania złotem w najbliższy poniedziałek to przede wszystkim długie pozycje, a krótkie pozycje na wzrostach jako podejście drugorzędne. Kluczowy poziom oporu, który należy obserwować w krótkim terminie, to 4400-4405, a kluczowy poziom wsparcia to 4270-4300. Proszę śledzić tempo.

Wiadomości z rynku złota, analiza techniczna i prognozy (9 styczWiadomości z rynku złota, analiza techniczna i prognozy (9 stycznia)

Najważniejsze czynniki: W piątek (9 stycznia) międzynarodowe ceny złota otworzyły się w wąskim, nieznacznie słabym przedziale wahań. Na rynek wpływa obecnie kilka czynników: stale umacniający się indeks dolara amerykańskiego, pesymistyczne oczekiwania dotyczące danych o zatrudnieniu poza rolnictwem oraz zbliżająca się coroczna korekta indeksu towarowego Bloomberga. Wszystkie te czynniki powinny wywierać krótkoterminową presję sprzedaży na ceny złota, ograniczając dynamikę wzrostową. W nadchodzącym tygodniu należy monitorować zwiększoną zmienność cen i ryzyko korekty. Niemniej jednak, średnio- i długoterminowa bycza logika pozostaje niezmieniona, z ceną docelową na poziomie 5000 USD i powyżej.

Rynek koncentruje się dziś na grudniowej stopie bezrobocia w USA i danych o zatrudnieniu poza rolnictwem. Chociaż rynek generalnie oczekuje, że dane będą niekorzystne dla złota, biorąc pod uwagę dane o zatrudnieniu i liczbie wniosków o zasiłek dla bezrobotnych opublikowane w tym tygodniu przez ADP, rzeczywiste wyniki mogą być lepsze od oczekiwań. Nawet jeśli dane spełnią oczekiwania, pojedynczy punkt odniesienia prawdopodobnie nie odwróci ogólnego trendu. Co więcej, popyt na bezpieczne aktywa, napędzany ryzykiem geopolitycznym i oczekiwaniami na znaczne obniżki stóp procentowych, o których wielokrotnie wspominali przedstawiciele Rezerwy Federalnej, nadal stanowią potencjalne wsparcie dla złota. W związku z tym, jeśli dane spowodują krótkoterminowy spadek cen złota, może to być postrzegane jako okazja do ponownego zajęcia długich pozycji.

Analiza techniczna: W ciągu pierwszych dwóch dni handlowych tego tygodnia złoto, wspierane przez formacje techniczne (takie jak formacja głowa z ramionami i podwójne dno), stale rosło od poziomu 4300, przebijając kolejno poziomy 4400 i 4500. Chociaż dane ADP dotyczące zatrudnienia poza rolnictwem i wniosków o zasiłek dla bezrobotnych zostały później opublikowane, ich wpływ na trend był ograniczony, a złoto utrzymywało się w ogólnym trendzie konsolidacji, osiągając w czwartek szczyt na poziomie około 4485. Rynek znajduje się obecnie w fazie konsolidacji w ramach trendu wzrostowego.

Zwróćcie szczególną uwagę na piątkowe dane dotyczące zatrudnienia poza rolnictwem. Poprzednia wartość wynosiła 64 000, a prognoza to 60 000. Jeśli rzeczywista wartość będzie wyższa od prognozowanej, może to tymczasowo obniżyć ceny złota; z drugiej strony, może to zapewnić wzrost. Na podstawie danych ADP, te dane o zatrudnieniu poza rolnictwem mają potencjał wzrostowy, ale konkretny zakres wahań będzie zależał od faktycznie opublikowanej wartości.

W średnim i długim terminie Rezerwa Federalna odbędzie posiedzenie w sprawie polityki pieniężnej pod koniec stycznia, a rynek będzie uważnie śledził dyskusję na temat ścieżki obniżek stóp procentowych, która nadal będzie generować wzrostowe oczekiwania dotyczące złota na poziomie makro.

Z technicznego punktu widzenia wykres dzienny wskazuje na brak silnego momentum wzrostowego poniżej 4500, co sugeruje potencjalną fazę korekty. Jednak dopóki cena utrzymuje się powyżej poziomu wsparcia 4400, ogólny trend pozostaje konsolidacją wzrostową w ramach byczego trendu wzrostowego. Wykres H4 pokazuje zwężające się pasma Bollingera, z krótkoterminowym zakresem skoncentrowanym między 4500 a 4400. Każde cofnięcie, które nie przełamie kluczowego wsparcia na poziomie 4400, można potraktować jako okazję do kupna na spadkach.

Odniesienie do strategii handlowej: Jeśli dane o zatrudnieniu poza rolnictwem są negatywne i powodują cofnięcie, należy szukać okazji do kupna na spadkach w pobliżu obszaru wsparcia powyżej 4400. Jeśli dane są pozytywne, należy obserwować test ceny w obszarze oporu 4500-4550. Ogólną strategią pozostaje kupowanie na cofnięciach i rozważenie sprzedaży krótkiej na wzrostach.

Kluczowe poziomy:

Opór: 4520-4540

Wsparcie: 4470-4450

„Wzrostowa korekta → Wsparcie linii trendu utrzymane, przygotowa🔍 Kluczowe kwestie techniczne

Po silnym wybiciu spadkowym cena odbiła się od ważnej strefy popytu / POI 🔄

Rynek porusza się w wyraźnym kanale wzrostowym, co potwierdza średnioterminową strukturę wzrostową 📈

Break of Structure (BOS) w górę sygnalizuje zmianę momentum z niedźwiedziego na bycze ✅

Obecna korekta zmierza w kierunku rosnącej linii trendu oraz poziomego wsparcia → to zdrowa korekta, a nie odwrócenie trendu 🟦

Dopóki cena utrzymuje się powyżej strefy wsparcia 4 440 – 4 450, scenariusz wzrostowy pozostaje aktualny 💪

Płynność znajduje się powyżej ostatnich szczytów, w pobliżu linii oporu kanału 🎯

🎯 Potencjalne cele cenowe (ze stickerami)

Typ celu Przedział cenowy Sticker

TP1 → Retest ostatniego szczytu 4 490 – 4 500 🎯

TP2 → Opór linii trendu 4 520 – 4 540 🚀💰

📌 TP1 = cel konserwatywny o wysokim prawdopodobieństwie

📌 TP2 = rozszerzony ruch wzrostowy przy wzmacniającym się momentum

📌 Propozycja setupu tradingowego

🟢 Strefa kupna (Buy):

➤ 4 440 – 4 455 (konfluencja linii trendu i wsparcia)

🎯 Take Profit:

➤ TP1: 4 500 🎯

➤ TP2: 4 535 🚀

🧭 Perspektywa rynkowa

Czynnik Ocena

Struktura rynku Wzrostowa 📈

Trend Kanał wzrostowy utrzymany ✅

Momentum Kupujący dominują 💹

Cel płynności Powyżej szczytów 💧

Spadek ceny złota trwa, a rynek wstrzymuje oddech przed raportemSpadek ceny złota trwa, a rynek wstrzymuje oddech przed raportem o zatrudnieniu poza rolnictwem!

W czwartek amerykańskie złoto ponownie zamknęło sesję niżej, tracąc około 0,6% w ciągu dnia i oscylując obecnie wokół 4423 dolarów. Bez żadnych nagłych informacji, które mogłyby go napędzać, ten spadek przypomina raczej ciszę przed burzą – niektóre fundusze decydują się na realizację zysków przed opublikowaniem danych o zatrudnieniu poza rolnictwem.

🌍 Wiadomości: Wszyscy czekają na odpowiedź

Jutrzejszy raport o zatrudnieniu poza rolnictwem będzie kluczowy dla krótkoterminowego kierunku notowań złota. Rynek gra w grę: czy te dane zmienią oczekiwania Fed co do tempa obniżek stóp procentowych?

Chociaż konsensus dotyczący „jeszcze dwóch obniżek stóp w tym roku” nieco osłabił dolara, złoto wydaje się tymczasowo tracić swój katalizator wzrostu.

Warto zauważyć, że globalny sentyment do ryzyka nieco ostygł, a napięcia geopolityczne wciąż narastają – te „niewidzialne skrzydła” mogą w pewnym momencie nagle podtrzymać ceny złota.

📊 Analiza techniczna: Kluczowe wsparcie na rozdrożu

Obecnie złoto znajduje się na zbiegu poziomów wsparcia:

100-godzinna średnia krocząca ≈ 4429

38,2% zniesienia Fibonacciego ≈ 4428

Jeśli ten poziom się nie utrzyma, kolejnym celem będzie 4400 — lub nawet niżej.

Wskaźniki wskazują również na umacnianie się momentum spadkowego: MACD jest poniżej linii zerowej i rośnie w dół, RSI spada poniżej 40, co wyraźnie wskazuje na krótkoterminowe nastawienie spadkowe.

Odbicie? Możliwe, ale najpierw musi nastąpić przebicie poziomu 4455 (zniesienie 23,6%).

Jeśli nie utrzyma się powyżej tego poziomu, jakiekolwiek odbicie będzie jedynie korektą techniczną.

🧭 Moje stanowisko: Obserwuj i czekaj, ale bądź przygotowany.

Rynek czeka, my również.

Przed publikacją danych o zatrudnieniu poza rolnictwem głównym tematem może pozostać trend spadkowy, ale nie zaleca się agresywnej gry na spadki w pobliżu kluczowych obszarów wsparcia – w końcu ryzyko geopolityczne i oczekiwania na obniżkę stóp procentowych to jak dwie „nieprzewidywalne polisy ubezpieczeniowe”, które zawsze wchodzą w grę, gdy wszyscy tracą czujność. Kluczowe poziomy oporu: 4450-4470

Kluczowe poziomy wsparcia: 4400-4380

Handel to nie tylko prawidłowe przewidywanie kierunku, ale także opanowanie odpowiedniego momentu i respektowanie ryzyka. Jeśli Ty również śledzisz ten kluczowy punkt zwrotny na rynku złota, zapraszam do obserwowania. Przeanalizujmy rynek logicznie i cierpliwie poczekajmy na odpowiednią okazję.

Polub i zapisz ten post, aby być na bieżąco ze strategiami dotyczącymi zatrudnienia poza rolnictwem!

Ceny złota spadły w piątek, a dane o zatrudnieniu poza rolnictweCeny złota spadły w piątek, a dane o zatrudnieniu poza rolnictwem stały się kluczową zmienną!

Międzynarodowe ceny złota nieznacznie spadły w piątek (9 stycznia), głównie pod presją łącznego wpływu rocznych korekt portfeli indeksów towarowych i dalszego umacniania się dolara amerykańskiego. Inwestorzy korygują swoje pozycje w oczekiwaniu na publikację kluczowych danych o zatrudnieniu poza rolnictwem w USA, co prowadzi do ostrożnego nastawienia na rynku. W momencie publikacji, cena złota na rynku spot spadła o 0,2% do 4469,03 USD za uncję, ale nadal jest na dobrej drodze do skumulowanego wzrostu o ponad 3% w tym tygodniu, utrzymując ogólną konsolidację na wysokim poziomie.

Chociaż ceny złota nieco spadły z historycznego maksimum 4549,71 USD z 26 grudnia, wzrostowa dynamika pozostaje widoczna. Indeks dolara amerykańskiego kontynuował swój ostatni trend wzrostowy, osiągając prawie miesięczne maksimum, wywierając znaczną presję na złoto denominowane w dolarach. Jednak potencjał dalszego wzrostu dolara jest ograniczony przed publikacją danych o zatrudnieniu poza rolnictwem, a na rynkach panuje generalnie postawa wyczekująca.

📉 Fundamenty: Mieszane sygnały, oczekiwanie na prognozy dotyczące zatrudnienia poza rolnictwem

Z perspektywy makroekonomicznej rynek złota znajduje się obecnie w stanie przeciągania liny między gołębimi oczekiwaniami a silnym dolarem. Rynek powszechnie oczekuje, że Rezerwa Federalna rozpocznie w tym roku cykl obniżek stóp procentowych, co zwiększy atrakcyjność złota jako aktywa nieoprocentowanego i złagodzi presję spadkową wynikającą z umacniającego się dolara.

Jednak kilka publikacji solidnych danych ekonomicznych z USA w drugiej połowie tego tygodnia dodatkowo ostudziło oczekiwania rynku na obniżkę stóp procentowych w styczniu, co doprowadziło do nieznacznego spadku cen złota. Dzisiejszy raport o zatrudnieniu poza rolnictwem będzie zatem kluczowym wskaźnikiem krótkoterminowych wahań cen 🔥:

Silne dane → Oczekiwania dotyczące obniżek stóp procentowych mogą zostać ponownie opóźnione → Ceny złota mogą być narażone na znaczną presję spadkową.

Słabe dane → Nasilenie spekulacji na temat obniżek stóp procentowych → Oczekuje się, że złoto odzyska dynamikę wzrostową.

Oprócz raportu o zatrudnieniu poza rolnictwem, Sąd Najwyższy Stanów Zjednoczonych może dziś wydać orzeczenie w sprawie ceł Trumpa; nieoczekiwany wynik może również spowodować zmienność rynku. Ponadto ryzyka geopolityczne (sytuacja w Wenezueli, napięcia dyplomatyczne w Azji, konflikt rosyjsko-ukraiński itp.) nadal stanowią potencjalne wsparcie dla cen złota, ograniczając zakres znaczącej krótkiej sprzedaży.

📊 Analiza techniczna: Pojawia się formacja głowy z ramionami; Obserwuj kluczowe wsparcie

Na wykresie dziennym ceny złota próbowały wcześniej przebić poziom 4500 USD, ale stopniowo spadały do około 4400 USD wraz z odbiciem dolara. Krótkoterminowe średnie kroczące nadal nieznacznie rosną, zapewniając kluczowe wsparcie, ale wskaźnik MACD jest narażony na ryzyko korekty spadkowej w kierunku przecięcia; potrzebne jest dalsze potwierdzenie tego kierunku na podstawie danych z dzisiejszej nocy.

Wykres 4-godzinny pokazuje, że po ciągłym spadku w połowie tygodnia, ceny złota utworzyły wstępny „formację głowy i ramion” ze stopniowo obniżającymi się maksimami, co wskazuje na mniej optymistyczne perspektywy krótkoterminowe. Wskaźnik MACD utworzył niedźwiedzią korektę przecięcia i oczekuje się, że będzie zmierzał w kierunku linii zerowej. Dlatego przed publikacją danych zalecana jest strategia sprzedaży i wzrostów.

🎯 Kluczowe poziomy:

Opór: 4480–4485; Należy zwrócić szczególną uwagę na obszar 4490–4500.

Poziomy wsparcia: 4415–4420; Kluczowe poziomy znajdują się w przedziale 4400-4380.

💡 Strategia handlowa: Ostrożne wejście, ścisła kontrola ryzyka.

Ceny złota początkowo spadły, a następnie wzrosły w sesji porannej, obecnie oscylując wokół 4470. Osobiście sugeruję rozważenie małej krótkiej pozycji w obszarze 4480-4485, ze stop-lossem w okolicach 8 USD, z celem 4450-4430. Jeśli nastąpi przebicie poniżej, należy obserwować wsparcie na poziomie 4410. Będziemy dynamicznie dostosowywać naszą strategię, jeśli rynek pokaże wyraźne odwrócenie po publikacji danych!

Dzisiejszy krótkoterminowy punkt odniesienia strategii:

Krótkie pozycje: Sprzedaż partiami na poziomie 4480-4485 (wielkość pozycji kontrolowana na poziomie 20%), stop-loss na poziomie 8 USD, cel 4450-4430, z kolejnym celem 4410, jeśli nastąpi przebicie poniżej.

Pozycje długie: Kupuj partiami po 4415-4420 (wielkość pozycji kontrolowana na poziomie 20%), stop-loss na poziomie 8 USD, cel 4450-4470.

Przypomnienie: Dane dotyczące zatrudnienia poza rolnictwem często powodują znaczną zmienność. Handluj małymi pozycjami i ściśle ustalaj zlecenia stop-loss, aby uniknąć strat! Aby poznać konkretne punkty wejścia i wyjścia, śledź nasze alerty w czasie rzeczywistym lub dołącz do naszej grupy dyskusyjnej, aby zsynchronizować strategie intraday.

Ogólnie rzecz biorąc, złoto nadal utrzymuje się w pobliżu historycznych maksimów. Wspierane przez oczekiwania dotyczące zmiany polityki pieniężnej Rezerwy Federalnej i ryzyka geopolityczne, średnioterminowy trend pozostaje optymistyczny. Jednak w krótkim terminie należy zachować ostrożność w przypadku technicznych korekt wywołanych publikacją danych i być przygotowanym na oba scenariusze. Życzę udanych transakcji dziś wieczorem i idealnego wyczucia czasu na transakcje! 🚀

Złoto spadnie, testując poziom 4380-4400.

Złoto nie obawia się odbicia; na wyższych poziomach jest krótkoterminowo.

I. Przegląd rynku i czynniki napędzające

Kontekst makroekonomiczny:

Rezerwa Federalna dokonała trzech obniżek stóp procentowych w 2025 r. (zakres stóp funduszy federalnych obniżony z 4,75%-5,00% do 3,5%-3,75%), co stanowi podstawę ogólnego trendu wzrostowego złota w tym roku.

Ceny złota odnotowały wcześniej znaczne wzrosty (przebijając poziom 4500 USD/oz 24 grudnia), co wywołało znaczną presję na realizację zysków.

Rynek oczekuje na coroczne rebalansowanie indeksów surowcowych, co może spowodować sprzedaż kontraktów terminowych o wartości miliardów dolarów.

Aktualne dane:

Indeks dolara amerykańskiego ustabilizował się w pobliżu ponad dwutygodniowego maksimum, hamując wzrostowy impet metali szlachetnych.

Kluczowe wydarzenia: Raport o zatrudnieniu poza rolnictwem w USA (NFP) zostanie opublikowany w piątek. Wyniki wpłyną na oczekiwania rynku co do ścieżki obniżek stóp procentowych Rezerwy Federalnej w 2026 roku, wyznaczając tym samym krótkoterminowy kierunek dla złota.

II. Analiza techniczna

Struktura wykresu dziennego

Kluczowe poziomy wsparcia:

4400 USD/oz (poziom psychologiczny)

Obszar 4380–4375 USD (20-dniowa średnia krocząca i szczyt konsolidacji z zeszłego tygodnia)

Kluczowe poziomy oporu:

4430 USD/oz (przełamanie 5- i 10-dniowych średnich kroczących)

4465–4470 USD/oz (szczyt w ciągu dnia i główny opór)

Ocena trendu: Wykres dzienny wskazuje na presję dostosowawczą. Przełamanie poziomu 4400 USD może skutkować dalszym spadkiem do około 4375 USD. Przed danymi NFP rynek może kontynuować konsolidację i korektę.

Struktura wykresu godzinowego

Średnie kroczące przecięły się w dół, co wskazuje na zmianę momentum.

Brak byczego momentum sugeruje dalszy potencjał spadkowy.

III. Rekomendacje dotyczące strategii handlowej

Podstawowe podejście

Strategia podstawowa: Skup się na sprzedaży podczas wzrostów, a na spadkach kupuj akcje drugorzędne.

Kluczowy opór: 4465–4470 USD/oz

Kluczowe wsparcie: 4400 USD/oz, 4380–4370 USD/oz

Zarządzanie pozycjami: Ściśle kontroluj wielkość pozycji, ustawiaj stop lossy i unikaj utrzymywania pozycji przynoszących straty.

Strategie szczegółowe

Strategia pozycji krótkiej

Punkt wejścia: Złoto rośnie do 4465–4470 USD

Sugerowana pozycja: Pozycja standardowa

Stop Loss: 8–10 USD

Poziomy docelowe:

Pierwszy cel: 4430–4400 USD

Drugi cel (w przypadku przebicia): 4380 USD

Strategia pozycji długiej

Punkt wejścia: Złoto cofa się do 4370–4380 USD

Sugerowana pozycja: Pozycja lekka (około 20% całkowitego kapitału)

Stop Loss: 8–10 USD

Poziomy docelowe:

Pierwszy cel: 4400–4420 USD

Drugi cel (w przypadku przebicia): 4430 USD

IV. Ostrzeżenia dotyczące ryzyka

Ryzyko danych: Raport NFP w piątek może wywołać znaczną zmienność. Rozważ redukcję pozycji lub wstrzymanie się z inwestowaniem przed publikacją danych.

Trend dolara amerykańskiego: Utrzymujący się silny dolar ograniczy potencjał odbicia złota.

Nastroje rynkowe: Znaczne wcześniejsze wzrosty doprowadziły do utrzymującej się presji na realizację zysków. Zachowaj ostrożność w przypadku nagłych wyprzedaży.

Dyscyplina Stop Loss: Wszystkie strategie muszą uwzględniać ścisłe stop lossy, aby uniknąć znacznych strat wynikających z jednostronnych ruchów rynkowych.

V. Podsumowanie

W krótkim terminie złoto stoi w obliczu presji na techniczne dostosowania i realizacji zysków przez długie pozycje. Kluczowe poziomy wsparcia, które należy obserwować, to 4400 USD i 4370–4380 USD.

Opór na poziomie 4465–4470 USD pozostaje silny, a sentyment rynkowy jest ostrożny przed danymi NFP.

Pod względem operacyjnym należy skupić się na sprzedaży w okresie odbić, z niewielkimi zakupami na kluczowych poziomach wsparcia. Należy zachować ścisłą kontrolę nad ryzykiem.

Jeśli czytasz tę analizę i strategię handlową dotyczącą złota, wiem dokładnie, przez co przechodziłeś – przeczytałeś niezliczone artykuły, śledziłeś wielu „guru”, a mimo to wciąż masz problemy z konsekwentnym handlem. Naprawdę rozumiem: wchodzimy na ten rynek, szukając stabilnych, długoterminowych zysków, ale zbyt często rzeczywistość odciąga nas od naszych pierwotnych zamierzeń.

Czas na prawdziwą zmianę. Czas znaleźć własną przewagę i wypracować zrównoważone podejście.

Jako doświadczony analityk handlowy, skupiony na realizowaniu rzeczywistych strategii, moja rola nie polega na formułowaniu prognoz, ale na wyposażeniu Cię w ustrukturyzowane ramy i wieloletnie doświadczenie rynkowe, aby:

Zrozumieć logikę stojącą za ruchami cen, a nie tylko reagować na szum;

Rozpoznać prawdziwą naturę trendów i podejmować uzasadnione decyzje;

Stopniowo budować własną dyscyplinę handlową i pewność siebie.

Nie obiecuję cudów. Obiecuję profesjonalizm, transparentność i zaangażowanie we wspieranie Twojego rozwoju jako tradera. Jeśli jesteś gotowy przestać błądzić i zacząć systematycznie rozwijać swoje umiejętności —

Razem pokonajmy zmienność i opanujmy cykle.

Złoto zaczęło się wahać i korygować.

Podsumowanie handlu na dziś

Wydaliśmy sygnał sprzedaży/krótkiej pozycji na poziomie 4490-4492 i dodaliśmy do pozycji na poziomie 4478-4480. Transakcja została zamknięta sygnałem take-profit na poziomie 4460, zapewniając klientom minimalny zysk w wysokości 300 pipsów.

Podczas sesji amerykańskiej złoto odbiło się słabo, a my wydaliśmy kolejny sygnał sprzedaży/krótkiej pozycji na poziomie 4445-4447, zamykając pozycję sygnałem take-profit w pobliżu 4430, co przyniosło dodatkowe 170 pipsów zysku.

Obecnie utrzymujemy aktywny sygnał sprzedaży/krótkiej pozycji na poziomie 4468-4470, celując w poziomy 4440 i 4420.

Przegląd rynku i logika podstawowa

Absorpcja wpływu danych:

Dane ADP o zatrudnieniu w USA pokazały odbicie w stosunku do poprzednich danych, ale były niższe od oczekiwań, co wskazuje na słabą dynamikę na rynku pracy. Późniejszy gwałtowny spadek cen złota odzwierciedla wcześniejsze wycenianie przez rynek optymistycznych oczekiwań („kup plotki, sprzedaj fakty”). Krótkoterminowa siła dolara amerykańskiego wynika z oczekiwań na utrzymanie restrykcyjnej polityki Fed i popytu na bezpieczne aktywa, choć należy zachować ostrożność przed potencjalnym odwróceniem tych oczekiwań.

Techniczne sygnały zwrotne:

Ceny złota wzrosły w środę do 4500, ale szybko spadły, zamykając dzień niżej, co wskazuje na znaczną presję sprzedaży na wyższych poziomach.

Wykres 4-godzinny pokazuje wyraźny wzór dywergencji, w którym 5-dniowa średnia krocząca przecina 10-dniową średnią kroczącą, tworząc krzyż śmierci, sygnalizując wzrost presji na korektę krótkoterminową.

Kluczowe poziomy wsparcia i oporu są dobrze zdefiniowane, a rynek wszedł w fazę konsolidacji w górnym zakresie.

Najważniejsze informacje z analizy technicznej

Poziomy oporu: 4470-4480 (4-godzinne środkowe pasmo Bollingera i presja ze strony średniej kroczącej), 4500 (bariera psychologiczna)

Poziomy wsparcia: 4420 (4-godzinne środkowe pasmo Bollingera), 4400-4395 (strefa konwergencji wielu wsparć)

Ocena trendu: Krótkoterminowe nastawienie jest niedźwiedzie w kierunku konsolidacji. Istnieje silna potrzeba wypełnienia luki, a dalsze ryzyko spadkowe powinno być monitorowane.

Rekomendacje dotyczące strategii handlowej

Strategia krótka (kierunek główny)

Strefa wejścia: Niewielkie pozycje krótkie w zakresie 4465-4470

Stop Loss: Powyżej 4478-4485

Cele: Pierwszy cel 4440-4420, drugi cel 4400 (utrzymaj do 4395, jeśli zostanie przełamany)

Logika: Widoczna presja techniczna. Pozycje krótkie można otwierać w pobliżu strefy oporu średniej ruchomej.

Strategia długa (kierunek drugorzędny)

Strefa wejścia: Niewielkie pozycje długie w zakresie 4395-4400

Stop Loss: Poniżej 4388

Cele: Pierwszy cel 4420-4430, drugi cel 4450

Logika: Obszar poniżej 4400 to silna strefa wsparcia. Można oczekiwać odbicia, jeśli ceny się ustabilizują.

Kluczowe ostrzeżenia dotyczące ryzyka

Zmiany oczekiwań politycznych: Prawdopodobieństwo obniżki stóp procentowych przez Fed w marcu spadło do 45%. Wszelkie kolejne gołębie sygnały mogą osłabić wsparcie dolara.

Zarządzanie pozycjami: Ustawiaj ścisłe zlecenia stop-loss i unikaj pozycji nadmiernie lewarowanych lub podtrzymywanych emocjonalnie. Biorąc pod uwagę zwiększoną zmienność w ciągu dnia, zaleca się pozycjonowanie lekkie i zbiorcze (partiami).

Podsumowanie

Złoto stoi w obliczu krótkoterminowej presji korekty technicznej. Strategia priorytetowo traktuje sprzedaż po odbiciach, z dodatkowymi możliwościami zakupu w pobliżu kluczowych poziomów wsparcia. Skup się na zakresie 4400-4470 w celu określenia kierunków wybicia. Jeśli wsparcie na poziomie 4395 zostanie zdecydowanie przełamane, prawdopodobne są dalsze spadki w kierunku 4370-4350.

Do inwestorów:

Na tym rynku nigdy nie brakuje uczestników, ponieważ obfite zyski wciąż przyciągają mądrych, kolejne pokolenia.

Jednak prawa rynku są surowe, ale jasne: zwycięskie panowanie i pokonany upadek.

Nieustannie eliminuje tych, którzy działają wyłącznie na zasadzie szczęścia — tych, którzy lekceważą zasady, brakuje im dyscypliny, ignorują stop-lossy, nie zarządzają pozycjami lub zaniedbują dostosowanie swojego sposobu myślenia.

Świat zawsze kieruje się zasadą 80/20:

20% ludzi wyznacza kierunek, a pozostałe 80% podąża za Tobą i służy.

Może nie byłem częścią Twojej inwestycyjnej podróży w przeszłości,

ale jestem zaangażowany w to, by towarzyszyć Ci na każdym kroku w przyszłości.

Oferujemy:

✅ Wysoce konkurencyjne korzyści kosztowe — maksymalizacja potencjału zysku

✅ Bezpieczną i stabilną platformę transakcyjną — zapewniającą spokój ducha dla Twoich funduszy i transakcji

✅ Profesjonalne i precyzyjne doradztwo — towarzyszenie Ci od strategii po kontrolę ryzyka

Inwestowanie to nie samotna podróż, ale godne zaufania partnerstwo.

Połączmy siły, aby dołączyć do tych 20% zdeterminowanych, którzy pewnie poruszają się po tym ciągle zmieniającym się rynku.

📩 Z niecierpliwością czekam na nawiązanie kontaktu i wspólną, stabilną podróż inwestycyjną.

Czas na ASPN.US - 115 % potencjalny profit - 7 USDWykres spółki Aspen Aerogels pokazuje długotrwały trend spadkowy, który w ostatnim czasie wyraźnie wyhamował. Po silnej przecenie kurs ustabilizował się w rejonie 3,20–3,40 USD, tworząc wyraźną strefę popytową, która była kilkukrotnie broniona przez kupujących. Taka struktura sugeruje wyczerpanie presji podażowej oraz możliwość rozpoczęcia fazy akumulacji.

Cena porusza się obecnie w wąskiej konsolidacji przy lokalnych minimach, co często poprzedza dynamiczniejszy ruch kierunkowy. Krótkoterminowe średnie kroczące zaczynają się spłaszczać, a pierwsze próby ich zawracania w górę mogą sygnalizować poprawę momentum. Dodatkowo brak nowych minimów przy utrzymującym się wolumenie wskazuje na rosnącą aktywność strony popytowej.

Z technicznego punktu widzenia najbliższym istotnym celem dla ceny jest strefa około 7 USD, która pokrywa się z wcześniejszymi lokalnymi szczytami oraz obszarem silnej reakcji cenowej. Wybicie z obecnej konsolidacji i utrzymanie kursu powyżej strefy 4 USD mogłoby otworzyć drogę do szybszego ruchu wzrostowego w kierunku tego poziomu.

Podsumowując, wykres sugeruje, że Aspen Aerogels znajduje się w potencjalnej fazie odwrócenia trendu. Przy utrzymaniu wsparcia i poprawie sentymentu rynkowego, wzrost w najbliższym czasie w kierunku 7 USD wydaje się technicznie możliwy.

Potencjalny TP: 7 USD

Niniejsza analiza ma charakter wyłącznie informacyjny i edukacyjny i nie stanowi porady finansowej, rekomendacji inwestycyjnej ani oferty kupna lub sprzedaży instrumentów finansowych. Inwestowanie na rynkach finansowych wiąże się z wysokim ryzykiem, a wyniki historyczne nie gwarantują przyszłych rezultatów. Przed podjęciem decyzji inwestycyjnych należy przeprowadzić własną analizę oraz skonsultować się z wykwalifikowanym doradcą finansowym.

Jeżeli masz pytania napisz do mnie.

Czas na UPS.US - 30% potencjalny wzrost - 135 USDWykres dzienny spółki United Parcel Service (UPS) pokazuje długoterminowy trend spadkowy, który w ostatnich miesiącach wyraźnie traci dynamikę. Po silnej wyprzedaży kurs utworzył solidne dno w rejonie 85–90 USD, co sugeruje wyczerpanie presji podażowej i pojawienie się długoterminowego popytu.

W ostatnich tygodniach cena zaczęła budować strukturę wyższych dołków, co jest klasycznym technicznym sygnałem zmiany trendu. Krótkoterminowe średnie kroczące zawracają w górę i zaczynają przecinać dłuższe średnie, wskazując na poprawę momentum oraz stopniowe przejmowanie kontroli przez stronę popytową.

Kurs zbliża się obecnie do istotnej strefy oporu w okolicach 105 USD, która wcześniej pełniła rolę wsparcia. Jej trwałe wybicie i utrzymanie ceny powyżej tego poziomu może potwierdzić zmianę trendu na wzrostowy. W takim scenariuszu kolejnym technicznym celem jest rejon 130–135 USD, wynikający z wcześniejszej struktury rynku oraz strefy silnej reakcji cenowej z przeszłości.

Podsumowując, wykres UPS sugeruje, że spółka znajduje się w fazie przejściowej pomiędzy trendem spadkowym a potencjalnym nowym trendem wzrostowym. Utrzymanie obecnego momentum oraz wybicie kluczowych oporów zwiększa prawdopodobieństwo ruchu wzrostowego w kierunku 135 USD w średnim terminie.

Potencjalny Target - 135 USD

Niniejsza analiza ma charakter wyłącznie informacyjny i edukacyjny i nie stanowi porady finansowej, rekomendacji inwestycyjnej ani oferty kupna lub sprzedaży instrumentów finansowych. Inwestowanie na rynkach finansowych wiąże się z wysokim ryzykiem, a wyniki osiągane w przeszłości nie gwarantują przyszłych rezultatów. Przed podjęciem decyzji inwestycyjnych zaleca się przeprowadzenie własnej analizy oraz konsultację z wykwalifikowanym doradcą finansowym.

Jeżeli masz pytania napisz.

XAUUSD – Wykres dzienny: trend wzrostowy nadal obowiązuje, momenStruktura trendu

Złoto pozostaje w wyraźnym średnioterminowym trendzie wzrostowym, wspieranym przez rosnącą linię trendu od sierpnia.

Cena wykonuje obecnie korektę w kierunku linii trendu, która pełni rolę dynamicznego wsparcia.

Dopóki cena utrzymuje się powyżej linii trendu, struktura wzrostowa pozostaje nienaruszona.

Price action

Ostatnie świece pokazują konsolidację / lekką korektę po silnym ruchu wzrostowym.

Brak wyraźnych sygnałów odwrócenia trendu na spadkowy – wygląda to raczej na realizację zysków.

Kluczowa strefa wsparcia: 4 380 – 4 420

Kluczowa strefa oporu: 4 480 – 4 550

RSI (14)

RSI znajduje się w okolicach 59, powyżej poziomu 50 → utrzymuje się przewaga kupujących.

Wcześniejsze dywergencje spadkowe zostały już „rozładowane” przez obecną korektę.

RSI sygnalizuje osłabienie momentum, ale nie zmianę trendu.

Awesome Oscillator (AO)

AO pozostaje powyżej zera, jednak histogram wyraźnie się spłaszcza.

Potwierdza to spowolnienie dynamiki wzrostowej, a nie początek trendu spadkowego.

MACD

MACD traci impet, histogram jest lekko ujemny.

Wskazuje to na krótkoterminową korektę w ramach dominującego trendu wzrostowego.

Brak silnego przecięcia spadkowego na interwale dziennym.

Podsumowanie

Trend główny: Wzrostowy

Krótki termin: Korekta / konsolidacja

Stan rynku: Zdrowa korekta w trendzie wzrostowym

Perspektywa tradingowa:

Scenariusz wzrostowy:

Preferowane są pozycje long po potwierdzeniu reakcji na linii trendu lub strefie wsparcia.

Ryzyko spadkowe:

Dzienne zamknięcie poniżej linii trendu może otworzyć drogę do głębszej korekty w kierunku 4 250 – 4 200.

Najlepsze podejście: czekać na wyraźne potwierdzenie (wzrostowa świeca odrzucenia, ponowne przyspieszenie momentum).

Ceny złota napotykają opór na wysokich poziomach: Przeciąganie lCeny złota napotykają opór na wysokich poziomach: Przeciąganie liny między ryzykiem geopolitycznym a oczekiwaniami na obniżki stóp procentowych

W środę, podczas sesji azjatyckiej, złoto na rynku spot napotkało znaczący opór, osiągając psychologiczny poziom 4500 dolarów i tygodniowe maksimum, nie utrzymując silnych wzrostów z poprzednich dwóch dni. Po przeanalizowaniu wpływu działań militarnych USA przeciwko Wenezueli, apetyt na ryzyko na krótko się poprawił, a niektóre fundusze zdecydowały się na realizację zysków na wyższych poziomach, co doprowadziło do lekkiego spadku cen złota. Jednak ogólnie spadek był stosunkowo ograniczony, co wskazuje, że struktura wzrostowa nie została znacząco naruszona, a rynek złota pozostaje w fazie konsolidacji.

Fundamenty: Niepewność geopolityczna wspiera popyt na bezpieczne aktywa, oczekiwania na obniżki stóp procentowych hamują dolara

Chociaż główne indeksy giełdowe, takie jak Nasdaq, osiągnęły rekordowe maksima, a nastroje na rynkach wydają się optymistyczne, niepewność geopolityczna nie zniknęła. Stany Zjednoczone zajęły ostatnio twarde stanowisko w kilku kwestiach międzynarodowych, w tym w sprawie Grenlandii i Ameryki Łacińskiej. W połączeniu z ograniczonym postępem w stosunkach rosyjsko-ukraińskich i utrzymującą się niestabilnością na Bliskim Wschodzie, czynniki te podtrzymywały popyt rynkowy na aktywa bezpieczne, zapewniając silne wsparcie dla złota w okresie jego spadku.

W polityce pieniężnej oczekiwania rynku na wielokrotne obniżki stóp procentowych Rezerwy Federalnej w tym roku nadal rosną. Ceny kontraktów terminowych na stopy procentowe wskazują, że inwestorzy już uwzględnili w cenach możliwość kilku obniżek stóp, co zahamowało odbicie dolara. Chociaż kilku przedstawicieli Fed podkreślało, że polityka musi być „precyzyjnie skalibrowana” w oparciu o dane, względna atrakcyjność złota, aktywa nieoprocentowanego, pozostaje znacząca, dopóki nie rozwieją się oczekiwania dotyczące spadku realnych stóp procentowych.

Rynek wstrzymuje obecnie oddech w oczekiwaniu na wskazówki z kluczowych danych: piątkowy raport o zatrudnieniu poza rolnictwem i dane o inflacji z przyszłego tygodnia będą kluczowymi czynnikami wpływającymi na ocenę kierunku polityki Fed i kolejnego etapu zmian cen złota. Wcześniej dane takie jak dane o zatrudnieniu ADP i indeks PMI dla usług ISM mogą przynieść jedynie krótkoterminowe wahania.

Analiza techniczna: Konsolidacja wysokiego poziomu, kluczowe wsparcie i opór współistnieją.

Z technicznego punktu widzenia złoto weszło w fazę konsolidacji wysokiego poziomu. Cena nadal utrzymuje się powyżej 100-godzinnej średniej kroczącej (około 4400 USD), która nadal rośnie i zapewnia dynamiczne wsparcie. Jednak wskaźniki momentum sygnalizują krótkoterminową korektę: MACD spadł poniżej linii sygnału i znajduje się poniżej linii zerowej, a RSI powrócił do strefy neutralnej 48, odzwierciedlając tymczasową równowagę między siłami wzrostowymi i spadkowymi. Warto zauważyć, że wykres godzinowy pokazuje potencjalny formację głowy i ramion. Jeśli cena przebije linię szyi 4440 USD, może nastąpić dalszy spadek do poziomu 4387 USD; I odwrotnie, jeśli przebije strefę oporu 4470-4465 USD (zwłaszcza powyżej 4482 USD), złoto może odzyskać impet wzrostowy i ponownie rzucić wyzwanie wyższym poziomom.

Nastroje rynkowe i strategia handlowa: Zachowaj ostrożność w przypadku zakłóceń danych, korzystaj z okazji w tym przedziale.

Ogólnie rzecz biorąc, obecne spadki cen złota są raczej wynikiem realizacji zysków i tymczasowej korekty nastawienia do ryzyka niż odwrócenia trendu. Ryzyko geopolityczne i oczekiwania na obniżki stóp procentowych nadal zapewniają średnioterminowe wsparcie dla złota, ale rynek prawdopodobnie utrzyma się w konsolidacji na wysokim poziomie przed publikacją kluczowych danych.

Jeśli chodzi o handel, nasze krótkie pozycje, które wcześniej zajęliśmy na poziomie 4500 USD, osiągnęły pełny cel na poziomie 4440 USD i są obecnie zamknięte. Kolejną rekomendowaną strategią jest przejście do handlu w przedziale: jeśli ceny złota odbiją się do poziomu 4470-4465 USD i napotkają opór, można otworzyć niewielką krótką pozycję, ustawiając stop-loss powyżej 4482 USD, celując w poziomy 4440, 4410 i 4390 USD. Bezpośrednie przebicie poniżej 4440 USD może otworzyć pole do korekty w kierunku 4387 USD. Z drugiej strony, silne przebicie powyżej poziomu oporu 4470 USD wymaga ostrożności, ponieważ byki mogą być gotowe na powrót.

Złoto znajduje się obecnie na rozdrożu – z jednej strony istnieje silny popyt na bezpieczne aktywa, a z drugiej – istnieje chęć realizacji zysków. Zanim zostaną opublikowane dane o zatrudnieniu poza rolnictwem, ta zacięta rywalizacja może być idealną okazją do cierpliwej obserwacji i elastycznego reagowania.