Złoty po słabym tygodniu wraca do łaskPoniedziałek przyniósł nam silne umocnienie złotego. Jest to raczej korekta po minionym tygodniu. W Chinach deflacja i przygotowania do wojny handlowej. Za oceanem gwałtownie spada liczba odwiertów, a hasło „drill, baby, drill” powoli zaczyna być kpiną.

Korekta na złotym

Ostatni tydzień upłynął pod dyktando przeceny złotego – od wtorku do piątku euro podrożało o niemal 4 grosze. Analitycy nie są zgodni co do genezy tego ruchu. Zdaniem części z nich powodem jest fakt, że nadchodzące zmiany stóp procentowych będą działać zdecydowanie silniej na niekorzyść złotego niż głównych walut. W Polsce oczekuje się bowiem większych cięć. Pojawiają się również hipotezy o możliwym ponownym przeliczeniu głosów. Temat ten jest jednak bardzo nośny w mediach głównego nurtu, lecz w branżowych jest bardzo niszowy. Niezależnie od przyczyny zeszłotygodniowych umocnień, inwestorzy wyraźnie uznali je za przesadne. Euro po 4,29 zł było dobrym momentem, by realizować zyski i bardzo szybko wczoraj zobaczyliśmy przecenę o 2 grosze do poziomu 4,27 zł. Podobny ruch widać było na złotym względem innych walut, co pokazuje, że wynikał on z okoliczności na rodzimej walucie.

Zmiany cen w Chinach

Wczoraj poznaliśmy odczyt inflacji w Chinach. Nie można już mówić o wzroście cen, gdyż wskaźnik jest ujemny. W maju w ujęciu rocznym, ceny zarówno dla konsumentów, jak i dla producentów spadały względem zeszłego roku. Dla konsumentów było to symboliczne 0,1%, co jest po prostu stabilizacją. Bardziej istotny jest jednak odczyt dla producentów. Tam mamy bowiem spadek aż o 3,3%. Pokazuje to, że chińskie produkty mogą być jeszcze bardziej konkurencyjne na rynkach. Jeszcze kilka miesięcy temu głosy, że Państwo Środka poradzi sobie w wojnie handlowej z USA uchodziły za bardzo odważne. Obecnie Chińczykom udało się w miarę ustabilizować juana względem dolara. Oznacza to, że stracił on względem innych walut jak chociażby euro. To dodatkowo podnosi atrakcyjność importu dla europejskich odbiorców.

Fiasko „drill, baby, drill”?

W kampanii prezydenckiej w USA padło hasło, które wiele osób odebrało jako zapowiedź znaczącego powrotu do ropy naftowej. Stało to wówczas w sprzeczności z politycznym romansem z dużym producentem samochodów elektrycznych. Jego współwłaściciela nie ma już jednak w rządzie od jakiegoś czasu, a odwrót od ropy naftowej tylko przyspiesza. Ceny tego surowca są obecnie najwyższe od drugiej połowy kwietnia. Producenci jednak prawdopodobnie wiedzą coś, czego nie wiedzą jeszcze inwestorzy. Od kilku tygodni jesteśmy bowiem świadkami gwałtownego spadku liczby aktywnych wież wiertniczych. W ciągu trzech tygodni wyłączono 6,5% odwiertów. Być może to ten proces powoduje wzrost cen surowca, ale zwyczajowo ciąg przyczynowo-skutkowy był odwrotny. To ceny ropy powodują, że operatorzy otwierają lub wygaszają wydobycie. Być może producenci spodziewają się, że nawrót wojny handlowej mocno ograniczy handel międzynarodowy i surowca na rynku będzie za dużo?

Dzisiaj w kalendarzu danych makroekonomicznych brak ważnych odczytów.

Maciej Przygórzewski – główny analityk w InternetowyKantor.pl

Poza analizę techniczną

Stany nie zaskoczyłyPiątek był dniem odczytów z rynków pracy w Ameryce Północnej. Zarówno dane z USA, jak i Kanady były bliskie oczekiwań, z lekkimi, pozytywnymi niespodziankami. W tle Indie obniżyły stopę procentową z 6% na 5,5%.

Dane z amerykańskiego rynku pracy

Jak to zawsze bywa w przypadku odczytów z rynku pracy, piątkowe dane zza oceanu zapowiadały się na bardzo interesujące. W tym miesiącu jednak analitycy bardzo dobrze przewidzieli to, co się stanie. Spodziewali się bezrobocia na 4,2% i tyle właśnie zobaczyliśmy. Zmiana zatrudnienia w sektorze pozarolniczym miała wynosić 130 tysięcy etatów. Faktycznie utworzono 9 tysięcy więcej. W sektorze prywatnym różnica była większa – wobec oczekiwanych 120 tysięcy otrzymaliśmy 140 tysięcy. W tych danych jednak różnica 9 i 20 tysięcy to niemal trafienie w prognozę. To właśnie to było powodem tylko delikatnego umocnienia amerykańskiej waluty na rynku.

Dane z Kanady

Równolegle z danymi z amerykańskiego rynku pracy poznaliśmy te same z Kanady. Tam również obyło się bez rewolucji. Bezrobocie zgodnie z oczekiwaniami wzrosło do poziomu 7%. Wbrew prognozom nie ubyło jednak 12 tysięcy miejsc pracy, a przybyło 8,8 tysiąca. W przypadku Kanady – ze względu na znacznie mniejszą ilość obywateli – taka różnica jest jednak znacznie istotniejsza niż dla USA. Jest też jeszcze jedna ważna i korzystna informacja dla tego kraju. Ubyło niemal 50 tysięcy miejsc pracy na część etatu, za to miejsca te z nawiązką przybyły na pełen etat. Dolar kanadyjski, podobnie jak amerykański, szedł po tych danych lekko w górę. Dobre dane o miejscach pracy okazały się bowiem istotniejsze niż wzrost stopy bezrobocia.

Indie tną stopy

W piątek w Indiach doszło do większej od przypuszczeń obniżki stóp procentowych. Rynek oczekiwał przejścia z 6% na 5,75%. Decyzja banku centralnego spowodowała jednak, że nowy poziom wynosi 5,5%. Kraj ten jest obecnie w dobrym miejscu do cięć. Po szczycie inflacji na poziomie 6,21% w październiku, w wyniku sześciu kolejnych spadkowych miesięcy jest na poziomie 3,16%. W rezultacie, nawet po silniejszej obniżce mamy obecnie realne stopy procentowe powyżej 2%. Pozostaje miejsce na dalsze cięcia. Trzeba jednak pamiętać, że tamtejsi decydenci są bardziej zachowawczy niż europejscy. W pandemii wskaźniki wynosiły 4%, a nie blisko 0% jak na Zachodzie. M.in. z tego też powodu inflacja w ciągu ostatniej dekady nie przekroczyła tam ani razu 8%. Z drugiej strony część analityków przewiduje, że obecny cykl obniżek może być dodatkowo wzmocniony przez ryzyko wojny handlowej prowadzonej przez USA. Indyjska rupia przyjęła piątkową decyzję naprawdę spokojnie.

Dzisiaj w kalendarzu danych makroekonomicznych brak ważnych odczytów.

Maciej Przygórzewski – główny analityk w InternetowyKantor.pl

EBC obniża stopy procentoweEuropejski Bank Centralny zgodnie z oczekiwaniami tnie stopy procentowe. Wyraźny spadek deficytu handlowego USA dzięki chaotycznej polityce celnej. Konferencja prasowa NBP przygotowuje grunt pod lipcową decyzję.

EBC nie zaskakuje rynków

Zgodnie z oczekiwaniami główna stopa procentowa została wczoraj obniżona z 2,25% na 2%. W komunikacie nie przedstawiono w sumie nic zaskakującego. To, że inflacja znajduje się bardzo blisko celu, to przecież wiemy. Pojawił się tam również banał o postępowaniu zgodnie z danymi, które będą napływać. Co to znaczy? Być może mamy właśnie koniec cyklu obniżek, tak jak przewidywano. Jest jednak otwarta furtka, która jest tym bardziej prawdopodobna, z uwagi na to, że nowa prognoza inflacji jest niższa o 0,3% – zarówno dla 2025, jak i 2026 roku. Nie zabrakło oczywiście fragmentu o wyjątkowej niepewności. Mowa o potencjalnej wojnie handlowej z USA. To właśnie strach przed eskalacją taryf celnych powoduje, że przedsiębiorcy mniej chętnie inwestują. To z kolei przekłada się na wolniejszy wzrost PKB i więcej przestrzeni na dalsze cięcia stóp. Jak reagują rynki? Oczekiwano 0,25% w dół. Otrzymano 0,25% w dół. Podczas konferencji było widać podniesioną zmienność, ale wszystko wróciło do normy szybko.

Dane z USA

Pomiędzy decyzją o obniżce stóp procentowych a konferencją prasową, mieliśmy dane z USA. Głównym odczytem były dane o bilansie handlu zagranicznego. Po trzech rekordowych miesiącach kwiecień okazał się dużo lepszy, tak jak oczekiwano. Należy oczywiście wziąć pod uwagę, że nie wynika to z poprawy konkurencyjności gospodarki, tylko z taryf celnych. Jednak w krótkim okresie takie działania są finansowane z portfeli konsumentów, którzy kupują droższe dobra. W długim okresie możliwe jest przeniesienie produkcji. Tutaj jednak na przeszkodzie niestety stoi niestabilność warunków gry. Przedsiębiorcy boją się budować fabryk, widząc jak często stawki celne ulegają zmianom. Obecny deficyt jest najniższy od września 2023 roku.

Konferencja prezesa NBP

Konferencje profesora Adama Glapińskiego mają swoją specyficzną dynamikę, odróżniającą je od tych jego odpowiedników z Zachodu. Zaczęło się od informacji, że chociaż inflacja się obniża i pozostaje poniżej celu NBP, to Rada uznała, iż nie należy zmieniać stóp procentowych. W komunikacie wskazano na przyspieszające tempo wzrostu PKB oraz wciąż dość wysoką dynamikę płac, jako czynniki działające potencjalnie proinflacyjnie. Równocześnie zaznaczono, że inflacja może zejść w tym roku do 3%. Pojawił się temat cen energii i korzystnych warunków na rynku surowcowym. Zwrócono też uwagę na wysoki deficyt budżetowy oraz ryzyko przekroczenia poziomu 60% zadłużenia w relacji do PKB. Konferencja wyglądała trochę jak przygotowanie gruntu pod decyzję o braku zmian w lipcu. Świadczą o tym odwołania do cen energii z IV kwartału oraz projektu budżetu, które zazwyczaj nie są znane z takim wyprzedzeniem.

Dzisiaj w kalendarzu danych makroekonomicznych warto zwrócić uwagę na dane z rynku pracy. O 14:30 zaprezentowane zostaną odczyty zarówno z USA, jak i Kanady.

Maciej Przygórzewski – główny analityk w InternetowyKantor.pl

Po decyzji, przed decyzjąWczorajsza decyzja RPP była zgodna z oczekiwaniami rynku. Pewnym rozczarowaniem okazał się za to komunikat. Amerykańskie odczyty wprowadzają zamęt. Dzisiaj decyzja EBC, rynek oczekuje obniżenia stóp.

Stopy bez zmian

W środę poznaliśmy decyzje Rady Polityki Pieniężnej – zgodnie z oczekiwaniami rynku, stopy procentowe zostały utrzymane na poprzednim poziomie. Oznacza to, że główna stopa dalej wynosi 5,25%. Jest to efekt majowej obniżki o 50 punktów bazowych. Wtedy też prezes Glapiński wyraźnie sugerował, że w czerwcu nie powinniśmy spodziewać się kolejnych cięć. Co prawda, w ostatnim czasie pojawiły się nowe okoliczności, które ożywiły dyskusję na temat bardziej gołębiego podejścia Rady. Mowa tu przede wszystkim o zaskakująco niższej inflacji. Okazało się jednak to nie wystarczające dla decydentów z NBP. Jest to o tyle zrozumiałe, że po pierwsze wciąż nie opadł kurz po wyborach prezydenckich, a po drugie w lipcu poznamy nowe predykcje banku centralnego.

Decyzja jako taka więc jest jak najbardziej zrozumiała. Rozczarował za to komunikat po posiedzeniu. Inwestorzy spodziewali się tutaj jakiejś wyraźnej sugestii co do lipcowego posiedzenia. Nic takiego jednak nie zostało w nim zawarte. Co więcej, wydźwięk komunikatu jest mocno podobny do tego sprzed miesiąca. Jeśli więc ktoś szuka podpowiedzi co do dalszych posunięć RPP, musi poczekać do dzisiejszej konferencji prasowej przewodniczącego Adama Glapińskiego.

Hot & cold

Dziwne rzeczy ostatnio dzieją się z amerykańskimi odczytami makroekonomicznymi. We wtorek rynek zachwycił się raportem JOLTS, który pokazał wyraźne ożywienie na rynku pracy. Wczorajszy odczyt ADP stoi jednak w zupełnej sprzeczności i stawia przeciwną tezę. W takich warunkach jeszcze ważniejszy staje się jutrzejszy odczyt Departamentu Pracy. Mieszane odczucia przynoszą też indeksy wyprzedzające. Wskaźnik PMI rośnie aż miło – zdecydowanie mocniej niż sugerowały i tak optymistyczne oczekiwania analityków. Obraz sielanki psuje za to indeks ISM, który nie tylko nie urósł, tak jak tego się spodziewano, ale również spadł poniżej progu 50 punktów oddzielającego optymizm od pesymizmu. Dzisiaj po południu poznamy raport Challengera, który informuje o potencjalnych zwolnieniach oraz odczyty dotyczące efektywności pracy.

Ostatnia obniżka?

Kluczowym wydarzeniem czwartkowej sesji będzie jednak posiedzenie i decyzja EBC w sprawie stóp procentowych. Rynek tutaj jest praktycznie pewny, że pani Lagarde i spółka obniżą koszt pieniądza o 25 punktów bazowych do pełnych 2%. Oznacza to, że w ciągu dwóch lat cyklu stopy w strefie euro spadły o połowę. I tutaj pojawia się pytanie, jak daleko jeszcze mogą zejść. Z jednej strony mamy pewne spekulacje, że po dzisiejszej obniżce czeka nas dłuższa pauza. Z drugiej jednak zarówno inflacja, która ostatnio spadła poniżej 2%, jak i realna gospodarka, która nie tylko słabo sobie obecnie radzi, ale ma też kiepskie perspektywy, sugerują, że nie ma jeszcze powodu, by się zatrzymywać.

Rynek walutowy w czwartek przynajmniej do południa jest całkiem spokojny. Na głównej parze walutowej praktycznie nie odnotowujemy zmienności, kurs EURUSD pozostaje przy 1,142$, czyli w okolicach wczorajszego zamknięcia. Polski złoty co prawda delikatnie traci na szerokim rynku, ale zmiany są naprawdę niewielkie. Dolar kosztuje 3,75 zł, a euro 4,28 zł.

Krzysztof Adamczak - analityk walutowy InternetowyKantor.pl

BTC - Stochastic RSI - świece M6Wykres Indeksu BTC na świecach M6. Do tego dość wąsko ustawiony Stochastic RSI. Widać oscylację. Ta oscylacja może być kontynuowana lub się skończyć. Zakładając, że będzie kontynuowana możemy spodziewać się ATH na świecy M6 od stycznia do lipca 2025. Świeca M6 to szeroka świeca i w niej może się wiele zmieścić. Jeśli jednak zadziała w taki sposób, to dostaniemy w tej świecy szczyt. Zobaczymy. Wygląda ciekawie i intrygujący jest ten oscylator, który bardzo mocno się powtarza. Nie widać tego na innych ustawieniach Stochastic i innych przedziałach czasowych, albo ja za słabo szukałem. Jako ciekawostka.

Rentowność 10u obligacji USA i kontynuacja falowego układuJest to kontynuacja potencjalnego falowego układu, jaki mogliśmy zaobserwować już wcześniej na wykresie rentowności 10-letnich obligacji USA TVC:US10Y .

Mowa o możliwej elliottowskiej piątce w dół oraz korekcie ABC, która być może dobiegła końca, ponieważ doszło do przełamania linii trendu wyrysowanej po dołkach wspomnianej korekty.

Oczywiście może się okazać również, że zamiast impulsu spadkowego, rynek zacznie rozszerzać korektę o coś więcej niż tylko ABC, jednak to pozostawiamy do dalszych rozważań.

Na tę chwilę rynek zareagował na słabsze dane o zatrudnieniu ECONOMICS:USEC i czeka na odczyt ECONOMICS:USNFP .

Wcześniej widzieliśmy zależność między 10y a indeksem zaskoczeń makro dla USA. Jeśli zaskoczenia będą tym razem negatywne, jak ADP, to szanse na spadek yieldu być może wzrosną.

___

73% rachunków inwestorów detalicznych odnotowuje straty pieniężne w wyniku handlu kontraktami CFD. Zastanów się, czy możesz pozwolić sobie na wysokie ryzyko utraty twoich pieniędzy.

Kontrakty CFD są złożonymi instrumentami i wiążą się z dużym ryzykiem szybkiej utraty środków pieniężnych z powodu dźwigni finansowej. 73% rachunków inwestorów detalicznych odnotowuje straty pieniężne w wyniku handlu kontraktami CFD. Zastanów się, czy rozumiesz, jak działają kontrakty CFD i czy możesz pozwolić sobie na wysokie ryzyko utraty twoich pieniędzy

CMC Markets świadczy usługi na zasadzie wyłącznie realizacji zleceń (execution only). Prezentowany materiał (niezależnie od tego, czy zawiera jakiekolwiek opinie) ma charakter informacyjny i nie uwzględnia osobistych okoliczności ani celów. Żadna informacja w tym materiale nie jest, ani nie powinna być uważana, za poradę finansową, inwestycyjną lub inną poradę, na której należy polegać przy podejmowaniu decyzji. Żadna z opinii wyrażonych w materiale nie stanowi rekomendacji CMC Markets lub autora materiału, że jakakolwiek inwestycja, instrument, strategia transakcyjna lub inwestycyjna, jest odpowiednia dla konkretnej osoby. Materiał nie został przygotowany zgodnie z wymogami prawnymi zapewniającymi niezależność badań inwestycyjnych. CMC Markets nie podlega żadnym zakazom w zakresie rozpowszechniania tego materiału, jednak nie wykorzystuje zawartych w nim informacji przed jego publikacją.

Rynek pracy mocniejszy niż strach przed cłamiW środową sesję inwestorzy wchodzą z mieszanymi emocjami. Z jednej strony prezydent USA znów wymachuje cłami, a z drugiej dane z amerykańskiego rynku pracy pozytywnie zaskoczyły. W Polsce czekamy na decyzję RPP.

Znowu te cła

Nie kończy się temat wojen handlowych. Wczoraj mieliśmy kolejny akord tego konfliktu, gdy prezydent USA – Donald Trump – zapowiedział podwojenie taryf na stali i aluminium. Nowe stawki w wysokości 50% wchodzą w życie już od dzisiaj, choć administracja w Waszyngtonie podkreśla, że są otwarci na negocjacje. Warto tu zauważyć, że Amerykanie są największym importerem stali na świecie i około jednej czwartej konsumpcji tego materiału zasilana jest przez kraje trzecie. Obie te stawki najbardziej uderzą w Kanadę, ale na liście znaczących „ofiar” mamy też Niemcy, Koreę czy Japonię. Inwestorzy też wyczekują efektów tych tygodniowych rozmów na linii USA – Chiny. Wydaje się, że panują tu względnie optymistyczne nastroje i rynek upatruje tu bardziej szansę niż zagrożenie. Choć obie strony w ostatnim czasie wzajemnymi oskarżeniami o łamanie wcześniejszych umów zrobiły wiele, by ten sentyment był jednak gorszy.

JOLTS-y podciągnęły dolara

Zamieszanie wywołane przez nowe cła zostało jednak przyćmione przez zaskakująco dobry raport JOLTS. Liczba nowych wakatów w USA wyniosła 7,39 mln i o blisko 300 tysięcy przekroczyła oczekiwania analityków. Jest to również wynik wyraźnie lepszy od wcześniejszego odczytu, który swoją drogą został dodatkowo zrewidowany w górę. Rynek pracy w tym momencie wydaje się kluczowy dla Rezerwy Federalnej i to on w największym stopniu będzie wpływał na przyszły koszt pieniądza. A skoro jest tak dobrze, to inwestorzy zaczynają wątpić w sens dynamicznego cięcia stóp. Warto pamiętać, że od pewnego czasu na rynku opcyjnym można było zaobserwować większą chęć zabezpieczania ryzyka niższych stóp. Jeszcze miesiąc temu prawdopodobieństwo cięcia stóp już w lipcu wynosiło ponad 50%, dzisiaj jest dwukrotnie niższe i termin kolejnej obniżki przesunął się bardziej na wrzesień.

RPP decyduje

Tak długo nie będziemy musieli za to czekać na obniżkę stóp w Polsce. I choć ta nie zostanie raczej ogłoszona już po dzisiejszym posiedzeniu, to rynek wydaje się pewny, że nastąpi ona w lipcu. Zresztą w ostatnim czasie dostaliśmy kilka czynników, które sugerują, że czerwcowa decyzja o pozostawieniu kosztu pieniądza bez zmian może być gorąca. Przede wszystkim mamy inflację, która ewidentnie kieruje się do celu banku centralnego. Robi to znacznie szybciej, niż wcześniej zakładał NBP, dlatego inwestorzy powoli oczekują bardziej stromej ścieżki dla stóp procentowych. I chyba właśnie o to będzie rozgrywana dzisiejsza gra. Dzisiejszy komunikat po posiedzeniu powinien zawierać już wyraźne sugestie, co do bardziej gołębiego sentymentu w Radzie. Kluczowa jednak będzie jutrzejsza konferencja przewodniczącego Adama Glapińskiego. Warto pamiętać, że każde bardziej agresywne podejście do cięcia stóp powinno ciążyć złotemu. Nasza waluta dzisiaj pozostaje względnie stabilna po wczorajszym osłabieniu. Dolar przed południem kosztuje 3,755 zł, a euro 4,28 zł.

Po południu oprócz komunikatu RPP czeka nas także jego kanadyjski odpowiednik. Szczególną uwagę warto zwrócić też na raport ADP, zwłaszcza jeśli ten potwierdzi dobre wczorajsze dane. Ciekawy może być także odczyt ISM ze Stanów, który zostanie opublikowany o 16:00.

Krzysztof Adamczak - analityk walutowy InternetowyKantor.pl

Powyborczy kurzNie milkną echa weekendowych wyborów. Zwycięstwo Karola Nawrockiego wyraźnie pokrzyżowało plany obecnej koalicji rządzącej. Premier Tusk podczas przemówienia zapowiedział złożenie wnioski o wotum zaufania. W odpowiedzi lider opozycji wezwał do utworzenia rządu technicznego.

Rynkowy marazm

Rynek nie do końca potrafi się odnaleźć w nowej powyborczej rzeczywistości. Z jednej strony wczorajsze otwarcie było wyraźnie nerwowe, jednak w drugiej części sesji inwestorzy dali się porwać globalnemu sentymentowi, wyciągając i rodzimą walutę i akcyjny parkiet w okolice piątkowego zamknięcia. We wtorek od rana znowu obserwujemy pogorszenie nastrojów, zwłaszcza złoty wyraźnie traci. Dzisiaj problemem może być również to, że na szerokim rynku widzimy delikatny risk off. Lokalnie głównym czynnikiem ciążącym naszym aktywom jest wczorajsze wieczorne wystąpienie Donalda Tuska. Ten co prawda pogratulował zwycięstwa Karolowi Nawrockiemu, jednak całościowo ton wypowiedzi budzi obawy o możliwość współpracy między dwoma ośrodkami władzy. Dodatkowo premier zapowiedział złożenie wniosku o wotum zaufania i chociaż naiwnością polityczną byłaby wiara w to, że zdecydowałby się na taki ruch bez policzenia szabel, to jednak pewna doza niepokoju na rynku się pojawiła. Zapewne czym bliżej głosowania tym będzie ona większa. Na fali niedzielnej wygranej, lider opozycji Jarosław Kaczyński wezwał do utworzenia rządu technicznego. Wydaje się jednak, że szanse na taki scenariusz są skrajnie małe. Możliwości są tak naprawdę dwie: albo dalsze trwanie w stanie kohabitacji i tu kluczowa będzie skłonność nowego prezydenta do współpracy, albo przedterminowe wybory. Wydaje się, że z rynkowego punktu widzenia oba scenariusze są negatywne.

RPP rozpoczyna posiedzenie

Wtorkowa sesja to również posiedzenie Rady Polityki Pieniężnej i choć decyzję w sprawie stóp poznamy dopiero jutro, to rynek powoli już teraz pozycjonuje się pod możliwe scenariusze. Podczas poprzedniego posiedzenia koszt pieniądza został zredukowany o 50 punktów bazowych, jednak według wypowiedzi prezesa NBP było to bardziej dostosowanie się do nowych realiów, niż rozpoczęcie cyklu. Analitycy, choć zgodni co do tego, że w tym tygodniu stopy pozostaną niezmienione, skłaniają się jednak ku kolejnym obniżkom w tym roku. Prawdopodobnie już w lipcu zobaczymy taki ruch. Wtedy decydenci będą mieli wgląd do nowej projekcji inflacyjnej. Ta zgodnie z oczekiwaniami ma przewidywać skokowy spadek dynamiki cen, co otworzy drogę do już oficjalnego rozpoczęcia cyklu. Jest to kolejny czynnik, który powinien ciążyć naszej walucie. Do tej pory złoty był beneficjentem niechęci banku centralnego do obniżania stóp. Rosnący spread w stopach procentowych między Polską a otoczeniem był głównym motorem napędowym dla złotego w pierwszej połowie tego roku.

Szwajcarzy wrócili do deflacji

Na szerokim rynku dzisiaj zdecydowanie warto zwrócić uwagę na odczyt inflacji w Szwajcarii. Po blisko czterech latach do kraju Helwetów powróciła deflacja. Statystycznie ceny w maju były o 0,1% niższe niż przed rokiem. I choć był to wynik zgodny z predykcjami analityków, to jednak i tak robi wrażenie. Warto pamiętać, że gdy cały świat zmagał się z szalejąca inflacją, ta w Szwajcarii maksymalnie osiągnęła pułap 3,5%. Od blisko dwóch lat utrzymywała się ona poniżej progu 2%, by teraz spaść poniżej zera. Szwajcarzy mają bogate doświadczenie w funkcjonowaniu w warunkach deflacji, ostatnio na początku obecnej dekady. SNB już w marcu ścięło stopy procentowe do poziomu 0,25%, a dzisiejszy odczyt dołoży paliwa do dyskusji o ponownym zejściu z kosztem pieniądza poniżej zera.

Delikatnie zaskoczyła także inflacja w strefie euro. Ta zeszła do poziomu 1,9%, choć analitycy spodziewali się pełnych 2%. Zdecydowanie spadła też inflacja bazowa, która wyniosła 2,3%, choć jeszcze miesiąc temu była blisko pół punktu procentowego wyżej. Reakcja euro na ten odczyt była raczej stonowana, EURUSD po dotarciu do 1,145$ powoli wraca w kierunku 1,14$.

Krzysztof Adamczak - analityk walutowy InternetowyKantor.pl

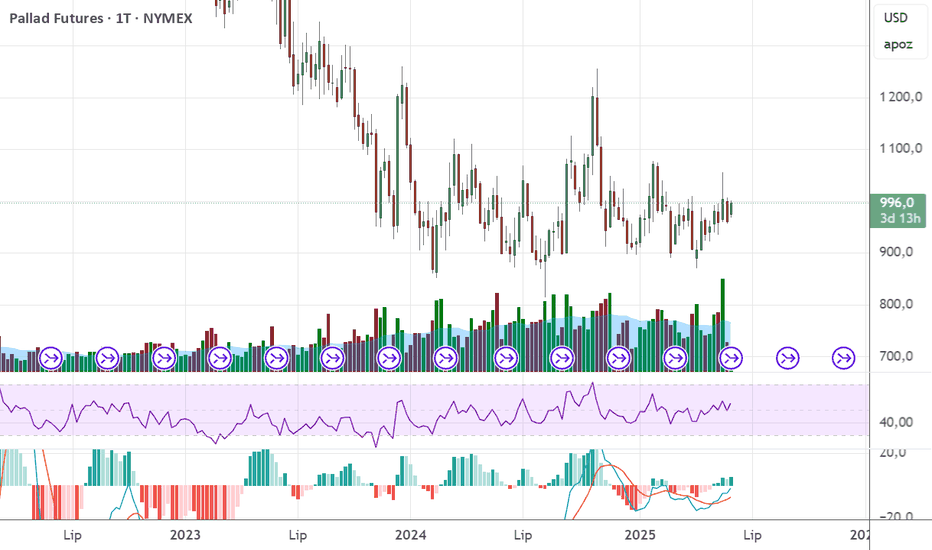

Pallad jako geopolityczny pomysł do 'rozegrania'?W ostatnich tygodniach mieliśmy moment "przebudzenia" na platynie, czy teraz podobnie będzie na "ospałym" rynku palladu? Wykres tygodniowy futures na ten surowiec wskazuje na dość długą konsolidację, z próbą mocniejszego podbicia na jesieni ub.r., które zostało jednak zgaszone.

Co teraz mogłoby być katalizatorem ruchu? Nastroje na tym rynku są minorowe, wskazuje się na brak ożywienia popytu za sprawą sytuacji w globalnej gospodarce, oraz wybranych sektorach (np. w przemyśle motoryzacyjnym). Niemniej za 40-50 proc. globalnej podaży surowca odpowiada Rosja. Jeżeli Trump zdecydowałby się na mocniejszy kurs wobec Putina w kontekście tego co dzieje się na Ukrainie. to reakcja na palladzie mogłaby być w krótkim terminie gwałtowna przekładając się na szybki ruch w górę ponad maksima z jesieni ub.r. Zwłaszcza, że rynek po prostu nie wierzy w to, że trumpiści są w stanie w ogóle zdecydować o jakichkolwiek nowych, poważnych sankcjach wobec Rosjan.

-----

Niniejszy komentarz został przygotowany w Wydziale Analiz Rynkowych Domu Maklerskiego Banku Ochrony Środowiska S.A. z siedzibą w Warszawie, jest publikacją handlową w rozumieniu przepisów Rozporządzenia delegowanego Komisji (UE) 2017/565 z dnia 25 kwietnia 2016 r. i nie stanowi rekomendacji inwestycyjnej ani informacji rekomendującej lub sugerującej strategię inwestycyjną w rozumieniu Rozporządzenia (UE) nr 596/2014 z dnia 16 kwietnia 2014 r. Została ona sporządzona w celach informacyjnych i nie powinna stanowić podstawy do podejmowania decyzji inwestycyjnych. Ani autor opracowania, ani Dom Maklerski BOŚ SA nie ponoszą odpowiedzialności za decyzje inwestycyjne podjęte na podstawie informacji zawartych w niniejszej publikacji. Kopiowanie bądź powielanie niniejszego opracowania bez pisemnej zgody Domu Maklerskiego BOŚ SA jest zabronione.

68 proc. rachunków inwestorów detalicznych odnotowuje straty pieniężne w wyniku handlu kontraktami CFD u niniejszego dostawcy. Zastanów się, czy rozumiesz, jak działają kontrakty CFD i czy możesz pozwolić sobie na wysokie ryzyko utraty pieniędzy.

Krajobraz powyborczy Media tradycyjne żyją ostatnio głównie wyborami. Patrząc na emocje, można było spodziewać się bomby. Wynik elekcji owszem widać na wykresach, ale ciężko nazwać to rewolucją. W Niemczech inflacja nadal przekracza 2%, a Amerykanie pokazują mieszane dane.

Złoty po wyborach

W weekend odbyły się wybory prezydenckie w Polsce. Po wyrównanej walce prezydentem został popierany przez główną formację opozycyjną Karol Nawrocki. Jak to często jest w przypadku takich wyścigów wyborczych, rynkom trudno się jest przygotować na wynik. Nie da się inwestować na remis, bo remisu być nie może. Dobrze było to widać w piątek, kiedy na ostatniej prostej szala zwycięstwa przechylała się znów w stronę Nawrockiego. Kandydat ten był uważany przez rynki finansowe za mniej korzystnego. Z tego też powodu, gdy zyskiwał w piątek, to złoty był w odwrocie. Dzisiaj od rana na otwarciu nasza waluta również traciła. Należy jednak brać pod uwagę skalę tego ruchu. Piątkowa przecena to był 1 grosz zmiany na kursie EUR względem PLN. Dzisiaj rano zobaczyliśmy jeszcze dodatkowe 2 grosze. Łącznie 3 grosze to nie koniec świata. Finalnie jednak okazuje się, że rynki i tak zareagowały nadmiernie emocjonalnie. Od godziny 9:00 byliśmy bowiem świadkami powrotu. Złoty nadal jest słabszy, ale na pewno nie można mówić o panice na rynku.

Inflacja w Niemczech nie zwalnia

W piątek poznaliśmy dane na temat zmian cen za Odrą. Jest to wstępny odczyt za maj. Pokazuje on, że wbrew oczekiwaniom analityków tempo wzrostu cen wcale nie spadło do 2%. Utrzymało się ono na poziomie 2,1%. Nie jest to alarmujący wskaźnik, w końcu cel jest ustawiony na 2%. Im wyższa jednak inflacja w strefie euro, tym wolniej EBC będzie obniżał stopy procentowe. Ze względu na wagę Niemiec w unijnej gospodarce wpływ ten jest tutaj znacznie ważniejszy niż jakiegokolwiek innego państwa. Wyższa inflacja umacnia zatem euro wobec dolara, bo inwestorzy przez wyższe stopy procentowe widzą też lepsze stopy zwrotu z inwestycji o nie zapartych.

Dane zza oceanu

W piątek Amerykanie pokazali pakiet danych. Dochody i wydatki Amerykanów były pierwszym z dobrych sygnałów. O ile wydatki rosły w kwietniu zgodnie z oczekiwaniami o 0,2%, o tyle dochody zaskoczyły. Kwiecień pokazał wzrost o 0,8% przy prognozowanym 0,3%. Trzeba pamiętać, że reakcja rynków była dość ostrożna, gdyż inwestorzy za znacznie ważniejsze uznają wydatki. Dopiero wydany pieniądz pobudza gospodarkę. Zimny prysznic przyszedł jednak po danych z Chicago. Tamtejszy indeks koniunktury okazał się wyraźnie słabszy, niż przewidywano. Był to też najgorszy wynik od stycznia tego roku. Odczyty dla dolara okazały się niekorzystne. W rezultacie pomimo serii publikacji, zakończenie dnia na głównej parze walutowej nie przyniosło nam dużych zmian.

Dzisiaj w kalendarzu danych makroekonomicznych brak ważnych danych.

Maciej Przygórzewski - główny analityk InternetowyKantor.pl

Zimny prysznic dla dolaraDobra passa dolara zaczęła się nagle i równie nagle się kończy. Powodem są słabsze dane z tamtejszej gospodarki – szczególnie niższy wzrost PKB. W Polsce inflacja spowalnia szybciej niż oczekiwano, a w Argentynie kończy się miesiąc miodowy z MFW.

Niespodzianka za oceanem

Wczorajszy pakiet odczytów nie zapowiadał się pasjonująco. Jak co tydzień mieliśmy zobaczyć liczbę wniosków o zasiłek dla bezrobotnych oraz rewizję danych o PKB. Znaliśmy już wstępny wskaźnik, więc rewizja nie zapowiadała się na ważną informację. Problem w tym, że właśnie taka była. USA podają dane jako annualizowane – pokazują, jak wyglądałby cały rok, gdyby był taki jak ostatni kwartał. Taki odczyt pokazał jednak 1,2% wzrostu, a wcześniejsze dane mówiły o 1,8%. Jest to zatem istotne spowolnienie gospodarki. Do tego należy dodać jeszcze 10 tysięcy więcej, niż oczekiwano nowych wniosków o zasiłek dla bezrobotnych. W rezultacie znów wróciły spekulacje co do kondycji amerykańskiej gospodarki. Po kontraktach na stopę procentową widać też, że rynek przygotowuje się powoli na szybsze cięcia stóp. Obie te kwestie spowodowały, że USD wczoraj wyraźnie tracił. Kurs dolara względem złotego spadł z 3,75 zł na 3,73 zł po publikacji.

Inflacja dalej spada

Poznaliśmy dzisiaj dane na temat inflacji. Wartość 4,1% to nie tylko lepiej, niż oczekiwane przez analityków 4,2%. To przede wszystkim najniższy wynik od częściowego uwolnienia w lipcu zeszłego roku cen energii. Pokazuje to, że znów robi się przestrzeń na obniżki stóp procentowych. Jak to często bywa w sytuacji, gdy rynek zaczyna wyceniać dalsze cięcia, to waluta się osłabia. Tak właśnie było po samej decyzji. Niższe stopy procentowe to bowiem mniejsze stopy zwrotów z inwestycji opartych o ten wskaźnik. W rezultacie zainteresowanie walutą spada. Nie był to ruch przełomowy, ale po około 1 groszowym wzroście kurs euro do złotego znów znajduje się powyżej 4,25 zł.

W Argentynie znów gorąco

Argentyńska waluta znów znajduje się pod presją. Okazuje się, że nawet po uwolnieniu kursu nadal trwają duże interwencje rynkowe. Dzieje się to pomimo umowy z Międzynarodowym Funduszem Walutowym. Analitycy wskazują, że może to nie być jedyne naruszenie. Zdaniem specjalistów oczekiwany do 13 czerwca wzrost rezerw walutowych mających stabilizować peso również nie będzie miał miejsca. W ciągu ostatnich dwóch dni za jednego dolara trzeba już płacić nie 1150 peso a ponad 1180. Mamy zatem ponad 2,5% przeceny waluty. To tak jakby nagle euro podrożało względem złotego o ponad 10 groszy w ciągu dwóch dni.

Dzisiaj w kalendarzu danych makroekonomicznych warto zwrócić uwagę na:

14:00 – Niemcy – inflacja konsumencka,

14:30 – USA – dochody i wydatki Amerykanów,

14:30 – Kanada – PKB.

Maciej Przygórzewski – główny analityk w InternetowyKantor.pl

Kolejny dobry dzień zielonegoKurs dolara amerykańskiego znowu się umacnia. Wspierają go nie tylko zapiski z posiedzenia Federalnego Komitetu Otwartego Rynku, ale również szansa na skomplikowanie prezydentowi wprowadzania ceł. W tle Nowa Zelandia obniża stopy procentowe.

Protokół z posiedzenia FOMC

Wczoraj opublikowano stenogramy z rozmów amerykańskiego odpowiednika naszej RPP. Wynika z nich, że pierwsze oceny wpływu sankcji były niewystarczające i ich negatywny wpływ może być większy. Zdaniem analityków powoduje to, że zmniejszają się szanse na obniżki stóp procentowych. Zmianę tę widać na notowaniach kontraktów terminowych. Po wczorajszej publikacji szanse na cięcia trochę spadły. Warto zwrócić uwagę, że jeszcze miesiąc temu rynek zastanawiał się, czy do wrześniowego posiedzenia te wskaźniki zostaną zmniejszone dwa, czy trzy razy. Obecnie dyskusja koncentruje się na tym, czy dojdzie do jednej obniżki, czy też nie będzie ich wcale. To właśnie jest głównym powodem tego, że dolar znów jest na fali.

Zamieszanie z cłami w USA

Ku pewnemu zaskoczeniu rynków, Amerykański Sąd ds. Handlu Międzynarodowego zawiesił częściowo cła wprowadzone przez administrację prezydencką. Powodem są jednak przepychanki formalne. Prawo nakładania taryf ma bowiem kongres. Prezydent wykorzystywał swoje nadzwyczajne uprawnienia odnośnie do wprowadzenia stanu wyjątkowego związanego z nadzwyczajnym zagrożeniem dla bezpieczeństwa lub gospodarki. Sąd nie oceniał merytorycznie sankcji, a tylko tryb ich wprowadzenia. Brzmi to sensacyjnie. Trzeba jednak pamiętać, że Republikanie mają większość w obydwóch izbach. W rezultacie, nawet gdyby orzeczenie się utrzymało, mogą oni podjąć takie same decyzje w odpowiednim trybie. Rynki na razie traktują to jako dobre dane dla dolara, zresztą jak większość informacji oddalających wojnę handlową.

Nowa Zelandia tnie stopy procentowe

W nocy z wtorku na środę Królewski Bank Nowej Zelandii obniżył główną stopę procentową. Spadek był zgodny z oczekiwaniami analityków i wynosił 0,25% – z 3,5% na 3,25%. Inflacja w Nowej Zelandii wynosi obecnie 2,5%, co nie pozostawia dużej ilości miejsca na cięcia. Na konferencji prasowej zwracano jednak uwagę na potencjalne ryzyka związane z wojną handlową – głównie na spadek krajowego wzrostu gospodarczego. Po samej decyzji byliśmy świadkami umocnienia dolara nowozelandzkiego. Najprawdopodobniej wynika to z faktu, że komunikat banku centralnego został odczytany przez inwestorów jako ograniczający dalsze obniżki stóp.

Dzisiaj w kalendarzu danych makroekonomicznych warto zwrócić uwagę na:

14:30 – USA – rewizja danych o PKB,

14:30 – USA – wnioski o zasiłek dla bezrobotnych.

Maciej Przygórzewski – główny analityk w InternetowyKantor.pl

BTC do 15-29.09.2025 za 140-160 K $1. co 4 lata zakres cenowy w okresie 500 dni po halving'u jest 4-krotnie mniejszy => we wrześniu 2025 osiągnie poziom ok. 143% od halvingu , co daje cenę 160 000 $

2. Poziom Fibonachi 168% wyznacza cenę 160 000 $, a poziom 231% wyznacza cenę 220 000$

3. Linie trendu całego cyklu 2021-2025 wyznacza cenę 160 000+ $

4. Linia trendu ostatnich 3 miesięcy wyznacza cenę 220 000+ $

5. Ruch cenowy z poprzedniego cyklu wyznacza cenę 130 000- $

6. Ruch cenowy w okresie ETF , pierwsze wzrosty bieżącego cyklu, wyznacza cenę 160 000- $

Dolar wraca do łask

Dolar odrabia straty, po tym jak w poniedziałek wybił się na najsłabsze poziomy od prawie miesiąca. Na Wyspach Brytyjskich znów problem ze sprzedażą detaliczną. W tle Węgrzy nie zmienili stóp procentowych, mimo oczekiwań rynku.

Korekta na dolarze

Ostatnie dwa dni to wyraźny powrót dolara do łask inwestorów. W poniedziałek USD co prawda wyznaczył najsłabsze poziomy względem euro, ale od tego czasu trwa powrót inwestorów. Poniedziałek był Dniem Pamięci w USA, a to oznacza wolne i mniejszą płynność na rynku. Po takich wybiciach korekta nie jest też niczym nadzwyczajnym. Wczoraj dolarowi dodatkowo sprzyjały dane z Europy. Inflacja we Francji w ujęciu rocznym nie wzrosła, jak oczekiwano, do 0,9%, ale spadła do 0,7%. Oznacza to, że w drugiej największej gospodarce strefy euro problem ze wzrostem cen realnie zniknął. To z kolei powoduje jeszcze większą przestrzeń na obniżki stóp procentowych, które działają na niekorzyść wartości euro.

Sprzedaż na Wyspach

Wielka Brytania opublikowała wczoraj raport tamtejszej Konfederacji Przemysłu. Jest to wskaźnik bazujący na ankietach wśród 20 000 punktów sprzedaży detalicznej, w których pada relatywnie proste pytanie: czy sprzedaż wzrosła czy spadła? Wynik -27 pkt pokazuje dużą przewagę odpowiedzi negatywnych nad pozytywnymi w maju. Analitycy spodziewali się lepszych (czy raczej mniej złych) nastrojów, bo zaledwie -18 pkt. Była to zatem negatywna niespodzianka dla rynku. Warto dodać, że w ostatnich dwóch latach optymizm w tych badaniach przeważał tylko w trzech miesiącach i nie były to tak znaczące przewagi, jak teraz odpowiedzi negatywnych. Jak reagowały rynki? Pomimo tego, że od rana funt zyskiwał na wartości, to po publikacji tych danych wrócił do punktu wyjścia. Słabsza sprzedaż detaliczna „zabiła” optymizm inwestorów.

Węgrzy bez zmian

Bank Centralny Węgier nie dokonał zmian stóp procentowych. Trzeba pamiętać, że podczas ostatniej obniżki stóp procentowych w październiku inflacja wynosiła 3,2%. Później rozpoczął się trwający aż do lutego ruch przyspieszania wzrostu cen do poziomu 5,6%. Obecnie inflacja znów spowalnia, ale jesteśmy jeszcze na poziomie 4,2%. Teoretycznie pozwala to już myśleć o obniżkach stóp procentowych. Część obserwatorów zwraca jednak uwagę, że po ostatnim incydencie, kiedy ceny wyskoczyły, decydenci będą chcieli zachować ostrożność. Nie brakuje jednak głosów, że Węgry są już gotowe na dalsze cięcia stóp procentowych, bo gospodarka, przyciśnięta tak wysokimi stopami procentowymi, sobie nie radzi. Symptomatyczna była wczorajsza reakcja rynków walutowych. Po decyzji Banku Centralnego Węgier forint umacniał się względem pozostałych walut. Świadczy to o tym, że inwestorzy, widząc utrzymanie stóp, jednak dokupywali forintów, by zamknąć nietrafione pozycje inwestycyjne.

Dzisiaj w kalendarzu danych makroekonomicznych warto zwrócić uwagę na:

20:00 – USA – protokół z posiedzenia FOMC (odpowiednika RPP).

Maciej Przygórzewski – główny analityk w InternetowyKantor.pl

Dobre dane i euro poniżej 4,25 złPoniedziałek to dobre dane z Polski, które oddalają szanse na obniżki stóp procentowych przed wakacjami. Poza tym poznaliśmy kolejne pomysły ekipy Javiera Milei. Argentyna wraca na rynek długu z obligacjami wycenianymi w argentyńskim peso.

Dobre dane z Polski

Wczoraj poznaliśmy dwa ważne odczyty z naszego kraju. Mowa o stopie bezrobocia oraz sprzedaży detalicznej. Bezrobocie zgodnie z oczekiwaniami spadło z 5,3% na 5,2%. Należy jednak pamiętać, że kwiecień to już początek zatrudniania sezonowego. Co roku bezrobocie w tym czasie spada (a w grudniu i styczniu rośnie), ale rok temu spadało szybciej niż w tym roku. Dobrą wiadomością i pozytywną niespodzianką była natomiast sprzedaż detaliczna. Analitycy oczekiwali wzrostu o 4% w skali roku. Faktyczny odczyt wyniósł jednak 7,9%. Dobre dane pozwoliły złapać polskiemu złotemu wiatr w żagle. Wczoraj PLN, choć rano atakował niemal 4,26 zł za jedno euro, kończył dzień w okolicach 4,24 zł.

Co ze stopami procentowymi w Polsce?

Następne posiedzenie Rady Polityki Pieniężnej odbędzie się 3-4 czerwca. Decyzje zwyczajowo zapadają drugiego dnia. Analitycy wskazują jednak, że czerwcowe posiedzenie może się zakończyć bez decyzji, a kluczowy może być lipiec. Z jednej strony, po mocniejszym cięciu w maju, RPP może chcieć przeczekać czerwiec. Z drugiej strony sierpniowe posiedzenie jest zwyczajowo niedecyzyjne. W rezultacie, jeżeli obniżka nie nastąpi w lipcu, to możemy się jej spodziewać dopiero we wrześniu. Dodatkowo za obniżką lipcową przemawia jeszcze fakt, że w zeszłym roku lipiec był miesiącem częściowego uwolnienia cen energii. W rezultacie w tym roku w lipcu można oczekiwać spadku tempa wzrostu cen, bo będziemy się już odwoływać do tych podwyższonych poziomów. Jak powinny reagować rynki? Im później zobaczymy obniżkę stóp procentowych, tym silniejszy powinien być złoty względem głównych walut. O ile czerwcowy brak decyzji już jest w cenach, o tyle jeżeli nie zobaczymy obniżki w lipcu to można oczekiwać umocnienia polskiego złotego.

Argentyna wraca na rynek obligacji

Wczoraj Argentyna poinformowała o pierwszej od prawie dekady sprzedaży obligacji wycenianych w argentyńskim peso. W międzyczasie obligacje emitowane były w dolarach, jako stabilniejszej walucie. Obecnie za rządów Javiera Milei również to ulega zmianie. Są to 5-letnie obligacje z maksymalnym limitem 1 miliarda dolarów. Pokazuje to, że rząd podchodzi do projektu ostrożnie. Ostatnie zmiany nie są na razie korzystne dla argentyńskiego peso, ale uwolnienie sztucznie utrzymywanego kursu często kończy się przecenami. Warto zauważyć, że po pierwszym szoku z kwietnia rynek się stabilizuje i to na korzystniejszych poziomach niż pierwsza przecena wywołana strachem.

Dzisiaj w kalendarzu danych makroekonomicznych warto zwrócić uwagę na:

14:00 – Węgry – decyzja w sprawie stóp procentowych,

14:30 – USA – zamówienia na dobra trwałego użytku,

16:00 – USA – indeks zaufania konsumentów Conference Board.

Maciej Przygórzewski, główny analityk w InternetowyKantor.pl

Donald Trump przypomniał o sobieNa wypadek, gdyby ktokolwiek zapomniał, że to Donald Trump jest głównym rozgrywającym na świecie, postanowił on o sobie przypomnieć. Przez chwilę wydawało się, że wraca wojna celna z UE, ale jednak nie. W górę znów idą metale szlachetne.

Wraca temat ceł

W weekend dość niespodziewanie wrócił temat amerykańskich taryf celnych. Donald Trump najpierw zasygnalizował w mediach społecznościowych swoją irytację, jednocześnie grożąc podniesieniem obecnych ceł z 10% na 50% od 1 czerwca. Kolejnym krokiem była wiadomość o rozmowach z szefową Komisji Europejskiej. Po niej wróciliśmy jednak do poprzedniego scenariusza. Mamy zatem „obniżone” stawki do 9 lipca. Obniżone, gdyż najpierw dostaliśmy 20%, które właśnie do 9 lipca na czas negocjacji zredukowano do 10%. Wyższe taryfy nadal obowiązują jednak na stal i aluminium. Co na to rynek? Na walutach znów wyprzedaż amerykańskiego dolara. Pierwszy raz od kwietnia zobaczyliśmy więcej niż 1,14 USD za 1 EUR. Inwestorzy nie wierzą w działania USA. Trzeba pamiętać, że dane za bilans handlowy otrzymujemy z dużym opóźnieniem. Kwietniowy odczyt poznamy dopiero w czerwcu. W tych danych będzie już widać zarówno wpływ ceł, jak i słabszego dolara na deficyt.

Złoto wraca do łask

Ostatni czas pokazuje, że inwestorzy szukają i nie boją się ryzyka. Widzieliśmy spore odbicia na głównych parkietach, pomimo spadkowego zakończenia ostatniego tygodnia. Pojawiły się one również na rynku kryptowalut oraz wśród metali szlachetnych, szczególnie na złocie. Notowania tego surowca znów istotnie idą w górę. Obecnie po wzroście od okolic 3125 dolarów za uncję, wróciliśmy już do 3360 dolarów. Rekord wszechczasów z kwietnia wynosi 3509 dolarów. Biorąc pod uwagę tempo zmian w ciągu kilku dni, możemy znów oglądać kolejne najwyższe poziomy cen złota.

Dobre dane z Kanady

W piątek poznaliśmy dane na temat sprzedaży detalicznej w Kanadzie. Rosła ona o 0,8%, co było wynikiem lepszym od oczekiwanych 0,7%. Warto jednak zwrócić uwagę, że za wzrost odpowiadają głównie samochody. Wskaźnik bez nich spadał bowiem o 0,7%. Rynki uznały to jednak za bardzo dobry odczyt dla dolara kanadyjskiego i byliśmy świadkami wyraźnego umocnienia. Przed publikacją danych dolar kanadyjski oscylował około 2,71 zł, a tuż po niej dotarł do 2,73 zł. Ruch było widać również względem dolara amerykańskiego, który to jest głównym punktem odniesienia dla waluty Kanady.

Dzisiaj w kalendarzu danych makroekonomicznych brak ważnych danych.

Maciej Przygórzewski – główny analityk w InternetowyKantor.pl

Rentowność 10y USA a indeks zaskoczeń makroTo poniekąd kontynuacja wcześniejszego "pomysłu" dotyczącego rentowności obligacji USA TVC:US10Y . Narracji o tym, dlaczego rentowności są relatywnie wysoko jest ostatnio dość dużo, od czyhających problemów związanych z przyszłym deficytem budżetowym, bo cięcie ratingu przez Moody's.

Niemniej można również zauważyć, że rentowność ostatnio dość dobrze koreluje z indeksem zaskoczeń makroekonomicznych dla gospodarki USA. Indeks ten publikuje Citi, a zasada działania jest taka, że jeśli dane są lepsze od oczekiwań, to indeks rośnie, a jak gorsze, to spada. Obecnie zatem twarde dane pozytywnie zaskakiwały, a indeks wzrósł do najwyższego poziomu od lutego.

Rentowności obligacji 10y, które także reagują na dane z gospodarki, również są na najwyższym poziomie do lutego...

___

73% rachunków inwestorów detalicznych odnotowuje straty pieniężne w wyniku handlu kontraktami CFD. Zastanów się, czy możesz pozwolić sobie na wysokie ryzyko utraty twoich pieniędzy.

Kontrakty CFD są złożonymi instrumentami i wiążą się z dużym ryzykiem szybkiej utraty środków pieniężnych z powodu dźwigni finansowej. 73% rachunków inwestorów detalicznych odnotowuje straty pieniężne w wyniku handlu kontraktami CFD. Zastanów się, czy rozumiesz, jak działają kontrakty CFD i czy możesz pozwolić sobie na wysokie ryzyko utraty twoich pieniędzy

CMC Markets świadczy usługi na zasadzie wyłącznie realizacji zleceń (execution only). Prezentowany materiał (niezależnie od tego, czy zawiera jakiekolwiek opinie) ma charakter informacyjny i nie uwzględnia osobistych okoliczności ani celów. Żadna informacja w tym materiale nie jest, ani nie powinna być uważana, za poradę finansową, inwestycyjną lub inną poradę, na której należy polegać przy podejmowaniu decyzji. Żadna z opinii wyrażonych w materiale nie stanowi rekomendacji CMC Markets lub autora materiału, że jakakolwiek inwestycja, instrument, strategia transakcyjna lub inwestycyjna, jest odpowiednia dla konkretnej osoby. Materiał nie został przygotowany zgodnie z wymogami prawnymi zapewniającymi niezależność badań inwestycyjnych. CMC Markets nie podlega żadnym zakazom w zakresie rozpowszechniania tego materiału, jednak nie wykorzystuje zawartych w nim informacji przed jego publikacją.

#SUGAR Słodkie życie się skończyło. Prognoza na lata 2025-2040Witajcie koledzy!

Dziś (25.05.2025) ukaże się kolejny artykuł na temat żywności i rynku towarów, a konkretnie mowa będzie o takim produkcie jak cukier ICEUS:SB1!

Wszystkich nowo przybyłych witam w mojej wirtualnej jaskini, gdzie bez różowych okularów i innych bzdur, którymi karmią Was infoguru i analitycy głównego nurtu, rozbieram rynki na części. Ten artykuł będzie długi i nieco nużący. Najpierw będziemy musieli szybko przejrzeć historię powstania tego towaru, aby określić główne trendy cenowe na przestrzeni ostatnich dziesięciu wieków. Następnie jakoś połączyć stare dane i przeliczyć je na dzisiejsze pieniądze. Wszystko to trzeba najpierw zrobić, aby zrozumieć ogólny obraz rozwoju produkcji najpierw cukru trzcinowego, a potem buraczanego, i mieć choćby mgliste pojęcie o tym, jak wahała się jego cena, aby na końcu otrzymać w miarę obiektywną analizę z prognozą na następne 10-15 lat. Innymi słowy, aby lepiej zrozumieć, co nas czeka w przyszłości, trzeba najpierw przestudiować przeszłość. Tekst zostanie podzielony na trzy płynnie przechodzące w siebie części:

📘 Dane historyczne

📊 Wykresy i prognoza na lata 2025-2040

📝 Geopolityczny scenariusz wydarzeń

📖 Zatem zaczynajmy. Bardzo krótka historia przemysłu cukrowniczego na przestrzeni ostatnich 1000 lat:

◽️ XI-XV wiek (1000-1500): Rozprzestrzenianie się z Azji i średniowieczna Europa

Pochodzenie w Azji Południowej: Trzcina cukrowa była po raz pierwszy uprawiana w Azji Południowej (prawdopodobnie w Indiach) na długo przed tym okresem. Do XI wieku technologia produkcji nierafinowanego cukru była stosunkowo rozwinięta w tym regionie. Cukier narodził się w Azji Południowej, gdzie, widocznie, komuś życie stało się tak obojętne, że postanowił je osłodzić. I tak się zaczęło...

Rozprzestrzenianie się na Bliski Wschód i do basenu Morza Śródziemnego: Podboje arabskie przyczyniły się do rozprzestrzenienia trzciny cukrowej i technologii jej przetwarzania na Bliski Wschód, do Afryki Północnej i niektórych regionów basenu Morza Śródziemnego (np. Sycylii i Hiszpanii).

Rzadki i drogi w Europie: W średniowiecznej Europie cukier pozostawał towarem rzadkim i niezwykle drogim, dostępnym jedynie dla szlachty i bogatych kupców. Używano go głównie jako przyprawy i lekarstwa. Handel cukrem kontrolowali arabscy i włoscy pośrednicy. Cukier był tak cenny, że nie tylko go jedzono, ale i leczono nim. Pewnie z poczucia własnej ważności.

◽️ XVI-XVIII wiek (1500-1800): Ekspansja na Nowy Świat i epoka niewolnictwa

Przeniesienie produkcji do Ameryki: Europejscy kolonizatorzy zaczęli aktywnie rozwijać plantacje trzciny cukrowej w tropikalnych i subtropikalnych regionach Nowego Świata (Karaiby, Brazylia). Europejczycy zrozumieli, że w Starym Świecie cukier nie rośnie, i postanowili stworzyć swoje "słodkie Eldorado" w Nowym Świecie. Prawda, cudzymi rękami.

Kluczowa rola niewolnictwa: Produkcja cukru była ściśle związana z transatlantyckim handlem niewolnikami. Ogromna liczba Afrykanów była siłą przewożona do kolonii do pracy na plantacjach. Brutalne warunki pracy były normą. Niewolnictwo i cukier – to dwaj nierozerwalni "partnerzy" tamtej epoki. Słodycz była budowana na cudzej goryczy.

Karaiby – centrum produkcji: Wyspy Karaibskie stały się głównym światowym centrum produkcji cukru trzcinowego. Ekspansja cukrownicza szła w parze z kolonialną. Europejczycy nie tylko odkrywali nowe ziemie, ale szukali, gdzie by tu jeszcze posadzić tę cholerną trzcinę.

Wysoka wartość cukru: Cukier pozostawał drogim i prestiżowym towarem, dostępnym głównie dla wyższych warstw społeczeństwa w Europie. Używano go jako słodzika, przyprawy, a nawet lekarstwa.

Wzrost dostępności w Europie: Zwiększenie produkcji w koloniach sprawiło, że cukier stał się bardziej dostępny w Europie, choć nadal pozostawał stosunkowo drogi.

Odkrycie cukru buraczanego: W XVIII wieku odkryto sacharozę w burakach cukrowych, co położyło podwaliny pod alternatywne źródło.

◽️ XIX wiek (1800-1900): Rewolucja cukru buraczanego i zniesienie niewolnictwa

Triumf buraka cukrowego: Kluczowym wydarzeniem był rozwój i rozpowszechnienie produkcji cukru z buraków cukrowych w Europie. Odkrycie chemika Andreasa Marggrafa w XVIII wieku i późniejsze prace doprowadziły do stworzenia technologii przemysłowej. To pozwoliło krajom europejskim zmniejszyć zależność od kolonialnego cukru trzcinowego. Burak zastąpił trzcinę, jak diesel zastąpił parę – mniej romantycznie, ale znacznie efektywniej. Kolonialni plantatorzy zgrzytali zębami.

Zniesienie niewolnictwa: W ciągu XIX wieku niewolnictwo było stopniowo znoszone w większości kolonii, co doprowadziło do zmian w organizacji pracy na plantacjach trzciny. Zniesienie niewolnictwa było oczywiście aktem humanitaryzmu, ale też koszty produkcji podskoczyły. Wolna praca, wiecie, kosztuje.

Wzrost produkcji i spadek cen: Dzięki cukrowi buraczanemu ogólna światowa produkcja cukru znacznie wzrosła, co doprowadziło do stopniowego spadku cen i uczyniło go bardziej dostępnym dla szerokich warstw społeczeństwa.

Rozwój infrastruktury transportowej: Budowa kolei i statków parowych ułatwiła transport zarówno cukru trzcinowego, jak i buraczanego.

Pojawienie się przemysłu cukrowniczego: Powstają duże cukrownie i firmy specjalizujące się w produkcji i handlu cukrem.

◽️ XX-XXI wiek (1900-teraz): Globalizacja, technologie i nowe wyzwania

Globalizacja rynku: Światowy handel cukrem stał się intensywny, pojawiły się międzynarodowe umowy.

Rozwój agrotechnologii: Mechanizacja, selekcja odmian, nawozy wielokrotnie zwiększyły plony.

Dominacja w przemyśle spożywczym: Cukier stał się kluczowym składnikiem w produkcji ogromnej liczby produktów spożywczych i napojów. Dziś cukier jest wszędzie – od ketchupu po chleb. Widocznie producenci uważają, że bez niego nasze życie nie jest wystarczająco "słodkie".

Wzrost konsumpcji: Cukier stał się nieodłącznym elementem diety w wielu krajach, jest wykorzystywany w przemyśle spożywczym do produkcji ogromnej ilości produktów.

Skupienie na zrównoważonym rozwoju i zdrowiu: Współczesne trendy obejmują walkę z nadmierną konsumpcją, poszukiwanie zrównoważonych metod produkcji i rozwój rynku alternatywnych słodzików.

◽️ XXI wiek (2000-teraz): Nowe trendy i przyszłość

Walka z nadmierną konsumpcją: Rządy i organizacje zdrowotne w wielu krajach wprowadzają środki ograniczające spożycie cukru (np. podatki od słodkich napojów, etykietowanie produktów). Walka z nadmierną konsumpcją? To jak firmy tytoniowe, które wypuszczają "lekkie" papierosy. Hipokryzja w czystej postaci.

Wzrost popytu na naturalne słodziki: Konsumenci wykazują większe zainteresowanie naturalnymi alternatywami cukru, takimi jak stewia, erytrytol, ksylitol.

Zmienność rynku: Ceny cukru nadal podlegają wahaniom ze względu na warunki pogodowe, czynniki polityczne oraz zmiany w światowym popycie i podaży.

Biotechnologie: Badania w dziedzinie biotechnologii mogą prowadzić do nowych sposobów produkcji cukru lub jego zamienników.

📌 Podsumowanie: Przez ostatnie 1000 lat cukier przeszedł długą drogę od rzadkiej wschodniej przyprawy do jednego z najpowszechniejszych towarów na świecie, odgrywając znaczącą rolę w historii handlu, kolonizacji, niewolnictwa i rozwoju przemysłu spożywczego. Dziś branża stoi w obliczu nowych wyzwań związanych ze zdrowiem konsumentów i zrównoważonym rozwojem produkcji. Korporacje najpierw faszerują nas cukrem, a potem mówią o zdrowym stylu życia. Zabawne, prawda? Ta krótka historia pokazuje, jak przemysł cukrowniczy przeszedł długą drogę od ekskluzywnego towaru kolonialnego, produkowanego pracą niewolniczą, do globalnej branży z wieloma graczami i wyzwaniami.

⬜️ Z bardzo skróconą historią powstania produkcji cukru i ogólnym rozwojem światowego przemysłu cukrowniczego już się uporaliśmy. Teraz, dla szerszego zrozumienia, warto jeszcze dowiedzieć się, jak zmieniała się cena na przestrzeni ostatnich kilku wieków. Przez ostatnie 400 lat cena cukru podlegała znacznym wahaniom pod wpływem wielu wydarzeń historycznych. Oto kluczowe momenty, które wywarły znaczący wpływ:

Epoka kolonializmu i handlu niewolnikami (XVI-XIX wiek). Ekspansja plantacji w Nowym Świecie oraz spadek kosztów własnych i cen: Od XVI wieku europejskie mocarstwa aktywnie rozwijały plantacje trzciny cukrowej w swoich koloniach na Karaibach i w Ameryce Południowej. Ogromny napływ taniej (faktycznie darmowej) pracy niewolniczej z Afryki doprowadził do znacznego wzrostu produkcji cukru. Masowa produkcja z wykorzystaniem pracy niewolniczej sprawiła, że cukier stał się bardziej dostępny w Europie, choć nadal pozostawał towarem stosunkowo drogim.

Wojny napoleońskie (początek XIX wieku). Zakłócenia w dostawach cukru trzcinowego i rozwój cukru buraczanego: Konflikty w Europie zakłóciły morskie szlaki handlowe i dostawy cukru z kolonii. Konieczność znalezienia alternatywnych źródeł doprowadziła do aktywnego rozwoju produkcji cukru z buraków cukrowych w Europie kontynentalnej. Był to ważny krok w kierunku zmniejszenia zależności od cukru trzcinowego i położył podwaliny pod przyszły spadek cen.

Zniesienie niewolnictwa (XIX wiek). Wzrost kosztów produkcji: Stopniowe zniesienie niewolnictwa w koloniach doprowadziło do wzrostu kosztów pracy na plantacjach trzciny, co mogło tymczasowo podnieść ceny. Jednak to również stymulowało poszukiwanie bardziej efektywnych metod rolnictwa.

Rozwój technologii produkcji i transportu (XIX-XX wiek). Mechanizacja, selekcja odmian i agrotechnologie oraz usprawnienie transportu: Wprowadzenie silników parowych i innego sprzętu w cukrowniach i na plantacjach znacznie zwiększyło efektywność produkcji. Rozwój kolei i statków parowych ułatwił i obniżył koszty transportu cukru zarówno w obrębie krajów, jak i między kontynentami, co przyczyniło się do spadku cen. Usprawnienie odmian trzciny cukrowej i buraka cukrowego, a także rozwój metod agronomii, doprowadziły do zwiększenia plonów.

Wojny światowe (XX wiek). Regulacje państwowe i zakłócenia w produkcji i handlu: Zarówno I, jak i II wojna światowa zakłóciły produkcję rolną, sieci transportowe i handel międzynarodowy, co prowadziło do niedoborów i wzrostu cen cukru. W czasie wojen rządy często wprowadzały kontrolę cen i dystrybucji cukru.

Polityka państwa i umowy handlowe (XX-XXI wiek). Międzynarodowe umowy cukrowe, subsydia i cła: Wsparcie rządowe dla krajowych producentów buraka cukrowego i wprowadzenie ceł importowych na cukier trzcinowy w wielu krajach sztucznie utrzymywało wyższe ceny na rynku krajowym. Próby regulowania światowego rynku cukru poprzez międzynarodowe umowy miały zmienny sukces, ale wpływały na stabilność cen.

Zmiany w popycie i podaży (XX-XXI wiek). Wzrost konsumpcji, warunki pogodowe i rozwój produkcji etanolu: Wzrost liczby ludności na świecie i zmiany nawyków żywieniowych (wzrost spożycia przetworzonych produktów i napojów) doprowadziły do wzrostu popytu na cukier. Susze, powodzie i inne niekorzystne zjawiska pogodowe w kluczowych regionach produkcyjnych mogą znacznie obniżyć plony i spowodować gwałtowny wzrost cen. W Brazylii znaczna część trzciny cukrowej jest wykorzystywana do produkcji etanolu. Zmiany w popycie i cenach ropy mogą wpływać na wielkość produkcji cukru, a co za tym idzie, na jego cenę.

Pojawienie się zamienników cukru i zmiany preferencji konsumentów (koniec XX - początek XXI wieku): Wzrost świadomości szkodliwości nadmiernego spożycia cukru doprowadził do wzrostu popytu na alternatywne słodziki, co może hamować wzrost cen cukru. Rosnące dążenie konsumentów do zdrowszego stylu życia i zmniejszenie spożycia cukru może w dłuższej perspektywie wpłynąć na popyt i ceny.

◻️ Te kluczowe momenty historyczne pokazują złożoną wzajemną zależność czynników politycznych, ekonomicznych, społecznych i technologicznych, które na przestrzeni wieków kształtowały cenę tego ważnego towaru. Zatem, z powyższych czynników można wyróżnić ogólne tendencje:

Lata 1200-1500: W tych wiekach cukier w Europie był egzotycznym towarem importowanym, głównie z Bliskiego Wschodu i regionów Morza Śródziemnego. Był to przedmiot luksusu, kosztujący bardzo drogo w stosunku do metali szlachetnych, takich jak srebro. Ilość cukru, którą można było kupić za uncję srebra, była znikoma.

Lata 1500-1600: Z początkiem uprawy trzciny cukrowej w Nowym Świecie, zwłaszcza przez Portugalczyków i Hiszpanów, podaż cukru w Europie stopniowo wzrastała. Pozostawał jednak towarem stosunkowo drogim.

Lata 1600-1700: Rozwój plantacji cukru na Karaibach, oparty na pracy niewolniczej, doprowadził do znaczniejszego wzrostu produkcji i dostępności cukru w Europie. Epoka ta prawdopodobnie charakteryzowała się bardziej zauważalnym spadkiem ceny cukru w stosunku do srebra w porównaniu z poprzednimi wiekami. Badania pokazują, że w drugiej części tego okresu, zwłaszcza w takich miejscach jak Londyn i Amsterdam, zaczęły pojawiać się bardziej szczegółowe zapisy cen, wyrażone w wadze srebra za kilogram cukru.

Lata 1700-1800: Trend zwiększania produkcji cukru i spadku względnej ceny prawdopodobnie utrzymywał się również w XVIII wieku. Wzrost kolonialnych gospodarek, w dużej mierze opartych na produkcji cukru, uczynił go bardziej dostępnym.

Lata 1800-1900: XIX wiek był świadkiem rozwoju produkcji cukru buraczanego w Europie i dalszego rozwoju uprawy trzciny cukrowej. Doprowadziło to do znacznego spadku cen cukru w stosunku do metali szlachetnych. Srebro zachowało swoją wartość, a cukier stał się towarem masowym. Pod koniec tego okresu za uncję srebra można było kupić znaczną ilość cukru w porównaniu z wcześniejszymi wiekami.

Lata 2000: W epoce współczesnej cukier jest powszechnie produkowanym i stosunkowo niedrogim towarem. Ilość cukru, którą można by kupić za uncję srebra, byłaby bardzo znacząca w porównaniu z każdym z wcześniejszych okresów.

Ogólna tendencja pokazuje gwałtowny spadek względnej ceny cukru w stosunku do srebra na przestrzeni ostatnich wieków, od towaru niezwykle rzadkiego i drogiego do powszechnie dostępnego. Najważniejsze zmiany nastąpiły po kolonizacji Ameryki i rozwoju produkcji cukru buraczanego.

⬜️ Zatem, aby choć w przybliżeniu poznać zmiany wartości cukru na przestrzeni ostatnich kilku wieków, spróbujmy umysłowo wymienić wagę na wagę, czyli wymienić towar – CUKIER, na wieczne realne pieniądze – SREBRO. W tym celu trzeba wykorzystać dane historyczne dotyczące zmian ceny cukru na Giełdzie Londyńskiej i Amsterdamskiej w latach 1650-1820.

Do analizy za podstawę przyjęto wykres cukru rafinowanego, który jest bardziej stabilny i pokazuje cenę w Londynie i Amsterdamie w latach 1650-1820, wyrażoną w gramach srebra za kilogram cukru. Czyli wykres pokazuje, ile gramów srebra kosztował jeden kilogram cukru. Jeśli uważnie przestudiować wykres, można dojść do wniosku, że cena cukru rafinowanego w Londynie w latach 1650-1790 była stosunkowo stabilna i wahała się w granicach 10-15 gramów srebra za 1 kg cukru. W takim przypadku można powiedzieć, że 1 kg cukru w Londynie kosztował 0.3-0.5 uncji srebra. Przeliczmy to na dzisiejsze pieniądze:

🧮 Przeliczenie na uncje:

Jedna uncja zawiera 31.1035 grama srebra.

Jeśli 1 kg cukru kosztował 10 gramów srebra, to stanowi to 10/31.1035≈ 0.32 uncji srebra za 1 kg cukru.

Jeśli 1 kg cukru kosztował 15 gramów srebra, to stanowi to 15/31.1035≈ 0.48 uncji srebra za 1 kg cukru.

🧮 Przeliczenie na dzisiejsze pieniądze:

Dziś cena jednej uncji srebra wynosi około 33 dolarów amerykańskich.

Jeśli 1 kg cukru kosztował 0.32 uncji srebra, to w przeliczeniu na dzisiejsze pieniądze byłoby to 0.32×33≈ 10.56 dolarów amerykańskich za 1 kg cukru.

Jeśli 1 kg cukru kosztował 0.48 uncji srebra, to w przeliczeniu na dzisiejsze pieniądze byłoby to 0.48×33≈ 15.84 dolarów amerykańskich za 1 kg cukru.

Podsumowanie: Na podstawie założenia, że w XVIII wieku 1 kg rafinowanego cukru w Londynie kosztował średnio od 10 do 15 gramów srebra, i wykorzystując obecną cenę srebra, można zgrubnie oszacować koszt 1 kg cukru w Londynie na równowartość około 10.56 do 15.84 dolarów amerykańskich, co jest bardzo drogo w porównaniu z obecnymi ∼0.40/kg. Ważne jest, aby podkreślić, że jest to bardzo zgrubne oszacowanie i nie uwzględnia wielu czynników, takich jak:

Siła nabywcza srebra w XVIII wieku: Srebro miało zupełnie inną siłę nabywczą 300 lat temu w porównaniu z dzisiejszą.

Stosunek złota do srebra: Dziś stosunek złota do srebra jest znacznie wyższy niż w XVIII wieku, a przez ostatnie 20 lat wahał się wokół ⚖️70-100:1, w porównaniu z ∼⚖️15:1 wtedy. To wskazuje, że srebro jest obecnie 5-6 razy tańsze w porównaniu ze złotem niż w latach 1700-1800.

Jakość cukru: Rafinowany cukier 300 lat temu mógł różnić się jakością od współczesnego.

Różnice regionalne: Ceny mogły znacznie różnić się w różnych częściach świata.

Koszty transportu i podatki: Czynniki te mogły znacząco wpływać na ostateczną cenę cukru.

Niemniej jednak, obliczenia dają pewne pojęcie o tym, jak drogi był rafinowany cukier w tamtych czasach w porównaniu z dniem dzisiejszym, kiedy stał się towarem znacznie bardziej dostępnym.

◻️ Idźmy dalej. Analizując te dwa historyczne wykresy, warto również skomentować skok ceny rafinowanego cukru na giełdzie londyńskiej w okresie wojen napoleońskich (początek XIX wieku) do około 20 gramów srebra za 1 kg cukru. Na podstawie kontekstu historycznego i ogólnych tendencji na rynkach towarowych w czasie wojen, ważne jest, aby powiedzieć, że konflikty zbrojne często prowadzą do zakłóceń szlaków handlowych, niedoborów towarów i, w konsekwencji, do wzrostu cen. Teraz przeliczmy maksymalną cenę z tamtych czasów na dzisiejsze pieniądze:

🧮 Cena w srebrze: 20 gramów za 1 kg cukru.

Przeliczenie na uncje: 20 gramów / 31.10 gramów/uncja ≈ 0.64 uncji srebra za 1 kg cukru.

Przeliczenie na dolary amerykańskie (wg obecnej ceny srebra): 0.64 uncji ×33 $/uncja ≈ 21.22 dolarów amerykańskich za 1 kg cukru.

📌 Tym samym, jeśli założymy, że cena rafinowanego cukru w Londynie w czasie wojen napoleońskich faktycznie wzrosła do 20 gramów srebra za 1 kg, to w przeliczeniu na dzisiejsze pieniądze wyniosłoby to około 21 dolarów amerykańskich za 1 kg cukru. W konsekwencji, wniosek o zakresie 20−23 dolarów amerykańskich za 1 kg cukru w dzisiejszych pieniądzach dla szczytowych cen w czasie wojen napoleońskich wydaje się całkiem rozsądny, bazując na analizie historycznego wykresu i obecnej ceny srebra. To po raz kolejny podkreśla, jak drogi był cukier w tamtych czasach w porównaniu z dniem dzisiejszym. I tu nawet nie będziemy próbować sprawiedliwie wyrównać wartości cukru jeszcze według stosunku srebra do złota do jego normalnych historycznych wartości ⚖️20:1, bo wtedy trzeba by pomnożyć 20−23 dolary amerykańskie jeszcze pięć razy. Stosunek złoto/srebro 100:1 dziś to policzek wymierzony historii, kiedy srebro było cenione znacznie wyżej. To kolejny znak nadchodzącej przewartościowania wszystkiego! Ale mimo to, możemy zaznaczyć na obecnym wykresie ceny, gdzie około 23 $ to ATH (all time high) od początku XIX wieku.

⬜️ Srebro to oczywiście szlachetny metal, ale zejdźmy na ziemię i spójrzmy na ceny w walucie, którą (na razie) wszyscy płacimy 💵💶. Kolejny historyczny wykres, który udało mi się znaleźć w internecie (na Trading Economics): przedstawia historyczny wykres cen cukru od 1912 roku do chwili obecnej, gdzie dane są przedstawione w centach za funt. Ocena ceny cukru w dolarach amerykańskich od momentu utworzenia Systemu Rezerwy Federalnej (Fed) jest bardziej uzasadniona niż teoretyczne obliczenia z przeliczeniem na dzisiejsze pieniądze i ma solidne podstawy. Oto dlaczego:

1 . Obiektywność danych historycznych w dolarach amerykańskich:

▫️ Faktyczne ceny rynkowe: Wykres przedstawiający ceny w centach za funt od 1912 roku do chwili obecnej stanowi zapis faktycznych cen rynkowych, które kształtowały się w USA w tym okresie. Dane te odzwierciedlają rzeczywisty stosunek podaży i popytu, a także wpływ różnych wydarzeń ekonomicznych i politycznych w tamtym czasie.

▫️ Unikanie problemów z przeliczaniem: Przeliczanie starych cen w gramach srebra na współczesne dolary wiąże się z wieloma trudnościami i założeniami, związanymi ze zmianą siły nabywczej walut i względnej wartości towarów na przestrzeni wieków. Dane w dolarach amerykańskich, zanotowane w tamtym momencie historycznym, są bardziej bezpośrednim odzwierciedleniem wartości cukru w ówczesnej gospodarce.

2. Znaczenie dolara amerykańskiego po utworzeniu Fed:

▫️ Stabilizacja waluty (względna): System Rezerwy Federalnej został utworzony w 1913 roku w celu zapewnienia stabilności systemu finansowego USA. Chociaż dolar amerykański podlegał inflacji i dewaluacji od momentu swojego powstania, jego wartość była bardziej scentralizowana w porównaniu z poprzednimi okresami, kiedy system bankowy był bardziej zdecentralizowany i podatny na panikę.

▫️ Światowa waluta rezerwowa: Dolar amerykański stopniowo stał się światową walutą rezerwową, zwłaszcza po II wojnie światowej. To sprawia, że ceny wyrażone w dolarach amerykańskich są bardziej znaczące dla zrozumienia światowego handlu i wartości towarów, w tym cukru, w dłuższej perspektywie.

▫️ Porównywalność danych: Użycie dolara amerykańskiego jako jednolitej waluty do śledzenia cen przez długi okres (od 1912 roku do chwili obecnej) zapewnia lepszą porównywalność danych i pozwala wyraźniej zobaczyć rzeczywistą dynamikę cen cukru w ramach jednego systemu gospodarczego.

3. Ograniczenia obliczeń teoretycznych:

▫️ Zmiana siły nabywczej: Przeliczanie cen wyrażonych w wadze srebra w XVIII wieku na współczesne dolary z wykorzystaniem bieżącej ceny srebra nie uwzględnia ogromnych zmian w sile nabywczej zarówno srebra, jak i dolara na przestrzeni minionych stuleci. Srebro w XVIII wieku mogło mieć zupełnie inną wartość w stosunku do innych towarów i usług niż dziś.

▫️ Różne systemy ekonomiczne: Systemy ekonomiczne XVIII i XXI wieku różnią się diametralnie. Porównywanie cen bezpośrednio, opierając się wyłącznie na bieżącym kursie walutowym, jest nieprawidłowe, ponieważ nie uwzględnia poziomu życia, średnich dochodów, kosztów innych towarów i usług itp.

▫️ Specyfika rynku cukru: Rynek cukru na przestrzeni ostatnich stuleci przeszedł ogromne zmiany w produkcji, handlu, regulacjach i konsumpcji. Teoretyczne przeliczenia nie zawsze mogą adekwatnie odzwierciedlać te transformacje.

📌 Wniosek: Wykorzystanie historycznych danych o cenach cukru, wyrażonych w dolarach amerykańskich od momentu utworzenia Fed, jest rzeczywiście bardziej obiektywnym i uzasadnionym podejściem do analizy długoterminowej dynamiki cen tego towaru w gospodarce amerykańskiej i światowej. Dane te odzwierciedlają faktyczne warunki rynkowe i pozwalają uniknąć wielu komplikacji i założeń związanych z przeliczaniem cen z innych walut lub ekwiwalentów towarowych (np. srebra) na współczesne dolary. Krótko mówiąc, dziś wierzyć starym cenom w srebrze to jak próbować zrozumieć kurs Bitcoina z sumeryjskich tabliczek. Dane w dolarach są przynajmniej w jakiś sposób zakotwiczone w rzeczywistości ostatnich stu lat. Ale mimo to, wszystkie te dane dają pewne ogólne wyobrażenie i szersze zrozumienie wahań cen cukru na przestrzeni ostatnich 300 lat, a im bliżej dane są do naszych czasów, tym są dokładniejsze i bardziej obiektywne.

📈 Wykres: La dolce vita è finita

Dobra, wystarczy grzebać w kurzu wieków. Spójrzmy na żywe wykresy, gdzie przeszłość krzyczy o naszej przyszłości! Spróbowałem połączyć liniowy wykres historyczny pokazujący cenę w centach za funt z wykresem logarytmicznym SB1! Zatem najpierw trzeba podkreślić następujące: od 1912 roku ogólnie obserwowano spadek cen cukru, gdzie od szczytowych wartości około 20 centów za funt cukru w 1919 roku cena długo spadała, osiągając minimum w 1966 roku na poziomie 1.3 centa. W ciągu pół wieku, od 1919 do 1966 roku, cena cukru spadła o -93%, a następnie zaczęła odwracać się (korygować) w górę. Następnie od 1966 do 1974 roku cena wzrosła o +4000%, czyli w zaledwie osiem lat cena od minimalnych wartości z 1966 roku do maksimów z 1974 roku wzrosła 40-krotnie. Tę falę wzrostu w ramach teorii fal Elliotta należy traktować jako pierwszą falę korekcyjną (A).

Następnie, od 1974 roku do dziś, rozwija się zwężająca się konsolidacja boczna, którą można śmiało interpretować jako trójkąt fali (B) . Z grubsza mówiąc, przez ostatnie 50 lat cena cukru była "marynowana" w zwężającym się zakresie bocznym, który z dużym prawdopodobieństwem zakończy formowanie wszystkich wewnętrznych fal w latach 2025-2026.

Po tym należy spodziewać się kolejnej eksplozywnej fali wzrostu w ramach fali (C) rzekomego korekcyjnego zygzaka, rozwijającego się od 1966 roku, z celami w okolicach trzech dolarów za funt cukru. Dla oczekiwanego gwałtownego wzrostu a la 1966-1974 wyznaczono horyzont czasowy do 2040 roku, czyli 15 lat, ale skok cen może nastąpić szybciej. Szeroki zakres 1−5 $ za funt cukru, zaznaczony powyżej, to przybliżony cel, na który należy się nastawić w perspektywie 10-15 lat. Innymi słowy, na następne 10-15 lat należy spodziewać się gwałtownego skoku cen cukru o około +1000-2000%, czyli 10-20 razy.

📈 Dodatkowa analiza wykresów kakao i kawy

Dziś niewielu rozumie, że wchodzimy w nowy 10-20-letni supercykl wzrostu w sektorze surowców i spadku/konsolidacji na rynku akcji wysokiego ryzyka. A jako przykłady moich twierdzeń, że "słodkie życie" się skończyło, warto rozważyć dwa dodatkowe wykresy towarowe: kakao i kawy. Te trzy wykresy towarowe: ICEUS:SB1! , ICEUS:CC1! i ICEUS:KC1! , notowane od lat 70.-80. XX wieku, są bardzo podobne w swojej strukturze falowej, które można jednakowo oznaczyć jako dużą, 40-50-letnią, zwężającą się konsolidację boczną.

Główna różnica polega tylko na tym, że cena kakao od końca 2022 roku już gwałtownie wzrosła o +480% z czterdziestoletniej konsolidacji bocznej, podczas gdy cena kawy dopiero próbuje umocnić się powyżej strefy oporu, która zaczęła się kształtować od 1977 roku. Od początku 2024 roku cena kawy również wykazała gwałtowny wzrost o +200%.

Te dwa wykresy towarowe pośrednio wskazują przyszły kierunek również dla ceny cukru. Ale jak zawsze jest małe "ale". Lokalnie, w perspektywie roku do półtora (2025-2026), na tle uznania recesji, krachu na rynku akcji, problemów z płynnością w systemie eurodolara i spowolnienia gospodarczego w rozwiniętych gospodarkach zachodnich, najpierw należy spodziewać się korekty na rynku towarów spożywczych o -30-40%, a dopiero po włączeniu maszyny do pieniędzy (QE) można śmiało oczekiwać nowej fali wzrostów na całym rynku towarów i odpowiednio nowej fali inflacji.

Kawa i kakao już pokazały, w którą stronę wieje wiatr. Cukier jest następny na pasie startowym. Wzrost cen kawy, kakao i cukru, a w ogóle oczekiwana fala wzrostu cen na rynku towarów, powinna być traktowana nie jako lokalne i pozornie niezwiązane ze sobą podrożenie artykułów spożywczych, surowców i metali szlachetnych w stosunku do dolara amerykańskiego, ale jako deprecjację pieniądza w epoce kulminacji światowego kryzysu zadłużeniowego, niestabilności geopolitycznej, wysokiej inflacji i reformatowania starego liberalnego ładu światowego. Z przejściem do nowej cyfrowej gospodarki, nowego świata walutowego i nowego porządku światowego.

📈 Analiza głównego wykresu

Idziemy dalej. Teraz warto przejść na bardziej zrozumiałe dla mieszkańców Europy i przestrzeni postsowieckiej miary i wagi. Dlatego opublikowany główny wykres na żywo pokazuje cenę cukru w dolarach za jeden kilogram. Na tym wykresie, dla ogólnego zrozumienia dynamiki cen, należy zaznaczyć dwa punkty: 1800 rok i 1966 rok. Aby określić minimum ceny w 1966 roku, rozwiążmy małe zadanie:

🧮 Wiemy, że minimum ceny w 1966 roku wynosiło: 1.3 centa za 1 funt.

1 funt = 0.4535 kilograma.

Najpierw znajdźmy koszt 1kg w centach:

1.3 centa / 0.4535 kg ≈ 2.86 centa za kg.

Teraz przeliczmy centy na dolary:

2.86 centa / 100=0.0286 dolara za kg.

Zatem 1.3 centa za funt jest równoważne około 0.0287 dolara za kilogram cukru w 1966 roku.

A więc ustalmy: około 1800 roku cena rafinowanego cukru na giełdzie londyńskiej osiągnęła szczyt (ATH), co w przeliczeniu na dzisiejsze pieniądze jest równoważne około 21−23 dolarów amerykańskich za 1kg . Natomiast w 1966 roku minimalna cena cukru w USA wynosiła około 3 centów za 1kg. W ten sposób określono dwa ważne punkty czasowe z szacowanymi cenami:

📍 Rok 1800 (ATH): ≈ 23$ za 1kg cukru

📍 Rok 1966 (minimum): ≈ 0.03$ za 1kg

📍 Rok 2025 (obecnie): ≈ 0.40$ za 1kg

To pokazuje kolosalną różnicę w cenie cukru w tym okresie, odzwierciedlającą zmiany w produkcji, handlu, dostępności i sile nabywczej pieniądza. Cukier z towaru stosunkowo drogiego na początku XIX wieku stał się znacznie tańszy w połowie XX wieku.

◻️ Na koniec rozwiążmy jeszcze jedno zadanie, które ostatecznie postawi wszystkie kropki nad "i", gdzie dowiemy się, ile kosztował w 1966 roku jeden kg cukru w gramach srebra, i ile kosztuje dziś. Zatem:

🧮 Obliczenie wartości 1kg cukru w gramach srebra w 1966 roku:

Cena cukru (SB1) w 1966 roku wynosiła 1.3 centa/funt lub ∼0.03 za 1kg.

Cena srebra (XAG) w 1966 roku wynosiła 1.30$ za uncję.

1 uncja srebra = 31.10 grama.

Jeśli 31.1 grama srebra kosztowało 1.30, to 1 gram srebra kosztował 1.30 /31.1 grama ≈ 0.041/gram.

Ile gramów srebra można było kupić za 0.03 (wartość 1 kg cukru)?

0.03 /0.041/gram ≈ 0.7177 grama srebra.

Podsumowanie: Jeśli w 1966 roku 1kg cukru kosztował 0.03, a srebro - 1.30 za uncję, to 1 kilogram cukru kosztował w przybliżeniu 0.72 grama srebra. W każdym razie 0.72 grama srebra za kilogram cukru to skrajnie mało w porównaniu z historycznymi cenami 10−20 gramów srebra za kilogram. To tylko wzmacnia argument, jak bardzo cena cukru załamała się w połowie XX wieku, jeśli mierzyć ją w (realnych pieniądzach) gramach srebra. Idźmy dalej, teraz dowiemy się, ile gramów srebra kosztuje 1 kg cukru dziś:

🧮 Obliczenie wartości 1kg cukru w gramach srebra dziś:

Cena srebra (XAG): 33 $ za uncję.

Cena cukru (SB1): 17.5 centów za funt lub ≈0.38/kg.

1 uncja srebra = 31.10 grama.

Jeśli 31.10 grama srebra kosztuje 33, to 1 gram srebra kosztuje: 33 /uncja/31.10 grama/uncja ≈ 1.061/gram.

Ile gramów srebra można kupić za 0.38 (wartość 1 kg cukru)?

Wartość 1kg cukru w gramach srebra: 0.38 /kg/1.061/gram ≈ 0.36 grama srebra/kg.

Ostateczny Wniosek: W 1966 roku 1 kilogram cukru kosztował w przybliżeniu 0.72 grama srebra. Dziś, według bieżących cen (maj 2025 roku), 1 kilogram cukru kosztuje w przybliżeniu 0.36 grama srebra. Paradoks! Okazuje się, że nawet teraz, po wzroście cen cukru w dolarach, 1kg cukru nadal kosztuje znacznie mniej srebra (wagowo) niż w 1966 roku. OK, zapiszmy ten ważny moment historyczny!

🔀 Fenomen cen cukru: Dolary VS Srebro

W dolarach amerykańskich: Od 1966 roku (kiedy cena wynosiła 0.03/kg) do dziś (około 0.38/kg), cukier podrożał o ponad +1000% lub dwanaście razy , i to wydaje się ogromnym wzrostem.

W gramach srebra: Ale w tym samym okresie cukier potaniał o połowę , z 0.72 grama srebra w 1966 roku do 0.36 grama srebra za 1kg cukru dziś.

Zatem, określono ważne punkty czasowe dla ⚖️ stosunku srebra do cukru:

📍 1800rok: ≈ 20 gramów srebra za 1kg

📍 1966rok: ≈ 0.72 grama srebra za 1kg

📍 2025rok: ≈ 0.36 grama za 1kg cukru

❓ Co to oznacza?

Ten kontrast to potężny argument, który pokazuje, że nominalny wzrost ceny w dolarach amerykańskich to w istocie nic innego, jak deprecjacja samej dolarowej "papierki"! Podczas gdy rzeczywista wartość cukru, mierzona w metalu szlachetnym (który na przestrzeni wieków zachowywał siłę nabywczą), w rzeczywistości spadła. To jeszcze mocniej wzmacnia myśl o tym, jak bardzo cukier jest historycznie "niedowartościowany"; pozostaje on skrajnie tani w porównaniu do jego siły nabywczej w srebrze w 1966 roku. Ponadto wszystkie te przykłady demonstracyjnie podkreślają, jak bardzo dziś niedowartościowane jest srebro i jak bardzo zniekształcony jest stosunek ⚖️ srebra do złota, a także jak bardzo wypaczona jest barterowa ocena waga na wagę, czyli wymiana realnego towaru cukru na realną wagę srebra, bez udziału pociętego zielonego papieru 💵 lub zer na ekranach 💳.

📌 Zakończenie drugiej części artykułu

Można śmiało uznać, że od około 1800 roku koszt cukru stale spadał, a w 1966 roku osiągnął dno na poziomie 3 centów za 1 kg. Teraz punktem odniesienia można uznać minimum z 1966 roku, od którego cena wzrosła o około 5000%, osiągając maksimum pod koniec 1974 roku na poziomie 1.45 dolara za kilogram cukru. Cały ten wzrost należy interpretować jako falę (A) dużej korekty do spadku od 1800 roku. Przez kolejne 50 lat cena była ściskana w konsolidacji bocznej, którą należy traktować jako gigantyczny trójkąt w ramach fali (B), której wewnętrzne struktury są niemal w pełni skompletowane. Ten "słodki sen" trwający pół wieku dobiega końca.

W perspektywie najbliższych 10-15 lat należy spodziewać się gwałtownego wybicia w górę z tej zwężającej się konsolidacji, z celami w okolicach 5 dolarów za kilogram cukru. Oczekiwany gwałtowny wzrost cen od 2025-2026 roku z 0.30$ w zakres 3−10, czyli o +1000-3000%, będzie traktowany jako fala (C) dużej korekty, która rozpoczęła się w 1966 roku. Innymi słowy, po długiej, 150-letniej fali spadku cen cukru (od ~1800 do 1966 roku), od 1966 roku rozpoczął się ruch kontr-trendowy w górę w ramach korekty do spadku, którego ostateczne cele prognozowane są w okolicach pięciu dolarów do 2040 roku, co łącznie czasowo wyniesie 70-80 lat wzrostu od minimum z 1966 roku, jeśli cały wzrost od 0.03$ rozważać w ramach korekty do spadku od ATH z 1800 roku.