GNO/USD gotowe na falę 5Para GNO/USD rozwija na wykresie 4-godzinnym wyraźny impuls fali Elliotta. Ruch wzrostowy rozpoczął się od fali (1) osiągającej poziom 113,50, po której nastąpiła fala korekcyjna (2), która osiągnęła dno w pobliżu 105,28. To stworzyło podwaliny dla silnej fali (3), która gwałtownie wzrosła do poziomu 156,59, co jest zgodne z teorią fal Elliotta, gdzie fala 3 jest zazwyczaj najsilniejszą i najbardziej stromą odnogą w sekwencji.

Fala (4) jest obecnie w toku, przyjmując formę korekty A-B-C wewnątrz kanału spadkowego. Tymczasowe wsparcie zostało znalezione na poziomie 138,95 podczas fali A, a fala C może się rozszerzyć w kierunku poziomu zniesienia Fibonacciego 0,382 na poziomie 136,79 lub głębszej strefy wsparcia w pobliżu 129,5. Poziomy te są kluczowe, ponieważ często oznaczają koniec fazy korekcyjnej i początek kolejnego impulsu. Potwierdzone wybicie powyżej 147,4 sygnalizowałoby początek Fali (5) i powrót byczego momentum.

Krótkoterminowe cele mogą osiągnąć poziom 135–128 , a poziom 125,22 pozostaje poziomem unieważniającym tę byczą konfigurację. Po zakończeniu Fali (4) inwestorzy mogą poszukiwać okazji do długich pozycji, celując w poziomy 147–154–172 . Dopóki struktura się utrzyma, a cena będzie respektować kluczowe wsparcia, perspektywy na kolejny wzrost w Fali (5) pozostają korzystne.

Poza analizę techniczną

S&P 500 / NASDAQ 100 - 1Dwidać trochę więcej szczegółów. ES spory IMB wzrostowy, który może utrzymać cenę, gdy NQ na przykład zejdzie utworzyć SMT HTF, chciałbym ten scenariusz najbardziej. No ale bez wróżenia, NQ broni +OB na ten moment i będę podążać za orderflow h1-h4 żeby bardziej lokalnie się skupić na cenie jeśli nie mamy nic większego. Dopóki NQ trzyma 50% +OB to dalej kontynuacja stąd.

NASDAQ 100 - 1Mna ten moment mocne i dynamiczne przebicia szczytów, zobaczymy czy tak zostaną utrzymane po zamknięciu świec. Jeśli tak, wtedy ES również tworzy nam ruch manipulacyjny tak jak NQ i wtedy mamy czyste sytuacje i po dwa duże POI HTF oznaczone '}', gdzie po pullbacku oczekujemy wzrostowego PA.

S&P 500 - 1Mna ten moment mocne i dynamiczne przebicia szczytów, zobaczymy czy tak zostaną utrzymane po zamknięciu świec. Jeśli tak, wtedy ES również tworzy nam ruch manipulacyjny tak jak NQ i wtedy mamy czyste sytuacje i po dwa duże POI HTF oznaczone '}', gdzie po pullbacku oczekujemy wzrostowego PA.

GU - 1MJeśli miesiąc zakończy się w taki sposób, że obecna świeca nie zamknie się pod poprzednią, wtedy lipiec stanie się dobrą pulą płynności. Oczekuję zebrania najlepiej low, aby móc szukać odwrócenia w kierunku 50% range. Jeśli cena wróci do 50% range, wtedy będzie drugi etap ruchu. Jeśli się przebiją broniąc wzrostowego POI na w1, otwierają drzwi do 100% range i kolejnej puli płynności.

EU - 1Wobrona początku ruchu manipulacyjnego i teoretycznie +OB. Knoty są takie jak body, nie traktuję tego jako trigger pierwszej jakości bo cena nie miała konkretnych zamiarów i czekam na to, co pokażą w POI. Oczekuję stanowczego wyjścia powyżej kolejnej świecy w1 i utrzymania się tam, aby drzwi na HTF się otworzyły. Jeśli zejdą poniżej 50% strefy, pokazując na h4-d1 kolejne POI spadkowe, wtedy moim celem stanie się poprzednie SMT i głębszy pullback do ruchu manipulacyjnego.

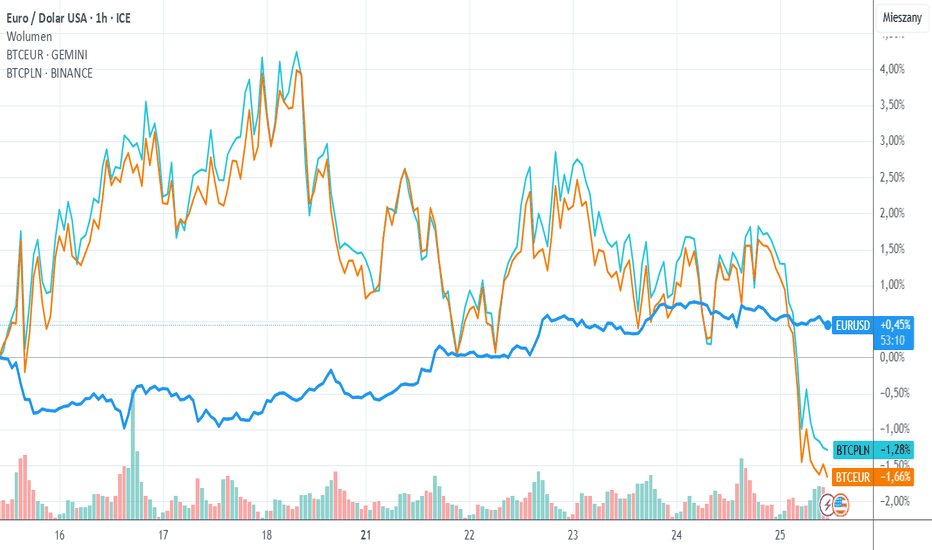

Wszechobecne „czekanie” banków centralnychEBC nie składa żadnych deklaracji co do przyszłych decyzji w sprawie stóp procentowych. Kolejny bank centralny wchodzi więc w tryb wait & see. W tle kończy się spokojny tydzień na notowaniach PLN, a uwagę przyciąga szaleństwo na japońskich obligacjach.

EUR/USD bez większych perturbacji

Zaskoczenia nie było, a bank centralny strefy euro zgodnie z przewidywaniami analityków utrzymał koszt pieniądza bez zmian. Stopa depozytowa wynosi więc 2%, a refinansowa 2,15%. Bank zakomunikował też, że teraz przechodzi w fazę czekania i nie wskazał dalszej drogi w polityce monetarnej. Kolejne decyzje będą podejmowane na bieżąco w obliczu pojawiających się danych makro, a także zmian w otoczeniu, choćby w kwestiach handlowych. EBC chce ustabilizować inflację na poziomie 2% w średnim terminie. Wydaje się więc, że na ten moment tylko nagłe zawirowania dynamiki cen (zarówno ich spadek poniżej 2%, jak i wzrost) lub sygnały hamowania wzrostu gospodarczego w związku z cłami mogą skłonić Europejski Bank Centralny do działania. Większość analityków uważa, że do końca roku EBC nie podejmie już żadnych decyzji, które zmienią politykę monetarną. W tym momencie decydenci są zgodni, że stopy procentowe znajdują się na odpowiednim poziomie. Czynnikiem ryzyka ciągle pozostaje kwestia umowy handlowej z USA i „wynegocjowanie” niższych taryf celnych. Bazowo od 1 sierpnia UE ma być objęte aż 30% cłami w przypadku eksportu do Stanów. Skoro zaskoczenia nie było, to nie może dziwić fakt, że na EUR/USD utrzymany został status quo, czyli utrzymanie się powyżej 1,1750.

Uśpiony PLN

Brak większego ruchu na notowaniach głównej pary walutowej świata spowodował, że również na notowaniach PLN podtrzymana została iście „wakacyjna zmienność”. EUR/PLN znalazł się nieco wyżej, bo tuż pod granicą 4,26, niemniej jednak od początku lipca nadal porusza się w ramach przedziału między 4,24 a 4,27. Nieco większa zmienność jest na USD/PLN, ale wynika to bezpośrednio z ruchów na popularnym „edku”. Kurs znajduje się blisko poziomu wsparcia na 3,60. Flauta jest obecna również na krajowym parkiecie, niemniej jednak, co istotne, indeks WIG20 utrzymuje się powyżej poziomu 2900 pkt. Koniem pociągowym naszej giełdy w ostatnim czasie jest sektor bankowy, który osiągnął nowe ATH.

Popyt na japońskie obligacje słabnie

W ostatnim czasie sporo dzieje się w Kraju Kwitnącej Wiśni, ale trzeba przyznać, że nie są to informacje, którymi można by się chwalić. O problemach w japońskiej polityce już pisaliśmy – tamtejszy premier „w bólach” utrzymuje swoje stanowisko. Sukcesem odtrąbiono umowę handlową z USA, niemniej jednak pojawia się wiele głosów, że Japonia poszła na wiele ustępstw. Cła na eksport do USA zostały zmniejszone z 25% do poziomu 15%, z wyłączeniem stali (w tym przypadku nadal będzie obowiązywać wyższa stawka globalna 50%). Japonia zobowiązała się również stworzyć fundusz inwestycyjny w USA o wartości 550 mld. Kilka dni temu premier Ishiba stracił większość w japońskiej Izbie Radców, ale zapowiedział, że nie złoży broni i będzie walczył o korzystną umowę ze Stanami. Zmniejszenie taryf celnych jest jakimś sukcesem, zwłaszcza dla rynku motoryzacyjnego. W szerszej perspektywie można jednak zauważyć spadek zaufania do Japonii. Widać to choćby po rosnącej rentowności obligacji. W przypadku 10-letnich to już poziom 1,6%, co oznacza najwyższy wynik od kryzysu z 2008 r. A jeśli spojrzymy na obligacje 40-letnie, zobaczymy najwyższy poziom w historii. Inwestorzy są więc zaniepokojeni, co przekłada się na najniższy popyt na obligacje od niemal 15 lat.

VIX1D najniżej od grudnia 2024 r. Na rynku zapanowała pewność?Aktualnie rynek jednodniowych opcji w USA wycenia implikowaną zmienność dla jeden sesji na Wall Street dla indeksu CMCMARKETS:SPX500 na poziomie około 0,5% (tak wynika z odrocznionej wartości CBOE:VIX1D .

To najniższa wartość od końca 2024 r., a spoglądając w całokształcie na wcześniejsze zachowanie VIX1D oraz SPX przy tych poziomach można dostrzec, że statystycznie mogło to prowadzić do korekty na amerykańskim rynku akcji.

Tak samo jak trudno jest przez długi czas utrzymać implikowaną zmienność na wysokich poziomach, tak samo może być ciężko utrzymać jak na niskich poziomach, jak obecnie. Czy to zwiastun korekty? Dowiemy się tego w kolejnych tygodniach...

___

Kontrakty CFD są złożonymi instrumentami i wiążą się z dużym ryzykiem szybkiej utraty środków pieniężnych z powodu dźwigni finansowej. 72% rachunków inwestorów detalicznych odnotowuje straty pieniężne w wyniku handlu kontraktami CFD. Zastanów się, czy rozumiesz, jak działają kontrakty CFD i czy możesz pozwolić sobie na wysokie ryzyko utraty twoich pieniędzy

CMC Markets świadczy usługi na zasadzie wyłącznie realizacji zleceń (execution only). Prezentowany materiał (niezależnie od tego, czy zawiera jakiekolwiek opinie) ma charakter informacyjny i nie uwzględnia osobistych okoliczności ani celów. Żadna informacja w tym materiale nie jest, ani nie powinna być uważana, za poradę finansową, inwestycyjną lub inną poradę, na której należy polegać przy podejmowaniu decyzji. Żadna z opinii wyrażonych w materiale nie stanowi rekomendacji CMC Markets lub autora materiału, że jakakolwiek inwestycja, instrument, strategia transakcyjna lub inwestycyjna, jest odpowiednia dla konkretnej osoby. Materiał nie został przygotowany zgodnie z wymogami prawnymi zapewniającymi niezależność badań inwestycyjnych. CMC Markets nie podlega żadnym zakazom w zakresie rozpowszechniania tego materiału, jednak nie wykorzystuje zawartych w nim informacji przed jego publikacją.

Market Cap stabli to już prawie 10% wartości USD w obiegu w USAKapitalizacja największych i najpopularniejszych stablecoinów jak m.in. CRYPTOCAP:USDT CRYPTOCAP:USDC zbliża się wartości 10% całkowitej wartości waluty w obiegu w USA FRED:CURRCIR CURRCIR .

Wydaje się jednak, że to wciąż może być dopiero początek, ponieważ podpisana przez D. Trumpa ustawa GENIUS Act dopiero teraz tworzy podwaliny pod jeszcze bardziej dynamiczny rozwój stablecoinów i być może jeszcze szybsze zwiększanie kapitalizacji stabli względem USM2 .

Wraz z możliwym jeszcze szybszym rozwojem stablecoinów uwagą cała czas jest skupiona na łańcuchach, które mogą na tym korzystać, jak np. BITSTAMP:ETHUSD TRADENATION:TRONUSD BITSTAMP:AVAXUSD

____

72% rachunków inwestorów detalicznych odnotowuje straty pieniężne w wyniku handlu kontraktami CFD. Zastanów się, czy możesz pozwolić sobie na wysokie ryzyko utraty twoich pieniędzy.

Edukacyjna analiza GOLD CFD – Interwał 1H (20 lipca 2025)📍 Aktualna cena: 3349,8 USD | Pozycja edukacyjna: LONG od 3350 USD

🔔 Cel: edukacyjny, nie jest to porada inwestycyjna

🧠 Struktura rynku (Smart Money Concepts):

✅ Trend aktualny: Bullish (wzrostowy)

Ostatni wyraźny CHoCH w górę po wybiciu strefy 3330–3340.

Następnie potwierdzone BOS w okolicach 3360+ → kontynuacja struktury HH–HL.

Cena obecnie powyżej ostatniego BOS = struktura utrzymana.

📍Pozycja 3350 (LONG) – obecnie w lekkim zysku, ale przed oporem.

📊 Kluczowe strefy Smart Money:

🔵 Popyt (Demand Zones):

3340–3345 → ostatnia reakcja popytowa (potencjalny retest = miejsce obrony longa).

3315–3330 → niższa strefa popytu (retest HL).

3270–3280 → Strong Low – strefa obronna przed zmianą struktury.

🔴 Podaż (Supply Zones):

3368–3378 → Weak High + EQH + wcześniejsze CHoCH w dół – potencjalna strefa oporu.

Dopóki ta strefa nie zostanie przebita z BOS, może działać jako bariera.

🔁 RSI – dywergencje:

Ostatni sygnał: Bull – potwierdza siłę byków, ale...

RSI zbliża się do obszaru 60–70 → możliwe wyhamowanie/reakcja.

📈 Scenariusz edukacyjny LONG – kontynuacja:

🔹 Warunek: Utrzymanie się ceny nad 3340

🔹 Zachowanie: Możliwa konsolidacja przed kolejną próbą wybicia 3370

🔹 TP1: 3368 (EQH/test podaży)

🔹 TP2: 3378–3385 (pełne wybicie z aktualnej struktury)

🔹 SL: poniżej 3335 (utrata BOS + CHoCH down = zmiana struktury)

📉 Scenariusz edukacyjny SHORT – alternatywa (kontrtrend):

🔸 Tylko jeśli:

Cena odrzucona od 3368–3378 z impetem

Powstanie CHoCH down + BOS

RSI pokaże wyraźną bear dywergencję

🔸 Wtedy celem byłaby korekta do 3340 lub 3315

📌 Podsumowanie edukacyjne:

✅ Trend H1 utrzymany jako byczy, pozycja LONG 3350 wciąż zgodna ze strukturą

⚠️ Najbliższy opór to 3368–3378, tam może wystąpić reakcja podaży

🔔 Obserwacja RSI i struktury na niższych TF (np. 15m) pomoże doprecyzować wyjście lub dołożyć pozycję

Psychologia to 80% sukcesu w tradinguPsychologia to 80% sukcesu w tradingu – ale większość traderów nadal ją ignoruje

Czy kiedykolwiek zawarłeś idealną transakcję… i mimo to straciłeś pieniądze?

Wejście było perfekcyjne.

Kierunek zgodny z trendem.

Analiza techniczna bez zarzutu.

A mimo to...

Zamknąłeś pozycję zbyt wcześnie.

Przetrzymałeś stratną transakcję zbyt długo.

Lub wszedłeś ponownie na rynek tylko po to, żeby „odrobić stratę”.

To nie strategia zawiodła – to psychika.

💡 Większość traderów nie przegrywa przez brak wiedzy – tylko przez brak kontroli nad sobą

Poznaj trzy sytuacje, które przeżył niemal każdy trader:

🎯 1. Zamykanie zysków zbyt wcześnie – ze strachu przed ich utratą

Przykład:

Kupujesz XAUUSD na poziomie 2360, TP ustawione na 2375.

Cena osiąga 2366 i zamykasz pozycję z obawy przed cofnięciem.

Chwilę później cena dociera do Twojego pierwotnego celu.

➡️ To klasyczny przykład awersji do straty – bardziej boimy się stracić zysk niż zaufać swojemu planowi.

🎯 2. Brak cięcia strat – nadzieja, że rynek się odwróci

Przykład:

Otwierasz pozycję krótką na EURUSD, licząc na korektę.

Rynek przebija opór i kontynuuje wzrost.

Zamiast zamknąć pozycję, przesuwasz SL dalej i czekasz.

Rezultat: strata staje się jeszcze większa.

➡️ To zaprzeczenie rzeczywistości – niechęć do przyznania się do błędu.

🎯 3. Zwiększenie pozycji po wygranej serii – „teraz nie mogę przegrać”

Przykład:

Dwie zyskowne transakcje z rzędu zwiększają Twoją pewność siebie.

Otwierasz trzecią pozycję z podwójnym wolumenem, mimo słabszego sygnału.

Przegrywasz i tracisz całość wcześniejszych zysków.

➡️ To nadmierna pewność siebie – bardzo niebezpieczna dla konsekwencji w tradingu.

📊 Technika to tylko 20% – 80% to Twój sposób działania i odporność psychiczna

Możesz:

Znać struktury rynku

Korzystać z zaawansowanych wskaźników

Mieć dopracowaną strategię

Ale jeśli:

Łamiesz swoje własne zasady

Próbujesz odegrać straty

Działasz pod wpływem emocji

To Twój edge znika.

Najlepszy system nie pomoże, jeśli nie masz dyscypliny.

🧠 5 praktycznych kroków do wzmocnienia psychiki tradera

✅ Prowadź dziennik transakcji – zapisuj nie tylko wyniki, ale też emocje

Zapytaj siebie: „Czy ten trade był zgodny z planem, czy wynikał z impulsu?”

✅ Nigdy nie zmieniaj SL ani TP po otwarciu pozycji

– Trzymaj się pierwotnych założeń – to fundament konsekwencji.

✅ Traktuj konto demo jak prawdziwe – trenuj nie tylko strategię, ale też zachowanie

– Liczy się to, jak reagujesz, nie tylko gdzie klikasz.

✅ Po dwóch stratach zrób sobie przerwę

– 24 godziny przerwy często są lepsze niż 10 emocjonalnych decyzji.

✅ Ucz się cierpliwości – brak pozycji to też pozycja

– Profesjonalni traderzy handlują mniej, ale lepiej.

🔁 Trading to nie przewidywanie rynku – to zarządzanie sobą w warunkach niepewności

Strategia z 55% skutecznością może być dochodowa,

jeśli jesteś zdyscyplinowany i kontrolujesz emocje.

Ale…

System z 70% skutecznością może zniszczyć Twój rachunek,

jeśli Twoje emocje biorą górę.

🎯 Podsumowanie:

Rynki nie nagradzają tych, którzy wiedzą najwięcej.

Nagradzają tych, którzy potrafią zachować spokój, gdy inni panikują.

Nie musisz być geniuszem.

Nie musisz mieć 10 wskaźników.

Potrzebujesz:

Samokontroli. Cierpliwości. Zaufania do procesu.

Wiedza daje Ci sygnał. Psychologia decyduje, czy za nim pójdziesz.

🔔 Obserwuj mnie, jeśli chcesz budować solidny mindset tradingowy, rozwijać dyscyplinę i stać się traderem konsekwentnym w długim terminie.

Dolarowy efekt jojo Wczoraj widzieliśmy bardzo duże zamieszanie na głównej parze walutowej. Zaczęło się od dużego umocnienia dolara wywołanego dobrymi danymi i zapowiedziami ostrożnej polityki monetarnej członków FED. Następnie przyszła kolej na spekulacje Donalda Trumpa o zwalnianiu szefa FED, co osłabiło amerykańską walutę. Potem jednak już go nie zwalniano, a dolar ponownie zyskiwał. W tle inflacja bazowa w Polsce bez niespodzianek.

Umocnienie dolara

Wczoraj mieliśmy wystąpienia publiczne dwóch członków FED. Zarówno Tom Barkin, jak i Michael S. Barr potwierdzili ostrożne podejście. Wskazywali na konieczność oparcia się na danych oraz potencjalne ryzyko przedłużenia inflacji. Zwracano uwagę na niepewność związaną z polityką celną. Z jednej strony wysokie cła mają działać proinflacyjnie. Z drugiej strony tak duża niestabilność nie daje dobrych podstaw dla inwestycji. Sygnał ten spowodował, że oczekiwania względem obniżek stóp procentowych stały się jeszcze słabsze i amerykańska waluta się umacniała. Na ten dane należy nałożyć jeszcze lepsze odczyty dotyczące sprzedaży detalicznej. W rezultacie za 1 EUR trzeba było wczoraj zapłacić już mniej niż 1,16 USD. Był to najsilniejszy dolar na rynku od końca czerwca.

Co z Powellem?

Po bardzo dobrych danych dla dolara, na rynek trafiła nagle informacja zmieniająca warunki gry. Znów wróciły wiadomości o rozważaniach przez Donalda Trumpa usunięcia ze stanowiska Jerome Powella. Rynek najwyraźniej lubi nie tylko stabilność, ale i również aktualnego szefa FED. Po tej informacji przez moment dolar stracił aż 1,5 centa względem euro. Na koniec dnia, gdy sytuacja uspokoiła się i prezydent wycofał się z planów zwolnienia Powella – sytuacja wróciła w okolice, z których rozpoczynał się ten ruch. Trump jest w ostatnich dniach zdecydowanie głównym rozgrywającym na światowych rynkach. O ile obecna runda sankcji przeszła bez większego echa, to wczoraj wyraźnie o sobie przypomniał.

Inflacja bazowa w Polsce

Wczorajszy odczyt inflacji bazowej nie zaskoczył rynków i wyniósł 3,4%. Jest to wskaźnik uwzględniający zmiany cen bez elementów najbardziej zmiennych – żywności i energii. Jest on znacząco niższy niż standardowa inflacja, ale trzeba pamiętać, że w ostatnim roku mieliśmy podwyżki prądu. W rezultacie standardowy wskaźnik jest odrobinę zawyżony. Z tego właśnie powodu wstępny odczyt inflacji budzi bardzo duże emocje na rynku. Tym bardziej że projekcja NBP mówi o wzroście poziomu cen w lipcu. Przy tak dużych rozbieżnościach zapowiadają się bardzo ciekawe dane.

Dzisiaj w kalendarzu danych makroekonomicznych warto zwrócić uwagę na:

14:30 – USA – sprzedaż detaliczna,

14:30 – USA – wnioski o zasiłek dla bezrobotnych.

BTC DCA update 0.2Podsyłam update mojej skromnej analizy. Poprzednia sprawdziła się wzorowo przewidując korekty w trakcie wzrostów (kłótnia Trampa z Muskiem oraz Irak - Iran).

Obecna publikacja jest czytelniejsza, również przewidziała cofkę po nowym szczycie 122 000 $.

Pomimo różnych opinii na temat sierpnia, uważam że może być to dobry miesiąc. Historycznie tak było. Sentyment nie jest przegrzany (brak ulicy), a adopcja postępuje dynamicznie, rynki rosną pomimo ceł USA. Sytuacja jest stabilna, czuć mocno hossę ale bez szału, wykres idzie schodkowo, próbując wybić środkowy zakres trendu, co pokazała końcówka tamtego tygodnia.

2 połowa lipca uważam, ze będzie testowanie wybitej linii jako wsparcie, przed kolejnymi wzrostami w sierpniu.

Dla ceny 160 000 (Fibonacci 161,8 %) potrzebny wzrost od poziomu 117 000 + 36%

Dla ceny 140 000 potrzebny wzrost o 20%.

Na dzień 15.07.2025 uważam że ryzyko spóźnienia się z realizacją zysku po przekroczeniu 140 000 , w oczekiwaniu na 160 000, gwałtownie rośnie. Będą to poziomy linii oporu mierzonej po szczytach obecnej hossy, od której następowało bardzo szybkie i mocne odbicie w dół.

Taki spadek, uwzględniając, że ETF'y mogły przyspieszyć hossę, może tym razem być bardziej dynamiczny i gwałtowny. ETF'y juz pokazały że potrafią szybko i mocno się keszować realizując zyski, to już nie ulica która wchodzi na FOMO.

To mój pierwszy rok hossy. Uczę się , wyciągam wnioski. Trzymam się podstaw. Od kilku miesięcy mam satysfakcję zachowania BTC zgodnie z moim wykresem, pomimo, że obecna hossa jest znowu inna.

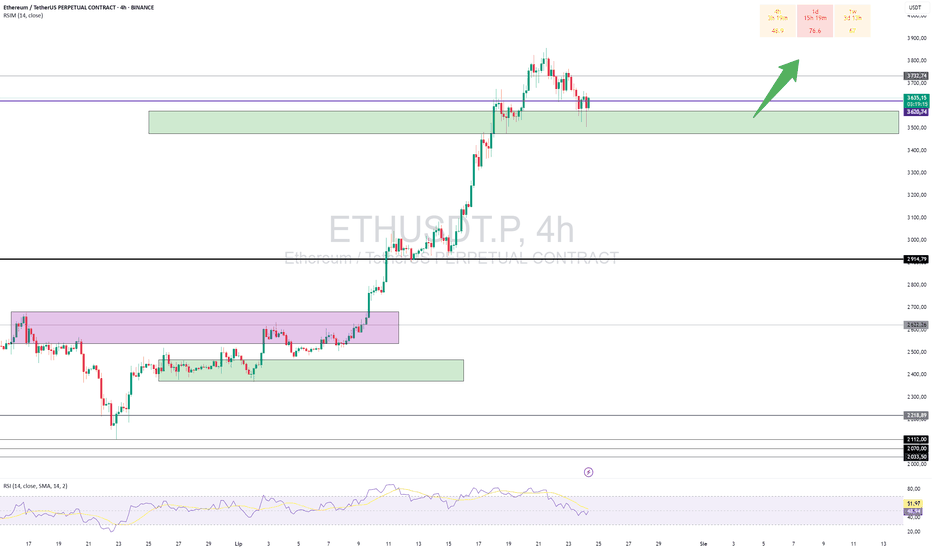

Co w dalszej przyszłości? Mam klasycznie jeszcze ETH, Doge. Docelowo z Doge chce wyjść. Może kiedyś dla zabawy, na bieżące wydatki.

ETH celuję w poziom 3300 do wyjścia, wejdę jeśli znowu będzie wyprzedaż.

Przechodzę całością w BTC, w długim terminie da najwięcej przy stosunku zysk vs ryzyko.

Realne są szacunki na wzrost od 100 000$ w 8 lat wzrośnie do 1-1,5 mln $ (ja liczę 12 lat na wzrost 10x).

Pozdro :)

Płynność netto Fed a indeks dolaraNa wykresie obserwujemy największą od roku rozbieżność między płynnością Fed (wykres odwrócony) a indeksy dolara TVC:DXY

W zaznaczonym okresie indeks dolara zazwyczaj "wracał" w stronę wyznaczoną przez systemową ilość dolarów w systemie finansowym USA na zasadzie, że czym jest więcej dolarów w systemie, tym mogą być one tańsze, a czy jest ich mniej, tym mogą być droższe.

Aktualnie jak wiemy rynek finansowy jest trochę "obrażony" na Trumpa, więc te zależności mogą być zachwiane, niemniej można na to zwrócić uwagę.

Może być to też istotne dlatego, że przy obecnym stanie wiedzy, zakończono dodawanie płynności netto Fed i obecnie będzie ona się prawdopodobnie zmniejszać.

___

72% rachunków inwestorów detalicznych odnotowuje straty pieniężne w wyniku handlu kontraktami CFD. Zastanów się, czy możesz pozwolić sobie na wysokie ryzyko utraty twoich pieniędzy.

Kontrakty CFD są złożonymi instrumentami i wiążą się z dużym ryzykiem szybkiej utraty środków pieniężnych z powodu dźwigni finansowej. 73% rachunków inwestorów detalicznych odnotowuje straty pieniężne w wyniku handlu kontraktami CFD. Zastanów się, czy rozumiesz, jak działają kontrakty CFD i czy możesz pozwolić sobie na wysokie ryzyko utraty twoich pieniędzy

CMC Markets świadczy usługi na zasadzie wyłącznie realizacji zleceń (execution only). Prezentowany materiał (niezależnie od tego, czy zawiera jakiekolwiek opinie) ma charakter informacyjny i nie uwzględnia osobistych okoliczności ani celów. Żadna informacja w tym materiale nie jest, ani nie powinna być uważana, za poradę finansową, inwestycyjną lub inną poradę, na której należy polegać przy podejmowaniu decyzji. Żadna z opinii wyrażonych w materiale nie stanowi rekomendacji CMC Markets lub autora materiału, że jakakolwiek inwestycja, instrument, strategia transakcyjna lub inwestycyjna, jest odpowiednia dla konkretnej osoby. Materiał nie został przygotowany zgodnie z wymogami prawnymi zapewniającymi niezależność badań inwestycyjnych. CMC Markets nie podlega żadnym zakazom w zakresie rozpowszechniania tego materiału, jednak nie wykorzystuje zawartych w nim informacji przed jego publikacją.

Czy Apple przebije linie oporu przed earningami?Apple właśnie zbliża się do bardzo ważnego momentu na wykresie. Jeśli uda się przebić opór w okolicach 216,50 USD i utrzymać powyżej, może to otworzyć drogę do nowych szczytów. Ale... zanim to nastąpi, inwestorzy wstrzymują oddech przed publikacją wyników finansowych za drugi kwartał. Scenariusze są klarowne – zarówno byki, jak i niedźwiedzie mają swoje argumenty, a wynik finansowy 31 lipca może przeważyć szalę dlatego warto być gotowym na obie możliwości: breakout z potwierdzeniem lub korektę i ponowną próbę wzrostu!

Co słychać u Apple?

- Q2 earnings (17 lipca 2025) – inwestorzy oczekują pozytywnego zaskoczenia, szczególnie w segmencie Vision Pro i usług.

- Apple Intelligence (AI) – nowy segment AI ogłoszony podczas WWDC może przyciągnąć inwestorów, ale jego wpływ finansowy dopiero się kształtuje.

- Sprzedaż iPhone’ów w Azji – rosnąca konkurencja (szczególnie od Huawei) może wpłynąć na wyniki.

- Cash Flow i dywidendy – Apple utrzymuje silny bilans z dużą ilością gotówki, co daje elastyczność inwestycyjną i bezpieczeństwo akcjonariuszom.

Osobiście czekam na wybicie powyżej 216,50 USD i potwierdzenie jako nowego wsparcia.

Stop Loss: poniżej 214 USD

Take Profit 1: 225 USD

Take Profit 2: 240 USD

* Pamiętaj, że każda decyzja inwestycyjna powinna być przemyślana i dopasowana do Twojego profilu ryzyka. To nie jest porada inwestycyjna, tylko analiza edukacyjna.